招股章程補充

(致2019年11月13日招股章程)

4,000,000股

7.875% 系列C累計優先股

每個C系列累計優先股代表一個相應的

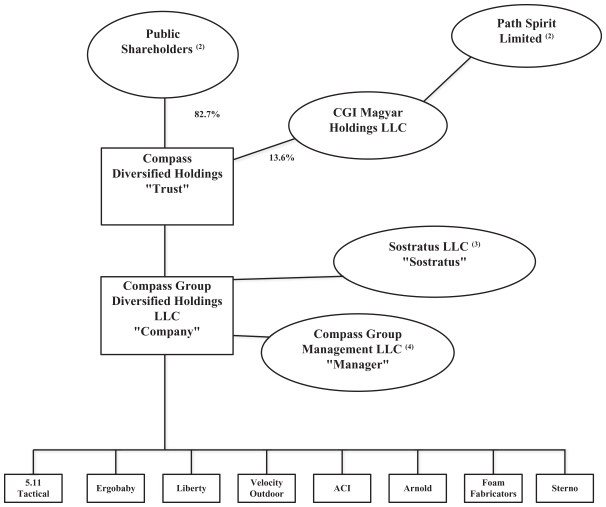

羅盤多元化控股的有利利益

我們提供7.875%C系列累計優先股(C系列優先股或COMPASS多元化控股公司)4,000,000股,我們稱之為信託。

C系列優先股的持有者將有權以每年7.875%的利率接受累積現金分配。 分配將於每年1月30日、4月30日、7月30日和10月30日,即羅盤集團多元化控股有限責任公司董事會宣佈的情況下,每季度支付一次,我們稱之為該公司,自2020年1月30日起,除非該日不是營業日。發行將從C系列優先股的原始發行日期累積和累積,幷包括在內。

在2025年1月30日或之後的任何時候或之後,我們可根據我們的選擇,全部或部分贖回C系列優先股,價格為每股C系列優先股25.00美元,再加上其上的任何累積和未支付的分配(不論是否授權或宣佈),但不包括贖回日期。請參閲對C系列優先股(br}股可選贖回的説明。如果在2025年1月30日前發生了税收贖回事件(如此處所定義),我們可以根據我們的選擇,全部但不部分贖回C系列優先股,價格為每C系列優先股25.25美元,外加任何累計和未支付的發行(不論是否授權或宣佈),但不包括贖回日期。在發生某些公司事件時,我們可能需要提出回購C系列優先股的提議。請參閲對C系列優先股的説明,如果發生根本的變化,C系列優先股可供股東選擇。C系列優先股將與我們的其他系列的平價股份一樣,在清算、解散或清盤時的分配和資產分配方面,與我們的其他系列股份一樣,比我們的高級股份小到我們的高級股份,高級到我們的次級股份(因此在此定義了這些條款)。請參閲對 系列C優先股排名的説明。C系列優先股將不具有任何表決權,除非列在C系列優先股投票權的説明下。

每個C系列優先股的信託對應一個C系列信託優先利益的公司。

在投資前,你應仔細閲讀本招股説明書及所附招股説明書。投資於C系列優先股涉及風險。請參閲本招股説明書補編第S-17頁開始的標題為“風險因素”的章節,以及我們向 證券交易委員會提交的關於某些風險和不確定因素的文件,這些文件包含在本招股章程補充文件和隨附的招股説明書中,您應考慮到某些風險和不確定因素。

我們打算申請在紐約證券交易所(紐約證券交易所)(紐約證券交易所)上市C系列優先股,代碼為 codi PR C。如果申請獲得批准,我們預計在C系列優先股首次發行後30天內開始在紐約證券交易所進行C系列優先股的交易。

| 每股 |

共計 |

|||||||

| 公開發行價格 |

$ | 25.0000 | $ | 100,000,000 | ||||

| 承銷折扣及佣金 |

$ | 0.7875 | $ | 3,150,000 | ||||

| 支出前收益給我們(1) |

$ | 24.2125 | $ | 96,850,000 | ||||

| (1) | 假定不行使承保人的超額配售選擇權,如下所述。 |

我們已給予承銷商在本招股説明書補充之日起30天內根據上述相同條款和條件購買至多60萬股額外C系列優先股的選擇權,僅用於超額配股。

證券交易委員會和任何國家證券委員會均未批准或不批准這些證券,也未確定本招股説明書或所附招股説明書是否真實或完整。任何相反的陳述都是刑事犯罪。

承銷商預計僅通過存託 信託公司的設施,在2019年11月20日或該日前後付款,以賬面入賬形式交付股票。

| 摩根士丹利 | 加拿大皇家銀行資本市場 | 瑞銀投資銀行 | ||

| J.P.摩根 | 詹尼·蒙哥馬利·斯科特 | 威廉·布萊爾 |

招股章程-2019年11月13日