2023年12月4日にアメリカ証券取引委員会に提出された書類のように

登録番号:333-275320

アメリカ アメリカ

証券取引委員会

ワシントンD.C.,20549

至れり尽くせり

表

文を登録する

はい

1933年証券法

(登録者がその定款に明記されている名称)

| 2834 | ||||

(州や他の管轄区域 会社(br}や組織) |

(主にbr)標準業界 分類 コード番号) |

(I.R.S.雇用主 標識 番号) |

郵便番号と電話番号が含まれています

登録者は主に事務室の地域コードを実行する)

CEO

ZyVersa(Br)治療会社

郵便番号と電話番号が含まれています

エリア 代行コード)

すべての通信の コピー(エージェントにサービスを行う通信を含む)をコピーする:

フェイス·L·チャールズ トッド·メイソン マディソン通り300番地27階 ニューヨーク、郵便番号:10017-6232 電話: (212)344-5680 ファックス: (212)344-6101 |

トーマス·J·ボレティEsq キャサリン·ブレア マナトフェルプスとフィリップス法律事務所 市中心通り695号、14階です コスタメサ、カリフォルニア州92626 (714) 371-2500 |

一般への販売を提案する約 開始日:本登録声明が発効した後、実行可能な範囲内でできるだけ早く開始します。

1933年証券法第415条の規定により、本表に登録されている任意の証券が遅延または連続的に発売される場合、以下のブロックを選択してください

証券法下のルール462(B)によれば、本テーブルは、発行された追加証券を登録するために提出された場合、 の下の枠を選択し、同じ製品の早い発効登録宣言の証券法登録宣言番号 を並べてください

この表が証券法下の規則462(C)に従って提出された後に改正された場合、以下の枠を選択し、同一製品のより早い有効登録宣言の証券法登録宣言番号をリストしてください

この表が証券法下の規則462(D)に従って提出された後に改正された場合、以下の枠を選択し、同一製品のより早い有効登録宣言の証券法登録宣言番号をリストしてください

登録者が大型加速申告会社,加速申告会社,非加速申告会社,小さな報告会社, か新興成長型会社かを再選択マークで示した。取引法第12 b-2条の規則における“大型加速申告会社”、“加速申告会社”、“小報告会社”、“新興成長型会社”の定義を参照されたい。

| 大型 加速ファイルサーバ | ☐ | 加速した ファイルマネージャ | ☐ | |

| ☒ | 小さな報告会社 | |||

| 新興成長型会社 |

もし

が新興成長型会社である場合、登録者が延長された移行期間を使用しないことを選択したかどうかを再選択マークで示して、証券法第7(A)(2)(B)節に提供される任意の新しいまたは改正された財務会計基準を遵守してください

登録者は,本登録声明を修正し,その発効日を登録者に延期するために必要な1つまたは複数の日付を修正し,本登録声明をその後改正された1933年証券法第8(A)条に基づいて発効させるか,または登録声明が上記第8(A)条に基づいて決定された日に施行されるまで,本登録声明を明確にする。

この初歩的な募集説明書の 情報は不完全で、変更される可能性があります。米国証券取引委員会に提出された登録声明が発効するまで、これらの証券は売却してはならない。本募集説明書は、これらの証券を売却する要約ではなく、いかなる要約や売却が許可されていない司法管轄区でこれらの証券を購入する要約も求めない。

| 予備募集説明書 | テーマ 完成 | 日付:2023年12月4日 |

から3571,428株の普通株に増加

最大3,571,428件の事前融資権証、最大3,571,4を購入します28 普通株式

最大3,571,428株普通株承認株式証、最大3,571,428株普通株を購入

普通権証と事前資本権証の普通株は最高3,571,428株に達します

私たちのbrは、仮定した1株2.1ドルの公開発行価格と付随する引受権証に基づいて、“合理的な最大努力”で最大3,571,428株の私たちの普通株を発売し、額面は1株当たり0.0001ドル(“普通株”)、および引受証で、3,571,428株の普通株を購入し、これは私たちの普通株のナスダック世界市場(“ナスダック”)の2023年12月1日の終値に相当する。1株当たり普通株は普通株を購入した引受権証と一緒に販売する。株式承認証の行使価格は1株2.10ドル (普通株及び株式証付き合併公開発行価格の100%に相当)であり、発行時に を行使し、発行5周年の時に終了することができる。本募集説明書は、株式承認証行使時に発行可能な普通株式株式の発売にも関連している。今回の発行期間中、1株当たりの公募株価と株式証付き合併価格は固定される。

私たち も今回の発行で私たちの普通株の株式を購入した投資家に機会を提供して、その投資家 とその関連会社とある関連側が今回の発行完了後に私たちが発行した普通株が4.99%(あるいは投資家が選択した場合、9.99%) を超え、普通株 の代わりに普通株を購入する機会があり、そうでなければ、投資家の実益所有権が4.99%(あるいは投資家が選択した場合、9.99%)を超えることになります。1部の事前融資承認株式証は0.0001ドルの使用価格で私たちの普通株を購入し、私たちはそれを事前融資承認株式証と呼ぶ。あらかじめ出資した引受権証は発行時に行使可能であり,全行使時に満期となる。各事前出資の引受権証は、私たちの普通株の1株を購入するために、株式承認証と一緒に販売され、この株式承認証の条項は、私たちの普通株ごとに販売する条項と同じになる。1部当たりの事前資本権証と付認持分証の公開発行価格 は、今回の発行で公衆に販売されている普通株と付随持分証の1株価格から0.0001ドルを引いたものに等しい。 今回の発行期間中、1部当たりの事前資本権証と付随株式証の総合公開発行価格は固定される。本募集説明書はまた、事前資金権証の行使及び事前資本権証の購入者に株式承認証を発行する際に発行可能な普通株式に関するものである。

我々が販売している予融資権証ごとに、今回の発行で販売する普通株数は1対1で減少します。 普通株および/または予融資権証の株式と付随する権証は今回の発行でしか購入できませんが、br}は単独で発行され、発行時にすぐに分離されます。私たちの証券に投資する前に、あなたは本募集説明書を慎重に読まなければならない。

私たちの普通株はナスダック世界市場ナスダック全世界市場に上場しています。コードはZVSAです。2023年12月1日、ナスダックで報告された私たちの普通株の最終見積もりは2.10ドルです。ここで発行された事前融資権証や株式承認証については、公開された取引市場が確立されておらず、市場は発展しないと予想される。活発な取引市場がなければ、事前融資権証と権利証の流動性が制限される。さらに、私たちはナスダック、任意の他の国の証券取引所、または任意の他の取引システムに上場する予定はありません。

今回の発売は、この日までに発売を中止することが決定しない限り、2023年12月15日に終了します。 今回発売中に購入したすべての証券を決済します。今回の発行期間中、1株(または事前資金のbr)と株式証に付随する総合公開発行価格は固定される。

私たち はすでにAGP/アライアンスグローバルパートナー私たちの配給代理として今回の発売に参加します。配給代理は、本募集説明書が提供する証券の売却を手配するために、その合理的な最大の努力を尽くすことに同意した。配給エージェントは、私たちが提供する証券を購入または販売することなく、特定の数または金額の証券の購入または販売を手配することを要求しない。私たちは、本募集説明書で提供されるすべての証券を売却することを前提として、次の表に記載された配給代理費を配給エージェントに支払うことに同意しました。br}は、信託、信託、または同様の手配で資金を得る予定は存在しません。最低証券株式数や最低総収益額がないことが今回の発行終了の条件である。私たちが販売している証券はここで提供されるすべての証券よりも少ない可能性があり、これは私たちが受け取った収益を著しく減少させる可能性があり、ここで提供されたすべての証券を販売しなければ、今回発行された投資家は返金を受けないだろう。信託口座もなく、最低証券数や収益額もないため、投資家は投資してくれた可能性があるが、今回の発行では十分な収益を集めておらず、本入札明細書に記載されている収益の期待用途を満たすには不十分である。私たちは今回の製品に関連したすべての費用を負担します。私たちの一部の高級管理者、役員、従業員も、他の購入者と同じ条項と条件で今回の発売に参加することを選択することができます。参照してください“流通計画“本募集説明書の142ページから、これらのスケジュールに関するより多くの情報を知る。

今回の発行ではわが証券の実際の総合公開発行価格は定価時に決定され、当時の市場価格を下回る可能性があります。本募集説明書で使用されている最近の市場価格は、最終発行価格 を代表しない可能性がある。最終公開価格は、私たちの歴史と将来性、私たちが経営している業界、私たちの過去と現在の経営業績、私たちの幹部以前の経験、および今回の発行時の証券市場の全体的な状況を含む一連の要素に基づいて投資家と協議して確定します。

あなたは本募集説明書、そしてタイトルを読みます“そこでもっと多くの情報を見つけることができます“あなたが私たちのどの証券にも投資する前に、よく考えてください。

2023年10月31日、私たちの株主は、私たちの普通株流通株の逆分割を承認し、分割の割合は10株1株から50株1株の範囲内で、取締役会が決定した割合と日付で発効した。私たちのbr取締役会はその後、逆株式分割の割合は35対1であることを決定した。承認を得た後,デラウェア州州務卿に2件目の改訂·再記載された会社登録証明書のbr改正案を提出し,br}で逆株式分割を実施し,発効時間は午後4:01であった。東部時間2023年12月4日。逆株式分割の結果として、我々の普通株のうち35株当たり、発行されたものであっても発行されたものであっても、デラウェア州州務卿に提出された私たちが第2回改正および再記載された会社登録証明書の改正提出と発効前に、自動的に合併され、転換される(これ以上行動する必要はない)は、十分かつ評価できない普通株である。逆株式分割に関連する断片的な株式は発行されていない。普通株式の株式が直接保有されている場合、普通株の各断片株式は、普通株の最も近い完全シェアに四捨五入される。逆株分割 は,普通株の流通株総数を逆分割前の43,515,401株から逆分割後の1,243,297株に減少させる(逆株分割による 株四捨五入の調整).

本登録声明に出現するすべての財務情報は、株式番号、オプション番号、株式承認証番号、他の派生証券番号および行使価格を含み、Larkspur(以下の定義)証券の株式を含み、調整された 株式分割を破棄する.

連邦証券法の定義によると、我々は“新興成長型会社”であるため、いくつかの低下した上場企業の将来届出時の報告要求を遵守することを選択する可能性がある。

私たちの証券に投資することは高度な危険と関連がある。どんな証券を購入する前に、タイトルをよく読まなければなりません“リスク要因“本募集説明書11ページから始めます。

1株および付随普通株 捜査命令 | 事前出資による引受証と付随する普通株式承認証 | 合計する | ||||||||||

| 公開発行価格 | $ | $ | $ | |||||||||

| 配置代理費(1) | $ | $ | $ | |||||||||

| 私たちに与えられた収益(未計費用)(2) | $ | $ | $ | |||||||||

(1) は,投資家が今回の発行で支払った総購入価格6.0%に相当する現金費用を表す.私たちはまた、その製品に関するいくつかの費用を配給代理に精算することに同意した。参照してください“配送計画本募集説明書142ページから、配給エージェントが獲得する補償説明を知る。

(2) 株式承認証を行使して得られた現金収益(あれば)は含まれていない.

Br証券取引委員会およびどの州証券委員会もこれらの証券を承認または承認しておらず、本入札説明書が真実または完全であるかどうかも決定されていない。どんな反対の陳述も刑事犯罪だ。

普通株式、予融資権証、引受権証の購入者への交付は2023年3月1日頃に完了する予定だ。

Sole エージェントの配置

AGPです。

本募集説明書の 日付は2023年です。

カタログ表

| ページ | |

| この目論見書について | 1 |

| 商標 | 2 |

| 選定的定義 | 3 |

| 前向きな陳述に関する警告的声明 | 4 |

| 募集説明書の概要 | 6 |

| 供物 | 9 |

| リスク要因 | 11 |

| 収益の使用 | 67 |

| 薄めにする | 68 |

| 普通株と配当情報の市場価格 | 70 |

| 商売人 | 71 |

| 経営陣の財務状況と経営成果の検討と分析 | 106 |

| 管理する | 120 |

| 役員報酬 | 125 |

| 証券の実益所有権 | 140 |

| 配送計画 | 142 |

| 特定の関係や関係者が取引する | 145 |

| 株本説明 | 152 |

| 私たちが提供する証券説明書は | 167 |

| 法律事務 | 171 |

| 専門家 | 172 |

| そこでもっと多くの情報を見つけることができます | 173 |

| 財務情報索引 | F-1 |

あなたはこの目論見書に含まれている情報だけに依存しなければなりません。本入札明細書に含まれる情報 とは異なる情報を提供することは誰にも許可されていません。本募集説明書の日付は、本募集説明書の表紙に記載されている日付である。本入札明細書に含まれる情報が、その日付以外のどの日付でも正確であると仮定するべきではありません。

| i |

本募集説明書について

私たちは、誰にも情報を提供したり、任意の陳述を行うことを許可していませんが、本募集説明書または私たちまたは私たちを代表して作成された任意の無料書面入札説明書または私たちが推薦した入札説明書に含まれる情報または陳述は除外します。私たち は、他人があなたに提供する可能性のある他の情報の信頼性に何の責任も負いませんし、何の保証も提供できません。この 募集説明書は、ここで提供される証券のみを販売する要約のみを提供し、合法的な場合にのみ、司法管轄区域内で である。本募集説明書又は任意の適用される無料書面入札説明書に含まれる情報は、その交付時間又は当社証券の任意の販売にかかわらず、その日にのみ有効である。この日以来、私たちの業務、財務状況、運営結果、見通しは変化している可能性があります

本入札明細書で提供される情報は、我々が参加する市場の市場規模および競争地位に関するデータおよび推定を含む統計データおよび推定を含み、これらのデータおよび推定は、私たち自身の内部推定および研究、ならびに業界および一般出版物、ならびに第三者による研究、調査および研究から得られる。業界出版物、研究、そして調査は一般的に、それらが信頼できると思われる出所から得られたことを示している。当社内の研究は信頼でき、私たちの市場や業界の定義は適切だと信じていますが、この研究やこれらの定義は独立したbrソースの検証は得られていません。

米国以外の投資家に対して:私たちはいません。配給代理も何もしていません。アメリカ以外のどの司法管轄区でも今回の発行または株式募集説明書の発行または発行を許可しています。本募集説明書を持っているアメリカ国外の人は自分に知らせ、アメリカ国外での証券の発売と株式募集説明書の発行に関するいかなる制限も守らなければならない。

本入札明細書は、本明細書に記載された部分文書に含まれるいくつかの条項の要約を含むが、完全な情報を取得するために実際の文書を参照してください。すべての要約は実際の文書によって完全に限定されている本入札明細書が指す部分ファイルのコピーはアーカイブされており、アーカイブは、参照によって登録説明書の証拠物 に統合されることによって、以下に説明するように、これらのファイルのコピーを取得することができるそこであなたはもっと多くの情報を見つけることができます。”

が明確に説明したり、文意が別に指摘されている以外は、本募集説明書では“会社“The”登録者は” “私たちは,” “アメリカです。“と”我々の“ZyVersa(および旧ZyVersaの業務を指し,業務統合が発効した後, がZyVersaの業務となる).

| 1 |

商標

本 文書は,他のエンティティに属する商標やサービスタグへの参照を含む.便宜上、本入札明細書に記載されている商標および商品名は、ラベルまたは記号を有しない可能性があるが、このような参照は、 適用許可者が適用法に従ってこれらの商標および商品名に対する権利を最大限に主張しないことをいかなる方法でも示していない。私たちは、他の会社との関係を示唆するために、または他の会社によって裏書されたり、賛助されたりするために、他の会社の商号、商標、またはサービスマークを使用または展示することを意図していません。

| 2 |

個の定義が選択された

本募集説明書に他の説明または文脈に別の要求がある場合を除いて、:

“最善を尽くして保証する“当社では2023年1月27日に米国証券取引委員会に提出した改訂されたS-1表登録声明(文書番号333-269442)に基づいて、最善を尽くします。

“最善を尽くして 提供“とは我々が2023年1月27日に米国証券取引委員会に提出したS-1表登録声明(文書番号333-269442)に基づき、最大限の努力を尽くして提供します。

“業務グループ “企業合併”とは、“企業合併協定”が行う予定の合併やその他の取引を含む企業合併を意味する

“業務 統合プロトコル“2022年7月20日のある業務合併協定を意味し、証券所有者がZyVersa、Larkspur、および合併子会社を代表して締結され、時々修正される

“終業する“ は企業合併の完了を意味する;

“締め切り “企業合併が完了した日、すなわち2022年12月12日のこと

“普通株 株“普通株のことで、額面は0.0001ドル

“初公募株Larkspurの初公募株が2021年12月23日に完成したことを意味する。

“誘因 株式証“2023年9月に現有権証所持者に発行された新しい誘導権証を指し、行権価格は4.75ドルである。

“2023年7月サービス提供2023年7月26日に完成した公開発売のことです。

“2023年7月の引受権証“2023年7月に発行された引受権証のことです。

“ラクスプ は業務合併を実施する前のデラウェア州会社Larkspur Health Acquisition Corp

“合併する は、SubとOld ZyVersaを合併し、ZyVersaの完全子会社としてOld ZyVersaに統合されたことを意味する

“子会社を合併する“Larkspur Health Merge Sub,Inc.のことです。同社はデラウェア州の会社で、Larkspurの完全子会社でもあります

“古い ZyVersa“ZyVersa治療会社フロリダ州の会社は業務合併が発効した後

“古いZyVersa保証“業務合併によりOld ZyVersa権証所有者 にOld ZyVersaの株式承認証を発行して発行した45,032 032株式会社の普通株が行使可能な引受権証を指す。

“パイプ投資家”PIPE引受契約に署名した投資家を指す

“パイプ 個の共有“PIPE投資においてPIPE投資家に売却されるLarkspur Aシリーズ転換可能優先株の株式を意味する

“パイプ 購読プロトコル“Larkspurとパイプ投資家の間で締結された証券購入契約を指し、日付は2022年7月20日であり、改訂された(そしてその条項によって時々さらに修正、修正、補充または免除される可能性がある)、これにより、Larkspurは1株1,000ドルの購入価格でパイプ投資家に合計12,500株のLarkspur Aシリーズの転換優先株と引受権証を発行することに同意し、金額はこのシリーズA優先株転換後にパイプ投資家に発行可能な普通株の株式の100%に相当する

“パイプ 授権書“PIPE株と共にPIPE投資におけるPIPE投資家に売却される私募権証を意味する

“パイプ.パイプ“ または”パイプ投資“PIPE投資家は、PIPE引受協定に規定されている条項および条件が終了する直前のLarkspur Aシリーズ優先株および引受権証の株式と交換するために、総額8,635,000ドルの私募を購入することを意味する

“私募株式証 “とは、初公募に関連して発行された非公開株式証をいう

“公共株式証明書“とは、初公募に関連して投資家に発行される株式公開証をいう

“証券保有者 代表“は、企業統合プロトコルで指定されたOld ZyVersaの株主代表を意味します

“系列 A優先株“35株Aシリーズ優先株を500株普通株に転換し、転換価格が1株当たり70.00ドル/株、715株が独立所有者が保有しているが転換していないAシリーズ優先株を指す。

“B株シリーズ “LarkspurのBシリーズ転換可能優先株を5,062株といい、Larkspurの普通株に変換して、ある債務と取引コストを返済するために所有者に発行することができる

“スポンサー?スポンサー“デラウェア州有限責任会社Larkspur Health LLCのこと

“ZyVersa“ または”会社“ZyVersa治療会社、デラウェア州の会社のことで、業務合併が発効した後です。

| 3 |

前向き陳述に関する警告的声明

この目論見書には展望的な陳述が含まれているので、歴史的事実ではない。これには、財務状況、業務戦略、および私たちの将来の運営に関する管理計画と目標に関する陳述が含まれているが、これらに限定されない。これらの陳述 は予測,予測,前向き陳述を構成しており,業績の保証ではない.そのような陳述は、それらが歴史的または現在の事実と厳密に関連していないという事実によって識別することができる。本明細書で使用される言葉は、“予想”、“信じる”、“継続”、“可能”、“推定”、“予想”、“予定”、“可能”、“可能”、“計画”、“可能”、“可能”、“潜在”、“予測”、“プロジェクト”、“ ”、“努力すべき”、“努力する”、“そうする”および同様の表現が前向き陳述を識別する可能性がある。しかし がこれらの語を持たないことは,宣言が前向きでないことを意味するわけではない.本募集説明書および本明細書に参照されて本明細書に入る任意の文書における前向きな説明は、例えば、以下のようなことを含むことができる

| ● | 我々の業務統合が期待する収益を実現する能力; | |

| ● | 私たちの業務に関する コスト; | |

| ● | 私たちの財務と業務業績、財務予測と業務指標を含む | |

| ● | 私たちは将来収益性を実現し維持しています | |

| ● | ビジネスの能力を効果的に増加させ拡張することができます | |

| ● | 現在の計画と運営を中断するリスク; | |

| ● | 現在および未来の流行病による中断、例えば、新冠肺炎の大流行、その変異または変異体、および商業および財務状態への影響を含む商業または経済中断の潜在的可能性を含む | |

| ● | 私たちの証券がナスダックに上場する能力と、私たちの証券の潜在的な流動性と取引を維持する | |

| ● | Brは私たちの業務の期待収益の能力を認識しており、これは私たちの研究開発と臨床活動を増加と管理し、肝心な従業員を維持する能力の影響を受ける可能性がある | |

| ● | 法律や法規の変更の影響を適用する | |

| ● | 私たちの将来の資本需要と将来の資本源や資金調達能力を含む現金の供給源と用途 | |

| ● | 私たちのネットワークの実力、私たちの技術の有効性、私たちのプラットフォームを通じて提供される製品の品質 | |

| ● | 私たちのビジネスのために予測された財務情報、成長率、戦略、そして市場機会 | |

| ● | 既存のライセンスプロトコルおよび他の連携スケジュールの能力を維持しています | |

| ● | 私たちは、候補製品の規制承認と、将来の任意の承認された製品の任意の関連する制限および制限を得ることができ、維持することができる | |

| ● | 私たちの研究開発戦略と活動の成功、コスト、タイミング | |

| ● | 私たちが候補製品を発売して市場に受け入れられる能力に成功しました | |

| ● | 私たちの競争相手との能力評価戦略 |

| 4 |

| ● | 私たちの人材を引きつけて維持する能力と私たちの報酬戦略とリーダーシップの有効性 | |

| ● | 私たちは私たちの免許を維持し、厳格に規制された製薬業界で運営することができます | |

| ● | ネットワークセキュリティ攻撃を防ぐ能力は | |

| ● | 支払い、ネットワーク、モバイルオペレーティングシステム、ソフトウェア、背景調査、br、および保険は第三者サービスプロバイダに一方的に依存しています | |

| ● | 私たちは効果的な財務報告書の内部統制制度を構築して維持することができる | |

| ● | 私たちに提起された任意の私たちの業務に影響を与える可能性のある法的訴訟の結果を含む、任意の事件、変化、または他の状況の発生を含む任意の既知および未知の訴訟および規制手続きの結果 | |

| ● | 私たちのブランドと知的財産権を維持し保護する能力と | |

| ● | その他 タイトルは“リスク要因.” |

これらの展望的陳述は、本募集説明書が発表された日までに得られる情報と現在の予想、予測と仮定に基づいて、大量の判断、リスクと不確定性に関連する。したがって、展望的陳述は、任意の後続の日付における私たちの観点を代表するものとみなされてはならず、私たちは、それらが作られた日後のイベントまたは状況を反映するために前向き陳述 を更新する義務を負いません。新しい情報、未来のイベント、または他の理由によっても、証券法が適用されない限り、 は別の要求があります。

| 5 |

募集説明書 概要

この 要約は、この募集説明書中の精選情報を重点的に紹介しており、あなたへの投資決定 が非常に重要なすべての情報が含まれていない可能性があります。当社の証券に投資する前に、株式募集説明書に含まれる財務諸表および関連説明書、および本募集説明書の他の部分の“リスク要因”、“br}”業務“および”経営層の財務状況および経営結果の議論および分析“ タイトルに以下に示す情報を含む株式募集説明書全体をよく読まなければなりません。また、“どこでより多くの情報を見つけることができるか”というタイトルの小節を参照してください。明確な説明や文意が別に指摘されているほか、本募集説明書の“会社”、“登録者”、“当社”、“当社”および“当社”はいずれもZyVersa(およびOld ZyVersaの業務を指し、業務合併発効後にZyVersaの業務となる)を指す。

概要

われわれbrは臨床段階の生物製薬会社であり,ノウハウを用いて慢性腎臓疾患や炎症性疾患を有する患者のための薬剤を開発しており,これらの患者の医療ニーズは満たされていない。私たちの使命は,健康結果を最適化し,患者の生活の質を向上させる薬剤の開発である。

私たちのbrは2つの世界的に許可された特許薬物開発プラットフォームを持っており、すべてのプラットフォームはマイアミ大学ミラー医学院(以下、マイアミ大学)の研究科学者によって発見された。これらの開発プラットフォーム には:

| ● | コレステロール流出調節剤TMVAR 200(2−ヒドロキシプロピル−β−シクロデキストリン又は“2 HPβCD”)は、臨床的に開発されている腎臓疾患治療の注射剤である。VAR 200は2015年12月15日にL研究有限責任会社から許可を得た。L研究会社はマイアミ大学の研究科学者によって設立され,VAR 200が腎臓疾患に用いられていることが発見された。 | |

| ● | IC 100は,炎症性疾患の治療のための臨床前開発における単抗炎症症体ASC阻害剤である。IC 100は2019年4月18日にInflamaCore,LLCから許可を得た。InflamaCore,LLCはマイアミ大学の研究科学者によって作成され,IC 100を発明した。 |

私たちのすべての候補製品はそれぞれの治療分野で多様な適応を治療する潜在力があると信じています。私たちの戦略は適応拡張に集中して、ビジネスの潜在力を最大限に発揮することだ。

私たちの腎臓管は最初はまれな慢性糸球体疾患に集中していた。VAR 200に対する主な特徴は焦点性分節性糸球体硬化(FSGS)である。2020年1月21日,我々はVAR 200の新薬研究申請(“IND”)を提出し,米国食品医薬品局(“FDA”)は活性成分(2 HPβCD)のリスク/利益プロファイルに基づいてFSGS患者 で2 a期試験を行うことを許可した。FSGSを有する患者に対して2 a期試験を開始する前に,2024年第1四半期にオープンラベル概念検証試験をサポートする予定であり,糖尿病腎症患者8名のデータを得る予定である。これは,患者が治療を行う過程で薬物効果を評価することができ,我々の2 a段階レジメンの開発に知見を提供するであろう。VAR 200は,FSGS,Alport症候群,糖尿病腎症を代表する動物モデルの薬理学的概念検証データを有しており,いずれも我々の適応拡張戦略に基づいて開発可能である。

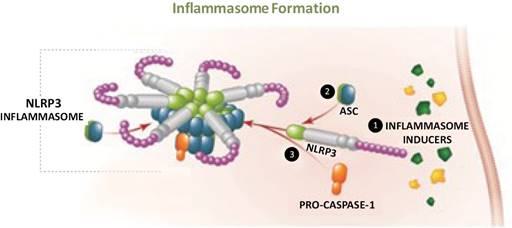

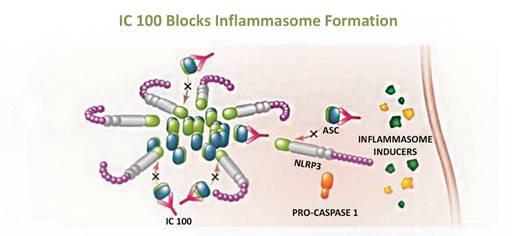

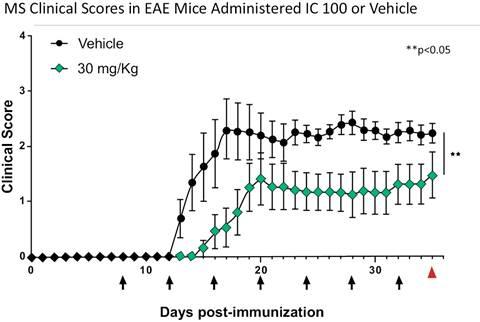

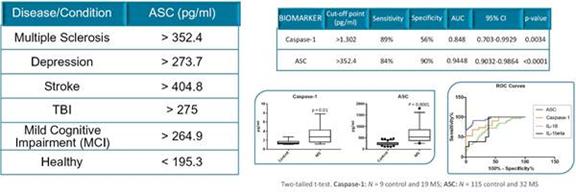

われわれの炎症体ASC阻害剤計画IC 100は臨床前開発段階にある。私たちの重点は、1 C 100が2024年第2四半期に現在計画されているbr}INDを提出し、第1段階試験を開始することです。IC 100は、急性呼吸窮迫症候群(ARDS)および多発性硬化症(MS)を表す動物モデルの薬理学的概念検証データを有する。我々は、次の臨床前発展において、免疫グロブリンA(“IgA”)腎症、パーキンソン病、早期アルツハイマー病、ハンチントン病、うっ血性心不全などの6種類の適応に及ぶ追加動物研究を行う予定である。私たちは、臨床前に計画されたデータに基づいて、1つ以上のIC 100の主要な適応を選択する予定である。

私たちのbrパイプ

われわれのチャネルの目標は,高度に満たされていない医療ニーズを有する腎臓や炎症適応に対して,我々の行動機序で解決できると信じている。我々は,VAR 200やIC 100のための多様な適応,および潜在的な腎臓や抗炎症候補製品の許可を開発することにより,我々の製品組み合わせをさらに強化し拡大する予定である。

| 6 |

業務 戦略

私たちは、有力と認められているバイオ製薬会社を求め、満足されていない医療ニーズの高い患者に革新を提供しています。バイオ製薬製品を開発することで健康を回復し、患者の生活を変えることに取り組んでいます。私たちの戦略は:

| ● | VAR 200の開発を進める. | |

| ● | 私たちのIC 100臨床前計画を進めて. | |

| ● | 我々の適応拡張戦略を利用して,それぞれの治療分野で複数の適応を開発することで,個々の製品プラットフォームのビジネス潜在力を最大限に発揮する. | |

| ● | 私たちの候補製品の開発と商業化の権利を維持する. | |

| ● | 私たちの候補製品の組み合わせを拡張します . | |

| ● | 私たちの知的財産権の組み合わせを強化し、拡大していきます. |

前述に反映された 日付およびイベントは推定のみであり、含まれるイベントが提供された予想されるタイムライン内で完了するか、または完了が全く保証されない保証はない。さらに、私たちが私たちの任意の候補製品の開発に成功すること、または私たちが将来開発する可能性のある任意の他の製品または候補製品、または私たちが将来開発する可能性のある任意の候補製品がFDAによって承認される任意の適応が保証されない。

市場とビジネスチャンス

私たちの主要な候補製品は、(I) 我々の主要な腎臓候補製品VAR 200を含む重大な医療需要が満たされていない疾患を治療する潜在力があると信じており、病巣セグメント性糸球体硬化症(FSGS)、Alport症候群(孤児適応)および糖尿病腎症などの多種の腎臓適応の治療に使用されている可能性があり、(Ii)我々の主要な抗炎症候補製品IC 100は、多発性硬化症と急性呼吸窮迫症候群を含むが、これらに限定されない多種類の炎症性疾患の治療に使用されている。VAR 200は、FSGSまたはAlport症候群に対するFDAの孤児薬物指定を受けていない。

リスク要因

私たちの業務はタイトルを含む多くのリスクと不確実性の影響を受けています“リスク要因“br”は、この目論見書の要約に続いて、私たちの戦略的およびビジネス成長を成功させる上で直面している課題を明らかにします。以下の考慮事項は、私たちの競争優位性を相殺したり、私たちの業務戦略にマイナスの影響を与える可能性があります。これは、私たちの証券の株価下落を招き、あなたのすべてまたは一部の投資損失を招く可能性があります。

| ● | 私たちの現在または未来の候補製品は決して承認されないかもしれないし、商業市場の承認を得られないかもしれない | |

| ● | 私たちは発展段階にある会社で、経営歴史が限られていて、収入がなく、多くの要素が私たちの業務の将来性に影響を与える可能性があります | |

| ● | Br日まで、私たちは規制部門が私たちの薬品を承認するデータを持っていません。私たちはどの製品も司法管轄区域で商業販売を許可されていません。私たちは製品販売から何の収入も得ていません | |

| ● | 私たちは私たちの候補製品を開発して商業化するために追加の資金が必要になるだろう。もし私たちが十分な資金を集めることができなければ、私たちは私たちの製品開発計画を延期、減少、またはキャンセルさせられるだろう | |

| ● | 私たちの業務は、私たちの候補製品の成功した開発、規制承認、商業化、特にVAR 200およびIC 100に依存します | |

| ● | 私たちの候補製品が承認されれば、激しい競争に直面し、もし私たちが効果的に競争できなければ、著しい市場浸透を達成することを阻止するかもしれない | |

| ● | 私たちは私たちの業務の期待収益を実現できないかもしれません。いかなる買収、戦略関係、合弁あるいは投資は私たちの業務を乱し、私たちの経営業績と財務状況を損なう可能性があります | |

| ● | もし私たちが私たちの成長を管理し、私たちの業務を拡大することに成功できなければ、私たちの名声、ブランド、業務、運営結果は損害を受ける可能性があります | |

| ● | 私たちのbrは競争の激しい人材市場において、肝心な管理メンバーと他の肝心な人員に依存し、合格した人材を誘致、維持、育成するリスクがある | |

| ● | 私たちは訴訟のリスクに直面する可能性があり、したがって、責任と私たちの専門的な名声に対する損害に直面する可能性がある | |

| ● | 私たちの業務は広範な国内と海外の法規によって制限されており、これは私たちを巨大なコストとコンプライアンスの要求に直面させるかもしれない | |

| ● | 私たちbrは、改正された“1933年証券法”(“証券法”)の意味に適合している新興成長型会社としての地位に関するリスクに直面する可能性がある | |

| ● | 財務報告の効果的な内部統制を実現し維持することができなかったことは、私たちの財務状況や経営結果を正確にまたはタイムリーに報告できなくなる可能性があり、これは私たちの業務および株価に大きな悪影響を及ぼす可能性がある | |

| ● | 私たち は経営を続けられないかもしれません。 | |

| ● | もし私たちの重要な会計政策の見積もりや判断が正しくないことが証明されたら、私たちの経営業績は不利な影響を受ける可能性があります | |

| ● | 上場企業としての要求は、私たちの資源を緊張させ、訴訟を招き、経営陣の注意を分散させる可能性がある | |

| ● | 私たちの普通株の活発な取引市場は決して発展や持続しないかもしれない | |

| ● | 私たちの普通株の価格は変動する可能性があり、これは投資家に大きな損失を与える可能性がある |

| 7 |

| ● | 私たちの総流通株の大部分は即時転売が制限されていますが、近い将来市場に売却される可能性があります。たとえ私たちの業務が良好であっても、私たちの普通株の市場価格は大幅に下落する可能性があります | |

| ● | 古いZyVersa持分証、管路株式承認証または公共持分証が現金にあることを保証することはできない;それらは期限が切れて価値がない可能性があるため、私たちは株式承認証を行使することから現金収益を得ることができないかもしれない | |

| ● | 株式承認証の行使と優先株の転換時に私たちの普通株を発行することは、私たちの普通株の既存保有者の権益を大幅に希釈する | |

| ● | もしあなたが今回の発行で証券を購入すれば、あなたの投資は直ちに希釈されるだろう | |

| ● | 私たちのbrは、融資、買収、投資、株式インセンティブ計画に関連する追加株式の潜在的発行であり、対応または他の売掛金の対価格として、他のすべての株主の権益を希釈する | |

| ● | 私たちのbr経営陣は、今回発行された純収益を使用する上で幅広い裁量権を持ち、あなたが同意しない方法とリターンが生じない可能性のある方法で投資したり、収益を使用したりする可能性があります。 | |

| ● | 事前計画権証またはここで提供される権利証は市場を公開していません。 | |

| ● | 事前資本権証又は今回の発売で購入した引受権証の所有者は、当該等所有者がその予資権証又は株式承認証を行使し、我々の普通株式を買収するまで、普通株主の権利を有していない。 | |

| ● | 当社がここで発行した引受権証は投機的です。 | |

| ● | この は最善を尽くした製品であり、最低金額の証券の売却は要求されず、私たちの業務計画(私たちの最近の業務計画を含む)に必要な資金を調達しない可能性があります。 | |

| ● | 第三者は、私たちが彼らのノウハウを侵害または乱用することは、私たちに重大な責任を負わせるかもしれないと主張し、私たちのサービスと製品を再設計したり、重大なコストを発生させたりする可能性があります | |

| ● | もし私たちが私たちの知的財産権を効果的に保護できなければ、私たちの業務は損害を受けるだろう。 |

企業情報

2022年12月12日(“完了日”)、吾らは、この特定の業務合併協定の条項に基づいて、証券所有者がOld ZyVersa、Larkspurおよび合併付属会社 を代表して先に公表された業務統合を完了し、完了日(I)にLarkspurが締め切り(I)にその名称を“ZyVersa治療会社”に変更し、(Ii)合併 付属会社をOld ZyVersa(“合併”)に合併する。Old ZyVersaが合併で生き残った会社となり,この合併を発効させた後,Old ZyVersaはZyVersaの完全子会社となった。

私たちの主な実行事務室はフロリダ州33326、ウェストン、二零八室北商業大通り二二零号にあります。私たちの電話番号は。私たちのサイトはhttp://www.zyversa.comです。本入札説明書には、本入札明細書に含まれる情報や、当サイト を介して他の方法でアクセスする情報は含まれていません。

最近の発展

逆 株式分割

2023年10月31日、私たちの株主は、私たちの普通株流通株の逆分割を承認し、分割の割合は10株1株から50株1株の範囲内で、取締役会が決定した割合と日付で発効した。私たちのbr取締役会はその後、逆株式分割の割合は35対1であることを決定した。承認を得た後,デラウェア州州務卿に2件目の改訂·再記載された会社登録証明書のbr改正案を提出し,br}で逆株式分割を実施し,発効時間は午後4:01であった。東部時間2023年12月4日。逆株式分割の結果として、我々の普通株のうち35株当たり、発行されたものであっても発行されたものであっても、デラウェア州州務卿に提出された私たちが第2回改正および再記載された会社登録証明書の改正提出と発効前に、自動的に合併され、転換される(これ以上行動する必要はない)は、十分かつ評価できない普通株である。逆株式分割に関連する断片的な株式は発行されていない。普通株式の株式が直接保有されている場合、普通株の各断片株式は、普通株の最も近い完全シェアに四捨五入される。逆株式分割 は、普通株の流通株総数を逆分割前の43,515,401株から逆分割後の総流通株1,243,297株に減少させる(逆株式分割によって生じる断片的株式 を四捨五入する調整)。

本募集説明書に出現するすべての財務情報、株式番号、オプション番号、株式承認証番号、その他の派生証券番号および行権価格は、Larkspur証券の株式を含み、逆株式分割を実施するために調整されている。

ナスダック欠乏症

ナスダックは以前、上場証券の購入価格が過去30営業日以内に1株当たり1.00ドルを下回ったことを当社に通知したため、上場規則5450(A)(1)条(“規則”)を満たしていない。上場規則 5810(C)(3)(A)によると、当社は180日を与えられ、または2023年12月6日まで、この規則の遵守を回復する。

2023年11月14日、ナスダック は、2023年11月13日まで、当社証券の10取引日連続の終値 が0.1ドル以下であることを決定する書簡を当社に発表した。したがって,当社は上場規則 5810(C)(3)(A)(Iii)の項で作成した条文を遵守する必要がある.そのため、ナスダックは、会社がナスダック公聴会グループ(“グループ”)で公聴会を行うことを直ちに要求しない限り、2023年11月16日から会社証券をナスダック世界市場から撤退させることを決定した。したがって、ナスダックは直ちに陪審員の前で公聴会を開催するように要求し、手配したので、公聴会後に陪審員の決定発表および陪審員が承認する可能性のある任意の延期が満了する前に、ナスダックの任意の退市行動は保留されるだろう。公聴会では、会社はその計画を提出し、ルールを遵守していることを証明し、時間 の延長を要求する。会社は上記の逆株式分割を実施し、ルール を再遵守しようとしている。聴聞が行われることは保証されず,聴聞が行われればグループが有利な決定を下す保証もない.

| 8 |

製品

次の 要約は,その製品に関する基本情報を含む.要約は完全であるつもりはない。あなたは、本募集説明書の他の部分に含まれる完全なbrテキストとより具体的な詳細な情報を読まなければなりません。

| 提供された普通株式 : | Brは3,571,428株に上昇した(合併公開発行価格は1株2.10ドルとし、株式承認証を付属している(我々の普通株が最近ナスダックで発表された販売価格は2023年12月1日)。 | |

| あらかじめ出資したbr承認株式証: | また、今回の発売で私たちの普通株式を購入した投資家に機会を提供し、このbr}投資家とその関連会社とある関連会社が今回の発売完了後に私たちが発行した普通株の4.99%以上(またはbr}投資家が選択した場合、9.99%)を普通株の代わりに所有する機会を提供し、そうでなければ、投資家の実益所有権が4.99%(または、買い手が選択する時、事前資本金権証は0.0001ドルの使用価格で私たちの普通株を購入し、私たちは資本資本権証と呼ばれます。各事前資本権証は発行時に行使でき、全行使時に満期になります。1部当たりの事前資金権証は、私たちの普通株を購入した5年間のオプション証と一緒に販売されます。1部の事前資本権証と付属引受権証の合併公開発売価格は、今回発売中に販売された普通株と付属引受権証の1株当たりの合併公開発売価格から0.0001ドルを引いたものと等しい。私たちが販売している事前融資承認株式証ごとに、私たちが売っている普通株の数は1対1で減少します。本募集説明書はまた、事前資本承認株式証を行使する際に発行可能な普通株式に関するものである。参照してください“私たちが提供する証券説明書は“より多くの 情報を知る. | |

| 株式承認証 提供: | 各普通株または事前融資承認株式証は、私たちの普通株の1株を購入するために、5年期承認株式証と一緒に発売される。株式承認証の行使価格は1株2.10ドル(普通株と付随株式証の1株合併公開発行価格の100%に相当)であり、発行時に行使することができる。本目論見書は、株式承認証行使時に発行可能な普通株式の発行にも触れておりますので、ご参照ください“株本説明“より多くの 情報を知る. | |

| 今回発行された普通株式: | 4,814,725 株式は、普通株のみを売却し、事前融資権証(1株当たり公開発行価格を1株2.10ドルとし、裁定証(我々の普通株は2023年12月1日にナスダックで最後に発表された販売価格)を売却しないと仮定し、本登録声明に基づいて提供されるすべての普通株を売却するものとする。 |

| 9 |

| 収益を使用する | 今回発行された純収益は約671万ドルと見積もられており、 は普通株のみを売却し、予融資権証(株式承認証を行使していないと仮定)を売却しないと仮定し、今回の発行ではここで発売された証券をすべて売却していると仮定している。 は、私たちが支払うべき配給代理費と予定発売費用を差し引いた後です。しかし、これは合理的な最大努力発売であり、最低証券数や収益金額が成約条件としてなく、本募集説明書に従って発売されたすべてまたは任意の証券 を販売しない可能性がある。したがって,今回の発行で得られた純収益は を大幅に減少させる可能性がある.例えば、最高見積もりの25%、50%または75%だけを販売すれば、私たちの純収益はそれぞれ約1,417,500ドル、3,180,000ドル、または4,942,500ドルになります。 我々は,今回の発行に関する一般権証の行使から余分な収益 しか得られず,このような一般権証は,その仮定した行使価格2.10ドル(100%は我々普通株および付随する一般権証の1株当たり仮定公開発行価格の100%)で行使されることを前提としている.“収益の使用”を参照してください

我々は現在,今回発行された純収益を運営資金や他の一般会社用途に利用する予定であり,売掛金の支払いやある従業員の未払い賃金とボーナスの支払いを含む。参照してください“収益を使用する “この目論見書には。 | |

| 株式コード 記号: | 私たちの普通株はナスダックに看板を掲げて取引して、コードは“ZVSA”です。あらかじめ出資した権利証や権証については、現在のところ成熟した公開取引市場はなく、このような市場は発展しないと予想される。私たちは、任意の証券取引所または他の国で認可された取引システムに上場する事前融資権証または権利証を申請するつもりはありません。活発な取引市場がなければ,事前資金権証と権証の流動性 が制限される. | |

| リスク 要因: | “を参照リスク要因“および本入札明細書に含まれる他の情報は、我々の証券に投資する前に考慮すべき要因を検討するために使用される。 |

発行後に発行された発行済み普通株数は、2023年12月1日現在の1,243,297株発行済み普通株をベースとしており、この日現在、以下は含まれていない

| ● | 6,867Larkspur初公募株に関する私募株式証を行使する際に発行される株式は、加重平均行権価格は1株402.50ドルである | |

| ● | 166,439公募株式証を行使する際に発行可能な株式は、加重平均行権価格は1株402.50ドルである | |

| ● | 139,403PIPE株式承認証を行使する際に発行可能な株であり、加重平均行権価格は1株当たり70.00ドルである | |

| ● | 314,751我々のベストエフォート発売に関連するベストエフォート引受権証を行使する際に発行される株式は、加重平均行権価格は1株31.34ドルであり、そのうち39,373株は力を尽くして再定価され、行権価格は行権価格35.00ドルから5.78ドルに低下し、2023年7月に発売された一部として、 | |

| ● | 715 パイプ株式ベースの株式; | |

| ● | 20,665 Bシリーズ株の基礎株; | |

| ● | 45,032Old ZyVersa社が担当するOld ZyVersa権証の総株式であり、41,627株は現在、会社が負担するOld ZyVersa所有者の権証を行使する際に発行可能であり、加重平均行権価格は245.72ドルであり、あるマイルストーンを実現したときに3,405株を発行する | |

| ● | 56,999私たちの2014年株式インセンティブ計画(“2014年計画”)によって発行された株式オプション行使時に発行可能な株によると、 加重行権価格は378.56ドルである | |

| ● | 41,523我々の2022年総合持分インセンティブ計画(“2022年計画”)により発行された株式オプション行使時に発行可能な株は、 重み付け行権価格は15.25ドルである | |

| ● | 3,2302023年インセンティブ付与発行株式オプション行使時に発行可能な株式により、加重平均行権価 は1株当たり74.45ドルである | |

| ● | 160,1822023年7月の株式承認証行使時に発行可能な株式であり、加重平均行権価格は1株5.78ドルである | |

| ● | 203,464誘導権証を行使する際に発行可能な株は,加重平均行権価格は4.75ドルである |

以上検討したbr}情報は参考までに,定価時に決定された実際の公開発行価格と今回発行した他の条項に基づいて調整する.他に明確な説明または文意が別に指摘されていない限り、本募集説明書内のすべての資料は、(I)買い手が前払い援助権証を購入することを選択していないと仮定し、(Ii)本募集説明書によって提供される引受権証を行使していないと仮定する。

| 10 |

リスク要因

私たちの証券に投資することは高いリスクと関連がある。投資決定を下す前に、あなたは以下に紹介するリスクを慎重に考慮しなければならない。私たちの業務、見通し、財務状況、または経営業績は、これらのリスクの損害を受ける可能性があり、私たちは現在知らないか、または現在どうでもいいと思っている他のリスクを受けています。上記のいずれかのリスクにより、私たち証券の取引価格が下落する可能性がありますので、あなたは投資の全部または一部を損失する可能性があります。“リスク要因”のいくつかの陳述は展望的な陳述だ。“前向きな陳述に関する警告声明”を参照してください

私たちの業務、財務状況、資金需要に関連するリスク

私たちの現在と未来の候補製品は絶対に承認されたり、商業市場の承認を得られないかもしれない。

私たちの成功は市場の自信に依存して、即ち私たちは高度に満足されていない医療需要の患者のために候補製品を開発し、 の健康結果を最適化し、患者の生活の質を高めることができる。私たちが現在と未来の候補製品や私たちの協力者と共同開発した製品が予想通りに開発または実行されなければ、私たちの業務に深刻な影響を与える可能性があります。私たちと私たちのパートナーは、私たちの現在または未来の候補製品の商業市場受容度を達成することができないかもしれません

| ● | 製品革新やビジネス成長への投資の影響は | |

| ● | 私たちは学術機関、生物製薬会社、医学界に、私たちのプラットフォームの効用と既存技術に対する潜在的な優位性の能力を示した | |

| ● | 私たちと私たちの協力者がFDAと他の規制要件を遵守する能力は | |

| ● | 私たちの候補製品の開発速度と学術機関、重要なオピニオンリーダー、提唱団体での名声。 |

また、研究開発計画の変化、財務制限、規制環境、私たちの候補製品に関する否定的な宣伝や競争製品、これらは私たちがコントロールできない状況なので、私たちの業務はマイナスの影響を受ける可能性があります。私たちはこれらや他の市場が私たちの候補製品や技術的受容に影響を与える可能性のある要素を解決することができないかもしれません。 もし私たちの候補製品が開発され、承認され、市場の商業的承認を得られなければ、私たちの業務、財務状況、運営結果に深刻な損害を与える可能性があります。

私たちのbrは発展段階にある会社で、運営歴史が限られていて、収入がなく、多くの要素が私たちの将来性に影響する可能性があります。

私たちbrは発展段階にある製薬会社で、経営歴史が限られており、収入がありません。私たちの業務計画の成功可能性は、早期業務の発展と拡大、そして私たちが置かれている規制や競争環境の面でよく遭遇する問題、巨額の費用、困難、合併症、遅延を考慮しなければならない。br製薬とバイオ製薬製品開発は投機性の高い仕事であり、大きなリスクに関連しており、資本集約型業務である。したがって,わが社など発展段階にある製薬会社がよく遭遇するコスト,不確実性,遅延,困難に基づいて我々の将来性を考慮すべきであり,これらのリスクに成功することを保証することはできないことに注意されたい。

これまで,我々の業務は主に我々の組織や融資活動に限られており,我々の許可プロトコルの交渉,VAR 200やIC 100の開発活動が行われてきた.大規模な重要な臨床試験を成功させ、監督管理の承認を得て、商業規模の製品を製造したり、第三者代表を手配したり、製品の商業化に成功するために必要な販売とマーケティング活動を展開したり、運営中の上場企業を管理したりする能力があることはまだ証明されていません。我々の経営歴史は限られているため,我々の業務の傾向に出現し影響する可能性のある洞察力は限られており,これらの傾向やわが社などの発展段階にある製薬会社が直面している他の挑戦に対応する方法を策定する際に誤ってしまう可能性がある。これらの傾向や挑戦に十分に対応できなければ、私たちの業務、運営結果、財務状況の損傷や失敗を招く可能性があります。また、私たちの限られた経営の歴史は、私たちの株主が私たちの未来の成功や生存の可能性を何も予測することを困難にするかもしれない。

| 11 |

私たちの見通しに影響を与える可能性のある私たちのビジネスに関連する要素 は、例えば、他の要因を含むことができます

| ● | 私たちは候補製品を開発し商業化するために追加資金を得ることができます | |

| ● | 私たちの開発計画の規制審査と承認を実施する上で何の遅延もあります | |

| ● | 臨床試験の開始、登録と時間手配を延期する | |

| ● | 私たちの臨床前と臨床試験は臨床前と臨床発展のすべての段階で成功した | |

| ● | 規制部門が私たちの候補製品を審査して承認することにはどんな遅延がありますか | |

| ● | 私たちはアメリカと外国の管轄区域で開発された候補製品が規制部門の承認を得て維持する能力を求めています | |

| ● | 私たちの候補製品の潜在的な副作用は商業化を遅延または阻止し、私たちの候補製品の適応を制限する可能性があり、 が承認されれば、リスク評価と緩和策(“REMS”)を確立する必要があり、承認された薬物が市場から撤退したり、罰金と処罰、第三者のクレームに直面させたりする必要がある | |

| ● | 市場はもし私たちの製品が発売を許可されたら、私たちの候補製品を受け入れます | |

| ● | 私たちは第三者に依存して候補製品を製造し供給しています | |

| ● | 著者らは臨床研究機関(CRO)の臨床試験への依存を行った | |

| ● | 私たちは臨床と商業化のために代行組織(“CMO”)に依存して製品を生産しています | |

| ● | 協力、許可、または他の手配を確立または維持する能力を確立または維持する | |

| ● | 私たちは他の業務、製品および/または技術を識別、買収、統合する能力 | |

| ● | 私たちのbrは、ビジネスインフラを作成することによって、または戦略的協力によって効果的な販売およびマーケティングインフラを確立し、維持する能力を確立し、維持する | |

| ● | 既存の製品または出現する可能性のある新製品からの競争; | |

| ● | 患者や医療提供者が私たちの候補製品をカバーしたり、十分な精算を受けることができるかどうか | |

| ● | 私たちの能力と私たちの許可者が私たちの業務に非常に重要な知的財産権を獲得、維持、擁護、実行する能力 | |

| ● | 私たちは、私たちのパートナーのノウハウプラットフォームを利用して、他の候補製品を発見し、開発することができます | |

| ● | 私たちは私たちの業務を効率的に管理するために、重要な人員を引き付けて維持する能力がある | |

| ● | 私たちは運営中の上場企業を管理し、アメリカ証券取引委員会の規則と要求、それに基づいて公布された法規およびナスダックの上場要求を遵守する能力を継続している | |

| ● | 私たちは私たちの金融インフラを建設し、私たちの会計システムと制御を改善することができる | |

| ● | 潜在的な製品責任クレーム; | |

| ● | 危険物質に関する潜在的な責任; | |

| ● | 私たち は適切な保険証書を取得して維持する能力を持っている。 |

| 12 |

私たちは利益を上げたことがありません。これまで、規制部門が私たちの候補薬物製品を承認するデータはありませんでした。私たちはどの司法管轄区でも商業販売許可を得た製品はありませんし、製品販売から何の収入も得ていません。したがって、私たちは損失を減らし、利益を達成する能力が実証されておらず、私たちは永遠に利益を達成したり維持することができないかもしれない。

私たちは利益を上げたことがなく、予測可能な未来でも利益を上げないだろう。2023年9月30日現在、私たちの後継期と前期の累計純損失は約1.52億ドルです。私たちは大部分の財務資源 を私たちの組織と融資活動に投入し、私たちの許可合意および他の戦略的協力パートナーシップと協力について交渉した。私たちは市場の承認を受けることで候補製品の開発を完了しなかったので、私たちは製品販売から何の収入も得られなかった。製薬製品開発に関連する多くのリスクや不確実性のため、費用を増加させる時間や金額、あるいは私たちがいつまたは利益を達成できるか、または利益を維持できるかどうかを正確に予測することはできない。VAR 200の臨床開発およびIC 100および他の候補製品の臨床前開発を継続することに伴い、より多くの費用が生じることが予想され、これらの製品の開発を求め、米国や他の場所でマーケティング承認を求める可能性がある。また、臨床試験を開始し、VAR 200およびIC 100および開発を求める可能性のある他の候補製品を開発し、商業化するために、追加インフラの作成に関連する費用が増加することも予想される(br}追加人員の募集を含む)。したがって、予測可能な未来には、純損失と負のキャッシュフローが続くことが予想される。これらの純損失と負のキャッシュフローはすでに我々の株主の権益や運営資本に悪影響を与え続けている。

これまで、私たちは株式証券を売却することで私たちの運営に資金を提供してきた。私たちの未来の純損失額は私たちの未来の支出の成長率と私たちが収入を作る能力にある程度依存するだろう。もし、私たちが単独でまたはパートナーと開発および商業化できない場合、br}VAR 200、IC 100、または私たちが開発した任意の他の候補製品を求めることができない場合、またはマーケティング承認された任意の候補製品の収入が不足している場合、追加資金を調達することができず、利益を達成することもできないかもしれない。たとえ私たちが利益を達成したとしても、私たちは収益性を維持したり向上させることができないかもしれない。

私たち は経営を続けられないかもしれません。

私たちbrは発展段階にある製薬会社で、商業製品はありません。我々の主要な候補製品はbr開発過程中であり、大量の追加の臨床前と臨床開発と投資が必要であり、 の商業化が可能である。そのため、設立以来、運営から何の収入も生じておらず、これまで大量の純損失が発生してきた。また、私たちの現金状況は、私たちの業務計画を支援するのに十分ではなく、これらの計画を実施するために多くの追加資金が必要になり、私たちの主要な候補製品の研究と開発、これらの候補製品のための規制許可を求め、アメリカや他の市場で商業化することを含む。我々が独立して登録した会計士事務所の報告には解釈的段落が含まれており,継続的な経営を継続する企業としての能力があるかどうかを疑うことを示している.これらのことは、私たちが経営を続ける企業として継続する能力を大きく疑わせています。私たちは特に、私たちの現在の現金と現金等価物は、2023年第4四半期までの予想される現金需要を満たすのに十分だと信じている。もし私たちが経営を続けることができなければ、私たちは私たちの資産を清算しなければならないかもしれません。私たちが清算または解散時に受け取った資産価値 は、私たちの財務諸表に反映された価値よりも著しく低いかもしれません。また、私たちは現金資源が不足しており、私たちは経営を続けることができない可能性があり、私たちの株式価値と私たちが新しい資本を調達したり、第三者と重要な契約関係を構築する能力に重大な悪影響を及ぼすかもしれない。

| 13 |

私たちは財務報告書の内部統制に重大な欠陥があることを発見した。もし私たちが大きな弱点を補い、他の方法で効果的な財務報告内部制御システムを維持できなければ、私たちの財務報告の信頼性、投資家の私たちに対する自信、そして私たちの普通株価値は不利な影響を受ける可能性がある。

上場企業として、財務報告の内部統制を維持し、このような内部統制におけるいかなる重大な弱点も報告しなければならない。サバンズ·オキシリー法第404条(“第404条”)は、財務報告の内部統制の有効性を評価し、決定し、財務報告の内部統制の管理報告書を提供することを要求する。重大な欠陥とは、財務報告の内部制御に欠陥或いは欠陥の組み合わせが存在し、年度或いは中期財務諸表の重大なミス報告が適時に予防或いは発見と是正されない可能性がある。

2022年度の監査では、重大かつ複雑な非通常取引の会計処理の効率的な制御を設計および実施していないため、財務報告の内部統制に重大な欠陥があることが分かった。

我々の経営陣は、財務報告の内部統制に対する我々の有効性を継続的に監視·評価し、上記の重大な弱点を解決するために必要な改善または改善を含む、必要な強化または改善を実施するためのさらなる行動をとることを計画している。経営陣は、資源が許可された場合に、その救済計画の策定·実施を含む、その財務報告内部統制の設計·運用有効性の評価をできるだけ早く開始することを望んでいる。しかし,適用された制御措置が十分に長い間実行され,管理層がテストによりこれらの 制御措置が有効に動作していると結論するまで,実質的な欠陥が修復されたとは考えられない.

もし私たちの措置が重大な弱点を補うことに成功し、他の方法で有効な財務報告内部制御システム を構築し、維持するのに十分でなければ、私たちの財務報告の信頼性、投資家の私たちに対する自信、そして私たちの普通株の価値は重大な悪影響を受ける可能性がある。効率的な財務報告内部統制は、信頼性かつタイムリーな財務報告を提供するために必要であり、適切な開示制御およびプログラムと共に設計され、詐欺を合理的に発見し、防止する。必要な新しいまたは改善された制御措置を実施できなかったか、または実施中に遭遇した困難は、私たちの報告義務を履行できない可能性がある。私たちが米国証券法で規定されている“小さな報告会社”である限り、私たちの独立公認会計士事務所は、第404条による財務報告に対する内部統制の有効性を証明する必要はありません。財務報告書の内部統制の有効性を独立して評価することで、我々の経営陣の評価では発見できない可能性のある問題を発見することができる。財務報告書の内部統制 では発見されていない重大な欠陥が財務諸表の再記述を招く可能性があり、救済費用が発生することを要求しています。

さらに、私たちは財務報告書の開示統制や内部統制がすべてのミスとすべての詐欺を阻止しないと予想している。制御システムは、設計や動作がどんなに良くても、絶対的な保証ではなく、合理的な保証しか提供できず、制御システムの目標が実現できることを確保する。また,制御システムの設計は,資源制約が存在し,そのコストに対する制御の利点を考慮しなければならないという事実を反映しなければならない.すべての制御システムの固有の限界により、すべての制御問題および不正事例が検出されたことを絶対的に保証することはできない。もし私たちの統制システムがミスや詐欺を防ぐことができなかったら、私たちに実質的な悪影響を及ぼすかもしれない。

私たちは私たちの候補製品を開発して商業化するために追加の資金が必要になるだろう。もし私たちが十分な資金を集めることができなければ、私たちは私たちの製品開発計画を延期、減少、またはキャンセルすることを余儀なくされるだろう。

臨床前研究や臨床試験を含めた医薬製品の開発は高価である。われわれの研究開発費は,われわれが行っている活動により増加することが予想され,特にVAR 200の臨床試験開始やIC 100の臨床前開発を行った場合である。私たちは、VAR 200、IC 100、または私たちが開発を求める可能性のある他の候補製品の開発および商業化努力を支援するために、任意の追加の資金を約束または手配していません。VAR 200、IC 100、および開発を求める可能性のある他の任意の候補製品を開発し、商業化するために、多くの追加資金を調達する必要があるだろう。VAR 200やIC 100の開発成功が確定していないため、その開発および商業化に必要な実際の資金を推定することはできない。

VAR 200、IC 100、または開発を求める可能性のある任意の他の候補製品から十分な収入を得ることができる前に、公開または私募株式発行、債務融資、または会社の協力および許可手配によって将来の現金需要に資金を提供する予定です。 私たちが追加的な資金が必要な時、私たちは私たちが受け入れられる条項でこのような資金を得ることができないかもしれない。十分な資金がなければ、私たちは私たちの業務を延期、縮小、または削減することを要求されるかもしれない。私たちが株式証券を発行したり、株式証券に変換可能な証券を発行して追加資金を調達する程度については、当時の既存株主の所有権が希釈される可能性があり、希釈度が大きくなる可能性があり、具体的には証券を売却できる可能性のある価格に依存する。さらに、もし私たちが債務を生成することによって追加資本を調達する場合、私たちは私たちの業務活動を制限する追加契約の制約を受ける可能性があり、債務ツールの所有者は私たちの株式投資家よりも優先する権利と特権を持っている可能性があり、そのような債務ツールの下でのbr利息および元金返済義務を返済することは、研究開発、臨床、または商業化活動を支援するために本来使用可能な資金を移す可能性がある。したがって,我々は我々 が構築を求める連携に参加できないかもしれない.もし私たちが協力および許可手配によって追加資金を調達する場合、私たちの技術または候補製品に対するいくつかの権利を放棄するか、または私たちに不利になる可能性のある条項で許可を付与する必要があるかもしれない。条件が有利である限り、私たち は公共資本市場や個人資本市場への進出を求めることができるかもしれません。たとえ私たちが当時 の追加資本を切実に必要としていなくても。さらに、私たちの転売登録表に登録されている証券(2023年10月20日発効と宣言)は、このような証券が希釈効果を有するので、割引条項で追加資本を調達する能力を制限するかもしれません。また,我々の普通株の価格が依然として転売登録声明に登録されている引受権証の取引価格 よりも低い場合,所有者はその等株式権証を行使することができないため,その行使 から何の収益も得られない.

私たちの未来の最近と長期的な資金需要は多くの要素に依存するだろうが、これらに限定されない

| ● | 私たちの候補製品の臨床前と臨床試験の開始、進捗、時間、コストと結果 | |

| ● | FDAは、私たちが開発を求めている候補製品の予想以上の追加研究を要求するかどうか | |

| ● | 私たちが未来に構築する可能性のある任意の協力、許可、または他の計画の条項と時間 | |

| ● | 規制承認の結果、時間、コスト | |

| ● | 競争の技術と市場発展の影響 | |

| ● | ビジネス規模のアウトソーシング製造能力を確立するコストとタイミング | |

| ● | もし私たちが規制部門の承認を得たら、私たちの候補製品を受け入れるだろう | |

| ● | もし私たちが監督部門の承認を得たら、私たちの候補製品のための販売、マーケティング、および流通能力を確立するコスト; と | |

| ● | 私たちは事業、製品、または技術の程度に買収、許可、または投資する。 |

| 14 |

私たちbrはアメリカの様々な反腐敗法律と他の反賄賂と反リベート法律法規の制約を受けている。

我々brは,米国で1977年に改正された“反海外腐敗法”(以下,“反海外腐敗法”と呼ぶ)と,我々が業務を展開している司法管轄区の他の反腐敗,反賄賂,反マネーロンダリング法の制約を受けている。これらの法律は、一般に、私たちおよび私たちの従業員が業務を獲得または保持するために、業務を誰に向けるか、または任意の不正な利益を得るために、政府関係者または商業団体に不正な方法で影響を与えることを禁止している。“海外腐敗防止法”や他の適用される反賄賂や反腐敗法律も、私たちを代表して行動する第三者業務パートナー、代表者、代理人が実施する腐敗や賄賂行為に責任を負うことが求められる可能性があります。我々の第三者業務パートナー、代表および代理は、政府機関または国有または付属実体の役人および従業員と直接的または間接的な相互作用がある可能性があり、私たちは、明確に許可されていなくても、これらの第三者業務パートナーおよび仲介、ならびに従業員、代表、請負業者および代理の腐敗または他の不正活動のために責任を負わなければならないかもしれない。これらの法律はまた、このような行為を防止するために、正確な帳簿と記録を保存し、内部統制とコンプライアンス手続きを維持することを要求している。このような法律のコンプライアンス問題を解決するための政策や手続きがありますが、従業員や代理店が私たちの政策や法律に違反する行為をしないことを保証することはできません。最終的にはそのために責任を負うかもしれません。国際業務の拡張と外国司法管轄区での販売やbr業務の増加に伴い、私たちはこれらの法律に違反するリスクが増加します。“海外腐敗防止法”または他の適用される反賄賂、反腐敗および反マネーロンダリング法に違反するいかなる行為は、告発者の苦情、メディアの否定的な報道、調査、巨額の法的費用の徴収、輸出特権の喪失、厳しい刑事または民事制裁または米国政府契約の資格の一時停止または取り消し、管理層の関心の大幅な移転、株価の下落、または私たちの業務全体に悪影響を及ぼす可能性があり、これらはすべて私たちの名声、業務、財務状況、および経営業績に悪影響を及ぼす可能性がある。

私たちの財務状況と運営結果は新冠肺炎の疫病の悪影響を受けるかもしれない。

疫病や流行病の発生は,その規模によっては,我々が業務や候補製品を開発している地域,州,地方経済に異なる程度の破壊を与える可能性がある。現在の新冠肺炎疫病はすでに著者らの業務価値、経営業績と財務状況に実質的な不利な影響を与える可能性がある。国際、br連邦、州と地方公共衛生と政府当局が新冠肺炎の全世界の各地区での爆発と伝播を制御と対抗するために取った非常な行動は、旅行禁止、隔離、“家にいる”命令、利息累算の一時停止とある連邦が支持する学生ローンに対するbrの徴収及び多くの個人と企業が日常活動を大幅に制限する類似命令 を含み、全体的に消費者活動の減少を招いた。新冠肺炎疫病による経済減速と高い失業率の程度と持続時間は現在まだ確定しておらず、特に新しいウイルス株が出現し、ワクチン接種に潜在的な挑戦を構成している状況下で、しかし持続的な著しい経済減速は著者らの財務状況、流動性と運営結果に重大な不利な影響を与える可能性がある。

開発、規制承認、商業化に関するリスク

大流行、流行病や伝染病(例えば新冠肺炎)の発生は、私たちの候補製品の開発を中断する可能性があります。

大流行や流行のような公衆衛生危機は私たちの業務に悪影響を及ぼすかもしれない。2019年12月、SARS-CoV-2(重症急性呼吸症候群コロナウイルス2)と呼ばれる新しいウイルス株 が武漢、中国と に出現し、全世界的に伝播した。コロナウイルスの大流行は変化しており、これまでに政府が強制的に実施した隔離、旅行制限、その他の公衆衛生安全措置を含む様々な対応措置が実施されてきた。我々や第三者パートナーの業務(我々の臨床前研究や臨床試験運営を含む)に対するコロナウイルスの影響の程度 は将来の発展にも依存し,これらの事態の発展は高度に不確実であり,爆発の持続時間,出現するコロナウイルスの重症度に関する新たな 情報,コロナウイルスの制御やその影響を制御する行動 などを自信を持って予測できない。新冠肺炎の全世界での持続的な伝播はアメリカと海外での臨床前或いは臨床試験運営に不利な影響を与える可能性があり、著者らは患者と主要な研究者及び現場スタッフを募集と維持する能力を含み、彼らは医療保健提供者として、brはすでに新冠肺炎への接触を増加させたかもしれない。例えば,他の生物製薬会社と同様に,現在および/または計画中の臨床試験を登録する際に遅延に遭遇する可能性がある。新冠肺炎は影響を受けた地域に位置する第三者CROの従業員にも影響を与える可能性があり、著者らはこれらのCROに依存して臨床試験を行った。また,我々のLeadや他のコア候補製品に対する患者群 は特に新冠肺炎の影響を受けやすい可能性があり,将来の臨床試験に参加できる患者を識別することが困難であり,登録された患者がこのような試験を完了する能力に影響を与える可能性がある。新冠肺炎が患者の登録または治療または私たちの候補製品の実行に与えるいかなる負の影響も臨床試験活動の費用の高い遅延を招く可能性があり、これは私たちの監督機関が私たちの候補製品の承認を得てそれを商業化する能力に悪影響を与え、私たちの運営費用を増加させ、私たちの財務業績に実質的な悪影響を与える可能性がある。

| 15 |

また、計画中の臨床試験が適時に登録できるかどうかは臨床試験地点に依存し、これらの地点は全世界の健康問題の不利な影響、例えば流行病を受ける可能性がある。我々は現在コロナウイルスの影響を受けている地域で我々の候補製品の臨床試験を行う予定である。コロナウイルス爆発のいくつかの要素は、候補製品の臨床試験および私たちの業務に不利な影響を与えるか、または他の方法で私たちの候補製品の臨床試験に不利な影響を与えるだろう

| ● | 医療資源を臨床試験の実施から大流行問題に注目することが可能であり,われわれの臨床試験研究者である医師,われわれの臨床試験場所である病院,期待される臨床試験を支援する病院スタッフの注意力, |

| ● | 重要な試験および業務活動を中断する可能性のある旅行制限br、例えば、臨床試験場所の開始および監視、従業員、請負業者または患者の臨床試験場所への国内および国際旅行、政府によって実施される任意の旅行制限または隔離を含む、これらの制限または隔離は、患者、従業員または請負業者が私たちの臨床試験場所に行くか、またはビザまたは入国許可を得る能力または意思に影響を与え、潜在的なパートナーとの対面会議および他の相互作用を失い、予期される臨床試験の進行または進行に悪影響を及ぼす可能性のあるbr}; |

| ● | は、私たちの第三者製造業者の運営に潜在的な負の影響を与えます |

| ● | 世界的な輸送中断br、私たちの製品の原材料、臨床試験材料(例えば患者サンプル)、研究薬物製品と調理薬、そして私たちの未来の臨床試験で使用される他の供給の輸送に影響を与える; |

| ● | ビジネスの潜在的な職場、実験室およびオフィス閉鎖、ならびに在宅勤務者への依存増加による中断、行われている実験室実験および動作の中断または遅延、人員不足、出張制限、または公共交通遮断のいずれも、私たちの業務運営に悪影響を及ぼす可能性があり、または現地の監督管理機関、道徳委員会および他の重要機関および請負業者との必要な相互作用を遅延させる可能性がある。 |

我々は、ウイルスの従業員に対するリスクを最小限に抑えることを目的とした一時的な予防措置を講じており、私たちのすべての従業員が遠隔勤務し、世界各地での従業員のすべての不要な旅行を一時停止し、業界活動や仕事に関する対面会議に参加することを奨励していないことは、私たちの業務に負の影響を与える可能性がある。現在、企業や政府機関(例えば、米国証券取引委員会や食品·医薬品局)の計画や潜在的な閉鎖や中断の範囲や深刻さを予測することはできない。

| 16 |

我々の業務は、我々の候補製品の成功した開発、規制承認および商業化、特にVAR 200およびIC 100に依存する。

私たちの事業の成功は、当社に資金を提供し、将来的に任意の収入を創出する能力を含み、主に候補製品の開発成功、規制承認、商業化、または協力にかかっています。将来、私たちの候補製品はまた、私たちの1つの候補製品、または私たちが許可、買収または開発する可能性のある任意の未来の候補製品に依存するかもしれません。私たちの候補製品の臨床前、臨床、およびビジネス成功は、以下の要素を含む多くの要素に依存します

| ● | 許容可能な条件または追加資本を調達することができない能力で; |

| ● | 直ちに私たちの臨床前および臨床試験を完成させ、これは私たちの現在の予想よりもはるかに遅いか、またはコストが高いかもしれない。 は第三者請負業者の表現に大きく依存する |

| ● | FDAまたは同様の外国の規制機関は、私たちの候補製品または任意の未来の候補製品の承認および商業化を支援するために、追加の臨床前または臨床試験を要求するかどうか |

| ● | FDAと類似した外国規制機関は,我々の提案適応と我々の候補製品の提案適応に関する主な終点評価を受けている |

| ● | 私たちはFDAおよび類似の外国規制機関に私たちの候補製品または任意の未来の候補製品の安全性と有効性を証明することができます |

| ● | 薬物動態研究で検出可能な活性化合物を識別する能力; |

| ● | 私たちの候補製品または将来承認された製品に関連する潜在的副作用の罹患率、持続時間、および重症度(ある場合) |

| ● | FDAと同様の外国規制機関の必要な上場承認を適時に受ける |

| ● | 実現し、維持し、適用された場合、私たちの第三者請負者が、私たちの契約義務および私たちの候補製品または任意の未来の候補製品または承認されたbr製品に適用されるすべての法規要件を達成し、維持することを保証し、維持する |

| ● | 私たちと契約して、私たちの候補製品または任意の未来の候補製品の臨床試験と商業用品を生産する第三者の能力は、監督管理機関と良好な関係を維持し、現在の良好な製造実践またはcGMPまたは良好な農業と採集業実践またはGACPに適合する商業的に実行可能な製造技術を開発、検証し、維持する |

| ● | 臨床前および臨床開発中、および私たちの候補製品または任意の未来の候補製品が承認された後、許容可能な安全性を維持し続ける |

| ● | 私たちは、アメリカと国際で私たちの候補製品または任意の未来の候補製品を商業化することに成功しています。もし承認されれば、単独で、または他の会社と協力して、これらの国や地域でマーケティング、販売、流通を行うことができます |

| ● | 医師、患者、および支払人は、代替療法および競合療法に関連するものを含む、私たちの候補製品または任意の未来の候補製品の利益、安全性および有効性(承認された場合) を受け入れる |

| ● | 私たちは多くの承認後の法規要求を守ることができます |

| ● | 私たちのbrと私たちのパートナーは、私たちの候補製品または任意の未来の候補製品において知的財産権を確立し、実施する能力; |

| ● | 私たちと私たちのパートナーが第三者特許干渉または知的財産権侵害請求を回避する能力; |

| ● | 私たち は、開発と商業化に成功できると考えられる他の候補製品や商業段階製品を許可または取得することができます。 |

Var 200はFDA指定のFSGS孤児薬を得ることができない可能性がある。FDAは2018年9月17日に私たちの孤児薬物指定申請を受けた。孤児薬物指定は、(1)申請を支援するためのFSGS臨床前モデルが、VAR 200の推奨適応であるFSGSの治療ではなく予防を反映しているため、(2)FDAは、使用の仮定および計算によって提供される流行率推定値が過小評価されていると考えているからである。VAR 200の臨床データが利用可能な場合に孤児薬物指定を再申請し,他の情報を用いてFSGSの罹患率をサポートする予定である。

| 17 |

上記の1つまたは複数の要因(その多くは制御できない)をタイムリーにまたは根本的に実現できなければ、私たちは重大な遅延やコスト増加に遭遇したり、規制部門の承認を得たり、私たちの候補製品を商業化することができない可能性があります。規制部門の承認を得ても、私たちの任意の候補製品を商業化することに成功することはできません。したがって、私たちはあなたに保証することはできません。私たちは私たちの候補製品または任意の未来の候補製品を販売することによって、運営を継続するために十分な収入を生成することができます。

我々の候補製品IC 100の臨床前薬物開発は非常に高価で、時間がかかり、不確定である。我々の臨床前試験は、関心のある治療領域の薬理活性を十分に示すことができない可能性がある;他の身体システムにおいて予期しない短期または長期的な影響をもたらすか、または変化またはリスク利益が評価される可能性のある意外毒性を産生する。IC 100の作用機序を反映する1種類の化合物はまだ臨床試験に入っておらず、その薬理類の作用もまだ不明である。これらの要素と他の 要素はさらなる発展を阻害または延期する可能性がある。

我々が候補製品を開発·開発する基礎を形成する 科学発見は比較的新しい.我々の方法に基づく試薬開発の可能性を支持する科学的証拠は初歩的であり,限られている。IC 100は新しい治療モードを表し、成功した開発には、その治療潜在力を最適化するためにより多くの研究および努力が必要である可能性がある。IC 100は、実験室または臨床前研究において患者にその治療特性を示すことができず、予見できない、無効であり、さらには有害な方法でヒト生物システムと相互作用する可能性がある。もし私たちがIC 100の開発に成功して商業化できなければ、私たちは永遠に利益を上げないかもしれません。私たちの株の価値は下がるかもしれません。

IC 100は、開発およびその後に規制承認される時間およびコスト(あれば)を予測することを困難にする比較的新しい技術である。

われわれの研究と開発努力は,限られた数の初期目標疾患適応に集中している。我々が現在や将来の適応を開発する際に問題や遅延に遭遇しない保証はなく,このような問題や遅延が意外なコストにならない保証もなく,どのような開発問題も解決できる保証はない.IC 100上で生成された臨床前データおよび提案された臨床開発計画は,FDAが調査性新薬申請による審査と許可を行う必要がある。このような申請を支援するデータは生成されておらず,臨床前研究の結果はFDAが臨床研究を開始する前に審査する必要があり,臨床研究は承認されない可能性がある。

我々 は,我々の開発プラットフォームを用いて拡張して候補製品チャネルを構築する努力は成功しない可能性がある.

我々のIC 100戦略の1つの重要な要素は、私たちの経験豊富な管理と科学チームを用いて各種の人類疾患のIC 100を評価し、候補製品チャネルを構築することである。これまで,我々の研究·開発作業は潜在的な候補製品を生成してきたにもかかわらず,他の候補製品を認識·開発し続けることができない可能性がある。たとえ私たちが私たちのルートを確立することに成功しても、私たちが決定した潜在的候補製品は臨床開発に適していないかもしれない。例えば、これらの潜在的候補製品は有害な副作用や他の特徴を持っていることが証明される可能性があり、それらが上場承認や市場承認を得る可能性が低いことを示している。もし私たちの方法で候補製品の開発に成功して商業化できなければ、将来的に製品収入を得ることができなくなり、これは私たちの財務状況に重大な損害を与える可能性がある。著者らが臨床前と臨床開発で成功することは保証されず、いかなる場合でも、監督管理の承認を得る過程には大量の時間と財力が必要である。

| 18 |

私たちの候補製品の臨床薬物開発は非常に高価で、時間がかかって確定できない。私たちの臨床試験は私たちの候補製品の安全性と有効性を十分に証明できない可能性があり、これは規制部門の承認と商業化を阻止または延期する可能性がある。

我々の候補製品の臨床薬物開発は非常に高価で,時間がかかり,設計と実施が困難であり,その結果自体が不確定である。候補製品の商業販売に対する規制機関の承認を得る前に、候補製品が目標適応に使用されることは安全かつ有効であることを臨床試験により証明しなければならず、予測不可能である。臨床試験を開始した候補製品の多くは規制部門の商業化承認を得たことがない。我々の候補製品は異なる開発段階にあり,任意の試験段階あるいはbr試験過程のいつでも,複数の臨床試験に失敗する可能性がある。これらの候補製品の臨床試験は数年継続することが予想されるが,達成には予想以上の時間がかかる可能性がある。私たちのすべての候補製品が人体テストを経ているわけではなく、初めて人体で使用すると思わぬ効果が生じる可能性があります。私たちはまだ私たちの候補製品の承認を得るためにすべての臨床試験を終えていない。

我々の候補製品が行われていることや将来の臨床試験で遅延に遭遇する可能性があり,将来の臨床試験が時間どおりに開始されるかどうか,再設計が必要かどうか,時間どおりに十分な数の患者を募集する必要があるかどうか,あるいは予定通りに完了するかどうかが分からない。さらに、私たち、現在または将来協力する可能性のある任意のパートナー、FDA、機関審査委員会(“IRB”) または他の規制機関、州および地方機関、および外国の対応機関を含み、様々な理由で随時一時停止、延期、修正または終了を要求する可能性がある

| ● | 研究参加者が経験した深刻なまたは予期しない毒性または副作用、または他の許容できない健康リスクまたは他の安全問題への曝露などの安全または耐性の問題を発見する; |

| ● | 臨床試験中、任意の候補製品は有効性が不足しているか、または私たちの候補製品は指定された終点に到達できなかった |

| ● | 被験者の募集や登録率が予想されるbr速度を下回ったり,十分な数の患者を募集できないことが臨床試験に参加できない原因は多く,同一適応の候補製品に対する他社の臨床試験の盛んな状況,あるいは患者が常に治療の適応を求めない臨床試験; |

| ● | 新冠肺炎の疫病による隔離或いはその他の制限により、著者らの臨床試験は遅延或いは困難が発生した |

| ● | すでに臨床試験を開始したが、治療の不良副作用のため随時退出する可能性のある被験者を保留することは困難であり、brの治療効果が不足し、臨床試験過程に疲労を感じる或いは任意の他の原因である |

| ● | 各臨床試験地点で行われた研究はIRBの承認を得ることが困難であった |

| ● | 臨床試験のための十分な数の材料を製造または得ることができないか、または製造できないか、または得ることができない材料に遅延が生じた; |

| ● | 私たちの製造プロセスや製品のレシピや配送方法には不足や変更があります |

| ● | 適用される法律、法規、規制政策を変更する; |

| ● | 遅延または予期される契約研究機関、臨床試験場所、および他の第三者請負業者と臨床試験契約または合意における許容可能な条項について合意することができなかった |

| ● | 十分な数の臨床試験サイトを増加させることはできない |

| ● | 適切な配合および用量に関する不確実性 ; |

| ● | 私たち、私たちの従業員、私たちのCRO、または彼らの従業員、または他の第三者請負業者は、契約および適用された法規要件を遵守できなかったか、またはタイムリーまたは許容可能な方法でそのサービスを履行できませんでした |

| ● | 私たち、私たちの従業員、私たちのCROまたは彼らの従業員、または私たちが協力する可能性のある任意のパートナー、または彼らの従業員は、臨床試験または処理、貯蔵、安全、および薬品および生物製品の記録の保存に関するFDAまたは他の規制要件を遵守できなかった |

| ● | スケジュールは参加した臨床医や臨床機関と衝突しています |

| ● | 適切な臨床試験案を設計できなかった |

| ● | データが不足していて、規制部門の承認を支持できない |

| ● | 医療研究者は私たちの臨床計画に従ってはいけません |

| ● | 治療中または治療後に被験者との連絡を維持することは困難であり、データが不完全である可能性がある。 |

私たちのbrや私たちが協力する可能性のある任意のパートナーは、製薬やバイオテクノロジー業界の多くの他の会社の経験のように、早期の試験でもエキサイティングな結果を得ているかもしれません。もし私たちまたは私たちの潜在的なパートナーが私たちの候補製品に関連する臨床開発を放棄または遅延した場合、私たちは私たちの業務計画を効果的に実行できないかもしれません。私たちの業務、財務状況、経営業績、および将来性は損なわれます。

| 19 |

候補製品の製造または処方を変更する方法 は、追加のコストまたは遅延をもたらす可能性がある。

候補製品が臨床前研究から後期臨床試験までを通じて潜在的な承認と商業化を得ることに伴い、開発計画の各方面(例えば製造方法と調合)はこの過程で変更することは非常によく見られる は過程と結果の最適化に努力する。このような変化はこのような期待された目標を達成できない可能性がある。これらの変更のいずれも、候補製品の表現が異なることをもたらし、計画中の臨床試験または変更された材料を用いた他の臨床試験の結果に影響を与える可能性がある。このような変更はまた、追加のテスト、FDA通知、またはFDA 承認を必要とする可能性がある。これは臨床試験の完成を遅らせる可能性があり、接続臨床試験或いは1つ以上の臨床試験を繰り返す必要がある。

適用される法規要件によると、私たちの早期候補製品VAR 200またはIC 100に対する規制承認を得ることができない可能性があります。br}FDAと外国の監督管理機関は、承認過程において、候補製品の承認を延期、制限、または拒否する権利を含む大きな裁量権を持っています。どんな規制承認の遅延、制限、または拒否は商業化に悪影響を与え、私たちは収入の潜在力、私たちの業務と私たちの経営業績を創造します。

私たちのbrは現在販売が許可されていない製品で、私たちは決して監督部門の許可を得ないかもしれません。私たちの現在または未来のいかなる候補製品も商業化できません。著者らの薬品に関連する研究、テスト、製造、安全監督、治療効果、品質管理、記録、ラベル、包装、許可、販売、マーケティング、流通、輸入、輸出とその他の発売後の情報の安全とその他の発売後の情報は、アメリカと国外でFDAとその他の監督管理機関の広範な監督管理を受けており、これらの監督管理規定は国によって異なる。FDAのセキュリティプロトコル、BLA、または他の適用規制文書の承認を得るまで、現在の任意の候補製品 を米国で販売することは許可されていません。私たちまたは私たちのパートナーがこれらの国/地域関連規制機関の必要な承認を得るまで、私たちはどの国/地域でも現在の任意の候補製品を販売することを許可しません。許可された発売VAR 200或いはIC 100などの新薬を獲得するためには、FDAと/或いは外国の監督管理機関は必ず臨床前と臨床データを獲得し、薬品の安全性、純度、効力、有効性とコンプライアンス生産がNDA、BLA或いはその他の適用監督申告文書中の申請の期待適応に符合することを十分に証明しなければならない。新薬製品の開発と承認は長い、高価で不確定な過程に関連し、どの段階でも遅延或いは失敗が発生する可能性がある。製薬と生物製薬業界の多くの会社は非臨床開発、臨床試験(第三段階の臨床開発を含む)において重大な挫折を経験し、早期の臨床前研究或いは臨床試験においても満足できる結果を得た。これらの挫折の原因としては,臨床試験が行われている期間の発見と,臨床試験で行われた安全性や有効性観察があり,これまで報告されていなかった有害事象が含まれている。臨床試験の成功は今後の臨床試験の成功を保証するものではなく,非臨床研究会の成功も保証されない。他側の臨床試験結果は,われわれやわれわれのパートナーが行う可能性のある試験の結果を代表しない可能性がある。

| 20 |

FDAと外国の監督管理機関は薬品開発と審査プロセスの中でかなりの自由裁量権を持っており、多種の原因で薬品開発を延期、制限或いは許可候補製品を制限或いは拒否できることを含む。FDAまたは適用される外国の規制機関は:

| ● | 1つまたは複数の臨床試験の設計または実施に同意しない |

| ● | 候補製品の推奨適応が安全に有効であるとは考えられない、または候補製品の安全性または他のbr感知のリスクがその臨床的または他の利益を超えると考えられる可能性がある; |

| ● | 臨床前研究と臨床試験のデータは承認を支持するのに十分であるとは思わない、あるいは臨床試験の結果はFDA或いは適用された外国の監督管理機関が許可を要求する統計或いは臨床意義レベルに適合しない可能性がある |

| ● | 私たちまたは第三者による臨床前研究または臨床試験データの解釈に同意しないか、または私たちが協力する可能性のある任意のパートナーの解釈に同意しない |

| ● | 前臨床試験または臨床試験から収集されたデータは、INDまたはNDAまたは他の適用可能な規制申請の提出をサポートするのに十分ではない可能性があることを決定する; |

| ● | 追加的な前臨床研究や臨床試験が必要です |

| ● | 製剤、品質管理、ラベル、または仕様における現在または将来の候補製品の不足点を決定すること |

| ● | 薬物により敏感な集団の薬物動態または安全性を決定するために、小児科患者において臨床試験を行うことが要求される |

| ● | 承認は高価な承認後の追加臨床試験の表現に依存する |

| ● | 私たちが最初に要求したよりも限られた適応またはより狭い患者集団(Br)または市場に影響を与える可能性のある強い警告を有するように、私たちの現在または任意の未来の候補製品を承認する; |

| ● | 私たちの候補製品の商業化に成功することが必要または望ましいと考えているラベルを承認しない |

| ● | 当社と契約した第三者製造業者または試験実験室の製造プロセス、制御、または施設を承認しません |

| ● | 私たちの製品を設備と見なして、異なる承認プロセスと生産需要を必要とする薬物ではありません |

| ● | 追加の臨床試験または各研究が患者の数を増加させる単一の薬剤を必要とするのではなく、私たちの製品のうちの1つを組み合わせ製品と見なす;または |

| ● | 私たちの承認政策を変更したり、新しい法規を採用したりして、私たちの臨床データや監督文書を承認するのに十分ではありません。 |

私たちの任意の候補製品のどのような規制承認に適用されるいかなるbrの遅延、制限、または拒否は、私たちの候補製品の商業化に不利な影響を与え、私たちの業務、財務状況、経営業績、および見通しを損なうだろう。

| 21 |

私たちの現在の候補製品または任意の未来の候補製品が規制部門の承認を得ても、彼らは医師や患者が商業的成功に必要なbrを広く採用し、使用することができないかもしれない。

私たちの現在または未来の任意の候補製品の商業成功は、承認されれば、商業的に成功しないかもしれないが、医師、患者、および支払人が承認された適応において結果製品の広範な採用およびbr使用に大きく依存するであろう。承認された場合、私たちの現在または未来の候補製品の採用程度および採用率は、複数の要素に依存する

| ● | この製品が承認された臨床適応およびこれらの適応の治療に対する患者の承認製品の需要 |

| ● | 他の治療法と比較して私たちの製品の有効性は |

| ● | Br管理医療計画および他の医療支払者は、承認される可能性のある任意の候補製品に保険と十分な精算を提供する |

| ● | 代替療法に関連する我々の候補製品の治療コストおよび患者は製品に支払いたい(承認されれば) ; |

| ● | 医師、診療所の主要な経営者と患者はこの製品を安全かつ有効な治療方法である |

| ● | 医師および患者は、承認された適応を治療するために他の利用可能な治療法ではなく、新しい療法を望んでいる |

| ● | 承認された適応治療に対する医師または患者の可能性のある特定の療法に対する任意の偏見を克服する; |

| ● | 医師や医療関係者が私たちの製品候補者の適切な訓練と管理を行っています |

| ● | 患者は私たちの候補製品の結果と管理と全体的な治療体験に満足している |

| ● | 代替療法と比較して、私たちの候補製品は医師に収入と収益を提供するかもしれない |

| ● | 副作用の罹患率と重症度 |

| ● | FDAによって承認された候補製品ラベルに含まれる制限 または警告; |

| ● | FDAは、リスク評価および緩和戦略またはREMSの任意の要件を実施することを要求する |

| ● | 私たちの販売、マーケティング、流通の有効性 |

| ● | 私たちは需要を満たすために十分な供給量を維持することができる |

| ● | 私たちの候補製品に対する否定的な宣伝や競争製品への肯定的な宣伝; |

| ● | 潜在的な 製品責任クレーム。 |

現在または将来の任意の候補製品の使用が許可されているが、ビジネス成功に必要な医師および患者の広範な採用に達していない場合、私たちの運営結果および財務状況は悪影響を受け、brを延期、阻止、または収入を創出し、業務を継続する能力を制限する可能性がある。

| 22 |

私たちの候補製品が承認されれば、激しい競争に直面し、効果的な競争ができなければ、著しい市場浸透を阻害する可能性がある。

Br製薬業界の特徴は技術が急速に進歩し、競争が激しいことであり、特許療法の開発を高度に重視している。多くの製薬会社、模倣薬会社、バイオテクノロジー会社、学術および研究機関は医療製品の開発、特許出願、製造、マーケティングに従事しており、Travere、ファイザー、Goldfinch Bio、ベーリンガー-インゲルハイム、アストラ-ジェリコン、セノフィ、ノワール、ロー氏、他の会社を含む競争力を持っている。私たちの多くの競争相手は、より強力な財務資源、マーケティング能力、販売チーム、製造能力、研究開発能力、臨床試験専門知識、知的財産権の組み合わせ、特許と監督管理の承認を得た経験、製品候補およびその他の資源の承認を持っている。競合製品を提供する会社の中には、幅広い他の製品、膨大な直販チーム、そして私たちのターゲット医師との長期顧客関係を持っており、市場浸透努力を阻害する可能性があります。また、もし私たちのいくつかの候補製品が承認されれば、いくつかの患者の自由支配可能な予算シェアと競争し、臨床実践の中で医師の関心を獲得する可能性がある。

私たちの候補製品が規制部門の承認を得たら、他の承認からのbr療法の激しい競争に直面すると予想されています。承認されれば、私たちの候補製品はまた、規制されていない、承認されていない、ラベル外、および非処方薬と競争する可能性があります。もし承認された場合、私たちのいくつかの候補製品は、承認された適応に対して新しい治療法を提案し、brを既存の治療法と競合し、いくつかの治療法が知られており、医師および患者に受け入れられている。この市場で競争に成功するためには,我々が承認した製品の相対コスト,安全性,有効性(あれば)が既存療法と他の新しい療法の魅力的な代替案であることを証明しなければならない。このような競争は私たちの候補製品の市場シェアを減少させ、私たちの候補製品の定価に下振れ圧力を与える可能性があり、これは私たちの業務、財務状況、経営業績と将来性を損なう可能性があります。

私たちの候補製品は汎用または類似のタイプの製品競争に直面することが予想され、これは私たちの業務、財務状況、経営業績、将来性に悪影響を及ぼす可能性があります。

私たちの任意の候補製品の特許保護の満了または喪失時、または私たちの任意の候補製品の特許保護が満了または失われた場合、私たちの任意の候補製品の模倣薬競争相手は、模倣薬またはその等価物に対して未解決の特許侵害訴訟を提起したにもかかわらず、その製品は承認されており、その販売価格は私たちが承認した製品 よりも著しく低い可能性があり、私たちは短時間で製品の大部分の売上を損失する可能性があり、これは私たちの業務、財務状況、運営結果、および将来性に悪影響を及ぼすだろう。

私たちは商業化された任意の候補製品、または私たちがそれと協力する可能性のある任意のパートナーは、持続的なbrと持続的な規制審査を受けるだろう。

私たちまたは私たちのパートナーがアメリカの規制機関の候補製品の承認を得た後も、私たちまたは私たちのパートナーは規制審査とコンプライアンス義務を受け続けます。例えば、我々の候補製品について、FDAは、製品が発売される可能性のある承認の指定された用途または承認条件に重大な制限を加える可能性がある。候補製品の承認は、製品の安全性および有効性を監視するための第4段階の臨床試験またはREMSを含む可能性の高い承認後の研究および監視の要件を含む可能性がある。私たちはまた、FDAの義務と継続的な規制審査を受け、私たちの候補製品の製造、加工、ラベル、包装、流通、有害事象報告、貯蔵、広告、販売促進、記録などに関連する。これらの要件は、安全性および他の上場後の情報および報告の提出、登録、およびcGMP要件、FDAの良好な臨床実践、またはGCP、または良好な農業および収集規範またはGACP、要件および良好な実験室仕様またはGLP要件を継続的に遵守することを含み、これらの要件は、FDAが臨床および臨床前開発においてすべての候補製品および承認後に実施した任意の臨床試験に対して実行される法規およびガイドラインである。候補製品が他の国/地域で販売が許可された場合、私たちは、これらの国/地域の法律および政府規制機関によって適用される同様の制限および要求を受ける可能性がある。

| 23 |

もし私たち、私たちのパートナー、私たちの候補製品、あるいは私たちの候補製品の製造施設が適用される規制要求を遵守できなければ、規制機関は:

| ● | 製品の販売または製造に制限を加え、製品の承認または取り消しに必要な許可証を一時停止または撤回する |

| ● | 宣伝材料の修正や医療従事者への正確な情報提供を要求しています |

| ● | 様々な罰金の適用、検査費用の精算、具体的な行動に必要な締め切り、および規定を遵守しないことに対する処罰が含まれる可能性がある、私たちまたはパートナーに同意法令を締結することを要求します |

| ● | 警告状を発行すること、原因通知を表示すること、または違反の疑いがあることを説明する無見出し手紙を開示することができる |

| ● | 刑事捜査と起訴を展開する |

| ● | 禁止、一時停止、または必要な承認またはその他の許可を強制的に実施する |

| ● | その他の民事または刑事罰を加える; |

| ● | 現在行われている臨床試験を一時停止します |

| ● | 私たちまたは私たちの潜在的パートナーが提出した係属中の出願または承認された出願を承認することを延期または拒否する追加出願; |

| ● | 医薬品または易製毒化学品の米国への輸出を許可するか、または米国からの輸出を拒否する |

| ● | コストの高い新しい製造要件を含む運営を一時停止するか、または運営に制限を加える |

| ● | 製品を差し押さえたり差し押さえたりしたり、私たちまたは私たちのパートナーに製品のリコールを開始することを要求します。 |

FDAおよび他の適用政府機関の法規、政策または指導意見は変化する可能性があり、規制部門の私たちの候補製品に対する承認を阻止または延期するため、または承認後の活動をさらに制限または規範化するために、新しいまたは追加の法規または政府 法規を公布する可能性がある。米国や海外の将来の立法や行政行動によって生じる可能性のある不利な政府規制の可能性、性質、程度を予測することはできない。もし私たちが法規遵守を達成して維持することができなければ、私たちは私たちの候補製品のマーケティングを許可されないかもしれません。これは、私たちが収入を創出し、達成したり、収益性を維持したりする能力に悪影響を与えます。

我々のbrは将来的に米国やFDA以外で候補製品の臨床試験を行う可能性があり,適用される外国の規制機関はこのような試験のデータを受け入れない可能性がある。

私たちのbrは将来、カナダ、ヨーロッパ、南アメリカを含む米国以外で1つ以上の臨床試験を行うことを選択するかもしれない。FDAまたは適用される外国規制機関は、米国または適用司法管轄区域外で行われた臨床試験からのデータを受け入れることができるが、FDAまたは適用される外国規制機関は、このような研究データをいくつかの条件によって制限される可能性がある。外国の臨床試験のデータを米国の上場承認の基礎として利用しようとすれば,FDAは外国のデータのみに基づいて申請を承認することはなく,これらのデータが米国の人口や米国の医療実践に適用されない限り,研究は公認能力のある臨床研究者が行うことができ,またデータはbrが有効であると考えられ,FDAによる現場検査を必要としない,あるいはFDAがこのような検査を行う必要があると考えた場合,FDAは現場検査や他の適切な方法でデータを検証することができる。多くの外国の監督管理機関は類似した要求を持っている。また、このような外国の研究は、研究を行っている外国の管轄区域に適用される現地法律の制約を受ける。FDAや適用された外国の規制機関が米国や適用司法管轄区域以外で行われた試験データを受け入れることは保証されない。FDAや適用される外国の規制機関がこのようなデータを受け入れない場合、追加の試験が必要になる可能性があり、これは高価で時間がかかり、私たちの業務計画の様々な側面が遅延する可能性がある。

| 24 |

私たちのbr候補製品は、不良副作用や他の予期しない特性を引き起こす可能性があり、その規制 の承認を遅延または阻止し、承認されたラベルのビジネスイメージを制限したり、承認後の規制行動を招いたりする可能性がある。

私たちの任意の候補製品は、臨床開発中または承認された製品が発売された後に予見できない副作用が出現する可能性がある。候補製品によって引き起こされる副作用は、私たち、私たちが協力する可能性のある任意のパートナーまたは規制機関の中断、修正、遅延、または臨床試験の一時停止をもたらす可能性があり、より厳しいラベルまたはFDAまたは同様の外国機関の規制承認遅延 をもたらす可能性がある。臨床試験の結果は深刻かつ受け入れられない副作用の重症度と流行率を明らかにする可能性がある。この場合、試験は一時停止または終了する可能性があり、FDAまたは同様の外国規制機関は、任意またはすべての目標適応の候補製品のさらなる開発を停止するか、または承認を拒否するように、我々または我々の潜在的パートナーに命令することができる。薬物に関連する副作用は、患者の募集或いは入選患者の試験を完成する能力に影響し、或いは製品責任クレームを招く可能性がある。このような事件はすべて私たちの業務、財務状況、経営業績と将来性を損なう可能性があります。

さらに、もし私たちまたは他の人が、私たちの候補製品がアメリカまたは外国の規制機関の許可または同じまたは関連する活性成分を含む他の製品を獲得した後に引き起こされる不良副作用または他の以前に未知の問題を発見した場合、いくつかの潜在的な負の結果をもたらす可能性がある

| ● | 規制部門は製品の承認を撤回するかもしれない |

| ● | 規制当局は製品のリコールを要求するかもしれないし、私たちまたは私たちの潜在的なパートナーは自発的に製品をリコールするかもしれない |

| ● | 規制当局は、製品ラベルに警告や禁忌症を増加させ、製品ラベルの適応範囲を縮小したり、医師や薬局に現場警報を発したりすることを要求することができる |

| ● | 私たちは、患者に配布するために、またはREMSを作成するために、そのような副作用のリスクを概説するための薬物ガイドラインを作成する必要があるかもしれない |

| ● | 私たちは製品をどのように普及させるかに制限があるかもしれない |

| ● | 私たちbrは、製品の投与方法を変更するか、または他の方法で製品を修正することを要求される可能性があり、FDAまたは適用される外国の規制機関は、製品の安全性または有効性を監視するために、追加の臨床試験または高価な発売後試験および監視を要求する可能性がある |

| ● | FDAまたは適用される外国の規制機関は、製品の安全性または有効性を監視するために、追加の臨床試験または高価な上場後試験および監視を必要とする可能性がある |

| ● | この製品の売上高は大幅に低下する可能性がある |

| ● | 私たちは起訴され、患者への傷害に責任を負うかもしれない |

| ● | 私たちのブランドと名声は影響を受けるかもしれない。 |

不良副作用または他の以前に未知の問題に起因する上記のイベントは、私たちまたは私たちの潜在的パートナー が影響を受けた候補製品に対する市場の受け入れを達成または維持することを阻止する可能性があり、私たちの候補製品の商業化コスト を大幅に増加させる可能性がある。

| 25 |

私たち は製品責任リスクに直面する可能性があります。もし私たちのクレームが成功すれば、私たちがこれらのクレームに提供する保険 のカバー範囲が十分でなければ、私たちは重大な責任を招く可能性があります。

私たちの候補製品の臨床テストのため、私たちは固有の製品責任リスクに直面しています。もし私たちがどんな製品を商業化すれば、私たちはもっと大きなリスクに直面します。製品がFDAによって商業販売のために承認され、FDAまたは適用される外国規制機関の許可および規制された施設で生産されても、このようなリスクは存在する。私たちの製品と候補製品 は重要な身体機能と過程に影響を与えることを目的としています。私たちの候補製品に関連するどんな副作用、製造欠陥、誤用、または乱用は、患者の負傷や死亡を招く可能性がある。私たちが将来製品責任訴訟に直面しないことを保証することもできませんし、私たちの保険カバー範囲がこのような状況での私たちの責任をカバーするのに十分であることを保証することもできません。

また、私たちの候補製品がただダメージを与えているように見えても、私たちに責任を請求する可能性があります。製品br消費者、ヘルスケア提供者、製薬会社、または他の販売、または他の方法で私たちの候補製品と接触した人は、私たちに責任を請求する可能性があります。もし私たちが製品責任クレームを自己弁護することに成功できなければ、私たちは重大な責任と名声の損害を招くだろう。さらに、製品責任クレームは、是非曲直や最終結果にかかわらず、以下のようになる可能性がある

| ● | 臨床試験参加者は脱退しました |

| ● | 臨床試験場所や試験項目全体を中止し |

| ● | 私たちの候補製品に対する規制部門の承認を得ることができません |

| ● | 私たちの候補品を商業化することはできません |

| ● | 私たちの候補製品への需要を減らしました |

| ● | 営業権が損なわれる; |

| ● | 製品 のリコールまたは市場からの撤回、またはラベル、マーケティング、または販売促進制限; |

| ● | 関連した訴訟や同様の紛争の巨額の費用 |

| ● | 経営陣の関心と他の資源を私たちの主要業務から分離します |

| ● | 私たちの患者または他のクレーム者に保険範囲内にない可能性のある巨額の金銭賠償を支払う;または |

| ● | 収入損失 。 |

私たち は現在製品責任保険範囲を維持していますが、これは私たちの製品責任に関連するすべての費用 または損失をカバーするのに十分ではないかもしれません。私たちが受ける可能性のあるいかなる費用や損失も含まれていないかもしれません。さらに、保険範囲はますます高くなり、将来、私たちは製品責任による損失から私たちを保護するために、合理的なコスト、十分な金額、あるいは十分な条項で保険範囲を維持できないかもしれない。もし私たちの候補製品が規制機関の承認を得たら、私たちは私たちの製品責任保険 を増加させる必要があり、これは高価になり、私たちは商業的に合理的な条項で増加した製品責任保険 を得ることができないか、あるいは全く得られないかもしれない。成功した製品責任クレームあるいは私たちに対する一連のクレームは私たちの株価を下落させる可能性があり、もし私たちの保険範囲を超えたと判断すれば、私たちの現金を減少させ、私たちの業務、財務状況、経営業績と将来性を損なう可能性があります。

| 26 |

もし私たちの任意の候補製品が発売を許可され、私たちは不正な方法でラベル外用途を普及させることが発見された場合、あるいは医者が私たちの製品を乱用したり、ラベルの外で私たちの製品を使用したりすれば、私たちは製品販売やマーケティングの禁止、製品責任クレームと巨額の罰金、処罰と制裁を受ける可能性があり、私たちのブランドと名声は損なわれる可能性があります。

FDAおよび他の規制機関は、医薬品および生物製品に関するマーケティングおよび販売促進声明を厳格に規範化する。特に、製品は、FDAまたは他の規制機関によって許可されていない用途または適応に使用されてはならない。製品が承認されたラベルに反映されているように、直接比較された臨床データがなければ、相対安全性または有効性宣言を行うことはできない。もし私たちが任意の候補製品のラベル外使用を普及させることが発見された場合、私たちは警告または無タイトル手紙を受け取り、重大な責任を負うことができ、これは私たちの業務に実質的な損害を与えるだろう。連邦政府も州政府も不正販売促進の疑いのある会社に巨額の民事と刑事罰金を科し、いくつかの会社がラベル外販売促進に従事することを禁止している。もし私たちが私たちのマーケティングと販売促進慣行に基づくこのような調査または起訴の目標になれば、私たちは同様の制裁に直面する可能性があり、これは私たちの業務に実質的な損害を与えるだろう。また、経営陣の注意は私たちの業務運営から移行する可能性があり、巨額の法的費用が発生し、私たちのブランドや名声を損なう可能性があります。FDAはまた、企業に同意法令または永久禁止を締結し、これらの法令または永久禁止に基づいて、特定の販売促進行為を変更または制限することを要求する。もし私たちがFDAによってラベルの外で使用されて私たちの製品を普及させると認定されたら、私たちは無見出しの手紙、警告状、禁止、差し押さえ、民事罰金、刑事罰を含むFDA規制または法執行行動の影響を受けるかもしれない。他の連邦、州、または外国の法執行機関が、私たちの業務活動が普及ラベルの外使用を構成していると考えている場合、刑事、民事または行政処罰、損害賠償、罰金、返還、政府医療計画から除外され、私たちの業務を削減または再編成するなどの重大な処罰を招く可能性もあります。

しかし,われわれbrは医師が彼や彼女が適切と考えている場合に,これらの適応以外に我々の候補製品を使用することを阻止することはできない。医師はまた、私たちの候補製品を乱用したり、不適切な技術を使用したりする可能性があり、不良結果、副作用或いは傷害を招く可能性があり、それによって製品責任クレームを招く可能性がある。もし私たちの製品br候補製品が誤用されたり、不適切な技術が使用されたりすれば、私たちは医者や彼らの患者から高価な訴訟を受けるかもしれない。また,FDAで承認された適応以外に我々の候補製品を使用するとこのような疾患を有効に治療できない可能性があり,医師や患者における私たちの名声を損なう可能性がある。

私たち は、開発中または承認後のいつでも、私たちの任意の候補製品を開発または商業化しないことを選択することができ、これは、これらの候補製品に対する私たちの潜在的な投資リターンを減少または除去することになります。

いつでも、私たちは様々な理由で、私たちの製品を時代遅れにする新しい技術、競争相手製品からの競争、または適用される法規要件を変更または遵守しないことを含む、任意の候補製品の開発を停止するか、または承認された1つまたは複数の候補製品を商業化し続けることを決定することができるかもしれない。もし私たちが大量の資源を投入した計画 を終了すれば、私たちは投資から何の見返りも得られず、私たちはこれらの資源を潜在的により効率的な用途に割り当てる予想される機会 を逃すだろう。

私たちの現在と未来のパートナーは、私たちの現在と未来のパートナーが製品リコールの影響を受ける可能性があり、これは私たちのブランドと名声を損なう可能性があり、 は私たちの業務に負の影響を与えるかもしれない。

もし私たちの候補製品が発売を許可され、規格に適合していない場合、または怪我や病気を引き起こすと考えられている場合、または製造、ラベル、販売促進、販売または流通に関連する法規を含むbr政府法規に違反していると告発された場合、私たちbr、または私たちの現在および潜在的なパートナーは、製品のリコール、撤回、または差し押さえの影響を受ける可能性がある。将来のいかなるリコール、撤回、または差し押さえは、消費者が私たちのブランドの自信に重大なマイナス影響を与える可能性があり、私たちが許可した製品に対する需要の減少を招く可能性がある。また、私たちが承認した任意の製品のリコール、撤回、または差し押さえには、経営陣の高い関心が必要となり、巨額と予期せぬ支出を招き、私たちの業務、財務状況、運営結果を損なう可能性があります。

| 27 |

もし私たちまたは私たちが協力する可能性のある任意のパートナーが、私たちの規制によって承認された任意の候補製品、または商業化された任意の製品の達成を求め、カバー範囲と十分な精算レベルを維持できない場合、彼らの商業的成功は深刻に阻害される可能性がある。

処方によってしか得られない任意の候補製品について、私たちまたは私たちが協力する可能性のある任意のパートナーの成功的な販売は、第三者支払者が保険を提供し、十分な精算を提供するかどうかに依存する。病状を治療するために処方された患者は通常,第三者支払者によってbr処方薬に関する費用の全部または一部を精算する。政府医療計画(MedicareやMedicaidなど)や個人第三者支払者が提供する保険範囲と十分な精算は、新製品の受け入れ度に重要である。カバー範囲の決定は臨床および経済基準に依存する可能性があり、より成熟またはより低コストの治療代替案が利用可能である場合、またはその後に利用可能である場合、これらの基準は新薬製品をサポートしない。もし私たちの候補製品が魅力的な効能プロファイルを示さなければ、彼らは保険と精算を受ける資格がないかもしれません。特定の製品の保険を受けても,それによる精算支払率が十分でない可能性があり,あるいは患者が受け入れられないと考えて受け入れられないほど高い共同支払いが必要である可能性がある。患者は私たちの製品を使用する可能性がありません。保険を提供しなければ、私たちの製品の大部分のコストを支払うのに十分な費用を精算します。

また、私たちの候補製品の市場は、第三者支払者の薬物処方や第三者支払者が保証と精算の薬物リストを提供することに大きく依存するだろう。業界競争はこのような 配合に組み入れられ、よく製薬会社に下行定価圧力をもたらす。さらに、価格の低い模倣薬または他のbr代替品がある場合、第三者支払者は、その処方に特定のbrブランド薬を含むことを拒否するか、または他の方法で患者のブランド薬の使用を制限することができる。

また,第三者支払者は,海外でも国内でも,政府的にも商業的にも,ますます複雑な方法を開発して医療コストを抑えている。また,米国では,個人第三者支払者は連邦医療保険に従う傾向にあるにもかかわらず,第三者支払者間には統一された薬品保険や精算政策がない。そのため、薬品br製品の保証範囲と精算範囲は支払人によって異なる。そのため、保証範囲の確定過程は通常時間がかかり、コストの高い過程であり、各支払人にそれぞれ科学と臨床支持を提供し、著者らの候補製品を使用する必要があり、保証範囲と十分な精算を保証することができない。

また,将来の保険や精算は米国や国際市場でより多く制限される可能性があると考えられる。私たちが規制承認を受ける可能性のある任意の候補製品の第三者保険および精算は、米国や国際市場で十分な補償を受けることができないか、または十分な補償を受けることができない可能性があり、これは私たちの業務、財務状況、運営業績、および将来性を損なう可能性がある。

最近公布され、未来の医療立法或いは監督管理改革措置は、政府の定価と精算に対する制限を含み、 は私たちの上場承認の難しさとコストを増加させる可能性があり、私たちの業務と運営結果にマイナス影響を与える可能性がある。

アメリカと一部の外国司法管轄区では、すでに医療保健システムに関する多数の立法と法規変更及び 提案された変更が継続され、これらの変更は候補製品の上場承認を阻止或いは延期し、承認後の活動を制限或いは監督し、そして利益方式でマーケティング審査を獲得した候補製品を販売する能力に影響を与える可能性がある。

すでに立法と監督管理の提案を提出し、承認後の要求を拡大し、薬品br製品の販売と販売促進活動を制限する。より多くの法的変更が公布されるかどうかはわかりませんし、FDAの法規やガイドラインや解釈が変更されるかどうかもわかりませんし、これらの変更が私たちの候補製品の上場承認にどのような影響を与えるかもわかりません(あれば)。また、米国議会のFDA承認過程に対するより厳格な審査は、 がより厳しい製品ラベルや上場後のテスト、その他の要求の影響を受けるため、上場承認を著しく延期または阻止する可能性がある。

| 28 |

米国では,連邦医療保険現代化法案またはMMAに基づき,連邦医療保険D部は個人保険会社が提供する処方薬計画を承認·補助することにより,高齢者や障害者に外来処方薬保険を提供する。MMAはまたMedicare D部分処方薬計画使用処方を許可し、そこで彼らは任意の治療カテゴリがカバーする薬物数を制限することができる。 第D部分はその処方チップを使用して薬品メーカーのリベートおよび他の価格優遇を交渉することを計画している。同様にMMAでは、連邦医療保険B部分は、薬品の平均販売価格に基づいて高齢者および障害者に医師が管理する薬物を提供する保険であり、この価格は規制要求に基づいて計算され、メーカーは四半期ごとに連邦医療保険に報告する。連邦医療保険計画を管理する機関連邦医療保険·医療補助サービスセンター(CMS)、br}は、連邦医療保険B部分およびD部分における薬品コストを低減するために、立法、法規または他の措置を時々考慮する。例えば、ACAによると、薬品メーカーは受益者 がMedicare Part Dが保証不足にある時、ブランド薬品の処方に50%の割引を提供することを要求され、この切り欠きは“ドーナツ切り欠き”とも呼ばれる。MMAにおいてCMSがMedicare市場シェアを利用してより大きなD部分返金を交渉することを許可するbr}不介入条項を廃止することが提案されている。 さらにコストを下げることは、候補薬物に提供する保険範囲と価格を低下させる可能性があり、私たちの業務 を深刻に損なう可能性がある。個人支払者は,自己の精算料率を設定する際には通常連邦医療保険の保証政策や支払い制限に従っており,連邦医療保険計画によるいかなる精算減少も個人支払者の支払いの類似減少を招く可能性がある。

“2010年患者保護·平価医療法案”(ACA)は、医療保険のカバー面を拡大し、医療支出の増加を減少または制限することを目的としている。また、“平価医療法案”は、ブランド処方薬製品を生産または輸入した会社に高額な年会費を徴収する。それはまた、薬品メーカーが州医療補助計画に支払わなければならない税金還付金額を増加させ、管理された医療補助使用に対する医療補助還付の支払いを要求し、ブランド製品の固体経口剤形(例えば徐放製剤)の追加税金還付を増加させた。この法律には、詐欺やコンプライアンスや透明性に影響を与える多くの条項も含まれており、医療従事者とともに私たちの業務実践を修正し、コンプライアンスを確保するために多くのコストを発生させる必要があるかもしれません。

米国や他の地方のbr政策立案者や支払者の中で,医療システムの変革を推進することに大きな興味があり,その既定目標は医療コストの抑制,質の向上,および/または参入拡大である。アメリカでは、製薬業界はこれらの努力の重点であり、重大な立法計画の重大な影響を受けてきた。

例えば,米国では,ACAは政府や民間保険会社が医療に資金を提供する方式 を大きく変え,製薬業に大きな影響を与えている。ACAの多くの条項は生物製薬業界に影響を与え、 生物製薬製品がMedicare Part BとMedicaid計画に基づいて連邦補償を獲得するため、あるいはアメリカ政府機関に直接販売するために、メーカーは公共衛生サービス法(PHS)に基づいて薬品定価のbr計画に参加する資格のある実体に割引を提供しなければならない。公布以来、司法と国会はACAのいくつかの側面に疑問と改正を提起してきた。ACAの実施には、ACAのさらなる改正の可能性、およびACAの法的挑戦またはACAの廃止への努力を含む不確実性が依然として存在する。

また,ACAが公布されて以来,米国では製薬業に影響を与える他の立法改正が提案され採択された。例えば、“2022年インフレ率低減法案”には、CMSが毎年限られた数の高コストであることを許可する条項、単一源の薬物brが“最高公平価格”を交渉すること、および製薬会社がインフレよりも価格上昇が速い場合に連邦医療保険にリベートを支払うことを要求する条項が含まれている。また,各州は法律を通過または検討しており,製薬会社に値上げ前に通知し,値上げに理由を提供することを求めている。将来的にはより多くの医療改革措置がとられることが予想され,いずれも連邦や州政府が医療製品やサービスに支払う金額を制限する可能性があり,さらにいくつかの開発プロジェクトの予想価値 を著しく低下させ,収益性を低下させる可能性がある。

| 29 |

処方薬や生物製品価格の上昇を受けて、米国政府も薬品定価の見直しを強化している。このような審査により最近国会で数回の調査が行われ、製品定価の透明性の向上、価格設定とメーカー患者計画との関係の審査、政府計画製品の精算方法の改革を目的とした連邦と州立法が提案され、公布された。連邦レベルでは、現在退任しているトランプ政権は多くの処方薬のコスト抑制措置を提案している。同様に、バイデン新政府も処方薬の価格を下げることを最優先課題の一つとしている。バイデン政府はまだ具体的な計画を提出していないが、私たちはこれらの計画が短期的に発表されると予想する。州レベルでは、立法機関は、価格または患者精算制限、割引、ある製品参入の制限、およびマーケティングコスト開示と透明性措置を含む、薬品および生物製品の価格設定を制御するための法規を立法し、実施しており、場合によっては、他の国からの輸入と大量購入を奨励することを目的としている。

その他の変更を提案する例としては,承認後の要求の拡大,孤児薬品法の変更,薬品の販売制限や販売促進活動に限定されないがあげられる.私たちは、追加の立法変更が公布されるかどうか、あるいは政府法規、ガイドライン、解釈が変更されるかどうか、あるいはそのような変更が私たちの候補薬物や製品(ある場合)の発売承認、販売、定価、または精算にどのような影響を与えるかを確認することができません。私たちは、これらのbrと将来取られる可能性のある他の医療改革措置が、より厳しいカバー基準をもたらす可能性があり、私たちが受け取った任意の承認された薬物の価格に追加的なダウン圧力をもたらす可能性があると予想している。連邦医療保険や他の政府が計画している精算のいかなる減少も、個人支払者の支払いの同様の減少を招く可能性がある。コスト制御措置や他のbr医療改革を実施することは、私たちの収入の創出、利益の実現、あるいは私たちの薬品の商業化を阻止するかもしれない。

さらに、FDAは、我々の業務および製品に大きな影響を与える可能性がある方法でFDA法規およびガイドラインを修正または再解釈する可能性がある。任意の新しい法規またはガイドライン、または既存の法規またはガイドラインの修正または再解釈は、現在または将来の任意の候補製品に追加コストを適用するか、またはFDAの審査時間を延長する可能性がある。私たちは 法規、法規、政策、あるいは解釈の変化が発表、実施、または採用時に私たちの未来の業務にどのように影響するかを決定できません。このような 変更は必要な場合があります:

| ● | 承認を得る前に追加の臨床試験を行う; |

| ● | 製造方法 ; |

| ● | 1つ以上の製品のリコール、交換、または生産停止; |

| ● | その他 記録保存. |

このような 変更には時間がかかり、大きなコストをもたらす可能性があり、あるいは私たちの候補製品の潜在的なビジネス価値 を低下させる可能性があります。さらに、他の製品の規制許可や承認を遅延させたり、取得できなかったりすることは、当社の業務、財務状況、および運営結果を損なうことになります。

私たちbrはまた医療法律、法規、法執行の制約を受ける可能性があり、私たちがこれらの法律を守らなければ、私たちの業務、運営、財務状況に悪影響を及ぼす可能性がある。

詐欺と乱用と患者の権利に関連するいくつかの連邦と州医療保健法律法規は現在も将来も私たちの業務に適用されている。私たちは連邦政府と私たちまたは私たちのパートナーが業務を展開する州の規制を受けています。br}は私たちの運営能力に影響を与える可能性のある法律と法規に含まれています

| ● | 連邦“リベート条例”は、他の事項に加えて、任意の個人またはエンティティが、知らずに意図的に提供、請求、受領、または任意の報酬(任意のリベート、賄賂またはリベートを含む)を提供することを禁止し、直接または間接的に、現金または実物の形態で個人に推薦または購入、レンタルまたは任意の商品、施設またはサービスを推薦または購入または注文させることを間接的または間接的に誘導し、すべてまたは部分的に支払うことができる。連邦医療保険と医療補助計画のような連邦医療計画の下で; |

| ● | 例えば、民事通報者または準訴訟を含む個人または実体に刑事および民事処罰を適用する連邦民事虚偽清算法、例えば、連邦政府に虚偽または詐欺的な支払い申請を提出するか、または連邦政府への支払い義務を回避、減少または隠蔽するための虚偽陳述を行うことを含む、連邦民事および刑事虚偽申告法および民事金銭罰法 |

| ● | 1996年に“連邦健康保険携帯·責任法案”(HIPAA)は、任意の医療福祉計画を詐欺の計画を知りながら故意に実行または実行しようとすることを禁止し、またはbrを虚偽または詐欺的な言い訳、陳述または約束によって、任意の医療福祉計画が所有しているか、またはその規制または統制下にある任意の金銭または財産を得ることを禁止し、支払者(例えば、公共または個人)にかかわらず、医療福祉計画を故意に流用または盗み、医療犯罪に対する刑事調査を故意に阻害し、医療に関連する医療福祉、プロジェクトまたはサービスの交付または支払いの重大な事実を故意に、または故意に偽造、隠蔽、または故意に隠蔽し、または任意の重大な虚偽陳述を行う |

| ● | HIPAAは、“経済·臨床健康情報技術法案”及びその実施条例により改正された“HIPAA”は、個人が健康情報を識別できるプライバシー、安全及び伝送を保護する上で、医療保健提供者、健康計画及び医療情報交換所を含むカバーエンティティ及びそれぞれのビジネスパートナーに対して、プライバシー保護、安全、個人識別可能な健康情報の送信を義務化している |

| ● | “平価医療法案”の連邦医師陽光要求では、医薬品、設備、生物製品および医療用品のメーカーが、医師および教育病院への支払いおよび他の価値移転に関する情報、ならびに医師およびその直系親族が所有する所有権および投資権益を毎年医療保険および医療補助サービスセンターに報告することを要求する |

| ● | 州法は、任意の第三者支払人(商業保険会社を含む)によって精算される物品またはサービスに適用される可能性がある反リベートおよび虚偽クレーム法律のような上記の各連邦法律と同等であり、州法律は、製薬会社が製薬業界の自発的コンプライアンスガイドラインおよび連邦政府によって公布された適用コンプライアンスガイドラインを遵守することを要求するか、または医療保健提供者および他の潜在的な転換源に提供される可能性のある支払いを他の方法で制限することを要求する。州法律は、医薬品製造業者に医療提供者への支払いまたは他の方法での価値またはマーケティング支出に関する情報を報告することを要求し、州法律は、場合によっては健康情報のプライバシーおよびセキュリティを管理し、その中の多くの法律は互いに大きく異なり、同じ効果を生じず、コンプライアンス作業を複雑化させる可能性がある。 |

| 30 |

これらの法律の広さと、法定例外と利用可能な安全港の狭さのために、私たちのいくつかの商業活動は、1つ以上のそのような法律の挑戦を受けるかもしれない。しかも、最近の医療改革法案はこのような法律を強化した。例えば、“平価医療法案”などは、連邦“反リベート法規”やある医療詐欺刑事法規を改正する意図的な要求をしている。個人や実体はこれ以上法規や法規違反の具体的な意図を理解する必要がない。また、“平価医療法案”では、連邦民事虚偽申告法の規定により、政府は、連邦“反リベート条例”違反による物品やサービスを含むクレームが虚偽または詐欺的クレームを構成していると断言できる。

このような法律を達成して持続的に遵守することは費用が高いことが証明されるかもしれない。また、私たちのこれらの法律違反に対するいかなる行為も、私たちのbrが防御に成功しても、巨額の法的費用を発生させ、私たちの経営陣の注意を私たちの業務のbr運営から移行させる可能性があります。私たちの業務が上記の任意の法律または私たちに適用される任意の他の政府の法律または法規に違反していることが発見された場合、私たちは、行政、民事および刑事罰、損害賠償、罰金、返還、連邦および州医療計画から除外され、個人監禁または削減または再編を含む罰を受ける可能性があり、これらは、私たちの業務運営能力および私たちの財務業績に悪影響を及ぼす可能性があります。

私たちの業務は危険材料の使用に関連しており、私たちと私たちの第三者サプライヤーと製造業者は環境の法律と法規を守らなければなりません。これらの法律と法規はコストが高く、私たちの業務方式を制限しなければなりません。

私たちの第三者サプライヤーと製造業者の製造活動は、私たちの候補製品の構成要素と他の危険化合物を含む、私たちが持っている危険材料の制御された貯蔵、使用、および処置に関する。私たちと私たちの製造業者およびbrサプライヤーは、これらの危険材料の使用、製造、貯蔵、処理および処理に関する法律法規によって制限されています。場合によっては、これらの危険材料および使用中に発生した様々な廃棄物は、私たちのサプライヤーまたは製造業者のbr施設に貯蔵され、使用と処分を待っています。私たちと私たちのサプライヤーと製造業者は汚染リスクを完全に除去することができません。これは私たちの商業化努力、研究開発努力、業務運営中断を招き、私たちのサービスプロバイダや他の人に被害を与え、環境破壊をもたらし、高価な清掃作業を招き、これらの材料と指定廃棄物の使用、貯蔵、処理、処理を管理する適用法律と法規に基づいて責任を負う可能性があります。我々の第三者サプライヤーと製造業者がこれらの材料を処理して処理するための安全なbr手続きは通常これらの法律法規に規定された基準に適合していると信じているが、私たちは確かにそうであることを保証することはできず、これらの材料の意外な汚染や傷害リスクを除去することもできない。この場合、私たちはそれによって生じるいかなる損害にも責任を負わなければならないかもしれないが、このような責任は私たちの資源範囲を超える可能性がある。私たちは現在生物や危険廃棄物保険を受けていない。

私たちのbr従業員、独立請負業者、主要な調査者、コンサルタント、サプライヤー、CRO、私たちが協力する可能性のある任意のパートナー は、規制基準および要件を遵守しないことを含む、不適切な行為または他の不適切な活動に従事する可能性があります。

私たちの従業員、独立請負業者、主要な調査者、コンサルタント、サプライヤー、CRO、私たちが協力する可能性のある任意のパートナー は、詐欺または他の不正活動に従事する可能性があるリスクに直面しています。これらの人員の不正行為は、意図的、無謀または不注意な行為、または以下の法律または法規に違反する不正な活動を含む可能性がある:FDAまたは外国の規制機関に真、完全かつ正確な情報を報告することを要求する法律、製造基準、連邦、州およびbr}外国医療詐欺および法律およびデータプライバシーの乱用、または財務情報またはデータを真に、完全かつ正確に報告することを要求する法律を含む。特に、医療業界の販売、マーケティング、その他の業務配置は、詐欺、リベート、自己取引、その他の乱用を防止するための広範な法的制約を受けている。これらの法律は、研究、製造、流通、定価、割引、マーケティングおよび販売手数料、販売手数料、顧客インセンティブ計画、および他の商業計画を含む広範な商業活動を制限または禁止する可能性がある。これらの法律の制約を受けた活動はまた、臨床試験過程で得られた情報の不適切な使用、または薬品の不法流用に関連し、これは規制制裁やbrがこのような法律や法規を遵守できないことによる他の行動や訴訟を招き、私たちの名声を深刻に損なう可能性がある。また、連邦調達法は政府契約に関連する不当な行為を実質的に処罰し、一部の請負業者に商業道徳と行為準則を維持することを要求する。もし私たちにこのような訴訟を提起し、私たちが私たちの権利を弁護または維持することに成功しなかった場合、これらの訴訟は、民事、刑事および行政処罰、損害賠償、罰金、連邦医療保険、医療補助および他の連邦医療保健計画から除外される可能性があり、契約損害、名声損害、利益および将来の収益の減少、および業務削減brを含む私たちの業務に大きな影響を与える可能性があり、これらはいずれも私たちの業務運営能力と私たちの経営業績に悪影響を及ぼす可能性がある。

| 31 |

実際に または適用される雇用法律や法規を遵守していないと告発された場合、運営変革が必要となる可能性があり、私たちの競争地位を破壊したり、私たちの業務に他の重大な悪影響を与えたりする可能性がある。

私たちの業務は様々な雇用法律法規に制約されており、将来的にはこのような要求に制約される可能性があります。 私たちは適用された雇用法律法規を実質的に遵守していると考えていますが、需要が変化すると、このような法律法規の遵守を維持するために、私たちの運営や利用資源の改正を要求される可能性があります。また、私たちは将来、いわゆる雇用差別、従業員分類と関連控除、賃金工数紛争、労働基準またはbr}医療と福祉問題を含む、個人訴訟、集団訴訟、政府法執行訴訟など、様々な雇用関連クレームに直面する可能性がある。このようなクレームは、その有効性にかかわらず、我々の業務、財務状況、キャッシュフロー、または他の経営結果に重大な悪影響を及ぼす可能性がある。

私たちの将来の成長は海外市場に進出する能力にある程度依存しており、そこでは追加の規制負担や他のリスクや不確実性の影響を受ける。

私たちの将来の収益性は候補品を海外市場で商業化する能力にある程度依存し、第三者との協力に依存するつもりです。VAR 200またはIC 100または他の候補製品を海外市場で商業化すれば、私たちは追加のリスクと不確実性に直面するだろう

| ● | 私たちのbr顧客は海外市場で私たちの候補製品のために市場参入と適切な精算を得ることができます |

| ● | 私たちは第三者に依存しているので、ビジネス活動を直接統制することはできません |

| ● | 複雑で変化の多い外国の監督管理、税務、会計、法律要求の負担を遵守する |

| ● | 外国の異なる医療実践と風習は市場受容度に影響を与える |

| ● | 輸入または輸出許可要件; |

| ● | 売掛金入金時間が長い ; |

| ● | 出荷の納期がもっと長い; |

| ● | 言語障害 技術訓練; |

| ● | 海外の一部の国の知的財産権の保護を減少させる |

| ● | 外国通貨の為替レートの変動 |

| ● | 契約紛争が発生した場合、外国の法律によって管轄される契約条項の解釈。 |

私たちの候補製品の海外販売は、政府規制、政治的、経済的不安定、貿易制限、関税変化の悪影響を受ける可能性もあり、いずれも私たちの運営結果に悪影響を及ぼす可能性があります。

業務は特別な目的で買収会社と合併しているため、規制義務が私たちに与える影響は他の上場会社とは異なる可能性がある。

私たちのbrは、特別な目的買収会社Larkspurとの業務合併を完了することで上場企業になります。 業務合併とそれによって考慮された取引により、私たちの規制義務は、他の上場企業とは異なる影響を与え続ける可能性があります。例えば、米国証券取引委員会や他の規制機関は、追加的な指導意見を発表したり、我々のようにSPAC業務との合併を完了した企業のさらなる規制審査を行う可能性がある。このようなすでに発展して発展し続ける可能性のある規制環境を管理することは、私たちの業務運営に対する管理層の関心を分散させる可能性があり、必要に応じて追加資本を調達する能力に悪影響を与えたり、私たちの普通株価格に悪影響を与えたりする可能性がある。

| 32 |

私たちbrは自然災害と人為的災害、流行病、悪意とテロ行為のリスクに直面しており、これらのリスクは私たちの業務、財務状況、運営結果に重大な悪影響を及ぼす可能性がある。

自然と人為的災害,流行病および悪意やテロによるリスクは,我々の行動結果に実質的な悪影響を及ぼす可能性がある。これらのリスクを識別·緩和する措置を講じているが,このようなリスクは予測できず,完全に防止することもできない。さらに、このようなイベントは、全体的なマクロ経済変動、特に広範囲の地理的地域の経済活動の減少または停止をもたらす可能性があり、これらの地理的地域内のビジネスマーケティングまたは運営または全体的な経済環境に悪影響を与え、さらには、私たちの業務、運営、および財務状況に悪影響を及ぼす可能性がある。

特に、すでに世界保健機関によって世界大流行と発表された新冠肺炎疫病はアメリカと全世界の金融市場と経済状況に重大なマイナス影響を与えた。したがって,我々の運営は, を受け,さらに負の影響を受ける可能性がある.したがって、私たちの業務、財務状況、運営結果は影響を受けており、さらなる重大な悪影響を受ける可能性がある。

グローバル経済とサプライチェーンの中断は、我々の業務、財務状況、運営結果に実質的な悪影響を及ぼす可能性がある。

2020年と2021年の世界経済への干渉はグローバルサプライチェーンを阻害し、納期の延長を招き、重要なコンポーネントコストと運賃を増加させた。私たちは、業務を展開する第三者と密接に協力することで、納期内にこれらの中断の影響を最小限に抑え、コストを増加させる措置を取らなければならないかもしれない。グローバル経済への影響を最小限に抑えるための行動をとっているか、あるいは行動しなければならないにもかかわらず、グローバル·サプライチェーンで予見できない未来の事件が、私たちの業務、財務状況、運営結果に大きな悪影響を与えないことは保証されない。

また,インフレは臨床試験コスト,候補製品の研究開発コスト,業務展開の管理やその他のコストを増加させ,我々に悪影響を与える。私たちは労働力価格と他の事業を展開する費用が上昇する状況に直面するかもしれない。インフレの環境では、コスト増加は私たちの予想を超える可能性があり、現金や他の流動資産を使用する速度は予想よりも速くなるかもしれない。このような状況が発生した場合、私たちは私たちの運営に資金を提供するために追加資本を調達する必要があるかもしれないが、これらの資金は十分な金額や合理的な条項を得ることができない可能性があり、もしあれば、予想よりも早くなるかもしれない。

経済的不確実性を含む不利な世界環境は、私たちの財務業績に悪影響を及ぼす可能性がある。

世界的な状況、金融市場の混乱、税制改革が米国に与えるいかなる負の財務影響や既存の貿易協定や税務慣行の変更も、私たちの業務に悪影響を及ぼす可能性がある。

さらに、世界のマクロ経済環境は、新冠肺炎または他の流行病や流行病、世界経済市場の不安定、米国の増加した貿易関税と他国との貿易紛争、グローバル信用市場の不安定、サプライチェーンの弱さ、英国のEU離脱による地政学的環境の不安定、ロシアのウクライナ侵入とその他の政治的緊張、外国政府債務への懸念などの負の影響を受ける可能性がある。これらの課題はすでに現地経済と世界金融市場で不確実かつ不安定をもたらし続けている可能性がある。

| 33 |

我々の第三者依存に関するリスク

我々 は過去に依存しており,引き続き第三者CROと他の第三者に依存して我々の臨床 試験や製品開発の他の側面を実施·監督することが予想される。もしこれらの第三者が私たちの要求を満たしたり、要求に従って試験を行ったりしなければ、私たちは私たちの契約義務を履行できないかもしれないし、監督部門の私たちの製品に対する承認を得ることができないし、私たちの候補製品を商業化することもできないかもしれない。

我々 は過去に依存しており,引き続き第三者CROに依存して我々の臨床試験や製品開発の他の側面 を行って監督する予定である。著者らはまた異なる医療機関、臨床研究者と契約実験室に依存して、著者らの臨床規程とすべての適用された法規要求に基づいて著者らの試験を行い、FDAの法規とGCPを含み、これは患者の権利と健康を保護するための国際標準であり、臨床試験発起人、管理者と監督者の役割、及び薬品と生物製品の処理、貯蔵、安全と記録保存を管理する国家法規を定義した。これらのCROと他の第三者はこれらの試験を行い、その後臨床試験からデータを収集と分析する上で重要な役割を果たしている。私たちはこれらの方面に深刻に依存して、私たちの臨床試験と前臨床研究を実行し、そして彼らの活動のいくつかの方面だけを制御する。我々および我々のCROおよび他の第三者請負者は、臨床開発における製品に対してFDAおよび同様の外国規制機関が実行する法規およびガイドラインであるGCP、GLP、およびGACP要件を遵守しなければならない。規制機関は,試験スポンサー,主要調査員,試験地点を定期的に検査することで,これらのGCP,GLP,GACP要求を実行する。私たちまたはこれらの第三者のいずれかが適用されるGCP、GLP およびGACP要件を遵守できない場合、私たちの臨床試験で生成された臨床データは信頼できないと考えられる可能性があり、FDAまたは他の規制機関 は、私たちまたはパートナーのマーケティング申請を承認する前に追加の臨床試験を行うことを要求することができる。特定の規制機関が検査を行った後、この規制機関は、私たちの任意の臨床または前臨床試験が適用されるGCPおよびGLP要求に適合していることを確認することを保証することはできません。また,われわれの臨床試験は通常cGMP規定により生産された製品を用いて行われなければならない。私たちはこれらの法規と政策を守らないで、私たちは臨床試験を繰り返す必要があるかもしれません。これは規制の承認過程を遅延させます。

私たちのCROは私たちの従業員ではなく、私たちは彼らが私たちの臨床試験に十分な時間と資源を投入するかどうかを制御できない。私たちのCROはまた、私たちの競争相手を含む他の商業実体と関係があるかもしれません。彼らはまだこれらの実体のための臨床試験または他の薬物開発活動を行っているかもしれません。これは私たちの競争地位を損なうかもしれません。私たちは、CROが私たちの知的財産権を不正に開示したり、私たちの知的財産権を流用したりするリスクに直面しており、これは、私たちのビジネス秘密保護を低下させ、私たちの潜在的な競争相手が私たちのノウハウにアクセスし、利用することを可能にするかもしれません。もし私たちのCROがその契約の義務や義務を成功裏に履行できなかった場合、brは予想された期限内に達成できなかった場合、あるいは彼らが得た臨床データの品質や正確性が私たちの臨床方案や法規の要求または任意の他の原因を遵守できなかった場合、私たちの臨床試験は延長、延期、またはbrによって終了する可能性があり、私たちは規制部門の私たちが開発した任意の候補製品の承認を得ることができず、それを商業化することに成功しない可能性がある。したがって、私たちが開発した任意の候補製品の財務業績や商業見通しが損なわれる可能性があり、私たちのコストが増加する可能性がある。私たちが収入を作る能力は延期されるかもしれない。

もし私たちのいかなるCRO或いは臨床試験サイトがいかなる原因で私たちの臨床試験に参加することを中止したら、私たちは他のCRO或いは臨床試験サイトと手配を達成できないかもしれない、あるいは商業的に合理的な条項でそうする。また,臨床試験サイトとの関係が終了すると,われわれが行っている臨床試験に登録されている患者の後続情報が失われる可能性があり,これらの患者の看護を別の適格な臨床試験サイトに移行することができない限りである。また、著者らの臨床試験の首席研究員は時々私たちの科学顧問或いは顧問を担当することができ、そしてこのようなサービスに関連する現金或いは持分補償を得ることができる。これらの関係と任意の関連する賠償が知覚的または実際の利益の衝突をもたらす場合、FDAは、適用される臨床試験地点で生成されたデータの完全性を疑問視する可能性がある。

| 34 |

私たちのbrは完全に第三者請負業者が私たちの候補製品の供給、製造、流通の臨床薬物供給に完全に依存して、brのある独占的なサプライヤーとメーカーを含み、もし私たちの任意の候補製品が監督管理の承認を得たら、私たちは第三者に頼って商業供給、製造と流通を行うつもりで、もし私たちの任意の候補製品が監督管理の承認を得たら、私たちは第三者の供給、製造と流通の任意の未来の候補製品の臨床前、臨床と商業供給に依存すると予想される。

我々のbrは現在はなく,臨床前,臨床あるいは商業数量の薬物物質や製品を供給,製造または流通するインフラや能力を得るつもりもない。私たちが候補製品を開発する能力は私たちが候補製品を開発する能力に依存し、私たちが商業的に私たちの製品を供給する能力は、私たちが第三者から私たちの候補製品に使用する原材料と原料薬、その他のbr物質と材料を成功的に獲得できるかどうかにある程度依存し、法規の要求に基づいて第三者から完成品brを製造し、臨床前と臨床試験と商業化を行う。もし私たちがこれらの第三者と供給関係を発展させ、維持することができなければ、私たちは私たちの候補製品を開発したり商業化したりすることができないかもしれない。

私たち は、その供給材料またはその 生産の完成品の唯一の供給源として、いくつかの第三者に依存し続けている。私たちの既存のどんなサプライヤーや製造業者でもいいです

| ● | 施設または設備の予期しない損傷または損傷または他の理由により、タイムリーまたは要求された量で製品を提供することができなかった |

| ● | 生産能力を速やかに向上させ、より多くの数量とより高い生産量で薬品と成分を生産することができなかったか、あるいは私たちの商業需要を十分に満たすことができなかった |

| ● | 独占サプライヤーとメーカーの関連問題に依存して、私たちの生産需要を満たすことができません |

| ● | 規制要件を満たしていない製品を提供してくれます |

| ● | 業務中断や財務無力で借金を返済できない |

| ● | 承認源としての規制の地位を失う; |

| ● | 現在の供給プロトコルが適時に満了し、条項が受け入れ可能または完全に満了した場合、 はこのようなプロトコルを継続することができないか、または継続することができない |

| ● | 必要な医薬物質や製品の生産を停止したり製造したりする。 |

上記のいずれかの場合、私たちがサプライヤーまたは製造業者を代替していない場合、プロセスを識別、同定し、代替サプライヤーまたは製造業者に転送するために、多くの管理時間および費用がかかるであろう。技術を他のサイトに移転するには、追加のプロセス、技術、および検証研究が必要となる可能性があり、これらのプロセス、技術、および検証研究はコストが高く、かなりの時間を要する可能性があり、成功しない可能性があり、多くの場合、FDAの審査および承認が必要となる。新しいサプライヤーやメーカーの需要を探して同定する任意のものは、私たちの候補製品の生産を著しく遅延させ、私たちのマーケティング候補製品の能力に悪影響を与え、私たちの業務に悪影響を及ぼす可能性があります。私たちはタイムリーに、受け入れ可能な条項を押したり、交換を受けることができないかもしれない。また、私たちと私たちのメーカーは現在大量の薬品と他の材料の在庫を持っていません。Br薬物または他の材料の供給または私たちの候補製品生産の任意の中断は、私たちの業務、財務状況、経営業績、および将来性に重大な悪影響を及ぼす可能性があります。

私たちの契約サプライヤーとメーカーが私たちの需要を満たすために十分な生産能力と能力を維持する能力があるかどうかを直接制御することはできません。品質管理、品質保証と合格者を含む。我々は最終的にcGMPやGACPなどの法規要件の遵守を確保する責任があるが,我々は我々の契約サプライヤーやメーカー に依存してcGMPやGACPを日常的に遵守して原材料,原料薬,完成品を生産している。我々の契約サプライヤー及び製造業者は、原料薬及び他の物質及び材料又は完成品を製造するための商業販売のための施設を検査し、FDA及び他の関連規制機関の承認を得なければならない。我々の契約サプライヤーおよび製造業者は、FDAがその施設検査計画および審査によって提出された技術情報によって実行されるcGMPおよびGACP要件を遵守しなければならない。 任意の製品または製品候補またはコンポーネントのセキュリティが適用法律または他の を遵守できない理由で損害を受けた場合、影響を受けた製品または候補製品を商業化したり、規制部門の承認を得ることができない可能性があり、それによるダメージに責任を負う必要があるかもしれない。これらの要因のいずれも、候補製品の臨床前研究、臨床試験または規制提出または承認の遅延または終了をもたらす可能性があり、より高いコストをもたらすか、または承認された製品をタイムリーかつ効率的に商業化することができないか、または全く実現できない可能性がある。

| 35 |

また、これらの契約メーカーは、他の会社と協力して、このような会社のために材料または製品を供給し、製造することも、私たちのサプライヤーおよび製造業者をそのような材料および製品を生産する監督管理リスクに直面させる。そのため、 はこれらの材料と製品を生産する監督管理要求を満たすことができず、契約サプライヤーやメーカー施設の監督管理審査に影響を与える可能性もある。FDAや同様の外国の規制機関が私たちの候補製品を供給または製造するためにbrなどの施設を承認しない場合、またはそれが将来承認を撤回した場合、代替供給または製造施設を探す必要があるかもしれません。これは、私たちが規制機関の承認を得たり、私たちの候補製品を販売したりする能力に悪影響を及ぼすでしょう。

契約製造業者およびサプライヤーへの私たちの依存は、彼らまたはその施設にアクセスする権利のある第三者が、私たちのビジネス秘密または他の固有の情報を訪問して流用する可能性をさらに暴露します。

もし私たちが協力を確立し、維持することができなければ、私たちは私たちの開発と商業化計画を変更しなければならないかもしれない。

私たちの候補製品の開発と潜在的な商業化は費用を支払うために多くの追加現金が必要になるだろう。我々の候補製品をさらに開発するために,製薬やバイオテクノロジー会社と協力してこれらの候補製品を開発し,商業化する可能性がある。私たちは適切なパートナーを探すことで激しい競争に直面している。私たちが協力について最終的な合意に到達するかどうかは、パートナーの資源と経験の評価{br)、提案された協力の条項と条件、および提案されたパートナーの一連の要素の評価に依存する。 これらの要素は、臨床試験の設計または結果を含む可能性がある;FDAまたは他の規制機関が承認する可能性;テーマ候補製品の潜在的市場;そのような候補製品の製造と患者への配送のコストと複雑さ ;競争製品の潜在力;私たちの知的財産権の所有権に関連する任意の不確実性;業界や市場の状況もありますパートナーはまた、同様の候補製品または技術のために、協働可能な代替製品または技術 を考慮することができ、そのような連携が、我々の候補製品よりも魅力的であるかどうかを考慮することができる。将来のライセンス契約により、私たちは制限される可能性もあり、潜在的なパートナーといくつかの条項について合意することはできません。 の協力は非常に複雑で、交渉も記録も時間がかかります。また,大手製薬会社間で最近大量の商業合併が発生し,将来の潜在的パートナー数の減少を招いている。

私たちが未来に行う可能性のある協力は以下のリスクを含むかもしれない

| ● | 協力者(Br)は、それらがこれらの協調作業およびリソースに適用される可能性を決定する上で大きな裁量権を有する可能性がある |

| ● | 協力者 は予想通りに義務を履行していない可能性がある |

| ● | 協力者の戦略的重点または利用可能な資金または外部要素(例えば買収)の変化 は資源 を移転するか、または相互競争の優先順位を生成する可能性がある |

| ● | 協力者 は発見と臨床前開発を延期する可能性があり、私たちが選択した目標の製品開発に不足した資金を提供し、 候補製品の発見と臨床前開発を停止または放棄し、候補製品の新発見と臨床前開発を繰り返し或いは行う |

| 36 |

| ● | 協力者 が独立して、または第三者開発と直接または間接的に私たちの製品または候補製品と競合する製品 を開発することができ、協力者が競争製品が私たちのよりも成功する可能性があると考えるならば、 |

| ● | 私たちと協力して発見された候補製品 は、私たちの協力者によって彼ら自身の候補製品 と競争するとみなされるかもしれません。これは、協力者が資源を投入して私たちの候補製品を開発することを停止する可能性があります |

| ● | 特許権、契約解釈、または第一選択開発プロセスにおける分岐を含む協力者との分岐 は、候補製品の発見、臨床前開発または商業化の遅延または終了をもたらす可能性があり、候補製品に対して追加の責任を負うことになる可能性があり、または訴訟または仲裁を引き起こす可能性があり、いずれも時間がかかりコストがかかる可能性がある |

| ● | 協力者 は、私たちの知的財産権または許可された知的財産権を正確に維持または擁護できないかもしれないし、または私たちの固有の情報を使用して、訴訟を招き、それによって、私たちの知的財産権または独自の情報を危険にさらしたり、無効にしたり、または潜在的な訴訟に直面させたりする可能性がある |

| ● | 協力者は第三者の知的財産権を侵害する可能性があり、これは私たちを訴訟と潜在的な責任に直面させる可能性がある |

| ● | 協力者の便宜のために、協力 を終了する可能性があり、終了すれば、適用可能な候補製品をさらに開発するか、または商業化するために追加資金を調達する必要があるかもしれない。 |

連携 は通常,それぞれに詳細な義務を課す.もし私たちが私たちの義務に違反したら、私たちはbrを含めて協力を終了する可能性があり、私たちがパートナーの候補製品に多くの時間とお金を投入する権利は失われるだろう。

私たち はタイムリーで、受け入れ可能な条項によって、あるいは全く協力を協議できないかもしれません。もし私たちがそれができない場合、私たちは候補製品の開発を削減し、私たちの開発計画または1つまたは複数の他の開発計画を減少または延期し、私たちの潜在的な商業化を延期したり、私たちの支出を増加させ、自費で開発または商業化活動 を行う必要があるかもしれない。もし私たちが私たちの支出を増やして私たち自身の開発や商業化活動に資金を提供することを選択すれば、私たちは追加の資本を得る必要があるかもしれません。これらの資本は受け入れ可能な条項で私たちに提供できないか、あるいは全く得られないかもしれません。もし私たちが十分な資金がなければ、私たちは私たちの候補製品をさらに開発したり、それを市場に出して製品収入を生成することができないかもしれない。

私たちの成長、従業員、運営に関するリスクを管理する

私たちは将来、私たちの組織の規模と複雑さをさらに増加させる必要があり、私たちは成長戦略を実行し、どんな成長を管理するかについて困難に直面する可能性がある。

私たちの既存の管理、人員、システム、および施設は、私たちの業務計画と最近の将来の成長を支援するのに十分ではありません。私たちの化学と製造チーム、臨床チーム、管理、運営、財務、および他の資源をさらに拡大して、私たちの計画の研究、開発、商業化活動を支援する必要があります。

私たちの運営、成長、様々なプロジェクトを効率的に管理するためには、

| ● | 私たちの業務、財務、管理、および規制コンプライアンス制御、および報告システムとプログラムを改善していきます |

| ● | 十分な数の優秀な従業員を引きつけて維持します |

| ● | マーケティング、販売、流通能力を発展させる |

| 37 |

| ● | 候補製品の商業化活動を効率的かつ経済的に管理しています |

| ● | 開発と商業化パートナーとの関係を構築し、維持し、 |

| ● | 私たちの臨床前と臨床試験を効果的に管理しています |

| ● | 我々の第三者供給と製造運営を経済的かつ効率的に管理するとともに、現在の候補製品の生産能力をビジネスレベルに向上させる |

| ● | 我々の開発作業を効率的に管理するとともに,パートナーや他の第三者に対する契約義務を履行する. |

また,歴史的には,臨床前や臨床試験に関する課題を含めて,アルバイト外部コンサルタントを用いて複数のタスクを遂行していきたいと考えてきた。私たちの成長戦略はまた、これらの任務と将来の他の任務を実施するために、コンサルタントへの私たちの使用 を拡大する必要があるかもしれない。私たちのいくつかの業務機能はコンサルタントに依存しており、これらのコンサルタントに対して効率的なbr管理を行い、彼らが契約義務を成功的に履行し、予想される期限内に任務を達成することを保証する必要がある。私たちが必要に応じて経済的に合理的な条項で私たちの既存のコンサルタントを管理したり、他の適任な外部コンサルタントを見つけたりすることができる保証はありません。新入社員の採用やコンサルタントの利用拡大で私たちの組織を効率的に管理し、拡大することができなければ、私たちが計画している研究開発や商業化活動を効果的に実行するために必要な任務を実行することができない可能性があり、私たちの研究開発やbrの商業化目標を達成できないかもしれません。

もし私たちが管理職や他のキーパーソンを引き付けることができない場合、私たちは私たちの候補製品の開発や商業化を成功させたり、他の方法で私たちの業務計画を実施したりすることができないかもしれません。

競争の激しい製薬業界における競争能力は私たちが高い素質の管理、科学、医療、販売とマーケティング人員及びその他の人員を誘致し、維持できるかどうかにかかっている。私たちはスティーブン·C·グローバー、ピーター·ウルフ、パブロ·A·グズマン、医学博士、カレン·A·カシュミールなど、私たちの経営陣に高く依存している。これらの個人のサービスを失うことは、私たちの製品パイプラインの成功開発を延期または阻止し、私たちの計画の臨床試験を完成させ、私たちの候補製品を商業化したり、許可を得たり、新しい資産を獲得したりする可能性があり、私たちが業務計画を成功的に実施する能力にマイナスの影響を与える可能性がある。もし私たちがこれらの人員のいずれかのサービスを失った場合、私たちは適切な代替人員をタイムリーに見つけることができないか、あるいは適切な代替人員を見つけることができないかもしれないので、私たちの業務は損害を受ける可能性があります。私たちはこれらの個人の生命や私たちの他の従業員の生命のために“キーパーソン”保険証書を維持しません。わが社の価値のある従業員を引き留めるために、br給料と現金奨励のほか、時間とともに付与された株式オプションを提供します。時間の経過とともに、従業員に付与される株式オプションの価値は、私たちがコントロールできない株価変動の大きな影響を受け、他社のオファー を相殺するのに不十分な場合があります。

私たちは未来に合格した管理職と他の重要な人員を引き付けることができないかもしれません。バイオテクノロジー、製薬と他の企業との間の合格人材の競争は非常に激しく、特に私たちの本社があるフロリダ州ウェストン地域では、経験者を私たちの会社に誘致することは難しいかもしれません。そして従業員を募集し、維持するために大量の財務資源が必要かもしれません。私たちと合格人材を競争する多くの他の製薬会社は私たちよりも多くの財務と他の資源、異なるリスク状況とより長い業界の歴史を持っている。それらはまたより多様な機会とより良い職業昇進の機会を提供することができる。業務目標を実現するために必要な人員 を引き付けることができなければ、我々は制限に遭遇する可能性があり、業務戦略を実施し、業務目標を実現する能力を損なうことになる。

また,科学と臨床コンサルタントを持ち,開発や臨床戦略の策定を支援している。これらのコンサルタント は私たちの従業員ではなく、他のエンティティと約束、相談、またはコンサルティング契約を締結しているかもしれません。これは、彼らの私たちに対する利用可能性を制限するかもしれません。また、私たちのコンサルタントは他社と合意し、これらの会社が私たちと競争する可能性のある製品や技術の開発に協力するかもしれません。

| 38 |

競争の激しい就職市場は私たちが発展し、高技能労働力を誘致と維持するために努力すると同時に、挑戦と潜在リスクをもたらした。

私たち従業員の競争は非常に激しく、高スキルの技術と製品専門家を含めて、これは労働市場の緊張を反映しています。これはリスクをもたらす可能性があります。私たちは経験のある候補者を競争しているので、特に競争がより魅力的な財務雇用条項を提供できれば。この危険は私たちの現在の従業員集団に延長されている。そのほか、著者らはすでに持続的な新冠肺炎疫病の影響を受け、更に影響を受ける可能性があり、これは才能のある従業員の転職を招く可能性があり、熟練した専門人員を誘致と維持する仕事をもっと挑戦的にする可能性がある。私たちの業務の発展に伴い、私たちはまた、私たちの従業員を誘致し、発展させるために多くの時間と費用を投入することができ、これはまた、彼らを募集する可能性のある他の会社に対する価値を増加させるだろう。人員交代は大きな交換コストと作業効率の損失を招く可能性がある。さらに、米国の移民政策は、条件に適合する外国市民がH-1 Bクラスの就労ビザを取得または維持することを困難にする可能性がある。これらのH-1 Bビザ制限は、成長戦略を実行するために必要な熟練した専門家を、私たちをより難しく、および/またはより高価に招聘することができ、私たちの業務に悪影響を及ぼす可能性がある。

私たち は現在マーケティング能力が限られており、販売組織がありません。もし私たちが自分または第三者を通じて販売とマーケティング能力を確立できなければ、私たちは私たちの候補製品を商業化することに成功したり、br製品収入を生成することができないだろう。

私たち は現在マーケティング能力が限られており、販売組織がありません。もし私たちの候補製品が承認されたら、アメリカ、カナダ、EU、私たちが進出を求めている他の司法管轄区域で商業化を実現するためには、私たちのマーケティング、販売、流通、管理、その他の非技術的能力を確立しなければなりません。あるいは第三者とこれらのサービスを実行することを手配しなければなりません。私たちはこれに成功できないかもしれません。我々の管理チームは医薬製品のマーケティング、販売と流通の面で経験があり、br前に他の会社で働いたことがあるが、ある会社として、私たちは医薬製品のマーケティング、販売と流通の面で経験がなく、販売組織の構築と管理は重大なリスクに関連しており、私たちはbrを採用、維持し、合格者を激励する能力を含み、十分な販売手がかりを生成し、販売とマーケティング人員に十分な訓練を提供し、そしてbr}は各地に分散している販売とマーケティングチームの能力を効果的に管理する。もし私たちの内部販売、マーケティング、流通能力の発展にどんな失敗や遅延が生じた場合、これらの製品の商業化に悪影響を及ぼすだろう。私たちは、自分たちの販売チームと流通システムを拡張したり、自分たちの販売チームや流通システムの代わりに、直売チームや構築された流通システムを持つ他の第三者と協力することを選択することができます。もし私たちが受け入れ可能な条項やそのような計画を根本的に達成できなければ、私たちは私たちの候補製品を商業化することに成功できないかもしれない。もし私たちの候補製品を単独でまたは1つ以上の第三者と協力して商業化することに成功しなければ、私たちの業務、財務状況、経営業績、見通しは影響を受けるだろう。

私たちのbrは、他の候補製品または承認された製品の許可、買収、開発、およびマーケティングに成功できなかったことは、私たちの業務を発展させる能力を弱めるだろう。

私たちは他の製品や候補製品を許可、買収、開発、マーケティングする予定で、私たちは商業段階の製品を許可したり、買収したり、他の戦略取引に従事したりするかもしれません。私たちの内部研究開発能力が限られているため、私たちは製薬会社、学術科学者、他の研究者に依存して、可能な製品や技術を販売してくれるかもしれません。この戦略の成功は、将来性のある候補薬品および製品を識別および選択する能力、既存の所有者と許可または買収協定を交渉する能力、およびこれらの手配に資金を提供する能力にある程度依存する。

許可証の提案、交渉、および実施、または候補製品または承認された製品の取得の流れは、長くて複雑である。他の会社には、大量の財務、マーケティング、販売、その他の資源を持つ企業が含まれており、候補製品や承認された製品の許可または買収を競争する可能性があります。私たちの資源は限られており、第三者製品、業務、技術の買収や許可を識別して実行することができず、現在のインフラに統合することができません。また、未完了の潜在的な買収が可能かもしれない機会に資源を投入することができないかもしれません。あるいは、このような努力の予想される利点を実現できないかもしれません。私たちは私たちの が受け入れられると思う条項や他の候補製品の権利を全く得られないかもしれない。

| 39 |

さらに、我々が得た任意の候補製品は、商業販売の前に、臨床前または臨床試験およびFDAおよび適用される外国の規制機関の承認を含む追加の開発作業が必要となる可能性がある。すべての候補製品は薬品開発によく見られる失敗リスクが出現しやすく、候補製品は十分な安全かつ有効であることが証明されない可能性があり、監督管理機関の許可を得られない可能性がある。しかも、私たちが買収したいかなる承認された製品も利益のある方法で生産または販売されるか、または市場の承認を得ることは保証されない。

私たちが考慮する可能性のある他の潜在的取引には、剥離、戦略パートナー関係、合弁企業、再編、資産剥離、業務合併と投資を含む様々な異なる業務手配が含まれている。このような取引は、非日常的な費用または他の費用を発生させる必要がある可能性があり、短期的および長期的な支出を増加させる可能性があり、重大な統合課題をもたらしたり、私たちの管理や業務を中断したりする可能性があり、これは私たちの運営および財務業績に悪影響を及ぼす可能性があります。例えば、これらの取引は、多くの潜在的な運営および財務リスクに関するものである

| ● | 未知の債務にさらされるリスクは |

| ● | 私たちの業務を中断し、買収した製品、候補製品、または技術を開発するために、私たちの経営陣の時間と注意を移します |

| ● | 大量の債務や持分証券の希釈発行が発生し、買収費用を支払う |

| ● | 膨大な買収と統合コスト |

| ● | 資産または減価費用の減記 ; |

| ● | 販売費用が増加した |

| ● | 買収された企業の運営と人員を私たちの運営および人員と合併する難しさとコスト |

| ● | 経営陣と所有権の変化により、任意の被買収企業の主要なサプライヤー、パートナーまたは顧客との関係が減少している ; と |

| ● | 私たちの肝心な従業員や買収された企業の従業員を引き留めることはできません。 |

したがって、私たちが上述した性質のいかなる取引を行うか、または成功することは保証されず、私たちが完成したいかなる取引も、私たちの業務、財務状況、経営業績、および将来性を損なう可能性がある。

| 40 |

私たちの候補製品に使用される原料薬と他の物質と材料の製造と供給は複雑かつ技術的に挑戦的な仕事であり、br}の製造、テスト、品質保証と流通サプライチェーンの多くの環節は故障する可能性があり、br}製品の製造と流通後に潜在的な欠陥が存在する可能性がある。

原料薬、その他の物質と材料及び薬品完成品の製造と供給は技術的に挑戦的である。私たちの直接制御範囲を超えた変化は私たちの候補製品の品質、数量、価格と成功裏の納品に影響を与える可能性があり、そして私たちの候補製品の開発と商業化を阻害、遅延、制限、あるいは阻止する可能性がある。ミスと処理が不適切であることは珍しくなく、成功した生産と供給に影響を与える可能性がある。いくつかのリスクは

| ● | 当社の製造業者は、cGMPまたはGACP要件を遵守していないか、または生産または輸送準備中に製品を不適切に処理しています |

| ● | 私たちの契約サプライヤーと製造業者は、高生産量とロット品質を効果的かつ経済的に向上させ、維持することができません |

| ● | FDAが承認した生物検査を開発して未来の製品を発表することはできません |

| ● | 最適な薬物送達物質および技術、生産および貯蔵方法、ならびに包装および輸送プロセスを決定することは困難である |

| ● | 輸送と輸出入リスク、特に私たちのサプライチェーンのグローバル性を考慮して |

| ● | 遅延分析結果または品質管理と未来の製品発表の分析技術の失敗を行うことに依存する |

| ● | 自然災害、流行病、労使紛争、財務困難、原材料供給の不足、施設と設備の問題、または他のbr形式が私たちの契約メーカーとサプライヤーの業務運営に対する妨害;および |

| ● | 潜在的なbr製品が発表されると明らかな欠陥になる可能性があり、製品のリコールと廃棄を招く可能性がある。 |

これらの要因のいずれも、私たちの臨床試験、規制提出、必要な承認または候補製品の商業化に関連する遅延またはそれ以上のコストをもたらす可能性があり、これは、私たちの業務、財務状況、運営結果、および将来性を損なう可能性があります。

私たちのbrの経営業績は大きく変動する可能性があり、これは私たちの将来の経営業績を予測しにくくし、私たちの経営業績が予想を下回ってしまう可能性があります。