Cenovusはある未償還シリーズ債券の入札見積を発表した

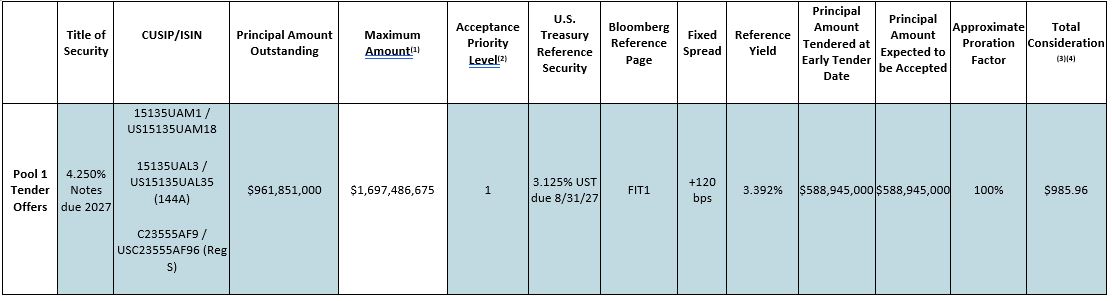

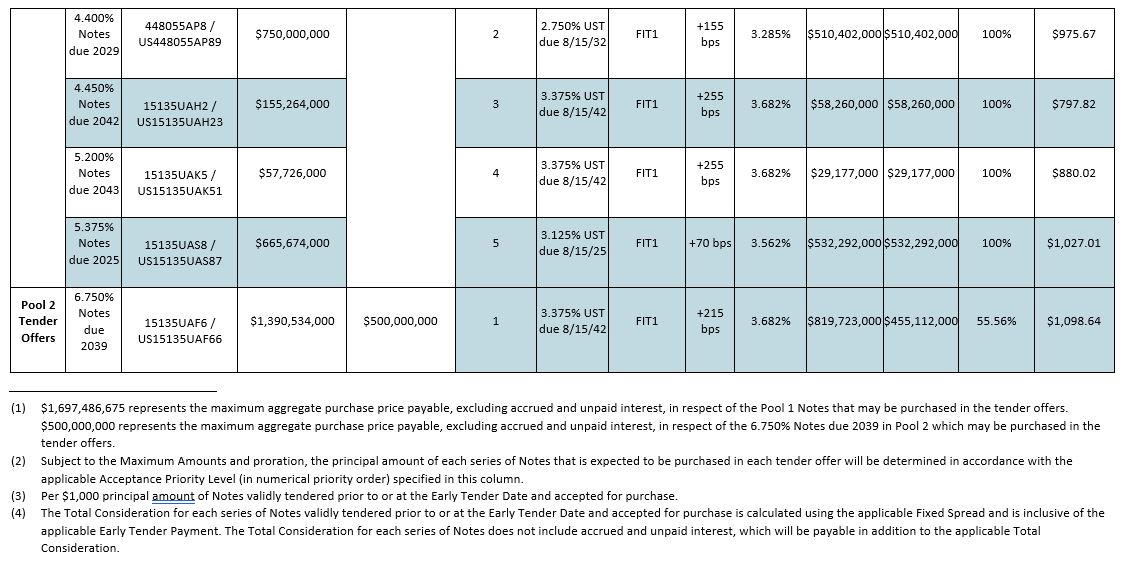

カナダアルバータ州カルガリー(2022年9月12日)-Cenovus Energy Inc.(トロント証券取引所株式コード:CVE)(ニューヨーク証券取引所株式コード:CVE)は本日、Cenovus Energy Inc.(トロント証券取引所株式コード:CVE)(ニューヨーク証券取引所コード:CVE)は本日、2027年満期の4.250%、2029年満期の4.400%債券、2042年満期の4.450%、2043年満期の5.200%、2025年満期の5.375%債券と2047年満期の5.400%債券の現金購入総価格(未払い利息を除く)の合計1,697,486ドルを発表した。(Ii)2039年満期の6.750分の債券、2037年満期の6.800分の債券および2037年満期の5.250分の債券(“第2組債券”および第1組債券と総称する“入札優先順位”)の中で最高500,000,000元に達する総購入価格は、課税および未払い利息(“第2組債券”および“第1組債券”)は含まれていないが、下記表に示す優先受け入れ程度(“受け入れ優先順位”)および入札要約の条項および条件に応じて定める必要がある。

別の説明がない限り、本プレスリリースで言及されている“$”はすべてドルを意味する。

次の表は,2022年9月9日までのニューヨーク市時間午後5時(“期日前入札”)を示し,各入札要約で購入を受ける予定の各シリーズ債券の元本総額,このシリーズ債券の大まかな比例係数,およびシリーズ債券ごとの総対価格を示しており,これらの債券はニューヨーク市時間今日(2022年9月12日)午前10時に計算されている。

入札要約は,2022年8月26日の買収要約に先に述べた条項と条件に基づいて提出され,この要綱はCenovusが2022年9月12日に発表したプレスリリース(このように改訂された“買収要約”)を経て改訂·補完される.Cenovusは,要約の完全な条項と条件を獲得するために,要約を参照して要約を購入することを投資家に提案する.

チケットのキャッシュ権はニューヨーク時間午後5:00に入札日前に満期になる.債券の入札見積は、ニューヨーク市時間午前0時、2022年9月23日末、またはCenovusが、事前に終了しない限り、適用入札見積の任意の他の日付および時間の満了を延長します。先に発表したように,Cenovusはその権利行使を選択し,入札日前または早期に有効な入札を行い,2022年9月13日(“早期”)に購入を受けたチケットを支払う予定である

決済日“)。Cenovusは,初期決算日に有効な入札と受信したチケットを購入するために手元の現金とある短期借金を用いて資金を提供する予定である.

入札日前または以前に有効入札および有効抽出されなかった第1グループ債券の元金総額は、第1グループ債券の最高額を超えているため、課税利息および未払い利息は含まれていないため、Cenovusは、入札日前または早期に有効入札されたが有効に抽出されていないすべての第1グループ債券を受け入れないと予想される。逆に,上表に示したPool 1の最高金額と受け入れ優先度に基づき,購入要約でさらに述べたそれぞれの場合,Cenovusは2027年満期のすべての4.250%のチケット,2029年に満期の4.400%のチケット,2042年に満期の4.450%のチケット,2043年に満期の5.200%のチケット,2025年に満期の5.375%のチケットを受け取る予定である.Cenovusは2047年満期のいずれの5.400%債券の購入も受け付けない見通しである.要約購入でさらに述べたように,入札と購入を受けられなかったチケットはただちに入札所持者の口座に記入される.また,入札日を早める前や入札日を早める前に有効入札と有効抽出されていない1番目のプールチケットの元金総額が1番目のプールチケットの最高限度額を超えているため,Cenovusは入札日を早める後にその後の決済日に入札を行う1番プールチケットの購入価格を受け入れないと予想される.

入札日前または直前に有効入札と有効抽出されなかった第2グループ債券の元金総額が第2グループ債券の最高額を超えているため,課税利息や未払い利息は含まれていないため,Cenovusは入札日前または早期に有効入札したが有効に抽出されていないすべての第2グループ債券を受け入れないと予想される.逆に,上表で述べた第2プール最高額,受け入れ優先度,適用の比例配分係数によると,購入要約にさらに述べたそれぞれの場合,Cenovusは2039年の満期を受け入れ,入札日前または早期入札日に有効に撤回されなかった6.750%債券を比例配分して購入する予定であり,比例配分係数は約55.56%である.Cenovusは2037年満期のいずれの6.800%債券や2037年満期の5.250%の債券も受け入れないと予想している。要約購入でさらに述べたように,入札と購入を受けられなかったチケットはただちに入札所持者の口座に記入される.また,入札日を早める前や入札日を早める前に有効入札と有効に抽出されなかったPool 2チケットの元金総額がPool 2の最高額を超えているため,Cenovusは入札日を早める後にその後の決済日に入札を行ういずれのPool 2チケットの購入価格も受け付けないと予想される.

上表に示した適用総コストは,早期払込日に適用される入札要約に基づいて有効入札および購入を受けた系列債券ごとの元金金額1,000元で支払われる.入札日前または以前に有効に入札したがその債券を有効に撤回しなかった債券保有者のみが、適用可能な受け入れ可能な債券購入の総対価を得る資格がある。債券保有者も、適用された最終利付日から早期交収日までの有効入札及び引受の債券の累積及び未払い利息を受け取る。

購入を受けたすべてのチケットは無効とログアウトし,Cenovusの未償還債務ではない.

Cenovusが入札カプセルに有効な入札と有効に撤回されなかったチケットを受け取る義務は,購入カプセルに記述されている何らかの条件の充足に依存する.Cenovusは権利を保持し、適用法律に適合する場合、(I)任意の入札見積の任意およびすべての条件を放棄する権利があり、(Ii)任意の入札見積を延長または終了する権利、(Iii)任意の最高金額をさらに増加または減少させる権利、または(Iv)他の方法で任意の入札見積をさらに修正する権利がある。Cenovusは,すべての入札見積に対して上記の行動をとることなく,1つまたは複数の入札見積りに対して上記(I)~(Iv)項で述べた任意の行動をとることができる.

入札見積に関する資料

アメリカ銀行証券会社、モルガン大通証券会社とみずほ証券会社はアメリカの主要な取引業者マネージャーであり、モントリオール銀行資本市場会社とカナダ帝国商業銀行世界市場会社は入札オファーの共同取引業者マネージャーである。投資家は、入札要約の条項や条件に疑問があれば、(888)292-0070(無料)または(980)387-3907(有料)に電話したり、電子メールでDebt_Consulting@bofa.com、J.P.モルガン証券有限責任会社(866)834-4666(無料)または(212)834-3554(有料)とみずほ証券米国有限責任会社(866)271-7403(無料)または(212)205-7736(有料)に連絡することができる。D.F.King&Co.,Inc.は入札見積の入札と情報エージェントである.投資家は債券入札手続きに疑問があれば、cve@dfking.comにメールしたり、(212)269-5550(銀行およびブローカーにのみ適用)や(888)644-5854(その他は無料)に電話して入札や情報エージェントに連絡することができる。恩恵を受けたすべての人は、仲介人、トレーダー、商業銀行、信託会社、または他の指定された人に連絡して助けを求めることもできる。

入札の詳細は,どのように入札するかの完全な説明を含め,入札要項に含まれる.保有者が重要な情報を含むため、参照によって組み込まれた材料を含む購入要約をよく読むことを強く奨励する。購入要約は、D.F.King&Co.,Inc.のウェブサイトwww.dfking.com/cveからダウンロードするか、またはD.F.King&Co.,Inc.から電話(212)269-5550(銀行およびブローカーのみ)または(888)644-5854(他のすべての人に無料)で無料で取得することができる。

本プレスリリースは,債券購入の要約,売却要約の招待や債券に関する入札を構成していない.いずれの司法管轄区域内においても、このような要約、勧誘又は販売が不正であれば、いかなる要約、勧誘、購入又は販売も行わない。入札要約は純粋に債券保有者に提供される購入要約に基づいて行われる.Cenovusまたはその共同会社、そのそれぞれの取締役会、トレーダーマネージャ、入札および情報エージェントまたは受託者は、入札要約に応答するために、任意の一連の債券の所有者が入札またはその全部または任意の部分債券を入札しないかどうかについていかなる提案もしないべきである。債券保有者に,要約購入のすべての資料を詳細に評価してもらい,自身の投資や税務コンサルタントの意見を聞き,入札要約に債券を入札するかどうか,必要があれば入札債券の元本金額を自ら決定することを促す.

相談する

前向き情報

本プレスリリースは、1995年の米国プライベート証券訴訟改革法を含む、証券法を適用したいくつかの前向き陳述および展望性情報(総称して“前向き情報”と呼ぶ)を含む。これらの前向き陳述および前向き情報は、会社の経験および歴史的傾向に対する見方に基づいてなされたいくつかの仮定であり、Cenovusの現在の将来の予想、推定、および予測に関するものである。Cenovusはこれらの前向き情報に代表される期待が合理的であると考えているにもかかわらず,この期待が正しいことが証明される保証はない.実際の結果は,明示的や示唆的な結果とは大きく異なる可能性があるため,前向き情報に過度に依存しないように読者に注意する.法律の要求がない限り,Cenovusは前向き情報の更新や修正の義務を負わない

本文書中の前向き情報は、将来の結果に対する提案を含む“可能”、“将”、“予想”または同様の表現で識別され、債券の購入およびその時間、入札オファーの締め切り、決定日および決済日について、最高金額を増加または減少させること、計算すべき利息および未払い利息の支払い、2039年満期の6.750%債券の比例配分係数、および入札オファーに従って購入を受ける一連の債券を含む。

展望的情報の開発は,いくつかの仮説への依存といくつかのリスクや不確実性の考慮に関連しており,その中のいくつかのリスクや不確実性は,Cenovusや他の業界に一般的に適用されるリスクや不確実性に特有である.本プレスリリースにおける前向き情報に基づく重大な要因や仮定は,任意の入札チケットの受け取りに関するリスク,入札要約の満期と決済,入札要約に対する条件の満足,入札要約が要約購入に規定された条項に従って完了するかどうか,または完全に要約による購入が完了するかどうか,および上記のいずれかの場合の時間である.

他のイベントや状況が列挙されていないにもかかわらず,Cenovusの実際の結果は,前向き陳述における見積りや予測,表現や示唆の結果と大きく異なる可能性があることに注意されたい.重大なリスク要因の全面的な検討については、Cenovus管理層2021年12月31日までの年次検討·分析(MD&A)における“リスク管理とリスク要因”およびCenovusが2022年6月30日までの3カ月と6カ月間のMD&A報告における“リスク管理とリスク要因”と、Cenovusがカナダ証券監督管理機関に時々提出する他のファイルに記述されているリスク要因を参照することができ、これらのファイルはSEDAR(sedar.com)、米国証券取引委員会(SEC)(sec.gov)およびそのサイト(cenovus.com)で閲覧できる

Cenovus Energy Inc.

Cenovus Energy Inc.は総合的なエネルギー会社であり,カナダとアジア太平洋地域に石油と天然ガス生産業務を持ち,カナダと米国でアップグレード,製油,マーケティング業務を有している。Cenovusはその資産を安全,革新,コスト便益で管理することに集中し,環境,社会,ガバナンス面の考慮をその業務計画に取り入れている.Cenovus普通株と普通株引受権証はトロント証券取引所とニューヨーク証券取引所に上場し,Cenovusの優先株はトロント証券取引所に上場している.もっと情報を知りたい場合はcenovus.comにアクセスしてください。

Facebook、Twitter、LinkedIn、YouTube、InstagramでCenovusを検索します。

Cenovus連絡先

| | | | | |

投資家 | メディア |

投資家関係の総路線 | メディア関係の総路線 |

403-766-7711 | 403-766-7751 |