KeyCorp 2024 年第一季度收益回顾 2024 年 4 月 18 日克里斯·戈尔曼董事长兼首席执行官克拉克·哈亚特首席财务官

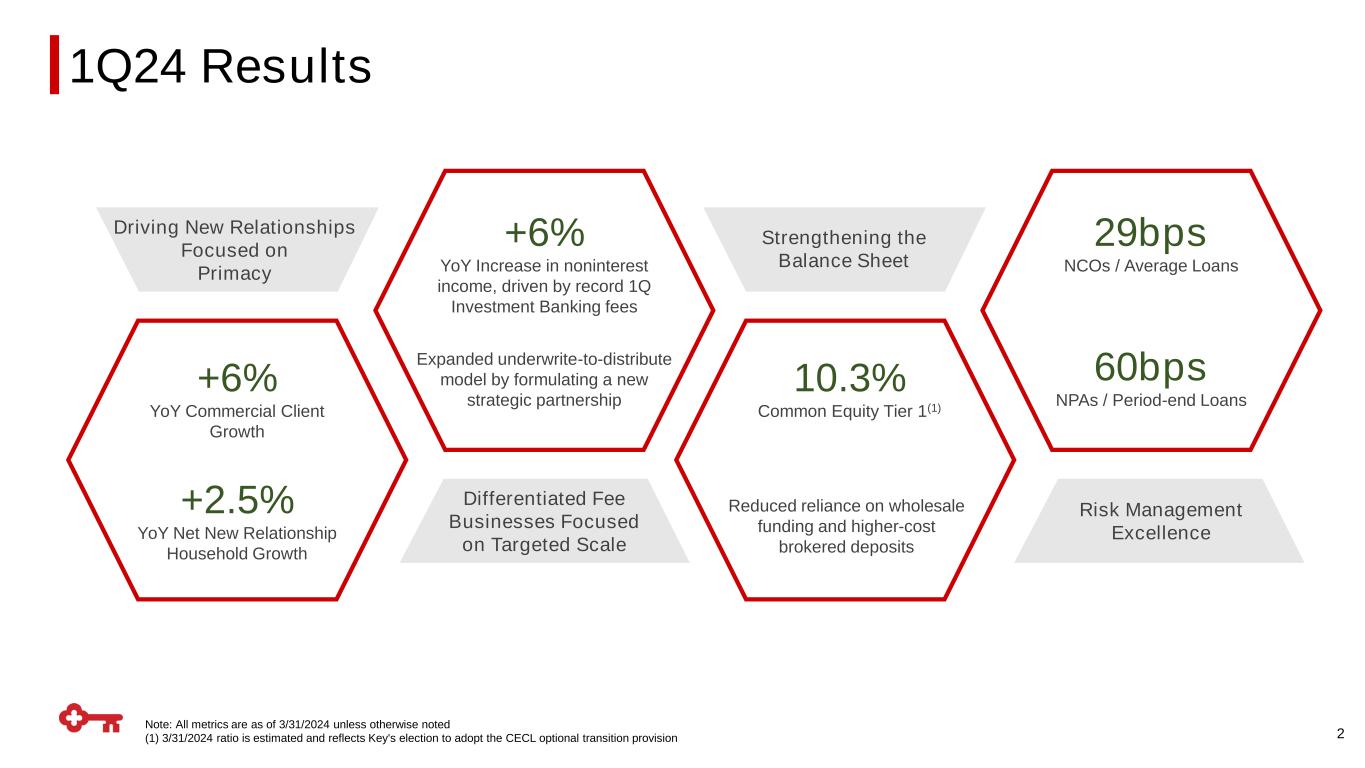

2 注意:除非另有说明,所有指标均为截至2024年3月31日的比率(1)3/31/2024的比率是估算值,反映了Key选择采用CECL可选过渡条款 ✓ 通过与黑石集团合作增强承销到分销平台的增强型商业客户同比增长6%专注于目标规模的差异化费用业务推动以首要为重点的新关系10.3%普通股第1(1)级非利息收入同比增长6%,受创纪录的第一季度推动投资银行费用加强资产负债表减少对批发融资的依赖以及成本较高的经纪存款29个基点 NCOs/平均贷款风险管理卓越表现通过制定新的战略合作伙伴关系扩大了承保到分配的模式 +2.5% 新关系净增长24年第一季度业绩 60个基点不良贷款/期末贷款

财务回顾

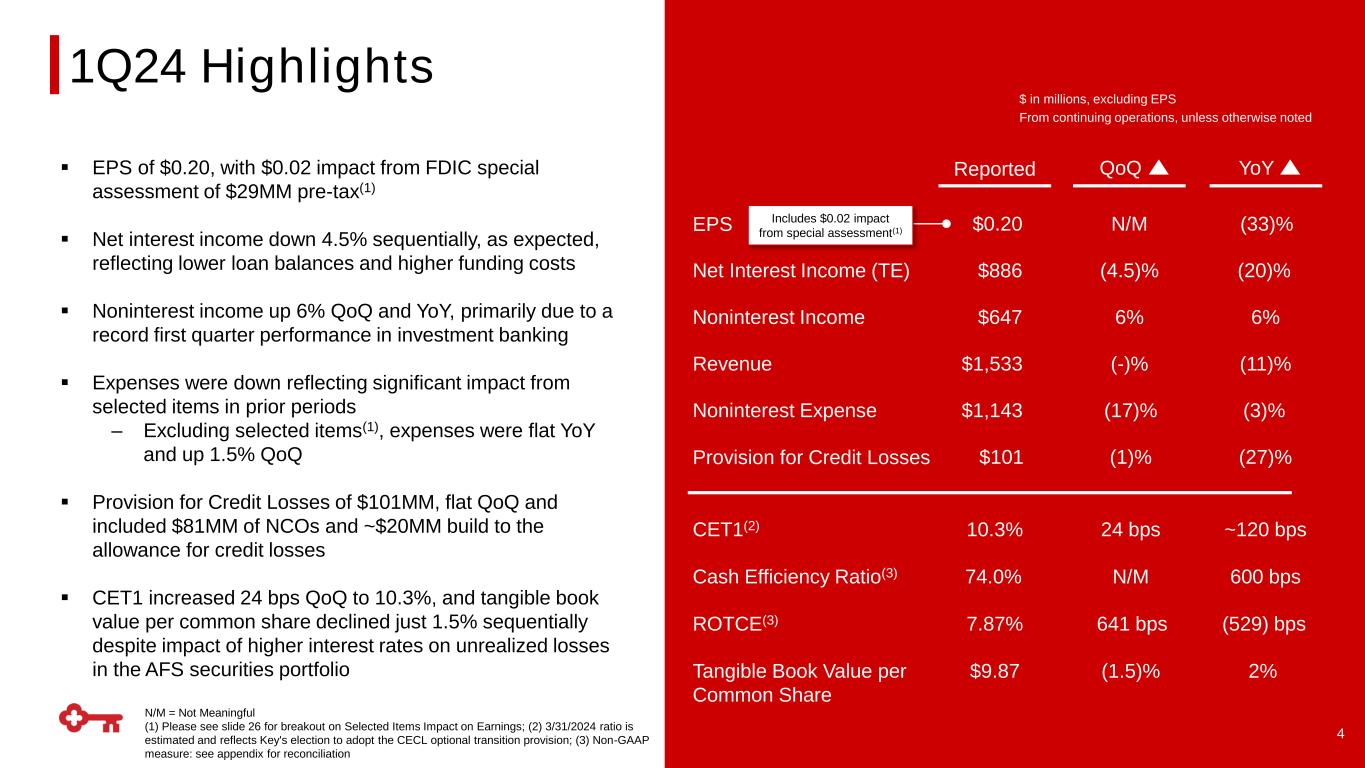

4 公布的QoQ ▪ 每股收益为0.20美元,其中0.02美元来自联邦存款保险公司对2900万美元的税前特别评估(1)▪ 净利息收入按预期连续下降4.5%,反映了贷款余额的减少和融资成本的增加 ▪ 非利息收入环比和同比增长6%,主要是由于投资银行业务创纪录的第一季度业绩 ▪ 支出下降反映了前期选定项目的重大影响——不包括选定项目(1),支出同比持平,环比增长1.5% ▪ 信贷损失准备金为1.01亿美元,环比持平,包括8100万美元的NCO和约20美元尽管利率提高对AFS证券投资组合未实现亏损的影响同比每股收益0.20美元N/M (33)% 净利息收入 (TE) $886 (4.5)% (20)% 非利息收入 647 6% 6% 收入1,533 (-)% (11)% (11)% (11)%)% 非利息支出1,143 (17)% (3)% 信贷损失准备金 101 (1)% (27)% CET1 (2) 10.3% 24个基点~120个基点(百万美元),不包括持续经营业务的每股收益,除非另有说明 N/M = ▪没有意义 (1) 请查看幻灯片26,了解选定项目对收益的影响;(2) 3/31/2024比率是估计值,反映了Key选择采用CECL可选过渡条款的情况;(3) 非公认会计准则指标:对账情况见附录普通股每股有形账面价值9.87美元 (1.5)% 2% 现金效率比率 (3) 74.0% N/M 600 个基点 ROTCE (3) 7.87% 641 个基点 (529) 基点包括特别评估产生的0.02美元影响 (1) 24 年第一季度亮点

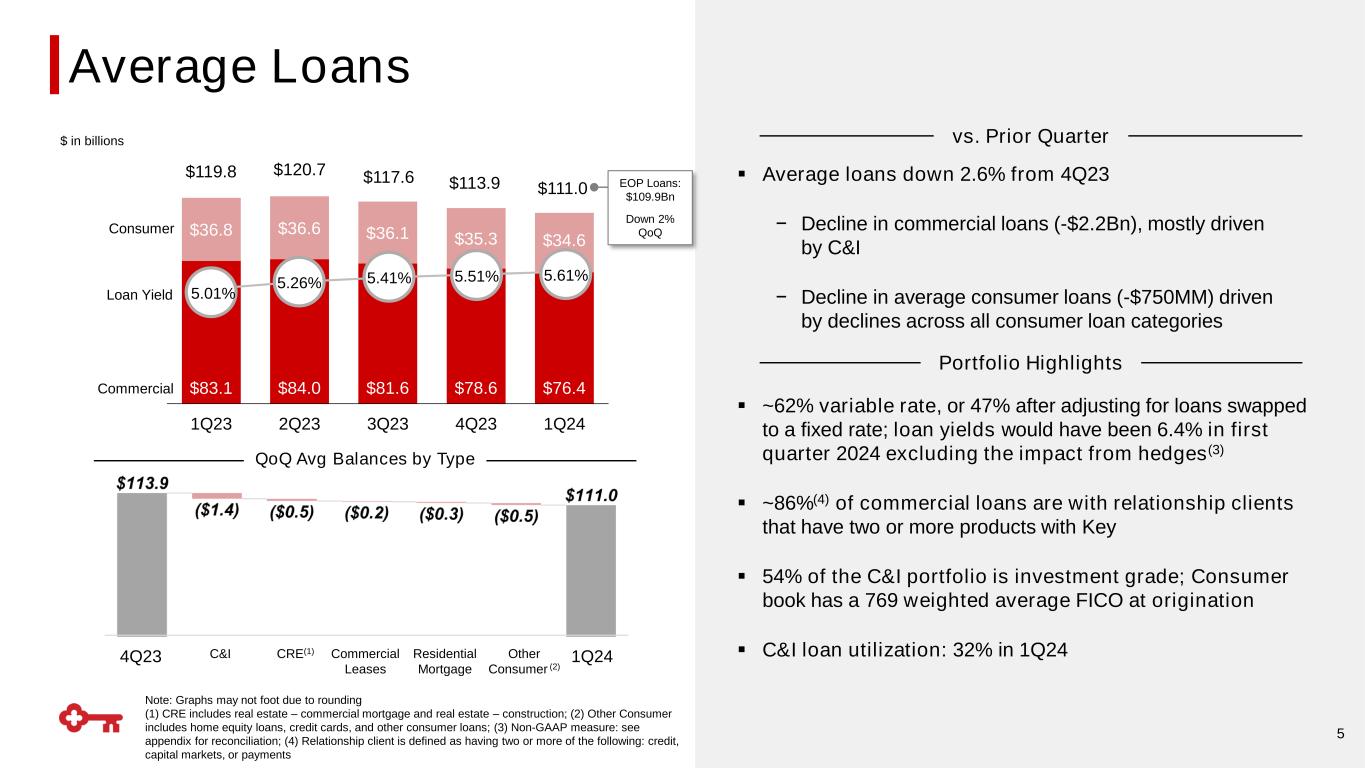

83.1 84.0 81.6 81.6 78.6 76.4 36.8 36.6 36.1 36.3 34.6 34.6 1.00% 23年第一季度第四季度第一季度 5 ▪ 平均贷款较4季度下降2.6% − 商业贷款(-22亿美元)下降,主要受C&I推动 − 平均消费贷款(-750MM)下降是由所有消费贷款类别与上一季度投资组合的下降推动的商业贷款收益率为119.8美元 120.7美元 117.6美元113.9美元10亿美元111.0美元 ▪ 浮动利率约为62%,调整为固定利率后的贷款后为47%;不包括影响,2024年第一季度的贷款收益率将为6.4%来自套期保值(3)▪ 约86%(4)的商业贷款来自拥有两种或更多产品的关系客户,其中Key ▪ 54%的C&I投资组合为投资级;消费者账簿发起时的加权平均FICO为769% ▪ C&I贷款利用率:24年第一季度按类型划分的平均余额为32% 5.26% 5.41% 5.51% 5.51% 5.61%EOP贷款:1099亿美元环比下降2% C&I商业租赁4季度第一季度24其他消费者(2)CRE(1)住宅抵押贷款注意:由于四舍五入,图表可能无法下滑(1)CRE包括房地产——商业抵押贷款和房地产——建筑;(2)其他消费者包括房屋净值贷款、信用卡和其他消费贷款;(3) 非公认会计准则指标:见附录进行对账;(4) 关系客户被定义为拥有以下两种或更多项:信贷、资本市场或付款平均贷款

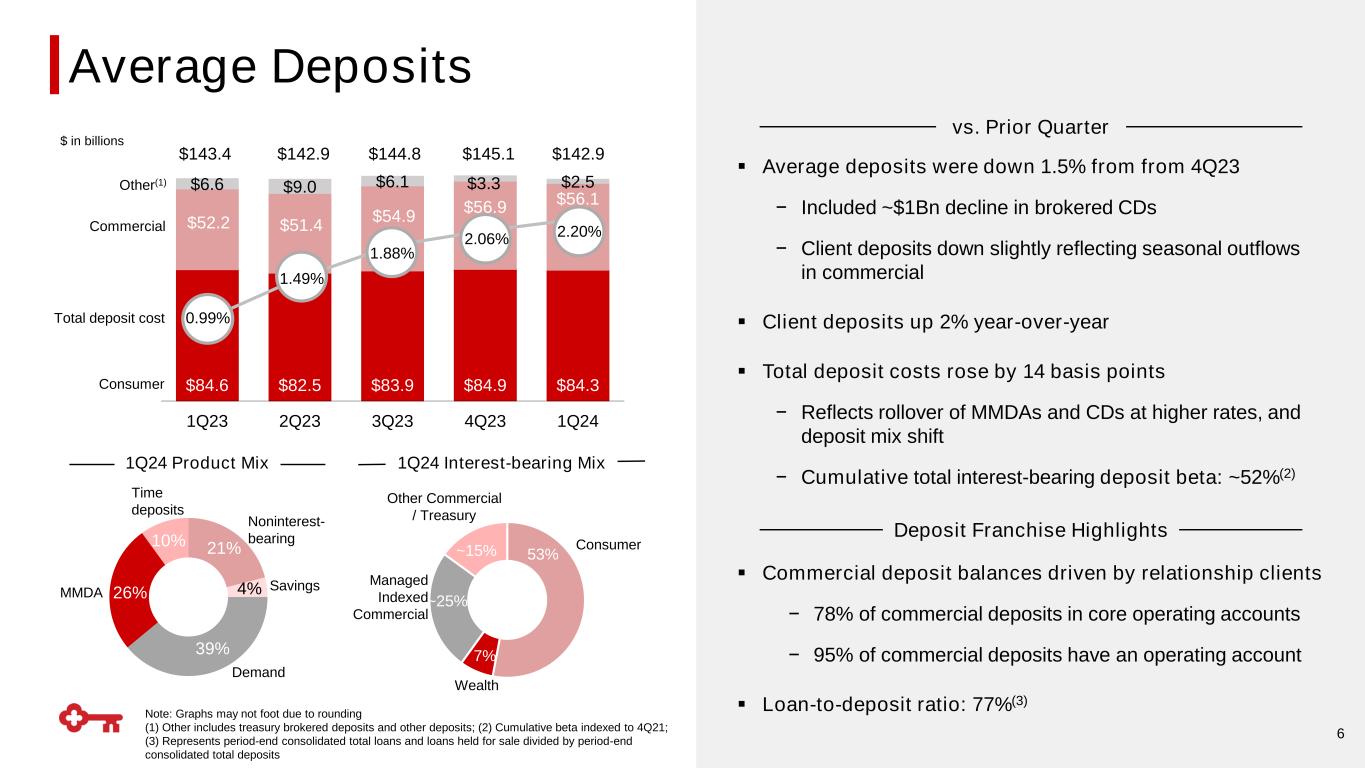

与上一季度存款特许经营亮点对比 6 ▪ 平均存款较23年第四季度下降了1.5% − 包括经纪存款约10亿美元的减少 − 客户存款的下降略微反映了商业存款的季节性流出 ▪ 客户存款同比增长2% ▪ 总存款成本上升了14个基点 − 反映了更高利率的MMDA和存款组合的展期 − 累计计息存款beta:约 52% (2) ▪ 商业存款由关系客户推动的余额——核心运营账户中商业存款的78%——商业账户的95%存款有运营账户 ▪ 贷款存款比率:77%(3)消费类其他(1)商业 84.6 82.5 83.9 84.9 84.9 84.3 52.2 54.9 56.9 56.9 56.1 美元 9.0 6.1 美元 6.1 美元 3.3 美元 2.5 美元 23 年第一季度第二季度第三季度第 24 季度第一季度第 144.8 美元143.4 美元第 142.9 美元第一季度总存款成本 142.9 美元 142.9 美元第 1 季度总存款成本 142.9 美元 142.9 美元 142.9 美元第 1 季度总存款成本 142.9 美元 142.9 美元 142.9 美元 142.9 美元 142.9 美元总存款成本 142.9 美元 142.9 美元 142.9 美元 142.9 美元 142.9 美元 142.9 美元 142.9 混合定期存款储蓄非计息需求 39% 21% 26% 4% 24年第一季度计息组合消费者 21% 以亿计 1.49% 1.88% 2.06% 2.20% 10% MMDA 其他商业/国库管理的指数商业财富 53% 7% ~ 25% ~ 15% 注意:由于四舍五入,图表可能无法平衡 (1) 其他包括国库经纪存款和其他存款;(2) 截至2021年第四季度的累积贝塔指数;(3) 表示期末合并贷款和待售贷款总额除以期末合并存款总额平均存款

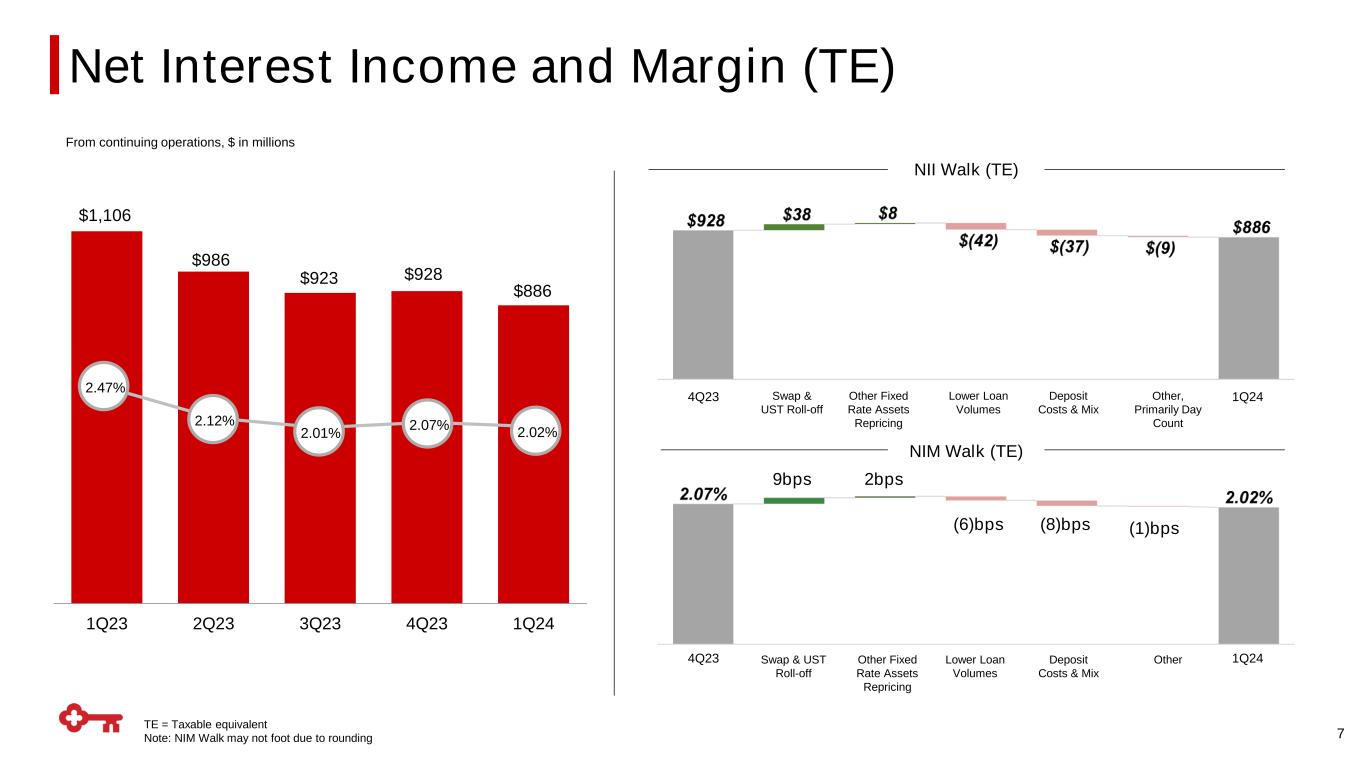

TE = 应纳税等值备注:NIM Walk 可能无法按期进行,因为前后第 7 季度为 23 年第 2 季度第 3 季度 23 年第 24 季度第 1,106 美元 923 美元 NII Walk (TE) NIM Walk (TE) 2.12% 986 928 2.47% 2.01% 2.07% 2.07% 贷款量存款成本和混合其他 4Q24 第一季度掉期和 UST 滚存其他固定利率资产重新定价存款成本及组合其他,主要是日间数据 23年第一季度9个基点净利息收入和利润(TE)其他固定利率资产重定价来自持续经营业务,百万美元贷款量较低2基点(6)个基点(8)个基点(1)个基点

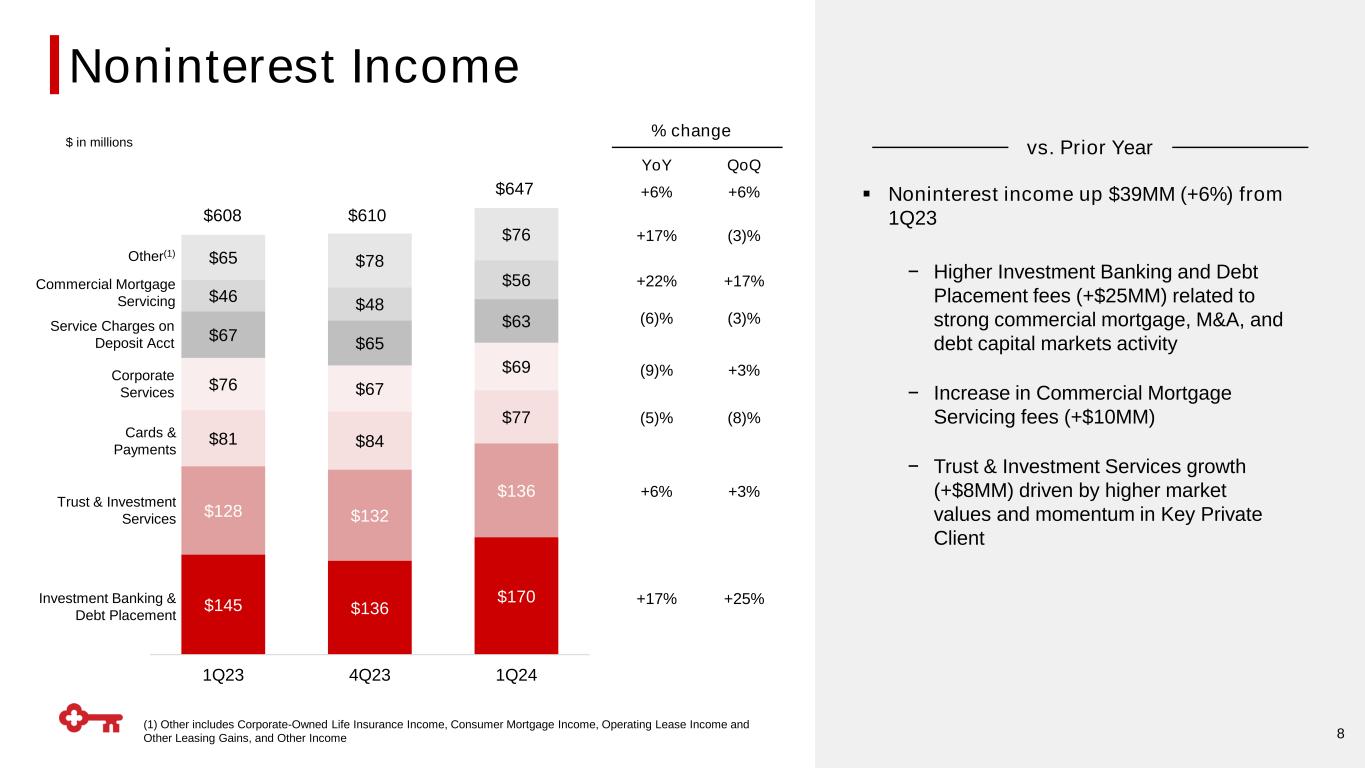

145 $136 $170 $128 $132 $132 $81 84 $77 $67 67 $69 67 $67 $67 63 $48 $56 $78 78 $23 第一季度第二季度第四季度第二季度第四季度第 8 季度同比涨幅 +22% (6)% (9)% +17% (5)% +6% +17% (3)% +3% (3)% +3% (3)% +3% (3)% +3% (3)% (3)% +3% (3)% +3% (3)% (3)% +3% (3)% (3)% +3% (3)% (3)% +3% (3)% (3)% +3% (3))% (8)% +25% 较上年同期增长 610 647 美元 +6% +6% 百万美元投资银行和债务配售信托与投资服务信用卡和支付其他 (1) 存款账户商业抵押贷款服务的企业服务费 ▪ 非利息收入较23年第一季度增长3,900万美元 (+6%)-与强劲的商业抵押贷款、并购相关的投资银行和债务配售费用(+2,500万美元)增加债务资本市场活动 − 商业抵押贷款服务费增加(+1,000万美元)− 信托和投资服务增长(+800万美元)受市场价值上涨和关键私人客户势头的推动(1)其他包括公司拥有的人寿保险收入、消费者抵押贷款收入、营业租赁收入和其他租赁收益以及其他收入非利息收入

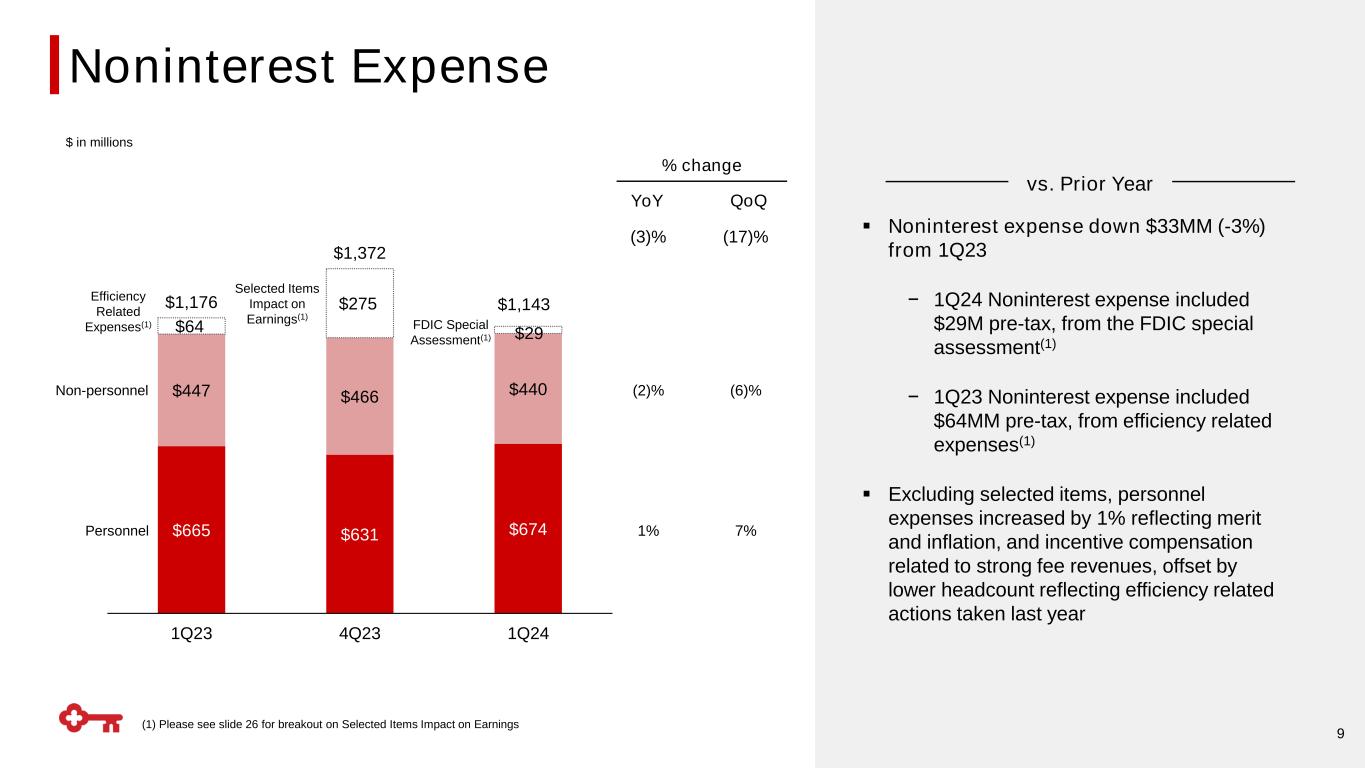

9 665 631 631 674 447 466 440 美元 64 美元 275 美元 29 美元 1,176 美元 1,372 美元 23 年第一季度第一季度人员非人员选定项目对收益的影响 (1) 与上年同比变化百分比 (2)% 1% (6)% 7% (3)% (3)% (17)% ▪ 非利息支出比 23 年第一季度非利息支出下降了 3,300 万美元 (-3%) 包括来自联邦存款保险公司特别评估的2900万美元税前支出(1)− 23年第一季度非利息支出包括来自效率相关支出的6400万美元税前支出(1)▪ 不包括选定项目,反映绩效和通货膨胀的人员支出增加了1%,以及与强劲的费用收入相关的激励性薪酬,被反映去年采取的效率相关行动的员工人数减少所抵消(百万美元)1,143(1)有关选定项目对收益的影响联邦存款保险公司特别评估(1)效率相关支出(1)非利息支出,请参阅幻灯片26

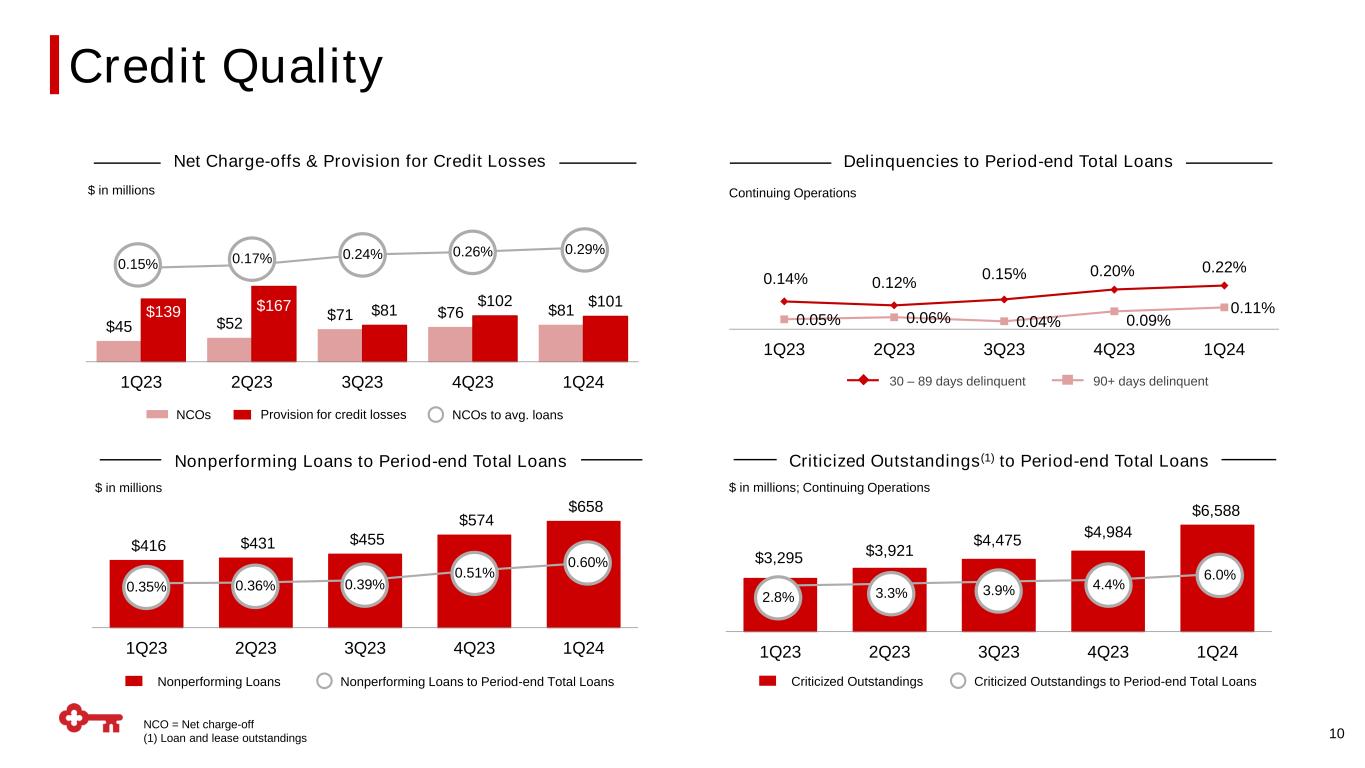

0.14% 0.12% 0.15% 0.20% 0.22% 0.05% 0.06% 0.09% 0.09% 0.11% 23年第一季度第四季度第一季度净扣除额 (1) 贷款和租赁未偿还额 10 美元以百万计 3,295 美元 3,921 美元 4,475 美元 4,984 美元 6,588 美元 2Q23 3Q23 4Q24 89 1Q24 30 — 拖欠天数 90 天以上拖欠净额扣除额和信贷损失准备金拖欠期末批评贷款总额 (1) 至期末贷款总额百万美元;持续经营批评未偿贷款占期末贷款总额批评未偿贷款 2.8% 3.3% 3.9% 4.0% 6.0% 45 $52 71 71 $76 81$139 $167 $81 $102 $167 81 $102101 美元 23年第一季度第二季度第三季度第二季度第二季度第二季度信贷损失准备金 NCO 占平均贷款总额 0.15% 0.17% 0.24% 0.26% 0.29% 416 431 455 574 $574 658 658 23第一季度第二季度3季度4季度第一季度不良贷款占期末贷款总额的百万美元不良贷款占期末贷款总额不良贷款 0.35% 0.36% 0.39% 0.51% 0.60% 信贷质量持续经营

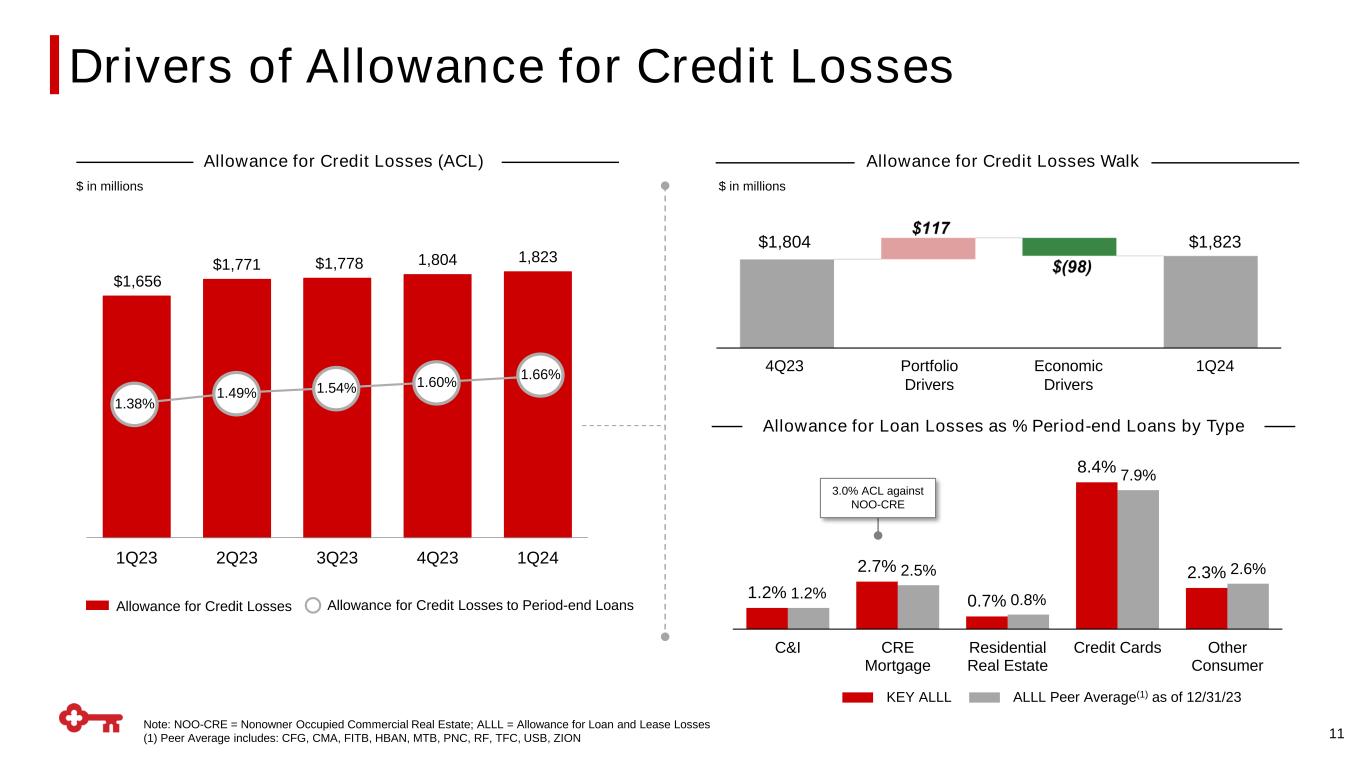

1.2% 2.7% 0.7% 8.4% 2.3% 1.2% 2.5% 0.8% 7.9% 2.6% C&I CRE 抵押贷款住宅房地产信用卡其他消费者 ALLL 同行平均值 (1) 截至23年 12月 3日 ALLL 1,656 1,771 1,778 1,804 1,823 2Q23 4Q23 4Q23 4Q23 4Q23 4Q24 11 投资组合驱动因素信贷损失补贴 Walk 4Q23 1,804 美元 823 24年第一季度期末贷款信贷损失备抵额百万美元信贷损失备抵额(ACL)1.38% 1.49% 1.54% 1.60% 1.60% 1.66% 1.66% 1.66% 1.66% 按类型划分的期末贷款百分比以百万美元计 3.0% ACL 兑NOO-CRE信贷损失补贴的驱动因素注:NOO-CRE = 非所有者占用的商业地产;ALLL = 贷款和租赁损失补贴(1)同行平均值包括:CFG、CMA、FITB、HBAN、MTB、PNC、RF、TFC、USB、ZION

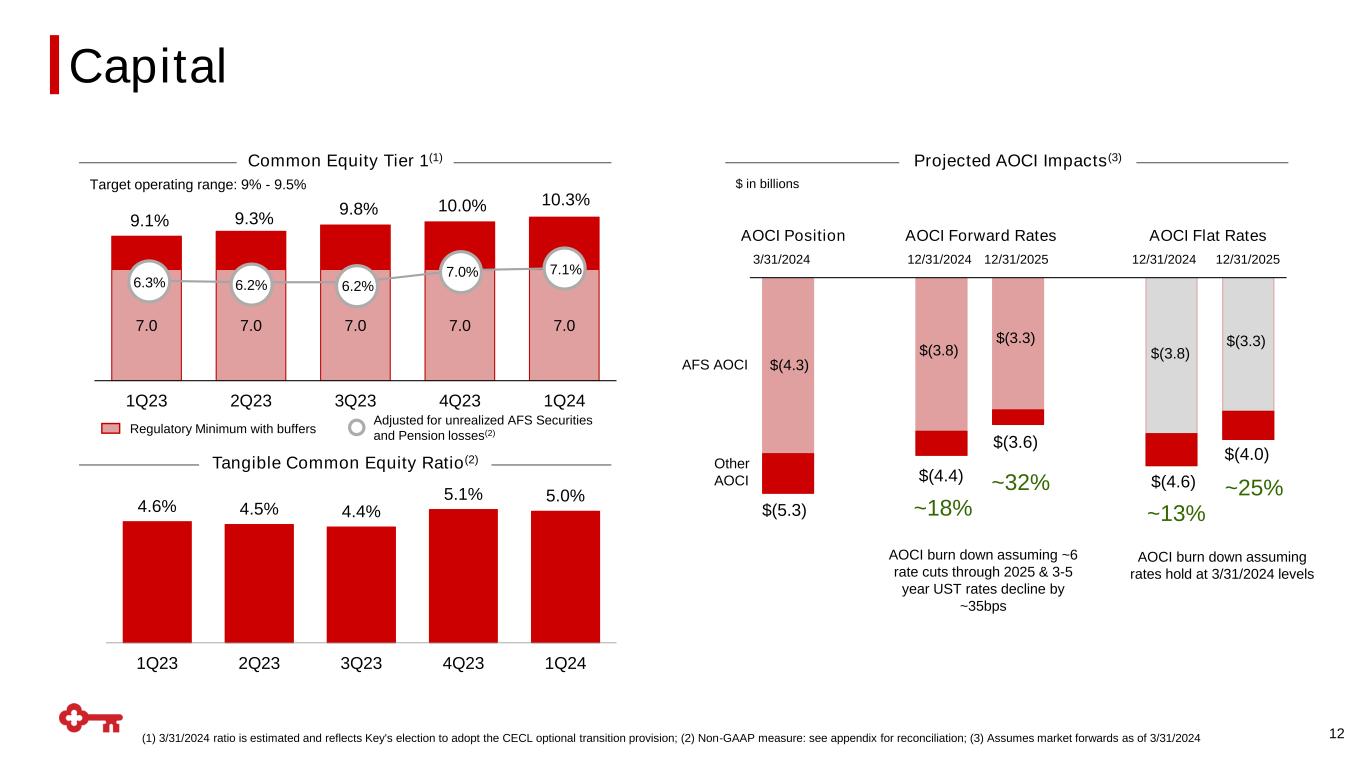

AFS AOCI 7.0 7.0 7.0 7.0 7.0 2023 年第一季度第二季度第 23 季度第 24 季度第 12 季度十亿美元 (5.3) 美元 (4.4) 美元 (4.6) ~ 18% ~ 32% 美元 (3.6) 美元 (4.0) AOCI 远期利率 12/31/2024 12/31/2025 AOCI 持仓量 3/31/2024 ~ 13% ~ 25% 假设到2025年降息约6次,美国国债利率下降约35个基点,AOCI销毁假设利率维持在2024年3月31日的水平有形普通股权比率(2)AOCI预期影响(3)4.6% 4.5% 4.4% 5.1% 5.0% 5.0% 2023年第一季度第四季度第一季度监管最低水平,缓冲区 9.3% 9.8% 10.0%经营区间:9%-9.5%(3.8)美元(3.3)美元(3.8)美元(3.3)10.3%经未实现AFS证券和养老金亏损调整后(2)美元(4.3)其他AOCI 6.3% 6.2% 6.2% 7.0%(1)2024年3月31日的比率是估计的,反映了Key选择采用CECL可选过渡条款;(2)非公认会计准则指标:对账见附录;(3)假设截至 2024 年 3 月 31 日的市场展望 Capital

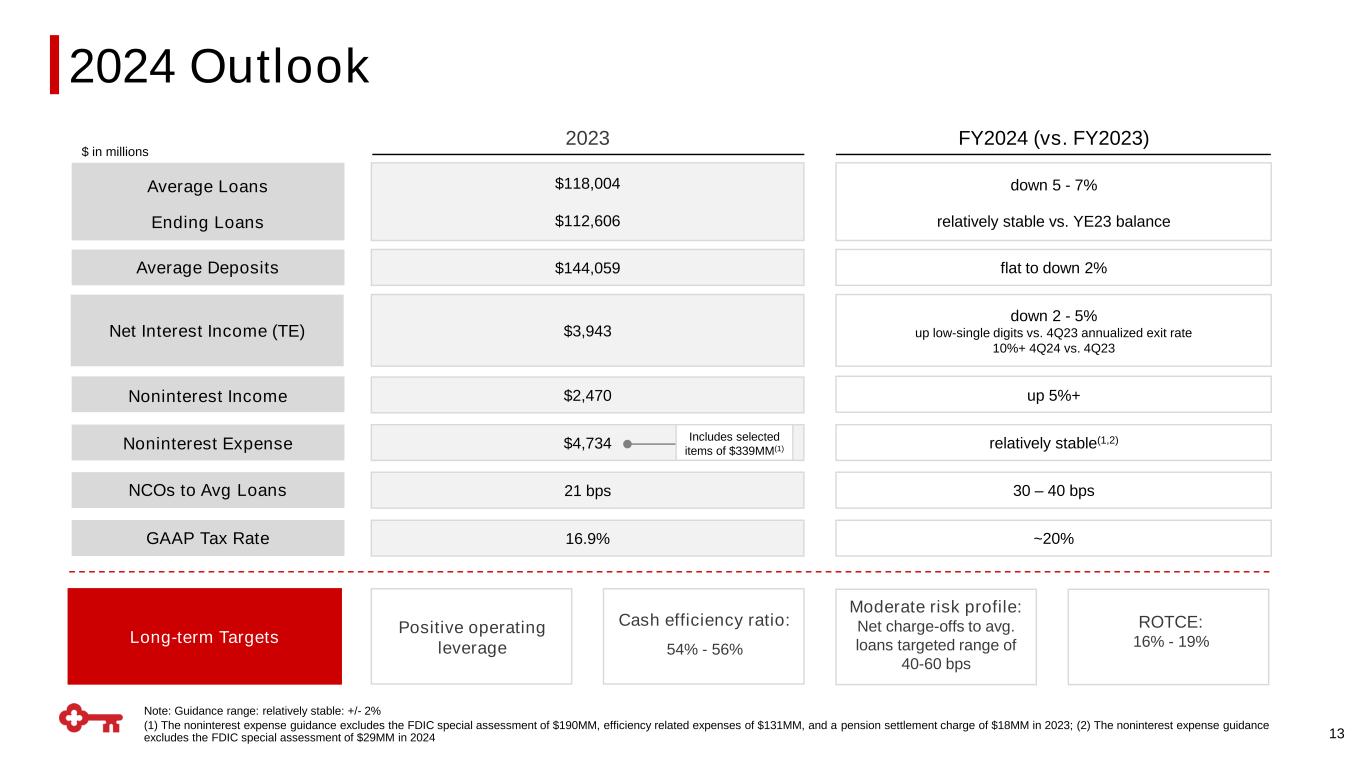

FY2024(与 FY2023 相比)2023 13 注:指导区间:相对稳定:+/-2% (1) 非利息支出指导不包括联邦存款保险公司1.9亿美元的特别评估、1.31亿美元的效率相关支出以及2023年1800万美元的养老金结算费用;(2) 非利息支出指南不包括联邦存款保险公司对2024年2900万美元的特别评估:118,004美元平均贷款期末贷款非利息收入非利息支出非利息支出NCO占平均贷款的GAAP税率与YE23余额相比下降5%-7%相对稳定长期目标144,059美元3,943美元正运营杠杆率现金效率比率:54%-56%风险状况适中:净扣除额与平均贷款目标区间为40-60个基点的ROTCE:16%-19%持平至下降2%,与23年第四季度年化退出率相比,下跌2-5% 10%+ 24季度与23年第四季度相比增长5%+相对稳定(1,2)30 — 40个基点平均存款2,470 美元 4,734 21个基点 16.9% ~ 20% 美元以百万计 2024 年展望净利息收入 (TE) 包括3.39亿美元的精选项目 (1)

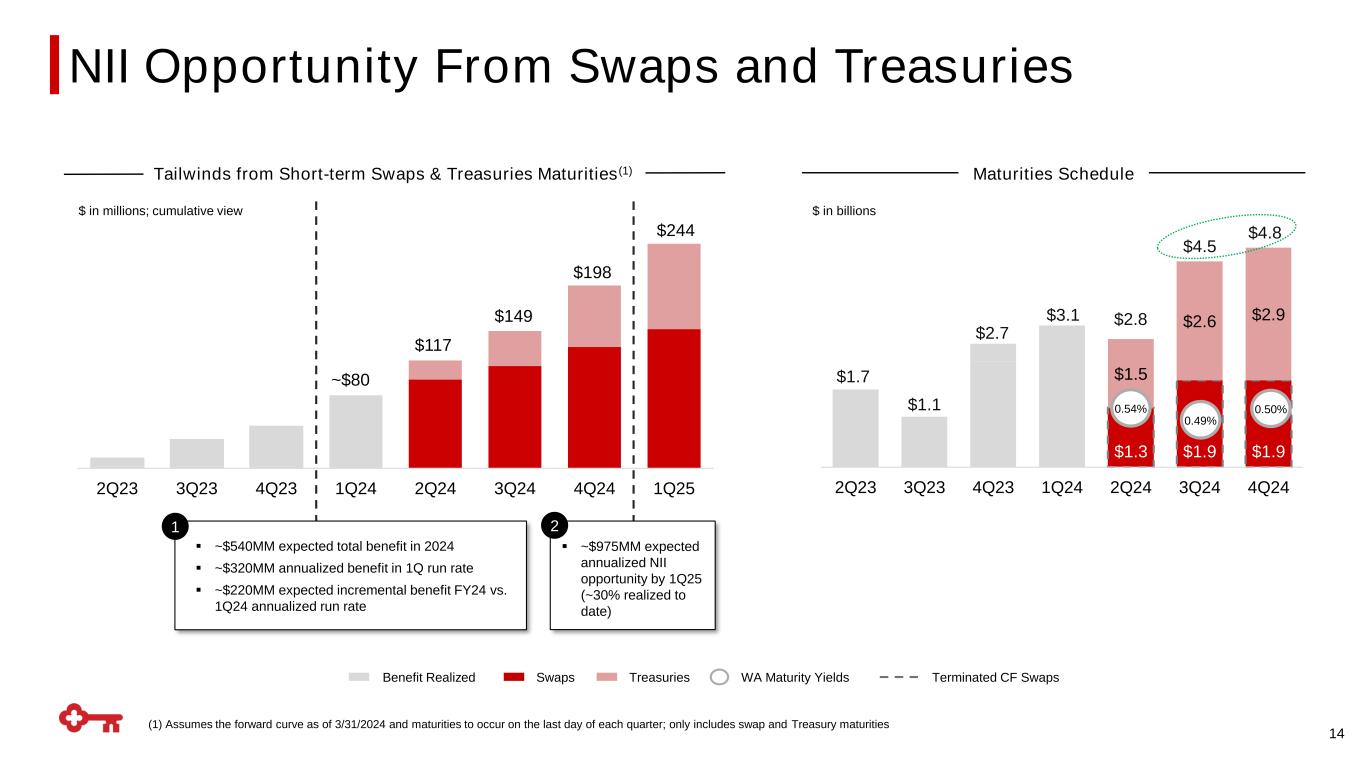

1.3 美元 1.9 美元 1.9 美元 1.5 美元 2.6 美元 2.9 美元 23 年第二季度第 23 季度第 2 季度第 24 季度第 24 季度第 24 季度第 4 季度 (1) 假设截至2024年3月31日的远期曲线,每个季度的最后一天到期日;仅包括掉期和国债到期日 14 国债互换 3.1 美元 2.8 美元 4.8 美元 2.7 美元已实现收益1.7 美元西澳州期限收益率 10 亿美元 ▪ 2024年预计总收益约为5.4亿美元 ▪ 按第一季度运行利率计算的年化收益约为3.2亿美元 ▪ 24财年预计增量收益约为2.2亿美元,而24财年第一季度年化收益率为1短期掉期和国债到期日顺差 (1) 到期日程表23年第三季度第四季度4季度24 年第 1 季度第 2 季度第 24 季度第 24 季度第 1 季度第 117 美元 149 美元 198 美元 244 0.54% 0.49% 0.50% 以百万美元计;累积视图终止差价合约 ▪ 到 25 年第一季度预计年化国民收入机会约为 9.75 亿美元(迄今已实现约 30%)2 ~80 美元来自掉期和国债的 NII 机会

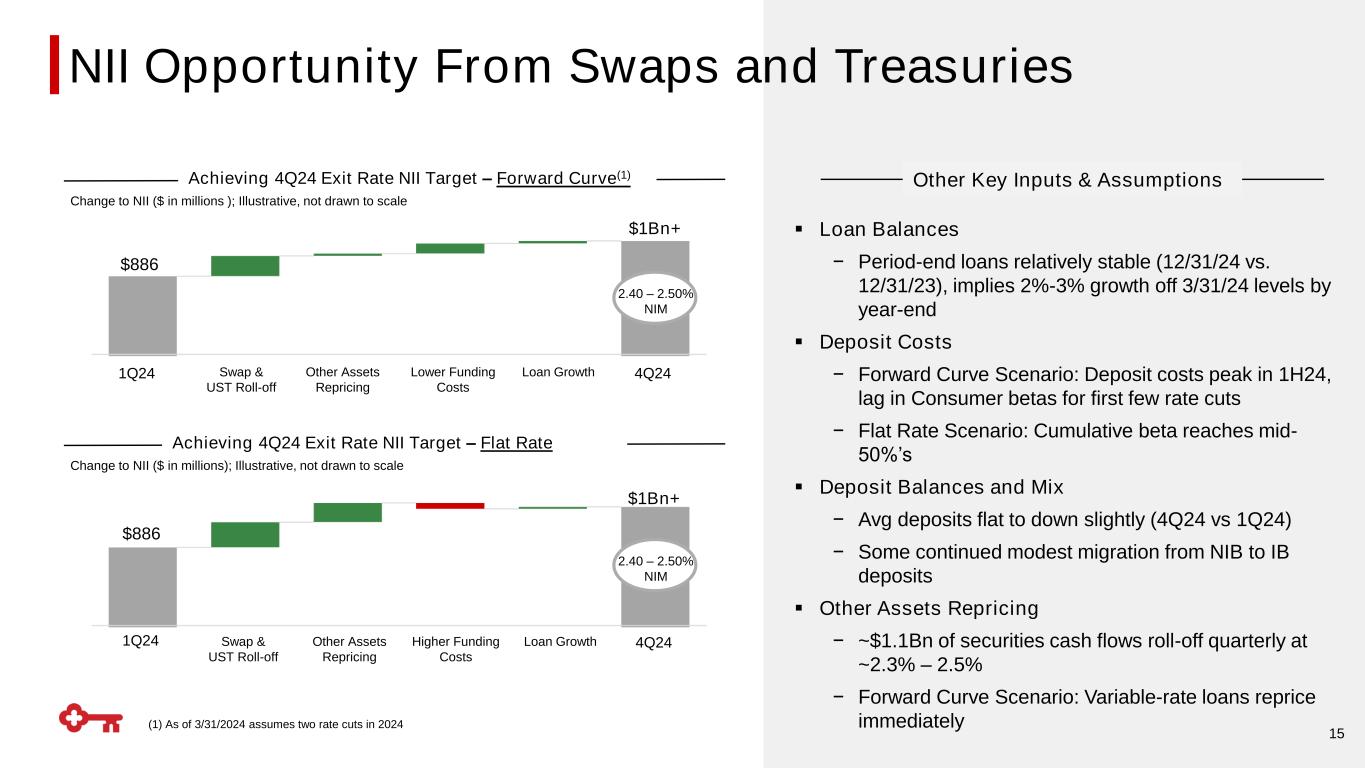

15 ▪ 贷款余额 − 期末贷款相对稳定(24年12月31日对比23年12月31日),这意味着到年底将比24年3月31日的水平增长2%-3% ▪ 存款成本 − 远期曲线情景:存款成本在24年上半年达到峰值,前几次降息的消费者测试版滞后——统一利率情景:累积贝塔值达到50%左右 ▪ 存款余额和混合——平均存款持平至略有下降(24年第四季度对比第一季度)24) − 一些人继续从NIB存款向IB存款适度迁移 ▪ 其他资产重新定价——证券现金流每季度滚动约11亿美元约为2.3%—2.5% − 远期曲线情景:浮动利率贷款立即重新定价互换和美国国债滚存其他资产重新定价降低融资成本贷款增长24年第一季度第四季度实现24年第四季度退出利率NII目标——远期曲线(1)变动至NII(百万美元);说明性,未按规模绘制其他关键投入和假设实现24年第四季度退出利率NII目标——NII的统一利率变动(百万美元);说明性,未按规模绘制 886 美元 10 亿美元+ 886 美元 10 亿美元以上的掉期和 UST 滚存其他资产重新定价更高的融资成本 24 年第 1 季度第 4 季度贷款增长 2.40 — 2.50% NIM 2.40 — 2.50% NIM 2.40 — 2.50% NIM (1) 截至2024年3月31日假设两次降息2024 年来自互换和国债的 NII 机会

附录

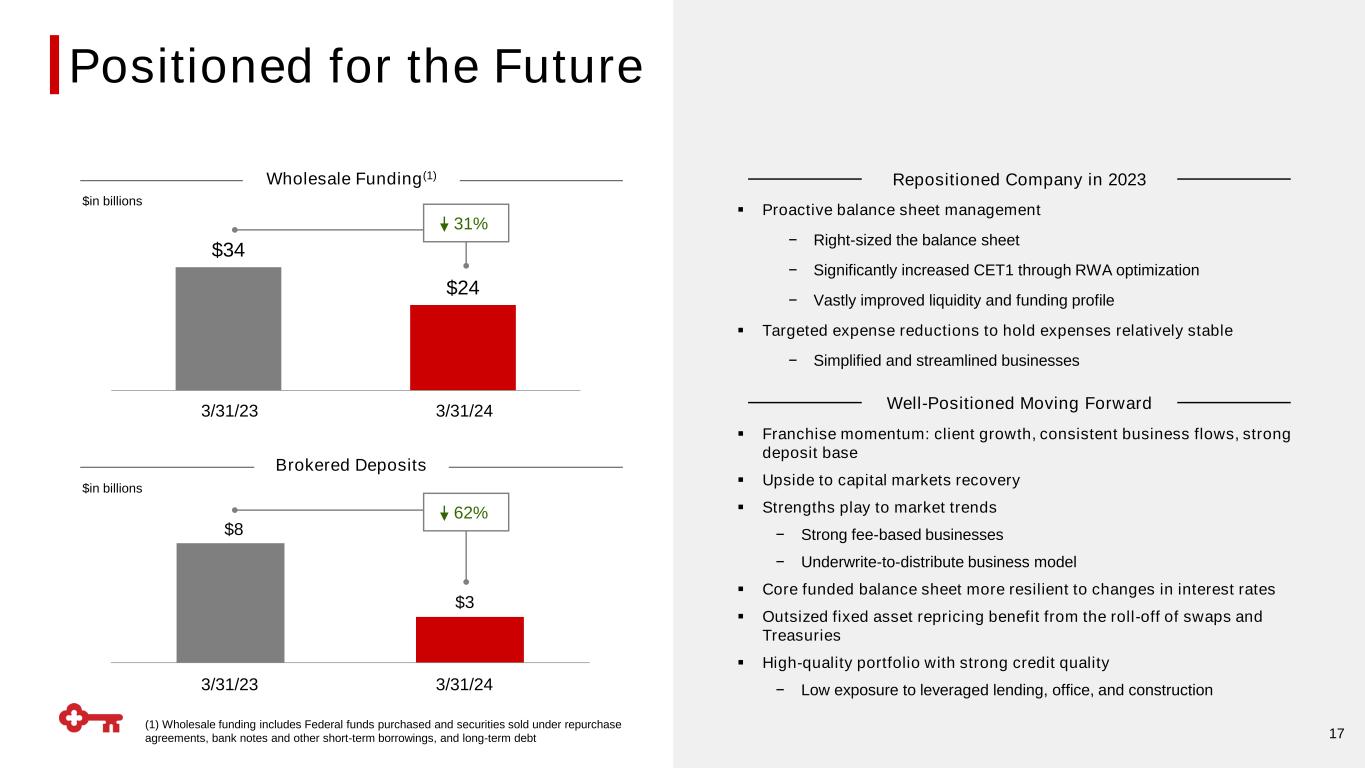

经纪存款 ▪ 主动资产负债表管理 − 调整资产负债表规模 − 通过 RWA 优化显著提高了 CET1 − 极大地改善了流动性和资金状况 ▪ 有针对性的支出削减以保持开支相对稳定 − 简化和精简业务 17 ▪ 特许经营势头:客户增长、稳定的业务流、强劲的存款基础 ▪ 资本市场复苏的上行空间 ▪ 强劲的收费业务 − 承保到分销的商业模式核心融资资产负债表更具弹性 ▪利率变化 ▪ 超大固定资产重定价受益于掉期和国债的展期 ▪ 具有良好信贷质量的高质量投资组合 − 杠杆贷款、办公和建筑业风险敞口较低公司在2023年前景定位良好 34 美元 24 45016 45382 第一季度 21% 3/31/23 3/31/24 3/31/24 3/31/24 3/31/24 批发融资 (1) 62% (1) 资金包括根据回购协议购买的联邦基金和出售的证券、纸币和其他短期借款,以及面向未来的长期债务以十亿美元计 $以十亿计 $8 $3

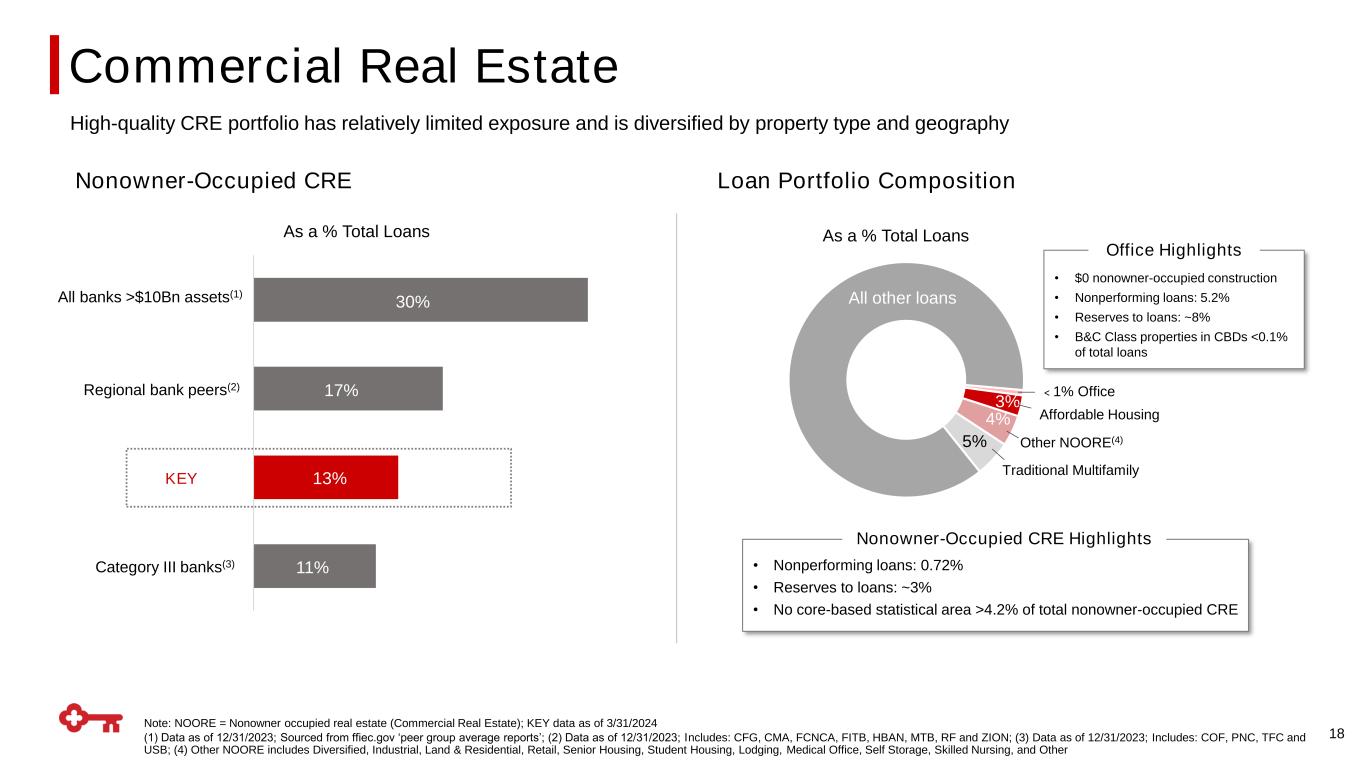

1% 办公室 3% 4% 5% 100亿美元资产 13% 注意:NOORE = 非业主自用房地产(商业地产);截至2024年3月31日的关键数据(1)截至2023年12月31日的数据;来自ffiec.gov的 “同行群体平均报告”;(2)截至2023年12月31日的数据;包括:CFG、CMA、FCNCA、FITB、HBAN、MTB 和 RF ZION;(3)截至2023年12月31日的数据;包括:COF、PNC、TFC和USB;(4)其他NOORE包括多元化、工业、土地和住宅、零售、老年人住房、学生住房、住宿、医疗办公室、自助存储、熟练护理和其他18家三类银行(3)关键区域银行同行 (2) 所有银行超过100亿美元的资产 (1) 占贷款总额的百分比所有其他贷款占贷款总额的百分比 • 0美元非自住建筑 • 不良贷款:5.2% • 贷款储备:约 8% • 中央商务区B&C类房产占非自住CRE办公室总额的4.2%非业主自住CRE亮点经济适用房其他NOORE(4)传统多户高质量CRE投资组合的敞口相对有限,是按房地产类型和地理位置进行多元化 30% 17% 11% 商业地产

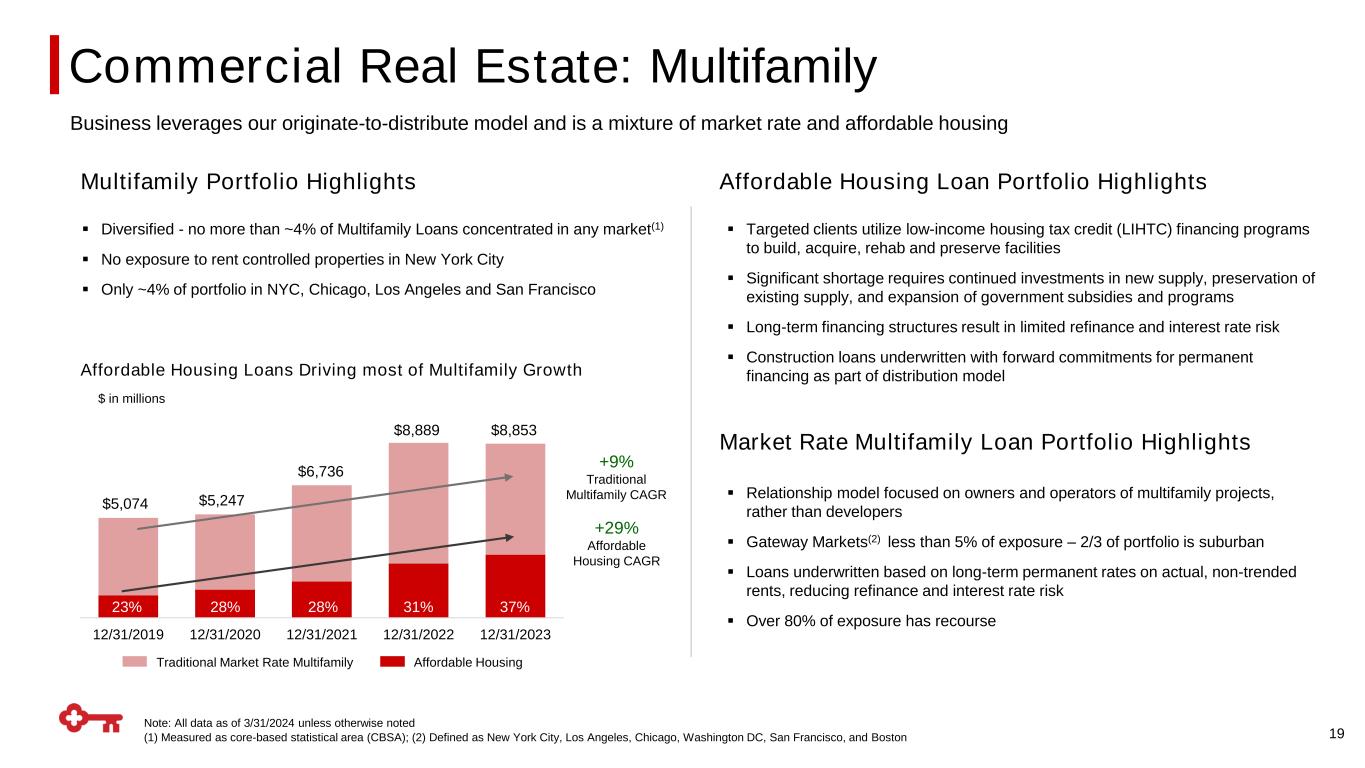

19 多户家庭投资组合亮点经济适用住房贷款组合亮点 ▪ 目标客户利用低收入住房税收抵免(LIHTC)融资计划建造、收购、康复和保护设施 ▪ 严重短缺需要持续投资新供应、保留现有供应以及扩大政府补贴和计划 ▪ 长期融资结构导致再融资和利率风险有限 ▪ 作为分配模式一部分以长期融资承诺承保的建筑贷款 12/31/2019 12/31/2021 12/31/2021 12/31/2023 ▪ 多元化——不超过约 4% 的多户家庭贷款集中在任何市场 (1) ▪ 纽约市没有租金受控房产的敞口 ▪ 只有约 4% 的投资组合的纽约、芝加哥、洛杉矶和旧金山经济适用住房贷款推动了大部分多户家庭增长 5,074 美元 5,247 美元 6,736 美元8,889 美元传统市场利率多户经济适用房 23% 28% 28% 31% 37% +29% 经济适用住房复合年增长率 +9% 传统多户家庭复合年增长率(百万美元)注意:除非另有说明,否则所有数据截至2024年3月31日(1)以核心统计区域(CBSA)衡量;(2)定义为纽约市、洛杉矶、芝加哥、华盛顿特区、旧金山和波士顿市场利率多户家庭贷款组合亮点 ▪ 关系模型侧重于多户住宅项目的所有者和运营商,而不是开发商 ▪ Gateway Markets(2)风险敞口不到5%,投资组合中有2/3是郊区 ▪ 贷款根据实际非趋势租金的长期永久利率承保,减少了再融资和利率风险 ▪ 超过80%的风险敞口有追索权业务利用我们的初始资产分销模式,是市场价格和经济适用房的混合体。商业地产:多户住宅

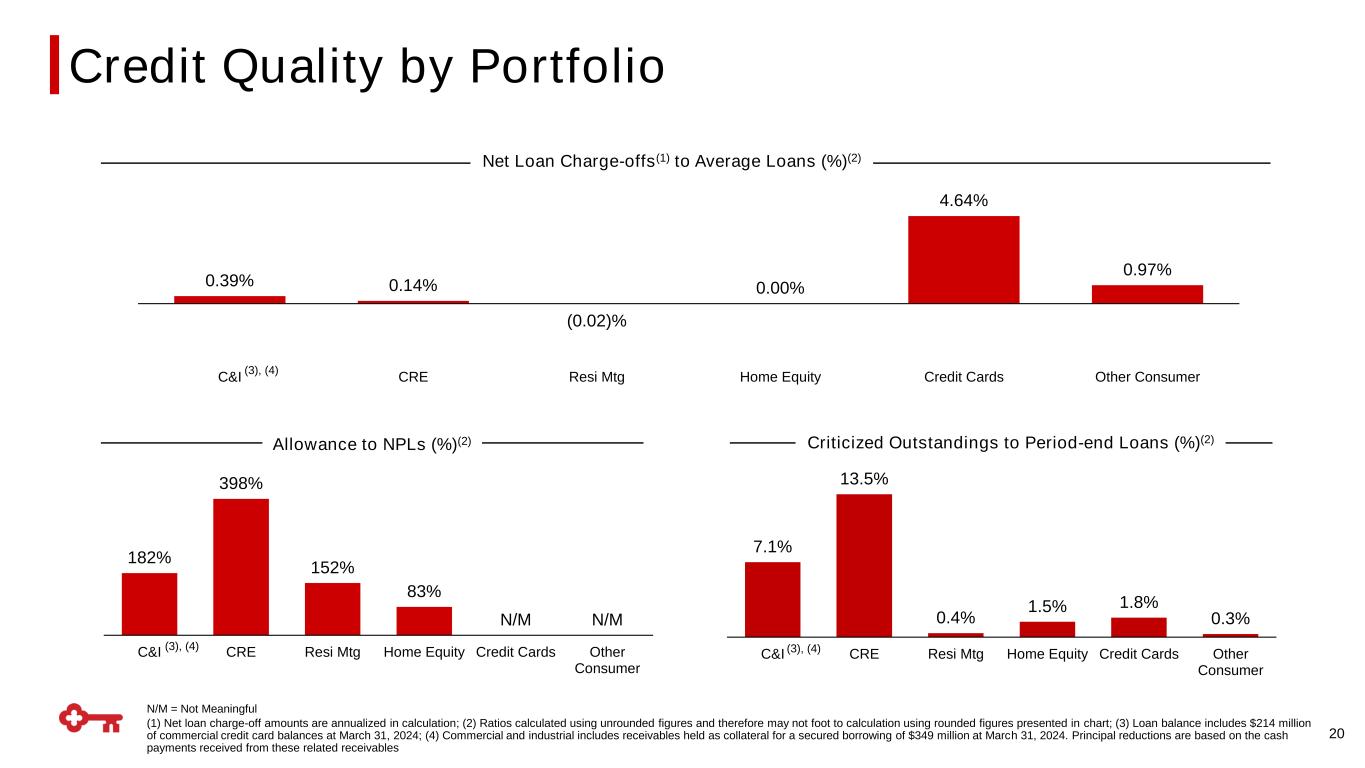

0.39% 0.14% (0.02)% 0.00% 4.64% 0.97% C&I CRE Resi Mtg 房屋净值信用卡其他消费者 20 净贷款扣除额 (1) 占平均贷款 (%) (2) 不良贷款额度 (%) (2) 182% 398% N/M N/M CRE Resi Mtg 房屋净值信用卡其他消费者 7.1% 13.5% 0.4% 1.5% 1.8% 0.3% C&I CRE Resi Mtg 房屋净值信用卡按投资组合 (3)、(4) (3)、(4) (3)、(4) (3)、(4) N/M = 无意义 (1) 净贷款扣除额按年计算;(2) 使用未四舍五入计算的比率数字,因此可能无法使用图表中列出的四舍五入数字进行计算;(3)贷款余额包括截至2024年3月31日的2.14亿美元商业信用卡余额;(4)商业和工业包括截至2024年3月31日作为3.49亿美元有担保借款抵押品持有的应收账款。本金减免的依据是从这些相关应收账款中收到的现金付款

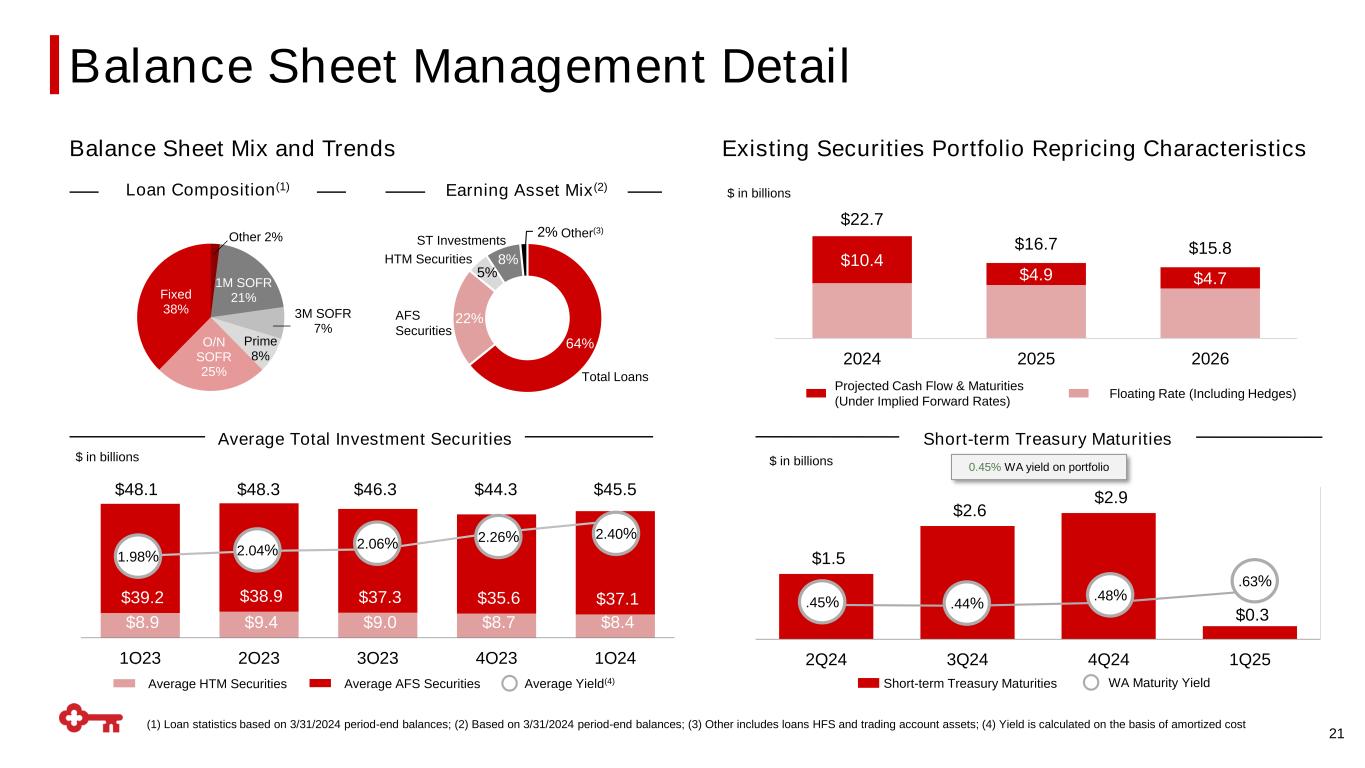

1.5 美元 2.6 美元2.9 美元 0.3 美元第二季度第二季度第二季度第二季度第二季度第一季度 Prime 8% 1M SOFR 21% 3M SOFR 7% O/N SOFR 25% 固定 38% 其他 2% 贷款构成 (1) 64% 22% 5% 8% 2% 总贷款 AFS 证券其他 (3) 8.9 美元 9.0 美元 8.7 美元 38.9 美元 38.9 美元 37.1 美元 37.1 美元 23 年第 2 季度第 23 季度第 3 季度第 24 季度美国证券交易所证券平均收益率 (4) HTM 证券平均投资证券资产负债表组合和趋势 48.1 美元 46.3 美元 44.3 美元 (1) 基于2024年3月31日期末余额的贷款统计数据;(2) 基于 2024 年 3 月 31 日期末余额;(3) 其他包括 HFS 贷款和交易账户资产;(4)收益率根据摊销成本计算预计现金流和到期日(在隐含远期利率下)浮动利率(包括套期保值)现有证券投资组合重定价特征十亿美元投资组合收益率 0.45% 西澳州短期国债到期收益率 21 1.98% 2.06% 2.26% .45% .44% .48% .63% 资产负债表管理详情 10.4 美元 4.9 美元 4.7 美元 22.7 美元 16.7 美元 15.8 2024 2025 2026 2.40% 45.548.3 美元 ST 投资 HTM 证券

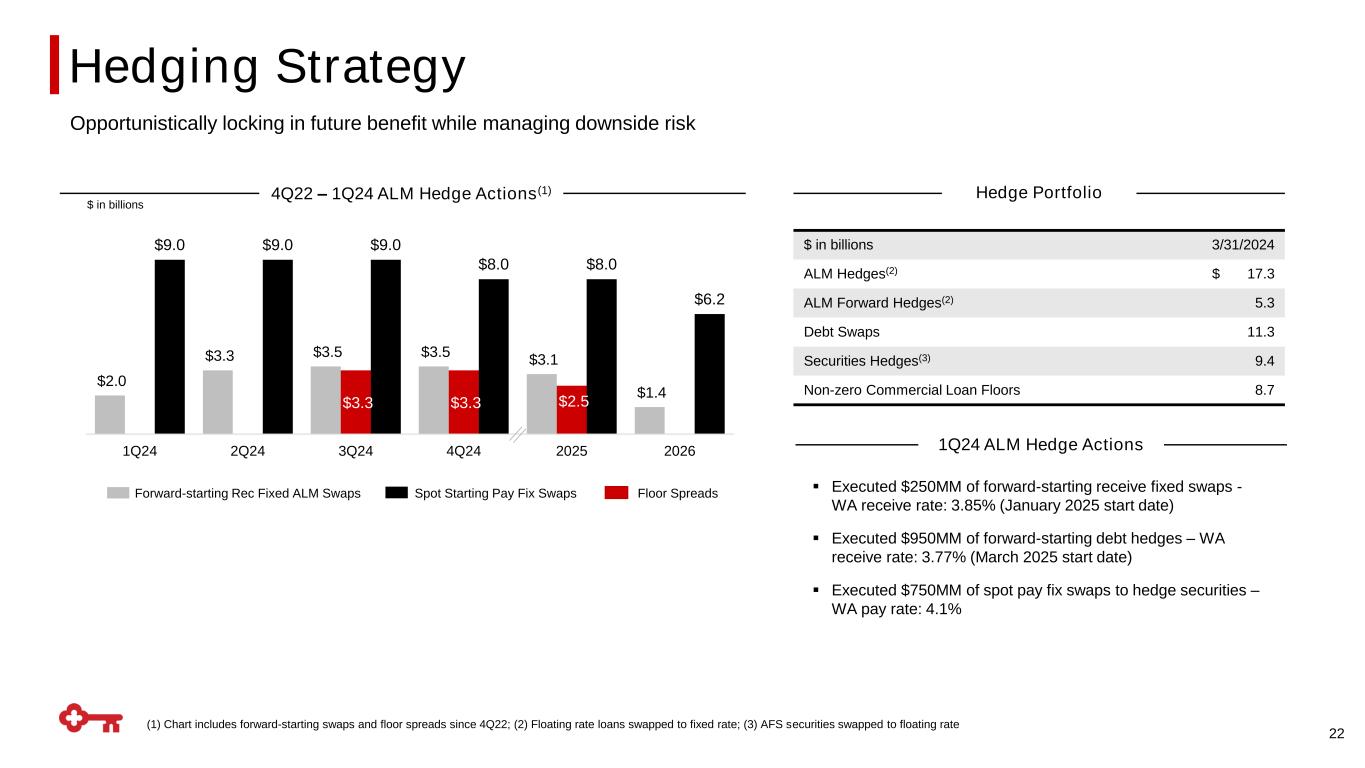

对冲策略 2.0 美元 3.3 美元 3.5 美元 3.5 美元 3.1 美元 3.3 美元 3.3 美元 2.5 美元 9.0 美元 9.0 美元 8.0 美元 6.2 美元 24 年第一季度 2024 年第四季度 2026 年第四季度 2026 亿美元远期起步固定资产负债掉期底价差固定利率掉期底价差2024 年 3 月 31 日 ALM 套期保值 (2) 17.3 美元 ALM 远期套期保值 (2) 5.3 债务互换 11.3 证券对冲 (3) 9.4 非零商业贷款下限 8.7 42 年第 4 季度 — 24 年第一季度 ALM Hedge Actions (1) ▪ 执行了 2.5 亿美元的远期起始接收固定掉期-西澳接收利率:3.85%(2025 年 1 月开始日期)▪ 执行了 9500 万美元的远期启动债务套期保值 — 西澳大利亚州收到利率:3.77%(2025年3月开始日期)▪ 执行了750万美元对冲证券的即期薪酬固定掉期——西澳大利亚州薪酬率:4.1% 22 在管理下行风险的同时机会性锁定未来收益(1)图表包括自22年第四季度以来的远期起始掉期和下限利差;(2)交换为固定利率的浮动利率贷款;(3)AFS证券转换成浮动利率对冲投资组合第一季度ALM对冲行动

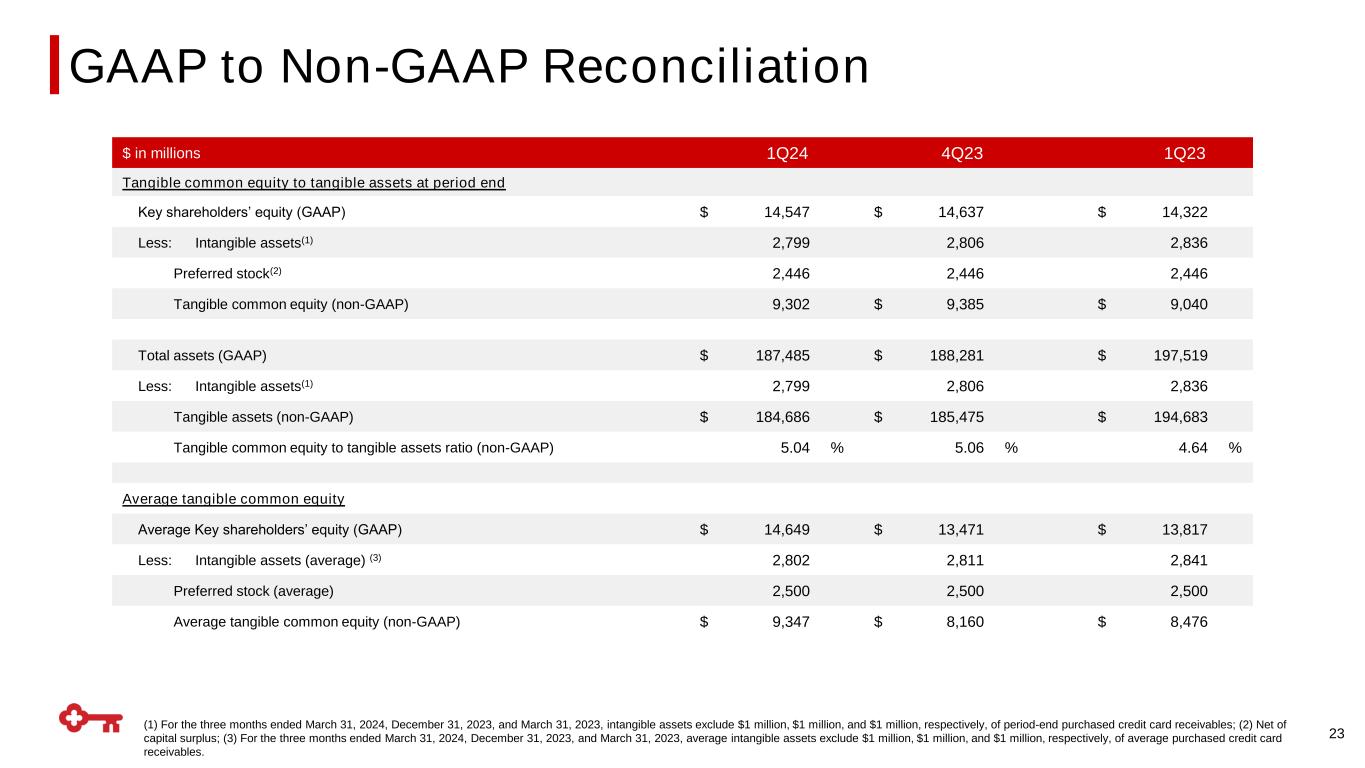

公认会计原则与非公认会计准则对账 (1) 在截至2024年3月31日、2023年12月31日和2023年3月31日的三个月,无形资产分别不包括期末购买的信用卡应收账款中的100万美元、100万美元和100万美元;(2) 扣除资本盈余;(3) 在截至2024年3月31日、2023年12月31日和2023年3月31日的三个月中,平均无形资产不包括100万美元、1万美元平均购买的信用卡应收账款分别为100万美元和100万美元。24年第一季度第四季度23年第一季度有形普通股变为有形资产期末关键股东权益 (GAAP) 14,547 美元 14,637 美元 14,322 美元减去:无形资产 (1) 2,799 2,806 2,836 优先股 (2) 2,446 2,446 2,446 有形普通股(非公认会计准则)9,302 美元 9,385 美元总资产 (GAAP) 187,485 美元 188,281 美元 197,519 美元减:无形资产 (1) 2,799 2,806 2,836 有形资产(非公认会计准则)184,686 美元 185,475 美元 194,683 美元有形普通股与有形资产比率(非公认会计准则)5.04% 5.06% 4.64% 平均有形普通股主要股东权益(GAAP)14,649 美元 13,471 美元减:无形资产(平均值) (3) 2,802 2,811 2,841 股优先股(平均)2,500 2,500 平均有形普通股(非公认会计准则)9,347 美元 8,160 美元 8,476 美元

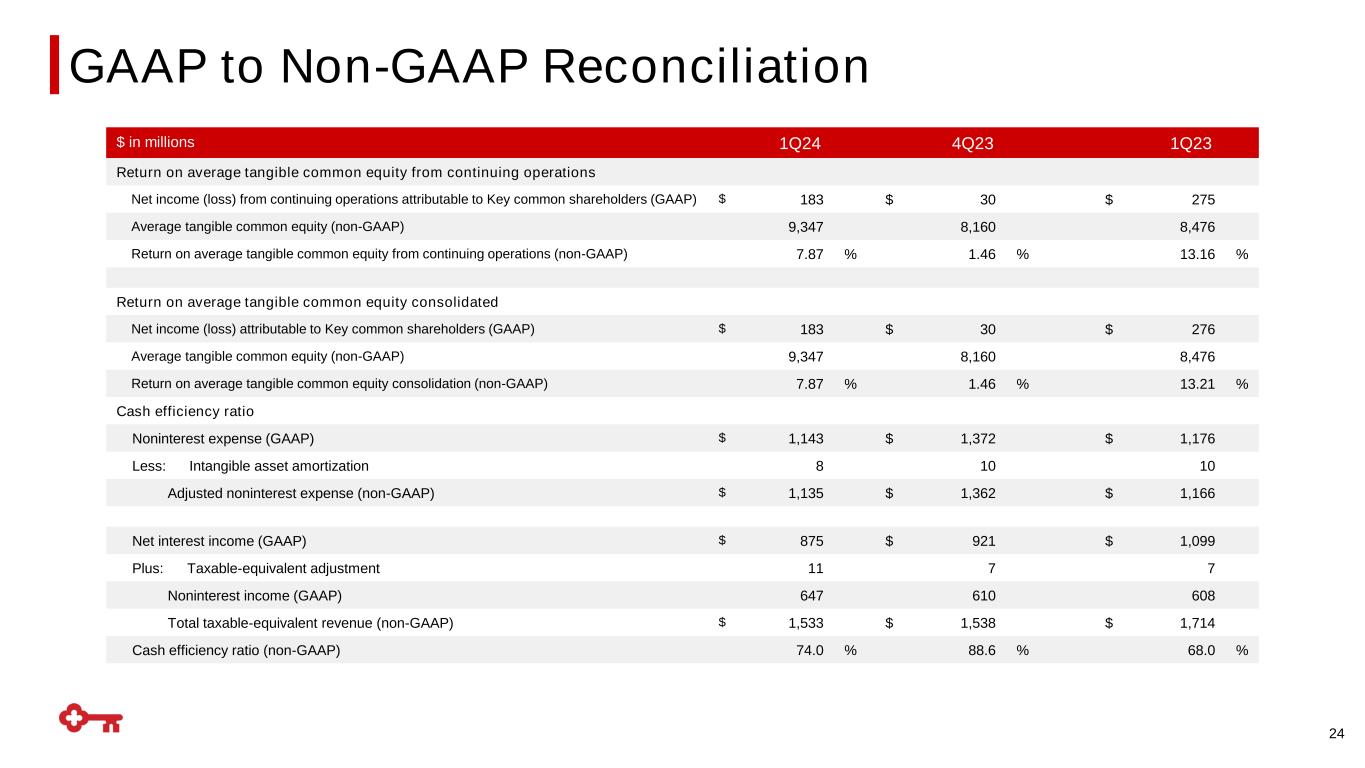

公认会计原则与非公认会计准则对账24亿美元24年第一季度23年第一季度持续经营有形普通股平均回报率归属于主要普通股股东的持续经营净收益(亏损)183美元 30 美元 275 平均有形普通股股权(非公认会计准则)9,347 8,160 8,476 持续经营业务平均有形普通股回报率(非公认会计准则)7.87% 1.46% 13.16% 13.16% 平均有形普通股合并归属于主要普通股股东的净收益(亏损)(GAAP)183 美元 30 美元 276 美元平均有形普通股(非公认会计准则)9,347 8,160 8,476 平均有形普通股合并回报率(非公认会计准则)7.87% 1.46% 13.21% 现金效率比率非利息支出(GAAP)1,143 美元 1,372 美元 1,176 减去:无形资产摊销 8 10 10 调整后非利息支出(非公认会计准则)1,135 美元 1,362 美元 1,166 美元净利息收入 (GAAP) 875 美元 921 美元 1,099 美元 Plus:应纳税等值调整 11 7 7 非利息收入 (GAAP) 647 610 608 总应纳税等值收入(非公认会计准则)1,533 美元 1,538 美元 1,714 美元现金效率比率(非公认会计准则)74.0% 88.6% 68.0%

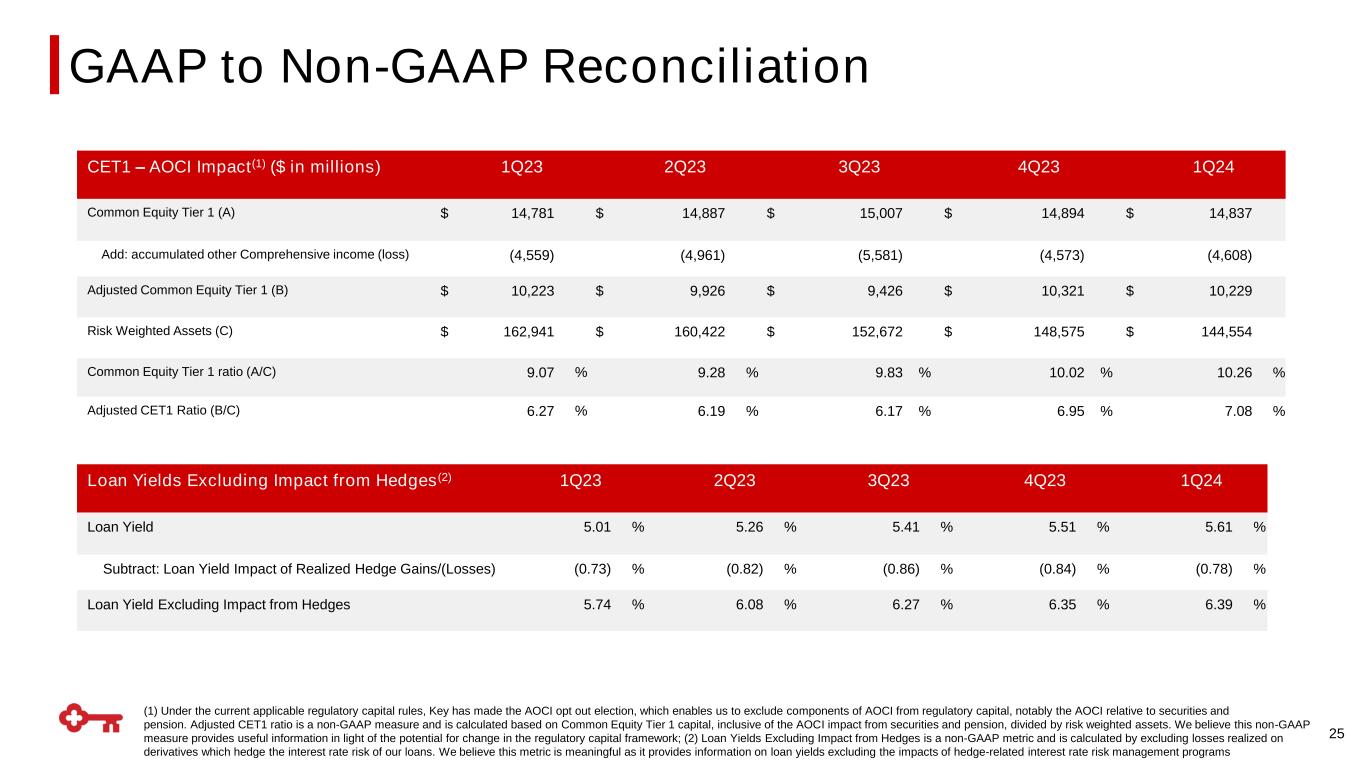

公认会计准则与非公认会计准则对账 25 CET1 — AOCI Impact (1)(以百万美元计)23年第一季度第二季度第四季度24年第一季度普通股第一级(A)14,781美元 14,887美元 15,007美元 14,894美元 14,837美元添加:累计其他综合收益(亏损)(4,559)(4,961) (5,581) (4,573) (4,573)) (4,608) 调整后的普通股一级 (B) 10,223 美元 9,926 美元 9,426 美元 10,321 美元 10,229 美元风险加权资产 (C) 162,941 美元 160,422 美元 152,672 美元 148,575 美元 144,554 美元 144,554 美元普通股一级比率 (A/C) 9.07% 9.83% 10.02% 10.26% 调整后 CET1 比率 (B/C)) 6.27% 6.19% 6.17% 6.95% 7.08% (1) 在电流之下适用的监管资本规则,Key已选择退出AOCI,这使我们能够将AOCI的组成部分排除在监管资本之外,尤其是与证券和养老金相关的AOCI。调整后的CET1比率是非公认会计准则衡量标准,计算方法是普通股一级资本,包括证券和养老金对AOCI的影响,除以风险加权资产。我们认为,鉴于监管资本框架可能发生变化,这项非公认会计准则指标提供了有用的信息;(2)不包括套期保值影响的贷款收益率是一项非公认会计准则指标,计算方法是排除对冲贷款利率风险的衍生品的亏损。我们认为该指标很有意义,因为它提供的贷款收益率信息不包括对冲相关利率风险管理计划的影响(2)23年第一季度第二季度第三季度4季度24年第一季度贷款收益率5.01% 5.26% 5.41% 5.51% 5.51% 5.61% 5.61% 5.61% 减去:已实现对冲收益/(亏损)的贷款收益率影响 (0.73)% (0.82)% (0.86)% (0.86)% (0.84)% (0.78)% 不包括套期保值影响的贷款收益率 5.74% 6.08% 6.27% 6.27% 6.35% 6.39%

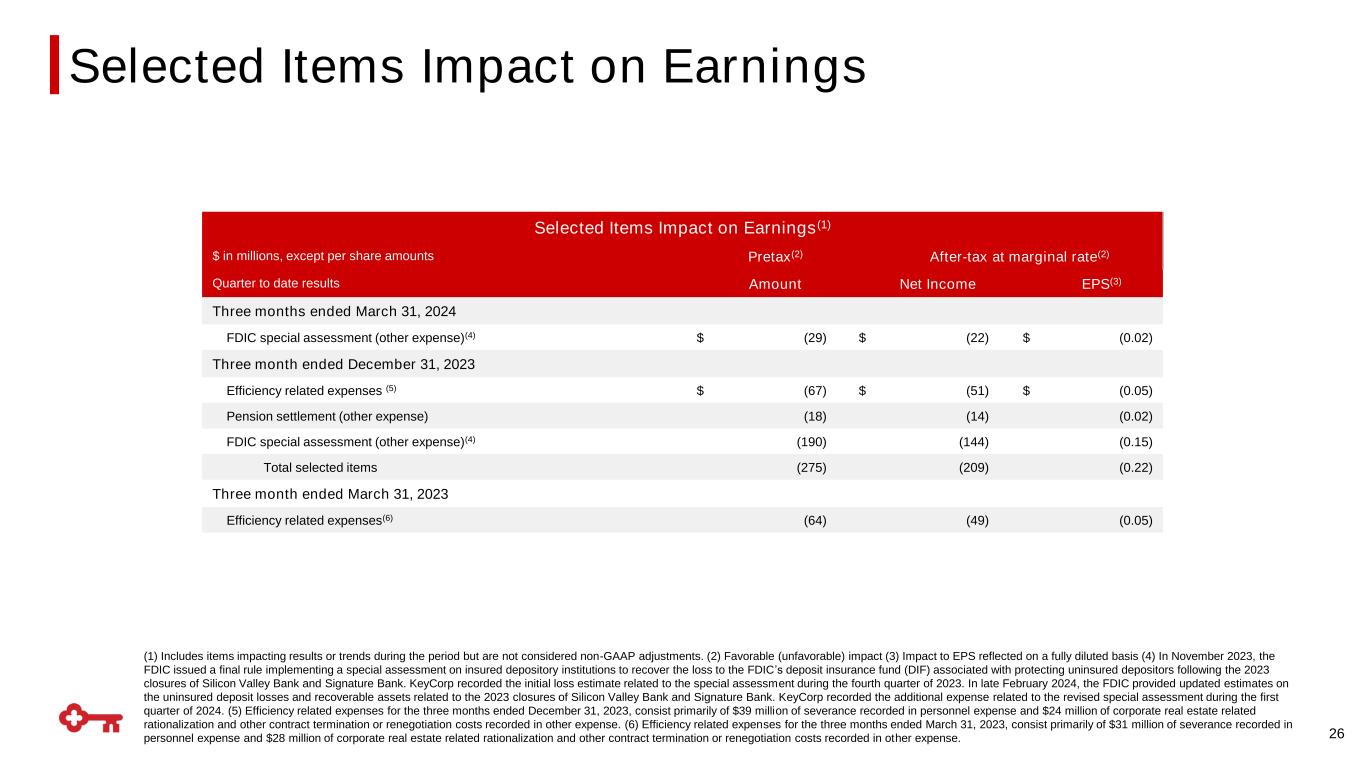

(1) 包括影响该期间业绩或趋势但不被视为非公认会计准则调整的项目。(2) 利好(不利)影响(3)对每股收益的影响(4)2023年11月,联邦存款保险公司发布了一项最终规则,对受保存款机构进行特别评估,以弥补2023年关闭后联邦存款保险基金(DIF)与保护未投保存款人相关的损失硅谷银行和签名银行。KeyCorp在2023年第四季度记录了与特别评估相关的初步损失估计。2024年2月下旬,联邦存款保险公司提供了与2023年硅谷银行和签名银行关闭相关的未投保存款损失和可收回资产的最新估计。KeyCorp在2024年第一季度记录了与修订后的特别评估相关的额外支出。(5)截至2023年12月31日的三个月,效率相关费用主要包括人事支出中记录的3,900万美元遣散费和2,400万美元的公司房地产相关合理化和其他合同终止或重新谈判费用。(6)截至2023年3月31日的三个月中,与效率相关的费用主要包括3,100万美元的遣散费记入人事开支和2,800万美元的公司房地产相关合理化和其他合同终止或重新谈判成本记录在其他支出中。26项选定项目对收益的影响(1)百万美元,每股金额除外(2)按边际利率计算的税后税后(2)迄今为止的季度业绩净收益每股收益金额(3)联邦存款保险公司特别评估(其他费用)(4)美元(29)美元(22)美元(0.02)截至2023年12月31日的三个月效率相关费用 (5) 美元 (67) 美元 (51) 美元 (0.05) 养老金结算(其他费用)(18) (14) (0.02) 联邦存款保险公司特别计划评估(其他费用)(4) (190) (144) (0.15) 选定项目总数 (275) (209) (0.22) 截至2023年3月31日的三个月,效率相关费用 (6) (64) (49) (0.05) 选定项目对收益的影响

本通信包含1995年《私人证券诉讼改革法》所指的前瞻性陈述,包括但不限于KeyCorp对未来财务或业务业绩或状况的预期或预测。前瞻性陈述通常用 “相信”、“寻求”、“期望”、“预期”、“打算”、“目标”、“估计”、“继续”、“立场”、“计划”、“预测”、“项目”、“预测”、“指导”、“目标”、“前景”、“可能”、“潜力”、“战略”、“机会” 或 “” 等词语来识别趋势”、“假设”、“将”、“会”、“应该”、“可以” 或 “可能” 等未来的条件动词,或此类词语的变体或类似的表达方式。这些前瞻性陈述基于涉及风险和不确定性的假设,这些假设可能会因各种重要因素(其中一些因素是KeyCorp无法控制的)而发生变化。实际结果可能与目前的预测存在重大差异。由于KeyCorp截至2023年12月31日止年度的10-K表年度报告以及KeyCorp随后向美国证券交易委员会(“SEC”)提交的文件中 “前瞻性陈述” 和 “风险因素” 中描述的因素,实际结果可能与明示或暗示的结果存在重大差异。此类前瞻性陈述仅代表其发表之日,我们没有义务更新任何前瞻性陈述以反映该日期之后的事件或情况或反映意外事件的发生。有关KeyCorp的更多信息,请参阅我们在美国证券交易委员会提交的文件,网址为www.key.com/ir。本文件包含公认会计准则财务指标和非公认会计准则财务指标,管理层认为这有助于了解Key的经营业绩或财务状况。在使用非公认会计准则财务指标的情况下,可比的GAAP财务指标以及与可比GAAP财务指标的对账可以在本演示文稿的附录、财务补编或与本演示文稿相关的新闻稿中找到,所有这些都可以在Key的网站(www.key.com/ir)上找到。某些回报、收益率、绩效比率或季度增长率以 “年化” 为基础列报。这样做是出于分析和决策的目的,以便与全年或同比金额相比,更好地辨别潜在的业绩趋势。免税收益资产的收入增加的金额相当于该收入按联邦法定税率纳税时本应缴纳的税款。这种调整将所有盈利资产,尤其是免税市政证券和某些租赁资产置于共同的基础上,便于将业绩与同行业绩进行比较。某些收入或支出项目可以按每股普通股表示。这样做是出于分析和决策的目的,目的是更好地识别不包括此类项目影响在内的合并每股收益总表现的潜在趋势。当单独披露某些收入或支出项目的影响时,税后金额将使用边际税率计算,然后边际税率是用于计算每股收益等值的金额。GAAP:公认会计原则 27 项前瞻性陈述和其他信息