这份初步招股说明书中的信息不完整,可能会被更改。 在提交给美国证券交易委员会的注册声明生效之前,这些证券不得出售。本初步招股说明书不是出售要约,也不寻求在任何不允许要约或出售的司法管辖区购买这些证券的要约。

有待完成

初步招股说明书,日期:2023年1月23日

3,250,000股美国存托股

广达星集团有限公司

代表9,750,000股A类普通股

这是全新集团有限公司首次公开发行3,250,000股美国存托股票(ADS)。每一股美国存托股份代表我们三股A类普通股,每股票面价值0.0001美元。我们预计,美国存托股份的首次公开募股价格 将在11.5美元至13.5美元之间。

在此次发行之前,美国存托凭证尚未公开上市。 我们已获准将美国存托凭证在纳斯达克全球市场上市,代码为?QSG.

(1)与本公司主要股东之一及本公司一名董事的联营公司DCM有关联的若干实体 及(2)嘉实环球资本投资有限公司管理的投资基金嘉实大湾投资SP账户的嘉实国际溢价(二级市场)基金SPC已表示有兴趣分别按首次公开发售价格 及按与其他美国存托凭证相同的条款购买本次发售中相当于A类普通股的美国存托凭证最多500万美元及1,000万美元。此类意向表示并不是具有约束力的购买协议或承诺,我们和承销商目前没有义务向该人出售美国存托凭证。这些 方中的任何一方都可以决定在此产品中购买更多、更少或不购买ADS。承销商从这些投资者购买的任何美国存托凭证中获得的承销折扣和佣金,将与他们在此次发行中向公众出售的任何其他美国存托凭证获得的承销折扣和佣金相同。

在本次发行完成前,我们的已发行和已发行股本将包括 A类普通股和B类普通股。假设承销商不行使购买额外美国存托凭证的选择权,本公司创始人、主席兼行政总裁Li先生将实益拥有所有该等已发行B类普通股,并将可于本次发售完成后立即行使该等已发行及已发行股本总投票权的81.2%。除投票权和转换权外,A类普通股和B类普通股的持有人享有相同的权利。每股A类普通股的持有人有权投一票,每股B类普通股的持有人有权投十票。在B类普通股持有人 的选择下,每股B类普通股可随时转换为一股A类普通股。A类普通股在任何情况下都不能转换为B类普通股。 有关详细信息,请参阅股本说明。

我们是一家新兴的成长型公司,因为该术语在修订后的2012年Jumpstart Our Business Startups Act中使用了 ,因此,我们可能会选择在本次发行完成后的未来报告中遵守某些降低的上市公司报告要求。

本次发行完成后,我们将成为纳斯达克 股票市场公司治理规则定义的受控公司,因为我们的创始人、董事长兼首席执行官李鹏先生将实益拥有我们当时已发行和已发行普通股的30.2%,并将能够在本次发行完成后立即行使我们已发行和已发行普通股的81.2%的总投票权,“假设承销商不行使购买额外美国存托凭证的选择权。”因此,李鹏先生将有能力控制或重大影响 需要股东批准的事项的结果。有关进一步信息,请参阅主要股东风险和风险因素风险与美国存托凭证和本次发行有关的风险我们将是纳斯达克股票市场上市规则所指的受委托人控制的公司,因此,可能依赖于某些为其他公司股东提供保护的公司治理要求的豁免。“”“——“””

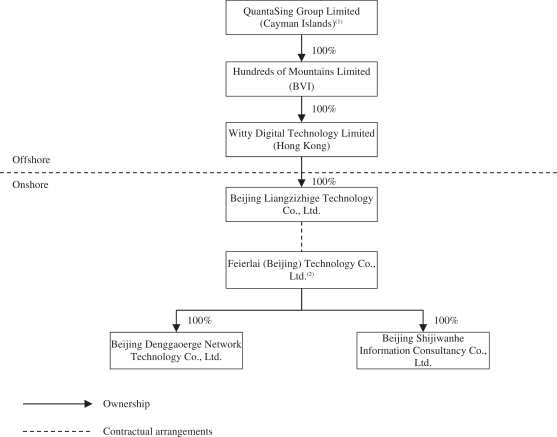

广信集团有限公司是开曼群岛的控股公司,而不是中国的运营公司。我们通过 我们全资拥有的中国子公司(WFOE)及其合同安排(通常称为VIE结构)以及位于中国的可变权益实体(VIE)及其子公司(统称为关联实体) 在中国开展业务。VIE结构用于向投资者提供对总部位于中国的公司的外国投资敞口,中国法律限制对某些运营公司的外国直接投资,例如某些增值电信服务和其他互联网相关业务。广星集团有限公司及我们的外商独资企业均无于该等联营实体拥有任何股权。我们与VIE及其指定股东的合同安排不等同于对VIE股权的投资,投资者可能永远不会持有中国运营公司的股权,包括关联实体。相反,我们被视为VIE的主要受益者,并根据VIE结构合并美国公认会计准则下关联实体的财务业绩。美国存托凭证的投资者购买的是开曼群岛控股公司全新集团有限公司的股权证券,而不是关联实体的股权证券。正如在本招股说明书中所使用的,我们、我们的公司、我们的VIE结构涉及美国存托凭证投资者面临的独特风险。它可能无法对关联实体提供有效的运营控制,还面临与(其中包括)中国现行和未来法律、法规和规则的解释和适用于该等合同安排相关的风险和不确定性。截至本招股说明书的日期,我们的WFOE、VIE及其指定股东之间的合同 安排下的协议尚未在法院接受测试。如果中国监管机构发现这些合同安排不符合相关行业对外商直接投资的限制,或者如果相关的中国法律、法规和规则或其解释在未来发生变化,我们可能会受到严厉的惩罚或被迫放弃我们在VIE中的权益 或丧失我们在合同安排下的权利。中国监管当局可能在未来任何时候禁止VIE结构,这将导致我们的业务发生重大不利变化,并导致您投资于此次发行的我们 证券的价值大幅缩水或变得一文不值。有关更多信息,请参阅风险因素和与我们公司结构相关的风险。

当我们通过我们的外商独资企业及其附属实体在中国开展业务时,我们面临着与在中国开展业务相关的各种法律和运营风险及不确定性。我们受制于中国复杂和不断变化的法律法规。中国政府已表示有意对境外和/或外国投资中国发行人的发行实施更多监管和控制,并发起各种监管行动和发表各种公开声明,其中一些在几乎没有事先通知的情况下发布,包括打击证券市场非法活动,加强对中国境外上市公司的监管,采取新措施扩大网络安全审查范围,以及加大反垄断执法力度。例如,我们面临与海外发行的监管审批以及对网络安全和数据隐私的监督相关的风险,这可能会影响我们在美国或其他外国证券交易所进行某些业务、接受外国投资或上市和进行上市的能力。这些风险可能导致我们的业务和美国存托凭证的价值发生重大不利变化,显著限制或完全阻碍我们向投资者提供或继续提供证券的能力,或导致此类证券的价值显著 缩水或变得一文不值。详见《中国》中的风险因素与做生意相关的风险。

根据《持有外国公司责任法案》(HFCAA),我们受到一系列禁令、限制和潜在的退市风险。我们的审计师普华永道中天会计师事务所是一家总部设在内地的独立注册会计师事务所中国。根据HFCAA和相关规定,如果我们提交了由注册会计师事务所出具的审计报告,表明上市公司会计监督委员会(PCAOB)已确定 它无法全面检查和调查,则美国证券交易委员会(美国证券交易委员会)将认定我们为经该委员会认定的发行人、发行人、我们的证券在任何美国国家证券交易所的交易以及任何非处方药如果我们连续两年被认定为欧盟委员会确认的发行商,将被禁止在美国进行交易。2022年8月,PCAOB、中国证券监督管理委员会(证监会)和中国财政部签署了《礼宾声明》(《礼宾声明》),为PCAOB对内地和香港由PCAOB管辖的会计师事务所中国进行检查和调查建立了一个具体和负责任的框架。2022年12月15日,PCAOB宣布,它能够确保2022年全面检查和调查PCAOB注册的会计师事务所,总部设在内地和香港的中国。PCAOB董事会撤销了之前2021年关于PCAOB无法检查或调查总部设在中国内地和香港的注册会计师事务所中国的决定。然而,PCAOB能否继续令人满意地对总部设在内地中国和香港的PCAOB注册会计师事务所进行检查存在不确定性,并取决于以下几个因素: