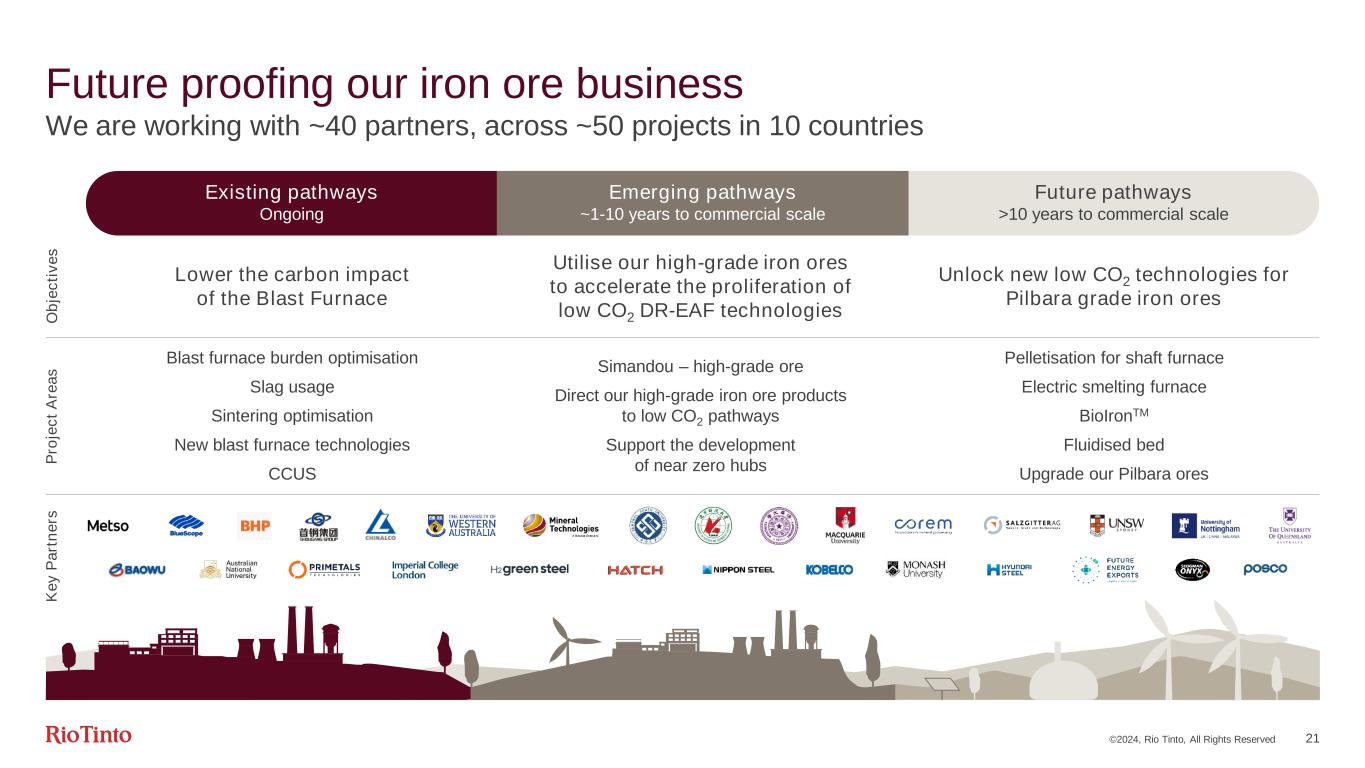

©2024,Rio Tinto,All Rights Reserved 21未来证明我们的铁矿石业务我们与约40个合作伙伴合作,在10个国家的约50个项目中现有途径正在进行的新兴途径约1-10年达到商业规模未来途径> 10年实现商业化规模生产降低高炉的碳影响利用我们的高效率高品位铁矿石加速低CO2 DR-EAF技术的推广Pilbara高品位铁矿石的新型低CO2技术高炉配料优化炉渣使用烧结优化新型高炉技术CCUS Simandou -高品位矿石直接访问我们的高品位铁矿石品位铁矿石产品到低CO2途径支持近零轮毂的开发竖炉球团矿电熔炉BioIronTM流化床升级我们的Pilbara矿石K e y P a rt n e rs

©2024,Rio Tinto,All Rights Reserved 22在西芒杜开发世界上最大的未开发高品位铁矿石矿床规模和韧性世界一流的基础设施对一级资源具有财务吸引力的投资无可挑剔的ESG合资伙伴关系钢铁行业脱碳

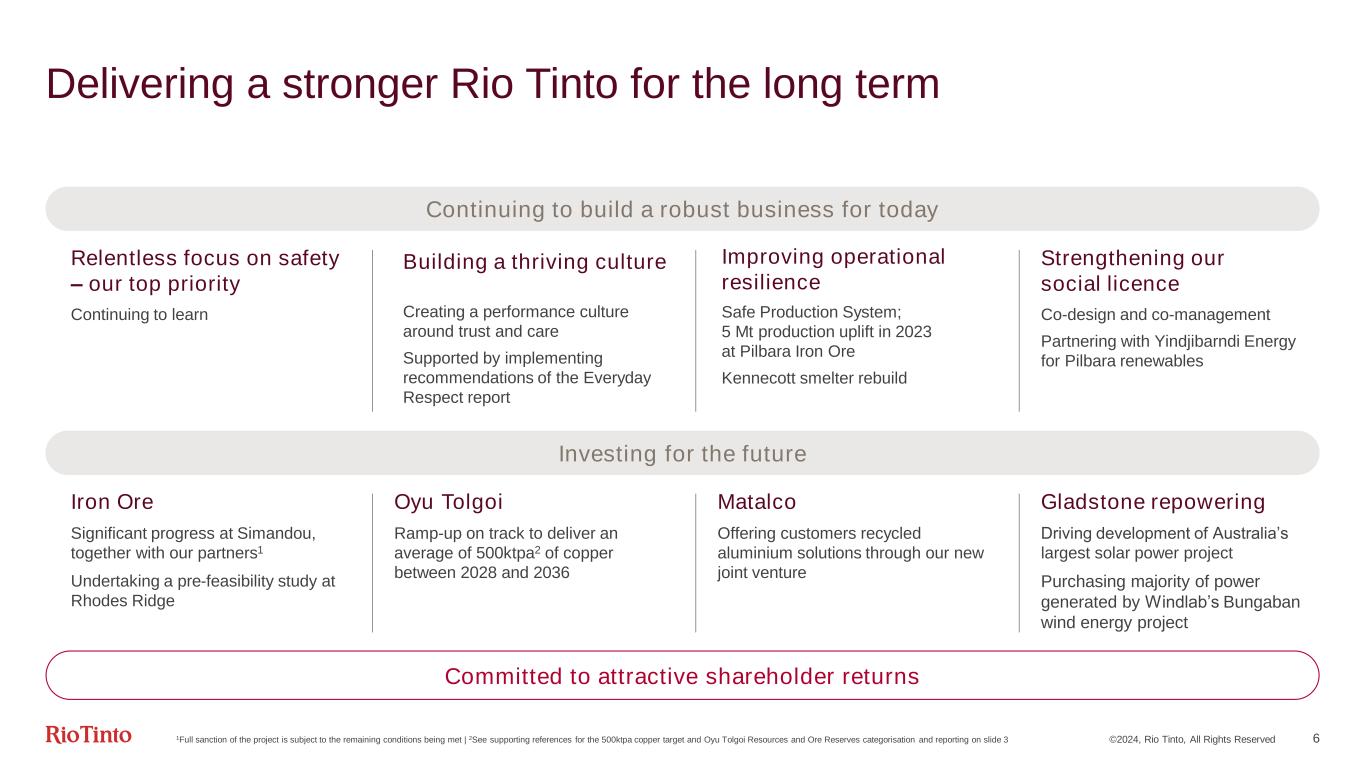

勘探和技术能力增强我们的投资组合运营重点和学习心态推动我们的业绩投资于我们的员工、资产和矿体健康长期打造更强大的力拓集团©2024,Rio Tinto,All Rights Reserved 23

附录二零二三年全年业绩蒙古国奥尤陶勒盖

©2024力拓集团,保留所有权利26

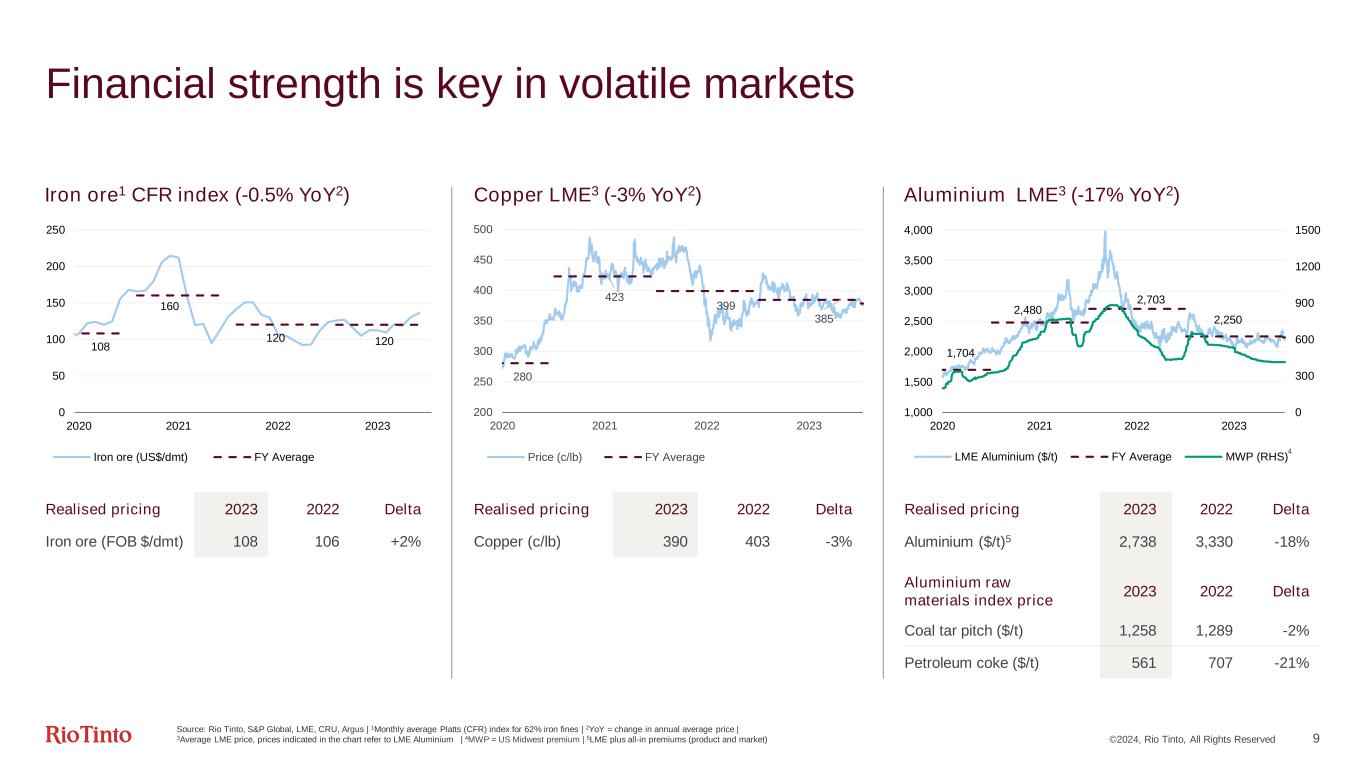

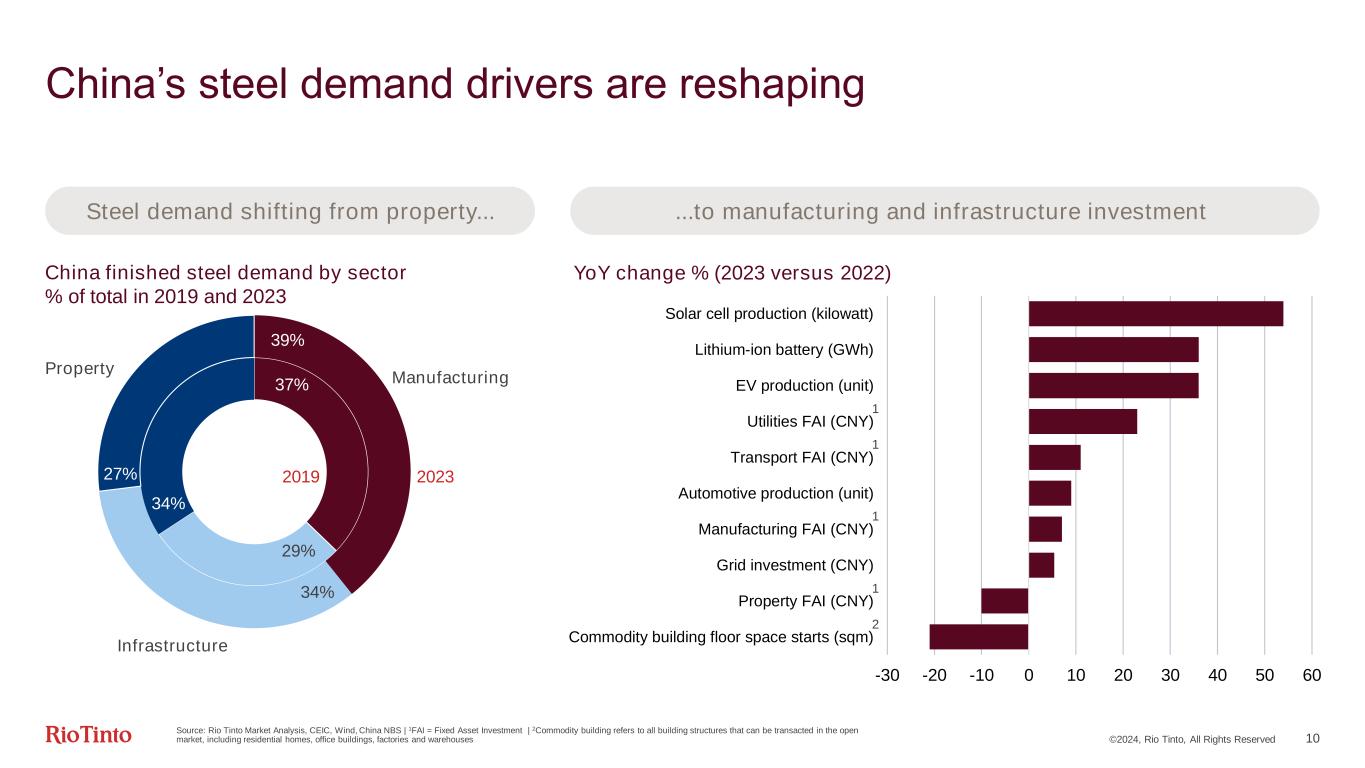

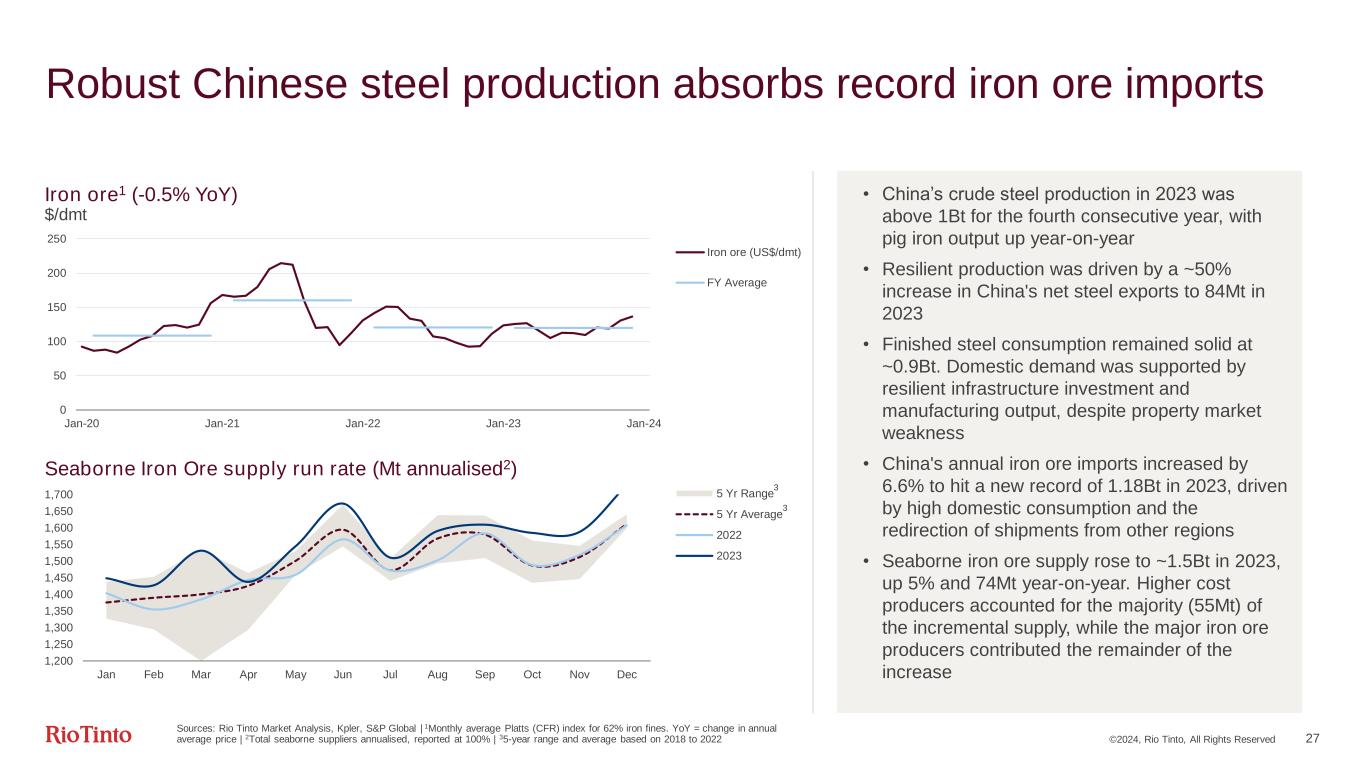

0 50 100 150 200 250 Jan-20 Jan-21 Jan-22 Jan-23 Jan-24铁矿石(美元/dmt)FY Average ©2024,Rio Tinto,版权所有27强劲的中国钢铁生产吸收创纪录的铁矿石进口铁矿石1(同比-0.5%)$/dmt海运铁矿石供应运行率·2023年中国粗钢产量连续第四年高于1Bt,·2023年中国钢铁净出口量增长约50%至8400万吨,推动了生产的恢复性增长·成品钢消费量保持稳定,约为0.9Bt。尽管房地产市场疲软,但国内需求仍受到基础设施投资和制造业产出的弹性支撑·受国内消费高企和其他地区发货转向的推动,中国2023年的铁矿石年度进口量增加6.6%,达到1.18 Bt的新纪录·2023年海运铁矿石供应量上升至约1.5 Bt,同比增长5%和74 Mt。成本较高的生产商占增量供应的大部分(5500万吨),而主要铁矿石生产商则贡献了增量的其余部分1,200 1,250 1,300 1,350 1,400 1,450 1,500 1,550 1,600 1,650 1,700 1月2月3月4月5月6月7月8月9月10月11月12月5年范围5年平均值2022 2023 3 3来源:力拓市场分析,开普勒,标准普尔全球|1 62%铁精粉的月平均普氏(CFR)指数。YoY =年平均价格变化|2按年计算的海运供应商总数,报告为100%|基于2018年至2022年的35年范围和平均值

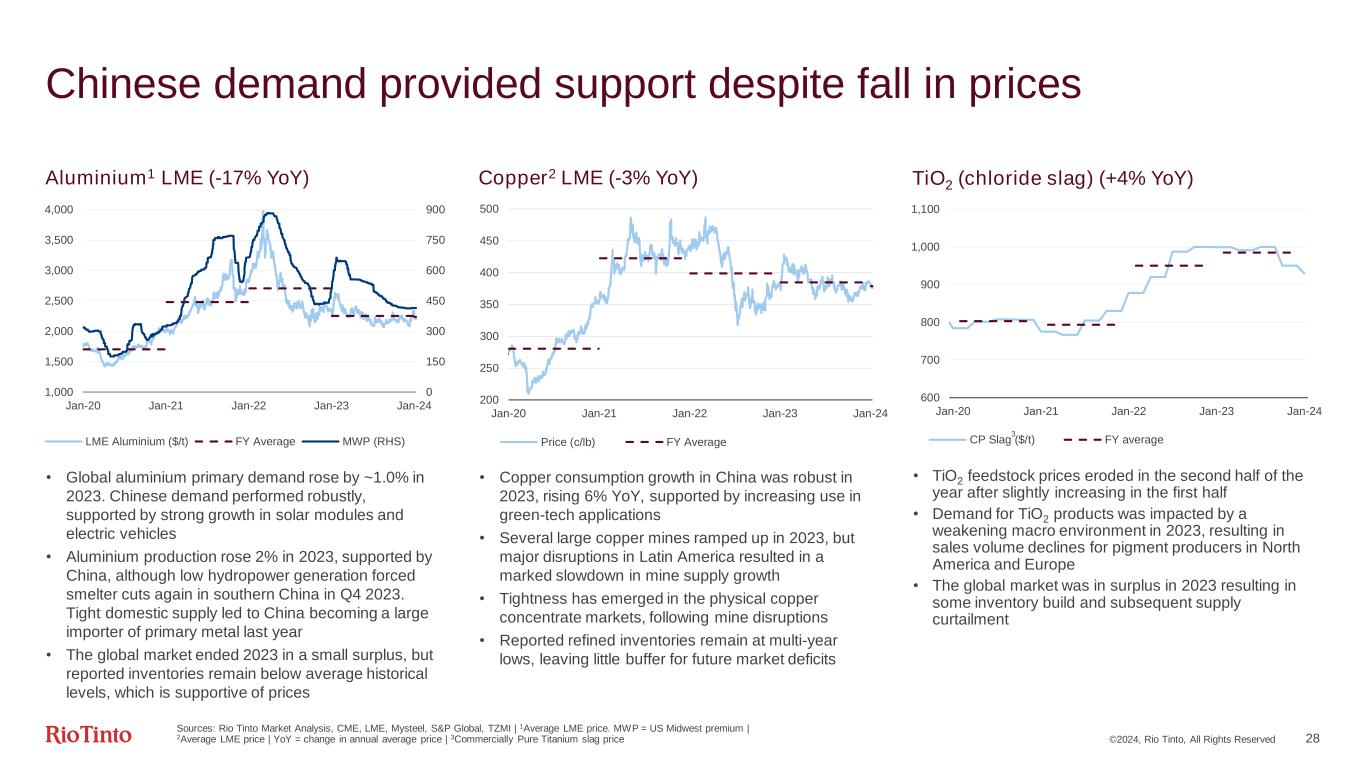

尽管价格下跌,中国需求仍提供支撑0 150 300 450 600 750 900 1,000 1,500 2,000 2,500 3,000 3,500 4,000 1月-20 1月21日-1月22日-1月23日-24日LME铝(美元/吨)FY平均MWP(RHS)©2024,Rio Tinto,版权所有28铜1伦敦金属交易所(同比-17%)铜2伦敦金属交易所(同比-3%)二氧化钛(氯化物渣)(同比+4%)·二零二三年全球原铝需求上升约1. 0%。中国需求表现强劲,受到太阳能组件及电动汽车强劲增长的支持·铝产量于二零二三年上升2%,但由于水电发电量偏低,导致中国南方的冶炼厂于二零二三年第四季度再次减产。去年,国内供应紧张导致中国成为初级金属进口大国·全球市场于2023年结束时略有盈余,但报告的库存仍低于历史平均水平,这对价格构成支撑·2023年中国铜消费增长强劲,同比增长6%,·2023年,几个大型铜矿的产量增加,但拉丁美洲的重大中断导致矿山供应增长明显放缓·实物铜精矿市场出现紧张,·报告的精炼库存仍处于多年低点,为未来市场赤字留下的缓冲空间不大·二氧化钛原料价格在上半年略有上涨后,在下半年受到侵蚀·二氧化钛产品的需求受到2023年疲软的宏观环境的影响,导致北美和欧洲颜料生产商的销量下降·2023年全球市场过剩,导致一些库存增加,随后供应减少200 250 300 350 400 450 500 1月-1月20日-1月21日-1月22日-1月23日-24日价格(c/lb)FY平均值600 700 800 900 1,000 1,100 1月-20日-1月21日-1月22日-1月23日-24日CP炉渣($/t)FY平均值3来源:Rio Tinto Market Analysis,CME,LME,Mysteel,S&P Global,TZMI| 1伦敦金属交易所平均价格。MWP =美国中西部溢价|2 LME平均价格|YoY =年平均价格变化|3商业纯钛渣价格

©2024 Rio Tinto,保留所有权利29

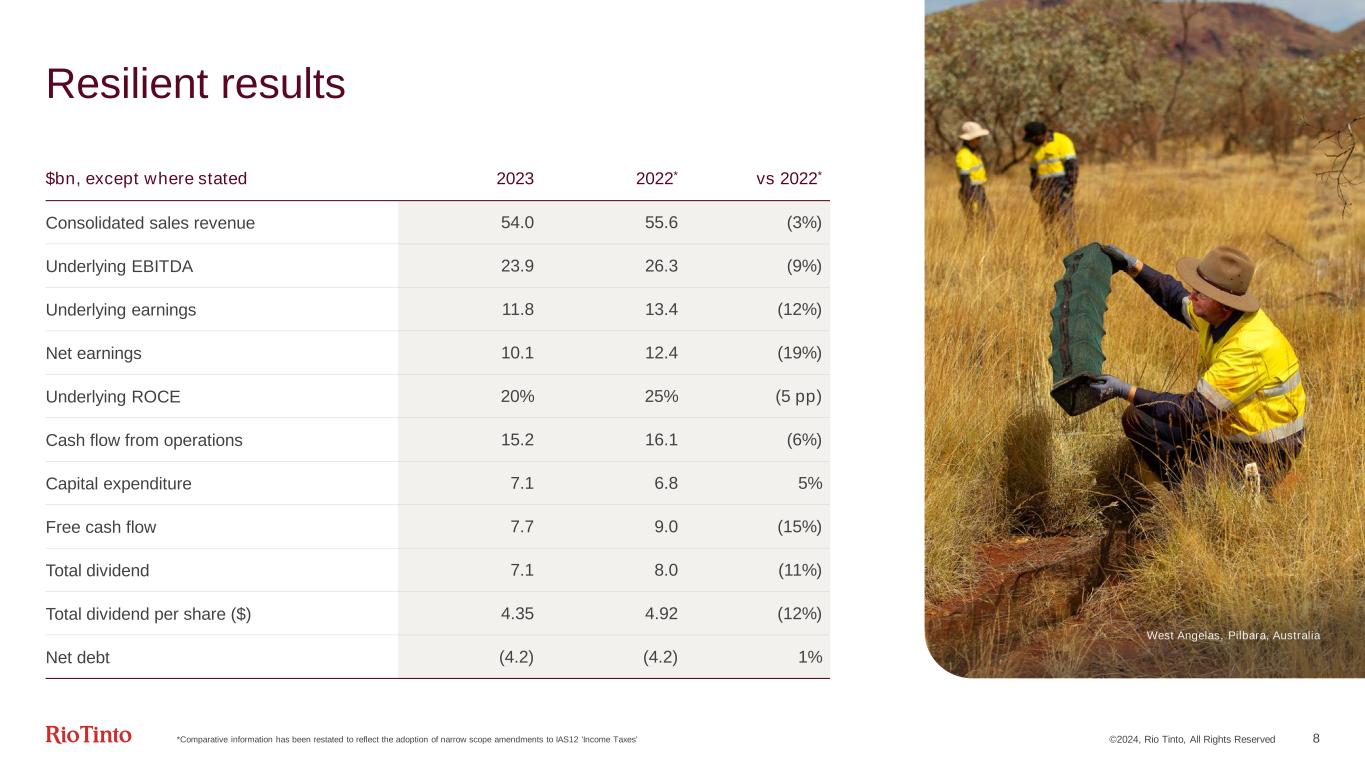

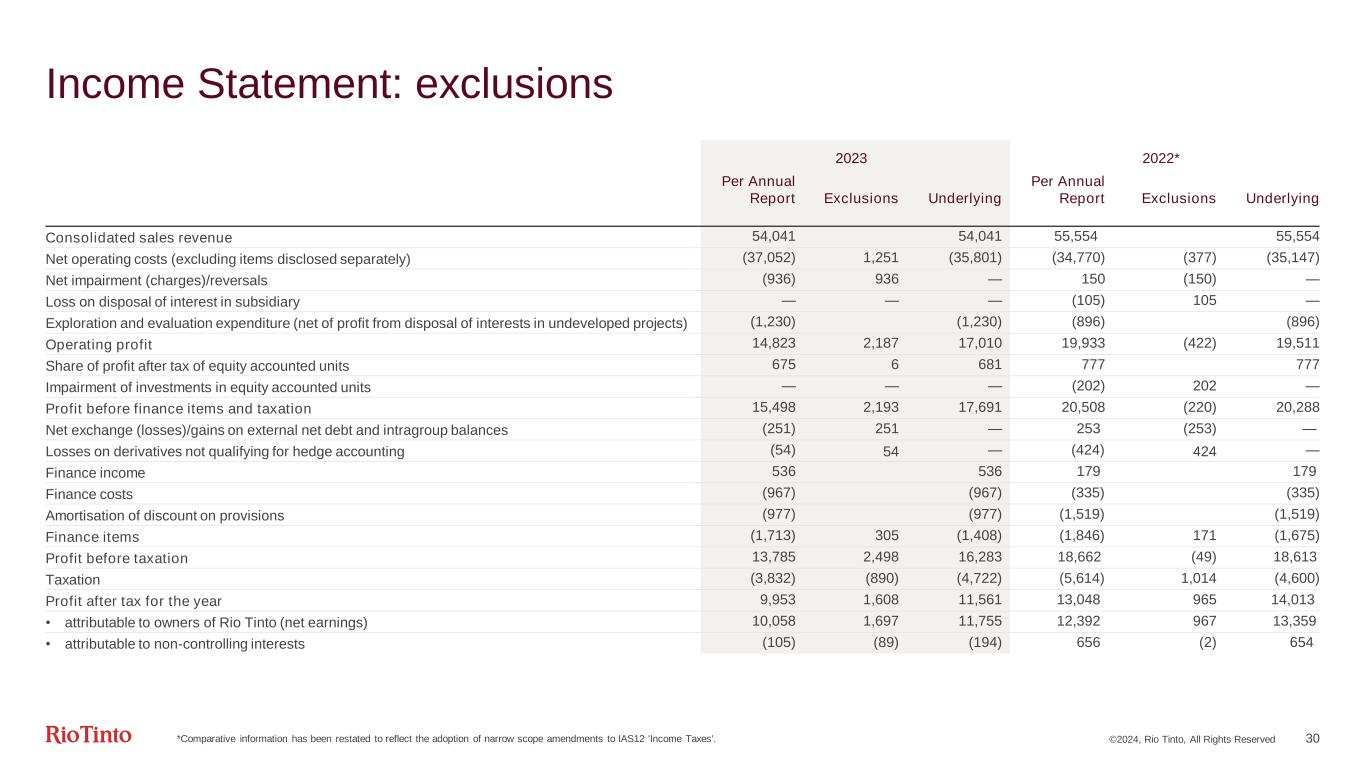

©2024年、力拓、所有权利保留30损益表:扣除2023年2022年*每年度报告基本扣除综合销售收入54,041 54,041 55,554 55,554净营业成本(不包括单独披露的项目)(37,052)1,251(35,801)(34,770)(377)(35,147)(35,147)净减值(费用)/冲销(936)936-150(150)-处置子公司权益的亏损--(105)105-勘探和评估支出(出售未开发项目权益的净利润)(1,230)(1,230)(896(896)营业利润14,823 2,187 17,010 19,933(422)19,511股权投资税后利润份额675 6 681 777 777--(202)202-财务项目和税前利润15,498 2,193 17,691 20,508(220)20,288净汇兑(亏损)/外部净债务和集团内余额收益(251)251-253(253)-不符合对冲会计资格的衍生品亏损(54)54-(424)424-财务收入536 536 179(967)(967)(967)(335)(335)摊销(977)(977)(1,519)(1,519)财务项目(1,713)305(1,408)(1,846)171(1,675)税前利润13,785 2,498 16,283 18,662(49)18,613税项(3,832)(890)(4,722)(5,614)1,014(4,600)年度税后利润9,953 1,608 11,561,048 965 14,013·可归因于力拓所有者的税前利润(净收益)10,058 1,697 12,392 967 13,359(194)656(2)654*重述了比较信息,以反映对“国际会计准则12”“所得税”通过的范围狭窄的修正案。

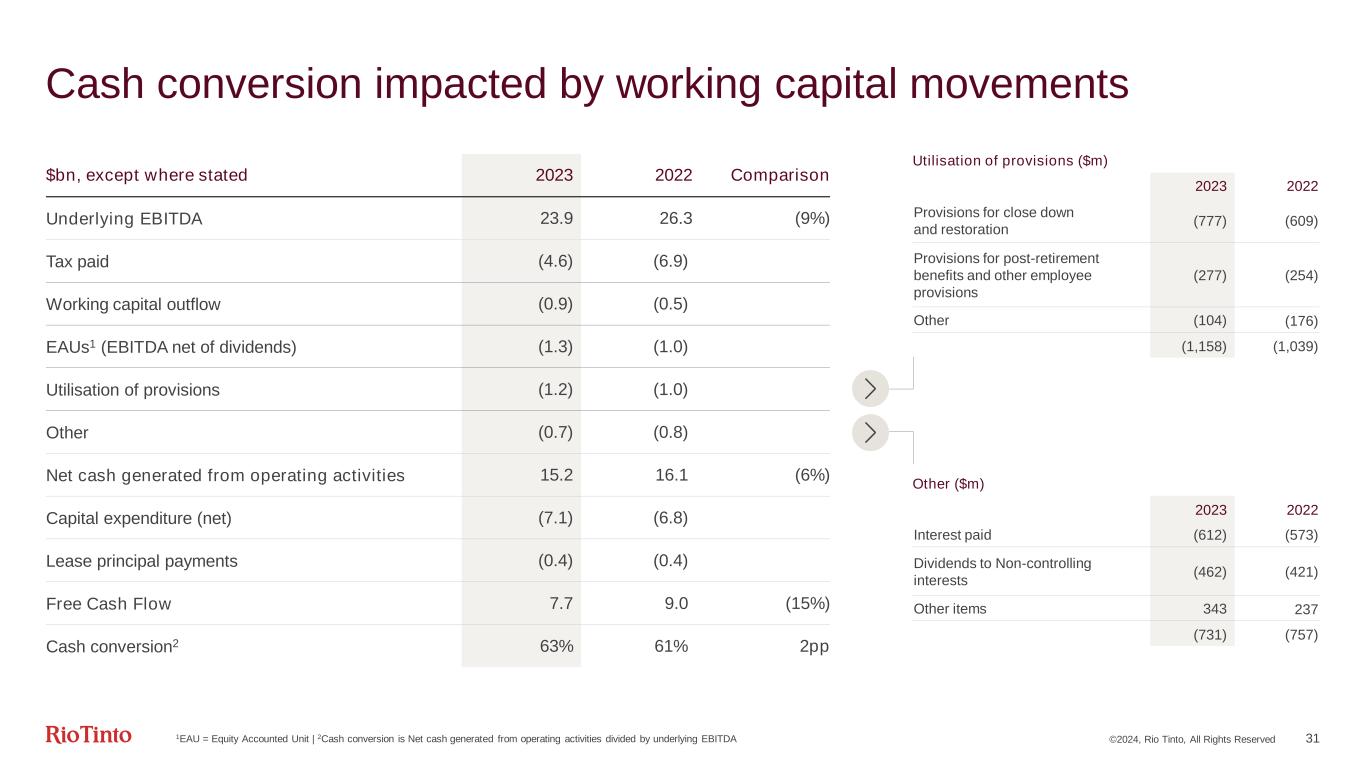

©2024年,力拓,所有权利保留31受营运资本变动影响的现金转换1EAU=股权核算单位|2现金转换是经营活动产生的净现金除以基础EBITDA其他(百万美元)2023年支付的利息(612)(573)向非控股权益分红(462)(421)其他项目237(731)(757)亿美元,23.9 26.3(9%)已缴税款(4.6)(6.9)营运资本流出(0.9)(0.5)EAUs1(扣除股息后的EBITDA净额)(1.3)(1.0)拨备使用率(1.2)(1.0)其他(0.7)(0.8)经营活动产生的现金净额15.2 16.1(6%)资本支出(净额)(7.1)(6).8)租赁本金支付(0.4)(0.4)自由现金流量7.7 9.0(15%)现金转换2 63%61%2pp拨备使用率(百万美元)2023年2022年关闭和恢复拨备(777)(609)退休后福利拨备和其他雇员拨备(277)(254)其他(104)(176)(1,158)(1,039)

©2024年、力拓、所有权利保留32现金流量调节2023现金流量(百万美元)法定现金流量对账项目本年度基本现金流量税后利润/基本EBITDA 9,953 23,892调整用于:·税收3,832·财务项目1,713·权益核算单位的税后利润份额(675)(1,225)1(1,900)·对权益会计单位投资的税后减值费用---·处置子公司权益的亏损--·减值净费用936(936)2--·折旧和摊销5,334.拨备(包括汇兑差异拨备)1,470(1,272)2 198拨备使用率(1,158)(1,158)营运资本变动(926)(926)其他项目(228)373 145综合业务的现金流量20,251 20,251 EAU 610 610支付的净利息(612)(612)支付给非控股权益的股息(462)(462)支付的税款(4,627)(4,627)经营活动产生的现金净额15,160 15,160购买PPE(7,086)出售PPE 9租赁本金支付(426)自由现金流量7,657其他项目法定对账项目基础非控股权益的变化债务衍生工具(14)142--已转移折旧(375)3753--其他项目2,3161(16)145(228)373 145准备金的使用关闭和恢复(777)退休后福利和其他雇员福利(277)其他准备金(104)(1,158)周转资金库存变动(422)贸易和其他应收账款(418)贸易和其他应付款(86)(926)1与财务项目有关,未包括在基础EBITDA中的EAU的税项、折旧和摊销|2与未包括在基础EBITDA中的排除有关|3部分对账项目包括E&E支出中的折旧和基础现金流量中未确认的折旧

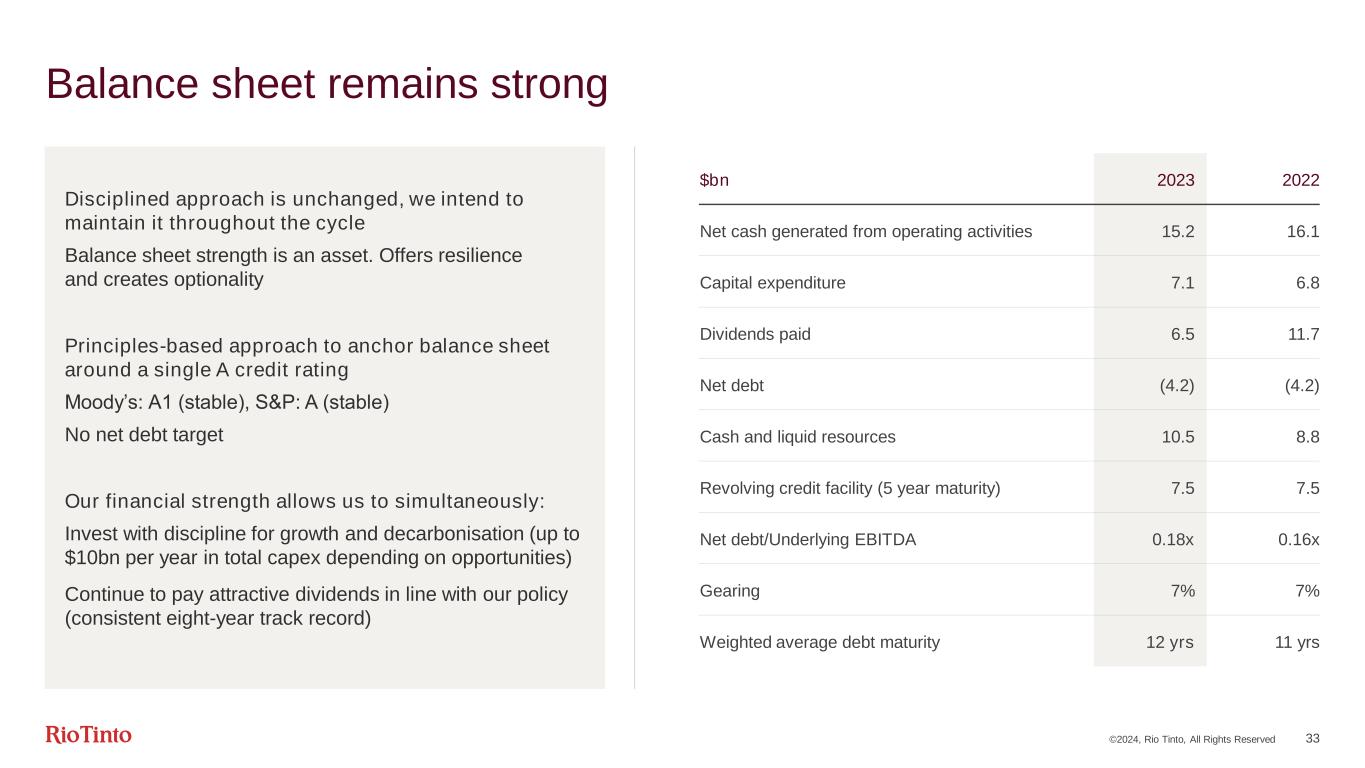

纪律严明的做法是不变的,我们打算在整个周期内保持这种做法,资产负债表的实力是一种资产。提供韧性,并创建基于期权原则的方法,将资产负债表固定在单一A信用评级穆迪:A1(稳定),S&P:A(稳定)无净债务目标我们的财务实力使我们能够同时:以增长和脱碳纪律进行投资(根据机会,每年高达100亿美元的总资本支出)继续根据我们的政策支付诱人的股息(一致的八年业绩记录)©2024,力拓,所有权利保留33资产负债表保持强劲2023年2023年经营活动产生的现金净额15.2 16.1资本支出7.1 6.8派息6.5 11.7净债务(4.2)(4.2)现金和流动资源10.5 8.8循环信贷安排(5年期)7.5净债务/基础息税前利润0.18 x 0.16倍杠杆率7%加权平均债务期限12年11年

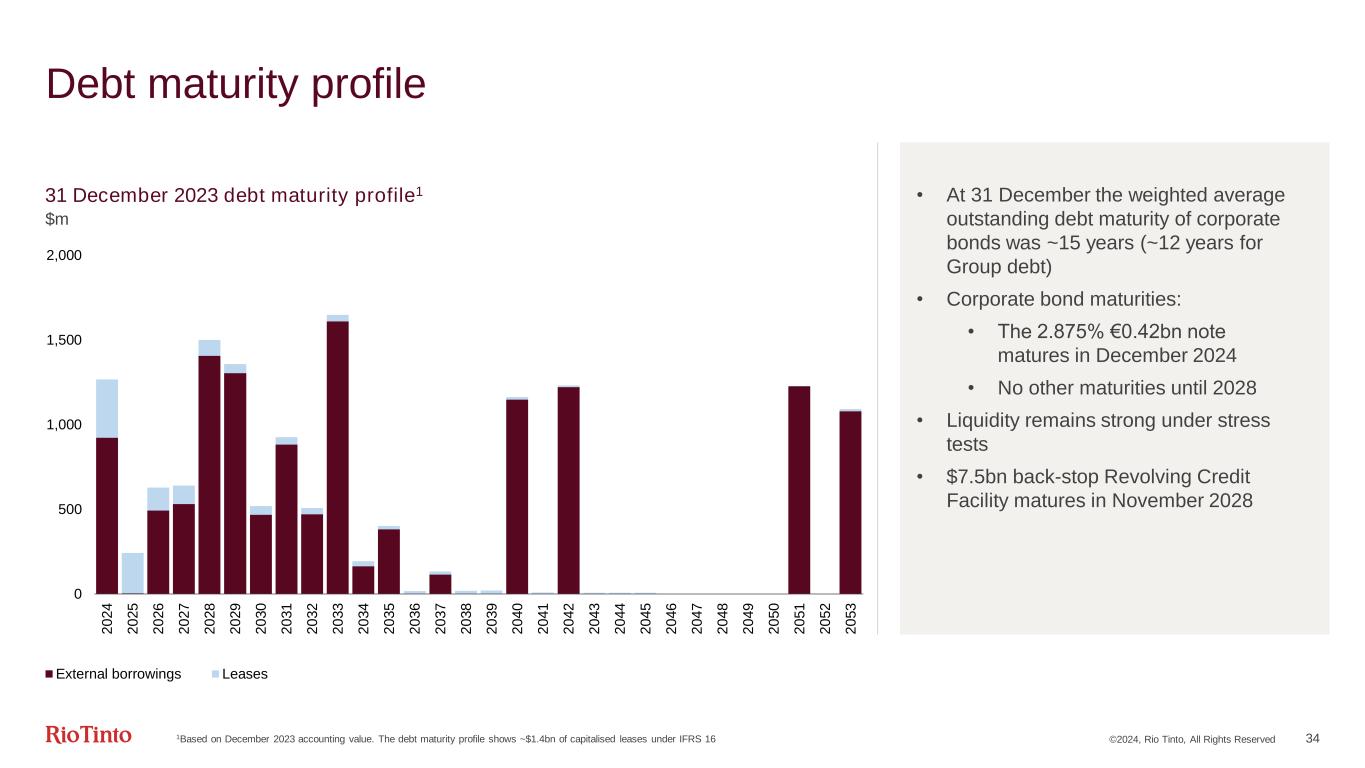

·截至12月31日,公司债券的加权平均未偿债务期限为~15年(集团债务为~12年)·公司债券到期日:·2.875欧元的0.4亿欧元票据将于2024年12月到期·2028年之前不会有其他到期日·流动性在压力测试下保持强劲·75亿美元的后备循环信贷工具将于2028年11月到期©2024年,力拓,所有权利保留34笔债务到期日配置文件1美元基于2023年12月的会计价值。债务期限概况显示,根据《国际财务报告准则》16 2023年12月31日债务期限概况1 0 500 1,000 1,500 2,000 2 0 2 4 2 0 2 5 2 0 2 2 6 2 2 0 2 7 2 0 2 8 2 0 2 9 2 0 3 0 2 0 3 1 2 0 3 2 2 0 3 2 3 3 2 0 3 4 2 0 3 5 2 0 3 6 2 0 3 7 2 0 3 8 2 0 3 9 2 0 3 7 2 0 3 8 2 0 3 9 2 0 4 0 2 0 4 1 2 0 4 2 0 4 2 0 4 2 0 47 2 0 4 8 2 0 4 9 2 0 5 0 2 0 5 1 2 0 5 2 2 0 5 3外部借款租约

©2024年,力拓,所有权利保留35按业务部门划分的简化收益初级金属大西洋太平洋铝铜皮尔巴拉销售量2,337 kt 1,035kt 604kt6 288.4 Mt9平均基准价$2,250/t$2,250/t 386c/lb7$110.3/dmt10溢价,暂定定价,副产品销售,产品组合,其他$587/t2$265/t2 50c/lb$(1.9)/dmt每单位收入$2,837/t3$2,515/t3 436c/lb$108.4/dmt单位成本$1,715/t1,4$2,096/t1,4 254c/lb1,8$21.5/t11每单位其他成本$489/t5$255/t5(0)c/lb5$18.1/t12每单位利润率$633/t$164/t 183C/lb$68.8/t EBITDA(美元)1,480 169 2,436,828 1按产量计算|2包括已支付的中西部溢价税这是我们2023年销量的57%,增值溢价是我们销售的初级金属的46%|3按业务单位划分的每财务信息部门收入包括其他未包括在实现价格中的收入|4包括铸造前的成本|5包括净库存变动以获得销售基础上的每单位利润率|6铜合并股票,Kenneott和Oyu Tolgoi为100%,EsCondida为30%|7平均LME|8c1铜单位总成本(不包括副产品信用)|9综合基础|10 Platts(FOB)指数,62%铁粉|11FOB基础|12包括运费和特许权使用费

2024年©,力拓,所有权利保留36铁矿石财务指标(亿美元)2023年比较2024年指导部门收入32.2 4%EBITDA 20.07%利润率(FOB)3 69%1PP经营活动产生的净现金14.0-资本支出2.6-12%维持约1.84美元自由现金流11.43基本ROCE 64%3PP平均实现价格1,3(美元/吨)108.4 2%单位成本2,3(美元/吨)21.5-1%21.75-23.5发货3(公吨,2024年指导2023年2022年2021年2019年皮尔巴拉混合201.5 203.9 202.9 232.7 228.1罗伯谷29.3 25.5 25.2 30.3 27.4 Yandicoogina 53.5 56.9 56.9 57.7 57.1 SP10 47.5 35.4 36.6 9.9 14.8总计323-338 331.8 321.6 321.6 330.6 327.4 1Dry公吨,FOB基础|2单位成本基于EBITDA中包括的运营成本,不包括特许权使用费(国家和第三方)、运费、折旧、税和利息。2023年实际和2024年指导的单位成本以澳元汇率0.66表示。仅不包括2022年每吨0.4英镑的新冠肺炎应对成本|3皮尔巴拉。所有其他数字反映了皮尔巴拉的业务、港口贸易和丹皮尔盐|42023的实际价值,并受到通货膨胀压力的影响,如皮尔巴拉2023年10月实地考察报告所示

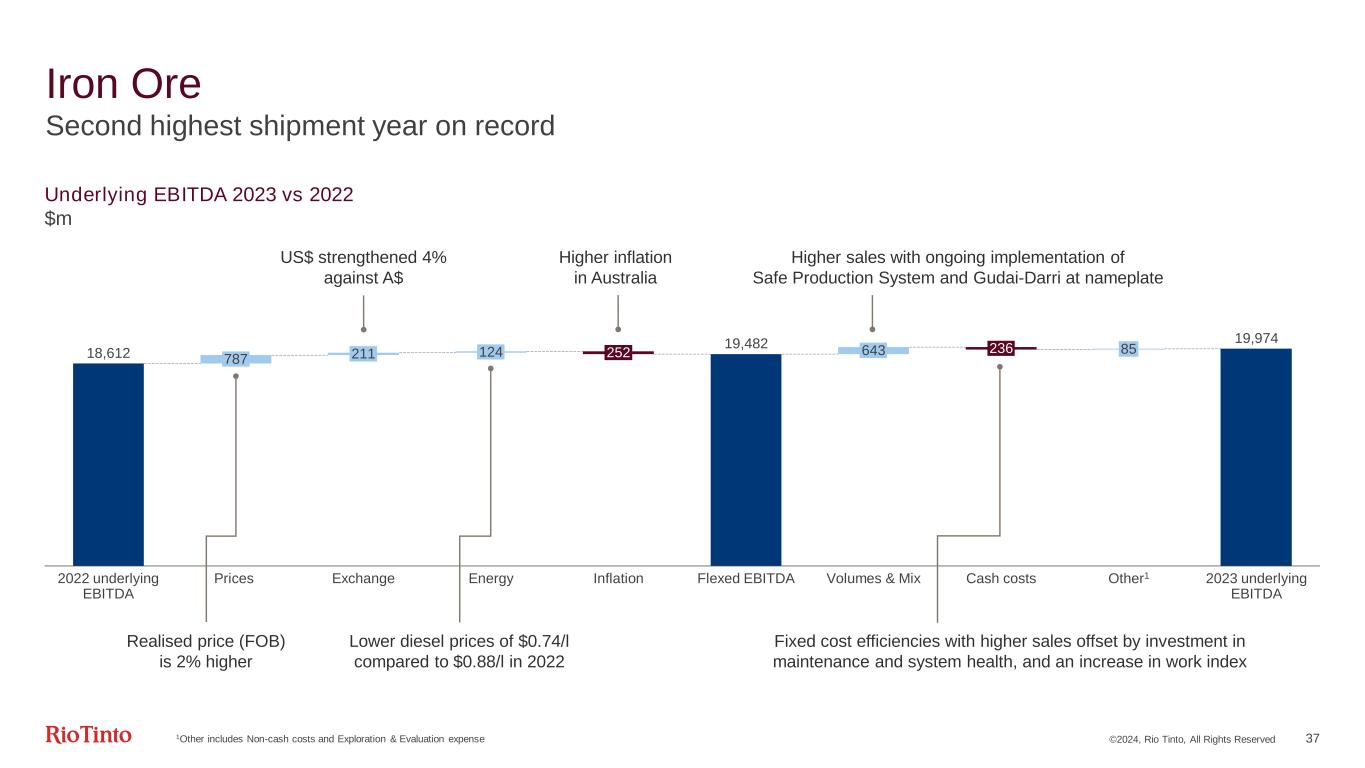

2022年©2024年,力拓所有权利保留37铁矿石出货量第二高的年度基本EBITDA2023年与2022年销售额增加百万美元随着安全生产系统的不断实施和古代达里的铭牌柴油价格降低0.74美元/L与0.88美元/L 2022年实现价格(离岸价格)上涨2%美元加强4%基础EBITDA787价格211交换124能源252通货膨胀调整EBITDA643数量和组合236澳大利亚基础EBITDA更高的固定成本效率被维护和系统健康方面的投资抵消增加的工作指标1其他包括非现金成本和勘探评价费用

©2024年,力拓,所有权利保留38铝财务指标(10亿美元)2023年2022年比较部门收入12.3-13%EBITDA2.3-38%利润率(综合运营)21%-8pp经营活动产生的净现金2.0-35%资本支出(不包括EAU)1.3-3%自由现金流0.6-63%基本ROCE 3%-7pp铝材实现价格1$2,738/t-18%氧化铝平均价格2美元/t-5%产量(Mt,力拓股份)2024年指导2023年2022 2021 2020 2019年铝土矿53-56 54.6 54.6 54.3 56.1 55.1氧化铝7.6-7.5 7.5 7.9 8.0 7.7铝3.2-3.4 3.3 3.0 3.2 3.2 3.2 LME加全保费(产品和市场)|2Platts Alumina PAX澳大利亚离岸价

©2024年,力拓,所有权利保留39铝Kitimat恢复满负荷1澳大利亚和加拿大较低的实现铝价(同比-18%)和较低的溢价1其他包括非现金成本和勘探和评估费用3,672 2,308 2,282 1,484 2022基础EBITDA价格166交易所130能源176通胀弹性EBITDA 126卷和混合84现金成本1 2023基础EBITDA 184美元兑澳元上涨4%,兑加元通胀上升4%澳大利亚和加拿大较高的通胀降低VAP销售Kitimat恢复满负荷的比例2023年对2.022亿美元

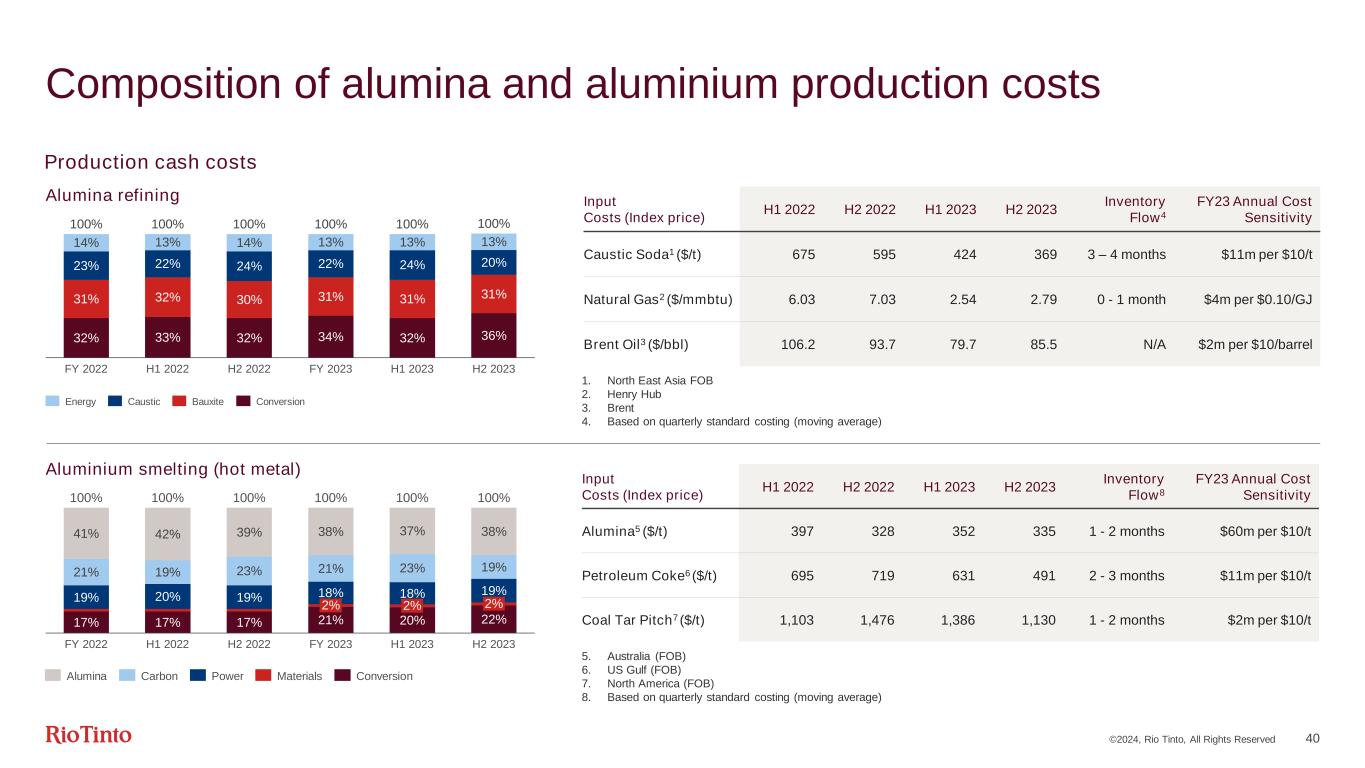

©2024年、力拓、所有权利保留40氧化铝和铝生产成本氧化铝精炼生产现金成本铝冶炼(铁水)投入成本(指数价格)上半年2022 H2 2022 H1 2023 H2 2023库存流动4 FY23年度成本敏感度烧碱1(美元/吨)675 595 424 369 3-4个月每10美元/吨天然气1,100万美元2(美元/Mmbtu)6.03 7.03 2.54 2.79 0-1个月每0.1美元/GJ布伦特原油3(美元/bbl)106.2 93.7 79.7 85.5 N/A每10美元/桶投入成本(指数价格)H1 2022 H2 2022 H1 2023 H2 2023库存流动8 FY23年度成本敏感度铝材5(美元/吨)397 328 352 335 1-2个月每10美元/吨石油焦炭6(美元/吨)695 719 631 491 2-3个月每10美元/吨煤焦油7(美元/吨)1,103 1,476 1,386 1,130 1-2个月$200万每10/t 5.澳大利亚(FOB)6.美国海湾(FOB)7.北美(FOB)8.基于季度标准成本计算(移动平均)1.东北亚中心3.布伦特4.基于季度标准成本计算(移动平均值)32%33%32%34%32%36%31%32%30%31%31%23%22%24%22%24%20%14%13%14%13%13%13%13%FY 2023 H1 2022 H2 2023 H1 2023 H2 2023 100%100%100%100%100%100%100%100%能源苛性铝土矿转化率17%17%17%21%20%22%2%2%2%19%20%19%18%18%19%21%19%23%21%23%19%41%42%39%38%37%38%2022财年上半年2022 H2 2022 2%FY 2023 2%H1 2023 2%H2 2023 100%100%100%氧化铝碳粉材料转化率

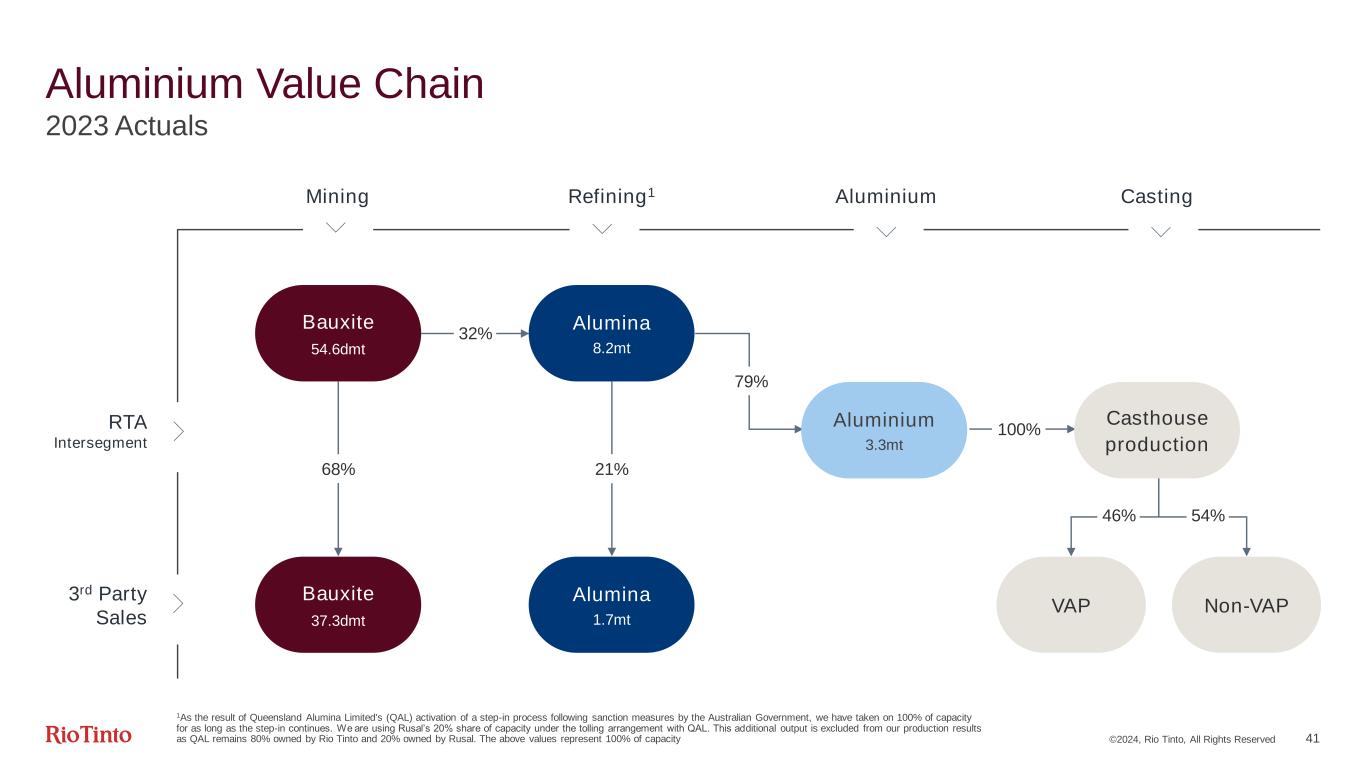

100%©2024年,力拓,所有权利保留41铝价值链2023年实际采矿铝铸铝铝土矿37.3dmt铝土矿54.6dmt精炼1氧化铝8.2公吨氧化铝1.7公吨非VAP铝3.3公吨赌场生产32%79%68%21%46%54%RTA部门间第三方销售1由于昆士兰铝业有限公司(QAL)在澳大利亚政府采取制裁措施后启动了中间环节程序,只要进入阶段继续,我们就已经承担了100%的产能。根据与QAL的通行费协议,我们正在使用俄铝20%的运力份额。这一额外产量被排除在我们的生产业绩之外,因为QAL仍然由力拓拥有80%的股份,俄罗斯铝业拥有20%的股份。以上数值表示100%的容量

©2024年,力拓,所有权利保留42铜1平均实现价格为所有单位出售。已实现价格不包括临时价格调整的影响,临时价格调整对2023年的收入产生了200万美元的积极影响(2022年负面影响为1.75亿美元)|2肯纳科特、OT和埃斯康迪达的单位成本使用C1单位成本计算,其中力拓选择调整后的运营成本作为适当的成本定义。C1成本是采矿和加工产生的直接成本,加上场地G&A、运费以及变现和销售成本。任何副产品收入在此阶段都计入成本|3精炼铜产量包括肯纳科特和奥尤陶勒盖,基础是100%,埃斯康迪达基于30%的财务指标(10亿美元)2023 2022比较2024指导部门收入6.7-EBITDA 1.9-26%利润率(产品组运营)42%-7pp经营活动产生的净现金0.5-64%资本支出2.0+22%自由现金流(1.4)潜在的ROCE 3%-3pp铜实现价格1 390C/lb-3%单位成本2 195C/lb+20%140-160c/lb生产(kt,2024年指导2023年2022年2021年2020年2019年开采铜(综合基础)3 660-720 620 607 602 627 675精炼铜230-260 175 209 202 155 260

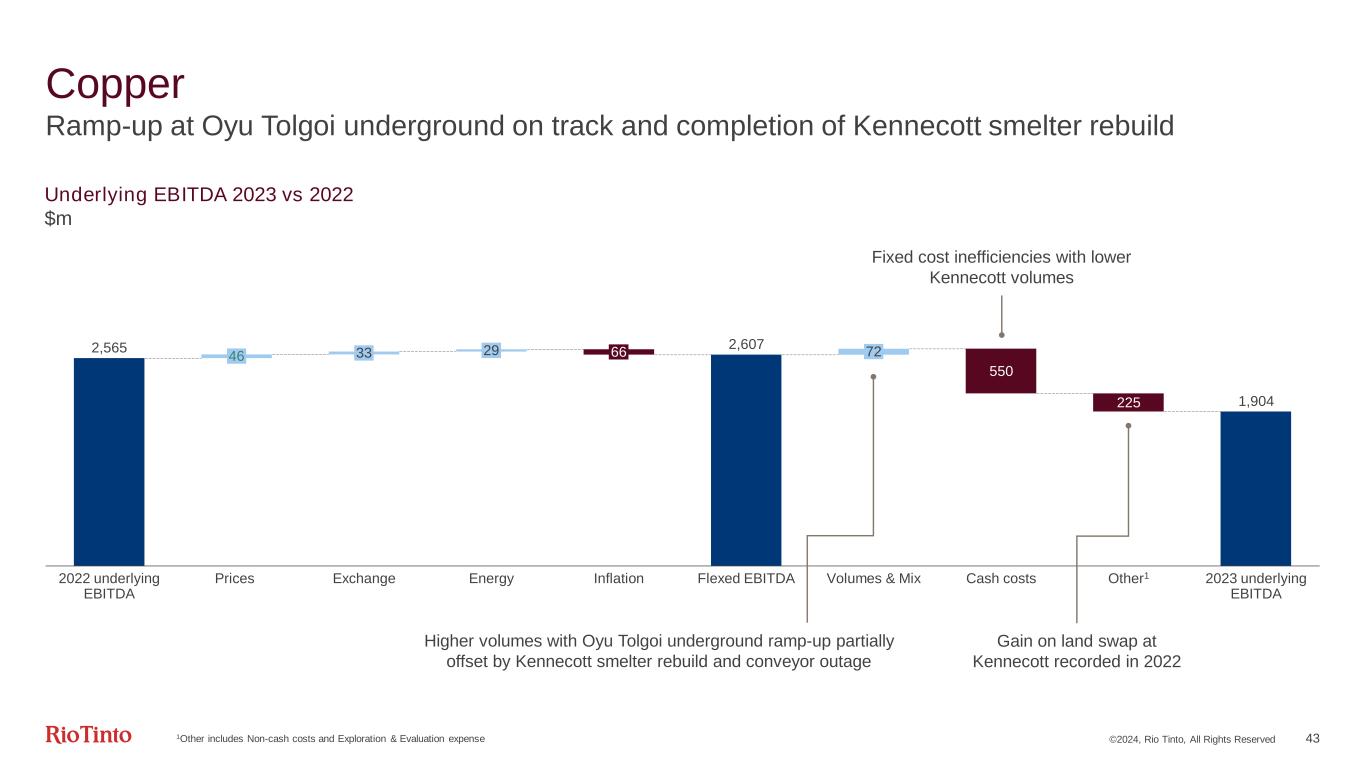

©2024年,力拓,所有权利保留43奥尤陶勒盖地下铜矿扩建已步入正轨并完成肯纳科特冶炼厂重建肯纳科特2022年2,565 2,607 1,904 550 225 2022基础EBITDA 46价格33交换29能源66通胀折算EBITDA 72卷和混合现金成本其他1 2023基础EBITDA更高的产量与奥尤陶勒盖地下坡道部分抵消肯纳科特冶炼厂重建和输送机停运的固定成本效率较低的肯纳科特基础EBITDA 2023与2.022亿美元1其他包括非现金成本和勘探与评估费用

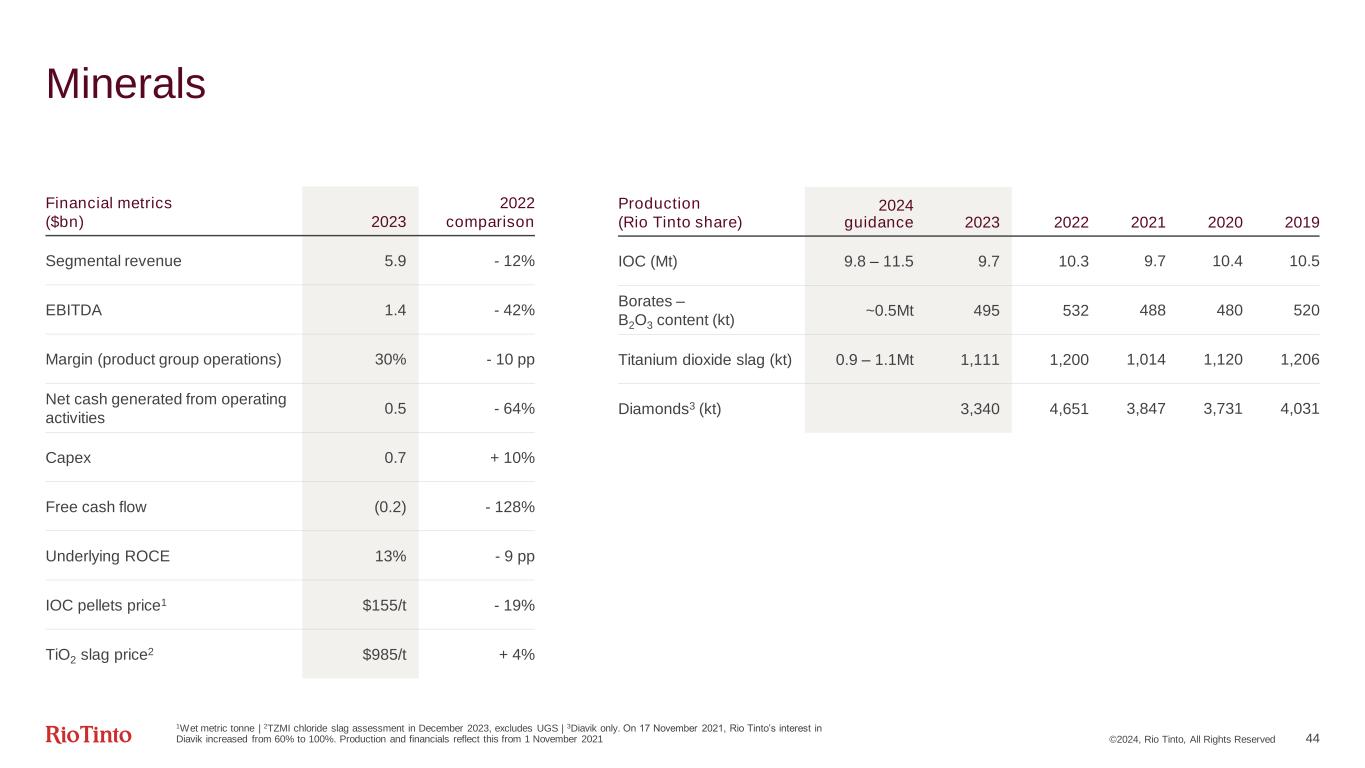

1湿公吨|2TZMI 2023年12月氯渣评估,仅不包括UGS|3Diavik。2021年11月17日,力拓在戴维克的权益从60%增至100%。生产和财务反映了这一点,从2021年11月1日©2024年,力拓,所有权利保留44 Minerals财务指标(2023年)2022年比较部门收入5.9-12%EBITDA 1.4-42%利润率(产品组运营)30%-10便士经营活动产生的净现金0.5-64%资本支出0.7+10%自由现金流(0.2)-128%基础ROCE 13%-9便士IOC球团矿价格1美元155/t-19%二氧化钛矿渣价格2美元/t+4%产量(力拓股份)2024年指导2023 2022 2021 2020 2019年IOC(Mt)9.8-11。5 9.7 10.3 9.7 10.4 10.5硼酸盐-B_2O_3含量(Kt)~0.5 Mt 495 532 488 480 520二氧化钛炉渣(Kt)0.9-1.1 Mt 1,111 1,200 1,014 1,120 1,206钻石3,340 4,651 3,847 3,731 4,031

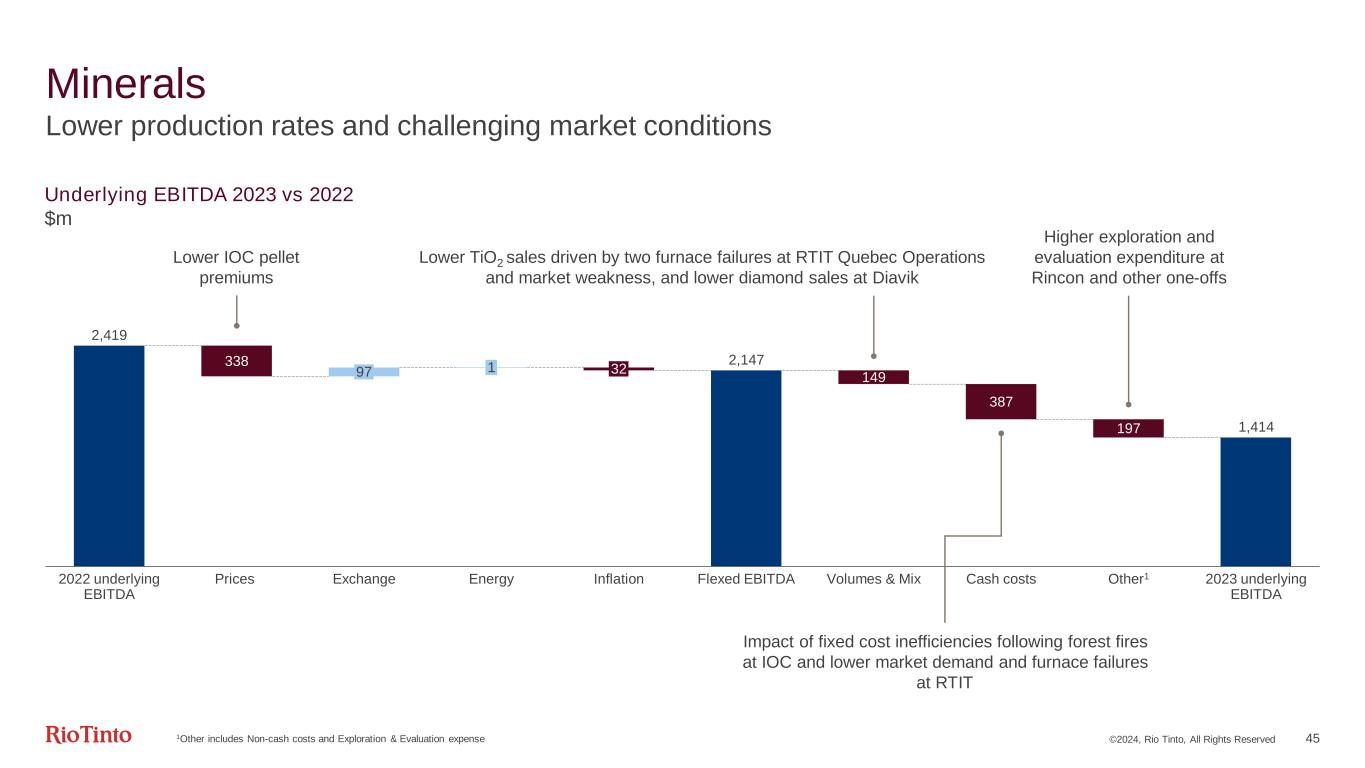

©2024年,力拓,所有权利保留45种矿产产量下降和具有挑战性的市场状况国际奥委会森林火灾后固定成本效率低下的影响,以及RTIT 2,419 2,147 1,414 338 149 387 197 2022基础EBITDA价格97 Exchange 1 Energy 32通胀调整EBITDA数量和混合现金成本其他1 2023基础EBITDA销售下降受加拿大魁北克RTIT业务两座熔炉故障和市场疲软以及Diavik Low IOC球团矿钻石销售下降影响Rincon和其他一次性EBITDA 2023与2.022亿美元1其他包括非现金成本和勘探与评估费用1

Guidance©2024力拓,保留所有权利46

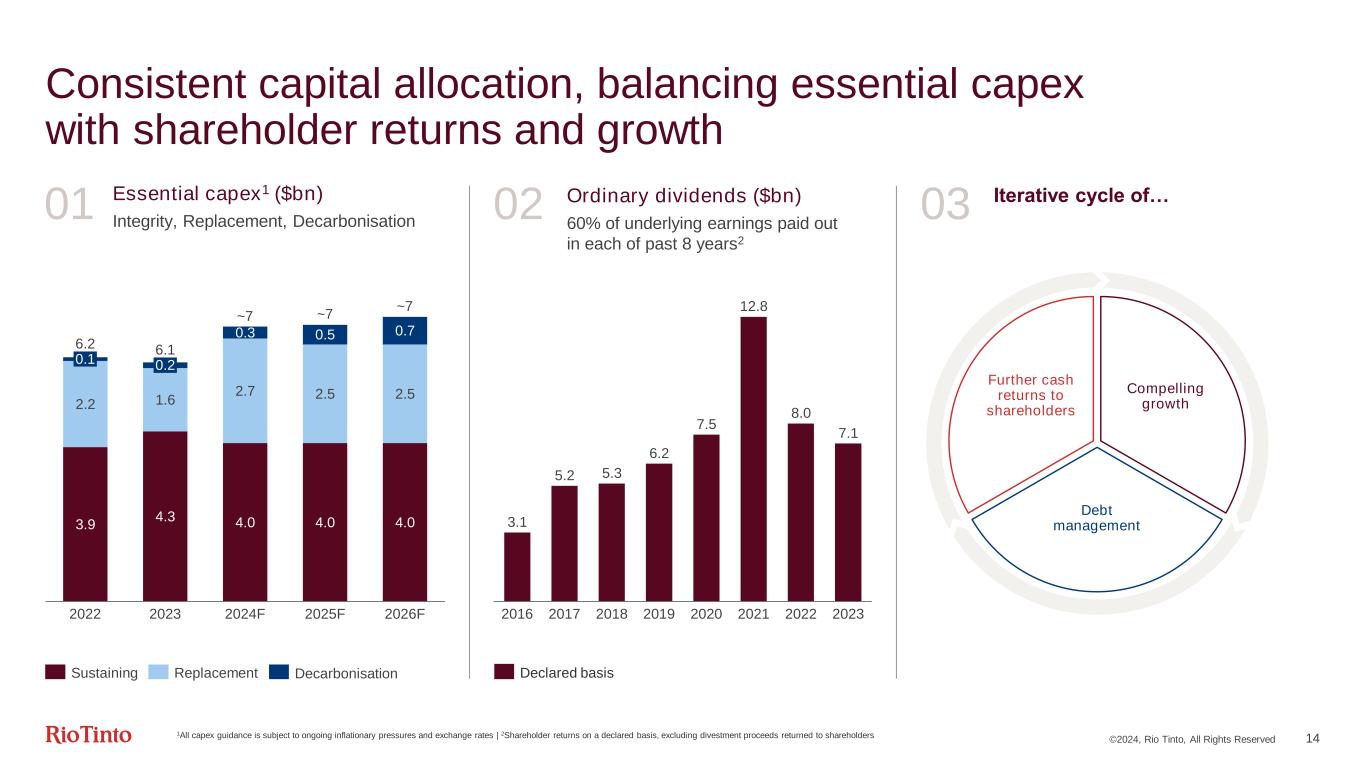

©2024年,力拓,所有权利保留47平衡股东的近期回报基本资本支出完整性、替代、脱碳1普通股息2进一步现金回报的迭代周期3令人信服的增长债务管理

©2024年,力拓,保留所有权利48产品组级指导1皮尔巴拉发货指导仍受天气影响,市场条件和文化遗产管理|2在100%合并的基础上包括奥尤陶勒盖,并继续反映我们在埃斯孔迪达|3加拿大铁矿石公司的30%份额|4财年指导基于澳元:0.66美元汇率2024年指导皮尔巴拉铁矿石发货量1(100%基础)323-338吨铜矿开采铜(合并基础)2精炼铜660-720kt 230-260kt铝铝土矿氧化铝53-56mt-7.9mt 3.2-3.4mt矿物TiO2IOC3球团和精矿B2O3 0.9-1.1Mt 9.8-11.5mt~0.5Mt 2024年皮尔巴拉铁矿石单位成本指引(美元/吨)4$21.75-23.5铜1(美分/磅)140-160

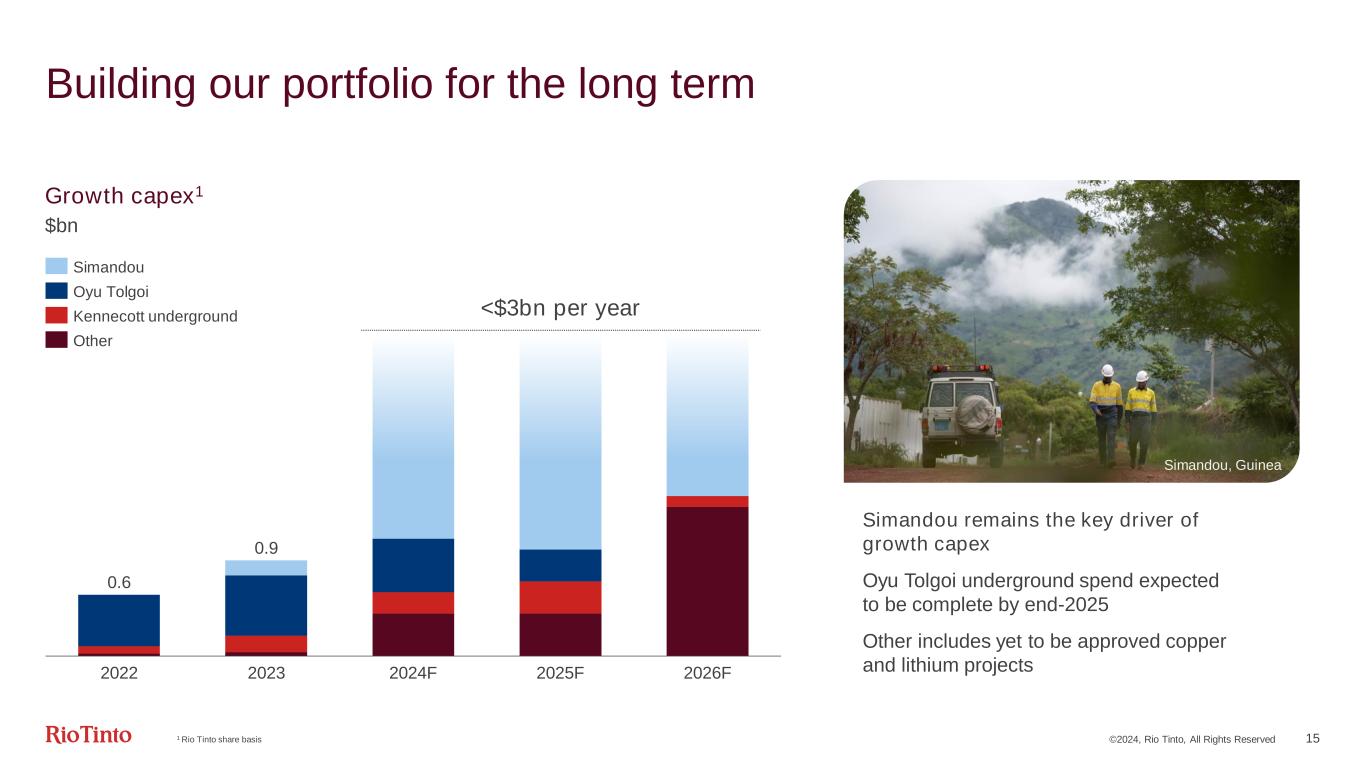

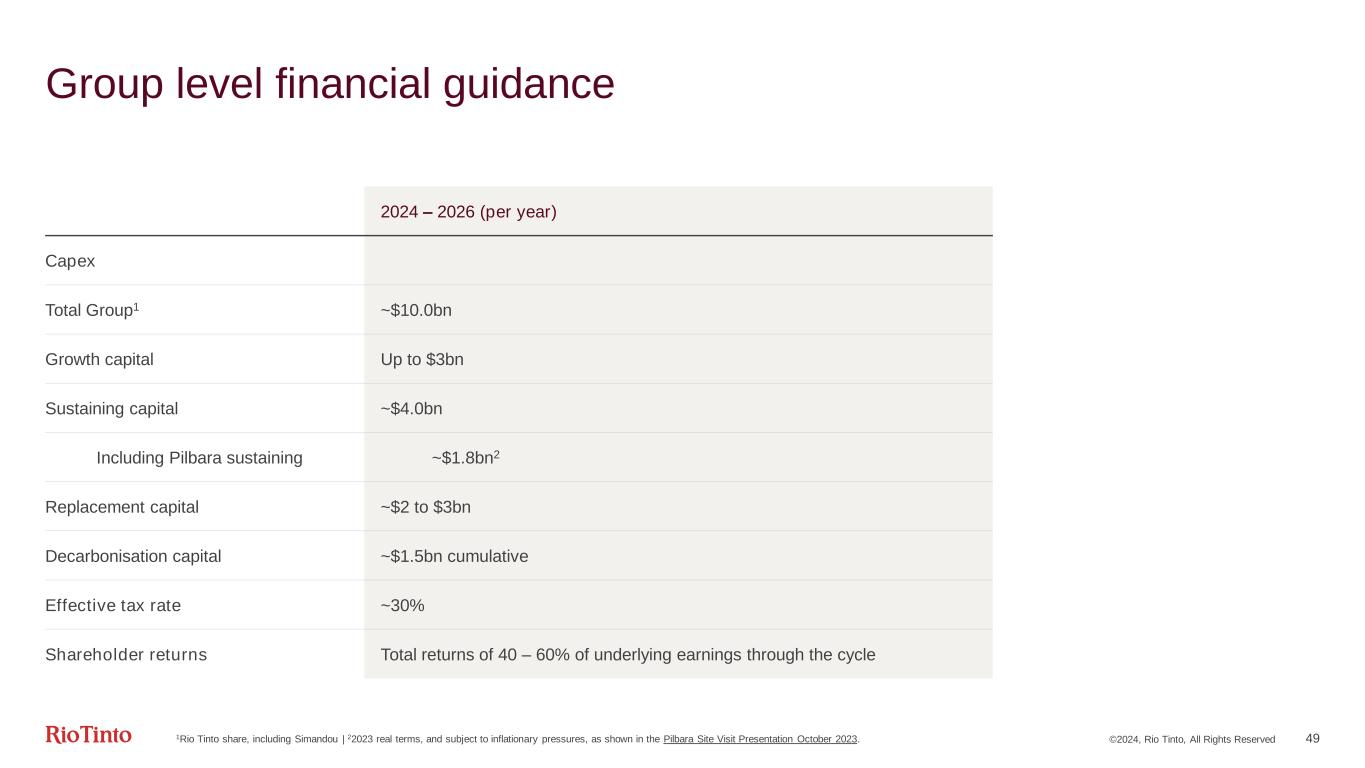

©2024年,力拓,所有权利保留49个集团层面的财务指导2024年至2026年(每年)资本支出总额集团1~100亿美元增长资本至多30亿美元维持资本~40亿美元,包括皮尔巴拉维持约1.8亿美元的替代资本~2至30亿美元的脱碳资本~15亿美元的累计有效税率~30%的股东回报通过第一个周期力拓股票,包括西芒杜|22023的实际价值,并受到通胀压力的总回报,如2023年10月皮尔巴拉现场访问演示文稿所示。

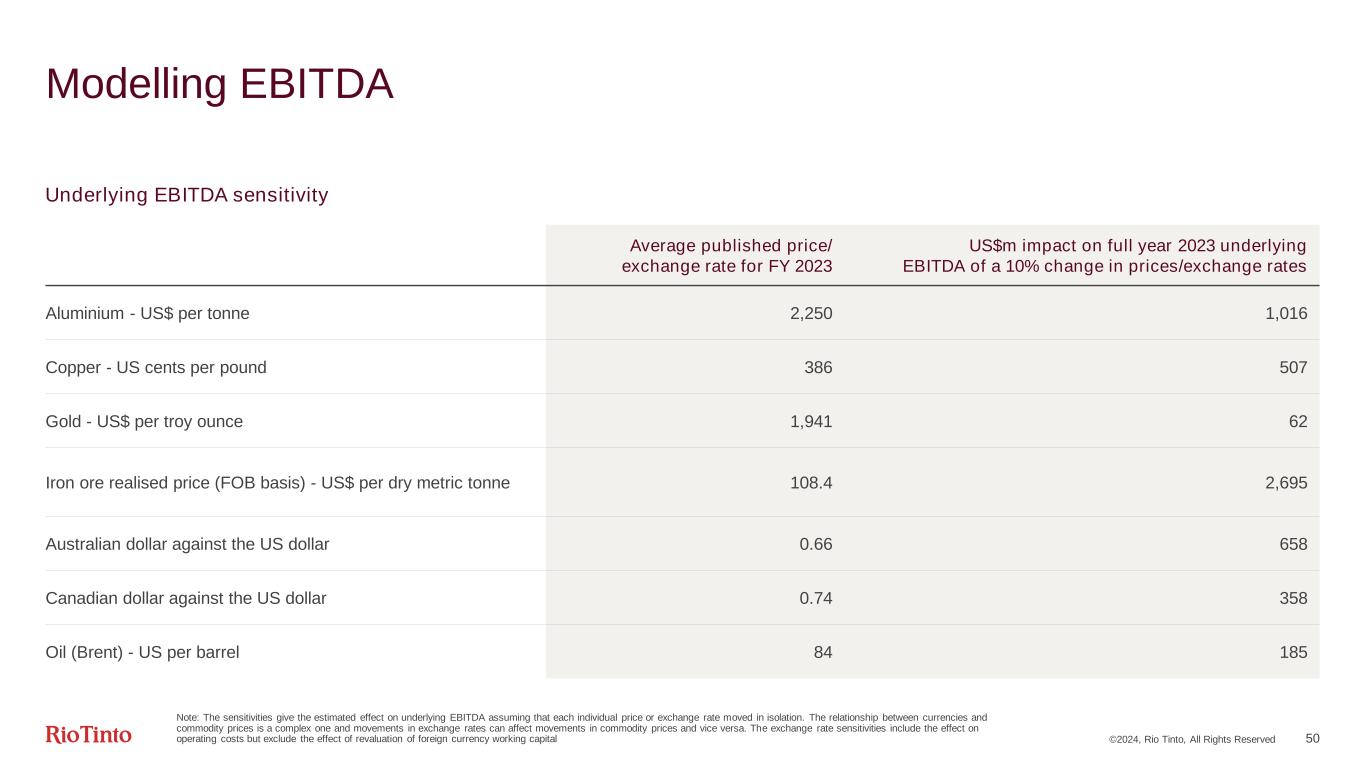

©2024,Rio Tinto,All Rights Reserved 50建模2023财年的EBITDA平均公布价格/汇率对2023年全年相关EBITDA的影响价格/汇率变动10%铝-每吨美元2,250 1,016铜-每磅美仙386 507黄金-每金衡盎司美元1,941 62铁矿石实现价格(离岸价)-美元/干公吨108.4 2,695澳元兑美元0.66 658加元兑美元0.74 358布伦特原油-美元/桶84 185注:敏感度提供假设每项个别价格或汇率独立变动对相关EBITDA的估计影响。货币和商品价格之间的关系是复杂的,汇率的变动会影响商品价格的变动,反之亦然。汇率敏感度包括对经营成本的影响,但不包括外币营运资金重估的影响。

©2024 Rio Tinto,保留所有权利51

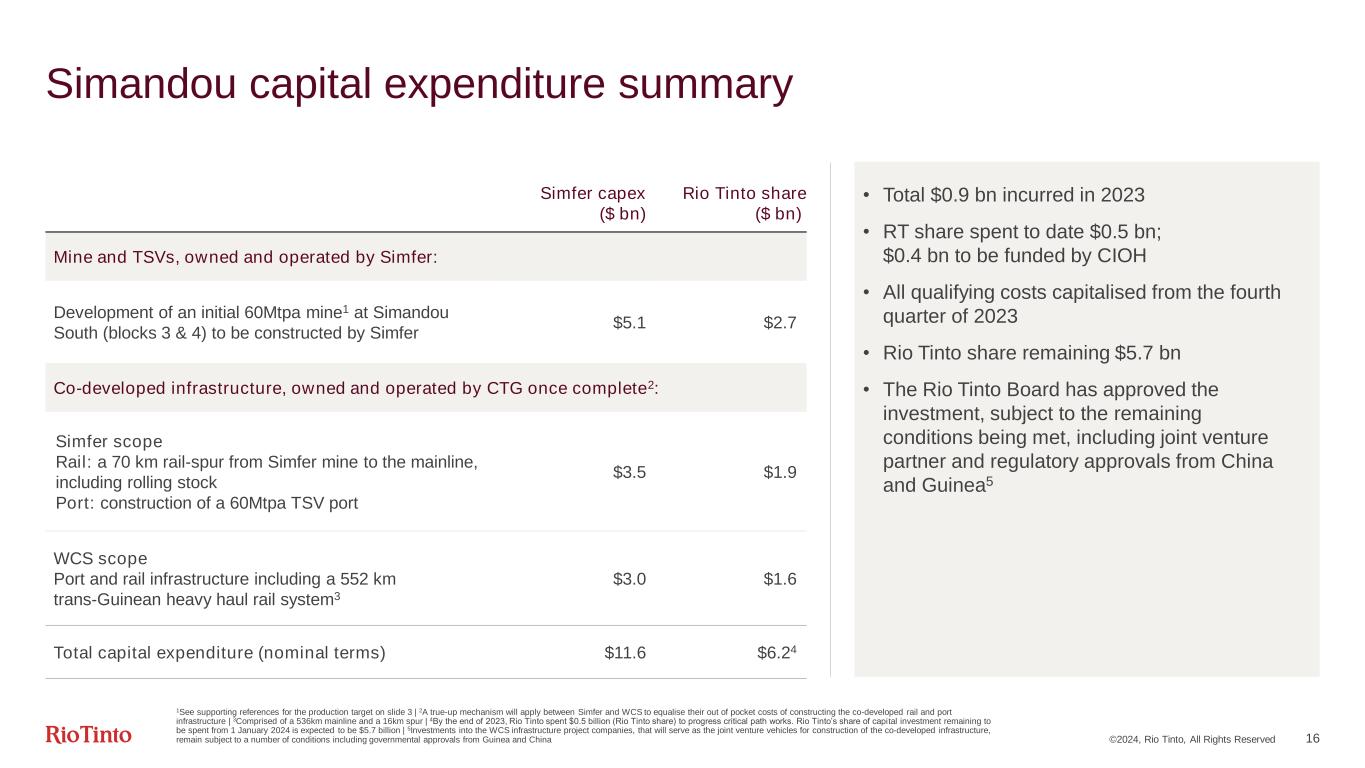

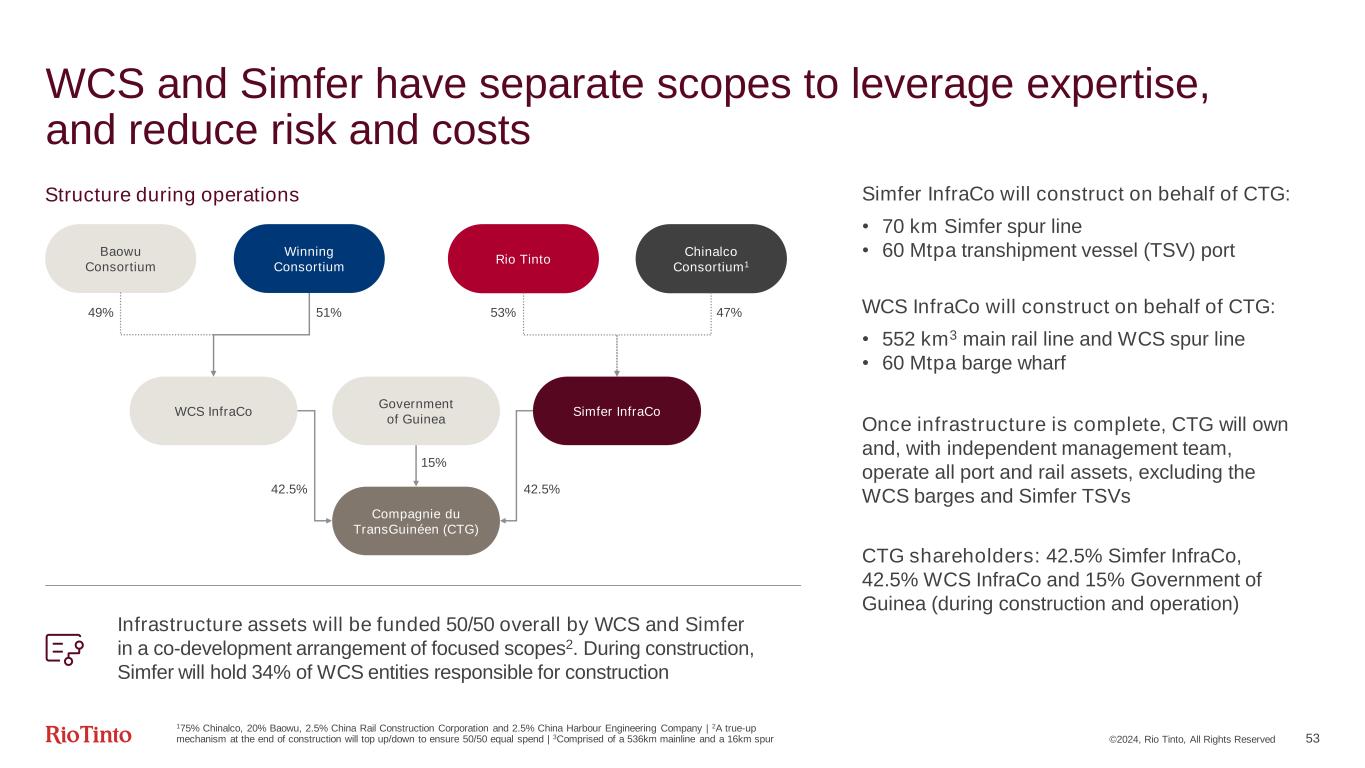

©2024,Rio Tinto,保留所有权利Simandou项目的三个维度由Simfer矿业公司出资50%(53%力拓,47% CIOH财团2)50%由WCS合资公司出资51%中标财团3 49%宝武1铁路和港口基础设施的所有权将在35年运营期后从CTG转移到几内亚国家,Simfer在非歧视性基础上保留访问权,至少与所有第三方用户相同|2中铝铁矿控股(CIOH)联合体:中铝75%,宝武20%,中国铁建2.5%,中国港湾工程公司2.5%| 3 Winning Consortium目前是一个由新加坡公司Winning International Group(50%)、魏桥铝业(中国宏桥集团的一部分)(50%)和联合矿业供应集团(名义股权)组成的财团。Rio Tinto出资53%,CIOH Consortium 2 Compagnie du TransGuinéen(CTG)出资47%。 Simfer矿-区块3和4 WCS矿-区块1和2 01 02 03所有权15%几内亚政府42.5% Simfer采矿公司(53%力拓,47% CIOH Consortium 2)42.5% WCS Co.(51%中标财团3,49%宝武)所有权15%几内亚政府42.5%中标财团3 42.5%宝武所有权15%几内亚政府85%辛费尔泽西(力拓53%,CIOH财团47% 2)52

Simfer铁路公司将代表CTG建造:· 70 km Simfer支线· 60 Mtpa转运船(TSV)港口WCS铁路公司将代表CTG建造:· 552 km 3的铁路干线和WCS支线· 60 Mtpa驳船码头一旦基础设施完成,CTG将拥有并拥有独立的管理团队,运营所有港口和铁路资产,不包括WCS驳船和Simfer TSV CTG股东:Simfer公司42.5%,WCS公司42.5%,几内亚政府15% ©2024,Rio Tinto,保留所有权利53 WCS和Simfer有各自的范围来利用专业知识,并降低风险和成本运营期间的结构基础设施资产将由WCS和Simfer在重点范围的共同开发安排中提供50/50的资金2。在建设期间,辛费尔将持有34%的WCS实体,负责建设175%的中国铝业,20%的宝武,2.5%的中国铁建公司和2.5%的中国港湾工程公司|2A在施工结束时的调整机制将向上/向下填充,以确保50/50相等的花费|3包括一条536公里的主线和一条16公里的支线15%宝武财团Winning Consortium WCS Co.几内亚政府Compagnie du TransGuinéen(CTG)Rio Tinto Chinalco Consortium 1 Simfer Co. 51% 49% 42.5% 42.5% 47% 53%

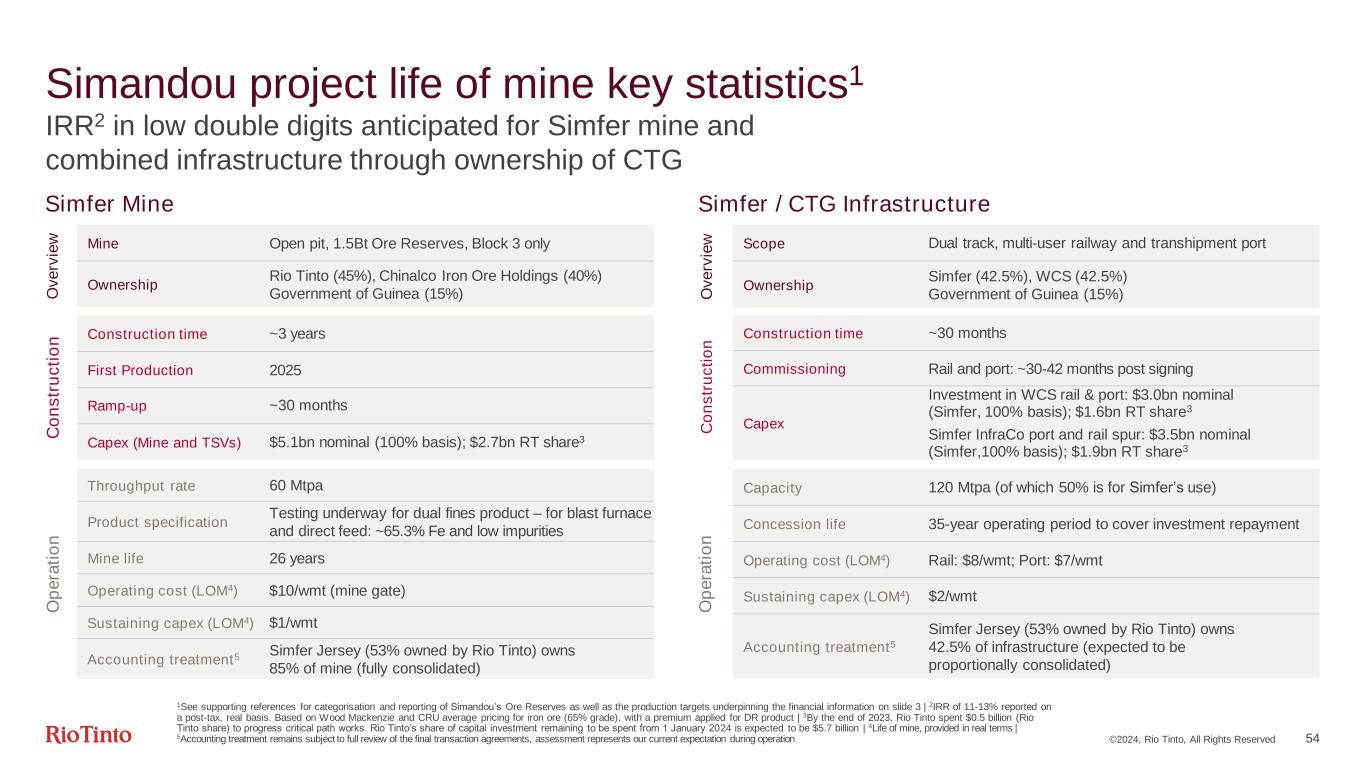

©2024年,力拓,所有权利保留54个Simandou矿项目寿命关键统计数据1预计Simfer矿和联合基础设施的IRR2为低两位数,通过拥有CTG矿露天矿,1.5Bt矿石储量,第3区块仅拥有力拓(45%),中铝铁矿石控股公司(40%)几内亚政府(15%)建设时间~3年2025年第一次投产~30个月资本支出(矿山和TSV)51亿美元(100%基准);27亿美元RT股份3生产能力60 Mtpa产品规格正在进行双粉尘产品规格测试-用于高炉和直接进料:~65.3%铁和低杂质矿山寿命26年运营成本(LOM4)$10/wmt(矿门)Simfer矿山O v e RV ie w O p e ra ti on 1参见关于Simandou矿石储量分类和报告的支持参考资料,以及支持幻灯片3财务信息的生产目标|2实际税后报告的IRR为11-13%。根据Wood Mackenzie和CRU对铁矿石(65%品位)的平均定价,以及DR产品的溢价|3到2023年底,力拓花费了5亿美元(力拓的份额)来推进关键路径工程。力拓从2024年1月1日起剩余的资本投资份额预计为57亿美元|4如果按实际价值计算,|5会计处理仍需全面审查最终交易协议,评估代表我们在运营期间的当前预期可持续资本支出(LOM4)1美元/重量会计处理5 Simfer Jersey(力拓拥有53%股份)拥有矿山85%的股份(完全合并)C o n S Tru c ti范围双轨、多用户铁路和转运港口所有权Simfer(42.5%),WCS(42.5%)几内亚政府(15%)建设时间~30个月铁路和港口调试:签约后约30-42个月WCS铁路和港口资本支出投资:名义上30亿美元(Simfer,100%基准);16亿美元RT股份3 Simfer Infro港口和铁路支线:名义价值35亿美元(Simfer,100%基础);19亿美元RT股份3容量120 Mtpa(其中50%为Simfer使用)特许权期限35年,以支付投资偿还运营成本(LOM4)铁路:8美元/wmt;港口:7美元/wmt Simfer/CTG基础设施运营和租赁,支持资本支出(Lom4)2美元/wmt会计处理5 Simfer Jersey(力拓拥有53%股份)拥有42.5%的基础设施(预计将按比例整合)C on n S tr c ti on n

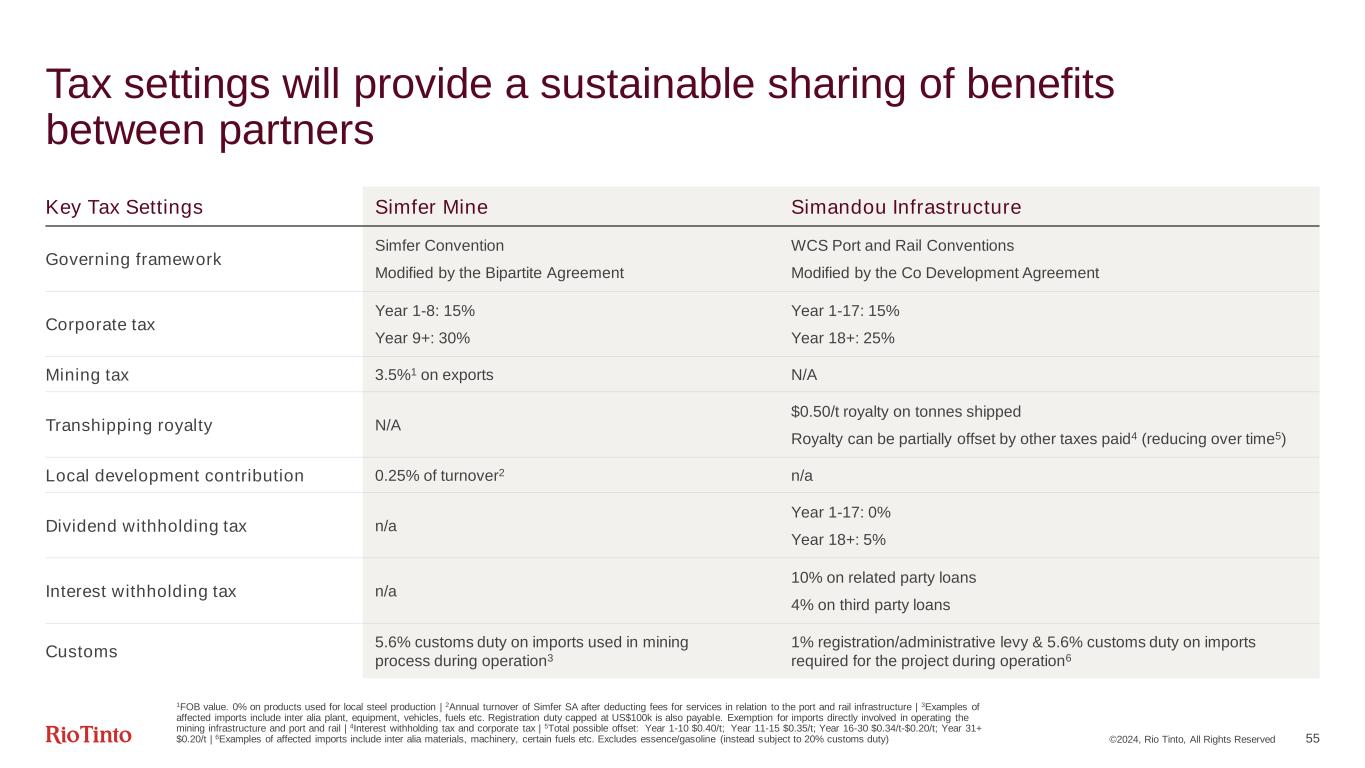

©2024年、力拓、保留所有权利55个税收设置将在合作伙伴之间提供可持续的利益共享关键税收设置Simfer矿山Simandou基础设施管理框架Simfer公约经双方协议修订WCS港口和铁路公约经共同开发协议修订公司税年度1-8:15%年9+:30%年1-17:15%年18+:25%出口矿业税3.5%N/A转运特许权使用费N/A$0.50/吨特许权使用费可被其他税收部分抵消4(随着时间的推移减少5)当地发展贡献0.25%营业额2 n/a股息预扣税n/a 1-17年:0%18+:5%关联方贷款n/a利息预扣税10%第三方贷款关税5.6%运营期间用于采矿过程的进口关税31%登记/行政征税和项目运营期间所需进口关税5.6%FOB价值。用于当地钢铁生产的产品的0%|2 Simfer SA在扣除与港口和铁路基础设施相关的服务费用后的年营业额|3受影响的进口示例包括工厂、设备、车辆、燃料等。还需要支付上限为10万美元的注册税。对经营采矿基础设施以及港口和铁路的直接涉及的进口免税|4利息预扣税和公司税|5可能的抵销总额:第1-10年0.40美元/吨;11-15年0.35美元/吨;16-30年0.34美元/吨-0.20美元/吨;第31年+0.20美元/吨|6受影响的进口示例包括材料、机械、某些燃料等。不包括精华油/汽油(相反,应征收20%的关税)

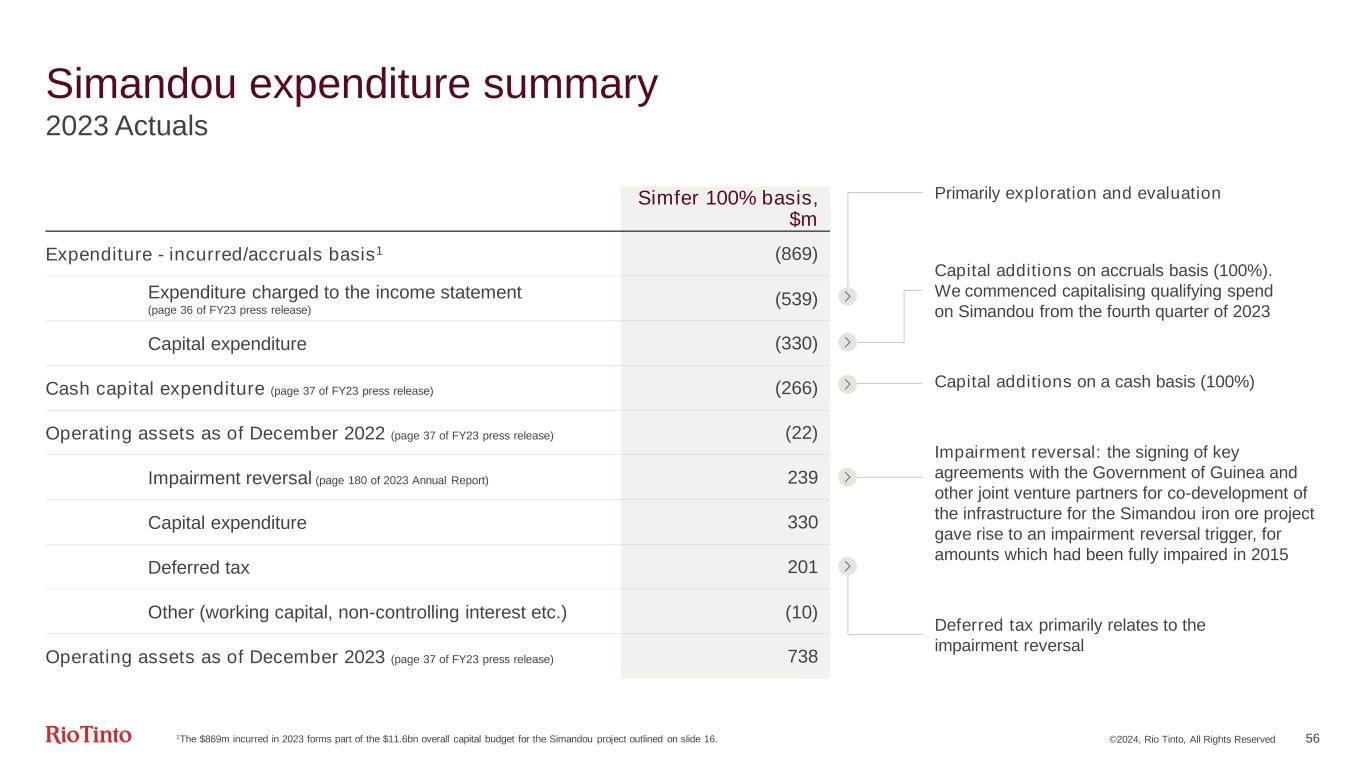

©2024年,力拓,所有权利保留56西芒杜2023年实际支出摘要100%基础,百万美元支出-已发生/应计基础1(869)计入损益表的支出(23财年新闻稿第36页)(539)资本支出(330)现金资本支出(23财年新闻稿第37页)(266)截至2022年12月的营业资产(23财年新闻稿第37页)(22)减值冲销(2023年年度报告第180页)239资本支出330递延税金201其他(营运资本,(10)截至2023年12月的营运资产(23财年新闻稿第37页)738减值准备:与几内亚政府及其他合资伙伴签署共同开发西芒杜铁矿石项目基础设施的主要协议后,触发减值准备的金额已于2015年按应计制增加资本(100%)完全减值。我们从2023年第四季度开始对Simandou的符合条件的支出进行资本化(100%)以现金为基础的资本增加主要与勘探和评估递延税项主要与减值冲销有关1 2023年产生的8.69亿美元是幻灯片16中概述的Simandou项目116亿美元总资本预算的一部分。

脱碳©2024年力拓,保留所有权利57

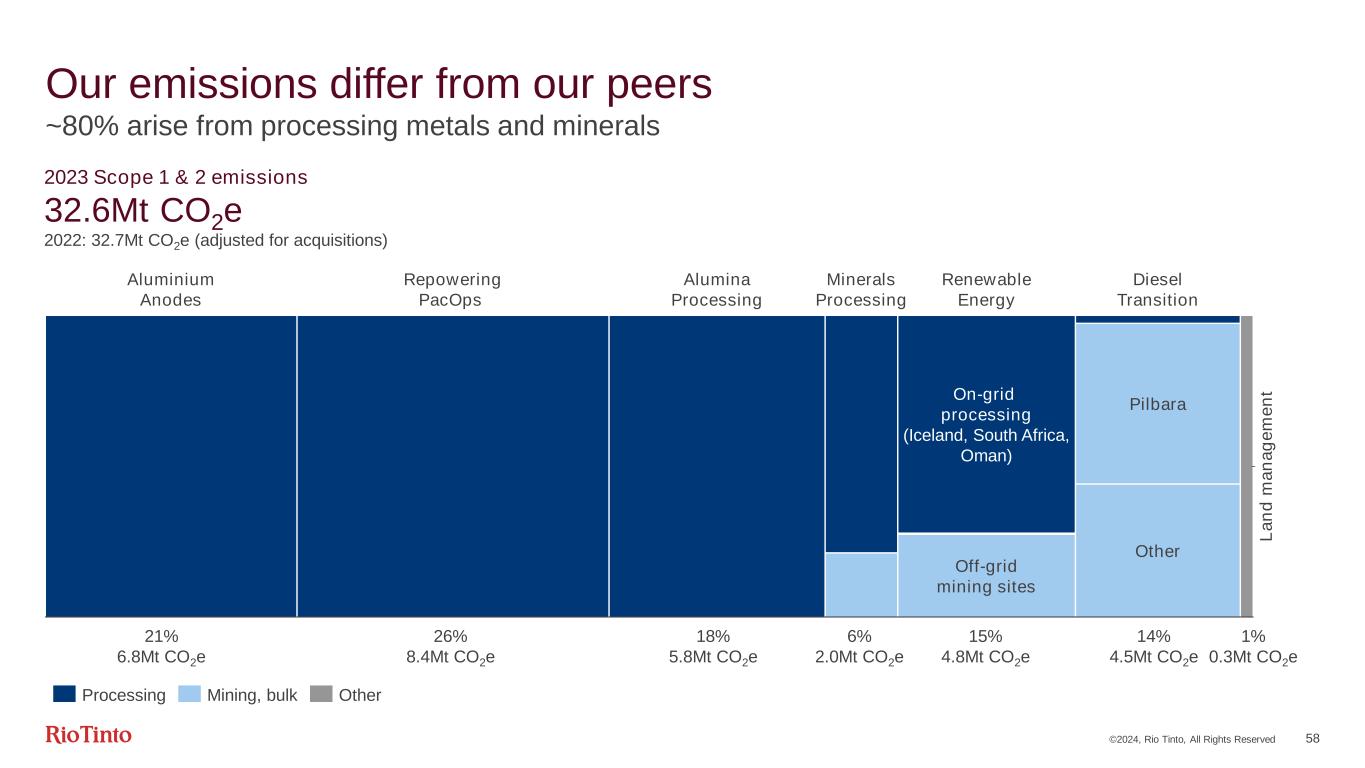

©2024年,力拓,保留所有权利58我们与同行的排放不同于我们的同行~80%来自加工金属和矿产2023范围1和2排放32.6公吨二氧化碳2022:32.7公吨二氧化碳(经收购调整)铝阳极回收PacOps氧化铝加工矿物加工并网加工(冰岛,南非,阿曼)离网采矿点可再生能源皮尔巴拉其他柴油过渡L a nd m a a g e m e n n t 26%8.4吨CO_2e 15%4.8吨CO_2e 21%6.8吨CO_2e 18%5.8吨CO_2e 14%4.5吨CO_2e 6%2.0吨CO_2e 1%0.3吨CO_2e加工开采,散装其他

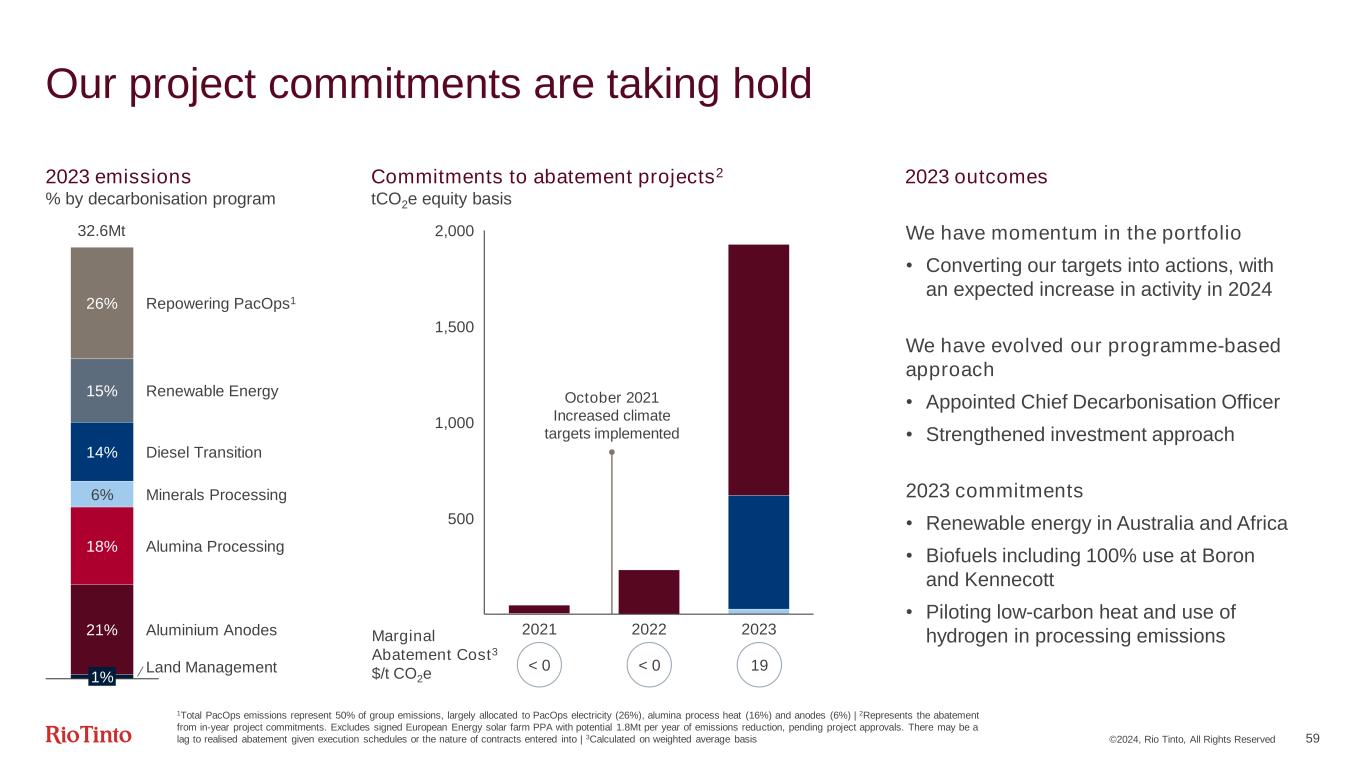

©2024年,力拓,保留所有权利59我们的项目承诺正在兑现对减排项目的承诺2吨二氧化碳权益基础边际减排成本3美元/吨二氧化碳19

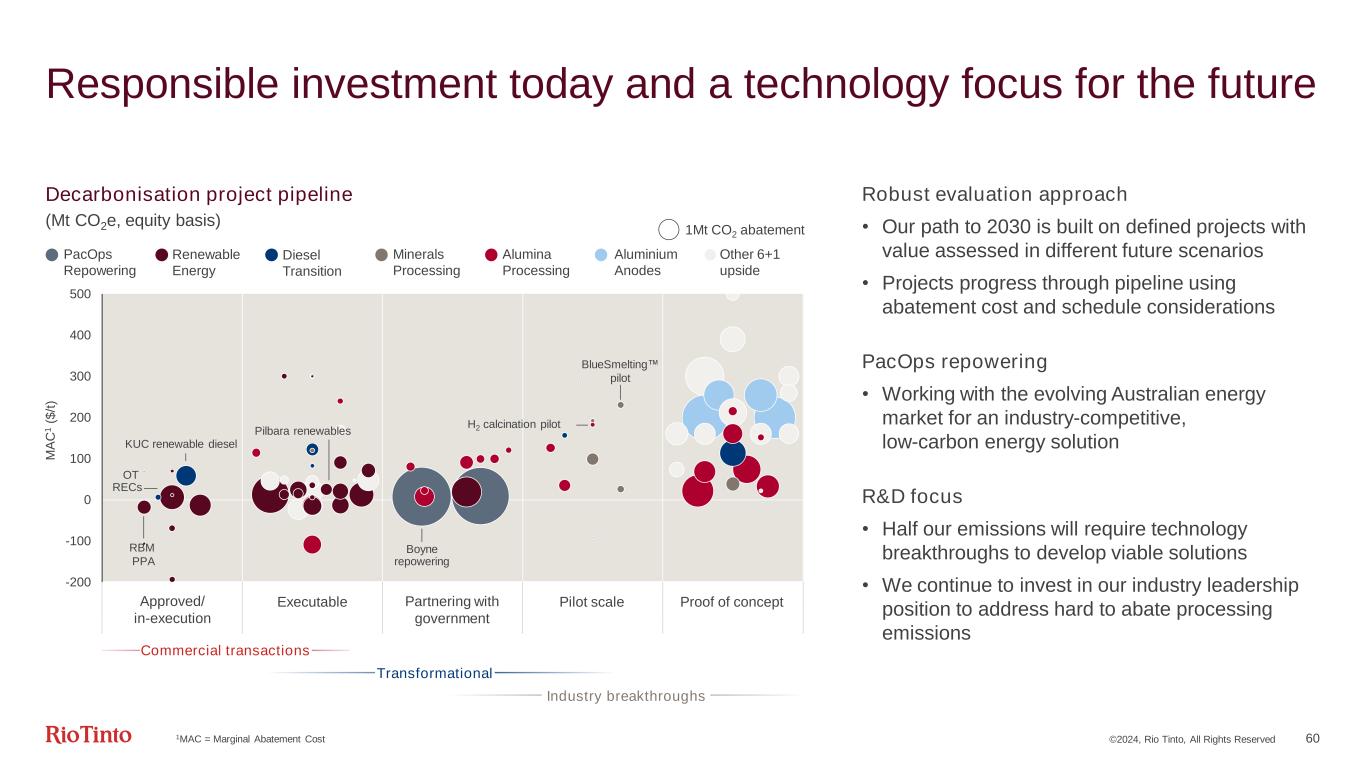

©2024年,力拓,所有权利今天保留了60项负责任的投资,并为未来的脱碳项目管道(Mt CO2e,股权基础)批准/执行中的可执行试点规模与政府合作概念验证-200-100 100 200 300 400 500 M A C 1(美元/吨)RBM PPA BlueSmeling™Pot OT REC 1Mt二氧化碳减排Boyne重新为商业交易提供动力行业突破皮尔巴拉可再生能源H2焙烧试点可再生能源柴油过渡矿物加工氧化铝加工PacOps再生铝节点其他6+1上行的KUC可再生柴油稳健评估方法·我们通向2030年的道路建立在已定义项目的基础上,并在不同的未来情景中进行价值评估·项目通过管道使用减排成本和进度考虑重新供电·与澳大利亚不断发展的能源市场合作,以实现行业竞争力和竞争力低碳能源解决方案研发重点·我们一半的排放将需要技术突破来开发可行的解决方案·我们继续投资于我们的行业领先地位,以解决难以减少加工性排放的问题1MAC=边际减排成本

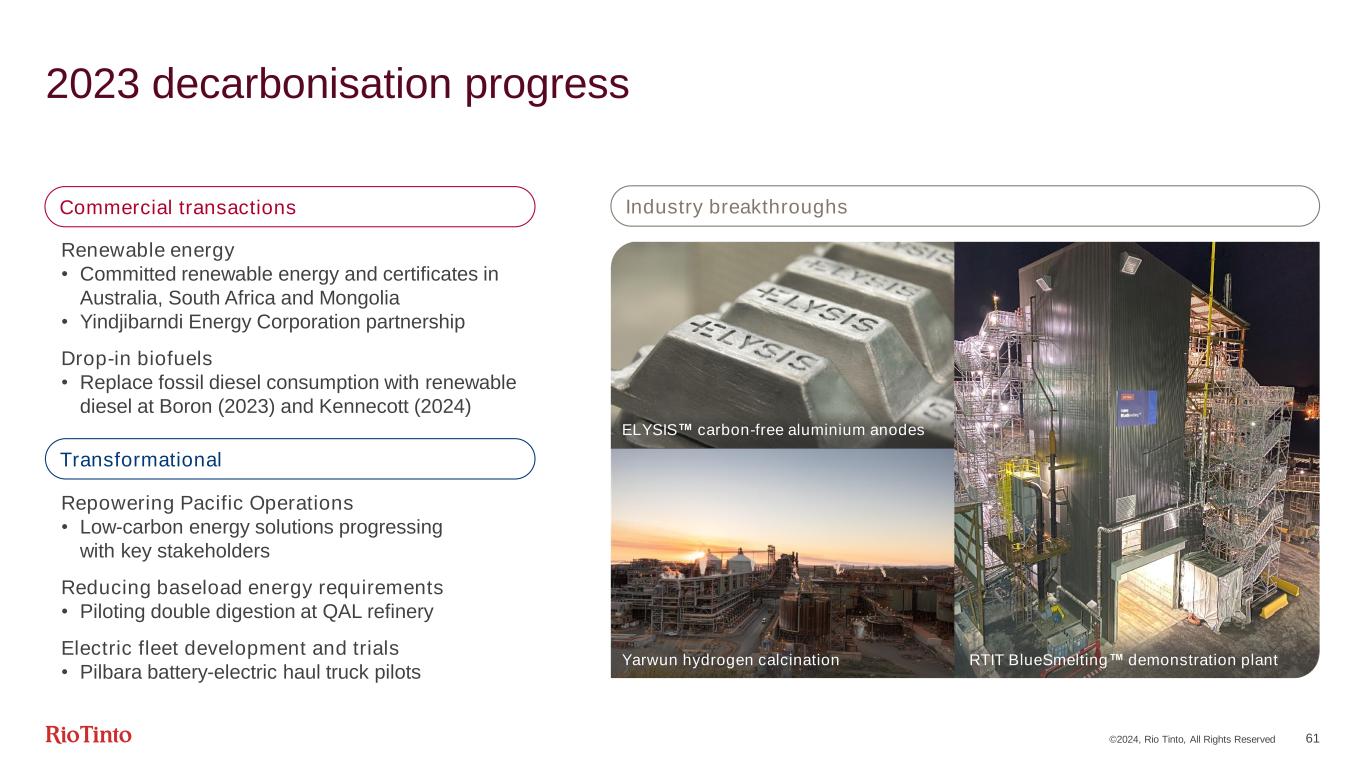

商业交易©2024年,力拓,所有权利保留61 2023年脱碳进展ELYSIS™无碳铝阳极转型恢复太平洋业务·低碳能源解决方案与关键利益相关者一起进步,降低基本负荷能源需求·在卡塔尔炼油厂试行双消化电动车队开发和试验·皮尔巴拉电池电动拖车试点可再生能源·承诺可再生能源并获得澳大利亚、南非和蒙古的证书·Yindjibarndi能源公司合作伙伴关系--在博龙(2023年)和肯尼科特(2024年)用可再生柴油取代化石柴油消费RTIT BlueSmeling™工厂示范Yarwun氢气分解

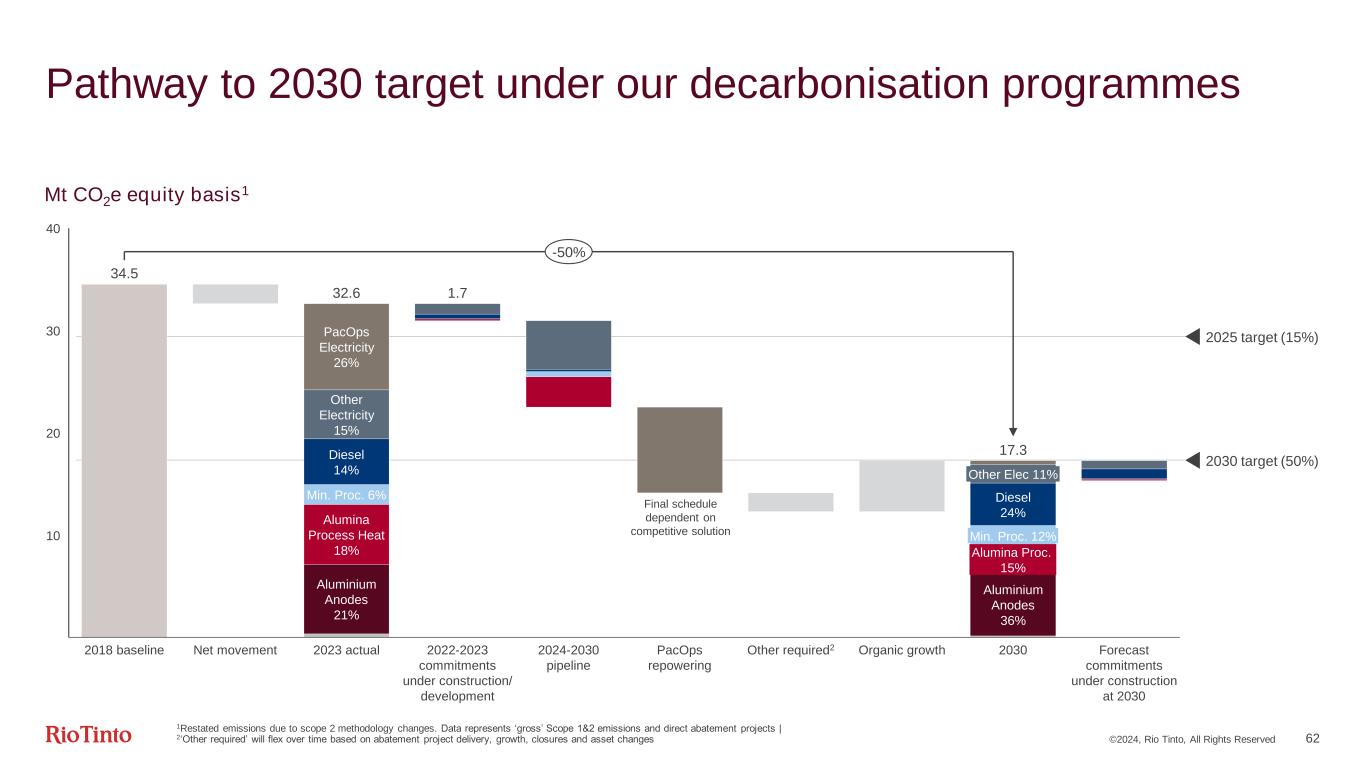

©2024年,力拓,所有权利保留62途径到2030年的目标根据我们的脱碳计划34.5 10 20 30 40 2030 2030正在建设的预测承诺2030年太平洋石油公司电力26%2018年基线净移动其他电力15%2030目标(50%)柴油14%2025目标(15%)分钟。程序6%氧化铝工艺热量18%铝阳极21%2023年实际2022-2023年在建/开发的承诺2024-2030年管道PacOps为其他所需的电力重新供电2有机增长其他电力11%柴油24%程序12%氧化铝工艺。15%32.6 1.7 17.3铝阳极36%-50%最终进度取决于竞争解决方案Mt CO2E权益基础1 1由于范围2方法的变化而重新排放。数据代表范围1和2的排放总量和直接减排项目|2“其他所需的”将根据减排项目的交付、增长、关闭和资产变化随着时间的推移而变化

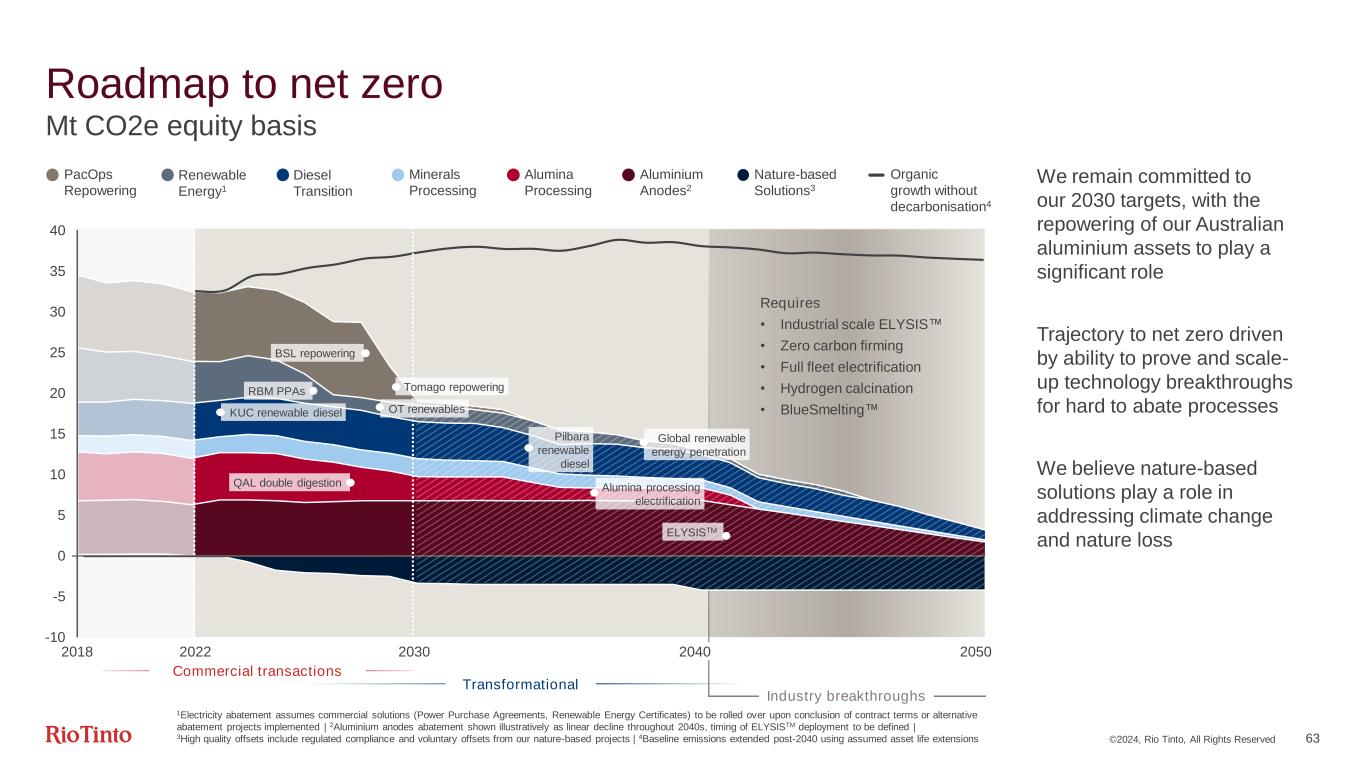

商业交易转型©2024年,力拓,所有权利保留63路线图至净零Mt CO2E股权基础1电力减排假设商业解决方案(购电协议、可再生能源证书)在合同条款签订或实施的替代减排项目结束时滚动|2铝阳极减排在整个2020年代以线性下降的形式示意显示,将确定ELYSISTM部署时间|3高质量补偿包括我们基于自然的项目的法规遵从性和自愿补偿|4使用假定的资产寿命延长要求的基线排放量延长到2040年后需要·工业规模ELYSIS™·零碳固定·全车队电气化·氢气焙烧·BlueSmeling™-10-5 0 5 10 15 20 25 30 35 40 2018 2030 2040 20502022可再生能源1柴油过渡矿物加工氧化铝加工PacOps再生KUC可再生柴油RBM PPA QAL双重消化BSL再供电行业突破铝阳极2基于自然的解决方案3我们仍致力于实现2030年的目标,即不脱碳随着我们的澳大利亚铝资产重新获得动力,在证明能力的推动下实现净零,以及难以减少的工艺的扩大技术突破,我们相信基于自然的解决方案在应对气候变化和自然损失方面发挥了作用,皮尔巴拉可再生柴油氧化铝加工电气化全球可再生能源普及率Tomago重新供电OT可再生能源ELYSISTM

©2024年,力拓,所有权利保留64条脱碳投资途径继续发展脱碳管道(Mt CO2e,股权基础)批准/执行中的可执行试点规模与政府概念验证合作-300-200-100 0 200 300 400 500 600 M A C(美元/吨)商业解决方案(OPEX)资本解决方案1 Mt减排资本分配由NPV/MAC推动,执行就绪性,资产实力更多地使用商业解决方案和合作伙伴关系正在放宽本十年的资本支出要求预计2030年后主要机队电气化总资本支出指导修订为5-6bn1,2 RBM PPA BlueSmeling™Pilot OT REC KUC可再生柴油Boyne Repowering Pilbara可再生能源H2分解1不包括资本化的自愿抵消成本和基于合规的抵消成本(例如澳大利亚保障机制ACCUS),估计至2030年约为10亿美元。由于项目资金不符合会计资本化标准,力拓基于自然的解决方案是运营成本|2不包括与早期研发和研究基于自然的解决方案相关的损益表成本·与我们运营区域相关的开发~5%-%1资本解决方案·现场可再生能源·氧化铝工艺热·可再生柴油~25-30%~90%2023-2030年资本支出%2030 CO2E减排%商业解决方案·PPA、VPPA、REC·生物燃料~65-70%~10%

©2024年,力拓,保留所有权利65投资以降低碳立法风险并减少运营资本解决方案2商业解决方案2立法规定的碳惩罚避免净自由现金流增量碳节约2°C全球碳情景3净自由现金流年度平均净运营成本(百万美元)来自脱碳计划1税前3-5%内部收益率,实际10-13%税前实际净运营成本1年平均净运营成本反映2024-2039年期间的平均成本节约/增量成本,认识到项目交付的时间差异和基础现金流的可变性|2资本解决方案与具有大规模前期资本投资的投资组合项目相关。商业解决方案与通过合同机制交付的项目相关|3采用力拓的竞争领导力情景建模·碳定价的影响力越来越大·~我们50%的排放现在处于立法碳处罚的范围内·2023年的成本并不重要,但随着过渡性安排的展开,将产生更大的影响·不确定的未来碳定价为脱碳资产提供了更高的回报,降低了成本波动性·化石燃料占运营成本的16%·脱碳提供了一个机会,以长期稳定取代这种波动性

©2024年,力拓,所有权利保留了66,500,000公顷土地,致力于到2025年在全球范围内提供高度完整性的基于自然的解决方案采购和投资于高质量的基于自然的解决方案项目,以满足合规要求(例如保障机制)或补充我们的发展组合发展长期合作伙伴关系,为项目提供额外的支持并提供担保信贷在我们的运营区域开发基于自然的解决方案建立基于自然的解决方案伙伴关系在几内亚、马达加斯加和南非发展高完整性项目,目标是到2030年实现100万吨/年的发展组合-在马达加斯加推进试点,2024年在几内亚和南非复制解决自然损失问题,气候变化和社区挑战为紧急的自然保护和恢复提供资金产生高质量的碳信用额度,以补充我们的脱碳努力

©2024年,力拓,保留所有权利67价值链排放:2023年范围3(股权基础)

©2024年,力拓,所有权利保留68个具体的、面向行动的范围3目标1资金批准和技术可行性|2 First Movers联盟与前50家排放供应商就减排脱碳作为2024年高排放类别所有新采购的评估标准推动2024年脱碳,促进和分享精炼流程(研发)采购氧化铝船用钢支持客户到2035年将高炉的排放量减少20%-30%目标到2030年将IOC的范围3(7公吨)减少50%20351委员会Biolron™连续试点工厂到2026年交付一个DRI+电熔炼炉试点工厂1完成对皮尔巴拉选矿试点工厂的研究到2026年实现排放强度到2030年减少50%FMC2到2030年承诺到2030年时租船净零燃料能力的10%改进报告使用实际航程数据2024年95%以上的出货量

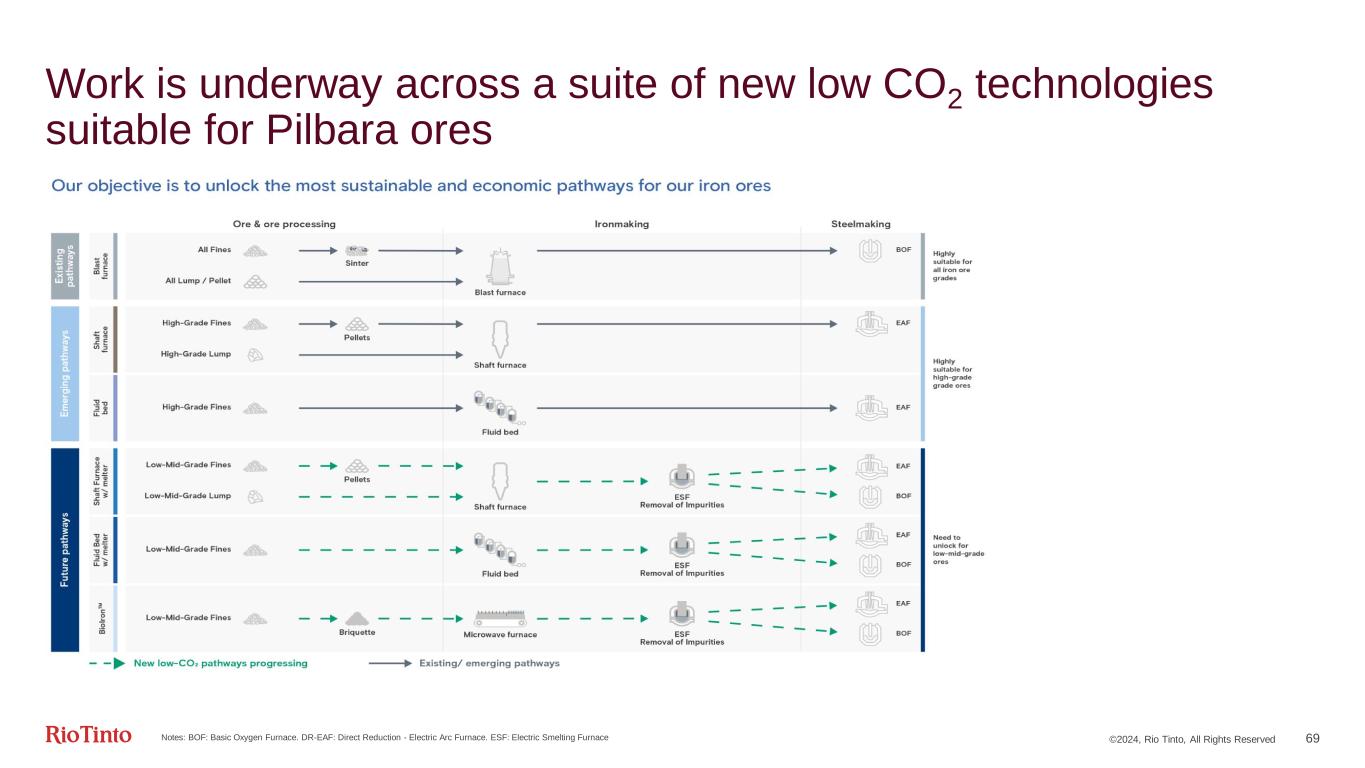

69一套适用于皮尔巴拉矿石的低二氧化碳新技术正在进行中。DR-EAF:直接还原-电弧炉。ESF:电炉©2024年,力拓,版权所有

Explore©2024年力拓,版权所有70

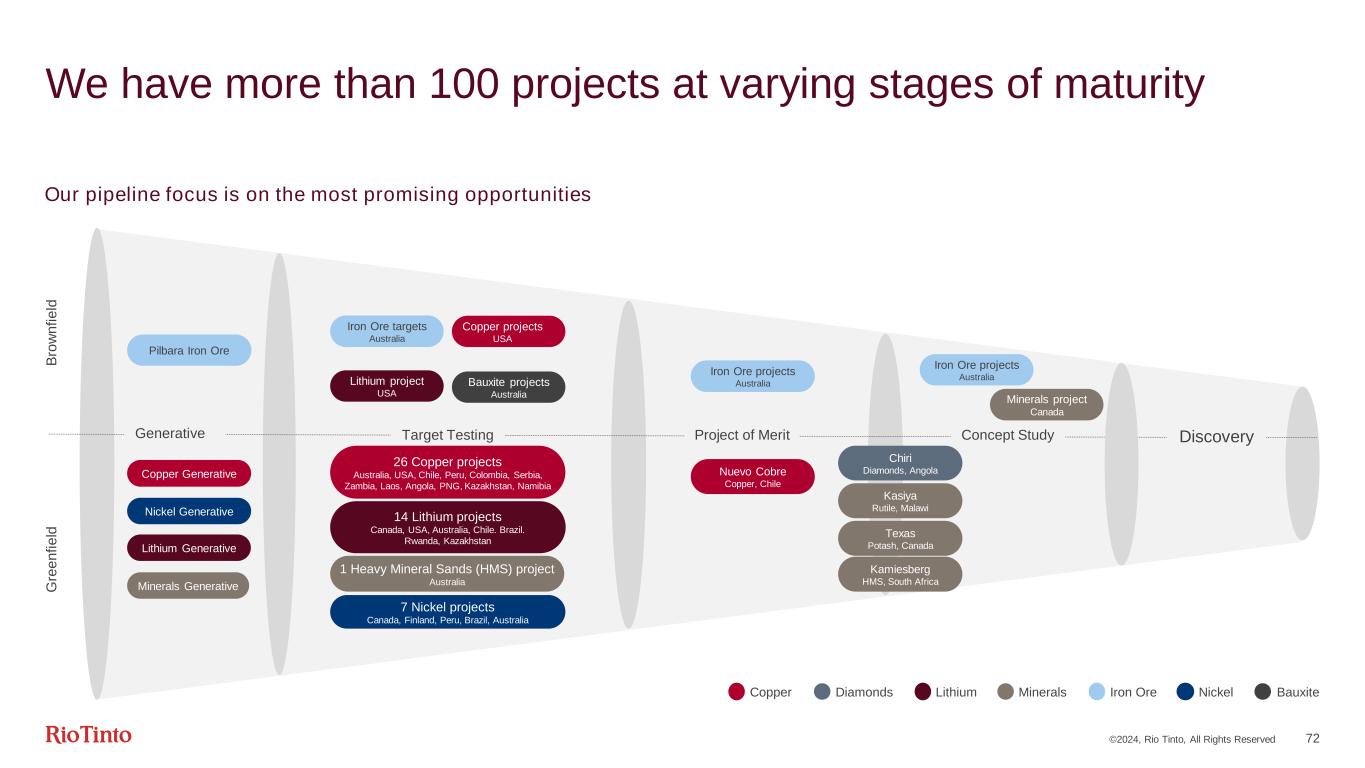

广泛的合作伙伴网络©2024年,力拓,所有权利保留71在我们的历史基础上建设和促进增长世界级勘探团队~4亿美元每年支出~2.5亿美元每年支出450名员工18个国家8种大宗商品>100个在建项目>50%的支出目标是铜矿>70年的研发经验和数据分析以加速发现强大的技术和研发血统1绿地勘探支出|2超过10年5个关键的研发重点领域敏捷性创新咨询委员会风险投资1.5亿美元2

©2024年,力拓,保留所有权利72我们有100多个项目处于不同的成熟阶段我们正在筹备中的重点是最有希望的机会铜钻石锂矿物铁矿石铝土矿镍多产皮尔巴拉铁矿26铜矿项目澳大利亚,美国,智利,秘鲁,哥伦比亚,塞尔维亚,赞比亚,老挝,安哥拉,巴布亚新几内亚,哈萨克斯坦,纳米比亚1重矿砂项目澳大利亚7镍项目加拿大,芬兰,秘鲁,巴西,澳大利亚14个锂项目,加拿大,美国,澳大利亚,智利。巴西。卢旺达,哈萨克斯坦新科布雷铜矿,智利矿产项目加拿大B ro w n FIELD G Re e n Feld目标测试项目MERIT概念研究铜生成矿物生成镍生成锂生成Chiri钻石,安哥拉Kasiya金红石,马拉维德克萨斯州钾肥,加拿大Kamiesberg HMS,南非铁矿石项目澳大利亚铁矿石项目澳大利亚锂项目美国铝土矿项目澳大利亚铜矿项目美国铁矿石目标澳大利亚发现

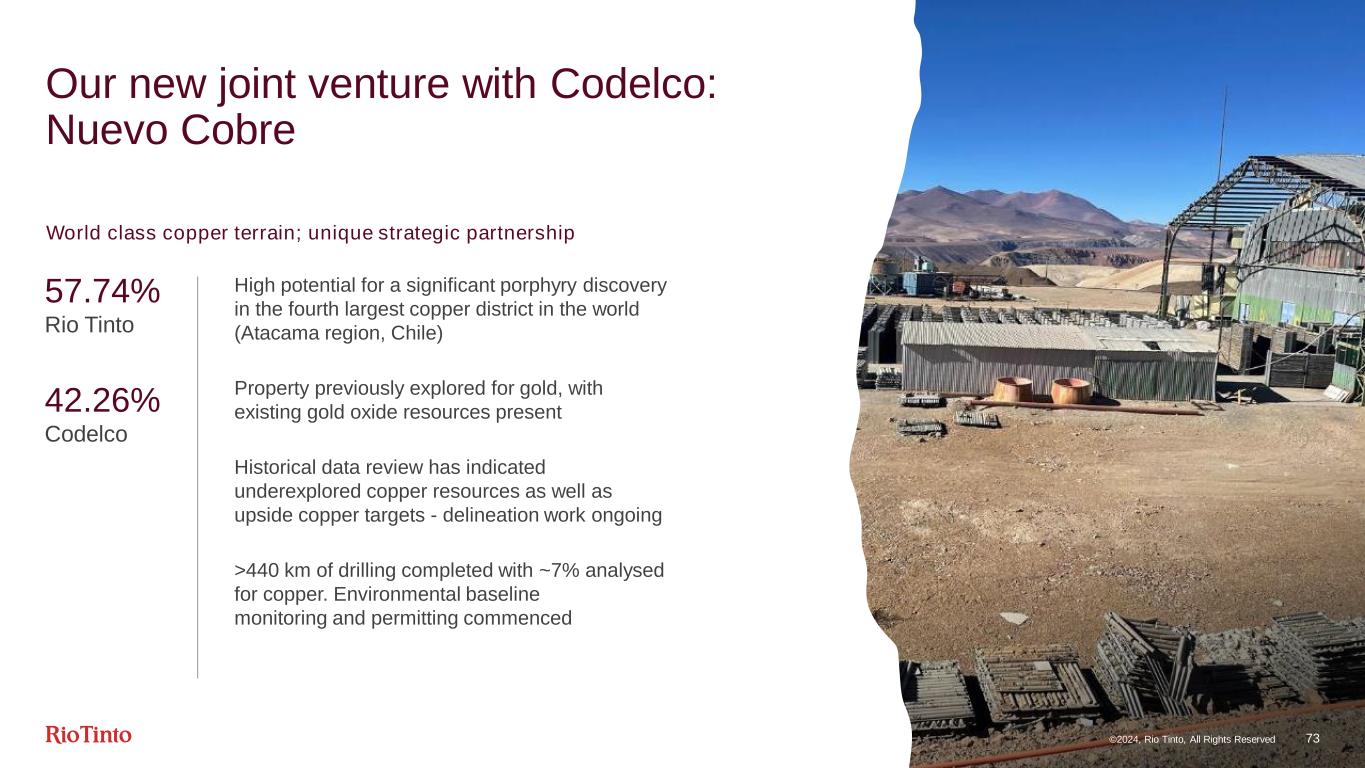

©2024年,力拓,保留所有权利73我们与Codelco的新合资企业:New evo Cobre世界级铜矿地形;独特的战略合作伙伴关系力拓57.74%Codelco在世界第四大铜区(智利阿塔卡马地区)发现重大斑岩的潜力很大,以前勘探过的金矿,现有的金氧化物资源历史数据回顾显示,未被勘探的铜矿资源以及更高的铜矿靶区-正在进行的>440公里的钻探工作,完成了~7%的铜矿分析。环境基线监测和许可工作开始

NutonTM©2024力拓,保留所有权利74

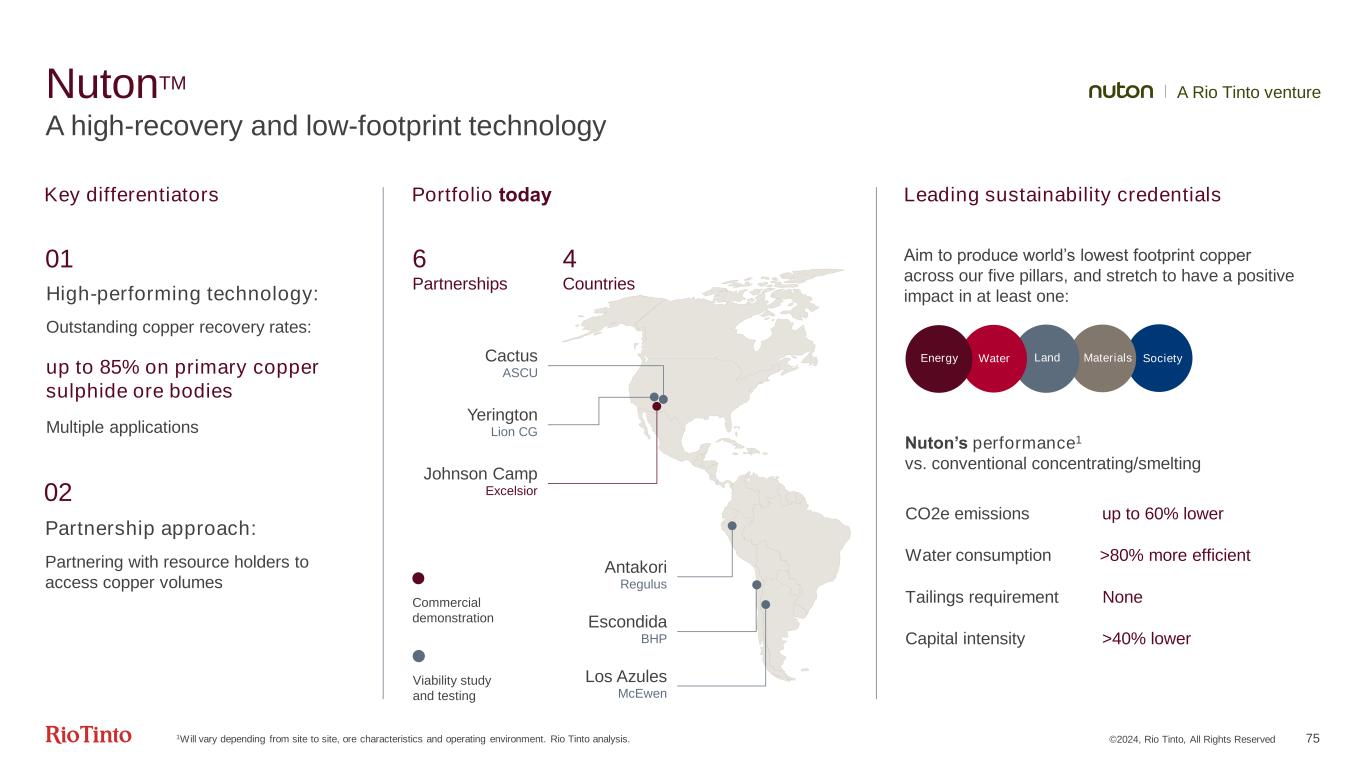

Yerington Lion CG©2024年,力拓,所有权利保留75 NutonTM A高回收和低占地技术杰出的铜回收率:CO2e排放高达60%的低用水量>80%的高效尾矿要求无资本强度>40%低仙人掌ASCU Los Azules McEwen Antakori Regulus Johnson Camp Excelsior EsCondida BHP商业演示可行性研究和测试领先的可持续性证书高性能技术:多个应用程序高达85%的原生硫化铜矿体旨在生产世界上占地面积最低的铜,跨越我们的五个支柱,并延伸到至少一个方面产生积极影响:社会材料陆地水能源与资源持有者合作获取铜量6合作伙伴关系4国家合作伙伴方法:主要差异化投资组合今天01 02 1将因地点而异,矿石特征和运营环境。力拓的分析。纽顿的业绩1与传统的精矿/冶炼力拓合资企业

力拓风险投资资产/公司当前投资/协议关键条款/Nuton Right约翰逊坎普矿山,AZ Excelsior Mining Inc.(多伦多证交所)期权与合资企业协议示范和部署·测试计划正在进行·选择在合资公司中赚取49%,营销权为叶灵顿,NV狮子铜金矿公司(多伦多证券交易所-V)选项赚取协议进行中第二阶段·测试计划正在进行中·选项赚取最高75%,运营和营销权仙人掌矿山,亚利桑那州索诺兰(AZ Arizona Sonoran)(多伦多证券交易所-V)拥有7.2%的ASCU投资者权利协议选项至合资企业协议·测试计划正在进行中·选择获得合资公司高达40%的营销权(视条件而定)·技术委员会成员Los Azules,阿根廷McEwen铜业(私人)拥有14.5%的McEwen铜矿合作协议·测试计划正在进行·McEwen铜板成员·Nuton合作委员会代表不满·2025年2月之前对堆浸技术的独家经营权Antakori,秘鲁Regulus Resources(REG)(多伦多证券交易所-V)拥有16.1%Regulus投资者权利协议·测试计划正在进行·REG董事会席位,技术委员会代表怨恨的埃斯孔迪达,智利必和必拓/RT/JECO材料测试协议埃斯孔迪达参与协议·Nuton测试计划正在进行©2024年,力拓,所有权利保留76今天的Nuton投资组合

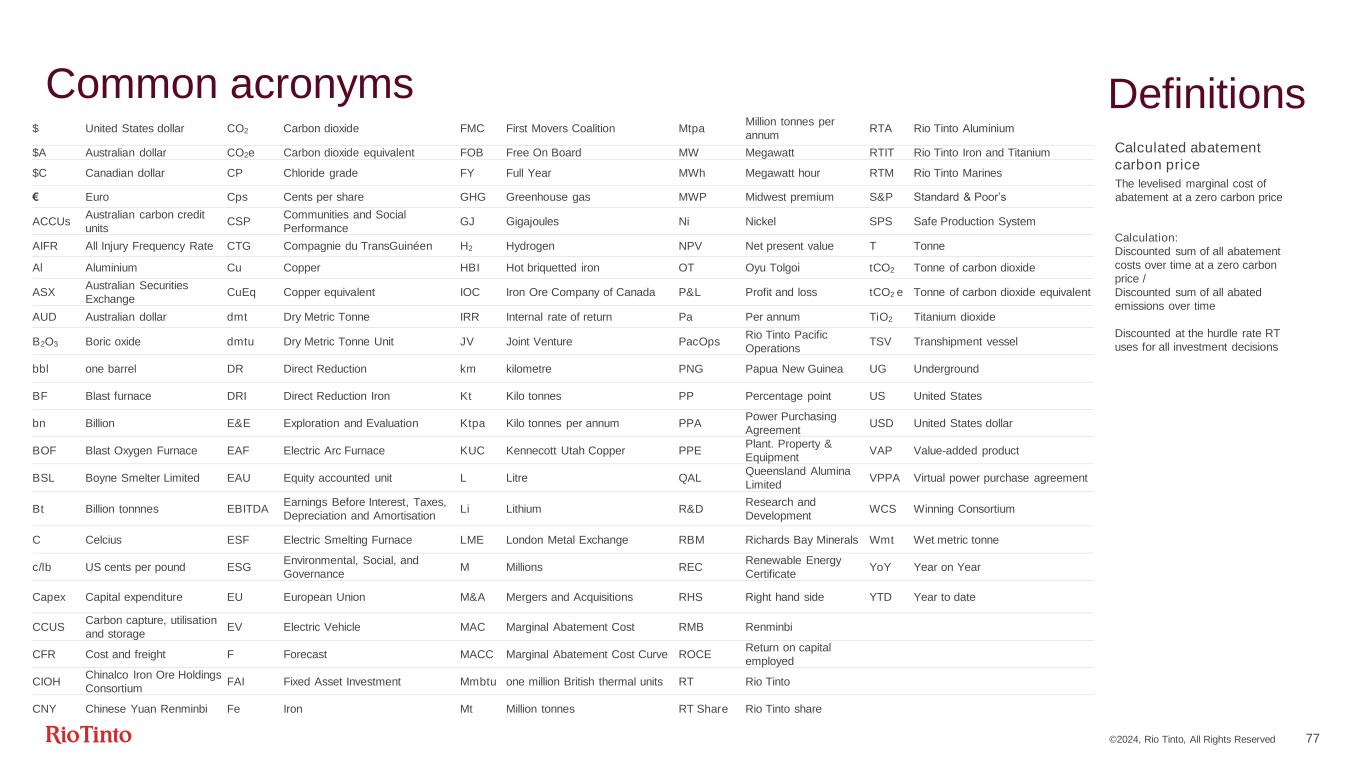

©2024年、力拓、所有权利保留77个通用首字母缩写$美元二氧化碳二氧化碳FMC第一轮联盟Mtpa每年百万吨RTA力拓铝业$A澳元二氧化碳当量FOB船上交货兆瓦级RTIT力拓铁钛$C加拿大元CP氯化物级FY全年兆瓦小时RTM力拓海军陆战队每股欧元欧元温室气体MWP中西部溢价S&P标准普尔ACUS澳大利亚碳信用单位CSP社区和社会表现GJ吉焦耳镍SPS安全生产系统AIFR所有伤害频率CTG公司转产氢气NPV净值t吨铝铝铜净值HBI热压铁OT Oyu Tolgoi tCO2吨二氧化碳ASX澳大利亚证券交易所CuEq铜当量IOC加拿大铁矿石公司P&L损益tCO2吨二氧化碳当量澳元dmt干公吨IRR内部收益率pA年二氧化钛二氧化钛B2O3硼氧化物dmtu干公吨单位合资企业力拓太平洋业务TSV转运船bbl一桶DR直接还原公里PNG巴布亚新几内亚UG地下高炉DRI直接还原铁当量Kt Kilo吨PP个百分点美国10亿Kilo年勘探和评估KPA吨电力采购协议,美元,转炉,高炉,电炉,电弧炉,KUC,肯纳科特,犹他州,铜,PPE工厂。物业及设备增值产品BSL博因冶炼厂有限公司eau股权计入单位L升QAL昆士兰铝业有限公司VPPA虚拟电力购买协议BT 10亿吨EBITDA息税折旧及摊销前利润Li锂研发研发WCS中标财团C Celcius ESF电动熔炼炉LME伦敦金属交易所RBM理查德湾矿产湿吨每磅c/lb美分每磅ESG环境、社会和治理M百万REC可再生能源证书同比资本支出欧盟并购和收购CCRHS右手边年度至今美国碳捕获,碳捕获,环境,社会和治理使用和储存电动汽车MAC边际减排成本人民币CFR成本和运费F预测MACC边际减排成本曲线ROCE资本回报率中铝铁矿石控股集团FAI固定资产投资MMBtu 100万英热单位RT力拓CNY人民币铁Mt百万吨RT股份力拓股份定义计算的减排碳价零碳价格下的平均减排边际成本计算:以零碳价格折现一段时间内所有减排成本之和/一段时间内所有减排的贴现总和按门槛利率贴现用于所有投资决策

©2024, Rio Tinto, All Rights Reserved 58 Our emissions differ from our peers ~80% arise from processing metals and minerals 2023 Scope 1 & 2 emissions 32.6Mt CO2e 2022: 32.7Mt CO2e (adjusted for acquisitions) Aluminium Anodes Repowering PacOps Alumina Processing Minerals Processing On-grid processing (Iceland, South Africa, Oman) Off-grid mining sites Renewable Energy Pilbara Other Diesel Transition L a n d m a n a g e m e n t 26% 8.4Mt CO2e 15% 4.8Mt CO2e 21% 6.8Mt CO2e 18% 5.8Mt CO2e 14% 4.5Mt CO2e 6% 2.0Mt CO2e 1% 0.3Mt CO2e Processing Mining, bulk Other

©2024, Rio Tinto, All Rights Reserved 59 Our project commitments are taking hold Commitments to abatement projects2 tCO2e equity basis Marginal Abatement Cost3 $/t CO2e 19

©2024, Rio Tinto, All Rights Reserved 60 Responsible investment today and a technology focus for the future Decarbonisation project pipeline (Mt CO2e, equity basis) Approved/ in-execution Executable Pilot scalePartnering with government Proof of concept -200 -100 0 100 200 300 400 500 M A C 1 ( $ /t ) RBM PPA BlueSmelting™ pilot OT RECs 1Mt CO2 abatement Boyne repowering Commercial transactions Transformational Industry breakthroughs Pilbara renewables H2 calcination pilot Renewable Energy Diesel Transition Minerals Processing Alumina Processing PacOps Repowering Aluminium Anodes Other 6+1 upside KUC renewable diesel Robust evaluation approach • Our path to 2030 is built on defined projects with value assessed in different future scenarios • Projects progress through pipeline using abatement cost and schedule considerations PacOps repowering • Working with the evolving Australian energy market for an industry-competitive, low-carbon energy solution R&D focus • Half our emissions will require technology breakthroughs to develop viable solutions • We continue to invest in our industry leadership position to address hard to abate processing emissions 1MAC = Marginal Abatement Cost

Commercial transactions ©2024, Rio Tinto, All Rights Reserved 61 2023 decarbonisation progress ELYSIS™ carbon-free aluminium anodes Transformational Repowering Pacific Operations • Low-carbon energy solutions progressing with key stakeholders Reducing baseload energy requirements • Piloting double digestion at QAL refinery Electric fleet development and trials • Pilbara battery-electric haul truck pilots Renewable energy • Committed renewable energy and certificates in Australia, South Africa and Mongolia • Yindjibarndi Energy Corporation partnership Drop-in biofuels • Replace fossil diesel consumption with renewable diesel at Boron (2023) and Kennecott (2024) Industry breakthroughs RTIT BlueSmelting™ demonstration plantYarwun hydrogen calcination

©2024, Rio Tinto, All Rights Reserved 62 Pathway to 2030 target under our decarbonisation programmes 34.5 10 20 30 40 2030 Forecast commitments under construction at 2030 PacOps Electricity 26% 2018 baseline Net movement Other Electricity 15% 2030 target (50%) Diesel 14% 2025 target (15%) Min. Proc. 6% Alumina Process Heat 18% Aluminium Anodes 21% 2023 actual 2022-2023 commitments under construction/ development 2024-2030 pipeline PacOps repowering Other required2 Organic growth Other Elec 11% Diesel 24% Min. Proc. 12% Alumina Proc. 15% 32.6 1.7 17.3 Aluminium Anodes 36% -50% Final schedule dependent on competitive solution Mt CO2e equity basis1 1Restated emissions due to scope 2 methodology changes. Data represents ‘gross’ Scope 1&2 emissions and direct abatement projects | 2‘Other required’ will flex over time based on abatement project delivery, growth, closures and asset changes

Commercial transactions Transformational ©2024, Rio Tinto, All Rights Reserved 63 Roadmap to net zero Mt CO2e equity basis 1Electricity abatement assumes commercial solutions (Power Purchase Agreements, Renewable Energy Certificates) to be rolled over upon conclusion of contract terms or alternative abatement projects implemented | 2Aluminium anodes abatement shown illustratively as linear decline throughout 2040s, timing of ELYSISTM deployment to be defined | 3High quality offsets include regulated compliance and voluntary offsets from our nature-based projects | 4Baseline emissions extended post-2040 using assumed asset life extensions Requires • Industrial scale ELYSIS™ • Zero carbon firming • Full fleet electrification • Hydrogen calcination • BlueSmelting™ -10 -5 0 5 10 15 20 25 30 35 40 2018 2030 2040 20502022 Renewable Energy1 Diesel Transition Minerals Processing Alumina Processing PacOps Repowering KUC renewable diesel RBM PPAs QAL double digestion BSL repowering Industry breakthroughs Aluminium Anodes2 Nature-based Solutions3 Organic growth without decarbonisation4 We remain committed to our 2030 targets, with the repowering of our Australian aluminium assets to play a significant role Trajectory to net zero driven by ability to prove and scale- up technology breakthroughs for hard to abate processes We believe nature-based solutions play a role in addressing climate change and nature loss Pilbara renewable diesel Alumina processing electrification Global renewable energy penetration Tomago repowering OT renewables ELYSISTM

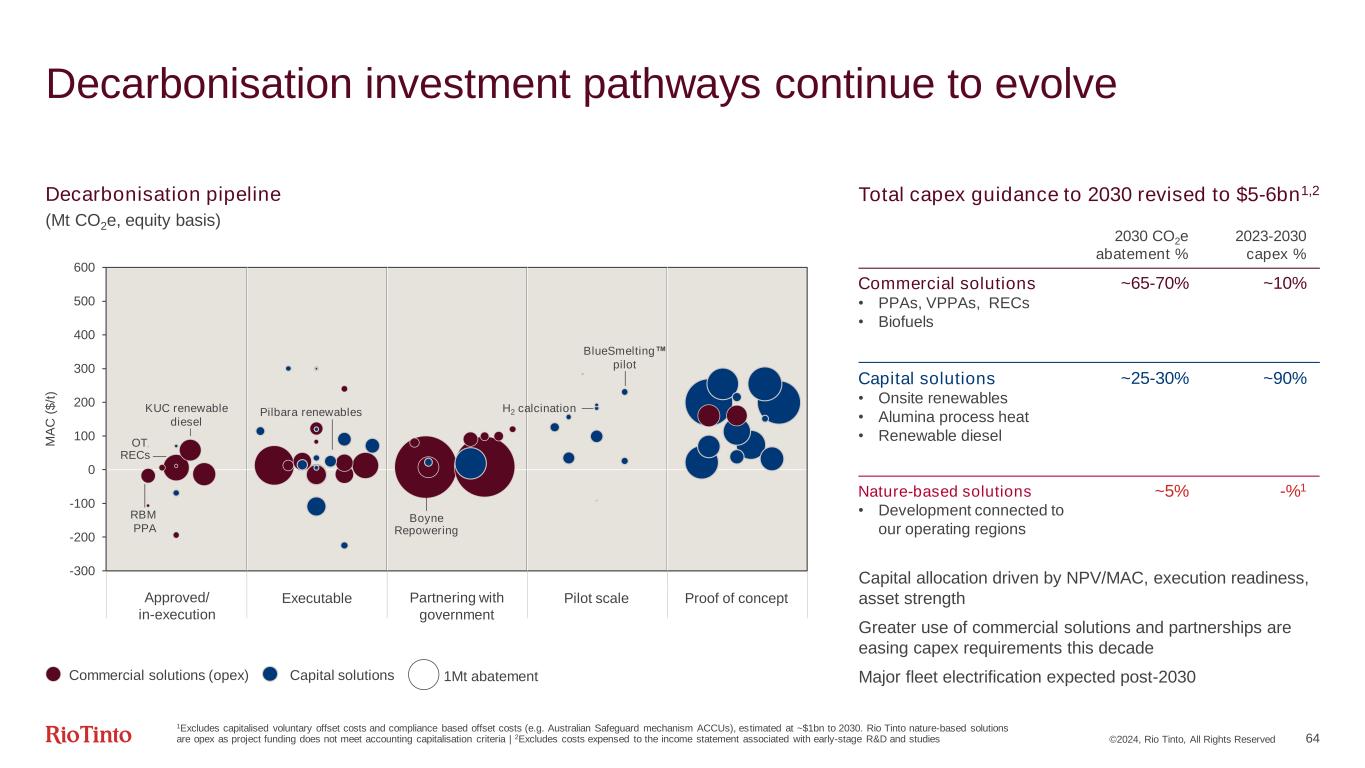

©2024, Rio Tinto, All Rights Reserved 64 Decarbonisation investment pathways continue to evolve Decarbonisation pipeline (Mt CO2e, equity basis) Approved/ in-execution Executable Pilot scalePartnering with government Proof of concept -300 -200 -100 0 100 200 300 400 500 600 M A C ( $ /t ) Commercial solutions (opex) Capital solutions 1Mt abatement Capital allocation driven by NPV/MAC, execution readiness, asset strength Greater use of commercial solutions and partnerships are easing capex requirements this decade Major fleet electrification expected post-2030 Total capex guidance to 2030 revised to $5-6bn1,2 RBM PPA BlueSmelting™ pilot OT RECs KUC renewable diesel Boyne Repowering Pilbara renewables H2 calcination 1Excludes capitalised voluntary offset costs and compliance based offset costs (e.g. Australian Safeguard mechanism ACCUs), estimated at ~$1bn to 2030. Rio Tinto nature-based solutions are opex as project funding does not meet accounting capitalisation criteria | 2Excludes costs expensed to the income statement associated with early-stage R&D and studies Nature-based solutions • Development connected to our operating regions ~5% -%1 Capital solutions • Onsite renewables • Alumina process heat • Renewable diesel ~25-30% ~90% 2023-2030 capex % 2030 CO2e abatement % Commercial solutions • PPAs, VPPAs, RECs • Biofuels ~65-70% ~10%

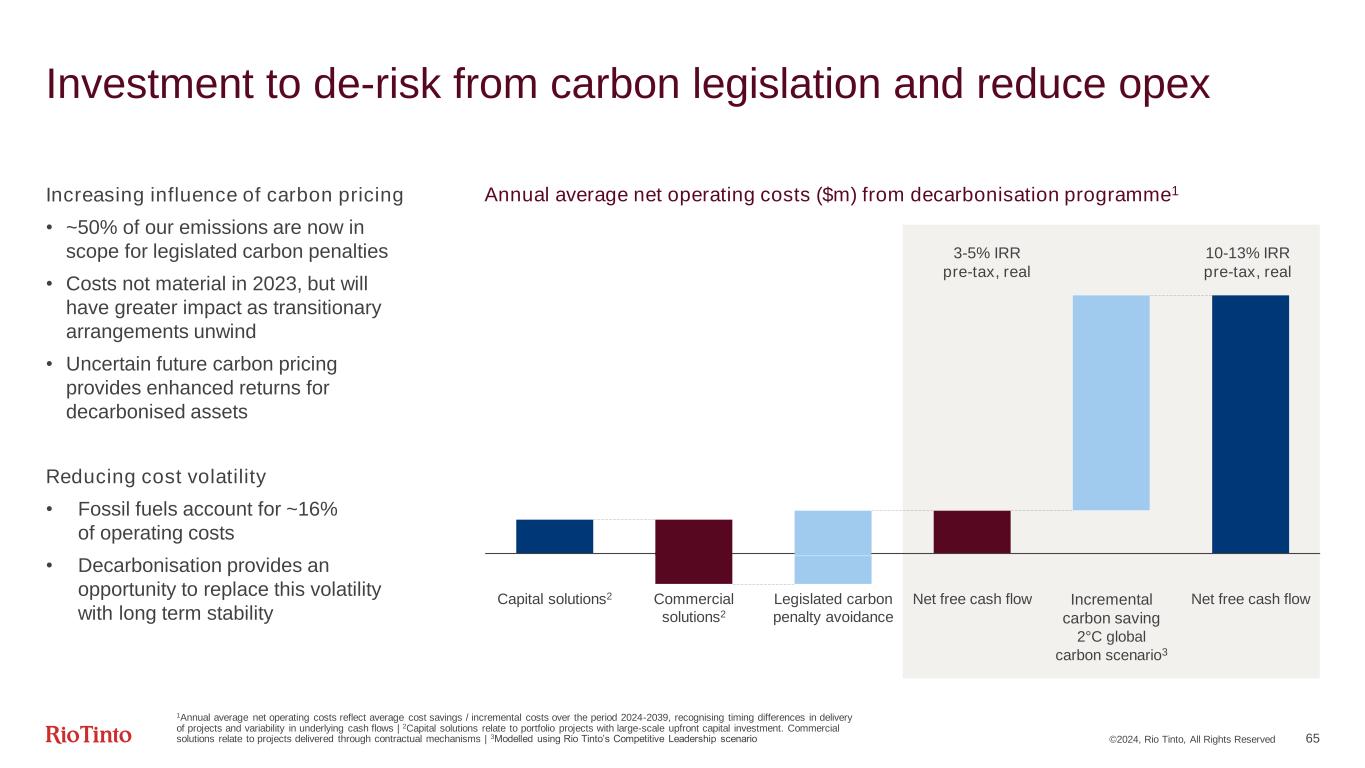

©2024, Rio Tinto, All Rights Reserved 65 Investment to de-risk from carbon legislation and reduce opex Capital solutions2 Commercial solutions2 Legislated carbon penalty avoidance Net free cash flow Incremental carbon saving 2°C global carbon scenario3 Net free cash flow Annual average net operating costs ($m) from decarbonisation programme1 3-5% IRR pre-tax, real 10-13% IRR pre-tax, real 1Annual average net operating costs reflect average cost savings / incremental costs over the period 2024-2039, recognising timing differences in delivery of projects and variability in underlying cash flows | 2Capital solutions relate to portfolio projects with large-scale upfront capital investment. Commercial solutions relate to projects delivered through contractual mechanisms | 3Modelled using Rio Tinto’s Competitive Leadership scenario Increasing influence of carbon pricing • ~50% of our emissions are now in scope for legislated carbon penalties • Costs not material in 2023, but will have greater impact as transitionary arrangements unwind • Uncertain future carbon pricing provides enhanced returns for decarbonised assets Reducing cost volatility • Fossil fuels account for ~16% of operating costs • Decarbonisation provides an opportunity to replace this volatility with long term stability

©2024, Rio Tinto, All Rights Reserved 66 500,000+ hectares of land committed to high integrity nature-based solutions globally by 2025 Sourcing and investing in high-quality nature-based solutions projects to meet compliance requirements (e.g. Safeguard Mechanism) or complement our development portfolio Developing long-term partnerships that provide additional support to projects and guarantee credits offtake Developing nature- based solutions in our operating regions Building nature-based solutions partnerships Developing high integrity projects in Guinea, Madagascar and South Africa Aiming for 1 Mtpa development portfolio by 2030 – pilots advanced in Madagascar, opportunities to replicate in Guinea and South Africa in 2024 Addressing nature loss, climate change and community challenges Financing urgent nature protection and restoration Generating high quality carbon credits to complement our decarbonisation efforts

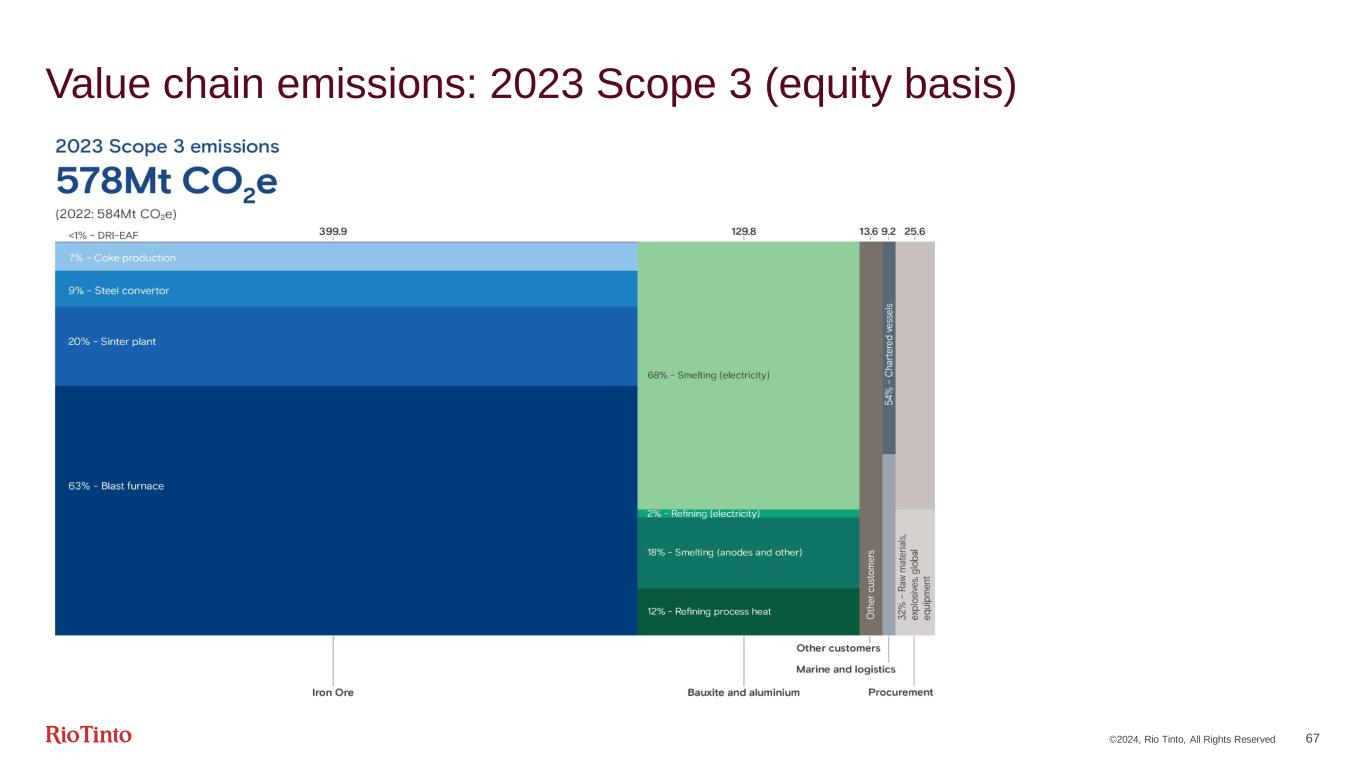

©2024, Rio Tinto, All Rights Reserved 67 Value chain emissions: 2023 Scope 3 (equity basis)

©2024, Rio Tinto, All Rights Reserved 68 Specific, action-oriented Scope 3 targets 1Subject to funding approval and technical feasibility | 2First Movers Coalition Engage with top 50 emitting suppliers on emissions reduction Decarbonisation as evaluation criteria for all new sourcing in high emitting categories in 2024 Advance customer partnerships driving decarbonisation in 2024, advance and share improvements in the refining process (R&D) Procurement Alumina Marine Steel Support customers to reduce emissions from BF 20-30% by 2035 Target a 50% reduction in Scope 3 (7 Mt) from IOC by 20351 Commission Biolron™ Continuous Pilot Plant by 20261 Deliver a DRI + electric smelting furnace pilot plant by 2026 in partnership with a steelmaker1 Finalise study on a beneficiation pilot plant in the Pilbara by 2026 Achieve 50% emissions intensity reduction by 2030 FMC2 pledge of 10% of time charters net zero fuel capability by 2030 Improve reporting – use actual voyage data for 95%+ of shipments in 2024

69 Work is underway across a suite of new low CO2 technologies suitable for Pilbara ores Notes: BOF: Basic Oxygen Furnace. DR-EAF: Direct Reduction - Electric Arc Furnace. ESF: Electric Smelting Furnace ©2024, Rio Tinto, All Rights Reserved

Exploration ©2024 Rio Tinto, All Rights Reserved 70

Extensive network of partners ©2024, Rio Tinto, All Rights Reserved 71 Building on our history and enabling growth World-class exploration team ~$400m annual spend ~$250m1 annual spend 450 employees 18 countries 8 commodities >100 projects in pipeline >50% of spend targeted at copper >70 years of experience R&D and data analytics to accelerate discovery Strong technology and R&D pedigree 1Greenfield exploration expenditure | 2Over 10 years 5 key focus areas for R&D Venture capital investments for agility Innovation Advisory Committee $150m for Centre for Future Materials2

©2024, Rio Tinto, All Rights Reserved 72 We have more than 100 projects at varying stages of maturity Our pipeline focus is on the most promising opportunities Copper Diamonds Lithium Minerals Iron Ore BauxiteNickel Generative Pilbara Iron Ore 26 Copper projects Australia, USA, Chile, Peru, Colombia, Serbia, Zambia, Laos, Angola, PNG, Kazakhstan, Namibia 1 Heavy Mineral Sands (HMS) project Australia 7 Nickel projects Canada, Finland, Peru, Brazil, Australia 14 Lithium projects Canada, USA, Australia, Chile. Brazil. Rwanda, Kazakhstan Nuevo Cobre Copper, Chile Minerals project Canada B ro w n fi e ld G re e n fi e ld Target Testing Project of Merit Concept Study Copper Generative Minerals Generative Nickel Generative Lithium Generative Chiri Diamonds, Angola Kasiya Rutile, Malawi Texas Potash, Canada Kamiesberg HMS, South Africa Iron Ore projects Australia Iron Ore projects AustraliaLithium project USA Bauxite projects Australia Copper projects USA Iron Ore targets Australia Discovery

©2024, Rio Tinto, All Rights Reserved 73 Our new joint venture with Codelco: Nuevo Cobre World class copper terrain; unique strategic partnership 57.74% Rio Tinto 42.26% Codelco High potential for a significant porphyry discovery in the fourth largest copper district in the world (Atacama region, Chile) Property previously explored for gold, with existing gold oxide resources present Historical data review has indicated underexplored copper resources as well as upside copper targets - delineation work ongoing >440 km of drilling completed with ~7% analysed for copper. Environmental baseline monitoring and permitting commenced

NutonTM ©2024 Rio Tinto, All Rights Reserved 74

Yerington Lion CG ©2024, Rio Tinto, All Rights Reserved 75 NutonTM A high-recovery and low-footprint technology Outstanding copper recovery rates: CO2e emissions up to 60% lower Water consumption >80% more efficient Tailings requirement None Capital intensity >40% lower Cactus ASCU Los Azules McEwen Antakori Regulus Johnson Camp Excelsior Escondida BHP Commercial demonstration Viability study and testing Leading sustainability credentials High-performing technology: Multiple applications up to 85% on primary copper sulphide ore bodies Aim to produce world’s lowest footprint copper across our five pillars, and stretch to have a positive impact in at least one: SocietyMaterialsLandWaterEnergy Partnering with resource holders to access copper volumes 6 Partnerships 4 Countries Partnership approach: Key differentiators Portfolio today 01 02 1Will vary depending from site to site, ore characteristics and operating environment. Rio Tinto analysis. Nuton’s performance1 vs. conventional concentrating/smelting A Rio Tinto venture

A Rio Tinto venture Asset/ company Current investment/agreement Key terms/ Nuton rights Johnson Camp Mine, AZ Excelsior Mining Inc. (TSX) Option to JV Agreement Agreement with full pathway on demonstration and deployment • Testing programme underway • Option to earn up to 49% in JV Co with marketing rights Yerington, NV Lion Copper & Gold Corp (TSX-V) Option to Earn-in Agreement Stage 2 in progress • Testing programme underway • Option to earn up to 75%, with operating and marketing rights Cactus Mine, AZ Arizona Sonoran (ASCU) (TSX-V) Own 7.2% ASCU Investor Rights Agreement Option to JV Agreement • Testing programme underway • Option to earn up to 40% in JV Co with marketing rights (subject to conditions) • Technical Committee member Los Azules, Argentina McEwen Copper (Private) Own 14.5% McEwen Copper Nuton Collaboration Agreement • Testing programme underway • McEwen Copper Board member • Nuton collaboration committee representative • Exclusivity over heap-leach technologies until February 2025 AntaKori, Peru Regulus Resources (REG) (TSX-V) Own 16.1% Regulus Investor Rights Agreement • Testing programme underway • REG Board seat, Technical Committee representative Escondida, Chile BHP/ RT/ JECO Material Testing Agreement Escondida Participation Agreement • Nuton testing programme underway ©2024, Rio Tinto, All Rights Reserved 76 The Nuton portfolio today

©2024, Rio Tinto, All Rights Reserved 77 Common acronyms $ United States dollar CO2 Carbon dioxide FMC First Movers Coalition Mtpa Million tonnes per annum RTA Rio Tinto Aluminium $A Australian dollar CO2e Carbon dioxide equivalent FOB Free On Board MW Megawatt RTIT Rio Tinto Iron and Titanium $C Canadian dollar CP Chloride grade FY Full Year MWh Megawatt hour RTM Rio Tinto Marines € Euro Cps Cents per share GHG Greenhouse gas MWP Midwest premium S&P Standard & Poor’s ACCUs Australian carbon credit units CSP Communities and Social Performance GJ Gigajoules Ni Nickel SPS Safe Production System AIFR All Injury Frequency Rate CTG Compagnie du TransGuinéen H2 Hydrogen NPV Net present value T Tonne Al Aluminium Cu Copper HBI Hot briquetted iron OT Oyu Tolgoi tCO2 Tonne of carbon dioxide ASX Australian Securities Exchange CuEq Copper equivalent IOC Iron Ore Company of Canada P&L Profit and loss tCO2 e Tonne of carbon dioxide equivalent AUD Australian dollar dmt Dry Metric Tonne IRR Internal rate of return Pa Per annum TiO2 Titanium dioxide B2O3 Boric oxide dmtu Dry Metric Tonne Unit JV Joint Venture PacOps Rio Tinto Pacific Operations TSV Transhipment vessel bbl one barrel DR Direct Reduction km kilometre PNG Papua New Guinea UG Underground BF Blast furnace DRI Direct Reduction Iron Kt Kilo tonnes PP Percentage point US United States bn Billion E&E Exploration and Evaluation Ktpa Kilo tonnes per annum PPA Power Purchasing Agreement USD United States dollar BOF Blast Oxygen Furnace EAF Electric Arc Furnace KUC Kennecott Utah Copper PPE Plant. Property & Equipment VAP Value-added product BSL Boyne Smelter Limited EAU Equity accounted unit L Litre QAL Queensland Alumina Limited VPPA Virtual power purchase agreement Bt Billion tonnnes EBITDA Earnings Before Interest, Taxes, Depreciation and Amortisation Li Lithium R&D Research and Development WCS Winning Consortium C Celcius ESF Electric Smelting Furnace LME London Metal Exchange RBM Richards Bay Minerals Wmt Wet metric tonne c/lb US cents per pound ESG Environmental, Social, and Governance M Millions REC Renewable Energy Certificate YoY Year on Year Capex Capital expenditure EU European Union M&A Mergers and Acquisitions RHS Right hand side YTD Year to date CCUS Carbon capture, utilisation and storage EV Electric Vehicle MAC Marginal Abatement Cost RMB Renminbi CFR Cost and freight F Forecast MACC Marginal Abatement Cost Curve ROCE Return on capital employed CIOH Chinalco Iron Ore Holdings Consortium FAI Fixed Asset Investment Mmbtu one million British thermal units RT Rio Tinto CNY Chinese Yuan Renminbi Fe Iron Mt Million tonnes RT Share Rio Tinto share Definitions Calculated abatement carbon price The levelised marginal cost of abatement at a zero carbon price Calculation: Discounted sum of all abatement costs over time at a zero carbon price / Discounted sum of all abated emissions over time Discounted at the hurdle rate RT uses for all investment decisions