依据第424(B)(5)条提交

注册号码333-266516

招股说明书 招股说明书补编日期:2022年8月19日

ING Groep N.V.

$15,000,000 5.335%可赎回从固定到浮动评级高级票据 2030年到期

$1,500,000,5.550%可赎回 从固定到浮动利率高级债券将于2035年到期

ING Groep N.V.(发行者)特此提供本金总额15亿美元,5.335%可赎回从固定到浮动利率2030年到期的优先债券(2030年债券),本金总额为15亿美元,5.550%可赎回从固定到浮动利率2035年到期的高级票据(2035年票据,以及2030年票据)将根据发行人和作为受托人(受托人)的纽约梅隆银行伦敦分行(受托人)于2017年3月29日发行的高级债务证券契约发行。

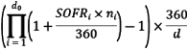

2030年债券的利息将于(I)发行日期起至(但不包括)2029年3月19日(但不包括)(2030年债券赎回日期),利率为年利率5.335厘及(Ii)自2030年债券赎回日期起(并包括),利率等于SOFR指数平均(定义见本文所述)的浮动利率,重置 季度加年利率1.440厘,但最低年利率须为0.00厘(最低利率)。(I)自(并包括)发行日期起至(但不包括)2034年3月19日(2035年债券赎回日期及连同2030年债券赎回日期,赎回日期)的利息将按年利率5.550厘计算;及(Ii)由2035年票据赎回日期起(并包括在内),浮动利率等于SOFR指数平均每季重置一次加1.770年利率,但须受最低利率规限。发行人将于每年3月19日和9月19日每半年支付一次2030年债券的拖欠利息,从2024年9月19日开始,直至(包括)2030年票据赎回日为止,此后每季度拖欠利息一次,分别为2029年6月19日、2029年9月19日、2029年12月19日和2030年3月19日。发行人将从2024年9月19日开始,每半年支付一次2035年票据的利息,利息从2024年9月19日开始,直至(包括)2035年票据赎回日期,此后每季度支付利息的日期为2034年6月19日、2034年9月19日、12月19日、2034年和2035年3月19日。你只能收到现金支付的票据利息。如果SOFR指数平均值停止计算或管理以供公布,发行人可选择SOFR基准替代(如本文定义),票据浮动利率(如本文定义)的计算或确定方式可改变,如本招股说明书附录所述。见《备注》的说明,不再使用。

票据将为发行人S无担保和无从属债务,排名平价通行证除法律另有规定外,发行人与所有发行人S之间没有任何优先权,并不时有其他未偿还的无担保和无从属债务。

发行人可选择于2030年票据赎回日全部赎回2030年票据及(Ii)于2035年票据赎回日赎回2035年票据,金额均为本金的100%,另加赎回日的应计及未付利息(包括额外金额(如有))。此外,发行人还可根据其选择权,在下列情况下随时赎回每一系列票据:(I)如果该系列票据已发行的本金总额中至少75%已被赎回或购买和注销,在每一种情况下,均按其各自本金的100%赎回或购买和注销, 加上截至赎回日的应计和未付利息(包括额外金额(如本文定义)),(Ii)在需要支付额外金额的某些情况下,或(Iii)在发生损失 吸收取消资格事件时(如本文所定义,如果此类亏损吸收丧失资格事件仍在继续),在每种情况下,均按照本招股说明书附录中说明的条款进行赎回。 任何票据的赎回或回购均受债券说明中有关赎回、替代、变更和购买条件所述条款的约束。

即使票据或与之相关的契约或补充契约中有任何相反的规定,如果任何系列票据发生并继续发生损失吸收 取消资格事件(定义见下文),则出票人可在不要求该等票据的持有人或实益所有人同意或批准的情况下,替换全部(但不是仅部分)此类票据,或更改所有(但不是仅部分)此类票据的条款,以使被替换的票据符合或保持符合(定义如下)的票据。请参阅《票据说明》 替代和变更。票据的任何替代或变更均受制于《票据说明》中有关赎回、替代、变更和购买条件的规定。

通过收购票据或其中的任何实益权益,票据的每一位持有人和实益所有人以及随后的每一位票据持有人和实益所有人,(I)承认、接受、同意受发行人S的约束,并同意发行人S决定如上所述取代票据或更改票据的条款,(Ii)授予发行人和受托人以该持有人或实益拥有人的名义和/或代表该持有人或实益拥有人(视属何情况而定)采取任何行动和/或签立和交付任何文件的全部权力和权限。在适用的情况下完成对附注的替换或对附注条款的更改是必要的或方便的;和(Iii)在经修订的1939年《信托契约法》(《信托契约法》)允许的范围内,放弃法律和/或衡平法中针对发行人和受托人的任何和所有债权,同意不就发行人或受托人提起诉讼,并同意发行人和受托人对发行人或受托人采取的任何行动或放弃采取的任何行动不负责任,在任何一种情况下,根据《票据替换和变更说明》的规定,由出票人选择替换票据或更改票据条款。

发行人将申请在纽约证券交易所(NYSE)上市,2030年债券的代码为ING30,2035年债券的代码为ING35?这些票据预计将在首次交割后30天内在纽约证券交易所开始交易。

投资这些票据是有风险的。参阅本招股说明书增刊S-15页开始的风险因素,从随附的招股说明书第10页开始与我们的债务证券和资本证券相关的风险,以及从发行人S截至2023年12月31日的年度20-F表格(2023年20-F表格)第8页开始的风险因素 ,以及通过引用包括在本招股说明书附录和随附的招股说明书中的其他信息 ,以讨论您在决定投资于票据之前应仔细考虑的因素。

重要?优先股规则/禁止向EEA散户投资者出售产品。这些票据不打算向欧洲经济区(EEA)的任何散户投资者出售或以其他方式提供,也不应提供、出售或以其他方式提供给任何散户投资者。就这些目的而言,“散户投资者”一词是指属于以下一项(或多项)的人:(1)第2014/65/EU号指令(经修订,MiFID II)第4(1)条第(11)点所界定的散户客户;或(Ii)指令(EU)2016/97(修订后的保险分销指令)所指的客户,而该客户不符合MiFID II第4条第(1)款第(10)点中定义的专业客户的资格。因此,(EU)第(Br)1286/2014号法规(修订后)不要求提供关键信息文件。发行或出售债券或以其他方式向东亚经济区的散户投资者发售债券或以其他方式向散户投资者发售债券的规定已经准备就绪,因此,根据《优先债券发行规例》,发售或出售债券或以其他方式向东亚经济区的任何散户投资者发售债券可能是违法的。

本招股说明书附录的编制依据是,欧洲经济区任何成员国的任何票据要约都将根据(EU)2017/1129号法规(招股说明书规则)的豁免而编制,不受发布招股说明书的要求 票据要约。就招股章程规例而言,本招股章程附录并非招股章程。

重要:英国PRIIPS 监管/禁止向英国散户投资者销售。这些债券不打算向英国的任何散户投资者发售、出售或以其他方式提供,也不应向任何散户投资者发售、出售或以其他方式提供。就这些目的而言,散户投资者一词是指属于下列一项(或多项)的个人:(I)零售客户,如第2017/565号条例(EU)第2条第(8)点所界定,因其根据《2018年欧洲联盟(退出)法》(修订后的EUWA)而成为国内法的一部分;或(Ii)2000年《金融服务和市场法》(经修订,FSMA)和根据FSMA为实施(EU)2016/97号指令而制定的任何规则或条例所指的客户,如果该客户不符合(EU)第600/2014号法规第2(1)条第(8)点所定义的专业客户的资格,因为该客户是由 凭借EUWA构成国内法律的一部分。因此,(EU)第1286/2014号法规所要求的关键信息文件,因为根据EUWA(英国PRIIPs法规)构成了国内法律的一部分,用于发售或销售债券或以其他方式将其提供给英国的散户投资者, 尚未准备好,因此根据英国PRIIP法规,发售或出售债券或以其他方式向任何散户投资者提供债券可能是违法的。

编制本招股说明书补编的依据是,英国的任何债券要约将根据(EU)2017/1129号法规下的豁免进行 ,因为根据EUWA(英国招股说明书法规),它构成了国内法律的一部分,不受发布债券要约招股说明书的要求。就英国招股章程法规而言,本招股说明书附录 不是招股说明书。

尽管发行人与票据的任何持有人或实益拥有人之间有任何其他协议、安排或谅解,但通过收购票据,票据或其中的任何权益的每一持有人和实益拥有人承认、接受、承认、同意受有关决议机关行使的任何荷兰救市权力的约束,并同意行使可能导致全部或部分本金或利息减少(包括减至零)、注销或减记(不论是永久减记或须经决议机关减记),票据和/或将票据的全部或部分本金或利息 转换为股份或债权,可赋予发行人的股份或其他所有权工具或其他证券或其他义务或另一人的债务,包括通过更改票据的条款(可包括修改利息金额或到期日或付息日期,包括暂停支付一段时间),或票据必须以其他方式用于吸收损失或票据的任何没收,在每一种情况下, 使有关决议机构行使该荷兰自救权力生效。票据或其中任何权益的每名持有人及实益拥有人进一步承认并同意票据或其中任何权益的持有人及实益拥有人的权利受票据持有人及实益拥有人的权利制约,并将于必要时予以更改,以使有关决议机关行使任何荷兰自救权力生效。此外,透过收购任何票据,票据或其中任何权益的每名持有人及实益拥有人进一步确认、同意受有关决议机关行使任何暂停就票据付款一段时间的权力,并同意有关决议机关行使该权力。

就这些目的而言,荷兰自救权力是指根据与在荷兰注册成立的银行、银行集团公司、信贷机构和/或投资公司的清盘有关的任何法律、法规、规则或要求而不时存在的任何法定减记和/或转换权力,在荷兰适用于发行人或由ING Groep N.V.及其合并子公司组成的集团的其他成员,包括但不限于已实施的任何此类法律、法规、规则或要求(包括但不限于荷兰金融监督法)。在欧洲议会和理事会的欧盟指令或条例(包括但不限于欧洲议会和理事会的2014/59/EU指令(修订后的银行恢复和决议指令或BRRD)和欧洲议会和理事会的(EU)第806/2014号条例(修订后的SRM条例)的框架内通过或颁布),在每一种情况下)和/或在《荷兰干预法》(在相关法规中实施)和/或在荷兰决议制度的范围内,或在其他情况下,银行、银行集团公司、信贷机构或投资公司或其任何关联公司的义务可以减少、取消和/或转换为债务人或任何其他人的股份或其他证券或债务,或可被没收(相关决议权力指任何有能力行使荷兰自救权力的当局)。

通过收购票据,在1939年美国信托契约法案(修订)允许的范围内,票据的每个持有人也放弃对受托人的任何和所有债权,同意不就受托人采取的任何行动对受托人提起诉讼,并同意受托人不对受托人采取的任何行动承担责任,或者 放弃采取任何行动,根据荷兰相关决议机构对此类票据行使的荷兰自救权力。

这些票据不是ING Groep N.V.的存款负债,也不受美国联邦存款保险公司或美国、荷兰或任何其他司法管辖区的任何其他政府机构的担保。

美国证券交易委员会和任何美国州证券委员会都没有批准或不批准这些票据,也没有确定本招股说明书附录是真实或完整的。任何相反的陈述都是刑事犯罪。

| 面向公众的价格(1) | 承销 补偿 |

收益,之前 费用,至荷兰国际集团 新泽西州格罗普 |

||||||||||

| 根据2030年注释 |

100.000 | % | 0.210 | % | 99.790 | % | ||||||

| 2030年票据总数 |

$ | 1,500,000,000 | $ | 3,150,000 | $ | 1,496,850,000 | ||||||

| 每张2035年期钞票 |

100.000 | % | 0.310 | % | 99.690 | % | ||||||

| 2035年票据总数 |

$ | 1,500,000,000 | $ | 4,650,000 | $ | 1,495,350,000 | ||||||

| (1) | 另加2024年3月19日起的应计利息(如果有的话)。 |

承销商预计只能在2024年3月19日左右通过存托信托公司(DTC)的设施将票据以簿记形式交付给购买者。票据的实益权益将显示在DTC及其参与者(包括Clearstream Banking,S.A.)保存的记录中,并仅通过该记录进行转移。 和欧洲清算银行SA/NV。

纸币将以登记形式发行,最低面额为200,000美元,超过1,000美元的整数倍 。

联合簿记管理经理

| 巴克莱 | 法国巴黎银行 | 美国银行证券 | 花旗集团 | 英 | ||||

| 加拿大丰业银行 | 渣打银行股份公司 | 富国证券 | ||||||

联席牵头经理

| 蒙特利尔银行资本市场 | 加拿大帝国商业银行资本市场 | Desjardins资本市场 | 道明证券 |

招股说明书补充说明书日期:2024年3月11日