已于2022年3月29日提交给美国证券交易委员会。

注册号码333-253959

美国

证券交易委员会

华盛顿特区20549

第11号修正案

至

表格F-1

注册声明

下

1933年证券法

奥斯汀科技集团有限公司。

(注册人的确切名称见其 章程)

不适用

(注册人姓名英文译本)

| 开曼群岛 | 3679 | 不适用 | ||

| (注册成立或组织的州或其他司法管辖区) | (主要标准工业 分类代码号) |

(税务局雇主 识别码) |

2号楼,101/201

科创路1号

南京市栖霞区

江苏,中国210046

电话:+86(25)58595234

(注册人主要执行办公室的地址,包括邮政编码和电话号码,包括区号)

普格利西律师事务所

图书馆大道850号204号套房

德州纽瓦克,邮编19711

电话:(302)738-6680

(提供服务的代理商的名称、地址,包括邮政编码和电话号码,包括区号)

所有通信的副本,包括 通信

已发送至代理进行维修,应发送至 :

| David,塞伦古特,Esq. | 路易斯·陶布曼,Esq. |

| 王伟,Esq. | 亨特 |

| Ellenoff Grossman&Schole LLP | 华尔街48号,1100套房 |

| 美洲大道1345号,11号这是地板 | 纽约州纽约市,邮编:10005 |

| 纽约,邮编:10105 | 电话:212-530-2206 |

| 电话: (212)370-1300 | |

| 传真: (212)370-7889 |

建议开始向公众出售的大约日期: 在本注册声明生效后,在切实可行的范围内尽快开始。

如果根据1933年《证券法》第415条的规定,本表格中登记的任何证券将以延迟或连续方式提供,请勾选下面的框。☐

如果根据证券法下的规则462(B)提交此表格是为了注册发行的额外证券 ,请选中以下框,并列出同一发行的较早有效注册声明的证券法注册声明编号 。☐

如果此表格是根据证券法下的规则 462(C)提交的生效后修订,请选中以下框并列出同一产品的较早生效的 注册声明的证券法注册声明编号。☐

如果此表格是根据证券法下的规则 462(D)提交的生效后修订,请选中以下框并列出同一产品的较早生效的 注册声明的证券法注册声明编号。☐

用复选标记表示注册人是否为《1933年证券法》第405条所界定的新兴成长型公司。

新兴成长型公司

如果一家新兴成长型公司根据美国公认会计原则 编制其财务报表,则勾选标记表明注册人是否已选择不使用延长的过渡期来遵守†根据证券法第7(A)(2)(B)节提供的任何新的或修订的财务会计准则。☐

†术语“新的或修订的财务会计准则” 是指财务会计准则委员会在2012年4月5日之后发布的对其会计准则编纂的任何更新。

注册人特此在可能需要的日期修改本注册声明,以推迟其生效日期,直至注册人提交进一步的修正案,明确规定本注册声明此后将根据修订后的1933年证券法第8(A)节生效,或直至注册声明于委员会根据上述第8(A)节采取行动后可能确定的日期生效。

此初步招股说明书中的信息不完整,可能会更改。在提交给证券交易委员会的注册声明生效之前,我们不能出售这些证券。本初步招股说明书不是出售这些证券的要约,我们也不在任何不允许要约或出售的司法管辖区征求购买这些证券的要约。

| 初步招股说明书 | 主题 完成,日期为2022年3月29日 |

3,375,000股普通股

奥斯汀科技集团有限公司。

这是奥斯汀科技集团有限公司普通股的首次公开发行,奥斯汀科技集团有限公司是开曼群岛的一家豁免控股公司,基本上是其在中国的所有业务。在本招股说明书中,除非上下文另有说明,否则提及“奥斯汀”指的是控股公司奥斯汀科技集团有限公司,而提及“我们”、“本公司”或“我们的公司”是指奥斯汀和/或其合并子公司。

我们发行3,375,000股普通股,每股面值0.0001美元。我们预计这些股票的首次公开募股价格为每股4.00美元。在此次发行之前,我们的普通股一直没有公开市场。我们已申请将我们的普通股在纳斯达克资本市场(或 纳斯达克)上市,代码为“OST”。我们不能保证我们的普通股会成功在纳斯达克上市; 但除非我们在纳斯达克上市,否则我们不会完成此次发行。

我们既是根据美国联邦证券法定义的“新兴成长型公司” 也是“外国私人发行人”,因此可能会选择遵守本次和未来备案文件中某些已降低的上市公司报告要求。请参阅“招股说明书摘要-成为一家新兴成长型公司的影响“和”招股说明书摘要-作为外国私人发行人的影响.”

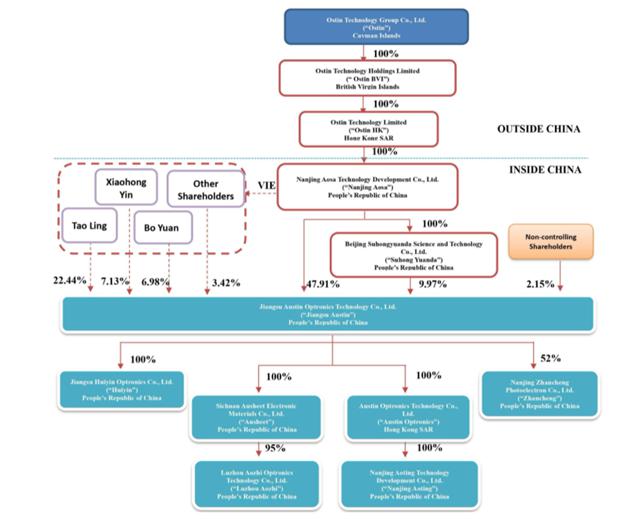

投资我们的普通股涉及重大风险。这些风险可能会导致我们注册出售的证券的价值发生重大变化,或者可能会严重限制或完全阻碍我们向投资者提供或继续提供证券的能力。本招股说明书所提供的普通股 为开曼群岛控股公司的股份,该公司本身并无重大业务,其所有业务基本上 透过在中国人民Republic of China设立的经营实体进行,主要为江苏奥斯汀光电科技有限公司(“江苏奥斯汀”)、我们的控股附属公司及其附属公司。江苏奥斯汀 过去通过一系列合同安排(“VIE安排”)部分控制江苏奥斯汀,原因是其董事、监事和高级管理成员等前股东所拥有的江苏奥斯汀某些股份的转让限制。 自2022年2月16日起,我们终止了VIE安排并完全解除了VIE结构,因此我们 持有江苏奥斯汀97.85%的已发行和流通股。有关我们公司结构和相关变更的说明, 请参阅“公司结构“从第49页开始。

此外,当我们在中国开展所有业务时,我们将面临与在中国开展几乎所有业务相关的法律和运营风险,包括与中国政府的法律、政治和经济政策、中国与美国的关系或中国或美国法规有关的风险,这些风险可能导致我们的业务发生重大变化,和/或 导致我们的普通股价值大幅缩水或变得一文不值,并影响我们向投资者提供或继续提供证券的能力。最近,中国政府在事先没有事先通知的情况下,就中国的经营行为发起了一系列监管行动,并发表了多项公开声明,包括打击证券市场违法行为 ,加强对中国境外上市公司的监管,采取新措施扩大网络安全审查范围,加大反垄断执法力度。根据我们的中国法律顾问King&Wood Mallesons的建议,截至本招股说明书的日期,我们不会直接受到这些监管行动或声明的影响,因为我们没有实施任何垄断行为,我们的业务也不涉及收集用户数据、涉及网络安全或涉及任何其他类型的受限 行业。据吾等中国法律顾问进一步告知,于本招股说明书日期,中国并无有效法律或法规 明确规定吾等的海外上市计划须寻求中国证券监督管理委员会(“证监会”)或任何其他中国政府机关的批准,本公司或我们的任何附属公司亦未收到中国证监会或任何其他中国政府机关就我们计划的海外上市 作出的任何查询、通知、警告或制裁。然而,由于这些声明和中国政府的监管行动是新发布的,官方指导意见和相关实施细则尚未发布, 这些修订或新的法律法规将对我们的日常业务运营、接受外国投资和在美国交易所上市的能力产生什么潜在影响是非常不确定的。全国人民代表大会常务委员会(“SCNPC”) 或其他中国监管机构未来可能颁布法律、法规或实施细则,要求我们公司或我们的任何子公司在美国上市前必须获得中国当局的监管批准。请参阅风险因素“ 从第14页开始,讨论这些法律和运营风险以及在决定购买我们的普通股之前应考虑的其他信息 。

此外,由于美国证券交易委员会和上市公司会计监督委员会(“PCAOB”)最近实施了更严格的标准 ,如果我们的审计师无法得到全面检查,我们的证券可能会被禁止交易。2021年12月16日,PCAOB发布裁定,由于中国当局在中国内地和香港注册的会计师事务所中国和香港的职位,PCAOB无法全面检查或调查总部位于中国内地和香港的会计师事务所,并且PCAOB在其认定报告中包括了总部位于中国或香港的会计师事务所的名单。这份名单不包括我们的审计师TPS Thayer,LLC。 虽然我们的审计师位于美国并在PCAOB注册并接受PCAOB的检查,但如果后来确定PCAOB由于外国司法机构的职位而无法检查或全面调查我们的审计师, 那么这种检查缺失可能会导致我们的证券从证券交易所退市。请参阅“风险因素- 与在中国做生意有关的风险-如果PCAOB无法检查我们的审计师,我们的普通股可能会根据《控股外国公司责任法案》被摘牌 。我们的普通股退市或面临退市威胁,可能会对您的投资价值产生重大不利影响。此外,2021年6月22日,美国参议院通过了《加快外国公司问责法案》,该法案如果获得通过,将修改高频CA法案,并要求美国证券交易委员会禁止发行人的证券在任何美国证券交易所交易,前提是发行人的审计师连续两年而不是三年没有接受美国上市公司会计准则委员会的检查“在第25页。

作为一家控股公司,我们可能依赖我们的中国子公司支付的股息和其他股权分配来满足我们的现金和融资需求。如果我们的任何中国子公司 未来为其自身产生债务,管理该等债务的工具可能会限制其向我们支付股息的能力。然而, 截至本招股说明书之日,我们的子公司中没有一家向我们的控股公司支付任何股息或其他分配。未来,我们可能会通过出资或股东贷款(视情况而定)将海外融资活动(包括本次发行)筹集的现金收益转移至我们的中国子公司。截至本招股说明书发布之日,我们尚未向美国投资者派发任何股息或分红。

截至本招股说明书日期,我们的开曼群岛控股公司与我们的子公司之间没有现金流。资金在我们的中国子公司之间转移用于营运资金用途,主要是在我们的主要运营子公司江苏奥斯汀与其子公司之间。公司之间的资金调拨适用《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》(2020年修订,《关于民间借贷案件的规定》),于2020年8月20日起施行,规范自然人、法人和非法人组织之间的融资活动。根据我们的中国法律顾问King&Wood Mallesons的建议,《关于私人借贷的条款》并不禁止使用一家子公司产生的现金为另一家子公司的运营提供资金。我们尚未 收到任何可能限制我们的中国子公司在子公司之间转移现金的能力的其他限制。此外,我们的控股子公司江苏奥斯汀一直维持现金管理政策,规定江苏奥斯汀与其中国子公司之间的现金转移的目的、金额和程序。江苏奥斯汀定期审查和管理其所有子公司的现金转移,并向其风险管理部和董事会报告。

| 每股 | 总计 | |||||||

| 公开发行价 | $ | 4.00 | $ | 13,500,000 | ||||

| 承销费和佣金 (1)(2) | $ | 0.28 | $ | 945,000 | ||||

| 扣除费用前的收益给我们 | $ | 3.72 | $ | 12,555,000 | ||||

| (1) | 代表承保折扣和佣金等于每股7.0%(或每股0.28美元)。 |

| (2) | 不包括 相当于本次发行总收益1.0%的非实报实销费用津贴,应支付给承销商 ,或偿还承销商的某些费用。有关承销商将收到的其他赔偿条款的说明,请参阅“承销.” |

我们已授予承销商代表45天的选择权,可额外购买最多506,250股普通股,仅用于超额配售(如果有的话)。

美国证券交易委员会(“美国证券交易委员会”)或任何其他监管机构均未批准或不批准这些证券,也未确定本招股说明书 是否真实或完整。任何相反的陈述都是刑事犯罪。

承销商希望在支付普通股费用后将其交付给购买者[●], 2022.

|

|

本招股说明书的日期为[●], 2022.

目录

| 页面 | ||

| 关于这份招股说明书 | II | |

| 招股说明书摘要 | 1 | |

| 风险因素 | 14 | |

| 有关前瞻性陈述的警告说明 | 42 | |

| 收益的使用 | 43 | |

| 股利政策 | 44 | |

| 大写 | 45 | |

| 稀释 | 46 | |

| 民事责任的可执行性 | 47 | |

| 公司历史和结构 | 48 | |

| 选定的合并财务数据 | 52 | |

| 管理层讨论和财务状况及经营结果分析 | 53 | |

| 我们的业务 | 66 | |

| 监管 | 80 | |

| 管理 | 91 | |

| 主要股东 | 96 | |

| 关联方交易 | 97 | |

| 股本说明 | 98 | |

| 未来有资格出售的股票 | 108 | |

| 课税 | 109 | |

| 承销 | 115 | |

| 本次发售的费用 | 124 | |

| 法律事务 | 124 | |

| 专家 | 124 | |

| 在那里您可以找到其他 信息 | 124 | |

| 合并财务报表索引 | F-2 |

您应仅依赖本招股说明书中包含的信息。我们没有,承销商也没有授权任何人向您提供不同的信息。如果任何人 向您提供不同或不一致的信息,您不应依赖这些信息。我们和承销商均未 在任何不允许要约或销售的司法管辖区内提出出售证券的出售要约。阁下不应假设本招股章程所载资料 于本招股章程封面所载日期以外的任何日期均为准确。

对于 美利坚合众国(“美国”或“U.S.”)以外的投资者:我们和承销商均未采取任何行动, 允许在美国以外的任何司法管辖区发行或拥有或分发本招股说明书, 需要为此采取行动。在美国境外拥有本招股说明书的人士必须了解并 遵守与在美国境外发售本公司股份及分发本招股说明书有关的任何限制。

i

关于 本招股说明书

除非另有说明,否则在本招股说明书中,以下术语的含义如下:

| “AIO” | 一体机 | |

| “AMOLED” | 有源矩阵有机发光二极管,是一种有机发光二极管显示技术 | |

| “中国”或 “中华人民共和国” | 中国中华人民共和国,不包括台湾和香港特别行政区、澳门特别行政区 | |

| “代码” | 修订后的《1986年美国国内税法》 | |

| 《交易法》 | 1934年修订的《证券交易法》 | |

| “江苏奥斯汀” | 我们控股的子公司, 是中国注册成立的股份有限公司 | |

| “LED” | 发光二极管,一种发光显示技术 | |

| “纳斯达克” | 纳斯达克股市有限责任公司 | |

| “南京澳航” 或“WFOE” | 南京奥萨科技发展有限公司,我们的全资子公司,是在中国成立的有限责任公司 | |

| “OLED” | 有机发光二极管,一种发光显示技术 | |

| “普通股” | 我们的普通股,面值 每股0.0001美元 | |

| 《奥斯汀》 | 奥斯汀科技集团有限公司,开曼群岛豁免公司 | |

| “我们的公司”, “公司”,“我们”或“我们” | 奥斯汀科技集团有限公司和/或其合并子公司,除非上下文另有说明 | |

| “PCAOB” | 上市公司会计监督委员会 | |

| “偏振器” | 偏振膜,用于LCD/OLED/AMOLED显示器的复合光学薄膜 | |

| “人民币”或“人民币” | 中国的法定货币 | |

| “PDP” | 等离子显示面板,一种使用含有等离子体的小单元的平板显示器 | |

| “PFIC” | 被动对外投资公司 | |

| “美国证券交易委员会” | 美国证券交易委员会 | |

| 《上海稻田》 | 上海稻田贸易有限公司是稻田株式会社的全资子公司。 | |

| 《证券法》 | 修订后的《1933年证券法》 | |

| “TFT-LCD” | 薄膜晶体管液晶显示,一种显示技术 | |

| “美元”、“美元”、“美元”和“美元” | 美国法定货币 | |

| “VIE” | 根据美国公认会计原则(定义见下文),吾等被视为江苏奥斯汀的主要受益人 在江苏奥斯汀成为我们的控股附属公司之前,本公司被视为江苏奥斯汀的主要受益人。 |

我们的报告和功能货币是 人民币。仅为方便读者,本招股说明书包含部分人民币金额按特定汇率折算成美元。除本招股说明书另有说明外,所有人民币兑换成美元的汇率为人民币6.4434元至1.00美元,这是美联储于2021年12月31日公布的汇率。本招股说明书中所指的人民币金额可能已经或可能以这样的汇率兑换成美元,并未做出任何陈述。

我们的财政年度将于9月30日结束。 对特定“财政年度”的引用是指我们截至该日历年度9月30日的财政年度。我们经审计的合并财务报表是根据美国公认会计原则(“美国公认会计原则”)编制的。

除非另有说明或上下文另有要求,否则本招股说明书中的所有信息均假定承销商不行使其超额配售选择权。

本招股说明书中的行业、市场和竞争地位数据来自我们自己的内部估计、调查和研究,以及公开信息、行业和一般出版物以及由第三方进行的研究、调查和研究,包括但不限于CINNO Research。本招股说明书中使用的独立行业出版物均不是为我们准备的。行业出版物、研究、调查、研究和预测一般都表明,它们所包含的信息是从被认为可靠的来源获得的,但不能保证此类信息的准确性和完整性。从这些来源获得的预测和其他前瞻性信息 受与本招股说明书中其他前瞻性陈述相同的限制和不确定因素的约束和不确定性,以及由于各种因素造成的风险,包括“风险因素”中描述的那些因素。这些因素和其他因素可能导致 结果与这些预测和其他前瞻性信息中表达的结果大相径庭。

我们拥有招股说明书中使用的对我们的业务非常重要的商标的专有权利,其中许多商标是根据适用的知识产权法注册的。仅为方便起见,本招股说明书中提及的商标、服务标记和商品名称没有®、™和其他 类似符号,但此类引用并不以任何方式表明,我们不会根据适用的法律在最大程度上主张我们的权利或适用许可人对这些商标、服务标记和商品名称的权利。

本招股说明书包含其他公司的其他商标、服务标志和商品名称。据我们所知,本招股说明书中出现的所有商标、服务标志和商品名称均为其各自所有者的财产。我们不打算使用或展示其他公司的商标、服务标记或商品名称以暗示与任何其他人的关系,或暗示任何其他人对我们的支持或赞助。

II

招股说明书 摘要

建议投资者购买开曼群岛控股公司的股票,而开曼群岛控股公司持有总部位于中国的运营公司97.85%的股份,而开曼群岛控股公司没有自己的业务。

本摘要重点介绍了本招股说明书中其他部分 包含的某些信息。您应仔细阅读整个招股说明书,包括我们的财务报表和相关说明,以及“风险因素”项下描述的风险。根据许多因素,我们的实际结果和未来事件可能会有很大差异。 读者不应过度依赖本文档中的前瞻性陈述,这些陈述仅说明截至本招股说明书封面上的日期 。

概述

我们是一家在开曼群岛注册成立的控股公司。作为一家本身没有实质性业务的控股公司,我们几乎所有的业务都是通过我们在中国成立的运营实体进行的,主要是江苏奥斯汀光电科技有限公司(“江苏奥斯汀”)、我们的 控股子公司及其子公司。

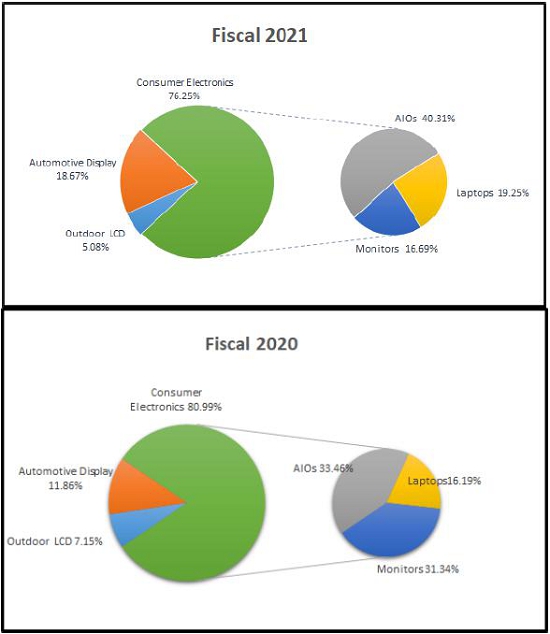

我们是中国的显示模块和偏光片供应商 。我们设计、开发和制造各种尺寸的TFT-LCD模块,并根据客户的规格 定制尺寸。我们的显示模块主要用于消费电子产品、户外LCD显示屏和汽车显示屏。我们还 生产用于TFT-LCD显示模块的偏振片,并正在开发用于OLED显示面板的偏振片。

我们于2010年由一群具有行业专业知识的人士 组建,主要通过江苏奥斯汀及其子公司运营我们的业务。我们目前在中国经营 四个生产设施,总面积为54,665平方米-其中两个位于江苏省,用于生产显示模块,一个位于四川省成都市,用于生产TFT-LCD偏光片,另一个位于四川省泸州市,用于生产主要用于教育领域设备的显示模块。

我们寻求建立基于 我们紧密合作的客户关系和专注于高端显示产品和新显示材料开发的市场地位。我们的 客户包括中国和全球许多领先的计算机、汽车电子和LCD显示器制造商。我们 还成功地将我们的偏光片介绍给中国的许多公司,自 我们于2019年开始生产和销售偏光片以来,我们的收入大幅增长。

我们对技术和创新的奉献精神帮助我们 赢得了中国江苏省高新技术企业称号,使我们在中国的主要运营实体江苏奥斯汀获得了15%的优惠税率和许多其他荣誉,包括但不限于江苏省 信用企业和重点光电产品实验室,这是对我们的信用和研发能力的认可。

在截至 2021年和2020年9月30日的财政年度,我们的收入分别为167,744,801美元和140,073,917美元,净收入分别为3,295,507美元和2,831,286美元。

我们的优势

我们相信,以下优势有助于 我们的增长,并使我们有别于竞争对手:

| ● | 优化的生产能力; | |

| ● | 强大的研发能力; | |

| ● | 加强市场地位; | |

| ● | 长期的客户关系;以及 | |

| ● | 经验丰富的管理团队。 |

我们的战略

我们打算使用以下关键战略来发展我们的业务:

| ● | 扩展与 的协作 我们的终端品牌客户; | |

| ● | 加大新 产品;以及 | |

| ● | 升级我们的生产线。 |

我们的公司历史和结构

本公司为开曼群岛豁免公司,架构为控股公司,并透过江苏奥斯汀及其附属公司在中国进行业务。我们最初是通过成立于2010年12月的江苏奥斯汀开始我们的业务的。

1

随着我们业务的增长,为了促进国际资本对我们的投资,我们于2019年第四季度启动了如下所述的重组,涉及新的离岸和在岸实体 ,并于2020年上半年完成。

2019年9月26日,奥斯汀科技集团有限公司根据开曼群岛法律注册为豁免公司。此外,奥斯汀科技控股有限公司和奥斯汀科技有限公司分别于2019年10月和2019年10月作为中间控股公司在英属维尔京群岛和香港成立。

于二零二零年三月,南京奥莎于中国成立为有限责任公司,并于二零二零年六月成为奥斯廷科技有限公司的全资附属公司。北京苏鸿源达科技有限公司苏虹远大于2019年9月在中国成立为有限责任公司,并于2020年5月成为南京奥莎的全资附属公司,持有江苏奥莎9. 97%的股份。

2020年6月,南京奥莎与江苏奥莎的股东(江苏奥莎的董事、监事或高级管理人员,以及其他股东)订立 VIE安排(不包括苏虹远大,统称为“VIE股东”)持有江苏奥斯汀87.88% 的股份,加上本公司直接拥有江苏奥驰9.97%的股权,使我们能够通过南京奥莎获得对江苏奥驰的 控制权。由于VIE安排,在江苏奥斯汀成为我们的控股 子公司之前(如下所述),我们被视为江苏奥斯汀的主要受益人(出于会计目的),我们将 江苏奥斯汀及其子公司视为截至 2021年及2020年9月30日止财政年度的美国公认会计原则下的合并关联实体。我们根据 美国公认会计原则在我们的财务报表中合并了江苏奥斯汀及其子公司同期的财务业绩。

于 2021年4月,南京奥莎及江苏奥莎解除与江苏奥莎少数股东( 并非奥莎董事、监事或高级管理人员)的部分VIE安排(“非管理层VIE股东”),而其持有的江苏奥斯汀 股份因江苏奥斯汀自愿从 新三板退市而不再受限制,通过行使独家选择权,向非管理层 VIE股东及若干VIE股东(彼等为江苏奥斯汀之董事、监事或高级管理人员)购买合共17,869,615股江苏奥斯汀股份。 因此,本公司透过南京奥莎直接持有江苏奥莎合共57. 88%的股份,而余下 39. 97%则透过可变利益实体安排控制。江苏奥斯汀剩余的2.15%股份目前由两名个人 股东拥有,包括我们的首席执行官兼董事会主席陶凌,他持有1.54%的股份。

于2021年8月,江苏奥思汀的若干董事、监事 及高级管理团队成员(亦为江苏奥思汀已发行股份总数的39. 97% 股东)辞去其在江苏奥思汀的全部职务并订立股份转让协议,据此,他们同意在向相关政府部门登记辞职后六个月后转让江苏奥沙总计39.97%的股份,这导致我们的外商独资企业南京奥沙,于股份转让完成后合共持有江苏奥斯汀97.85%的股份。

于 2022年2月,我们全面终止VIE安排并完成公司架构重组,因此 我们目前持有江苏奥斯汀97. 85%的已发行及流通股 。

有关我们公司结构和相关变更的更多详细信息,请参阅“公司历史和结构。”

截至 2021年及2020年9月30日止财政年度,江苏奥斯汀及其附属公司贡献 我们100%的综合收益及占我们100%的综合总资产及负债,而江苏奥斯汀与我们的财务状况、现金流量及经营业绩 之间并无进行对账。以下江苏奥斯汀及其附属公司的财务资料已纳入综合 财务报表。有关更多信息,请参阅本招股说明书中 第F-1页至第F-32页的合并财务报表和相关附注.

| 截至9月30日, | ||||||||

| 2021 | 2020 | |||||||

| 总资产 | $ | 75,966,481 | $ | 62,929,137 | ||||

| 总负债 | $ | 60,764,626 | $ | 51,666,227 | ||||

| 财政年度结束 9月30日 | ||||||||

| 2021 | 2020 | |||||||

| 收入 | $ | 167,744,801 | $ | 140,073,917 | ||||

| 净利润 | $ | 3,295,507 | $ | 2,831,286 | ||||

| 财政年度结束 9月30日, | ||||||||

| 2021 | 2020 | |||||||

| 经营活动提供(用于)的现金净额 | $ | (17,664,259 | ) | $ | 7,724,681 | |||

| 用于投资活动的现金净额 | (5,197,913 | ) | (5,176,956 | ) | ||||

| 融资活动提供的现金净额 | 18,564,120 | 210,464 | ||||||

| 外币折算的影响 | (379,135 | ) | 133,202 | |||||

| 现金及现金等价物净增(减) | $ | (4,677,187 | ) | $ | 2,891,392 | |||

2

我们所在的行业不是禁止或限制外国投资的行业。因此,根据我们的中国法律顾问金杜律师事务所的建议,除在中国的国内公司从事与我们类似的业务所需的许可外,我们无需获得中国当局(包括中国证监会、中国网信办或任何其他需要批准我们的业务的政府机构)的任何许可。 然而,如果我们没有收到或保持批准,或者我们无意中得出结论认为不需要此类批准,或者适用的法律、法规或解释发生变化,以致我们未来需要获得批准,我们可能受到主管监管机构的调查、罚款或处罚,被勒令暂停相关业务并纠正任何违规行为,被禁止从事相关业务或进行任何发行,这些风险可能导致我们的业务发生重大不利变化, 显著限制或完全阻碍我们向投资者提供或继续提供证券的能力,或导致此类证券大幅贬值或变得一文不值。

截至本招股说明书日期,吾等及吾等的中国附属公司已从中国当局获得从事目前在中国进行的业务所需的所有许可证、许可或批准,并无任何许可或批准被拒绝。这些许可证和许可包括《营业执照》、《对外贸易经营者备案登记表》、《出入境检验检疫代理报告申请书》、《安全生产标准化证书》和《人民海关Republic of China报关单位登记证》。下表提供了我们的中国子公司持有的许可证和权限的详细信息。

| 公司 | 许可证/权限 | 发布 权威 | 效度 |

| 江苏奥斯汀光电科技有限公司。 | 营业执照 | 江苏省市场监管局 | 长期的 |

| 中国人民海关Republic of China报关单位登记证 | 人民Republic of China金陵海关 | 长期的 | |

| 备案 对外贸易经营者登记表 | 商务部指定的符合条件的地方外贸主管部门 | 长期的 | |

| 《出入境检验检疫报告代理登记申请书》 | 江苏 出入境检验检疫局 | 长期的 | |

| 四川欧舍特电子材料有限公司 | 营业执照 | 成都市双流区行政审批局 | 长期的 |

| 中国人民海关Republic of China报关单位登记证 | 成都海关人民Republic of China | 长期的 | |

| 备案 对外贸易经营者登记表 | 商务部指定的符合条件的地方外贸主管部门 | 长期的 | |

| 《出入境检验检疫报告代理登记申请书》 | 四川 出入境检验检疫局 | 长期的 | |

| 安全生产标准化证书 | 成都市 应急管理局 | 截止日期:2024年7月4日 | |

| 南京奥亭科技发展有限公司。 | 营业执照 | 南京市市场监督管理局 | 截止日期:2045年5月12日 |

| 安全生产标准化证书 | 南京江北新区管委会应急管理局 | 截止日期:2023年11月 |

3

| 泸州奥智光电科技有限公司 | 营业执照 | 泸州市纳西区市场监督管理局 | 长期的 |

| 备案 对外贸易经营者登记表 | 商务部指定的符合条件的地方外贸主管部门 | 长期的 | |

| 江苏惠银光电有限公司。 | 营业执照 | 南京市工商行政管理局 | 截止日期:2043年5月1日 |

| 南京展成光电有限公司。 | 营业执照 | 南京市玄武区市场监督管理局 | 截止日期:2031年12月14日 |

| 奥斯汀 光电科技有限公司 | 营业执照 | 公司注册处(香港) | 长期的 |

| 南京奥萨科技发展有限公司。 | 营业执照 | 南京市市场监督管理局 | 长期的 |

| 北京苏宏源达科技有限公司 | 营业执照 | 北京市市场监督管理局 | 长期的 |

根据我们的中国法律顾问金杜律师事务所的建议,根据任何现有的中国法律、法规或规则,目前我们或我们的任何子公司在美国上市前均不需要获得中国当局的监管批准,包括中国证监会、中国网信办或任何其他需要批准江苏奥斯汀业务的中国相关监管机构。然而,中国政府 可能会采取行动,对基于中国的发行人在海外和/或外国投资此类公司的发行施加更多监督和控制 ,这可能会显著限制或完全阻碍我们向中国以外的投资者提供或继续提供证券的能力 ,并导致我们的证券价值大幅缩水或变得一文不值。请参阅“风险因素- 与在中国做生意有关的风险-根据并购规则和/或中国有关监管机构未来颁布的任何其他法规 ,任何必须事先获得批准的要求都可能推迟此次发行,如果需要,如果未能获得任何此类批准,可能会对我们的业务、经营业绩和声誉以及我们 普通股的交易价格产生重大不利影响,还可能给此次发行带来不确定性,并影响我们向中国以外的投资者发售或继续发售证券的能力 “在第18页。

根据我们的中国法律顾问King&Wood Mallesons的建议,截至本招股说明书日期,我们不需要获得任何中国政府当局的任何许可,即可向外国投资者提供证券。我们一直在密切关注中国在海外上市所需的任何必要的中国证监会或其他中国政府部门批准的监管动态,包括此次发行。截至本招股说明书日期,吾等尚未收到中国证监会或其他中国政府部门对本次发行的任何查询、通知、警告、制裁或监管机构的反对意见。然而,在制定、解释和实施与海外证券发行和其他资本市场活动有关的监管要求方面,仍然存在很大的不确定性。如果未来确定本次发行需要中国证监会、中国网信办或 任何其他监管机构的批准,我们可能面临中国证监会、中国网信办或其他中国监管机构的制裁。这些监管机构可能会对我们在中国的业务处以罚款和处罚,限制我们在中国以外的派息能力,限制我们在中国的业务,推迟或限制将本次发行所得资金汇回中国,或采取其他可能对我们的业务、财务状况、运营结果和前景以及我们证券的交易价格产生重大不利影响的行为。中国证监会、中国网信办或其他中国监管机构也可能采取行动,要求或建议我们在结算和交付我们的 普通股之前停止此次发行。因此,如果您在结算和交割之前或之前从事市场交易或其他活动, 您这样做是有可能无法进行结算和交割的。此外,如果中国证监会、中国网信办或 其他中国监管机构后来颁布新规则,要求我们必须获得他们的批准才能进行此次发行,如果建立了获得此类豁免的程序,我们可能无法 获得此类批准要求的豁免。有关此类审批要求的任何不确定性和/或负面宣传都可能对我们证券的交易价格产生重大不利影响。 请参阅“风险因素-与在中国做生意相关的风险-中国政府对我们开展商业活动的方式施加重大影响。中国政府也可能在任何时候干预或影响我们的业务和此次发行 ,这可能导致我们的业务发生实质性变化,我们的普通股可能会贬值或变得一文不值“ 在第16页。

4

下表汇总了截至本招股说明书日期的公司结构 :

股息和其他分配

我们 是一家控股公司,没有自己的实质性业务,也不产生任何收入。目前,我们几乎所有的业务都是通过我们的控股子公司江苏奥斯汀及其子公司进行的。根据中国法律和法规,我们只能通过贷款或出资向中国子公司提供资金,并且只有在满足适用的政府注册和批准要求的情况下才能提供资金。请参阅“风险因素-与在中国做生意有关的风险-中国对境外控股公司对中国实体的贷款和直接投资的监管,以及政府对货币兑换的控制可能会推迟我们利用此次发行所得向我们的中国子公司发放贷款或额外出资 ,这可能会对我们的流动性以及我们为业务提供资金和扩大业务的能力产生重大不利影响“ 第22页。

在我们目前的公司结构下,我们依赖我们中国子公司的股息支付为我们可能有的任何现金和融资需求提供资金,包括向我们的股东支付股息和其他现金分配或偿还我们可能产生的任何债务所需的资金。我们在中国的子公司产生并保留经营活动产生的现金,并将其再投资于我们的业务。如果我们的任何中国子公司未来以自己的名义产生债务,管理该等债务的工具可能会限制它们向我们支付股息的能力。截至本招股说明书的日期,我们的开曼群岛控股公司和我们的子公司之间没有现金流。

5

资金在我们的中国子公司之间转移,主要用于营运资金用途,主要是在我们的主要运营子公司江苏奥斯汀和其子公司之间。下表汇总了江苏奥斯汀与其子公司之间的分配和转移的营运资金:

| 截至9月30日的财年 , | ||||||||

| 2021 | 2020 | |||||||

| 从江苏奥斯汀转移到子公司的现金 | $ | - | $ | 659,634 | ||||

| 从子公司转移到江苏奥斯汀的现金 | $ | 7,640,965 | $ | - | ||||

公司之间的资金调拨适用《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》(2020年修订,《关于民间借贷案件的规定》),于2020年8月20日起施行,规范自然人、法人和非法人组织之间的融资活动。《关于民间借贷案件的规定》规定,民间借贷合同无效:(一)贷款人骗取金融机构贷款转贷;(二)贷款人向其他营利法人转借资金,向其工作人员募集资金,非法吸收公众存款;(三)未依法取得借贷资格的贷款人以营利为目的向社会不特定对象放贷;(四)出借人知道或者应当知道借款人有意将借款用于违法犯罪目的的,出借人将资金 借给借款人的;(五)出借行为违反公共秩序和良好道德的;或者(六)出借人违反法律、行政法规的强制性规定的。根据我们的中国法律顾问King&Wood Mallesons的建议,《关于私人贷款案件的规定》 并不禁止使用一家子公司产生的现金为另一家子公司的运营提供资金。我们尚未收到任何可能限制我们的中国子公司在子公司之间转移现金的能力的其他限制。看见“条例 --与私人借贷有关的条例。”

我们的控股子公司江苏奥斯汀 一直维持现金管理政策,规定江苏奥斯汀与其子公司之间现金转移的目的、金额和程序。向江苏奥斯汀子公司转移的现金少于人民币500万元(78万美元),必须向江苏奥斯汀财务部门和相关中国子公司的首席执行官报告和审查,并必须得到江苏奥斯汀首席财务官和董事长的 批准。超过500万元人民币(78万美元)但 低于2000万元人民币(310万美元)的现金转移,以及低于江苏奥斯汀合并总资产50%的现金转移,必须经江苏奥斯汀董事会批准。超过2000万元人民币(310万美元)的现金转移,或江苏奥斯汀合并总资产的50%以上,必须得到江苏奥斯汀股东的批准。江苏奥斯汀定期审查和管理其所有子公司的现金转移,并向其风险管理部和董事会报告。

我们的中国子公司只能从其留存收益中支付股息。然而,我们的每一家中国子公司在弥补上一年的累计亏损(如果有的话)后,每年必须留出至少10%的税后利润 ,用于支付某些法定准备金,直到此类资金总额达到其注册资本的50%。我们中国子公司各自净资产的这一部分不得作为股息分配给其股东。请参阅“关于股利分配的规定“。 然而,截至本招股说明书的 日期,我们的子公司中没有一家向我们的控股公司或任何美国投资者支付任何股息或其他分配。另请参阅“风险因素-与在中国做生意有关的风险-我们在很大程度上依赖我们的子公司支付的股息和其他股权分配来为离岸现金和融资需求提供资金,而我们中国子公司向我们支付股息的能力 任何限制都可能限制我们获得这些实体运营产生的现金的能力 “在第23页。

6

截至本招股说明书的日期,我们的 子公司从未向我们或其各自的控股公司发放过任何股息或进行过任何其他分配,我们或我们的任何子公司也没有向美国投资者支付过股息或进行过其他分配。我们打算保留我们所有的可用资金 和此次发行后的任何未来收益,以及包括此次发行在内的海外融资活动的现金收益,为我们业务的发展和增长提供资金。因此,我们预计在可预见的未来不会派发任何现金股息。

此外,中国政府对人民币兑换为外币及(在若干情况下)将货币汇出中国实施管制。如果 外汇管制制度阻止我们获得足够的外币来满足我们的外币需求,我们 可能无法将现金转移出中国,并以外币向我们的股东支付股息。无法保证 中国政府不会干预或限制我们在组织内或向外国投资者转移或分配现金的能力,这可能导致无法或禁止在中国境外进行转移或分配, 并可能对我们的业务、财务状况和经营业绩产生不利影响。见”风险因素-与 在中国开展业务相关的风险-对货币兑换的限制可能会限制我们有效利用收入的能力”第24页。

10%的中国预扣税适用于向非居民企业投资者支付的 股息。该等投资者转让普通股所实现的任何收益 亦须按现行税率10%缴纳中国税项,倘该等收益被视为 源自中国境内的收入,则股息将于来源地预扣。另见 “风险因素-与在中国开展业务有关的风险-应支付给我们的外国投资者的股息 以及我们的外国投资者出售我们普通股的收益可能需要缴纳中国税” 第23页。

影响我公司的风险摘要

我们的业务受到多种风险和不确定性的影响,在“风险因素”和本招股说明书的其他部分进行了更全面的描述。我们建议您阅读《风险因素》和本招股说明书全文。我们的主要风险可以概括如下:

在中国做生意的相关风险

我们还面临与在中国开展业务有关的风险和不确定性,包括但不限于:

| ● | 政治和经济的变化 中华人民共和国政府的政策或中国与美国之间的关系可能会实质上和 对我们的业务、财务状况和运营结果产生不利影响,并可能导致我们无法 以维持我们的增长和扩张战略。见”风险因素-与 在中国经商-中国政府政治和经济政策的变化 或中美关系中可能对我们的业务产生重大不利影响的信息, 财务状况和经营业绩,并可能导致我们无法维持增长 和扩展战略“第14页; |

| ● | 解释方面存在不确定性, 执行中华人民共和国的法律、法规和规章。见”风险因素-与在中国开展业务相关的风险 - 有关中国法律、规则及规例的诠释及执行存在不确定性“在 第14页; |

| ● | 中国政府对 我们开展业务活动的方式。中国政府也可能干预或影响我们的运营, 这可能会导致我们的业务发生重大变化,我们的普通股可能会在 价值或变得毫无价值。见”风险因素-与在中国开展业务有关的风险-中国政府 对我们开展业务活动的方式产生重大影响。中国政府也可能介入 或随时影响我们的运营和产品,这可能导致我们的运营和 普通股可能会贬值或变得一文不值“第16页; | |

| ● | 2021年12月24日,中国证监会发布了《国务院关于境内企业境外发行上市管理规定(征求意见稿)》(《管理规定草案》)和《境内企业境外发行上市备案办法(征求意见稿)》(《备案办法草案》,与《管理规定草案》、《境外上市规则草案》合称)。境外上市规则草案 规定了境外直接上市和间接上市的备案监管安排,明确了境外间接上市的认定标准 。其中,境内企业拟在境外市场间接发行上市的,备案义务为在中国境内注册成立的主要经营主体,备案义务应在提交境外上市申请后三个工作日内完成。 首次公开发行上市所需的备案材料包括但不限于:监管意见书、备案、批准等相关行业主管部门出具的文件(如适用); 以及相关监管机构出具的安全评估意见(如果适用)。有关海外上市的规则草案如获通过,未来可能会对我们提出额外的合规要求。如果我们未能完全遵守新的监管要求,可能会严重限制或完全阻碍我们发售或继续发售普通股的能力,对我们的业务运营造成重大干扰,并严重损害我们的声誉,这将对我们的财务状况和经营业绩产生重大和 不利影响,并导致我们的普通股价值大幅缩水或变得一文不值。请参阅“风险因素--与在中国做生意相关的风险--中国证监会发布了中国公司赴境外首次公开发行(IPO)规则草案,征求公众意见。 虽然此类规则尚未生效,但中国政府可能会对 在海外进行的发行和外商投资中国的发行人施加更多监督和控制。这可能会显著限制或完全阻碍我们向投资者提供或继续提供我们普通股的能力,并可能导致我们普通股的价值大幅下跌或变得一文不值。“在第17页; |

7

| ● | 您在履行法律程序、执行外国判决或在中国根据外国法律对招股说明书中所列的我们或我们的管理层提起诉讼时可能会遇到困难。请参阅“风险因素-与在中国做生意有关的风险-您在履行法律程序、执行外国判决或在中国根据外国法律对我们或我们的管理层提起诉讼时可能会遇到困难 “在第17页; |

| ● | 中国对境外控股公司对中国实体的贷款和直接投资的监管,以及政府对货币兑换的控制,可能会推迟我们使用此次发行所得资金向我们的中国子公司提供贷款或额外出资,这可能会对我们的流动性以及我们为业务提供资金和扩大业务的能力造成重大和不利的 影响。请参阅“风险因素-与在中国开展业务有关的风险-中国对境外控股公司对中国实体的贷款和直接投资的监管,以及 政府对货币兑换的控制可能会推迟我们使用此次发行所得向我们的中国子公司发放贷款或额外 出资,这可能会对我们的流动性以及我们为 和扩大业务提供资金的能力造成重大不利影响“在第22页; | |

| ● | 我们可能依赖我们的中国子公司支付的股息和其他股权分配来为我们可能有的任何现金和融资需求提供资金,而对我们的中国子公司向我们付款的能力的任何限制都可能对我们开展业务的能力产生重大和不利的影响。参见 “风险因素-与在中国做生意相关的风险-我们在很大程度上依赖子公司支付的股息和其他股权分配来为离岸现金和融资需求提供资金,以及我们中国子公司将现金转出中国和/或汇款支付股息的能力受到的任何限制都可能限制我们获得这些实体运营产生的现金的能力 “在第23页;及 | |

| ● | 如果PCAOB无法检查我们的审计师,我们的普通股可能会根据《控股外国公司问责法》被摘牌。本公司普通股退市或面临退市威胁,可能会对您的投资价值产生重大不利影响。此外,2021年6月22日,美国参议院通过了《加速让外国公司承担责任法案》,该法案如果获得通过,将修改《外国公司责任法案》,并要求美国证券交易委员会禁止发行人的证券在任何美国证券交易所交易,前提是其审计师没有连续两年而不是三年接受美国上市公司会计准则委员会的检查。2021年12月16日,PCAOB发布裁定, PCAOB无法全面检查或调查PCAOB注册的会计师事务所,原因是中国当局在该等司法管辖区持有的职位,以及PCAOB在其认定报告中包含了总部位于中国内地或香港的会计师事务所的名单。此列表不包括我们的审计师TPS Thayer,LLC。虽然我们的审计师位于美国并在PCAOB注册,并接受PCAOB的检查, 如果后来确定PCAOB由于外国司法管辖区当局的职位 而无法检查或完全调查我们的审计师,则这种缺乏检查可能会导致我们的证券从证券交易所退市 参见“风险因素-与在中国做生意相关的风险-如果PCAOB无法检查我们的审计师,我们的普通股可能会 根据《外国公司问责法案》被摘牌。我们的普通股退市或被摘牌的威胁可能会对您的投资价值产生实质性的不利影响。 此外,2021年6月22日,美国参议院通过了《加速持有外国公司问责法》,如果该法案获得通过, 将修改《高频CA法案》,要求美国证券交易委员会禁止发行人的证券在美国任何证券交易所交易,前提是其审计师连续两年而不是三年没有接受美国上市交易委员会的检查“在第25页。 |

8

与我们的商业和工业有关的风险:

与我们的业务和行业相关的风险和不确定性包括但不限于:

| ● | 我们依赖于不与之签订长期合同的几个主要客户 ,失去这些客户中的任何一个都可能导致我们的收入显著 下降。请参阅“风险因素-与我们的业务和行业相关的风险 -我们依赖于几个没有与我们签订长期合同的大客户,其中任何一个的损失都可能导致我们的收入大幅下降“在第26页; | |

| ● | 我们的行业是周期性的,产能不断增加。因此,因供需失衡而引起的价格波动可能会损害我们的经营成果。 见“风险因素-与我们的业务和行业相关的风险-我们的行业是周期性的,产能增长的周期为 。因此,因供需失衡而引起的价格波动可能会损害我们的运营业绩 “在第26页; |

| ● | 我们 可能会经历产品销售价格的下降,而不受行业周期性波动的影响 。请参阅“风险因素-与我们的业务和行业相关的风险 -我们可能会经历产品销售价格的下降,而不考虑行业的周期性波动 “在第27页; | |

| ● | 我们的债务可能会限制我们的运营,现金流和资本资源可能不足以支付我们的巨额债务和未来债务所需的款项。请参阅“风险 因素-与我们的商业和工业相关的风险-我们的债务可能会限制我们的运营,现金流和资本资源可能不足以支付所需的 我们的巨额债务和未来的债务“在第27页; | |

| ● | 我们 依赖一家主要设备供应商来制造偏振片,而这方面的损失可能会 损害我们的业务。请参阅“风险因素-与我们的商业和工业相关的风险 -我们依赖于制造偏振器的关键设备供应商,这可能会损害我们的业务“在第27页; | |

| ● | 我们 依赖于原材料和关键零部件的供应,此类供应或原材料成本的任何不利变化都可能对我们的运营产生不利影响。请参阅“风险 因素-与我们的商业和工业相关的风险-我们依赖于原材料和关键零部件的供应 ,此类供应或原材料成本的任何不利变化都可能对我们的运营产生不利影响“在第28页; |

| ● | 我们可能无法为我们在成都的新制造设施获得证书 中国,这可能会对我们的运营产生实质性的不利影响 。请参阅“风险因素-与我们的商业和行业相关的风险- 我们正在为我们在成都的制造设施获得证书,中国。如果我们无法获得其中任何一个,我们的业务可能会受到实质性的不利影响“第 28页; |

| ● | 我们 不遵守与建筑相关的环境法规,这可能会 使我们受到罚款和其他处罚。请参阅“风险因素-与我们的商业和工业相关的风险-我们没有遵守与建筑相关的环境法规 ,这可能会使我们受到罚款和其他处罚“第28页; |

| ● | 我们 在竞争激烈的环境中运营,如果我们不能成功竞争,我们可能无法维持目前的市场地位。请参阅“风险因素-与我们的商业和行业相关的风险 -我们在竞争激烈的环境中运营 如果我们不能成功竞争,我们可能无法维持目前的市场地位“第31页的 ; | |

| ● | 其他 平板显示技术或替代显示技术可能会使我们的产品 失去竞争力或过时。请参阅“风险因素-与我们的业务和行业相关的风险 其他平板显示技术或替代显示技术 可能会使我们的产品失去竞争力或过时“在第33页;及 |

| ● | 我们的财务报表包含一个解释段落,说明不确定性是我们筹集资本的能力,因此让人对我们作为持续经营企业的能力产生了重大的 怀疑。请参阅“风险因素-与我们的商业和工业相关的风险 -我们的财务报表包含一个解释性段落 ,将不确定性视为我们筹集资本的能力,因此使人对我们作为持续经营企业的能力产生了极大的怀疑“在第34页。 |

9

与本次发行和我们普通股所有权相关的风险

除上述风险和不确定性外,我们还面临与普通股和此次发行相关的风险,包括但不限于以下风险:

| ● | 我们的普通股或我们的普通股可能不会形成活跃的交易市场,我们普通股的交易价格可能会大幅波动。请参阅“风险 因素-与本次发行和持有我们普通股有关的风险- 我们普通股或我们普通股的活跃交易市场可能不会发展, 我们普通股的交易价格可能会大幅波动“第 35页; |

| ● | 纳斯达克 可能会对我们的首次公开募股和继续上市适用其他更严格的标准,因为我们计划进行一次小型公开募股,内部人士将持有我们上市的大部分证券 。请参阅“风险因素-与此次发行和我们普通股所有权相关的风险 纳斯达克可能会对我们的首次公开募股和继续上市应用额外的、更严格的标准,因为我们计划进行一次小型公开募股,而内部人士将持有很大一部分上市证券“在第35页; |

| ● | 我们普通股的交易价格可能会波动,这可能会给投资者造成重大损失 。请参阅“风险因素-与本次发行和我们普通股所有权相关的风险 我们普通股的交易价格可能会波动, 这可能会给投资者造成重大损失“在第36页;及 |

| ● | 由于首次公开募股价格大幅高于预计每股有形净值 ,您将立即感受到大幅稀释。请参阅“风险 因素-与本次发行和我们普通股所有权相关的风险- 由于首次公开募股价格大大高于每股预计有形账面净值,您将立即经历重大稀释“ ,第37页。 |

中国近期的监管动态

近日,中国政府在几乎没有事先通知的情况下,就中国的经营行为发起了一系列监管行动,并发表了多项公开声明, 包括打击证券市场违法行为、加强对中国境外上市公司的监管、采取新措施扩大网络安全审查范围、加大反垄断执法力度。

10

其中,2008年由全国人大常委会颁布实施的《关于外资并购境内企业的规定》(《并购规则》)和《Republic of China反垄断法》(《反垄断法》)设立了额外的程序和要求,可能会使外国投资者的并购活动更加耗时和复杂。此类规定 要求,如果触发了《国务院关于经营者集中申报标准的规定》规定的某些门槛,外国投资者取得中国境内企业或在中国有大量业务的外国公司的控制权的任何控制权变更交易,必须事先通知国家市场监管总局(SAMR)。此外,反垄断法要求,涉及国家安全的交易,也应当按照国家有关规定进行国家安全审查。此外,2021年1月生效的《中华人民共和国外商投资安全审查办法》要求,外国投资者对从事军事相关或其他对国家安全至关重要的行业的中国公司的收购,在完成任何此类收购之前,必须经过安全审查。

2021年7月6日,中国政府有关部门公布了《关于依法严厉打击非法证券活动的意见》。这些意见 强调要加强对中国公司境外上市违法违规行为的管理和监管,并提出要采取有效措施,如推进相关监管制度建设,应对中国境外上市公司面临的风险和事件。根据《意见》,要求中国监管机构加快制定证券境外发行上市相关规则,更新现有数据安全、跨境数据流动和机密信息管理方面的法律法规。预计将在《网络安全法》和《数据安全法》的保护伞下或之外 通过许多法规、指导方针和其他措施。截至本招股说明书发布之日, 尚未发布官方指导意见或相关实施细则,在此阶段对这些意见的解读仍不清楚。请参阅“风险因素-与在中国经营有关的风险-根据并购规则和/或中国相关监管机构未来颁布的任何其他法规,任何需要事先获得批准的要求都可能推迟此次发行 ,如果需要的话,如果无法获得任何此类批准,可能会对我们的业务、经营业绩和声誉以及我们普通股的交易价格产生重大不利影响,还可能给此次发行带来不确定性,并影响我们向中国以外的投资者发售或继续发售证券的能力“在第18页。

此外,2021年7月10日,中国网信办发布了《网络安全审查办法(征求意见稿)》或《公开征求意见稿》, 提出授权有关政府部门对影响或可能影响国家安全的一系列活动进行网络安全审查,包括拥有100万以上用户个人数据的公司在境外上市。2021年12月28日,《网络安全审查办法(2021年版)》出台,并于2022年2月15日起施行 ,其中重申, 寻求在外国证券交易所上市的任何控制100万以上用户个人信息的“网络平台经营者”也应接受网络安全审查。《网络安全审查办法》(2021年版)进一步阐述了在评估相关活动的国家安全风险时需要考虑的因素,其中包括:(I)核心数据、重要数据或大量个人信息被窃取、泄露、破坏和非法使用或出境的风险;(Ii)关键信息基础设施、核心数据、重要数据或大量个人信息在境外上市后受到外国政府影响、控制或恶意使用的风险。中国的网信办表示,根据拟议的规则,持有超过100万用户数据的公司在其他国家寻求上市时,现在必须申请 网络安全批准,因为这些数据和个人信息可能会“受到外国政府的影响、控制和恶意利用”。网络安全审查还将调查海外IPO带来的潜在国家安全风险。

2021年12月24日,中国证监会发布了境外上市规则草案,征求意见稿于2022年1月23日到期。境外上市规则草案 规定了境外直接上市和间接上市的备案监管安排,明确了境外间接上市的认定标准。其中,境内企业拟在境外市场间接发行证券并上市的,备案义务为在中国注册成立的主要经营实体,备案义务应在提交境外上市申请后三个工作日内完成。首次公开发行上市所需的备案材料 应包括但不限于:监管意见、备案、批复等相关行业监管部门出具的文件(如适用);相关监管机构出具的安全评估意见(如适用)。

海外上市规则草案 如果通过,我们未来可能会受到额外的合规要求,我们不能向您保证,我们将能够及时或根本不通过有关海外上市规则草案的备案程序。如果我们未能完全 遵守新的监管要求,可能会严重限制或完全阻碍我们发售或继续发售普通股的能力,对我们的业务运营造成重大干扰,并严重损害我们的声誉,这将对我们的财务状况和经营业绩产生重大和不利的 影响,并导致我们的普通股大幅贬值或变得一文不值。

据吾等中国法律顾问King &Wood Mallesons进一步告知,截至本招股说明书日期,中国并无有效的法律或法规明确规定吾等的海外上市计划须寻求中国证监会或任何其他中国政府机关的批准,本公司或我们的任何附属公司亦未收到中国证监会或任何其他中国政府当局就本公司计划在海外上市的任何查询、通知、警告或制裁。然而,由于中国政府的这些声明和监管行动是新发布的,官方指导意见和相关实施细则尚未发布,因此高度不确定这种修改或新的法律法规 将对我们的日常业务运营、接受外国投资和在美国交易所上市的能力产生什么潜在影响。SCNPC或其他中国监管机构未来可能会颁布法律、法规或实施细则,要求我们公司或我们的任何子公司在美国上市前必须获得中国当局的监管批准。有关这些法律和运营风险的讨论,以及在决定购买我们的普通股之前应考虑的其他信息,请参阅第14页 开始的“风险因素”。

11

作为一家新兴成长型公司的影响

我们上一财年的收入不到10.7亿美元。因此,我们有资格成为2012年JumpStart Our Business Startups 法案(“JOBS法案”)中定义的“新兴成长型公司”,并可能利用降低的公开报告要求。这些规定包括,但不限于:

| ● | 在我们提交给美国证券交易委员会的文件中, 仅允许提交两年经审计的财务报表,以及仅两年 相关管理层对财务状况和经营成果的讨论和分析; | |

| ● | 在评估我们对财务报告的内部控制时,不要求 遵守审计师的认证要求; | |

| ● | 减少了在定期报告、委托书和登记声明中披露高管薪酬的义务 | |

| ● | 免除 对高管薪酬进行不具约束力的咨询投票的要求,以及 股东批准之前未批准的任何黄金降落伞付款的要求。 |

我们 可以利用这些规定,直到我们的财政年度的最后一天,即根据本次发售首次 出售我们的普通股的日期的五周年之后。但是,如果某些事件在这五年期限结束前发生,包括 如果我们成为一家大型加速申报公司,如果我们的年总收入超过10.7亿美元,或者如果我们在任何三年期限内发行了超过10亿美元的不可转换债券,我们将在这五年期限结束前不再是一家新兴成长型公司 。

《就业法案》第107条规定,新兴成长型公司可以利用经修订的1933年《证券法》(《证券法》)第7(A)(2)(B)节规定的延长过渡期,以遵守新的或修订的会计准则。我们已选择 利用这一延长的过渡期,并承认根据《就业法案》第107条,此类选举是不可撤销的。

作为外国私人发行商的影响

完成此次发行后,我们将根据《交易法》 作为一家非美国公司提交报告,该公司具有“外国私人发行人”的地位。即使我们不再具有新兴成长型公司的资格,但只要我们符合《交易所法》规定的外国私人发行人资格,我们将不受《交易所法》及其适用于美国国内上市公司的规则的 某些条款的约束,包括:

| ● | 《交易法》中要求美国国内上市公司发布根据美国公认会计准则编制的财务报表的规则; |

| ● | 《交易法》中规范对根据《交易法》登记的任何证券的委托、同意或授权进行征求的 节; |

| ● | 《交易法》中要求内部人提交其股份所有权和交易活动的公开报告,并要求从短期内进行的交易中获利的内部人承担责任的 条款;以及 |

| ● | 交易法下的 规则要求在发生指定的重大事件时,向美国证券交易委员会提交 表格10-Q的季度报告,其中包含未经审计的财务和其他指定信息,以及 表格8-K的当前报告。 |

我们将在每个会计年度结束后 个月内(或美国证券交易委员会要求的其他报告)向美国证券交易委员会提交包含 经独立注册会计师事务所审计的财务报表的Form 20-F年度报告。

我们 可以利用这些豁免,直到我们不再是外国私人发行人。如果超过50%的已发行有表决权的证券由美国居民持有,并且符合以下三种情况之一,则我们将不再是外国私人 发行人:(i)我们的大多数执行官或董事是美国公民或居民,(ii)我们超过50%的资产位于美国或(iii)我们的业务主要在美国进行管理。

外国私人发行人和新兴成长型公司也不受某些更广泛的SEC高管薪酬披露规则 的约束。因此,如果我们不再符合新兴成长型公司的资格,但仍然是外国私人发行人,我们将继续豁免 此类规则,并将继续被允许遵循我们本国的做法披露此类事项。

企业信息

我们的 主要执行办公室位于中国江苏省南京市栖霞区科创路1号101/201号2号楼, 电话号码为+86 25-58595234。我们的网站是www.austinelec.com。本网站所载或可透过本网站获得的资料 并不构成本招股章程的一部分,亦不视为以提述方式纳入本招股章程。我们在开曼群岛的注册办事处 位于Maples Corporate Services Limited的办事处,PO Box 309,Ugland House,Grand Cayman,KY 1 -1104,Cayman Islands。我们在美国的 法律程序服务代理是Puglisi & Associates,地址:850 Library Avenue,Suite 204,Newark,DE 19711。

12

产品

| 正在发行的证券: | 3,375,000股普通股,以坚定承诺 基础

| |

| 首次发行价: | 我们估计普通股的首次公开发行价格将为每股普通股4美元。 | |

| 发行前已发行的普通股数量: | 10,125,000股普通股。 | |

| 发行后已发行的普通股数量: |

13,500,000股普通股,假设不行使承销商的超额配售权,以及14,006,250股普通股,假设承销商的超额配售权全部行使。

| |

| 收益的使用: | 我们打算将是次发售所得款项净额用于:(Br)(I)扩大我们生产OLED偏振片的制造设施,(Ii)潜在收购或投资于新显示材料领域的业务,(Iii)研发新材料及改善制造 流程,以及(Iv)营运资金及其他一般企业用途。有关使用收益的更多信息,请参见“使用 所得“在第43页。

| |

| 禁售协议 | 我们所有的董事、高管和某些股东 已与承销商达成协议,除某些例外情况外,不得直接或间接出售、转让或处置, 我们的任何普通股或证券,可转换为或可行使或可交换为我们的普通股,期限为 自公司在纳斯达克资本市场上市交易首日起六个月。见”共享 有资格在未来出售” 和“承保” 以获取更多信息。 | |

| 建议的纳斯达克符号: | 我们已申请将我们的普通股在 纳斯达克股票代码为“OST”。

| |

| 转让代理和登记员 | VStock Transfer,LLC | |

| 风险因素: | 投资我们的普通股涉及重大风险 。这些风险可能会导致我们注册出售的证券的价值发生重大变化,或者可能会严重限制或完全阻碍我们向投资者提供或继续提供证券的能力。作为投资者,您应该 能够承担您的投资的全部损失。你应仔细考虑“风险 因素“从第14页开始的章节。 |

13

风险因素

投资我们的普通股是高度投机性的,涉及很大程度的风险。在投资本公司之前,您应仔细考虑以下风险以及本招股说明书中包含的其他信息。以下讨论的风险可能会对我们的业务、前景、财务状况、经营结果、现金流、支付股息的能力、我们普通股的交易价格以及向投资者提供和继续提供证券的能力产生重大不利影响。其他我们目前不知道或我们目前认为不重要的风险和不确定性也可能对我们的业务、前景、财务状况、运营结果、现金流和支付股息的能力产生重大和不利影响,您可能会损失全部或部分投资。

风险 与在中国做生意有关

中国政府的政治和经济政策 或中美关系的变化可能会对我们的业务、财务状况和经营业绩 产生重大不利影响,并可能导致我们无法维持增长和扩张战略。

我们的绝大部分业务 均在中国进行,我们的大部分收入均来自中国。因此,我们的财务状况和经营业绩 在很大程度上受到中国经济、政治和法律发展或 中国与美国或其他政府之间的政府关系变化的影响。美国和中国在贸易政策、条约、政府法规和关税方面的未来关系存在很大的不确定性。

中国经济在许多方面与大多数发达国家的经济不同,包括政府参与的程度、发展水平、增长速度、外汇管制和资源配置。尽管中国政府已实施了强调利用市场力量进行经济改革、减少生产性资产的国有所有权以及 建立完善的企业公司治理的措施,但中国的相当大一部分生产性资产仍由政府拥有。此外,中国政府通过实施产业政策,继续在行业发展监管方面发挥重要作用。中国政府还通过分配资源、控制外币债务的支付、制定货币政策、监管金融服务和机构,以及向特定行业或公司提供优惠待遇,对中国的经济增长进行重大控制。

虽然中国经济在过去四十年中取得了显著的 增长,但无论是在地理上还是在经济的各个部门之间,增长都是不平衡的。中国政府 已实施多项措施以鼓励经济增长及引导资源配置。其中部分措施可能有利于 整体中国经济,但也可能对我们产生负面影响。我们的财务状况和经营业绩可能会受到政府对资本投资的控制或适用于我们的税收法规变化的重大 不利影响。此外, 中国政府过去已实施若干措施,包括加息,以控制经济增长步伐。 这些措施可能导致经济活动减少。

2021年7月,中国政府就中国公司在中国境外融资(包括通过VIE安排)提供了 新指引。鉴于这些发展, 美国证券交易委员会对寻求在美国证券交易委员会注册证券的中国公司实施了更严格的披露要求。由于我们的基本 所有业务都位于中国,因此任何未来对中国公司的资本筹集或其他活动施加限制的中国、美国或其他法规可能会对我们的业务和经营业绩产生不利影响。如果从国内或国际投资的角度来看,中国的商业环境 恶化,或者如果中国与美国 或其他政府之间的关系恶化,中国政府可能会干预我们的运营,我们在中国和美国的业务, 以及我们普通股的市场价格也可能受到不利影响。

中国法律、法规及规例的解释及执行存在不确定性。

我们几乎所有的业务都是在中国进行的,受中国法律、规则和法规的管辖。我们的中国子公司受适用于外资投资中国的法律、规则和法规的约束。中华人民共和国法律制度是以成文法规为基础的民法制度。与普通法制度不同,以前的法院判决可供参考,但其先例价值有限。

1979年,中华人民共和国政府开始颁布一套全面规范经济事务的法律、法规和规章体系。 40年来立法的总体效果显著加强了对各种形式的外商投资中国的保护。然而,中国还没有形成一个完全完整的法律体系,最近颁布的法律、规章制度 可能不足以涵盖中国经济活动的方方面面,或者可能受到中国监管机构的重大解释。特别是,由于这些法律、规则和法规是相对较新的,并且由于公布的决定数量有限且此类决定不具约束力,而且法律、规则和法规通常赋予相关监管机构在如何执行它们方面的重大自由裁量权,因此这些法律、规则和法规的解释和执行涉及 不确定性,可能不一致和不可预测。此外,中国的法律制度在一定程度上基于政府政策和内部规则,其中一些没有及时公布或根本没有公布,可能具有追溯力。因此,我们 可能在违规发生后才会意识到我们违反了这些政策和规则。

14

中国的任何行政诉讼和法院诉讼都可能旷日持久,导致大量 费用以及资源和管理层注意力的转移。由于中华人民共和国行政和法院当局在解释和执行法定和合同条款方面拥有很大的自由裁量权 ,因此可能更难评估行政和法院诉讼的结果 以及我们享有的法律保护水平,而不是在更发达的法律体系中。这些不确定性 可能会阻碍我们执行已签订的合同的能力,并可能对我们的业务、财务状况和运营结果产生不利影响。

近日,中共中央办公厅、国务院办公厅联合印发了《关于依法严厉打击非法证券活动的意见》,并于2021年7月6日向社会公布。意见强调,要加强对非法证券活动的管理,要加强对中资公司境外上市的监管。将采取推进相关监管制度建设 等有效措施,应对中国概念境外上市公司的风险和事件,以及网络安全和数据隐私保护要求等类似事项。该等意见仍不清楚有关中国政府当局将如何解释、修订及执行该法律,但该意见及任何将予颁布的相关实施规则可能会令 我们在未来须遵守有关规定。

2021年7月10日,中国领导的网信办发布了《网络安全审查办法》修订征求意见稿,其中要求,除“关键信息基础设施运营者”外,任何控制不少于100万用户个人信息的“数据处理者”寻求在外国证券交易所上市也应接受网络安全审查,并进一步阐述了评估相关活动的国家安全风险时应考虑的因素。

2021年11月14日,中国所在网信办发布《网络数据安全条例(征求意见稿)》,公开征求意见,截止日期为2021年12月13日。《网络数据安全条例》草案规定,数据处理者是指自主决定数据处理目的和方式的个人或组织。处理百万以上用户个人数据的数据处理商 拟在境外上市的,应当申请网络安全审查。此外,处理重要数据或在境外上市的数据处理商应自行或委托数据安全服务机构进行年度数据安全评估,并应于每年1月31日前将上一年度的数据安全评估报告报送当地网络空间事务管理部门。2021年12月28日,《网络安全审查办法(2021年版)》颁布,并于2022年2月15日起施行 ,其中重申,任何控制超过100万用户个人信息的网络平台经营者寻求在外国证券交易所上市的,也应接受网络安全审查。根据我们的中国法律顾问 King&Wood Mallesons的建议,我们不属于上述“关键信息基础设施运营商”或“数据处理商” 。本公司透过江苏奥斯汀及其附属公司为中国的显示模组及偏光片供应商,设计、开发及制造液晶显示模组,而本公司及其附属公司并无从事个人信息保护法所界定的 资料活动,包括但不限于收集、储存、使用、处理、传输、 提供、发布及删除资料。此外,本公司及其子公司均不是《中华人民共和国网络安全法》和《关键信息基础设施安全保护办法》所界定的任何“关键信息基础设施”的运营商。然而,最近通过了《网络安全审查办法(2021年版)》,《网络互联网数据保护条例草案(征求意见稿)》正在制定中,意见仍不清楚将如何解读, 由中国政府有关部门修订和实施。

对于最终措施将于何时发布和生效,它们将如何颁布、解释或实施,以及它们是否会影响我们,仍存在不确定性。 如果我们无意中得出结论,《网络安全审查办法》(2021年版)不适用于我们,或者适用的法律、法规、 或解释发生变化,并在未来确定《网络安全审查办法》(2021年版)对我们适用 ,我们在进行数据处理活动时可能会受到审查,并可能在满足其要求方面面临挑战 ,并对我们的内部政策和做法做出必要的改变。我们在遵守《网络安全审查办法》(2021年版)时可能会产生巨额成本,这可能会导致我们的业务运营和财务状况发生重大不利变化。 如果我们不能完全遵守《网络安全审查办法》(2021年版),我们向投资者提供或继续提供证券的能力可能会受到显著限制或完全受阻,我们的证券可能会大幅贬值或 变得一文不值。

2021年12月24日,中国证监会发布了《国务院关于境内企业境外发行上市管理规定(征求意见稿)》和《境内企业境外发行证券及上市备案管理办法(征求意见稿)》,征求意见稿截止于2022年1月23日,如果通过,未来可能会有额外的合规要求 。见“--中国证监会日前发布了中国公司赴境外首次公开募股规则草案,征求意见稿。虽然这些规定尚未生效,但中国政府可能会对中国的海外发行和外国投资施加更多监督和控制,这可能会显著 限制或完全阻碍我们向投资者发售或继续发售我们的普通股的能力,并可能导致我们的普通股价值大幅下跌或变得一文不值。.”

因此,目前仍不确定中国政府当局将如何监管海外上市,以及我们是否需要获得任何具体的监管批准。此外,如果中国证监会或其他监管机构后来颁布新的规则或解释,要求我们本次发行和任何后续发行都必须获得他们的批准,我们可能无法获得此类批准,这可能会显著限制或完全阻碍我们向投资者提供或继续提供证券的能力。

此外,中国政府 当局可能会加强对像我们这样的中国发行人在海外和/或外国投资进行的发行的监督和控制。中国政府当局采取的此类行动可能会在任何时候干预或影响我们的运营,这是我们无法控制的。因此,任何此类行动都可能对我们的运营产生不利影响,并极大地限制或阻碍我们向您提供证券或继续向您提供证券的能力,并降低此类证券的价值。

15

法律执行方面的不确定性,以及中国的规则和法规可能在几乎没有事先通知的情况下迅速变化的事实,以及中国政府可能随时干预或影响我们的业务,或可能对在海外进行的发行和/或对中国发行人进行的外国投资施加更多控制的风险,可能会导致我们的业务、财务业绩和/或我们普通股的价值发生实质性变化,或削弱我们的融资能力。

中国政府对我们开展业务活动的方式有很大的影响。中国政府也可能在任何时候干预或影响我们的业务和此次发行 ,这可能导致我们的业务发生重大变化,我们的普通股 可能会贬值或变得一文不值。

我们目前不需要获得中国当局的批准才能在美国交易所上市,但是,如果我们的控股公司或我们的任何中国子公司未来需要获得 批准,而被中国当局拒绝在美国交易所上市,我们将无法继续在美国交易所上市,继续向投资者提供证券,或对投资者的利益造成重大影响,并导致我们的普通股价格大幅贬值 。

中国政府已经并将继续通过监管和国有制对中国经济的几乎每一个部门进行实质性控制。我们在中国的经营能力可能会因其法律法规的变化而受到损害,包括与税收、环境法规、土地使用权、财产和其他事项有关的法律法规。这些司法管辖区的中央或地方政府可能会实施新的、更严格的法规或对现有法规的解释,这将需要我们方面支付额外的费用和努力,以确保我们遵守此类法规或解释。因此,政府未来的行动,包括决定不继续支持最近的经济改革和回归更集中的计划经济或在执行经济政策时的地区或地方差异,可能会对中国或其特定地区的经济状况产生重大影响,并可能要求我们 剥离我们在中国业务中的任何权益。

例如,中国网络安全监管机构 于2021年7月2日宣布已对滴滴(纽约证券交易所代码:DIDI)展开调查,并在两天后下令将该公司的应用程序从智能手机应用商店下架。同样,在我们运营的地区,我们的业务部门可能会受到各种政府和监管干预 。我们可能会受到各种政治和监管实体的监管,包括各种地方和市政机构以及政府分支机构。我们可能会增加遵守现有和新通过的法律法规所需的成本,或对任何不遵守的行为进行处罚。

此外,我们还不确定我们未来何时以及是否需要获得中国政府的许可才能在美国交易所上市,即使获得了这种许可 ,它是否会被拒绝或撤销。虽然我们目前不需要获得任何中国联邦或地方政府的许可才能获得此类许可,也没有收到任何在美国交易所上市的拒绝,但我们的业务可能 直接或间接地受到与我们的业务或行业相关的现有或未来法律法规的不利影响。中国政府最近表明意向的声明,以及中国政府可能采取行动,对中国发行人在海外和/或外国投资进行的发行施加更多监督和控制,这可能会显著限制或完全 阻碍我们向投资者提供或继续提供证券的能力,并导致我们的证券价值大幅缩水 或变得一文不值。

16

中国证监会日前发布了中国公司赴境外首次公开募股的征求意见稿 。虽然这些规定尚未生效,但 中国政府可能会对境外和外国投资中国发行人的发行施加更多监督和控制,这可能会显著限制或完全阻碍我们向投资者发售或继续发售我们的普通股的能力 ,并可能导致我们的普通股价值大幅缩水或变得一文不值。

2021年12月24日,中国证监会发布了境外上市规则草案,征求意见稿于2022年1月23日到期。境外上市规则草案 规定了境外直接上市和间接上市的备案监管安排,明确了境外间接上市的认定标准。

境外上市规则草案 规定,中资公司或发行人应当在发行人申请首次公开发行股票并在境外市场上市后三个工作日内履行备案手续。首次公开发行和上市所需的备案材料应至少包括以下内容:备案报告及相关承诺;相关行业主管监管机构出具的监管意见、备案、批准及其他文件(如适用);相关监管机构出具的安全评估意见(如适用);中国法律意见;以及招股说明书。

此外,有下列情形之一的,禁止境外发行上市:(一)国家法律、法规和有关规定明确禁止拟发行上市的 ;(二)经国务院有关主管部门依法审查认定,可能对国家安全构成威胁或者危害的;(三)发行人的股权、重大资产、核心技术等存在重大所有权纠纷的;(四)境内企业及其控股股东、实际控制人近三年来有贪污、受贿、贪污、挪用财产或者其他扰乱社会主义市场经济秩序的刑事犯罪行为,或者因涉嫌刑事犯罪正在接受司法调查,或者因涉嫌重大违法正在接受调查的;(五)董事、监事、高级管理人员在近三年内因严重违法行为受到行政处罚,或者正因涉嫌刑事犯罪正在接受司法调查,或者因涉嫌重大违法正在接受调查的; (六)国务院规定的其他情形。《管理规定草案》明确了未履行备案义务或欺诈备案行为等违法行为的法律责任,并处以100万元以上1000万元以下的罚款,对情节严重的,并处停业整顿、吊销相关《营业执照》或者《经营许可证》。

海外上市规则草案 如果通过,我们未来可能会受到额外的合规要求,我们不能向您保证,我们将能够及时或根本不通过有关海外上市规则草案的备案程序。如果我们未能完全 遵守新的监管要求,可能会严重限制或完全阻碍我们发售或继续发售普通股的能力,对我们的业务运营造成重大干扰,并严重损害我们的声誉,这将对我们的财务状况和经营业绩产生重大和不利的 影响,并导致我们的普通股大幅贬值或变得一文不值。

您 在履行法律程序、执行外国判决或在中国根据外国法律对我们或招股说明书中提到的我们的管理层提起诉讼时可能会遇到困难。

我们是根据开曼群岛法律注册成立的获豁免公司 ,我们几乎所有业务都在中国进行,我们几乎所有资产都位于中国。此外,我们的所有高级管理人员在很大程度上都居住在中国的内部,并且是中国公民。因此,我们的股东可能很难向我们或中国内部的人员送达法律程序文件。 此外,中国与开曼群岛和许多其他国家和地区没有相互承认和执行法院判决的条约。因此,在中国看来,承认和执行上述任何非中国司法管辖区法院关于不受有约束力的仲裁条款约束的任何事项的判决可能是困难或不可能的。

17

在美国常见的股东索赔,包括证券法集体诉讼和欺诈索赔,在中国通常从法律或实际角度都很难追究 。例如,在中国,获取股东调查所需的信息或中国以外的诉讼或其他有关外国实体的信息存在重大的法律和其他障碍。虽然中国地方可以与其他国家或地区的证券监管机构建立监管合作机制,实施跨境监管和管理,但在缺乏相互务实的合作机制的情况下,这种与美国证券监管机构的监管合作并不高效。根据2020年3月生效的《中华人民共和国证券法》第一百七十七条,境外证券监管机构不得在中华人民共和国境内直接进行调查或取证活动。因此,未经中国证券监管机构主管部门和有关部门同意,任何组织和个人不得向境外当事人提供与证券业务活动有关的文件和资料。另见“-与我们的普通股和此次发行相关的风险 -您在保护您的利益方面可能会遇到困难,您通过美国法院保护您的权利的能力可能会受到限制,因为我们是根据开曼群岛法律注册的对于作为开曼群岛公司投资我们相关的风险。

任何根据并购规则和/或中国相关监管机构未来颁布的任何其他法规要求获得事先批准的要求可能会推迟此次发行 ,如果需要的话,如果未能获得任何此类批准,可能会对我们的业务、经营业绩和声誉以及我们普通股的交易价格产生重大不利影响,并可能给此次发行带来不确定性,并影响我们向中国以外的投资者提供或继续提供证券的能力。

2006年8月8日,商务部、国资委、国家税务总局、国家工商行政管理总局、中国证监会和国家外汇管理局等六家中国监管机构联合通过了《并购重组规则》,自2006年9月8日起施行,并于2009年6月22日修订。并购规则包括旨在要求境外特殊目的载体在境外上市的中国公司必须获得中国证监会批准的条款,以及该特别目的载体的证券在海外证券交易所上市和交易。2006年9月21日,中国证监会在其官方网站上公布了 特殊目的机构境外上市审批办法。然而,并购规则对离岸特殊目的载体的范围和适用性仍然存在很大的不确定性。

虽然并购规则的适用仍不清楚,但根据我们中国法律顾问金杜律师事务所的建议,我们认为,本次发行不需要中国证监会的批准,因为(I)中国证监会目前尚未就招股说明书下的发行是否符合并购规则发布任何明确的规则或解释;及(Ii)吾等以直接投资而非与中国境内公司合并或收购的方式成立我们的中国子公司南京澳盛。 然而,并购规则将如何诠释和实施仍存在不确定性,我们中国律师的意见受任何与并购规则相关的任何新的法律、规则和法规或任何形式的详细实施和解释的影响。我们不能向您保证,包括中国证监会在内的相关中国政府机构将得出与我们的中国法律顾问相同的结论。如果中国证监会或其他中国监管机构随后认定我们需要获得中国证监会对本次发行的批准,或者如果中国证监会或任何其他中国政府机构在我们上市前颁布任何解释或实施规则,要求我们获得中国证监会或其他中国监管机构的批准,我们可能面临中国证监会或 其他中国监管机构的不利行动或制裁。在任何此类情况下,这些监管机构可能会对我们在中国的业务处以罚款和处罚, 限制我们在中国的经营特权,推迟或限制将本次发行所得资金汇回中国,或采取可能对我们的业务、财务状况、经营业绩、声誉和前景以及我们完成此次发行的能力产生重大不利影响的其他 行动。中国证监会或其他中国监管机构也可能采取行动,要求我们或使我们明智地在本招股说明书提供的普通股交收和交付之前停止本次发行。因此, 如果您在预期结算和交割之前从事市场交易或其他活动,则您这样做的风险是 此类结算和交割可能不会发生。请参阅“监管-与海外上市和并购有关的监管规定”.

18

此外,商务部于2011年9月起施行的《安全审查规则》规定,外国投资者进行的引起“国防和安全”担忧的并购,以及外国投资者可能通过并购获得对国内企业“国家安全”的实际控制权的并购,都要接受商务部的严格审查,该规则禁止任何试图绕过安全审查的活动,包括通过委托代理或合同控制安排安排交易。 此外,根据安全审查,外国投资将导致获得某些关键行业的实际控制权,如关键农产品、能源和资源、装备制造、基础设施、交通运输、文化产品和服务、信息技术、互联网产品和服务、金融服务和技术行业, 必须事先获得指定政府部门的批准。

我们所在的行业不是禁止或限制外国投资的行业。因此,根据我们的中国法律顾问金杜律师事务所的建议,除了中国的国内公司从事与我们类似的业务所需的许可外,我们不需要获得包括中国证监会、中国网信办或任何其他需要批准我们业务的政府机构的任何许可。但是,如果我们没有收到或保持批准,或者我们无意中得出了不需要此类批准的结论,或者适用的法律、法规或解释发生了变化,要求我们在未来获得批准,我们可能会受到主管监管机构的调查、罚款或处罚,被勒令暂停相关业务并纠正任何违规行为,被禁止从事相关业务或进行任何发行,这些风险可能会导致我们的运营发生重大不利变化, 显著限制或完全阻碍我们向投资者提供或继续提供证券的能力。或导致此类证券大幅贬值或变得一文不值。

截至本招股说明书日期,吾等及吾等的中国附属公司已从中国当局获得从事目前在中国进行的业务所需的所有许可证、许可或批准,并无任何许可或批准被拒绝。这些许可证和许可包括《营业执照》、《对外贸易经营者备案登记表》、《出入境检验检疫代理报告申请书》、《安全生产标准化证书》和《人民海关Republic of China报关单位登记证》。根据我们的中国法律顾问金杜律师事务所的建议,目前我们或我们的任何子公司在根据任何现有的中国法律、法规或规则在美国上市之前,都不需要获得中国当局的监管批准,包括中国证监会、中国网信办或任何其他需要批准我们在中国的业务的中国相关监管机构。然而,中国政府可能会采取行动,对以中国为基础的发行人在海外和/或外国投资此类公司进行的发行施加更多监督和 控制,这可能会显著 限制或完全阻碍我们向中国以外的投资者提供或继续提供证券的能力,并导致我们的 证券价值大幅缩水或变得一文不值。

未来,我们可能会通过收购互补业务来发展我们的业务。如果需要,遵守上述法规和其他相关规则的要求来完成此类交易可能会非常耗时,任何必要的审批程序,包括获得商务部或当地同行的批准,都可能延误或阻碍我们完成此类交易的能力。目前还不清楚我们的业务是否会被认为是在一个会引起“国防和安全”或“国家安全”担忧的行业。但是,商务部或其他政府机构未来可能会发布解释,确定我们的业务属于安全审查的行业 ,在这种情况下,我们未来在中国的收购可能会受到严格审查或禁止。我们通过未来收购扩大业务或保持或扩大市场份额的能力将受到实质性和不利的影响。此外, 根据并购规则,中国单位或个人拟通过其合法注册或控制的境外公司合并或收购其相关中国实体的,应经商务部审查批准。中国监管机构可能会颁布新的规则或解释,要求我们已完成或正在进行的合并和收购必须获得商务部或其他中国政府部门的批准。不能保证 如果我们计划进行收购,我们的并购可以获得商务部或任何其他相关中国政府部门的批准 ,如果我们未能获得这些批准,我们可能被要求暂停收购并受到惩罚 。有关此类审批要求的任何不确定性都可能对我们的业务、运营结果和公司结构产生重大不利影响。

此外,2021年7月6日,中国政府有关部门公布了《关于依法严厉打击证券违法行为的意见》。 该意见强调要加强对中国境外上市公司非法证券活动的管理和监管,并提出要采取有效措施,如推进相关监管制度建设,以应对中国境外上市公司面临的风险和事件。根据《意见》,要求中国监管机构 加快制定证券境外发行上市相关规则,更新现有数据安全、跨境数据流动、机密信息管理等方面的法律法规。预计将在《网络安全法》和《数据安全法》的框架内或之外采取大量法规、指导方针和其他 措施。截至本招股说明书发布日期 ,尚未发布官方指导意见或相关实施细则,现阶段对这些意见的解读仍不清楚。

19

2021年7月10日,中国网信办发布《网络安全审查办法(修订意见稿)》向社会公开征求意见,建议授权政府有关部门对影响或可能影响国家安全的一系列活动进行网络安全审查,包括拥有百万以上用户个人数据的公司在境外上市。

2021年11月14日,中国的网信办发布了《网络数据安全条例(征求意见稿)》,对网络数据安全合规要求 进行了更详细的阐述。

2021年12月28日,《网络安全审查办法》(2021年版)公布并于2022年2月15日起施行,其中规定,任何控制100万以上用户个人信息的网络平台经营者 寻求在外国证券交易所上市的,也应进行网络安全审查。根据我们的中国法律顾问King&Wood Mallesons的建议,我们不属于上述“关键信息基础设施运营商”或“在线平台运营商”之列。本公司透过江苏奥斯汀 及其附属公司为中国的显示模组及偏光片供应商,并设计、开发及制造液晶显示器模组。本公司及其附属公司并无从事个人信息保护法所界定的资料活动,包括但不限于数据的收集、储存、使用、处理、传输、提供、发布及删除。 此外,本公司及其附属公司并不经营任何中华人民共和国网络安全法及关键信息基础设施安全保护办法所界定的任何“关键信息基础设施” 。然而,《网络安全审查办法》是最近通过的,《网络互联网数据保护条例草案(征求意见稿)》正在 制定过程中,意见还不清楚中国政府有关部门将如何解释、修改和实施。

关于最终措施将于何时发布和生效,它们将如何颁布、解释或实施,以及它们是否会影响我们,仍存在不确定性。 如果我们无意中得出结论,网络安全审查措施不适用于我们,或适用的法律、法规或解释发生变化,并在未来确定网络安全审查措施适用于我们,我们可能会在进行数据处理活动时受到审查 ,并可能在满足其要求方面面临挑战,并对我们的 内部政策和做法进行必要的更改。我们可能会因遵守《网络安全审查办法》而产生巨额成本,这可能会导致我们的业务运营和财务状况发生重大不利变化。如果我们不能完全遵守《网络安全审查办法》 ,我们向投资者提供或继续提供证券的能力可能会受到严重限制或完全受阻,我们的证券可能会大幅贬值或变得一文不值。

2021年12月24日,中国证监会发布了《国务院关于境内企业境外发行上市管理规定(征求意见稿)》和《境内企业境外发行证券和上市备案管理办法(征求意见稿)》,征求意见期均于2022年1月23日届满,如果通过,未来可能会对我们提出额外的合规要求。请参阅“-中国证监会发布了中国公司赴境外首次公开募股规则草案,征求公众意见。虽然此类规则尚未生效,但中国政府可能会对海外和外国投资中国发行人的发行施加更多监督和控制,这可能会显著限制或完全阻碍我们向投资者发售或 继续向投资者发售我们的普通股,并可能导致我们的普通股价值大幅下跌或变得一文不值。因此,目前仍不确定中国政府当局将如何监管海外上市,以及我们是否需要获得任何具体的监管批准或满足任何备案要求。此外,如果中国证监会或 其他监管机构后来颁布新的规则或解释,要求我们为本次发行和任何后续发行获得他们的事先批准或事后备案 ,我们可能无法获得此类批准或备案,这可能会显著限制 或完全阻碍我们向投资者提供或继续提供证券的能力。

根据我们的中国法律顾问King&Wood Mallesons的建议,截至本招股说明书日期,我们不需要获得任何中国政府当局的任何许可,即可向外国投资者提供证券。我们一直在密切关注中国在海外上市所需的任何必要的中国证监会或其他中国政府部门批准的监管动态,包括此次发行和向外国投资者发行证券的情况。截至本招股说明书日期,吾等尚未收到中国证监会或其他中国政府部门对本次发行的任何查询、通知、警告、制裁或监管反对。然而,在制定、解释和实施与海外证券发行和其他资本市场活动相关的监管要求方面仍存在重大不确定性。 如果未来确定此次发行需要获得中国证监会、中国网信办或任何其他监管机构的批准,我们可能面临中国证监会、中国网信办或其他中国监管机构的制裁。 这些监管机构可能会对我们在中国的业务处以罚款和处罚,限制我们在中国以外的分红能力, 限制我们在中国的业务。推迟或限制将本次发行所得款项汇回中国,或采取可能对我们的业务、财务状况、经营业绩和前景以及我们证券的交易价格产生重大不利影响的其他行动 。中国证监会、中国网信办或其他中国监管机构也可能采取行动,要求我们或使我们明智地在结算和交付我们的普通股之前停止本次发行。因此,如果您 在结算和交割之前或之前从事市场交易或其他活动,您这样做的风险是结算和交割可能无法发生 。此外,如果中国证监会、中国网信办或其他中国监管机构后来颁布 新规则,要求我们的此次发行必须获得他们的批准,我们可能无法获得此类批准要求的豁免, 如果建立了获得此类豁免的程序。有关此类审批要求的任何不确定性和/或负面宣传都可能对我们证券的交易价格产生重大不利影响。

20

中国 有关收购的法规规定了大量的监管审批和审查要求,这可能会使我们更难通过收购实现增长。

Under the PRC Anti-Monopoly Law, companies undertaking acquisitions relating to businesses in China must notify the State Administration for Market Regulation, or the SAMR, in advance of any transaction where the parties’ revenues in the China market exceed certain thresholds and the buyer would obtain control of, or decisive influence over, the target, while under the M&A Rules, the approval of MOFCOM must be obtained in circumstances where overseas companies established or controlled by PRC enterprises or residents acquire domestic companies affiliated with such PRC enterprises or residents. Applicable PRC laws, rules and regulations also require certain merger and acquisition transactions to be subject to security review. Due to the level of our revenues, our proposed acquisition of control of, or decisive influence over, any company with revenues within China of more than RMB400 million in the year prior to any proposed acquisition would be subject to SAMR merger control review. As a result, many of the transactions we may undertake could be subject to SAMR merger review. Complying with the requirements of the relevant regulations to complete such transactions could be time-consuming, and any required approval processes, including approval from SAMR, may delay or inhibit our ability to complete such transactions, which could affect our ability to expand our business or maintain our market share. If the practice of SAMR and MOFCOM remains unchanged, our ability to carry out our investment and acquisition strategy may be materially and adversely affected and there may be significant uncertainty as to whether we will be able to complete large acquisitions in the future in a timely manner or at all.

有关中国居民投资离岸公司的中国 法规可能会使我们的中国居民实益拥有人或 我们的中国子公司承担责任或受到处罚,限制我们向中国子公司注资的能力或限制我们的中国子公司增加注册资本或分配利润的能力。

SAFE promulgated the Circular on Relevant Issues Concerning Foreign Exchange Control on Domestic Residents’ Offshore Investment and Financing and Roundtrip Investment through Special Purpose Vehicles, or the SAFE Circular 37, on July 4, 2014, which replaced the former circular commonly known as “SAFE Circular 75” promulgated by SAFE on October 21, 2005. SAFE Circular 37 requires PRC residents to register with local branches of SAFE in connection with their direct establishment or indirect control of an offshore entity, for the purpose of overseas investment and financing, with such PRC residents’ legally owned assets or equity interests in domestic enterprises or offshore assets or interests, referred to in SAFE Circular 37 as a “special purpose vehicle”. SAFE Circular 37 further requires amendment to the registration in the event of any significant changes with respect to the special purpose vehicle, such as increase or decrease of capital contributed by PRC individuals, share transfer or exchange, merger, division or other material event. In the event that a PRC shareholder holding interests in a special purpose vehicle fails to fulfill the required SAFE registration, the PRC subsidiaries of that special purpose vehicle may be prohibited from making profit distributions to the offshore parent and from carrying out subsequent cross-border foreign exchange activities, and the special purpose vehicle may be restricted in its ability to contribute additional capital into its PRC subsidiary. Moreover, failure to comply with the various SAFE registration requirements described above could result in liability under PRC law for evasion of foreign exchange controls.

We have notified substantial beneficial owners of ordinary shares who we know are PRC residents of their filing obligation, and are aware that all substantial beneficial owners have completed the necessary registration with the local SAFE branch or qualified banks as required by SAFE Circular 37. However, we may not at all times be aware of the identities of all of our beneficial owners who are PRC residents. We do not have control over our beneficial owners and cannot assure you that all of our PRC-resident beneficial owners will comply with SAFE Circular 37 and subsequent implementation rules. The failure of our beneficial owners who are PRC residents to register or amend their SAFE registrations in a timely manner pursuant to SAFE Circular 37 and subsequent implementation rules, or the failure of future beneficial owners of our company who are PRC residents to comply with the registration procedures set forth in SAFE Circular 37 and subsequent implementation rules, may subject such beneficial owners or our PRC subsidiaries to fines and legal sanctions. Furthermore, since SAFE Circular 37 was recently promulgated and it is unclear how this regulation, and any future regulation concerning offshore or cross-border transactions, will be interpreted, amended and implemented by the relevant PRC government authorities, we cannot predict how these regulations will affect our business operations or future strategy. Failure to register or comply with relevant requirements may also limit our ability to contribute additional capital to our PRC subsidiaries and limit our PRC subsidiaries’ ability to distribute dividends to our company. These risks may have a material adverse effect on our business, financial condition and results of operations.

任何 未能遵守中国有关员工股票激励计划登记要求的法规的行为,中国 计划参与者或我们可能会受到罚款和其他法律或行政制裁。

2012年2月,外汇局发布了《关于境内个人参与境外上市公司股票激励计划有关问题的通知》,取代了2007年3月发布的原规定。根据这些规则,中国公民和在中国连续居住不少于一年的非中国公民参加境外上市公司的任何 股票激励计划,除少数例外情况外,必须通过 境内合格代理人(可以是该境外上市公司的中国子公司)向外汇局登记,并完成某些其他程序。 此外,还必须聘请境外受托机构处理与行使或出售股票期权 以及买卖股份和权益有关的事项。如果我们采用股权激励计划,我们的高管和其他员工 为中国公民或在中国连续居住不少于一年,并根据股权激励计划获得期权或其他奖励,将在本公司完成此次发行后成为海外上市公司时遵守本规定 。未能完成安全登记可能会对他们处以罚款和法律制裁,还可能限制我们向我们的中国子公司提供额外资本的能力,并限制我们的中国子公司向我们分配股息的能力 。我们还面临监管不确定性,这可能会限制我们根据中国法律为我们的董事、高管和员工采用额外激励计划的能力。

21

中国 监管境外控股公司对中国实体的贷款和直接投资,以及政府对货币兑换的控制 可能会延误我们利用此次发行所得资金向我们的中国子公司提供贷款或额外出资,这 可能会对我们的流动资金以及我们为业务提供资金和扩大业务的能力产生重大不利影响。

我们是一家离岸控股公司,通过我们的中国子公司在中国开展业务。我们可以向中国子公司提供贷款,但须经政府部门批准并有额度限制,或者我们也可以向我们在中国的子公司追加出资。

我们在中国的外商独资企业根据中国法律被视为外商投资企业,向其提供的任何贷款均受中国法规和外汇贷款登记的约束。例如,我们借给我们在中国的外商独资企业为其活动提供资金的贷款不能超过法定限额, 必须向当地外汇局登记。此外,外商投资企业应当在其经营范围内按照真实自用的原则使用资本。外商投资企业的资金不得用于下列用途:(一)直接或间接用于超出企业经营范围的款项或者有关法律法规禁止的款项;(二)直接或间接用于投资银行本金担保产品以外的证券投资;(三)向非关联企业发放贷款,但营业执照明确允许的除外;(四)支付购买非自用房地产(外商投资房地产企业除外)的相关费用。

外汇局发布《国家外汇管理局关于改革外商投资企业资本金结算管理有关问题的通知》,即《国家外汇管理局关于改进外商投资企业外币资本金支付结算管理有关操作问题的通知》、《国家外汇管理局关于加强外汇业务管理有关问题的通知》、《关于进一步明确和规范部分资本项目外汇业务管理有关问题的通知》,自2015年6月起施行。虽然外汇局第十九号通知允许外商投资企业外币注册资本折算成人民币资本用于中国内部的股权投资,但也重申了外商投资企业外币资本折算人民币不得直接或间接用于其业务范围外的原则。因此,在实际操作中,外汇局是否会允许将这笔资金用于对中国的股权投资还是个未知数。外管局于2016年6月9日发布了《国家外汇管理局关于改革和规范资本项目外汇结算管理政策的通知》,重申了《外管局第19号通知》中的部分规定,但将禁止利用外商投资公司外币注册资本转换成的人民币资本发放人民币委托贷款改为禁止利用此类资本向非关联企业发放贷款。违反国家外汇管理局第19号通知和第16号通知的行为可能会受到行政处罚。外管局通函 19和外管局通函16可能会大大限制我们将所持任何外币,包括本次发行的净收益转移到我们的外商独资企业的能力,这可能会对我们的流动性以及我们为我们在中国的业务提供资金和扩大业务的能力造成不利影响。

2019年10月23日,外管局发布《关于进一步推进跨境贸易投资便利化的通知》,即《外管局第28号通知》,并于当日起施行。《外管局第二十八号通知》规定,在符合一定条件的情况下,允许经营范围不包括投资的外商投资企业和非投资外商投资企业利用资本金对中国进行股权投资。由于外管局第28号通函最近才发布 ,其解释和实践中的执行仍存在很大的不确定性。

鉴于 中国法规对境外控股公司向中国实体的贷款和对中国实体的直接投资施加的各种要求,以及中国政府 可能在未来酌情限制使用外币进行经常账户交易的事实,我们无法向您保证 我们将能够完成必要的政府登记或及时获得必要的政府批准,如果 我们能够完成对中国子公司的未来贷款或我们未来对我们在中国的WFOE的出资。因此,我们是否有能力在需要时为我们的中国子公司提供及时的财务支持存在不确定性。如果我们未能完成此类注册或未能获得此类批准,我们使用此次发行预期收益的能力以及资本化 或以其他方式为我们的中国业务提供资金的能力可能会受到负面影响,这可能会对我们的流动资金以及我们为我们的业务提供资金和扩张的能力造成重大不利影响。

22

我们在很大程度上依赖我们子公司支付的股息和其他分派 为离岸现金和融资需求提供资金,而我们中国子公司将现金转出中国和/或汇款向我们支付股息的能力受到任何限制,可能会限制我们获得这些实体业务产生的现金的能力 。

我们 是一家控股公司,我们在很大程度上依赖子公司支付的股息和其他股权分配来满足我们的 离岸现金和融资需求,包括向股东支付股息和其他现金分配所需的资金, 为公司间贷款提供资金,偿还我们在中国之外可能产生的任何债务,以及支付我们的费用。适用于我们中国子公司的法律、规则和法规 只允许从其根据适用的会计准则和法规确定的留存收益(如有)中支付股息。

根据中国法律、法规和条例,我们在中国注册的每一家子公司在弥补前几年的累计亏损(如有)后,必须每年至少拨备其税后利润的10%,作为一定的法定准备金,直至该基金的总额达到其注册资本的 50%。由于这些法律、规则和规定,我们在中国注册的子公司在将各自净资产的一部分作为股息转移给股东的能力方面受到限制。截至2021年9月30日和2020年9月30日,这些受限资产总额分别为909,183美元和663,775美元。然而,不能保证中国政府 不会干预或限制我们在组织内或向外国投资者转移或分配现金的能力, 这可能导致无法或禁止在中国境外转移或分配现金,并可能对我们的业务、财务状况和经营业绩产生不利影响。

我们在中国的子公司向我们支付股息的能力受到限制 可能会限制我们获取这些实体业务产生的现金的能力,包括进行对我们的业务有利的投资或收购、向我们的股东支付股息 或以其他方式资助和开展我们的业务。

根据《中国企业所得税法》,我们 可能被视为中国居民企业,因此我们的全球收入可能需要缴纳中国所得税。

根据2008年1月1日生效并于2018年12月29日最后一次修订的《中国企业所得税法》及其实施细则,根据中国以外司法管辖区法律设立且“事实上的管理机构”位于中国的企业可被视为 中国税务居民企业,并可按其全球收入的25%税率缴纳中国企业所得税。“事实上的管理主体”是指对企业的生产经营、人员、会计账簿和资产实行实质性的、全面的管理和控制的管理机构。国家税务总局于2009年4月22日发布了《关于根据事实上的管理机构确定中国控制的离岸注册企业为中国税务居民企业的通知》,或《国家税务总局第82号通告》。国资委第82号通告为确定中国控制的境外注册企业的“事实上的管理机构”是否设在中国提供了某些具体标准。尽管第82号通告仅适用于由中国企业控制的离岸企业,而不适用于由个人或外国企业控制的离岸企业,但中国国家税务总局第82号通告中提出的确定标准可能反映了国家税务总局在确定离岸企业的税务居民地位时应如何适用“事实上的管理机构” 测试的一般立场,无论离岸企业是否由中国企业控制。如果我们被视为中国居民企业,我们将按我们全球收入的25% 税率缴纳中国企业所得税,我们的盈利能力和现金流可能会因我们的全球收入根据企业所得税法征税而大幅减少。我们相信,就中国税务而言,我们在中国以外的任何实体都不是中国居民企业。 然而,企业的税务居民身份取决于中国税务机关的决定,关于“事实上的管理机构”一词的解释仍然存在不确定性。

支付给我们外国投资者的股息和外国投资者出售我们普通股的收益可能需要缴纳中国税。

根据国务院颁布的《企业所得税法》及其实施条例,非居民企业、在中国境内没有设立机构或营业地点,或在中国境内设有该等设立机构或营业地点但股息与该等设立或营业地点并无有效关联的投资者,如该等股息来自中国境内,则适用10%的中华人民共和国预提税金。该等投资者转让普通股而取得的任何收益,亦须按现行税率10%缴纳中国税项,而就股息而言,若该等收益被视为源自中国境内的收入,则按来源扣缴 。如果我们被视为中国居民企业,我们普通股支付的股息和转让我们普通股实现的任何收益可能被视为来自中国境内的收入,因此可能需要缴纳中国税项。请参阅“条例--与税务有关的条例。“此外,如果我们被视为中国居民企业,向非中国居民个人投资者支付的股息和该等投资者转让普通股所获得的任何收益可能按现行税率20%缴纳中国税。根据适用的税务条约,任何中华人民共和国的纳税义务均可减少。然而,尚不清楚如果我们被视为中国居民企业,我们普通股的持有者是否能够 要求享受中国与其他国家或地区签订的所得税条约或协议的好处。如果向我们的非中国投资者支付的股息或此类投资者转让我们普通股的收益 需要缴纳中国税,您对我们普通股的投资价值可能会大幅下降。

23

我们和我们的股东面临非中国控股公司间接转让中国居民企业股权的不确定性。

2015年2月3日,国家税务总局发布了《关于非居民企业间接转让资产征收企业所得税若干问题的公告》,即《国家税务总局第7号通知》,将其税收管辖权扩大到涉及境外中间控股公司转让应税资产的交易。此外,SAT第7号通知为集团内部重组和通过公开证券市场买卖股权引入了避风港。 SAT第7号通知也给应税资产的外国转让方和受让方(或其他有义务支付转让费用的人) 带来了挑战。2017年10月17日,国家税务总局发布了《关于非居民企业所得税源头扣缴有关问题的公告》,即《国家税务总局第37号通知》,自2017年12月1日起施行。国家税务总局第37号通知进一步明确了代扣代缴非居民企业所得税的做法和程序。

非居民企业处置境外控股公司股权间接转让应纳税资产的,属于间接转让的,非居民企业作为转让方或者受让方,或者直接拥有应纳税资产的境内机构,可以向有关税务机关申报。根据“实质重于形式”的原则,如果境外控股公司缺乏合理的商业目的,并且是为减免、避税或递延中国税款而设立的,则中国税务机关可不予理会该境外控股公司的存在。因此,该等间接转让所得收益可能 须缴纳中国企业所得税,而受让人或其他有责任支付转让款项的人士则有责任预扣适用税项,目前适用的税率为转让中国居民企业股权的10%。如果受让方未代扣代缴税款,且受让方未缴纳税款,则转让方和受让方均可能受到中国税法的处罚。

我们 面临涉及中国应税资产的某些过去和未来交易的报告和其他影响的不确定性 ,例如离岸重组、出售我们离岸子公司的股份和投资。根据SAT通告7和/或SAT通告37,如果本公司是此类交易的转让方,则本公司可能需要履行义务或纳税,如果本公司 是此类交易的受让方,则可能需要承担扣缴义务。对于非中国居民企业的投资者转让我公司不符合公开证券市场避风港资格的股份,我们的中国子公司可能会被要求根据SAT通告7和/或SAT通告37协助备案。因此,我们可能需要花费宝贵的资源 来遵守SAT通告7和/或SAT通告37,或要求我们向其购买应税资产的相关转让人遵守这些通告,或者确定本公司不应根据这些通告征税,这可能会对我们的财务状况和运营结果产生重大不利影响 。

对货币兑换的限制 可能会限制我们有效利用收入的能力。

我们所有的收入都是以人民币计价的。 人民币目前可以在“经常项目”下兑换,包括股息、贸易和与服务相关的外汇交易,但不能在“资本项目”下兑换,“资本项目”包括外国直接投资和贷款,包括我们可能从在岸子公司获得的贷款。目前,中国子公司可以购买外币进行“经常账户交易”的结算,包括向我们支付股息,而无需外汇局批准,并遵守某些程序 要求。然而,中国有关政府当局可能会限制或取消我们在未来购买外汇进行经常账户交易的能力。由于我们预计我们未来收入的很大一部分将以人民币计价, 任何现有和未来的货币兑换限制都可能限制我们利用人民币产生的收入为我们在中国境外的业务活动提供资金和/或将现金转移到中国境外向我们的股东支付外币股息的能力。 资本项目下的外汇交易仍受限制,需要获得外汇局和其他相关中国政府部门的批准或登记。这可能会影响我们通过债务或股权融资为子公司获得外汇的能力。 此外,不能保证中国政府不会干预或限制我们在组织内或向外国投资者转移或分配现金的能力,这可能导致无法或 禁止在中国境外转移或分配现金,并可能对我们的业务、财务状况和经营业绩产生不利影响 。

汇率波动可能会给我们造成外币汇兑损失,并可能减少我们外币股票的价值和应付股息的美元金额 。

人民币和港元兑美元和其他货币的价值可能会波动,并受到政治和经济形势变化以及中华人民共和国政府采取的外汇政策等因素的影响。2015年8月,人民银行中国银行改变了人民币兑美元中间价的计算方式,要求提交参考汇率的做市商考虑前一天收盘即期汇率、外汇供求以及主要货币汇率的变化。2017年,人民币兑美元升值约6.3%;2018年,人民币兑美元贬值约5.7%。从2018年底到2020年12月底,人民币兑美元升值了约5.10%。很难预测市场力量或中国或美国政府的政策,包括美联储的任何加息,可能会如何影响未来人民币对美元的汇率。 中国政府仍然面临巨大的国际压力,要求其采取更灵活的货币政策,包括来自美国政府的压力, 美国政府威胁要将中国列为“汇率操纵国”,这可能导致人民币兑美元汇率出现更大波动。然而,中国政府未来仍可酌情限制经常账户交易使用外币。因此,很难预测未来市场力量或政府政策会如何影响人民币与美元或其他货币之间的汇率。此外,中国人民银行定期干预外汇市场,以限制人民币汇率波动,实现政策目标。如果人民币兑美元汇率出现意外波动,我们的经营业绩和财务状况,以及我们以外币计算的股票价值和应付股息可能会受到不利影响。我们可能无法向股东支付外币股息。人民币对美元升值会造成汇兑损失,人民币对美元贬值会带来汇兑收益。

24

如果 未能按照中国法规的要求为各种员工福利计划提供足够的缴费并扣缴员工工资的个人所得税,我们可能会受到 处罚。

在中国经营的公司 必须参加政府规定的各种员工福利缴费计划,包括一定的社会保险、住房公积金和其他福利支付义务,并向计划缴纳相当于员工工资的一定 百分比的资金,包括奖金和津贴,最高限额由我们经营地点的当地政府 不时规定。由于不同地区的经济发展水平不同,中国地方政府对员工福利缴费计划的要求没有得到始终如一的落实。在中国经营的公司还被要求按每位员工支付时的实际工资代扣代缴个人所得税。我们可能会因支付的员工福利不足和预扣的个人所得税而受到滞纳金和罚款 ,我们的财务状况和经营业绩可能会受到不利影响。

如果PCAOB无法检查我们的审计师,我们的普通股可能会根据《控股外国公司问责法》被摘牌。我们的普通股退市,或其 退市的威胁,可能会对您的投资价值产生重大不利影响。此外,2021年6月22日,美国参议院通过了《加快外国公司问责法案》,该法案如获通过,将修改《外国公司责任法案》,并要求美国证券交易委员会禁止发行人的证券在任何美国证券交易所交易,前提是发行人的审计师连续两年而不是三年没有接受美国上市公司会计准则委员会的检查。

《控股外国公司问责法》或《HFCA法》于2020年12月18日颁布。《反海外腐败法》规定,如果美国证券交易委员会认定一家公司提交了由注册会计师事务所出具的审计报告,而该审计报告自2021年起连续三年未接受美国上市公司会计准则委员会的检查,则美国证券交易委员会应禁止此类普通股在美国的全国性证券交易所或场外交易市场进行交易。

2021年3月24日,美国证券交易委员会通过了与实施《高频交易法案》某些披露和文件要求有关的暂行最终规则。如果一家公司被美国证券交易委员会认定为在美国证券交易委员会随后确定的流程中有一年未受检验,则该公司将被要求 遵守本规则。美国证券交易委员会正在评估如何实施《高频交易法案》的其他要求,包括上述禁止上市和交易的要求 。此外,2021年6月22日,美国参议院通过了《加速让外国公司承担责任法案》,该法案如果获得通过,将修改高频CA法案,并要求美国证券交易委员会禁止发行人的证券在美国任何证券交易所交易,前提是其审计师连续两年而不是三年没有接受美国上市公司会计准则委员会的检查。2021年9月22日,PCAOB通过了实施HFCA法案的最终规则,该规则为PCAOB提供了一个框架,以供PCAOB根据HFCA法案确定是否因为位于外国司法管辖区的一个或多个当局的立场而无法检查或调查位于该司法管辖区的完全注册的会计师事务所。2021年12月2日,美国证券交易委员会发布了 修正案,最终敲定了实施《HFCA法案》中提交和披露要求的规则。本规则适用于美国证券交易委员会认定为已提交年度报告并提交由位于外国司法管辖区的注册会计师事务所出具的审计报告,并且PCAOB因外国司法管辖区当局的立场而无法完全检查或调查的注册人 。2021年12月16日,PCAOB发布了一份认定报告,发现PCAOB无法检查或调查总部设在(I)中国和(Ii)香港的完全注册的会计师事务所。我们的审计师的总部不在中国或香港,在本报告中未被列为受PCAOB决定的公司。

此外,多家股权研究机构 最近在审查了中国公司的公司治理做法、关联方交易、销售做法和财务报表后,发布了关于这些公司的报告,这些报告导致美国国家交易所进行专项调查并暂停上市。对我们的任何类似审查,无论其缺乏可取之处,都可能导致我们普通股的市场价格下跌, 转移管理层资源和精力,导致我们为自己针对谣言辩护的费用,并提高我们 为董事和官员保险支付的保费。

我们的审计师是出具本招股说明书中其他地方包含的审计报告的独立注册公共会计师事务所,作为在美国上市公司的审计师和在PCAOB注册的公司,我们的审计师受美国法律的约束,根据这些法律,PCAOB将进行 定期检查,以评估其是否符合适用的专业标准。我们的审计师在PCAOB的注册于2020年9月生效,目前正在接受PCAOB的检查。PCAOB目前有权检查我们审计师的工作报告。然而,最近的事态发展将为我们的服务增加不确定性,我们无法向您保证,纳斯达克 或监管机构在考虑我们审计师的 审计程序和质量控制程序的有效性、人员和培训的有效性、或资源的充足、地理范围或与我们财务报表审计相关的 经验后,是否会对我们应用其他更严格的标准。

25

如果我们的审计师不接受PCAOB的检查,美国证券交易委员会可能会提出其他规则或指导意见 ,这些规则或指导可能会影响我们。例如,2020年8月6日,总裁的金融市场工作组向当时的美国总裁发布了关于保护美国投资者免受中国公司重大风险的报告 。本报告建议美国证券交易委员会实施五项建议,以解决 司法管辖区没有为PCAOB提供足够渠道来履行其法定任务的公司。这些建议中的一些概念 随着《HFCA法》的颁布得以实施。然而,其中一些建议比HFCA法案更严格。例如,如果一家公司的审计师不接受PCAOB检查,该报告建议, 公司退市前的过渡期应于2022年1月1日结束。

美国证券交易委员会已经宣布,美国证券交易委员会的工作人员正在为《高频交易法案》的实施规则和工务组报告中的建议准备一份合并提案。 尚不清楚美国证券交易委员会何时完成规则制定,这些规则将于何时生效,以及工务组建议中的哪些内容(如果有)将被采纳 。除了HFCA法案的要求之外,这一可能的规定的影响是不确定的。虽然我们 了解到中国证监会、美国证券交易委员会和上市公司会计准则委员会已经就检查中国的上市公司注册会计师事务所进行了对话,但不能保证我们能够遵守美国监管机构提出的要求。这种不确定性 可能导致我们普通股的市场价格受到重大不利影响,我们的证券可能会被摘牌,并被禁止 在国家证券交易所交易,而不是像HFCA法案所要求的那样。如果我们的证券到那时 无法在另一家证券交易所上市,这样的退市将大大削弱您出售或购买我们普通股的能力 当您希望这样做时,与潜在退市相关的风险和不确定性将对我们普通股的价格产生负面 影响。

此外,美国和中国的新法律法规或 法律法规的变化可能会影响我们普通股在纳斯达克上市的能力,这可能会对我们普通股的市场和市场价格造成实质性影响。

与我们的工商业相关的风险

我们 依赖于我们没有与之签订长期合同的几个大客户,失去这些客户中的任何一个都可能导致我们的收入显著 下降。

我们有两个重要客户,在截至2021年9月30日的财年中,这两个客户占我们总收入的10%以上。在截至2021年9月30日的财年中,这两家重要客户分别占我们总收入的38.2%和14.7%。在截至2020年9月30日的财年中,我们有一个重要客户占我们总收入的10%以上。重要客户占我们截至2020年9月30日的财年总收入的24.55% 。

我们不与我们的客户签订长期协议,而是根据采购订单进行生产,因此不能确定对我们的客户(包括我们的主要客户)的销售将继续下去。失去我们的任何主要客户,或对任何此类客户的销售额大幅下降,都将对我们的盈利能力产生不利影响。

在 近年来,我们的主要客户因产品组合的变化而发生变化。我们预计,我们净收入的很大一部分将继续依赖相对较少的客户,随着我们定期调整产品结构,我们在最大客户中的销售分布可能会继续波动。我们与客户保持密切和令人满意的关系的能力对于我们业务的持续成功和盈利至关重要。我们吸引潜在客户的能力也是我们业务成功的关键。如果我们的任何重要客户因任何原因减少、推迟或取消订单, 或我们主要客户的财务状况恶化,我们的业务可能会受到严重损害。同样,无法生产足够数量的产品来满足这些客户的需求可能会导致我们失去客户,这可能会对我们业务的盈利能力产生不利影响。此外,如果我们在向大客户收取应收账款时遇到困难,我们的经营业绩可能会受到实质性的不利影响。

我们的 行业是周期性的,产能不断增加。因此,因供需失衡而引起的价格波动可能会损害我们的经营成果。

显示面板行业总体上具有周期性市场状况的特点。有时,该行业会受到供过于求和需求放缓之间的失衡,在某些时期,会导致销售价格下降。此外,显示面板行业预期的产能扩张可能会导致产能过剩。显示面板行业的产能扩张 可能是由于计划中的新制造设施的升级,而这种扩张导致的产能的任何大幅增加都可能 进一步压低我们产品的销售价格,这将影响我们的运营结果。我们不能向您保证,由于产能过剩或其他影响行业的因素导致的任何持续的 或进一步的销售价格下降或未来的低迷将不会 严重,也不能保证任何此类持续、下降或下滑不会严重损害我们的业务、财务状况和经营业绩 。

我们保持或增加收入的能力将主要取决于我们保持市场份额、增加现有产品的单位销售额以及推出和销售新产品的能力,以抵消现有产品销售价格预期的波动和长期下降 。我们不能向您保证,我们将能够保持或扩大市场份额,增加单位销售额,并在必要的程度上推出和销售新产品,以弥补市场供过于求。

26

我们 可能会经历我们产品的销售价格下降,而不考虑行业的周期性波动。

我们产品的销售价格总体上已经下降,并且预计将随着时间的推移继续下降,而不考虑由于技术进步和成本降低等因素而导致的行业范围内的周期性波动。尽管当新产品和技术首次引入市场时,我们可能能够利用它们通常与更高的销售价格相关联的 优势,但随着时间的推移,价格会随着时间的推移而下降,在某些情况下,由于市场竞争,价格会非常迅速地下降。如果我们无法有效地预测 并应对产品带来的价格侵蚀,或者如果我们产品的销售价格下降速度快于我们能够降低制造成本的速度,我们的利润率将受到不利影响,我们的运营业绩和财务状况可能会受到实质性的不利影响。

我们的债务可能会限制我们的运营,现金流和资本资源可能不足以支付我们巨额债务和未来债务所需的款项。

我们有大量的债务。截至2021年9月30日,我们的未偿债务约为6,080万美元。我们的巨额债务可能会对您产生重要后果。例如,它可以:

| ● | 减少我们现金流的可用性,为未来的营运资本、资本支出、收购和其他一般企业用途提供资金; |

| ● | 增加我们在一般不利经济和行业条件下的脆弱性; |

| ● | 限制我们进行战略性收购或寻求商机; |

| ● | 限制我们借入更多资金的能力, 以及我们债务方面的财务和其他限制性条款。 | |

| ● | 与可能按比例减少债务的竞争对手相比, 我们处于竞争劣势。 |

此外,我们是否有能力按计划付款或对我们的债务进行再融资取决于我们成功的财务和经营业绩、 现金流和资本资源,而这些又取决于当前的经济状况以及某些财务、商业和其他 因素,其中许多因素是我们无法控制的。如果我们的现金流和资本资源不足以为债务提供资金, 我们可能被迫减少或推迟资本支出、出售重要资产或业务、获得额外资本、重组债务或宣布破产。

我们 依赖一家主要的设备供应商来制造偏振片,而这方面的损失可能会损害我们的业务。

根据与上海稻田签订的生产偏振片的现有协议,我们已经并预计将使用来自上海稻田商贸有限公司(“上海稻田”)的绝大多数设备,该公司是稻田株式会社的全资子公司,隶属于住友化学株式会社。 根据我们与上海稻田的协议,上海稻田免费向我们提供制造偏振片的主要设备,期限为五年,将于2022年9月到期。自动续签一年,除非任何一方以书面形式提前三个月通知终止。如果我们在提前终止或与上海稻田的协议到期时无法使用或购买此类设备,或者如果我们无法获得更换此类设备的设备,我们的业务将受到损害。

不时地,对新设备的需求增加可能会导致交付期超出设备供应商的正常要求,包括上海稻田。设备不可用、设备交付延迟或设备交付不符合我们的规格可能会削弱我们满足客户订单的能力。此外,如果我们的设备供应商由于任何原因无法及时提供组装、测试和/或维护服务,我们的业务可能会受到不利影响。此外,供应商和供应商的可用性或设备和服务的及时供应也可能受到自然灾害等因素的影响。 我们可能不得不使用与我们没有建立关系的组装、测试和/或维护服务提供商,这可能会使我们面临潜在的不利定价、不满意的质量或产能分配不足。由于这些风险,我们的增长可能会延迟,我们的业务可能会受到实质性的不利影响。请参阅“我们的业务--设备和供应商.”

27

我们 依赖原材料和关键零部件的供应,此类供应或原材料成本的任何不利变化都可能 对我们的运营产生不利影响。

在截至2021年9月30日的财年中,两家供应商分别占我们原材料采购总量的34.1%和17.8%。在截至2020年9月30日的财年中,两家供应商分别占我们原材料采购总量的44.84%和30.89%。现货和远期汇率的任何重大变化都可能对我们的原材料成本和我们的运营产生重大不利影响。此外, 我们不与供应商签订长期合同。如果我们的任何主要供应商停止向我们供应关键原材料,并且 我们出于任何其他原因需要关键部件的替代来源,这些部件可能无法立即提供给我们。 如果无法立即获得替代供应商,我们将不得不寻找和鉴定替代供应商, 这些部件的生产可能会延迟。我们可能无法在合理的时间内或以商业上可接受的条款(如果有的话)找到合适的替代供应商。受影响产品的发货在过去曾因此类问题而受到限制或延迟, 未来可能会发生类似问题。如果无法获得我们生产产品所需的主要货源,我们可能会 要求我们推迟产品发货、损害客户关系或迫使我们缩减或停止运营。

我们 正在为我们在成都的制造工厂获得证书,中国。如果我们无法获得其中任何一项,我们的业务可能会受到实质性的不利影响。

我们已经完成了我们在成都的新制造设施的初步建设,中国,并开始在这些设施上生产。截至本招股说明书发布之日,我们仍在为这类设施获得某些建筑物所有权证书的过程中。虽然我们认为这些 证书需要政府机构的程序性批准,而不是实质性的批准,但不能保证我们将获得所有这些证书。未能获得上述任何证书可能导致我们不得不迁出该厂房,我们在该厂房内的生产活动可能中断或暂停。如果我们被迫搬迁,我们可能根本无法找到替代设施,也无法以合理的成本找到替代设施,我们的制造活动可能会中断。我们可能会因业务中断而蒙受损失 我们的运营和财务业绩可能会受到实质性的不利影响。

我们 不遵守与建筑相关的环境法规,这可能会使我们受到罚款和其他处罚。

根据《中华人民共和国环境影响评价法》和《建设项目环境保护管理条例》的规定,建设或扩建建筑物或生产设施必须经过不同政府部门的各种许可和批准。我们目前正在对我们在南京江北新区的生产设施进行环境影响评估程序,我们预计在2022年下半年完成评估。我们正在采取必要的补救措施,以获得必要的批准和许可,并 遵循必要的要求。但是,我们可能无法及时或根本无法获得此类批准和许可或遵循必要的要求 。如果中国有关政府部门因任何原因认定我们不遵守环境法律法规,我们可能会被要求支付罚款或被勒令暂停在建工程。 如果中国法律、法规和/或政府政策发生任何变化,公司被施加更严格的 要求,我们可能不得不产生额外的成本和费用来遵守这些要求,我们的业务和经营结果可能会受到不利影响。

我们的运营业绩每季波动,这使得我们很难预测未来的业绩。

由于许多因素,我们过去的运营结果变化很大,未来可能会因季度而大幅波动,其中许多因素是我们无法控制的。我们的业务和运营可能受到以下 因素的不利影响:

| ● | 每月快速变化,包括出货量和产品结构变化; | |

| ● | 该行业的周期性,包括销售价格的波动,以及供过于求和需求放缓之间的失衡; |

28

| ● | 我们和我们的竞争对手扩大产能的速度; | |

| ● | 及时、经济地获得原材料和部件、设备、电力、水和其他所需的公用设施。 | |

| ● | 技术变革; | |

| ● | 失去一个关键客户或推迟、重新安排或取消来自客户的大订单 ; | |

| ● | 改变最终用户的消费模式; | |

| ● | 更改我们的管理团队 ; | |

| ● | 以令人满意的条件获得资金; | |

| ● | 我们的 客户调整他们的库存; | |

| ● | 总体政治、经济、金融和法律条件的变化 ; | |

| ● | 自然灾害,如台风和地震,工业事故,如火灾和停电,以及恐怖主义或政治或军事冲突造成的地缘政治不稳定;以及 | |

| ● | 新型冠状病毒(新冠肺炎)大流行的预期或潜在影响,以及政府、消费者和公司对我们的业务、财务状况和经营业绩的相关 应对措施。 |

由于上述因素以及本节中讨论的其他风险,其中许多风险超出了我们的控制范围,因此您不应依赖季度与季度的比较来预测我们未来的业绩。

上述任何因素的不利变化都可能严重损害我们的业务、财务状况和经营业绩。此外,我们的经营业绩在未来的一些时期可能会低于公开市场分析师和投资者的预期,这可能会导致我们的普通股价格下跌。

如果 我们无法实现高产能利用率,我们的运营结果将受到不利影响。

高产能 利用率使我们能够将固定成本分摊到更多生产的产品上。产能利用率的提高或降低 费率会对我们的毛利率产生重大影响。因此,我们维持或提高毛利率的能力将继续 部分取决于实现高产能利用率。反过来,我们实现高产能利用率的能力将取决于我们先进生产设施的提升进度和我们在产品线中高效配置产能的能力,以及对我们产品的需求和我们以具有竞争力的价格提供满足客户要求的产品的能力 。

由于我们产品组合的变化,我们过去的运营业绩不时受到产能利用率较低的不利影响。我们无法 向您保证未来我们将能够实现高产能利用率。如果我们不能有效地提高我们的先进技术生产设施,或者对我们产品的需求达不到我们的预期,我们的产能利用率将会下降,我们的毛利率将受到影响,我们的经营业绩将受到实质性的不利影响。

我们 可能会遇到库存损失。

技术行业频繁推出新产品可能会导致我们产品的销售价格下降,并导致我们现有库存的过时。这可能会导致库存的声明价值减少,我们以成本或可变现净值中的较低者进行估值。

我们 根据客户和我们自己的预测管理库存。虽然我们会定期根据市场情况进行调整,但我们通常会在确定订单后几周内将货物送到客户手中。虽然我们与主要客户保持畅通的沟通渠道 以避免确定订单意外减少或下订单的后续更改,并尝试将库存水平降至最低,但我们客户的此类行动可能会对我们的库存管理和运营结果产生实质性的不利影响。

29

我们的 客户通常不会提前很久下订单,这使得我们很难预测未来的收入并及时高效地分配 产能。

我们的 客户通常在预期发货日期前几个月提供滚动预测,并在预计发货日期前几周 才下确定的采购订单。不能保证确定订单不会意外减少或客户下的订单不会有后续变化 。此外,由于显示面板行业的周期性,我们的客户购买订单在不同时期有很大差异。因此,我们通常不会有任何重大的积压操作。由于缺乏大量积压订单,我们很难预测未来一段时间的收入。此外,我们根据客户的预测产生费用并调整原材料和零部件的库存 水平,可能无法及时分配产能以弥补销售缺口。我们预计,在未来,我们在任何季度的销售额将继续在很大程度上依赖于该季度收到的采购订单。无法调整生产成本、无法获得必要的原材料和组件或无法快速分配产能以满足对我们产品的需求,可能会影响我们最大化运营结果的能力,这可能会对您在我们普通股的投资价值造成负面影响。

如果我们不能成功扩展或改进我们的制造设施以满足市场需求,我们未来的竞争力和增长前景可能会受到不利影响 。

作为我们业务增长战略的一部分,我们一直在为我们的制造设施承担并可能在未来承担大量的资本支出 。

我们生产设施的成功扩张和商业生产的开始取决于许多因素, 包括设备和机械的及时交付以及新技术人员的雇用和培训。虽然我们相信我们 拥有内部能力和专业知识来扩大我们的制造设施并开始商业化生产,但不能保证 我们一定会成功。我们无法向您保证,我们将能够在必要时从第三方获得技术、 知识产权或专有技术,以可接受的 条款扩展或改进我们的生产设施。此外,由于对设备和机器的需求增加而导致的设备和机器交付延迟 或不符合我们规格的设备和机器的交付可能会延迟这些制造设施的建立、扩建或改进 。此外,我们的制造设施的扩张也可能受到政府规划活动的干扰。如果我们的制造 设施在安装、扩展和/或制造流程中遇到不可预见的中断,我们可能无法实现潜在收益,并可能在抓住增长机会时遇到中断。

如果我们计划的增长或发展所需的 资本资源不可用,我们可能无法成功实施我们的业务 战略。

从历史上看, 我们一直能够通过经营活动和融资活动(包括 长期和短期借款)产生的现金流为资本支出提供资金。我们扩大生产设施和建立先进技术制造设施的能力将继续在很大程度上取决于我们从运营中获得充足现金流以及外部资金的能力。 我们预计将进行与业务发展相关的资本支出,包括与新 产能、技术升级和产能价值提升相关的投资。这些资本支出将在这些支出产生的任何 额外销售额之前进行。如果我们没有资本 资源来完成计划的增长,或者如果我们的实际支出由于任何原因超过计划支出,我们的经营业绩可能会受到不利影响,这些原因包括 以下方面的变化:

| ● | 我们的 发展计划和战略; | |

| ● | 制造业 工艺和产品技术; | |

| ● | 市场状况; | |

| ● | 价格 设备; | |

| ● | 成本 建筑和安装; | |

| ● | 市场 显示面板行业公司融资活动的条件; | |

| ● | 利息 汇率和外汇汇率;以及 | |

| ● | 社交, 中国和其他地方的经济、金融、政治和其他条件。 |

30

如果 在适当的时候不能以令人满意的条件获得足够的资金,我们可能不得不削减我们的计划增长,这可能导致 客户流失,对我们成功实施业务战略的能力产生不利影响,并限制我们的业务增长。

我们 在竞争激烈的环境中运营,如果我们无法成功竞争,我们可能无法维持目前的市场地位。

我们产品的 市场竞争激烈。我们的价格和利润率面临压力,主要是由于来自中国大陆、台湾和日本竞争对手的额外和 不断增长的行业产能。 以更高的成本效率进行大规模生产的能力是我们行业的竞争优势。我们的一些竞争对手已经通过合并和收购扩大了规模。 与我们相比,我们的一些竞争对手拥有更多的资金渠道以及更多的生产、研发、知识产权、 营销和其他资源。我们的一些竞争对手已经宣布了他们的开发计划,并且已经在新容量方面投入了大量 资源。我们的竞争对手可能会利用 这种能力推出新产品,从而抓住我们面前的市场机遇。此外,我们的一些较大的竞争对手拥有比我们更广泛的知识产权组合,他们 可能会在谈判技术交叉许可协议时利用这些知识产权组合。因此,这些公司可能能够 在更长的时间内比我们更积极地竞争。

显示面板行业的主要竞争要素包括:

| ● | 价格; | |

| ● | 产品 性能特点和质量; | |

| ● | 客户 服务,包括产品设计支持; | |

| ● | 能力 降低生产成本; | |

| ● | 能力 提供足够数量的产品以满足客户的需求; | |

| ● | 研究 包括开发新技术的能力; | |

| ● | 上市时间; 和 | |

| ● | 访问 资金和融资能力。 |

我们 在显示器面板行业的竞争能力还取决于我们无法控制的因素,包括行业和一般 政治和经济条件以及货币波动。

我们 可能会遇到困难,扩展到新的业务或行业,这可能会对我们的经营业绩和财务状况 产生不利影响。

我们 在拓展新业务或行业时可能会遇到困难并面临风险。我们无法向您保证 我们向新业务的扩张一定会成功,因为我们在这些行业的经验可能有限。我们无法向您保证 我们将能够产生足够的利润,以证明扩展到新业务或行业的成本是合理的。我们投资或打算开发的任何新业务 都可能需要我们额外的资本投资、研究和开发工作以及 管理层的关注。倘该等新业务未能按计划进行,我们的经营业绩及财务 状况可能会受到不利影响。

我们 可能会进行合并、收购或投资以使我们的业务多样化或扩大,这可能会对我们的业务构成风险并稀释我们现有股东的所有权,我们可能无法实现这些合并、收购或投资的预期利益。

作为我们增长和产品多样化 战略的一部分,我们可能会评估收购或投资其他业务或现有业务、知识产权或技术 的机会,并扩大我们可以解决的市场范围或增强我们的技术能力。具体而言,我们计划将本次发行的部分收益 用于显示材料领域的潜在收购或投资。见”收益的使用.” 我们未来可能进行的合并、投资或收购会带来许多可能对我们的业务、运营和财务业绩产生重大不利影响的风险,其中包括:

| ● | 问题 将收购的业务、技术或产品整合到我们现有的业务中 和产品; | |

| ● | 分流 管理层的时间和注意力从我们的核心业务; |

31

| ● | 冲突 与合资伙伴; | |

| ● | 不利 影响我们与客户的现有业务关系; | |

| ● | 需要 超过我们计划投资水平的财务资源; | |

| ● | 故障 实现预期的协同作用; | |

| ● | 困难 与被收购公司的供应商和客户保持业务关系; | |

| ● | 风险 与进入我们缺乏经验的市场有关; | |

| ● | 潜力 被收购公司的关键员工流失;以及 | |

| ● | 潜力 购置资产的注销。 |

我们 未能成功应对这些风险可能会对我们的财务状况和经营业绩产生重大不利影响。 任何此类收购或投资都可能需要大量的资本投资,这将减少可用于营运资本或资本支出的 现金量。此外,如果我们使用我们的股本证券支付收购,您的普通股的 价值可能会被稀释。如果我们借入资金为收购融资,则此类债务工具可能包含限制性 契约,这些契约可能会限制我们分配股息等。

我们的 成功取决于我们的管理团队和其他关键人员,任何人的流失都可能会扰乱我们的业务运营。

我们 未来的成功将在很大程度上取决于我们高级管理层成员的持续服务,特别是 标题为“管理“。”失去一名或多名关键人员的服务可能会 阻碍我们业务计划的实施,并导致盈利能力下降。我们不为任何人员或员工投保关键人物人寿保险。我们未来的成功还将取决于持续吸引、留住和激励高素质的技术销售和营销客户支持的能力。由于中国经济的快速增长,人才竞争非常激烈。我们不能向您保证我们将能够留住我们的关键人员,或者我们将能够在未来吸引、吸收或留住 合格的人员。

我们 可能无法充分保护和维护我们的知识产权。

我们的成功将取决于我们继续开发和营销我们产品的能力。我们已经在中国获得了33项与我们产品相关的专利,并有17项专利申请正在申请中。不能保证此类专利不会受到挑战、无效、 侵权或规避,也不能保证此类知识产权将为我们提供竞争优势。此外,诉讼可能是强制执行我们的知识产权或确定他人专有权利的有效性和范围所必需的。此类潜在诉讼的 结果可能对我们不利,任何诉讼胜诉都可能无法充分保护我们的 权利。这样的诉讼可能代价高昂,并转移管理层对我们业务的注意力。在任何此类诉讼中做出不利裁决将损害我们的知识产权,并可能损害我们的业务、前景和声誉。中国案判决的执行是不确定的,即使我们在这样的诉讼中胜诉,也可能不会给我们提供有效的补救措施。

我们引入新技术和产品可能会增加 第三方声称我们的产品侵犯了他们的专有权的可能性。

我们行业的特点是快速的技术变革,这要求我们迅速实施与产品相关的新工艺和新组件。对于最近开发的工艺和组件,通常存在一定程度的不确定性,不确定谁可以合法地要求这些工艺和组件的所有权 。此类不确定性增加了指控此类组件或工艺侵犯第三方权利的索赔的风险。 尽管我们采取并将继续采取措施确保我们的新产品不侵犯第三方权利 ,但如果我们的产品或制造过程被发现侵犯了第三方权利,我们可能会承担重大责任,并被要求更改我们的制造流程或被禁止制造某些产品,这可能会对我们的运营和财务状况产生重大不利影响。

我们可能被要求对侵犯第三方专利或其他专有权利的指控进行辩护。尽管我们 行业的专利和其他知识产权纠纷通常通过许可或类似安排来解决,但此类辩护可能需要我们支付巨额费用 ,并转移我们的技术和管理人员的大量资源,并可能导致我们失去开发或制造 某些产品的权利,或者需要我们支付金钱损害赔偿或版税来从第三方许可专有权。此外,我们 无法确定是否可以接受的条款向我们提供必要的许可证(如果有的话)。因此,司法或行政诉讼中的不利裁决或未能获得必要的许可证可能会阻止我们制造和销售某些产品 。任何此类诉讼,无论胜诉或败诉,都可能导致我们的巨额成本和我们的 资源转移,这两种情况都可能对我们的业务产生不利影响。

32

其他 平板显示技术或替代显示技术可能会使我们的产品 失去竞争力或过时。

我们 目前主要使用TFT Open Cell和TFT-LCD技术制造产品,这是目前最常用的平板显示技术之一。我们可能面临来自使用替代平板技术的平板显示器制造商的竞争, 例如OLED。OLED技术目前正处于我们和其他显示面板制造商的开发和生产的不同阶段。OLED技术未来可能会比TFT-LCD技术在某些消费产品中获得更广泛的市场接受度,例如电视、手机、平板电脑和可穿戴设备。如果不进一步改进我们的OLED技术或任何其他替代显示技术,可能会使我们的产品失去竞争力或过时,进而可能导致我们的销售额和收入下降。此外, 如果开发目前商用或处于研发阶段的各种替代平板技术以获得更高的性价比并开始批量生产,这些技术可能会对TFT-LCD技术构成巨大挑战。 即使我们寻求通过研究和开发平板技术来保持竞争力,我们可能会投资于某些无法实现的技术的研究和开发。

如果我们不能成功地引进、开发或获取先进技术,我们的盈利能力可能会受到影响。

显示面板行业的技术和行业标准发展迅速,导致产品生命周期的高级阶段价格急剧下降。为了保持竞争力,我们必须开发或获取先进的制造工艺技术,并建立先进的制造工厂,以降低生产成本并及时发布新产品。我们通过利用更先进的制造工艺技术来提高生产效率来制造产品的能力将对我们的持续竞争力至关重要。 我们未来可能会根据市场需求和我们的整体业务战略,为先进技术制造设施和新的 产能承担大量资本支出。但是,我们不能向您保证我们将成功完成我们计划的增长或为我们的先进技术制造厂开发其他未来技术,或者我们将 能够在没有重大延误或预期成本的情况下完成它们。如果我们做不到这一点,我们的运营结果和财务状况可能会受到实质性的不利影响。我们也不能向您保证,我们开发新技术和制造更先进技术产品的努力不会出现重大延误。如果我们不能及时开发或在产品技术或制造工艺技术方面取得进步,我们的竞争力可能会下降。

来自显示模块销售的收入占我们收入的很大一部分 ,任何无法使我们的收入基础进一步多样化或此类销售减少的情况都可能对我们的业务产生重大和不利的影响 。

我们很大一部分收入来自显示模块的销售。在截至2021年9月30日和2020年9月30日的财年中,此类销售收入分别约占我们总收入的58%和72%。尽管我们预计随着我们增加偏振片的生产和销售以及开发新产品,显示模块销售中的这种收入集中度将随着时间的推移而下降,但我们的努力可能不会成功 ,我们收入的很大一部分可能继续严重依赖显示模块的销售。这些产品收入的减少、材料和制造成本的增加、消费者偏好的变化或与这些产品有关的材料质量问题在不久的将来可能会对我们的业务和经营业绩产生重大不利影响。

新冠肺炎疫情已经并可能继续对全球经济产生负面影响,扰乱正常的商业活动, 这可能会对我们的运营业绩产生不利影响。

新冠肺炎的全球传播和控制努力减缓了全球经济活动,扰乱了世界大部分地区的正常商业活动,降低了效率。这场大流行导致世界各地的当局实施了许多史无前例的措施,如旅行限制、隔离、就地避难所命令以及工厂和办公室关闭。这些措施 已经并可能继续影响我们的员工和运营以及我们客户和供应商的员工和运营。

具体地说,在中国政府强制封锁期间,我们的供应链受到了一些干扰,供应商增加了原材料的交货期和采购价格。虽然我们所有的主要供应商目前都已全面投入运营,但未来他们运营中的任何中断都将影响我们制造产品并将产品交付给客户的能力。

此外,大流行导致商业航空公司和货运航班的减少,港口和其他航运基础设施的中断,导致向我们的设施交付材料和组件以及将我们的产品转移到我们的主要供应商的运输时间增加 ,还可能影响我们及时向客户发货的能力。

由于这些供应链中断,我们增加了客户订单提前期。这可能会限制我们在短交货期内完成订单的能力 ,并意味着我们可能无法及时满足对我们产品的所有需求,这可能会对我们与客户的关系造成不利的 影响。

为响应政府指令和建议的安全措施,我们已在所有设施实施了人身安全措施。 然而,这些措施可能不足以降低被新冠肺炎感染的风险。如果我们的大量员工、 执行关键职能的员工和第三方,包括我们的首席执行官和董事会成员生病,我们的业务 可能会受到进一步的不利影响。

33

从长远来看,新冠肺炎疫情可能会对许多国家的经济和金融市场造成不利影响,并可能导致全球经济下滑和衰退。这可能会对我们的一些产品和我们客户的需求产生不利影响,例如用于汽车显示器的显示模块,这反过来可能会对我们的运营结果产生负面影响。

我们继续看到我们的消费电子产品的需求不断增长,我们的显示模块销售收入大幅增长,这可归因于对消费电子产品的需求飙升,因为很大一部分人由于新冠肺炎疫情而被迫呆在家里 并升级他们的电子设备。然而,环境仍然不确定,新冠肺炎和我们的快速增长 的积极影响可能无法长期持续。大流行最终影响我们的业务和运营结果的程度 将取决于我们无法控制的未来事态发展,包括大流行的严重性、控制或治疗病毒的行动的程度、恢复正常经济和运营条件的速度和程度,以及大流行导致的全球经济衰退的严重程度和持续时间。

我们的财务报表包含一段说明性的 段落,关于不确定性是我们筹集资金的能力,因此令人对我们作为持续经营企业的能力产生很大怀疑。

我们截至2021年9月30日的财政年度的经审计财务报表包含一段说明,说明我们是否有能力继续经营下去 基于我们在运营中使用的净流动负债和负现金流,以及截至2021年9月30日的年度营运资本水平。这些事件和情况,以及其他事项,表明存在不确定性,可能会对我们作为持续经营企业的持续经营能力产生重大怀疑。我们截至2021年9月30日的财政年度经审计的综合财务报表不包括任何可能因这种不确定性的结果而导致的调整。这种持续经营的意见可能会在很大程度上限制我们通过发行股票或债务证券或其他方式筹集额外资金的能力。未来的财务报表 可能包括关于我们作为持续经营企业继续经营的能力的说明性段落。在我们产生可观的经常性收入之前,我们预计将通过债务或股权融资来满足未来的现金需求。我们不能确定是否会以可接受的条款向我们提供额外的资金(如果有的话)。如果没有资金,我们可能会被要求推迟、缩小或取消我们的发展计划。这可能会让人对我们作为一家持续经营的企业继续下去的能力产生很大的怀疑。

如果 未能按照中国法规的要求为某些员工福利计划提供足够的供款,我们可能会受到处罚。

根据中国法律,我们 必须参加各种政府支持的员工福利计划,包括社会保障保险、住房公积金和其他以福利为导向的付款,并向这些计划缴纳相当于我们员工工资的一定百分比的金额, 包括奖金和津贴,最高金额由当地政府不时在我们经营业务的地点 指定。我们没有向住房公积金支付足够的雇员福利。我们可能会被要求 支付欠款。如果我们因薪酬过低的员工福利而受到滞纳金或罚款,我们的财务状况和经营业绩可能会受到不利影响。

在中国执行某些与劳工有关的法规可能会对我们的业务和我们的经营业绩产生不利影响。

2014年3月1日起施行的《劳务派遣暂行规定》(简称《劳务派遣规定》)规定,外包员工只能在临时、辅助和可替代的岗位上工作。用人单位雇用的外包员工人数不得超过其总劳动力的10%,用人单位有两年的过渡期来满足这一要求。根据现行《劳动合同法》的规定,劳务派遣企业或者用人单位违反《劳动合同法》关于劳务派遣的要求的,可以由劳动行政主管部门处以罚款,给外包劳动者造成损失的,由该劳务派遣企业和用人单位承担连带责任。

我们 为我们的运营雇佣了相当数量的外包工人。截至2021年9月30日和2020年9月30日,我们的外包员工分别为44人和39人,分别占员工总数的14.3%和17.5%。此外,一些外包员工在 某些关键角色中工作。由于我们没有遵守劳务派遣规定, 我们可能会被有关劳动行政部门责令在规定的期限内纠正我们的违规行为。 如果我们没有在规定的期限内整改, 我们可能会对每个不符合规定的委外人员处以最高1万元的罚款。

34

与本次发行和我们普通股所有权相关的风险

我们的普通股或我们的普通股可能不会形成活跃的交易市场,我们普通股的交易价格可能会 大幅波动。

我们已申请在纳斯达克上市我们的普通股。在本次发行完成之前,我们的普通股一直没有公开市场,我们不能向您保证我们的普通股将发展成一个流动性强的公开市场。如果本次发行完成后我们的普通股没有形成活跃的公开市场 ,我们普通股的市场价格和流动性可能会受到重大和不利的影响。 我们普通股的首次公开募股价格是我们与承销商根据几个 因素协商确定的,我们不能保证本次发行后我们普通股的交易价格不会跌破 首次公开募股价格。因此,我们证券的投资者可能会经历其普通股价值的大幅缩水。

纳斯达克 可能会对我们的首次和继续上市应用更多、更严格的标准,因为我们计划进行一次小型公开募股 ,内部人士将持有我们上市证券的很大一部分。

Nasdaq Listing Rule 5101 provides Nasdaq with broad discretionary authority over the initial and continued listing of securities in Nasdaq and Nasdaq may use such discretion to deny initial listing, apply additional or more stringent criteria for the initial or continued listing of particular securities, or suspend or delist particular securities based on any event, condition, or circumstance that exists or occurs that makes initial or continued listing of the securities on Nasdaq inadvisable or unwarranted in the opinion of Nasdaq, even though the securities meet all enumerated criteria for initial or continued listing on Nasdaq. In addition, Nasdaq has used its discretion to deny initial or continued listing or to apply additional and more stringent criteria in the instances, including but not limited to: (i) where the company engaged an auditor that has not been subject to an inspection by PCAOB, an auditor that PCAOB cannot inspect, or an auditor that has not demonstrated sufficient resources, geographic reach, or experience to adequately perform the company’s audit; (ii) where the company planned a small public offering, which would result in insiders holding a large portion of the company’s listed securities. Nasdaq was concerned that the offering size was insufficient to establish the company’s initial valuation, and there would not be sufficient liquidity to support a public market for the company; and (iii) where the company did not demonstrate sufficient nexus to the U.S. capital market, including having no U.S. shareholders, operations, or members of the board of directors or management. Our initial public offering will be relatively small and the insiders of our Company will hold a large portion of the company’s listed securities following the consummation of the offering. Nasdaq might apply the additional and more stringent criteria for our initial and continued listing, which might cause delay or even denial of our listing application.

35

我们普通股的交易价格可能会波动,这可能会给投资者造成重大损失 。

我们普通股的交易价格可能会波动,并可能因我们无法控制的因素而大幅波动。这可能是因为 其他业务主要位于中国的公司在美国上市的市场表现和市场价格波动等广泛的市场和行业因素。许多中国公司已经或正在将其证券在美国股市上市。其中一些公司的证券经历了显著的波动,包括与其首次公开募股相关的价格下跌。这些中国公司的证券在发行后的交易表现可能会影响投资者对在美国上市的中国公司的总体态度,从而可能影响我们普通股的交易表现,而无论我们的实际经营业绩如何。

除了市场和行业因素外,我们普通股的价格和交易量可能会因我们自身运营的特定因素而高度波动,包括以下因素:

| ● | 影响我们或我们行业的监管事态发展; | |

| ● | 运营季度业绩的实际或预期波动,以及预期业绩的变化或修订 ; | |

| ● | 证券研究分析师对财务估计的变动; | |

| ● | 保健和保健产品市场的状况; | |

| ● | 我们或我们的竞争对手宣布新产品和服务、收购、战略关系、合资企业、融资或资本承诺; | |

| ● | 高级管理层的增聘或离职; | |

| ● | 人民币对美元汇率的波动; | |

| ● | 解除对我们流通股的锁定或其他转让限制;以及 | |

| ● | 对中国上市公司的负面宣传。 | |

| ● | 销售 或预期的额外普通股潜在销售。 |

这些因素中的任何一个都可能导致我们普通股的交易量和价格发生重大而突然的变化。

在过去,上市公司的股东经常在证券市场价格不稳定的时期 之后对这些公司提起证券集体诉讼。如果我们卷入集体诉讼,可能会将大量 管理层的注意力和其他资源从我们的业务和运营中转移出来,并要求我们产生巨额费用 来为诉讼辩护,这可能会损害我们的运营结果。任何此类集体诉讼,无论胜诉与否,都可能损害我们的声誉,并限制我们未来筹集资金的能力。此外,如果针对我们的索赔成功,我们可能会被要求支付重大损害赔偿金,这可能会对我们的财务状况和运营结果产生重大不利影响。

如果证券或行业分析师不发表关于我们业务的研究或报告,或者如果他们对我们的普通股提出相反的建议 ,我们普通股的市场价格和交易量可能会下降。

我们普通股的交易市场将受到行业或证券分析师发布的有关我们业务的研究或报告的影响。如果一位或多位跟踪我们的分析师下调了我们的普通股评级,我们普通股的市场价格可能会下降。 如果这些分析师中的一位或多位不再跟踪我们或未能定期发布有关我们的报告,我们可能会失去在金融市场的可见度 ,这反过来可能会导致我们普通股的市场价格或交易量下降。

我们大量普通股的出售或可供出售可能对其市场价格产生不利影响。

在本次发行完成后在公开市场上出售大量我们的普通股 ,或认为这些出售可能会发生,可能会对我们普通股的市场价格产生不利影响,并可能严重削弱我们未来通过股权发行筹集资金的能力。 本次发行中出售的普通股将可以自由交易,不受证券法的限制或根据证券法进一步登记, 我们现有股东持有的股票未来也可以在公开市场出售,受证券法规则 144和适用的锁定协议的限制。完成首次公开发售后,假设承销商全面行使超额配售选择权,紧接本次发行后将有13,500,000股普通股或14,006,250股普通股。 关于此次发行,我们和我们在 部分中点名的每一位董事和高级管理人员“管理,“且某些股东已同意在未经承销商事先书面同意的情况下,自本招股说明书的日期起计六个月内不出售任何普通股,但某些例外情况除外。但是,承销商可以根据金融行业监管机构(FINRA)的适用规定,随时解除这些证券的限制。我们无法预测我们的主要股东 或任何其他股东所持证券的市场销售或这些证券未来可供出售对我们普通股的市场价格会产生什么影响。 见承销“和”有资格未来出售的股票有关此次发行后出售我们的证券的 限制的更详细说明。

36

由于我们预计本次发行后不会在可预见的未来派发股息,您必须依靠我们普通股的价格升值来获得您的投资回报。

我们 目前打算保留本次发行后的所有可用资金和任何未来收益,为我们业务的发展和增长提供资金。 因此,我们预计在可预见的未来不会派发任何现金股息。因此,您不应依赖对我们普通股的投资作为未来任何股息收入的来源。

我们的董事会拥有是否派发股息的完全决定权。即使我们的董事会决定宣布并支付股息,未来分红的时间、金额和形式(如果有)将取决于我们未来的经营业绩和现金流、我们的资本要求和盈余、我们从子公司收到的分派金额(如果有)、我们的财务状况、合同限制和董事会认为相关的其他因素。因此,您对我们普通股的投资回报 很可能完全取决于我们普通股未来的任何价格增值。我们不能保证我们的普通股在此次发行后会升值,甚至不能保证您购买我们普通股时的价格不变。 您在我们普通股上的投资可能无法实现回报,甚至可能会失去您的全部投资。

由于首次公开募股价格大幅高于预计每股有形账面净值,您将立即经历 和大幅稀释。

如果您在本次发行中购买普通股, 您将为每股股票支付比现有股东为其普通股支付的相应金额更高的价格。因此, 您将立即经历每股2.12美元的大幅稀释,即本次发行生效后,我们截至2021年9月30日的每股有形账面净值为1.88美元,与假设的首次公开募股价格 每股4.00美元之间的差额。请参阅“稀释有关您在我们普通股中的投资价值将如何在本次发行完成后稀释的更完整的说明。

您 必须依赖我们管理层对本次发行所得净收益的使用判断,此类使用可能不会产生收入 或提高我们的股价。

我们 计划将此次发行的净收益主要用于扩大我们的制造设施、寻求业务发展机会 以及营运资金和其他一般公司用途。请参阅“收益的使用。然而,我们的管理层将在运用我们收到的净收益方面拥有相当大的自由裁量权。作为投资决策的一部分,您将没有机会评估收益是否得到了适当的使用。净收益可能用于不会改善我们实现或保持盈利能力或提高我们股价的努力的公司目的。此次发行的净收益可投资于不产生收入或失去价值的投资 。

如果 我们被归类为被动外国投资公司,拥有我们普通股的美国纳税人可能会产生不利的美国联邦所得税后果。

对于任何 纳税年度,如果符合以下条件之一,则像我们这样的 非美国公司将被归类为被动外国投资公司,称为PFIC

| ● | 至少本年度总收入的75%为被动收入;或 |

| ● | 在课税年度内,我们的资产(在每个季度末确定)中,产生被动收入的资产或为产生被动收入而持有的资产的平均百分比至少为50%。 |

37

被动收入通常包括股息、利息、租金、特许权使用费(租金或因积极开展贸易或企业而产生的特许权使用费除外)和处置被动资产的收益。

如果 我们被确定为包括在持有我们普通股的美国纳税人的持有期内的任何纳税年度(或其部分)的PFIC,则该美国纳税人可能会承担更多的美国联邦所得税负担,并可能受到额外的 报告要求的约束。

根据我们在 本次发行中筹集的现金金额,以及为产生被动收入而持有的任何其他资产,对于我们当前的应税 年度或任何后续年度,我们超过50%的资产可能是产生被动收入的资产。我们将在任何特定纳税年度结束后 做出此决定。尽管这方面的法律不明确,但出于美国联邦所得税的目的,我们将我们的合并附属实体 视为由我们拥有,因为我们将其经营业绩合并在我们的合并 财务报表中。就PFIC分析而言,一般而言,非美国公司被视为拥有任何实体的 总收入和资产的按比例份额,该实体被视为拥有至少25%的股权价值。

有关PFIC规则对我们的应用以及如果我们决心 成为PFIC对美国纳税人的影响的更详细讨论,请参见“税收-重要的美国联邦所得税考虑因素-被动外国投资 公司.”

我们打算采用的经修订和重述的组织章程大纲和章程细则包含反收购条款,可能会对我们普通股持有人的权利产生重大不利影响。

我们公司章程中的一些条款可能会阻止、推迟或阻止股东认为有利的公司或管理层控制权变更,包括授权我们的董事会在董事会决定的时间、条款和条件下发行股票,而不需要我们的股东进一步投票或采取任何行动。根据开曼群岛法律,我们的 董事只有在他们真诚地认为符合我们公司的最佳利益和正当目的的情况下,才可以行使我们的公司章程赋予他们的权利和权力。

我们的首席执行官对我们的公司有很大的影响力。他的利益可能与我们其他股东的利益不一致,他 可能阻止或导致控制权变更或其他交易。

截至本招股说明书日期,本公司董事会主席兼首席执行官陶玲实益拥有本公司已发行普通股的39.99%。本次发售完成后,凌先生将实益拥有约4,048,612股普通股,或约29.99%的已发行普通股。

因此,凌志强先生在决定提交股东审批的任何公司交易或其他事项的结果方面可能具有重大影响力 ,包括合并、合并、董事委任及其他重大公司行动。凌志强还将有权阻止或导致控制权的变更。未经凌先生同意,我们可能会被阻止进行可能对我们或我们的少数股东有利的交易。此外,凌先生可能违反其受托责任,将业务机会从我们转移到自己或他人身上。凌先生的利益可能与我们其他股东的利益不同。 我们普通股的所有权集中可能导致我们普通股的价值大幅下降。有关凌志强先生及其附属实体的更多信息,请参见“主要股东.”

38

您 在保护您的利益方面可能会遇到困难,您通过美国法院保护您的权利的能力可能会受到限制,因为我们是根据开曼群岛法律注册成立的。

我们 是一家根据开曼群岛法律注册成立的豁免公司,承担有限责任。我们的公司事务受我们的组织章程大纲和章程、开曼群岛公司法(经修订)和开曼群岛普通法 管辖。根据开曼群岛法律,股东对董事提起诉讼的权利、小股东的诉讼以及董事对我们的受托责任在很大程度上受开曼群岛普通法的管辖。开曼群岛的普通法部分源于开曼群岛相对有限的司法判例以及英格兰的普通法,英格兰法院的裁决对开曼群岛的法院具有说服力,但不具约束力。我们股东的权利和我们董事在开曼群岛法律下的受托责任并不像美国某些司法管辖区的法规或司法先例那样明确。特别是,开曼群岛的证券法体系不如美国发达。与开曼群岛相比,美国的一些州,如特拉华州,拥有更完善的公司法机构和司法解释。此外,开曼群岛公司可能没有资格在美国联邦法院提起股东派生诉讼。

根据开曼群岛法律,像我们这样的开曼群岛豁免公司的股东没有查看公司记录或获取这些公司成员登记册副本的一般权利。根据我们的公司章程,我们的董事有权决定我们的公司记录是否可以由我们的股东查阅,以及在什么条件下,但没有义务向我们的股东提供 。这可能会使您更难获得所需的信息,以确定 股东动议所需的任何事实,或向其他股东征集与代理权竞赛相关的委托书。

开曼群岛是我们的母国,开曼群岛的某些公司治理实践与在美国等其他司法管辖区注册的公司 的要求有很大差异。目前,我们不打算在任何公司治理问题上依赖本国的实践。然而,如果我们未来选择遵循我们本国的做法,我们的股东获得的保护可能会少于适用于美国国内发行人的规则和法规。

由于上述原因,与作为在美国注册成立的公司的公众股东相比,公众股东在面对我们的管理层、董事会成员或控股股东采取的行动 时可能更难保护自己的利益。有关开曼群岛《公司法》条款与适用于在美国注册成立的公司及其股东的法律之间重大差异的讨论,请参见“股份说明 资本-开曼群岛公司法与美国公司法之比较.”

您 可能无法在非股东召集的年度股东大会或特别股东大会之前提交提案。

开曼群岛法律仅赋予股东要求召开股东大会的有限权利,而不赋予股东向股东大会提出任何提案的权利。然而,这些权利可以在公司的公司章程中规定。 我们的公司章程允许我们的股东持有总计不低于我们已发行有表决权股本的10%的股份,要求我们的股东召开股东大会,在这种情况下,我们的董事有义务召开股东大会。召开股东大会需要提前 至少5整天通知。股东大会所需的法定人数为大多数已发行及已发行股本的持有人,即亲自或由受委代表出席的个人,或如公司或其他非自然人由其正式授权的代表或受委代表出席。就这些目的而言,“晴天”是指不包括 (A)发出或视为发出通知之日和(B)发出通知之日或生效之日。

开曼群岛新颁布的经济实体法规可能会对本公司产生影响。

开曼群岛和其他几个非欧盟司法管辖区最近提出了立法,旨在解决欧洲联盟理事会对从事某些活动的离岸结构提出的关切,这些活动在没有实际经济活动的情况下吸引利润。自2019年1月1日起,2018年国际税务合作(经济实体)法(“物质法”)在开曼群岛生效,对从事某些“相关活动”的开曼群岛范围内实体 提出了某些经济实体要求,对于在2019年1月1日之前注册成立的获豁免公司, 将适用于2019年7月1日起的财政年度。然而,预计公司本身可能会 保持在立法范围之外,或者受到更有限的实质性要求的约束。虽然目前预期《物质法》对本公司或其营运的实质影响不大,但由于该法例为新法例,并有待进一步澄清及解释,因此目前无法确定该等法例修订对本公司的确切影响 。

39

我们的股东获得的某些不利于我们的判决可能无法强制执行。

我们 是一家开曼群岛豁免公司,我们几乎所有的资产都位于美国以外。我们目前几乎所有的业务都在中国进行。此外,我们目前的董事和官员大多是美国以外国家的国民和居民。这些人的几乎所有资产都位于美国以外。因此,如果您认为您的权利受到美国联邦证券法或其他方面的侵犯,您可能很难或不可能在美国对我们或这些个人提起诉讼。即使您成功地提起此类诉讼,开曼群岛和中国的法律也可能使您无法执行针对我们的资产或我们董事和高级管理人员的资产的判决。有关开曼群岛和中华人民共和国相关法律的更多信息,请参见“论民事责任的可执行性.”

我们 是证券法意义上的新兴成长型公司,可能会利用某些降低的报告要求。

根据JOBS法案的定义,我们 是“新兴成长型公司”,我们可以利用适用于其他非新兴成长型公司的上市公司的要求的某些豁免,包括最重要的是,只要我们是新兴成长型公司,就不需要遵守第404节的审计师认证要求。

就业法案还规定,新兴成长型公司不需要遵守任何新的或修订的财务会计准则 ,直到私营公司以其他方式被要求遵守这种新的或修订的会计准则的日期。换句话说,“新兴成长型公司”可以推迟采用某些会计准则,直到这些准则适用于私营公司。我们选择利用延长的过渡期。由于这次选举,我们未来的财务报表可能无法与其他符合上市公司生效日期的上市公司进行比较,因为这些新的 或修订后的会计准则。

我们 是《交易法》规则所指的外国私人发行人,因此,我们不受适用于美国国内上市公司的某些条款的约束。

由于 我们是《交易法》规定的外国私人发行人,因此我们不受适用于美国国内发行人的美国证券规则和法规 的某些规定的约束,包括:

| ● | 《交易法》规定的要求向美国证券交易委员会提交10-Q表格季度报告或8-K表格当前报告的规则; |

| ● | 《交易法》中关于根据《交易法》登记的证券的委托书、同意书或授权的征集的条款 ; |

| ● | 《交易法》第 节要求内部人士提交关于其股权和交易活动的公开报告,以及对在短时间内从交易中获利的内部人士的责任。 |

| ● | 《FD条例》规定的重大非公开信息发行人选择性披露规则。 |

我们 将被要求在每个财政年度结束后四个月内提交Form 20-F年度报告。此外,我们打算根据纳斯达克资本市场的规则和规定,每半年发布一次业绩新闻稿。 与财务业绩和重大事件相关的新闻稿也将以6-K表的形式提供给美国证券交易委员会。然而,与美国国内发行人要求向美国证券交易委员会备案或提供的信息相比,我们被要求向美国证券交易委员会备案或提供的信息将不那么广泛和不那么及时。因此,如果您投资于美国国内发行商,您可能无法获得与您 相同的保护或信息。

40

我们 将因普通股上市而大幅增加成本并投入大量管理时间。

作为一家公开报告公司,我们 将产生额外的法律、会计和其他费用,特别是在我们不再具备作为新兴成长型公司的资格之后。例如,我们将被要求遵守 美国证券交易委员会和纳斯达克规则的规则和法规的附加要求,包括适用的公司治理做法。我们预计,遵守这些要求将增加我们的法律和财务合规成本,并将使某些活动更加耗时和成本高昂。此外,我们 预计我们的管理层和其他人员将需要将注意力从运营和其他业务事务上转移,以便将大量时间 投入到这些上市公司要求上。我们无法预测或估计因成为上市公司而可能产生的额外成本的数量或此类成本的时间。

此外,与公司治理和公开披露相关的不断变化的法律、法规和标准给上市公司带来了不确定性,增加了法律和财务合规成本,并使一些活动更加耗时。这些法律、条例和标准在许多情况下由于缺乏针对性而受到不同的解释,因此,随着监管机构和理事机构提供新的准则,它们在实践中的应用可能会随着时间的推移而演变。这可能导致关于合规事项的持续不确定性,以及持续修订披露和治理做法所需的更高成本。我们打算 投入资源以遵守不断变化的法律、法规和标准,这一投资可能会导致一般和行政费用的增加,并将管理层的时间和注意力从创收活动转移到合规活动上。如果我们遵守新法律、法规和标准的努力 因其应用和实践方面的含糊不清而与监管机构的预期活动不同,监管机构也可能对我们提起法律诉讼,我们的业务可能会受到不利影响。

如果 本次发行中有限数量的参与者购买了相当大比例的股票,则有效公开发行的股份可能比预期的小,我们普通股的价格可能会波动,这可能会使我们面临证券诉讼,并使您更难出售您的股票。

作为一家进行相对较小规模公开募股的公司,我们面临着少数投资者将购买较高比例的募股的风险。虽然承销商必须将本次发行中的股票出售给至少300名轮回股东 (轮回股东指购买至少100股的股东),以确保我们满足纳斯达克初始上市 标准,但我们并未以其他方式对承销商施加任何义务,限制他们可以向个人投资者配售的最高股份数量 。如果承销商在销售股票的过程中确定对我们股票的需求集中在有限数量的投资者中,并且这些投资者决定在发行后持有股票而不是在市场上交易,其他股东可能会发现我们股票的交易和价格受到我们股票供应有限的影响(正面或负面) 。如果发生这种情况,投资者可能会发现我们的股价比他们原本预期的更不稳定。股价出现如此波动的公司 可能更有可能成为证券诉讼的对象。此外,如果我们公开发行的股票的很大一部分由几个投资者持有,规模较小的投资者可能会发现更难出售他们的股票。

41

有关前瞻性陈述的警示性说明

本招股说明书包含反映我们当前对未来事件的预期和看法的前瞻性陈述 。前瞻性陈述主要载于题为“招股说明书摘要,” “风险因素,” “管理层对财务状况和经营成果的讨论与分析 ,” “我们的业务“和”监管“已知的和未知的风险、不确定性和其他因素,包括“风险因素,“可能会导致我们的实际结果、业绩或成就与前瞻性陈述中明示或暗示的结果、业绩或成就大不相同。

您可以通过“可能”、“将会”、“预期”、“预期”、“目标”、“估计”、“打算”、“计划”、“相信”、“ ”很可能、“”潜在“”、“继续”或其他类似的表达方式来识别其中一些前瞻性陈述。我们的这些前瞻性陈述主要基于我们目前对未来事件的预期和预测,我们认为这些事件可能会影响我们的财务状况、运营结果、业务战略和财务需求。这些前瞻性陈述包括与以下内容有关的陈述:

| ● | 新型冠状病毒(新冠肺炎)大流行的预期或潜在影响,以及政府、消费者和公司对我们的业务、财务状况和经营业绩的相关反应; | |

| ● | 我们行业的周期性; | |

| ● | 我们对及时推出新产品的依赖; | |

| ● | 我们对产品需求增长的依赖; | |

| ● | 我们有效管理库存的能力; | |

| ● | 我们有效竞争的能力; | |

| ● | 我们的净收入的很大一部分依赖于少数客户; | |

| ● | 我们 能够成功管理我们的产能扩展和分配,以应对不断变化的行业和市场状况 ; | |

| ● | 实施我们的扩张计划以及我们为计划中的增长获得资本资源的能力; | |

| ● | 我们 有能力获得充足的原材料和关键部件,并从供应商那里以适当的数量和质量获得设备和服务 ; | |

| ● | 我们对关键人员的依赖; | |

| ● | 我们 有能力扩展到新的业务、行业或国际市场,并进行合并、收购、投资或撤资; | |

| ● | 技术和竞争产品的变化 ; | |

| ● | 一般经济和政治条件,包括与显示面板行业有关的条件; | |

| ● | 自然灾害、恐怖活动等事件可能造成的商业活动中断 | |

| ● | 外币汇率波动;以及 | |

| ● | 中的其他 因素风险因素“在本招股说明书中。 |

这些前瞻性声明会受到各种重大风险和不确定性的影响,包括那些我们无法控制的风险和不确定性。 尽管我们相信这些前瞻性声明中表达的预期是合理的,但我们的预期可能会在以后被发现是不正确的。本招股说明书中所作的前瞻性陈述仅涉及截至本招股说明书中所作陈述的日期 的事件或信息。除法律另有要求外,我们没有义务在作出前瞻性陈述之日起 之后公开更新或修改任何前瞻性陈述,无论是由于新信息、未来事件或其他原因,也不是为了反映意外事件的发生。您应仔细阅读本招股说明书和我们在此参考的文件,并了解我们未来的实际结果可能与我们的预期大不相同,甚至比我们预期的要差。我们通过这些警告性声明对我们所有的前瞻性声明进行限定。除法律要求外,我们不承担任何更新前瞻性陈述的义务。

本招股说明书包含我们从各种中国政府和私人出版物获得的某些数据和信息,包括 来自CINNO Research的行业数据和信息。这些出版物中的统计数据还包括基于若干假设的预测。

此外,显示面板行业新的和快速变化的性质导致与我们行业的增长前景或未来状况有关的任何预测或估计都存在重大不确定性 。此外,如果市场数据背后的任何一个或多个假设后来被发现是不正确的,实际结果可能与基于这些假设的预测不同。 您不应过度依赖这些前瞻性陈述。

42

使用收益的

我们估计,在扣除估计的承销折扣和佣金以及我们应支付的估计发售费用后,并基于每股普通股4.00美元的假设初始发行价(不包括行使承销商的任何超额配售选择权),我们预计将从此次发行中获得约11,209,814美元的净收益 。假设首次公开招股价格增加(减少)1.00美元,在扣除估计的承销折扣和佣金以及估计的我们应支付的总发售费用,并假设我们在本招股说明书封面 页所述的普通股数量不变后,我们从此次发行中获得的净收益将增加(减少)约3,105,000美元。

我们 计划按如下方式使用此次发行的净收益:

| ● | 本次发售的净收益约为25%,用于在我们的成都工厂建设更多设施和购买生产OLED偏振器的设备; | |

| ● | 本次发行的净收益约为25%,用于收购或投资从事新的先进显示材料开发和生产的企业 ,尽管截至本招股说明书日期,我们尚未确定,或参与任何有关任何潜在目标的实质性讨论。 | |

| ● | 约20%的净收益用于研究和开发新材料,包括AMOLED/OLED偏振器和LCP(液晶聚合物)和改进制造工艺;以及 | |

| ● | 本次发行所得款项净额约为30%,用作营运资金、营运开支及其他一般公司用途。 |

根据我们目前的计划和业务状况,上述 代表我们目前打算使用和分配本次发行的净收益 。然而,我们的管理层将拥有极大的灵活性和自由裁量权来运用此次发行的净收益。 如果发生不可预见的事件或业务状况发生变化,我们可能会以不同于本招股说明书中所述的方式使用此次发行的收益。

在使用本次发行所得款项时,根据中国法律和法规,我们只能通过贷款或出资向中国子公司提供资金,而且我们必须满足适用的政府注册和审批要求。有关出资的备案和登记程序通常需要大约八周的时间才能完成。贷款的备案和注册流程通常需要大约四周或更长时间才能完成。虽然我们目前在完成有关未来对中国子公司的出资和贷款的备案和登记程序方面没有重大障碍 ,但我们不能向您保证我们将能够及时完成这些备案和登记,或者根本不能。我们无法向您保证我们将能够及时满足这些要求(如果有的话)。请参阅“风险因素-与在中国开展业务有关的风险-中国对境外控股公司对中国实体的贷款和直接投资的监管,以及政府对货币兑换的控制可能会推迟我们利用此次发行所得向我们的中国子公司发放贷款或额外出资 ,这可能会对我们的流动性以及我们为业务提供资金和扩大业务的能力造成重大不利影响.”

在使用净收益之前,我们打算将净收益以短期、计息、金融工具或活期存款的形式持有。

43

分红政策

我们的董事会拥有宣布或支付股息的自由裁量权。根据开曼群岛法律,所有股息均受某些限制,即我公司只能从利润或股票溢价中支付股息,并且我们始终有能力 在正常业务过程中偿还到期债务。即使我们的董事会决定支付股息,股息的形式、频率和金额也将取决于我们未来的运营和收益、资本要求和盈余、一般财务状况、 合同限制和董事会可能认为相关的其他因素。

我们 从未宣布或支付过我们股票的现金股息。我们目前没有任何支付现金股息的计划。相反,我们目前 打算保留我们所有的可用资金和未来的任何收益来运营和发展我们的业务。

现金 我们普通股的股息(如果有的话)将以美元支付。

44

大写

下表列出了我们截至2021年9月30日的现金和现金等价物以及我们的资本如下:

| ● | 以实际为基础;以及 |

| ● | 经调整以反映本次发售的3,375,000股普通股(未行使超额配售选择权),在扣除承销折扣和佣金及本公司应支付的估计发售费用后,按每股4.00美元的假设首次公开发售价格计算。 | |

| ● | 经调整以反映本次发售的3,881,250股普通股(在全面行使超额配售选择权的情况下),在扣除承销折扣 和佣金及估计应支付的发售费用后,按每股4.00美元的假设首次公开发售价格计算。 |

下面反映的 调整可能会发生变化,并基于现有信息和我们认为合理的某些假设。本次发行完成后的股东总股本和总资本将根据本次发行的实际首次公开募股价格和定价中确定的其他条款进行调整。阅读此大小写表格时应与“选定的合并财务数据,” “管理层对财务状况和经营成果的讨论与分析 “以及本招股说明书其他部分所载的综合财务报表及相关附注。

| 自.起 2021年9月30日 |

||||||||||||

| 实际 | 形式上 AS 已调整(1) |

形式上 调整后的 完整 练习 结束- 分配选项 |

||||||||||

| 美元 | 美元 | 美元 | ||||||||||

| 现金和现金等价物 | 684,335 | 11,894,149 | 13,736,899 | |||||||||

| 债务 | ||||||||||||

| 短期借款--有担保 | 9,847,286 | 9,847,286 | 9,847,286 | |||||||||

| 短期借款--无担保 | 22,570,132 | 22,570,132 | 22,570,132 | |||||||||