© 2024 房利美草稿财务补充文件第四季度及全年 2024 年 2 月 15 日附录 99.2

2023年财务补充文件2© 2024 房利美草稿 ▪ 房利美截至2023年12月31日止年度的10-K表格(“2023年10-K表格”)对本演示文稿中的一些条款和其他信息进行了更全面的定义和讨论。本演示文稿应与2023年10-K表格一起审阅,该表格可在www.fanniemae.com的 “关于我们——投资者关系——美国证券交易委员会申报” 部分查阅。公司网站上或通过公司网站获得的信息不属于本补充文件的一部分。▪ 本演示文稿中的一些信息基于来自第三方来源的信息,例如抵押贷款的卖方和服务商。尽管房利美通常认为这些信息是可靠的,但房利美不会独立核实所有报告的信息。▪ 由于四舍五入,本演示文稿中报告的金额之和可能不等于所示总额(即100%),或者显示为100%的金额可能无法反映整个人群。▪ 除非另有说明,否则数据是截至2023年12月31日或所示全年的数据。前几年的数据截至12月31日或所述全年的数据。▪ 注释提及的是尾注,见第23至26页。▪ 演示中使用的术语 CAS:康涅狄格大道证券® CIRT™:信用保险风险转移™ CRT:信用风险转移 DSCR:加权平均还本付息覆盖率:债务与收入(“DTI”)比率是指借款人未偿债务的比率(包括按月报告或计算的向该借款人支付的抵押贷款债务和某些其他长期和重大的短期债务)收入,只要收入用于获得抵押贷款的资格 DUS®:房利美的委托承保和服务计划 HARP®:住房负担得起的再融资计划®,联邦住房金融局的注册商标,允许拥有高LTV比率贷款的合格房利美借款人再融资成更可持续的贷款 LTV 比率:贷款与价值的比率 MSA:大都会统计区 MTMLTV 比率:按市值计价的贷款比率,指期末贷款的当前未付本金余额除以估计值期末当前房价 OLTV 比率:发放贷款价值比率,指贷款发放时贷款的未偿本金余额除以贷款发放时的房价或房地产价值 Refi Plus™: Refi Plus 计划,为符合条件的房利美借款人提供了再融资灵活性 REO:房利美因取消房产抵押品赎回权或获得房产抵押品赎回权而拥有的房地产通过契约代替止赎的房产 TCCA 费用:指由 10 个基点担保费产生的收入增加公司根据2011年《临时工资税减免延续法》(“TCCA”)和《基础设施投资和就业法》的延期实施的单户住宅抵押贷款,增量收入支付给财政部,不由公司UPB保留:未付本金余额

2023 年财务增刊 3© 2024 房利美草稿目录概述企业财务摘要 5 精选财务数据 6 担保业务摘要 7 利息收入和流动性管理 8 个主要市场经济指标 9 单户家庭企业单户家庭要闻 11 单户常规贷款收购的信贷特征 12 单户家庭常规担保业务账簿的信用特征 13 单户家庭信用风险转移 14 单户家庭问题贷款统计 15 单户家庭累积违约费率 16 多户家庭企业多户住宅要点 18 多户家庭贷款收购的信用特征 19 多户家庭担保商业账簿的信用特征 20 多户家庭信用损失和严重拖欠率 21 尾注尾注 23

© 2024 房利美草稿概述

2023 年财务增刊 5© 2024 年房利美草稿净收入与 2022 年相比增加了 45 亿美元,这主要是由于 2023 年将79亿美元的信贷损失准备金从2022年的信贷损失准备金转向信贷损失补助。净利息收入净利息收入在2023年保持强劲,这主要是由担保费收入推动的。尽管该公司的基本担保费收入在2023年略有增长,但由于再融资活动减少,该年度的较高利率推动了递延担保费收入的下降。由于公司流动性投资组合中证券收益率的提高,收入的增加抵消了这一点。信贷损失的收益(准备金)2023年信贷损失的收益为17亿美元,而2022年的准备金为63亿美元。2023年的信贷损失收益反映了22亿美元的单户家庭信贷损失补助金,部分被4.95亿美元的多户家庭信贷损失准备金所抵消。• 2023年的单户家庭信贷损失收益主要由实际和预测的房价增长所产生的收益所驱动,但部分被公司新收购的单户家庭贷款总体信用风险状况驱动的准备金以及与某些单户家庭贷款从持有中重新划分相关的准备金所抵消用于持有待售的投资。•2023年多户家庭的信贷损失准备金主要是由贷款活动的变化和公司整体多户家庭担保账面上房地产价值的下降推动的。该公司的老年人住房贷款并不是其2023年多户家庭信贷损失准备金的驱动力;但是,截至2023年12月31日,该公司的老年人住房贷款补贴仍处于较高水平。企业财务摘要(以百万美元计)2023 年第四季度差异 2023 年第四季度差异净利息收入 28,773 美元 29,423 美元 (650) 7,732 美元 7,220 美元 512 美元费用和其他收入 275 312 (37) 66 76 (10) 净收入 29,048 29735 (687) 7,798 7,296 502 投资收益(亏损),净额(53)(297) (244) (19) 8 (27) 公允价值收益(亏损),净额 1,304 1,284 20 (99) 795 (894) 管理费用 (3,604) (3,329) (275) (975) (897) (78) 信贷损失的收益(准备金)1,670 (6,277) 7,947 (116) 652 (768) TCCA费用 (3,431) (3,369) (3,369) (3,369) 62) (860) (860) — 积分增值支出 (1) (1,512) (1,323) (189) (397) (390) (7) 预期信用增值回收的变化 (193) 727 (920) (25) (128) 103 其他支出,净额 (2) (1,273) (918) (355) (351) (535) 184 联邦所得税前收入 21,956 16,233 5,723 4,956 5,941 (985) 联邦所得税准备金 (4,548) (3,310) (1,238) (1,013) (1,242) 229 净收入 17,408 美元 12,923 美元 4,485 美元 4,485 美元 3,943 美元 4,943 美元 4,699 美元 (756) 总综合收入 17,405 美元 12,920 美元 4,485 美元 4,957 美元 4,681 美元 (724) 净资产 77,682 美元 60,277 美元 17,405 美元 77,682 美元 73,725 美元 3,957 美元净资产比率 (3) 1.8% 1.4% 1.8% 1.7% 2023 年和 2023 年第四季度财务业绩摘要 2023 年主要亮点 2023 年净收入为 174 亿美元,截至 2023 年 12 月 31 日,净资产达到 777 亿美元

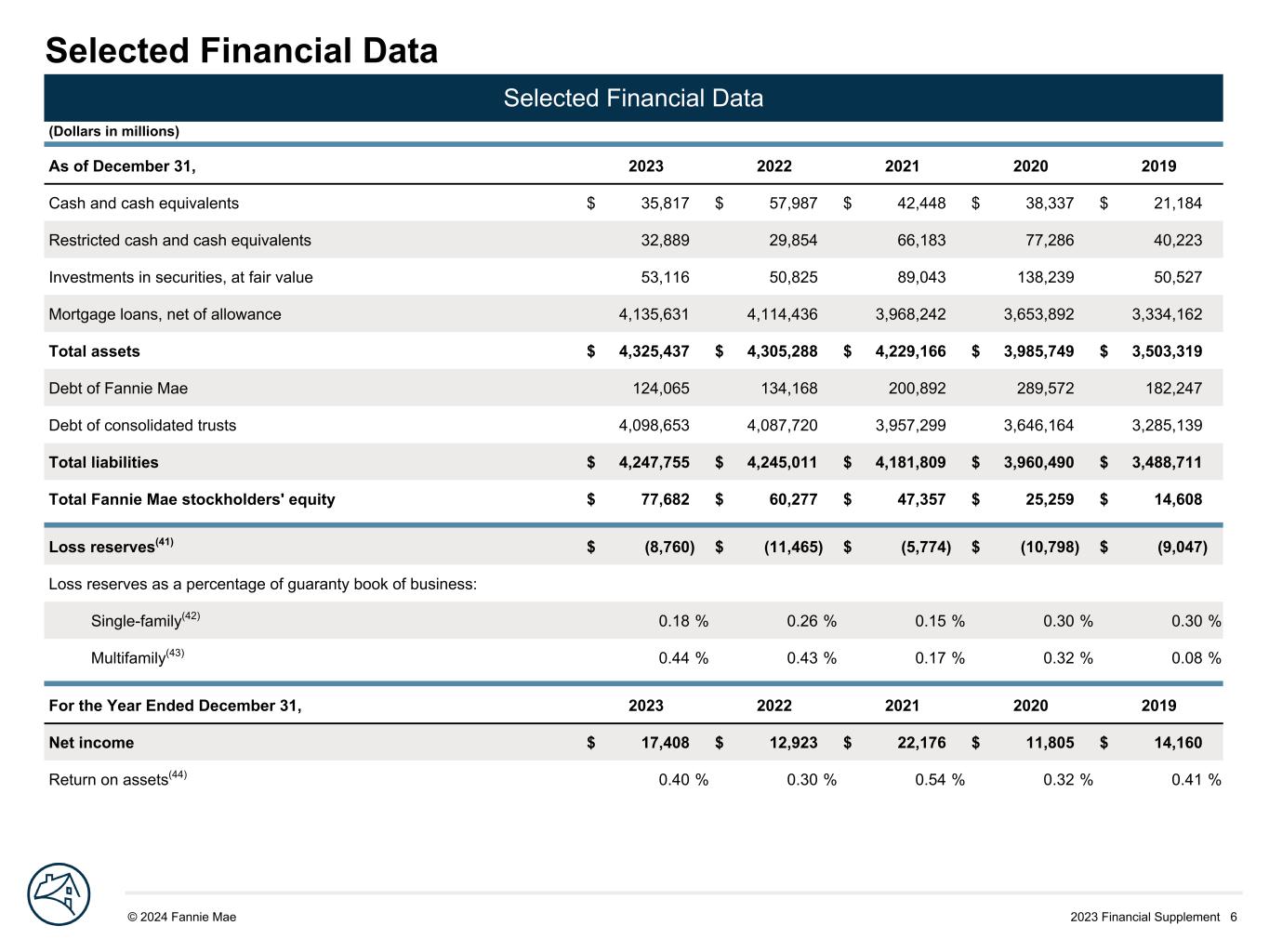

2023 年财务补充资料 6© 2024 房利美草稿精选财务数据精选财务数据(以百万美元计)截至2023 年 12 月 31 日 2021 2020 年 2019 年现金及现金等价物 35,817 美元 57,987 美元 42,448 美元 38,337 美元 21,184 美元 21,184 限制性现金及现金等价物 32,889 29,854 66,183 77,286 40,223 证券投资,公允价值 53,116 825 89,043 138,239 50,527 抵押贷款,扣除津贴 4,135,631 4,114,436 3,968,242 3,653,892 3,334,162 总资产 4,325,437 美元 4,305,288 美元 4,229,166 美元 3,985,749 美元 3,503,319 房利美的债务 124,065 134,168 200,892 289,572 182,247 合并信托债务 4,098,653 4,087,720 3,957,299 3,646,164 3,285,139 总负债美元 4,247,755 美元 4,181,809 美元 3,960,490 美元 3,488,711 房利美股东权益总额 $77,682 $60,277 美元 357 美元 25,259 美元 14,608 美元 14,608 美元 (41) 美元 (8,760) 美元 (11,465) 美元 (5,774) 美元 (10,798) 美元 (9,047) 亏损准备金占担保业务账簿的百分比:单户家庭 (42) 0.18% 0.26% 0.15% 0.30% 0.30% 多户家庭 (43) 0.44% 0.43% 0.17% 截至 2023 年 12 月 31 日止年度 0.32% 0.08% 2021 2020 2019 年净收益17,408 美元 12,923 美元 22,176 美元 11,805 美元 14,160 美元资产回报率 (44) 0.40% 0.30% 0.54% 0.54% 0.32% 0.41%

2023 年财务增刊 7© 2024 Fannie Mae DRAFT U P B (D ol la rs in tr illi on s) 3.3 $3.6 $3.9 4.1 $0.4 $0.4 $0.4 $0.4 $0.4 $0.4 $3.0 3.5 3.6 $3.6 2019 2021 2023 0.0 1.0 $2.0 $3.0 4.0 期末商业担保账簿未偿担保账簿由 a 承保的业务账簿 CRT 交易美国 P B(D ol la rs in b ill io ns)70 美元 70 美元 76 美元 69 美元 69 美元 53 美元 283 美元 948 美元 904 美元 237 313 411 美元 451 美元 378 美元 273 666 1,435 1,435 美元 1,424 美元 369 美元 369 美元 2019 2021 2023 $0 500 $1,000 单户住宅购买多户住宅租赁单位单户住宅再融资市场提供的流动性2023年提供的总流动性为369亿美元未付本金余额单位273亿美元 80.5万美元单户住宅购房430亿美元 179万美元单户住宅再融资530亿美元 482万美元多户住宅租赁单元U P B(D ol la rs in b illion s)1,425 1,056 862 $1,219 1,432 $84 $101 $112 $138 $101 $113 $1,84 $112 $138 $101 $113 $1,84 $112 $138 $101 $113 $1,84 $112 $138 $101 $113 $1,84 $112 $138 $1,432 $101 $113 $1,38 341 955 $750 $1,106 1,294 2019 2021 2021 2023 $0 500 $1,500 1,500 1,500 CRT 交易中未偿还的单户家庭贷款 (6) CRT 交易中未偿还的多户家庭贷款UPB 未偿还的单户家庭贷款 UPB家庭传统担保商业账簿 (4) UPB 未偿还的多户家庭担保商业账簿 (5)

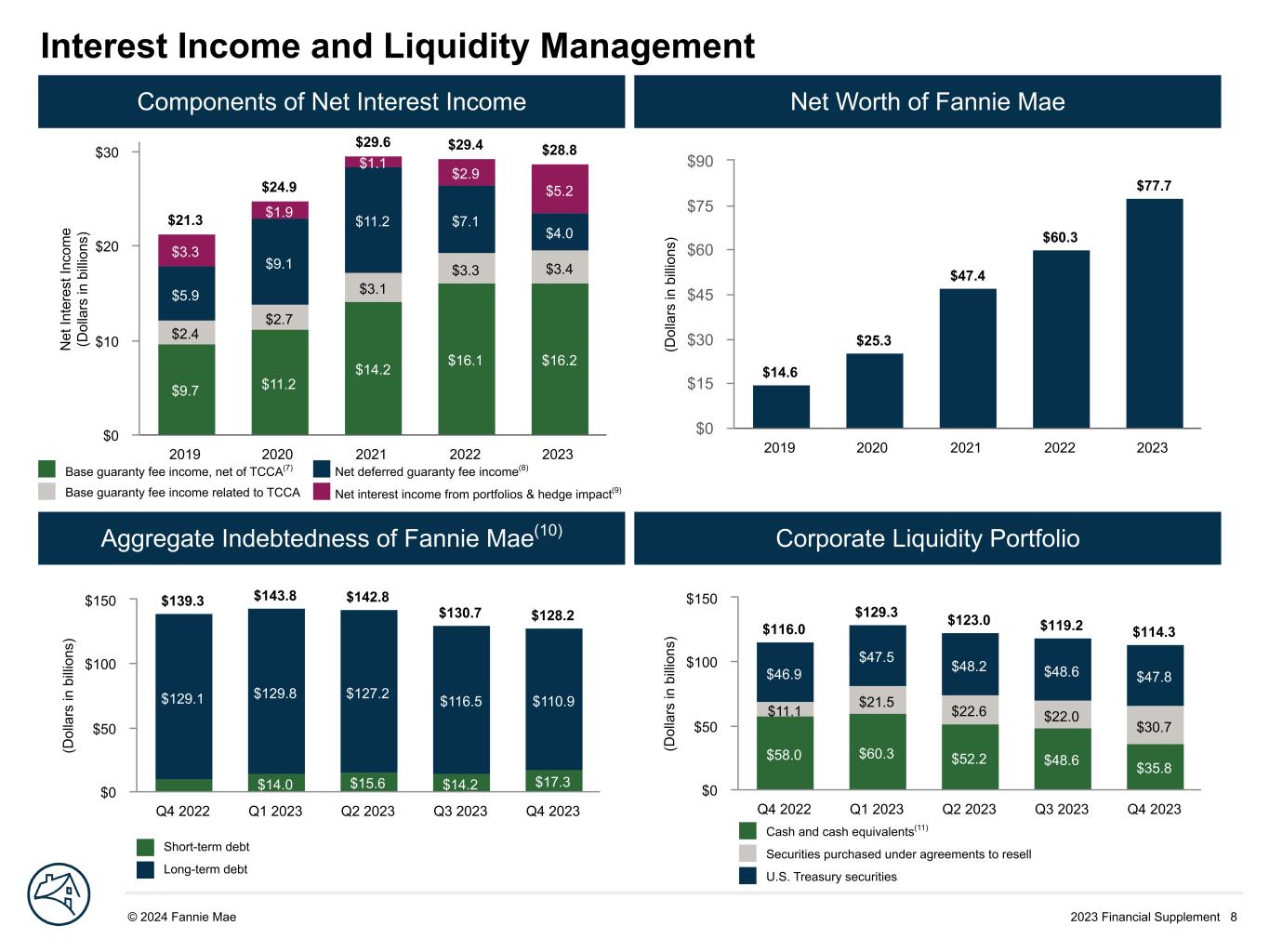

2023 年财务增刊 8© 2024 房利美 DraftInterest 收入和流动性管理组成部分房利美净资产净值房利美的总负债情况 (10) 企业流动性投资组合净资产组合 N et In te co m e (D ol la rs in b illi on s) 21.3 $24.9 $29.6 $29.8 $9.7 $11.2 $16.2 $16.2 $16.2 $16.2 $16.2 $16.2 $16.2 $16.2 $16.2 $16.2 $16.2 $16.2 $16.2 $16.2 $16.2 $16.2 $16.2 $16.2 $16.2 $16.2 $16.2 $16.2 $2.7 $3.1 $3.3 $3.4 $5.9 $9.1 11.2 $7.1 $4.0 3.3 $1.9 $1.9 $5.2 2019 2021 2023 $0 10 20 30 基本担保费收入,扣除TCCA (7) 递延担保费净收入 (8) 与TCCA相关的基本担保费收入 (8) 与TCCA相关的基本担保费收入来自投资组合和对冲影响的净利息收入 (9)(D ol la rs in b illi on s)14.0 美元 15.6 美元 14.2 美元 17.3 美元 129.8 美元 127.2 美元 116.5 美元 116.5 美元 110.9 美元 139.3 美元 143.8 美元 142.8 美元 130.7 美元 2023 年第四季度 128.2 美元 2023 年第三季度 2023 年第四季度 0 50 美元 100 美元 150 美元 150 美元(D la rs in b illi on s) 58.0 $60.3 $52.2 $48.6 $35.8 $11.1 $21.5 22.0 $30.7 46.9 47.5 $48.6 $116.8 $116.0 $116.0 $129.3 $123.0 $119.2 $114.3 2023年第四季度2023年第四季度0 $50 $100 现金及现金等价物 (11) 购买的证券根据转售美国国债的协议短期债务长期-定期债务(D ol la rs in b illi on s)14.6 美元 25.3 美元 47.4 美元 60.3 美元 77.7 美元 2019 2021 2021 2023 $0 15 30 $45 60 75 $90

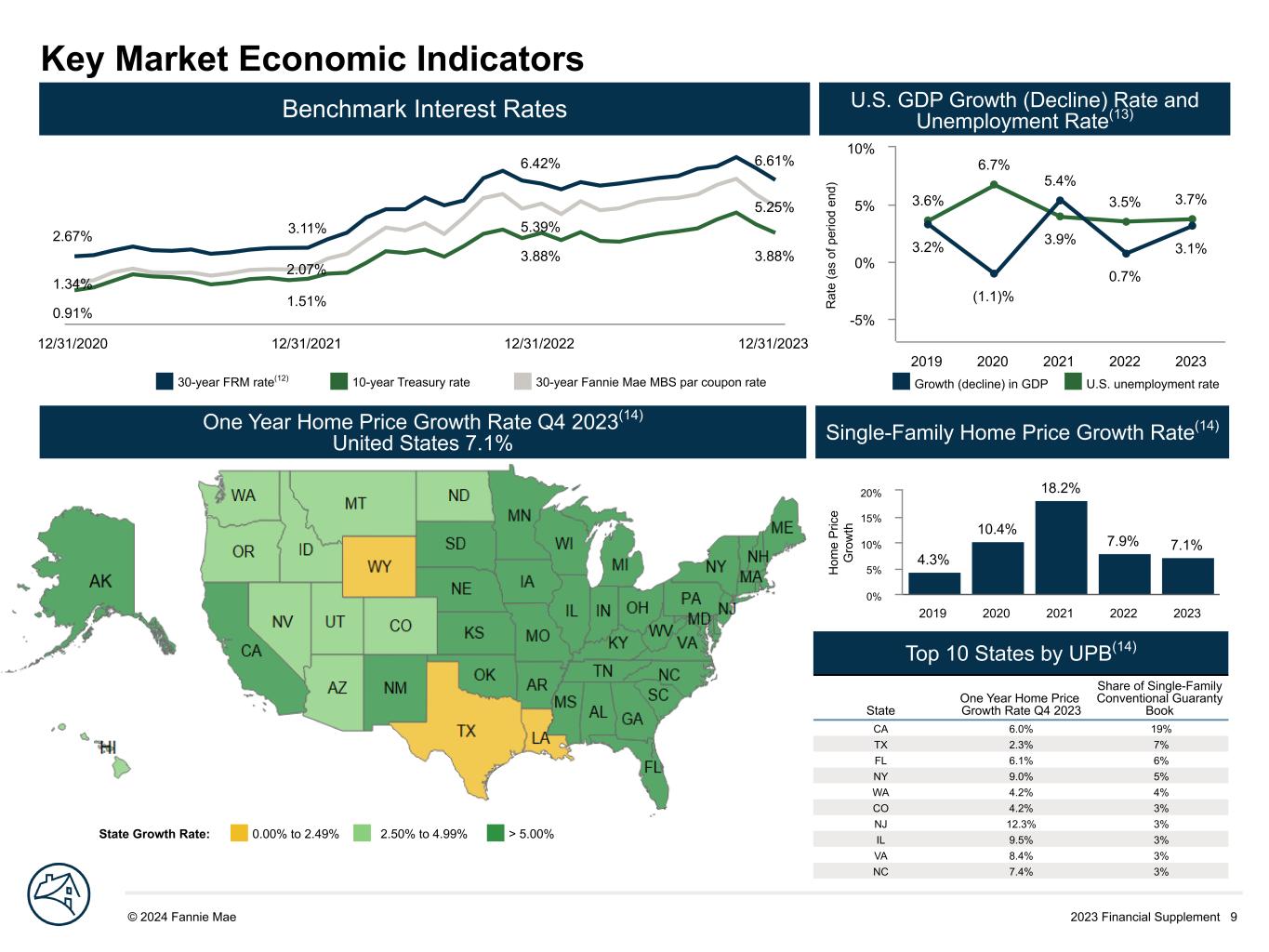

2023 年财务增刊 9© 2024 房利美草稿投资回报率 (a of p er io d en d d) 3.6% 6.7% 3.5% 3.7% 3.2% (1.1)% 5.4% 0.7% 3.1% 2019 2021 2023 -5% 0% 5% 10% 10% 关键市场经济指标 0.91% 1.88% 1.34% 2.07% 5.25% 3.11% 6.42% 6.61% 6.61% 2020 年 12/31/2021 12/31/2023 年 12/31/2023 年 UPB(14)州一年期房价增长率 2023 年第四季度单户常规担保账面份额加州 6.0% 19% TX 2.3% 7% FL 6.1% 6% 纽约 9.0% 5% WA 4.2% 3% 新泽西州 12.3% 3% IL 9.5% VA 8.4% NC 7.4% 3% Hom e P rice e Gpro w th 4.3% 10.4% 18.2% 7.9% 7.1% 2019 2021 2023 0% 5% 10% 15% 20% 基准利率美国国内生产总值增长(下降)率和失业率(13)2023年第四季度一年房价增长率(14)美国 7.1% 单户住宅价格增长率(14)GDP增长(下降)30年期美国失业率(12)10年期房利美MBS票面利率州增长税率:0.00% 至 2.49% 2.50% 至 4.99% > 5.00%

© 2024 房利美草稿单一家族企业

2023 年财务增刊 11© 2024 房利美草稿房利美 30% 房地美 29% Ginnie Mae 36% 自有品牌证券 5% U P B(D ol la rs in b illi on s)3,632 美元 3,632 美元 3,630 美元 3,636 美元 3,636 美元 46.5 46.8 47.0 47.0 2023 年第四季度 2023 年第四季度 $0 1,000 $2,000 $3,000 4,000 $0 10 20 30 40 50 U P B(D ol la rs in b illi on s)71 美元 57 美元 76 $76 $14 $11 $11 $8 49.3 51.6 52.2 54.3 54.3 85 $89 $89 2023年第四季度70 $0 50 100 10 20 30 40 50 单曲 2023 年家庭亮点 242.29 亿美元净利息收入(4100 万美元)投资亏损,净12.31亿美元公允价值收益,净额21.65亿美元信贷损失收益148.55亿美元净收益单户常规贷款收购(4)单户家庭常规担保业务账簿(4)2023年单户家庭抵押贷款相关证券发行份额要点再融资购买扣除TCCA费用(bps)后,新单户常规收购的平均收取担保费(bps)(15)平均单户传统担保业务账簿单户传统担保业务账簿的平均收取的担保费,扣除TCCA费用(基点)(15)• 2023年的单户常规收购量为3,160亿美元,而2022年为6148亿美元。• 购买量从2022年的3780亿美元降至2023年的2728亿美元,低于2022年的2369亿美元。• 2023年的再融资收购量为432亿美元,低于2022年的2369亿美元。• 普通单户住宅常规担保额与2022年相比,2023年的商业账面增长了1.4%,达到3.6万亿美元,这得益于账面平均贷款规模的增加。•截至2023年12月31日,单户家庭严重犯罪率从截至2022年12月31日的0.65%降至0.55%。

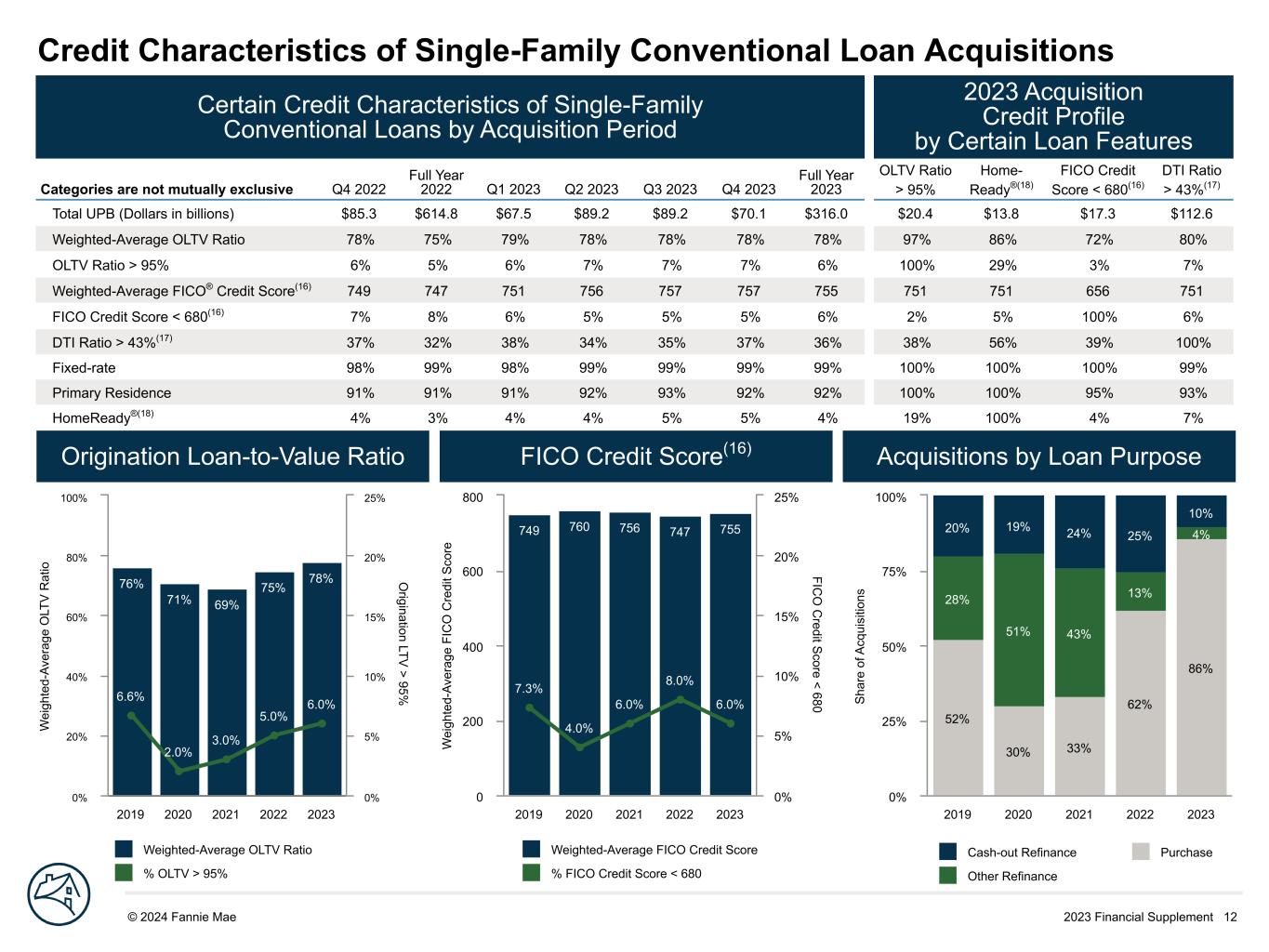

2023 年财务增刊 12© 2024 Fannie Mae Draft S 哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈哈分数 43%(17)总计 UPB(以十亿美元计)85.3 614.8 67.5 89.2 89.2 70.1 美元 316.0 美元 13.8 美元 17.3 美元 112.6 加权平均 OLTV 比率 78% 78% 78% 78% 78% 78% 87% 86% 82% 80% OLTV 比率 > 95% 6% 6% 7% 7% 6% 7% 100% 29% 7% 7% 7% 7% 7% 7% 7% 7% 7% 7% 7% 7% 7% 7% 7% 加权平均 FICO® 信用评分 (16)749 747 751 756 757 757 751 751 656 751 FICO 信用评分 43% (17) 37% 32% 38% 34% 35% 37% 38% 56% 39% 100% 100% 固定利率 98% 99% 98% 99% 99% 99% 99% 100% 99% 99% 100% 99% 99% 100% 91% 92% 100% 95% 93% HomeReady® (18) 4% 3% 4% 4% 5% 5% 4% 19% 100% 4% 7% W ei gh d-Av er age e o LT V R at io O Origination LTV R > 95% 76% 71% 69% 75% 6.0% 2.0% 3.0% 5.0% 6.0% 2019 2021 2023 0% 20% 40% 80% 0% 5% 15% 20% 25% 发放贷款价值比率 FICO 信用评分 (16) 按贷款目的分列的收购加权平均值OLTV 比率% OLTV > 95% 加权平均 FICO 信用分数% FICO 信用评分

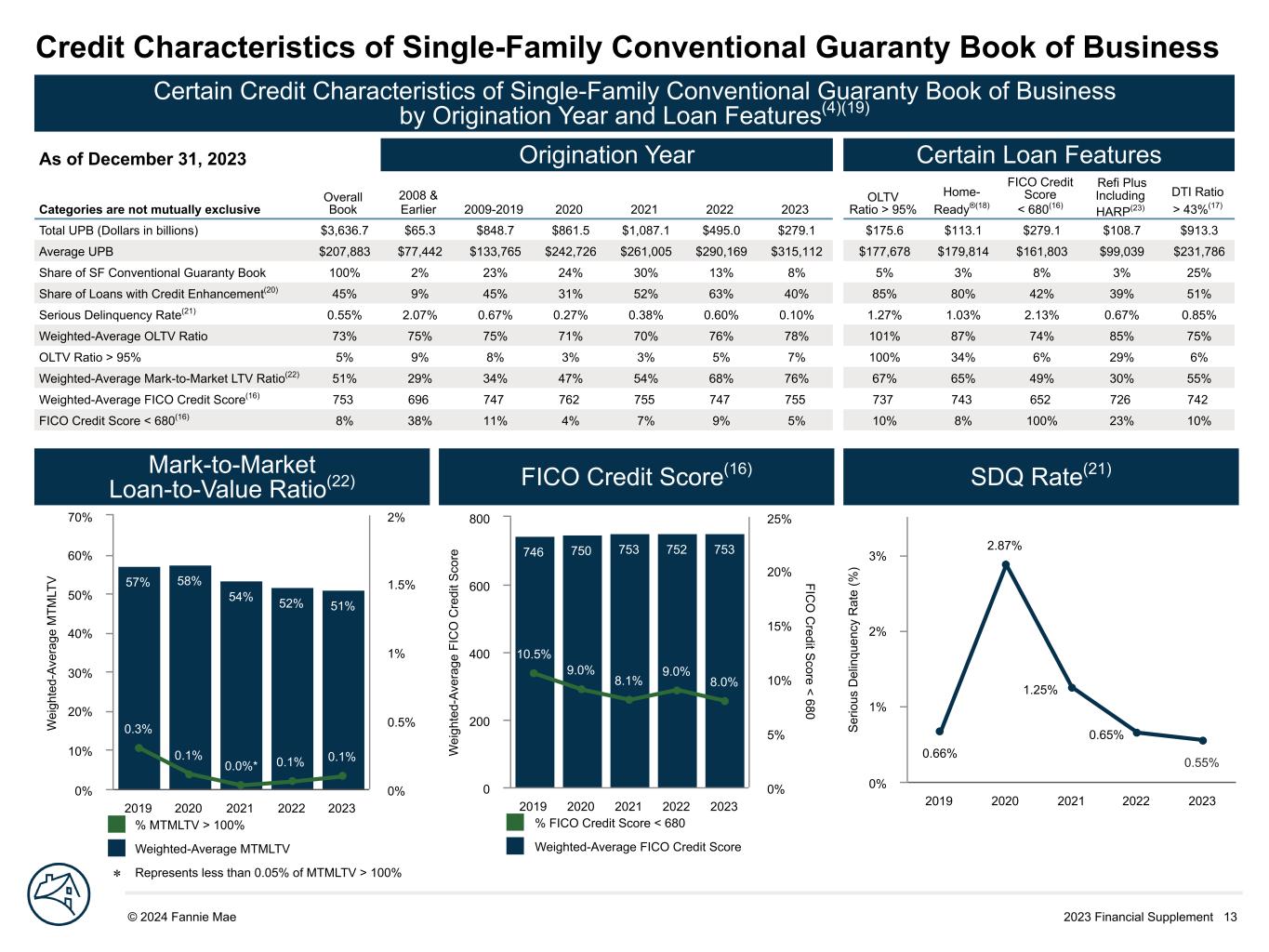

2023 年财务补编 13© 2024 房利美草稿 S er io us D el in quen cy R at e (%) 0.66% 2.87% 1.25% 0.65% 0.65% 0.55% 2019 2021 2023 0% 1% 2% 3% 3% 按发起年份和贷款特征分列的单户常规担保业务账簿的某些信用特征 (4) (19) 截至2023年12月31日某些贷款特征类别不相互排斥 2008 年及之前的总账簿 2009-2019 2020 2021 2022 2023 OLTV 比率 > 95% Home-Ready® (18) FICO 信用评分 43% (17) 总计 UPB(以十亿美元计)3,636.7 美元 65.3 美元 848.7 美元 861.5 美元1,087.1 美元 495.0 美元 279.1 美元 175.6 美元 113.1 美元 279.1 美元 108.7 913.3 美元 UPB 平均值 207,883 美元 77,442 美元 133,765 美元 242,726 美元 261,005 美元 290,169 美元 315,112 美元 177,678 美元 179,814 美元 161,803 美元 99,039 美元 231,786 美元旧金山常规担保书的份额 100% 2% 23% 24% 30% 13% 8% 5% 3% 3% 25% 增信贷款份额 (20) 45% 45% 31% 52% 63% 40% 85% 42% 39% 51% 严重拖欠率 (21) 0.55% 2.07% 0.67% 0.67% 0.67% 2.27% 0.38% 0.60% 1.27% 2.13% 0.67% 0.85% 加权平均 OLTV 比率 73% 75% 71% 786% 101% 87% 74% 85% 75% OLTV 比率 > 95% 5% 9% 8% 3% 3% 5% 7% 100%34% 6% 29% 6% 6% 加权平均市值资产负债率 (22) 51% 29% 34% 47% 54% 76% 67% 65% 49% 30% 55% 加权平均值 FICO 信用评分 (16) 753 696 747 755 747 743 652 726 742 FICO 信用分数 100% 加权平均值 MTMLTV * 代表不到 MTMLTV 的 0.05% TV > 100% FICO 信用评分

2023 年财务增刊 14© 2024 Fannie Mae DRAFT U P B (D ol la rs in b illi on s) 102 $86 $67 67 $63 213 $265 $265 $290 $58 142 322 $44 $45 73 $57 410 338 $182 $308 2017 2018 2021 2023 $200 $400 $600 $600 $600 $600 $600 $600 $600 U P B(D ol la rs in b illi on s)1,106 美元 1,168 美元 1,257 美元 1,269 1,294 美元 31% 32% 34% 36% 2023 年第四季度 2023 年第二季度第三季度 0 500 美元 1,500 美元 1,500 美元 1,500 美元 0% 20% 40% 2021 2023 年 2023 年 2023 年信用增值未偿还未偿还未偿还未偿还未偿还未偿还未偿还未偿还的未偿还未偿还未偿还未偿还的未偿还未偿还未偿还未偿还的未偿还未偿还未偿还的未偿还未偿还未偿还的未偿还未偿还未偿还的未偿还未偿还未偿还的账面百分比 (26) 未偿还未偿还的账面百分比 (26) 未偿还的主要抵押贷款保险及其他 (24) 697 美元 20% 754 21% 763 21% 康涅狄格大道证券 (25) 512 14 726 20 843 24 信贷保险风险转移 (6) 168 5 323 9 399 11 贷款人风险分担 (25) 70 2 57 2 52 1 减:多项信贷增强涵盖的贷款 (253) (253) (7) (351) (10) (411) (12) 信用增强的单户家庭贷款总额为1,194美元 34% 1,509 美元 42% 1,646 45% 1,646 45% 单户家庭信用风险转移发行单户家庭信用风险转移单户家庭信用风险转移单户家庭信用增强贷款百分比CRT交易中的单户传统担保业务账簿CRT交易中单户家庭贷款的未偿还UPB(6)贷款人风险分担康涅狄格大道证券信用保险风险转移

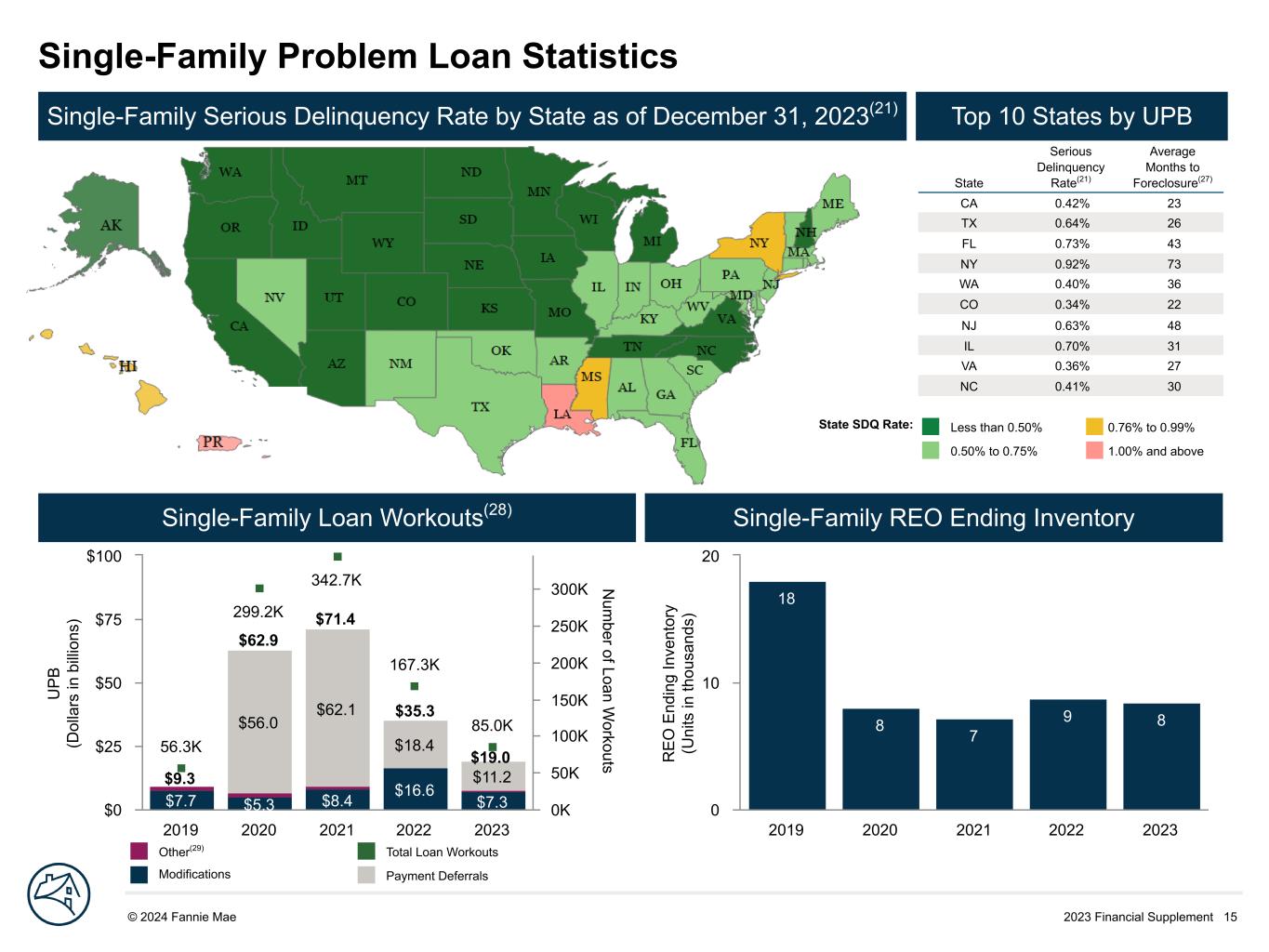

2023 年财务增刊 15© 2024 年房利美草稿美国 P B(D ol la rs in billio on s)贷款总额为 7.7 美元 5.3 美元 8.4 美元 16.6 美元 7.3 美元 56.0 美元 18.4 美元 18.4 美元 11.2 56.3K 299.2K 299.2K 342.7K 167.3K 85.0K 2019 2021 2023 $25 50 $75 100K 50K 50K $75 50K 100K 50K 150K 200K 250K 300K R E O E E nd in g In g In ve nt or y(U ni ts 在海外)18 8 7 9 8 2019 2020 2021 2023 0 0 10 20 单户家庭问题贷款统计州严重拖欠率 (21) 取消抵押品赎回权的平均月数 (27) CA 0.42% 23 TX 0.64% 26 FL 0.73% 43 纽约 0.92% 73 WA 0.40% 36 CO 0.40% 22 新泽西州 0.40% 22 63% 48 伊利诺伊州 0.70% 31 VA 0.36% 27 NC 0.41% 30 截至2023年12月31日按州划分的单户家庭严重拖欠率 (21) 按州划分的十大单户家庭贷款解决率 (28) 单户REO期末存货小于 0.50% 0.76% 至 0.99% 0.50% 至 0.75% 1.00% 及以上其他 (29) 贷款解决总额修改付款延期付款71.4 62.9 $35.3 $19.0 SDQ 速率:

2023 年财务补编 16© 2024 房利美自发起年份以来的起草时间 C um ul at iv e d ef au lt r at e 2004* 2005* 2006* 2007* 2008* 2009** 2010** 2012** 2012** 2014** 2014** 2015** 2017** 2018** 2020** 2022** 2023** Y r2 Y r2 Y r3 Y r4 Y r5 Y r6 Y r7 Y r8 Y r8 Y r1 0 Y r1 1 Y r1 2 Y r1 3 Y r1 4 Y r1 5 Y r1 6 Y r 1 6 Y r 1 8 Y r 1 8 Y r 1 8 Y r 1 9 Y r 2 0 0% 2% 4% 6% 8% 10% 12% 14% 16% 18% 单户家庭累计违约率按发放年份划分的单户传统担保商业账簿累计违约率 (30)) *截至2023年12月31日,2009年之前发放的贷款仅占单户传统担保业务账簿的2%。**截至2023年12月31日,2009-2023年每个年度的贷款的累计违约率低于1%。2007 2009 2006 2010-20112012 2004 2008 2005

© 2024 房利美草稿多户家庭业务

2023 年财务增刊 18© 2024 房利美草稿 U P B(D ol la rs in b illi on s)440.4 美元 445.4 美元 454.7 美元 464.7 美元 470.4 78.5 77.4 76.8 76.8 76.1 2023 年第一季度 2023 年第二季度 2023 年第四季度0 $150 $300 450 UP B(D ol la rs in b illion s)18.8 美元 6 $10.2 $15.1 $16.4 $11.2 2023 年第四季度 2023 年第 2 季度 2023 年第四季度 $0 5 $10 $15 20 $25 多户家庭亮点 2023 年净利息收入 7,000 美元费用和其他收入 (4.95) 亿美元信贷损失准备金1.17亿美元预期信用增值回收的变化 25.53 亿美元净收入多户家庭新业务量多户家庭担保商业账簿 (5) 多户家庭信用风险转移要点 U P B(D ol la rs in b illi on s)25.1 25.1 25.0 24.8 48.5 87.7 86.3 91.9 90.6 89.5 26% 25% 26% 25% 29% 112.8 $111.4 $116.9 $115.4 $138.0 2023 年第四季度第三季度 2023 年第四季度 $138.0 0 25 美元 50 美元 75 美元 100 美元 125 美元 150 10% 20% 30% 40% 期末多户家庭担保商业账簿(基点)的平均收取担保费 UPB 未偿还的多户家庭担保商业账簿 UPB 在康涅狄格大道多户家庭证券交易中未偿还的多户家庭贷款百分比多户家庭CRT交易中的多户家庭担保账面UPB多户家庭CIRT交易中未偿还的多户家庭贷款 • 2023年新的多户家庭业务量为529亿美元,而2022年为692亿美元。• 2023年多户家庭担保业务账面增长了7%,达到4,704亿美元,这要归因于公司的收购以及高利率环境导致的低预付款量。• 平均收取的担保费 2023年,多户家庭担保账面下降2.4个基点至76.1个基点,这主要是由于与多户家庭担保业务账簿中的现有贷款相比,公司2023年收购的平均收取费用较低。• 截至2023年12月31日,多户家庭严重拖欠率上升至0.46%,而截至2022年12月31日为0.24%,这主要是受公司老年人住房贷款压力的推动。

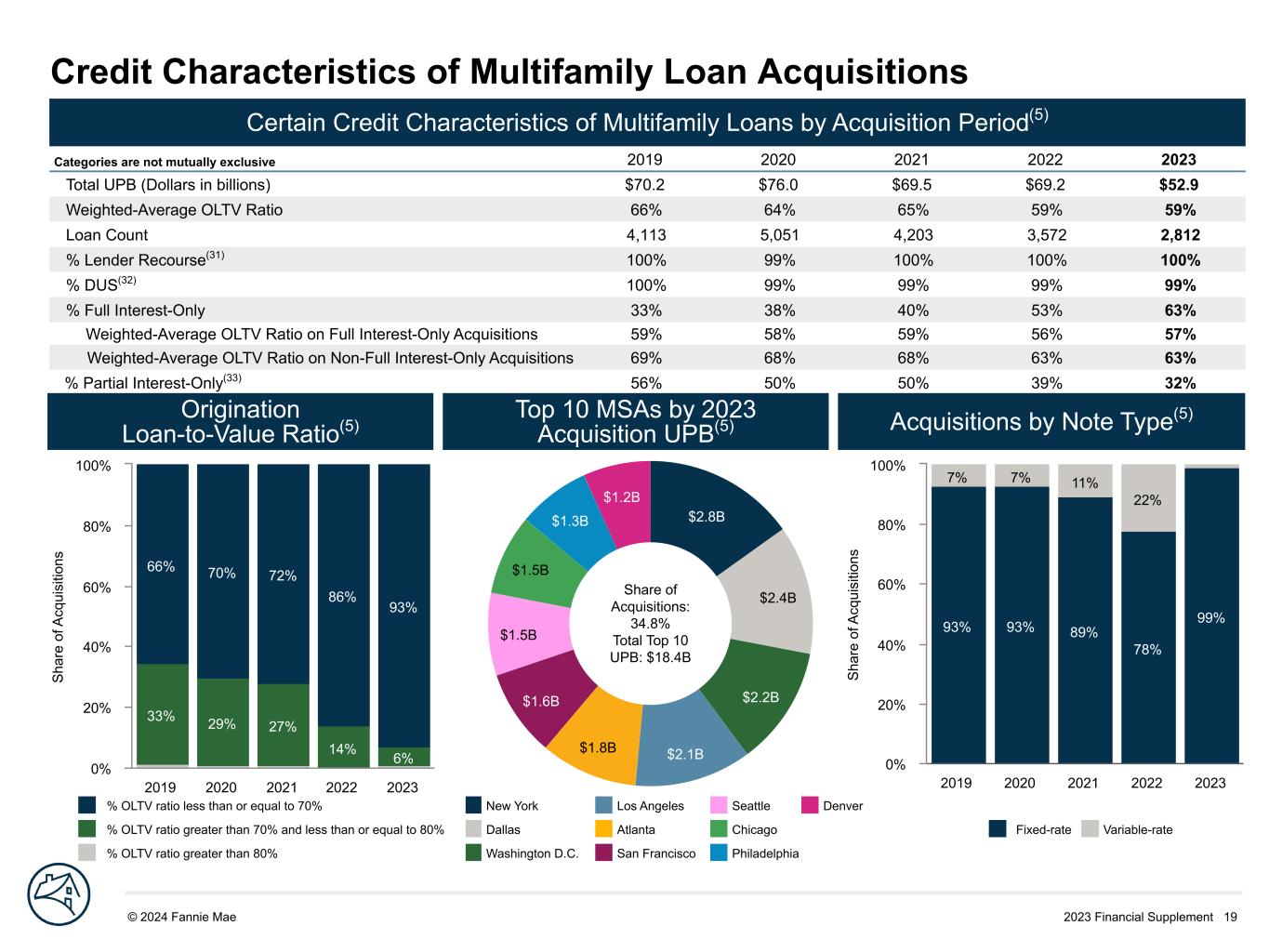

2023 年财务补编 19© 2024 Fannie Mae DRAFT S ha re o a cq ui si tio ns 93% 93% 89% 7% 7% 11% 22% 2019 2021 2023 0% 20% 60% 80% 100% 多户家庭贷款收购的信贷特征按收购期划分的某些信贷特征 (5) 类别不相互排斥 2019 2020 2021 2023 年 UPB 总计(十亿美元)70.2 76.0 69.2 69.2 59美元 2.9 加权平均 OLTV 比率 66% 64% 65% 59% 59% 贷款数量 4,113 5,051 4,203 3,572 2,812% 贷款人追索权 (31) 100% 99% 100% 100% 100%% DUS (32)100% 99% 99% 99% 纯全额利息 33% 38% 40% 53% 63% 全息收购的加权平均 OLTV 比率 59% 58% 59% 56% 56% 57% 57% 57% 68% 68% 63% 63% 63% 纯部分利息 (33) 56% 50% 39% 32% S ha re o a cq ui tio ns 33% 29% 27% 14% 6% 66% 70% 72% 86% 93% 2019 2020 2021 2023 0% 20% 60% 80% 100% 28亿美元 24亿美元 22亿美元 21亿美元 16亿美元 15亿美元 15亿美元 15亿美元12亿美元收购份额:34.8% 前十大UPB:184亿美元发放贷款价值比率 (5) 2023年前十大管理服务协议收购 UPB (5) 按票据类型划分的收购 (5)% OLTV 比率小于或等于 70% OLTV 比率大于 70% 且小于或等于 80% OLTV 比率大于 80% 固定利率浮动利率纽约洛杉矶西雅图丹佛达拉斯亚特兰大芝加哥华盛顿特区旧金山费城

2023 年财务补编 20© 2024 房利美草稿按收购年度、资产类别或目标经济适用细分市场划分的多户家庭担保业务账簿的某些信贷特征 (5) 截至2023年12月31日收购年度资产类别或目标经济适用细分市场类别并不相互排斥 2008及之前2009-2019 2020年 2021 2021 2023 年常规/合作社 (38) 老年人住房 (38) 人造住房 (38) 经济适用房 (38) 经济适用房总额 (39) UPB 总计(以十亿美元计)470.4 美元 5.2 美元 208.0 70.0 66.0 68.1 53.1 419.1 美元 419.1 美元 16.0 美元 13.9 美元21.4 56.7% 的多户家庭担保账簿 100% 1% 44% 15% 15% 15% 89% 3% 5% 12% 12% 贷款数目 28,926 1,870 12,158 4,583 3,526 2,812 25,927 563 544 1,892 3,912 平均 UPB(百万美元)16.3 $2.8 $17.1 $15.3 $16.3 $18.9 $16.2 $18.2 $18.2 $16.2 28.5 $25.6 $11.3 $14.5 加权平均 OLTV 比率 63% 69% 65% 64% 64% 59% 63% 65% 61% 61% 67% 67% 67% 67% 67% 加权平均 DSCR (34) 2.0 2.0 2.6 2.3 1.7 1.7 1.8 1.8% 使用 DSCR

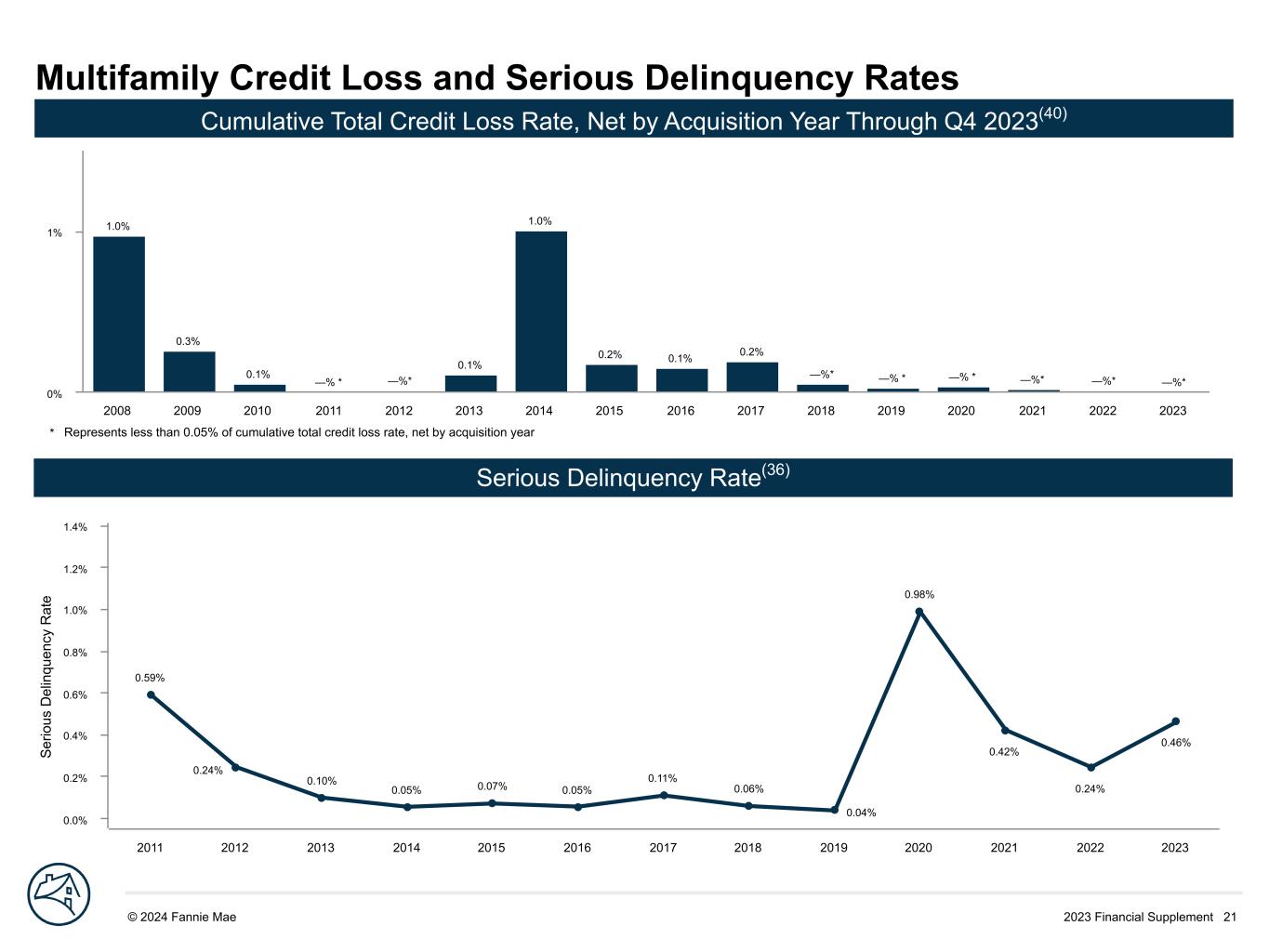

2023 年财务补编 21© 2024 房利美草稿美国德勒在 quen cy R at e 0.59% 0.24% 0.10% 0.05% 0.05% 0.05% 0.11% 0.06% 0.98% 0.42% 0.24% 0.24% 0.24% 2011 2012 2013 2012 2017 2018 2019 2021 2023 0.0% 0.4% 0.4% 0.8% 1.2% 1.2% 1.4% 2011 2012 2013 2012 2017 2018 2019 2021 2023 0.0% 0.4% 0.4% 0.6% 1.2% 1.4% 1.4% 1.4% 2011 2012 2013 2012 2013 0.0% 0.4% 0.4% 1.2% 1.4% 1.4% 2011 2012 2013 2012 2013 0.3% 0.1% —% * —%* 0.1% 1.0% 0.2% 0.2% —%* —% * —% * —%* —%* —%* —%* 2008 2009 2011 2012 2013 2016 2017 2017 2018 2019 2020 2021 2023 0% 1% 严重拖欠率 (36) 累计总信用损失率,扣除收购后的净额截至 2023 年第四季度的财年 (40) * 按收购年度扣除后,占累计信贷损失总额的不到0.05%

© 2024 房利美草稿尾注

2023 年财务补编 23© 2024 房利美草稿 (1) 包括与独立信贷增强相关的成本,主要包括公司的康涅狄格大道证券® 和信用保险 Risk TransferTM 计划、企业支付的抵押贷款保险和某些贷款机构风险分担计划。(2) 其他支出,净额包括债务清偿损益、与法律索赔相关的费用、止赎财产收入(支出)、合伙投资的收益和损失、住房信托基金基金支出、贷款子服务成本和与某些损失缓解活动相关的服务商费用。(3)根据净资产除以期末未偿总资产计算。(4)单户常规贷款总额包括:(a)房利美的单户常规抵押贷款和(b)房利美MBS标的单户常规抵押贷款,房利美已再证券化的房地美证券基础贷款除外。它不包括房利美未提供担保的留存抵押贷款组合中持有的非房利美单户抵押贷款相关证券。常规贷款是指美国政府或其机构未提供全部或部分担保或保险的抵押贷款和抵押贷款相关证券。(5)多户家庭担保业务簿包括:(a)房利美的多户家庭抵押贷款;(b)房利美MBS的多户家庭抵押贷款;(c)该公司为多户家庭抵押资产提供的其他信用增强。它不包括房利美未提供担保的留存抵押贷款组合中持有的非房利美多户住宅抵押贷款相关证券。(6)包括抵押贷款池保险交易。(7)扣除TCCA后的基本担保费收入是来自担保账簿的利息收入,不包括根据2011年《临时工资税减免延续法》于2012年实施并经延期的10个基点担保费上调的影响《基础设施投资和就业法》,增量收入支付给财政收入,不由公司保管。(8)“递延担保费收入” 是指公司在收购贷款时收到的与单户贷款水平价格调整相关的预付费用或公司从贷款人那里获得的其他费用,这些费用在贷款的合同期内摊销。递延担保费收入还包括抵押贷款和合并信托债务的成本基础调整的摊销,这些调整与前期费用无关。在之前的10-K表格、10-Q表和财务补充文件中,公司将 “递延担保费收入” 称为 “摊销收益”。(9)投资组合的净利息收入包括:公司留存抵押贷款组合和企业流动性投资组合中持有的资产的利息收入;用于支持贷款人流动性的其他资产的利息收入;以及公司未偿公司债务和康涅狄格大道证券® 债务的利息支出。就本财务补充图表而言,对冲会计的收入(支出)包含在 “投资组合和对冲影响的净利息收入” 类别中;但是,该公司不将对冲会计的收入(支出)视为投资组合净利息收入的组成部分。该公司在2023年有9.89亿美元的对冲会计费用。(10)反映了公司在每个期末的总负债,以未付本金余额计算,不包括成本基础调整和合并信托债务的影响。(11)现金等价物由隔夜回购协议和收购之日到期日为三个月或更短的美国国债组成。(12)指美国房地美的主要抵押贷款市场调查® 显示,每周平均固定利率抵押贷款利率。这些利率是使用给定时期的最新可用数据报告的。(13)美国国内生产总值(“GDP”)年增长(下降)率基于经济分析局计算的年度 “一年前第四季度至第四季度的百分比变化”,可能会进行修订。(14)房价估算基于范妮-弗雷迪收购中的购买交易和截至2023年12月底可用的公共契约数据。包括后续数据可能会导致重大不同的结果。房价增长率未经季节性调整。UPB的估计基于截至2023年12月底的数据,UPB按降序报告了排名前十的州。一年期房价增长率是截至2023年12月31日的12个月期间。尾注

2023年财务补充文件24© 2024 房利美草稿尾注(15)按年计算,代表公司单户家庭常规担保安排期间收取的基本担保费的总额,加上根据收购时估计的平均寿命对与这些担保安排相关的任何预付现金付款的确认。不包括根据TCCA实施的10个基点的担保费上调的影响,增量收入支付给财政部,不由公司保留。(16) 根据抵押贷款卖方报告,FICO的信用评分是截至贷款发放时的。(17) 不包括这些信息不容易获得的贷款。该公司不时修改其确定借款人DTI比率的指导方针。借款人报告并用于获得抵押贷款资格的收入金额可能不代表借款人的总收入;因此,报告的DTI比率可能高于借款人的实际DTI比率。(18)指HomeReady® 抵押贷款,这是该公司为信誉良好的低收入借款人提供的低首付抵押贷款产品。HomeReady允许为购房提供高达97%的贷款与价值比率的融资。该公司提供额外的低首付抵押贷款产品,这些产品不属于HomeReady贷款;因此,该类别并不能代表所示期内收购的所有高LTV比率的单户家庭贷款,也不能代表单户传统担保业务簿中的所有高LTV比率的单户家庭贷款。有关收购的单户家庭贷款的信息,请参见 “OLTV比率>95%” 类别,或发放LTV比率大于95%的单户家庭常规担保商业账簿中。(19)根据每个类别的单户家庭贷款的未偿本金余额总额除以单户传统担保业务簿中未偿贷款的总本金余额计算得出。具有多种产品特征的贷款包含在所有适用类别中。(20) 以未付本金余额衡量的单户传统担保业务账簿中贷款的百分比,该协议旨在通过要求抵押品、信用证、抵押贷款保险、公司担保、纳入信用风险转移交易参考池或其他规定房利美在与贷款有关的财务损失时给予一定程度的补偿来降低信用风险。(21) 单户家庭 SDQ 率指逾期90天或更长时间或处于止赎过程中的单户贷款,根据贷款数量,以公司单户传统担保业务账簿的百分比表示。特定类别贷款的单户家庭SDQ利率是指适用类别中的SDQ贷款,除以该类别中单户常规担保业务簿中的贷款数量。(22)平均估算的按市值计价的LTV比率是基于贷款的未偿本金余额除以期末房产的估计当前价值,该公司使用估计房屋价值周期性变化的内部估值模型计算得出。不包括这些信息不容易获得的贷款。(23) “Refi Plus” 是指在房利美的Refi Plus计划下获得的贷款,该计划为符合条件的房利美借款人提供了再融资灵活性,这些借款人是按时还款并在该计划于2018年12月31日终止日期之前申请的。Refi Plus对最大LTV比率没有限制,为LTV比率大于80%的贷款提供了抵押贷款保险灵活性。(24)指协议中包含的贷款,该协议要求初级抵押贷款保险、抵押品、信用证、公司担保或其他协议向实体提供一定程度的保证,即在出现财务损失时会得到一定程度的补偿。不包括信用风险转移交易所涵盖的贷款,除非此类贷款也由初级抵押贷款保险承保。(25)未偿还的未付本金余额代表基础贷款余额,与CAS和某些贷款机构风险分担交易的参考池余额不同。(26)基于截至期末单户传统担保业务账簿的未偿本金余额。(27)从借款人最后一次还清抵押贷款分期付款到相关房产时衡量已添加到该公司的首席执行官中在截至2023年12月31日的十二个月内完成的止赎清单。住房和城市发展部投保的房屋净值转换抵押贷款不在此计算范围内。

2023年财务补编 25© 2024 房利美草稿 (28) 该图表不包括主动宽容安排中的贷款、试行修改、向某些已获得破产救济的借款人提供的贷款以及已启动但尚未完成的还款计划。截至2023年12月31日,约有16,300笔贷款处于试用修改期内,尚未完成。(29)包括还款计划和止赎替代方案。还款计划仅反映与拖欠60天或更长时间的贷款相关的计划。从截至2020年12月31日的年度开始,已完成的宽容安排不包括在内。(30) 违约行为包括取消抵押品赎回权、卖空、止赎时向第三方出售以及取消抵押品赎回权的契约。累计违约率等于担保企业账簿中源自指定年份的违约单户常规贷款总数除以担保企业账簿中源自该指定年份的单户常规贷款总数。截至2023年12月31日的数据不一定能表明贷款的最终表现,未来时期的业绩可能会发生重大变化。(31) 代表签订贷款机构风险分担协议的贷款的百分比,以未偿本金余额衡量。(32) 根据委托承保和服务(“DUS”)计划,房利美使用美国承保标准和/或美国贷款文件从特别批准的美国贷款机构那里收购新发放的个人抵押贷款。由于美国贷款机构通常与房利美分担损失风险,因此他们无需公司预先审查即可发放、承保、结清和偿还大多数贷款。(33)包括任何以低于贷款期限的纯息期限承保的贷款,无论目前是否处于纯息期。(34)当前DSCR的估计基于涵盖12个月的最新可用收入信息期间,从这些房产的季度和年度报表开始,包括相关的还本付息。当年度报表是最新的可用报表时,将使用该报表。当运营报表信息不可用时,使用承保的DSCR。该指标不包括合作贷款。(35)小额贷款是指全国原始未付本金余额不超过900万加元的多户家庭贷款。房利美在2023年第三季度更改了对小额多户家庭贷款的定义,将贷款金额从全国最高600万美元增加到全国最高900万美元。更新后的定义已适用于当前多户家庭担保业务账簿中的所有贷款,包括根据先前的小额贷款定义获得的贷款。该指标是根据贷款数量而不是未偿本金余额列报的。(36) 多户家庭严重拖欠率是指逾期60天或更长时间的多户家庭贷款,以未付本金余额占公司多户家庭担保业务账簿的百分比表示。特定类别(例如收购年度、资产类别或目标可负担细分市场)贷款的多户家庭严重拖欠率,是指适用类别中的严重拖欠贷款,除以该类别多户家庭担保业务账簿中贷款的未偿本金余额。(37)批评贷款是指归类为 “特别提及”、“不合格” 或 “可疑” 的贷款。归类为 “特别提及” 的贷款是指表现不佳但存在潜在缺陷的贷款,如果不加以纠正,可能会导致借款人全额还款的能力下降。被归类为 “不合格” 的贷款有一个明确的弱点,会影响及时的全额还款。“可疑” 是指存在薄弱环节的贷款,根据现有条件和价值,全额收款或清算非常可疑且不太可能。(38) 有关定义,请参见 https://multifamily.fanniemae.com/financing-options。具有多种产品特征的贷款包含在所有适用类别中。(39) 代表多户家庭经济适用住房贷款,其定义为根据协议提供长期负担能力的房产的融资,例如有租金补贴或收入限制的房产。(40) 累计净信贷损失率是截至2023年12月31日在适用期内收购的多户家庭贷款的累计净信贷损失(收益)占收购的未付本金总额的百分比多户家庭贷款余额是在适用期内收购的。净信贷损失包括独立亏损分担安排的预期收益,主要是美国多户家庭贷款机构风险分担交易。2014年收购的信贷损失率主要是由2023年第一季度老年人住房投资组合的注销所推动的。尾注

2023年财务补编26© 2024 房利美草稿尾注(41)包括公司的贷款损失备抵金、应计应收利息备抵金和担保损失准备金。损失准备金的衡量受到2020年1月1日CECL标准采用的影响。有关其采用CECL标准的更多信息,请参阅公司2021年10K表格中的 “附注1,重要会计政策摘要”。(42)根据单户传统担保业务账簿计算。(43)在公司于2020年1月1日采用CECL标准之前,独立信贷增强的补助金已从多户家庭损失准备金中扣除。截至2020年1月1日,这些信用增强记录在公司合并资产负债表中的 “其他资产” 中。(44)根据报告期的净收入除以该期间的平均总资产(以百分比表示)计算。用于计算比率的平均余额基于所示年度年初和每个季度末的余额。