2023 年第四季度收益附录 99.3 2024 年 1 月 12 日收益发布补充资料

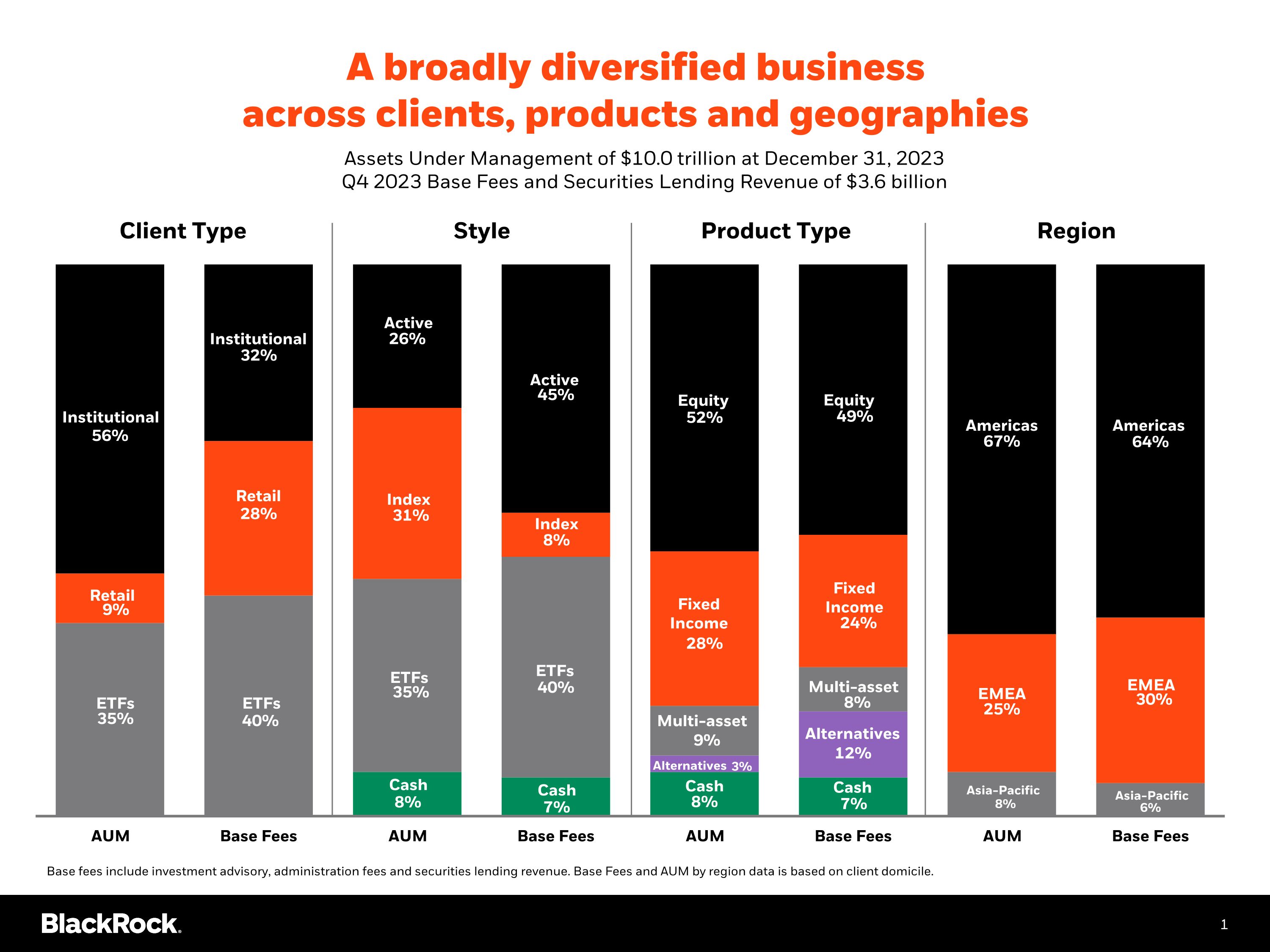

机构股票多资产另类投资机构固定收益另类投资零售股票固定收益零售ETF活跃活跃交易所买卖基金ETF指数指数美洲欧洲、中东和非洲亚太地区现金现金现金现金多元资产跨客户、产品和地区的广泛多元化业务基本费用包括投资咨询、管理费和证券贷款收入。按地区划分的基本费用和资产管理规模数据基于客户住所。1 截至2023年12月31日,客户类型产品类型区域管理的资产为10.0万亿美元,2023年第四季度基本费用和证券贷款收入为36亿美元

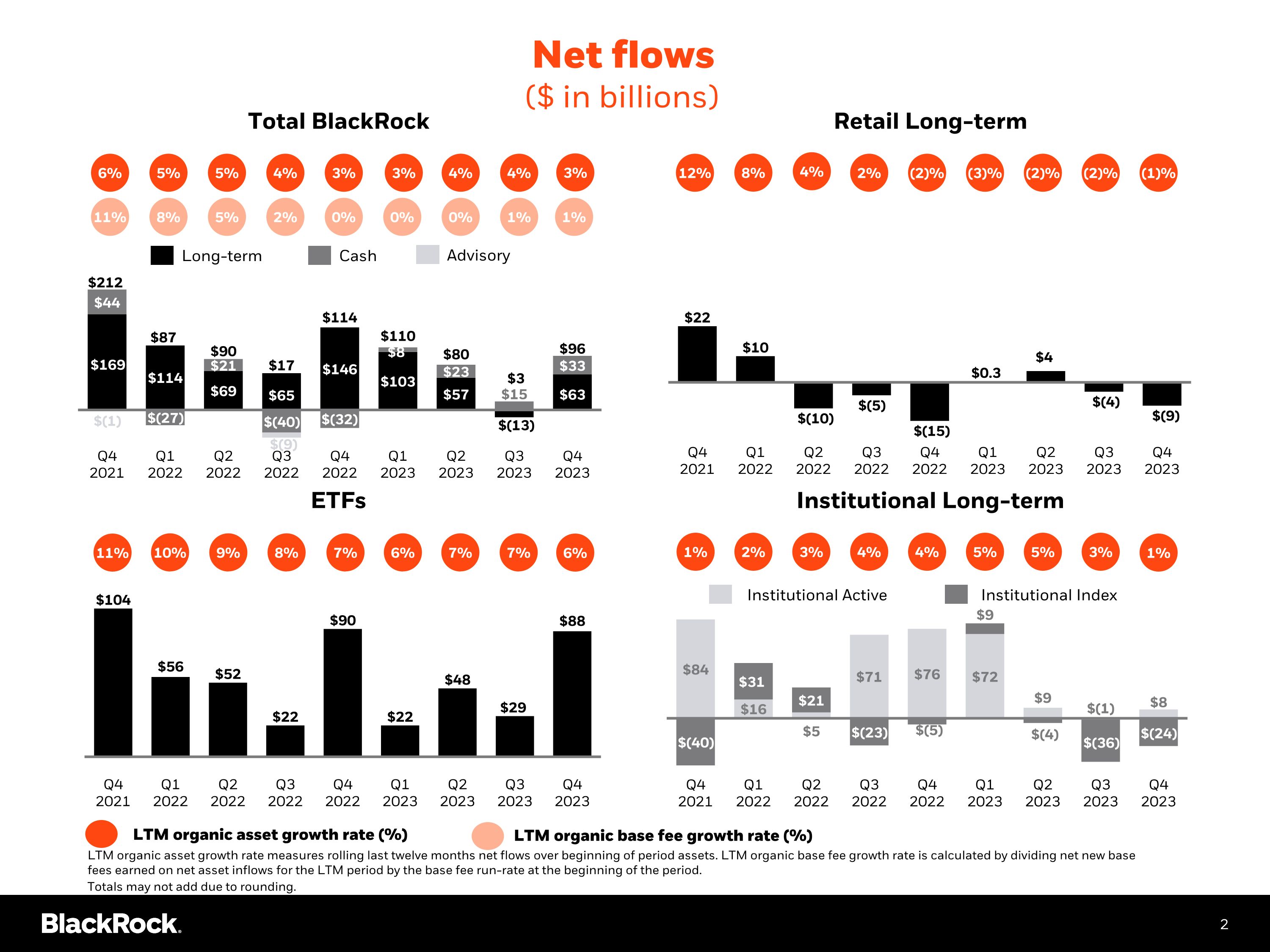

净流量(十亿美元)贝莱德零售总额长期机构长期LTM有机资产增长率(%)LTM有机基本费用增长率(%)LTM有机资产增长率衡量了过去十二个月期初资产的净流量。LTM 有机基本费用增长率的计算方法是将LTM期间净资产流入所获得的新基本费用净额除以该期初的基本费用运行率。由于四舍五入,总数可能无法相加。2 1% 机构活跃机构指数 8% 2% (2)% (3)% (2)% ETF 6% 11% 10% 9% 8% 7% 7% 7% 5% 3% 3% 4% 4% 4% 1% 1% 5% 0% 0% 0% 1% 5% 0% 0% 1% 5% 1% 0% 0% 1% 11% 8% (1)% 2% 3% 4% 5% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3% 3%

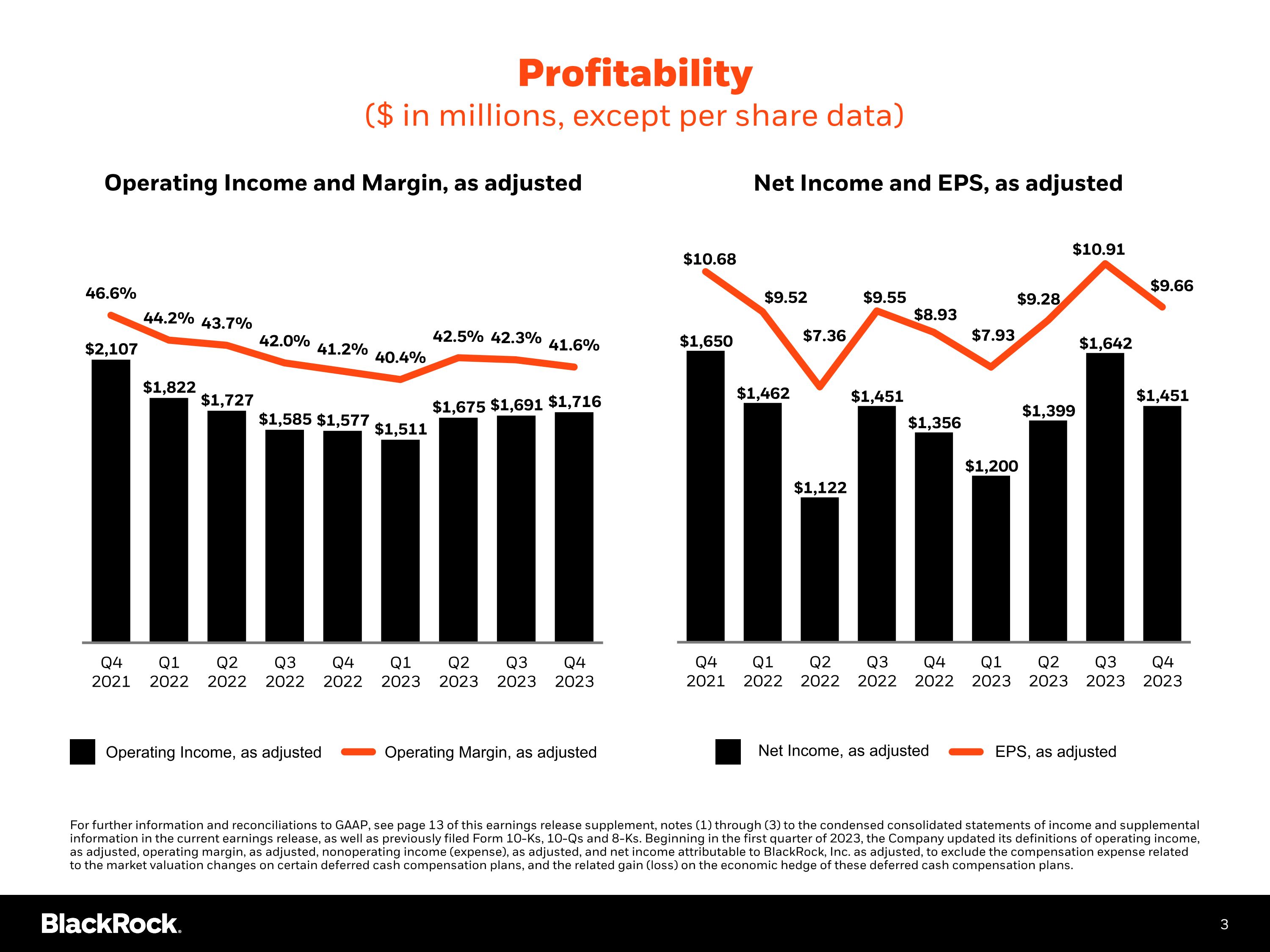

盈利能力(以百万美元计,每股数据除外)欲了解更多信息和与GAAP的对账,请参阅本财报补充文件第13页、简明合并损益表附注(1)至(3)和当前财报中的补充信息,以及先前提交的10-K、10-Q和8-K表格。从2023年第一季度开始,公司更新了调整后的营业收入、调整后的营业利润率、调整后的营业外收入(支出)和调整后归属于贝莱德公司的净收益的定义,以排除与某些递延现金补偿计划的市场估值变化相关的薪酬支出以及这些递延现金补偿计划经济对冲的相关收益(亏损)。营业收入,调整后营业利润率,调整后净收益,调整后每股收益,调整后营业收入和利润率,调整后净收入和每股收益,调整后净收益和每股收益,调整后3

资本管理(金额以百万计,每股数据除外)(1)以上金额不包括回购与员工股票交易相关的员工预扣税。股票回购和加权平均摊薄股票回购 (1) 加权平均摊薄后股票 4 股每股股息

主要市场指数和汇率来源:彭博社(1)收入加权综合指数由贝莱德计算,旨在估算市场波动对贝莱德股票基础费用的影响。该指数源自公开的市场指数,这些指数代表了贝莱德选择的每个股票投资组合的适用资产管理规模基准。用于计算指数的每个股票投资组合的业绩信息可能与所示的业绩信息有很大不同。指数不包括没有适用市场指数的投资组合。指数不反映贝莱德的投资表现,也不代表过去或未来的业绩。5

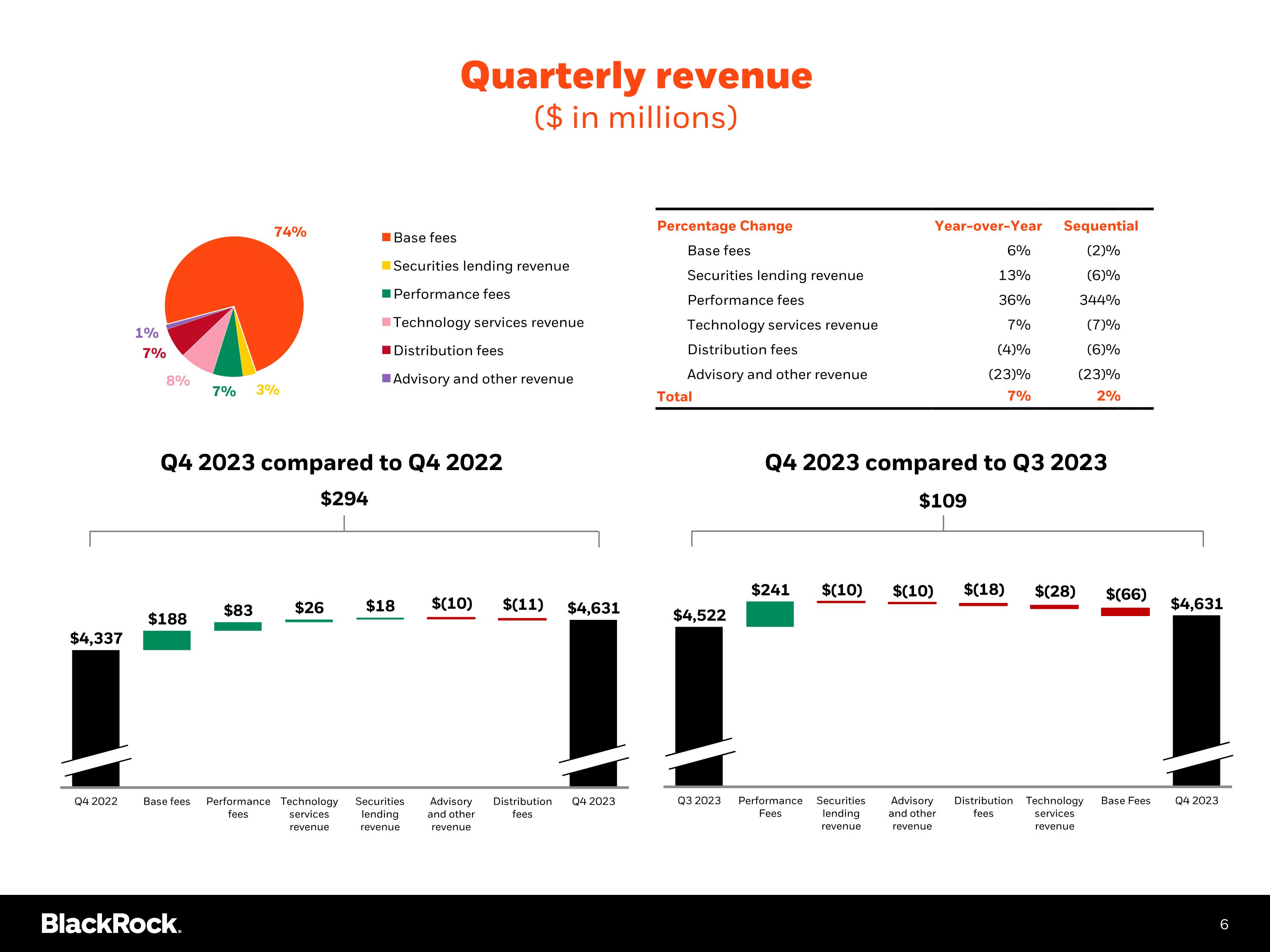

季度收入(百万美元)2023 年第四季度与 2023 年第四季度相比,2023 年第四季度与 2023 年第三季度相比 6 百分比同比变化 6% (2)% 证券借贷收入 13% (6)% 绩效费 36% 344% 技术服务收入 7% (7)% 分销费 (4)% (6)% 咨询和其他收入 (23)% 合计 7% 2%

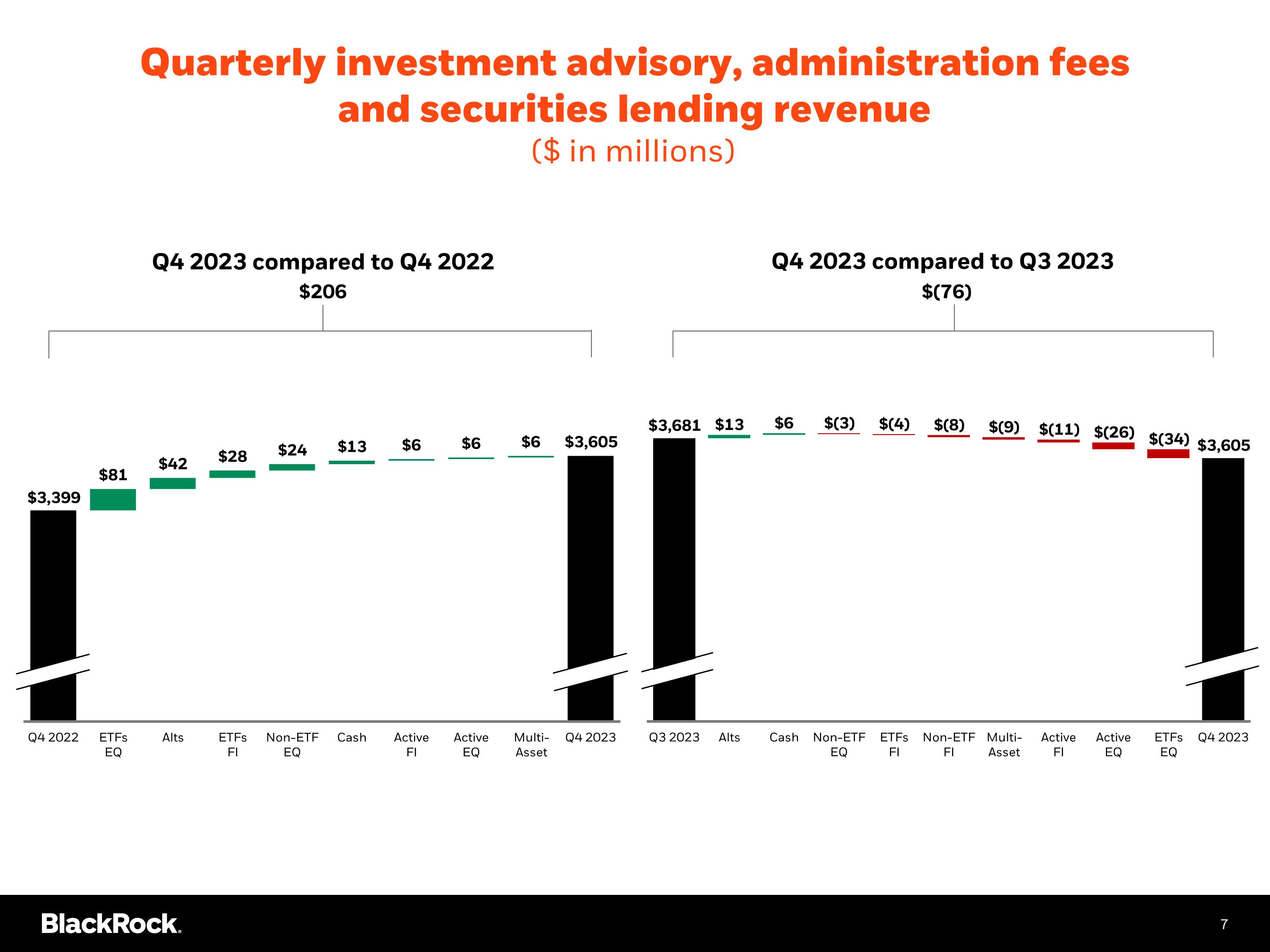

2023 年第四季度与 2023 年第四季度第四季度相比 2023 年第四季度与 2023 年第三季度季度投资咨询、管理费和证券借贷收入(百万美元)相比,2023 年第四季度为 206 美元(76 美元)7

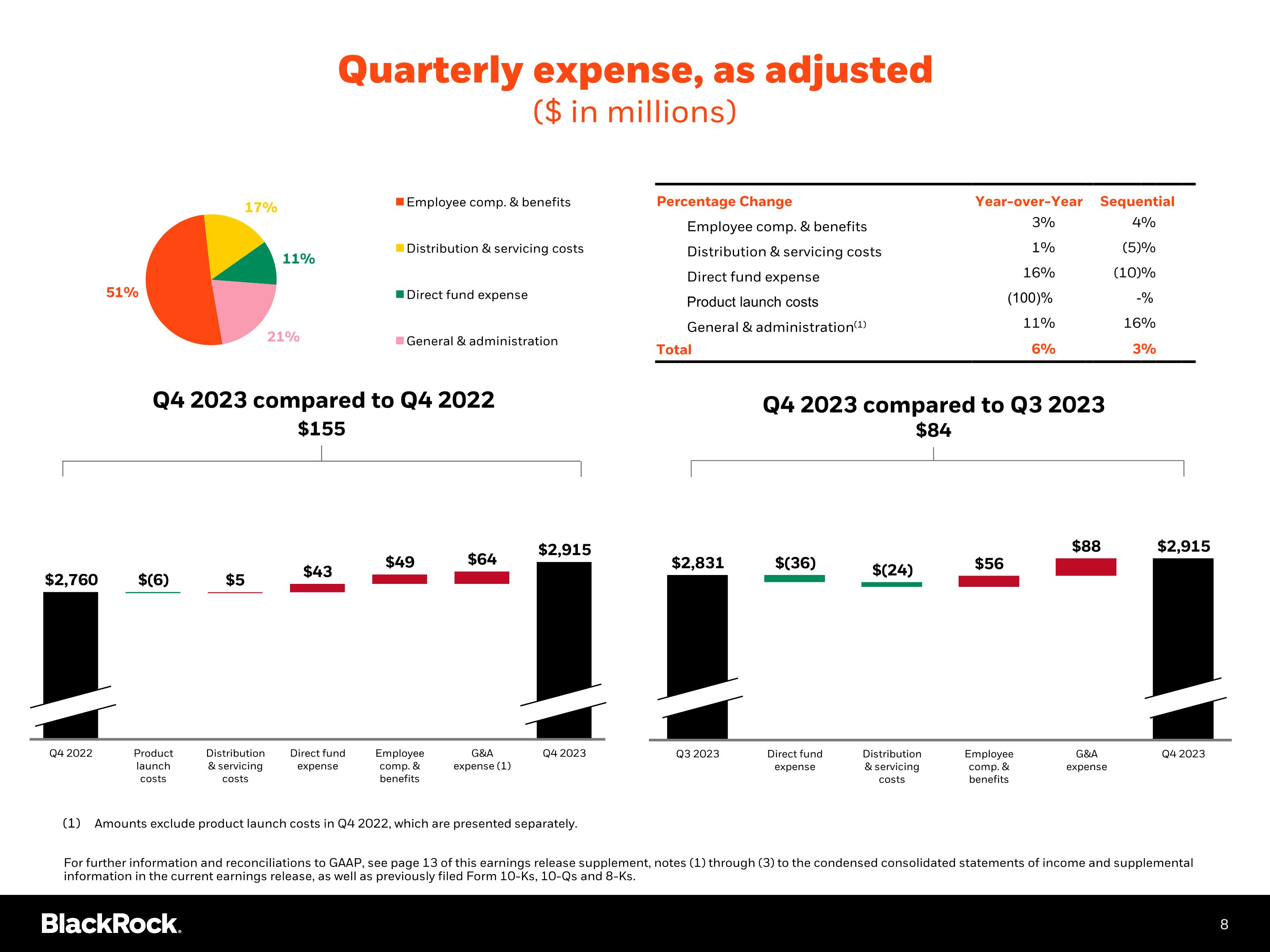

调整后的季度支出(百万美元)2023 年第四季度与 2023 年第四季度相比 2023 年第四季度与 2023 年第三季度相比为 155 美元 8 百分比同比变化连续员工薪酬和福利 3% 4% 分销和服务成本 1% (5)% 直接资金支出 16% (10)% 产品发布成本 (100)%-% 一般与行政 (1) 11% 16% 共计 6% 3% 欲了解更多信息并进行对账与公认会计原则的关系,见本财报补充文件第13页、简明合并损益表附注(1)至(3)以及本财报中的补充信息财报公告,以及之前提交的10-K、10-Q和8-K表格。金额不包括2022年第四季度的产品发布成本,这些成本单独列报。

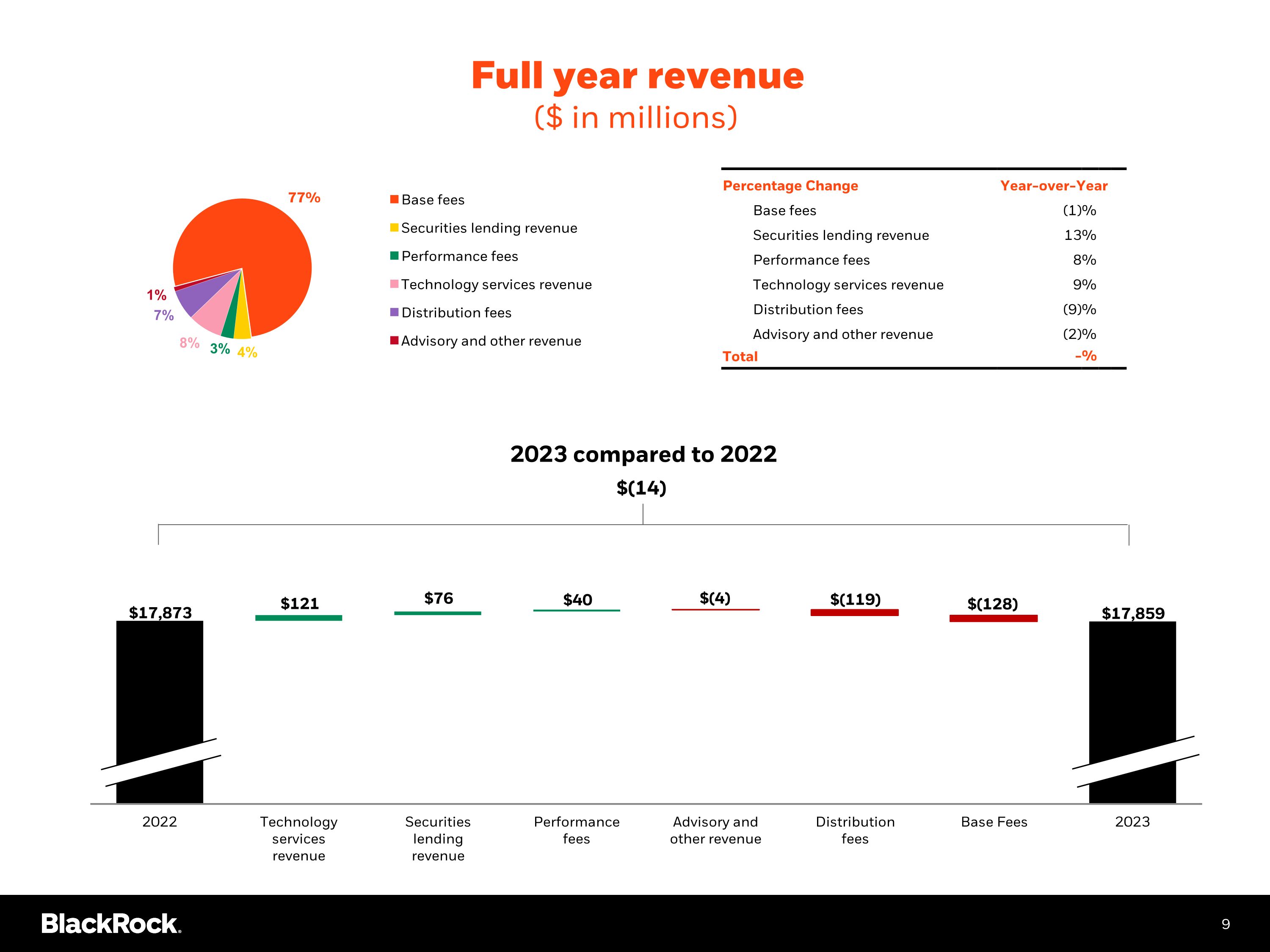

2023 美元 (14) 与 2022 年相比 9 个百分比的同比变化 (1)% 证券贷款收入 13% 绩效费 8% 技术服务收入 9% 分销费 (9)% 咨询和其他收入 (2)% 总计-% 全年收入(百万美元)

与 2022 年相比 2023 年全年投资咨询、管理费和证券贷款收入(百万美元)(52)美元

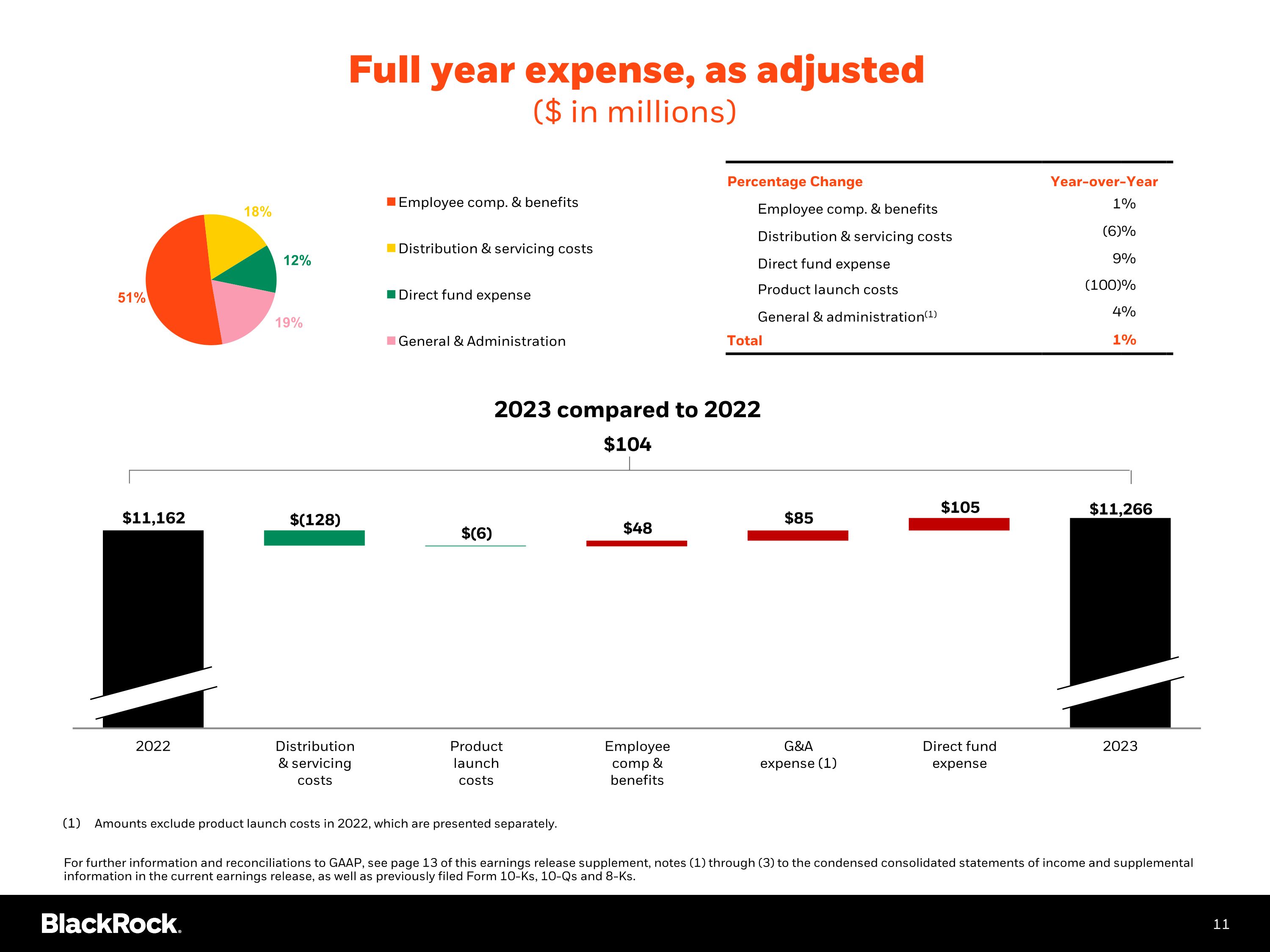

调整后的全年支出(百万美元)2023年与2022年相比为104美元 11% 同比变化员工薪酬和福利 1% 分销和服务成本 (6)% 直接资金支出 9% 产品发布成本 (100)% 一般与管理 (1) 4% 合计 1% 有关公认会计原则的更多信息和对账,请参阅本财报补充文件第13页,简明合并报告附注 (1) 至 (3) 当前财报中的收入表和补充信息,以及之前提交的10-K、10-Q和8-K表格。金额不包括2022年的产品发布成本,这些费用单独列报。

另类资产客户资产(截至2023年12月31日,以十亿美元计)定义:客户资产:贝莱德在资产管理规模和非付费的承诺资本费用支付资产管理规模中的另类资产:贝莱德资产管理规模中报告的资产。包括投资资本和在承诺阶段付费的承诺资本非费用支付承诺:未投资承诺,这些承诺目前是免费支付的,不包含在资产管理规模中。这些承诺预计将产生费用,并将随着资本的部署而计入资产管理规模和流量。流动性替代方案:包括对冲基金和对冲基金解决方案(基金中的基金)流动性信贷:固定收益资产管理规模中包含的活跃流动性信贷策略(例如高收益、银行贷款和抵押贷款)由于四舍五入,总资产管理规模可能不相加。

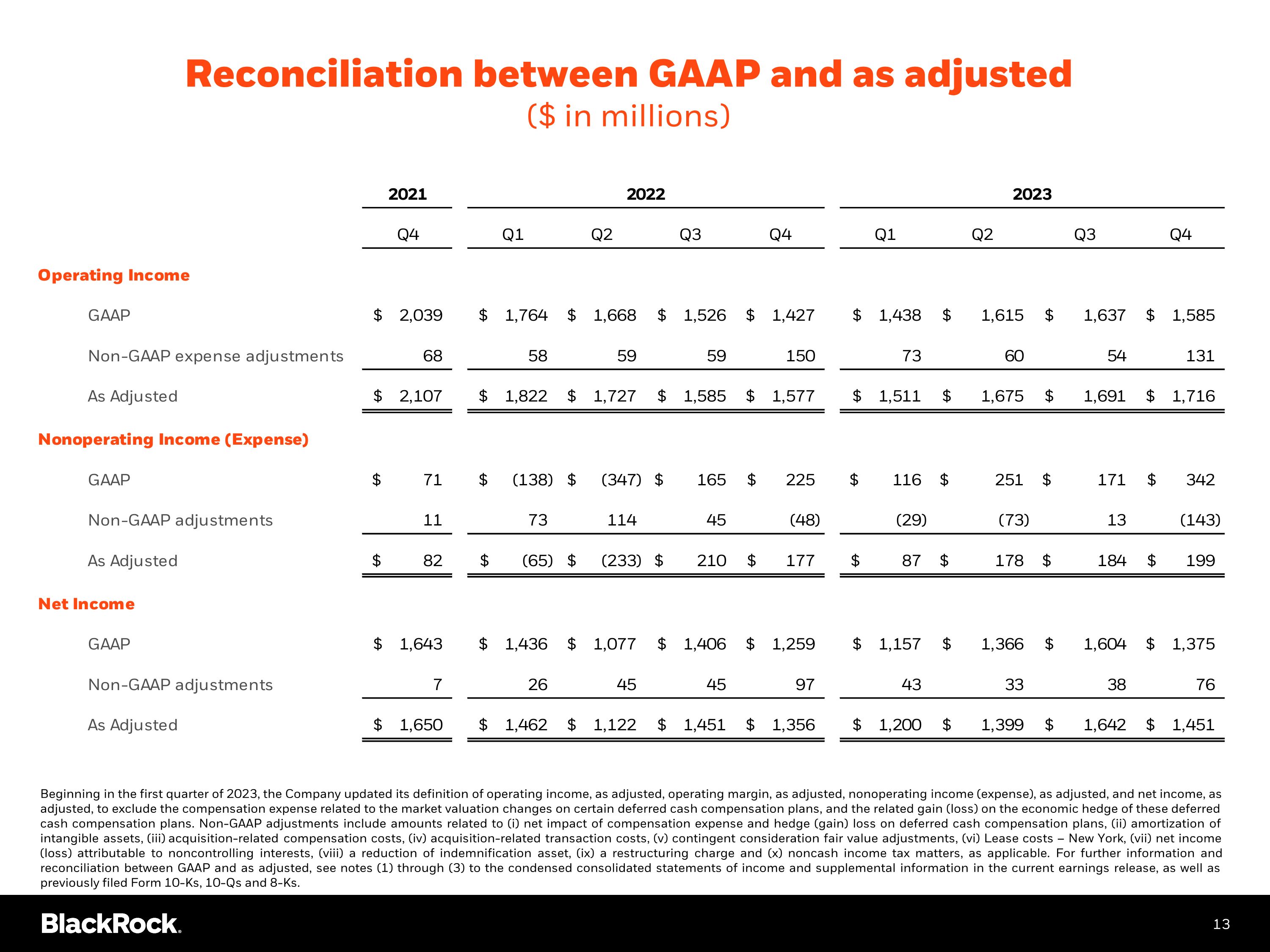

GAAP与调整后的对账(百万美元)从2023年第一季度开始,公司更新了其对调整后的营业收入、调整后的营业利润率、调整后的非营业收入(支出)和调整后的净收益的定义,以排除与某些递延现金补偿计划的市场估值变化相关的薪酬支出以及这些递延现金补偿计划经济对冲的相关收益(亏损)。非公认会计准则调整包括与(i)薪酬支出和套期保值(收益)损失对递延现金补偿计划的净影响,(ii)无形资产摊销,(iii)收购相关薪酬成本,(iv)或有对价公允价值调整,(vii)租赁成本——纽约,(vii)归因于非控股权益的净收益(亏损),(viii)赔偿减少化资产,(ix)重组费用和(x)非现金所得税事项(如适用)。有关更多信息以及GAAP与调整后的对账,请参阅简明合并损益表附注(1)至(3)和当前财报中的补充信息,以及先前提交的10-K、10-Q和8-K表格。

重要说明本演示文稿以及贝莱德可能发表的其他陈述可能包含《私人证券诉讼改革法》所指的有关贝莱德未来财务或业务业绩、战略或预期的前瞻性陈述。前瞻性陈述通常通过 “趋势”、“潜力”、“机会”、“管道”、“相信”、“舒适”、“期望”、“预期”、“当前”、“意图”、“估计”、“立场”、“假设”、“展望”、“继续”、“保持”、“寻求”、“实现” 等词语或短语来识别,或将来或条件动词,例如 “将”、“将”、“应该”、“可以”、“可以” 和类似的表达方式。贝莱德警告说,前瞻性陈述受许多假设、风险和不确定性的影响,这些假设、风险和不确定性会随着时间的推移而变化。前瞻性陈述仅代表其发表之日,贝莱德对前瞻性陈述不承担任何责任,也不承诺更新前瞻性陈述。实际业绩可能与前瞻性陈述中的预期存在重大差异,未来的业绩可能与历史表现存在重大差异。贝莱德此前曾在其证券交易委员会(“SEC”)报告中披露过风险因素。这些风险因素以及本财报中其他地方确定的风险因素可能导致实际业绩与前瞻性陈述或历史表现存在重大差异,包括:(1)业务计划和战略的引入、撤出、成功和时机;(2)政治、经济或行业状况、利率环境、外汇汇率或金融和资本市场的变化和波动,这可能导致产品或服务需求或资产管理规模价值的变化; (3) 亲属以及贝莱德投资产品的绝对投资表现;(4)贝莱德开发满足客户偏好的新产品和服务的能力;(5)竞争加剧的影响;(6)未来收购或资产剥离的影响,包括收购全球基础设施合作伙伴(“GIP 交易”);(7)贝莱德成功整合收购业务的能力,包括GIP交易;(8)与GIP相关的风险交易,包括GIP交易的预计截止日期,可能性GIP交易未完成,包括但不限于由于未能满足成交条件,GIP交易无法实现或无法在预期时间内实现预期的协同效应和价值创造的可能性,以及与GIP交易中断相关的对业务和运营关系的影响;(9) 法律诉讼的不利解决;(10) 任何股票回购的范围和时机;(11) 技术变革的影响、范围和时机以及知识产权、数据、信息和网络安全保护的充足性;(12)未能有效管理人工智能的开发和使用;(13)试图规避贝莱德的运营控制环境或与贝莱德操作系统相关的潜在人为错误;(14)立法和监管行动和改革、政府机构的监管、监督或执法行动以及与贝莱德相关的政府审查的影响;(15)法律和政策的变化以及不确定性等待任何此类更改;(16) 任何未能有效管理利益冲突的行为;(17) 贝莱德声誉受损;(18) 利益相关者越来越关注ESG事宜;(19) 地缘政治动荡、恐怖活动、国内或国际敌对行动以及贝莱德无法控制的其他事件,包括战争、自然灾害和健康危机,这些事件可能对总体经济、国内和当地金融和资本市场、特定行业或贝莱德产生不利影响;(20) 气候相关风险致贝莱德的业务、产品、运营和客户;(21)吸引、培训和留住高素质和多元化专业人员的能力;(22)贝莱德经济投资账面价值的波动;(23)税收立法变化的影响,包括所得税、工资税和交易税以及产品税收,这可能会影响客户的价值主张以及公司的总体税收状况;(24)贝莱德在谈判分销安排和维持产品分销渠道方面的成功;(25)贝莱德的主要第三方提供商未能做到履行对公司的义务;(26)与贝莱德主要技术合作伙伴关系相关的运营、技术和监管风险;(27)其职能是贝莱德ETF平台不可或缺的第三方运营的任何中断;(28)贝莱德选择不时为其产品提供支持的影响以及与证券贷款或其他赔偿义务相关的任何潜在责任;以及(29)问题、不稳定或失败的影响其他金融机构的失败或负面影响其他金融机构提供的产品的表现。本演示文稿还包括非公认会计准则财务指标。您可以在本财报补充文件第13页找到我们关于根据公认会计原则计算的最直接可比的GAAP财务指标以及我们的对账的介绍、我们发布的2024年1月12日的当前财报以及贝莱德的其他定期报告,这些报告可在贝莱德网站www.blackrock.com上查阅。