美国

美国证券交易委员会

华盛顿特区,20549

表格10-K

X根据1934年“证券交易法”第13或15(D)节提交的年度报告

截至2020年12月31日的财年

O根据1934年“证券交易法”第 13或15(D)节提交的过渡报告

由_至_的过渡期

委托档案第001-38803号

霍斯治疗公司

(注册人的确切姓名载于宪章中)

| 内华达州 | 82-1553794 | |

| ( 公司或组织的州或管辖权) | 税务局雇主 标识号 |

| 纽约洛克菲勒广场1号1039套房 | 10020 | |

| (主要行政办公室地址) | (邮政编码) |

(646) 756-2997

(注册人电话号码,含 区号)

根据该法第 12(B)节登记的证券:

| 每节课的标题 | 交易代码 | 注册的每个交易所的名称 | ||

| 普通股,每股票面价值0.0001美元 | 霍斯 | 纳斯达克资本市场有限责任公司 |

根据该法第 12(G)节登记的证券:无。

如果注册人是《证券法》第405条规定的知名经验丰富的发行人,请用复选标记标明注册人是否为 。是,不是,不是x

勾选标记表示注册人是否 不需要根据该法第13节或第15(D)节提交报告。是,不是,不是x

勾选标记表示注册人 (1)是否已在之前 12个月内(或注册人需要提交此类报告的较短期限)内提交了1934年《证券交易法》第13条或15(D)节要求提交的所有报告,以及(2)在过去90天内是否符合此类 提交要求。是x否o

用复选标记表示注册人 是否在过去12个月内(或注册人被要求提交此类文件的较短时间内)以电子方式提交了根据S-T规则第405条(本章§ 232.405)要求提交的每个交互数据文件。是x否o

用复选标记表示注册人 是大型加速申请者、加速申请者、非加速申请者、较小的报告公司还是新兴成长型公司 。请参阅“交易法”第12b-2条中“大型加速申报公司”、“加速申报公司”、“较小申报公司” 和“新兴成长型公司”的定义。

大型加速文件服务器o加速文件服务器 文件服务器o非加速文件服务器x较小的报告公司x新兴成长型公司x

如果是新兴成长型公司,请用 复选标记表示注册人是否已选择不使用延长的过渡期来遵守根据交易法第13(A)节提供的任何新的或修订的财务 会计准则。O

用复选标记表示注册人 是否已提交报告并证明其管理层根据《萨班斯-奥克斯利法案》(美国法典第15编第7262(B)节)第404(B)条对其财务 报告进行内部控制的有效性的评估,该报告是由编制 或发布其审计报告的注册会计师事务所进行的。O

用复选标记表示注册人 是否是空壳公司(如交易法第12b-2条所定义)是或否x

根据注册人在纳斯达克资本市场(Nasdaq Capital Market)的收盘价2.58美元计算,截至注册人最近完成的第二财季(截至2020年6月30日)的最后一个营业日,注册人的非关联公司持有的有投票权股票和无投票权普通股的总市值为32,175,389美元。 注册人的非关联公司持有的有表决权股票和无投票权普通股的总市值为32,175,389美元。

截至2021年3月11日,已发行普通股数量 为22,776,940股。

引用合并的文档:无。

目录

| 第 部分I | |||

| 项目 1。 | 业务 | 1 | |

| 第 1A项。 | 风险 因素 | 10 | |

| 第 1B项。 | 未解决的 员工意见 | 33 | |

| 第 项2. | 特性 | 33 | |

| 第 项3. | 法律诉讼 | 33 | |

| 第 项4. | 矿山 安全信息披露 | 33 | |

| 第 第二部分 | |||

| 第 项5. | 注册人普通股、相关股东事项和发行人购买股权证券的市场 | 34 | |

| 第 项6. | 已选择 财务数据 | 34 | |

| 第 项7. | 管理层对财务状况和经营结果的讨论和分析 | 34 | |

| 第 7A项。 | 关于市场风险的定量和定性披露 | 39 | |

| 第 项8. | 财务 报表和补充数据 | F-1 | |

| 第 项9. | 会计人员在会计和财务披露方面的变更和分歧 | 40 | |

| 第 9A项。 | 控制 和程序 | 40 | |

| 第 9B项。 | 其他 信息 | 40 | |

| 第 第三部分 | |||

| 第 项10. | 董事、高管和公司治理 | 41 | |

| 第 项11. | 高管 薪酬 | 45 | |

| 第 12项。 | 安全 某些受益所有者和管理层的所有权以及相关股东事项 | 48 | |

| 第 项13. | 某些 关系和相关交易,以及董事独立性 | 50 | |

| 第 项14. | 委托人 会计师费用和服务 | 52 | |

| 第 第四部分 | |||

| 第 项15. | 附件 和财务报表明细表 | 54 | |

| 签名 | 58 |

| i |

关于前瞻性陈述的警示说明

本年度报告(Form 10-K)包含符合1933年“证券法”(“证券法”)第27A节(“证券法”) 和1934年“证券交易法”(“交易法”)第21E节含义的某些 前瞻性陈述。本年度报告 Form 10-K中有关我们的预期、信念、计划、目标、假设或未来事件或业绩的任何陈述都不是历史事实 ,均为前瞻性陈述。这些陈述通常(但并非总是)通过使用诸如 “相信”、“将”、“预期”、“预期”、“估计”、“打算”、 “计划”和“将会”等词语或短语来表达。例如,有关财务状况、未来可能或假定的经营业绩、增长机会、行业排名、管理计划和目标、普通股市场 以及未来管理和组织结构的表述均为前瞻性表述。前瞻性陈述不是 业绩的保证。它们涉及已知和未知的风险、不确定因素和假设,可能导致实际结果、活动水平、绩效或成就与任何前瞻性陈述中明示或暗示的任何结果、活动水平、绩效或成就大不相同。

任何前瞻性 陈述都是参考本年度报告中以10-K表格形式讨论的风险因素进行整体限定的。 前瞻性陈述中可能导致实际结果与估计或预测大不相同的一些风险、不确定性和假设包括但不限于:

| ● | 我们的业务战略; | |

| ● | 提交监管文件的时间; | |

| ● | 我们有能力获得并保持对我们现有候选产品和我们可能开发的任何其他候选产品的监管批准,以及我们可能获得的任何批准下的标签; | |

| ● | 与临床试验的时间和成本以及其他费用的时间和成本相关的风险; | |

| ● | 与产品的市场接受度有关的风险; | |

| ● | 知识产权风险; | |

| ● | 与我们依赖第三方组织相关的风险; |

| ● | 我们的竞争地位; |

| ● | 我们的行业环境; |

| ● | 我们预期的财务和经营业绩,包括预期的收入来源; |

| ● | 关于现有市场规模、我们产品的好处、产品定价和产品发布时间的假设; |

| ● | 管理层对未来收购的期望; |

| ● | 关于我们的目标、意图、计划和期望的声明,包括推出新产品和市场;以及 |

| ● | 我们的现金需求和融资计划。 |

上述列表列出了可能影响我们实现任何前瞻性陈述中所述结果的能力的部分(但不是全部)因素。您 应完整阅读本Form 10-K年度报告以及我们在此引用并已作为附件提交到Form 10-K年度报告中的文档,并了解我们未来的实际结果可能与我们预期的大不相同 。您应假定本年度报告中的10-K表格中的信息截至本报告日期 是准确的。由于Form 10-K年度报告第10页提到的风险因素可能导致实际 结果或结果与我们或代表我们所作的任何前瞻性声明中表述的结果大不相同, 您不应过度依赖任何前瞻性声明。此外,任何前瞻性陈述仅在作出日期的 处表述,除法律要求外,我们没有义务更新任何前瞻性 陈述,以反映陈述日期之后的事件或情况,或反映 意想不到的事件的发生。新的因素时有出现,我们无法预测会出现哪些因素 。此外,我们无法评估每个因素对我们业务的影响,也无法评估任何因素或因素组合在多大程度上可能导致实际结果与任何前瞻性陈述中包含的结果大不相同。 我们通过这些警示性陈述来限定本年度报告中以Form 10-K格式提供的所有信息,特别是我们的前瞻性 陈述。

| i |

风险因素汇总

我们的业务面临重大风险 和不确定性,这使得我们的投资具有投机性和风险性。下面我们总结了我们认为的主要风险 因素,但这些风险并不是我们面临的唯一风险,您应该仔细查看并考虑标题为“风险因素”的章节中对我们的 风险因素的全面讨论,以及本年度报告中 10-K表格中的其他信息。如果实际发生以下任何风险(或本年度报告中以Form 10-K形式列出的任何风险), 我们的业务、声誉、财务状况、运营结果、收入和未来前景可能会受到严重损害。 我们不知道或目前认为不重要的其他风险和不确定性也可能成为对我们的业务产生不利影响的重要 因素。

与我们的财务状况和资金需求相关的风险

| ● | 我们没有从商业销售中获得任何收入,我们未来的盈利能力也不确定。如果我们不能获得运营所需的资金,我们将无法继续或完成我们的产品开发。 |

与产品开发、监管审批、制造和商业化相关的风险

| ● | 营销审批过程冗长、耗时,而且本质上不可预测,如果我们最终无法获得我们打算开发的候选产品的营销审批,我们的业务可能会受到实质性损害。 |

| ● | 我们可能会在完成临床研究方面遇到重大延误,这反过来又需要额外的成本,或者我们可能无法证明足够的安全性和有效性,使适用的监管机构满意。如果我们不能为我们的候选产品获得任何必要的监管批准,我们将无法将我们的候选产品商业化,我们的创收能力将受到限制。 |

| ● | 进行成功的临床研究可能需要招募大量的患者,而合适的患者可能很难识别和招募。 |

| ● | 我们依赖或打算依赖第三方进行临床试验,帮助我们进行临床前开发,以及制造和营销我们建议的候选产品。如果我们不能与这些第三方达成有利的安排,或者这些第三方没有按照合同要求或预期履行职责,我们可能无法获得监管部门对我们产品的批准或无法将我们的产品商业化,我们的业务和财务状况可能会受到损害。 |

| ● | 即使我们的候选产品获得监管机构的批准,如果我们或我们的供应商未能遵守正在进行的FDA法规,或者如果我们的产品遇到意想不到的问题,这些产品可能会受到限制或退出市场。 |

| ● | 我们的收入来源将取决于第三方报销。 |

| ● | 我们的产品将面临激烈的竞争,如果他们不能成功竞争,我们的业务将受到影响。 |

| ● | 如果我们不遵守医疗保健法规,我们可能面临重大执法行动,包括民事和刑事处罚,我们的业务、运营和财务状况可能会受到不利影响。 |

与我们的知识产权相关的风险

| ● | 我们的业务有赖于我们保护和保护关键知识产权。 |

| ● | 我们依赖各种许可方授予我们的许可,如果这些许可方没有充分保护这些许可,我们的业务可能会受到损害。 |

| ● | 我们行业的专利地位高度不确定,涉及复杂的法律和事实问题。 |

| i |

与我公司有关的风险

| ● | 通过收购新药候选药物的权利,我们已经并可能继续扩大我们的业务,这可能会扰乱我们的业务,损害我们的财务状况,还可能稀释现有股东在我们公司的所有权利益。 |

| ● | 如果就未投保的责任成功地向我们提出产品责任索赔,或者此类索赔超出了我们的保险范围,我们可能会被迫支付巨额损害赔偿金,这可能会对我们的业务造成实质性损害。 |

| ● | 我们从事的任何国际业务都可能使我们面临美国境外业务固有的风险。 |

| ● | 我们修订和重新修订的章程规定,内华达州克拉克县第八司法地区法院将是处理某些纠纷的唯一和独家法庭,这些纠纷可能会限制股东获得有利的司法法庭处理与我们或我们的董事、高级管理人员、雇员或代理人的纠纷的能力。 |

| ● | 我们的某些股东 可能对需要股东批准的操作拥有有效控制权。 |

一般风险因素

| ● | 市场和经济状况可能会对我们的业务、财务状况和股价产生负面影响。 |

| ● | 未来我们证券的出售和发行可能会导致我们股东的所有权百分比进一步稀释,并可能导致我们的股价下跌。 |

| ● | 我们不打算对我们的普通股股票支付现金股息,因此任何回报都将限于我们股票的价值。 |

| ● | 如果我们无法维持我们的证券在纳斯达克资本市场或任何证券交易所上市,我们的股票价格可能会受到不利影响,我们股票的流动性和我们获得融资的能力可能会受到损害。 |

| i |

第一部分

在本Form 10-K年度报告中, “公司”、“Hoth”、“我们”、“我们”和“Our”是指Hoth Treateutics, Inc.及其子公司。

项目1.业务

概述

我们是一家临床阶段的生物制药公司 ,成立于2017年5月,最初专注于开发皮肤病的新一代疗法。我们相信 我们的渠道有潜力提高特应性皮炎 (也称为湿疹)、慢性伤口、牛皮癣、哮喘和痤疮患者的生活质量。自我们成立以来,我们已将业务扩展到 还专注于开发(I)治疗癌症药物副作用的外用配方;(Ii)使用吸入性给药治疗哮喘和过敏;(Iii)狼疮患者的外用治疗;(Iv)肥大细胞来源的癌症和过敏反应的治疗;以及(V)治疗细菌感染引起的肺部疾病。 我们还专注于潜在的新冠肺炎疗法以及通过移动设备检测SARS-CoV-2的诊断设备 。

皮肤病

BioLexa平台

我们已从辛辛那提大学获得 独家许可,可以制造、使用、制造、进口、提供和销售基于 或涉及使用(I)包含锌螯合剂和庆大霉素的外用组合物和(Ii)锌螯合剂以抑制生物膜 形成的产品(“BioLexa平台”或“BioLexa”)。该许可证使我们能够为人类的任何 适应症开发该平台。

BioLexa Platform 是治疗湿疹的专利药物复合平台。它将FDA批准的锌螯合剂与一种或多种批准的抗生素以局部剂型组合在一起,通过防止 感染性生物膜的形成和由此导致的汗道堵塞来应对未加控制的湿疹突发。我们最初打算使用BioLexa平台开发两种不同的外用乳膏产品:(I)治疗湿疹的产品和(Ii)减少术后感染、加速愈合 并改善接受美容皮肤科手术的患者的临床结果的产品。

这项技术是基于辛辛那提大学博士安德鲁·B·赫尔(Andrew B.Herr)对葡萄球菌生物被膜形成机制的科学研究 。Herr 博士进行了多项体外实验,或在活体外的受控环境中进行的实验,证明了锌的螯合作用可以防止葡萄球菌形成称为生物膜的复杂菌落。细菌利用生物膜作为抵抗宿主免疫反应和抗生素的防御机制。防止生物膜的形成使细菌处于浮游或单细胞状态,容易受到宿主免疫防御和抗生素治疗的影响。Herr博士的体外工作证明锌是一种促进剂葡萄球菌-生物膜的形成导致设计和实施了一系列体内实验,或使用活体进行的实验。这些实验是在迈阿密大学使用小型猪伤口感染模型进行的,旨在证明锌去除或螯合和广谱抗生素疗法的组合比单独使用任何一种方法都更有效。这些积极的结果支持BioLexa平台的多适应症开发 葡萄球菌-生物膜作为致病因子。

我们打算 根据美国食品和药物管理局(FDA)的第505(B)(2)条监管途径 开发BioLexa平台,供患者使用。颁布了联邦食品、药物和化妆品法案(“FDCA”)第505(B)(2)条,以使赞助商能够 申请新药申请(“NDA”)批准新的再利用药物,而无需此类赞助商进行 耗时且昂贵的临床前安全性研究和第一阶段安全性研究。按照这一监管途径进行, 我们将能够在提交给FDA以供上市批准的NDA中依赖有关庆大霉素和锌螯合剂的公开数据。 我们将能够在提交给FDA以获得上市批准的NDA中依赖公开提供的有关庆大霉素和锌螯合剂的数据。

2018年9月, 我们参加了与FDA举行的一系列会议中的第一次会议,以审查关于用于湿疹的BioLexa平台的研究 新药申请(“IND”)的提交和激活要求。我们准备并向 FDA提交了我们提议的首个人类临床试验计划,用于治疗一岁以上患者的湿疹,在我们开始对儿童或成人患者进行临床试验之前,FDA为我们提供了关于特定动物研究、给药时间表和建议的人体安全性研究的一般指导。 在我们开始对儿童或成人患者进行临床试验之前,FDA为我们提供了关于特定动物研究、给药时间表和建议的人体安全性研究的一般指导。FDA要求在调查儿童和青少年患者之前确定BioLexa在成人中的安全性和有效性。因此,我们计划在澳大利亚进行BioLexa的首次临床试验,以便招募成人和青少年来支持未来的临床开发。

| 1 |

2020年8月13日, 我们向澳大利亚贝尔伯里人类研究伦理委员会(“HREC”)提交了BioLexa临床试验的批准申请,并于2020年12月9日获得HREC的批准。我们已聘请Novotech(Australia)Pty Limited作为我们在澳大利亚的本地临床研究机构,提供临床管理、数据 管理、生物统计、医学监测、药物警戒和其他相关服务,以支持BioLexa的首次人体临床 试验。

我们相信,我们在BioLexa方面取得市场成功的关键因素包括:

| ● | FDA批准的两种治疗细菌增殖的药物的专利配方,通过使我们能够依赖这两种批准的药物的安全性和有效性数据,这可能会减少开发时间和成本; | |

| ● | 我们的专利配方不是外用皮质类固醇,提供了一种新的作用机制和潜在的首选安全特性,作为市场差异化因素;以及 | |

| ● |

下面列出的最新文献重申了 金黄色葡萄球菌在国际医学界内特应性皮炎突发的发展中发挥重要作用,支持BioLexa的靶向作用机制。

Shih等人,“MRSA定植 与特应性皮炎皮肤共生菌减少有关,”Invest Dermatol。2018年。

Blicharz等人,“金黄色葡萄球菌:特应性皮炎发病机制中被低估的因素?”,Adv Dermatol Allergol 2019。 |

HT-001

2020年2月1日,我们与乔治·华盛顿大学(“GW”)签订了一项专利 许可协议,根据该协议,GW授予我们某些 专利权,其中包括在全球制造、使用、提供和销售与 HT-001有关的某些许可产品,我们打算将这些产品潜在地用于治疗表皮生长因子受体(EGFR)抑制剂的皮肤病副作用,以及可能用于癌症治疗的其他药物。HT-001是一种正在开发中的局部配方,用于治疗与酪氨酸激酶EGFR抑制剂的初始和重复疗程相关的皮疹和皮肤病患者 。EGFR抑制剂用于治疗EGFR上调的癌症(如非小细胞肺癌、胰腺癌、乳腺癌和结肠癌);然而,EGFR抑制剂通常与剂量限制的皮肤毒性有关, 可能导致治疗中断或减少。HT-001的目标是治疗这些EGFR引起的皮肤病,让患者获得EGFR治疗的最佳潜在结果。在乔治华盛顿大学进行的初步临床前研究中,HT-001取得了积极的成果。在2020年12月,我们向FDA提交了关于HT-001作为EGFR抑制剂的伴随疗法的IND前会议请求。为了准备这样的IND前会议,我们准备并在2021年1月向FDA提交了我们的IND开放临床 试验计划,其中包括在患者身上进行的两项第二阶段试验。根据FDA的反馈,我们打算 按计划推进HT-001的IND支持活动。

我们认为,我们在HT-001方面取得市场成功的关键因素包括:

| ● | 据我们所知,目前还没有药物被批准用于治疗与EFGR抑制剂治疗相关的皮肤毒性,49-100%的患者在EGFR抑制治疗期间出现皮肤毒性; |

| ● | HT-001的主要活性成分已经被批准为口服和IV剂型,这支持追求505(B)(2)调控途径,以减少开发时间和成本; |

| ● | 据我们所知,目前没有使用HT-001活性成分的特效药,所以我们认为没有直接的市场竞争; |

| ● | 我们有可能寻求其他适应症,如慢性瘙痒、特应性皮炎和其他皮肤毒性,这些症状来自于使用HT-001配方的抗癌治疗。 |

| 2 |

HT-003

于2020年7月30日(“异戊二烯生效 日期”),我们与异戊二烯制药有限公司(“异戊二烯”)根据我们、马里兰大学、巴尔的摩和异戊二烯之间于2019年3月8日签订的商业评估子许可和期权协议(“异戊二烯再许可协议”)签订了再许可协议(“异戊二烯再许可协议”)。根据异戊二烯再许可协议,异戊二烯向我们授予了对某些知识产权的独家再许可 (I)制造、制造、使用、销售、提供销售和进口某些许可 产品,(Ii)与此相关,使用某些发明和许可材料,以及(Iii)实践某些治疗皮肤病或疾病(简称HT-003)的专利权 。

维甲酸类化合物包括维生素A(视黄醇) 及其类似物(合成和代谢物),在细胞信号和生物学过程中发挥关键作用,包括调节免疫细胞和炎症,控制正常皮肤维持、胚胎发育和 细胞生长/分化/修复的信号通路。维甲酸及其活性代谢物缺乏与多种疾病有关。在皮肤中,视黄醇缺乏会导致角化过度和角化生,这在牛皮癣和痤疮等皮肤病中都能观察到。维生素A和维甲酸也在调节细胞增殖、分化、凋亡等方面发挥重要作用,因此,维甲酸代谢异常在肿瘤发生中可能起着重要作用。因此,维甲酸在美国已被批准用于治疗痤疮和牛皮癣,以及其他治疗适应症,如急性早幼粒细胞白血病和皮肤T细胞淋巴瘤;然而,由于外源性维甲酸的治疗作用与较高的全身浓度相关, 外源性维甲酸的治疗用途受到限制。一种可能增加细胞内维甲酸(视黄醇的活性代谢物)而不引起外源性维甲酸副作用的新的治疗方法是使用维甲酸代谢抑制剂(统称为RAMBA),延长维甲酸的存在时间。HT-003 是一种正在研究中的新型Ramba,用于痤疮和牛皮癣的局部治疗。

2019年12月,我们与威尔·康奈尔医学公司(Weill Cornell Medicine)签订了一项研究 合作协议,以完成对HT-003作用机制的临床前研究,该研究于2021年1月因临床前阳性结果而续签。乔纳森·齐平博士,医学博士,博士,FAAD, 威尔·康奈尔医学皮肤科副教授和我们的高级科学顾问,是 此类临床前研究的首席研究员。

RAMBA有潜力被开发为多种炎症适应症的平台 。因此,2020年12月22日,我们签订了一项选择权协议 ,以扩大异戊二烯再许可的RAMBA的治疗适应症。选择协议包括研究用于治疗炎症性肠道疾病的RAMBA,包括克罗恩病和溃疡性结肠炎。临床前概念验证 研究始于2021年第一季度。

HT-005Z吊舱™

2019年8月19日,我们与ZylöTreateutics,Inc.(“Zylö”)签订了再许可 协议,根据该协议,Zylö授予我们对某些许可专利权和某些许可技术的独家 再许可,其中包括开发、制造和销售某些 许可产品,以及在美国和加拿大实施最初与人类狼疮相关的治疗性 使用的某些许可技术。HT-005Z-Pods™包括一种新的局部递送基质(Z-Pods™),该基质装载有怀疑具有免疫调节作用的内源性 配体。Z-Pods™使用专利干凝胶衍生纳米颗粒进行持续和受控的活性药物成分局部给药。2020年,Zylö完成了狼疮鼠 模型的概念验证数据,以支持2021年的进一步开发活动。

食物过敏的遗传标记

2018年5月18日,我们与辛辛那提大学(University Of Cincinnati)签订了一项独家 许可协议,使用一种获得专利的新型食物过敏基因标记。获得许可的遗传标记 可用于(I)识别预测食物过敏(包括花生和牛奶过敏)的高危婴儿,(Ii)识别个人对过敏反应的易感性,以及(Iii)确定个人患特应性皮炎(如湿疹)的倾向。我们打算在未来利用遗传标记来确定个人患湿疹的倾向,以及识别和治疗高危婴儿的过敏反应。

呼吸系统产品

HT-004

2019年11月20日,我们与北卡罗来纳州立大学(“NC州立大学”)签订了许可 协议,根据该协议,NC州立大学授予我们独家许可 ,允许我们在全球范围内开发、制造、使用、提供和销售有关HT-004的某些许可产品 ,用于治疗过敏性疾病。HT-004是一种潜在的疾病改良剂,它利用跳过外显子的寡核苷酸靶向方法来降低肥大细胞对免疫球蛋白E(IgE)介导的抗原的反应,这是哮喘、特应性皮炎和其他过敏性疾病病理生理的关键机制之一。HT-004目前正在接受使用吸入性给药治疗哮喘和过敏的研究。

| 3 |

2020年10月产生了临床前概念验证数据,支持吸入性给药后HT-004在小鼠模型中的疗效。计划在2021年进行人性化小鼠模型的关键概念验证研究。这些研究是由我们的科学顾问委员会成员,北卡罗来纳州的Glenn Cruse博士进行的。

我们认为,我们在HT-004方面取得市场成功的关键因素 包括:

| ● | 据我们所知,目前还没有针对哮喘或过敏性疾病的疾病修饰剂; |

| ● | HT-004中的活性药物成分是一种新的分子类,我们认为它将防止商业化后的仿制药竞争; |

| ● | HT-004正在开发中,可通过吸入器或雾化器吸入给药,以便患者在家中容易接触到;以及 |

| ● | HT-004适用于成人和儿童哮喘和/或过敏症患者群体。 |

HT-006

2020年12月22日,我们与美国陆军医学研究与开发司令部(USAMRDC)签订了经 修订的非独家商业评估许可协议,根据该协议,USAMRDC授予我们HT-006非独家商业评估许可,用于治疗细菌感染引起的肺部疾病 。我们将首先针对严重的肺部细菌感染进行治疗,例如医院获得性肺炎(HAP)和呼吸机相关肺炎(VAP)。鉴于这一适应症, 我们打算开发用于吸入给药的HT-006。

HAP和VAP都被认为是威胁生命的疾病,目前对耐多药细菌的治疗选择有限或无效。因此,我们打算 根据FDA的计划寻求简化的发展机会,该计划旨在“为患有严重细菌性疾病而未得到满足的医疗需求的患者提供抗菌治疗”。这一简化的计划允许使用非临床动物研究,以减少需要审批的临床研究。

我们打算在2021年第一季度开始概念验证临床前 测试。

癌症治疗

HT-KIT

我们已从NC State获得了具有某些知识产权的全球独家版税许可,其中包括发现、开发、制造、制造、 使用和销售某些许可产品,以及销售、使用和实践有关癌症和过敏反应的某些许可服务; 这正在开发为HT-KIT。HT-KIT药物旨在更特异地针对肥大细胞中的受体酪氨酸激酶KIT,这是骨髓源性造血干细胞增殖、存活和分化所必需的。KIT途径的突变已与几种人类癌症有关,如胃肠道间质瘤和肥大细胞衍生癌症(肥大细胞白血病和肥大细胞肉瘤)。在最初的概念验证成功的基础上,我们打算最初针对肥大细胞肿瘤进行HT-KIT的开发,HT-KIT是一种罕见的侵袭性癌症,预后差。

同一靶点KIT在肥大细胞介导的过敏反应中也起着关键作用,这是一种发病迅速并可能导致死亡的严重过敏反应。过敏反应通常在暴露于外部过敏原后发生,这种过敏原会导致立即和严重的免疫反应。我们还打算在癌症治疗的同时研究HT-KIT的过敏反应适应症。

新冠肺炎产品

HT-002

2020年5月18日,我们与弗吉尼亚联邦大学知识产权基金会(VCU)签订了独家许可协议,根据该协议,VCU向我们授予了HT-002的独家版税许可,HT-002是VCU研究人员开发的一种新型肽, 可用于减缓SARS-CoV-2(“VCU肽”)的传播,并就某些许可的技术信息授予非独家版税 全球许可2020年6月29日,我们与VCU签订了一项赞助项目协议 ,以开发使用VCU肽的潜在新冠肺炎疗法。

概念验证临床前研究预计将于2021年完成 。

| 4 |

VaxCelerate SARS-CoV-2疫苗

2020年3月23日,我们与Voltron治疗公司(“Voltron”) 签订了一项特许权使用费和开发协议(“Voltron协议”),据此,我们成立了一家名为HaloVax,LLC(“HaloVax”)的合资实体,基于由Voltron从总医院 公司(d/b/a)独家授权的某些技术,共同开发预防新冠肺炎的潜在候选产品 。SARS-CoV-2疫苗正在使用VaxCelerate开发,VaxCelerate是HaloVax从MassGen获得许可的自组装疫苗平台。VaxCelerate提供两种独特的元素来对抗SARS-CoV-2: 固定免疫佐剂和可变免疫靶向,其组合旨在实现强大的保护性免疫反应 。

关键的启用IND的临床前研究 计划于2021年完成。

随行Sars-CoV-2测试装置

2020年8月7日,我们与GW签订了专利 许可协议(“GW专利许可协议”),根据该协议,GW向我们授予了某些知识产权的全球独家 版税许可,这些知识产权可用于开发用于检测 SARS-CoV-2存在的设备。具体地说,GW专利许可协议允许我们在病毒传感和检测领域制造、已经制造、使用、进口、提供销售和销售某些 许可产品。2020年9月17日,我们与GW签订了一项赞助研究协议 ,内容是开发一种通过移动设备检测SARS-CoV-2的诊断设备,以帮助 诊断新冠肺炎感染。

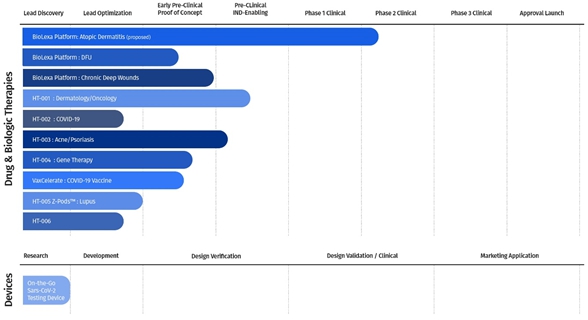

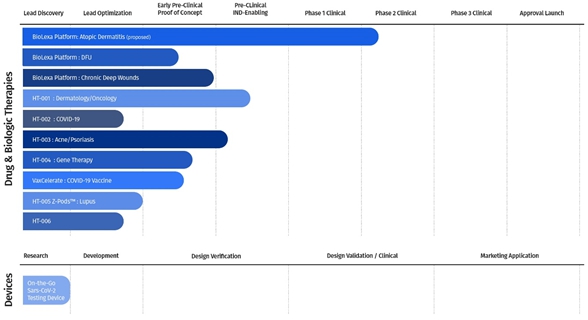

产品开发渠道

下表总结了我们的产品 开发流程。

竞争

生物制药行业利用迅速发展的技术,具有激烈竞争的特点。此外,还非常重视知识产权和 专有产品。在生物制药行业领域,包括主要生物制药公司、学术机构、政府机构以及公立和私营研究机构在内的不同来源的竞争将继续下去。我们的许多 竞争对手在候选产品开发方面拥有明显更多的财力和专业知识,并且可能在审批和营销方面取得了更大进展 。此外,规模较小或处于早期阶段的公司也可能成为重要的竞争对手, 特别是通过与大型和成熟公司的协作安排。

制造和供应

我们没有任何制造能力 ,因此我们目前依赖并打算继续依赖合同制造组织根据法规要求生产我们的候选产品 。

商业化

我们的成功不仅取决于我们候选产品的成功 开发和批准,还取决于我们潜在产品的商业化。如果我们的 候选产品获得监管部门的批准,我们打算聘请制药和生物技术公司等第三方 将我们的产品商业化。

| 5 |

知识产权组合

我们的目标是为我们的产品、配方、工艺、方法和其他专有技术获得、维护和实施 专利保护,保护我们的商业秘密, 并且在不侵犯美国和其他国家/地区其他各方的专有权利的情况下运营。我们的政策 是在美国和世界其他地方通过合同安排和专利相结合的方式,积极为我们的产品、专有信息和专有 技术寻求最广泛的知识产权保护。此外, 我们打算积极推行产品生命周期管理计划,以扩大我们的市场独家经营权。

我们打算与我们的配方开发合作伙伴一道,根据我们专利配方中候选产品的药品和临床特征 ,并通过推出组合药物 和新配方等系列延伸产品,来巩固我们的市场独占性 。

除任何已授予的专利外,根据《哈奇-瓦克斯曼法案》(Hatch-Waxman Act)和儿科专有权指南,我们的产品 可能有资格在美国获得与专利期同时运行的三年半的市场专有权,以及在欧盟最多十年的市场专有权,其中包括 自我们提交保密协议或被称为营销授权的欧洲同等产品之日起的八年数据专有权和两年的市场专有权。

政府规章

美国和其他 国家的政府当局广泛规范药品(包括生物制品)和医疗器械(如我们正在开发的产品)的研究、开发、测试、制造、标签、促销、广告、分销和营销。在美国,FDA根据FDCA和公共卫生服务法对这类产品进行监管,并执行相关法规。 在批准之前和之后,如果不遵守FDA适用的要求,我们可能会受到行政和司法 制裁,例如FDA延迟批准或拒绝批准待定申请、警告信、产品召回、产品扣押、完全或部分暂停生产或分销、禁令和/或刑事起诉。

美国食品和药物管理局(FDA)的规定

美国药品开发署(United States Drug Development)

在美国,FDA根据FDCA及其实施条例对药品 (包括疫苗等生物制品)、医疗器械以及药品和器械的组合或组合产品 进行监管。这些产品还受其他联邦、州和地方法规以及 法规的约束。获得监管批准以及随后遵守适当的联邦、州、地方和外国法律法规的过程需要花费大量的时间和财力。在产品开发过程、审批过程或审批之后的任何时间未能遵守 适用的美国要求,可能会 申请人受到行政或司法制裁。除其他行动外,这些制裁可能包括FDA拒绝批准待决申请、撤回批准、临床封存、无标题或警告函、请求自愿 产品召回或从市场上撤回、产品扣押、全部或部分暂停生产或分销禁令、 罚款、拒绝政府合同、恢复原状、返还、退还或民事或刑事处罚。任何机构或司法执法 行动都可能对我们产生实质性的不利影响。

FDA在药品 可以在美国上市之前所需的流程通常包括以下内容:

| ● | 根据适用法规(包括FDA的良好实验室操作规范)完成广泛的临床前实验室测试、动物研究和配方研究; |

| ● | 向FDA提交IND,该IND必须在人体临床试验开始前生效; |

| ● | 根据适用的IND和其他临床研究相关法规(有时称为良好临床实践(“GCP”))执行充分和受控的人体临床试验,以确定建议药物在其建议适应症下的安全性和有效性; |

| ● | 向FDA提交保密协议或生物制品许可证申请(“BLA”); |

| ● | 令人满意地完成FDA对生产产品或其部件的一个或多个制造设施的批准前检查,以评估是否符合FDA当前的良好制造规范(“cGMP”)要求; |

| ● | FDA可能对产生支持NDA或BLA的数据的临床试验地点进行审计;以及 |

| ● | FDA在任何商业营销或销售之前对NDA或BLA进行审查和批准。 |

| 6 |

人体临床试验通常 分三个顺序阶段进行,这些阶段可能会重叠或合并:

| ● | 第一阶段:该产品最初被引入少量健康的人体受试者或患者,并对安全性、剂量耐受性、吸收、代谢、分布和排泄进行测试,如果可能的话,获得有效性的早期证据。对于一些严重或危及生命的疾病的产品,特别是当产品被怀疑或已知不可避免地有毒时,最初的人体测试可能会在患者身上进行。 |

| ● | 第二阶段:在有限的患者群体中进行临床试验,以确定可能的不良反应和安全风险,初步评估该产品对特定目标疾病的疗效,并确定剂量耐受性和最佳剂量和时间表。 |

| ● | 第三阶段:在地理上分散的临床试验地点进行临床试验,以进一步评估剂量、临床疗效和安全性。这些临床试验旨在确定产品的总体风险/益处关系,并为产品标签提供充分的基础。 |

批准后试验(有时称为4期临床试验)可在初步上市批准后进行。这些研究用于从预期治疗适应症患者的治疗中获得额外经验 。在某些情况下,FDA可能会强制执行4期试验 。第一阶段、第二阶段和第三阶段临床试验可能不会在任何指定时间内成功完成 (如果有的话)。FDA或临床试验赞助商可随时以各种理由暂停或终止临床试验,包括 发现研究对象或患者面临不可接受的健康风险。同样,负责监督临床试验进行的机构 审查委员会(“IRB”)可以暂停或终止对其机构的临床试验的批准,如果临床试验不是按照IRB的要求进行的,或者如果 产品与患者受到意外的严重伤害有关。此外,一些临床试验由临床试验赞助商组织的独立的 合格专家小组监督,称为数据安全监测委员会或委员会。此 小组根据对 研究中某些数据的访问,授权试验是否可以在指定的检查点进行。临床试验赞助商还可以根据不断变化的业务目标和/或 竞争环境暂停或终止临床试验。

FDA审查流程

产品开发、临床前 研究和临床试验的结果,以及对制造工艺的描述、对药物进行的分析测试、建议的 标签和其他相关信息,将作为新药的NDA或生物制品的BLA的一部分提交给FDA, 请求批准该产品上市。提交保密协议或BLA需要支付可观的使用费, 而获得批准的保密协议或BLA的赞助商也需要缴纳年度计划使用费;尽管在某些有限的情况下可以获得豁免 。

FDA在 接受备案之前审查所有提交的NDA,并可能要求提供更多信息,而不是接受NDA备案。根据FDA根据《处方药使用费法案》(PDUFA)达成的目标和政策 ,FDA的目标是在收到NDA之日起十个月内完成对标准NDA的实质性 审查并回应申请人。FDA并不总是满足其 PDUFA目标日期,审查过程经常因FDA要求提供更多信息或澄清而大大延长 并且可能会经历多个审查周期。

FDA对NDA或BLA的审查和评估 范围广泛且耗时长,可能需要比原计划更长的时间才能完成,而且我们可能无法及时获得 批准(如果有的话)。

在批准NDA之前,FDA将 对新产品的生产设施进行审批前检查,以确定它们是否符合cGMP。FDA将不会批准该产品,除非它确定制造工艺和设施符合cGMP 要求,并足以确保产品在所要求的规格内一致生产。此外,在批准NDA之前,FDA还可以审核临床试验的数据,以确保符合GCP要求。

不能保证FDA最终会 批准产品在美国上市,我们在审查过程中可能会遇到重大困难或成本 。如果产品获得上市批准,批准可能仅限于特定的疾病和剂量,或者 使用适应症可能会受到限制,这可能会限制该产品的商业价值。此外,FDA可以 要求在产品标签中包含某些禁忌症、警告或预防措施,或者可以将NDA或BLA的批准 以对建议的标签进行其他更改、制定适当的控制和规范、或承诺进行上市后测试或临床试验和监督以监控批准产品的效果为条件。例如,FDA可能要求进行4期临床试验以进一步评估药物的安全性和有效性,并可能要求 测试和监控计划以监控已商业化的批准产品的安全性。FDA还可能在审批上附加其他条件,包括风险评估和缓解策略(“REMS”)的要求,以确保药物的安全使用。

| 7 |

第505(B)(2)节监管审批 途径

FDCA的第505(B)(2)节通过允许FDA依赖非申请人开发的数据,为新药的批准提供了另一种监管途径。具体地说, 第505(B)(2)条允许在申请人所依赖的一个或多个请求批准的调查不是由申请人或为申请人进行且申请人没有获得参考权的情况下提交保密协议。申请人可能会 依赖已发布的文献和/或FDA对已上市批准药物的安全性和有效性的调查结果 。505(B)(2)申请(如简化新药(“ANDA”))的批准或提交可能会因适用于先前批准的药物的专利和/或专有权而延迟 。

505(B)(2)如果批准所需数据的一部分来自并非由申请人或为申请人进行的研究,且申请人未获得参考权,则可提交505(B)(2)申请 一个新的化学实体(“NCE”)。

如果有适当的数据和信息支持,第505(B)(2)条的申请也可以 享有市场独家经营权。如果为支持505(B)(2)申请而进行的一项或多项临床研究(生物利用度/生物等效性研究 )对批准至关重要,并由申请人进行或赞助,则可向505(B)(2)申请授予 为期三年的新数据独占权。如果申请的是NCE,则可以 授予五年的市场独家经营权,儿科独家经营权也同样可用。

橘子书清单和第四段认证

对于NDA申请,包括根据 第505(B)(2)条提交的专利,申请人必须向FDA列出某些专利,并要求这些专利涵盖申请人的产品。 经批准后,申请中列出的每项专利都将在具有治疗等效性评价的已批准药物产品 ,通常被称为“橙色书”(Orange Book)。任何申请人如随后提交ANDA或505(B)(2)NDA,并引用了《橙皮书》中所列药物,则必须向FDA证明:(1)未向FDA提交申请标的药物产品的专利信息;(2)该专利已到期;(3)该专利到期日期;或(4)该专利无效或不会因制造、使用或销售该药物产品而受到侵犯。最后一项认证称为第四段认证。

如果申请人已向FDA提供了第四款 认证,则在FDA接受申请以提交申请后,申请人还必须将第四款认证的通知发送给 批准药品的NDA持有人和专利所有者。保密协议持有者或专利所有人 随后可以针对第四段认证的通知提起专利侵权诉讼。在收到第四款认证后45天内提起专利 侵权诉讼可阻止FDA批准ANDA或 505(B)(2)申请,直至诉讼日期、申请人成功抗辩或专利到期之日起30个月前。

美国医疗器械条例

医疗设备,包括诊断测试 设备,也受到FDCA下FDA以及美国其他联邦和州监管机构的广泛而严格的监管,以及其他国家/地区外国当局的法律法规的约束。FDA对医疗设备的具体要求范围很广,其中包括设计、开发和制造、人体临床试验、预审批 或审批、广告和促销以及产品进出口。除非适用豁免,否则在美国分销的医疗器械必须根据FDCA第510(K)条获得售前许可,或获得售前 申请(“PMA”)的售前批准。在新冠肺炎突发公共卫生事件期间,食品和药物管理局根据其紧急使用授权授权了新冠肺炎诊断检测 。医疗器械分为三类:I类、II类、 或III类,具体取决于与每个医疗器械相关的程度或风险,以及确保安全性和有效性所需的控制程度。被认为风险相对较低的医疗设备分为I类或II类。II类设备通常要求制造商根据FDCA的第510(K)节提交上市前通知,请求 商业分销许可。FDA认为构成最大风险的设备,如维持生命的、维持生命的 或植入式设备,被归入需要PMA批准的III类设备。

偿还

我们的任何候选产品的潜在销售, 如果获得批准,至少在一定程度上取决于这些产品将在多大程度上由第三方付款人承保,例如 政府医疗保健计划、商业保险和托管医疗机构。这些第三方付款人越来越多地 限制覆盖范围和/或减少医疗产品和服务的报销。第三方付款人决定为药品提供 保险并不意味着将批准适当的报销费率。此外,一个付款人决定 为药品提供保险并不能保证其他付款人也会为该药品提供保险。此外, 美国政府、州立法机构和外国政府继续实施成本控制计划,包括 价格控制、报销限制和非专利产品替代要求。采取价格控制 和成本控制措施,以及在拥有现有控制和措施的司法管辖区采取更严格的政策, 可能会进一步限制我们未来的收入和运营结果。第三方报销减少或第三方付款人决定不承保候选产品(如果获得批准)或任何未来获得批准的产品可能会减少医生对我们产品的使用, 并对我们的销售、运营结果和财务状况产生重大不利影响。

在美国,Medicare Part D计划 为特定产品的Medicare受益人提供自愿门诊药品福利。我们不知道我们的产品 候选产品(如果获得批准)是否有资格享受联邦医疗保险D部分的承保范围,但个别联邦医疗保险D部分计划提供的承保范围 取决于上述各种因素。此外,私人付款人在设置自己的承保政策时通常遵循联邦医疗保险承保政策和 支付限制。

| 8 |

医疗法律法规

如果我们的候选产品获得批准, 或任何其他未来候选产品的销售将受到联邦政府以及我们可能开展业务的 州和外国政府的医疗法规和执法的约束。可能影响我们 运营能力的医疗法律法规包括:

| ● | 联邦反回扣法规规定,任何个人或实体故意、直接或间接索要、接受、提供或支付任何报酬,以换取或诱使业务推荐,包括购买、订购、租赁根据联邦医疗计划(如联邦医疗保险或医疗补助)可能支付的任何商品、设施、物品或服务,都是非法的。在联邦医疗保险或医疗补助等联邦医疗计划下,任何人或实体故意或故意地索取、接受、提供或支付任何报酬,以换取或诱导推荐业务,包括购买、订购、租赁任何商品、设施、物品或服务,都是非法的。“报酬”一词被广泛解释为包括任何有价值的东西。 | |

| ● | 联邦虚假索赔和虚假陈述法律,包括联邦民事虚假索赔法案,除其他事项外,禁止任何个人或实体在知情的情况下向联邦计划(包括联邦医疗保险和医疗补助)提交或导致提交虚假或欺诈性的项目或服务(包括药品)的索赔,以供支付或批准。 | |

| ● | 1996年的“健康保险携带和责任法案”(“HIPAA”)制定了额外的联邦刑法,禁止明知和故意执行或试图执行任何医疗福利计划的计划,包括私人第三方付款人,或就医疗福利、项目或服务的交付或付款做出任何虚假、虚构或欺诈性的陈述。 |

| ● | 经2009年“促进经济和临床健康的卫生信息技术法案”及其实施条例修订的HIPAA对某些类型的个人和实体规定了在共同医疗交易中电子交换信息的义务,以及与个人可识别健康信息的隐私和安全有关的标准。 | |

| ● | 联邦医生支付阳光法案要求某些根据联邦医疗保险、医疗补助或儿童健康保险计划可以付款的药品、器械、生物制品和医疗用品的制造商每年向医疗保险和医疗补助服务中心报告与向医生和教学医院支付或以其他方式转移价值有关的信息,以及医生及其直系亲属持有的所有权和投资权益。 |

此外,许多州都有类似的法律法规, 除了根据医疗补助和其他州计划报销的项目 和服务外,反回扣和虚假申报法的范围可能更广,可能适用于任何付款人。此外,我们可能需要遵守州法律(要求制药 公司遵守联邦政府和/或制药行业的自愿合规指南)、 州法律(要求制药商报告与向医生和其他医疗保健提供者或营销支出支付和以其他方式转移价值有关的信息),以及管理健康信息隐私和安全的州和外国法律 ,其中许多法律彼此之间存在重大差异,HIPAA通常不会先发制人。

此外,如果我们的产品 在国外销售,我们可能会受到类似的外国法律的约束。

| 9 |

雇员

截至2021年3月11日,我们总共雇用了 3名全职员工、1名员工顾问和1名兼职员工。我们不是任何集体谈判协议的一方。 我们相信我们与员工保持良好的关系。

我们的公司信息

我们于2017年5月16日注册为内华达州公司 。我们的主要执行办事处位于纽约1039套房洛克菲勒广场1号,邮编:New York 10020,电话号码是(6467562997)。

可用的信息

我们的网站地址是www.hothTreateutics.com。 我们网站的内容或可通过我们网站访问的信息不是本10-K表格年度报告的一部分,我们的网站 地址仅作为非活动文本参考包含在本文档中。我们向美国证券交易委员会(SEC)提交文件,包括我们的Form 10-K年度报告、Form 10-Q季度报告、Form 8-K当前报告以及对这些报告的所有修订,在我们向SEC提交或向SEC提交此类报告后,在合理可行的情况下尽快在我们的网站上免费提供这些报告。公众可以在证券交易委员会的公共资料室阅读和复制我们提交给证券交易委员会的材料,地址是华盛顿特区20549,东北F街100F号。公众可致电证券交易委员会(电话:1-800-SEC-0330)获取有关公共资料室操作 的信息。此外,SEC还维护一个互联网网站,其中包含 份报告、代理和信息声明以及其他信息。SEC网站的网址是www.sec.gov。SEC网站中包含的 信息不是本文件的一部分。

第1A项。危险因素

投资我们的普通股涉及高度风险 。在投资我们的普通股之前,您应该仔细考虑以下风险因素和本10-K表格年度报告 中的其他信息。我们的业务和运营结果可能会受到以下任何风险的严重损害 。下面列出的风险并不是我们面临的唯一风险。我们目前不知道或我们目前认为无关紧要的其他风险和不确定性也可能对我们的业务、财务状况和/或 经营业绩产生重大不利影响。如果发生以下任何事件,我们的业务、财务状况和经营结果可能会受到重大不利影响 。在这种情况下,我们普通股的价值和交易价格可能会下跌,您可能会损失全部或部分投资 。

与我们的财务状况和资金需求相关的风险

到目前为止,我们没有从商业销售中获得任何收入,我们未来的盈利能力也不确定。

我们于2017年5月注册成立,运营历史 有限,我们的业务面临成立新企业所固有的所有风险。 我们成功的可能性必须考虑到在新企业发展和扩张过程中经常遇到的问题、费用、困难、复杂情况和延误。 在开发和扩张新企业时,我们必须考虑到经常遇到的问题、费用、困难、复杂情况和延误。自成立以来,我们已出现亏损 ,随着我们开始研发工作、进行临床试验并发展制造、销售、营销和分销能力,预计至少在未来几年内将继续处于净亏损状态。截至2020年12月31日和2019年12月31日,我们的净亏损分别为7,197,816美元和7,704,636美元,截至 2020年和2019年12月31日的累计赤字分别为19,413,458美元和12,215,642美元。不能保证我们正在开发的产品 将获准在美国或其他地方销售。此外,不能保证此类产品如果获得批准将成功商业化 我们未来的亏损程度和盈利时间非常不确定。 如果我们无法实现盈利,我们可能无法继续运营。

| 10 |

如果我们无法获得运营所需的资金 ,我们将无法继续或完成我们的产品开发,您可能会失去全部 投资。

我们将需要继续 不时地寻求资金,以继续开发我们的候选产品。我们不能保证未来我们 可能产生的任何收入都足以为我们的持续运营提供资金。我们认为,我们将需要筹集大量额外 资金,为我们的运营以及我们候选产品的开发和商业化提供资金。

我们的业务或运营可能会以比预期更快的速度消耗可用资金,我们的业务或运营可能需要大量额外资金来维持 运营、资金扩张、将我们的候选产品商业化、开发新的或增强的产品、收购补充产品、 业务或技术或以其他方式应对竞争压力和机遇,例如法规环境的变化 或首选治疗方式的变化。此外,我们可能需要加快我们销售能力的增长和 分销,使其超出当前的预期,这将需要额外的资金。但是,我们可能无法以优惠条款获得 资金(如果有的话)。

如果我们不能筹集足够的资金来满足 我们的资本要求,我们可能不得不推迟、缩减或取消我们的研发活动、临床研究 或运营。我们还可能需要通过与合作伙伴的安排获得资金,这一安排可能要求 我们放弃某些知识产权、技术或产品的权利,否则我们不会考虑放弃这些权利, 包括未来候选产品或某些主要地理市场的权利。这可能会导致共享收入,否则我们可能会为自己保留这些收入 。这些行为中的任何一项都可能损害我们的业务、财务状况和经营结果。

我们可能需要的资金数量取决于 许多因素,包括我们的产品开发计划的进度、时间和范围;我们的临床前研究和临床试验的进度、时间和范围;获得监管机构批准所需的时间和成本;进一步开发制造流程和安排合同制造所需的时间和成本 ;我们建立和保持协作、 许可和其他商业关系的能力;以及我们的合作伙伴对我们的产品的开发和商业化 的时间和资源的承诺 。 我们可能需要的资金数量取决于许多因素,包括我们的产品开发计划的进度、时间和范围;我们的临床前研究和临床试验的进度、时间和范围;获得监管批准所需的时间和成本;进一步开发制造流程和安排合同制造所需的时间和成本

即使我们可以筹集额外资金, 我们也可能被要求以对您不利的条款这样做。

对于像我们这样的无利可图的公司来说,资本市场在最近的过去一直是不可预测的 。像我们这样的公司能够筹集到多少资金 通常取决于我们无法控制的变量。因此,我们可能无法以对我们有吸引力的条款 获得融资,或者根本无法获得融资。如果我们能够完善融资安排,筹集的资金可能不足以满足我们未来的 需求。如果不能以可接受的条款获得足够的资金,或根本不能获得足够的资金,我们的业务,包括我们的运营结果、财务状况和持续生存能力将受到实质性的不利影响。

与产品开发、监管审批、制造和商业化相关的风险

我们依赖于我们授权产品和技术的临床成功 。如果我们无法从许可的产品和技术中获得收入,我们 创造股东价值的能力可能会受到限制。

我们目前没有从我们的任何候选产品中获得收入,我们可能无法成功获得开始临床试验的监管批准。 如果我们没有获得此类批准,我们预计开始候选产品临床计划的时间将 延长,这样的延期可能会增加我们的费用和对额外资金的需求。此外,不能保证 我们的临床试验会成功,也不能保证我们会继续临床开发以支持监管机构对任何适应症的批准 。我们注意到,大多数候选药物从未进入临床阶段,即使那些已经开始临床 开发的药物,成功完成临床开发并获得监管部门批准的机会也很小。因此, 我们的业务目前完全依赖于我们候选产品的成功开发、监管批准和商业化 ,这可能永远不会发生。

| 11 |

虽然我们已经签订了Voltron 协议,根据该协议,我们和HaloVax打算联合开发防止新冠肺炎的产品,但不能像 那样保证我们何时能够为此目的开发任何产品,并且如果开发成功,该等产品将成功 商业化。

在2020年3月23日,我们签订了Voltron 协议,根据该协议,我们和HaloVax将共同开发潜在的候选产品,以防止新冠肺炎出现;但是, 不能保证我们何时(如果有的话)能够为此目的开发任何产品。此外,我们 面临以下风险,包括但不限于以下有关新冠肺炎治疗方法的开发:

| ● | FDA的紧急使用授权上市审批过程冗长、耗时,而且本质上不可预测,我们不能保证我们会有适销对路的产品; |

| ● | 我们可能会在完成临床研究方面遇到重大延误,这反过来将需要额外的成本,或者我们可能无法证明足够的安全性和有效性,使适用的监管机构满意; |

| ● | 进行成功的临床研究可能需要招募大量的患者,而合适的患者可能很难识别和招募; |

| ● | 为了在商业上取得成功,必须说服医生使用我们的产品是其他现有疗法和治疗的有效替代品; |

| ● | 我们可能依赖第三方生产我们建议的候选产品,与此类合作伙伴的任何冲突都可能延迟或阻止此类候选产品的开发或商业化; |

| ● | 如果我们依赖第三方合同制造商来制定和制造我们的候选产品,没有按照我们的规范生产或不遵守严格的规定,我们的临床研究可能会受到不利影响,我们候选产品的开发可能会被推迟或终止,或者我们可能会产生重大的额外费用; |

| ● | 涉及我们产品的不良事件可能会导致FDA推迟或拒绝批准我们的产品,或者导致产品召回,从而损害我们的声誉、业务和财务业绩;以及 |

| ● | 如果我们不遵守医疗保健法规,我们可能面临重大执法行动,包括民事和刑事处罚,我们的业务、运营和财务状况可能会受到不利影响。 |

如果我们与HaloVax的合资企业 不成功,或者如果我们未能实现我们预期从该合资企业获得的好处,我们可能无法充分利用我们潜在产品的全部市场潜力。

于2020年3月23日,我们签订了Voltron 协议,成立了一家名为HaloVax的合资实体,基于Voltron从麻省理工学院获得独家许可的特定技术,共同开发预防 新冠肺炎的潜在候选产品。根据 Voltron协议条款,我们有权按较低的个位数百分比获得基于销售的特许权使用费。此外,于2020年3月23日 和2020年5月28日,我们与HaloVax签订了会员购买协议,根据协议,我们分别购买了HaloVax 未偿还会员权益的5%和1%。此外,我们将贡献产品开发收益,以防止 新冠肺炎。如果我们和HaloVax无法开发预防新冠肺炎的潜在候选产品, 我们将无权获得任何基于销售的特许权使用费。在这种情况下,我们在HaloVax的所有权权益的价值可能会下降 我们在HaloVax的全部或部分投资可能会损失。

虽然Voltron已 同意合作并使用商业上合理的努力来交换信息和资源,以促进开发活动 ,并建立了一个由七名成员组成的联合开发委员会(其中两名由我们挑选),以规划、 审查、协调和监督开发活动的绩效和开发活动的时间表,但 我们有有限的合同权利来指导其活动。此外,我们不会对HaloVax的操作 进行任何其他控制。因此,HaloVax在其商业化努力和其他运营方面将具有更大的影响力。 总的来说,我们与HaloVax的合资企业使我们面临许多相关风险,包括:

| ● | 根据Voltron协议的条款,我们可能不会收到基于销售的版税; |

| ● | 我们可能在任何候选产品的开发上都不会成功; |

| ● | HaloVax可能没有投入足够的资源来营销和分销我们的产品; |

| ● | HaloVax可能侵犯第三方的知识产权,这可能使我们面临诉讼和其他潜在责任; |

| 12 |

| ● | 我们与HaloVax之间可能会发生纠纷,导致我们的产品或候选产品商业化的延迟或终止,或导致昂贵的诉讼或仲裁分散管理层的注意力和资源,包括但不限于以双方同意或对我们和HaloVax有利的条款将产品商业化的纠纷; |

| ● | 任何产品,如果开发,将以对我们有利的条款销售或许可; |

| ● | HaloVax可能无法及时、准确地向我们提供有关商业化状态或结果的信息,这可能会对我们管理自身商业化努力、准确预测财务结果或向股东提供有关商业化努力的及时信息的能力产生不利影响;以及 |

| ● | 如果任何候选产品开发成功,我们将能够以双方同意或对我们和HaloVax有利的条款将这些产品商业化。 |

FDA的上市审批流程冗长、耗时且本质上不可预测,如果我们最终无法获得我们打算开发的 候选产品的上市审批,我们的业务可能会受到严重损害。

我们打算 开发的候选产品均未在美国或其他地方获得营销授权、批准或许可,我们不能保证 将会有适销对路的产品。我们的业务在很大程度上取决于我们能否及时完成候选产品的开发、获得营销 批准并成功将其商业化。我们不能在美国或其他地方将我们的候选产品 商业化,除非事先获得FDA等监管机构的批准,才能销售每种候选产品 。我们的候选产品可能会因多种原因而未能获得市场批准,其中包括:

| ● | FDA或其他监管机构可能不同意我们临床试验的设计或实施; |

| ● | FDA可以确定,我们的任何候选产品都不能依赖第505(B)(2)条;以及 |

| ● | FDA可能会确定我们识别了错误的参考上市药物,或者我们根据第505(B)(2)条提出的任何候选产品的申请因参考上市药物的专利或非专利独占性而受阻。 |

此外,寻求监管部门 批准或批准将我们打算开发的候选产品推向市场的过程既昂贵又耗时,而且尽管有 所产生的努力和费用,但始终无法保证获得批准或批准。如果我们不能及时获得FDA或其他外国监管机构的批准 或我们的候选产品,我们可能永远无法产生可观的 收入,并可能被迫停止运营。NDA过程昂贵、漫长且不确定。我们 提交的任何NDA申请都必须有大量数据支持,包括但不限于技术、临床前、临床、制造和 标签数据,以证明该产品用于预期用途的安全性和有效性,使FDA满意。

从FDA和其他国家/地区的监管机构获得许可或批准是一个昂贵且耗时的过程,并且不确定结果。 FDA和其他机构可能会要求我们补充提交的材料、收集非临床数据、进行额外的临床试验 或采取其他耗时的行动,或者干脆拒绝我们的申请。此外,即使我们在其他国家/地区获得NDA批准 或上市前批准,如果售后数据显示 存在安全问题或缺乏有效性,也可能会撤销批准或施加其他限制。我们无法确切预测FDA或其他监管机构将如何或何时采取行动 。如果我们无法获得必要的监管批准,我们的财务状况和现金流可能会受到不利影响, 我们在国内和国际上的增长能力可能会受到限制。此外,即使获得批准或批准,我们的产品 也可能不会被批准用于成功商业化或盈利最必要或最需要的特定适应症。

我们在完成临床研究方面可能会遇到重大延误,这反过来又需要额外的成本,或者我们可能无法证明足够的安全性和 有效性,使适用的监管机构满意。

无法预测我们的候选产品 是否或何时会在人体上证明是安全或有效的,或者是否会获得监管部门的批准。在获得监管部门对我们候选产品销售的市场批准 之前,我们必须进行广泛的临床研究,以证明 候选产品在人体上的安全性和有效性。临床测试费用昂贵、耗时长,且不确定结果 。我们不能保证任何临床研究会按计划进行或如期完成。一项或多项临床研究的失败 可能发生在测试的任何阶段。可能妨碍成功或及时完成临床 开发的事件包括:

| ● | 延迟或未能与监管机构就研究设计达成共识; |

| ● | 延迟或未能与足够数量的潜在合同研究机构(“CRO”)和临床研究地点就可接受的条款达成协议,这些机构和临床研究地点的条款可能需要进行广泛的谈判,并且在不同的CRO和试验地点之间可能存在很大差异; |

| 13 |

| ● | 在每个临床研究地点延迟获得所需的IRB或道德委员会(“EC”)批准; | |

| ● | 延迟招募足够数量的合适患者参与我们的临床研究; | |

| ● | 在检查了我们的临床研究操作或研究地点后,由监管机构实施临床搁置; | |

| ● | 我们的CRO、其他第三方或我们未能遵守临床研究、法规或法律要求; | |

| ● | 未按照FDA的GCP或其他国家适用的监管指南执行; |

| ● | 在测试、验证、制造和向临床现场交付足够数量的我们的候选产品时出现延误; | |

| ● | 延迟让患者完全参与研究或返回治疗后随访; | |

| ● | 临床研究地点或患者退出研究; | |

| ● | 延误或未能解决试验过程中出现的任何患者安全问题; | |

| ● | 我们候选产品的临床试验的意外成本或成本增加; | |

| ● | 与候选产品相关的严重不良事件的发生,而这些不良事件被认为超过了其潜在的益处;或 | |

| ● | 需要修改或提交新的临床方案的法规要求和指南的变化。 |

如果临床 试验被我们、正在进行此类试验的机构的IRBs或ECS、此类试验的 独立安全审查委员会或FDA、治疗药品管理局(TGA)、欧洲药品管理局(EMA)或其他监管机构暂停或终止,我们也可能遇到延迟。此类机构可能会因多种因素而暂停或终止临床试验 ,包括未按照法规要求或我们的临床 规程进行临床试验、FDA、TGA或其他监管机构对临床试验操作或试验地点的检查导致 实施临床暂停、不可预见的安全问题或不良副作用、未能证明使用药物的益处、政府法规或行政措施的变化或缺乏足够的资金来继续临床试验。

任何无法成功完成临床前 和临床开发的情况都可能给我们带来额外成本,或者削弱我们从产品销售、监管和商业化里程碑以及版税中获得收入的能力。此外,如果我们对我们的 候选产品进行制造或配方更改,我们可能需要进行额外的研究,以便将修改后的候选产品与早期版本连接起来。

临床研究延迟还可能缩短任何 期限,在此期间我们可能拥有将候选产品商业化的独家权利,或者允许我们的竞争对手在我们之前将 产品推向市场,这可能会削弱我们成功将候选产品商业化的能力。此外, 完成临床试验的任何延误都将增加我们的成本,减慢我们的候选产品开发和审批流程 ,并危及我们开始产品销售和创收的能力。任何此类事件都可能严重 损害我们的业务、财务状况和前景。此外,许多导致或导致临床试验延迟 或完成的因素也可能最终导致我们的候选产品无法获得监管部门的批准。

临床前研究和早期临床试验的结果可能不能预测后续临床试验的成功,临床试验的中期结果不一定能 预测最终结果。此外,临床前和临床数据往往容易受到各种解释和分析的影响, 许多公司认为他们的候选产品在临床前研究和临床试验中表现令人满意 但仍未能获得上市批准。如果我们的临床研究结果不确定,或者如果存在与我们的其他候选产品相关的安全问题或不良事件,我们可能会:

| ● | 延迟获得我们的候选产品的上市批准(如果完全获得批准的话); |

| ● | 获得批准的适应症或患者群体并不像预期或期望的那样广泛; | |

| ● | 使用包括重大使用或分销限制或安全警告的标签获得批准; | |

| ● | 被要求改变产品的给药方式; | |

| ● | 需要进行额外的临床研究以支持批准或接受额外的上市后测试要求; | |

| ● | 让监管部门撤回对产品的批准,或以修改后的风险评估和缓解战略的形式对其分销施加限制; | |

| ● | 被起诉;或 | |

| ● | 我们的声誉受到损害。 |

| 14 |

此外,我们的候选产品可能 可能会导致其他尚未预测的不良事件。将患病患者纳入我们的临床研究 可能会由于此类患者可能使用的其他疗法或药物而导致死亡或其他不良医疗事件。如上所述 ,任何这些事件都可能阻止我们实现或保持市场对我们候选产品的接受程度 ,并削弱我们将产品商业化的能力。

如果我们无法为我们的候选产品获得任何所需的 监管审批,我们将无法将我们的候选产品商业化,我们的 创收能力将受到限制。

我们必须成功完成候选产品的临床试验 ,然后才能申请上市批准。即使我们完成临床试验,也不能保证 上市批准。我们的临床前试验可能不会成功,这将对我们的业务造成实质性的损害。即使我们最初的 临床前试验成功,我们也需要进行临床试验以确定我们的候选产品的安全性 和有效性,然后才能向FDA、EMA或类似的 外国监管机构提交营销申请(NDA或BLA或它们的国外等价物),以获得我们候选产品的上市批准。

临床测试费用昂贵,难以设计和实施,可能需要数年时间才能完成,而且结果还不确定。临床前和临床试验早期阶段的成功 不能保证以后的临床试验将会成功,临床试验的中期结果也不一定能 预测最终结果。我们的一项或多项临床试验在测试的任何阶段都可能失败。在临床试验过程中或由于临床试验过程,我们可能会遇到 许多不可预见的事件,这些事件可能会延迟或阻止我们获得监管部门的批准或将我们的候选产品商业化。药品的研究、测试、制造、标签、包装、储存、 审批、销售、营销、广告和促销、定价、出口、进口和分销受到美国、欧盟和其他国家/地区的FDA、EMA和其他监管机构的广泛监管,这些国家/地区的监管规定各不相同。 在我们获得FDA或任何外国的NDA批准之前,我们不允许将我们的候选产品作为处方药 产品在美国销售,或者在我们获得这些国家/地区所需的 批准之前,我们不能将我们的候选产品作为处方药 产品在美国销售。在美国,FDA通常要求完成每种药物的临床试验以确定其安全性和有效性,并进行广泛的药物开发以确保其质量,然后才能批准NDA。 其他司法管辖区的监管机构也有类似要求。开发中的大量药物, 只有很小的百分比会导致向FDA或其他监管机构提交NDA,最终批准商业化的就更少了 。我们还没有向FDA提交保密协议,也没有向其他监管机构提交类似的申请。如果我们针对候选产品的 开发工作(包括监管审批)未能成功满足其计划中的指示, 或者如果我们的候选产品没有产生足够的需求,我们的业务将受到实质性的不利影响。

我们的成功取决于是否获得监管 批准,此类监管批准的发放是不确定的,并受到一些风险的影响,包括以下风险:

| ● | 非临床或毒理学研究结果可能不支持为我们的候选产品提交IND或国外等价物; | |

| ● | FDA、EMA或类似的外国监管机构或IRBs或ECs可能不同意我们临床试验的设计或实施; | |

| ● | 我们可能无法提供可接受的证据来证明我们的候选产品的安全性和有效性; | |

| ● | 我们的临床试验结果可能不令人满意,或者可能不符合FDA、EMA或其他监管机构对上市批准所要求的统计或临床意义水平; | |

| ● | 我们的候选产品在特定临床试验中的剂量可能不在最佳水平; | |

| ● | 我们临床试验中的患者可能会因为可能与我们的候选产品相关的原因而遭受不良反应; | |

| ● | 从临床试验收集的数据可能不足以支持提交NDA、BLA或其他营销申请,或者不足以获得美国或其他地方的监管批准; | |

| ● | 额外学习的要求; | |

| ● | FDA、EMA或类似的外国监管机构可能无法批准与我们签订临床和商业供应合同的第三方制造商的制造工艺或设施; | |

| ● | FDA、EMA或类似的外国监管机构的批准政策或法规可能会发生重大变化,导致我们的临床数据不足以获得批准; | |

| ● | FDA、EMA或类似的外国监管机构可能不同意我们临床试验的设计或实施,包括我们研究中使用的方法、我们选择的终点、我们的统计分析或我们建议的产品适应症; | |

| ● | 我们未能向FDA、EMA或类似的监管机构证明候选产品对于其建议的适应症是安全有效的; | |

| ● | 我们可能无法证明候选产品的临床和其他益处大于其安全风险; |

| 15 |

| ● | 免疫原性可能影响候选产品的有效性和/或安全性; | |

| ● | FDA、EMA或类似的外国监管机构可能不同意我们对非临床研究或临床试验数据的解释; | |

| ● | 从我们候选产品的临床试验中收集的数据可能不足以支持提交和提交营销申请或获得上市批准。例如,FDA可能需要额外的研究来证明我们的候选产品是安全或有效的; | |

| ● | 我们可能无法获得与我们签订临床和商业用品合同的第三方制造商的制造工艺或设施的批准; | |

| ● | 审批政策或法规可能发生变化,导致我们的非临床和临床数据不足以审批;或 | |

| ● | FDA、EMA或类似的外国监管机构可能需要更多信息,包括额外的非临床或临床数据来支持批准,这可能会推迟或阻止批准和我们的商业化计划,或者我们可能决定放弃开发计划。 |

由于上述原因或任何其他原因,如果我们的 候选产品未能获得监管部门的批准,我们将无法将我们的候选产品商业化,我们的 创收能力将受到严重影响。我们不能保证监管机构会同意我们对我们未来打算进行的临床试验结果的评估,也不能保证此类试验会成功。FDA、EMA和 其他监管机构在审批过程中拥有相当大的自由裁量权,可能拒绝接受任何申请,或可能决定 我们的数据不足以获得批准,需要额外的临床试验或临床前或其他研究。此外,对从临床前和临床测试中获得的数据进行不同的 解释可能会延迟、限制或阻止监管部门批准我们的候选产品 。

我们在提交获得监管部门批准所需的 申请方面的经验有限,预计将依靠在此 领域拥有专业知识的顾问和第三方CRO来协助我们完成此流程。要获得产品上市的监管批准,需要向每个治疗适应症的相应监管机构提交临床前、临床、 和/或药代动力学数据、有关产品制造流程的信息以及设备检查和支持信息,以确定每个适应症的候选产品的安全性和有效性 。我们的候选产品可能会被证明具有不良或意想不到的副作用、毒性或其他特征 ,这些可能会阻止我们获得监管部门的批准,或者阻止或限制针对一个或所有预期的 适应症的商业使用。

获得监管批准的过程成本高昂,如果获得批准,通常需要数年时间,而且可能会根据涉及的候选产品的类型、复杂性和新颖性、寻求监管批准的管辖范围以及监管机构的重大自由裁量权等因素而有很大差异。开发期间监管审批政策的变化、附加法规或法规的变更或提交的产品申请的监管审查的变更 可能会导致申请审批或拒绝的延迟。在一个司法管辖区获得监管批准并不一定 意味着产品候选将在我们可能寻求批准的所有司法管辖区获得监管批准,但 未能在一个司法管辖区获得批准可能会对我们在其他司法管辖区寻求批准的能力产生负面影响。如果 我们的候选产品在任何迹象下都未获得监管部门的营销批准,我们将无法将我们的候选产品 商业化,我们的创收能力将受到严重影响。

如果我们无法根据FDCA第505(B)(2)条提交产品候选审批申请 ,或者如果我们需要生成与 产品候选的安全性和有效性相关的附加数据才能根据第505(B)(2)条获得批准,则我们可能无法满足我们的 预期开发和商业化时间表。

我们可以根据FDCA第505(B)(2)条在美国寻求营销授权,该条款允许使用营销申请(称为505(B)(2)申请), 如果至少部分批准所需的信息来自不是由申请人或为申请人进行的研究,并且 申请人没有获得参考或使用权。FDA对此的解释是,申请人可以依赖已发表文献中的数据或FDA对第三方拥有的先前获得批准的药物产品的安全性或有效性,或两者兼而有之的数据来获得批准 。不能保证FDA会认为我们在505(B)(2)申请中依赖的第三方数据足够或足够支持审批,可能需要我们生成额外数据来支持 候选产品的安全性和有效性。因此,我们可能需要进行大量新的研发活动 ,而不是我们目前计划进行的活动。此类额外的新研发活动将耗资巨大且耗时 ,而且不能保证此类额外活动产生的数据足以获得批准。

| 16 |

如果505(B)(2) 申请中所依赖的数据与FDA以前批准的药品有关,并且包含在FDA的 橙皮书中所列的专利范围内,我们将被要求与我们的505(B)(2)申请一起提交第四段认证,在该认证中,我们必须证明我们没有侵犯所列专利或该专利是无效或不可强制执行的,并向专利 所有者或持有者发出通知专利所有人或保密协议持有者在收到我们的第4款认证通知后45天内可以对我们提起专利侵权诉讼。如果提起侵权诉讼,在我们对此类诉讼进行抗辩期间,我们保密协议的 批准将受到最长30个月或更长时间的限制。因此,根据第505(B)(2)条对我们的 候选产品的批准可能会推迟到专利排他性到期或我们成功挑战 这些专利对我们的候选产品的适用性。或者,我们也可以选择生成足够的临床数据 ,这样我们就不再需要依赖第三方数据,因为第三方数据既昂贵又耗时,而且无法保证 此类额外活动生成的数据足以获得批准。

我们可能无法对我们的申请进行缩短审查 ,FDA可能不会同意候选产品有资格获得上市批准。如果要求我们 生成附加数据以支持审批,我们可能无法满足预期或合理的开发和商业化 时间表,可能无法以合理成本生成附加数据,或者根本无法生成附加数据,并且可能无法获得营销 审批。如果FDA改变其对第505(B)(2)条的解释,允许依赖由第三方拥有的先前批准的药品申请中的数据,或者影响第505(B)(2)条的法律发生变化,这可能会推迟甚至阻止FDA批准我们提交的任何第505(B)(2)条申请。

对我们产品的修改可能需要 个新药或设备审批。

一旦特定产品获得FDA批准 或许可,我们产品的扩展用途或在新适应症中的使用可能需要额外的人体临床试验和新的监管 批准或许可,包括额外的IND和NDA/BLA提交或上市前批准,然后我们才能开始临床开发, 和/或在营销和销售之前。如果FDA要求对特定用途或适应症进行新的许可或批准,我们可能需要 进行额外的临床研究,这将需要额外的支出并损害我们的经营结果。 如果产品已经用于这些新的适应症,我们还可能受到重大执法行动的影响。进行 临床试验并获得批准和批准可能是一个耗时的过程,延迟获得未来所需的批准或批准可能会对我们及时推出新产品或增强产品的能力产生不利影响,进而 将损害我们未来的发展。

进行成功的临床研究 可能需要招募大量患者,而合适的患者可能很难识别和招募。

患者是否参加临床试验以及患者参与和随访的完成情况 取决于许多因素,包括患者群体的规模; 试验方案的性质;受试者接受治疗的吸引力或与之相关的不适和风险; 合适的临床试验研究人员的可用性;支持人员;以及患者与临床地点的接近程度; 遵守参与临床试验的资格和排除标准的能力;以及患者的遵从性。例如, 如果试验方案要求患者接受广泛的治疗后 程序或随访以评估我们候选产品的安全性和有效性,或者如果他们确定根据试验方案接受的治疗 不具吸引力或涉及不可接受的风险或不适,则可能不鼓励患者参加我们的临床试验。如果患者选择参与竞争产品的同期临床试验,他们也可能不参与我们的临床试验 。

临床研究完成的额外延迟可能是由于在临床试验期间对方案进行了修改,如果此类修改是 给定试验中发生的情况所保证和/或要求的,则可能会导致完成 临床研究的额外延迟.

在 临床试验期间,对方案的每一次修改都必须提交给FDA。在评估修改 期间,这可能会导致临床试验延迟或暂停。此外,根据所做更改的数量和性质,FDA可以采取这样的立场:临床试验生成的数据 不可汇集,因为在整个试验过程中没有使用相同的方案。这可能需要 登记更多的受试者,这可能会导致临床试验的延长和FDA推迟批准 或批准产品。任何此类延误都可能对我们的业务和运营结果产生重大不利影响。

不能保证使用修改后的方案从我们的临床试验中生成的数据 是否会被FDA接受。

不能保证使用修改后的方案生成的数据 是否会被FDA接受,或者如果在试验期间需要进一步修改,也不能保证任何 这样的修改都会被FDA接受。如果FDA认为特定的修改需要事先批准, 它可以在评估有关更改的其他信息时推迟或停止临床试验。

| 17 |

由于我们的候选药物在临床试验期间失败而导致的严重伤害或死亡 也可能导致FDA推迟我们的临床试验,或者拒绝或推迟 批准或批准候选产品。即使不良事件可能不是我们候选药物失败的结果, FDA或IRB可以在审查不良事件期间无限期推迟或暂停临床试验,如果发生多个此类事件, 很可能会这样做。

由于上述风险而导致的我们当前或 未来临床试验的任何延迟或终止,包括在获得或保持IRBs所需批准方面的延迟 ,患者登记的延迟,患者未能继续参与临床试验,以及由于试验过程中的方案修改或不良事件导致的临床试验延迟或 终止,都可能导致成本增加 ,以及向fda提交任何产品的延迟,延迟我们产品的批准和商业化 经营业绩及前景展望。

我们依赖第三方进行我们的 临床试验,并协助我们进行临床前开发。如果这些第三方未按合同要求 或预期执行,我们可能无法获得监管部门对我们产品的批准或将其商业化。

我们没有能力独立 为我们的候选产品进行临床前和临床试验,我们必须依赖第三方,如CRO、医疗机构、临床研究人员和合同实验室来进行此类试验。如果这些第三方未能成功 履行其合同职责或监管义务,未能在预期期限内完成或需要更换,或者如果由于未能遵守我们的临床方案或监管要求 或其他原因,他们获得的数据的质量 或准确性受到损害,我们的临床前开发活动或临床试验可能会延长、延迟、暂停或终止, 我们可能无法及时获得监管部门对我们产品的批准,或无法将我们的产品成功商业化,如果在 的情况下, ,我们可能无法及时获得监管部门的批准,或者无法成功地将我们的产品商业化。 如果是 ,我们可能无法及时获得监管部门的批准,或者无法成功地将我们的产品商业化此外,我们的第三方临床试验研究人员可能会因为他们无法控制的原因而延迟进行临床试验。上述任何情况的发生都可能对我们的业务、经营业绩和前景产生不利影响。

我们当前或 未来临床试验的未来结果可能不支持我们的候选产品声明,或者可能导致发现意想不到的不良副作用。

即使我们的临床试验按 计划完成,我们也不能确定他们的结果是否支持我们的候选药物声明,或者FDA或外国监管机构 是否会同意我们的结论。临床前研究和早期临床试验的成功并不能确保 以后的临床试验将会成功,我们也不能确定以后的试验是否会复制以前的试验 和临床前研究的结果。临床试验过程可能无法证明我们的候选药物对于建议的指定用途是安全有效的 。如果FDA或其他监管机构得出结论认为我们的任何候选产品的临床试验未能证明安全性和有效性 ,我们将不会获得FDA或其他监管机构的许可,无法 在美国或国际上销售该产品以获得所寻求的适应症。

此外,这样的结果可能会导致我们 放弃候选产品,并可能延迟其他候选产品的开发。我们的临床 试验的任何延迟或终止都将推迟向FDA提交任何产品申请,并最终影响我们将候选产品商业化并创造收入的能力 。参加临床试验的患者也可能会出现不良副作用 ,这些副作用目前不在候选产品的资料中。此外,我们的临床试验可能涉及相对较少的患者群体。由于样本量较小,我们的结果可能不能代表未来的结果。

即使我们的候选产品获得监管机构的批准 ,如果我们或我们的供应商未能遵守正在进行的FDA法规,或者如果我们的产品出现意外的 问题,这些产品可能会受到限制或退出市场。

对于我们获得监管批准的任何候选产品,其制造流程、报告要求、 批准后临床数据和促销活动将 接受FDA持续的监管审查、监督和定期检查。特别是,我们和我们的供应商必须 遵守FDA的质量体系法规和国际标准组织(ISO)的法规 来生产我们的产品,以及其他法规,这些法规涵盖我们获得许可或批准的任何产品的设计、测试、生产、 控制、质量保证、标签、包装、储存和运输的方法和文档。 监管机构(如FDA)通过定期检查来执行这些法规。如果我们或我们的供应商 未能遵守FDA和其他监管机构管理的适用法规,或未能及时 对任何不利检查意见或产品安全问题做出充分回应,可能会导致FDA采取执法行动。

如果发生上述任何行为,都将损害我们的声誉,导致我们的产品销售和盈利能力受到影响,并可能阻止我们产生收入。此外, 我们的关键组件供应商目前可能没有或可能不会继续遵守所有适用的法规要求 ,这可能导致我们无法及时生产我们的产品并达到所需的数量(如果有的话)。

| 18 |

即使产品获得监管许可或批准 ,此类许可或批准也可能会受到产品上市预期用途的限制,从而降低产品成功商业化并从产品中获得收入的可能性。如果FDA确定 产品促销材料、标签、培训或其他营销或教育活动构成对 未经批准用途的促销,它可以要求我们或我们的商业化合作伙伴停止或修改我们的培训或促销材料 ,或者要求我们采取监管执法行动。如果其他联邦、州或外国执法机构 认为此类培训或其他宣传材料构成宣传未经批准的用途, 可能会根据其他法定权限(如禁止虚假报销的法律)处以巨额罚款或处罚,也可能采取行动。

此外,我们可能需要进行 昂贵的上市后测试和监控,以监控我们产品的安全性或有效性,并且我们必须遵守不良事件和药物警戒报告要求,包括报告与我们的产品相关的不良事件,以及 是否与我们的产品直接相关。如果后来发现我们的产品存在以前未知的问题,包括意外的 不良事件或意外严重程度或频率的不良事件、制造问题或未能遵守监管要求 ,可能会导致标签更改、对此类产品或制造流程的限制、产品从市场上撤回、自愿或强制召回、要求召回、更换或退还我们生产的任何产品的成本 或分销、罚款、暂停监管审批、产品扣押、禁令或强制召回、要求召回、更换或退还我们制造的任何产品的成本 或分销、罚款、暂停监管审批、产品扣押、禁令或强制召回 、要求召回、更换或退还我们生产的任何产品的成本 或分销、罚款、暂停监管审批、产品扣押、禁令或实施

我们的收入来源将取决于第三方 报销。

我们产品在国内和国际市场的商业成功与否将在很大程度上取决于使用我们产品的患者是否可以获得第三方保险和报销 。但是,新批准的疗法的保险覆盖范围和报销范围尚不确定 ,因此,即使我们的产品被FDA批准为安全有效,第三方覆盖范围也可能特别难获得。 使用现有批准疗法的患者通常由联邦医疗保险或其他第三方付款人报销产品的全部或部分费用 。联邦医疗保险、医疗补助、医疗保健组织和其他第三方付款人 越来越多地试图通过限制新药的承保范围和报销水平来控制医疗成本, 因此,他们可能无法为这些产品支付足够的费用或提供足够的付款。提交报销申请 审批通常不会在该产品的保密协议提交之前进行,并且可能在保密协议批准后长达几个月的时间内不会批准 。为了获得这些产品的报销安排,我们或我们的商业化合作伙伴可能 必须同意低于我们可能在其他销售渠道收取的净销售价格。政府和第三方付款人控制或降低医疗成本的持续努力 可能会限制我们的收入。最初依赖于我们产品的商业成功可能会使我们的收入特别容易受到任何成本控制或削减努力的影响。

当前和未来的立法可能会增加 我们获得候选产品的市场批准并将其商业化的难度和成本,并影响我们 可能获得的候选产品价格。

在美国和一些外国司法管辖区, 有关医疗保健系统的多项立法和法规变更以及拟议的变更可能会 阻止或推迟我们候选产品的上市审批,限制或规范审批后活动,并影响我们盈利销售候选产品的能力 。已经提出了立法和监管建议,以扩大审批后的要求 ,并限制药品的销售和促销活动。我们不知道是否会颁布额外的立法更改 ,或FDA的法规、指南或解释是否会更改,或者此类更改 可能会对我们候选产品的上市审批产生什么影响(如果有)。此外,美国国会对FDA审批过程的更严格审查可能会大大推迟或阻止上市审批,并使我们受到更严格的产品 标签和上市后测试以及其他要求的影响。

在美国,“联邦医疗保险现代化法案”(“MMA”)改变了联邦医疗保险覆盖和支付医药产品的方式。该立法扩大了老年人购买药品的联邦医疗保险(Medicare) 覆盖范围,并引入了基于药品平均销售价格的新报销方法。 此外,该立法授权联邦医疗保险D部分处方药计划使用处方,在那里他们可以限制任何治疗类别涵盖的药物数量 。由于这项立法和联邦政府扩大了药品的覆盖范围,我们预计将面临控制和降低成本的额外压力。这些成本降低举措和 本立法的其他条款可能会降低我们为候选产品提供的覆盖范围和价格,并可能 严重损害我们的业务。虽然MMA仅适用于联邦医疗保险受益人的药品福利,但私人支付者在设置自己的报销费率时通常遵循 联邦医疗保险覆盖政策和支付限制, MMA导致的任何报销减少都可能导致私人支付者支付的类似减少。

| 19 |

经2010年《医疗保健和教育负担能力调节法》(统称为《医疗保险改革法》)修订的《患者保护和平价医疗法案》 是一部全面的法律,旨在扩大医疗保险的覆盖面,减少或限制医疗支出的增长,加强针对欺诈和滥用的补救措施,为医疗保健和医疗保险行业增加新的透明度要求, 对医疗行业征收新的税费,并实施额外的医疗政策改革。医疗改革法修订了 出于报告目的的“制造商平均价格”的定义,这可能会增加对各州的医疗补助 药品退税金额。此外,该法律对生产或进口品牌处方药产品的公司征收高额年费 。

《医疗改革法》仍需 立法努力废除、修改或推迟该法律的实施。但是,如果《医改法》被废止或修改,或者《医改法》某些方面的实施被推迟,这种废止、修改或延迟 可能会对我们的业务、战略、前景、经营业绩或财务状况产生重大不利影响。我们目前无法 预测医疗改革法的任何废除、修改或延迟实施对我们的全面影响 。由于医疗保险和医疗补助服务中心(Centers for Medicare&Medicaid)和其他机构需要实施重大监管改革,以及实施这些改革所需的众多流程,我们无法预测联邦或州层面将实施哪些医疗保健计划 、任何此类改革的时间或此类改革或任何其他法律或法规将对我们的业务产生的影响 。

此外,自“医疗改革法”颁布以来,美国还提出并通过了其他立法修改。我们预计未来将采取额外的联邦 医疗改革措施,其中任何一项都可能限制联邦和州政府 为医疗产品和服务支付的金额,进而可能显著降低某些开发项目的预计价值 并降低或消除我们的盈利能力。

我们依赖第三方 制造和营销我们推荐的候选产品。如果我们不能与这样的第三方 达成有利的安排,我们的业务和财务状况可能会受到损害。

我们不会生产任何推荐用于商业销售的 候选产品,也没有这样做所需的资源。此外,我们目前没有 自行营销我们的药品的能力。除了我们内部销售团队的努力外,我们已经并打算继续与专业制造公司签订合同,生产我们推荐的候选产品,并与较大的制药公司合作 将我们的产品商业化。在努力将我们推荐的候选产品 商业化的过程中,我们将寻求与第三方达成有利安排,以分销、推广、营销和 销售我们推荐的候选产品。如果我们的内部销售团队无法成功分销、营销和推广我们的 候选产品,并且我们无法与第三方就分销、营销、促销和销售我们推荐的候选产品获得有利的商业条款或安排,我们可能不得不保留促销和营销权,并寻求 开发必要的商业资源,以便将我们推荐的候选药物 推广或共同推广或共同营销到适当的分销渠道,以达到我们要瞄准的特定医疗市场。我们可能无法在此或任何其他基础上 达成任何合作安排。如果我们无法获得有利的合作安排, 或无法开发将我们推荐的候选产品商业化所需的适当资源,我们的 业务和财务状况可能会受到损害。此外,我们还必须雇用更多的员工或顾问。, 由于 我们现有员工在这些领域的经验有限。我们可能没有足够的具备相关技能的员工。 员工数量的任何增加都会增加我们的费用水平,并可能对我们的财务 地位产生不利影响。

此外,我们或我们的潜在商业合作伙伴可能无法成功介绍我们推荐的候选产品,或者此类候选产品可能无法获得患者、医疗保健提供商和保险公司的接受。 此外,我们可能无法确保以优惠的商业条款制造、营销、分销、推广和销售我们推荐的候选产品,从而使我们能够 盈利。在企业合作伙伴进行临床试验的情况下,我们可能无法控制这些临床试验的设计和实施 。

我们可能与我们的合作伙伴发生冲突 ,这可能会延迟或阻止我们候选产品的开发或商业化。

我们可能会与我们的合作伙伴发生冲突,例如 关于临床前或临床数据的解释、里程碑的实现、合同义务的解释 、服务付款、开发义务或我们合作期间开发的知识产权的所有权 。如果与我们的任何合作伙伴发生任何冲突,该合作伙伴可能会采取与我们的最大利益背道而驰的方式。任何此类分歧都可能导致以下一种或多种情况,其中每一种情况都可能延迟或阻止我们候选产品的开发或商业化,进而阻止我们产生收入:合作伙伴的 方不愿意向我们支付我们认为在合作下应支付的里程碑式付款或特许权使用费;在我们的协作活动中产生的关于 知识产权所有权的不确定性,这可能会阻止我们进行 其他合作;合作伙伴不愿意合作开发或制造合作伙伴不愿向我们通报其开发和商业化活动的进展 或允许公开披露这些活动的结果;任何一方发起诉讼或替代争议解决方案以解决争议;或任何一方试图 终止协议。

| 20 |

即使我们的任何候选产品获得监管部门的批准 ,我们也可能无法成功地将该产品商业化,并且我们从其销售中获得的收入(如果有的话) 可能是有限的。

如果获准上市,我们候选产品的商业成功 将取决于医学界对每种产品的接受程度,包括医生、患者 和医疗保健付款人。我们的任何候选产品的市场接受度将取决于许多因素,包括:

| ● | 临床安全性和有效性论证; | |

| ● | 相对方便,给药负担大,便于管理; | |

| ● | 任何不良反应的流行程度和严重程度; | |

| ● | 医生为我们的候选产品开处方的意愿,以及目标患者人群尝试新疗法的意愿; | |

| ● | 与竞争产品相比,我们的候选产品的功效; | |

| ● | 针对我们的候选产品可能获得批准的适应症,推出未来可能出现的任何新产品; | |

| ● | 新的程序或疗法,可能会减少我们的候选产品可能显示出效用的任何适应症的发生率; | |

| ● | 定价和成本效益; | |

| ● | 在适用的治疗和疫苗指南中包括或省略我们的候选产品; | |

| ● | 我们自己或任何未来合作伙伴的销售和营销策略的有效性; | |

| ● | 监管部门批准的标签中包含的限制或警告; | |

| ● | 我们有能力从政府医疗保健计划(包括联邦医疗保险和医疗补助、私人健康保险公司和其他第三方付款人)获得并保持足够的第三方保险或报销,或者从管理治疗药物定价和使用的政府机构获得必要的定价批准;以及 | |

| ● | 患者在没有第三方保险或报销或政府定价批准的情况下自付费用的意愿。 |

如果我们的任何候选产品获得批准, 但没有达到医生、医疗保健付款人和患者足够的接受度,我们可能无法产生足够的 收入,我们可能无法实现或维持盈利。我们向医疗界和第三方付款人宣传候选产品的好处可能需要大量资源,而且可能永远不会成功。

此外,即使我们获得了监管部门的批准, 任何批准的时间或范围都可能禁止或降低我们将候选产品成功商业化的能力。例如,如果审批过程耗时太长,我们可能会错失市场机会,从而使其他公司能够 开发竞争产品或建立市场主导地位。我们最终获得的任何监管批准都可能受到限制,或者 受制于限制或审批后承诺,从而使我们的候选产品在商业上不可行。例如,监管 当局可能会批准我们的任何候选产品的适应症少于或超过我们要求的范围,可能会根据昂贵的上市后临床试验的表现而批准 ,或者可能会批准我们的任何候选产品,其标签 不包括该适应症成功商业化所必需或需要的标签声明。此外,FDA或类似的外国监管机构可能会在审批上附加条件,或要求风险管理计划或REMS 以确保药物的安全使用。如果FDA断定需要REMS,NDA的赞助商必须提交建议的REMS。 如果需要,FDA将不会在没有批准的REMS的情况下批准NDA。REMS可以包括用药指南、医生沟通计划或确保安全使用的要素,例如受限分发方法、患者登记表和其他风险最小化 工具。当新的安全信息出现时,FDA也可能要求批准产品的REMS。 审批或营销方面的任何这些限制都可能限制我们候选产品的商业促销、分销、处方或分发。 此外, 产品审批可能会因不符合法规标准或在产品最初 上市后出现问题而被撤回。上述任何一种情况都可能对我们的候选产品的商业成功造成实质性损害。

FDA关于紧急使用授权的政策 正在演变,可能会限制医疗产品(包括)根据紧急使用授权获得商业化资格的能力 。

我们打算为我们的新冠肺炎产品向食品和药物管理局提交 紧急使用授权(“EUA”)申请。食品和药物管理局有权授予欧盟许可,允许 未经批准的医疗产品在新冠肺炎突发公共卫生事件期间在紧急情况下使用,以诊断、治疗或预防严重或危及生命的疾病或状况 。如果我们的新冠肺炎产品获得欧盟许可,我们将能够在食品和药物管理局批准或批准之前 将产品商业化。然而,FDA对此类提交没有审查截止日期 ,因此,批准EUA提交的任何时间都是不确定的。我们不能保证FDA会及时审查我们的 数据,也不能保证FDA在审查时会接受这些数据。FDA可能会认定我们的数据不足以进行EUA ,需要额外的临床前、临床或其他研究,并拒绝批准我们的申请。此外, FDA可以在确定公共卫生紧急情况不再存在或需要此类授权的情况下撤销EUA。 因此,我们无法预测任何授权的EUA将保留多久。此外,美国食品和药物管理局关于新冠肺炎相关EUA的 政策正在演变,未来可能会限制包括我们的产品在内的医疗产品获得EUA的资格。

| 21 |

我们的产品将面临激烈的竞争, 如果他们不能成功竞争,我们的业务将受到影响。

我们的候选产品面临并将继续面临来自大型制药公司以及学术和研究机构的激烈竞争。我们竞争的行业具有以下特点:(I)快速的技术变革,(Ii)不断发展的行业标准,(Iii)新兴的竞争 和(Iv)新产品的推出。我们的竞争对手已经并可能开发将与我们的产品和技术竞争的产品和技术 。由于几家相互竞争的公司和机构拥有比我们更多的财力,它们可能 能够:(I)提供更广泛的服务和产品线,(Ii)在研发方面进行更大的投资,以及(Iii)进行 更大规模的研发活动。我们的竞争对手也比我们拥有更强的开发能力,在承担产品的临床前和临床测试、获得监管批准以及制造和营销医药产品方面拥有更丰富的经验 。他们也比我们有更高的知名度和更好的客户接触。

涉及我们产品的不良事件 可能会导致FDA或其他监管机构推迟或拒绝批准我们的产品,或者导致产品召回,从而 损害我们的声誉、业务和财务业绩。

一旦产品获得批准或批准, 该机构有权要求在出现不良副作用、材料缺陷或设计或制造缺陷的情况下召回商业化产品。就FDA而言,要求召回的权力必须基于FDA认定该产品有可能导致严重伤害或死亡的 。如果在产品中发现任何实质性缺陷,制造商可以根据自己的 倡议召回产品。由于不良副作用、杂质或其他产品污染、制造 错误、设计或标签缺陷或其他缺陷和问题,我们 或我们的某个经销商可能会进行政府强制或自愿召回。召回我们的任何产品都会转移管理和财务资源,并对我们的财务状况和运营结果产生不利影响。此外,FDA要求 某些类别的召回必须在召回开始后十个工作日内上报FDA。公司被要求保留某些召回记录,即使这些召回不需要向FDA报告。我们可能会在未来启动涉及我们产品的自愿召回 ,我们认为这些召回不需要通知FDA。如果FDA不同意我们的决定, 他们可以要求我们将这些行为报告为召回。未来的召回声明可能会损害我们在客户中的声誉 并对我们的销售产生负面影响。此外,FDA可能会采取执法行动,因为在召回进行时没有报告召回事件 。

如果我们不遵守医疗保健 法规,我们可能面临重大执法行动,包括民事和刑事处罚,我们的业务、运营 和财务状况可能会受到不利影响。

我们可能会受到联邦政府和我们开展业务所在州的医疗欺诈和 虐待法和患者隐私法的约束。这些法律包括:

| ● | 联邦医疗保健计划反回扣法,除其他事项外,禁止个人直接或间接索取、收受或提供报酬,以诱使个人推荐某项物品或服务,或购买或订购商品或服务,这些费用可根据联邦医疗保健计划(如联邦医疗保险和医疗补助计划)支付; | |

| ● | 1993年“综合预算调节法”(42 U.S.C.§1395nn)(“斯塔克法”)禁止医生转介“指定健康服务” ,这些服务全部或部分由联邦医疗保险或医疗补助支付给医生或医生的直系亲属拥有投资权益或其他财务关系的实体,但有几个例外情况。斯塔克法还禁止 对根据被禁止的推荐提供的服务收费。有几个州已经颁布了类似斯塔克法的法律。这些 州法律可能涵盖所有(不仅仅是联邦医疗保险和医疗补助)患者。在过去的几年里,许多联邦医疗改革提案 都试图将斯塔克法案扩大到覆盖所有患者。如果我们违反了斯塔克定律,我们的财务业绩和运营可能会受到不利影响 。对违规行为的处罚包括拒绝支付服务费用、重大民事罚款、 以及将其排除在联邦医疗保险和医疗补助计划之外。 | |

| ● | 联邦虚假报销法,除其他事项外,禁止个人或实体故意提交或导致提交虚假或欺诈性的联邦医疗保险、医疗补助或其他第三方支付者的付款索赔,该法律可能适用于像我们这样向客户提供编码和账单信息的实体; | |

| ● | 1996年《联邦医疗保险可携带性和责任法案》、《经济和临床健康信息和技术法案》及其实施条例(45 C.F.R.第160、162和164部分,经修订)(“HIPAA”),对隐私、安全和传输受保护的健康信息(包括个人可识别的健康信息、人口统计数据、病史和检测结果)提出了某些要求;(##* | |

| ● | 美国食品药品监督管理局严格监管药品制造和产品营销,禁止制造商销售药品以供标签外使用,并监管药品样本的分发;以及 | |

| ● | 州法律等同于上述每一项联邦法律,如斯塔克法、反回扣和虚假索赔法(可能适用于任何第三方付款人(包括商业保险公司)报销的项目或服务),以及在某些情况下管理健康信息隐私和安全的州法律,其中许多法律在很大程度上彼此不同,通常不会被联邦法律先发制人,从而使合规工作复杂化。 |

如果我们的运营被发现违反了上述任何法律或适用于我们的任何政府法规,我们可能会受到惩罚,包括 民事和刑事处罚、损害赔偿、罚款以及缩减或重组我们的运营。对我们业务的任何处罚、损害赔偿、罚款、 缩减或重组都可能对我们的业务运营能力和财务业绩产生不利影响。 虽然合规计划可以降低因违反这些法律而受到调查和起诉的风险,但风险无法 完全消除。任何针对我们违反这些法律的行为,即使我们成功地进行了辩护,也可能导致 我们招致巨额法律费用,并转移管理层对我们业务运营的注意力。此外,实现并持续遵守适用的联邦和州隐私、安全和欺诈法律可能代价高昂。

| 22 |

如果我们赖以制定和制造候选产品的第三方合同制造组织(CMO)不履行职责、 未按照我们的规范生产或未遵守严格的规定,我们的临床前研究或临床 试验可能会受到不利影响,我们候选产品的开发可能会延迟或终止,或者我们可能会产生重大的额外费用 。

我们不拥有或运营任何制造设施 。我们依赖并打算继续依赖CMO来制定和生产我们的临床前和临床材料。 我们对CMO的依赖使我们面临一系列风险,其中任何一种风险都可能延迟或阻止我们完成临床前研究或临床试验,或者延迟或阻止我们候选产品的监管批准或商业化,导致成本上升,或剥夺 我们潜在的产品收入。其中一些风险包括:

| ● | 我们的CMO未能开发出可接受的配方来支持我们候选产品的后期临床试验或商业化; | |

| ● | 我们的CMO未能根据我们的规格、FDA的cGMP要求或其他可能被我们或FDA认为不适合我们的临床试验的材料生产我们的候选产品; | |

| ● | 我们的首席营销官无法扩大候选产品的规模,增加候选产品的容量,或重新制定候选产品的形式。我们可能会遇到供应短缺,或者我们的产品制造成本可能会增加到可能对我们的候选产品的成本产生不利影响的地步。我们不能保证我们的CMO能够以合适的规模生产我们的候选产品,或者我们能够找到我们可以接受的替代制造商来这样做; | |

| ● | 我们的首席营销官把制造自己的产品或其他客户的产品放在首位; | |

| ● | 我们的CMO未能按约定履行职责或不再营业;以及 | |

| ● | 我们CMO的工厂因监管制裁、自然灾害、卫生流行病或其他原因而关闭。 |

药品制造商将 接受FDA、美国药品监督管理局以及相应的州和外国机构的持续定期检查,以确保严格遵守FDA规定的cGMP、其他政府法规和相应的外国标准。 虽然我们有义务审核其业绩,但我们无法控制我们的CMO是否遵守这些法规和标准 。如果我们的任何CMO或我们未能遵守适用的法规,可能会对我们或CMO实施制裁 。这些制裁可能包括罚款、禁令、民事处罚、政府未给予药品上市前批准 、延迟、暂停或撤回批准、扣押或召回产品、运营限制和刑事 起诉,其中任何一项都可能对我们的业务产生重大不利影响。

如果我们需要更改我们的 CMO,我们的临床前研究、临床试验或候选产品的商业化可能会被推迟、受到不利的 影响或终止,或者这样的更改可能会导致成本大幅上升。

我们的产品制造过程中的各个步骤 候选产品可能需要独家采购。根据cGMP,更换制造商可能需要重新验证制造流程和程序,并可能需要进一步的临床前研究或临床试验,以证明不同制造商生产的材料 之间的可比性。更改我们当前或未来的CMO对我们来说可能很困难,而且成本可能很高,这可能会 导致我们在较长时间内无法生产我们的候选产品,从而延迟我们候选产品的开发 。此外,为了在CMO发生变化时保持我们的开发时间线,我们可能会 产生更高的生产候选产品的成本。

美国的医疗改革。

在美国,已经并将继续对医疗保健系统进行多项立法和法规更改以及拟议的更改,这些更改可能会影响 制药商未来的运营结果。特别是,在联邦和州一级已经并将继续有多项旨在降低医疗成本的举措 。最近,2010年3月颁布了《平价医疗法案》(“ACA”),其中包括显著改变政府和私营保险公司为医疗提供资金的方式 的措施。ACA中对制药和生物技术行业最重要的条款如下:

| ● | 对生产或进口某些品牌处方药和生物制剂的任何实体收取的不可抵扣的年度费用,根据这些实体在某些政府医疗保健项目中的市场份额在这些实体之间分摊; | |

| ● | 执行联邦医生支付透明度要求,有时被称为“医生支付阳光法案”; | |

| ● | 后续生物制品的许可框架; | |

| ● | 一个新的以患者为中心的结果研究所,以监督、确定优先事项,并进行临床疗效比较研究,同时为此类研究提供资金; |

| 23 |

| ● | 在医疗保险和医疗补助服务中心建立医疗保险创新中心,以测试创新的支付和服务交付模式,以降低医疗保险和医疗补助支出,可能包括处方药支出; | |

| ● | 根据医疗补助药品退税计划,将制造商必须支付的法定最低退税金额提高到大多数品牌药品和仿制药平均价格的23.1%和13%,并将创新药物的总退税金额限制在平均制造商价格的100%; | |

| ● | 一种新的方法,用于计算某些药物和生物制品(包括我们的候选产品)在医疗补助药品退税计划下的回扣,这些药物和生物制品是吸入、输液、滴注、植入或注射的; | |

| ● | 将制造商的医疗补助退税责任扩大到向参加医疗补助管理保健组织的个人分发的承保药品; | |

| ● | 扩大医疗补助计划的资格标准,其中包括允许各州为更多的个人提供医疗补助,并为收入低于联邦贫困水平133%的个人增加新的强制性资格类别,从而潜在地增加制造商的医疗补助回扣责任; | |

| ● | 新的联邦医疗保险D部分承保缺口折扣计划,制造商必须同意在承保间隔期内向符合条件的受益人提供适用品牌药品谈判价格50%的销售点折扣,作为制造商的门诊药物在联邦医疗保险D部分承保的条件;以及 | |

| ● | 扩大公共卫生计划下有资格享受折扣的实体。 |

ACA的一些条款尚未实施,ACA的某些方面存在法律和政治挑战。行政部门 签署了两项行政命令和其他指令,旨在推迟、规避或放宽ACA规定的某些要求 。与此同时,国会正在审议废除或废除并取代全部或部分ACA的立法。虽然国会尚未通过废除立法,但2017年的减税和就业法案包括一项条款, 从2019年1月1日起废除ACA对未能 在一年的全部或部分时间内维持合格医疗保险的某些个人实施的基于税收的分担责任付款,这通常被称为“个人 强制要求”。国会可能会考虑其他立法,以废除或取代ACA的内容。

有关实施ACA的许多细节尚未确定,目前,ACA将对 制药商产生的全部影响仍不清楚。拜登总统于2021年1月28日发布的关于加强医疗补助和平价医疗法案的行政命令 加剧了这种不确定性,该命令表明, 即将上任的拜登政府可能会大幅修改ACA,并可能撤销 特朗普政府实施的任何变化。拜登总统也有可能以可能影响我们行动的方式进一步改革ACA和其他联邦项目。拜登政府已经表示,其政府的目标是 扩大和支持医疗补助和ACA,并使人们能够获得和负担得起高质量的医疗保健。受政府资助的保险覆盖的患者潜在增加 可能会影响我们的定价。此外,拜登政府可能会进一步加强对药品定价的审查。

此外, 2018年12月14日,德克萨斯州一名地区法院法官裁定,ACA整体违宪,因为对未能在一年的全部或部分时间内保持合格医疗保险的某些个人的税收 处罚,通常称为 “个人强制令”。此外,2019年12月18日,美国第五巡回上诉法院裁定个人强制令违宪,并将案件发回地区法院,以确定ACA的其余 条款是否也无效。美国最高法院目前正在审查此案,但还不清楚何时会做出裁决。目前也不清楚最高法院的裁决、其他此类诉讼以及拜登政府的医疗改革措施 将如何影响ACA。我们无法预测美国或国外未来的立法或行政或行政行动可能产生的政府监管的可能性、性质或程度 。我们预计 未来将采取其他州和联邦医疗改革措施,其中任何一项都可能限制联邦和州政府为医疗产品和服务支付的金额 。此外,拜登政府,包括他提名的国土安全部部长人选,已经表示降低处方药价格是当务之急,但我们还不知道政府将采取什么 步骤,或者这些步骤是否会成功。

此外,ACA中生物仿制药条款的适用性也存在不确定性。FDA已经发布了几个关于生物仿制药的指导性文件,但没有实施 法规。在过去的几年里,已经批准了一些生物相似的申请。 最终颁布的法规及其实施可能会对制药商的经营方式产生相当大的影响 ,可能需要改变当前的策略。生物相似是一种生物制品,其安全性、纯度和效力在安全性、纯度和效力方面与批准药物高度相似,尽管其临床非活性成分略有不同,但在临床上没有 有意义的差异。 生物相似物是指与批准药物高度相似的生物制品,尽管其临床非活性成分略有不同,且在安全性、纯度和效力方面没有 有意义的区别。

各个州在通过立法和实施旨在控制药品和生物制品定价的法规(包括价格或患者报销限制、折扣、对某些产品准入的限制、营销成本披露 和透明度措施)以及鼓励从其他国家进口和批量采购方面越来越积极 。第三方付款人对付款金额的法律强制价格控制 或其他限制可能会损害制药制造商的业务、运营结果 、财务状况和前景。此外,地区医疗当局和个别医院越来越多地 使用招标程序来确定哪些药品和供应商将包括在其处方药 和其他医疗保健计划中。这可能会降低对某些产品的最终需求或给产品定价带来压力,这可能会 对制药制造商的业务、运营结果、财务状况和前景产生负面影响。

| 24 |

此外,鉴于最近联邦和州政府旨在降低医疗总成本的举措,国会和州立法机构可能会继续 将重点放在医疗改革、处方药和生物制品的成本以及医疗保险和医疗补助计划的改革上。 虽然没有人能预测任何此类立法的全部结果,但这可能会导致药品和生物制品的报销减少, 这可能会进一步加剧整个行业降低处方药价格的压力。这可能会损害制药商的 创收能力。从外国进口或再进口药品到美国的增加 美国可能会对制药制造商为产品定价的能力带来竞争压力, 这反过来可能会对业务、运营结果、财务状况和前景产生不利影响。制药商 可能会选择不在外国司法管辖区寻求批准或销售产品,以最大限度地降低再次进口的风险, 这也可能会减少产品销售的收入。也有可能采用其他具有类似 效果的立法提案。

此外,监管机构对证明安全性和有效性所需的数据和结果的 评估可能会随着时间的推移而变化,并可能受到许多 因素的影响,例如新信息的出现(包括有关其他产品的新信息)、不断变化的政策和机构资金、人员 和领导力。我们无法确定未来监管环境的变化对我们的 业务前景是有利还是不利。例如,FDA对上市审批申请的平均审查时间可能会受到多种因素的影响,包括预算和资金水平以及法律、法规和政策的变化。

我们的信息技术 基础设施和/或物理建筑面临的安全威胁可能使我们承担责任,并损害我们的声誉和业务。

对于我们的业务战略来说, 我们的技术和网络基础设施以及我们的物理建筑保持安全是至关重要的,并且我们的客户和公司 合作伙伴认为我们是安全的。然而,尽管采取了安全措施,任何网络基础设施都可能容易受到黑客的网络攻击 和其他安全威胁。我们可能面临网络攻击,试图渗透我们的网络安全,破坏或以其他方式禁用我们的研究、产品和服务,盗用我们或我们客户和合作伙伴的专有信息( 可能包括个人身份信息),或者导致我们的内部系统和服务中断。尽管采取了安全措施 ,但我们也不能保证物理建筑的安全。物理建筑渗透或任何网络攻击都可能 对我们的声誉造成负面影响,损害我们的网络基础设施以及我们部署产品和服务的能力,损害我们与受影响客户和合作伙伴的 关系,并使我们承担财务责任。

此外,还有许多州、联邦和国际法律保护健康信息和个人数据的隐私和安全。例如,HIPAA 对医疗保健提供者、医疗信息交换所和医疗保险计划或集体覆盖的实体使用和披露个人医疗信息施加限制,并授予个人有关其健康信息的权利 。HIPAA还对向医疗保健提供者和其他承保实体提供服务的个人 和实体施加合规义务和相应的处罚。作为2009年美国复苏和再投资法案(“ARRA”)的一部分,HIPAA的隐私和安全条款进行了修订。根据HIPAA,ARRA还大幅增加了对不当使用或披露个人健康信息的处罚 ,并将执法权力扩大到州总检察长。经ARRA修订并随后于2013年通过的最终综合规则,HIPAA还 在某些健康信息被不当访问或披露的情况下对承保实体施加通知要求,向个人、联邦监管机构以及在某些情况下向地方和国家媒体提出通知要求 。如果根据美国卫生与公众服务部制定的加密或其他标准,被不当使用或披露的健康信息被认为是安全的 ,则根据HIPAA无需通知。大多数州都有 法律要求在个人信息被泄露时通知受影响的个人和/或州监管机构, 这是比HIPAA保护的健康信息更广泛的信息类别。许多州法律对数据安全提出了重要的要求 , 例如加密或强制性合同条款,以确保持续保护个人信息。美国以外的活动 牵涉到当地和国家的数据保护标准,强加额外的合规性要求,并因不遵守而产生 额外的强制执行风险。我们可能需要投入大量资金和其他资源,以确保 持续遵守适用的隐私和数据安全法律,防范安全漏洞和黑客,或缓解此类漏洞造成的问题 。

与我们的知识产权相关的风险

我们依赖 各种许可方授予我们的许可,如果这些许可方没有充分保护此类许可,我们的业务可能会受到损害。

我们已经并可能在未来 就我们的候选产品签订许可和再许可协议。我们对许可人的活动 控制有限,我们依赖我们的许可人保护他们的知识产权,包括我们许可证涵盖的专利。 我们不能确定我们的许可人进行的活动是否已经或将会遵守适用的法律和法规 。此外,对于我们的许可人是否以及以何种方式强制执行 或保护我们许可的专利不受第三方的攻击,我们没有或仅有有限的控制或投入。如果我们自己强制执行或保护专利,我们的许可人可能不会像 那样积极地捍卫我们许可的专利。此外,我们的许可方不一定会在我们认为执法最符合我们利益的情况下寻求执法 。例如,我们的许可方可能不会对 不是该许可方的直接竞争对手的我们的竞争对手强制实施专利。如果我们的许可内知识产权被发现无效 或无法强制执行,则我们的许可方可能无法针对我们的竞争对手强制实施这些专利。此外,如果我们未能 履行许可协议规定的义务,许可方可以终止许可协议。此外,如果我们 未能履行我们的从属许可协议下的义务,或者我们的从属许可方未能履行其对许可方的义务,则该 许可方可以终止许可协议,从而终止我们的从属许可协议。

| 25 |

我们的业务有赖于我们保护 和保护关键知识产权。

虽然我们不拥有且仅许可知识产权 ,但就我们开发知识产权的程度而言,我们的商业成功在一定程度上将取决于在美国和其他司法管辖区获得和维护我们技术的 专利、商业秘密、版权和商标保护 以及成功实施和保护此类知识产权以抵御第三方挑战。我们只能 保护我们的知识产权不被第三方未经授权使用,保护范围仅限于有效且可强制执行的知识产权保护,如专利或商业秘密。我们特别重视重大新技术、产品和工艺的专利 和商业秘密保护。此外,未来对我们专有权的保护程度 还不确定,因为法律手段只能提供有限的保护,可能无法充分保护我们的权利 或允许我们获得或保持我们的竞争优势。此外,对于目前处于早期开发阶段的产品,我们的专有权未来的保护程度还不确定,因为我们无法预测这些产品中的哪些最终会进入商业市场 ,或者这些产品的商业版本是否会采用专有技术。

我们行业的专利地位高度不确定,涉及复杂的法律和事实问题。

我们行业的专利地位高度 不确定,涉及复杂的法律和事实问题。因此,我们无法预测我们的专利或第三方专利可能允许或强制执行的权利要求的广度。例如,我们或我们的许可人可能不是第一个使我们的未决专利申请和已颁发专利适用的 发明;我们或我们的许可人可能不是 第一个为这些发明提交专利申请的人;其他人可能独立开发类似或替代技术 或复制我们的任何技术;我们的任何未决专利申请或我们许可人的未决专利申请 都可能不会产生已颁发的专利;我们颁发的专利和许可方颁发的专利可能不会为商业上可行的技术提供基础 ,或者不会为我们提供任何竞争优势,或者可能会受到第三方的挑战并使其失效 ;并且,我们可能不会开发其他可申请专利的专有技术。因此,我们拥有和许可的 专利可能无效,我们可能无法获得并强制执行专利,也无法对我们技术的全部 商业范围进行商业秘密保护。我们无法做到这一点的程度可能会对我们的业务造成实质性的损害。

我们或我们的许可方已经并将 继续为某些产品申请专利。此类申请可能不会导致授予任何专利,并且目前持有或可能颁发的任何专利 可能无法为我们提供充分的竞争保护。此外,颁发给我们或许可给我们的专利 可能会被成功挑战。在这种情况下,如果我们因为 这类专利而拥有优先竞争地位,我们所拥有的任何优先地位都将丧失。如果我们无法确保或继续保持首选的 地位,我们可能会受到非专利产品销售的竞争。未能接收、无法保护或 我们的任何候选产品的医疗用途、制造、配对和标签的专利过期可能会对我们的业务和运营造成不利的 影响。

颁发给我们或许可给我们的专利可能会被其他公司的产品或过程侵犯 。针对侵权者强制执行我们的专利权的成本可能会很高, 如果需要这样的强制执行,我们目前没有财力资助这类诉讼。此外,这样的诉讼可能会持续数年,时间要求可能会干扰我们的正常运营。在制药业,已有大量诉讼和其他 诉讼涉及专利和其他知识产权。我们可能成为专利 诉讼和其他诉讼的一方。任何专利诉讼的成本对我们来说都可能是巨大的,即使解决方案对我们有利。 我们的一些竞争对手可能比我们更有效地承受此类诉讼的成本,因为他们的财力要大得多。诉讼也可能会占用大量的管理时间。

未获专利的商业秘密、改进、保密的技术诀窍和持续的技术创新对我们的科学和商业成功非常重要。尽管我们试图 并将继续尝试通过依赖商业秘密法律以及使用与我们的公司合作伙伴、合作者、员工和顾问的保密 协议以及其他适当方式来保护我们的专有信息,但这些措施可能 不能有效地防止我们的专有信息泄露,而且在任何情况下,其他人可能会独立开发或获得对相同或类似信息的 访问权限。

如果我们被发现侵犯了他人拥有的专利或商业秘密 ,我们可能会被迫停止或更改我们的产品开发工作,获得继续 开发或销售我们的产品的许可证,和/或支付损害赔偿金。

我们的制造流程和潜在产品 可能侵犯已授予或可能授予竞争对手、大学或其他机构的专利的专有权,或这些个人和实体的商业机密 。随着制药行业的扩张和更多专利的颁发, 我们的工艺和潜在产品可能会引发侵犯他人专利或商业机密的索赔的风险增加。这些其他 人员可以对我们提起法律诉讼,要求我们赔偿损失,并要求对受影响的产品或工艺进行临床测试、制造和营销 。如果上述任何操作成功,除了任何潜在的损害赔偿责任外, 我们可能需要获得许可证才能继续进行临床测试、制造或营销受影响的产品 或使用受影响的流程。所需的许可证可能无法以可接受的条款提供(如果有的话),并且诉讼结果 不确定。如果我们卷入诉讼或其他诉讼,可能会消耗我们很大一部分财务 资源和我们人员的努力。

| 26 |

我们有能力保护和执行我们可能获得的任何 专利,但不能保证我们将获得将此类专利商业化的权利。

专利是授予发明家及其所有权继承人的有限垄断权,以换取一项新的、不明显的发明的制造和披露。这种 垄断具有有限的期限,但在有效期间,允许专利持有者阻止其他人制造和/或使用他的发明。 虽然专利授予持有者排除他人的权利,但它不是将发明商业化的许可证,在这种情况下,可能需要 其他许可才能允许商业化。例如,一种药物没有FDA的适当授权 就不能上市,无论该产品是否存在专利。此外,如果该发明侵犯了另一方的有效专利权,即使该发明本身已获得专利,也不能 将其商业化。

我们依靠保密协议 来保护我们的商业秘密。如果我们的员工或其他方违反了这些协议,我们的竞争对手可能会 知道我们的商业秘密。

我们依赖商业秘密,我们希望通过与员工和其他各方签订保密协议来保护商业秘密 。如果违反这些协议,我们的竞争对手可能会 获取并使用我们的商业机密来获得相对于我们的竞争优势。我们可能没有针对竞争对手的任何补救措施 我们可能获得的任何补救措施可能不足以保护我们的业务或补偿我们的破坏性披露。 此外,我们可能需要花费资源来保护我们的利益不受他人侵犯。

公司面临的相关风险

通过收购新药候选药物的权利,我们已经并可能继续 扩大我们的业务,这可能会扰乱我们的业务,损害我们的财务状况 ,还可能稀释现有股东在我们公司的所有权利益。

我们的业务战略包括扩展我们的 产品和能力,我们可能会寻求收购更多候选药物或技术来实现这一目标。收购涉及 许多风险,包括大量现金支出;可能稀释股权证券的发行;产生债务和或有负债,其中一些在收购时可能很难或不可能识别; 吸收收购的技术或被收购公司的运营的困难;将我们管理层的注意力从其他业务上转移 ;进入我们的直接经验有限或没有直接经验的市场的风险;以及我们的关键员工或被收购公司的关键员工可能 流失

我们不能向您保证任何收购都会 为我们带来短期或长期利益。我们可能会误判被收购产品、公司或企业的价值或价值。 此外,我们未来的成功在一定程度上取决于我们管理与收购相关的快速增长的能力。我们 不能向您保证,我们能够将我们的业务与收购的产品、业务或公司的业务相结合 ,或者取得成功。此外,发展或扩大我们的业务或任何收购的产品、业务或公司 可能需要我们进行大量的资本投资。我们可能没有这些必要的资金,或者这些资金可能无法以可接受的条款或根本无法提供给我们 。我们还可能寻求通过出售我们的优先股或普通股来筹集资金,这可能会 稀释每个现有股东在本公司的所有权权益。

我们从事的任何国际业务 都可能使我们面临美国以外业务固有的风险。

我们可能会寻求为 在我们认为会产生重大商机的国外市场获得市场许可。然而,即使在商业化合作伙伴的合作下,在外国进行药物开发也存在固有的风险,包括但不限于:人员配备、资金和管理外国业务方面的困难 ;监管要求的意外变化;出口限制;关税 和其他贸易壁垒;保护、获取、执法和提起知识产权诉讼的困难;货币汇率波动 ;以及潜在的不利税收后果。如果我们遇到上述任何困难, 或任何其他困难,我们的国际发展活动和我们的整体财务状况可能会受到影响,并导致我们 减少或停止我们的国际发展和注册努力。

我们可能无法成功招聘和 留住包括高管在内的关键员工。

我们未来的运营和成功在很大程度上取决于我们管理团队的实力。我们在很大程度上依赖于我们管理团队中每位成员的持续服务 。因此,如果我们管理团队中的任何成员终止与我们的雇佣关系,这种离职可能会对我们的业务产生重大的 不利影响。此外,我们未来的成功取决于我们识别、吸引、聘用或聘用、留住 和激励其他合格的财务、管理、技术、临床和监管人员的能力。不能保证 市场上会有这些专业人员,也不能保证我们能够留住现有的专业人员或满足或 继续满足他们的薪酬要求。此外,与此类薪酬相关的成本基础(可能包括 股权薪酬)可能会大幅增加,这可能会对我们产生重大不利影响。如果不能建立和维护有效的管理团队和员工队伍,可能会对我们运营、发展和管理业务的能力产生不利影响。

| 27 |

在扩展业务的同时管理我们的增长 可能会使我们的资源紧张。

我们预计将快速增长,以支持我们候选药物的 额外的、更大的、可能是国际化的关键临床试验,这将给我们的财务、管理和运营资源带来巨大的 压力。为了有效实现和管理增长,我们必须继续 改进和扩大我们的运营和财务管理能力。此外,我们还需要增加人员配备,并 培训、激励和管理我们的员工。所有这些活动都将增加我们的费用,并可能需要我们比预期更早地筹集额外的 资金。如果不能有效地管理增长,可能会损害我们的业务、财务状况或运营结果。

如果成功 就未投保的责任向我们提出产品责任索赔,或者此类索赔超出了我们的保险覆盖范围,我们可能会被迫支付巨额 损害赔偿金,这可能会对我们的业务造成实质性损害。

在临床试验和任何经批准的药品销售中使用我们现有或未来的任何候选产品 都可能使我们承担重大产品责任 索赔。我们目前没有产品责任保险,但我们打算投保此类保险。此类保险 可能无法保护我们免受未来可能针对我们提出的任何或全部产品责任索赔。我们可能无法 以商业合理的成本或足够的 金额或范围购买或维持足够的产品责任保险范围,以保护我们免受潜在损失。如果向我们提出产品责任索赔,我们可能需要 支付法律费用和其他费用来为索赔辩护,以及因成功向我们提出索赔而获得的未涵盖的损害赔偿 。如果我们的候选产品被FDA或其他监管机构批准销售并商业化, 我们可能需要大幅增加产品责任保险金额。为任何一个或多个产品责任索赔辩护 可能需要我们花费大量的财务和管理资源,这可能会对我们的业务产生不利影响。

我们的业务可能会受到持续的冠状病毒大流行的不利影响 。

新型冠状病毒(新冠肺炎)的爆发演变成一场全球大流行。冠状病毒已经蔓延到世界许多地区。冠状病毒对我们业务和运营业绩的影响程度 将取决于高度不确定且无法准确预测的未来发展,包括可能出现的有关冠状病毒的新信息,以及遏制冠状病毒或处理其影响的措施等。

如果冠状病毒 继续传播,我们的业务运营可能会延迟或中断。例如,我们的临床试验可能会受到大流行的影响 。站点启动、参与者招募和登记、参与者剂量、临床试验材料的分发、 研究监控和数据分析可能会因医院或大学政策、联邦、州或 地方法规的变化、医院资源用于大流行工作的优先顺序或其他与大流行相关的原因而暂停或延迟。如果 冠状病毒继续传播,一些参与者和临床调查人员可能无法遵守临床试验方案。 例如,隔离或其他旅行限制(无论是自愿的还是必需的)可能会阻碍参与者的行动,影响赞助商 访问研究地点,或者中断医疗服务,我们可能无法进行临床试验。此外,如果冠状病毒大流行的传播 继续下去,我们的运营受到不利影响,根据现有协议,我们可能会面临延迟、违约和/或无法履行的风险 ,这可能会增加我们的成本。这些增加的成本可能无法完全收回或无法由保险支付。

与大流行相关的感染和死亡 可能会扰乱美国的医疗保健和医疗保健监管系统。此类中断可能会 将医疗资源从我们的临床试验中分流出来,或者严重延迟FDA对我们临床试验的审查和/或批准。如果这些中断发生,它 尚不清楚这些中断可以持续多久。此类中断导致我们的 临床试验延长或取消优先顺序或监管审查延迟,都可能严重影响我们候选产品的开发和研究 。

我们目前利用 第三方来制造原材料等。如果用于生产我们候选产品的材料的供应链中的任何第三方 受到冠状病毒爆发的限制的不利影响, 我们的供应链可能会中断,从而限制我们生产用于临床试验和研究的候选产品的能力 和开发运营。

如果有就地避难所订单 或其他强制当地旅行限制,我们从事研发或制造活动的员工可能 无法进入他们的实验室或制造场所,我们的核心活动可能会受到严重限制或减少, 可能会持续很长一段时间。

冠状病毒 的传播已在全球范围内造成广泛影响,包括企业和政府实施的旅行和检疫政策 ,可能会对我们的业务产生实质性的经济影响。虽然大流行带来的潜在经济影响 及其持续时间可能很难评估或预测,但它已经造成并很可能导致全球金融市场进一步严重中断,这可能会降低我们获得资本的能力,无论是以有利的条件还是以有利的条件 。此外,冠状病毒传播导致的经济衰退、萧条或其他持续的不利市场事件 可能会对我们的业务和我们普通股的价值造成实质性的不利影响。

当前大流行或任何其他卫生流行病的最终影响是高度不确定的,可能会发生变化。我们尚不清楚对我们的业务、我们的临床试验、我们的研究计划、医疗保健系统或全球经济造成的潜在延误或影响的全面程度 。但是,这些影响可能会对我们的运营产生实质性影响,我们将继续密切关注情况 。

| 28 |

与我们普通股相关的风险

我们普通股的价格可能会有很大波动。

您应该认为投资我们的普通股 是有风险的,并且只有在您能够承受投资市值的重大损失和大幅波动的情况下才应该投资我们的普通股 。除了本“风险因素”一节和本10-K表格年度报告中提到的其他风险之外,可能导致我们普通股市场价格波动的一些因素包括:

| ● | 股东、高管和董事出售我们的普通股; | |

| ● | 本公司普通股交易量的波动性和局限性; | |

| ● | 我们有能力获得资金来进行和完成研究和开发活动,包括但不限于我们的临床试验和其他商业活动; | |

| ● | 我们或我们的竞争对手推出新产品的时机和成功,或我们行业竞争动态的任何其他变化,包括竞争对手之间的整合; | |

| ● | 我们吸引新客户的能力; | |

| ● | 我们有能力获得资源和必要的人员来按我们期望的时间表进行临床试验; | |

| ● | 我们的候选产品的临床试验的开始、登记或结果; | |

| ● | 改变我们候选产品的开发状况; | |

| ● | 与监管机构对我们计划中的临床前和临床试验的审查有关的任何延误、不利发展或被认为是不利的发展; | |

| ● | 我们提交研究或产品审批的任何延误或不利的监管决定,包括未能获得监管部门对我们的候选产品的批准; | |

| ● | 与使用我们的候选产品相关的意想不到的安全问题; | |

| ● | 资本结构或股利政策的变化、未来的证券发行和股东出售大量普通股; |

| ● | 我们的现金头寸; | |

| ● | 有关融资努力的公告和活动,包括债务和股权证券; | |

| ● | 无法进入新市场或开发新产品; | |

| ● | 声誉问题; | |

| ● | 宣布我们或我们的竞争对手的收购、合作、合作、合资企业、新产品、资本承诺或其他活动; | |

| ● | 我们开展业务的地区或任何地区的总体经济、政治和市场状况的变化; | |

| ● | 行业状况或观念的变化; | |

| ● | 分析师研究报告、推荐和更改建议、目标价格以及撤回承保范围; | |

| ● | 关键人员的离任和补充; |

| ● | 与知识产权、所有权、合同义务有关的纠纷和诉讼; | |

| ● | 适用的法律、规则、法规或会计惯例以及其他动态的变化;以及 | |

| ● | 其他事件或因素,其中许多可能是我们无法控制的,包括但不限于,流行病,如新冠肺炎、战争或其他天灾。 |

此外,如果我们 行业或与我们行业相关的行业或整个股票市场的股票市场遭遇投资者信心丧失,我们普通股的交易价格 可能会因为与我们的业务、财务状况和运营结果无关的原因而下降。 如果发生上述任何一种情况,可能会导致我们的股价下跌,并可能使我们面临诉讼,即使失败, 也可能会付出高昂的辩护成本,并分散管理层的注意力。

| 29 |

我们可能会收购其他公司或技术, 这可能会分散我们管理层的注意力,导致对我们股东的稀释,并以其他方式扰乱我们的运营 并对我们的经营业绩产生不利影响。

我们未来可能寻求收购或投资于我们认为可以补充或扩展我们的服务、增强我们的技术 能力或以其他方式提供增长机会的业务、应用和服务或技术。追求潜在的收购可能会转移管理层的注意力 ,并导致我们在确定、调查和寻求合适的收购时产生各种费用,无论这些收购是否已经完成 。

此外,我们没有任何收购其他业务的经验 。如果我们收购其他业务,我们可能无法成功整合收购的人员、运营 和技术,或者无法在收购后有效管理合并后的业务。由于多种因素,我们也可能无法从收购的业务中获得 预期的好处,包括:

| ● | 无法以有利可图的方式整合或受益于所获得的技术或服务; | |

| ● | 与收购相关的意外成本或负债; | |

| ● | 难以整合被收购企业的会计制度、业务和人员; | |

| ● | 与支持遗留产品和托管被收购企业的基础设施相关的困难和额外费用; | |

| ● | 难以将被收购企业的客户转换到我们的平台和合同条款上,包括被收购公司在收入、许可、支持或专业服务模式方面的差异; | |

| ● | 将管理层的注意力从其他业务上转移; | |

| ● | 收购对我们与业务合作伙伴和客户之间现有业务关系的不利影响; | |

| ● | 关键员工的潜在流失; | |

| ● | 使用我们业务其他部分所需的资源;以及 | |

| ● | 使用我们可用现金的很大一部分来完成收购。 |

此外,我们收购的公司的很大一部分收购价格 可能会分配给收购的商誉和其他无形资产,这些资产必须至少每年评估一次减值 。未来,如果我们的收购不能产生预期回报,我们可能需要根据此减值评估流程对我们的 运营结果进行计提,这可能会对我们的运营结果产生不利影响。收购 还可能导致股权证券的稀释发行或债务的产生,这可能会对我们的运营 业绩产生不利影响。此外,如果收购的业务达不到我们的预期,我们的经营业绩、业务和财务状况可能会受到影响 。

市场和经济状况可能会对我们的业务、财务状况和股价产生负面影响。

对通胀、能源成本、地缘政治问题、美国抵押贷款市场和不断下滑的房地产市场、不稳定的全球信贷市场和金融状况以及 油价波动的担忧导致了一段时期的经济严重不稳定,流动性和信贷供应减少, 消费者信心和可自由支配支出下降,对全球经济的预期减弱,以及对全球经济增长放缓的预期 ,失业率上升,以及近年来信用违约增加。我们的一般业务 战略可能会受到任何此类经济低迷、动荡的商业环境以及持续不稳定或不可预测的 经济和市场状况的不利影响。如果这些条件继续恶化或没有改善,可能会使任何必要的债务或股权融资更难完成,成本更高,摊薄程度更高。如果不能以有利条件及时获得任何必要的融资 ,可能会对我们的增长战略、财务业绩和股价产生重大不利影响 ,并可能要求我们推迟或放弃开发或商业化计划。

如果证券或行业分析师 不发表研究或报告,或发表对我们业务不利的研究或报告,我们的股价和交易量可能会下降 。

我们普通股的交易市场将在一定程度上依赖于行业或金融分析师发布的关于我们、我们的业务、我们的市场和我们的 竞争对手的研究和报告。我们不能控制这些分析师。如果证券分析师不覆盖我们的普通股,缺乏研究覆盖范围 可能会对我们普通股的市场价格产生不利影响。此外,如果一位或多位跟踪我们的分析师下调了我们的股票评级 ,或者如果这些分析师对我们或我们的业务发表了其他不利的评论,我们的股价可能会下跌。 如果一位或多位分析师停止对我们的报道或未能定期发布关于我们的报告,我们可能会失去对市场的可见度,对我们股票的兴趣可能会下降,这反过来可能会导致我们的股价或交易量下降, 还可能会削弱我们扩大与现有客户的业务和吸引新客户的能力

| 30 |

由于我们的某些股东 控制着我们普通股的大量股份,因此他们可能对需要股东 批准的操作拥有有效控制权。

截至2021年3月11日,我们的董事、高管、某些股东及其各自的关联公司实益拥有我们已发行普通股的39.88%。因此,这些股东共同行动,可能有能力控制提交给我们股东审批的事项的结果 ,包括选举董事以及对我们所有或 几乎所有资产的任何合并、合并或出售。此外,这些股东共同行动,可能有能力控制我们公司的管理 和事务。因此,这种所有权集中可能会通过以下方式损害我们普通股的市场价格:

| ● | 推迟、推迟或者阻止公司控制权变更; | |

| ● | 妨碍涉及我们的合并、合并、收购或其他业务合并;或 | |

| ● | 阻止潜在的收购者提出收购要约或以其他方式试图获得对我们的控制权。 |

未来出售和发行我们的证券 可能会导致我们股东的所有权百分比进一步稀释,并可能导致我们的股价下跌。

我们预计未来将需要大量额外资金 来继续我们计划中的运营,包括研发、增加营销、招聘 新人员、将我们的产品商业化,以及作为一家运营中的上市公司继续开展活动。如果我们通过发行股权证券来筹集额外的 资本,我们的股东可能会受到很大的稀释。我们可以在一次或多次交易中以我们不时确定的价格和方式出售普通股、可转换 证券或其他股权证券。 如果我们在多笔交易中出售普通股、可转换证券或其他股权证券,投资者可能会因随后的出售而受到严重稀释。这样的出售还可能导致我们现有股东的实质性稀释,新投资者可能 获得高于我们现有股东的权利。

我们不打算 为我们的普通股股票支付现金股息,因此任何回报都将限于我们股票的价值。

我们目前预计 我们将保留未来的收益,用于业务的发展、运营和扩张,在可预见的未来不会宣布 或支付任何现金股息。因此,向股东提供的任何回报将仅限于我们股价的涨幅(如果有的话) 。

我们是一家“新兴成长型公司” ,我们将能够利用降低适用于新兴成长型公司的披露要求,这可能会降低 我们的普通股对投资者的吸引力。

我们是2012年Jumpstart Our Business Startups Act(“JOBS Act”)中定义的“新兴成长型公司” ,我们打算利用 适用于非“新兴成长型公司”的其他上市公司的各种报告要求的某些豁免,包括不被要求遵守经修订的“2002年萨班斯-奥克斯利法案”(Sarbanes-Oxley Act)第404(B)节的审计师认证要求(“萨班斯-奥克斯利法案”(Sarbanes-Oxley Act,“Sarbanes-Oxley Act”)),包括不需要遵守经修订的“萨班斯-奥克斯利法案”(“Sarbanes-Oxley Act”)第404(B)节的审计师认证要求。免除对高管薪酬和股东批准之前未批准的任何黄金降落伞付款进行不具约束力的咨询投票的要求。此外,根据“就业法案”第107节,作为一家“新兴成长型公司”,我们打算利用“证券法”第7(A)(2)(B)节规定的延长过渡期 来遵守新的或修订的会计准则。换言之, “新兴成长型公司”可以推迟采用某些会计准则,直到这些准则 适用于私营公司。我们无法预测投资者是否会发现我们的普通股吸引力下降,因为我们可能依赖这些 豁免。如果一些投资者因此发现我们的普通股吸引力下降, 我们的普通股交易市场可能不那么活跃,我们的股价可能更不稳定。我们可能会利用这些报告豁免,直到我们不再是 一家“新兴成长型公司”。我们将一直是一家“新兴成长型公司”,直到 (I)本财年总收入达到10.7亿美元或更高的会计年度的最后一天;(Ii)我们首次公开募股(IPO)五周年之后的财年的最后一天;(Iii)我们在过去三年中发行了超过10亿美元的不可转换债券的日期;或(Iv)我们被视为大型加速上市公司的日期。

我们可能面临证券集体诉讼的风险。

我们可能面临证券集体诉讼的风险 。在过去,生物技术和制药公司经历了重大的股价波动,特别是在与临床试验和产品批准等二元事件相关的情况下。如果我们面临这样的诉讼,可能会导致 巨额成本和管理层注意力和资源的转移,这可能会损害我们的业务,并导致我们普通股的市场价格 下跌。

我们目前在纳斯达克 资本市场上市。如果我们无法维持我们的证券在纳斯达克或任何证券交易所上市,我们的股票价格可能会受到 不利影响,我们股票的流动性和我们获得融资的能力可能会受到损害,我们的股东可能更难出售他们的证券。

虽然我们的普通股目前在纳斯达克资本市场上市 ,但我们可能无法继续满足交易所的最低上市要求或任何其他国家交易所的最低上市要求 。如果我们无法继续在纳斯达克上市,或者如果我们普通股的流动性市场没有发展或持续,我们的普通股可能仍然交易清淡。

| 31 |

纳斯达克的上市规则要求上市 发行人必须遵守某些标准才能继续在其交易所上市。如果出于任何原因,我们未能保持 遵守这些上市标准,并且Nasdaq应将我们的证券从其交易所退市,并且我们无法 在另一家全国性证券交易所上市,则可能会发生以下部分或全部减持,其中每一项都可能对我们的股东产生重大不利影响:

| ● | 我们普通股的流动性; |

| ● | 我们普通股的市场价格; |

| ● | 我们有能力获得持续运营所需的资金; |

| ● | 考虑投资我们普通股的投资者数量; |

| ● | 我们普通股中做市商的数量; |

| ● | 关于我们普通股交易价格和交易量的信息的可用性;以及 |

| ● | 愿意进行普通股交易的经纪自营商数量。 |

作为一家美国上市公司,财务报告义务既昂贵又耗时,我们的管理层将被要求投入大量 时间处理合规问题。

作为一家上市公司,我们产生了大量的法律、会计和其他费用。作为美国上市公司的义务需要大量支出 ,并对我们的管理层和其他人员提出了重大要求,包括根据《交易法》和有关公司治理实践的规则和法规(包括《萨班斯-奥克斯利法案》、《多德-弗兰克华尔街改革和消费者保护法》以及纳斯达克资本市场的上市要求)规定的上市公司报告义务 产生的成本。 这些规则要求建立和维护有效的信息披露、财务控制和程序、内部控制 在许多其他通常难以实施、监控和维护合规性的复杂规则中, 。此外,尽管《就业法案》最近进行了改革,但报告 要求、规章制度将使某些活动变得更加耗时和成本高昂,尤其是在我们不再是 一家“新兴成长型公司”之后。我们的管理层和其他人员将需要投入大量时间来 确保我们遵守所有这些要求并跟上新法规的步伐,否则我们可能会不合规 ,并有可能面临诉讼或被摘牌等潜在问题。

如果我们未来未能遵守 萨班斯-奥克斯利法案(Sarbanes-Oxley)中有关内部控制和程序的规定,或者如果我们在财务报告的内部控制中发现重大弱点和其他不足,我们的股价可能会大幅下跌,筹集资金可能会更加 困难。

《萨班斯-奥克斯利法案》(Sarbanes-Oxley)第404条要求管理层对我们财务报告内部控制的有效性进行年度评估。如果我们未来未能遵守《萨班斯-奥克斯利法案》(Sarbanes-Oxley)中有关披露控制和程序的规则 ,或者如果我们在财务报告的内部控制中发现重大弱点和其他 缺陷,我们的股价可能会大幅下跌,融资可能会更加困难 。如果发现重大弱点或重大缺陷,或者如果我们未能实现并 保持内部控制的充分性,我们可能无法确保我们能够持续地得出结论,即我们根据萨班斯-奥克斯利法案第404条对财务报告进行了 有效的内部控制。此外,有效的内部控制 对于我们编制可靠的财务报告是必要的,对帮助防止财务欺诈也很重要。如果我们 不能提供可靠的财务报告或防止欺诈,我们的业务和经营业绩可能会受到损害,投资者可能会 对我们报告的财务信息失去信心,我们普通股的交易价格可能会大幅下跌。

我们的公司章程, 经修订的公司章程(“公司章程”)我们修订和重新修订的章程,以及内华达州的法律可能具有反收购效果 可能会阻止、推迟或阻止控制权的变更,这可能会导致我们的股票价格下跌。

我们的公司章程、修订后的 和重新修订的章程以及内华达州法律可能会使第三方更难收购我们,即使完成此类交易 将有利于我们的股东。我们被授权发行最多10,000,000股优先股,截至2021年3月11日,这些优先股均未发行 。本优先股可分一个或多个系列发行,发行条款可在本公司董事会发行时确定 ,无需股东采取进一步行动。任何系列优先股的条款可能包括投票权(包括作为特定事项系列的投票权)、股息优惠、清算、 转换和赎回权以及偿债基金条款。截至2021年3月11日,我们的5,000,000股优先股已被指定 为A系列优先股,其中3,102,480股之前发行的A系列优先股 在我们首次公开发行时已转换为普通股,1,897,520股A系列优先股仍处于授权状态 。发行任何优先股都可能对我们普通股持有者的权利产生重大不利影响 ,从而降低我们普通股的价值。特别是,授予未来优先股持有者的特定权利 可能被用来限制我们与第三方合并或将我们的资产出售给第三方的能力,从而保持 当前管理层的控制权。

| 32 |

我们公司章程的条款, 我们修改和重新修订的章程和内华达州法律也可能产生以下效果:阻止潜在的收购提议或提出收购要约,或者推迟或阻止控制权的变更,包括股东可能认为有利的变更。此类规定 还可能阻止或挫败股东更换或撤换管理层的企图。具体而言,除其他事项外, 公司的条款、我们修订和重新修订的章程以及适用的内华达州法律:

| ● | 使董事会有权在未经股东批准的情况下修改修改后的章程; | |

| ● | 对罢免董事施加限制; | |

| ● | 规定提名董事会成员或提出可在股东大会上采取行动的事项的事先通知要求;以及 | |

| ● | 规定董事会的空缺可以由在任董事的过半数填补,但不足法定人数。 |

我们修订和重新修订的章程规定 内华达州克拉克县第八司法区法院将是处理某些纠纷的唯一和独家法庭,这些纠纷 可能限制股东在与我们或其董事、高级管理人员、员工或代理人的纠纷中获得有利的司法法庭的能力。

我们修订和重新修订的章程规定, 除非我们书面同意选择替代法院,否则内华达州克拉克县第八司法地区法院 应是州法律索赔的唯一和独家法院,这些索赔涉及:(I)以我们或我们的名义或代表我们的名义或权利提起的任何派生诉讼或诉讼,(Ii)任何声称违反任何董事、 高级职员、雇员或代理人对我们或我们股东的受托责任的诉讼,(Iii)根据内华达州修订法规第78章或第92A章的任何条款 或我们的公司章程或修订和重新修订的章程的任何条款而引起的任何诉讼或主张索赔的任何诉讼 或(Iv)任何主张受内部事务原则管辖的索赔的诉讼,包括但不限于解释、 应用、强制执行或确定我们的公司章程或修订和重新调整的章程的有效性的任何诉讼。本专属法院条款 不适用于为强制执行《证券法》或《交易法》规定的任何责任或义务而提起的诉讼,或 联邦法院拥有专属管辖权的任何其他索赔。在任何此类索赔可能基于 联邦法律索赔的范围内,《交易法》第27条规定,为强制执行《交易法》或其下的规则和法规所产生的任何 义务或责任而提起的所有诉讼,均享有联邦专属管辖权。此外,《证券法》第22条规定,联邦法院和州法院可同时管辖为执行《证券法》或其下的规则和条例 规定的任何义务或责任而提起的所有诉讼。

这种法院条款的选择可能会限制 股东在司法法院提出其认为有利于与我们或我们的董事、高管、其他员工或代理人发生纠纷的索赔的能力,这可能会阻止针对我们和我们的董事、高管、其他员工和代理的此类诉讼。或者,如果法院发现我们修订和重新修订的附例中包含的法院条款的选择在诉讼中不适用或不可执行,我们可能会在其他司法管辖区产生与解决此类诉讼相关的额外费用, 这可能会对我们的业务、运营结果和财务状况产生实质性的不利影响。

1B项。未解决的员工意见

没有。

项目2.属性

我们的行政办公室位于纽约洛克菲勒广场1号,1039套房,邮编:NY 10020。根据将于2022年7月31日终止的租约,我们以每月约2,500美元的价格出租我们的办公室。我们相信现有的设施是适当和足够的,足以应付我们目前的需要。我们打算在增加员工的同时增加 新设施或扩展现有设施,我们相信将根据需要 提供合适的额外或替代空间,以适应我们业务的任何此类扩展。

项目3.法律诉讼

我们可能会不时地卷入 在正常业务过程中出现的各种诉讼和法律程序。诉讼受到固有不确定性的影响, 这些或其他事项可能会不时产生不利结果,从而损害我们的业务。我们目前不知道 任何此类法律程序或索赔会单独或总体上对我们的业务、财务状况或经营业绩产生重大不利影响。

项目4.矿山安全披露

不适用。

| 33 |

第二部分

项目5.注册人普通股市场、相关股东事项和发行人购买股权证券

市场信息

2019年2月15日,我们的普通股开始在纳斯达克资本市场交易,交易代码为“Hoth”。在此之前,我们的 普通股没有公开市场。

股东

截至2021年3月11日,我们的普通股共有157名登记在册的股东 。我们普通股的实际持有者人数大于此记录持有者人数 ,包括作为受益所有者的股东,但其股票由经纪人以街头名义持有或由其他被指定人持有。 此记录持有者人数也不包括其股票可能由其他实体以信托形式持有的股东。

股利政策

我们从未就我们的普通股支付或宣布任何现金股息 ,在可预见的未来,我们预计不会对我们的普通股支付任何现金股息。我们打算 保留所有可用资金和未来的任何收益,为我们业务的发展和扩张提供资金。未来是否派发股息 将由我们的董事会自行决定,并将取决于一系列因素,包括我们的运营业绩、财务状况、未来前景、合同限制、适用法律施加的限制以及董事会认为相关的其他 因素。

最近出售的未注册证券

2020年7月21日,董事会授予 高级管理人员和董事期权,根据公司的 2018年股权激励计划,以每股3.05美元的行使价购买最多20万股公司普通股,以换取所提供的服务。

从2020年10月至12月, 公司向公司董事会成员发行了共计2,082股公司普通股,这些股票受归属 时间表的限制,以表彰其提供的服务。

根据证券法第4(A)(2)条,上述要约、销售和发行获得 豁免注册。

项目6.精选财务数据

作为一家较小的报告公司,我们不需要 提供本项目所需的信息。

项目7.管理层对财务状况和经营结果的讨论和 分析

您应该阅读下面的讨论 和对我们的财务状况和经营结果的分析,以及我们的合并财务报表和本年度报告中其他地方以Form 10-K格式显示的相关附注 。除历史信息外,本讨论和 分析还包含涉及风险、不确定性和假设的前瞻性陈述。我们的实际结果可能与下面讨论的结果大不相同 。可能导致或导致此类差异的因素包括但不限于以下确定的因素 ,以及本年度报告(Form 10-K)中其他部分“风险因素”一节中讨论的因素。 除非另有说明,否则本报告中的所有金额均以美元表示。

| 34 |

概述

我们是一家临床阶段的生物制药公司 ,成立于2017年5月,最初专注于开发皮肤病的新一代疗法。我们相信 我们的渠道有潜力提高特应性皮炎 (也称为湿疹)、慢性伤口、牛皮癣、哮喘和痤疮患者的生活质量。自我们成立以来,我们已将业务扩展到 还专注于开发(I)治疗癌症药物副作用的外用配方;(Ii)使用吸入性给药治疗哮喘和过敏;(Iii)狼疮患者的外用治疗;(Iv)肥大细胞来源的癌症和过敏反应的治疗;以及(V)治疗细菌感染引起的肺部疾病。 我们还专注于潜在的新冠肺炎疗法以及通过移动设备检测SARS-CoV-2的诊断设备 。

皮肤病

BioLexa平台

我们已从辛辛那提大学获得 独家许可,可以基于 或涉及使用BioLexa Platform制造、使用、制造、进口、提供销售和销售产品,BioLexa Platform是一种治疗湿疹的专利药物化合物平台。 它将FDA批准的锌螯合剂与一种或多种批准的抗生素以局部剂型组合在一起,通过防止感染性生物的形成来应对未受控制的湿疹突发 我们最初打算 使用BioLexa平台开发两种不同的外用面霜产品:(I)治疗湿疹的产品和(Ii)减少术后感染、加速愈合并改善美容皮肤病患者临床结果的产品 。我们打算开发BioLexa平台,供患者使用,遵循FDA规则的第505(B)(2)条监管路径,该规则允许我们在向FDA提交的NDA申请 中依赖有关庆大霉素和锌螯合剂的公开可用数据 。根据我们与FDA的会议,我们计划在澳大利亚进行BioLexa 的首次临床试验,以便在对儿科 患者进行试验之前,招募成人和青少年以支持未来的临床开发。

HT-001

2020年2月1日,我们与GW签订了一项专利 许可协议,根据该协议,GW授予我们某些专利权的许可,其中包括制造、使用、 提供和销售与HT-001有关的某些许可产品,我们打算将这些产品潜在地用于治疗EGFR抑制剂引起的皮肤病副作用,以及可能用于治疗癌症的其他药物。

HT-003

2020年7月30日,我们与异戊二烯签订了异戊二烯 再许可协议,据此,异戊二烯向我们授予了对某些知识产权的独家再许可 (I)制造、制造、使用、销售、提供销售和进口某些许可产品,(Ii)与此相关,使用某些 发明和许可材料,以及(Iii)实践治疗皮肤病或 疾病(简称HT-003)的某些专利权。

2019年12月,我们与威尔·康奈尔医学公司(Weill Cornell Medicine)签订了研究 合作协议,以完成调查HT-003作用机制的临床前研究 ,由于临床前结果呈阳性,该研究于2021年1月续签。2020年12月22日,我们签订了 一项期权协议,扩大异戊二烯再授权RAMBA的治疗适应症。选项协议包括 研究RAMBA用于治疗炎症性肠道疾病,包括克罗恩病和溃疡性结肠炎。

HT-005Z吊舱™

2019年8月19日,我们与Zylö签订了再许可 协议,根据该协议,Zylö授予我们对某些许可专利权和某些许可技术的独家再许可,其中包括开发、制造和销售某些许可产品,以及最初在美国和加拿大实践与人类狼疮相关的治疗用途的特定 许可技术。

食物过敏的遗传标记

2018年5月18日,我们与辛辛那提大学(University Of Cincinnati)签订了一项独家 许可协议,使用一种获得专利的新型食物过敏基因标记。获得许可的遗传标记 可用于(I)识别预测食物过敏(包括花生和牛奶过敏)的高危婴儿,(Ii)识别个人对过敏反应的易感性,以及(Iii)确定个人患特应性皮炎(如湿疹)的倾向。我们打算在未来利用遗传标记来确定个人患湿疹的倾向,以及识别和治疗高危婴儿的过敏反应。

| 35 |

呼吸系统产品

HT-004

2019年11月20日,我们与NC State签订了许可 协议,根据该协议,NC State授予我们独家许可,允许我们在全球范围内开发、制造、使用、 提供和销售某些用于治疗过敏性疾病的HT-004许可产品。HT-004目前正在研究使用吸入性给药治疗哮喘和过敏。

HT-006

2020年12月22日,我们与USAMRDC签订了经修订的非排他性 商业评估许可协议,根据该协议,USAMRDC授予我们HT-006治疗细菌感染引起的肺部疾病的非排他性商业 评估许可。我们最初的目标是治疗严重的肺部细菌感染,如HAP和VAP。考虑到这一适应症,我们打算开发用于吸入性给药的HT-006。

癌症治疗

HT-KIT

我们已从NC State获得了具有某些知识产权的全球独家版税许可,其中包括发现、开发、制造、制造、 使用和销售某些许可产品,以及销售、使用和实践有关癌症和过敏反应的某些许可服务; 这正在开发为HT-KIT。我们打算最初针对肥大细胞肿瘤来开发HT-KIT,这是一种罕见的侵袭性癌症,预后很差。此外,我们打算在癌症治疗的同时,追求HT-KIT的过敏反应适应症 。

新冠肺炎产品

HT-002

2020年5月18日,我们与VCU签订了独家 许可协议,据此,VCU向我们授予了HT-002(由VCU研究人员开发的可用于减缓SARS-CoV-2传播的新型多肽)和非独家许可费轴承的独家版税许可 , 关于某些许可技术信息专利的全球许可,以制造、制造、使用、提供销售、销售和 进口某些许可产品和2020年6月29日,我们与VCU签订了一项赞助项目协议 ,以开发使用VCU肽的潜在新冠肺炎疗法。

VaxCelerate SARS-CoV-2疫苗

于2020年3月23日,我们与Voltron 签订了Voltron 协议,据此,我们成立了一家名为HaloVax的合资实体,基于由Voltron从麻省理工大学获得独家许可的某些技术,共同开发预防新冠肺炎的潜在候选产品 。目前正在使用由HaloVax从麻省理工大学获得许可的自组装疫苗平台VaxCelerate来开发SARS-CoV-2疫苗。VaxCelerate 提供两种独特的元素来对抗SARS-CoV-2:固定免疫佐剂和可变免疫靶向, 旨在实现强大的保护性免疫反应。

随行Sars-CoV-2测试装置

2020年8月7日,我们与GW签订了GW专利 许可协议,根据该协议,GW向我们授予了某些知识产权的全球独家版税许可 ,这些知识产权可用于开发设计用于检测SARS-CoV-2存在的设备。具体地说,GW专利许可 协议允许我们在病毒检测和检测领域制造、已经制造、使用、进口、提供销售和销售某些许可产品。 2020年9月17日,我们与GW签订了一项赞助研究协议,内容是开发一种通过移动设备检测SARS-CoV-2的诊断设备,作为对新冠肺炎感染的辅助诊断。

经营成果

我们截至2020年12月31日和2019年12月31日的经营业绩比较

运营成本和费用

研发费用

截至2020年12月31日的年度,研发费用约为290万美元,其中约60万美元与获得的许可证相关 ,约230万美元与其他研发费用相关。

截至2019年12月31日的年度,研究和开发费用约为210万美元,其中主要包括与ZylösubLicense 协议有关的50,000美元,与从UMB和异戊二烯获得的许可有关的10,000美元,与从NC州获得的许可有关的25,000美元, 以及与其他研究和开发费用有关的约200万美元。

| 36 |

我们预计,随着我们开发现有候选产品并可能收购新候选产品,我们的研发活动 将会增加,这反映了与以下各项相关的成本增加:

| ● | 与员工有关的费用,包括工资和福利,以及租金费用; |

| ● | 与许可内产品和技术相关的费用; |

| ● | 根据与CRO、研究地点和顾问达成的协议而产生的费用,这些顾问进行我们的临床试验和我们大部分的临床前活动; |

| ● | 购买和制造临床试验材料的成本;以及 |

| ● | 与非临床活动和监管批准相关的成本。 |

薪酬、专业费用、租金和其他(“一般 和行政费用”)

截至2020年12月31日的年度,一般和行政费用约为440万美元,其中主要包括与 工资支出和基于股票的薪酬相关的约150万美元,约250万美元的专业费用和约50万美元的 其他费用。

截至2019年12月31日的年度,一般和行政费用约为560万美元,其中主要包括与 工资支出和基于股票的薪酬相关的约290万美元,约210万美元的专业费用和60万美元的其他费用。

我们预计未来我们的一般和行政费用 将会增加,反映出与以下各项相关的持续且不断增加的成本:

| ● | 支持我们的研发活动; |

| ● | 给予关键员工和非员工的股票补偿; |

| ● | 支持业务发展活动;以及 |

| ● | 与监管要求相关的专业费用和其他成本增加。 |

流动性与资本资源

自成立以来,我们已出现巨额运营亏损 ,预计在可预见的未来将继续出现重大运营亏损,而且可能永远不会盈利。 截至2020年12月31日,我们拥有约260万美元的现金、210万美元的有价证券、约30万美元的流动负债和约1940万美元的累计赤字。

我们已与第三方签订了某些许可、 子许可、赞助研究和选项协议。根据此类协议,我们可能需要确定:(I)许可证维护费付款;(Ii)自付费用付款,包括但不限于与知识产权和研究相关费用相关的付款;(Iii)开发和商业化费用付款;(Iv)年度和季度最低付款;(V)勤奋费用付款;以及(Vi)收入利息付款。此外,根据特定开发和/或商业化活动的 实现情况,我们还可能需要确保:(I)最低版税 ,从中位数到高五位数;(Ii)基于销售的版税和运营版税,从较低的个位数 到较低的两位数;以及(Iii)里程碑付款,最高约为2100万美元(如果我们所有 当前协议中的所有里程碑都已实现)。有关我们与第三方 的协议的讨论,请参阅合并财务报表的附注3。

经营活动的现金流

在截至2020年12月31日的一年中,运营中使用的净现金 约为610万美元,这主要是由于净亏损约720万美元以及运营资产和负债的变化 约10万美元,但被约50万美元与许可证收购相关的研究和开发费用以及70万美元的基于股票的薪酬所部分抵消。

截至2019年12月31日的年度,运营中使用的净现金 约为490万美元,主要原因是净亏损约770万美元,部分被约250万美元的基于股票的薪酬以及约 20万美元的运营资产和负债变化所抵消。

投资活动的现金流

截至2020年12月31日止年度,用于投资活动的现金净额约为180万美元,主要用于购买约230万美元的有价证券 以及购买HaloVax、LLC和Zylö的投资约40万美元,其中部分被出售约110万美元的有价证券所抵消。

截至2019年12月31日的年度,用于投资活动的净现金 约为90万美元,这与购买80万美元的有价证券和购买10万美元的研发许可证有关。

| 37 |

融资活动的现金流

在截至2020年12月31日的一年中,融资活动提供的净现金 约为870万美元。融资活动提供的现金主要来自发行普通股和认股权证的约870万美元净收益。

截至2019年12月31日的年度,融资活动提供的净现金 约为750万美元,其中包括约20万美元的限制性现金。融资活动提供的现金 主要来自我们首次公开发行(IPO)的大约580万美元的净收益 和总计407,474股 的非公开发行的大约160万美元的净收益 ,每个单位包括一股我们的普通股和购买一半我们的普通股的认股权证。2019年2月20日,我们完成了IPO,据此,在扣除承销折扣和佣金以及发售费用后,我们发行了125万股普通股,净收益约为580万美元。20万美元的受限现金已 存入第三方托管帐户,以便为我们根据合格独立承销商合约协议承担的某些赔偿义务提供资金来源 。

我们最终的成功取决于我们是否有能力 获得额外融资并产生足够的现金流来及时履行我们的义务。我们将需要大量的 资金来维持运营,我们还需要进行所需的投资来执行我们的长期业务计划,以支持新技术并帮助推进创新。如果我们的 长期业务计划的执行没有产生足够的收入,我们将需要获得债务或股权融资,特别是如果我们的业务经历了比预期更严重或更长时间的衰退,或者如果我们经历了 上市公司或运营导致的费用水平大幅上升。我们可能无法以优惠的 条款获得此类额外的债务或股权融资(如果有的话)。

我们计划继续我们的计划, 我们的临床前产品的研发将需要现有资源之外的资源,最终 需要来自第三方来源的额外资金。我们目前预计不会产生任何收入。

表外安排 表内安排

截至2020年12月31日和2019年12月31日,我们没有 S-K法规第303(A)(4)(Ii)项定义的任何表外安排,也没有任何承诺或合同义务。

关键会计 政策和重要判断和估计

我们管理层对我们的财务状况和经营结果的讨论和分析 基于我们的合并财务报表,该报表是根据美国公认会计原则(“GAAP”) 编制的。编制这些合并财务 报表需要我们做出估计、判断和假设,这些估计、判断和假设会影响报告的资产和负债的报告金额、 截至资产负债表日期的或有资产和负债的披露以及报告期内报告的费用金额。根据美国公认会计准则,我们会持续评估我们的估计和判断。最重要的 估计涉及股票期权的估值和净营业亏损造成的递延税项资产的估值津贴 。我们的估计和假设基于当前事实、我们有限的历史经验以及我们认为在这种情况下合理的各种其他因素,这些因素的结果构成了对资产和负债的账面 价值做出判断的基础,而这些资产和负债的账面价值从其他来源看起来并不明显。在不同的假设或条件下,实际结果可能与这些估计值不同 。

我们将我们的关键会计政策 定义为要求我们对不确定和 可能对我们的财务状况和运营结果产生重大影响的事项做出主观估计和判断的会计原则,以及 我们应用这些原则的具体方式。虽然我们的重要会计政策在年度报告10-K表中其他地方的合并财务报表的附注2中有更全面的描述,但我们认为以下是在编制我们的合并财务报表时使用的关键会计政策 ,需要进行重大估计和判断:

股票薪酬

我们根据奖励的估计授予日期公允价值,在必要的服务期内向员工 和非员工支付基于股票的薪酬。具有分级授予计划的股票奖励 在奖励的每个单独授予 部分的必要服务期内以直线方式确认。当管理层确定有可能实现里程碑时,我们记录基于绩效里程碑归属的股票薪酬奖励的费用 在剩余的服务期内。管理层根据每个报告日期对绩效条件的预期满意度评估 何时可能实现基于绩效的里程碑 。所有基于股票的薪酬成本都记录在基于基本员工或非员工角色的运营报表中的一般成本和行政成本或研发成本 中。

| 38 |

所得税

所得税按照 会计准则编纂(“ASC”)740、所得税(“ASC 740”)记录,其中规定了递延税金 采用资产负债法。我们确认已包含在合并财务报表或纳税申报表中的事件的预期未来税收后果的递延税项资产和负债 。递延税项资产和负债 是根据我们的财务报表与资产和负债的税基之间的差额,使用预期差额将逆转的年度的现行税率 确定的。提供估值免税额,如果根据可用证据的权重,部分或全部递延税项资产更有可能无法变现。

我们根据ASC 740的规定 对不确定的税收头寸进行核算。当存在不确定的税收头寸时,我们确认税收头寸的税收优惠的程度为 ,假设税务机关进行审查,该优惠更有可能实现。关于 税收优惠是否更有可能实现的决定是基于税收状况的技术优势以及对现有事实和情况的考虑 。

重大会计政策

有关最新会计政策的讨论,请参阅 合并财务报表附注2。

就业法案

2012年4月5日,JOBS法案颁布。 JOBS法案第107节规定,“新兴成长型公司”可以利用证券法第7(A)(2)(B)节规定的延长过渡期 来遵守新的或修订的会计准则。换言之, “新兴成长型公司”可以推迟采用某些会计准则,直到这些准则 适用于私营公司。

我们选择利用《就业法案》为新兴成长型公司提供的延长的 过渡期来遵守新的或修订的会计准则 ,直到这些标准适用于《就业法案》规定的私营公司。因此,我们的合并财务 报表可能无法与符合上市公司新会计准则或 修订会计准则生效日期的公司的合并财务报表进行比较。

根据 《就业法案》中规定的某些条件,作为一家“新兴成长型公司”,我们打算依赖其中某些豁免,包括但不限于:(I)根据2002年《萨班斯-奥克斯利法案》(Sarbanes-Oxley Act)第404(B)条,提供关于我们财务报告内部控制制度的审计师证明报告,以及(Ii)遵守上市公司会计监督委员会可能采纳的有关强制性审计公司轮换或补充审计公司的任何要求。 被称为审计师的讨论和分析。我们将一直是一家“新兴的成长型公司”,直到(I)我们的年度总收入达到或超过10.7亿美元的财政年度的最后一天;(Ii)我们的财政年度的最后一天,即首次公开募股(IPO)五周年之后的最后一天;(Iii)我们在过去三年中发行了超过10亿美元的不可转换债券的日期;或(Iv)我们被视为大型加速申报公司的日期(br})中最早的那一天。

第7A项。关于市场风险的定量和定性披露 。

作为一家较小的报告公司,我们不需要 提供本项目所需的信息。

| 39 |

项目8.财务报表和补充 数据

霍斯治疗公司

合并财务报表

目录

| 第 页,第 | ||

| 合并财务报表 | ||

| 独立注册会计师事务所报告 | F-2 | |

| 截至2020年12月31日和2019年12月31日的合并资产负债表 | F-3 | |

| 截至2020年12月31日和2019年12月31日的年度经营和全面亏损合并报表 | F-4 | |

| 截至2020年12月31日和2019年12月31日的年度股东权益变动合并报表 | F-5 | |

| 截至2020年12月31日和2019年12月31日的年度现金流量合并报表 | F-6 | |

| 合并财务报表附注 | F-7 |

| F-1 |

独立注册公众报告 会计师事务所

致本公司股东及董事会

霍斯治疗公司

关于合并财务报表的意见

我们审计了Hoth Treateutics,Inc.(“本公司”)截至2020年12月31日和2019年12月31日的随附的 资产负债表、截至2020年12月31日的两年内每年的相关合并经营报表、股东权益和现金流变化以及相关附注(统称为“合并财务报表”)。 我们认为,综合财务报表在所有重要方面都公平地反映了本公司截至2020年12月31日和2019年12月31日的综合财务状况 ,以及截至2020年12月31日的两个年度的综合经营业绩和现金流量,符合美国公认的会计原则 。

意见基础

合并财务报表 由公司管理层负责。我们的责任是根据我们的审计对公司的合并财务报表 发表意见。我们是一家在美国上市公司会计监督委员会(PCAOB)注册的公共会计师事务所,根据 美国联邦证券法以及美国证券交易委员会(SEC)和PCAOB的适用规则和法规,我们必须与公司保持独立。

我们根据 PCAOB的标准进行审核。这些标准要求我们计划和执行审计,以获得关于 合并财务报表是否没有重大错报(无论是由于错误还是欺诈)的合理保证。本公司不需要对其财务报告的内部控制进行审计,也没有聘请我们对其进行审计。作为我们 审计的一部分,我们需要了解财务报告的内部控制,但不是为了对公司财务报告内部控制的有效性发表意见。因此,我们不发表此类 意见。

我们的审计包括执行程序 以评估合并财务报表重大错报的风险(无论是由于错误还是欺诈),以及执行 应对这些风险的程序。这些程序包括在测试的基础上审查关于合并财务报表中的金额和披露的证据。我们的审计还包括评估使用的会计原则和管理层做出的重大估计,以及评估合并财务报表的整体列报。我们相信 我们的审计为我们的观点提供了合理的基础。

/s/WithumSmith+Brown,PC

自2018年以来,我们一直担任该公司的审计师。

纽约

2021年3月16日

| F-2 |

霍斯治疗公司

合并资产负债表

| 十二月三十一日, | 十二月三十一日, | |||||||

| 2020 | 2019 | |||||||

| 资产 | ||||||||

| 流动资产 | ||||||||

| 现金 | $ | 2,629,670 | $ | 1,690,866 | ||||

| 按公允价值出售的股权证券 | 2,063,236 | 803,664 | ||||||

| 预付费用 | 89,836 | 110,072 | ||||||

| 递延发售成本 | - | 30,484 | ||||||

| 流动资产总额 | 4,782,742 | 2,635,086 | ||||||

| 应收票据 | 50,000 | - | ||||||

| 财产和设备,净额 | - | 1,043 | ||||||

| 对合资企业的投资 | 410,000 | - | ||||||

| 受限现金 | - | 200,000 | ||||||

| 总资产 | $ | 5,242,742 | $ | 2,836,129 | ||||

| 负债和股东权益 | ||||||||

| 流动负债 | ||||||||

| 应付帐款 | $ | 129,469 | $ | 403,885 | ||||

| 应计费用 | 128,180 | 36,236 | ||||||

| 累计许可费--当前部分 | 54,500 | - | ||||||

| 流动负债总额 | 312,149 | 440,121 | ||||||

| 累计许可费 | 285,000 | - | ||||||

| 总负债 | 597,149 | 440,121 | ||||||

| 承诺和或有事项 | ||||||||

| 股东权益 | ||||||||

| 优先股,面值0.0001美元,授权500万股 ,分别于2020年12月31日和2019年12月31日发行和发行0股 | - | - | ||||||

| A系列可转换优先股,面值0.0001美元,授权1,897,250股和5,000,000股,于2020年12月31日和2019年12月31日分别发行和发行0股 | - | - | ||||||

| 普通股,面值0.0001美元,授权股份75,000,000股 ,分别于2020年12月31日和2019年12月31日发行和发行13,438,535股和10,119,844股 | 1,343 | 1,012 | ||||||

| 额外实收资本 | 24,073,059 | 14,610,638 | ||||||

| 累计赤字 | (19,413,458 | ) | (12,215,642 | ) | ||||

| 累计其他综合损失 | (15,351 | ) | - | |||||

| 股东权益总额 | 4,645,593 | 2,396,008 | ||||||

| 总负债和股东权益 | $ | 5,242,742 | $ | 2,836,129 | ||||

附注是这些合并财务报表不可分割的 部分。

| F-3 |

霍斯治疗公司

合并营业报表 和全面亏损

| 在过去的几年里 | ||||||||

| 十二月三十一日, | ||||||||

| 2020 | 2019 | |||||||

| 运营成本和费用 | ||||||||

| 研发 | $ | 2,281,363 | $ | 2,025,120 | ||||

| 研发-获得许可证(包括基于股票的薪酬) | 607,562 | 95,000 | ||||||

| 薪酬及相关费用(含股票薪酬) | 1,454,478 | 2,932,933 | ||||||

| 专业费(含股票薪酬) | 2,478,493 | 2,091,745 | ||||||

| 租金 | 25,871 | 31,622 | ||||||

| 其他费用 | 454,207 | 538,577 | ||||||

| 总运营费用 | 7,301,974 | 7,714,997 | ||||||

| 运营亏损 | (7,301,974 | ) | (7,714,997 | ) | ||||

| 其他收入 | ||||||||

| 其他收入,净额 | 104,158 | 10,636 | ||||||

| 外币兑换损失 | - | (275 | ) | |||||

| 其他收入合计 | 104,158 | 10,361 | ||||||

| 净损失 | $ | (7,197,816 | ) | $ | (7,704,636 | ) | ||

| 其他综合损失 | ||||||||

| 外币折算调整 | (15,351 | ) | - | |||||

| 全面损失总额 | $ | (7,213,167 | ) | $ | (7,704,636 | ) | ||

| 适用于普通股股东的每股净亏损--基本亏损和摊薄亏损 | $ | (0.58 | ) | $ | (0.84 | ) | ||

| 已发行普通股、基本普通股和稀释后普通股的加权平均数 | 12,362,833 | 9,164,577 | ||||||

附注是这些合并财务报表不可分割的 部分。

| F-4 |

霍斯治疗公司

合并股东权益变动表

| 普通股 | 额外缴费 | 累计 | 累计翻译 | 股东合计 | ||||||||||||||||||||

| 股票 | 金额 | 资本 | 赤字 | 调整,调整 | 权益 | |||||||||||||||||||

| 2018年12月31日的余额 | 5,071,400 | $ | 507 | $ | 4,665,154 | $ | (4,511,006 | ) | $ | - | $ | 154,965 | ||||||||||||

| 完成IPO后将优先股转换为普通股 | 3,102,480 | 310 | - | - | - | - | ||||||||||||||||||

| 在IPO中发行普通股(扣除发行成本 $1,159,833) | 1,250,000 | 125 | 5,840,042 | - | - | 5,840,167 | ||||||||||||||||||

| 发行普通股和认股权证(扣除发售成本 $426,990) | 407,424 | 41 | 1,610,089 | - | - | 1,610,130 | ||||||||||||||||||

| 无现金认股权证行使 | 223,877 | 22 | (22 | ) | - | - | - | |||||||||||||||||

| 授权证行使 | 16,333 | 2 | 161 | - | - | 163 | ||||||||||||||||||

| 基于股票的薪酬 | 48,330 | 5 | 2,495,214 | - | - | 2,495,219 | ||||||||||||||||||

| 净损失 | - | - | - | (7,704,636 | ) | - | (7,704,636 | ) | ||||||||||||||||

| 2019年12月31日的余额 | 10,119,844 | $ | 1,012 | $ | 14,610,638 | $ | (12,215,642 | ) | $ | - | $ | 2,396,008 | ||||||||||||

| 发行普通股和认股权证(扣除发售成本 $806,243) | 1,449,275 | 145 | 4,193,611 | - | - | 4,193,756 | ||||||||||||||||||

| 发行普通股(扣除发行成本 为525,000美元) | 1,818,182 | 182 | 4,474,818 | - | - | 4,475,000 | ||||||||||||||||||

| 普通股注销 | (15,000 | ) | (2 | ) | 2 | - | - | - | ||||||||||||||||

| 授权证行使 | 56,250 | 6 | 56,244 | - | - | 56,250 | ||||||||||||||||||

| 基于股票的薪酬 | 9,984 | - | 737,746 | - | - | 737,746 | ||||||||||||||||||

| 累计平移调整 | - | - | - | - | (15,351 | ) | (15,351 | ) | ||||||||||||||||

| 净损失 | - | - | - | (7,197,816 | ) | - | (7,197,816 | ) | ||||||||||||||||

| 2020年12月31日的余额 | 13,438,535 | $ | 1,343 | $ | 24,073,059 | $ | (19,413,458 | ) | $ | (15,351 | ) | $ | 4,645,593 | |||||||||||

附注是这些合并财务报表不可分割的 部分。

| F-5 |

霍斯治疗公司

合并现金流量表

| 截至12月31日的年度 31, | ||||||||

| 2020 | 2019 | |||||||

| 经营活动现金流 | ||||||||

| 净损失 | $ | (7,197,816 | ) | $ | (7,704,636 | ) | ||

| 对净亏损与经营活动中使用的现金净额进行调整: | ||||||||

| 折旧费用 | 1,043 | 1,225 | ||||||

| 研发-获得许可证,费用 | 506,957 | 95,000 | ||||||

| 基于股票的薪酬 | 737,746 | 2,495,219 | ||||||

| 有价证券已实现亏损 | 1,177 | - | ||||||

| 有价证券的未实现收益 | (50,553 | ) | (3,664 | ) | ||||

| 资产负债变动情况: | ||||||||

| 预付费用 | 20,236 | (97,716 | ) | |||||

| 应付帐款 | (151,988 | ) | 267,357 | |||||

| 用于经营活动的现金净额 | (6,133,198 | ) | (4,947,215 | ) | ||||

| 投资活动的现金流 | ||||||||

| 购买合资企业的投资 | (410,000 | ) | - | |||||

| 购买研发许可证 | (167,457 | ) | (95,000 | ) | ||||

| 购买有价证券 | (2,300,015 | ) | (800,000 | ) | ||||

| 购买异戊二烯可转换本票 | (50,000 | ) | - | |||||

| 出售有价证券 | 1,089,819 | - | ||||||

| 用于投资活动的净现金 | (1,837,653 | ) | (895,000 | ) | ||||

| 融资活动的现金流 | ||||||||

| 首次公开发行普通股所得收益(扣除发行成本) | - | 5,840,167 | ||||||

| 发行普通股和权证的收益,扣除发行成本 | 4,193,756 | 1,610,130 | ||||||

| 发行普通股所得收益,扣除发行成本 | 4,475,000 | - | ||||||

| 行使认股权证所得收益 | 56,250 | 163 | ||||||

| 融资活动提供的现金净额 | 8,725,006 | 7,450,460 | ||||||

| 汇率变动对现金及现金等价物的影响 | (15,351 | ) | - | |||||

| 现金净增 | 738,804 | 1,608,245 | ||||||

| 期初现金和限制性现金 | 1,890,866 | 282,621 | ||||||

| 期末现金和限制性现金 | $ | 2,629,670 | $ | 1,890,866 | ||||

| 非现金投融资活动 | ||||||||

| 首次公开发行完成后将优先股转换为普通股 | $ | - | $ | 310 | ||||

| 普通股的注销和注销 | $ | 2 | $ | - | ||||

| 无现金认股权证行使 | $ | - | $ | 22 | ||||

| 计入应计费用的发售成本 | $ | - | $ | 30,484 | ||||

附注是这些合并财务报表不可分割的 部分。

| F-6 |

霍斯治疗公司

合并财务报表附注

注1-业务操作的组织和描述

Hoth Treeutics,Inc.(连同其全资子公司Hoth Treateutics Australia Pty Ltd.,“公司”)于2017年5月16日根据内华达州法律注册成立。该公司是一家临床阶段的生物制药公司,成立之初 专注于开发新一代皮肤病疗法,包括特应性皮炎(也称为湿疹)、慢性伤口、牛皮癣、哮喘和痤疮。自成立以来,该公司扩大了业务,还专注于开发用于治疗癌症的药物副作用的外用配方;使用吸入性给药治疗哮喘和过敏的 ;狼疮患者的外用治疗;肥大细胞来源的癌症和过敏反应的治疗;以及细菌感染引起的肺部疾病的治疗。该公司专注于潜在地开发新冠肺炎疗法以及通过移动设备检测SARS-CoV-2的诊断设备。

流动性和资本资源

会计准则更新(“ASU”) 第2014-15号,财务报表的列报-持续经营要求管理层评估公司 在给定财务报表提交日期一年后作为持续经营企业继续经营的能力。此评估需要 管理层执行两个步骤。首先,管理层必须评估是否有条件和事件对实体作为持续经营企业的持续经营能力产生重大 怀疑。其次,如果管理层得出结论认为存在重大疑虑 ,则管理层需要考虑是否制定了消除该疑虑的计划。如果管理层得出结论认为存在重大疑虑或其计划 缓解了提出的重大疑虑,则需要在合并财务报表附注 中进行披露。

该公司的运营资金 来自出售股权和债务证券的收益。该公司将需要大量额外资本来进行执行其长期业务计划所需的 投资。公司在需要时通过出售债务或股权证券成功筹集足够资金的能力 受到许多风险和不确定因素的影响,即使成功, 未来的股权发行也会导致现有股东的股权稀释,未来的债务证券可能包含限制公司运营或进行某些交易的契诺 。

该公司目前的现金足够 在这些财务报表发布之日起至少12个月内为运营提供资金。但是, 公司将需要通过战略关系、公共或私募股权融资或债务融资、 赠款或其他安排来为公司现有和新产品候选产品开发和寻求监管批准,以筹集更多资金。 如果无法获得此类资金,或无法以公司可接受的条款获得此类资金,则公司当前的开发计划和扩大其一般和行政基础设施的计划可能会被缩减。 公司将需要通过战略关系、公共或私募股权融资或债务融资、赠款或其他安排为公司现有和新产品候选产品开发和寻求监管批准。

注2-重要会计政策

列报依据和合并原则

公司的综合财务报表 是按照美国公认的会计原则(“GAAP”)编制的。