正如 于2023年12月6日提交给美国证券交易委员会的文件

注册号:333-275320

美国 美国

证券交易委员会

华盛顿特区,20549

至

表格

注册 语句

在……下面

1933年《证券法》

(注册人在其章程中明确规定的名称)

| 2834 | ||||

(州或其他司法管辖区 公司(br}或组织) |

(主要 标准行业 分类 代码号) |

(I.R.S.雇主 标识 编号) |

(地址,包括邮政编码和电话号码,包括

注册人主要执行办公室的区域代码)

首席执行官

ZyVersa 治疗公司

(姓名、地址,包括邮政编码和电话号码,包括

区域 代办代办代码)

将所有通信的 副本(包括发送给代理进行服务的通信)复制到:

费斯·L·查尔斯 Todd

梅森 300 麦迪逊大道27楼 新 纽约州纽约市,邮编:10017-6232 电话: (212)344-5680 传真: (212)344-6101 |

托马斯·J·波莱蒂,Esq. 凯瑟琳·布莱尔先生 马纳特,菲尔普斯与菲利普斯律师事务所 市中心大道695号,14楼 科斯塔梅萨,加利福尼亚州92626 (714) 371-2500 |

建议向公众出售的大约 开始日期:在本注册声明生效后,在切实可行的范围内尽快开始。

如果根据《1933年证券法》第415条规定,本表格中登记的任何证券将以延迟或连续方式发售,请勾选以下方框。☒

如果根据证券法下的规则462(B),本表格是为了注册发行的额外证券而提交的,请选中 下面的框,并列出相同产品的较早生效注册声明的证券法注册声明编号 。☐

如果此表格是根据证券法下的规则462(C)提交的生效后修订,请选中以下框并列出同一产品的较早有效注册声明的证券法注册声明编号。☐

如果此表格是根据证券法下的规则462(D)提交的生效后修订,请选中以下框并列出同一产品的较早有效注册声明的证券法注册声明编号。☐

用复选标记表示注册人是大型加速申报公司、加速申报公司、非加速申报公司、较小的报告公司、 还是新兴成长型公司。请参阅《交易法》第12b-2条规则中“大型加速申报公司”、“加速申报公司”、“较小报告公司”和“新兴成长型公司”的定义。

| 大型 加速文件服务器 | ☐ | 加速的 文件管理器 | ☐ | |

| ☒ | 较小的报告公司 | |||

| 新兴的 成长型公司 |

如果

是一家新兴成长型公司,请用复选标记表示注册人是否已选择不使用延长的过渡期来遵守根据证券法第7(A)(2)(B)节提供的任何新的或修订的财务会计准则。

注册人特此修改本注册声明,修改日期为必要的一个或多个日期,以将其生效日期延后至注册人应提交进一步的修正案,明确声明本注册声明此后将根据修订后的1933年证券法第8(A)条生效,或直至注册声明于委员会根据上述第8(A)条决定的日期生效。

此初步招股说明书中的 信息不完整,可能会更改。在提交给美国证券交易委员会的注册声明生效之前,这些证券不得出售。本招股说明书不是出售这些证券的要约,也不寻求在任何不允许要约或出售的司法管辖区购买这些证券的要约。

| 初步招股说明书 | 主题 完成 | 日期:2023年12月6日 |

最多 3,571,428股普通股

最多 3,571,428份预先注资认股权证,可购买最多3,571,4份28 普通股股份

最多购买3,571,428股A系列普通股认股权证,购买最多3,571,428股普通股

最多3,571,428股B系列普通股认股权证 购买最多3,571,428股普通股

认股权证相关普通股最高达7,142,856股

最多3,571,428股普通股 预先出资认股权证

我们在“合理努力”的基础上提供最多3,571,428股我们的普通股,每股票面价值0.0001美元 (“普通股”),A系列普通权证购买3,571,428股普通股(“A系列普通股 认股权证”),B系列普通股认股权证购买3,571,428股普通股(“B系列普通权证”,与A系列普通股认股权证一起发行),普通权证“)基于假设的公开发行价为每股2.10美元,以及附带的A系列普通权证和B系列普通权证,相当于我们的普通股在纳斯达克全球市场的纳斯达克股票市场有限责任公司(”纳斯达克“)于2023年12月1日的收市价。每股普通股与购买一股普通股的A系列普通股认股权证和购买一股普通股的B系列普通股认股权证一起出售。普通权证的行使价为每股2.10美元(相当于普通股及附随认股权证合并后每股公开发行价的100%),并可在发行时行使。A系列普通权证将于发行五周年时终止,而B系列普通权证将于发行满十八个月后终止。本招股说明书还涉及根据普通权证的行权而发行的普通股的发行。每股公开发行价和附带的普通权证的合并价格将在本次发行期间 固定。

We are also offering to those investors, if any, whose purchase of shares of our Common Stock in this offering would result in such investor, together with its affiliates and certain related parties, beneficially owning more than 4.99% (or, at the election of the investor, 9.99%) of our outstanding Common Stock following the consummation of this offering, the opportunity to purchase, in lieu of the Common Stock that would otherwise result in the investor’s beneficial ownership exceeding 4.99% (or, at the election of the investor, 9.99%), pre-funded warrants each to purchase one share of our Common Stock at an exercise price of $0.0001, which we refer to as the pre-funded warrants. Each pre-funded warrant will be exercisable upon issuance and will expire when exercised in full. Each pre-funded warrant is being sold with a Series A Common Warrant to purchase one share of Common Stock and a Series B Common Warrant to purchase one share of Common Stock, and such Common Warrants will have the same terms as the Common Warrants being sold together with each share of our Common Stock. The public offering price for each pre-funded warrant and the accompanying Common Warrants is equal to the price per share of Common Stock and the accompanying Common Warrants being sold to the public in this offering, minus $0.0001. The combined public offering price per pre-funded warrant and accompanying Common Warrants will be fixed for the duration of this offering. This prospectus also relates to the offering of the shares of Common Stock issuable upon exercise of the pre-funded warrants and the Common Warrants being issued to the purchasers of the pre-funded warrants.

对于我们出售的每一份预融资权证,我们在此次发行中出售的普通股数量将一对一地减少。 普通股和/或预融资权证的股份和随附的权证只能在此次发行中一起购买,但 将单独发行,并将在发行时立即分开。在投资我们的证券之前,您应仔细阅读本招股说明书。

我们的 普通股在纳斯达克的纳斯达克全球市场上市,代码为“ZVSA”。2023年12月1日,我们在纳斯达克报告的普通股 最后报价为2.10美元。目前尚未建立供预先注资认股权证 或普通认股权证的公开交易市场,我们预计不会发展市场。如果没有活跃的交易市场,预充资金权证和普通权证的流动性 将受到限制。此外,我们不打算在纳斯达克、任何其他国家证券交易所或任何其他交易系统上列出预先注资认股权证 或普通认股权证。

本产品将于 2023年12月15日终止,除非我们决定在该日期之前终止产品(我们可以随时自行决定)。 我们将对本次发行中购买的所有证券进行一次收盘。合并后的每股公开发行价格(或预融资 认股权证)和随附的普通认股权证将在本次发行期间固定。

我们 已与AGP/联盟全球合作伙伴作为我们的配售代理参与此次发售。配售代理已同意尽其合理的最大努力安排出售本招股说明书提供的证券。配售代理不购买或出售我们提供的任何证券,并且不要求配售代理安排购买或出售任何特定数量或金额的证券。我们已同意向配售代理支付下表中列出的配售代理费,前提是我们出售了本招股说明书提供的所有证券。 不存在以托管、信托或类似安排获得资金的安排。没有最低证券股份数量或最低总收益金额,这是本次发行结束的条件。我们出售的证券可能少于在此提供的所有证券,这可能会显著减少我们收到的收益,如果我们不出售在此提供的所有证券,此次发行的投资者将不会获得退款。由于没有托管帐户,也没有最低证券数量或收益金额,因此投资者可能已对我们进行了投资,但我们没有在此次发行中筹集到足够的收益,不足以满足本招股说明书中所述收益的预期用途。我们将承担与此次产品相关的所有费用。我们的某些高级管理人员、董事和员工也可以选择以与其他购买者相同的条款和条件参与此次发售。请参阅“分销计划“从本招股说明书的第142页开始,了解有关这些安排的更多信息。

本次发行中我们证券的实际综合公开发行价将在定价时确定,可能会低于当时的市场价格。本招股说明书中使用的最近市场价格可能不代表最终发行价格 。最终公开发行价格将由我们与投资者根据一系列因素协商确定,包括我们的历史和前景、我们经营的行业、我们过去和现在的经营业绩、我们高管之前的经验 以及此次发行时证券市场的总体状况。

您 应阅读本招股说明书,以及标题“在那里您可以找到更多信息,“在您投资我们的任何证券之前,请仔细考虑。

2023年10月31日,我们的股东批准了我们的普通股流通股的反向拆分,拆分的比例在 10股1股到50股1股的范围内,按董事会确定的比例和日期生效。我们的 董事会随后决定,反向股票拆分的比例为35比1。在获得批准后,我们向特拉华州州务卿提交了第二份修订和重述的公司注册证书的 修正案,以 实施反向股票拆分,生效时间为下午4:01。东部时间2023年12月4日。作为反向 股票拆分的结果,我们的普通股中每35股,无论是已发行的还是已发行的,在我们向特拉华州州务卿提交的我们对第二次修订和重述的公司注册证书的修订提交和生效之前,被自动合并并转换(无需任何进一步行动)为一股已缴足且不可评估的普通股。没有发行与反向股票拆分相关的零碎股份。如果普通股的股份是直接持有的,则普通股的每一股零碎股份都将 四舍五入为普通股的最接近的完整份额。反向股票拆分 将普通股的流通股总数从反向拆分前的43,515,401股减少到反向拆分后的1,243,297股(受反向股票拆分产生的 股四舍五入的调整)。

本登记声明中出现的所有财务信息,包括股份编号、期权编号、认股权证编号、其他衍生证券编号和行使价,包括Larkspur(定义如下)证券的股份,已进行调整 ,以使撤消 股票拆分。

根据联邦证券法的定义,我们 是一家“新兴成长型公司”,因此,我们可能会选择遵守某些已降低的上市公司在未来备案时的报告要求。

投资我们的证券涉及高度风险。在购买任何证券之前,您应仔细阅读标题为“风险因素“由本招股章程第11页开始。

每股及随附普通股 认股权证 | 每个预付资金认股权证和附带的 普通认股权证 | 总计 | ||||||||||

| 公开发行价 | $ | $ | $ | |||||||||

| 安置代理费(1) | $ | $ | $ | |||||||||

| 给我们的收益(未计费用)(2) | $ | $ | $ | |||||||||

(1) 指相当于投资者在本次发行中支付的总购买价格的6.0%的现金费用。我们还同意偿付 配售代理的某些与发行相关的费用。见”配送计划“,以载于本招股章程第142页,说明配售代理将收取的补偿。

(2) 不包括以现金形式行使普通权证的收益(如有)。

证券交易委员会和任何州证券委员会都没有批准或不批准这些证券,也没有确定本招股说明书是否真实或完整。任何相反的陈述都是刑事犯罪。

普通股股份、预融资权证和普通权证预计将于2023年6月30日左右交付给购买者。

Sole 安置代理

AGP。

本招股说明书的 日期为2023年。

目录表

| 页面 | |

| 关于这份招股说明书 | 1 |

| 商标 | 2 |

| 选定的定义 | 3 |

| 关于前瞻性陈述的警告性声明 | 4 |

| 招股说明书摘要 | 6 |

| 供品 | 9 |

| 风险因素 | 11 |

| 收益的使用 | 67 |

| 稀释 | 68 |

| 我们普通股和股利信息的市场价格 | 70 |

| 生意场 | 71 |

| 管理层对财务状况和经营成果的讨论与分析 | 106 |

| 管理 | 120 |

| 高管薪酬 | 125 |

| 证券的实益所有权 | 140 |

| 配送计划 | 142 |

| 某些关系和关联方交易 | 145 |

| 股本说明 | 152 |

| 我们提供的证券说明 | 167 |

| 法律事务 | 171 |

| 专家 | 172 |

| 在那里您可以找到更多信息 | 173 |

| 财务信息索引 | F-1 |

您 应仅依赖此招股说明书中包含的信息。未授权任何人向您提供与本招股说明书中包含的信息 不同的信息。本招股说明书的日期为本招股说明书封面所列日期。您不应 假设本招股说明书中包含的信息在该日期以外的任何日期都是准确的。

| i |

关于 本招股说明书

我们 未授权任何人提供任何信息或作出任何陈述,但本招股说明书或由我们或代表我们编制的任何免费书面招股说明书或我们已向您推荐的招股说明书中包含的信息或陈述除外。我们 对他人可能向您提供的任何其他信息的可靠性不承担任何责任,也不能提供任何保证。此 招股说明书仅提供仅出售在此提供的证券的要约,且仅在合法的情况下且在司法管辖区内 。本招股说明书或任何适用的免费书面招股说明书中包含的信息仅在其日期有效,无论其交付时间或我们证券的任何销售。自该日期以来,我们的业务、财务状况、运营结果和前景可能已发生变化 。

本招股说明书中提供的信息包含统计数据和估计,包括与我们所参与市场的市场规模和竞争地位有关的数据和估计,这些数据和估计是从我们自己的内部估计和研究,以及从行业和一般出版物以及由第三方进行的研究、调查和研究中获得的。行业出版物、研究和调查一般都表明,它们是从据信可靠的来源获得的。虽然我们相信我们公司内部的研究是可靠的,并且我们市场和行业的定义是适当的,但这项研究或这些定义都没有得到任何独立的 来源的验证。

对于美国以外的投资者:我们没有,配售代理也没有做任何事情,以允许在美国以外的任何司法管辖区进行此次发行或拥有或分发本招股说明书。 持有本招股说明书的美国境外人员必须告知自己,并遵守与在美国境外发售证券和分发本招股说明书有关的任何限制。

本招股说明书包含本文所述部分文件中包含的某些条款的摘要,但请参考实际文件以获取完整信息。所有的摘要都被实际文件完整地限定了。本招股说明书所指的部分文件的副本已存档、将存档或将通过引用合并为注册说明书的证物 ,您可以获得这些文件的副本,如下所述。在那里您可以 找到更多信息。”

除 明确说明或文意另有所指外,本招股说明书中对“公司、“The”注册人,” “我们,” “我们“和”我们的“指ZyVersa(以及旧ZyVersa的业务,在业务合并生效后, 成为ZyVersa的业务)。

| 1 |

商标

本 文档包含对属于其他实体的商标和服务标记的引用。仅为方便起见,本招股说明书中提及的商标和商品名称可能不带®或™符号,但此类引用并不以任何方式表明, 适用许可人不会根据适用法律在最大程度上主张其对这些商标和商品名称的权利。我们无意使用或展示其他公司的商号、商标或服务标志,以暗示与任何其他公司有关系,或由任何其他公司背书或赞助。

| 2 |

已选择 个定义

除非 本招股说明书中另有说明或上下文另有要求,否则:

“尽最大努力保证“是指我们在 根据 我们于2023年1月27日向美国证券交易委员会提交的S-1表格注册声明(经修订)(文件编号:333-269442),尽最大努力提供。

“ 最佳努力产品“指的是根据我们于2023年1月27日向美国证券交易委员会提交的表格S-1上的注册声明 (经修订)(文件编号333-269442),尽最大努力提供。

“业务组合 “指企业合并,包括《企业合并协议》拟进行的合并和其他交易。

“业务 合并协议“指日期为2022年7月20日的某些业务合并协议,由证券持有人代表ZyVersa、Larkspur和合并子公司签订,并经不时修改;

“结业“ 指企业合并的完成;

“截止日期 “指企业合并完成之日,即2022年12月12日;

“普通股 股票“指我们的普通股,面值0.0001美元;

“首次公开募股(IPO)“ 指Larkspur的首次公开募股于2021年12月23日完成。

“诱因 认股权证指于2023年9月向现有认股权证持有人发行的新诱导认股权证,行使价为 4.75美元。

“2023年7月提供服务指我们于2023年7月26日完成的公开发售。

“2023年7月的认股权证“指我们在2023年7月发行的认股权证。

“拉克斯普“ 指实施业务合并之前的特拉华州公司Larkspur Health Acquisition Corp.;

“合并“ 指合并Sub与Old ZyVersa并并入Old ZyVersa,Old ZyVersa作为ZyVersa的全资子公司继续存在;

“合并 子公司“指Larkspur Health Merge Sub,Inc.,该公司是特拉华州的一家公司,也是Larkspur的全资子公司;

“旧的 ZyVersa“指ZyVersa治疗公司,佛罗里达州的一家公司,在业务合并生效后;

“旧的ZyVersa担保“指因业务合并而向Old ZyVersa权证持有人 注销及转换Old ZyVersa的每份已发行认股权证而发行的45,032股本公司普通股可行使的认股权证。

“管道 投资者”指已签署PIPE认购协议的投资者;

“管道 个共享“指在PIPE投资中出售给PIPE投资者的Larkspur A系列可转换优先股的股份;

“管道 订阅协议“指Larkspur与管道投资者之间签订的证券购买协议,日期为2022年7月20日,经修订(并可能根据其条款不时进一步修订、修改、补充或豁免),据此Larkspur同意以每股1,000美元的收购价向管道投资者发行总计12,500股Larkspur A系列可转换优先股和认股权证,金额相当于该系列A优先股转换后可向管道投资者发行的普通股标的股份的100%;

“管道 授权书“指与PIPE股份一起出售给PIPE投资中PIPE投资者的私募权证;

“管道“ 或”管道投资“指PIPE投资者购买总额为8,635,000美元的私募,以换取紧接 PIPE认购协议中规定的条款和条件结束之前的Larkspur A系列优先股和认股权证的股份;

“私募认股权证 “指与首次公开招股有关而发行的非公开认股权证;

“公共 认股权证“指与首次公开招股有关而向投资者发行的公开认股权证;

“证券持有人 代表“指企业合并协议中指定的Old ZyVersa的股东代表;

“系列 A优先股“指35股A系列优先股转换为500股普通股,转换价格为每股70.00美元/股,以及715股由独立持有人持有但尚未转换的A系列优先股。

“B股系列 “指5,062股Larkspur的B系列可转换优先股,可转换为Larkspur的普通股,发行给持有人以清偿某些债务和交易成本;

“赞助商“指特拉华州有限责任公司Larkspur Health LLC;以及

“ZyVersa“ 或”公司“指的是ZyVersa治疗公司,一家特拉华州的公司,在业务合并生效后。

| 3 |

有关前瞻性陈述的警示性 声明

本招股说明书包含前瞻性陈述,因此不是历史事实。这包括但不限于有关财务状况、业务战略以及我们未来运营的管理计划和目标的陈述。这些陈述 构成预测、预测和前瞻性陈述,并不是业绩的保证。这样的陈述可以通过它们与历史或当前事实没有严格联系这一事实来识别。在本招股说明书中使用的词语,如“预期”、“相信”、“继续”、“可能”、“估计”、“预期”、“打算”、“可能”、“可能”、“计划”、“可能”、“可能”、“潜在”、“预测”、“项目”、“ ”应该、“努力”、“将会”以及类似的表达方式可能识别前瞻性陈述,但 没有这些词语并不意味着声明没有前瞻性。本招股说明书和通过引用并入本招股说明书的任何文件中的前瞻性陈述可能包括,例如,关于:

| ● | 我们 实现业务合并预期收益的能力; | |

| ● | 与我们业务相关的 成本; | |

| ● | 我们的财务和业务业绩,包括财务预测和业务指标; | |

| ● | 我们 未来实现和保持盈利的能力 | |

| ● | 我们 有效增长和扩展业务的能力; | |

| ● | 中断我们当前计划和运营的风险; | |

| ● | 商业或经济中断的潜在可能性,包括当前和未来的流行病造成的中断,如新冠肺炎大流行,包括其突变或变体,以及对商业和财务状况的影响; | |

| ● | 维持我们的证券在纳斯达克上上市的能力,以及我们证券的潜在流动性和交易; | |

| ● | 认识到我们业务的预期收益的能力,这可能会受到增长和管理我们的研发和临床活动以及留住关键员工的能力的影响。 | |

| ● | 适用法律或法规变更的影响; | |

| ● | 我们未来的资本需求以及现金的来源和用途,包括未来获得资本来源或筹集资金的能力; | |

| ● | 我们网络的实力、我们技术的有效性以及通过我们平台提供的产品的质量; | |

| ● | 为我们的业务预测的财务信息、增长率、战略和市场机会; | |

| ● | 我们 维护现有许可协议和其他协作安排的能力; | |

| ● | 我们 能够获得并保持对我们的候选产品的监管批准,以及未来任何已批准的产品的任何相关限制和限制; | |

| ● | 我们研发战略和活动的成功、成本和时机; | |

| ● | 我们 成功推出我们的候选产品并被市场接受的能力; | |

| ● | 与我们的竞争对手竞争的能力、评估和战略; |

| 4 |

| ● | 我们吸引和留住人才的能力以及我们薪酬战略和领导力的有效性; | |

| ● | 我们 有能力维持我们的执照并在严格监管的制药行业运营; | |

| ● | 防范和防范网络安全攻击的能力; | |

| ● | 我们在处理支付、网络和移动操作系统、软件、背景调查、 和保险单方面依赖第三方服务提供商; | |

| ● | 我们有能力建立和维护有效的财务报告内部控制制度; | |

| ● | 任何已知和未知的诉讼和监管程序的结果,包括任何事件、变化或其他情况的发生,包括可能对我们提起的任何可能影响我们业务的法律诉讼的结果; | |

| ● | 我们维护和保护我们的品牌和知识产权的能力;以及 | |

| ● | 其他 标题为“风险因素.” |

这些 前瞻性陈述基于截至本招股说明书发布之日可获得的信息以及当前的预期、预测和假设,涉及大量判断、风险和不确定性。因此,前瞻性陈述不应被视为代表我们在任何后续日期的观点,我们不承担任何义务更新前瞻性陈述 以反映它们作出之日后的事件或情况,无论是由于新信息、未来事件或其他原因, 除非适用的证券法可能要求。

| 5 |

招股说明书 摘要

此 摘要重点介绍了此招股说明书中的精选信息,可能不包含对您作出投资决策 非常重要的所有信息。在投资我们的证券之前,您应仔细阅读整个招股说明书,包括本招股说明书中包含的财务报表和相关说明,以及本招股说明书中其他部分的“风险因素”、 “业务”和“管理层对财务状况和经营结果的讨论和分析” 标题下列出的信息。另请参阅标题为“在哪里可以找到更多信息”的小节。除明确说明或文意另有所指外,本招股说明书中的“公司”、“注册人”、“本公司”、“本公司”及“本公司”均指ZyVersa(及Old ZyVersa的业务,在业务合并生效后成为ZyVersa的业务)。

概述

我们 是一家临床阶段的生物制药公司,利用专有技术为患有慢性肾脏疾病或炎症性疾病的患者开发药物,这些患者的医疗需求尚未得到满足。我们的使命是开发优化健康结果和提高患者生活质量的药物。

我们 拥有两个全球许可的专利药物开发平台,每个平台都是由迈阿密大学米勒医学院(以下简称迈阿密大学)的研究科学家发现的。这些开发平台 包括:

| ● | 胆固醇外流调节剂TM,VAR200(2-羟丙基-β-环糊精或“2HPβCD”)是一种临床上正在开发中的治疗肾脏疾病的注射剂。VAR 200于2015年12月15日从L&F Research LLC获得许可。L&F Research 由迈阿密大学的研究科学家创立,他们发现VAR 200用于肾脏疾病。 | |

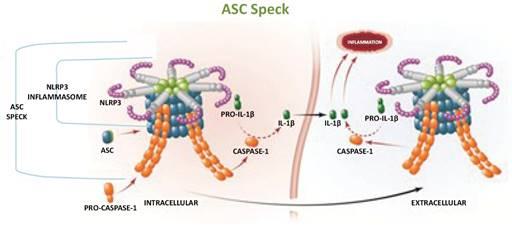

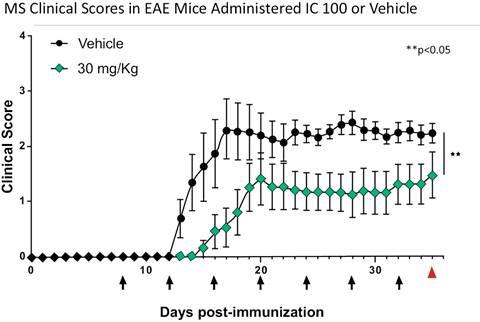

| ● | IC 100是一种用于治疗炎症性疾病的临床前开发中的单抗炎症体ASC抑制剂。IC 100于2019年4月18日从InflamaCore,LLC获得许可。InflamaCore,LLC是由迈阿密大学的研究科学家创建的,他们发明了IC 100。 |

我们 相信我们的每一种候选产品都有潜力在各自的治疗领域治疗多种适应症。我们的战略是专注于适应症扩展,以最大限度地发挥商业潜力。

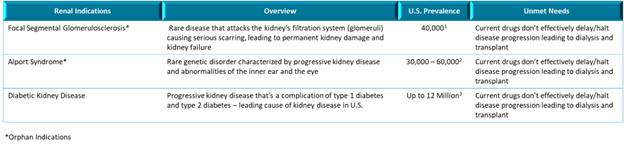

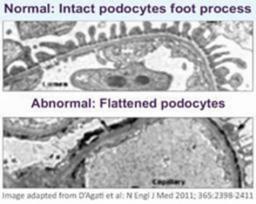

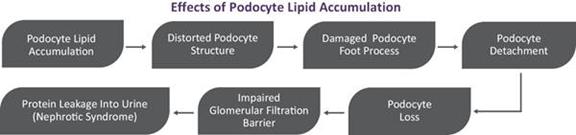

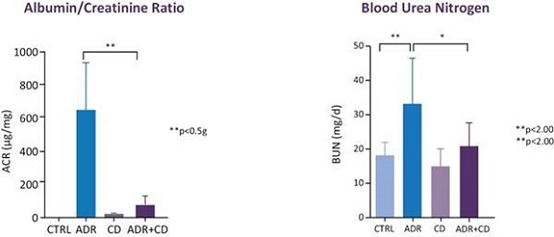

我们的肾脏管道最初专注于罕见的慢性肾小球疾病。我们对VAR 200的主要指征是局灶性节段性肾小球硬化(FSGS)。2020年1月21日,我们提交了VAR 200的新药研究申请(“IND”),美国食品和药物管理局(“FDA”)已允许我们的开发计划基于活性成分(2HPβCD)的风险/益处概况,在FSGS患者 中进行2a期试验。在对患有FSGS的患者启动2a期试验之前,我们计划在2024年第一季度支持一项开放标签概念验证试验,届时我们预计将获得8名糖尿病肾病患者的数据。这将能够在患者进行治疗的过程中评估药物效果,并将为开发我们的2a阶段方案提供见解。VAR 200具有代表FSGS、Alport综合征和糖尿病肾病的动物模型的药理学概念验证数据,其中每一种都可以根据我们的适应症扩展策略进行开发。

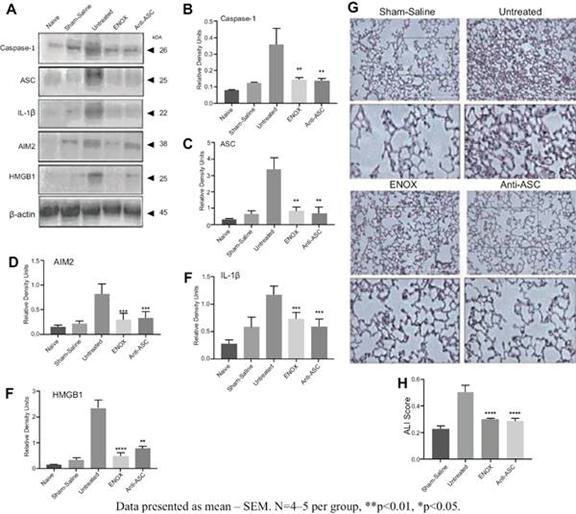

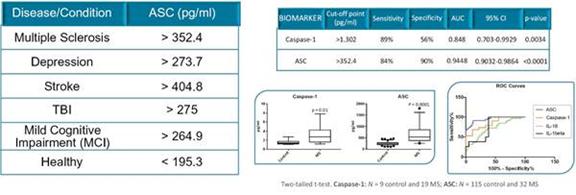

我们的炎症体ASC抑制剂计划IC 100正处于临床前开发阶段。我们的重点是推动1C 100在2024年第二季度提交当前计划的 IND,然后启动第一阶段试验。IC 100具有代表急性呼吸窘迫综合征(ARDS)和多发性硬化症(MS)的动物模型的药理学概念验证数据。我们计划在下一波临床前发展中进行多达六种适应症的额外动物研究,例如免疫球蛋白A(“IgA”)肾病、帕金森氏病、早期阿尔茨海默病、亨廷顿病和充血性心力衰竭。 我们预计将根据我们临床前计划的数据选择一个或多个IC 100的主要适应症。

我们的 管道

我们渠道的目标是针对具有高度未满足的医疗需求的肾脏和炎症适应症,我们相信可以通过我们的行动机制来解决 。我们打算通过为VAR 200和IC 100开发多种适应症,以及潜在的肾脏和抗炎候选产品的许可,进一步增强和扩大我们的产品组合。

| 6 |

业务 战略

我们 寻求被公认为领先的生物制药公司,为高度未得到满足的医疗需求的患者提供创新。 我们致力于通过开发生物制药产品来恢复健康并改变患者的生活。我们的战略 是:

| ● | 推进VAR 200的开发. | |

| ● | 推进我们的IC 100临床前计划. | |

| ● | 利用我们的适应症扩展战略,通过在各自的治疗领域开发多个适应症,最大限度地发挥我们每个产品平台的商业潜力. | |

| ● | 维护我们的候选产品的开发和商业化权利. | |

| ● | 扩展我们的候选产品组合 . | |

| ● | 继续 加强和扩大我们的知识产权组合. |

前述所反映的 日期和事件仅为估计,不能保证所包括的事件将在所提供的预期时间线内完成,或者根本不能保证完成。此外,不能保证我们将成功开发我们的任何候选产品,或我们未来可能开发的任何其他产品或候选产品,或我们未来可能开发的任何候选产品将获得FDA批准的任何适应症。

市场和商机

我们 相信,我们的主要候选产品具有治疗重大医疗需求未得到满足的疾病的潜力,包括(I) 我们的主要候选肾脏产品VAR 200正在开发中,可能用于治疗多种肾脏适应症,如局灶节段性肾小球硬化(FSGS)、Alport综合征(孤儿适应症)和糖尿病肾病;以及(Ii)我们的主要抗炎候选产品IC 100,用于治疗多种炎症性疾病,包括但不限于多发性硬化症和急性呼吸窘迫综合征。VAR 200尚未获得FDA对FSGS或Alport综合征的孤儿药物指定。

风险因素

我们的业务受到许多风险和不确定性的影响,包括标题为“风险因素“ 紧跟在这份招股说明书摘要之后,它阐明了我们在成功实施我们的战略和业务增长方面面临的挑战。以下考虑因素可能会抵消我们的竞争优势或对我们的业务战略产生负面影响,这可能会导致我们证券的股票价格下跌,并导致您的全部或部分投资损失 。

| ● | 我们当前或未来的候选产品可能永远不会获得批准或获得商业市场认可; | |

| ● | 我们 是一家处于发展阶段的公司,经营历史有限,没有收入,有许多因素可能会影响我们的业务前景 ; | |

| ● | 截至 日期,我们没有数据支持监管部门批准我们的任何药品,我们没有任何产品在任何司法管辖区获准商业销售,我们也没有从产品销售中获得任何收入; | |

| ● | 我们 将需要额外资金来开发我们的候选产品并将其商业化。如果我们无法筹集足够的资金,我们 将被迫推迟、减少或取消我们的产品开发计划; | |

| ● | 我们的业务依赖于我们候选产品的成功开发、监管批准和商业化,特别是VAR 200和IC 100; | |

| ● | 我们的 候选产品如果获得批准,将面临激烈的竞争,如果我们不能有效竞争,可能会阻止我们实现显著的市场渗透; | |

| ● | 我们 可能无法实现我们业务的预期收益,任何收购、战略关系、合资或投资都可能扰乱我们的业务,损害我们的经营业绩和财务状况; | |

| ● | 如果 我们不能成功地管理我们的增长和扩大我们的业务,我们的声誉、品牌、业务和运营结果可能会受到损害 ; | |

| ● | 我们 在竞争激烈的人才市场中存在依赖关键管理成员和其他关键人员以及吸引、留住和培养合格人才的风险; | |

| ● | 我们 可能面临诉讼风险,并可能因此面临责任和对我们的专业声誉的损害; | |

| ● | 我们的业务受到广泛的国内和国外法规的约束,这可能会使我们面临巨大的成本和合规要求; | |

| ● | 我们 可能面临与我们作为一家新兴成长型公司的地位有关的风险,该公司符合经修订的《1933年证券法》(《证券法》)的含义。 | |

| ● | 未能实现并保持对财务报告的有效内部控制可能导致我们无法准确或及时地报告我们的财务状况或经营结果,这可能对我们的业务和股票价格产生重大不利影响; | |

| ● | 我们 可能无法继续经营下去。 | |

| ● | 如果我们对关键会计政策的估计或判断被证明是不正确的,我们的经营业绩可能会受到不利影响 ; | |

| ● | 作为一家上市公司的要求可能会使我们的资源紧张,导致诉讼,并分散管理层的注意力; | |

| ● | 我们普通股的活跃交易市场可能永远不会发展或持续; | |

| ● | 我们普通股的价格可能会波动,这可能会给投资者造成重大损失; |

| 7 |

| ● | 我们总流通股的很大一部分被限制立即转售,但可能在不久的 将来向市场出售,这可能导致我们普通股的市场价格大幅下跌,即使我们的业务表现良好; | |

| ● | 在这里 不能保证旧的ZyVersa权证、PIPE权证或公开权证将在货币中;它们可能到期时一文不值 因此,我们可能不会从认股权证的行使中获得现金收益; | |

| ● | 该 在行使认股权证和转换优先股时发行我们的普通股将具有显著的稀释性 我们现有的普通股持有人; | |

| ● | 如果 您在本次发行中购买证券,您的投资将立即被稀释; | |

| ● | 我们的 与融资、收购、投资、我们的股票激励计划有关的额外股本的潜在发行, 作为应付账款的对价或以其他方式稀释所有其他股东; | |

| ● | 我们的 管理层将在使用此次发行的净收益方面拥有广泛的自由裁量权,并可能以您不同意的方式和可能不会产生回报的方式投资或使用收益。 | |

| ● | 在这里 预募认股权证或据此发行的认股权证不存在公开市场。 | |

| ● | 支架 的预先注资认股权证或认股权证购买在本次发行将没有权利作为普通股股东,直到这样的持有人 行使他们的预先注资认股权证或认股权证,并获得我们的普通股。 | |

| ● | 该 在此发售的权证属投机性质。 | |

| ● | 这 是尽力发行,不要求出售最低数量的证券,我们可能不会筹集我们的资本金额 我们的商业计划,包括我们的近期商业计划,都需要有这样的信念。 | |

| ● | 第三方声称我们侵犯或滥用他们的专有技术可能会使我们承担重大责任,并可能迫使 我们重新设计我们的服务和产品或产生重大成本;以及 | |

| ● | 如果我们不能有效地保护我们的知识产权,我们的业务将受到损害。 |

企业信息

于2022年12月12日(“完成日期”),吾等根据该特定业务合并协议的条款,由证券持有人代表Old ZyVersa、Larkspur及合并附属公司 完成先前公布的业务合并,并于完成日期(I)Larkspur于截止日期(I)将其名称更改为“ZyVersa治疗公司”,及(Ii)合并 附属公司合并至Old ZyVersa(“合并”)。随着Old ZyVersa成为合并中幸存的公司,并在使该合并生效 后,Old ZyVersa成为ZyVersa的全资子公司。

我们的主要执行办公室位于佛罗里达州33326,韦斯顿,208室北商业大道2200号,我们的电话号码是。我们的网站地址是http://www.zyversa.com.本招股说明书不包含本招股说明书中包含的信息或通过我们网站 以其他方式访问的信息。

最近的发展

反向 股票拆分

2023年10月31日,我们的股东批准了我们的普通股流通股的反向拆分,拆分的比例在 10股1股到50股1股的范围内,按董事会确定的比例和日期生效。我们的 董事会随后决定,反向股票拆分的比例为35比1。在获得批准后,我们向特拉华州州务卿提交了第二份修订和重述的公司注册证书的 修正案,以 实施反向股票拆分,生效时间为下午4:01。东部时间2023年12月4日。作为反向 股票拆分的结果,我们的普通股中每35股,无论是已发行的还是已发行的,在我们向特拉华州州务卿提交的我们对第二次修订和重述的公司注册证书的修订提交和生效之前,被自动合并并转换(无需任何进一步行动)为一股已缴足且不可评估的普通股。没有发行与反向股票拆分相关的零碎股份。如果普通股的股份是直接持有的,则普通股的每一股零碎股份都将 四舍五入为普通股的最接近的完整份额。反向股票拆分 将普通股的流通股总数从反向拆分前的43,515,401股减少到反向拆分后的总流通股1,243,297股(受反向股票拆分产生的零碎股份 四舍五入的调整)。

本招股说明书中出现的所有财务信息、股份编号、期权编号、认股权证编号、其他衍生证券编号和行权价格,包括Larkspur证券的股票,均已进行调整 以实施反向股票拆分。

纳斯达克缺乏症

纳斯达克此前已通知该公司,其上市证券的买入价在过去连续30个营业日收盘价低于每股1.00美元,因此,不符合上市规则第5450(a)(1)条(“规则”)。根据《上市规则》第5810(c)(3)(A)条,本公司获提供180个历日(或直至2023年12月6日)以重新遵守该规则。

2023年11月14日,纳斯达克 向本公司发布信函称,截至2023年11月13日,确定本公司证券连续十个交易日的收盘价 为0.1美元或更低。因此,本公司须遵守上市规则 5810(C)(3)(A)(Iii)项下拟订立的条文。因此,纳斯达克决定自2023年11月16日起将公司证券从纳斯达克全球市场退市,除非公司及时要求在纳斯达克听证会小组(“小组”)举行听证会。因此,纳斯达克及时要求并安排在陪审团面前举行听证会,因此,在听证会后陪审团的决定发布以及陪审团可能批准的任何延期届满之前,纳斯达克的任何退市行动将被搁置 。在听证会上,公司将提交其计划,以证明遵守规则的情况,并要求延长时间 。公司实施了上述反向股票拆分,试图重新遵守规则 。不能保证将举行听证,也不能保证如果举行听证,小组将作出有利的决定。

| 8 |

产品

下面的 摘要包含有关此产品的基本信息。摘要并不打算是完整的。您应阅读本招股说明书中其他部分包含的完整 文本和更具体的详细信息。

| 提供的普通股 : | 上涨 至3,571,428股(假设合并公开发行价为每股2.10美元,并附带普通权证(我们的普通股最近一次在纳斯达克上公布的销售价格是2023年12月1日))。 | |

| 预先出资的 认股权证: | 我们 还向在本次发售中购买我们普通股股份的投资者(如果有)提供机会,使该 投资者及其关联公司和某些关联方在本次发售完成后实益拥有我们已发行普通股的4.99%以上(或在 投资者选择时,9.99%),以代替普通股,否则将导致投资者的实益所有权超过4.99%(或,在买方选择时,预资金权证将以0.0001美元的行使价购买一股我们的普通股,我们称之为预资资权证。每份预筹资权证将在发行时即可行使,并将在全部行使时到期。 每份预筹资权证将与A系列普通权证一起出售,以购买我们的一股普通股,以及与B系列普通权证一起出售,以购买我们的一股普通股。 每份预筹资权证和附带普通权证的合并公开发行价等于本次发行中出售的普通股和附带普通权证的每股合并公开发行价减去0.0001美元。对于我们出售的每一份预融资认股权证,我们出售的普通股数量将一对一地减少。本招股说明书还涉及在行使预融资认股权证时发行普通股 。请参阅“我们提供的证券说明“以获取更多信息。 | |

| 认股权证 提供: | 每股普通股或预筹资权证将与A系列普通权证和B系列普通权证一起发售。 A系列普通权证将在发行之日起至五年结束期间行使。 B系列普通权证将于发行之日起至18个月止期间行使。普通权证的行权价为每股2.10美元(相当于普通股和附带普通权证的每股合并公开发行价的100%)。本招股说明书还涉及在行使普通权证时可发行的普通股的发行 见“股本说明“以获取更多信息。 | |

| 本次发行后发行的普通股: | 4,814,725股,假设我们只出售普通股,不出售预融资权证(假设合并公开发行价为每股2.10美元,并伴随普通权证(我们的普通股最近一次在纳斯达克上公布的销售价格是2023年12月1日)) 并假设我们出售了根据本登记声明提供的所有普通股。 |

| 9 |

| 使用收益的 | 我们 预计此次发行的净收益约为671万美元,假设 我们只出售普通股,不出售预融资权证(假设不行使普通权证),并假设在此发售的所有证券均已售出,在扣除配售代理费和预计由我们支付的发售费用后 。但是,这是合理的最大努力要约,没有最低证券数量或收益金额作为成交条件,我们可能不会出售根据本招股说明书提供的全部或任何证券 ;因此,我们在此次发行中获得的净收益可能会大幅减少 。例如,如果我们仅销售最高报价的25%、50%或75%,我们的净收益将分别约为1,417,500美元、3,180,000美元或4,942,500美元, 。我们只能从行使与本次发行相关的普通权证中获得额外收益,前提是该等普通权证 是以其假定的行使价2.10美元(我们的普通股及随附的普通权证的每股假定合并公开发售价格的100%)行使的。请参阅“使用收益”。

我们 目前打算将此次发行的净收益用于营运资金和其他一般公司用途,包括 支付应付账款以及支付某些员工的未付工资和奖金。请参阅“使用收益的 “在这份招股说明书中。 | |

| 股票代码 符号: | 我们的普通股在纳斯达克上挂牌交易,代码为“ZVSA”。预筹资金的权证或普通权证尚无既定的公开交易市场,我们预计不会发展这样的市场。我们不打算申请在任何证券交易所或其他国家认可的交易系统上市预融资权证或普通权证。如果没有活跃的交易市场,预融资权证和普通权证的流动性将受到限制。 | |

| 风险 因素: | 参见 “风险因素“以及本招股说明书中包含的其他信息,以讨论您在投资我们的证券之前应考虑的因素。 |

发行后发行的已发行普通股数量以截至2023年12月1日的1,243,297股已发行普通股为基础 ,截至该日,不包括以下内容:

| ● | 6,867 可在行使与Larkspur首次公开募股相关的私募认股权证时发行的股票,加权平均行权价为每股402.50美元; | |

| ● | 166,439 行使公募认股权证时可发行的股份,加权平均行权价为每股402.50美元; | |

| ● | 139,403 行使PIPE认股权证时可发行的股票,加权平均行权价为每股70.00美元; | |

| ● | 314,751 可在行使与我们的尽力而为发售相关的尽力而为认股权证时发行的股票,加权平均行权价为每股31.34美元,其中39,373股尽力而为权证重新定价,行权价从行权价35.00美元降至5.78美元,作为2023年7月发售的一部分; | |

| ● | 715 以管道股份为基础的股份; | |

| ● | 20,665 B系列股票的基础股票; | |

| ● | 45,032 公司承担的Old ZyVersa权证的总股份,其中41,627股目前可在行使由公司承担的Old ZyVersa持有人的权证时发行,加权平均行权价为245.72美元,将在 实现某些里程碑时发行3,405股; | |

| ● | 56,999 根据我们的2014年股权激励计划(“2014年计划”)发行的股票期权行使时可发行的股票, 加权行权价为378.56美元; | |

| ● | 41,523 根据我们的2022年综合股权激励计划(“2022年计划”)发行的股票期权行使时可发行的股票, 加权行权价为15.25美元; | |

| ● | 3,230 根据2023年激励授予发行的股票期权行使时可发行的股票,加权平均行权价 为每股74.45美元; | |

| ● | 160,182 在2023年7月认股权证行使时可发行的股份,加权平均行权价为每股5.78美元; | |

| ● | 203,464 行使诱导权证时可发行的股票,加权平均行权价为4.75美元 |

以上讨论的 信息仅供参考,将根据定价时确定的实际公开发行价和本次发行的其他条款进行调整。 除非另有明确说明或文意另有所指外,本招股说明书内的所有资料均假设(I)没有任何买方选择购买预付资助权证及(Ii)没有行使本招股说明书所提供的普通权证。

| 10 |

风险因素

投资我们的证券涉及高度风险。在做出投资决策之前,您应仔细考虑下面介绍的风险。我们的业务、前景、财务状况或经营业绩可能会受到任何这些风险的损害,以及我们目前不知道或我们目前认为无关紧要的其他风险。由于上述任何一种风险,我们证券的交易价格可能会下跌 ,因此,您可能会损失全部或部分投资。“风险因素”中的某些陈述是前瞻性陈述。请参阅“关于前瞻性陈述的告诫声明”。

与我们的业务、财务状况和资金需求相关的风险

我们当前和未来的候选产品可能永远不会获得批准或获得商业市场认可。

我们的成功取决于市场的信心,即我们能够为高度未得到满足的医疗需求的患者开发候选产品,优化 健康结果并提高患者的生活质量。如果我们当前和未来的候选产品或与我们的协作者共同开发的产品未能按预期开发或执行,可能会严重影响我们的业务。我们和我们的合作伙伴可能无法成功 实现我们当前或未来候选产品的商业市场接受度,原因包括:

| ● | 我们在产品创新和商业增长方面的投资的影响; | |

| ● | 我们 向学术机构、生物制药公司和医学界展示我们平台的效用及其相对于现有技术的潜在优势的能力; | |

| ● | 我们和我们的合作者遵守FDA和其他法规要求的能力;以及 | |

| ● | 我们候选产品的开发速度以及在学术机构、关键意见领袖和倡导团体中的声誉。 |

此外,由于研发计划的变化、财务限制、监管环境、有关我们候选产品的负面宣传或竞争产品,这些都是我们无法控制的情况,因此我们的业务可能会受到负面影响。 我们可能无法成功解决这些或其他可能影响市场对我们候选产品和技术接受的因素。 如果我们的候选产品未能开发、获得批准或获得市场的商业认可,可能会对我们的业务、财务状况和运营结果造成严重损害。

我们 是一家处于发展阶段的公司,运营历史有限,没有收入,有许多因素可能会影响我们的 前景。

我们 是一家处于发展阶段的制药公司,经营历史有限,没有收入。我们业务计划的成功可能性必须考虑到在发展和扩大早期业务以及我们所处的监管和竞争环境方面经常遇到的问题、巨额费用、困难、并发症和延误。 制药和生物制药产品开发是一项投机性很高的工作,涉及很大程度的风险,而且 是一项资本密集型业务。因此,您应根据我们公司等处于发展阶段的制药公司经常遇到的成本、不确定性、延误和困难来考虑我们的前景,并请注意,我们不能向您保证我们 将能够成功应对这些风险。

到目前为止,我们的业务主要局限于我们的组织和融资活动,谈判我们的许可协议,以及开展VAR 200和IC 100的开发活动。我们尚未证明我们有能力成功完成大型关键临床试验、获得监管批准、制造商业规模的产品或安排第三方代表我们这样做,或开展成功实现产品商业化所需的销售和营销活动,或管理运营中的上市公司。由于我们的经营历史有限,我们对可能出现并影响我们业务的趋势的洞察力有限,在制定应对这些趋势和我们公司等处于发展阶段的制药公司所面临的其他挑战的方法时可能会出错 。如果不能充分应对这些趋势和挑战,可能会导致我们的业务、运营结果和财务状况受损或失败。此外,我们有限的经营历史可能会使我们的股东很难对我们未来成功或生存的可能性做出任何 预测。

| 11 |

可能影响我们前景的与我们的业务相关的因素 可能包括其他因素,例如:

| ● | 我们 有能力获得额外资金来开发和商业化我们的候选产品; | |

| ● | 在实施我们的发展计划的监管审查和审批方面出现任何延误; | |

| ● | 推迟临床试验的开始、登记和时间安排。 | |

| ● | 我们的临床前和临床试验在临床前和临床发展的所有阶段都取得了成功; | |

| ● | 在监管部门审查和批准我们的候选产品方面出现任何延误; | |

| ● | 我们 为我们寻求在美国和外国司法管辖区开发的候选产品获得并保持监管部门批准的能力; | |

| ● | 我们候选产品的潜在 副作用可能会延迟或阻止商业化,限制我们候选产品的适应症, 如果获得批准,需要建立风险评估和缓解策略(“REMS”),导致批准的药物退出市场 或使我们面临罚款和处罚以及第三方索赔; | |

| ● | 市场 如果我们的产品获准上市,则接受我们的候选产品; | |

| ● | 我们依赖第三方制造和供应我们的候选产品; | |

| ● | 我们对临床研究机构(CRO)进行临床试验的依赖; | |

| ● | 我们依赖代工组织(“CMO”)为临床和商业化生产我们的产品; | |

| ● | 我们 建立或维护协作、许可或其他安排的能力; | |

| ● | 我们识别、收购和整合其他业务、产品和/或技术的能力; | |

| ● | 我们 通过创建商业基础设施或通过战略协作来建立和维护有效的销售和营销基础设施的能力; | |

| ● | 来自现有产品或可能出现的新产品的竞争; | |

| ● | 患者或医疗保健提供者是否有能力为我们的候选产品获得覆盖或获得足够的报销; | |

| ● | 我们的 能力和我们许可方成功获取、维护、捍卫和执行对我们业务非常重要的知识产权的能力 ; | |

| ● | 我们 能够利用我们合作伙伴的专有技术平台来发现和开发其他候选产品; | |

| ● | 我们 有能力吸引和留住关键人员以有效管理我们的业务; | |

| ● | 我们 管理一家运营中的上市公司并继续遵守美国证券交易委员会的规则和要求、在此基础上颁布的法规以及纳斯达克的上市要求的能力; | |

| ● | 我们有能力建设我们的金融基础设施,改进我们的会计系统和控制; | |

| ● | 潜在的 产品责任索赔; | |

| ● | 与危险材料相关的潜在责任;以及 | |

| ● | 我们 获得和维护适当保单的能力。 |

| 12 |

我们 从未盈利过。到目前为止,我们没有数据支持监管部门批准我们的任何候选药物产品,我们没有 在任何司法管辖区获得商业销售批准的产品,我们也没有从产品销售中获得任何收入。因此,我们减少亏损和实现盈利的能力未经证实,我们可能永远无法实现或维持盈利。

我们 从未盈利过,在可预见的未来也不会盈利。截至2023年9月30日,我们在后继期和前续期的累计净亏损约为1.52亿美元。我们已将大部分财务资源 投入到我们的组织和融资活动中,并就我们的许可协议以及其他战略合作伙伴关系和合作进行谈判。我们没有通过收到市场批准完成任何候选产品的开发,因此我们没有从产品销售中获得任何收入。由于与制药 产品开发相关的众多风险和不确定性,我们无法准确预测增加费用的时间或金额,或者我们何时或是否能够实现或保持盈利。随着我们继续VAR 200的临床开发以及IC 100和其他候选产品的临床前开发,我们预计会产生更多费用,我们可能会寻求开发这些产品,并可能在美国和其他地方寻求营销批准。我们还预计,与创建额外基础设施相关的费用将会增加(包括招聘 额外人员),以开始临床试验,并继续开发VAR 200和IC 100以及我们可能寻求开发的其他候选产品,并将其商业化。因此,在可预见的未来,我们预计将继续出现净亏损和负现金流。这些净亏损和负现金流已经并将继续对我们股东的权益和营运资本产生不利影响。

到目前为止,我们通过出售股权证券为我们的运营提供资金。我们未来的净亏损数额将在一定程度上取决于我们未来支出的增长率和我们创造收入的能力。如果我们无法单独或与合作伙伴开发和商业化 VAR 200、IC 100或我们可能寻求开发的任何其他候选产品,或者如果获得营销批准的任何候选产品的收入不足,我们可能无法筹集额外资金,也不会 实现盈利。即使我们确实实现了盈利,我们也可能无法维持或提高盈利能力。

我们 可能无法继续经营下去。

我们 是一家处于发展阶段的制药公司,没有商业产品。我们的主要候选产品正在 开发过程中,需要大量额外的临床前和临床开发和投资,才有可能 商业化。因此,自成立以来,我们没有从运营中产生任何收入,到目前为止,我们发生了大量净亏损。此外,我们的现金状况远远不足以支持我们的业务计划,将需要大量额外资金来实施这些计划,包括研究和开发我们的主要候选产品,为这些候选产品寻求监管 批准,以及在美国和其他市场进行商业化。我们独立注册的会计师事务所的报告包含一段解释性段落,表示怀疑我们是否有能力继续作为持续经营的企业 。这些情况使人对我们作为一个持续经营的企业继续下去的能力产生了极大的怀疑。我们尤其相信,我们目前的现金和现金等价物仅足以满足我们到2023年第四季度的预期现金需求 。如果我们无法继续经营下去,我们可能不得不清算我们的资产,我们在清算或解散时收到的资产价值 可能显著低于我们财务报表中反映的价值。此外,我们缺乏现金资源,以及我们可能无法继续经营下去,可能会对我们的股本价值和我们筹集新资本或与第三方建立关键合同关系的能力产生重大不利影响。

| 13 |

我们 发现财务报告的内部控制存在重大缺陷。如果我们不能弥补重大弱点 并以其他方式维持有效的财务报告内部控制系统,我们的财务报告的可靠性、投资者对我们的信心和我们的普通股价值可能会受到不利影响。

作为一家上市公司,我们必须保持对财务报告的内部控制,并报告此类内部控制中的任何重大弱点。萨班斯-奥克斯利法案第404条(“第404条”)要求我们评估和确定财务报告内部控制的有效性,并提供财务报告内部控制的管理报告。重大缺陷是指财务报告的内部控制存在缺陷或缺陷的组合,使得年度或中期财务报表的重大错报有可能无法得到及时预防或发现和纠正。

在对2022财年的审计中,我们发现财务报告的内部控制存在重大缺陷,因为我们没有 设计和实施对重大且复杂的非常规交易的会计处理的有效控制。

我们的管理层计划建立程序,持续监控和评估我们对财务报告的内部控制的有效性,并致力于采取进一步行动和实施必要的增强或改进,包括解决上述重大弱点所需的改进或改进。管理层希望在资源允许的情况下,尽快开始评估其财务报告内部控制的设计和运作有效性,包括制定和实施其补救计划。但是,在适用的控制措施运行了足够长的一段时间并且管理层通过测试得出结论认为这些 控制措施正在有效运行之前,不会认为实质性缺陷已得到补救。

如果 我们的措施不足以成功弥补重大弱点并以其他方式建立和维护有效的财务报告内部控制系统 ,我们财务报告的可靠性、投资者对我们的信心以及我们普通股的价值可能会受到重大不利影响。有效的财务报告内部控制对于我们 提供可靠和及时的财务报告是必要的,并与适当的披露控制和程序一起设计,以合理地 发现和防止欺诈。任何未能实施所需的新的或改进的控制措施,或在实施过程中遇到的困难,都可能导致我们无法履行我们的报告义务。只要我们是美国证券法规定的“较小的报告公司”,我们的独立注册会计师事务所就不需要证明我们根据第404条对财务报告进行的内部 控制的有效性。对财务报告的内部控制有效性进行独立评估可以发现我们管理层评估可能无法发现的问题。我们对财务报告的内部控制 中未发现的重大缺陷可能会导致财务报表重述,并要求我们产生补救费用。

此外, 我们预计财务报告的披露控制或内部控制不会阻止所有错误和所有欺诈。控制系统,无论设计和操作有多好,都只能提供合理的保证,而不是绝对的保证,以确保控制系统的目标能够实现。此外,控制系统的设计必须反映这样一个事实,即存在资源限制,并且必须考虑控制相对于其成本的好处。由于所有控制系统的固有局限性,任何对控制的评估都不能绝对保证所有控制问题和舞弊实例(如果有)都已被检测到。如果我们的控制系统未能防止错误或欺诈,可能会对我们造成实质性的不利影响。

我们 将需要额外资金来开发我们的候选产品并将其商业化。如果我们无法筹集足够的资金,我们将被迫推迟、减少或取消我们的产品开发计划。

开发药物产品,包括进行临床前研究和临床试验,是昂贵的。我们预计我们的研发费用将因我们正在进行的活动而增加,特别是在我们开始VAR 200的临床试验和进行IC 100的临床前开发的情况下。我们没有承诺或安排任何额外的资金来资助我们对VAR 200、IC 100或我们可能寻求开发的任何其他候选产品的开发和商业化努力。我们将需要筹集大量额外资金来开发VAR 200、IC 100和我们可能寻求开发的任何其他候选产品并将其商业化。由于VAR 200或IC 100的成功开发不确定,我们无法估计完成其开发和商业化所需的实际资金。

在 我们可以从VAR 200、IC 100或我们可能寻求开发的任何其他候选产品中获得足够的收入之前,我们预计将通过公开或私募股权发行、债务融资或公司合作和许可安排为未来的现金需求提供资金。 当我们需要额外的资金时,我们可能无法以我们可以接受的条款获得这些资金,或者根本没有。如果没有足够的资金 ,我们可能会被要求推迟、缩小或缩减我们的业务。就我们通过发行股权证券或可转换为股权证券的证券筹集额外资金的程度而言,我们当时现有股东的所有权可能会被稀释,稀释程度可能会很大,具体取决于我们可能能够出售证券的价格。此外,如果我们 通过产生债务来筹集额外资本,我们可能会受到限制我们业务活动的额外契约的约束 ,债务工具的持有人可能拥有优先于我们的股权投资者的权利和特权,并且偿还此类债务工具下的 利息和本金偿还义务可能会转移原本可用于支持研发、临床或商业化活动的资金。因此,我们可能无法参与我们 寻求建立的协作。如果我们通过合作和许可安排筹集额外资金,则可能需要 放弃对我们的技术或候选产品的某些权利,或按可能对我们不利的条款授予许可。只要条件有利,我们 可能会寻求进入公共或私人资本市场,即使我们当时并不迫切需要 额外的资本。此外,已在我们的转售登记表上注册的证券(声明为2023年10月20日生效)可能会限制我们以优惠条款筹集额外资本的能力,因为此类证券具有稀释效应。此外,如果我们普通股的价格仍然低于在该转售登记声明中登记的认股权证的行权价格 ,则持有人不得行使该等认股权证,因此,我们将不会从该行使 中获得任何收益。

我们未来的近期和长期资金需求将取决于许多因素,包括但不限于:

| ● | 我们候选产品的临床前和临床试验的启动、进度、时间、成本和结果; | |

| ● | FDA是否要求我们对我们寻求开发的候选产品进行超出预期的额外研究; | |

| ● | 我们未来可能建立的任何合作、许可或其他安排的条款和时间; | |

| ● | 监管审批的结果、时间和成本; | |

| ● | 竞争的技术和市场发展的影响; | |

| ● | 建立商业规模外包制造能力的成本和时机; | |

| ● | 市场 接受我们的候选产品,如果我们获得监管批准; | |

| ● | 如果我们获得监管部门的批准,为我们的候选产品建立销售、营销和分销能力的成本; 和 | |

| ● | 我们收购、许可或投资于业务、产品或技术的程度。 |

| 14 |

我们 受美国各种反腐败法律和其他反贿赂和反回扣法律法规的约束。

We are subject to the U.S. Foreign Corrupt Practices Act of 1977, as amended (the “FCPA”), and other anticorruption, anti-bribery, and anti-money laundering laws in the jurisdictions in which we do business. These laws generally prohibit us and our employees from improperly influencing government officials or commercial parties in order to obtain or retain business, direct business to any person or gain any improper advantage. The FCPA and other applicable anti-bribery and anti-corruption laws also may hold us liable for acts of corruption and bribery committed by our third-party business partners, representatives and agents who are acting on our behalf. We and our third-party business partners, representatives and agents may have direct or indirect interactions with officials and employees of government agencies or state-owned or affiliated entities and we may be held liable for the corrupt or other illegal activities of these third-party business partners and intermediaries and employees, representatives, contractors and agents, even if we do not explicitly authorize such activities. These laws also require that we keep accurate books and records and maintain internal controls and compliance procedures designed to prevent any such actions. While we have policies and procedures to address compliance with such laws, we cannot assure that our employees and agents will not take actions in violation of our policies or applicable law, for which we may be ultimately held responsible and our exposure for violating these laws increases as our international presence expands and as we increase sales and operations in foreign jurisdictions. Any violation of the FCPA or other applicable anti-bribery, anti-corruption and anti-money laundering laws could result in whistleblower complaints, adverse media coverage, investigations, imposition of significant legal fees, loss of export privileges, severe criminal or civil sanctions or suspension or debarment from U.S. government contracts, substantial diversion of management’s attention, a drop in our stock price or overall adverse consequences to our business, all of which may have an adverse effect on our reputation, business, financial condition and operating results.

我们的财务状况和运营结果可能会受到新冠肺炎疫情的不利影响。

疫情或流行病的发生 根据其规模,可能会对我们经营业务和开发候选产品的地区、州和地方经济造成不同程度的破坏。当前的新冠肺炎疫情已经并可能继续对我们的业务价值、经营业绩和财务状况产生实质性的不利影响。国际、 联邦、州和地方公共卫生和政府当局为控制和抗击新冠肺炎在全球各地区的爆发和传播而采取的非常行动,包括旅行禁令、隔离、“呆在家里”命令、暂停利息累算和对某些联邦支持的学生贷款收取 以及许多个人和企业大幅限制日常活动的类似命令 导致了总体上消费者活动的减少。尽管新冠肺炎疫情造成的经济放缓和高失业率的程度和持续时间目前仍不确定,特别是在新的病毒株出现并对疫苗接种工作构成潜在挑战的情况下,但持续的显著经济放缓可能会对我们的财务状况、流动性和运营结果产生重大不利影响。

涉及开发、监管审批和商业化的风险

大流行、流行病或传染病(如新冠肺炎)的爆发可能会中断我们候选产品的开发。

大流行或类似疫情等公共卫生危机可能会对我们的业务产生不利影响。2019年12月,一种名为SARS-CoV-2(严重急性呼吸综合征冠状病毒2)的新病毒株 在武汉、中国和 出现,并在全球范围内传播。冠状病毒大流行正在演变,迄今已导致实施各种应对措施,包括政府强制实施的隔离、旅行限制和其他公共卫生安全措施。冠状病毒对我们或我们第三方合作伙伴的业务(包括我们的临床前研究或临床试验运营)的影响程度 还将取决于未来的发展,这些事态发展高度不确定,无法自信地预测,包括爆发的持续时间、将出现的有关冠状病毒严重程度的新 信息以及控制冠状病毒或治疗其影响的行动 等。新冠肺炎在全球的持续传播可能会对我们在美国和海外的临床前或临床试验运营产生不利影响,包括我们招募和留住患者和主要研究人员以及现场工作人员的能力,他们作为医疗保健提供者, 可能已经增加了对新冠肺炎的接触。例如,与其他生物制药公司类似,我们在登记当前和/或计划中的临床试验时可能会遇到延迟。新冠肺炎还可能影响位于受影响地区的第三方CRO的员工,我们依赖这些CRO进行临床试验。此外,我们的Lead和其他核心候选产品所针对的患者群体 可能特别容易受到新冠肺炎的影响,这可能会使我们更难识别能够参加我们未来临床试验的患者,并可能影响已登记患者完成任何此类试验的能力。新冠肺炎对患者的登记或治疗或我们候选产品的执行产生的任何负面影响都可能导致临床试验活动的代价高昂的延迟,这可能会对我们获得监管机构对我们候选产品的批准并将其商业化的能力产生不利影响,增加我们的运营费用, 并对我们的财务业绩产生实质性的不利影响。

| 15 |

此外,计划中的临床试验能否及时登记取决于临床试验地点,而这些地点可能会受到全球健康问题的不利影响,例如流行病。我们计划在目前受冠状病毒影响的地区对我们的候选产品进行临床试验。冠状病毒爆发的一些因素将推迟或以其他方式对我们候选产品的临床试验以及我们的业务产生不利影响,包括:

| ● | 可能将医疗资源从临床试验的实施转移到关注大流行问题,包括作为我们临床试验研究人员的医生、作为我们临床试验地点的医院以及支持我们进行预期临床试验的医院工作人员的注意力; |

| ● | 对可能中断关键试验和业务活动的旅行限制 ,例如临床试验地点的启动和监测、员工、承包商或患者前往临床试验地点的国内和国际旅行,包括政府实施的任何旅行限制或隔离,这些限制或隔离将影响患者、员工或承包商前往我们的临床试验地点或获得签证或入境许可的能力或意愿,失去与潜在合作伙伴的面对面会议和其他互动,任何可能延误或对我们预期的临床试验的进行或进度产生不利影响的 ; |

| ● | 对我们第三方制造商运营的潜在负面影响; |

| ● | 全球运输中断 ,影响我们产品的原材料、临床试验材料(如患者样本)、研究药物产品和调理药物以及我们未来临床试验中使用的其他供应的运输;以及 |

| ● | 业务 潜在的工作场所、实验室和办公室关闭以及对在家工作员工的依赖增加所造成的中断、正在进行的实验室实验和操作的中断或延迟、人员短缺、差旅限制或公共交通中断 任何这些都可能对我们的业务运营造成不利影响,或推迟与当地监管机构、道德委员会和其他重要机构和承包商的必要互动。 |

我们 已采取临时预防措施,旨在帮助将病毒对我们员工的风险降至最低,包括让我们的所有员工远程工作,暂停我们员工在世界各地的所有非必要旅行,并不鼓励员工 参加行业活动和与工作有关的面对面会议,这可能会对我们的业务产生负面影响。我们目前无法预测企业和政府机构(如美国证券交易委员会或食品和药物管理局)计划和潜在关闭或中断的范围和严重性。

| 16 |

我们的业务依赖于我们候选产品的成功开发、监管批准和商业化,尤其是VAR 200和IC 100。

我们业务的成功,包括我们为公司提供资金并在未来创造任何收入的能力,将主要取决于我们候选产品的成功开发、监管批准和商业化或合作。在未来,我们 还可能只依赖我们的一个候选产品或我们可能授权、收购或开发的任何未来候选产品。 我们候选产品的临床前、临床和商业成功将取决于许多因素,包括以下因素:

| ● | 以可接受的条件或根本不能筹集额外资本的能力; |

| ● | 及时 完成我们的临床前和临床试验,这可能比我们目前的预期要慢得多或成本更高, 将在很大程度上取决于第三方承包商的表现; |

| ● | FDA或类似的外国监管机构是否要求我们进行额外的临床前或临床试验,以支持我们的候选产品或任何未来候选产品的批准和商业化; |

| ● | FDA和类似的外国监管机构接受我们的建议适应症和与我们候选产品的建议适应症相关的主要终点评估。 |

| ● | 我们 有能力向FDA和类似的外国监管机构证明我们的候选产品或任何未来候选产品的安全性和有效性; |

| ● | 我们识别药物产品中可在药代动力学研究中检测到的活性化合物的能力; |

| ● | 与我们的候选产品或未来批准的产品相关的潜在副作用的患病率、持续时间和严重程度(如果有); |

| ● | 及时收到FDA和类似外国监管机构的必要上市批准; |

| ● | 实现并维护,并在适用的情况下确保我们的第三方承包商实现并保持遵守我们的合同义务和适用于我们的候选产品或任何未来候选产品或经批准的 产品(如果有)的所有法规要求; |

| ● | 与我们签约生产我们候选产品或任何未来候选产品的临床试验和商业用品的第三方的能力,与监管机构保持良好的关系,并开发、验证和维护符合当前良好制造实践或cGMP或良好农业和采集业实践或GACP的商业上可行的制造工艺; |

| ● | 在临床前和临床开发期间以及在我们的候选产品或任何未来候选产品获得批准后,继续保持可接受的安全性; |

| ● | 我们 有能力在美国和国际上成功地将我们的候选产品或任何未来的候选产品商业化。 如果获得批准,可以单独或与其他公司合作在这些国家和地区进行营销、销售和分销; |

| ● | 医生、患者和付款人接受我们的候选产品或任何未来候选产品的益处、安全性和有效性(如果获得批准) ,包括与替代疗法和竞争疗法相关的; |

| ● | 我们 有能力遵守众多审批后的法规要求; |

| ● | 我们的 和我们的合作伙伴在我们的候选产品或任何未来候选产品中建立和实施知识产权的能力; |

| ● | 我们和我们的合作伙伴避免第三方专利干扰或知识产权侵权索赔的能力;以及 |

| ● | 我们 能够授权或获取我们认为可以成功开发和商业化的其他候选产品或商业阶段产品。 |

Var 200可能无法获得FDA指定的FSGS孤儿药物。FDA于2018年9月17日收到了我们的孤儿药物指定申请。孤儿药物指定无法获得批准,因为(1)用于支持申请的FSGS临床前模型反映了预防而不是治疗FSGS,这是VAR 200的建议适应症,以及(2)FDA认为根据使用的假设和计算提供的流行率估计值被低估了。我们计划在VAR 200的临床数据可用时重新申请孤儿药物指定,使用其他信息来支持FSGS的患病率。

| 17 |

如果我们不能及时或根本实现上述一个或多个因素(其中许多是我们无法控制的),我们可能会遇到重大延误和成本增加,或者无法获得监管部门的批准或将我们的候选产品商业化。 即使获得监管部门的批准,我们也可能永远无法成功地将我们的任何候选产品商业化。因此, 我们不能向您保证,我们将能够通过销售我们的候选产品或任何未来的候选产品来产生足够的收入以继续运营。

我们的候选产品IC 100的临床前药物开发非常昂贵、耗时且不确定。我们的临床前试验可能无法 充分展示感兴趣的治疗领域的药理活性;在其他身体系统中造成意想不到的短期或长期影响;或产生可能改变或风险益处评估的意外毒性。具有反映IC100作用机制的一类化合物尚未进入临床试验,其药理类的作用也尚不清楚。这些因素和其他 因素可能会阻碍或推迟进一步的发展。

形成我们开发和开发候选产品的基础的 科学发现相对较新。支持基于我们的方法开发试剂的可行性的科学证据是初步的,也是有限的。IC 100代表了一种新的治疗模式,成功的开发可能需要更多的研究和努力来优化其治疗潜力。IC 100可能无法在实验室或临床前研究中向患者展示其治疗特性,并可能以不可预见的、无效的甚至有害的方式与人类生物系统相互作用。如果我们不能成功地开发IC 100并将其商业化,我们可能永远不会盈利,我们的股本价值可能会下降。

IC 100是一项相对较新的技术,这使得很难预测开发和随后获得监管批准的时间和成本(如果有的话)。

我们 将我们的研究和开发努力集中在有限数量的初始目标疾病适应症上。不能保证 我们在开发当前或未来的适应症时不会遇到问题或延迟,也不能保证此类问题或延迟不会导致意外成本,也不能保证任何此类开发问题都能得到解决。在IC 100上生成的临床前数据以及拟议的临床开发计划需要FDA根据调查性新药申请进行审查和许可。我们尚未生成支持此类申请的数据,临床前研究的结果将需要FDA在启动临床研究之前进行审查,而临床研究可能不会获得批准。

我们 使用和扩展我们的开发平台来构建候选产品渠道的努力可能不会成功。

我们IC 100战略的一个关键要素是使用我们经验丰富的管理和科学团队来评估各种人类疾病的IC 100,以建立一个候选产品渠道。尽管到目前为止,我们的研究和开发工作已经产生了潜在的候选产品,但我们可能无法继续识别和开发其他候选产品。即使我们成功地继续建立我们的渠道,我们确定的潜在候选产品也可能不适合临床开发。 例如,这些潜在候选产品可能会被证明具有有害的副作用或其他特征,表明它们不太可能获得上市批准和市场认可。如果我们不能根据我们的方法成功开发候选产品并将其商业化,我们将无法在未来期间获得产品收入,这可能会对我们的财务状况造成重大的 损害。不能保证我们将在临床前和临床开发中取得成功,在任何情况下,获得监管批准的过程都需要花费大量的时间和财力。

| 18 |

我们候选产品的临床药物开发非常昂贵、耗时且不确定。我们的临床试验可能无法充分 证明我们的候选产品的安全性和有效性,这可能会阻止或推迟监管部门的批准和商业化。

我们候选产品的临床药物开发非常昂贵、耗时、难以设计和实施,而且其结果本身就不确定。在获得监管机构对候选产品商业销售的批准之前,我们必须通过临床试验证明候选产品用于目标适应症既安全又有效,这是不可能预测的。大多数开始临床试验的候选产品从未获得监管部门的商业化批准。我们的候选产品处于不同的开发阶段,在任何测试阶段或在 试验过程中的任何时间,都可能出现多个临床试验失败的情况。我们预计这些候选产品的临床试验将持续数年,但可能需要比预期更长的时间才能完成。并不是我们所有的候选产品都经过了人体测试,首次在人体上使用可能会产生意想不到的效果。我们还没有完成所有的临床试验,以获得我们任何候选产品的批准。

我们 可能会在我们的候选产品正在进行的和未来的临床试验中遇到延迟,并且不知道未来的临床试验(如果有)是否会按时开始,是否需要重新设计,是否需要按时招募足够数量的患者,或者是否会如期完成。此外,我们、我们目前或将来可能与之合作的任何合作伙伴、FDA、机构审查委员会(“IRB”) 或其他监管机构,包括州和地方机构以及外国的对应机构,可能出于各种原因随时暂停、推迟、要求修改或终止我们的临床试验,包括:

| ● | 发现安全或耐受性问题,如研究参与者经历的严重或意想不到的毒性或副作用或暴露在其他不可接受的健康风险中或其他安全问题; |

| ● | 在临床试验期间,任何候选产品缺乏有效性,或者我们的候选产品未能达到指定的终点; |

| ● | 受试者招募和注册率低于预期的 速率,或无法招募足够数量的患者参加临床试验的原因有很多,包括其他公司针对同一适应症的候选产品进行的临床试验的盛行情况,或者患者不经常寻求治疗的适应症的临床试验; |

| ● | 由于新冠肺炎疫情导致的隔离或其他限制,我们的临床试验出现延误或困难; |

| ● | 难以留住已开始临床试验但可能因治疗的不良副作用而随时退出的受试者, 疗效不足、对临床试验过程感到疲劳或任何其他原因; |

| ● | 在每个临床试验地点进行的研究难以获得IRB的批准; |

| ● | 生产或获得或无法制造或获得足够数量的用于临床试验的材料方面出现延误 ; |

| ● | 我们的制造工艺或产品配方或交付方法存在不足或变更; |

| ● | 更改适用的法律、法规和监管政策 ; |

| ● | 延迟或未能与预期合同研究机构、临床试验地点和其他第三方承包商就临床试验合同或协议中的可接受条款达成协议; |

| ● | 无法 增加足够数量的临床试验站点; |

| ● | 关于适当配方和剂量的不确定性 ; |

| ● | 我们、我们的员工、我们的CRO或他们的员工或其他第三方承包商未能遵守合同和适用的法规要求,或未能以及时或可接受的方式履行其服务; |

| ● | 我们、我们的员工、我们的CRO或他们的员工或我们可能与之合作的任何合作伙伴或他们的员工未能遵守 适用的FDA或其他有关进行临床试验或处理、储存、安全和保存药品和生物制品的记录的法规要求; |

| ● | 日程安排与参与的临床医生和临床机构发生冲突; |

| ● | 未能设计适当的临床试验方案; |

| ● | 数据不足,无法支持监管部门的审批; |

| ● | 医疗研究人员不能或不愿意遵循我们的临床方案;或 |

| ● | 在治疗期间或治疗后与受试者保持联系有困难,这可能导致数据不完整。 |

我们 或我们可能合作的任何合作伙伴在我们的临床试验中可能会遭遇重大挫折,就像制药和生物技术行业的许多其他公司 的经历一样,即使在早期的试验中获得了令人振奋的结果。如果我们或我们的潜在合作伙伴放弃或延迟与我们的候选产品相关的临床开发工作, 我们可能无法有效地执行我们的业务计划,我们的业务、财务状况、经营业绩和前景将受到损害 。

| 19 |

更改候选产品制造或配方的方法 可能会导致额外成本或延迟。

随着候选产品通过临床前研究到后期临床试验以获得潜在的批准和商业化,开发计划的各个方面(如制造方法和配方)在此过程中进行更改是很常见的 以努力优化过程和结果。这样的变化有可能无法实现这些预期目标。这些更改中的任何一个都可能导致我们的候选产品表现不同,并影响计划中的临床试验或使用更改后的材料进行的其他临床试验的结果。此类更改还可能需要额外的测试、FDA通知或FDA 批准。这可能会推迟临床试验的完成,需要进行衔接临床试验或重复一项或多项临床试验。

根据适用的法规要求,我们 可能无法获得对我们的早期候选产品VAR 200或IC 100的监管批准。 FDA和外国监管机构在审批过程中拥有很大的自由裁量权,包括有权推迟、限制或拒绝 对候选产品的审批。任何监管审批的延迟、限制或拒绝都将对商业化产生不利影响, 我们创造收入的潜力、我们的业务和我们的经营业绩。

我们 目前没有获准销售的产品,我们可能永远不会获得监管部门的批准,无法将我们当前或未来的任何候选产品 商业化。与我们的药品相关的研究、测试、制造、安全监督、疗效、质量控制、记录、标签、包装、 储存、批准、销售、营销、分销、进口、出口和其他上市后信息的安全和其他上市后信息,在美国和国外都受到FDA和其他监管机构的广泛监管,这些监管规定因国家而异。在获得FDA的保密协议、BLA或其他适用监管文件的批准之前,我们不允许在美国销售我们当前的任何候选产品 。在我们或我们的合作伙伴获得这些国家/地区相关监管机构的必要批准之前,我们也不允许 在任何国家/地区销售我们当前的任何候选产品。要获得批准上市VAR 200或IC 100等新药,FDA和/或外国监管机构必须获得临床前和临床数据,充分证明药品的安全性、纯度、效力、有效性和合规生产符合NDA、BLA或其他适用监管申报文件中申请的预期适应症。新药产品的开发和审批涉及一个漫长、昂贵和不确定的过程,任何阶段都可能出现延误或失败。制药和生物制药行业的许多公司在非临床开发、临床试验(包括第三阶段临床开发)方面遭遇重大挫折,即使在早期的临床前研究或临床试验中取得了令人满意的结果 。这些挫折的原因包括临床试验正在进行期间的发现,以及在临床试验中进行的安全性或有效性观察,包括以前未报告的不良事件。临床试验的成功并不能保证以后的临床试验会成功,也不能保证非临床研究会成功。其他方的临床试验结果可能不代表我们或我们的合作伙伴可能进行的试验的结果。

| 20 |

FDA和外国监管机构在药品开发和审批流程中拥有相当大的自由裁量权,包括能够以多种原因推迟、限制药品开发或限制或拒绝批准候选产品。FDA或适用的外国监管机构可以:

| ● | 不同意设计或实施一项或多项临床试验; |

| ● | 不认为候选产品的建议适应症安全有效,或可能认为候选产品的安全性或其他 感知的风险超过其临床或其他益处; |

| ● | 不认为临床前研究和临床试验的数据足以支持批准,或者临床试验的结果可能 不符合FDA或适用的外国监管机构要求批准的统计或临床意义水平; |

| ● | 不同意我们对我们或第三方进行的临床前研究或临床试验数据的解释,或者不同意我们可能与之合作的任何合作伙伴的解释。 |

| ● | 确定从临床前或临床试验收集的数据可能不足以支持提交IND或NDA或其他适用的监管申请; |

| ● | 需要额外的临床前研究或临床试验; |

| ● | 确定当前或未来候选产品在配方、质量控制、标签或规格方面的不足之处; |

| ● | 要求在儿科患者中进行临床试验,以确定对药物更敏感的人群的药代动力学或安全性; |

| ● | 批准取决于昂贵的批准后额外临床试验的表现; |

| ● | 批准 我们当前或任何未来的候选产品,使其具有比我们最初要求的更有限的适应症或更窄的患者群体 或带有可能影响市场的强烈警告; |

| ● | 不批准我们认为对我们的候选产品成功商业化是必要或可取的标签; |

| ● | 不批准与我们签约的第三方制造商或测试实验室的制造工艺、控制或设施; |

| ● | 将我们的产品视为一种设备,而不是需要不同审批流程和生产需求的药物; |

| ● | 将我们的产品之一视为组合产品,而不是需要额外的临床试验或每项研究增加患者数量的单一药物;或者 |

| ● | 更改我们的审批政策或采用新法规,使我们的临床数据或监管文件不足以审批。 |

对我们的任何候选产品的任何适用监管审批的任何 延迟、限制或拒绝都会推迟或对我们候选产品的商业化 产生不利影响,并将损害我们的业务、财务状况、经营业绩和前景。

| 21 |

即使我们当前的候选产品或任何未来的候选产品获得监管部门的批准,他们也可能无法实现医生和患者广泛采用和使用商业成功所必需的 。

我们目前或未来的任何候选产品的商业成功,如果获得批准,将在很大程度上取决于医生、患者和付款人在批准的适应症上对结果产品的广泛采用和 使用,而可能不会在商业上成功。如果获得批准,我们当前或未来候选产品的采用程度和采用率将取决于多个因素,包括:

| ● | 该产品获得批准的临床适应症和患者对治疗这些适应症的批准产品的需求; |

| ● | 与其他可用的疗法相比,我们产品的有效性; |

| ● | 管理医疗计划和其他医疗保健付款人为我们的任何可能获得批准的候选产品提供保险和足够的报销 ; |

| ● | 与替代疗法有关的我们候选产品的治疗成本以及患者愿意为产品付费(如果获得批准) ; |

| ● | 医生、诊所的主要经营者和患者接受该产品为安全有效的治疗方法; |

| ● | 医生和患者愿意采用一种新的疗法而不是其他可用的疗法来治疗批准的适应症; |

| ● | 克服医生或患者可能对经批准的适应症治疗的特定疗法的任何偏见; |

| ● | 由医生和医务人员对我们的产品候选人进行适当的培训和管理; |

| ● | 患者对我们的候选产品的结果和管理以及整体治疗体验感到满意; |

| ● | 与替代疗法相比,我们的候选产品可能为医生提供的收入和盈利能力; |

| ● | 副作用的患病率和严重程度; |

| ● | FDA批准的候选产品标签中包含的限制 或警告; |

| ● | FDA要求实施风险评估和缓解战略或REMS的任何要求; |

| ● | 我们的销售、营销和分销工作的有效性; |

| ● | 我们 有能力维持充足的供应量以满足需求; |

| ● | 对我们候选产品的负面宣传或对竞争产品的正面宣传;以及 |

| ● | 潜在的 产品责任索赔。 |

如果我们当前或未来的任何候选产品被批准使用,但未能达到商业成功所需的医生和患者的广泛采用 ,我们的运营结果和财务状况将受到不利影响,这可能会推迟、阻止 或限制我们创造收入和继续业务的能力。

| 22 |

我们的 候选产品如果获得批准,将面临激烈的竞争,如果我们不能有效竞争,可能会阻碍我们实现显著的市场渗透。

制药行业的特点是技术快速进步、竞争激烈,并高度重视开发专利疗法。许多制药公司、仿制药公司、生物技术公司以及学术和研究机构都在从事医疗保健产品的开发、专利申请、制造和营销,与我们正在开发的产品具有竞争力,包括Travere、辉瑞、Goldfinch Bio、勃林格-英格尔海姆、阿斯特拉-捷利康、赛诺菲、诺华、罗氏和其他公司。 我们的许多竞争对手拥有更强大的财务资源、营销能力、销售队伍、制造能力、研发能力、临床试验专业知识、知识产权组合、获得专利和监管批准的经验以及对产品候选和其他资源的批准。一些提供竞争产品的公司还拥有广泛的其他产品、庞大的直销队伍以及与我们的目标医生的长期客户关系,这可能会阻碍我们的市场渗透努力。此外,如果我们的某些候选产品获得批准,可能会与一些患者的可自由支配预算份额竞争,并在临床实践中争取医生的关注。

我们 预计,如果我们的候选产品获得监管部门的批准,我们将面临来自其他批准的 疗法的激烈竞争。如果获得批准,我们的候选产品还可能与不受监管、未经批准、标签外和非处方药竞争。 如果获得批准,我们的某些候选产品将针对已批准的适应症提出新的治疗方法,并将 与现有疗法竞争,其中一些疗法广为人知,并为医生和患者所接受。要在这个市场上成功竞争,我们必须证明我们批准的产品的相对成本、安全性和有效性(如果有的话)是现有疗法和其他新疗法的一个有吸引力的 替代方案。这种竞争可能会导致我们候选产品的市场份额减少,并对我们候选产品的定价造成下行压力,这可能会损害我们的业务、财务状况、经营业绩和前景 。

我们 预计我们的候选产品将面临通用或类似类型的产品竞争,这可能会对我们的业务、财务状况、经营业绩和前景产生不利影响。

在 我们的任何候选产品的专利保护到期或丧失时,或者当我们的任何候选产品的专利保护到期或失去时,尽管我们的任何候选产品的仿制药竞争对手对该仿制药或其等价物提起了未决的专利侵权诉讼,但该产品已获批准,且其销售价格可能显著低于我们已批准的产品 ,我们可能会在短时间内损失该产品的很大一部分销售额,这将对我们的业务、财务状况、运营结果和前景产生不利影响。

我们将商业化的任何候选产品或我们可能与之合作的任何合作伙伴都将接受持续的 和持续的监管审查。

即使在我们或我们的合作伙伴获得美国监管机构对候选产品的批准(如果有)之后,我们或我们的合作伙伴仍将继续 接受监管审查和合规义务。例如,对于我们的候选产品,FDA可能会对产品可能上市的批准的指定用途或批准条件施加重大限制 。候选产品的批准 可能包含对可能代价高昂的批准后研究和监测的要求,包括第四阶段临床试验或REMS,以监测产品的安全性和有效性。我们还将继续接受FDA的义务和持续的监管审查,涉及我们的候选产品的制造、加工、标签、包装、分销、不良事件报告、储存、广告、促销和记录等。这些要求包括提交安全性和其他上市后信息和报告、注册以及继续遵守cGMP要求、FDA的良好临床实践、或GCP、或良好农业和采集规范或GACP、要求和良好实验室规范或GLP要求,这些要求是FDA在临床和临床前开发中对所有候选产品以及我们在批准后进行的任何临床试验执行的法规和指南。如果候选产品在其他国家/地区获准销售,我们 可能会受到这些国家/地区的法律和政府监管机构施加的类似限制和要求。

| 23 |

如果我们、我们的合作伙伴、我们的候选产品或我们候选产品的制造设施未能遵守适用的监管要求,监管机构可以:

| ● | 对产品的销售或制造施加限制,暂停或撤回产品审批或吊销必要的许可证; |

| ● | 要求修改宣传材料或要求我们向医疗从业者提供正确的信息; |

| ● | 要求我们或我们的合作伙伴签订同意法令,其中可能包括施加各种罚款、报销检查费用、 具体行动所需的截止日期以及对不遵守规定的处罚; |

| ● | 发布警告信、显示原因通知或描述涉嫌违规行为的无标题信件,这些信件可能是公开的; |

| ● | 展开刑事调查和起诉; |

| ● | 强制实施禁令、暂停或吊销必要的批准或其他许可证; |

| ● | 施加 其他民事或刑事处罚; |

| ● | 暂停 任何正在进行的临床试验; |

| ● | 推迟或拒绝批准我们或我们的潜在合作伙伴提交的未决申请或已批准申请的补充申请; |

| ● | 拒绝允许药品或易制毒化学品进出口到美国或从美国出口; |

| ● | 暂停运营或对运营施加限制,包括成本高昂的新制造要求;或 |

| ● | 扣押或扣留产品,或要求我们或我们的合作伙伴启动产品召回。 |

FDA和其他适用政府机构的法规、政策或指导意见可能会发生变化,可能会颁布新的或附加的法规或政府 法规,以阻止或推迟监管部门对我们候选产品的审批,或者进一步限制或规范审批后的活动。我们无法预测美国或国外未来的立法或行政行动可能产生的不利政府监管的可能性、性质或程度。如果我们不能实现并保持法规遵从性, 我们可能不被允许营销我们的候选产品,这将对我们创造收入和实现或 保持盈利的能力产生不利影响。

我们 未来可能会在美国和FDA以外的地方为我们的候选产品进行临床试验,适用的外国监管机构可能不接受此类试验的数据。

我们 未来可能会选择在美国以外进行一项或多项临床试验,包括在加拿大、欧洲和南美洲。尽管FDA或适用的外国监管机构可以接受来自在美国或适用司法管辖区以外进行的临床试验的数据,但FDA或适用的外国监管机构接受此类研究数据可能受某些条件的限制。如果外国临床试验的数据打算用作美国上市审批的基础,FDA将不会仅根据外国数据批准申请,除非这些数据适用于美国人口和美国医疗实践;研究由公认能力的临床研究人员进行;并且数据被认为 有效,无需FDA进行现场检查,或者如果FDA认为有必要进行此类检查,FDA能够 通过现场检查或其他适当方式验证数据。许多外国监管机构都有类似的要求。 此外,此类外国研究将受到进行研究的外国司法管辖区适用的当地法律的约束。 不能保证FDA或适用的外国监管机构会接受在美国或适用司法管辖区以外进行的试验数据。如果FDA或适用的外国监管机构不接受此类数据,可能会 导致需要额外的试验,这将是昂贵和耗时的,并会延误我们业务计划的各个方面。

| 24 |

我们的 候选产品可能会导致不良副作用或具有其他意想不到的特性,可能会延迟或阻止其监管 审批、限制已批准标签的商业形象或导致审批后的监管行动。

我们的任何候选产品都可能在临床开发期间或(如果批准)在批准的产品上市后出现不可预见的副作用 。候选产品引起的不良副作用可能会导致我们、我们可能与之合作的任何合作伙伴或监管机构中断、修改、延迟或暂停临床试验,并可能导致更严格的标签或FDA或类似外国机构的监管批准延迟 。临床试验的结果可能揭示出严重且不可接受的副作用的严重性和流行率。在这种情况下,试验可能暂停或终止,FDA或类似的外国监管机构可以命令我们或我们的潜在合作伙伴停止任何或所有目标适应症的候选产品 的进一步开发或拒绝批准。与药物相关的副作用可能会影响患者招募或入选患者完成试验的能力或导致产品责任索赔。任何此类事件都可能损害我们的业务、财务状况、经营业绩和前景。

此外, 如果我们或其他人发现我们的候选产品在获得美国或外国监管机构批准或其他含有相同或相关活性成分的产品后导致的不良副作用或其他以前未知的问题,可能会导致一些潜在的负面后果 ,包括:

| ● | 监管部门可能会撤回对该产品的批准; |

| ● | 监管部门可能要求召回产品,或者我们或我们的潜在合作伙伴可能会自愿召回产品; |

| ● | 监管当局可以要求在产品标签中增加警告或禁忌症,缩小产品标签中的适应症范围,或向医生和药店发出现场警报; |

| ● | 我们 可能需要创建一份药物指南,概述此类副作用的风险,以便分发给患者,或者制定一项REMS; |

| ● | 我们 在如何推广产品方面可能有限制; |

| ● | 我们 可能被要求改变产品的给药方式或以其他方式修改产品;FDA或适用的外国监管机构可能要求进行额外的临床试验或昂贵的上市后测试和监测,以监控产品的安全性或有效性; |

| ● | FDA或适用的外国监管机构可能需要额外的临床试验或昂贵的上市后测试和监测 以监测产品的安全性或有效性 |

| ● | 该产品的销售额 可能大幅下降; |

| ● | 我们 可能会被起诉,并对给患者造成的伤害承担责任;以及 |

| ● | 我们的品牌和声誉可能会受到影响。 |

任何由不良副作用或其他以前未知的问题导致的上述事件都可能阻止我们或我们的潜在合作伙伴 实现或保持市场对受影响候选产品的接受,并可能大幅增加我们候选产品的商业化成本 。

| 25 |

我们 可能面临产品责任风险,如果针对我们的索赔成功,如果我们为这些索赔提供的保险 覆盖范围不够充分,我们可能会招致重大责任。

由于我们候选产品的临床测试,我们 面临固有的产品责任风险,如果我们将任何产品商业化,我们将面临更大的 风险。即使产品被FDA批准用于商业销售,并在FDA或适用的外国监管机构许可和监管的设施中生产,这种风险也存在。我们的产品和候选产品 旨在影响重要的身体功能和过程。与我们的候选产品相关的任何副作用、制造缺陷、误用或滥用都可能导致患者受伤甚至死亡。我们不能保证我们将来不会面临产品责任诉讼,也不能向您保证我们的保险覆盖范围足以覆盖我们在任何此类情况下的责任。

此外,即使我们的候选产品看起来只是造成了伤害,也可能会对我们提出责任索赔。产品 消费者、医疗保健提供者、制药公司或其他销售或以其他方式与我们的候选产品接触的人可能会向我们提出责任索赔。如果我们不能成功地针对产品责任索赔为自己辩护 我们将招致重大责任和声誉损害。此外,无论是非曲直或最终结果如何,产品责任索赔都可能导致:

| ● | 临床试验参与者退出; |

| ● | 终止临床试验地点或整个试验项目; |

| ● | 无法 获得监管部门对我们的候选产品的批准; |

| ● | 无法将我们的候选产品商业化; |

| ● | 减少了对我们候选产品的 需求; |

| ● | 商誉受损 ; |

| ● | 产品 召回或从市场上撤回,或标签、营销或促销限制; |

| ● | 任何相关诉讼或类似纠纷的巨额费用; |

| ● | 将管理层的注意力和其他资源从我们的主要业务中分心; |

| ● | 向针对我们的患者或其他索赔人支付可能不在保险范围内的巨额金钱赔偿;或 |

| ● | 收入损失 。 |

我们 目前维持产品责任保险范围,这可能不足以覆盖我们所有与产品责任相关的费用 或损失,并且可能不包括我们可能遭受的任何费用或损失。此外,保险范围变得越来越昂贵, 未来,我们可能无法以合理的成本、足够的金额或足够的条款维持保险范围,以保护我们免受产品责任造成的损失。如果我们的任何候选产品获得监管机构的批准,我们将需要增加我们的产品责任保险 ,这将是昂贵的,而我们可能无法以商业合理的条款获得增加的产品责任保险 ,或者根本无法获得。成功的产品责任索赔或针对我们提出的一系列索赔可能会导致我们的股价下跌,如果判断超出了我们的保险范围,可能会减少我们的现金,并可能损害我们的业务、财务状况、经营业绩和前景。

| 26 |

如果 我们的任何候选产品被批准上市,而我们被发现以不正当方式推广标签外用途,或者如果医生 滥用我们的产品或在标签外使用我们的产品,我们可能会受到产品销售或营销的禁令、产品责任索赔和巨额罚款、处罚和制裁,我们的品牌和声誉可能会受到损害。

FDA和其他监管机构严格规范有关药品和生物产品的营销和促销声明。 尤其是,产品不得用于未经FDA或其他监管机构批准的用途或适应症进行促销 如产品批准的标签所反映的那样,如果没有直接比较的临床数据,则不能进行相对安全性或有效性声明。如果我们被发现推广任何候选产品的标签外使用,我们可能会收到警告或无标题信件 并承担重大责任,这将对我们的业务造成实质性损害。联邦和州政府都对涉嫌不当促销的公司处以巨额民事和刑事罚款,并禁止几家公司从事标签外促销。如果我们成为基于我们的营销和促销做法的此类调查或起诉的目标, 我们可能面临类似的制裁,这将对我们的业务造成实质性损害。此外,管理层的注意力可能会从我们的业务运营上转移,可能会产生巨额法律费用,并可能损害我们的品牌和声誉。FDA还要求公司签订同意法令或永久禁令,根据这些法令或永久禁令,改变或限制特定的促销行为。如果我们被FDA认定为在标签外使用来推广我们的产品,我们可能会受到FDA监管或执法行动的影响,包括发出无标题信函、警告信、禁令、扣押、民事罚款或刑事处罚。如果其他联邦、州或外国执法机构认为我们的业务活动构成推广标签外使用,也可能会采取行动,这可能会导致重大处罚,包括刑事、民事或行政处罚、损害赔偿、罚款、返还、被排除在政府医疗保健计划之外以及削减或重组我们的业务。

但是,我们 不能阻止医生在他或她认为合适的情况下,在这些适应症之外使用我们的候选产品。医生还可能滥用我们的候选产品或使用不适当的技术,可能会导致不良结果、副作用或伤害,从而可能导致产品责任索赔。如果我们的产品 候选产品被误用或使用不当的技术,我们可能会受到医生或他们的患者昂贵的诉讼。此外, 在FDA批准的适应症之外使用我们的候选产品可能无法有效治疗此类疾病, 可能会损害我们在医生和患者中的声誉。

我们 可以选择在开发期间或审批后的任何时间不继续开发或商业化我们的任何候选产品,这将减少或消除我们对这些候选产品的潜在投资回报。

在 任何时候,我们可能会出于各种原因决定停止任何候选产品的开发或不继续将一个或多个已获批准的候选产品商业化,包括出现使我们的产品过时的新技术、来自竞争对手产品的竞争、或更改或未遵守适用的法规要求。如果我们终止我们已投入大量资源的计划 ,我们将不会从投资中获得任何回报,并且我们将错过将这些资源分配到潜在更高效用途的预期机会 。

我们 或我们当前和未来的合作伙伴在未来可能会受到产品召回的影响,这可能会损害我们的品牌和声誉,并且 可能会对我们的业务产生负面影响。

如果我们的任何候选产品被批准上市、不符合规格或被认为会导致受伤或疾病,或者如果我们被指控违反了 政府法规,包括与制造、标签、促销、销售或分销相关的法规,我们 或我们当前和潜在的合作伙伴可能会受到产品召回、撤回或扣押的影响。未来的任何召回、撤回或扣押都可能对消费者对我们品牌的信心造成重大负面影响,并导致对我们 批准的产品的需求减少。此外,召回、撤回或扣押我们批准的任何产品将需要管理层的高度关注,可能会导致巨额和意想不到的支出,并将损害我们的业务、财务状况和运营 结果。

| 27 |

如果 我们或我们可能合作的任何合作伙伴无法为我们获得监管批准的任何候选产品或我们可能寻求商业化的任何产品实现并保持覆盖范围和足够的报销水平,他们的商业成功可能会受到严重阻碍。

对于 只能通过处方获得的任何候选产品,我们或我们可能与之合作的任何合作伙伴的成功销售取决于第三方付款人是否提供保险和足够的报销。为治疗病情而开药的患者通常依靠第三方付款人来报销与其 处方药相关的全部或部分费用。政府医疗保健计划(如Medicare和Medicaid)和私人第三方付款人提供的保险范围和足够的报销对于新产品的接受度至关重要。覆盖范围的决定可能取决于临床和经济标准,当已经有更成熟或更低成本的治疗替代方案可用或随后 可用时,这些标准不支持新药产品。如果我们的任何候选产品没有显示出有吸引力的功效配置文件,他们可能没有资格享受保险和报销 。即使我们获得了特定产品的保险,由此产生的报销付款率也可能不够高,或者 可能需要患者认为不可接受的高得令人无法接受的共同付款。患者不太可能使用我们的产品,除非提供保险并且 报销足以支付我们产品的大部分成本。

此外,我们候选产品的市场将在很大程度上取决于第三方付款人的药物处方或第三方付款人提供承保和报销的药物清单。行业竞争将被纳入此类 配方,往往会给制药公司带来下行定价压力。此外,当有价格较低的仿制药或其他 替代品时,第三方付款人可以拒绝在其处方中包括特定的 品牌药物,或以其他方式限制患者使用品牌药物。

此外, 第三方付款人,无论是国外的还是国内的,或者政府的还是商业的,都在开发越来越复杂的方法来控制医疗成本。此外,在美国,尽管私人第三方付款人倾向于遵循联邦医疗保险,但第三方付款人之间没有统一的药品保险和报销政策。因此,药品 产品的承保范围和报销范围因付款人而异。因此,承保范围确定过程通常是一个耗时且成本高昂的过程,需要我们为每个付款人分别提供科学和临床支持,以使用我们的候选产品,而不能保证获得承保范围和足够的报销。

此外, 我们认为,未来的保险和报销可能会在美国和国际市场受到更多限制。我们可能获得监管批准的任何候选产品的第三方保险和报销可能无法在美国或国际市场 获得或得到足够的补偿,这可能会损害我们的业务、财务状况、运营业绩和前景。

最近颁布和未来的医疗立法或监管改革措施,包括政府对定价和报销的限制, 可能会增加我们获得上市批准的难度和成本,并可能对我们的业务和运营结果产生负面影响 。

在 美国和一些外国司法管辖区,已经并将继续有多项关于医疗保健系统的立法和法规变更以及 拟议的变更,这些变更可能会阻止或推迟候选产品的上市审批,限制或监管审批后活动,并影响我们以盈利方式销售任何获得营销审批的候选产品的能力。

已提出立法和监管建议,以扩大审批后要求,并限制药品 产品的销售和促销活动。我们不知道是否会颁布更多的法律变更,也不知道FDA的法规、指南或解释 是否会更改,也不知道这些更改会对我们的候选产品的上市审批产生什么影响(如果有的话)。此外,美国国会对FDA审批过程的更严格审查可能会显著推迟或阻止上市审批,因为 还会使我们受到更严格的产品标签和上市后测试以及其他要求的影响。

| 28 |

在美国,根据联邦医疗保险现代化法案或MMA,联邦医疗保险D部分通过批准和补贴私人保险公司提供的处方药计划,为老年人和残疾人提供门诊处方药保险。MMA还授权Medicare 第D部分处方药计划使用处方,在那里他们可以限制任何治疗类别将涵盖的药物数量。 第D部分计划使用其处方筹码谈判药品制造商的回扣和其他价格优惠。同样在MMA下,联邦医疗保险B部分根据药品的平均销售价格为老年人和残疾人提供医生管理的药物的保险,该价格是根据监管要求计算的,制造商每季度向联邦医疗保险报告。 国会和管理联邦医疗保险计划的机构联邦医疗保险和医疗补助服务中心(CMS), 不时考虑立法、法规或其他举措,以降低联邦医疗保险B部分和D部分下的药品成本。例如,根据ACA,药品制造商被要求在受益人 处于Medicare Part D承保缺口时,为品牌药品的处方提供50%的折扣,该缺口也称为“甜甜圈缺口”。已有立法建议废除MMA中允许CMS利用Medicare市场份额谈判更大D部分退款的 不干预条款。 进一步降低成本可能会降低我们为候选药物提供的保险范围和价格,并可能严重损害我们的业务 。私人支付者在设置自己的报销费率时通常遵循联邦医疗保险的承保政策和支付限制, 根据联邦医疗保险计划的任何报销减少都可能导致私人支付者支付的类似减少。

《2010年患者保护和平价医疗法案》(ACA)旨在扩大医疗保险的覆盖面,减少或限制医疗支出的增长。此外,《平价医疗法案》对生产或进口品牌处方药产品的公司征收高额年费。它还增加了药品制造商必须向州医疗补助计划支付的退税金额,要求对管理的医疗补助使用支付医疗补助退税,并增加了品牌产品固体口服剂型(如缓释配方)的额外退税。该法律还包含影响欺诈和滥用合规性和透明度的大量条款,这可能需要我们与医疗保健从业人员一起修改我们的业务实践,并产生大量成本以确保合规。

在美国和其他地方的 政策制定者和付款人中,有很大的兴趣推动医疗保健系统的变革,其既定目标是控制医疗保健成本、提高质量和/或扩大准入。在美国,制药 行业一直是这些努力的重点,并受到重大立法倡议的重大影响。

例如,在美国,ACA极大地改变了政府和私营保险公司为医疗保健提供资金的方式 并对制药业产生了重大影响。ACA的许多条款影响生物制药行业,包括: 为了使生物制药产品根据Medicare Part B和Medicaid计划获得联邦补偿,或直接销售给美国政府机构,制造商必须根据公共卫生服务法(PHS)向有资格参与药品定价 计划的实体提供折扣。自颁布以来,司法和国会一直对ACA的某些方面提出质疑和修订。ACA的实施仍然存在不确定性,包括对ACA进行进一步修订的可能性,以及对ACA的法律挑战或废除ACA的努力。

此外,自ACA颁布以来,美国还提出并通过了影响制药业的其他立法修订。例如,《2022年通货膨胀率降低法案》包括一项条款,授权CMS每年为有限数量的高成本、单一来源的药物 谈判一个“最高公平价格”,以及另一项条款 ,该条款要求制药公司在价格上涨快于通胀的情况下向联邦医疗保险支付回扣。此外,各州已经通过或正在考虑通过法律,要求制药公司在提价前发出通知,并为提价 提供理由。我们预计未来将采取更多的医疗改革措施,其中任何一项都可能限制联邦和州政府为医疗产品和服务支付的金额,进而可能显著降低某些发展项目的预计价值 并降低我们的盈利能力。

| 29 |

鉴于处方药和生物制品价格的上涨,美国政府也加强了对药品定价做法的审查。这样的审查导致最近国会进行了几次调查,并提出并颁布了联邦和州立法,旨在提高产品定价的透明度,审查定价和制造商患者计划之间的关系,以及改革政府计划产品的报销方法。在联邦一级,现已卸任的特朗普政府提出了许多处方药成本控制措施。同样,拜登新政府也把降低处方药价格作为首要任务之一。拜登政府尚未提出任何具体计划,但我们预计这些计划将在短期内出台。在州一级,立法机构越来越多地通过立法并实施旨在控制药品和生物产品定价的法规,包括价格或患者报销限制 限制、折扣、对某些产品准入的限制以及营销成本披露和透明度措施,在某些情况下,旨在鼓励从其他国家进口和批量购买。

其他 建议变更的例子包括但不限于扩大审批后要求、更改《孤儿药品法》以及限制药品的销售和促销活动。我们无法确定是否会颁布额外的立法变更,或政府法规、指南或解释是否会更改,或者此类变更会对我们的候选药物或产品(如果有)的上市审批、销售、定价或报销产生什么影响。我们预计,这些 和未来可能采取的其他医疗改革措施可能会导致更严格的覆盖标准,并对我们收到的任何批准的药物的价格产生额外的 下行压力。联邦医疗保险或其他政府计划报销的任何减少都可能导致私人支付者支付的类似减少。实施成本控制措施或其他 医疗改革可能会阻止我们创造收入、实现盈利或将我们的药品商业化。

此外,FDA可能会以可能对我们的业务和产品产生重大影响的方式对FDA法规和指南进行修订或重新解释。任何新的法规或指南,或对现有法规或指南的修订或重新解释,都可能对我们当前或未来的任何候选产品施加额外成本或延长FDA的审查时间。我们无法确定 法规、法规、政策或解释的变化在发布、实施或采用时会如何影响我们未来的业务。此类 更改可能需要:

| ● | 在获得批准之前要进行额外的 临床试验; |

| ● | 更改制造方法 ; |

| ● | 召回、更换或停产我们的一个或多个产品;以及 |

| ● | 其他 记录保存。 |

此类 更改可能需要大量时间并带来巨大成本,或者可能会降低我们候选产品的潜在商业价值 。此外,延迟收到或未能获得任何其他产品的监管许可或审批将损害我们的业务、财务状况和运营结果。

我们 还可能受到医疗法律、法规和执法的约束,如果我们不遵守这些法律,可能会对我们的业务、运营和财务状况产生不利影响。

与欺诈和滥用以及患者权利有关的某些联邦和州医疗保健法律法规现在和将来都适用于我们的业务。我们受到联邦政府和我们或我们的合作伙伴开展业务所在州的监管。 可能影响我们运营能力的法律和法规包括:

| ● | 联邦《反回扣条例》,除其他事项外,禁止任何个人或实体在知情的情况下故意提供、索要、收受或提供任何报酬(包括任何回扣、贿赂或回扣),直接或间接、公开或隐蔽地以现金或实物形式诱使个人推荐或购买、租赁或订购任何商品、设施或服务, 可全部或部分支付。在联邦医疗保健计划下,如联邦医疗保险和医疗补助计划 ; |

| ● | 联邦民事和刑事虚假报销法和民事金钱惩罚法,包括,例如,联邦民事虚假报销法, 对个人或实体施加刑事和民事处罚,包括民事举报人或准诉讼, 除其他事项外,故意向联邦政府提交或导致向联邦政府提交虚假或欺诈性的付款申请,或进行虚假陈述以避免、减少或隐瞒向联邦政府付款的义务 ; |

| ● | 1996年《联邦健康保险携带和责任法案》(HIPAA),制定了新的联邦刑法,禁止明知和故意执行或试图执行诈骗任何医疗福利计划的计划,或 通过虚假或欺诈性的借口、陈述或承诺,获得任何医疗福利计划拥有的或在其监管或控制下的任何金钱或财产,而无论付款人(例如,公共或私人),明知和故意挪用或窃取医疗福利计划,故意阻碍对医疗保健犯罪的刑事调查 ,明知或故意以任何伎俩或手段伪造、隐瞒或掩盖与医疗保健有关的医疗福利、项目或服务的交付或支付的重大事实,或作出任何重大虚假陈述 ; |

| ● | HIPAA,经《经济和临床健康信息技术法案》及其实施条例修订的《HIPAA》,在保护个人可识别健康信息的隐私、安全和传输方面,对包括医疗保健提供者、健康计划和医疗信息交换所在内的受覆盖实体及其各自的商业伙伴施加了保护隐私、安全和传输个人可识别健康信息的义务; |

| ● | 《平价医疗法案》下的联邦医生阳光要求,该法案要求药品、设备、生物制品和医疗用品的制造商每年向医疗保险和医疗补助服务中心报告与向医生和教学医院提供的付款和其他价值转移有关的信息,以及医生及其直系亲属持有的所有权和投资权益;以及 |

| ● | 州法律等同于上述每一项联邦法律,例如反回扣和虚假索赔法律,可能适用于由任何第三方付款人(包括商业保险公司)报销的物品或服务;州法律要求制药公司遵守 制药行业自愿合规指南和联邦政府颁布的适用合规指南,或以其他方式限制可能向医疗保健提供者和其他潜在转介来源提供的付款;州法律,要求药品制造商报告与向医疗保健提供者支付或以其他方式转移价值或营销支出有关的信息;州法律,在某些情况下管理健康信息的隐私和安全,其中许多法律在很大程度上彼此不同,可能不会产生相同的效果,从而使合规工作复杂化。 |

| 30 |

由于这些法律的广度,以及法定例外和可用安全港的狭窄,我们的一些商业活动可能会受到一项或多项此类法律的挑战。此外,最近的医疗改革立法加强了这些法律。例如,《平价医疗法案》等修订了联邦《反回扣法规》和某些医疗欺诈刑事法规的意图要求。个人或实体不再需要实际了解法规或违反法规的具体意图。此外,《平价医疗法案》规定,根据联邦民事虚假申报法的规定,政府可以断言,包括因违反联邦《反回扣条例》而产生的物品或服务的索赔构成虚假或欺诈性索赔。

实现并持续遵守这些法律可能被证明是代价高昂的。此外,任何针对我们违反这些法律的行为,即使我们 成功防御,也可能导致我们产生巨额法律费用,并将我们管理层的注意力从我们业务的 运营上转移。如果我们的业务被发现违反了上述任何法律或适用于我们的任何其他政府法律或法规,我们可能会受到惩罚,包括行政、民事和刑事处罚、损害赔偿、罚款、交还、被排除在联邦和州医疗保健计划之外、个人监禁或削减或重组我们的业务,任何这些都可能对我们的业务运营能力和我们的财务业绩产生不利影响。

我们的业务涉及使用危险材料,我们和我们的第三方供应商和制造商必须遵守环境 法律和法规,这些法律法规可能成本高昂,并限制我们的业务方式。

我们的第三方供应商和制造商的制造活动涉及我们拥有的危险材料的受控储存、使用和处置,包括我们候选产品的组件和其他危险化合物。我们和我们的制造商以及 供应商受有关这些危险材料的使用、制造、储存、处理和处置的法律法规的约束。 在某些情况下,这些危险材料和使用过程中产生的各种废物储存在我们供应商或制造商的 设施中,等待使用和处置。我们和我们的供应商和制造商不能完全消除污染风险,这可能会导致我们的商业化努力、研发努力和业务运营中断,对我们的服务提供商和其他人造成伤害,并造成环境破坏,导致昂贵的清理工作,并根据管理这些材料和指定废物的使用、存储、处理和处置的适用法律和法规承担责任 。尽管我们相信我们的第三方供应商和制造商用于处理和处置这些材料的安全 程序通常符合这些法律法规规定的标准,但我们不能保证确实如此,也不能消除这些材料的意外污染或伤害风险。在这种情况下,我们可能要对由此产生的任何损害承担责任,而这种责任可能会超出我们的资源范围。我们目前不承保生物或危险废物保险。

我们的 员工、独立承包商、主要调查人员、顾问、供应商、CRO和我们可能合作的任何合作伙伴 可能从事不当行为或其他不当活动,包括不遵守监管标准和要求。

我们 面临我们的员工、独立承包商、主要调查人员、顾问、供应商、CRO和我们可能合作的任何合作伙伴 可能从事欺诈或其他非法活动的风险。这些人员的不当行为可能包括故意、 鲁莽或疏忽的行为或违反下列法律或法规的未经授权的活动:法律或法规,包括要求向FDA或外国监管机构报告 真实、完整和准确信息的法律;制造标准;联邦、州和 外国医疗欺诈和滥用法律及数据隐私;或要求真实、完整和准确报告财务信息或数据的法律。特别是,医疗保健行业的销售、营销和其他业务安排受旨在防止欺诈、回扣、自我交易和其他滥用行为的广泛法律的约束。这些法律可能限制或禁止广泛的商业活动,包括研究、制造、分销、定价、折扣、营销和促销、销售佣金、客户激励计划和其他商业安排。受这些法律约束的活动还涉及不当使用在临床试验过程中获得的信息,或非法挪用药品,这可能会导致监管制裁或 因未能遵守此类法律或法规而引发的其他行动或诉讼,并严重损害我们的声誉。 此外,联邦采购法对与政府合同相关的不当行为进行了实质性处罚,并要求 某些承包商保持商业道德和行为准则。如果对我们提起任何此类诉讼,而我们未能成功地为自己辩护或维护我们的权利,这些诉讼可能会对我们的业务产生重大影响,包括 施加民事、刑事和行政处罚、损害赔偿、罚款、可能被排除在联邦医疗保险、医疗补助和其他联邦医疗保健计划、合同损害、声誉损害、利润和未来收益减少以及业务削减 ,任何这些都可能对我们的业务运营能力和我们的经营业绩产生不利影响。

| 31 |

实际 或被指控不遵守适用的雇佣法律和法规可能需要进行运营变革,破坏我们的竞争地位,或对我们的业务产生其他重大不利影响。

我们的业务受到各种雇佣法律法规的约束,并可能在未来受到更多此类要求的约束。 尽管我们认为我们在实质上遵守了适用的雇佣法律法规,但如果要求发生变化,我们可能会被要求修改我们的运营或利用资源来保持对此类法律法规的遵守。此外, 我们未来可能会面临各种与雇佣相关的索赔,包括个人诉讼、集体诉讼和政府执法诉讼,涉及所谓的就业歧视、员工分类和相关扣缴、工资工时纠纷、劳工标准或 医疗保健和福利问题。此类索赔,无论其有效性如何,都可能对我们的业务、财务状况、现金流或其他经营结果产生重大不利影响。

我们未来的增长在一定程度上取决于我们打入海外市场的能力,在那里我们将受到额外的监管负担和其他风险和不确定性的影响。

我们未来的盈利能力将在一定程度上取决于我们将候选产品在国外市场商业化的能力,我们打算 依赖于与第三方的合作。如果我们将VAR 200或IC 100或我们的其他候选产品在国外市场商业化, 我们将面临额外的风险和不确定性,包括:

| ● | 我们的 客户能够在国外市场为我们的候选产品获得市场准入和适当的报销; |

| ● | 我们无法直接控制商业活动,因为我们依赖第三方; |

| ● | 遵守复杂多变的外国监管、税务、会计和法律要求的负担; |

| ● | 外国不同的医疗实践和习俗影响市场接受度 |

| ● | 进口或出口许可要求; |

| ● | 应收账款收款时间较长 ; |

| ● | 发货的交货期更长; |

| ● | 语言障碍 技术培训; |

| ● | 减少国外一些国家对知识产权的保护; |

| ● | 外国货币汇率波动;以及 |

| ● | 在发生合同纠纷时,受外国法律管辖的合同条款的解释。 |

我们候选产品的海外销售也可能受到政府管制、政治和经济不稳定、贸易限制和关税变化的不利影响,其中任何一项都可能对我们的运营结果产生不利影响。

由于业务与一家特殊目的收购公司合并,监管义务对我们的影响可能不同于 其他上市公司。

我们 通过完成与特殊目的收购公司Larkspur的业务合并而成为一家上市公司。 由于业务合并以及由此考虑的交易,我们的监管义务已经并可能继续对我们产生与其他上市公司不同的影响。例如,美国证券交易委员会和其他监管机构可能会发布额外的指导意见,或者对像我们这样已经完成与SPAC业务合并的公司进行进一步的监管审查。管理这种已经并可能继续发展的监管环境可能会分散管理层对我们业务运营的注意力, 会对我们在需要时筹集额外资本的能力产生负面影响,或者对我们的普通股价格产生不利影响。

| 32 |

我们 面临自然灾害和人为灾难、流行病以及恶意和恐怖行为的风险,这些风险可能会对我们的业务、财务状况和运营结果产生重大不利影响。

自然和人为灾难、流行病以及恶意和恐怖行为带来的风险可能会对我们的行动结果产生实质性的不利影响 。虽然我们已采取措施识别和缓解这些风险,但此类风险无法预测,也无法完全防范 。此外,此类事件可能导致整体宏观经济波动,特别是大范围地理区域的经济活动减少或停止,对我们在这些地理区域内的业务营销或运营或总体经济环境产生不利影响,进而可能对我们的业务、运营和财务状况产生不利影响。

特别是,已被世界卫生组织宣布为全球大流行的新冠肺炎疫情对美国和全球的金融市场和经济状况产生了重大负面影响。因此,我们的运营受到了, ,并可能进一步受到负面影响。因此,我们的业务、财务状况和运营结果已经受到影响,并可能受到进一步的重大不利影响。

全球经济和供应链的中断 可能会对我们的业务、财务状况和运营结果产生实质性的不利影响。

2020年和2021年对全球经济的干扰阻碍了全球供应链,导致交付期延长,还增加了关键组件成本和运费。我们已经或可能必须采取措施,通过与我们赖以开展业务的第三方密切合作,在交付期内将这些中断的影响降至最低,并增加成本。尽管我们已采取或可能必须采取行动将中断对全球经济的影响降至最低,但不能保证全球供应链中不可预见的未来事件不会对我们的业务、财务状况和运营结果产生重大不利影响。

此外,通货膨胀会增加临床试验成本、我们候选产品的研发成本以及开展业务的管理和其他成本,从而对我们产生不利影响。我们可能会遇到劳动力价格和其他开展业务的成本上涨的情况。在通货膨胀的环境下,成本增长可能会超出我们的预期,导致我们使用现金和其他流动资产的速度比预期更快。如果发生这种情况,我们可能需要筹集额外资本来为我们的运营提供资金,而这些资金可能无法获得足够的金额或合理的条款,如果有的话,可能会比预期更早。

不利的全球环境,包括经济不确定性,可能会对我们的财务业绩产生负面影响。

全球情况、金融市场的混乱、税制改革对美国造成的任何负面财务影响或对现有贸易协定或税务惯例的 更改,都可能对我们的业务产生不利影响。

此外,全球宏观经济环境可能受到以下因素的负面影响:新冠肺炎或其他流行病或流行病、全球经济市场的不稳定、美国增加的贸易关税和与其他国家的贸易争端、全球信贷市场的不稳定、供应链薄弱、英国退出欧盟导致的地缘政治环境的不稳定、俄罗斯入侵乌克兰和其他政治紧张局势以及对外国政府债务的担忧。这些挑战已经并可能继续在当地经济和全球金融市场造成不确定和不稳定。

| 33 |

与我们依赖第三方相关的风险

我们 过去一直依赖并预计将继续依赖第三方CRO和其他第三方来实施和监督我们的临床 试验和产品开发的其他方面。如果这些第三方不符合我们的要求或按要求进行试验 ,我们可能无法履行我们的合同义务,或无法获得监管部门对我们的产品的批准,也无法将我们的候选产品商业化 。

我们 过去一直依赖并预计将继续依赖第三方CRO来进行和监督我们的临床试验和产品开发的其他方面 。我们还依赖不同的医疗机构、临床研究人员和合同实验室根据我们的临床规程和所有适用的法规要求进行我们的试验,包括FDA的法规和GCP,这是一个旨在保护患者权利和健康的国际标准,并定义了临床试验发起人、管理者和监管者的角色,以及管理药品和生物制品的处理、储存、安全和记录保存的国家法规。这些CRO和其他第三方在进行这些试验以及随后从临床试验中收集和分析数据方面发挥着重要作用。我们严重依赖这些方来执行我们的临床试验和临床前研究,并且只控制他们活动的某些方面。我们和我们的CRO和其他第三方承包商必须遵守GCP、GLP和GACP要求,这些要求是FDA和类似的外国监管机构对临床开发中的产品执行的法规和指导方针。监管机构通过对试验赞助商、主要调查员和试验地点进行定期检查来执行这些GCP、GLP和GACP要求。如果我们或这些第三方中的任何一方未能遵守适用的GCP、GLP 和GACP要求,在我们的临床试验中生成的临床数据可能被认为是不可靠的,FDA或其他监管机构 可能要求我们在批准我们或我们合作伙伴的营销申请之前进行额外的临床试验。我们无法向您保证,在特定监管机构检查后,该监管机构将确定我们的任何临床或临床前试验 符合适用的GCP和GLP要求。此外,我们的临床试验通常必须使用根据cGMP规定生产的产品进行。我们不遵守这些法规和政策可能需要我们重复临床试验,这将 延迟监管审批过程。

我们的CRO不是我们的员工,我们无法控制他们是否将足够的时间和资源投入到我们的临床试验中。我们的CRO还可能与其他商业实体有关系,包括我们的竞争对手,他们可能还在为这些实体进行临床试验或其他药物开发活动,这可能会损害我们的竞争地位。我们面临CRO可能未经授权披露我们的知识产权或挪用我们的知识产权的风险,这可能会降低我们的商业秘密保护,并允许我们的潜在竞争对手 访问和利用我们的专有技术。如果我们的CRO未能成功履行其合同职责或义务, 未能在预期期限内完成,或者如果他们获得的临床数据的质量或准确性因未能遵守我们的临床方案或法规要求或任何其他原因而受到影响,我们的临床试验可能会被延长、推迟或 终止,我们可能无法获得监管部门对我们开发的任何候选产品的批准,也可能无法成功地将其商业化。 因此,我们开发的任何候选产品的财务业绩和商业前景都将受到损害,我们的成本可能会增加。我们创造收入的能力可能会被推迟。

如果我们的任何CRO或临床试验站点因任何原因终止参与我们的临床试验,我们可能无法 与其他CRO或临床试验站点达成安排,或以商业合理的条款这样做。此外,如果我们与临床试验站点的关系终止,我们可能会丢失在我们正在进行的临床试验中登记的患者的后续信息,除非我们能够将这些患者的护理转移到另一个合格的临床试验站点。此外,我们临床试验的首席研究员可不时担任我们的科学顾问或顾问,并可获得与此类服务相关的现金或股权补偿。如果这些关系和任何相关的赔偿导致感知的或实际的利益冲突,FDA可能会质疑在适用的临床试验地点产生的数据的完整性。

| 34 |

我们 完全依赖第三方承包商为我们的候选产品供应、制造和分销临床药物供应,包括 某些独家供应商和制造商,如果我们的任何候选产品获得监管批准,我们打算依靠第三方进行商业供应、制造和分销 如果我们的任何候选产品获得监管批准,我们预计将依赖第三方供应、制造和分销任何未来候选产品的临床前、临床和商业供应。

我们 目前没有,也不打算获得供应、制造或分销临床前、临床或商业数量的药物物质或产品的基础设施或能力。我们开发候选产品的能力取决于我们开发候选产品的能力,而我们商业供应我们产品的能力将在一定程度上取决于我们能否成功地从第三方获得我们候选产品中使用的原材料和原料药以及其他 物质和材料,并根据法规要求 由第三方制造成品 ,以进行临床前和临床试验和商业化。如果 我们不能与这些第三方发展和维护供应关系,我们可能无法继续开发或商业化我们的候选产品。

我们 依赖并将继续依赖某些第三方作为其供应的材料或其 生产的成品的唯一来源。我们现有的任何供应商或制造商都可以:

| ● | 由于设施或设备的意外损坏或损坏或其他原因, 未能及时或按要求的数量向我们提供产品; |

| ● | 未能及时或以符合成本效益的方式提高生产能力并以更大数量和更高产量生产药品和成分,或根本不能充分满足我们的商业需求; |

| ● | 由于依赖独家供应商和制造商的相关问题而无法满足我们的生产需求; |

| ● | 向我们提供不符合监管要求的产品; |

| ● | 因业务中断或财务无力偿债而 无法使用; |

| ● | 失去 作为批准来源的监管地位; |

| ● | 当当前供应协议及时到期、条款可接受或完全到期时, 无法或不愿意续签此类协议; 或 |

| ● | 停止生产或制造必要的药物物质或产品。 |

在发生上述任何情况时,如果我们没有替代供应商或制造商,我们将需要花费大量管理时间和费用来识别、鉴定流程并将其转移给替代供应商或制造商。将技术转移到其他站点可能需要额外的流程、技术和验证研究,这些过程、技术和验证研究成本高昂,可能需要相当长的时间,可能不会成功,并且在大多数情况下需要FDA的审查和批准。任何寻找和鉴定新供应商或制造商的需求都可能显著延迟我们候选产品的生产,对我们营销候选产品的能力产生不利影响 ,并对我们的业务产生不利影响。我们可能无法及时、按可接受的条款或根本无法获得更换。此外, 我们和我们的制造商目前没有大量的药品和其他材料库存。 药物或其他材料的供应或我们的候选产品生产的任何中断都可能对我们的业务、财务状况、经营业绩和前景产生重大不利影响。

我们 无法直接控制我们的合同供应商和制造商是否有能力保持足够的产能和能力来满足我们的需求,包括质量控制、质量保证和合格的人员。虽然我们最终负责确保遵守cGMP和GACP等法规要求,但我们依赖我们的合同供应商和制造商 日常遵守cGMP或GACP来生产原材料、原料药和成品。我们的合同供应商和制造商用于生产原料药和其他物质和材料或成品用于商业销售的设施必须通过 检查,并获得FDA和其他相关监管机构的批准。我们的合同供应商和制造商必须遵守FDA通过其设施检查计划和审查提交的技术信息执行的cGMP和GACP要求。 如果任何产品或产品候选或组件的安全因未能遵守适用法律或其他 原因而受到损害,我们可能无法成功将受影响的产品或候选产品商业化或获得监管部门的批准, 我们可能需要对由此造成的伤害承担责任。这些因素中的任何一个都可能导致我们候选产品的临床前研究、临床试验或监管提交或批准的延迟或终止,并可能导致更高的成本或导致我们无法及时有效地将我们批准的产品商业化,或者根本无法实现。

| 35 |

此外,这些合同制造商还与其他公司合作,为此类公司供应和制造材料或产品,这也使我们的供应商和制造商面临生产此类材料和产品的监管风险。因此, 无法满足生产这些材料和产品的监管要求也可能影响合同供应商或制造商设施的监管审批。如果FDA或类似的外国监管机构不批准 这些设施用于供应或制造我们的候选产品,或者如果它在未来撤回批准,我们可能需要 寻找替代供应或制造设施,这将对我们开发、获得监管机构批准或营销我们的候选产品的能力产生负面影响。

我们对合同制造商和供应商的依赖进一步暴露了他们或有权访问其设施的第三方可能会访问并挪用我们的商业秘密或其他专有信息的可能性。

如果 我们无法建立和维护协作,我们可能不得不更改我们的开发和商业化计划。

我们候选产品的开发和潜在商业化将需要大量额外现金来支付费用。为了 进一步开发我们的候选产品,我们可能会与制药和生物技术公司合作开发这些候选产品,并可能将其商业化。我们在寻找合适的合作伙伴方面面临着激烈的竞争。我们是否就合作达成最终协议将取决于我们对合作伙伴资源和经验的评估 、拟议合作的条款和条件以及拟议合作伙伴对一系列因素的评估。 这些因素可能包括临床试验的设计或结果;FDA或其他监管机构批准的可能性;主题候选产品的潜在市场;制造和向患者交付此类候选产品的成本和复杂性 ;竞争产品的潜力;与我们的知识产权所有权有关的任何不确定性;以及行业和市场状况。合作伙伴还可以为类似的候选产品或技术考虑可供协作的替代产品或技术 ,以及此类协作是否会比我们的候选产品更具吸引力 。根据未来的许可协议,我们还可能受到限制,不能与潜在合作伙伴就某些条款达成协议。 协作非常复杂,谈判和记录都很耗时。此外,大型制药公司之间最近发生了大量的商业合并,导致未来潜在合作伙伴的数量减少。

我们未来可能进行的 合作可能涉及以下风险:

| ● | 协作者 在确定他们将应用于这些协作的工作和资源方面可能有很大的自由裁量权; |

| ● | 协作者 可能未按预期履行义务; |

| ● | 协作者战略重点或可用资金或外部因素(如收购)的变化 可能会转移资源 或产生相互竞争的优先事项; |

| ● | 合作者 可能会推迟发现和临床前开发,为我们选择的目标的产品开发提供不足的资金, 停止或放弃候选产品的发现和临床前开发,重复或进行候选产品的新发现和临床前开发 ; |

| 36 |

| ● | 合作者 可以独立开发或与第三方开发直接或间接与我们的产品或候选产品竞争的产品 如果合作者认为竞争产品比我们的更有可能成功开发; |

| ● | 与我们合作发现的候选产品 可能会被我们的协作者视为与他们自己的候选产品 竞争,这可能会导致协作者停止投入资源开发我们的候选产品; |

| ● | 与合作者的分歧 ,包括在专利权、合同解释或首选开发过程上的分歧, 可能会导致候选产品的发现、临床前开发或商业化的延迟或终止,可能会导致我们对候选产品承担额外的责任,或者可能导致诉讼或仲裁,其中任何一项都将耗时且成本高昂; |

| ● | 合作者 可能无法正确维护或捍卫我们的知识产权或授权给我们的知识产权,或可能使用我们的 专有信息,从而招致诉讼,从而危及或使我们的知识产权或专有信息无效,或使我们面临潜在的诉讼; |

| ● | 合作者 可能侵犯第三方的知识产权,这可能使我们面临诉讼和潜在的责任;以及 |

| ● | 为了协作者的方便,可能会终止合作 ,如果终止,我们可能需要筹集额外资金以 进一步开发适用的候选产品或将其商业化。 |

协作 通常会对每一方施加详细的义务。如果我们违反我们的义务,我们可能面临重大后果,包括 可能终止合作,并且我们在合作伙伴的候选产品上投入了大量时间和金钱的权利将会丧失。

我们 可能无法及时、按可接受的条款或根本无法协商协作。如果我们无法做到这一点,我们可能需要 缩减候选产品的开发,减少或推迟我们的开发计划或一个或多个其他开发计划, 推迟我们潜在的商业化或增加我们的支出,并自费进行开发或商业化活动 。如果我们选择增加我们的支出来为我们自己的开发或商业化活动提供资金,我们可能需要获得 额外的资本,这些资本可能无法以可接受的条款提供给我们,或者根本无法获得。如果我们没有足够的资金,我们可能无法 进一步开发我们的候选产品或将其推向市场并产生产品收入。

与管理我们的增长、员工和运营相关的风险

我们 未来将需要进一步增加我们组织的规模和复杂性,我们在执行增长战略和管理任何增长方面可能会遇到困难。

我们现有的管理、人员、系统和设施不足以支持我们的业务计划和近期的未来增长。 我们需要进一步扩大我们的化学和制造团队、临床团队、管理、运营、财务和其他资源 以支持我们计划的研究、开发和商业化活动。

要 有效管理我们的运营、增长和各种项目,我们需要:

| ● | 继续 改进我们的业务、财务、管理和监管合规控制以及报告系统和程序; |

| ● | 吸引和留住足够数量的优秀员工; |

| ● | 发展市场营销、销售和分销能力; |

| 37 |

| ● | 有效且经济高效地管理我们的候选产品的商业化活动; |

| ● | 与开发和商业化合作伙伴建立和维护关系; |

| ● | 有效管理我们的临床前和临床试验; |

| ● | 以经济高效的方式管理我们的第三方供应和制造运营,同时将我们当前候选产品的生产能力 提高到商业水平;以及 |

| ● | 有效管理我们的开发工作,同时履行对合作伙伴和其他第三方的合同义务。 |

此外,从历史上看,我们一直并将继续利用兼职外部顾问为我们执行多项任务,包括与临床前和临床试验相关的任务。我们的增长战略还可能需要扩大我们对顾问的使用 以实施这些任务和未来的其他任务。我们的某些业务职能依赖顾问,需要对这些顾问进行有效的 管理,以确保他们成功履行合同义务并在预期期限内完成任务。 不能保证我们能够根据需要以经济合理的条款管理我们现有的顾问或找到其他称职的外部顾问,或者根本不能。如果我们不能通过招聘新员工和扩大顾问的使用来有效管理我们的增长和扩大我们的组织,我们可能无法成功执行有效执行我们计划的研发和商业化活动所需的任务,因此可能无法实现我们的研发和 商业化目标。

如果 我们无法吸引和留住管理层和其他关键人员,我们可能无法继续成功开发或商业化我们的候选产品,或以其他方式实施我们的业务计划。

我们在竞争激烈的制药行业中的竞争能力取决于我们能否吸引和留住高素质的管理、科学、医疗、销售和营销人员以及其他人员。我们高度依赖我们的管理层,包括斯蒂芬·C·格洛弗、彼得·沃尔夫、巴勃罗·A·古兹曼、医学博士和凯伦·A·卡什米尔。失去这些个人的服务可能会阻碍、 推迟或阻止我们产品管道的成功开发、完成我们计划的临床试验、将我们的候选产品商业化、或获得许可或获得新资产,并可能对我们成功实施业务计划的能力产生负面影响。如果我们失去了这些人员中的任何一个人的服务,我们可能无法及时 找到合适的替代人员,或者根本无法找到合适的替代人员,因此我们的业务可能会受到损害。我们不为这些个人的生命或我们任何其他员工的生命 维护“关键人物”保险单。为了留住我们公司有价值的员工,除了 工资和现金奖励外,我们还提供随时间授予的股票期权。随着时间的推移,授予员工的股票期权的价值将受到我们无法控制的股票价格变动的重大影响,并且随时可能不足以抵消其他公司的报价 。

我们 未来可能无法吸引或留住合格的管理层和其他关键人员,因为生物技术、制药和其他企业之间对合格人才的竞争非常激烈,尤其是在我们总部所在的佛罗里达州韦斯顿地区。 我们可能难以吸引有经验的人员到我们的公司,并可能需要花费大量财务资源 来招聘和留住员工。与我们竞争合格人才的许多其他制药公司 比我们拥有更多的财务和其他资源、不同的风险状况和更长的行业历史。它们还可以提供更多样化的机会和更好的职业晋升机会。如果我们无法吸引和留住实现业务目标所需的人员 ,我们可能会遇到限制,这将损害我们实施业务战略和实现业务目标的能力。

此外,我们还拥有科学和临床顾问,帮助我们制定开发和临床策略。这些顾问 不是我们的员工,可能与其他实体签订了承诺、咨询或咨询合同,这可能会限制他们对我们的可用性 。此外,我们的顾问可能会与其他公司达成协议,协助这些公司开发可能与我们竞争的产品或技术。

| 38 |

竞争激烈的就业市场在我们发展壮大并努力吸引和留住高技能劳动力的同时,也带来了挑战和潜在风险。

我们员工的竞争非常激烈,包括高技能的技术和产品专业人员,这反映了劳动力市场的紧张。 这可能会带来风险,因为我们正在竞争有经验的候选人,特别是如果竞争能够提供更有吸引力的财务 雇佣条款。这一风险延伸到我们目前的员工群体。此外,我们已经受到并可能进一步受到持续的新冠肺炎疫情的影响,这可能会导致有才华的员工跳槽,并可能使吸引和留住熟练专业人员的工作更具挑战性。随着我们业务的发展,我们还可能投入大量的时间和费用来吸引和发展我们的员工,这也会增加他们对其他可能寻求招聘他们的公司的价值。人员更替可能会导致巨大的更换成本和工作效率损失。此外,美国的移民政策可能会使符合条件的外国公民更难获得或保持H-1B类别的工作签证。这些H-1B签证限制可能会使我们更难和/或更昂贵地聘请我们执行增长战略所需的熟练专业人员,并可能对我们的业务产生不利影响。

我们 目前营销能力有限,没有销售组织。如果我们不能靠自己或通过第三方建立销售和营销能力 ,我们将无法成功地将我们的候选产品商业化(如果获得批准),或产生 产品收入。

我们 目前营销能力有限,没有销售组织。如果我们的候选产品获得批准,要在美国、加拿大、欧盟和我们寻求进入的其他司法管辖区实现商业化,我们必须建立我们的营销、销售、分销、管理和其他非技术能力,或者与第三方安排执行这些服务,而我们可能无法 成功做到这一点。虽然我们的管理团队在医药产品的营销、销售和分销方面有经验 之前在其他公司工作过,但作为一家公司,我们在医药产品的营销、销售和分销方面没有经验 ,建立和管理销售组织涉及重大风险,包括我们招聘、留住 和激励合格人员的能力,产生足够的销售线索,为销售和营销人员提供充分的培训,以及 有效管理分散在各地的销售和营销团队的能力。如果我们的内部销售、营销和分销能力发展出现任何失败或延迟,都将对这些产品的商业化产生不利影响。我们可以选择与拥有直销队伍和已建立的分销系统的其他第三方合作,以扩充我们自己的销售队伍和分销系统,或者代替我们自己的销售队伍和分销系统。如果我们不能以可接受的条款或根本不能达成这样的安排,我们可能无法成功地将我们的候选产品商业化。如果我们不能成功地将我们的候选产品 单独或通过与一个或多个第三方合作实现商业化,我们的业务、财务状况、经营业绩和前景都将受到影响。

我们的 未能成功授权、收购、开发和营销其他候选产品或已获批准的产品将削弱我们发展业务的能力 。

我们 打算授权、收购、开发和营销其他产品和候选产品,我们可能会授权或收购商业阶段的产品或从事其他战略交易。由于我们的内部研发能力有限,我们可能会 依赖制药公司、学术科学家和其他研究人员向我们销售或许可产品或技术。这一战略的成功在一定程度上取决于我们识别和挑选有前景的候选药品和产品的能力, 与现有所有者谈判许可或收购协议的能力,以及为这些安排提供资金的能力。

提议、谈判和实施许可证或获取候选产品或经批准的产品的流程既漫长又复杂。其他公司,包括那些拥有大量财务、营销、销售和其他资源的公司,可能会与我们竞争候选产品和已批准产品的许可或收购。我们的资源有限,无法识别和执行第三方产品、业务和技术的收购或授权,并将其集成到我们当前的基础设施中。 此外,我们可能会将资源投入到从未完成的潜在收购或许可机会上,或者我们可能无法实现此类努力的预期好处。我们可能无法按照我们 认为可接受的条款或根本无法获得其他候选产品的权利。

| 39 |

此外, 我们获得的任何候选产品在商业销售之前可能需要额外的开发工作,包括临床前或临床 测试和FDA和适用的外国监管机构的批准。所有候选产品都容易出现药品开发中常见的失败风险,包括候选产品可能不会被证明足够安全且 有效,无法获得监管机构的批准。此外,我们不能保证我们收购的任何经批准的产品将以有利可图的方式生产或销售或获得市场认可。

我们可能考虑的其他 潜在交易包括各种不同的业务安排,包括剥离、战略合作伙伴关系、合资企业、重组、资产剥离、业务合并和投资。任何此类交易可能需要我们产生非经常性费用或其他费用,可能会增加我们的短期和长期支出,并可能带来重大的整合挑战或中断我们的管理 或业务,这可能会对我们的运营和财务业绩产生不利影响。例如,这些交易涉及许多潜在的运营和财务风险,包括:

| ● | 暴露于未知债务的风险; |

| ● | 中断我们的业务,转移我们管理层的时间和注意力,以开发收购的产品、候选产品或技术。 |

| ● | 发生大量债务或股权证券的稀释发行,以支付收购费用; |

| ● | 庞大的收购和整合成本; |

| ● | 资产或减值费用的减记 ; |

| ● | 增加了 摊销费用; |

| ● | 将任何被收购企业的运营和人员与我们的运营和人员合并的难度和成本; |

| ● | 由于管理层和所有权的变化,与任何被收购企业的主要供应商、合作伙伴或客户的关系减值 ; 和 |

| ● | 无法 留住我们的关键员工或任何被收购企业的员工。 |

因此,不能保证我们将进行或成功完成上述性质的任何交易,并且我们完成的任何交易 都可能损害我们的业务、财务状况、经营业绩和前景。

| 40 |

制造和供应我们的候选产品中使用的原料药和其他物质和材料是一项复杂且具有技术挑战性的工作, 制造、测试、质量保证和分销供应链中的许多环节都可能出现故障, 产品制造和分销后可能存在潜在缺陷。

原料药、其他物质和材料以及药品成品的制造和供应在技术上具有挑战性。超出我们直接控制范围的变化可能会影响我们候选产品的质量、数量、价格和成功交付,并可能阻碍、推迟、限制或阻止我们候选产品的成功开发和商业化。错误和处理不当并不少见,可能会影响成功的生产和供应。其中一些风险包括:

| ● | 我们的制造商没有遵守cGMP或GACP要求,或者在生产或准备运输过程中对产品处理不当; |

| ● | 我们的合同供应商和制造商无法有效且经济高效地提高和保持高产量和批次质量, 一致性和稳定性; |

| ● | 我们 无法开发FDA批准的生物检测来发布任何未来的产品; |

| ● | 难以确定最佳的药物输送物质和技术、生产和储存方法以及包装和运输流程; |

| ● | 运输 和进出口风险,特别是考虑到我们供应链的全球性; |

| ● | 延迟 分析结果或我们赖以进行质量控制和未来产品发布的分析技术失败; |

| ● | 自然灾害、流行病、劳资纠纷、财务困难、缺乏原材料供应、设施和设备问题或其他 形式对我们合同制造商和供应商业务运营的干扰;以及 |

| ● | 潜在的 产品发布后可能变得明显的缺陷,可能导致产品召回和销毁。 |

这些因素中的任何一个都可能导致与我们的临床试验、监管提交、所需审批或候选产品商业化相关的延迟或更高成本,这可能会损害我们的业务、财务状况、运营结果和前景。

我们的 经营业绩可能波动很大,这使得我们未来的经营业绩难以预测,并可能导致我们的经营 业绩低于预期。

到目前为止,我们的业务主要限于研究和开发我们的候选产品,并对我们的候选产品进行临床前研究和临床试验。我们的任何候选产品都尚未获得监管部门的批准。因此,您对我们未来成功或生存能力的任何预测可能都不会像我们拥有更长的运营历史或市场上获得批准的产品那样准确。 此外,我们的经营业绩可能会因各种其他因素而波动,其中许多因素是我们无法控制的,可能很难预测,包括以下因素:

| ● | 推迟我们的候选产品的开始、注册和临床测试的时间; |

| ● | 我们的候选产品或竞争候选产品的临床试验的时机和成功或失败,或行业竞争格局中的任何其他变化,包括我们的竞争对手或合作伙伴之间的整合; |

| ● | 临床开发中对候选产品的监管审查和批准方面的任何延误; |

| ● | 与我们的候选产品相关的研究和开发活动的时间、成本和投资水平,可能会 不时发生变化; |

| ● | 制造我们的候选产品的成本,可能会根据FDA的指导方针和要求以及生产数量而有所不同; |

| ● | 我们 有能力获得额外资金来开发我们的候选产品; |

| ● | 我们将获得或可能产生的用于获取或开发其他候选产品和技术的支出 ; |

| ● | 如果我们的候选产品获得批准,对它们的需求水平可能会有很大差异; |

| ● | 我们的候选产品的潜在副作用,可能会推迟或阻止商业化,或导致批准的药物退出市场 ; |

| ● | 如果获得批准,患者或医疗保健提供者获得我们的候选产品的覆盖范围或足够的补偿的能力; |

| ● | 我们对第三方制造商供应或制造我们的候选产品的依赖; |

| 41 |

| ● | 我们能够及时建立有效的销售、营销和分销基础设施; |

| ● | 市场接受我们的候选产品(如果获得批准),以及我们预测这些候选产品的需求的能力; |

| ● | 我们 在美国以外获得批准并将我们的候选产品商业化的能力; |

| ● | 我们建立和维护协作、许可或其他安排的能力; |

| ● | 我们保护知识产权的能力和第三方的能力; |

| ● | 与潜在诉讼或其他纠纷有关的费用和结果; |

| ● | 我们有能力充分支持未来的增长; |

| ● | 我们 有能力吸引和留住关键人员以有效管理我们的业务; |

| ● | 与危险材料相关的潜在责任; |

| ● | 我们 有能力维持足够的保险单;以及 |

| ● | 未来 我们的会计政策中的会计声明或变更。 |

我们的经营业绩和流动性需求可能会受到市场波动和经济低迷的负面影响。

我们的经营业绩和流动性可能会普遍受到美国和世界其他地区的经济状况的负面影响。非必需医疗产品和程序的市场可能特别容易受到不利经济条件的影响 。一些患者可能认为我们的某些候选产品是可自由支配的,如果此类产品无法获得全额报销,对这些产品的需求可能会与我们目标患者群体的可自由支配支出水平挂钩。基于国内和国际经济状况和担忧,国内和国际股票和债务市场已经并可能继续经历高度的波动和动荡。如果这些经济状况和担忧持续或恶化,市场继续波动,我们的经营业绩和流动性可能会在许多方面受到这些因素的不利影响,包括对我们某些产品的需求减弱,使我们在必要时更难筹集资金,我们的股票价格可能会下跌。此外,尽管我们计划主要在美国销售我们的产品,但我们未来可能会有拥有广泛全球业务的 合作伙伴,这间接使我们面临风险。

如果我们的内部计算机系统出现故障,我们的业务和运营将受到影响。

尽管实施了安全措施,我们的计算机系统以及我们当前和未来的任何合作伙伴、承包商和顾问的计算机系统都容易受到计算机病毒、未经授权的访问、自然灾害、恐怖主义、战争和电信以及电气故障的破坏 。虽然我们到目前为止还没有遇到任何此类重大系统故障、事故或安全漏洞,但如果发生此类事件并导致我们的运营中断,可能会导致我们的制造活动、开发计划和业务运营发生重大中断。例如,已完成或未来临床试验的生产记录或临床试验数据的丢失可能会导致我们的监管审批工作延迟,并显著增加我们恢复或复制数据的成本 。如果任何中断或安全漏洞导致我们的数据或应用程序丢失或损坏,或者 不适当地披露机密或专有信息,我们可能会招致责任,我们的产品和候选产品的进一步商业化和开发可能会延迟。

| 42 |

我们 越来越依赖信息技术,我们的系统和基础设施面临一定的风险,包括网络安全 和数据泄露风险。

我们的信息技术系统发生重大中断或信息安全遭到破坏,可能会对我们的业务产生不利影响。在正常的业务过程中,我们收集、存储和传输大量机密信息,因此我们必须以安全的方式 确保此类机密信息的机密性和完整性。我们的信息技术 系统以及与我们签订合同的第三方供应商的系统的规模和复杂性使得此类系统可能容易受到服务中断和安全破坏的影响,原因包括我们的员工、合作伙伴或供应商的疏忽或故意行为、恶意第三方的攻击,或者我们或第三方维护的系统基础设施的故意或意外物理损坏。对这些机密、专有或商业秘密信息进行保密对于我们的竞争业务地位非常重要。虽然我们 已采取措施保护此类信息并投资于信息技术,但不能保证我们的努力将 防止系统中的服务中断或安全漏洞,或可能对我们的业务运营产生不利影响或导致关键或敏感信息丢失、传播或误用的机密信息的未经授权或无意中的错误使用或泄露。违反我们的安全措施或意外丢失、无意披露、未经批准的传播、挪用或滥用商业秘密、专有信息或其他机密信息,无论是由于盗窃、黑客攻击、欺诈、 欺骗或其他形式的欺骗或任何其他原因,都可能使其他人生产竞争产品、使用我们的专有技术或信息,或对我们的业务或财务状况产生不利影响。此外,任何此类中断、安全漏洞、机密信息的丢失或泄露都可能对我们造成财务、法律、业务和声誉损害,并可能对我们的业务、财务状况、运营结果或现金流造成重大不利影响。

由于我们主要是远程员工,我们可能面临更高的业务连续性和网络风险,这可能会严重损害我们的业务和运营 。

新冠肺炎疫情已导致我们修改业务做法,迁移到主要位于远程的员工,我们的员工 通过家庭或其他网络远程访问我们的服务器以履行他们的工作职责。虽然我们的大多数操作可以 远程执行并且目前正在有效运行,但不能保证这种情况将继续或我们将继续 在远程工作时保持同样的效率,因为我们的团队分散,许多员工可能有额外的个人需求需要参加 到(例如,由于学校关闭或家人生病而照顾孩子),并且员工可能会自己生病 而无法工作。随着条件的改善和限制的取消,恢复工作的过程也存在类似的不确定性。此外,虽然我们采取了额外的安全措施来保护数据安全和隐私,但远程员工给我们的用户基础设施和第三方带来了额外的 压力,这些压力很难得到缓解。这些风险包括影响 工作连续性和效率的家庭互联网可用性,以及对即时消息和在线会议平台等第三方通信工具的额外依赖。

与我们知识产权相关的风险

如果未能充分保护我们的知识产权,可能会对我们的业务、财务状况和经营业绩产生不利影响。

我们的业务依赖于我们的知识产权和专有技术,而知识产权和专有技术的保护对我们业务的成功至关重要。 我们依靠商标、版权和商业秘密法律、许可协议、知识产权转让协议、 和保密程序来保护我们的知识产权。此外,我们依靠专有信息(如行业 秘密、技术诀窍和机密信息)来保护可能无法申请专利的知识产权,或者我们认为通过不需要公开披露的方式保护最好的知识产权。我们通常试图通过要求代表我们开发知识产权的员工和顾问签订保密协议和发明转让协议,以及与我们共享信息的第三方签订保密协议来保护我们的知识产权、技术和机密信息。这些协议 可能无法有效防止未经授权使用或披露我们的机密信息、知识产权或技术,并且在未经授权使用或披露我们的机密信息或技术或侵犯我们的知识产权的情况下, 可能无法提供足够的补救措施。例如,我们可能无法达成必要的协议,即使签订了这些协议,这些协议 也可能被故意违反或以其他方式无法阻止披露、第三方侵犯或挪用我们的专有 信息,其期限可能受到限制,并且可能无法在未经授权披露或使用 专有信息的情况下提供足够的补救措施。此外,我们的专有信息可能会被我们的竞争对手 或其他第三方知道或独立开发。如果我们的员工、顾问、承包商和其他第三方在为我们工作时使用他人拥有的知识产权,则可能会就相关或由此产生的专有技术和发明的权利产生争议。执行和确定我们的知识产权和其他专有权利的范围可能需要昂贵且耗时的诉讼,如果不能获得或维护对我们专有信息的保护,可能会对我们的竞争业务 地位产生不利影响。

| 43 |

尽管我们努力保护我们的专有权,但其他各方可能无意或故意地披露、获取或使用我们的技术或系统,这可能允许未经授权的各方复制我们的平台或其他软件、技术和功能的方面,或者 获取和使用我们认为是专有的信息。此外,未经授权的各方还可能尝试或成功尝试 通过各种方法获取我们的知识产权、机密信息和商业秘密,包括从我们的网站或移动应用程序中窃取公共数据或其他内容、网络安全攻击以及保护这些数据的法律或其他方法 可能是不够的。监控对我们的知识产权、专有技术或机密信息的未经授权的使用和披露可能是困难和昂贵的,我们不能确保我们采取的步骤将防止对我们的知识产权或专有权利的挪用或侵犯 。

我们已为业务中使用的网站注册了域名,例如Www.zyversa.com和其他变种。本招股说明书中包含的网站地址不包括或通过引用将本公司网站上的信息并入本招股说明书。

竞争对手 已经并可能继续采用与我们类似的服务名称,从而损害我们建立品牌标识的能力,并可能导致 用户困惑。此外,与我们的商标相似的其他商标的所有者可能会提起商号或商标侵权索赔 。此外,未来可能需要向美国专利商标局或美国及海外的其他政府机构和行政机构提起诉讼或诉讼,以强制执行我们的知识产权,并确定他人专有权利的有效性和范围。我们发起的任何有关第三方侵犯我们知识产权的诉讼都可能代价高昂且耗时,并可能导致我们的知识产权无效或无法强制执行,否则可能会给我们带来负面后果。即使我们就此类侵权行为起诉其他方 ,此类诉讼也可能对我们的业务产生不利后果。此外,我们可能无法及时或成功地申请专利或注册我们的商标或以其他方式保护我们的知识产权,这可能会对我们的市场份额、财务状况和运营结果造成负面影响。我们为保护、维护或执行我们的专有权所做的努力在未来可能不会受到尊重,或者可能会被无效、规避或挑战,并可能导致巨额成本和资源转移 ,这可能会对我们的业务、财务状况和经营业绩产生不利影响。

我们 可能无法继续使用我们在业务中使用的域名,也无法阻止第三方获取和使用侵犯、类似或以其他方式降低我们的品牌、商标或服务标记价值的域名 。

我们 已注册在我们的业务中使用或与我们的业务相关的域名。如果我们失去使用域名的能力,无论是由于商标主张、未能续订适用注册或任何其他原因,我们可能被迫使用新域名销售我们的产品,这可能会对我们造成重大损害,或者为了购买相关域名的权利而产生巨额费用 。由于各种原因,我们可能无法在美国以外获得首选域名,包括因为 这些域名已被其他人持有。此外,我们的竞争对手和其他公司可以尝试通过使用与我们的域名类似的域名来利用我们的品牌认知度。我们可能无法阻止第三方获取和使用侵犯、类似或以其他方式降低我们的品牌或商标或服务标记的价值的域名。保护、维护和执行我们在域名中的权利可能需要诉讼,这可能会导致巨额成本和资源转移,这可能会对我们的业务、财务状况和运营业绩产生不利影响。

| 44 |

最近的专利改革立法可能会增加围绕我们专利申请的起诉和执行或保护我们未来专利的不确定性和成本。

我们获得专利的能力非常不确定,因为到目前为止,一些法律原则仍未解决,对于美国专利中允许的权利要求的广度或解释没有一致的 政策,而且由于相关法律、科学和事实问题的复杂性,支持和解释专利权利要求所需的专利和专利申请的具体内容高度不确定。美国和其他国家专利法或专利法解释的变化可能会降低我们知识产权的价值或缩小我们专利保护的范围。

例如,2011年9月16日,《莱希-史密斯美国发明法》或《莱希-史密斯法案》签署成为法律。《莱希-史密斯法案》 包括对美国专利法的多项重大修改。其中包括影响专利申请起诉方式的条款 ,还可能影响专利诉讼。美国专利商标局(USPTO)已 制定了新的未经检验的法规和程序来管理Leahy-Smith法案的全面实施,与Leahy-Smith法案相关的许多专利法实质性修改,尤其是第一个提交条款的修改,于2013年3月生效 。《莱希-史密斯法案》还引入了一些程序,使第三方更容易挑战已颁发的专利,以及 干预专利申请的起诉。最后,《莱希-史密斯法案》包含新的法定条款,要求美国专利商标局为其实施发布新的法规,法院可能需要数年时间才能解释新法规的条款。 现在判断《莱希-史密斯法案》将对我们的业务运营以及我们的知识产权的保护和执行产生什么影响还为时过早。然而,《莱希-史密斯法案》及其实施可能会增加围绕我们专利申请的起诉以及我们未来专利的执行或保护的不确定性和成本。此外,美国最高法院最近几年对几个专利案件做出了裁决,要么缩小了在某些情况下可用的专利保护范围,要么在某些情况下削弱了专利所有者的权利。除了对我们未来获得专利的能力产生越来越大的不确定性外,这种事件的组合还对一旦获得专利的价值产生了不确定性。根据美国国会、联邦法院和USPTO的行动,管理专利的法律和法规可能会以不可预测的方式 发生变化,从而削弱我们获得新专利或实施我们拥有或许可的专利的能力,或者我们未来可能获得的专利 。无法获得、执行和保护涵盖我们专有技术的专利将对我们的业务前景和财务状况产生重大不利影响。

同样, 其他国家或司法管辖区专利法律法规的变化或执行它们的政府机构的变化,或者 相关政府机构执行专利法律或法规的方式的变化,可能会削弱我们获得新专利或 执行我们未来可能获得的专利的能力。此外,有些国家的法律不像美国法律那样保护对 的所有权。因此,在美国和国外,我们在保护和保护我们的知识产权方面可能会遇到重大问题。例如,如果在某一国家/地区向我们颁发了涵盖某项发明的专利,而在其他国家/地区未在随后颁发涵盖同一发明的专利,或者如果 在一个国家/地区颁发的专利中对权利要求的有效性、可执行性或范围、或书面描述或启用的任何司法解释与在另一个国家/地区颁发的相应专利所给予的解释不同,我们在这些国家/地区保护我们知识产权的能力可能会受到限制。美国和其他国家/地区专利法或专利法解释的变化 可能会大幅降低我们知识产权的价值或缩小我们专利的保护范围 。

| 45 |

我们 可能无法在全球范围内保护我们的知识产权。

在全球所有国家/地区对我们的候选产品申请、起诉和保护专利的费用将高得令人望而却步。在某些国家,特别是发展中国家,对可专利性的要求可能有所不同。此外,国外一些国家的法律对知识产权的保护程度不如美国法律。因此,我们可能无法阻止第三方在美国以外的所有国家/地区实施我们的发明。竞争对手可以在我们未获得专利保护的司法管辖区使用我们的技术来开发自己的产品,此外,还可以向我们拥有专利保护的地区出口侵权产品 ,但对侵权活动的执法力度不够。这些产品可能与我们的产品竞争,而我们的专利或其他知识产权可能不能有效或不足以阻止它们竞争。

许多公司在保护和捍卫外国司法管辖区的知识产权方面遇到了严重的问题。某些国家的法律制度,尤其是某些发展中国家的法律制度,不支持强制执行专利和其他知识产权保护,特别是与药品有关的保护,这可能使我们很难阻止侵犯我们的专利或以侵犯我们的专有权的方式销售竞争产品。在外国司法管辖区强制执行我们的专利权的诉讼程序可能会导致巨额成本,并将我们的努力和注意力从我们业务的其他方面转移出去, 可能会使我们的专利面临被无效或狭隘解释的风险,我们的专利申请可能会面临无法发布的风险,并可能引发 第三方对我们提出索赔。我们可能不会在我们发起的任何诉讼中获胜,所判给的损害赔偿或其他补救措施(如果有)可能没有商业意义。此外,欧洲某些国家和某些发展中国家有强制许可法,根据这些法律,专利权人可能会被强制向第三方授予许可。在这些国家/地区,如果我们的专利受到侵犯,或者如果我们被迫将我们的专利授权给第三方,我们的补救措施可能会受到限制,这可能会使这些专利的价值大幅缩水。这可能会限制我们潜在的收入机会。因此,我们在全球范围内执行知识产权的努力可能不足以从我们 拥有或许可的知识产权中获得显著的商业优势。最后,我们保护和执行知识产权的能力可能会受到外国知识产权法不可预见的变化的不利影响。

获得和维护我们的专利保护取决于遵守政府专利机构提出的各种程序、文件提交、费用支付和其他要求 ,如果不符合这些要求,我们的专利保护可能会减少或取消。

任何已颁发专利的定期维护和年金费用应在专利有效期内分几个阶段支付给美国专利商标局和外国专利代理机构。美国专利商标局和各种外国政府专利机构要求在专利申请过程中遵守一些程序、文件、费用支付和其他类似规定。虽然在许多情况下,疏忽可以通过支付滞纳金或通过适用规则的其他方式来修复,但在某些情况下,不遵守规则可能会导致专利或专利申请被放弃或失效,从而导致相关司法管辖区的专利权部分或全部丧失。可能导致专利或专利申请被放弃或失效的不合规事件包括未能在规定的期限内对官方行动做出回应、未支付费用以及未能适当地使其合法化并提交正式文件。如果我们或我们的许可方未能维护涵盖我们候选产品的专利和专利申请,我们的竞争对手 可能会进入市场,这将对我们的业务产生不利影响。

如果 我们未能履行知识产权许可协议规定的义务,我们可能会失去对我们的业务非常重要的许可权。

我们 是某些许可协议的一方,这些协议将各种尽职调查、里程碑、特许权使用费、保险和其他义务强加给我们。如果 我们未能遵守这些义务,相应的许可方可能有权终止许可,在这种情况下,我们可能 无法开发或营销受影响的候选产品。失去此类权利可能会对我们的业务、财务状况、经营业绩和前景产生重大不利影响。有关这些许可安排的详细信息,请参阅业务- 战略联盟和安排.”

| 46 |

如果我们因侵犯第三方知识产权而被起诉,这将是昂贵和耗时的,而且该诉讼中的不利结果可能会对我们的业务产生实质性的不利影响。

我们的商业成功取决于我们在不侵犯第三方专有权利的情况下开发、制造、营销和销售我们的候选产品并使用我们的专有技术的能力。我们不能保证营销和销售此类候选产品和使用此类技术不会侵犯现有或未来的专利。在与我们的候选产品相关的领域中,存在大量由第三方拥有的美国和外国颁发的专利和未决专利申请。随着生物技术和制药行业的扩张 以及颁发更多专利,其他人可能会断言我们的候选产品、技术或交付方法或使用侵犯了他们的专利权的风险也会增加。此外,包括我们在内的行业参与者并不总是清楚哪些专利涵盖各种药物、生物制品、药物输送系统或它们的使用方法,以及这些专利中的哪些可能是有效和可强制执行的。因此,由于在我们的领域中颁发的大量专利和提交的专利申请数量众多,因此可能存在第三方声称他们拥有包含我们候选产品、技术或方法的专利权的风险。

此外,第三方的专利可能被我们的候选产品或专有技术侵犯或被指控侵犯。由于美国的某些专利申请可能在专利颁发之前保密, 由于美国和许多外国司法管辖区的专利申请通常在提交后18个月才公布,而且科学文献中的出版物通常落后于实际发现,因此我们不能确定其他人 没有就我们自己和授权内已颁发的专利或我们正在处理的申请所涵盖的技术提交专利申请。我们的竞争对手 可能已经提交了专利申请,并可能在未来提交,涵盖我们的候选产品或与我们类似的技术。任何此类专利申请可能优先于我们自己的和授权内的专利申请或专利,这可能进一步要求我们获得涵盖此类技术的已颁发专利的 权利。如果另一方提交了类似于我们拥有或授权给我们的发明的美国专利申请,则我们或在许可技术的情况下,许可人可能必须在美国参与干扰程序,以确定发明的优先权。

我们 可能面临或受到拥有专利或其他知识产权的第三方的未来诉讼的威胁,这些第三方声称我们的候选产品或专有技术侵犯了这些第三方的知识产权,包括根据《哈奇-瓦克斯曼法》第四款提起的诉讼。这些诉讼可能声称存在此类药物的现有专利权,此类诉讼可能代价高昂,并可能对我们的运营结果产生不利影响,并转移管理人员和技术人员的注意力,即使我们没有侵犯此类专利或针对我们的专利最终被认定为无效。 法院可能会裁定我们侵犯了第三方的专利,并将命令我们停止专利涵盖的活动 。此外,法院可能会命令我们为侵犯对方专利而向对方支付损害赔偿金。

由于专利侵权索赔,或为了避免潜在索赔,我们可能会选择或被要求向第三方寻求许可。 这些许可可能不按商业上可接受的条款提供,或者根本不适用。即使我们能够获得许可证,许可证 也可能要求我们支付许可费和/或版税,而授予我们的权利可能是非排他性的,这可能会导致我们的竞争对手获得相同的知识产权,或者此类权利可能是限制性的,并限制我们现在和未来的活动 。最终,如果由于实际或威胁的专利侵权索赔,我们或被许可人无法以可接受的条款获得许可,我们或被许可人可能会被阻止将产品商业化,或被迫停止我们业务的某些方面 。

除了可能对我们提出的侵权索赔外,我们还可能成为其他专利诉讼和其他诉讼的一方,包括 美国专利商标局宣布或批准的干扰、派生、重新审查或其他授权后诉讼,以及 外国关于我们当前或其他产品知识产权的类似诉讼。

在生物技术和制药行业中,一般都有大量涉及专利和其他知识产权的诉讼。到目前为止,还没有人对我们提起过侵权诉讼。如果第三方声称我们侵犯了其知识产权,我们可能会面临许多问题,包括:

| ● | 侵权 和其他知识产权索赔,无论案情如何,提起诉讼都可能既昂贵又耗时,并可能转移我们管理层对核心业务的注意力。 |

| ● | 大量的侵权损害赔偿,如果法院判定争议产品或技术侵犯或侵犯第三方的权利,我们可能需要支付 ,如果法院认定侵权是故意的,我们可能被勒令支付三倍损害赔偿金 和专利权人的律师费; |

| 47 |

| ● | 法院禁止我们销售或许可产品或使用技术,除非第三方将其知识产权许可给我们,而这并不是必需的; |

| ● | 如果从第三方获得许可,我们可能需要为我们的产品或技术支付可观的版税或预付费用或授予知识产权交叉许可 ;以及 |

| ● | 重新设计我们的产品或流程,使其不会侵权,这可能是不可能的,也可能需要大量的金钱支出和 时间。 |

我们的一些竞争对手可能比我们更有效地承担复杂专利诉讼的费用,因为他们拥有更多的资源。此外,任何诉讼的发起和继续产生的任何不确定性都可能损害我们筹集额外资金的能力,或以其他方式对我们的业务、财务状况、经营业绩和前景产生不利影响。

由于 我们依赖于某些第三方许可方和合作伙伴,并将在未来继续这样做,如果我们的许可方或合作伙伴之一因侵犯第三方的知识产权而被起诉,我们的业务、财务状况、经营业绩和前景可能会受到影响,就像我们被直接起诉一样。除了面临诉讼风险,我们还同意赔偿某些第三方许可方和合作伙伴因我们的专有技术引起的侵权索赔,我们已经或可能 与我们的一些许可方和合作伙伴签订成本分摊协议,可能要求我们支付针对这些第三方提起的专利诉讼的部分费用 ,无论所指控的侵权行为是否由我们的专有技术造成。在某些情况下, 这些成本分摊协议还可能要求我们承担比仅根据我们的技术承担更大的侵权损害赔偿责任。

发生上述任何情况都可能对我们的业务、财务状况或经营业绩产生不利影响。

我们 可能会卷入保护或强制执行我们的专利或其他知识产权或我们许可方的专利的诉讼中,这 可能既昂贵又耗时。

竞争对手 可能会侵犯我们的知识产权,包括我们的专利或我们许可方的专利。因此,我们可能需要提交 侵权索赔以阻止第三方侵权或未经授权的使用。这可能既昂贵又耗时,尤其是对于我们这样规模的公司。此外,在侵权诉讼中,法院可以裁定我们的专利无效或不可强制执行, 或者可以以我们的专利主张不包括我们的技术 或未满足对侵权者授予禁令所需的因素为理由,拒绝阻止另一方使用所涉技术。对任何诉讼或其他诉讼的不利裁决可能会使我们的一项或多项专利面临被无效、狭义解释或修改的风险,从而使它们 不涵盖我们的候选产品。此外,这种不利的裁决可能会使我们的专利申请面临无法发布的风险, 或者发布的范围有限且可能不足以涵盖我们的候选产品或阻止其他公司销售类似的产品 。

对于我们的专利申请或我们许可人或潜在合作伙伴的专利申请,可能需要在美国专利商标局进行干扰、 派生或其他诉讼,以确定发明的优先权或可专利性。我们提起的诉讼或USPTO诉讼可能失败,或可能被第三方援引 针对我们。即使我们胜诉,国内或国外诉讼或美国专利商标局或外国专利局的诉讼也可能导致巨额成本并分散我们管理层的注意力。我们可能无法单独或与许可人或潜在合作伙伴一起防止盗用我们的专有权,尤其是在法律可能不像美国那样全面保护此类权利的国家/地区 。

此外, 由于知识产权诉讼或其他诉讼程序需要大量的发现,因此在此类诉讼或其他诉讼程序中,我们的一些机密信息可能会因披露而泄露。 此外,在此类诉讼或诉讼程序的过程中,可能会公开宣布听证结果、 动议或其他临时程序或事态发展,或公开访问相关文件。如果投资者认为这些结果是负面的,我们普通股或认股权证的市场价格可能会受到严重损害。

| 48 |

我们对第三方的依赖要求我们共享我们的商业秘密,这增加了我们的商业秘密被盗用或泄露的可能性,而与员工和第三方签订的保密协议可能无法充分防止商业秘密的泄露 并保护其他专有信息。

我们 认为专有商业秘密或机密专有技术和非专利专有技术对我们的业务非常重要。我们可能依靠商业秘密或机密技术来保护我们的技术,特别是在我们认为专利保护的价值有限的情况下。

为保护此类信息不被竞争对手披露或窃取,我们的政策是要求我们的员工、顾问、合作者、承包商和顾问在开始研究或披露专有信息之前与我们签订保密协议以及材料转让协议、咨询 协议或其他类似协议。这些协议通常 限制第三方使用或披露我们的机密信息的权利,包括我们的商业秘密。但是,现任或前任员工、顾问、合作者、承包商和顾问可能会无意或故意向竞争对手泄露我们的机密信息,保密协议可能无法在未经授权泄露机密信息的情况下提供足够的补救措施。共享商业秘密和其他机密信息的需要增加了此类商业秘密 被我们的竞争对手知晓、被无意中纳入其他人的技术中、或在违反这些协议的情况下被披露或使用的风险。鉴于我们的专有地位在一定程度上基于我们的技术诀窍和商业秘密,竞争对手发现我们的商业秘密或其他未经授权的使用或披露将损害我们的竞争地位,并可能对我们的业务和运营结果产生不利影响。强制要求第三方非法获取并使用商业秘密或机密专有技术是昂贵、耗时且不可预测的。保密协议的可执行性因司法管辖区而异。

此外,这些协议通常会限制我们的员工、顾问、合作者、承包商和顾问发布可能与我们的商业秘密有关的数据的能力,尽管我们的协议可能包含某些有限的发布权。尽管我们努力保护我们的商业秘密,但我们的竞争对手可能会通过违反我们与第三方的协议、通过我们的任何第三方合作者独立开发或发布信息来发现我们的商业秘密。竞争对手发现我们的商业机密将损害我们的竞争地位,并对我们的业务产生不利影响。

我们 可能会受到以下指控的影响:我们的员工、顾问或独立承包商错误地使用或向我们披露了他们的前雇主或他们的以前或现在的客户的所谓商业机密。

由于 在生物技术和制药行业很常见,我们的某些员工以前受雇于其他生物技术 或制药公司,包括我们的竞争对手或潜在竞争对手。此外,我们聘请顾问帮助我们开发我们的产品和候选产品,其中许多人以前受雇于或可能以前受雇于或正在为其他生物技术或制药公司提供咨询服务,包括我们的竞争对手或潜在的 竞争对手。我们可能会受到指控,称这些员工和顾问或我们无意中或以其他方式使用或泄露了他们的前雇主或他们的前或现在客户的商业秘密或其他专有信息。虽然我们目前还不知道有任何此类索赔被指控,但如果发生此类索赔,可能需要提起诉讼来对抗任何此类索赔。 即使我们成功地抗辩了任何此类索赔,任何此类诉讼都可能旷日持久、代价高昂,分散我们管理团队的注意力,投资者和其他第三方并不看好我们,并可能导致不利的结果。

如果我们的专利期在我们的产品获得批准之前或之后不久到期,或者如果仿制药或生物相似药物制造商成功挑战我们的专利,我们的业务可能会受到实质性损害。

专利 的有效期有限。在美国,如果及时支付所有维护费,专利的自然失效时间通常为自其在美国最早的非临时申请日期起计的二十(20)年。可能有各种延期,但专利的有效期及其提供的保护是有限的。即使获得了涵盖我们候选产品、其制造或用途的专利,但一旦专利有效期过期,我们可能会面临来自竞争性药物的竞争,包括仿制药或生物相似药物。

| 49 |

根据我们候选产品的FDA上市批准的时间、期限和条件,我们的一项或多项美国专利 可能有资格根据1984年的《药品价格竞争和专利期限恢复法》(简称《哈奇-瓦克斯曼法》)和欧盟的类似立法获得有限的专利期延长。《哈奇-瓦克斯曼法案》允许涵盖经批准产品的专利的专利期延长最多 至五年,以补偿在产品开发和FDA监管审查过程中失去的有效专利期。专利期限的延长不能超过自产品批准之日起的14年 ,并且只能延长一项适用于经批准的药物的专利。但是,如果我们未能在适用的截止日期内提出申请、未能在相关专利到期前提出申请或未能 满足适用的要求,我们可能得不到延期。此外,延期的长度可能比我们要求的要短。如果我们无法获得专利 延期,或者任何此类延期的期限比我们要求的要短,我们可以对该产品执行专利权的期限将缩短,我们的竞争对手可能会比我们预期的更早获得批准,将竞争产品推向市场。此外,我们在任何专利期延展期内排除的权利的范围可能是有限的,也可能不包括竞争对手的产品或 产品的使用。因此,我们来自适用产品的收入可能会减少,可能会大幅减少。

考虑到新药候选药物的开发、测试和监管审查所需的时间,保护此类候选药物的专利可能会在这些候选药物商业化之前或之后不久到期。因此,我们的专利和专利申请可能无法 为我们提供足够的权利来排除其他人将与我们相似或相同的产品商业化。上述任何一项 都可能对我们的竞争地位、业务、财务状况、经营结果和前景产生重大不利影响。

仿制药或生物相似药物的制造商 可能会在法庭或专利局挑战我们专利的范围、有效性或可执行性, 我们可能无法成功执行或保护这些知识产权,因此可能无法独家开发或销售相关产品,这将对该产品的任何潜在销售产生重大不利影响。在我们已颁发的专利或我们正在申请的专利到期后,我们将无法针对潜在竞争对手主张此类专利权利,我们的业务和运营结果可能会受到不利影响。

如果我们的商标和商号得不到充分保护,我们可能无法在我们感兴趣的市场建立知名度 ,我们的业务可能会受到不利影响。

我们的 未注册商标或商号可能被质疑、侵犯、规避或宣布为通用商标,或被确定为侵犯了其他商标的权利。我们可能无法保护我们对这些商标和商品名称的权利,我们需要在我们感兴趣的市场中的潜在合作者或客户中建立知名度 。有时,竞争对手可能采用与我们类似的商品名称或商标,从而阻碍我们建立品牌标识的能力,并可能导致市场混乱。此外,其他注册商标或商标的所有者可能会 提起商号或商标侵权索赔,这些商标或商标包含我们的未注册商标或商号的变体。从长远来看,如果我们不能成功注册我们的商标和交易名称,并基于我们的商标和商品名称建立名称认可,那么我们可能无法有效竞争,我们的业务可能会受到不利影响。我们执行或保护与商标、商业秘密、域名、版权或其他知识产权相关的专有权的努力可能无效,并可能导致巨额成本和资源转移 并可能对我们的财务状况或运营结果产生不利影响。

我们的 专有信息可能会丢失,或者我们可能会遭遇安全漏洞。

在我们的正常业务过程中,我们收集和存储敏感数据,包括知识产权、临床试验数据、专有业务信息、个人数据以及临床试验受试者和员工的个人身份信息,并存储在我们的数据中心和网络中。这些信息的安全处理、维护和传输对我们的行动至关重要。尽管我们采取了安全措施,但我们的信息技术和基础设施可能容易受到黑客的攻击,或者由于员工 错误、渎职或其他中断而被攻破。尽管据我们所知,我们到目前为止还没有经历过任何此类重大安全漏洞,但 任何此类漏洞都可能危及我们的网络,存储在那里的信息可能被访问、公开披露、丢失或被盗。 任何此类访问、泄露或其他信息丢失都可能导致法律索赔或诉讼、根据保护个人信息隐私的法律承担责任、重大监管处罚、扰乱我们的运营、损害我们的声誉并导致对我们和我们进行临床试验的能力失去信心 ,这可能对我们的声誉产生不利影响,并推迟我们的候选产品的临床开发 。

| 50 |

上市公司相关风险

我们的 管理团队管理上市公司的经验有限,可能无法成功管理我们向上市公司的过渡。

我们管理团队中的大多数成员在管理上市公司、与上市公司投资者互动以及遵守与上市公司相关的日益复杂的法律方面的经验有限。我们的管理团队可能无法成功或高效地 过渡到受联邦证券法规定的重大监管和报告义务约束的上市公司,以及对证券分析师和投资者的持续审查。这些新的义务和组成部分将需要我们的高级管理层给予极大的关注,并可能转移他们对我们业务日常管理的注意力 ,这可能会损害我们的业务、运营结果和财务状况。

作为一家上市公司,我们 产生了显著增加的费用和行政负担,这可能会对我们的业务、财务状况和经营业绩产生不利影响。

作为一家上市公司,我们面临着更多的法律、会计、行政和其他成本和费用,这是我们作为私营公司没有发生的 ,在我们不再是一家“新兴成长型公司”后,这些费用可能会增加得更多。萨班斯-奥克斯利法案,包括第404节的要求,以及后来由美国证券交易委员会实施的规则和条例,2010年的多德-弗兰克华尔街改革和消费者保护法及其颁布和即将颁布的规则和条例,美国上市公司会计准则委员会和证券交易所以及纳斯达克的上市标准,要求上市公司承担额外的报告和其他义务。

遵守上市公司的要求会增加成本,并使某些活动更加耗时。其中许多要求 将要求我们执行以前未执行的活动。例如,我们成立了新的董事会委员会,签订了新的保险单,并采用了新的内部控制和披露控制程序。此外,还将产生与 美国证券交易委员会报告要求相关的费用。此外,如果在遵守这些要求方面发现任何问题(例如, 如果管理层或我们的独立注册会计师事务所发现财务报告的内部控制存在重大弱点),我们可能会产生纠正这些问题的额外成本,这些问题的存在可能会对我们的声誉 或投资者对我们的看法产生不利影响,并且获得董事和高级管理人员责任保险的成本可能会更高。与我们上市公司身份相关的风险可能会使我们更难吸引和留住合格的人员加入我们的董事会或担任高管 。此外,作为一家上市公司,我们可能会受到股东激进主义的影响,这可能会导致巨额成本,分散管理层的注意力,并以我们目前没有预料到的方式影响我们运营业务的方式。由于在本招股说明书和上市公司要求的备案文件中披露信息,我们的业务和财务状况将变得更加可见,这可能会导致威胁或实际的诉讼,包括竞争对手和其他第三方的诉讼。如果此类索赔成功, 我们的业务和运营结果可能会受到实质性的不利影响,即使索赔不会导致诉讼或得到对我们有利的解决方案,这些索赔以及解决这些索赔所需的时间和资源可能会分散我们管理层的资源 ,并对我们的业务和运营结果产生不利影响。这些规则和法规规定的额外报告和其他义务将增加法律和财务合规成本以及相关法律、会计和行政活动的成本。 这些增加的成本将要求我们转移大量原本可以用于扩大业务和实现战略目标的资金。股东和第三方的倡导努力还可能促使治理和报告要求发生更多变化,这可能会进一步增加成本。

| 51 |

上市公司的 要求可能会使我们的资源紧张,分散管理层的注意力,并影响我们吸引和留住合格董事会成员的能力。

我们 须遵守经修订的1934年《证券交易法》(以下简称《交易法》)、《萨班斯-奥克斯利法案》及其下颁布的任何规则以及纳斯达克的报告要求。这些规则和法规的要求增加了我们的法律和财务合规成本,使某些活动更加困难、耗时或成本高昂,并增加了对我们的系统和资源的需求 。《萨班斯-奥克斯利法案》(Sarbanes-Oxley Act)要求我们保持有效的披露控制和程序以及财务报告的内部控制。为了维持并在必要时改进我们的信息披露控制和程序以及财务报告的内部控制以达到这一标准,将需要大量资源和管理监督,因此,管理层的注意力可能会从其他业务事项上转移。这些规章制度还会使我们更难吸引和留住合格的独立董事会成员。此外,这些规章制度 使我们获得董事和高级管理人员责任保险变得更加困难和昂贵。我们可能被要求接受降低的 承保范围或产生更高的费用才能获得承保。遵守上市公司报告要求的成本增加 ,以及我们可能无法满足这些要求,可能会对我们的运营、业务、财务状况 或运营结果产生重大不利影响。

为了履行作为上市公司的义务,我们需要聘请具有适当上市公司经验的合格会计和财务人员。

作为一家新成立的上市公司,我们将需要改进和保持有效的信息披露和财务控制,并在我们的公司治理实践中做出改变。我们可能需要招聘更多具有适当上市公司经验和技术会计知识的会计和财务人员,招聘和留住这些人员可能会有困难。即使我们能够雇用合适的人员,我们现有的运营费用和运营也将受到雇用他们的直接成本以及与从研发工作中转移管理资源相关的间接后果的影响。