2013财年第三季度Genesco汇总结果2022年12月2日展示99.2

/t安全港陈述本陈述包含前瞻性陈述,包括有关未来销售、收益、营业收入、毛利、费用、资本支出、折旧和摊销、税率、门店开张和关闭、ESG进展以及所有其他不涉及历史事实或现状的陈述。前瞻性陈述通常由“打算”、“预期”、“感觉”、“相信”、“预期”、“乐观”等词汇来识别或与之联系在一起。实际结果可能与这些声明中反映的预期大不相同。许多因素可能会导致差异。这些调整包括对反映在前瞻性陈述中的预测的调整,这些调整包括新冠肺炎对公司业务的影响,包括公司经营地点的新冠肺炎案件激增,由于新冠肺炎而关闭的更多商店,商店和购物中心交通疲软,政府实体和/或房东对经营的限制,公共安全和健康要求的变化,以及公司配备足够的员工和经营商店的能力受到的限制。与预期不同的原因还可能是:门店关闭和内乱对业务的影响;将库存维持在适当水平所需的促销活动的水平和时机;我们将价格上涨转嫁给客户的能力;对公司或其供应商进口的产品征收关税的能力以及为应对关税而转移产品生产的能力和成本;公司及时从供应商那里获得需求旺盛的产品并有效管理产品供应或分销中断的能力, 包括:新冠肺炎或地缘政治事件造成的中断;燃料成本、汇率、外国劳动力和材料成本的不利趋势,以及其他影响产品成本的因素;英国决定退出欧盟的影响,俄罗斯-乌克兰战争的影响,以及英国和爱尔兰共和国市场疲软的其他来源;公司全方位渠道计划的有效性;与最低工资和加班要求变化相关的成本;美国和英国的工资压力;消费经济和零售业的疲软;这些因素包括:公司市场的竞争和时尚趋势;与潜在恐怖事件有关的风险;与公共健康和安全事件有关的风险;重要批发客户购买模式的变化;与剥离业务相关的留存负债,包括作为先前租户或担保人的租约可能产生的负债;以及节假日或季节性天气开始影响同期销售比较的变化。其他可能导致与预期不同的因素包括:续签现有商店的租约和控制或降低占用成本,以及按计划和预期费用水平进行必要的改建或翻新的能力;公司实现预期成本节约的能力,包括租金节省;股票回购的金额和时机;公司实现预期的数字收益和获得市场份额的能力;个别业务的业绩恶化或公司市值相对于其账面价值的恶化,导致固定资产减值, 经营租赁使用权资产或无形资产或其他不利的财务后果,以及此类减值或其他后果的时间和金额;公司股票或整个零售部门市场的意外变化;我们实现与ESG预测、目标和承诺相关的可持续性、管理性、排放和多样性、股权和包容性的能力;由于安全漏洞和事件或与实施新的或升级的系统相关的潜在问题导致公司业务或信息技术系统中断而造成的成本和声誉损害;公司在预期金额和时间框架内实现任何预期税收优惠的能力;以及涉及本公司的诉讼、调查和环境事务的成本和结果。在公司提交给美国证券交易委员会的文件中的“风险因素”、“法律诉讼”和“管理层对财务状况和经营结果的讨论和分析”部分以及其他地方都提到了其他因素,这些文件的副本可以从美国证券交易委员会网站www.sec.gov获得,也可以通过公司网站www.genesco.com联系Genesco的投资者关系部。决定本新闻稿主题结果的许多因素超出了Genesco的控制或预测能力。Genesco没有义务公开发布对这些前瞻性陈述的任何修订的结果,这些修订可能是为了反映本新闻稿日期之后的事件或情况,或者为了反映意外事件的发生而做出的。前瞻性陈述反映了公司在作出这些陈述时的期望。本公司不承担任何更新此类声明的义务。

我们根据公认会计原则(“公认会计原则”)报告综合财务结果。然而,为了补充这些综合财务结果,我们的报告包括了某些非GAAP财务指标,如收益、每股收益和营业收入。这一补充信息不应孤立地视为相关GAAP措施的替代品。我们相信,披露经先前宣布的预期中未反映的项目调整后的持续经营收益和每股收益以及营业收入,将对投资者具有重要意义,特别是考虑到此类项目对业绩的影响。非GAAP补充信息与可比GAAP衡量标准的对账可见附录。非公认会计准则财务指标

我们要做的是创建和策划代表风格、创新和自我表达的领先鞋类品牌;成为我们消费者最喜欢的时尚鞋类的目的地我们将如何实现我们的抱负与目标客户建立持久的关系,基于无与伦比的消费者和市场洞察力Excite并通过提供独特的体验和产品不断超出预期,利用我们在数字和物理领域的深厚直接面向消费者的专业知识我们专注于鞋类的愿景和战略

战略计划/支柱我们专注于鞋业的愿景与战略鞋业专注于六个战略增长支柱,旨在加速Genesco的转型并利用协同效应来推动增长和可持续盈利价值、组织、文化和ESG管理加速数字发展直接面向消费者最大限度地建立实体和数字之间的关系建立更深的消费者洞察力以加强客户关系和品牌资产加强产品创新和趋势洞察努力重塑成本基础以再投资于未来增长追求协同收购以增加增长1 2 3 4 5 6零售平台品牌平台是青年和青少年时尚鞋类的目的地,是全球领先品牌的首选合作伙伴领先的自有和授权品牌组合强大的战略定位青少年时尚鞋类的第一全渠道零售商青年时尚鞋类的首屈一指的全方位零售商Levi‘s自1853年以来深厚的品牌底蕴和优质产品的声誉

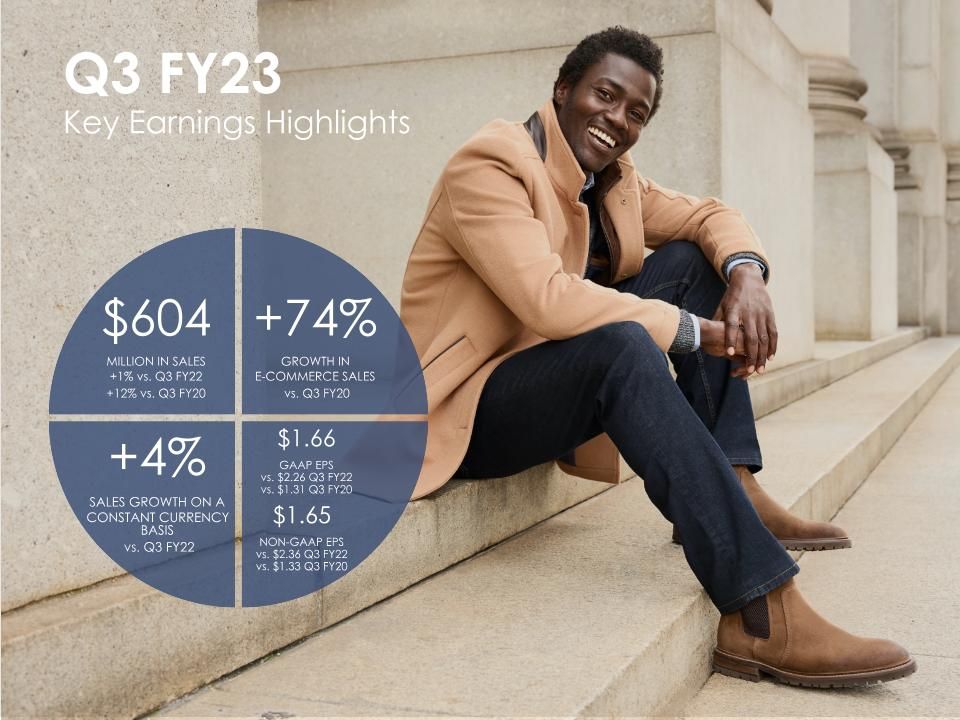

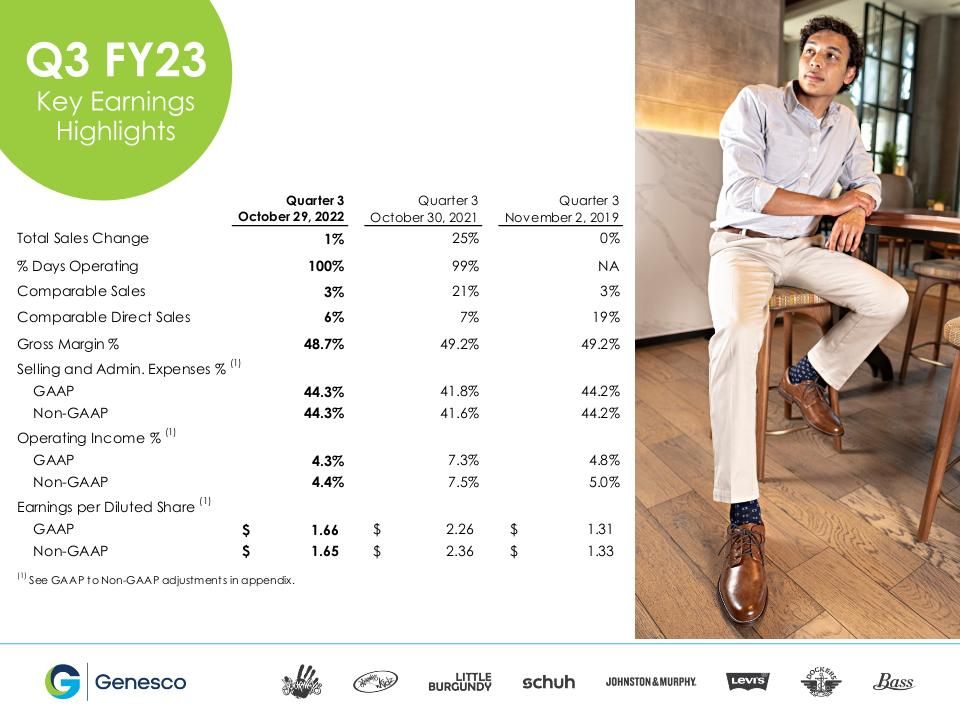

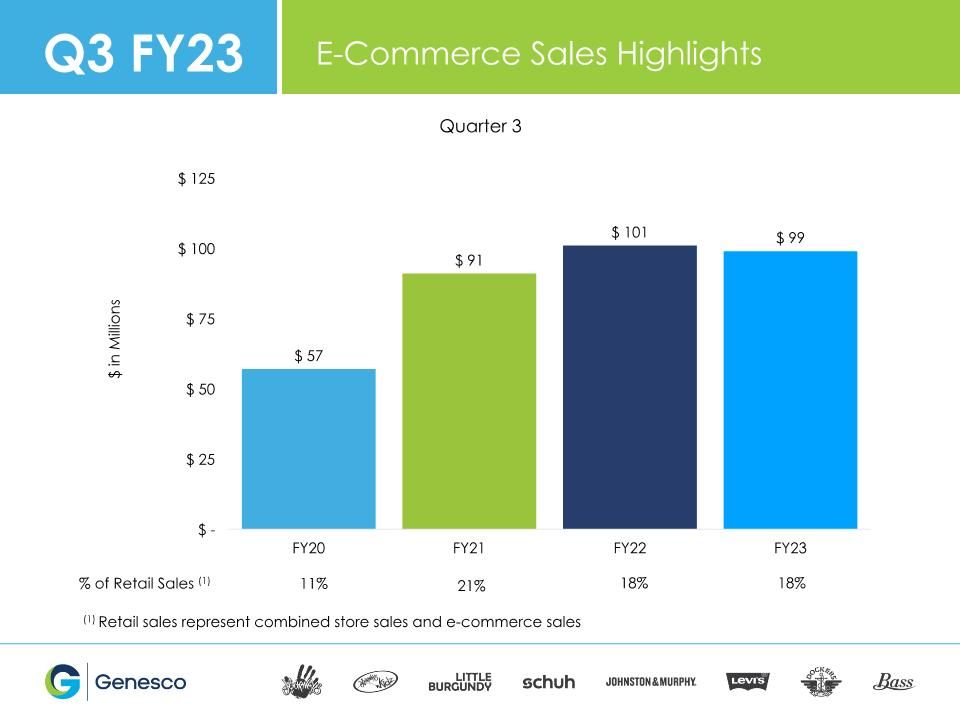

23财年第三季度,商店和数字产品的表现都很好,突出了我们为消费者提供的全渠道产品和渠道选择的优势;数字销售是一项关键的战略增长优先事项,与疫情爆发前的水平相比增长了近75%,基本上保持了疫情的所有增长,占零售额的18%,此外还保持了强劲的两位数盈利能力;毛利率好于预期,因为尽管美国的促销环境越来越大,但我们没有参与积极的折扣;恢复到更正常的降价/促销节奏、工资和成本通胀以及与去年相比的一次性主要好处都对盈利能力的比较构成了挑战;调整后的每股收益为1.65美元,比疫情爆发前的水平增加了24%,与去年的2.36美元相比增加了24%;两家公司都对我们的业务进行了投资,并向股东返还了资本,在本季度回购了约3.5%的流通股。

6.04亿美元销售额+1%与22财年第三季度相比+12%与第三财年第三季度相比1.66 GAAP每股收益与2.26美元与22财年第三季度相比1.31按不变货币计算的销售额增长+4%与2012财年第三季度相比主要收益亮点+电子商务销售额与第三季度20财年相比增长74%非GAAP每股收益1.65美元与2.36美元第三季度22财年与1.33美元第三季度

23财年第三季度主要收益亮点

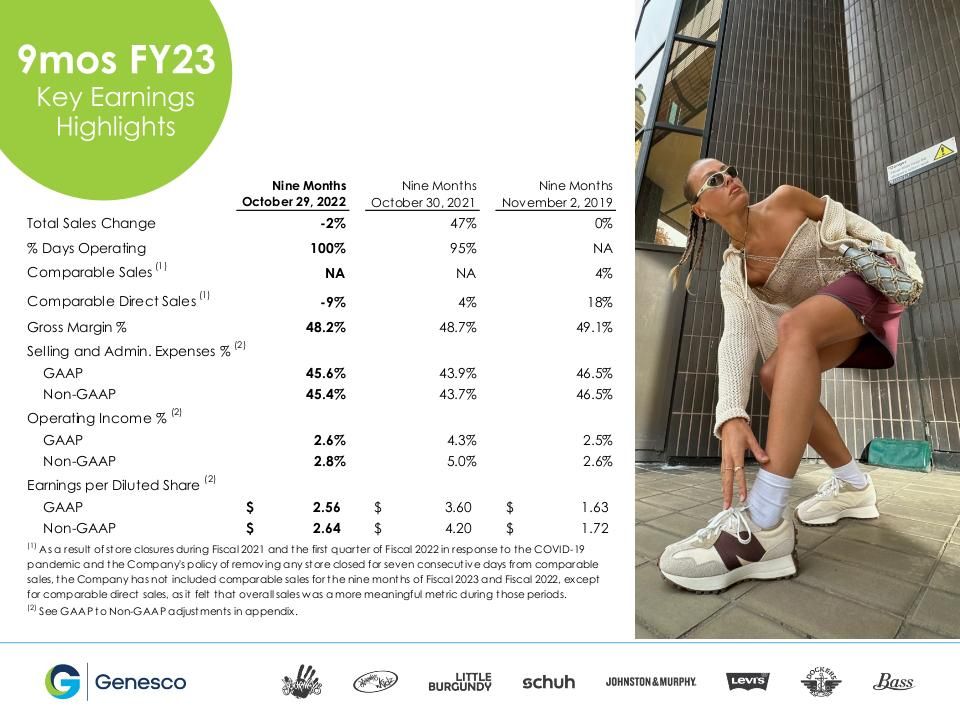

9MOS 23财年主要收益亮点

2013财年第三季度电子商务销售额占零售额的百分比(1)11%21%18%18%(1)零售额是商店销售额和电子商务销售额的总和

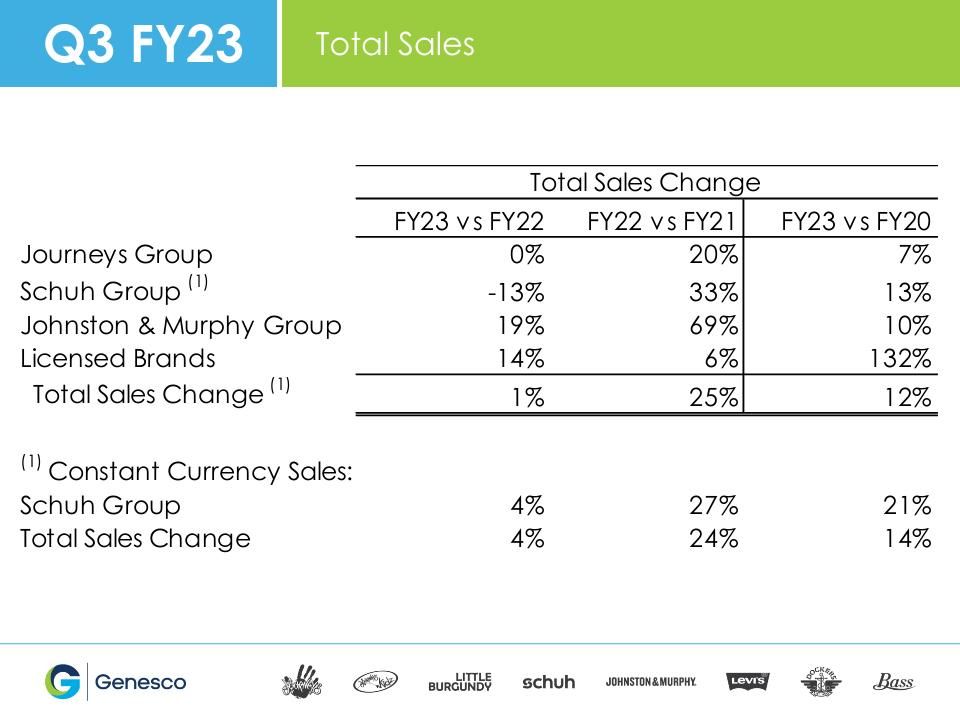

23财年第三季度总销售额

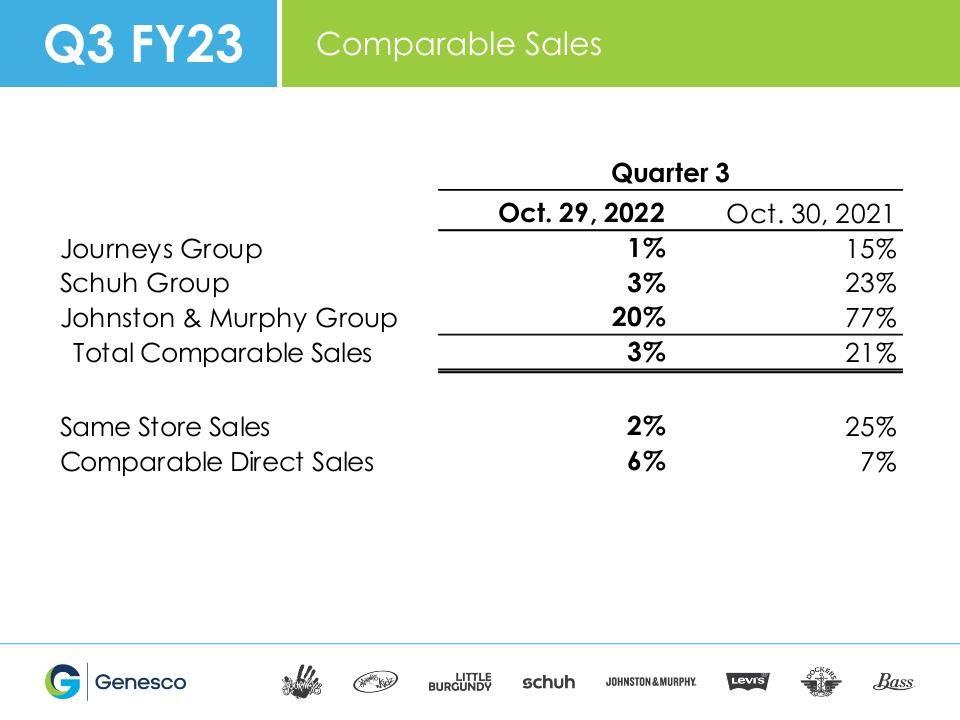

23财年第三季度可比销售额

2013财年第三季度按细分市场划分的销售额20财年净销售额5.373亿美元2013财年净销售额6.038亿美元2012财年净销售额6.005亿美元Journey Scheh Johnston&Murphy Group许可品牌

2013财年净销售额15亿美元2012财年净销售额17亿美元Journey Scheh Johnston&Murphy Group授权品牌9mos按细分市场划分的销售额17亿美元

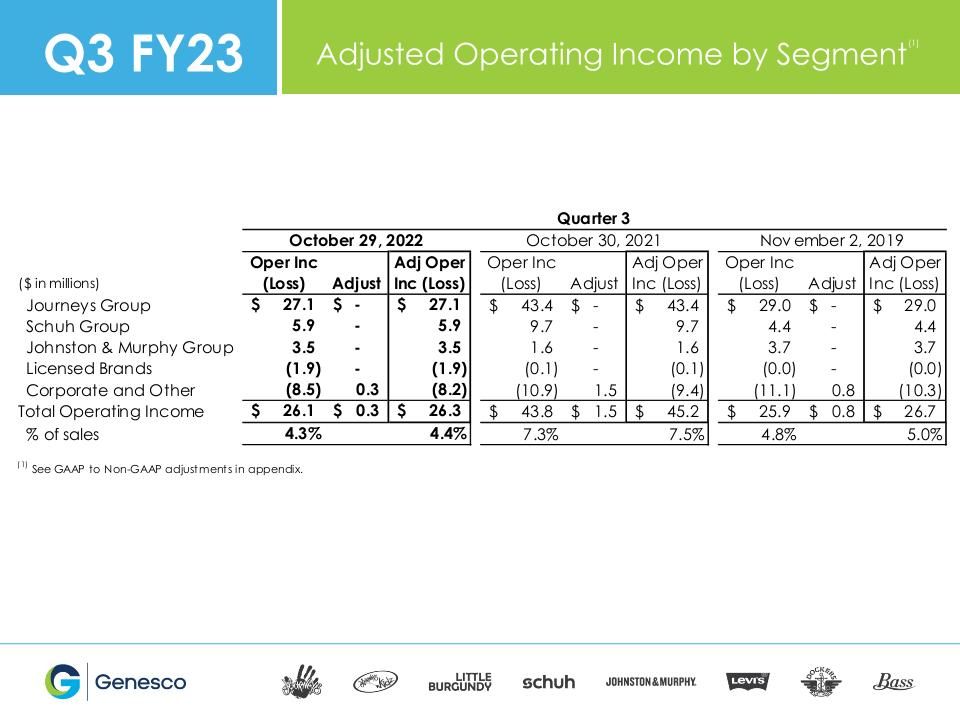

(1)23财年第三季度按部门调整的营业收入

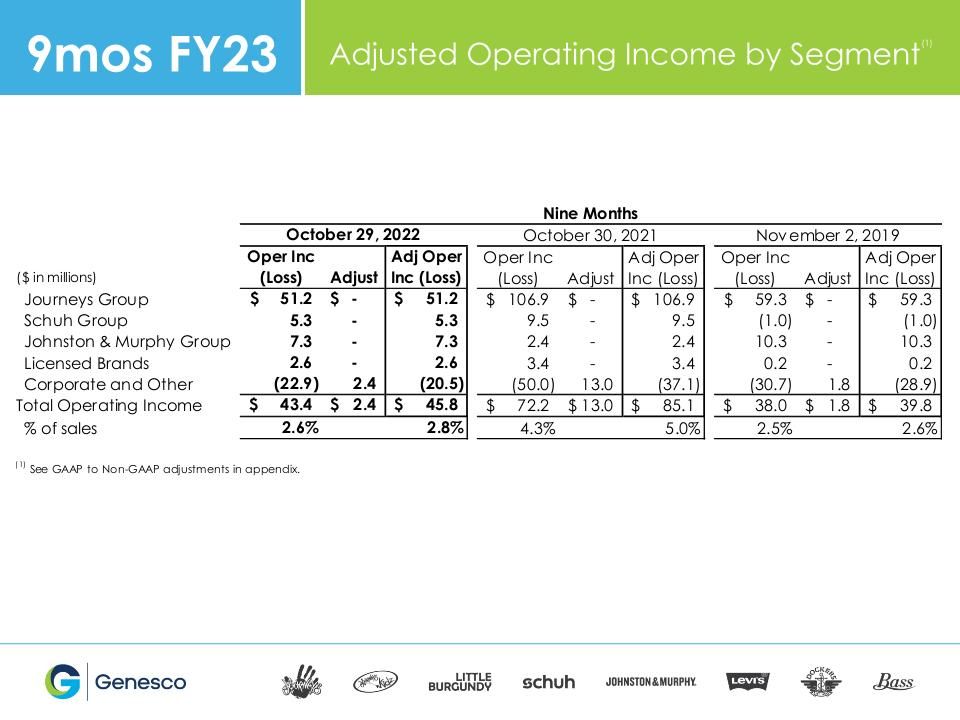

(1)9-23财年按分部调整的营业收入

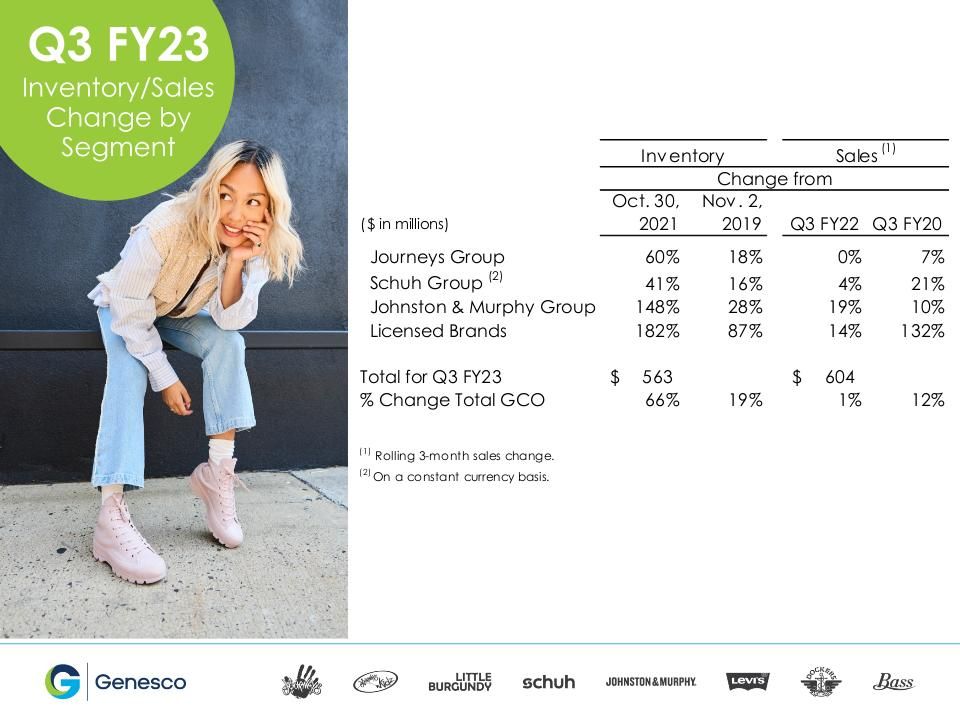

23财年第三季度按细分市场划分的库存/销售额变化

2013财年第三季度零售店摘要

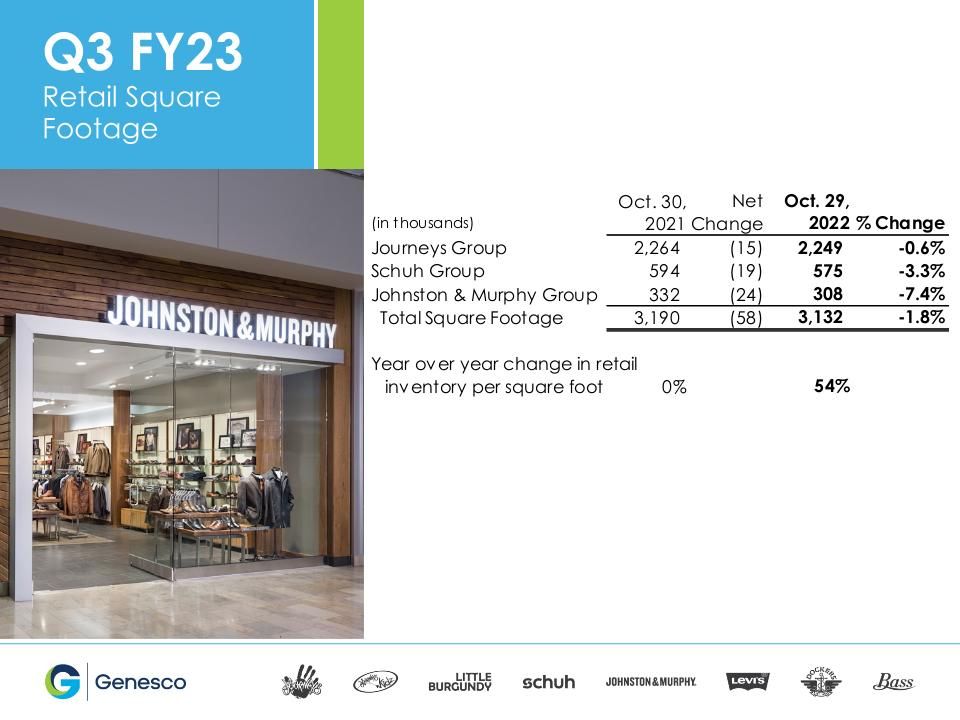

23财年第三季度零售广场素材

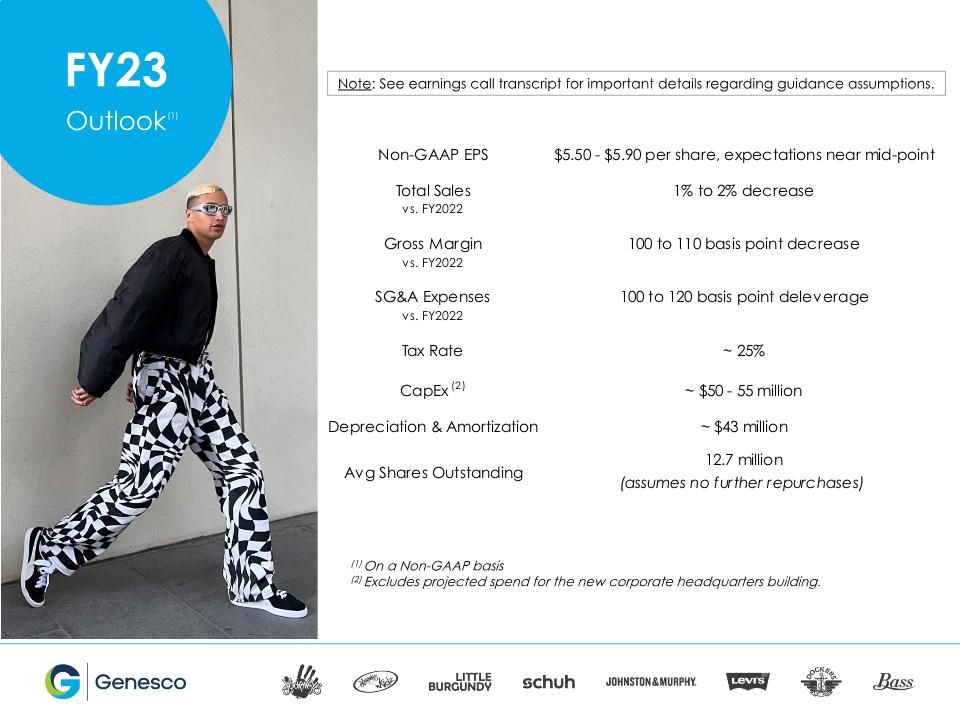

23财年展望(1)注:有关指导假设的重要细节,请参阅收益电话会议记录。(1)在非公认会计准则的基础上(2)不包括新公司总部大楼的预计支出。

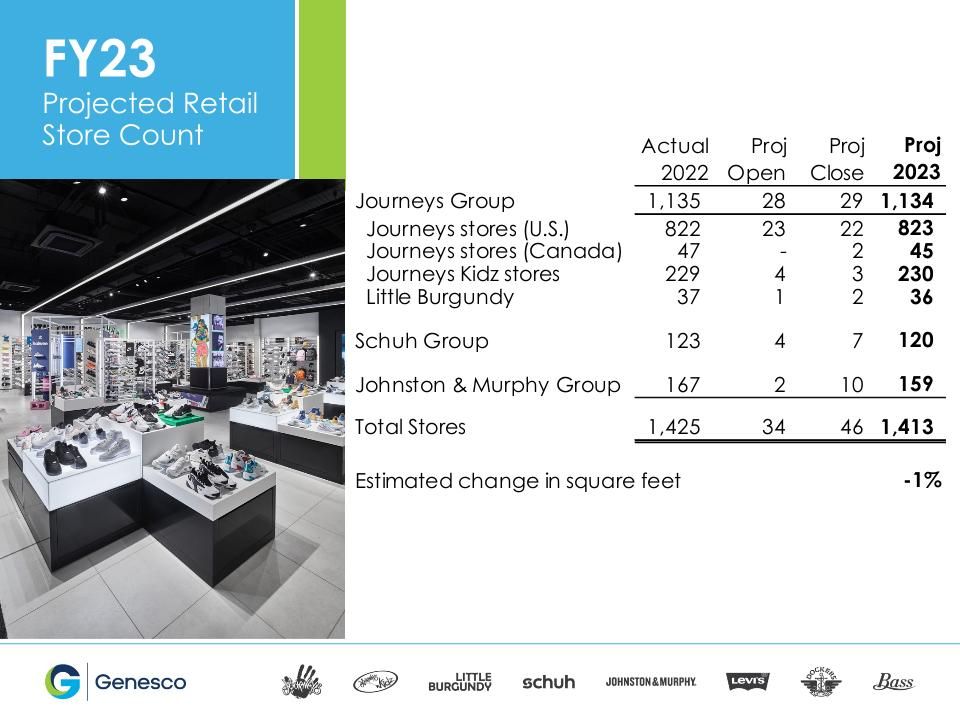

2013财年预计零售店数量

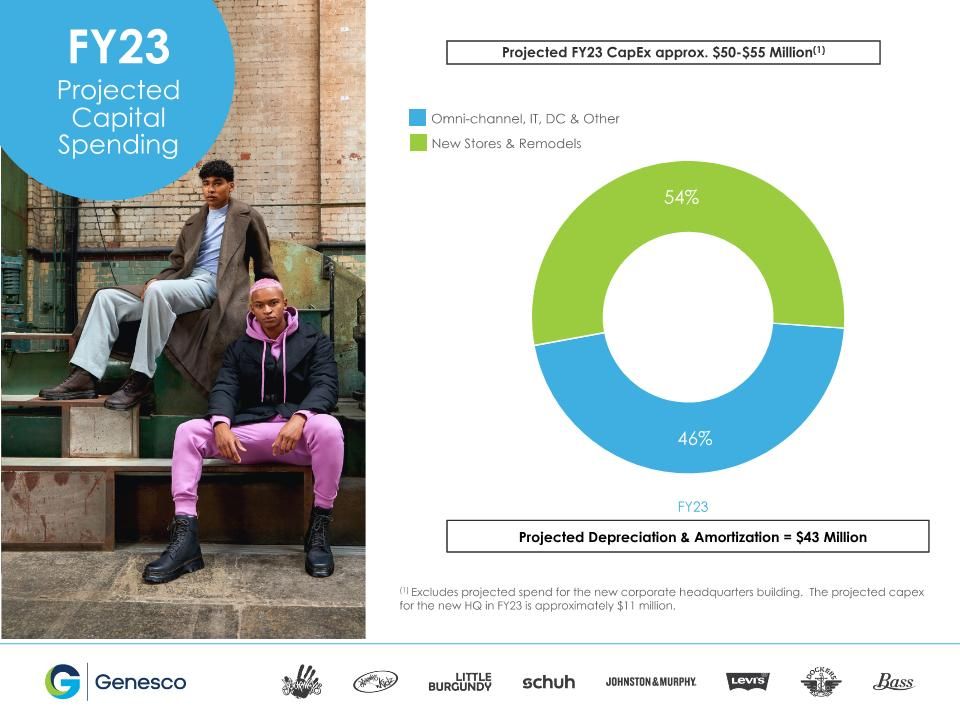

全渠道、IT、DC和其他新门店和改建预计2013财年资本支出约为5,000万-5,500万美元(1)2013财年预计折旧和摊销=4,300万美元(1)不包括新公司总部大楼的预计支出。预计新总部在23财年的资本支出约为1100万美元。2013财年预计资本支出

附录

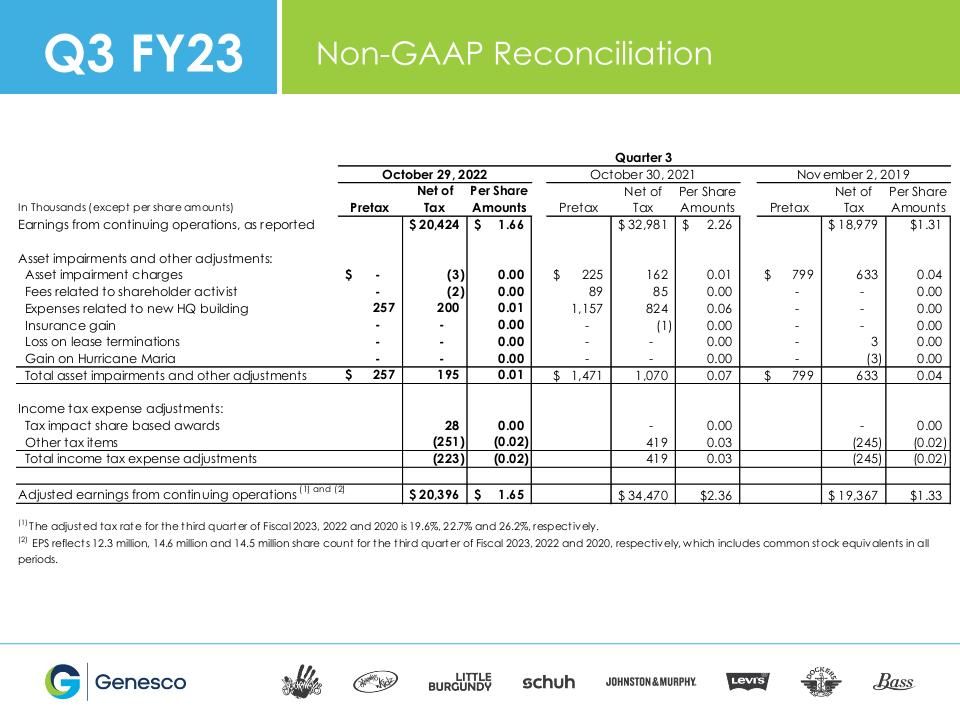

23财年第三季度非GAAP对账

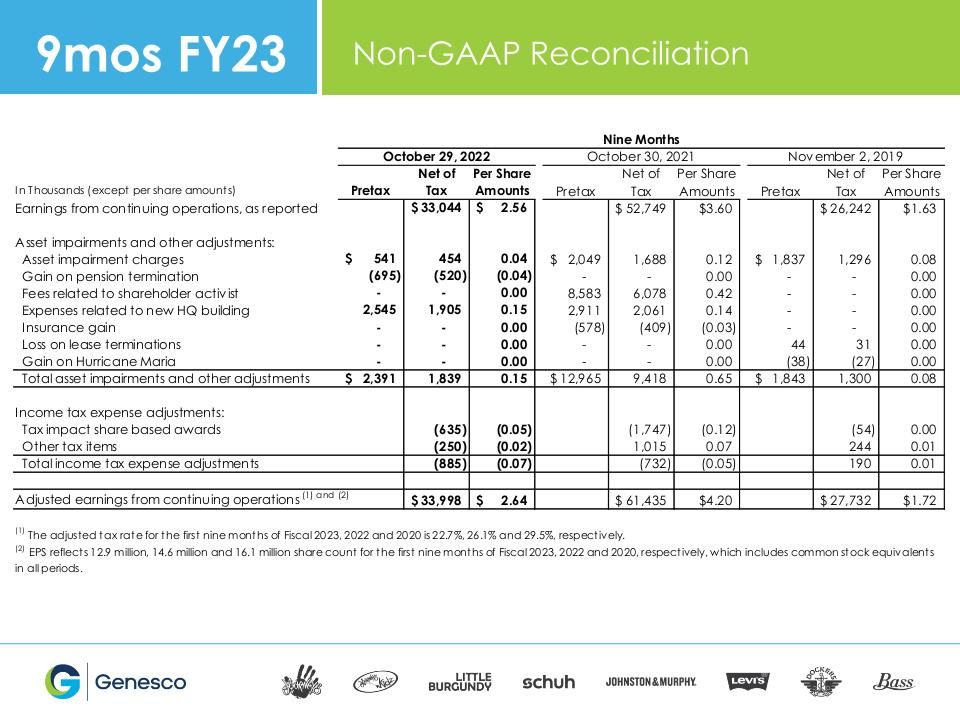

9MOS 2013财年非GAAP对账

23财年第三季度调整后的销售和管理费用

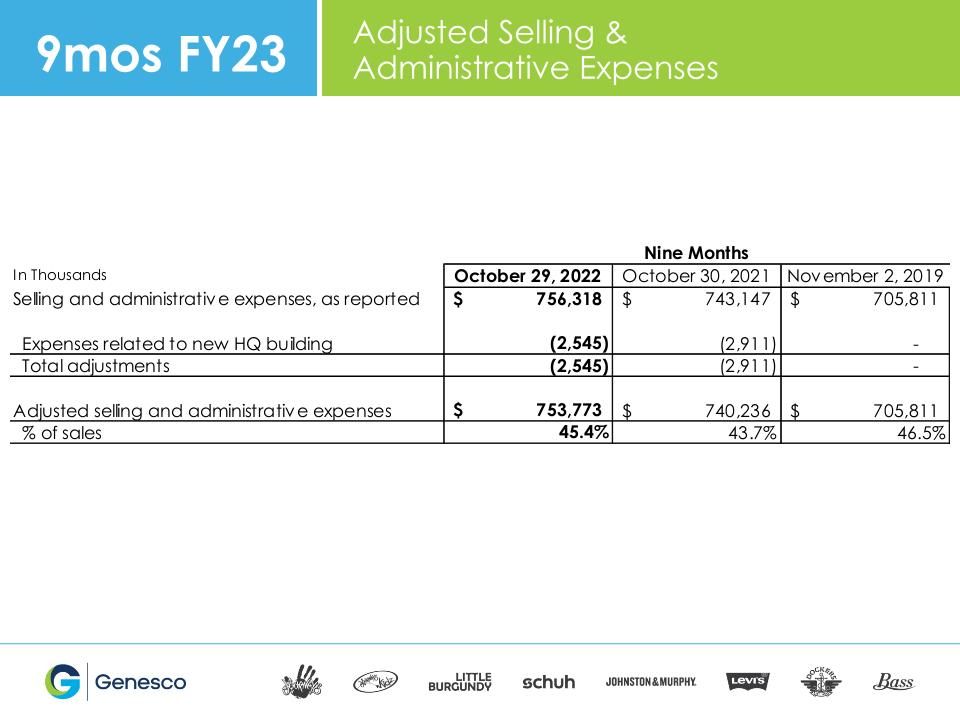

9MOS 23财年调整后的销售和管理费用

2013财年第三季度Genesco摘要结果2022年12月2日