日期为2022年11月9日的信贷协议第1号修正案的第1号执行版本修正案(本修正案),由借款人(定义如下)、本协议的贷款人、作为可持续结构代理的法国农业信贷银行公司和投资银行以及作为行政代理(定义如下)的行政代理(以下定义),于2021年9月13日在SYLVAMO Corporation、特拉华州的一家公司(“借款人”)、美国银行(北卡罗来纳州)作为行政代理(“管理代理”)之间进行。信用证发行人和周转额度贷款人、信用证的其他发行人和贷款人(在本协议日期前修订、重述、修订和重述、补充或以其他方式修改的);根据下文第1.1节修改的信贷协议,“最初修订的信贷协议”;根据下文第1.2节修改的初始修订信贷协议(“SOFR修订的信贷协议”)。除非本文另有规定,否则在初始修订信贷协议和SOFR修订信贷协议中定义并在此使用的术语应具有初始修订信贷协议和SOFR修订信贷协议(视何者适用而定)给予它们的相应含义。W I T N E S S E T H:鉴于,借款人已要求修改信贷协议,如本文所述。鉴于,自第1号修正案生效之日(定义如下)起,本合同的出借方构成信贷协议项下的所有出借方。鉴于,借款人、构成信用证协议项下所有贷款人的贷款人、信用证发行人, 可持续性结构代理(仅出于在本合同签字页上确定的目的)和行政代理已同意修订本合同第1.1节所述的信贷协议,自修订第1号生效日期起生效。鉴于,借款人、构成信贷协议下所有贷款人的贷款人和行政代理已同意修订本协议第1.2节所载的初始修订信贷协议,自利率变化生效日期(定义见下文)起生效。因此,现在,考虑到上述情况,并出于其他良好和有价值的考虑,本协议各方特此同意如下:第一条修正案。第1.1节自第1号修正案生效之日起生效,本合同各方同意:(I)现将信贷协议修订为本合同附件中作为附件A所列的一致副本;(Ii)现将信贷协议的附表1.01(D)、4.01(A)和6.21全部修订并重述,分别载于本合同所附的附表1.01(D)、4.01(A)和6.21。(Iii)最初修订的信贷协议的附表2.18(A)和(B)载于本协议附件的附表2.18(A)和(B),以及(Iv)初始修订的信贷协议的附件L载于附件L(第1.1节所述的修订,即“第1.1节的修订”)。

2第1.2节自汇率变动生效之日起生效,本协议双方同意:(I)修改最初的信贷协议,使之与本协议附件中作为附件B的一致副本所载内容相同;但如最初经修订的信贷协议在第1号修订生效日期之后但在利率变动生效日期之前被修订(该等修订为“插入性修订”),则作为附件B的符合规定的副本应视为经修订以反映插入性修订,借款人授权行政代理和借款人编制一份更新版本的SOFR修订信贷协议,以反映干预修订生效后的干预修订;(Ii)现对初始修订信贷协议的附件A进行修订,并按照附件附件B-A的规定重述其全部内容(第1.2节“利率变化修订”中所述的修订)。第二条生效条件。第2.1节第1.1节修正案将于下列第一个日期(“第1号修正案生效日期”)生效:(A)行政代理(或其律师)应已收到来自(I)组成信贷协议下所有贷款人的贷款人、(Ii)信用证发行人、(Iii)可持续性结构代理、(Iv)借款人、(V)投票参与者和(Vi)行政代理,(X)代表该方签署的本修正案的副本或(Y)令行政代理满意的书面证据(可包括本修正案签名页的传真或其他电子传输),证明该缔约方已签署本修正案的副本。(B)借款人应已向行政代理付款, 对于签署并向行政代理交付本修正案副本的每个贷款人的账户,费用相当于该贷款人定期贷款未偿还本金总额的0.10%加上该贷款人循环信贷承诺总额的0.10%,在每种情况下,截至修正案第1号生效日期。(C)行政代理与本修正案和拟进行的交易有关的所有合理费用和开支(包括但不限于行政代理律师的合理费用、收费和支出)应在修正案第1号生效日期前三(3)个工作日(或借款人可能同意的较短期限)的发票范围内支付。(D)行政代理应已收到一份由借款人的负责官员签署的、日期为第1号修正案生效日期的证书,该证书确认在第1号修正案生效日期时,第三条所述陈述和担保是真实和正确的。行政代理应将第1号修正案的生效日期通知借款人和贷款人。第2.2节利率变更修改应于(X)2023年6月30日和(Y)借款人在向管理代理发出的书面通知中指定的利率更改生效日期中较早的日期(“利率更改生效日期”)生效,该书面通知应(A)在建议的利率更改生效日期前不超过十(10)个工作日和不少于五(5)个工作日由管理代理收到,(B)伴随着由借款人请求所有借款而签署的已完成的承诺贷款通知,

3续期或转换(视情况而定)发生在汇率变化生效之日。为免生疑问,借款人应于修订第1号生效日期后至利率更改生效日期前,根据利率更改修订生效日期前的初步修订信贷协议所载的条款及条件,继续获得初始经修订信贷协议下的信贷延期。第三条陈述和保证。本修正案生效后,在第1号修正案生效之日,借款人特此确认:(A)本修正案已由借款人正式授权、签立和交付,并构成借款人的一项法律、有效和有约束力的义务,可根据其条款强制执行,但须受适用的破产、破产、重组、暂缓执行或其他普遍影响债权人权利的法律和一般衡平法原则的约束,不论其是否在衡平法诉讼中或在法律上被考虑;(B)信贷协议第V条所载贷款方的陈述和担保及其他贷款文件于第1号修正案生效日期当日及截至该生效日期在各重要方面均属真实及正确,并具有犹如于第1号修正案生效日期当日及截至该生效日期时相同的效力,但如该等陈述及保证明确与较早日期有关(在此情况下,该等陈述及保证于该较早日期在所有重要方面均属真实及正确);但任何被限定为“重要性”的陈述及保证除外, “重大不利影响”或类似的措辞应在有关日期在各方面真实和正确(在给予其中的任何限制后);及(C)根据信贷协议,并无任何违约或违约事件发生或继续发生。第四条其他。第4.1节继续有效;没有其他修改或豁免。本修正案不应构成对信贷协议或任何其他贷款文件的任何条款的修改、放弃或同意,除非在此明确规定,也不应解释为对借款人方面需要行政代理或贷款人修改、放弃或同意的任何行动的修改、放弃或同意,除非本修订明确规定。信贷协议及其他贷款文件的规定按照经本修订修订的条款完全有效,并将继续有效。就信贷协议和其他贷款文件而言,本修正案应构成“贷款文件”。第4.2节对应部分。本修正案可采用电子记录的形式,并可使用电子签名执行。借款人和本修正案的每一行政代理和每一出借方同意,本修正案的任何电子签名应与手动原始签名一样对该人有效和具有约束力,并且任何此类电子签名将构成该人的法律、有效和具有约束力的义务,可根据其条款对该人强制执行,其程度与交付手动签署的原始签名的程度相同。本修正案可在必要或方便的情况下以尽可能多的副本执行,包括纸质和电子副本, 但所有这些对应物都是同一种工具。第4.3节适用法律。本修正案以及基于、引起或与本修正案有关的任何索赔、争议、争议或诉因(无论是合同、侵权或其他)应

4受纽约州法律管辖,并按照纽约州法律解释。第4.4节重申。借款人在此代表每一贷款方明确承认本修正案的条款,并重申,截至本修正案之日,(I)每一贷款方为一方的每份贷款文件中包含的契诺和协议,在每一种情况下,包括在本修正案生效后立即生效的契诺和协议以及本修正案拟进行的交易;(Ii)本修正案不构成信贷协议或任何其他贷款文件的更新,以及(Iii)每一适用贷款方对担保项下的担保责任(如适用)的担保,如适用,以及每一贷款方对抵押品授予留置权,以根据抵押品文件担保义务。第4.5节提及信贷协议。于修订第1号生效日期及之后,信贷协议中凡提及“本协议”、“本协议”、“本协议”或类似含义的字眼均指信贷协议,而附注及其他贷款文件中凡提及“信贷协议”、“本协议项下”、“本协议”或类似含义的词语均指最初经修订的信贷协议。在利率变动生效日期及之后,初始修订信贷协议中对“本协议”、“本协议”、“本协议”或类似含义的词语的每一次提及,以及附注和其他贷款文件中对“信贷协议”、“其下的”、“其”或类似含义词语的每一次提及,均应指并应是对SOFR修订的信贷协议的提及。第4.6节赔偿, 等。借款人特此明确同意,信贷协议第10.04节的规定在必要时适用于行政代理及其关联公司(及其各自的董事、高级管理人员、员工、律师、代理人、顾问和其他代表以及上述各项的继任者和受让人)与本修正案预期的交易相关的活动,无论交易是否完成。第4.7节投票参与者。TLF首席安排人特此向行政代理证明,自第1号修正案生效之日起,投票参与方构成信贷协议项下的所有投票参与方。[签名页面如下]

[第1号修正案的签名页(Sylvamo)]兹证明,本修正案由双方正式授权的官员在上述日期签署并交付,特此声明。姓名:菲利普·M·西斯内罗斯姓名:菲利普·M·西斯内罗斯

[第1号修正案的签名页(Sylvamo)]名称:安吉拉·拉金名称:安吉拉·拉金标题:副总裁美国银行,N.A.作为贷款人,信用证发行商和摇摆线贷款人按:姓名:标题:

[第1号修正案的签名页(Sylvamo)]美国银行,N.A.,作为行政代理:名称:标题:美国银行,N.A.,作为贷款人,信用证发行商和摆动额度贷款人按:/s/Erron Power名称:Eron Power标题:董事

[第1号修正案的签名页(Sylvamo)]关于第2.18节和其中使用的定义术语,第6.02(E)节,第10.01节和仅附件L:法国农业信贷银行公司和投资银行,作为可持续结构代理:/s/保罗·阿伦斯姓名:保罗·阿伦斯标题:董事作者:/s/范妮·查里尔姓名:范妮·查里尔

[第1号修正案的签名页(Sylvamo)]贷款人签字页签署本修正案的副本,签署的机构同意修正案的条款和经其修订的信贷协议。机构名称:法国巴黎银行,作为贷款人和信用证发行人:理查德·佩斯姓名:理查德·佩斯姓名:管理董事作者:迈克尔·莱夫科维茨姓名:迈克尔·莱夫科维茨

[第1号修正案的签名页(Sylvamo)]仅关于本修正案第4.7条:CoBank,ACB,作为TLF牵头安排人:/s/马修·布里尔姓名:马修·布里尔名称:马修·布里尔职务:副总裁

[第1号修正案的签名页(Sylvamo)]贷款人签字页签署本修正案的副本,签署的机构同意修正案的条款和经其修订的信贷协议。机构名称:CoBank,ACB,作为贷款人和信用证发行人:马修·布里尔名称:马修·布里尔名称:马修·布里尔

[第1号修正案的签名页(Sylvamo)]贷款人签字页签署本修正案的副本,签署的机构同意修正案的条款和经其修订的信贷协议。机构名称:CoBank,FCB作为贷款人和信用证发行人:马修·布里尔名称:马修·布里尔名称:马修·布里尔标题:总裁副

[第1号修正案的签名页(Sylvamo)]通过签署本修正案的副本,签署的机构同意修正案的条款和经其修订的信贷协议。机构名称:法国农业信贷银行公司和投资银行,作为贷款人和信用证发行商:保罗·阿伦斯名称:保罗·阿伦斯标题:董事作者:/s/范妮·查里尔名称:范妮·查里尔

[第1号修正案的签名页(Sylvamo)]贷款人签字页签署本修正案的副本,签署的机构同意修正案的条款和经其修订的信贷协议。机构名称:摩根大通银行,N.A.,作为贷款人和信用证发行方:詹姆斯·申德名称:詹姆斯·申德标题:高管董事

[第1号修正案的签名页(Sylvamo)]贷款人签字页签署本修正案的副本,签署的机构同意修正案的条款和经其修订的信贷协议。机构名称:第一地平线银行,作为贷款人/小乔治·H·斯莱德姓名:小乔治·H·斯莱德职位:高级副总裁[对于需要第二个签名块的任何人:] By: Name: Title:

[第1号修正案的签名页(Sylvamo)]贷款人签字页签署本修正案的副本,签署的机构同意修正案的条款和经其修订的信贷协议。机构名称:摩根大通银行,N.A.,作为贷款人和信用证发行方:詹姆斯·申德名称:詹姆斯·申德标题:高管董事

[第1号修正案的签名页(Sylvamo)]贷款人签字页签署本修正案的副本,签署的机构同意修正案的条款和经其修订的信贷协议。机构名称:顶峰银行作为贷款人/s/Sam Belk名称:Sam Belk职务:常务副行长总裁

[第1号修正案的签名页(Sylvamo)]贷款人签字页签署本修正案的副本,签署的机构同意修正案的条款和经其修订的信贷协议。机构名称:PNC银行,全国协会,作为贷款人和信用证发行人/特蕾西·西尔弗曼姓名:特蕾西·西尔弗曼

[第1号修正案的签名页(Sylvamo)]贷款人签字页签署本修正案的副本,签署的机构同意修正案的条款和经其修订的信贷协议。机构名称:三井住友银行作为贷款人按:/s/罗莎·普里奇名称:罗莎·普里奇名称:董事

[第1号修正案的签名页(Sylvamo)]通过签署本修正案的副本,签署机构同意修正案的条款和经其修订的信贷协议。机构名称:德克萨斯州农业信贷银行,作为投票参与者/s/Evelin Herrera名称:Evelin Herrera标题:董事

[第1号修正案的签名页(Sylvamo)]通过签署本修正案的副本,签署机构同意修正案的条款和经其修订的信贷协议。机构名称:格林斯通农场信贷服务公司,作为投票参与者/安德鲁·肖克利姓名:安德鲁·肖克利名称:总裁副

[第1号修正案的签名页(Sylvamo)]通过签署本修正案的副本,签署机构同意修正案的条款和经其修订的信贷协议。机构名称:Compeer Financial,FLCA,作为投票参与者:贝蒂·珍妮尔姓名:贝蒂·珍妮尔名称:董事,资本市场

[第1号修正案的签名页(Sylvamo)]通过签署本修正案的副本,签署机构同意修正案的条款和经其修订的信贷协议。机构名称:农业第一农业信贷银行,作为投票参与者/s/马特·杰福兹名称:马特·杰福兹名称:高级副总裁[对于需要第二个签名块的任何人:] By: Name: Title:

[第1号修正案的签名页(Sylvamo)]通过签署本修正案的副本,签署机构同意修正案的条款和经其修订的信贷协议。机构名称:AGCOUNTRY农业信贷服务公司作为投票参与者/s/丽莎·卡斯韦尔姓名:丽莎·卡斯韦尔名称:丽莎·卡斯韦尔标题:总裁副

[第1号修正案的签名页(Sylvamo)]通过签署本修正案的副本,签署机构同意修正案的条款和经其修订的信贷协议。机构名称:美国AGCREDIT,FLCA,作为投票参与者:/s/Michael J.Balok名称:Michael J.Balok名称:副总裁[对于需要第二个签名块的任何人:] By: Name: Title:

[第1号修正案的签名页(Sylvamo)]通过签署本修正案的副本,签署机构同意修正案的条款和经其修订的信贷协议。机构名称:资本农场信贷公司作为投票参与者/s/弗拉基米尔·科列斯尼科夫姓名:弗拉基米尔·科列斯尼科夫名称:资本市场董事

[第1号修正案的签名页(Sylvamo)]通过签署本修正案的副本,签署机构同意修正案的条款和经其修订的信贷协议。机构名称:农业信贷东部,ACA作为投票参与者:/s/埃里克·W·波尔曼姓名:埃里克·W·波尔曼

[第1号修正案的签名页(Sylvamo)]通过签署本修正案的副本,签署机构同意修正案的条款和经其修订的信贷协议。机构名称:新墨西哥州农业信贷公司,新墨西哥州农业信贷公司的全资子公司,ACA作为投票参与者:/s/Mitch Selking名称:Mitch Selking标题:董事-企业农业贷款[对于需要第二个签名块的任何人:] By: Name: Title:

[第1号修正案的签名页(Sylvamo)]通过签署本修正案的副本,签署机构同意修正案的条款和经其修订的信贷协议。机构名称:农业信贷西部,中国农业信贷联合会,作为投票参与者由:/s/奥斯汀·泰勒名称:奥斯汀·泰勒[对于需要第二个签名块的任何人:] By: Name: Title:

[第1号修正案的签名页(Sylvamo)]通过签署本修正案的副本,签署机构同意修正案的条款和经其修订的信贷协议。机构名称:美国农业信贷服务协会作为投票参与者/s/尼古拉斯·金名称:尼古拉斯·金标题:总裁副[对于需要第二个签名块的任何人:] By: Name: Title:

[第1号修正案的签名页(Sylvamo)]通过签署本修正案的副本,签署机构同意修正案的条款和经其修订的信贷协议。机构名称:弗雷斯诺·马德拉农场信贷生产信贷协会(PCA),作为投票参与者:/s/詹姆斯·哈里斯姓名:詹姆斯·哈里斯

[第1号修正案的签名页(Sylvamo)]通过签署本修正案的副本,签署机构同意修正案的条款和经其修订的信贷协议。机构名称:美国中部农业信贷协会作为投票参与者/s/塔巴塔·汉密尔顿名称:塔巴塔·汉密尔顿名称:副总裁食品和农业企业[对于需要第二个签名块的任何人:] By: Name: Title:

附件A初步修订的信贷协议[请参阅附件]

附件A公布的CUSIP编号:87133DAA6循环信贷机构CUSIP编号:87133DAB4条款B贷款CUSIP编号:87133DAC2条款F贷款CUSIP编号:87133DAD0 SYLVAMO Corporation作为借款人,美国银行,N.A.,作为行政代理,摆动额度贷款人和信用证发行人,以及本合同的其他贷款人和信用证发行人,以_美国银行,N.A.作为循环信贷安排的联席牵头安排人和联席账簿管理人,以及期限B贷款CoBank,ACB作为期限F贷款的唯一牵头安排人和账簿管理人。摩根大通大通银行,N.A.作为辛迪加代理法国巴黎银行、法国农业信贷银行的企业和投资银行、PNC资本市场有限责任公司和三井住友银行作为关于循环信贷安排和B期贷款第一银行和顶峰银行的文件代理。作为联席管理代理的法国农业信贷银行公司和投资银行,作为可持续发展结构代理

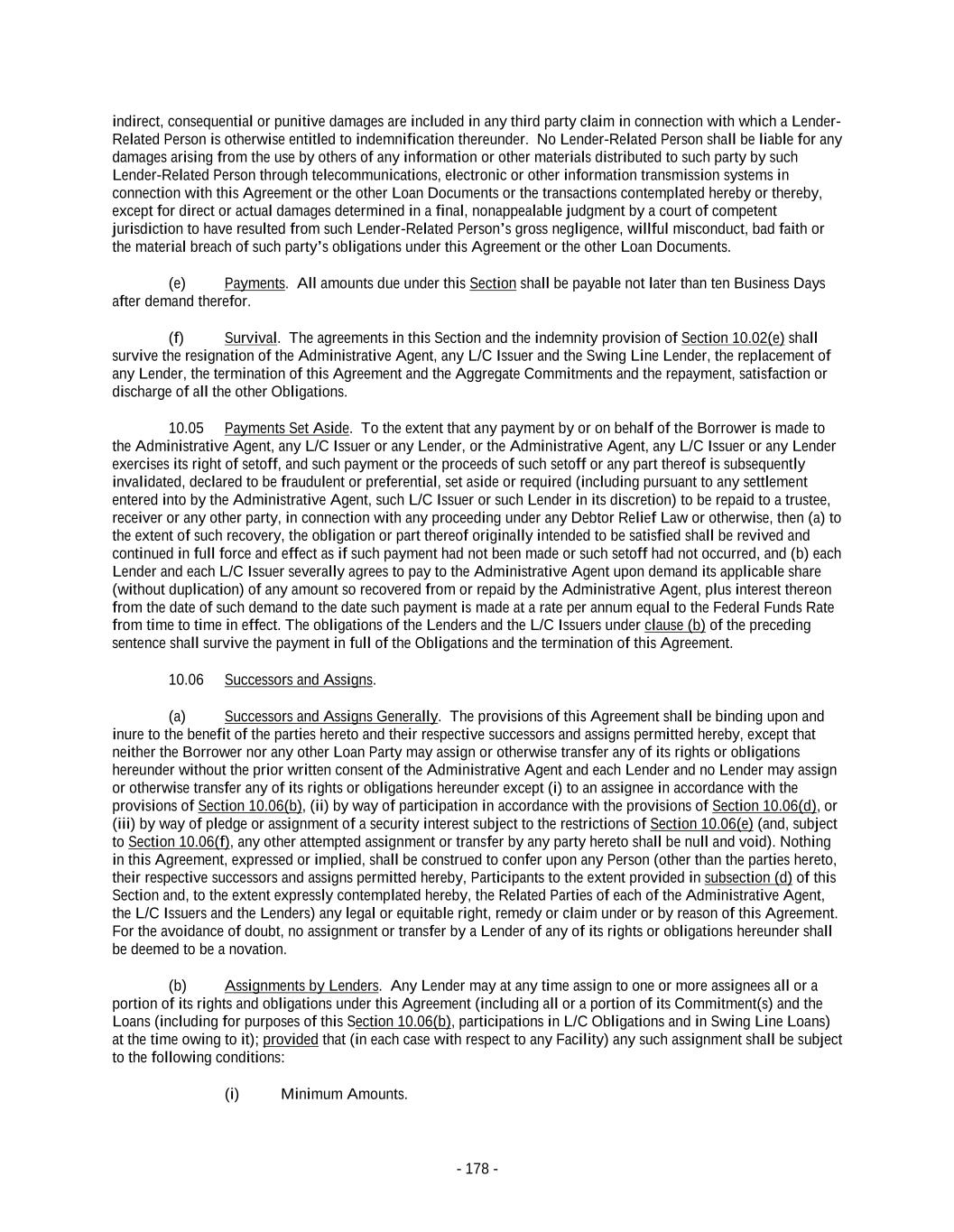

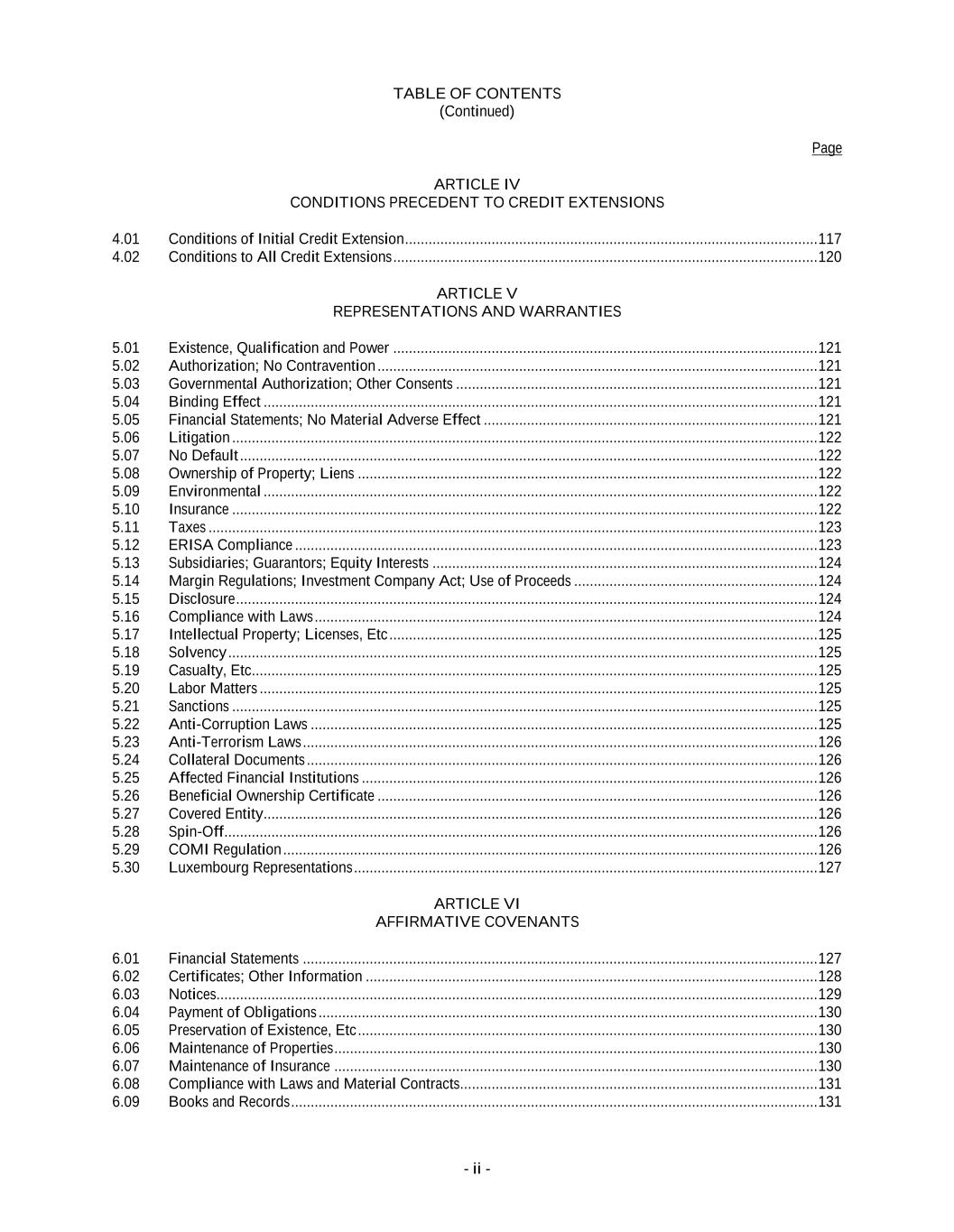

TABLE OF CONTENTS Page - i - ARTICLE I DEFINITIONS AND ACCOUNTING TERMS 1.01 Defined Terms ................................................................................................................................................. 1 1.02 Other Interpretive Provisions ........................................................................................................................ 70 1.03 Accounting Terms ......................................................................................................................................... 70 1.04 Rounding ....................................................................................................................................................... 72 1.05 Exchange Rates; Currency Equivalents ......................................................................................................... 72 1.06 Additional Alternative Currencies ................................................................................................................. 73 1.07 Change of Currency ...................................................................................................................................... 74 1.08 Times of Day ................................................................................................................................................. 74 1.09 Letter of Credit Amounts .............................................................................................................................. 74 1.10 Certain Calculations and Tests ...................................................................................................................... 74 1.11 Interest Rates ................................................................................................................................................. 74 1.12 Divisions ....................................................................................................................................................... 74 1.13 Luxembourgish Interpretive Provisions ........................................................................................................ 75 ARTICLE II THE COMMITMENTS AND CREDIT EXTENSIONS 2.01 The Loans ...................................................................................................................................................... 75 2.02 Borrowings, Conversions and Continuations of Loans ................................................................................. 76 2.03 Letters of Credit ............................................................................................................................................ 78 2.04 Swing Line Loans .......................................................................................................................................... 86 2.05 Prepayments .................................................................................................................................................. 88 2.06 Termination or Reduction of Commitments. ................................................................................................. 93 2.07 Repayment of Loans. ..................................................................................................................................... 94 2.08 Interest ........................................................................................................................................................... 95 2.09 Fees ............................................................................................................................................................... 95 2.10 Computation of Interest and Fees; Retroactive Adjustments of Applicable Rate ......................................... 96 2.11 Evidence of Debt ........................................................................................................................................... 97 2.12 Payments Generally; Administrative Agent’s Clawback .............................................................................. 97 2.13 Sharing of Payments by Lenders ................................................................................................................... 99 2.14 Increase in Commitments ............................................................................................................................ 100 2.15 Permitted Refinancing Amendment ............................................................................................................ 104 2.16 Cash Collateral ............................................................................................................................................ 105 2.17 Defaulting Lenders ...................................................................................................................................... 106 2.18 Sustainability Adjustments; Successor Sustainability Structuring Agent ................................................... 108 2.19 MIRE Event ................................................................................................................................................ 110 ARTICLE III TAXES, YIELD PROTECTION AND ILLEGALITY 3.01 Taxes ........................................................................................................................................................... 110 3.02 Illegality ...................................................................................................................................................... 114 3.03 Inability to Determine Rates ........................................................................................................................ 114 3.04 Increased Costs; Reserves on Eurocurrency Rate Loans ............................................................................. 117 3.05 Compensation for Losses ............................................................................................................................ 119 3.06 Mitigation Obligations; Replacement of Lenders........................................................................................ 119 3.07 Survival ....................................................................................................................................................... 120

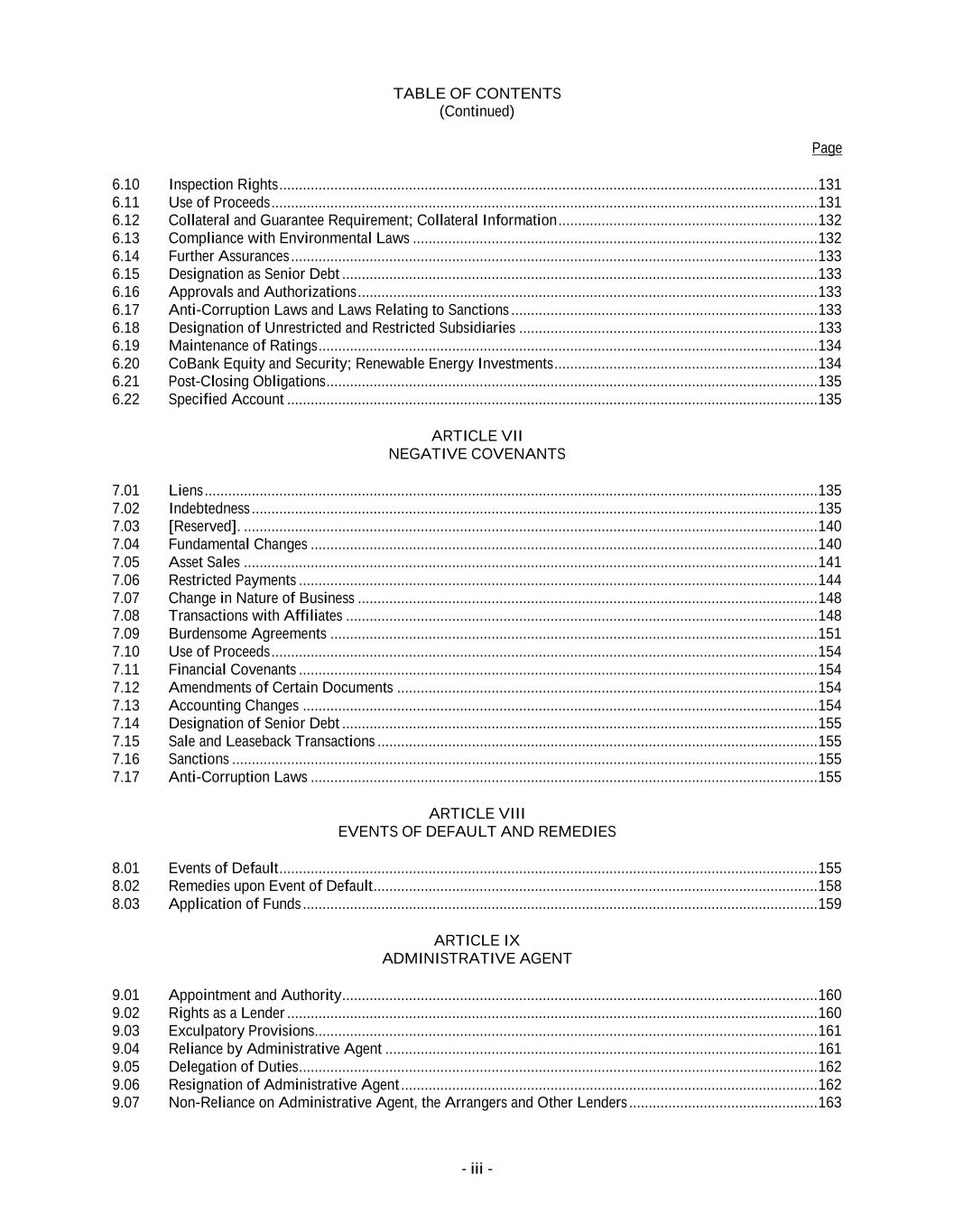

TABLE OF CONTENTS (Continued) Page - ii - ARTICLE IV CONDITIONS PRECEDENT TO CREDIT EXTENSIONS 4.01 Conditions of Initial Credit Extension ......................................................................................................... 120 4.02 Conditions to All Credit Extensions ............................................................................................................ 123 ARTICLE V REPRESENTATIONS AND WARRANTIES 5.01 Existence, Qualification and Power ............................................................................................................ 123 5.02 Authorization; No Contravention ................................................................................................................ 123 5.03 Governmental Authorization; Other Consents ............................................................................................ 124 5.04 Binding Effect ............................................................................................................................................. 124 5.05 Financial Statements; No Material Adverse Effect ..................................................................................... 124 5.06 Litigation ..................................................................................................................................................... 125 5.07 No Default ................................................................................................................................................... 125 5.08 Ownership of Property; Liens ..................................................................................................................... 125 5.09 Environmental ............................................................................................................................................. 125 5.10 Insurance ..................................................................................................................................................... 125 5.11 Taxes ........................................................................................................................................................... 125 5.12 ERISA Compliance ..................................................................................................................................... 125 5.13 Subsidiaries; Guarantors; Equity Interests .................................................................................................. 126 5.14 Margin Regulations; Investment Company Act; Use of Proceeds .............................................................. 126 5.15 Disclosure .................................................................................................................................................... 127 5.16 Compliance with Laws ................................................................................................................................ 127 5.17 Intellectual Property; Licenses, Etc ............................................................................................................. 127 5.18 Solvency ...................................................................................................................................................... 127 5.19 Casualty, Etc................................................................................................................................................ 127 5.20 Labor Matters .............................................................................................................................................. 127 5.21 Sanctions ..................................................................................................................................................... 128 5.22 Anti-Corruption Laws ................................................................................................................................. 128 5.23 Anti-Terrorism Laws ................................................................................................................................... 128 5.24 Collateral Documents .................................................................................................................................. 128 5.25 Affected Financial Institutions .................................................................................................................... 128 5.26 Beneficial Ownership Certificate ................................................................................................................ 129 5.27 Covered Entity............................................................................................................................................. 129 5.28 Spin-Off ....................................................................................................................................................... 129 5.29 COMI Regulation ........................................................................................................................................ 129 5.30 Luxembourg Representations ...................................................................................................................... 129 ARTICLE VI AFFIRMATIVE COVENANTS 6.01 Financial Statements ................................................................................................................................... 129 6.02 Certificates; Other Information ................................................................................................................... 130 6.03 Notices......................................................................................................................................................... 132 6.04 Payment of Obligations ............................................................................................................................... 133 6.05 Preservation of Existence, Etc ..................................................................................................................... 133 6.06 Maintenance of Properties ........................................................................................................................... 133 6.07 Maintenance of Insurance ........................................................................................................................... 133 6.08 Compliance with Laws and Material Contracts........................................................................................... 133 6.09 Books and Records ...................................................................................................................................... 134

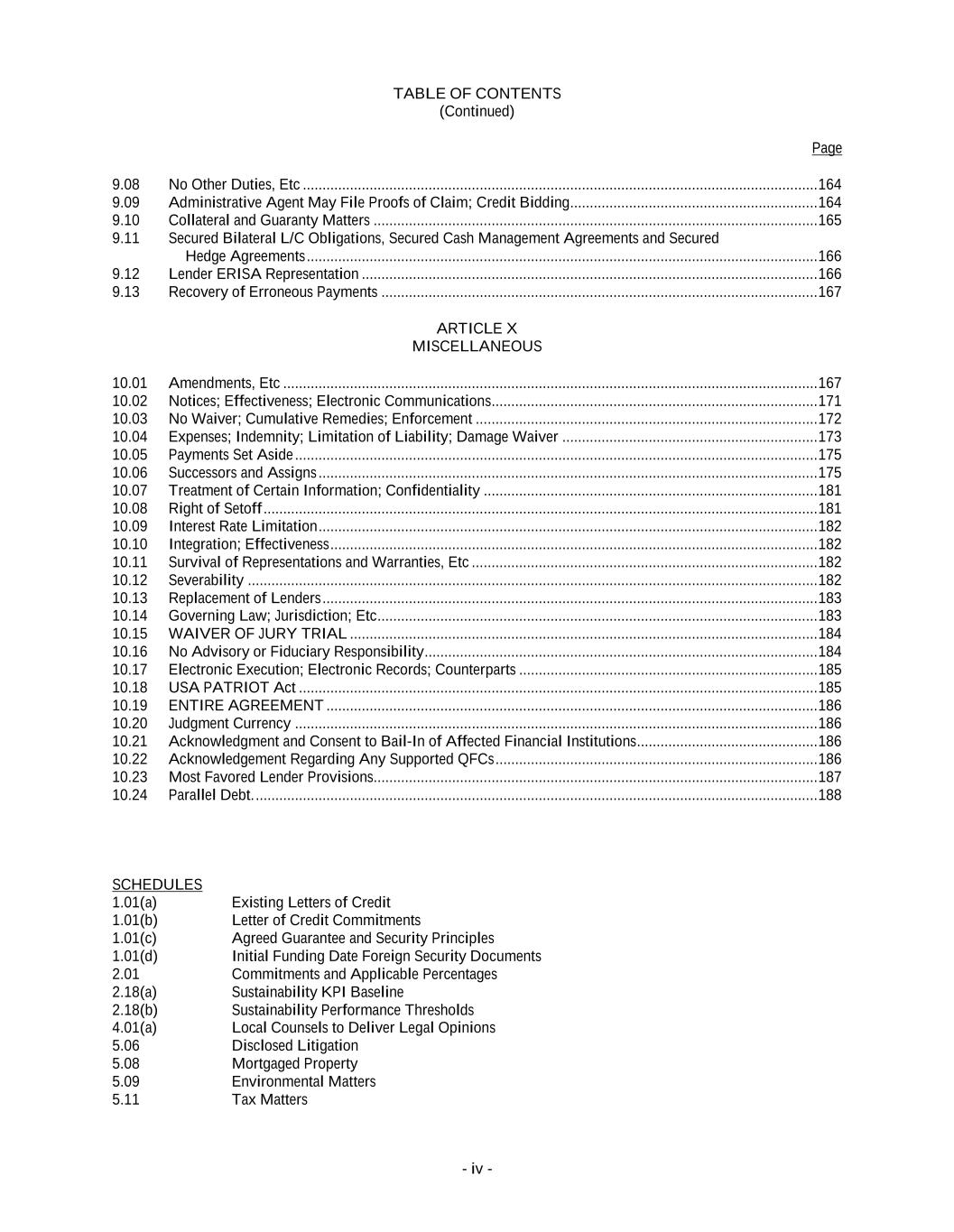

TABLE OF CONTENTS (Continued) Page - iii - 6.10 Inspection Rights ......................................................................................................................................... 134 6.11 Use of Proceeds ........................................................................................................................................... 134 6.12 Collateral and Guarantee Requirement; Collateral Information .................................................................. 134 6.13 Compliance with Environmental Laws ....................................................................................................... 135 6.14 Further Assurances ...................................................................................................................................... 135 6.15 Designation as Senior Debt ......................................................................................................................... 135 6.16 Approvals and Authorizations ..................................................................................................................... 136 6.17 Anti-Corruption Laws and Laws Relating to Sanctions .............................................................................. 136 6.18 Designation of Unrestricted and Restricted Subsidiaries ............................................................................ 136 6.19 Maintenance of Ratings ............................................................................................................................... 137 6.20 CoBank Equity and Security; Renewable Energy Investments ................................................................... 137 6.21 Post-Closing Obligations ............................................................................................................................. 137 6.22 Specified Account ....................................................................................................................................... 137 ARTICLE VII NEGATIVE COVENANTS 7.01 Liens ............................................................................................................................................................ 138 7.02 Indebtedness ................................................................................................................................................ 138 7.03 [已保留]. .................................................................................................................................................. 143 7.04 Fundamental Changes ................................................................................................................................. 143 7.05 Asset Sales .................................................................................................................................................. 144 7.06 Restricted Payments .................................................................................................................................... 147 7.07 Change in Nature of Business ..................................................................................................................... 151 7.08 Transactions with Affiliates ........................................................................................................................ 151 7.09 Burdensome Agreements ............................................................................................................................ 154 7.10 Use of Proceeds ........................................................................................................................................... 156 7.11 Financial Covenants .................................................................................................................................... 157 7.12 Amendments of Certain Documents ........................................................................................................... 157 7.13 Accounting Changes ................................................................................................................................... 157 7.14 Designation of Senior Debt ......................................................................................................................... 157 7.15 Sale and Leaseback Transactions ................................................................................................................ 158 7.16 Sanctions ..................................................................................................................................................... 158 7.17 Anti-Corruption Laws ................................................................................................................................. 158 ARTICLE VIII EVENTS OF DEFAULT AND REMEDIES 8.01 Events of Default ......................................................................................................................................... 158 8.02 Remedies upon Event of Default ................................................................................................................. 161 8.03 Application of Funds ................................................................................................................................... 162 ARTICLE IX ADMINISTRATIVE AGENT 9.01 Appointment and Authority ......................................................................................................................... 163 9.02 Rights as a Lender ....................................................................................................................................... 163 9.03 Exculpatory Provisions................................................................................................................................ 164 9.04 Reliance by Administrative Agent .............................................................................................................. 164 9.05 Delegation of Duties .................................................................................................................................... 165 9.06 Resignation of Administrative Agent .......................................................................................................... 165 9.07 Non-Reliance on Administrative Agent, the Arrangers and Other Lenders ................................................ 166

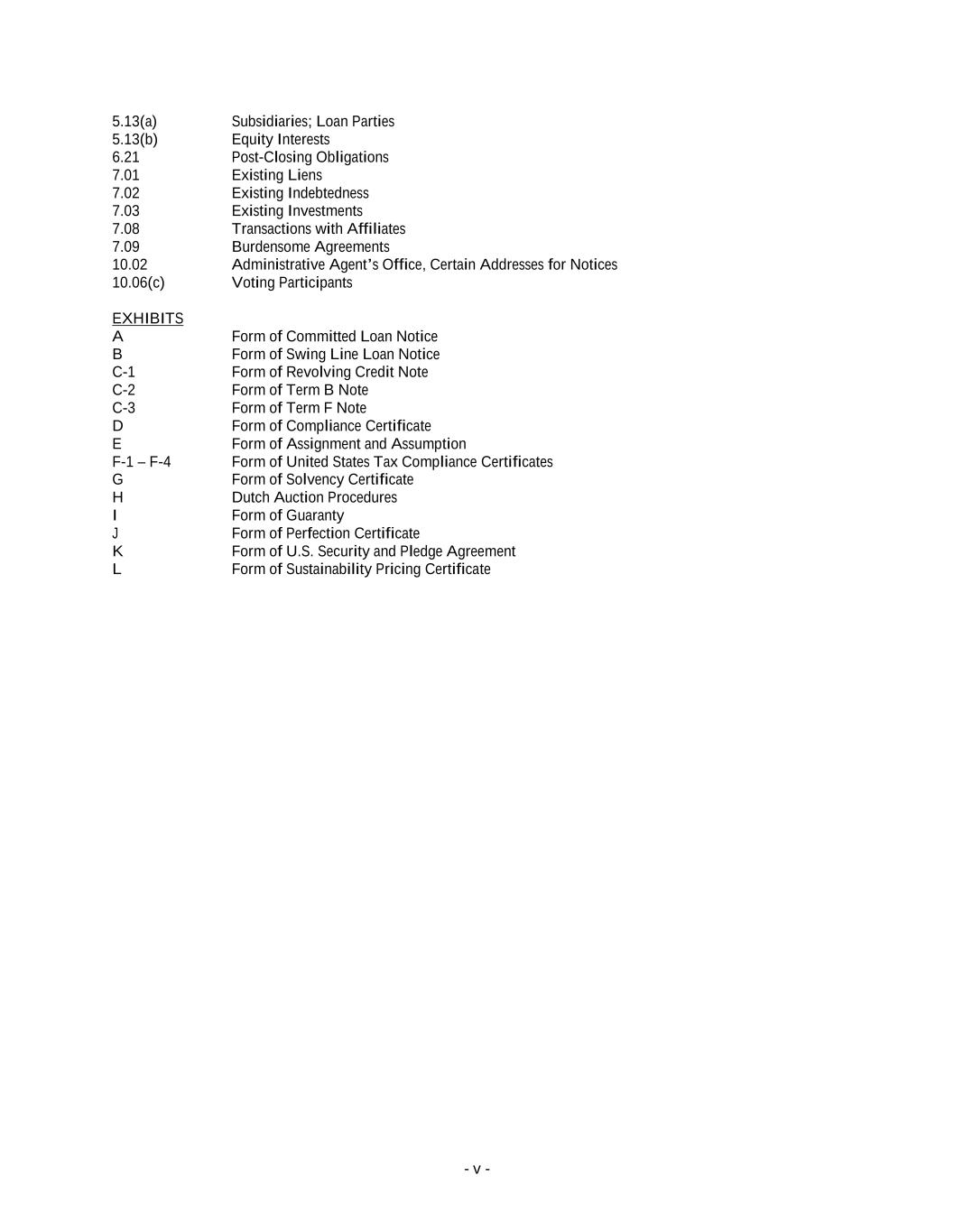

TABLE OF CONTENTS (Continued) Page - iv - 9.08 No Other Duties, Etc ................................................................................................................................... 167 9.09 Administrative Agent May File Proofs of Claim; Credit Bidding ............................................................... 167 9.10 Collateral and Guaranty Matters ................................................................................................................. 168 9.11 Secured Bilateral L/C Obligations, Secured Cash Management Agreements and Secured Hedge Agreements .................................................................................................................................. 169 9.12 Lender ERISA Representation .................................................................................................................... 169 9.13 Recovery of Erroneous Payments ............................................................................................................... 170 ARTICLE X MISCELLANEOUS 10.01 Amendments, Etc ........................................................................................................................................ 170 10.02 Notices; Effectiveness; Electronic Communications ................................................................................... 174 10.03 No Waiver; Cumulative Remedies; Enforcement ....................................................................................... 175 10.04 Expenses; Indemnity; Limitation of Liability; Damage Waiver ................................................................. 176 10.05 Payments Set Aside ..................................................................................................................................... 178 10.06 Successors and Assigns ............................................................................................................................... 178 10.07 Treatment of Certain Information; Confidentiality ..................................................................................... 184 10.08 Right of Setoff ............................................................................................................................................. 185 10.09 Interest Rate Limitation ............................................................................................................................... 185 10.10 Integration; Effectiveness ............................................................................................................................ 185 10.11 Survival of Representations and Warranties, Etc ........................................................................................ 185 10.12 Severability ................................................................................................................................................. 186 10.13 Replacement of Lenders .............................................................................................................................. 186 10.14 Governing Law; Jurisdiction; Etc ................................................................................................................ 186 10.15 WAIVER OF JURY TRIAL ....................................................................................................................... 187 10.16 No Advisory or Fiduciary Responsibility .................................................................................................... 187 10.17 Electronic Execution; Electronic Records; Counterparts ............................................................................ 188 10.18 USA PATRIOT Act .................................................................................................................................... 189 10.19 ENTIRE AGREEMENT ............................................................................................................................. 189 10.20 Judgment Currency ..................................................................................................................................... 189 10.21 Acknowledgment and Consent to Bail-In of Affected Financial Institutions .............................................. 189 10.22 Acknowledgement Regarding Any Supported QFCs .................................................................................. 190 10.23 Most Favored Lender Provisions................................................................................................................. 190 10.24 Parallel Debt. ............................................................................................................................................... 191 SCHEDULES 1.01(a) Existing Letters of Credit 1.01(b) Letter of Credit Commitments 1.01(c) Agreed Guarantee and Security Principles 1.01(d) Initial Funding Date Foreign Security Documents 2.01 Commitments and Applicable Percentages 2.18(a) Sustainability KPI Baseline 2.18(b) Sustainability Performance Thresholds 4.01(a) Local Counsels to Deliver Legal Opinions 5.06 Disclosed Litigation 5.08 Mortgaged Property 5.09 Environmental Matters 5.11 Tax Matters

-v-5.13(A)子公司;贷款方5.13(B)股权6.21成交后债务7.01现有留置权7.02现有负债7.03现有投资7.08与关联公司的交易7.09负担协议10.02行政代理办公室,通知的某些地址10.06(C)投票参与者展示了一种形式的承诺贷款通知B形式的周转额度贷款通知C-1形式的循环贷方票据C-2形式的期限B票据C-3形式的期限F注D形式的符合性证书E形式的转让和假设F-1-F-4形式的美国税务符合性证书G形式的偿付能力证书H荷兰拍卖程序I形式的担保J形式的完美证书K形式的美国担保和质押协议L形式的可持续性定价证书

信贷协议本信贷协议(以下简称“协议”)自2021年9月13日起在SYLVAMO公司、特拉华州的一家公司(“借款人”)、不时与本协议有关的各贷款人(统称为“贷款人”及个别的“贷款人”)、作为行政代理的美国银行、摇摆线贷款人和信用证发行人,以及不时与本协议有关的其他信用证发行人之间签订。初步陈述:鉴于,国际纸业公司、一家纽约公司和借款人的母公司(“IP”)及其子公司打算完成一系列内部重组交易(此类交易统称为“分拆前重组”),根据这些交易,借款人将直接或通过其受限子公司持有IP的印刷纸部门以及拉丁美洲、欧洲和北美的某些涂布纸板和纸浆业务(“剥离业务”);鉴于借款人已要求贷款人提供定期融资和循环信贷融资,并将使用本协议项下初始借款的收益,连同2021年票据的收益,为特别付款提供资金,并支付与交易相关的费用和开支;而在本协议项下的初始借款和特别付款支付后不迟于两个工作日,知识产权局将向其股东分配约80.1%的借款人普通股流通股(“剥离”),借款人的普通股将在纽约证券交易所交易;鉴于贷款人已表示愿意放贷,信用证开具人已表示愿意按本合同规定的条件和目的开具信用证,因此, 考虑到本协议所包含的相互契约和协议,本协议双方约定并同意如下:第一条定义和会计术语1.01定义术语。在本协议中使用的下列术语的含义如下:“2021年票据”是指本金总额为4.5亿美元、2029年9月1日到期的7.000%优先无担保票据的借款人“接受贷款人”具有第2.05(D)节规定的含义。“后天负债”指,就任何指明人士而言:(1)在该其他人合并、合并或合并为该指明人士或成为该指明人士的受限制附属公司时已存在的任何其他人的负债,不论该等负债是否与该其他人合并、合并或成为该指明人士的附属公司有关,或是否因预期该其他人合并、合并或合并或成为该指明人士的附属公司而招致;及(2)由扣押该指明人士所取得的任何资产的留置权所担保的债务。“行为”具有第10.18节规定的含义。

-2-“额外贷款人”是指在任何确定日期,任何有资格成为合格受让人并同意成为本协议项下与任何增量增加有关的贷款人的任何人(现有贷款人除外)。“行政代理人”是指美国银行在任何贷款文件下作为行政代理人的身份,及其任何分行、办事处或附属机构,或任何后续的行政代理人。“行政代理人办公室”指,就任何货币而言,行政代理人的地址,以及附表10.02所列有关该货币的帐户,或行政代理人可不时通知借款人和贷款人的有关该货币的其他地址或帐户。“行政调查问卷”是指行政代理不时提供的形式的行政调查问卷。“受影响的金融机构”指(A)任何欧洲经济区金融机构,或(B)任何英国金融机构。对于任何人来说,“附属公司”是指直接或间接通过一个或多个中间人控制或受指定人员控制或受其共同控制的另一人。“关联交易”具有第7.08(A)节中赋予该术语的含义。“总承诺额”指所有贷款人的承诺额。“循环信贷承诺总额”是指所有循环信贷贷款人的循环信贷承诺,可根据本协议的规定进行调整(包括第2.06节和第2.14节)。“议定担保和担保原则”系指附表1.01(C)所列的议定担保和担保原则。“协议”指本信用证协议。“全额收益”指的是任何类别的贷款, 此类贷款的实际收益率,考虑到适用的利差、任何利率下限或类似手段、所有经常性费用和其他费用,包括预付或类似费用或原始发行折扣(按(X)此类贷款的加权平均到期日和(Y)发生日期后四年中较短的者摊销),但不包括(I)任何安排、安排、承诺、勾选、承销费或类似费用或与此相关的其他应付费用,一般不与贷款人分担;及(Ii)一般向同意贷款人支付的任何习惯同意费。“替代货币”是指根据第1.06节批准的欧元和其他货币(美元除外)。“替代货币等值”是指在任何时候,就以美元计价的任何金额而言,由行政代理或适用的信用证出票人(视属何情况而定)根据以美元购买该替代货币的即期汇率(根据最近的重估日期确定)而确定的适用替代货币的等值金额。“替代货币升华”是指在任何时候,相当于当时所有循环信贷承诺总额的50%的金额。“第1号修正案”是指在第1号修正案生效之日,由借款人、可持续结构代理(仅针对

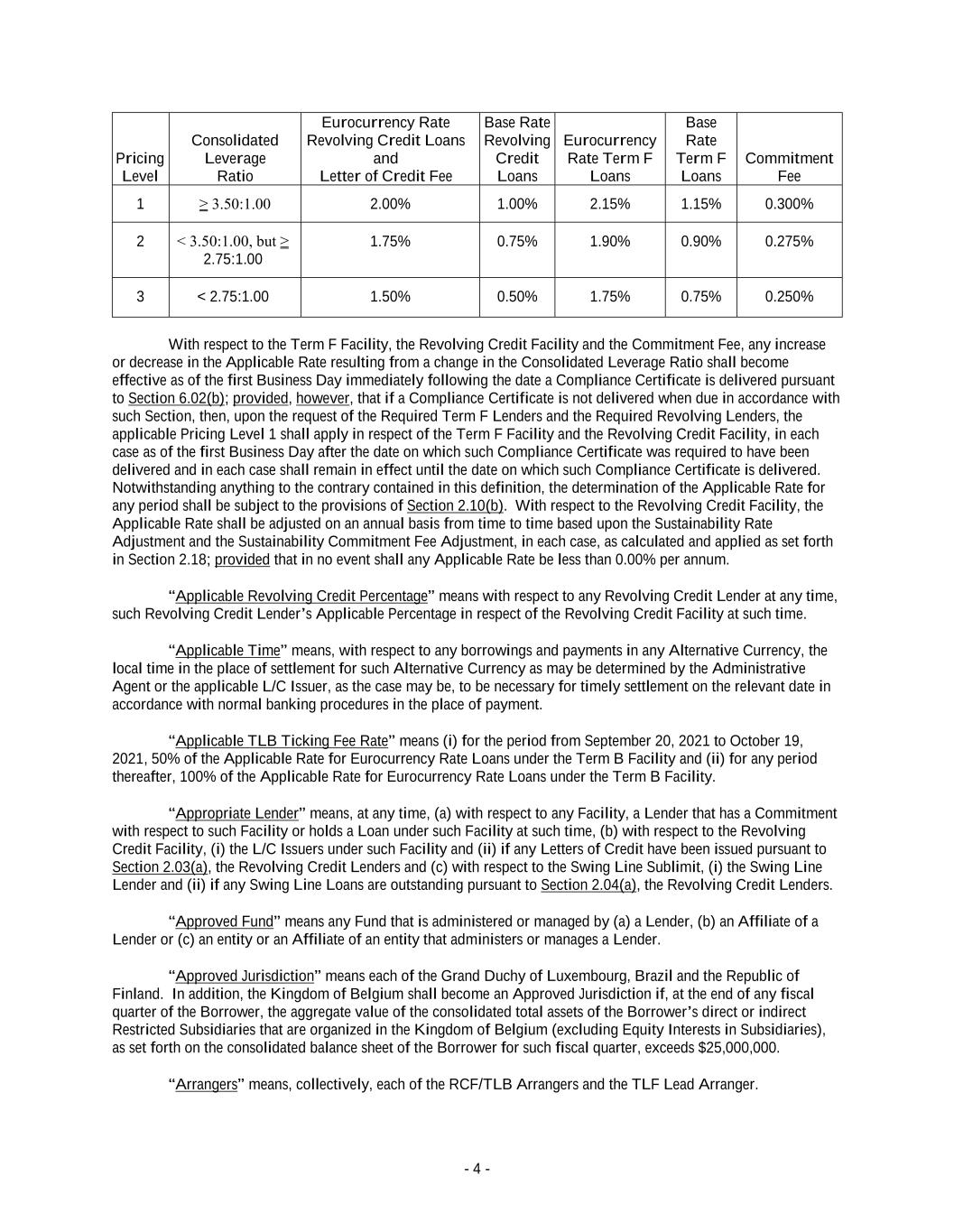

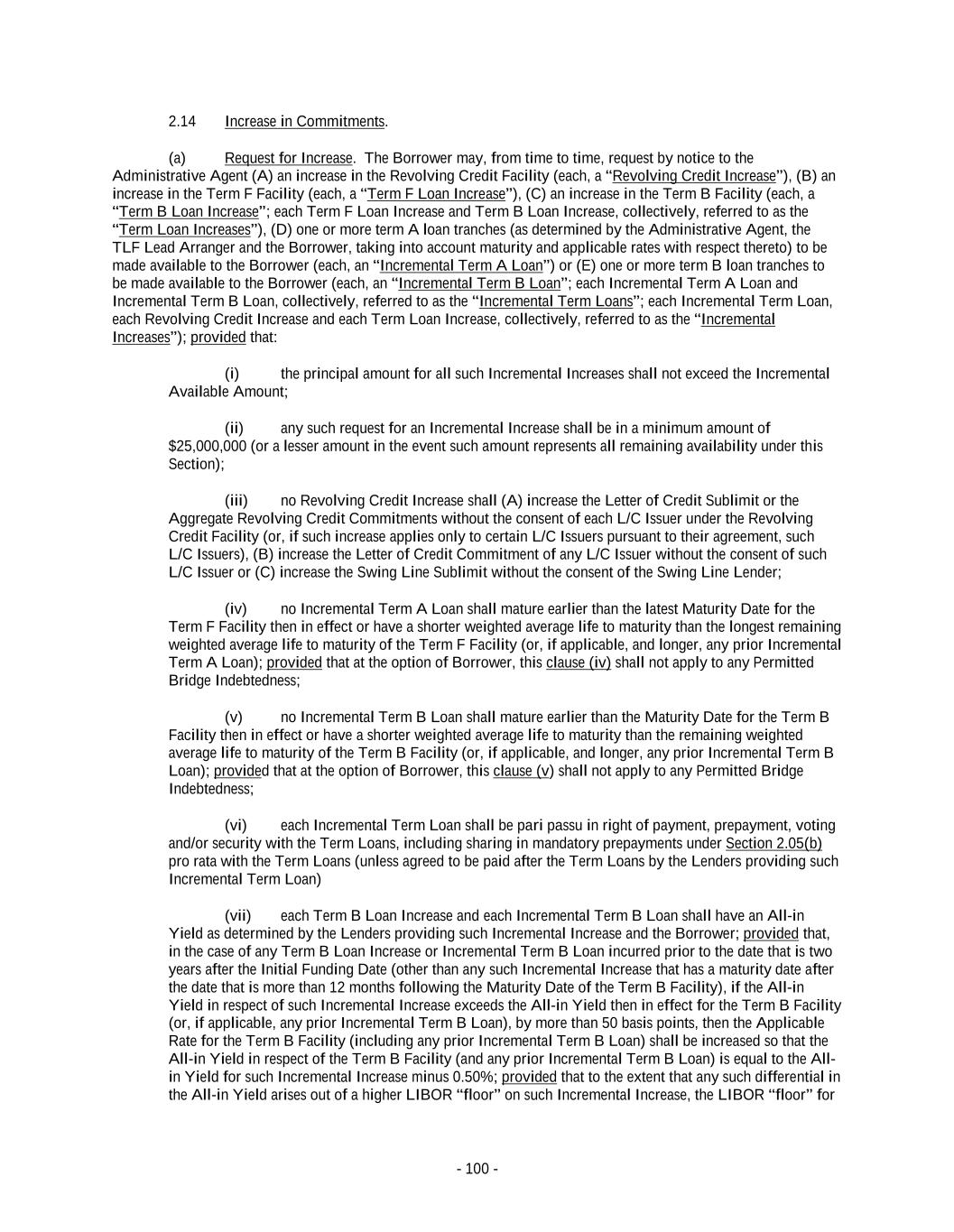

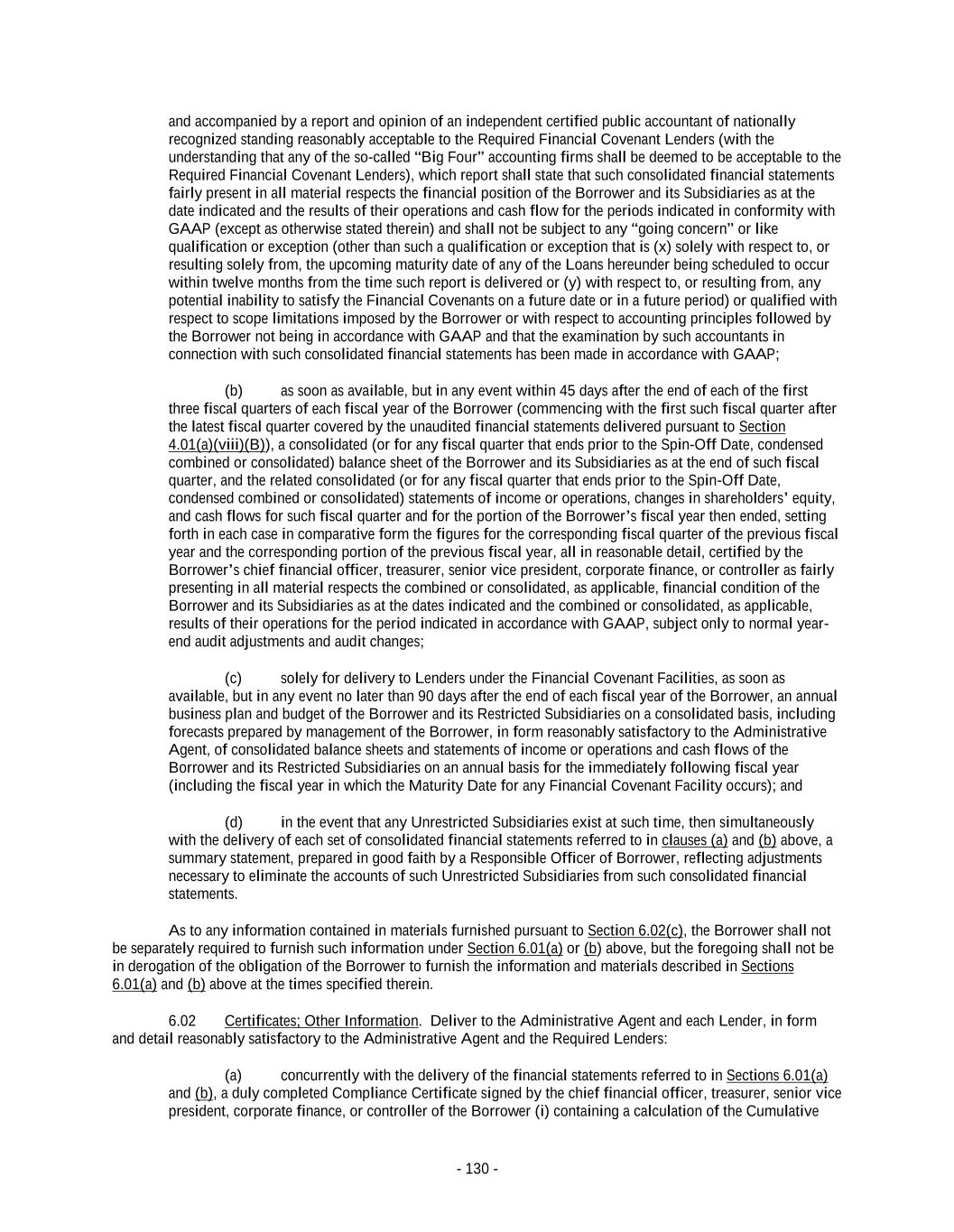

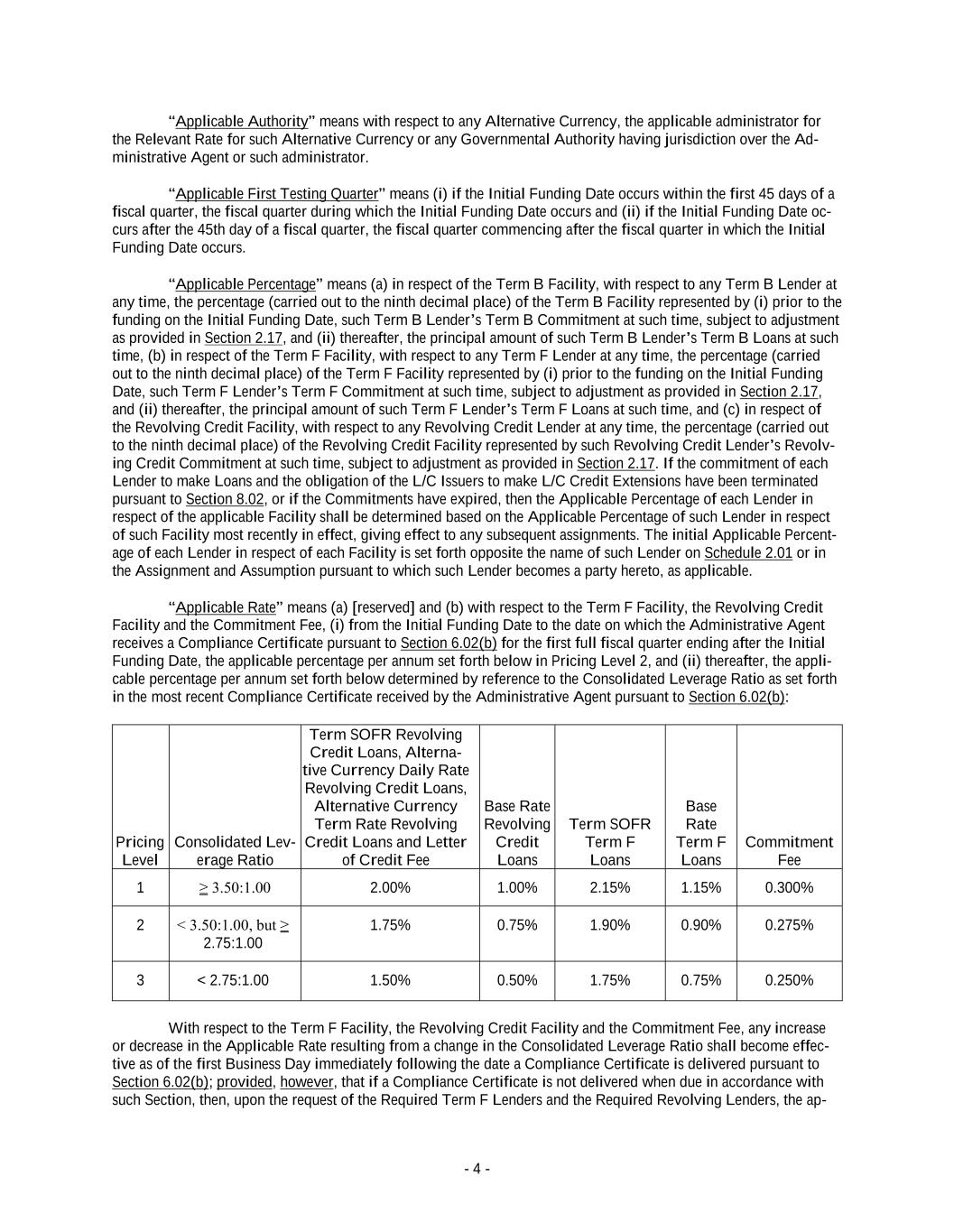

-3-在其签名页上确定的目的)、行政代理、摆动额度贷款人、信用证发行人和贷款方。“第1号修正案生效日期”指2022年11月9日。“反腐败法”是指美国1977年的“反海外腐败法”、英国2010年的“反贿赂法”、2013年8月1日的巴西联邦法律第12,846号(经不时修订),以及其他司法管辖区的其他类似的反贿赂或反腐败法律或法规。“反恐怖主义法”系指美国、联合国、联合王国或欧洲联盟任何政府当局关于资助恐怖主义或洗钱的任何法律、条例或命令,包括但不限于《国际紧急经济权力法》(《美国法典》第50编第1701节及其后)、《与敌贸易法》(《美国法典》第50编第5节及其后)、《国际安全发展与合作法》(《美国法典》第22篇第2349aa-9节及其后)、2001年9月24日生效的关于资助恐怖主义的13224号行政命令、《爱国者法》以及根据上述任何规定或在其授权下颁布的任何规则或条例。“适用当局”是指就任何替代货币而言,该替代货币的相关汇率的适用管理人,或对该管理机构或该管理人具有管辖权的任何政府管理机构。“适用的第一个测试季度”是指(一)如果初始筹资日期发生在一个财政季度的前45天内,则指发生初始筹资日期的那个财政季度;(二)如果初始筹资日期发生在一个财政季度的第45天之后,则指始于初始筹资日期所在的财政季度之后的财政季度。“适用百分比”系指(A)关于术语B贷款, 对于任何期限B贷款人,在任何时间,期限B贷款的百分比(小数点后第九位)表示为:(I)在初始资金提供日之前,该期限B贷款机构在该时间的B期限贷款承诺,受第2.17节所规定的调整,以及(Ii)此后,该期限B贷款机构在该时间的本金金额;(B)对于F期限贷款,在任何时间,关于任何F期限贷款机构,期限F贷款的百分比(执行到小数点后第九位)表示为:(I)在初始融资日期获得资金之前,该期限F贷款人在此时的F期限贷款承诺,可根据第2.17节的规定进行调整;(Ii)此后,该期限F贷款人在该时间的F期贷款的本金金额,以及(C)就循环信贷贷款而言,在任何时间,该循环信贷贷款人当时的循环信贷承诺所代表的循环信贷安排的百分比(小数点后第九位),可按第2.17节的规定进行调整。如果每个贷款人提供贷款的承诺和信用证发行人进行信用证延期的义务已根据第8.02条终止,或者如果承诺已经过期,则每个贷款人对适用贷款的适用百分比应根据该贷款人最近一次生效的适用百分比来确定,以使任何后续转让生效。每个贷款人对每项贷款的初始适用百分比列于附表2.01中与该贷款人名称相对的位置,或在该贷款人成为本合同当事一方的转让和假设中列出, 视乎情况而定。“适用利率”是指(A)对于B期贷款,基础利率贷款的年利率为3.50%,欧洲货币利率贷款的年利率为4.50%,以及(B)对于F期贷款、循环信贷贷款和承诺费,(I)从初始供资日期至行政代理机构根据第6.02(B)节收到合规证书之日起,对于初始供资日期之后结束的第一个完整财政季度,定价水平2中规定的年适用百分比,以及(Ii)此后:根据行政代理根据第6.02(B)节收到的最新合规证书中规定的综合杠杆率,确定以下每年适用的百分比:

-4-定价水平综合杠杆率欧洲货币利率循环信用贷款和信用证费用基本利率循环信用贷款欧洲货币利率期限F贷款基本利率期限F贷款承诺费1≥3.50:1.00 2.00%1.00%2.15%1.15%1.15%0.300%2

--“资产出售”是指:(1)对借款人或任何受限制附属公司的财产或资产(包括通过出售和回租交易)的出售、转让、转让或其他处置(无论是在单一交易中还是在一系列相关交易中);或(2)发行或出售任何受限制附属公司(借款人或另一受限制附属公司除外)的股权(根据第7.02节发行的受限制附属公司的优先股,以及按适用法律规定须由外国国民或其他第三方持有的董事合资格股份或权益)(不论是在单一交易或一系列相关交易中)(上述各项在本定义中称为“处置”;“处置”具有相关的涵义)。为免生疑问,解除掉期合约或准许债券对冲交易不应被视为构成资产出售。“转让和假设”是指贷款人和合格受让人(经第10.06(B)节要求其同意的任何一方同意)订立并由行政代理接受的转让和假设,实质上是以附件E的形式或行政代理批准的任何其他形式(包括使用电子平台生成的电子文件)接受的。“可归属负债”是指,在任何日期,(A)就任何人的任何资本化租赁而言,其资本化金额将出现在该人截至该日按照公认会计原则编制的资产负债表上;以及(B)就任何合成租赁债务而言, 有关租约或其他适用协议或文书项下的剩余租约或类似付款的资本化金额,如该租约或其他协议或文书作为资本化租赁入账,则会出现在该人士于该日期按照公认会计原则编制的资产负债表上。经审计的财务报表是指借款人截至2020年12月31日的经审计的综合资产负债表,以及当时结束的会计年度的相关综合经营报表、综合收益(亏损)、现金流量和权益变动报表,包括相关附注。“可用期”指就每一类别的循环信贷安排而言,自初始资金提供日期起至(I)该类别循环信贷安排的到期日、(Ii)根据第2.06节终止所有循环信贷承诺的日期及(Iii)各循环信贷贷款人根据第8.02节终止作出循环信贷贷款的承诺及适用的信用证发行人根据第8.02节作出信用证展期的义务之间的期间,以最早者为准。“可用期限”指,在任何确定日期,就当时的基准(如适用)而言,(X)如果当时的基准是定期利率,则该基准的任何期限用于或可用于确定利息期的长度,或(Y)在其他情况下,根据该基准计算的任何利息付款期,根据该日期的本协议(如适用)。“自救行动”是指适用的决议机构对受影响的金融机构的任何负债行使任何减记和转换权力。“自救立法”是指, (A)就执行欧洲议会和欧洲联盟理事会第2014/59/EU号指令第55条的任何欧洲经济区成员国而言,欧盟内部救助立法附表中不时描述的该欧洲经济区成员国的实施法律、规则、条例或要求,以及(B)就英国而言,《2009年联合王国银行法》(经不时修订)第一部分和适用于英国的任何其他与解决不健全或破产银行有关的法律、法规或规则,投资公司或其他金融机构或其关联公司(通过清算、管理或其他破产程序以外)。

-6-“美国银行”指美国银行,北卡罗来纳州及其继任者。“基本利率”是指任何一天的年浮动利率,等于(A)联邦基金利率加1%的二分之一(B)美国银行不时公开宣布为其“最优惠利率”的该日的有效利率,以及(C)欧洲货币利率(根据“欧洲货币利率”的定义(B)条计算)加1.00%中的最高者。“最优惠利率”是美国银行根据各种因素设定的利率,包括美国银行的成本和预期收益、一般经济状况和其他因素,并用作一些贷款定价的参考点,这些贷款的定价可能是该宣布的利率,也可能是高于或低于该利率。美国银行宣布的最优惠利率的任何变化,应于公告中规定的开业之日生效。如果根据本条款第3.03节将基本利率用作替代利率,则基本利率应为以上(A)和(B)中的较大者,并且应在不参考上述(C)条款的情况下确定。“基准利率贷款”是指以基准利率计息的循环信用贷款、周转额度贷款、B期贷款或F期贷款。所有基本利率贷款应以美元计价。“基准”最初是指伦敦银行间同业拆借利率;如果根据第3.03(C)节对基准进行了替换,则“基准”是指适用的基准替换,前提是该基准替换已经替换了先前的基准利率。凡提及“基准”时,应酌情包括在其计算中使用的已公布组成部分。“基准替换”是指:(1)第3.03(C)(I)节的目的, 下述第一个备选方案可由行政代理决定:(A)期限SOFR和(2)一个月期限的可用期限为0.11448(11.448个基点),三个月期限的可用期限为0.26161%(26.161个基点),六个月期限的可用期限为0.42826%(42.826个基点),十二个月期限的可用期限为0.71513%(71.513个基点),或(B):(I)每日简单SOFR和(Ii)0.11448%(11.448个基点)的总和;条件是,如果最初以上文(B)款中包含的利率(每日简单SOFR加上适用的利差调整)替换LIBOR,并在这种替换之后,管理代理确定期限SOFR已经可用并且对于管理代理而言在管理上是可行的,并且行政代理将这种可用性通知借款人和每一贷款人,然后从利息期开始和之后开始计算相关的利息支付日期或利息支付期限,在每种情况下,开始不少于该通知的日期后三十(30)天。基准替换应如上文(A)款所述;和(2)就第3.03(C)(Ii)节而言,(A)替代基准利率和(B)调整(可以是正值、负值或零)的总和,在每种情况下,由行政代理和借款人选择作为替代基准,并适当考虑到任何不断发展的或当时普遍存在的市场惯例,包括相关政府机构提出的任何适用建议, 若根据上文第(1)或(2)款厘定的基准重置将少于(X)循环信贷安排及期限F贷款的基准重置,则就本协议及其他贷款文件而言,基准重置将被视为0%;及(Y)就条款B贷款而言,基准重置将被视为0.50%,而就本协议及其他贷款文件而言,基准重置将被视为0.50%。

-7-任何基准替代应以与市场惯例一致的方式实施;如果这种市场惯例对行政代理来说在行政上是不可行的,则该基准替代应以行政代理以其他方式合理确定的方式实施。“基准替换符合变更”是指,对于任何基准替换,任何技术、行政或操作变更(包括对“基本利率”的定义、“营业日”的定义、“利息期”的定义、确定利率和支付利息的时间和频率、借款请求或预付款的时间、转换或继续通知、回顾期限的适用性和长度、中断条款的适用性,以及其他技术方面的变更,行政代理决定可能是适当的,以反映该基准替换的采用和实施,并允许行政代理以与市场惯例基本一致的方式进行管理(或者,如果行政代理决定采用该市场惯例的任何部分在行政上不可行,或者如果行政代理确定不存在用于管理该基准替代的市场惯例,则按照行政代理决定的与本协议和其他贷款文件的管理相关的合理必要的其他管理方式)。对于除LIBOR以外的任何当时的基准,“基准转换事件”是指, 由当时基准的管理人或对该管理人有管辖权的政府当局或其代表发表公开声明或发布信息,宣布或声明所有可用的承租人具有或不再具有代表性,或可供使用,或用于确定贷款利率,或将停止或将以其他方式停止,前提是在该声明或发布时,没有令行政代理满意的继任管理人,该管理人将在该特定日期后继续提供该基准的任何代表性期限。《受益权证明》是指《受益权条例》要求的有关受益权的证明。“实益所有权条例”系指“美国联邦判例汇编”第31编1010.230节。“福利计划”是指(A)受ERISA第一章约束的“雇员福利计划”,(B)守则第4975节界定并受其约束的“计划”,或(C)其资产包括任何此类“雇员福利计划”或“计划”的任何个人(根据ERISA第3(42)节的目的,或为ERISA第一章或第4975节的目的)。“双边信用证提供人”是指法国巴黎银行,仅就现有的双边信用证而言。“理事会”系指美利坚合众国联邦储备系统理事会。“董事会”指的是任何人、董事会或经理、唯一成员或管理成员,或适用的其他管理机构(如果该人由单一实体拥有或管理,则指董事会或经理, 这种实体的唯一成员或管理成员或其他理事机构)或其任何正式授权的委员会。“借款人”具有本合同导言段中规定的含义。“借款人材料”具有第6.02节规定的含义。“借款”系指循环信用借款、周转额度借款、术语借款,视上下文而定。“巴西付款协议”是指借款人的某些子公司和知识产权的某些子公司之间的巴西付款协议,涉及借款人或其任何附属公司出售巴西林地时所需支付的款项,如表格10所述。

-8-“巴西应收账款保理计划”是指与根据巴西法律组织的一个或多个受限制子公司的应收账款资产有关的合格应收账款保理;但根据该计划,任何时候未偿还的债务总额(标准证券化业务除外)不得超过(X)100,000,000巴西雷亚尔和(Y)总资产的1.0%中的较大者。“营业日”系指除周六、周日或其他日以外的任何日子,商业银行根据行政代理办公室所在州的法律被授权关闭,或实际上关闭,涉及以美元计价的债务,以及:(A)如果该日与以美元计价的欧洲货币利率贷款的任何利率设置有关,则就任何此类欧洲货币利率贷款以美元进行的任何资金、支出、结算和付款,或根据本协定就任何此类欧洲货币利率贷款进行的任何其他美元交易,指同时为伦敦银行日的任何该等日子;(B)如该日关乎以欧元计价的欧洲货币利率贷款的任何利率设定、就任何该等欧洲货币利率贷款而以欧元支付的任何资金、支出、结算及付款,或依据本协定就任何该等欧洲货币利率贷款而以欧元进行的任何其他交易,指目标日;(C)如果该日是关于以美元或欧元以外的货币计价的欧洲货币利率贷款的利率设定的,则指伦敦或其他适用的离岸银行同业市场的银行之间进行有关货币存款交易的任何该日;及。(D)如该日是与任何资金、支出有关的。, 对于以美元或欧元以外的货币计价的欧洲货币利率贷款,以美元或欧元以外的货币进行的结算和支付,或根据本协议就任何此类欧洲货币利率贷款以美元或欧元以外的任何货币进行的任何其他交易(利率设定除外),指银行在该货币所在国家的主要金融中心开放外汇业务的任何上述日期。“资本开支”指任何人士在任何期间与购买或以其他方式收购任何固定资产或资本资产有关的任何开支,而该等开支须根据公认会计原则予以资本化,并反映于该人士及其附属公司的综合资产负债表中的物业、厂房及设备或类似的固定资产账目(为免生疑问,不包括根据公认会计准则在现行业务中适当计入的正常更换及维修费用)。“资本化租赁”是指在作出任何决定时,与融资或资本租赁有关的负债额(为免生疑问,不是直线经营租赁),按照公认会计原则,当时需要资本化并在资产负债表(不包括其脚注)上反映为负债的负债额。“现金抵押”是指为一个或多个信用证发行人或周转额度贷款人(视情况而定)和贷款人的利益,质押和存入或交付给行政代理行,作为信用证债务、周转额度贷款的债务或贷款人为其中任何一项的参与提供资金的抵押品(视上下文而定)、现金或存款账户余额,或者,如果行政代理行, 适用的信用证出票人或回旋放款机构应自行决定是否同意提供其他信贷支持,在每一种情况下,均应根据符合下列条件的形式和实质文件:(A)行政代理和(B)各自的信用证出票人或回旋放款机构(视情况而定)。“现金抵押品”应具有与前述相关的含义,并应包括此类现金抵押品和其他信贷支持的收益。“现金等价物”是指借款人或其任何受限制子公司拥有的下列任何类型的投资:

-9-(1)美元、加拿大元、日元、英镑、欧元或欧洲联盟任何参与成员国的国家货币(在签署之日构成)、澳元,就任何外国子公司而言,以及该外国子公司在正常业务过程中持有的其他货币;(2)由美国政府或任何欧盟成员国政府发行或直接担保或担保的证券(在签署之日构成),或其任何机构或机构在每一种情况下发行的、到期日不超过购买之日起两年的证券;(3)自购买之日起两年或以下期限的货币市场存款、定期存款和欧洲美元定期存款、期限均不超过两年的银行承兑汇票、隔夜银行存款,以及在信贷协议项下的任何贷款人或任何其他商业银行的隔夜银行存款,如果是国内银行,则资本和盈余超过2.5亿美元,如果是外国银行,则超过1.0亿美元(或其等值的美元);(4)上文第(2)、(3)和(6)款所述类型的标的证券的回购义务,与符合上文第(3)款规定的资格的金融机构或具有公认国家地位的证券交易商订立;(5)由公司或其他人士(借款人的联营公司除外)发行的商业票据或浮动或固定利率票据,评级至少为“P-2”或“A-2”或穆迪或标普的同等评级(或另一国际公认评级机构的合理同等评级),且在收购日期后两年内到期, 以及由任何贷款人或拥有该等贷款人的任何银行控股公司发行或担保的商业票据或浮动利率票据或固定利率票据;。(6)由美利坚合众国任何州、联邦或地区或其任何政治分支或税务当局发行的、具有穆迪或标普的投资级评级(或另一国际公认评级机构的合理同等评级)的可随时出售的直接债券,每种债券的到期日均不超过自收购之日起两年;。(7)标准普尔评级为“A”或穆迪评级为“A-2”或更高的人士(或另一国际公认评级机构的合理同等评级)所发行的债务,每项债务的到期日不超过自收购之日起两年,以及资产超过2.5亿美元的有市场价值的短期货币市场证券和类似的高流动性基金;。(8)投资基金将其至少95.0%的资产投资于上文第(1)至(7)和(9)及(10)款所述类型的投资;。(9)自收购之日起计平均到期日为36个月或以下的货币市场基金,获标普或Aaa3(或其同等评级)或更佳评级(或另一国际认可评级机构的合理同等评级)或更佳评级;以及(10)任何外国子公司的投资或在美利坚合众国以外的国家进行的投资,其期限和信用质量与上述第(1)至(9)款所述的投资类似的其他投资,通常在该外国子公司所在国家或进行此类投资的国家使用。尽管如此,, 现金等价物应包括以上述第(1)款以外的货币计价的金额;但此类金额须兑换成任何货币。

-第(1)款所列的10-在实际可行的情况下,无论如何应在收到此类金额后的10个工作日内。“现金管理协议”是指提供现金管理或金库管理服务的任何协议或安排,包括存管、透支、信用卡、购买或借记卡、现金清扫、ACH、零余额、州际存管网络、电子资金转账和其他现金管理安排。“现金管理银行”是指(A)在借款人(或其关联公司)成为贷款人时(包括在初始融资日)是借款人或其任何附属公司任何现金管理协议的一方或提供者,或(B)在签订或提供现金管理协议时是行政代理、贷款人或行政代理或贷款人的关联公司的任何人,在这两种情况下,均以该现金管理协议一方的身份。“氯氟化碳”系指根据该守则第957(A)条属受管制外国公司的人士。“法律变更”系指在本协定日期后发生下列任何情况:(A)任何法律、规则、条例或条约的通过或生效,(B)任何政府当局对任何法律、规则、条例或条约或其行政、解释、实施或适用的任何改变,或(C)任何政府当局提出或发布任何请求、规则、准则或指令(不论是否具有法律效力);但即使本文有任何相反规定,(X)《多德-弗兰克华尔街改革和消费者保护法》和根据该法或与之相关发布的所有要求、规则、准则或指令,以及(Y)国际清算银行颁布的所有请求、规则、准则或指令, 巴塞尔银行监管委员会(或任何后续机构或类似机构)或美国或外国监管机构,在每一种情况下,均应被视为“法律变更”,不论其颁布、通过或发布的日期。“控制权变更”是指:(X)在分拆日期之前,借款人不再是知识产权的全资子公司;(Y)在分拆日期之后,下列任何一项或一系列事件:(A)任何“个人”或“团体”直接或间接成为有表决权股票的“实益拥有人”(如1934年证券交易法第13d-3和13d-5规则所界定),占借款人所有有表决权股票投票权的35%或以上;或(B)(I)在一项或一系列相关交易中,直接或间接将借款人及受限制附属公司的全部或实质所有资产作为一个整体出售、转让、转易或以其他方式处置给任何“个人”或“集团”;或(Ii)借款人与另一人合并、合并或合并;但如借款人所有类别有表决权股份的持有人在紧接该项交易前直接或间接拥有受让人或受让人团体(如属第(I)条的情况)或在该项合并、合并或合并中幸存的人(如属第(Ii)条的情况)的全部有表决权股份的50%以上的投票权的交易,则在紧接该项交易后,并不属依据本条(B)而更改控制权;或(C)根据管理2021年票据的契约或管理任何其他重大债务的任何协议下的定义的“控制权变更”或任何类似术语。如本定义中所使用的, “个人”和“集团”应具有1934年《证券交易法》第13(D)和14(D)条中使用的含义,但不包括该人或其子公司的任何雇员福利计划,以及任何以受托人、代理人或其他受托人或管理人的身份行事的人。尽管有上述规定:(A)受限制附属公司与借款人之间的资产转移本身并不构成控制权的变更;及(B)“个人”或“集团”不应被视为

-11-拥有符合股票购买协议、合并协议或类似协议(或与之相关的投票权或期权协议)的证券的实益所有权,直到该协议所设想的交易完成,只要该个人或集团在此类交易完成之前无权控制此类证券的投票权。“类别”是指(I)就任何承诺而言,其性质为循环信贷承诺、延长循环承诺、准许再融资循环信贷承诺、B期承诺、F期承诺、就延期定期贷款作出的承诺,或就准许再融资定期贷款(不论是以新承诺或以转换或延长现有承诺或贷款的方式)作出的承诺;及(Ii)就任何贷款或借款而言,不论该等贷款或借款是根据循环信贷承诺或经延长的循环承诺而作出的,B期贷款、F期贷款、延期贷款、增量定期贷款或允许再融资定期贷款(无论是根据新的承诺作出的,还是通过转换或延长现有贷款的方式发放的),这些贷款在《信贷延期修正案》中被指定为“类别”;但即使本协议或任何其他贷款文件中有任何相反规定,循环信贷贷款的借款和偿还应按比例在所有类别的循环信贷承诺的基础上进行(除非根据第2.15或10.01条提出的任何适用的信贷延期修正案规定,根据该条款设立的循环信贷安排贷款类别应有权按比例偿还)。, 任何循环信贷承诺的终止应按比例在所有类别的循环信贷承诺的基础上进行(除非根据第2.15或10.01节的任何适用的信贷延期修正案规定,根据第2.15或10.01节设立的循环信贷承诺类别应有权享受低于比例的处理)。具有不同到期日、定价(预付费用和其他类似费用除外)或其他条款的承诺或贷款应被指定为单独的类别。最多应有三类循环信贷承诺。“CoBank”指的是CoBank,ACB,一个联邦特许的美国机构。“CoBank股权”的定义见第6.20(A)节。“税法”系指1986年的国内税法。“抵押品”是指抵押品文件中所指的所有“抵押品”或其他类似术语,以及根据抵押品文件的条款属于或打算以行政代理为受让人的留置权的所有其他财产,或根据外国法律适用的受让人为受让人的所有其他财产。尽管贷款文件中有相反的规定,“抵押品”一词不应包括任何被排除在外的资产。“抵押品和担保要求”是指在任何有关的确定时间,在符合(X)(就外国债务人而言)的情况下,指《议定担保和担保原则》和(Y)就其中所列事项而言,附表6.21, 下列任何或全部(视情况而定):(A)在经批准的司法管辖区内组织的每一家国内子公司和每一家外国子公司(排除的子公司除外)应已签署担保并向行政代理交付担保;(B)(I)每一贷款方应已签署《美国质押与担保协议》和/或其他适用的抵押品文件,并已将其交付给行政代理机构,(Ii)应以(A)如果贷款方是国内子公司,该贷款方的全部或基本上所有资产(构成除外资产的部分除外)、(B)如果是外国债务人、根据《商定的担保和担保原则》要求质押的资产和(C)贷款方拥有的股权(但构成除外资产的部分,或就外国债务人拥有的股权而言,不包括根据《商定的担保和担保原则》排除的部分);

-12-(C)根据适用的抵押品文件的条款要求交付的范围内,任何贷款方拥有的所有文书、文件和动产票据,以及为完善行政代理人和担保当事人对此类抵押品的担保权益而可能需要或适当的所有债权或转让;(D)就每项按揭财产而言,适用的贷款方应已签立并交付行政代理人:(I)以行政代理人为受益人、由适用的贷款方妥为签立和确认并以其他形式在该按揭财产所在的当地档案室记录的抵押,连同该等证明书、誓章、与记录或存档有关的必要或可取的调查表或申报表,以便根据适用法域的法律对抵押财产及其上的固定装置设定抵押或信托留置权;(Ii)一份业权保险单(或具有业权保险单效力的加价业权保险承诺)(“业权保险单”),为该按揭的留置权提供保险,作为该按揭财产的有效第一按揭或信托留置权契据,款额不少于借款人合理厘定的该按揭财产的公平市值,该所有权保单应由适用贷款方选定的国家认可的所有权保险公司(“所有权公司”)出具,包括行政代理可能合理要求的在适用司法管辖区可获得的背书,并且除允许的留置权外,不包含所有权的其他例外;(三)意见, 致行政代理人和担保当事人的当地律师,在每个司法管辖区(I)抵押财产所在的地方,关于每一种抵押的可执行性和习惯相关事项,以及(Ii)在对所述抵押财产授予抵押的适用贷款方组织的情况下,关于每种此种抵押的适当执行和交付,每一种形式和实质都是行政代理人合理接受的;(Iv)该按揭财产的检验(A)(W)由获发牌在该按揭财产所在的司法管辖区进行检验的测量师或工程师拟备,(X)向行政代理人及业权公司核证,(Y)符合美国土地所有权协会的最低要求,因为这些要求在准备之日生效,以及(Z)足以使业权公司从适用的业权政策中删除标准测量例外,并为其提供与测量有关的合理和惯常的批注(如果有)或(B)行政代理以其他方式接受(“测量”);但是,只要(X)现有的调查连同令所有权公司满意的“不变的宣誓书”一起交付给行政代理和所有权公司,并且(Y)所有权公司从适用的所有权政策中删除标准调查例外,并为其提供合理和惯例的与调查有关的背书(如果有),则不需要进行调查;, 如果交付调查在商业上是不可行的,则行政代理可以放弃交付位于南卡罗来纳州伊斯托弗市的某些抵押财产的调查(以及适用贷款方因放弃该豁免而无法签署和交付给管理代理的任何其他要求);和(V)一份完整的“贷款年限”联邦紧急事务管理署标准洪水危险确定书,如果抵押财产位于被联邦紧急事务管理署(或任何后续机构)确定为特别洪水危险区的地区,由借款人和与之有关的适用贷款方正式签署的关于特殊洪水危险区状况和洪灾援助的通知,连同保险单或保险证书的副本以及与之有关的注明洪水保险金额的申报页,足以符合所有适用的规章制度。

-13-根据《洪水保险法》颁布,其中每一项应(A)予以批注或以其他方式予以修订,以列入“标准”或“纽约”贷款人的应付损失或抵押权人背书(视情况而定),(B)代表担保当事人指定行政代理人为贷款人的损失收款人/抵押权人,(C)确定位于特别洪水危险地区的每项财产的地址、适用的洪泛区指定以及与之相关的洪水保险承保范围和免赔额,以及(D)以其他形式和实质合理地令行政代理人满意。(E)所有(I)抵押品文件所要求或行政代理人合理地要求提交、交付、登记、记录或采取以设定抵押品文件拟设定的留置权并在抵押品文件所要求或行政代理人合理要求的范围内完善此类留置权的证书(包括在符合本定义第(B)款的规定下,代表股权和与此有关的权力的证书)、协议、文件和文书以及其他诉讼,包括UCC融资报表,抵押品文件应已存档,登记或记录或交付行政代理机构备案、登记或记录;(2)与任何贷款文件的执行、交付、记录、备案和登记有关的任何税费和其他费用已经支付;和(F)在初始供资日期之后签署和交付的上述任何文件,在行政代理机构合理要求的范围内,行政代理机构应已收到第4.01(A)(Iii)节所述类型的文件、组织文件、证书、决议和意见, (4)和(V)关于每个此类个人及其担保和/或抵押品的提供和完善;但(X)抵押品不应包括任何被排除的资产或外国债务人根据《担保和担保原则》不需要质押的任何资产,以及(Y)抵押品和担保要求不要求(I)存款或担保账户控制协议或控制、锁箱或类似安排,除非《担保和担保原则》另有规定;(Ii)向账户债务人或其他合同第三方发出的任何通知(违约事件持续期间除外),除非《商定的担保和担保原则》另有规定;。(Iii)任何房东或受托保管人的豁免;。(4)在行政代理和借款人合理地确定为占有而交付的成本超过由此为贷款人提供的实际利益的情况下,将交付占有的质押外国子公司的经证明的股权(除非此类股权是根据外国担保文件质押的),或(V)任何外国子公司的资产或任何外国子公司发行的股权。, 《商定的担保和担保原则》中明确规定不需要采取的其他行动(根据本但书第(Y)款不需要采取的任何完美行动应称为排除的完美行动)。行政代理人可准予延长设立和完善特定资产的担保权益或取得与特定资产有关的法律意见或其他交付成果的时间,或任何附属公司提供任何担保的时间(包括延长至初始筹资日期之后,或与初始筹资日期后收购的资产或在初始筹资日期后形成或收购的子公司有关的担保)。“抵押品文件”统称为“美国担保和质押协议”、“外国担保文件”、“知识产权担保协议”、抵押、指定账户协议、根据第6.12节交付给行政代理的每一份抵押品转让、担保协议、质押协议或其他类似协议,以及为担保当事人的利益为行政代理设立或声称设立留置权的每一份其他协议、文书或文件。“商业信用证”是指符合12 C.F.R.第3部分,附录A,第3(B)(3)(I)节规定的“商业信用证”资格的信用证,或任何后续的美国货币监管审计长。“承诺”系指条款B的承诺、条款F的承诺或循环信用证承诺(包括信用证承诺),视情况而定。

-14-“承诺费”具有第2.09(A)节规定的含义。“已承诺贷款通知”是指根据第2.02(A)节的规定发出的关于(A)定期借款、(B)循环信用借款、(C)将贷款从一种类型转换为另一种类型、或(D)继续发放欧洲货币利率贷款的通知,该通知应基本上采用附件A的形式或行政代理批准的其他形式(包括行政代理批准的电子平台或电子传输系统上的任何格式),并由借款人的负责官员适当填写和签署。“商品交易法”系指不时修订的“商品交易法”(“美国联邦法典”第7编第1节及其后)和任何后续法规。“沟通”系指本协议、任何贷款文件和任何文件、与任何贷款文件有关的任何修订、批准、同意、信息、通知、证书、请求、声明、披露或授权。“竞争者”是指在同一行业或实质上相似的行业中,借款人或其任何子公司的真正直接竞争者。“符合证书”是指实质上采用附件D形式的证书。“关联所得税”是指对净收入(无论其面额如何)征收或计量的其他关联税,或者是特许经营税或分支机构利润税。“综合EBITDA”就任何人而言,指该人及其受限制附属公司在任何期间的综合净收入,加上在计算该期间的综合净收入时扣除(或,就下文第(7)及(9)款而言,不包括在内)而不重复的部分:(1)按收入(或以类似税项代替所得税)、利润计提的税项拨备, 资本(或等价物),包括联邦、外国、州或地方、特许经营税、消费税和在此期间支付或应计的该人的外国预扣税,包括根据《税务事项协议》退还给知识产权的税款;(2)综合利息开支,以及为对冲利率风险而订立的套期保值义务或其他衍生工具的任何净亏损(或减去在计算该期间的综合净收益时所包括的任何净收益)、摊销或撇销债务贴现及债务发行成本及佣金、保费、贴现及其他与负债有关的费用及收费(包括该人士及其受限制附属公司在该期间发生的任何应收账款融资的综合利息开支及购买贴现费);(3)折旧及摊销费用和减值费用(包括递延融资费、资本化软件支出、无形资产(包括商誉)、组织费用和未确认的先前服务费用的摊销,以及与养恤金和其他离职后福利有关的精算损益);(4)任何非常、非常或非经常性费用或亏损(包括与交易有关的费用、开支和收费(及其摊销))、应收账款融资的销售损失、重组和整合成本(无论是否归类为重组成本、费用或借款人合并财务报表上的支出)或准备金,包括任何遣散费、与开设办公室和设施、关闭和合并有关的成本、搬迁成本和其他非经常性业务优化费用;

-15-(5)任何其他非现金费用、费用或损失(除非此类费用、费用或损失是任何未来期间现金费用的应计或准备金,或先前期间支付的预付现金费用的摊销);(6)交易成本、手续费、亏损和开支(不论任何交易是否实际完成)(包括与此相关的任何其他交易和任何重组费用,与本协议拟进行的交易有关的交易,以及与出售股权、第7.02条允许的债务产生、第7.04条允许的交易、第7.05条允许的资产出售或第7.06条允许的任何投资相关的应付费用);(7)借款人真诚地计划通过收购或出售(包括终止或终止构成该等业务的业务)业务实体或财产或资产而实现的成本节约和其他经营改善及协同效应的数额,该等业务实体或财产或资产构成任何该等收购或资产出售的标的之任何业务实体、分部或业务线的业务分部或业务线,或在该期间采取或承诺进行的任何业务变动(在每种情况下,均按形式计算,如同该等成本节约和其他经营改进及协同效应是在该期间的第一天实现的),扣除该等行动在该期间内已计入该期间综合净收入的实际收益数额;但可合理预期在收购后18个月内所采取或预期所采取的任何行动会带来该等成本节省、营运改善及协同效应, 处置或经营变动;此外,与协同效应、成本节约和其他经营改进有关的调整总额,与根据本定义但书进行的预计协同效应、成本节约和其他经营改进的调整总额合计,不得超过该期间实施该等协同效应、成本节约和其他经营改进之前该期间合并EBITDA的15%;(8)与溢价和类似债务有关的现金支出;(9)在没有以其他方式计入综合净收入的范围内,代表该等收益拟取代的适用期间的收益的业务中断保险收益(不论是否收到,只要借款人真诚地期望在自基础损失发生之日起一年内收到该收益(应理解为:(X)在该年度内未实际收到的部分,在计算适用期间的综合EBITDA时应扣除该等收益;(Y)在计算后一期间的综合EBITDA时,不得加上该数额);及(10)任何非常、非常或非经常性、特别、特别或罕见的收益、损失或费用(包括费用、开支及收费(或其任何摊销),但为免生疑问而与该等交易有关的费用、开支及收费(或其任何摊销)或任何收购、合并或合并,不论是否完成)、任何遣散费(为免生疑问,应包括保留、整合或超额退休金或其他额外费用)、搬迁、合并、关闭、整合、设施启用、业务优化, 过渡或重组成本、收费或支出(不论是否归类为重组成本、借款人综合财务报表上的收费或支出)、任何签署、保留或完成工作的奖金,以及与削减或修改退休金和退休后雇员福利计划有关的任何成本,(11)可归因于非控股权益的任何亏损的金额;减去(A)任何非常、非常或非经常性收入或收益的总和,减去在该期间的综合净收益表中反映为收入或收益的程度;和

-16-(B)任何其他非现金收入或收益(正常过程中的应计收入除外),但不包括下列项目:(1)在上一期间收到或将在未来期间收到的现金,或(2)在不再需要应计或准备金的任何前期的预期现金费用的应计或准备金在该期间冲销的项目,所有这些项目均按综合基础确定;但为计算借款人及其受限制附属公司在任何期间的综合EBITDA,(A)借款人或任何受限制附属公司在该期间收购的构成任何业务实体、分部或业务线的分部或业务线的任何人或财产的综合EBITDA,并包括任何协同效应、成本节约及其他经营改善,但以合理地预期会因在该等收购、处置或营运改变后18个月内采取或预期采取任何行动而产生者,或在该期间内被指定为受限制附属公司的任何附属公司而言,应按备考基准计入该期间(但假设该项收购或指定(视属何情况而定)在该期间的第一天完成)(但有关备考协同效应、成本节约及其他营运改善的调整总额,与根据上文第(7)条就备考协同效应、成本节约及其他营运改善而作出的调整总额合计时,不得超过该期间综合EBITDA的15%, (B)构成任何业务实体、分部或业务线之业务分部或业务线之任何人士或物业,于该期间内由借款人或任何受限制附属公司出售,或于该期间内被指定为非受限制附属公司,其综合EBITDA将不包括在该期间内(假设有关资产出售或有关指定(视属何情况而定)于该期间首日完成)。除非另有限定,本协议中所有提及的“综合EBITDA”应指借款人的综合EBITDA。“综合利息覆盖比率”指于任何厘定日期(A)综合EBITDA与(B)综合利息开支的比率,在每种情况下,借款人及其受限制附属公司在最近完成的计价期内均按综合基准计算。“综合利息支出”是指任何人在任何期间,(A)该人及其受限制附属公司就该人及其受限制附属公司的所有未偿债务在该期间的现金利息支出总额(包括可归因于资本化租赁的现金利息支出),减去(B)该人及其受限制附属公司在该期间的现金利息收入总额(不包括从客户应收账款中赚取的任何利息收入)的总和,在每种情况下均按照公认会计原则加上(Ii)任何一次性融资费(在该人在该期间的合并利息支出中包括的范围内),就借款人而言,包括因初始债务发行或任何债务修正而支付的债务。除非另有条件, 本协议中提及的“综合利息支出”应指借款人的综合利息支出。“综合杠杆率”指于任何厘定日期(A)截至该日期的综合总负债与(B)最近完成的计量期间的综合EBITDA的比率。“综合净收入”是指任何人在任何期间可归属于该人及其受限制附属公司的综合净收入(或亏损),按照公认会计原则在综合基础上确定;但在计算借款人及其合并的受限制附属公司任何期间的综合净收益时,应不包括:(1)任何人在成为受限制附属公司或与借款人或其任何受限制附属公司合并或合并之日之前应累算的收入(或亏损);(2)任何不是受限制附属公司的人的收入(或亏损)(包括根据权益会计方法记录在该人身上的投资的任何收入(或亏损)),但借款人或该受限制附属公司在

-17-股息或类似分配或其他付款的形式(股息和分配或其他付款应计入综合净收入的计算中),(3)仅为确定“累计可用金额”定义第(1)款下可用于限制性付款的金额,任何受限制子公司(担保人除外)的任何收入(但不包括损失),如果该子公司直接或间接地受到该受限制子公司支付股息或进行分配的限制,借款人或担保人通过执行该受限制附属公司的章程细则或适用于该受限制附属公司或其股东的任何协议、文书、判决、法令、命令、法规或政府规章或条例的条款(已被放弃或以其他方式解除的限制除外),但借款人在该期间任何该等受限制附属公司的净收益中的权益,将计入该综合净收益,最高限额为实际分配的现金或现金等价物的总额(或在一定程度上已转换,或有能力转换)。现金或现金等价物)(如向另一受限制附属公司派发股息,则须受本条所载限制的规限),(4)该期间可归因于提前清偿债务或掉期合约的任何收入(亏损),(5)(X)因出售、放弃或以其他方式处置借款人或任何受限制附属公司的任何资产而变现而未出售的任何收益或亏损(包括根据任何出售/回租交易),在正常业务过程中放弃或以其他方式处置(由借款人善意确定)及(Y)在处置时变现的任何收益或损失, (6)借款人及其受限制附属公司在该期间的任何非常损益;(7)会计原则变更的累积影响;(8)掉期合约的任何未实现损益;(9)任何未实现的外币交易损益;包括:(10)(I)因授予有限责任公司权益、股票、股票期权或其他以股权为基础的奖励而产生的任何非现金补偿费用,以及(Ii)与非现金补偿有关的开支;(11)在以其他方式计入综合净收入的范围内,任何未实现的外币换算或交易损益,包括借款人或任何受限制附属公司欠借款人或任何受限制附属公司的债务或其他债务;(12)因采用购买或资本重组会计方法而产生的任何非现金费用、费用或其他影响(包括因购买或资本重组会计调整而产生的资产减值和摊销总额、销售成本或其他非现金费用)、递延税额计提准备的非现金费用以及GAAP适用准则要求的公允价值会计产生的非现金收益、损失、收入和费用, (13)在保险承保并实际获偿付的范围内(或借款人已确定有合理证据证明该笔款项将由保险人偿付,而适用的保险人并未在180天内以书面拒绝该笔款项,并在180天内予以偿付)

-提供证据之日起365天(在未来计算综合净收入时,扣除在365天期限内未得到偿还的任何金额),与责任或意外事故有关的任何费用、费用或损失,(14)费用、损失、利润损失、费用或注销,以第三方赔偿或保险的范围为限,包括与第7.06条允许的任何收购相关的任何协议中的赔偿条款所涵盖的费用,实际报销的范围(或借款人已确定有合理证据表明该金额将由保险人或适用的第三方赔偿或偿还,且该金额未在180天内被适用的保险人或第三方以书面形式拒绝,并在该证据出现之日起365天内得到赔偿或报销(在未来计算综合净收入时可扣除在该365天期限内没有得到赔偿或报销的数额));及(15)税务影响,如适用,根据上述第(1)至(14)条排除任何项目。除非另有条件,本协议中提及的“综合净收入”应指借款人的综合净收入。“综合高级担保债务”是指在任何时候,没有重复的,所有综合总负债的本金总额和任何经测试的承诺比率,在每一种情况下,都是(X),但为了计算可根据增量比率数额发行的债务额,由留置权担保(不包括为赎回、偿还、偿还、清偿而以信托形式存放的财产或资产的留置权, 或(Y)仅为计算根据该日期的增量比率数额而可产生的债务数额,以及(Y)根据增量比率数额而产生的债务数额。“综合高级担保杠杆率”是指截至任何确定日期,(A)截至该日期的综合高级担保债务与(B)最近完成的计量期的综合EBITDA的比率;但就上述计算而言,如借款人将借款人及其受限制附属公司在确定日期发生的以财产或资产的留置权担保的债务归类为已发生的(A)部分为比率债务和/或根据增量比率金额和(B)部分依据第7.01节和第7.02节中不要求遵守财务比率或测试(包括综合高级担保杠杆率)的一个或多个其他条款(如第7.02(C)(X)节所规定的),在该日期根据本定义计算的综合优先抵押债务(但不包括该日期之后的任何未来计算)不应包括任何该等债务(且不得使任何偿还、回购、赎回、清偿和解除、失败或以其他方式取得、偿还或清偿综合优先抵押债务的收益达到上文(B)款所指明的任何其他条款所产生的范围)。“综合纳税”具有第7.08(C)(Xv)节规定的含义。“综合总负债”是指截至任何确定日期, 借款人及其受限制附属公司于该日未偿还的债务本金总额,按公认会计原则综合厘定(但不包括因采用购买会计与任何收购或类似投资有关而产生的任何债务贴现的影响),包括借入款项的负债、所有已提取及未偿还信用证的负债、资本化租赁、购入款项负债及由承诺票或类似票据及任何比率测试的承诺额所证明的债务。“或有债务”对任何人而言,是指该人以任何方式担保不构成任何其他人(“主要债务人”)债务的任何租赁、股息或其他债务(“主要债务”),无论是直接或间接的,包括但不限于该人的任何义务,不论是否或有:

-19-(1)购买任何此类主要债务或构成其直接或间接担保的任何财产,(2)垫付或提供资金:(A)用于购买或支付任何此类主要债务;或(B)维持主要债务人的营运资本或权益资本,或以其他方式维持主要债务人的净资产或偿付能力;或(3)购买财产、证券或服务,主要目的是向任何此类主要债务的所有者保证,该主要债务的所有者有能力支付此类主要债务的损失。“合同义务”对任何人来说,是指该人出具的任何担保的任何规定,或该人作为当事一方的任何协议、文书或其他承诺的任何规定,或该人或其任何财产受其约束的任何协议、文书或其他承诺的任何规定。“控制”是指直接或间接地拥有通过行使投票权、合同或其他方式,直接或间接地指导或导致某人的管理层或政策的方向的权力。“控制”和“被控制”具有相互关联的含义。“公约调整日期”是指:(I)有管辖权的法院对所披露的特定诉讼作出不可上诉的最终裁定(包括借款人或其任何附属公司决定不提起上诉的结果)和(Y)借款人或其任何附属公司因该裁定而应支付的任何税款、利息、罚款和政府法院费用(包括关于该等金额的任何判决)全部得到满足的日期(“特定披露的诉讼应付金额”);(2)巴西政府当局不可撤销地放弃和放弃的日期, 或以其他方式不可撤销地停止进行指明的披露诉讼;及(Iii)借款人或其任何附属公司已就指明的披露诉讼达成和解(包括成为适用的特赦计划的一方)及(Y)借款人或其任何附属公司根据和解协议须支付的任何款项(“指明披露的诉讼和解金额”)已悉数清偿的日期;但在第(I)和(Iii)款的情况下,(A)知识产权局已完全履行其根据税务协议的规定向借款人偿还/赔偿的义务,以及(B)巴西政府当局对借款人或其任何受限制子公司的资产所设定的与具体披露的诉讼相关的任何留置权已经解除。“信用证延期”指下列每一项:(A)借款和(B)信用证延期。“信贷延期修正案”是指(I)任何允许的再融资修正案和(Ii)对本协议的修正案(可由行政代理和借款人选择,以修正或修改和重述本协议的形式),规定任何增量定期贷款、延长的定期贷款、增量增加或延长的循环承诺,应与本协议中与增量定期贷款、允许再融资定期贷款、延长的定期贷款、增量增加或延长的循环承诺有关的适用条款(包括“类别”的定义)保持一致。并在其他方面令行政代理和借款人合理满意。每项信用延期修正案应由行政代理执行, 回旋额度贷款人(在第9.08条中要求回旋额度贷款人同意该信用延期修正案中的任何修改)、信用证发放人(在第10.01条中要求信用证出借人同意该信用延期修正案中的任何修改)、贷款当事人和本协议适用部分中指定的其他各方(但不包括本协议适用部分中未指定的任何其他贷款人),但不得实施任何根据10.01条款要求每个受影响贷款人或所有贷款人同意的修改,除非已获得同意。任何信用延期修正案可包括提交律师意见的条件和其他符合条件的文件

-20-在第4.02节和确认满足符合第4.01节的条件的证书中,在行政代理或该信用扩展修正案的其他各方合理要求的范围内。“累计可用金额”是指,在任何确定之日,一笔金额(不得小于零)等于(无重复):(1)(X)100,000,000美元加(Y)借款人综合净收入的50.0%的总和(以一个会计期间为准),从最初筹资日期所在的会计季度的第一天开始,到借款人最近一个会计年度结束为止,且在确定之时有内部财务报表,或,如果该期间的综合净收入为赤字,减去该赤字的100.0,加上(2)借款人在初始融资日期后从发行或出售借款人的合格股权中收到的现金收益总额的100.0%,包括现金和资产(现金除外)的公平市值,包括因行使认股权证或期权而发行的此类合格股权,加上(3)借款人在最初筹资日期后收到的现金(不合格股票除外)的出资总额和资产(现金除外)的公平市场价值的100.0%,加上(4)在每种情况下任何不合格股票的债务本金、清算优先权或最高固定回购价格(视属何情况而定);在初始融资日期后发行的借款人或其任何受限制附属公司(向受限制附属公司发行的债务或不合格股票或借款人或任何受限制附属公司设立的雇员持股计划或信托除外), 在每一种情况下,都已转换为借款人的合格股权或交换为借款人的合格股权,加上(5)借款人或任何受限制附属公司收到的现金总额的100.0%,以及借款人或任何受限制附属公司从以下方面收到的资产(现金除外)的公平市价:(A)借款人及其受限制附属公司在初始融资日期后出售或以其他方式处置受限制投资,以及任何人(借款人或其任何受限制附属公司除外)从借款人及其受限制附属公司回购和赎回该等受限制投资,以及偿还构成受限投资的贷款或垫款(根据第7.06(B)(Vi)节作出的受限投资除外);或(B)在初始筹资日期后将非限制性附属公司(其主要资产为现金和/或现金等价物的非限制性附属公司除外)的股权出售(出售给借款人或受限制附属公司或借款人或任何受限制附属公司设立的员工持股计划或信托除外),加上(6)如果借款人的任何非受限制附属公司已被重新指定为受限制附属公司,或已与借款人或其受限制附属公司合并、合并或合并,或将其资产转让或转让给借款人或其受限制附属公司,或被清算为借款人或其受限制附属公司,在初始融资日期之后的每一种情况下,借款人在重新指定、合并或转让时对该不受限制的子公司的投资的公平市场价值(或转让或转让的资产,视情况而定), 但将该附属公司指定为非限制性附属公司是依据第7.06(B)(Vi)节作出或构成许可投资的情况除外,

-21--(7)借款人在决定之日之前保留并未根据第7.06(B)(Viii)节使用的所有已拒绝的金额。就任何适用的确定日期而言,“每日简单SOFR”是指纽约联邦储备银行在该日期作为基准管理人(或后续管理人)在纽约联邦储备银行网站(或任何后续来源)上公布的有担保隔夜融资利率(“SOFR”)。“债务人救济法”系指美国的破产法,以及美国或其他适用司法管辖区不时生效的所有其他清算、托管、破产、为债权人利益转让、暂停、重组、接管、破产、重组、司法重组或类似的债务人救济法。“拒绝金额”具有第2.05(D)节规定的含义。“拒绝出借人”具有第2.05(D)节规定的含义。“违约”是指构成违约事件的任何事件或条件,或在发出任何通知后,经过一段时间,或两者兼而有之,即为违约事件。“违约率”是指(A)当用于信用证费用以外的债务时,利率等于(I)基本利率加(Ii)适用于B期贷款项下的基本利率加(Iii)2%的年利率;但条件是,就欧洲货币利率贷款而言,违约利率应等于适用于该贷款的利率(包括任何适用利率)加2%的年利率,以及(B)在用于信用证费用时,等于适用利率加2%的年利率。“违约贷款人”指符合第2.17(B)节的规定, 任何贷款人(A)未能(I)在根据本协议要求为贷款提供资金之日起两个工作日内为其全部或任何部分贷款提供资金,除非该贷款人以书面形式通知行政代理和借款人,这种失败是由于该贷款人确定未满足融资前的一个或多个条件(每个先决条件以及任何适用的违约应以书面形式明确指出),或(Ii)向行政代理支付任何信用证发行人,在到期之日起两个工作日内,(B)已以书面形式通知借款人、行政代理、适用的信用证发行人或回旋额度贷款人,其不打算履行本协议项下的资金义务,或已就此发表公开声明(除非该书面或公开声明与该贷款人根据本协议为贷款提供资金的义务有关,并声明该立场是基于该贷款人确定不能满足提供资金的先决条件(该条件的先例以及任何适用的违约应在该书面或公开声明中明确指出)),(C)在行政代理或借款人提出书面请求后三个工作日内失败,向行政代理和借款人书面确认,它将履行本合同项下的预期融资义务(条件是该贷款人在收到行政代理和借款人的书面确认后,根据本条款(C)不再是违约贷款人),或(D)拥有或拥有直接或间接的母公司, (1)成为根据任何债务人救济法进行的程序的标的,(2)已为其指定接管人、保管人、保管人、管理人、受让人,为债权人或类似的负责重组或清算其业务或资产的人的利益,包括联邦存款保险公司或以这种身份行事的任何其他州或联邦监管机构;或(3)成为自救行动的标的;但贷款人不得仅因政府当局拥有或取得该贷款人或其任何直接或间接母公司的任何股权而成为违约贷款人,只要该股权不会导致或使该贷款人免受美国境内法院的司法管辖权或对其资产执行判决或扣押令的强制执行,或准许该贷款人(或该政府当局)拒绝、否认、否认或否定与该贷款人订立的任何合约或协议。行政代理根据上述(A)至(D)条中的任何一项或多项作出的关于贷款人是违约贷款人的任何决定,以及这种状态的生效日期,在没有明显错误的情况下,应是决定性的和具有约束力的,且该贷款人应被视为违约贷款人

-22-(在第2.17(B)节的约束下)自行政代理在书面通知中确定的该决定的日期,该书面通知应由行政代理在作出该决定后立即交付给借款人、信用证出票人、周转贷款机构和其他各贷款人。“指定司法管辖区”是指任何国家或地区,或其政府是任何制裁的对象,广泛禁止向该政府、国家或地区或位于或居住在该国家或地区的人出口、进口或与其进行交易。“指定非现金对价”是指借款人或受限附属公司在资产出售中收到的非现金对价的公平市场价值,根据借款人负责人员的证书,该非现金对价被指定为指定非现金对价,该证书列出了此类估值的基础。“已披露诉讼”指表格10中披露的诉讼和附表5.06中披露的任何其他诉讼。“无利益董事”指,就任何联营交易而言,借款人的一名或多名董事会成员在该联营交易中或与该等联营交易无关的重大直接或间接财务利益。任何该等董事会成员不得因其持有借款人的股权或与该等股权有关的任何期权、认股权证或其他权利而被视为拥有该等财务权益。“处置”或“处置”具有“资产出售”定义中规定的含义。“不符合资格的贷款人”指,在任何日期,(A)借款人在2021年8月6日之前向安排人指明的任何人,(B)借款人或其任何附属公司的竞争对手的任何其他人, 借款人已在不少于该日期前2个工作日向行政代理发出书面通知(以法定名称指明该人),(C)本定义(A)和(B)条款所确定的任何此类实体的任何附属公司,并且(I)可根据该附属公司的法定名称清楚地识别为附属公司,或(Ii)在不少于该日期前2个工作日向行政代理和贷款人发出书面通知,以书面形式以法定名称指明该人为“不合格贷款人”;但“不符合资格的贷款人”应排除(X)借款人通过不时向行政代理和贷款人发出书面通知而指定为不再是“不符合资格的贷款人”的任何人,以及(Y)任何竞争对手的任何真诚债务基金或投资工具,该竞争对手在正常业务过程中从事商业贷款、固定收益工具、债券和类似信用延伸的投资,并对该基金或工具的投资者负有单独的受托责任。“不合格股票”对任何人来说,是指根据其条款,或根据其可转换为或可交换或可行使的任何证券的条款,或在发生任何事件时:(A)到期或可根据偿债基金债务或其他方式强制赎回的任何股权;(B)可转换或可交换的债务或不合格股票,不包括仅根据借款人或受限制附属公司的选择可转换或可交换的股权,但任何此类转换或交换应被视为债务或不合格股票的后果;或(C)可由持有人选择赎回, 全部或部分;就上述(A)、(B)和(C)条款中的每一项而言,在当时有效的最后到期日后91天或之前(截至向其持有人发行、授予、出售、分配或提供该等股权的日期);但不会构成不合格股票的任何股权,如不是因为该股权的持有人有权要求该人在“资产出售”或“控制权变更”发生后91天之前回购或赎回该股权,则不构成该股权

-23-如适用于该等股权的“资产出售”或“控制权变更”条款并不比第7.05节或第8.01(K)节的规定更有利于该等股权的持有人,则最后到期日(于该等股权的持有人发行、授予、出售、分派或以其他方式提供予其持有人)不应构成不合格股份;惟只有在该日期前到期或可强制赎回、可兑换或可交换或可赎回的部分股权才应被视为不合格股份。尽管有上述规定:(I)向任何雇员或借款人或其任何附属公司的任何雇员的利益计划或通过任何该等计划向该等雇员发行的任何股权,不应仅因借款人或其附属公司为履行适用的法定或监管义务或因该等雇员的终止、死亡或丧失行为能力而被要求回购而构成不合格股份;及(Ii)根据其条款授权该人士透过交付股权(不合格股份除外)履行其义务的任何类别的股权不应被视为不合格股份。“文件代理”是指法国农业信贷银行、法国巴黎银行、PNC资本市场有限责任公司和三井住友银行。“美元”和“美元”指的是美国的合法货币。“美元等值”是指,在任何时候,(A)对于以美元计价的任何金额,以及(B)对于以任何替代货币计价的任何金额,由行政代理或适用的信用证发票人确定的美元等值金额, 视属何情况而定,以以该替代货币购买美元的即期汇率(按最近重估日期厘定)为基准。“国内子公司”是指根据美国、其一个州或哥伦比亚特区的法律成立的任何子公司。“DQ名单”具有第10.06(G)(Iii)节规定的含义。“荷兰式拍卖”具有第10.06(H)节规定的含义。“提前选择加入生效日期”是指,对于任何提前选择加入选举,只要行政代理在下午5:00之前没有收到通知,则在该提前选择加入选举通知之日之后的第六个营业日。(纽约市时间)在提前选择参加选举的日期后的第五个工作日(第5个工作日),贷款人向贷款人提供了由组成所需贷款人的贷款人发出的反对提前选择参加选举的书面通知。“提前选择加入”是指发生以下情况:(1)行政代理作出决定,或借款人通知行政代理借款人已作出决定,目前正在执行以美元计价的银团信贷安排,或包括与第3.03(C)节所述类似的措辞,以纳入或采用新的基准利率以取代伦敦银行间同业拆借利率,以及(2)由行政代理和借款人共同选择以基准利率取代伦敦银行同业拆借利率,并由行政代理向贷款人提供关于这种选择的书面通知。“ECF提前还款百分比”是指借款人的任何相关财政年度:(A)如果截至该财政年度最后一天的综合杠杆率大于或等于3.50至1.00,则为75%, (B)如果截至该财政年度最后一天的综合杠杆率小于3.50至1.00但大于或等于3.00至1.00,则为50%;。(C)如截至该财政年度最后一天的综合杠杆率小于3.00至1.00但大于或等于2.50至1.00,则为25%;及。(D)如截至该财政年度最后一天的综合杠杆率小于2.50至1.00,则为0%。

-24--“欧洲经济区金融机构”系指(A)在任何欧洲经济区成员国设立的、受欧洲经济区决议机构监督的任何信贷机构或投资公司;(B)在欧洲经济区成员国设立的、作为本定义(A)款(A)项所述机构的母公司的任何实体;或(C)在欧洲经济区成员国设立的、属于本定义(A)或(B)款所述机构的子公司并与其母公司合并监管的任何金融机构。“欧洲经济区成员国”是指欧盟、冰岛、列支敦士登和挪威的任何成员国。“欧洲经济区决议机构”是指任何欧洲经济区成员国的任何公共行政当局或任何受托负责欧洲经济区金融机构决议的任何人(包括任何受权人)。“电子记录”具有“美国法典”第15编第7006节赋予该术语的含义,并可不时加以修改。“电子签名”具有“美国法典”第15编第7006节赋予该术语的含义,并可不时加以修改。“合格受让人”指符合第10.06(B)(Iii)和(V)节规定的受让人要求的任何人(须经第10.06(B)(Iii)节所要求的同意(如有))。为免生疑问,任何被取消资格的贷款人均须遵守第10.06(G)节。“环境”是指环境空气、室内空气、地表水、地下水、饮用水、土壤、地表和地下地层,以及湿地、动植物等自然资源。“环境法”系指任何和所有联邦、州、地方和外国的法规、法律(包括普通法)、条例、条例、规则、判决、命令、法令、许可证, 与污染或保护环境或人类健康有关的协定或政府限制(在与接触危险材料有关的范围内),包括与制造、产生、搬运、运输、储存、处理、释放或威胁释放危险材料有关的协定或限制。“环境责任”是指借款人、任何其他贷款方或其各自子公司因以下直接或间接原因而承担的或有或有责任(包括任何损害赔偿责任、环境补救费用、罚款、罚款或赔偿):(A)违反任何环境法;(B)产生、使用、搬运、运输、储存、处理或处置任何危险材料;(C)接触任何危险材料;(D)释放或威胁释放任何危险材料;或(E)任何合同;对上述任何一项承担或施加责任的协议或其他双方同意的安排。“环境许可证”是指任何环境法所要求的来自政府机构的任何许可证、批准、识别号、许可证或其他授权。“权益”就任何人而言,指该人的所有股本股份(或该人的其他拥有权或利润权益)、用以向该人购买或获取该人的股本股份(或该人的其他所有权或利润权益)的所有认股权证、期权或其他权利、可转换为或可交换为该人的股本股份(或该人的其他所有权或利润权益)的所有证券,或用以向该人购买或获取该等股份(或该等其他权益)的认股权证、权利或期权,以及该人的所有其他所有权或利润权益(包括合伙, 股东或其中的信托权益),不论有投票权或无投票权,亦不论该等股份、认股权证、期权、权利或其他权益于任何厘定日期是否尚未清偿;但就第7.06节及“限制性付款”的定义以外的所有目的而言,股权应不包括(在转换或交收为股权之前)可转换为股权的债务证券(不论是否需要交收或转换为股权或现金)。

--《雇员退休收入保障法》系指1974年《雇员退休收入保障法》。“ERISA联营公司”系指与借款人在守则第414(B)或(C)节(及守则第414(M)及(O)节有关守则第412节的规定下)共同控制下的任何贸易或业务(不论是否注册成立)。“ERISA事件”是指(A)与养恤金计划有关的可报告事件;(B)借款人或任何ERISA关联机构在计划年度退出受ERISA第4063条约束的养恤金计划,而该实体是ERISA第4001(A)(2)条所界定的“主要雇主”,或根据ERISA第4062(E)条被视为此类退出的业务停止;(C)借款人或任何ERISA关联机构完全或部分退出多雇主计划或通知多雇主计划破产;(D)提交终止意向通知,将养恤金计划或多雇主计划修正案视为根据《雇员退休保障条例》第4041或4041a条终止;。(E)PBGC提起终止养恤金计划或多雇主计划的诉讼程序;。(F)根据《雇员退休保障条例》第4042条,构成终止任何养恤金计划或多雇主计划或指定受托人管理任何养恤金计划或多雇主计划的任何事件或条件;。(G)确定任何养恤金计划或多雇主计划被视为风险计划,或被视为《守则》第430或432节或《雇员退休保障条例》第303或305条所指的处于危险或危急状态的计划;。(H)根据《雇员退休保障条例》第四章施加任何责任,但根据《雇员退休保障条例》第4007条应缴但未拖欠的PBGC保费除外。, 借款人或任何ERISA关联公司;或(I)借款人或任何ERISA关联公司未能满足养老金筹资规则中关于养老金计划的所有适用要求,无论是否放弃,或借款人或任何ERISA关联公司未向多雇主计划做出任何必要的贡献。“欧盟自救立法时间表”是指贷款市场协会(或任何继承人)公布的、不时生效的欧盟自救立法时间表。“欧元”和“欧元”是指参与成员国的单一货币。“欧洲货币利率”是指:(A)对于任何信贷延期:(I)以伦敦银行间同业拆借利率(LIBOR)报价货币计价的年利率,等于伦敦银行间同业拆借利率(LIBOR)或行政代理批准的可比利率或后续利率,在适用的彭博屏幕页面(或行政代理可能不时指定的提供报价的其他商业来源)上公布,时间为伦敦时间上午11点左右,即该利息期开始前两个工作日,有关货币的存款(在该利息期间的第一天交付),其期限相当于该利息期间;(Ii)以欧元计价的年利率,在适用的路透社屏幕页面(或行政代理可能不时指定的提供报价的其他商业来源)上公布的等于欧元银行同业拆借利率(EURIBOR)的年利率;及(Iii)关于以任何其他非LIBOR报价货币计值的信贷延期, 在行政代理和贷款人根据第1.06(A)节批准该替代货币时,就该替代货币指定的年利率;和(B)对于任何日期的基本利率贷款,在伦敦时间上午11点左右确定的年利率等于伦敦银行间同业拆借利率,对于美元存款,从该日开始,期限为一个月的美元存款在该日期前两个工作日确定;

-26-如果(X)行政代理批准与本定义中规定的任何费率有关的可比或后续费率,则核准费率应以与市场惯例一致的方式应用;此外,如果这种市场惯例对行政代理来说在行政上不可行,则该核定费率应以行政代理以其他方式合理确定的方式适用;和(Y)(I)对于循环信贷安排和F期贷款,如果欧洲货币利率小于零,则就本协议而言,该利率应被视为零;(Ii)对于B贷款条款,如果欧洲货币利率应低于0.50%,则就本协议而言,该利率应被视为0.50%。“欧洲货币利率贷款”是指按照“欧洲货币利率”定义第(A)款规定的利率计息的贷款。欧洲货币利率贷款可以以美元计价,也可以以其他货币计价。所有以替代货币计价的贷款必须是欧洲货币利率贷款。“违约事件”具有第8.01节规定的含义。“超额现金流”是指借款人的任何财政年度,(A)该财政年度的综合EBITDA减去(B)以下各项的超额(如有):(I)借款人或其任何受限制附属公司实际以现金支付的综合利息支出;(Ii)预定的或(适用于该财政年度结束后到期的摊销付款的贷款除外)自愿本金支付、偿还、借款人或其任何受限制附属公司在该财政年度所作的债务回购和赎回, 根据第2.05(B)(Ii)节对定期贷款进行强制预付,但仅限于:(Iii)资本支出、准许收购和类似投资(包括对合资企业和少数股权投资的投资);(Ii)由于处置导致借款人及其附属公司的综合净收入增加,且不超过增加幅度,但仅限于按其条款须支付、偿还、回购和赎回的款项不能再借入或重新提取,且不发生在对全部或任何部分此类债务进行再融资的情况下;但不包括借款人及其受限制子公司在该会计年度实际以现金形式进行的现金投资),不包括利用累计可用金额进行的投资;(4)借款人及其受限制附属公司在该财政年度内实际以现金支付的所有税款,包括根据《税务事项协议》向知识产权报销的税款、(V)(A)根据第(7)、(9)条在确定综合EBITDA(1)时加入综合净收入(1)的项目(收到的现金除外)以及根据“综合EBITDA”定义第(4)、(6)和(10)条对“综合EBITDA”和(2)的定义的最终但书,就本条第(2)款而言,在该财政年度内以现金支付的范围及(B)根据该定义第(6)及(13)款在计算综合净收入时不包括的项目在该财政年度内以现金支付的范围内,(Vi)借款人及其受限制附属公司在该财政年度内以现金支付的款项及类似债务, (Vii)该财政年度结束时的营运资金净额与上一财政年度结束时的营运资金净额之间的差额(不论为正或负)(因汇率波动而产生的差额除外),

-27-(Viii)根据第7.06(B)节在该财政年度内支付的限制性付款的金额,(Ix)借款人及其受限子公司在该财政年度内实际以现金支付的任何保费、全额或惩罚性付款的总额,这些款项须与任何债务预付款相关,(X)不重复从先前期间的超额现金流量中扣除的金额,借款人及其受限制子公司根据在该会计年度之前或期间签订的具有约束力的合同(“合同对价”)需要以现金支付的总对价,该超额现金流量计量涉及借款人在该会计年度结束后连续四个会计季度期间完成或进行的允许收购、资本支出或收购或其他投资;但在该财政年度内,用于为此类允许的收购、资本支出或收购或其他投资提供资金的总金额低于合同对价的,则该差额应计入该财政年度结束时超额现金流量的计算中,(十一)[保留区](十二)在该财政年度增加综合EBITDA的所有其他非现金项目;。(十三)借款人及其受限制附属公司在该财政年度就长期退休金负债(债务除外)所支付的现金;。和(Xiv)借款人及其受限制子公司在该期间的实际支出总额(包括支付融资费用的支出),只要这些支出在该期间内没有支出(且没有在前一期间支出且不会在未来期间支出),或在计算综合净收入时没有、没有、也不会被扣除(或曾经和将被排除),或以其他方式加回到综合EBITDA;加上(C)在根据“综合EBITDA”定义第(4)和(10)款确定综合EBITDA时,从综合净收入中扣除的项目的总和,以在该会计年度收到的现金为限,以及(Ii)根据该定义第(6)条在计算综合净收入时扣除的项目,以在该会计年度收到的现金为限;但在上文第(B)(Iii)、(Ix)、(X)、(Xi)和(Xiv)条的情况下,用发生债务的收益(循环信贷安排下的信贷延期除外)提供资金(或预计将酌情获得资金)的数额不得在计算的超额现金流量中扣除。“除外资产”是指与在美国某一司法管辖区组织的贷款方的资产有关的下列资产:(I)(A)公平市场价值低于10,000,000美元的任何收费拥有的不动产(除非这种不动产上的担保权益可以通过一般申请或无需额外的完善步骤来完善), (B)截至初始筹资日期位于纽约州的任何收费拥有的不动产,以及就在初始筹资日期之后获得的位于纽约州的任何收费拥有的不动产而言,只要记录其按揭需要超过2,000,000美元的按揭记录税(在每一种情况下,除非此类不动产的担保权益可以通过一般备案或无需额外的完善步骤来完善)和(C)不动产的任何租赁权益(除非此类租赁持有权益的担保权益可以通过一般备案或无需额外的完善步骤来完善);(Ii)贷款方的资产,其质押或担保权益被适用于该贷款方的任何法律、规则或条例所禁止;(Iii)任何不是附属公司的人的股权,但其留置权被该人的组织文件或合资企业文件禁止或要求该人的同意(贷款方或其任何关联方除外),且未获得同意(没有义务寻求任何此类同意);。(Iv)仅在任何较高百分比的质押会导致重大不利税务后果的范围内。

-28-借款人,构成任何贷款方任何一级子公司中超过65%有表决权股权的任何有表决权的股权,即(A)未在批准的司法管辖区组织的氟氯化碳或(B)外国控股公司;(V)由任何(A)未在批准的司法管辖区组织的CFCs或(B)外国控股公司持有的子公司的任何股权;(Vi)在借款人合理确定的每种情况下,此类资产中的担保权益将对借款人及其受限制子公司造成重大不利税收后果或重大不利监管后果(包括由于守则第956节或任何适用司法管辖区任何类似法律或法规的实施而产生的不良税收后果),但根据守则第956节可归因于在核准司法管辖区组织的贷款方资产的不良税收后果除外;(Vii)任何租赁、许可、合同或其他协议或受购买资金担保权益或类似安排约束的任何财产,前提是授予其中的担保权益将违反或使该租赁、许可、合同或协议或购买资金安排无效,或产生有利于任何其他当事人(借款人或其任何附属公司除外)的终止权;(Vii)上市公司的任何股权授予将违反适用的安全港和其他例外情况后,违反适用的美国保证金法规;(九)仅用作(A)工资账户、(B)雇员工资和福利账户、(C)预扣税款账户、(D)代管账户的任何账户, 或仅为非贷款方的个人的利益而设立的受托账户或信托账户,以及(E)仅存入受本协议允许的应收款融资约束的应收账款资产收益且不允许对该账户进行任何其他留置权的账户;(X)行政代理和借款人合理地书面同意获得、完善或维持此类资产的担保权益的成本超过其公平市场价值(公平市场价值应由借款人根据其合理判断确定)或由此为贷款人提供的实际利益的那些资产;(Xi)必须通过以下方式获得完善的机动车和其他资产:所有权证书(除非其担保权益可以通过根据适用法律提交UCC-1或类似的备案文件来完善,或无需额外的完善步骤)、信用证权利(除非根据适用法律通过提交UCC-1或类似的备案文件或无需额外的完善步骤可以完善其担保权益)和商事侵权索赔,但重大商业侵权索赔除外;(Xii)在正常业务过程中向第三方(包括担保人)提供的任何现金抵押品,但以管辖此类许可留置权的协议不允许对其进行任何其他留置权为限;(Xiii)向美国专利商标局提交的任何意向使用商标申请,除非和直到可接受的商标使用证据已根据《兰汉姆法案》第1(C)条或第1(D)条提交美国专利商标局并被其接受(《美国联邦法典》第15编,第1051节等)。, 在该商标申请之前给予留置权将对该商标申请的可执行性或有效性产生不利影响的范围;(十四)其质押将违反适用法律或在取得时对该财产或资产具有约束力的任何合同而非在考虑该取得时订立的任何财产和资产,或要求任何合同规定的第三方同意或政府同意、批准、许可或授权;(十五)[保留区](Xvi)任何政府许可证或州或地方特许经营权、特许权和授权,只要此类许可证、特许权、特许权或授权中的担保权益受到禁止或限制;(Xvii)在任何子公司中的任何股权,只要该子公司继续是非营利实体;(Xvii)根据本协议允许的应收款融资出售或保理的任何应收款资产;和(Xix)除F期贷款项下的债务外,CoBank股权;但上述第(Ii)、(Iii)、(Vii)、(Xiv)和(Xvi)条中的例外仅适用于上述禁止、要求或限制在任何适用司法管辖区的《统一商法》和其他适用法律中适用的反转让条款生效后生效的范围和时间,且不适用于受上述条款所述禁止、要求或限制约束的资产的收益和应收款(除非本定义任何其他条款另有规定除外)。“排除的完美行为”的含义与“抵押品和担保要求”的但书所赋予的含义相同。“除外附属公司”是指(A)任何外国控股公司,(B)任何不是借款人的直接或间接全资附属公司的任何附属公司,(C)任何非实质性附属公司,(D)任何氟氯化碳(在经批准的司法管辖区内组织的氟氯化碳除外),以及作为该国的任何直接或间接子公司(在经批准的司法管辖区内成立的氟氯化碳除外),(E)适用法律或合同禁止的任何附属公司(就任何此类合同限制而言), 仅在初始筹资日期或获得适用人员之日(并且不是在考虑这种收购时创建)的范围内,不保证义务或将需要政府(包括监管部门)同意、批准、

-29-提供担保的许可证或授权(除非已收到这种同意、批准、许可证或授权),(F)借款人指定并根据本条例允许的任何破产远地特殊目的应收款实体或专属保险公司,(G)每一家不受限制的子公司,(H)任何非营利性实体的子公司,只要该子公司继续是非营利实体,(I)在签署日期后成立或收购的、不需要提供《议定担保和担保原则》所设想的担保的任何外国子公司,以及(J)借款人和行政代理人合理地同意提供担保的成本或负担大于由此产生的利益的情况下的任何其他子公司;但在任何情况下,为任何贷款方的2021年票据或任何其他重大债务提供担保(或就其而言是借款人或发行人)的任何附属公司在任何情况下都不会成为被排除的附属公司(有一项理解是,如果本但书所述的附属公司是在一个不是核准司法管辖区的司法管辖区组织的,仅就该附属公司而言,就“除外资产”、“被排除的附属公司”和“外国控股公司”的定义而言,该附属公司的组织管辖权应被视为核准司法管辖区)。“除外互换义务”是指,就任何担保人而言,如果该担保人的全部或部分担保,或该担保人为保证该互换义务(或其任何担保)根据《商品交易法》或任何规则是违法或变得违法的,则该担保人的全部或部分担保,或该担保人为担保该等互换义务而授予担保权益的任何互换义务, 由于该担保人因任何原因未能构成《商品交易法》所界定的“合资格合同参与者”(在履行为该担保人的利益的任何“保持良好、支持或其他协议”以及其他贷款方对该担保人的互换义务的任何和所有担保之后确定),该担保人的担保或该担保人对担保权益的授予在该互换义务生效时受到商品期货交易委员会的监管或命令(或其任何适用或官方解释)的影响。如果根据管理一项以上互换的主协议产生互换义务,则此种排除仅适用于可归因于根据本定义第一句排除担保或担保权益的互换的互换义务部分。“除外税”是指对收款方征收的或与收款方有关的、或要求在向收款方付款时扣缴或扣除的下列税种中的任何一种:(A)向收款方征收或以净收入(无论面值多少)、特许经营税和分行利润税衡量的税种,在每一种情况下,(I)由于收款方根据法律组织、或其主要办事处或贷款人的贷款办事处位于征收此类税(或其任何政治分区)的管辖区内而征收的税,或(Ii)其他关联税,(B)就贷款人而言,根据一项贷款或承诺中的适用权益的有效法律,对应付给该贷款人或为该贷款人账户支付的款项征收的美国联邦预扣税:(I)该贷款人在适用的承诺中取得该权益之日,或, 如果贷款人获得贷款的利息而不是根据先前的承诺提供资金,取得该贷款的该权益(借款人根据第10.13条提出的转让请求除外),或(Ii)该贷款人变更其贷款办公室,但根据第3.01(A)或(C)条,在紧接该贷款人成为本合同一方之前,或在紧接该贷款人变更其贷款办公室之前,应向该贷款人的转让人或在紧接其变更其贷款办公室之前向该贷款人支付与该税项有关的款项。(C)该收款人未能遵守第3.01(E)或3.01(G)条所产生的税款,(D)根据FATCA征收的任何税款,以及(E)根据2005年12月23日经修订的法律应在卢森堡预扣的任何税款,该法律对卢森堡支付代理人向居住在卢森堡的个人受益人支付的利息征收预扣税。“现有双边信用证”是指由法国巴黎银行出具的日期为2021年3月2日的第N˚306386/21号信用证,日期为2021年3月2日,可随时修改、修改、重述或补充;但总票面金额不得超过50,000,000欧元(包括在实施任何自动增加后)。“现有信用证”统称为附表1.01(A)所列信用证。现有信用证应视为循环信贷安排项下的未清偿信用证,自最初供资之日起算。“延长的循环承付款”具有第10.01节中赋予该术语的含义。“延长期限B贷款”具有第10.01节中赋予该术语的含义。

-30-“延长期限F贷款”具有第10.01节中赋予该术语的含义。“延长期限贷款”一词的含义与第10.01节赋予该术语的含义相同。“非常收据”指任何财产或意外伤害保险索赔(不包括任何与业务中断有关的索赔)或与借款人或任何受限制附属公司的任何资产有关的任何接管或谴责程序的任何和解或付款,不包括任何人就针对该人的任何第三方索赔而收到的任何收益,并用于支付(或偿还该人的先前付款)该索赔以及该人在每个情况下就该索赔而支付的费用和开支超过2,500,000美元。“贷款”系指术语B贷款、术语F贷款或循环信贷贷款,视上下文而定,并包括信贷延期修正案确定的任何额外贷款或承诺类别。“融资终止日期”是指下列所有情况发生的日期:(A)总承付款已终止,(B)所有债务已全额偿付(除(I)尚未到期的或有赔偿债务和(Ii)有担保的双边信用证债务以及有担保现金管理协议和有担保对冲协议项下的债务和负债), 以及(C)所有信用证均已终止或过期(但与信用证有关的其他安排令行政代理合理满意的除外)(只要行政代理是此类安排的一方),且适用的信用证发行人应已作出)。“保理交易”是指借款人或任何受限制附属公司可能进行的任何交易或一系列交易,借款人或该受限制附属公司可根据该等交易或一系列交易,将应收款资产出售、转让、转让或以其他方式转让(可包括对如此出售、转让、转让或以其他方式转让或声称如此出售、转让、转让或以其他方式转让的应收款资产的担保权益进行备份或预防性授予)给任何并非受限制附属公司的人士;但作为附属公司的任何此等人士须符合“应收款附属公司”定义第(1)至(3)款所述的资格。“公平市价”指在任何厘定日期的任何资产或财产,在自愿卖方和自愿买方之间的公平交易中出售该资产或财产可获得的对价价值(由借款人真诚确定,其决定在本协议下的所有目的均为决定性的)。“农场信贷贷款人”是指根据1971年《农场信贷法》(Farm Credit Act)组织的联邦特许的农场信贷系统贷款机构,该法案可能会不时进行修订或补充。“FASB ASC”系指财务会计准则委员会的会计准则编纂工作。“FATCA”指守则第1471至1474条, 截至本协议(或任何实质上具有可比性且遵守起来并不繁琐的任何修订或后续版本)及其当前或未来的任何法规或官方解释、根据守则第1471(B)(1)条订立的任何协议、以及根据政府当局之间的任何政府间协议、条约或公约通过的任何财政或监管立法、规则或惯例,以及执行守则的这些部分。“联邦基金利率”是指任何一天的年利率,等于纽约联邦储备银行在该日的下一个营业日公布的与联邦储备系统成员进行隔夜联邦基金交易的加权平均利率;但(A)如该日不是营业日,则该日的联邦基金利率为在上一个营业日的下一个营业日公布的该等交易的利率,而(B)如该下一个营业日并无公布该利率,则该日的联邦基金利率应为在该日就下列交易向美国银行收取的平均利率(如有需要,向上舍入至1/100的1%的整数倍)

-31-由管理代理决定。尽管有上述规定,如果联邦基金利率应小于零,则就本协议而言,该利率应被视为零。“费用信函”统称为(I)IP和安排方于2021年9月13日签订的第二份修订和重述的订约函协议,(Ii)IP和安排方之间与本协议或本协议项下一个或多个设施有关的每份收费函,以及(Iii)第2.03(J)节或第2.09(B)节所述的借款人和适用方之间的每一份单独的书面协议。“财务契约违约事件”具有第8.01(B)节规定的含义。“财务契约融资”统称为循环信贷融资和术语F融资,以及根据信贷延期修正案在本合同下指定的任何其他融资。“财务契约”系指第7.11节中规定的契约,因为该节不时有效。“金融信用证”是指支持欠第三方债务的备用信用证,符合12C.F.R.第3部分、附录A(基于风险的资本准则)、第4节或任何后续法规所界定的“金融备用信用证”。《洪水保险法》统称为:(一)《1994年全国洪水保险改革法》(全面修订了现在或以后生效的《1968年国家洪水保险法》和《1973年洪水灾害保护法》)或其任何后续法规, (Ii)现在或以后生效的2004年洪水保险改革法或其任何后续法规;及(Iii)现在或以后生效的2012年Biggert-Waters洪水保险改革法或其任何后续法规。“外国控股公司”是指除借款人的一家或多家外国子公司的股权(或股权和债务)以外,没有任何实质性资产的任何子公司(在批准的司法管辖区内组织的外国子公司除外)。“外国贷款人”指的是不是美国人的贷款人。“外国债务人”是指作为外国子公司的贷款方。“外国计划”是指借款人或借款人的任何子公司或在美国境外受雇的任何子公司为雇员的利益而设立、维持或贡献的任何退休金计划、福利计划、基金(包括任何退休金基金)或其他类似计划(由政府当局独家维持的任何计划、基金或其他类似计划除外),该计划、基金或其他类似计划提供或导致退休收入或预期退休收入的递延,且该计划不受ERISA的约束。“外国计划事件”是指,就任何外国计划而言,(A)存在超过任何适用法律允许的数额的无基金负债,或超过在没有政府当局豁免的情况下允许的数额,(B)未能在任何适用法律规定的缴款或付款到期日或之前缴纳,(C)收到政府当局关于终止任何此类外国计划或任命受托人或类似官员管理任何此类外国计划的通知。, 或(D)借款人或任何附属公司因该等外国计划全部或部分终止或任何参与雇主全部或部分撤回而根据适用法律招致任何责任,或(E)发生任何根据任何适用法律被禁止并可合理预期会导致借款人或任何附属公司承担任何责任的交易,或因任何不遵守任何适用法律而导致借款人或任何附属公司被处以罚款、消费税或罚款。

-32-“外国担保文件”是指外国担保文件和其他担保协议、质押协议、文件或文书的初始供资日期,该等担保协议、质押协议、文件或文书就外国子公司发行的外国债务人或股权的资产为担保当事人或担保当事人(如果适用)的利益创建或声称创建行政代理的留置权。“外国子公司”是指根据美国、其一个州或哥伦比亚特区以外的司法管辖区的法律成立的任何子公司。“表格10”是指借款人向美国证券交易委员会提交的表格10的登记声明,包括证物和随附的信息声明,在签署日期之前进行了最近一次修改。“联邦储备委员会”是指美国联邦储备系统的理事会。“前置风险”是指,在任何时候发生违约的循环信贷贷款人,(A)就信用证发行人而言,该违约贷款人将该违约贷款人的参与债务重新分配给其他循环信贷贷款人(视适用情况而定)或根据本条款抵押的现金的未偿还信用证债务的适用百分比,以及(B)就循环信贷贷款人而言,该违约贷款人根据本合同条款将该违约贷款人的参与义务重新分配给其他循环信贷贷款人的除该违约贷款人的参与义务以外的其他周转额度贷款的适用百分比。“基金”是指任何人(自然人除外)正在(或将会)从事制造、购买, 在其正常活动过程中持有或以其他方式投资于商业贷款和类似的信贷延伸。“资助赔偿函”是指以行政代理人合理满意的形式和内容发出的资助赔偿函。“公认会计原则”是指在美国公认的会计原则委员会和美国注册会计师协会的意见和声明以及财务会计准则委员会的声明和声明中提出的原则,或美国会计行业相当一部分人可能批准的其他原则,这些原则适用于确定之日的情况,但第1.03节的规定除外。“温室气体排放量”是指借款人及其子公司(1)范围1排放量、(2)范围2排放量和(3)任何日历年范围3排放量的总和,并根据《温室气体议定书》公司会计和报告标准(修订版)(《温室气体议定书》)完成对温室气体排放量的所有计量、量化和报告。“政府当局”是指美国或任何其他国家或其任何政治区的政府,无论是州政府还是地方政府,以及行使政府的或与政府有关的行政、立法、司法、税务、监管或行政权力或职能的任何机构、监管机构、法院、中央银行或其他实体(包括任何超国家机构,如欧盟或欧洲中央银行)。“担保”对任何人来说,是指(A)任何义务、或有义务或其他义务, 担保另一人(“主要债务人”)以任何方式应付或可由另一人(“主要债务人”)直接或间接履行的任何债务或其他债务的经济效果,包括该人的任何直接或间接的义务,(I)购买或支付(或为购买或支付)该等债务或其他债务垫付或提供资金,(Ii)购买或租赁财产、证券或服务,以便就该等债务或其他债务向债权人保证付款或履行该等债务或其他债务,(Iii)维持营运资金,主要债务人的权益资本或任何其他财务报表条件或流动资金或收入水平或现金流,以使主要债务人能够偿还该债务或其他债务,或(4)为保证任何其他债务的目的而订立

-33-就该等债务或其他债务向债权人支付或履行或保护该债权人免受损失(全部或部分),或(B)对该人的任何资产的任何留置权,以担保任何其他人的任何债务或其他义务,不论该等债务或其他义务是否由该人(或该等债务的任何持有人取得任何该等留置权的任何权利、或有或有或其他权利)承担,但“准许留置权”定义第(17)及(24)款所容许的留置权除外。任何担保的数额,应被视为等于该担保所针对的相关主要债务或其部分规定的或可确定的数额,如果不能说明或确定,则等于担保人善意确定的与此有关的合理预期责任的最高限额。“担保”一词作为动词也有相应的含义。“担保”一词不应包括(I)在正常业务过程中对存款或托收票据的背书,(Ii)仅以借款人发行的任何股权(不合格股票除外)支付的任何义务,以及(Iii)以合资企业债务为抵押的合资企业股权的任何留置权。“担保人”是指(A)在最初的融资日期,借款人的每一家子公司在附表5.13(A)中被指定为担保人;(B)借款人的任何其他子公司根据本协议的规定履行担保书,在每一种情况下,指其各自的继承人和受让人,直到该人根据本协议的规定被解除担保责任为止。“保证”指的是特定的保证协议, 由借款人和担保人以行政代理人和担保人为受益人的初始资金日期,主要以附件I的形式,并包括如附件I中规定的或行政代理人合理接受的其他方式不时通过签署和交付补充和加入而补充或加入的日期,以及任何人根据其担保任何部分债务的任何其他文件。“危险材料”是指所有爆炸性或放射性物质或废物和所有危险或有毒物质、废物或其他污染物,包括石油或石油蒸馏物、天然气、天然气液体、石棉或含石棉材料、多氟烷基和全氟烷基物质、多氯联苯、氡气、有毒霉菌、传染性或医疗废物和所有其他物质、废物、化学品、污染物、污染物或任何性质的化合物。“对冲银行”是指下列任何人:(A)在其(或其附属机构)成为贷方或行政代理(包括在初始资金提供日)时是第六条或第七条所允许的互换合同的当事一方,或(B)在订立第六条或第七条所允许的互换合同时是行政代理、贷款人或行政代理或贷款人的附属机构,其身份是该互换合同的当事一方。“荣誉日期”的含义与第2.03(C)节中赋予该术语的含义相同。“非实质性附属公司”是指在任何日期,任何受限附属公司,连同其附属公司,(A)在借款人最近结束的财政年度结束时具有总账面价值的资产, 占借款人截至该日综合总资产的5.0%以下;和(B)占借款人最近终了财政年度综合收入的5.0%以下,这两种情况均是根据第4.01(A)(Viii)节所述借款人的财务报表确定的,并在附表5.13(A)中注明的,或根据第6.01(A)或(B)节规定在初始供资日期之后提交的借款人最近提交的财务报表所确定的;但(I)非重要附属公司连同其附属公司整体而言,(X)在借款人最近终结的财政年度结束时,其资产的账面总值应少于借款人截至该日期的综合总资产的10.0%,及(Y)在借款人最近终结的财政年度的综合收入中,占借款人的综合收入的比例,在每种情况下均少于10.0%,根据借款人根据第4.01(A)(Viii)节提交的财务报表或借款人根据第6.01(A)或(B)和(2)节在初始筹资日期之后提交的最近一次提交的财务报表,仅就签署日期后收购或设立的任何受限制子公司确定,或根据第6.01(A)或(B)节提交的借款人最近提交的财务报表确定, 上述资产及收入厘定(包括综合测试的目的)应由借款人根据有关该受限制附属公司的资料作出,而该等资料于厘定日期及签署日期后可合理获得,或借款人根据第6.01(A)或(B)节提交的最近提交的财务报表。

-34-“受影响贷款”具有第3.03节中赋予此类术语的含义。“改进”具有在“允许留置权”的定义中赋予该术语的含义。“增加生效日期”具有第2.14(C)节中赋予该术语的含义。“增量可用金额”是指(A)增量固定数量加上(B)增量比率数量的总和;但条件是:(I)借款人可自行决定根据上文(A)或(B)款选择使用,(Ii)任何递增债务或递增等值债务可根据上文(A)或(B)款同时发生,而任何此等债务所得可在一笔交易中使用,除非借款人另有选择,除非借款人另有选择,否则首先计算上文(B)项下的应得金额,然后计算(A)及(Iii)项下的应得金额,如果借款人根据上文(A)项产生债务,则在该等债务发生后,根据上文(B)款允许发生的全部或部分债务,此类债务应自动重新归类为根据上文(B)款发生,并且借款人根据(A)款的可获得性应被视为恢复到重新归类的程度;但根据循环信贷安排或任何其他循环信贷安排进行的借款不得在上述计算中剔除。“增量等值债务”是指借款人的债务,其数额不超过当时可用增量可用金额,包括发行一个或多个系列票据(无论是在公开发行中发行的, 第144A条或其他私募或购买)或贷款或任何过渡性融资,以代替上述规定;但任何该等债务不得(A)由并非贷款方的任何人担保,亦不得以任何不构成抵押品的资产作抵押;(B)与贷款及任何其他递增或递增等值债务享有同等偿付权利,或在偿付权利上排在次要地位;(C)无抵押或以从属于贷款及任何其他递增及递增等值债务为抵押,或(仅在票据或过桥融资的情况下)与贷款及任何其他递增递增及递增等值债务在同等基础上作抵押;(D)如属有担保债务,(E)须遵守第2.14(A)(Iv)、(V)和(Vi)节以及第2.14(D)(I)(B)和(C)节关于递增定期贷款的适用条款和条件。“增量固定金额”是指以下两项之和:(A)数额等于(1)最近计算法结束的综合EBITDA的50%和(2)2,500,000,000美元中较大者;加上(B)相当于(1)所有自愿预付、赎回、购买或减少定期贷款、递增定期贷款、递增等值债务和所有其他债务(包括循环信贷安排的债务除外)的数额,这些债务由抵押品上的留置权担保,其优先权与担保债务的抵押品上的留置权相同,在每种情况下都包括借款人或其任何子公司购买面值或低于面值的任何债务, 在这种情况下,此种债务的自愿预付额应被视为不超过此类债务低于面值的实际购买价;(2)循环信贷安排和所有其他债务的所有永久承付减少额,其中包括抵押品上的留置权所担保的循环信贷承付款,其优先权与担保债务的抵押品上的留置权相同,在任何情况下,第(1)和(2)款规定的预付款除外(循环信贷安排除外);减去(C)因依赖增量固定金额而产生的所有增量等值债务。“递增”具有第2.14(A)节规定的含义。“递增比率金额”是指一个无限的数额,即在对这种债务和任何相关交易给予形式上的效力(包括其收益的使用)和任何相关交易(或借款人选择,在最初借款之日或在签订最终协议之日提供为这种债务提供资金的承诺之后),在形式上产生这种债务的全部承诺额之后

-35-负债及任何相关交易(该等承诺额,“比率测试承诺额”),在此情况下,该比率测试承诺额其后可在不再遵守本条款的情况下不时借入全部或部分)(并假设与适用增量增加有关的承诺已全额提取,但不包括增量固定金额下同时产生的任何增量增加),综合高级担保杠杆率,按截至最近结束的计量期最后一天的形式基础计算,不超过2.20到1.00。“递增期限A贷款”的含义与第2.14(A)节赋予该术语的含义相同。“递增期限B贷款”的含义与第2.14(A)节赋予该术语的含义相同。“增量定期贷款”的含义与第2.14(A)节赋予该术语的含义相同。“产生”是指,就任何债务、股权或留置权而言,为该等债务、股权或留置权发行、承担、担保、产生或以其他方式承担责任(视情况而定);“产生”、“产生”和“产生”三个术语应具有相关含义;但任何人在成为附属公司时已存在的任何债项、股权或留置权(不论是透过合并、收购或其他方式),须当作是在该人成为附属公司时招致的。“负债”指在某一特定时间,对任何人而言,以下所有事项,不论是否按照公认会计原则列为负债或负债:(1)该人的任何负债本金,不论是否或有,(A)就借入的款项而言,(B)以债券、票据、债权证或类似工具作为证据。, (D)代表任何财产(包括资本化租赁)的递延及未付买价,但不包括(I)构成对贸易债权人的应付贸易、累算开支或类似债务的任何该等结余,而该等结余在每宗个案中均招致业务债权人;及(Ii)任何套现债务,直至及除非该人真诚地决定其付款是相当可能的(按如此厘定的款额),。(E)根据或关乎应收账款融资而承担的债务,(F)可归因于与有形财产有关的合成租赁债务的所有债务;(2)在未包括的范围内,该人对另一人的债务所作的任何担保(背书可转让票据以供在正常业务过程中收款的情况除外);。(3)在其他未包括的范围内,以留置权担保的另一人对该人所拥有的任何资产的债务(不论该等债务是否由该人承担),但该等债务的款额须以(A)该资产在该厘定日期的公平市值,及(B)该另一人的该等债务的数额中较小者为准;。(4)该人就赎回、偿还或以其他方式回购任何不合格股票或(就该人的任何附属公司而言)任何优先股(但不包括任何应计股息)而承担的所有债务的款额;但该款额只适用于上文第(1)(A)、(1)(B)、(1)(D)及(1)(F)条中的每一项, 如果并在一定程度上,上述任何债务将在按照公认会计原则编制的该人的未合并资产负债表上显示为负债(但不包括仅出现在资产负债表脚注中的或有负债)。为免生疑问,且不限于前述规定,(X)“负债”一词不应包括保证履约的任何信用证、保证履约的债券、担保债券或在正常业务过程中发行的类似工具,(Y)借款人在任何允许的权证交易下的义务或借款人在任何允许的债券对冲交易下的义务

-36-将构成负债,及(Z)准许可换股负债在回购、转换或支付前,在任何时候均应按其全数所述本金估值,且不包括股份价值及/或于转换时可交付现金的任何减值或增值。“保证税”系指(A)对任何贷款方在任何贷款单据下的任何义务或因任何贷款方根据任何贷款单据所承担的任何义务而征收的税,但不包括的税,以及(B)在上文(A)款中未另有描述的范围内的其他税。“受赔者”具有第10.04(B)节规定的含义。“独立财务顾问”是指会计、评估或投资银行公司或顾问,在每一种情况下都具有国家公认的地位,即借款人善意确定,有资格执行其所从事的任务,并且与所审议的交易无关。个人贡献者是指薪酬等级为14级及以上的员工的数量,无论他们是否管理人员。“信息”具有第10.07节规定的含义。“初始资金日期”是指在签署日期之后,满足第4.01节规定的条件的日期。“初始供资日期外国证券文件”系指附表1.01(D)所列的协议、文书和文件。“知识产权安全协议”具有《美国安全与质押协议》中规定的含义。“付息日期”是指:(A)就任何欧洲货币利率贷款而言,适用于该贷款的每一利息期的最后一天以及作出该贷款的贷款的到期日;但如果欧洲货币利率贷款的任何利息期超过三个月, (B)就任何基本利率贷款或周转额度贷款而言,指每年3月、6月、9月及12月的最后一个营业日及贷款的到期日(就本定义而言,周转额度贷款被视为根据循环信贷安排作出的)。“利息期”就每笔欧洲货币利率贷款而言,是指自该欧洲货币利率贷款支付或转换为欧洲货币利率贷款或作为欧洲货币利率贷款继续发放之日起至借款人在其承诺贷款通知中选择的之后1个月、3个月或6个月(在每种情况下,视可获得性而定)结束的期间,或借款人要求并得到所有适当贷款人同意的12个月或更短时间的其他期间;但:(I)本应在非营业日结束的任何利息期,须延展至下一个营业日,但如属欧洲货币利率贷款,则该营业日适逢另一个历月,而在此情况下,该利息期须在前一个营业日结束;(Ii)与欧洲货币利率贷款有关的任何利息期开始于一个日历月的最后一个营业日(或在该利息期结束时该日历月中没有数字上对应的日期的某一天),应在该利息期结束时该日历月的最后一个营业日结束;及(Iii)任何利息期不得超过到期日。

-37-“投资”对任何人而言,是指该人的任何直接或间接收购或投资,无论是通过(A)购买或以其他方式收购另一人的股权,(B)贷款、垫款或出资、担保或承担另一人的债务,或购买或以其他方式收购另一人的任何其他债务或权益,或(C)购买或以其他方式收购另一人构成业务单位的资产。为遵守契约的目的,任何投资在任何时间的未清偿金额应为(I)实际投资金额,减去(Ii)与该等投资相关而收到的股息或分派金额,以及就该等投资而收取的任何资本回报或本金的偿还(在每种情况下均以现金或现金等价物形式收取),而该等投资的价值不会因该等投资的价值而增加或减少。“投资级评级”指穆迪给予的Baa3级(或同等评级)及标普给予的BBB-(或同等评级)的评级,或任何其他评级机构给予的同等评级。“投资级证券”是指:(1)由美国政府或其任何机构或工具发行或直接、全面担保或担保的证券(现金等价物除外);(2)具有投资级评级的证券。, 但不包括借款人及其附属公司之间构成贷款或垫款的任何债务证券或工具;(3)对任何基金的投资,而该基金至少将其资产的95.0%投资于上文第(1)和(2)款及下文第(4)款所述类型的投资,而基金亦可持有非实质数额的现金,以待投资及/或分派;及(4)在美国以外国家的相应工具,通常用于高质量投资,每一种情况下的到期日均不超过收购日期起计两年。“IP”具有本协议初步声明中规定的含义。“知识产权”具有第5.17节规定的含义。“美国国税局”指美国国税局。“互联网服务供应商”指,就任何信用证而言,由国际银行法与惯例协会出版的“1998年国际备用惯例”(或在签发时有效的较新版本)。“签发人单据”是指与信用证有关的任何信用证、信用证申请书,以及由信用证发放人和借款人(或任何其他允许的信用证方)或以该信用证发行人为受益人订立的任何其他单据、协议和票据。“合资企业”是指借款人拥有股权(包括通过子公司拥有的所有权)的任何人(借款人的子公司除外),其股权占该人股权的50%或以下。“合营企业债务”是指合营企业或在该合营企业中拥有股权的合营子公司的债务和其他债务,债权人根据该债务或其他债务协议的条款不会承担的债务和其他债务, (A)借款人或任何受限制附属公司(A)并无提供任何直接或间接信贷支持,包括构成债务或(B)以其他方式直接或间接承担债务的任何承诺、协议或文书,但借款人或任何受限制附属公司(该合营附属公司除外)对借款人或任何受限制附属公司的股权或资产(与该合营公司有关的资产除外)以及该合营公司的资产及股权享有任何追索权。

-38-“合营附属公司”指借款人(A)直接持有任何合营公司的股权及(B)没有其他重大资产的每一间受限制附属公司。“关键绩效指标”是指由妇女担任的温室气体排放量、用水强度以及管理和领导职务。“KPI指标报告”是指年度报告(应理解,本年度报告可采用年度可持续发展报告的形式),该报告列出最近结束的日历年度每个KPI指标的合理详细计算,在每种情况下,包括该KPI指标的相关可持续绩效目标是否已在该日历年度实现。“法律”统称为所有国际、外国、联邦、州和地方法规、条约、规则、准则、条例、条例、法典和行政或司法判例或当局,包括由负责执行、解释或管理的任何政府当局对其进行解释或管理,以及任何政府当局的所有适用的行政命令、指示职责、请求、许可证、授权和许可以及与其达成的协议,无论是否具有法律效力。“信用证垫付”是指对于每个循环信贷贷款人,该贷款人根据其适用的循环信贷百分比参与任何适用的信用证借款的资金。所有信用证预付款应以美元计价。“信用证借款”是指从任何信用证项下提取的信用证的延期,该信用证在开立之日仍未偿还,或在适用范围内作为循环信贷借款进行再融资。所有信用证借款应以美元计价。“信用证延期”是指, 信用证的签发、有效期的延长、金额的增加。“信用证发行人”指,就循环信贷安排而言,(I)美国银行,(Ii)法国巴黎银行,(Iii)CoBank,ACB,(Iv)法国农业信贷银行,(V)摩根大通银行,N.A.,(Vi)PNC银行,全国性协会,及(Vii)根据本合同第2.03(M)节成为信用证发行人的任何其他循环信贷贷款人(在上述(I)至(Vii)项下的每一种情况下,只要该人有信用证承诺),每个人都是以本信用证项下开证人的身份,或本信用证项下的任何继任开证人的身份,但不包括根据本合同条款辞去或被除名为信用证出票人的任何贷款人(除非该人在辞职或被除名后对信用证具有持续的权利和/或义务)。如上下文所示(包括就任何特定信用证、信用证延期、信用证借款或信用证义务而言),本文中提及的信用证发行人应指适用的信用证发行人、每个信用证发票人、任何信用证发票人或所有信用证发票人。作为信用证出票人的每个贷款人,通过以其出借人身份执行本协议,也作为信用证出票人执行本协议,因此需要该信用证出票人的单独签名。“信用证债务”是指在关于适用贷款的任何确定日期,在该贷款项下所有未偿还信用证项下可提取的总金额,加上所有未偿还金额的总和,包括该贷款项下的所有信用证借款。用于计算在任何信用证项下可提取的金额, 该信用证的金额应按照第1.09节的规定确定。就本协议的所有目的而言,如果信用证在任何确定日期根据其条款已经过期,但由于互联网服务提供商第3.14条的实施,仍可根据信用证提取任何金额,则该信用证应被视为“未清偿”的剩余可提取金额。“长期合同确定日期”具有第1.03(C)(Iii)节规定的含义。“领导角色”是指在所有薪酬等级中领导人员的所有员工的数量。

-39-“出借人”具有本合同导言段中规定的含义,除文意另有所指外,包括摆动额度出借人。“贷款办公室”对任何贷款人来说,是指该贷款人管理问卷中所描述的贷款人的一个或多个办公室,或贷款人可能不时通知借款人和行政代理的其他一个或多个办公室,该办公室可包括该贷款人的任何附属机构或该贷款人的任何国内或国外分支机构或该附属机构。除文意另有所指外,凡提及贷款人时,应包括其适用的贷款办公室。“信用证”指(A)任何商业信用证或金融信用证或(B)任何现有信用证。信用证可以用美元开具,也可以用其他货币开具。“信用证申请”是指以信用证发行人不时使用的格式开具或修改信用证的申请和协议。“信用证承诺额”是指,在任何时候,对于任何信用证发行人而言,附表1.01(B)中规定的金额(该附表可根据第2.03节或其他规定不时更新,该更新应提供给行政代理以纳入更新后的附表1.01(B)),即为每个信用证发行人在循环信贷安排下应出具的最大面值。“信用证到期日”是指循环信贷融资有效到期日之前的第五个营业日(如果该日不是营业日,则为前一个营业日)。“信用证费用”具有第2.03(I)节规定的含义。“升华信用证”指相等于(I)$100,000中较小者的总金额, 000和(二)循环信贷承诺额总额。信用证升华是循环信贷安排的一部分,而不是补充。“伦敦银行同业拆借利率”的含义与“欧洲货币利率”的定义相同。“LIBOR报价货币”是指下列货币中的每一种:美元和由管理代理指定为LIBOR报价货币的任何替代货币;在每种情况下,只要有与之相关的已公布的LIBOR汇率。“留置权”指任何种类或性质的担保权益性质的任何按揭、质押、质押、转让、存款安排、产权负担、地役权、通行权或其他产权负担、留置权(法定或其他)、押记、优先权或其他担保权益或优惠安排(包括任何有条件出售或其他所有权保留协议,以及任何具有与上述任何条款实质相同的经济效果的融资租赁)。“有限条件交易”是指(I)借款人及其附属公司对本协议允许的任何资产、业务或个人的任何收购,包括以合并、合并、合并或其他业务合并或股权收购或其他方式进行的任何收购,或本协议允许的任何其他投资,在每一种情况下,其完成都不以能否获得或获得第三方融资为条件,或(Ii)任何赎回、回购、失败、清偿和清偿债务、不合格股票或优先股,要求在赎回、回购、失败、满足感和解约或偿还。“流动资金”是指在任何时候(I)贷款方及其各自的受限制子公司的所有无限制现金的总和(为免生疑问, 应不包括指定账户中的任何存款现金)和(Ii)循环信贷安排的可用性。

-40-“贷款”是指贷款人根据第二条以定期贷款、循环信贷贷款或周转额度贷款(或根据“信贷扩展修正案”设立的任何其他类别贷款)的形式向借款人提供的信贷,视情况而定。“贷款文件”统称为本协议、每张票据、担保、每份发行人文件、根据本协议第2.16节的规定设立或完善现金抵押品权利的任何协议、每份费用函、每份信用延期修正案和每份抵押品文件。“贷款方”是指借款人和各担保人。“伦敦银行日”是指伦敦银行间欧洲美元市场上银行之间进行美元存款交易的任何日子。“妇女担任的管理和领导职务”是指由妇女(或自认为是妇女的个人)担任的领导职务和个人贡献者职务的比例。“重大不利影响”是指(A)借款人或借款人及其受限制子公司的经营、业务、资产、财产、负债(实际或有)或财务状况发生重大不利变化或产生重大不利影响;(B)行政代理或任何贷款人在任何贷款文件下的权利和救济的重大损害,或贷款当事人(作为整体)履行贷款文件规定的各自义务的能力的重大损害;或(C)对任何贷款方作为一方的任何贷款文件的合法性、有效性、约束力或可执行性产生重大不利影响。重大商事侵权债权,是指借款人为原告或者受益人,提出损害赔偿请求的任何商事侵权债权, 或其他要求判决的申索,款额大于或等于$10,000,000。“实质性债务”是指本金总额(包括未提取的承诺金额或可用金额,以及包括根据任何合并或银团信贷安排欠所有债权人的金额)超过最低限额的任何债务或担保(本协议项下的债务和互换合同项下的债务除外)。“到期日”是指(A)就循环信贷安排而言,是签署日期的五周年;(B)就B贷款而言,是签署日期的七周年;以及(C)就F贷款而言,是签署日期的六周年;但在任何情况下,如果该日期不是营业日,到期日应是前一个营业日。“测算期”是指在任何确定日期,借款人最近完成的四个会计季度。“最低抵押品金额”是指,在任何时候,(A)对于由现金或存款账户余额组成的现金抵押品,其数额等于(1)对于以美元计价的信用证,对于以任何替代货币计价的信用证,相当于(1)对于以美元计价的信用证,对于以任何其他货币计价的信用证,相当于适用的信用证发行人就当时签发的和未偿还的信用证的预先风险的105%的金额。(B)对于按照第2.16(A)(I)、(A)(Ii)或(A)(Iii)节的规定提供的由现金或存款账户余额组成的现金抵押品,相当于(1)美元的信用证,102%和(2)任何替代货币的信用证的金额, 所有信用证债务未偿还金额的105%,以及(C)否则,由行政代理和适用的信用证发行人自行决定的金额。“最低流动资金条件”是指,借款人在任何时候至少拥有2.25亿美元的流动资金,这是在实施该日发生的任何有限制的付款和其他指定交易后按形式计算的。

-41-“少数股权投资”是指借款人或任何受限制附属公司对另一人(借款人或任何受限制附属公司除外)的股权进行的投资,而该另一人(借款人或任何受限制附属公司除外)的主要业务在当时与借款人或该附属公司的一条或多条业务线实质上相同,或与其有合理关系,以致借款人或受限制附属公司直接拥有该另一人的未偿还股权的50%以下,不论该人的董事会(或其他管治机构)是否已批准该项投资;但“少数股权投资”不应包括(A)在初始融资日(或预期在初始融资日已存在)在合资企业中的投资,(B)从陷入财务困境的账户债务人那里获得清偿或部分清偿的任何证券的投资,或(C)因收取与本协议允许的资产出售相关的非现金对价而进行或被视为做出的投资。“MNPI”具有第10.06(H)(Iv)节中赋予该术语的含义。“MNPI代理”具有第10.06(H)(Iv)节中赋予该术语的含义。“穆迪”指穆迪投资者服务公司及其任何继承者。“抵押”系指为担保当事人的利益而以行政代理人为受益人的、形式和实质合理地令行政代理人满意的抵押、信托契据、债务担保契据或类似的担保文书,并可对其进行修正、修正和重述、修改、补充, 时不时地延长或更新。“抵押财产”是指附表5.08所列的不动产,以及根据第6.12节不时可能成为抵押标的的任何不动产。“多雇主计划”是指在ERISA第4001(A)(3)节所述类型的任何雇员福利计划,借款人或任何ERISA关联公司作出或有义务作出贡献,或在前五个计划年度内已作出或有义务作出贡献,或借款人或任何ERISA关联公司对其负有任何责任(或有负债)。“多雇主计划”是指拥有两个或多个出资赞助人(包括借款人或任何ERISA关联公司)的计划,其中至少有两个不受ERISA第4064节所述的共同控制,包括借款人或任何ERISA关联公司负有任何责任(或有或有)的任何此类计划。“现金净收益”是指:(A)就借款人或其任何受限附属公司的任何资产出售而言,(I)与该交易有关的现金和现金等价物(包括根据应收票据延期付款或以其他方式货币化收到的任何现金或现金等价物,但只有在收到时才收到)超过(Ii)本金金额加上任何利息、手续费、保费和其他金额的总和;由优先于担保债务的留置权担保的适用资产上的任何债务(或如果债务不是由适用资产上的留置权担保的),并且由于必须根据其条款或根据适用法律获得此类资产出售的必要同意而必须强制提前偿还的任何债务, (B)借款人或上述受限制附属公司就该项交易而招致或须支付的所有费用、佣金及实际的自付费用;(C)借款人或该受限制附属公司在有关交易发生之日起两年内已支付或合理估计应实际应付的税款,以及借款人及其受限制附属公司为支付合理估计应予支付的或有负债而设立的任何准备金的数额;可直接归因于该事件的(但借款人对估计应缴税款无须缴付的任何决定以及任何时间任何该等储备金的款额的任何减少(就该储备金作出的付款除外),须当作构成