依据第424(B)(4)条提交

注册号码333-235398

11,500,000股美国存托股份

摩贝公司

相当于34,500,000股A类普通股

这是摩贝公司的美国存托股份(ADS)的首次公开发行。每一股美国存托股份代表我们的三股A类普通股,每股面值0.00005美元。

在此次发行之前,美国存托凭证或我们的普通股一直没有公开市场。我们的美国存托凭证已获准在 纳斯达克股票市场上市,交易代码为MKD。

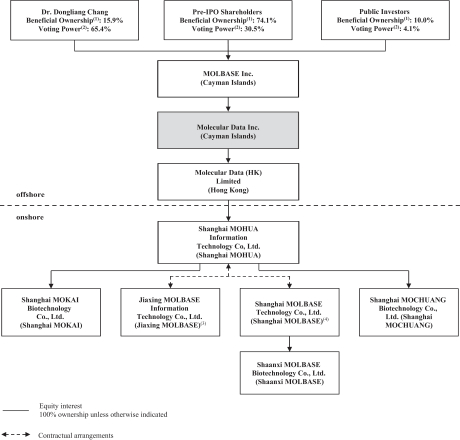

本次发行完成后,我们的已发行股本将包括 A类普通股和B类普通股。MOLBASE公司将受益地拥有我们所有已发行的B类普通股。假设承销商不行使其超额配售选择权,该等B类普通股将占紧接本次发售完成后我们的已发行及已发行股本总额的约90.0%,以及紧随本次发售完成后我们已发行及已发行股本总额的98.9%投票权。在此次发行后的六个月内,MOLBASE Inc.的现有股东将通过按照MOLBASE Inc.目前的股权结构 按比例分配我们的股份成为我们的股东,我们在本招股说明书中将其称为股份分配。股份分派完成后,除本公司创办人张栋梁博士将实益持有54,819,733股B类普通股外,MOLBASE Inc.的现有股东将持有本公司A类普通股。当时由张栋梁博士实益拥有的B类普通股将于股份分派完成后代表本公司所有已发行及已发行B类普通股,并将于紧接股份分派完成后占本公司全部已发行及已发行股本约15.9%股权或65.4%投票权(假设承销商在是次发售中并无行使其超额配售选择权)。除投票权和转换权外,A类普通股和B类普通股的持有人享有相同的权利。每股A类普通股有权投一票, 每股B类普通股有十个表决权,持有人可随时转换为一股A类普通股。A类普通股在任何情况下均不得转换为B类普通股。

在本次发行完成后,只要MOLBASE Inc.仍然是我们的母公司,我们就将是纳斯达克股票市场规则所定义的 控股公司,因为MOLBASE Inc.将持有我们当时已发行的所有B类普通股,相当于我们总投票权的98.9%,假设承销商不 行使他们的超额配售选择权,或者如果承销商全面行使他们的超额配售选择权,则占我们总投票权的98.7%。

投资我们的美国存托凭证涉及风险。有关在购买美国存托凭证之前应 考虑的因素,请参阅第16页开始的风险因素。

每个美国存托股份售价5.38美元

美国证券交易委员会或任何其他监管机构都没有批准或不批准这些证券,也没有对本招股说明书的准确性或充分性进行评估。任何相反的陈述都是刑事犯罪。

| 首次公开募股价格 | 承销 折扣和 佣金(1) |

收益归我们所有 | ||||||||||

| 每个美国存托股份 |

美元 | 5.38 | 美元 | 0.3766 | 美元 | 5.0034 | ||||||

| 总计 |

美元 | 61,870,000 | 美元 | 4,330,900 | 美元 | 57,539,100 | ||||||

| (1) | 有关向承销商支付的赔偿的说明,请参阅承保。? |

承销商拥有超额配售选择权,可在招股说明书发布之日起30天内,按首次公开发行价格减去承销折扣和佣金,向我们额外购买最多1,725,000只美国存托凭证。

承销商预计美国存托凭证将于2020年1月2日左右在纽约向购买者交付美元付款。

| AMTD | 复星国际·哈尼 |

布斯特德证券有限责任公司 |

| 老虎经纪商 | R.F.拉弗蒂公司 |

招股说明书日期为2019年12月27日。

)作为行业领先品牌。我们运行的风险管理系统要求供应商提供的化学品的真实性和质量,表现良好,赢得了我们客户的信任。我们

相信市场认可是我们未来成功的关键。然而,随着我们的规模不断扩大,我们的服务范围不断扩大,并扩展到海外市场,我们将越来越难以控制在我们在线平台上销售的化学品的质量,并保持我们服务的效率和质量,如果失败,可能会对我们的市场声誉造成负面影响。如果不能保持并进一步提高我们的市场认可度和公司声誉,可能会对我们的业务、财务状况和运营结果产生重大不利影响。

)作为行业领先品牌。我们运行的风险管理系统要求供应商提供的化学品的真实性和质量,表现良好,赢得了我们客户的信任。我们

相信市场认可是我们未来成功的关键。然而,随着我们的规模不断扩大,我们的服务范围不断扩大,并扩展到海外市场,我们将越来越难以控制在我们在线平台上销售的化学品的质量,并保持我们服务的效率和质量,如果失败,可能会对我们的市场声誉造成负面影响。如果不能保持并进一步提高我们的市场认可度和公司声誉,可能会对我们的业务、财务状况和运营结果产生重大不利影响。 )和MOLBASE化学品(

)和MOLBASE化学品(

).”

).”

融资提供商以4.35%至11.00%的年融资成本向供应商和客户提供短期贷款,而中国市场的平均年利率为12.1%至21.0%。

融资提供商以4.35%至11.00%的年融资成本向供应商和客户提供短期贷款,而中国市场的平均年利率为12.1%至21.0%。 ),与平安银行合作,为我们的客户提供多功能支付平台。为了确保摩易福的支付安全,我们使用了先进和安全的基础设施,对金融机构和我们平台之间的所有通信进行加密,并要求在所有端口进行签名验证。此外,我们还为所有用户操作和交易数据编制日志,以便进行回溯。

),与平安银行合作,为我们的客户提供多功能支付平台。为了确保摩易福的支付安全,我们使用了先进和安全的基础设施,对金融机构和我们平台之间的所有通信进行加密,并要求在所有端口进行签名验证。此外,我们还为所有用户操作和交易数据编制日志,以便进行回溯。