| 房地产投资信托基金 | 房地产投资信托基金 | ||||

| 注册会计师:18-全球 | 公司物业联营公司18-环球公司 | ||||

| CESh | 凯瑞欧洲学生住房基金I,L.P. | ||||

| WLT | 水印寄宿信托公司 | ||||

| 托管计划 | 注册会计师:18-全球和CESh | ||||

| 美国 | 美国 | ||||

| AUM | 管理的资产 | ||||

| ABR | 合同最低年化基本租金 | ||||

| NAV | 每股资产净值 | ||||

| 美国证券交易委员会 | 美国证券交易委员会 | ||||

| ASC | 会计准则编撰 | ||||

| 欧元 | 欧元 | ||||

| 英镑 | 英镑,英镑 | ||||

| 日元 | 日元 | ||||

| Euribor | 欧元银行同业拆借利率 | ||||

| 索尼娅 | 英镑隔夜指数平均 | ||||

| Tibor | 东京银行间同业拆借利率 | ||||

| 拟议的合并 | 根据我们在2022年2月27日达成的合并协议,我们提议与CPA:18-GLOBAL合并,该协议作为我们于2022年2月28日提交给美国证券交易委员会的当前8-K表格报告的附件2.1 | ||||

| 目录表 | |||||

| 概述 | |||||

摘要指标 | 1 | ||||

资产净值构成要素 | 3 | ||||

| 财务业绩 | |||||

| 损益表--最近五个季度 | |||||

整合 | 6 | ||||

房地产 | 7 | ||||

投资管理 | 8 | ||||

| FFO和AFFO--最后五个季度 | |||||

整合 | 9 | ||||

房地产 | 10 | ||||

投资管理 | 11 | ||||

按比例列报损益表和AFFO调整的要素 | 12 | ||||

资本支出 | 13 | ||||

| 资产负债表和资本化 | |||||

合并资产负债表 | 15 | ||||

大写 | 16 | ||||

债务概述 | 17 | ||||

债务期限 | 18 | ||||

高级无担保票据 | 19 | ||||

| 房地产 | |||||

| 投资活动 | |||||

资本投资和承诺 | 21 | ||||

投资额 | 22 | ||||

性情 | 23 | ||||

合资企业 | 24 | ||||

十大租户 | 25 | ||||

按物业类型进行多元化经营 | 26 | ||||

按租户行业划分的多元化经营 | 27 | ||||

按地域划分的多元化 | 28 | ||||

合约租金加幅 | 29 | ||||

同店分析 | 30 | ||||

租赁活动 | 33 | ||||

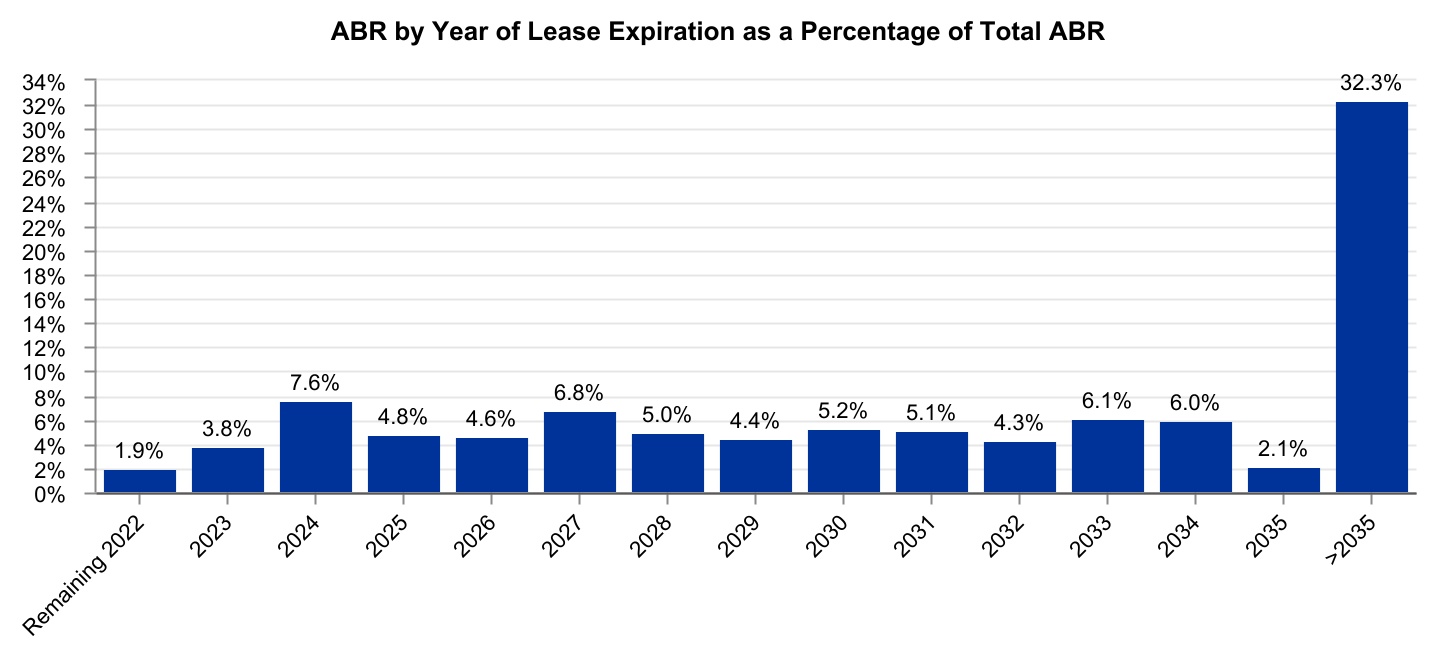

租约期满 | 34 | ||||

| 投资管理 | |||||

精选信息和费用汇总-管理计划 | 36 | ||||

托管计划的未来流动性考虑事项摘要 | 37 | ||||

| 附录 | |||||

归一化比例现金噪声 | 39 | ||||

调整后的EBITDA-最后五个季度 | |||||

整合 | 41 | ||||

房地产 | 42 | ||||

投资管理 | 43 | ||||

关于非GAAP和其他指标的披露 | 44 | ||||

| 摘要指标 | |||||

| 财务业绩 | |||||||||||||||||||||||||||||

| 细分市场 | |||||||||||||||||||||||||||||

| 房地产 | 投资管理 | 总计 | |||||||||||||||||||||||||||

| 收入,包括可偿还成本--合并(2000美元) | $ | 344,091 | $ | 4,347 | $ | 348,438 | |||||||||||||||||||||||

| 可归因于W.P.Carey的净收入(2000美元) | 146,858 | 10,137 | 156,995 | ||||||||||||||||||||||||||

| 可归因于W.P.Carey每股稀释后的净收益 | 0.77 | 0.05 | 0.82 | ||||||||||||||||||||||||||

按正常比例计算的房地产现金噪声指数(2000美元)(A)(B) | 303,810 | 不适用 | 303,810 | ||||||||||||||||||||||||||

调整后EBITDA(000美元)(A)(B) | 305,175 | 6,531 | 311,706 | ||||||||||||||||||||||||||

归因于W·P·凯里的AFFO(2000美元)(A)(B) | 252,014 | 6,812 | 258,826 | ||||||||||||||||||||||||||

可归因于W.P.Carey每股稀释后的AFFO(A)(B) | 1.31 | 0.04 | 1.35 | ||||||||||||||||||||||||||

| 宣布的每股股息-本季度 | 1.057 | ||||||||||||||||||||||||||||

| 宣布的每股股息-本季度年化 | 4.228 | ||||||||||||||||||||||||||||

| 股息率-年化,基于季度末80.84美元的股价 | 5.2 | % | |||||||||||||||||||||||||||

股息支付率--截至2022年3月31日的三个月(C) | 78.3 | % | |||||||||||||||||||||||||||

| 资产负债表和资本化 | |||||||||||||||||||||||||||||

| 股票市值-基于季度末80.84美元(2000美元)的股价 | $ | 15,553,209 | |||||||||||||||||||||||||||

按比例计算的净债务(000美元)(D) | 6,814,679 | ||||||||||||||||||||||||||||

| 企业价值(2000美元) | 22,367,888 | ||||||||||||||||||||||||||||

| 合并债务总额(2000美元) | 6,778,231 | ||||||||||||||||||||||||||||

总资产(2000美元)(E) | 17,084,555 | ||||||||||||||||||||||||||||

流动资金(2000美元)(F) | 1,817,859 | ||||||||||||||||||||||||||||

净债务与企业价值的比例(B) | 30.5 | % | |||||||||||||||||||||||||||

净债务与调整后息税前利润的比例(年化)(A)(B) | 5.5x | ||||||||||||||||||||||||||||

| 合并总负债与总资产之比 | 39.7 | % | |||||||||||||||||||||||||||

| 合并担保债务总额与总资产之比 | 2.1 | % | |||||||||||||||||||||||||||

现金利息支出覆盖率(A) | 6.4x | ||||||||||||||||||||||||||||

加权平均利率(B) | 2.5 | % | |||||||||||||||||||||||||||

加权平均债务期限(年)(B) | 5.2 | ||||||||||||||||||||||||||||

| 穆迪投资者服务-发行人评级 | Baa2(阳性) | ||||||||||||||||||||||||||||

| 标准普尔评级服务-发行人评级 | BBB(阳性) | ||||||||||||||||||||||||||||

| 房地产投资组合(按比例计算) | |||||||||||||||||||||||||||||

ABR-总投资组合(2000美元)(G) | $ | 1,262,953 | |||||||||||||||||||||||||||

ABR--未担保投资组合(%/2000美元)(G)(H) | 92.4% / | $ | 1,167,019 | ||||||||||||||||||||||||||

| 净租赁房产数量 | 1,336 | ||||||||||||||||||||||||||||

营业物业数量(一) | 20 | ||||||||||||||||||||||||||||

租户数量--净租赁物业 | 356 | ||||||||||||||||||||||||||||

投资级租户的ABR占ABR净租赁物业总数的百分比(J) | 31.4 | % | |||||||||||||||||||||||||||

| 净租赁房产--平方英尺(百万) | 157.4 | ||||||||||||||||||||||||||||

| 入住率-净租赁物业 | 98.5 | % | |||||||||||||||||||||||||||

| 加权平均租期(年) | 10.8 | ||||||||||||||||||||||||||||

| 投资额--本季度(2000美元) | $ | 307,702 | |||||||||||||||||||||||||||

| 处置--本季度(2000美元) | 26,609 | ||||||||||||||||||||||||||||

| 预计在2022年完成的资本投资和承付款的最高承担额(2000美元) | 142,104 | ||||||||||||||||||||||||||||

| 建筑贷款资金预计将在2022年完成(2000美元) | 103,240 | ||||||||||||||||||||||||||||

| 预计在2022年完成的资本投资、承付款和建筑贷款资金总额(2000美元) | 245,344 | ||||||||||||||||||||||||||||

| 投资长线TM|1 | |||||||

| 投资于长期运行TM|2 | |||||||

| 资产净值构成要素 | |||||

| 房地产 | 截至2022年3月31日的三个月 | 年化 | |||||||||||||||

归一化比例现金NOI(A)(B) | $ | 303,810 | $ | 1,215,240 | |||||||||||||

| 投资管理 | |||||||||||||||||

调整后EBITDA(A)(B) | 6,531 | 26,124 | |||||||||||||||

| 调整后EBITDA的部分组成部分: | |||||||||||||||||

| 资产管理收入 | 3,420 | 13,680 | |||||||||||||||

经营合伙企业在CPA房地产现金流中的权益:18-Global(C) | 2,587 | 10,348 | |||||||||||||||

| 与托管计划相关的后端费用和利息 | 有关详细信息,请参阅托管计划的未来流动性考虑事项摘要部分。 | ||||||||||||||||

| 资产负债表-精选信息(综合,除非另有说明) | As of Mar. 31, 2022 | ||||||||||||||||

| 资产 | |||||||||||||||||

不包括归一化比例现金NOI的房地产账面价值(D) | $ | 256,243 | |||||||||||||||

| 现金和现金等价物 | 205,403 | ||||||||||||||||

拉斯维加斯零售综合体建设贷款(E) | 122,067 | ||||||||||||||||

| 其他应收担保贷款,净额 | 24,143 | ||||||||||||||||

| 应由关联公司支付 | 13,594 | ||||||||||||||||

| 其他资产,净额: | |||||||||||||||||

| 投资世系物流(Lineage物流)的股份(一家冷藏房地产投资信托基金) | $ | 366,339 | |||||||||||||||

| 直线式租金调整 | 245,019 | ||||||||||||||||

| 应收税金 | 68,350 | ||||||||||||||||

| 对WLT普通股的投资 | 61,432 | ||||||||||||||||

| 办公室租赁使用权资产,净额 | 59,098 | ||||||||||||||||

| 递延费用 | 54,068 | ||||||||||||||||

| 受限现金,包括托管 | 53,228 | ||||||||||||||||

| 非租金承租人和其他应收款 | 43,932 | ||||||||||||||||

| 证券及衍生工具 | 28,660 | ||||||||||||||||

| 递延所得税 | 17,199 | ||||||||||||||||

| 租赁装修、家具和固定装置 | 15,632 | ||||||||||||||||

| 预付费用 | 14,238 | ||||||||||||||||

应收租金(F) | 3,816 | ||||||||||||||||

| 投资于古根海姆信贷收入基金的股票 | 3,805 | ||||||||||||||||

| 其他无形资产,净额 | 1,027 | ||||||||||||||||

| 其他 | 7,917 | ||||||||||||||||

| 其他资产合计,净额 | $ | 1,043,760 | |||||||||||||||

| 负债 | |||||||||||||||||

按比例计算的未偿债务总额(B)(G) | $ | 7,020,082 | |||||||||||||||

| 应付股息 | 206,225 | ||||||||||||||||

| 递延所得税 | 143,208 | ||||||||||||||||

| 应付账款、应计费用和其他负债: | |||||||||||||||||

| 应付账款和应计费用 | $ | 150,916 | |||||||||||||||

| 经营租赁负债 | 143,892 | ||||||||||||||||

| 预付租金和递延租金 | 119,473 | ||||||||||||||||

| 租户保证金 | 59,391 | ||||||||||||||||

| 应计应缴税款 | 42,600 | ||||||||||||||||

| 其他 | 49,699 | ||||||||||||||||

| 应付账款、应计费用和其他负债总额 | $ | 565,971 | |||||||||||||||

| 投资于长期运行TM|3 | |||||||

| 其他 | 所有权百分比 | 估计价值/账面价值 | |||||||||

托管计划的所有权:(H) | |||||||||||

注册会计师:18-全球(一) | 5.7 | % | $ | 77,610 | |||||||

CESh(CESh) | 2.4 | % | 1,013 | ||||||||

| $ | 78,623 | ||||||||||

| 投资于长期运行TM|4 | |||||||

| 投资于长期运行TM|5 | |||||||

| 合并损益表--最近五个季度 | |||||

| 截至三个月 | |||||||||||||||||||||||||||||

| Mar. 31, 2022 | Dec. 31, 2021 | Sep. 30, 2021 | Jun. 30, 2021 | Mar. 31, 2021 | |||||||||||||||||||||||||

| 收入 | |||||||||||||||||||||||||||||

| 房地产: | |||||||||||||||||||||||||||||

| 租赁收入 | $ | 307,725 | $ | 305,093 | $ | 298,616 | $ | 289,064 | $ | 284,665 | |||||||||||||||||||

| 直接融资租赁收入和应收贷款 | 18,379 | 15,637 | 16,754 | 17,422 | 17,742 | ||||||||||||||||||||||||

租赁终止收入和其他(A) | 14,122 | 45,590 | 1,421 | 5,059 | 1,585 | ||||||||||||||||||||||||

| 营业财产收入 | 3,865 | 4,004 | 4,050 | 3,245 | 2,179 | ||||||||||||||||||||||||

| 344,091 | 370,324 | 320,841 | 314,790 | 306,171 | |||||||||||||||||||||||||

| 投资管理: | |||||||||||||||||||||||||||||

| 资产管理和其他收入 | 3,420 | 3,571 | 3,872 | 3,966 | 3,954 | ||||||||||||||||||||||||

| 附属公司的可报销费用 | 927 | 985 | 1,041 | 968 | 1,041 | ||||||||||||||||||||||||

| 4,347 | 4,556 | 4,913 | 4,934 | 4,995 | |||||||||||||||||||||||||

| 348,438 | 374,880 | 325,754 | 319,724 | 311,166 | |||||||||||||||||||||||||

| 运营费用 | |||||||||||||||||||||||||||||

| 折旧及摊销 | 115,393 | 135,662 | 115,657 | 114,348 | 110,322 | ||||||||||||||||||||||||

| 一般和行政 | 23,084 | 19,591 | 19,750 | 20,464 | 22,083 | ||||||||||||||||||||||||

| 减值费用 | 20,179 | 7,945 | 16,301 | — | — | ||||||||||||||||||||||||

| 可报销的租户费用 | 16,960 | 16,475 | 15,092 | 15,092 | 15,758 | ||||||||||||||||||||||||

| 财产费用,不包括可报销的租户费用 | 13,779 | 11,466 | 13,734 | 11,815 | 10,883 | ||||||||||||||||||||||||

| 基于股票的薪酬费用 | 7,833 | 6,091 | 4,361 | 9,048 | 5,381 | ||||||||||||||||||||||||

| 经营性物业费用 | 2,787 | 2,887 | 3,001 | 2,049 | 1,911 | ||||||||||||||||||||||||

合并和其他费用(B) | (2,322) | (563) | (908) | (2,599) | (476) | ||||||||||||||||||||||||

| 附属公司的可报销费用 | 927 | 985 | 1,041 | 968 | 1,041 | ||||||||||||||||||||||||

| 198,620 | 200,539 | 188,029 | 171,185 | 166,903 | |||||||||||||||||||||||||

| 其他收入和支出 | |||||||||||||||||||||||||||||

| 利息支出 | (46,053) | (47,208) | (48,731) | (49,252) | (51,640) | ||||||||||||||||||||||||

其他损益(C) | 35,745 | (28,461) | 49,219 | 7,545 | (41,188) | ||||||||||||||||||||||||

| 房地产销售收益,净额 | 11,248 | 9,511 | 1,702 | 19,840 | 9,372 | ||||||||||||||||||||||||

营业外收入(D) | 8,546 | 3,156 | 1,283 | 3,065 | 6,356 | ||||||||||||||||||||||||

权益法投资的收益(亏损)(E) | 4,772 | (6,675) | 5,735 | (156) | (9,733) | ||||||||||||||||||||||||

| 14,258 | (69,677) | 9,208 | (18,958) | (86,833) | |||||||||||||||||||||||||

| 所得税前收入 | 164,076 | 104,664 | 146,933 | 129,581 | 57,430 | ||||||||||||||||||||||||

| 所得税拨备 | (7,083) | (5,052) | (8,347) | (9,298) | (5,789) | ||||||||||||||||||||||||

| 净收入 | 156,993 | 99,612 | 138,586 | 120,283 | 51,641 | ||||||||||||||||||||||||

| 非控股权益应占净亏损(收益) | 2 | (50) | (39) | (38) | (7) | ||||||||||||||||||||||||

| 可归因于W.P.凯里的净收入 | $ | 156,995 | $ | 99,562 | $ | 138,547 | $ | 120,245 | $ | 51,634 | |||||||||||||||||||

| 基本每股收益 | $ | 0.82 | $ | 0.53 | $ | 0.75 | $ | 0.67 | $ | 0.29 | |||||||||||||||||||

| 稀释后每股收益 | $ | 0.82 | $ | 0.53 | $ | 0.74 | $ | 0.67 | $ | 0.29 | |||||||||||||||||||

| 加权平均流通股 | |||||||||||||||||||||||||||||

| 基本信息 | 191,911,414 | 187,630,036 | 185,422,639 | 180,099,370 | 176,640,861 | ||||||||||||||||||||||||

| 稀释 | 192,416,642 | 188,317,117 | 186,012,478 | 180,668,732 | 176,965,510 | ||||||||||||||||||||||||

| 宣布的每股股息 | $ | 1.057 | $ | 1.055 | $ | 1.052 | $ | 1.050 | $ | 1.048 | |||||||||||||||||||

| 投资于长期运行TM|6 | |||||||

| 损益表、房地产--最近五个季度 | |||||

| 截至三个月 | |||||||||||||||||||||||||||||

| Mar. 31, 2022 | Dec. 31, 2021 | Sep. 30, 2021 | Jun. 30, 2021 | Mar. 31, 2021 | |||||||||||||||||||||||||

| 收入 | |||||||||||||||||||||||||||||

| 租赁收入 | $ | 307,725 | $ | 305,093 | $ | 298,616 | $ | 289,064 | $ | 284,665 | |||||||||||||||||||

| 直接融资租赁收入和应收贷款 | 18,379 | 15,637 | 16,754 | 17,422 | 17,742 | ||||||||||||||||||||||||

租赁终止收入和其他(A) | 14,122 | 45,590 | 1,421 | 5,059 | 1,585 | ||||||||||||||||||||||||

| 营业财产收入 | 3,865 | 4,004 | 4,050 | 3,245 | 2,179 | ||||||||||||||||||||||||

| 344,091 | 370,324 | 320,841 | 314,790 | 306,171 | |||||||||||||||||||||||||

| 运营费用 | |||||||||||||||||||||||||||||

| 折旧及摊销 | 115,393 | 135,662 | 115,657 | 114,348 | 110,322 | ||||||||||||||||||||||||

| 一般和行政 | 23,084 | 19,591 | 19,750 | 20,464 | 22,083 | ||||||||||||||||||||||||

| 减值费用 | 20,179 | 7,945 | 16,301 | — | — | ||||||||||||||||||||||||

| 可报销的租户费用 | 16,960 | 16,475 | 15,092 | 15,092 | 15,758 | ||||||||||||||||||||||||

| 财产费用,不包括可报销的租户费用 | 13,779 | 11,466 | 13,734 | 11,815 | 10,883 | ||||||||||||||||||||||||

| 基于股票的薪酬费用 | 7,833 | 6,091 | 4,361 | 9,048 | 5,381 | ||||||||||||||||||||||||

| 经营性物业费用 | 2,787 | 2,887 | 3,001 | 2,049 | 1,911 | ||||||||||||||||||||||||

合并和其他费用(B) | (2,325) | (599) | (908) | (2,599) | (491) | ||||||||||||||||||||||||

| 197,690 | 199,518 | 186,988 | 170,217 | 165,847 | |||||||||||||||||||||||||

| 其他收入和支出 | |||||||||||||||||||||||||||||

| 利息支出 | (46,053) | (47,208) | (48,731) | (49,252) | (51,640) | ||||||||||||||||||||||||

其他损益(C) | 34,418 | (27,131) | 48,172 | 7,472 | (42,189) | ||||||||||||||||||||||||

| 房地产销售收益,净额 | 11,248 | 9,511 | 1,702 | 19,840 | 9,372 | ||||||||||||||||||||||||

| 营业外收入 | 8,542 | 3,158 | 1,283 | 3,065 | 6,272 | ||||||||||||||||||||||||

房地产权益法投资的收益(亏损)(D) | (787) | (9,121) | 2,445 | (1,854) | (11,119) | ||||||||||||||||||||||||

| 7,368 | (70,791) | 4,871 | (20,729) | (89,304) | |||||||||||||||||||||||||

| 所得税前收入 | 153,769 | 100,015 | 138,724 | 123,844 | 51,020 | ||||||||||||||||||||||||

| 所得税拨备 | (6,913) | (5,331) | (7,827) | (9,119) | (6,426) | ||||||||||||||||||||||||

| 房地产净收入 | 146,856 | 94,684 | 130,897 | 114,725 | 44,594 | ||||||||||||||||||||||||

| 非控股权益应占净亏损(收益) | 2 | (50) | (39) | (38) | (7) | ||||||||||||||||||||||||

| 可归因于W.P.Carey的房地产净收入 | $ | 146,858 | $ | 94,634 | $ | 130,858 | $ | 114,687 | $ | 44,587 | |||||||||||||||||||

| 基本每股收益 | $ | 0.77 | $ | 0.50 | $ | 0.71 | $ | 0.64 | $ | 0.25 | |||||||||||||||||||

| 稀释后每股收益 | $ | 0.77 | $ | 0.50 | $ | 0.70 | $ | 0.64 | $ | 0.25 | |||||||||||||||||||

| 加权平均流通股 | |||||||||||||||||||||||||||||

| 基本信息 | 191,911,414 | 187,630,036 | 185,422,639 | 180,099,370 | 176,640,861 | ||||||||||||||||||||||||

| 稀释 | 192,416,642 | 188,317,117 | 186,012,478 | 180,668,732 | 176,965,510 | ||||||||||||||||||||||||

| 投资于长期运行TM|7 | |||||||

| 损益表、投资管理--最近五个季度 | |||||

| 截至三个月 | |||||||||||||||||||||||||||||

| Mar. 31, 2022 | Dec. 31, 2021 | Sep. 30, 2021 | Jun. 30, 2021 | Mar. 31, 2021 | |||||||||||||||||||||||||

| 收入 | |||||||||||||||||||||||||||||

| 资产管理和其他收入 | $ | 3,420 | $ | 3,571 | $ | 3,872 | $ | 3,966 | $ | 3,954 | |||||||||||||||||||

| 附属公司的可报销费用 | 927 | 985 | 1,041 | 968 | 1,041 | ||||||||||||||||||||||||

| 4,347 | 4,556 | 4,913 | 4,934 | 4,995 | |||||||||||||||||||||||||

| 运营费用 | |||||||||||||||||||||||||||||

| 附属公司的可报销费用 | 927 | 985 | 1,041 | 968 | 1,041 | ||||||||||||||||||||||||

| 合并及其他开支 | 3 | 36 | — | — | 15 | ||||||||||||||||||||||||

| 930 | 1,021 | 1,041 | 968 | 1,056 | |||||||||||||||||||||||||

| 其他收入和支出 | |||||||||||||||||||||||||||||

| 管理方案中权益法投资的收益 | 5,559 | 2,446 | 3,290 | 1,698 | 1,386 | ||||||||||||||||||||||||

| 其他损益 | 1,327 | (1,330) | 1,047 | 73 | 1,001 | ||||||||||||||||||||||||

| 营业外收入(亏损) | 4 | (2) | — | — | 84 | ||||||||||||||||||||||||

| 6,890 | 1,114 | 4,337 | 1,771 | 2,471 | |||||||||||||||||||||||||

| 所得税前收入 | 10,307 | 4,649 | 8,209 | 5,737 | 6,410 | ||||||||||||||||||||||||

| 从所得税中受益 | (170) | 279 | (520) | (179) | 637 | ||||||||||||||||||||||||

| 可归因于W.P.凯里的投资管理净收益 | $ | 10,137 | $ | 4,928 | $ | 7,689 | $ | 5,558 | $ | 7,047 | |||||||||||||||||||

| 基本每股收益 | $ | 0.05 | $ | 0.03 | $ | 0.04 | $ | 0.03 | $ | 0.04 | |||||||||||||||||||

| 稀释后每股收益 | $ | 0.05 | $ | 0.03 | $ | 0.04 | $ | 0.03 | $ | 0.04 | |||||||||||||||||||

| 加权平均流通股 | |||||||||||||||||||||||||||||

| 基本信息 | 191,911,414 | 187,630,036 | 185,422,639 | 180,099,370 | 176,640,861 | ||||||||||||||||||||||||

| 稀释 | 192,416,642 | 188,317,117 | 186,012,478 | 180,668,732 | 176,965,510 | ||||||||||||||||||||||||

| 投资于长期运行TM|8 | |||||||

| FFO和AFFO,合并-最近五个季度 | |||||

| 截至三个月 | |||||||||||||||||||||||||||||

| Mar. 31, 2022 | Dec. 31, 2021 | Sep. 30, 2021 | Jun. 30, 2021 | Mar. 31, 2021 | |||||||||||||||||||||||||

| 可归因于W.P.凯里的净收入 | $ | 156,995 | $ | 99,562 | $ | 138,547 | $ | 120,245 | $ | 51,634 | |||||||||||||||||||

| 调整: | |||||||||||||||||||||||||||||

| 不动产折旧及摊销 | 114,646 | 134,149 | 114,204 | 112,997 | 109,204 | ||||||||||||||||||||||||

| 减值费用 | 20,179 | 7,945 | 16,301 | — | — | ||||||||||||||||||||||||

| 房地产销售收益,净额 | (11,248) | (9,511) | (1,702) | (19,840) | (9,372) | ||||||||||||||||||||||||

权益法投资收益调整的比例份额(A)(B) | 7,683 | 15,183 | 3,290 | 3,434 | 10,306 | ||||||||||||||||||||||||

非控股权益调整的比例份额(C) | (4) | (4) | (4) | (4) | (4) | ||||||||||||||||||||||||

| 调整总额 | 131,256 | 147,762 | 132,089 | 96,587 | 110,134 | ||||||||||||||||||||||||

归因于W.P.Carey(D)的FFO(由NAREIT定义) | 288,251 | 247,324 | 270,636 | 216,832 | 161,768 | ||||||||||||||||||||||||

| 调整: | |||||||||||||||||||||||||||||

其他(收益)和亏损(E) | (35,745) | 28,461 | (49,219) | (7,545) | 41,188 | ||||||||||||||||||||||||

高于和低于市场租金无形租赁摊销,净额 | 11,004 | 15,082 | 12,004 | 14,384 | 12,115 | ||||||||||||||||||||||||

直线及其他租赁和融资调整(F) | (10,847) | (53,380) | (10,823) | (10,313) | (8,751) | ||||||||||||||||||||||||

| 基于股票的薪酬 | 7,833 | 6,091 | 4,361 | 9,048 | 5,381 | ||||||||||||||||||||||||

| 递延融资成本摊销 | 3,128 | 3,239 | 3,424 | 3,447 | 3,413 | ||||||||||||||||||||||||

合并及其他开支(G)(H) | (2,322) | (563) | (908) | (2,599) | (476) | ||||||||||||||||||||||||

| 税收(福利)费用-递延和其他 | (1,242) | (2,507) | (290) | 217 | (3,387) | ||||||||||||||||||||||||

| 其他摊销和非现金项目 | 552 | 560 | 557 | 563 | 29 | ||||||||||||||||||||||||

权益法投资收益调整的比例份额(B) | (1,781) | 1,303 | 988 | 4,650 | 5,211 | ||||||||||||||||||||||||

| 非控股权益调整的比例份额 | (5) | (5) | (6) | (8) | (5) | ||||||||||||||||||||||||

| 调整总额 | (29,425) | (1,719) | (39,912) | 11,844 | 54,718 | ||||||||||||||||||||||||

归因于W·P·凯里的AFFO(D) | $ | 258,826 | $ | 245,605 | $ | 230,724 | $ | 228,676 | $ | 216,486 | |||||||||||||||||||

| 摘要 | |||||||||||||||||||||||||||||

归因于W.P.Carey(D)的FFO(由NAREIT定义) | $ | 288,251 | $ | 247,324 | $ | 270,636 | $ | 216,832 | $ | 161,768 | |||||||||||||||||||

归因于W·P·凯里的FFO(由NAREIT定义) 每股摊薄股份(D) | $ | 1.50 | $ | 1.31 | $ | 1.45 | $ | 1.20 | $ | 0.91 | |||||||||||||||||||

归因于W·P·凯里的AFFO(D) | $ | 258,826 | $ | 245,605 | $ | 230,724 | $ | 228,676 | $ | 216,486 | |||||||||||||||||||

可归因于W.P.Carey每股稀释后的AFFO(D) | $ | 1.35 | $ | 1.30 | $ | 1.24 | $ | 1.27 | $ | 1.22 | |||||||||||||||||||

| 稀释加权平均流通股 | 192,416,642 | 188,317,117 | 186,012,478 | 180,668,732 | 176,965,510 | ||||||||||||||||||||||||

| 投资于长期运行TM|9 | |||||||

| FFO和AFFO,房地产-过去五个季度 | |||||

| 截至三个月 | |||||||||||||||||||||||||||||

| Mar. 31, 2022 | Dec. 31, 2021 | Sep. 30, 2021 | Jun. 30, 2021 | Mar. 31, 2021 | |||||||||||||||||||||||||

| 可归因于W.P.Carey的房地产净收入 | $ | 146,858 | $ | 94,634 | $ | 130,858 | $ | 114,687 | $ | 44,587 | |||||||||||||||||||

| 调整: | |||||||||||||||||||||||||||||

| 不动产折旧及摊销 | 114,646 | 134,149 | 114,204 | 112,997 | 109,204 | ||||||||||||||||||||||||

| 减值费用 | 20,179 | 7,945 | 16,301 | — | — | ||||||||||||||||||||||||

| 房地产销售收益,净额 | (11,248) | (9,511) | (1,702) | (19,840) | (9,372) | ||||||||||||||||||||||||

权益法投资收益调整的比例份额(A)(B) | 7,683 | 15,183 | 3,290 | 3,434 | 10,306 | ||||||||||||||||||||||||

非控股权益调整的比例份额(C) | (4) | (4) | (4) | (4) | (4) | ||||||||||||||||||||||||

| 调整总额 | 131,256 | 147,762 | 132,089 | 96,587 | 110,134 | ||||||||||||||||||||||||

FFO(由NAREIT定义)归因于W.P.Carey-Real Estate(D) | 278,114 | 242,396 | 262,947 | 211,274 | 154,721 | ||||||||||||||||||||||||

| 调整: | |||||||||||||||||||||||||||||

其他(收益)和亏损(E) | (34,418) | 27,131 | (48,172) | (7,472) | 42,189 | ||||||||||||||||||||||||

高于和低于市场租金无形租赁摊销,净额 | 11,004 | 15,082 | 12,004 | 14,384 | 12,115 | ||||||||||||||||||||||||

直线及其他租赁和融资调整(F) | (10,847) | (53,380) | (10,823) | (10,313) | (8,751) | ||||||||||||||||||||||||

| 基于股票的薪酬 | 7,833 | 6,091 | 4,361 | 9,048 | 5,381 | ||||||||||||||||||||||||

| 递延融资成本摊销 | 3,128 | 3,239 | 3,424 | 3,447 | 3,413 | ||||||||||||||||||||||||

合并及其他开支(G)(H) | (2,325) | (599) | (908) | (2,599) | (491) | ||||||||||||||||||||||||

| 税收(福利)费用-递延和其他 | (1,189) | (1,851) | (700) | 208 | (2,595) | ||||||||||||||||||||||||

| 其他摊销和非现金项目 | 552 | 560 | 557 | 563 | 29 | ||||||||||||||||||||||||

权益法投资收益调整的比例份额(B) | 167 | 325 | 1,761 | 3,845 | 4,322 | ||||||||||||||||||||||||

非控股权益调整的比例份额(C) | (5) | (5) | (6) | (8) | (5) | ||||||||||||||||||||||||

| 调整总额 | (26,100) | (3,407) | (38,502) | 11,103 | 55,607 | ||||||||||||||||||||||||

归因于W.P.Carey的AFFO-房地产(D) | $ | 252,014 | $ | 238,989 | $ | 224,445 | $ | 222,377 | $ | 210,328 | |||||||||||||||||||

| 摘要 | |||||||||||||||||||||||||||||

FFO(由NAREIT定义)归因于W.P.Carey-Real Estate(D) | $ | 278,114 | $ | 242,396 | $ | 262,947 | $ | 211,274 | $ | 154,721 | |||||||||||||||||||

可归因于W.P.Carey每股稀释后的FFO(由NAREIT定义)-房地产(D) | $ | 1.45 | $ | 1.29 | $ | 1.41 | $ | 1.17 | $ | 0.88 | |||||||||||||||||||

归因于W.P.Carey的AFFO-房地产(D) | $ | 252,014 | $ | 238,989 | $ | 224,445 | $ | 222,377 | $ | 210,328 | |||||||||||||||||||

可归因于W.P.Carey每股稀释后的AFFO-房地产(D) | $ | 1.31 | $ | 1.27 | $ | 1.21 | $ | 1.23 | $ | 1.19 | |||||||||||||||||||

| 稀释加权平均流通股 | 192,416,642 | 188,317,117 | 186,012,478 | 180,668,732 | 176,965,510 | ||||||||||||||||||||||||

| 投资于长期运行TM|10 | |||||||

| FFO和AFFO,投资管理-过去五个季度 | |||||

| 截至三个月 | |||||||||||||||||||||||||||||

| Mar. 31, 2022 | Dec. 31, 2021 | Sep. 30, 2021 | Jun. 30, 2021 | Mar. 31, 2021 | |||||||||||||||||||||||||

| 可归因于W.P.凯里的投资管理净收益 | $ | 10,137 | $ | 4,928 | $ | 7,689 | $ | 5,558 | $ | 7,047 | |||||||||||||||||||

可归因于W.P.Carey-投资管理公司的FFO(由NAREIT定义)(A) | 10,137 | 4,928 | 7,689 | 5,558 | 7,047 | ||||||||||||||||||||||||

| 调整: | |||||||||||||||||||||||||||||

| 其他(得失) | (1,327) | 1,330 | (1,047) | (73) | (1,001) | ||||||||||||||||||||||||

| 税收(福利)费用-递延和其他 | (53) | (656) | 410 | 9 | (792) | ||||||||||||||||||||||||

合并及其他开支 | 3 | 36 | — | — | 15 | ||||||||||||||||||||||||

权益法投资收益调整的比例份额(B) | (1,948) | 978 | (773) | 805 | 889 | ||||||||||||||||||||||||

| 调整总额 | (3,325) | 1,688 | (1,410) | 741 | (889) | ||||||||||||||||||||||||

归功于W.P.Carey的AFFO--投资管理(A) | $ | 6,812 | $ | 6,616 | $ | 6,279 | $ | 6,299 | $ | 6,158 | |||||||||||||||||||

| 摘要 | |||||||||||||||||||||||||||||

可归因于W.P.Carey-投资管理公司的FFO(由NAREIT定义)(A) | $ | 10,137 | $ | 4,928 | $ | 7,689 | $ | 5,558 | $ | 7,047 | |||||||||||||||||||

可归因于W.P.Carey每股稀释后的FFO(由NAREIT定义)-投资管理(A) | $ | 0.05 | $ | 0.02 | $ | 0.04 | $ | 0.03 | $ | 0.03 | |||||||||||||||||||

归功于W.P.Carey的AFFO--投资管理(A) | $ | 6,812 | $ | 6,616 | $ | 6,279 | $ | 6,299 | $ | 6,158 | |||||||||||||||||||

可归因于W.P.Carey每股稀释后的AFFO-投资管理(A) | $ | 0.04 | $ | 0.03 | $ | 0.03 | $ | 0.04 | $ | 0.03 | |||||||||||||||||||

| 稀释加权平均流通股 | 192,416,642 | 188,317,117 | 186,012,478 | 180,668,732 | 176,965,510 | ||||||||||||||||||||||||

| 投资于长期运行TM|11 | |||||||

| 按比例列报损益表和AFFO调整的要素 | |||||

权益法投资(A) | 非控制性权益(B) | AFFO调整 | ||||||||||||||||||

| 收入 | ||||||||||||||||||||

| 房地产: | ||||||||||||||||||||

租赁收入 | $ | 6,365 | $ | (29) | $ | (294) | (c) | |||||||||||||

| 直接融资租赁收入和应收贷款 | — | — | 480 | |||||||||||||||||

| 租赁终止收入和其他 | 7 | — | — | |||||||||||||||||

| 营业财产收入: | ||||||||||||||||||||

| 酒店收入 | — | — | — | |||||||||||||||||

| 自助存储收入 | 2,156 | — | — | |||||||||||||||||

投资管理: | ||||||||||||||||||||

| 资产管理和其他收入 | — | — | — | |||||||||||||||||

| 附属公司的可报销费用 | — | — | — | |||||||||||||||||

| 运营费用 | ||||||||||||||||||||

| 折旧及摊销 | 3,063 | (4) | (117,900) | (d) | ||||||||||||||||

| 一般和行政 | 9 | — | — | |||||||||||||||||

| 减值费用 | 4,610 | — | (24,789) | (e) | ||||||||||||||||

可报销的租户费用 | 698 | (7) | — | |||||||||||||||||

财产费用,不包括可报销的租户费用 | 395 | — | (395) | (e) | ||||||||||||||||

基于股票的薪酬费用 | — | — | (7,833) | (e) | ||||||||||||||||

| 经营性物业费用: | — | |||||||||||||||||||

| 酒店费用 | — | — | — | |||||||||||||||||

| 自助仓储费用 | 785 | — | (28) | |||||||||||||||||

| 合并及其他开支 | — | — | 2,322 | (f) | ||||||||||||||||

附属公司的可报销费用 | — | — | — | |||||||||||||||||

| 其他收入和支出 | ||||||||||||||||||||

| 利息支出 | (1,259) | — | 3,106 | (g) | ||||||||||||||||

| 其他损益 | 70 | 5 | (35,820) | (h) | ||||||||||||||||

| 房地产销售收益,净额 | — | — | (11,248) | |||||||||||||||||

| 营业外收入 | (3) | — | — | |||||||||||||||||

| 权益法投资收益: | ||||||||||||||||||||

与我们在CPA的一般合伙权益相关的收入:18-全球 | — | — | — | |||||||||||||||||

| 与合资企业有关的损失 | 2,610 | — | 149 | (i) | ||||||||||||||||

| 与我们在托管计划中的所有权相关的收入 | — | — | (1,948) | |||||||||||||||||

| 所得税拨备 | (386) | (1) | (1,217) | (j) | ||||||||||||||||

| 可归因于非控股权益的净收入 | — | 14 | — | |||||||||||||||||

| 投资于长期运行TM|12 | |||||||

| 资本支出 | |||||

| 租户改善和租赁成本 | |||||

| 改善租户状况 | $ | 2,169 | |||

| 租赁成本 | 490 | ||||

| 租户改善和租赁成本 | 2,659 | ||||

| 维护资本支出 | |||||

| 净租赁物业 | 753 | ||||

| 运营特性 | 61 | ||||

| 维护资本支出 | 814 | ||||

| 合计:租户改善和租赁成本,以及维护资本支出 | $ | 3,473 | |||

| 非维修资本支出 | |||||

| 净租赁物业 | $ | 98 | |||

| 运营特性 | — | ||||

| 非维修资本支出 | $ | 98 | |||

| 其他资本开支 | |||||

| 净租赁物业 | $ | 835 | |||

| 运营特性 | — | ||||

| 其他资本开支 | $ | 835 | |||

| 投资于长期运行TM|13 | |||||||

| 投资于长期运行TM|14 | |||||||

| 合并资产负债表 | |||||

| March 31, 2022 | 2021年12月31日 | ||||||||||

| 资产 | |||||||||||

| 房地产投资: | |||||||||||

土地、建筑物及改善工程(A) | $ | 12,031,896 | $ | 11,875,407 | |||||||

| 直接融资租赁和应收贷款的净投资 | 787,674 | 813,577 | |||||||||

就地租赁无形资产和其他 | 2,397,121 | 2,386,000 | |||||||||

高于市值租金的无形资产 | 837,792 | 843,410 | |||||||||

| 房地产投资 | 16,054,483 | 15,918,394 | |||||||||

累计折旧和摊销(B) | (2,986,676) | (2,889,294) | |||||||||

| 持有待售资产,净额 | — | 8,269 | |||||||||

| 房地产净投资 | 13,067,807 | 13,037,369 | |||||||||

权益法投资(C) | 339,372 | 356,637 | |||||||||

| 现金和现金等价物 | 205,403 | 165,427 | |||||||||

| 应由关联公司支付 | 13,594 | 1,826 | |||||||||

| 其他资产,净额 | 1,043,760 | 1,017,842 | |||||||||

| 商誉 | 899,596 | 901,529 | |||||||||

| 总资产 | $ | 15,569,532 | $ | 15,480,630 | |||||||

| 负债与权益 | |||||||||||

| 债务: | |||||||||||

| 高级无担保票据,净额 | $ | 5,647,833 | $ | 5,701,913 | |||||||

| 无担保循环信贷安排 | 476,085 | 410,596 | |||||||||

| 无担保定期贷款,净额 | 303,138 | 310,583 | |||||||||

| 净额无追索权抵押贷款 | 351,175 | 368,524 | |||||||||

| 债务,净额 | 6,778,231 | 6,791,616 | |||||||||

| 应付账款、应计费用和其他负债 | 565,971 | 572,846 | |||||||||

低于市值的租金和其他无形负债,净额 | 181,236 | 183,286 | |||||||||

| 递延所得税 | 143,208 | 145,572 | |||||||||

| 应付股息 | 206,225 | 203,859 | |||||||||

| 总负债 | 7,874,871 | 7,897,179 | |||||||||

优先股,面值0.001美元,授权股份50,000,000股;未发行 | — | — | |||||||||

普通股,面值0.001美元,授权发行4.5亿股;已发行和已发行股票分别为192,394,960股和190,013,751股 | 192 | 190 | |||||||||

| 额外实收资本 | 10,152,426 | 9,977,686 | |||||||||

| 超出累积收益的分配 | (2,274,619) | (2,224,231) | |||||||||

| 递延赔偿义务 | 57,152 | 49,810 | |||||||||

| 累计其他综合损失 | (242,140) | (221,670) | |||||||||

| 股东权益总额 | 7,693,011 | 7,581,785 | |||||||||

| 非控制性权益 | 1,650 | 1,666 | |||||||||

| 总股本 | 7,694,661 | 7,583,451 | |||||||||

| 负债和权益总额 | $ | 15,569,532 | $ | 15,480,630 | |||||||

| 投资于长期运行TM|15 | |||||||

| 大写 | |||||

| 描述 | 股票 | 股价 | 市场价值 | |||||||||||||||||||||||

| 权益 | ||||||||||||||||||||||||||

| 普通股权益 | 192,394,960 | $ | 80.84 | $ | 15,553,209 | |||||||||||||||||||||

| 优先股权益 | — | |||||||||||||||||||||||||

| 股权总市值 | 15,553,209 | |||||||||||||||||||||||||

未清偿余额(A) | ||||||||||||||||||||||||||

| 按比例计算的债务 | ||||||||||||||||||||||||||

| 无追索权抵押贷款 | 537,031 | |||||||||||||||||||||||||

| 无担保循环信贷安排(2025年2月20日到期) | 476,085 | |||||||||||||||||||||||||

| 无担保定期贷款(2025年2月20日到期) | 303,963 | |||||||||||||||||||||||||

| 优先无担保票据: | ||||||||||||||||||||||||||

| 2024年4月1日到期(美元) | 500,000 | |||||||||||||||||||||||||

| 2024年7月19日到期(欧元) | 555,050 | |||||||||||||||||||||||||

| 2025年2月1日到期(美元) | 450,000 | |||||||||||||||||||||||||

| 2026年4月9日到期(欧元) | 555,050 | |||||||||||||||||||||||||

| 2026年10月1日到期(美元) | 350,000 | |||||||||||||||||||||||||

| 2027年4月15日到期(欧元) | 555,050 | |||||||||||||||||||||||||

| 2028年4月15日到期(欧元) | 555,050 | |||||||||||||||||||||||||

| 2029年7月15日到期(美元) | 325,000 | |||||||||||||||||||||||||

| 2030年6月1日到期(欧元) | 582,803 | |||||||||||||||||||||||||

| 2031年2月1日到期(美元) | 500,000 | |||||||||||||||||||||||||

| 2032年2月1日到期(美元) | 350,000 | |||||||||||||||||||||||||

| 2033年4月1日到期(美元) | 425,000 | |||||||||||||||||||||||||

| 按比例计算的债务总额 | 7,020,082 | |||||||||||||||||||||||||

| 总市值 | $ | 22,573,291 | ||||||||||||||||||||||||

| 为Long RunTM投资|16 | |||||||

| 债务概述 | |||||

| 以美元计价 | 欧元计价 | 其他货币(A) | 总计 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 未清偿余额 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 未结清余额 (单位:美元) | 称重泰德 平均利息 费率 | 未结清余额 (单位:美元) | 称重泰德 平均利息 费率 | 未结清余额 (单位:美元) | 称重泰德 平均利息 费率 | 金额 (单位:美元) | 占总数的百分比 | 称重泰德 平均利息 费率 | 称重泰德 平均到期日(年) | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

无追索权债务(B)(C) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 固定 | $ | 207,185 | 5.3 | % | $ | 72,825 | 3.0 | % | $ | 22,230 | 4.5 | % | $ | 302,240 | 4.3 | % | 4.7 | % | 2.5 | |||||||||||||||||||||||||||||||||||||||||||||||||

| 变量: | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 已交换 | 11,590 | 3.9 | % | 130,469 | 2.2 | % | — | — | % | 142,059 | 2.0 | % | 2.3 | % | 1.8 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 漂浮 | — | — | % | 80,869 | 1.7 | % | — | — | % | 80,869 | 1.1 | % | 1.7 | % | 0.6 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 封顶 | — | — | % | 11,863 | 1.6 | % | — | — | % | 11,863 | 0.2 | % | 1.6 | % | 1.3 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

按比例计算的无追索权债务总额 | 218,775 | 5.3 | % | 296,026 | 2.2 | % | 22,230 | 4.5 | % | 537,031 | 7.6 | % | 3.6 | % | 2.0 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

追索权债务(B)(C) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 固定-高级无担保票据: | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 截止日期为2024年4月1日 | 500,000 | 4.6 | % | — | — | % | — | — | % | 500,000 | 7.1 | % | 4.6 | % | 2.0 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 截止日期为2024年7月19日 | — | — | % | 555,050 | 2.3 | % | — | — | % | 555,050 | 7.9 | % | 2.3 | % | 2.3 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 截止日期为2025年2月1日 | 450,000 | 4.0 | % | — | — | % | — | — | % | 450,000 | 6.4 | % | 4.0 | % | 2.8 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 截止日期为2026年4月9日 | — | — | % | 555,050 | 2.3 | % | — | — | % | 555,050 | 7.9 | % | 2.3 | % | 4.0 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 截止日期为2026年10月1日 | 350,000 | 4.3 | % | — | — | % | — | — | % | 350,000 | 5.0 | % | 4.3 | % | 4.5 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 截止日期为2027年4月15日 | — | — | % | 555,050 | 2.1 | % | — | — | % | 555,050 | 7.9 | % | 2.1 | % | 5.0 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 截止日期为2028年4月15日 | — | — | % | 555,050 | 1.4 | % | — | — | % | 555,050 | 7.9 | % | 1.4 | % | 6.0 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 截止日期为2029年7月15日 | 325,000 | 3.9 | % | — | — | % | — | — | % | 325,000 | 4.6 | % | 3.9 | % | 7.3 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 截止日期为2030年6月1日 | — | — | % | 582,803 | 1.0 | % | — | — | % | 582,803 | 8.3 | % | 1.0 | % | 8.2 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 截止日期为2031年2月1日 | 500,000 | 2.4 | % | — | — | % | — | — | % | 500,000 | 7.1 | % | 2.4 | % | 8.9 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 截止日期为2032年2月1日 | 350,000 | 2.5 | % | — | — | % | — | — | % | 350,000 | 5.0 | % | 2.5 | % | 5.0 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 截止日期为2033年4月1日 | 425,000 | 2.3 | % | — | — | % | — | — | % | 425,000 | 6.1 | % | 2.3 | % | 11.0 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

高级无担保票据合计 | 2,900,000 | 3.4 | % | 2,803,003 | 1.8 | % | — | — | % | 5,703,003 | 81.2 | % | 2.6 | % | 5.5 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

变量: | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

无担保循环信贷安排(2025年2月20日到期)(D) | — | — | % | 283,076 | 0.9 | % | 193,009 | 1.5 | % | 476,085 | 6.8 | % | 1.1 | % | 2.9 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

无担保定期贷款(2025年2月20日到期)(E) | — | — | % | 107,125 | 1.0 | % | 196,838 | 1.7 | % | 303,963 | 4.4 | % | 1.4 | % | 2.9 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

| 追索权债务总额 | 2,900,000 | 3.4 | % | 3,193,204 | 1.7 | % | 389,847 | 1.6 | % | 6,483,051 | 92.4 | % | 2.4 | % | 5.2 | |||||||||||||||||||||||||||||||||||||||||||||||||||||

按比例计算的未偿债务总额 | $ | 3,118,775 | 3.5 | % | $ | 3,489,230 | 1.7 | % | $ | 412,077 | 1.7 | % | $ | 7,020,082 | 100.0 | % | 2.5 | % | 5.2 | |||||||||||||||||||||||||||||||||||||||||||||||||

| 投资于长期运行TM|17 | |||||||

| 债务期限 | |||||

| 房地产 | 债务 | |||||||||||||||||||||||||||||||||||||

物业数量(A) | 加权平均利率 | 未偿余额合计(B)(C) | 未偿余额总额的百分比 | |||||||||||||||||||||||||||||||||||

| 到期日 | ABR(A) | 气球 | ||||||||||||||||||||||||||||||||||||

| 无追索权债务 | ||||||||||||||||||||||||||||||||||||||

| 剩余的2022年 | 6 | $ | 17,908 | 3.8 | % | $ | 71,006 | $ | 73,133 | 1.0 | % | |||||||||||||||||||||||||||

| 2023 | 19 | 35,583 | 3.0 | % | 218,216 | 225,026 | 3.2 | % | ||||||||||||||||||||||||||||||

| 2024 | 30 | 20,630 | 2.8 | % | 106,207 | 115,280 | 1.6 | % | ||||||||||||||||||||||||||||||

| 2025 | 10 | 11,937 | 4.8 | % | 53,596 | 60,731 | 0.9 | % | ||||||||||||||||||||||||||||||

| 2026 | 4 | 8,872 | 6.0 | % | 30,638 | 38,304 | 0.6 | % | ||||||||||||||||||||||||||||||

| 2027 | 1 | — | 4.3 | % | 21,450 | 21,450 | 0.3 | % | ||||||||||||||||||||||||||||||

| 2031 | 1 | 1,004 | 6.0 | % | — | 3,107 | — | % | ||||||||||||||||||||||||||||||

按比例计算的无追索权债务总额 | 71 | $ | 95,934 | 3.6 | % | $ | 501,113 | 537,031 | 7.6 | % | ||||||||||||||||||||||||||||

| 追索权债务 | ||||||||||||||||||||||||||||||||||||||

| 固定-高级无担保票据: | ||||||||||||||||||||||||||||||||||||||

| 2024年4月1日到期(美元) | 4.6 | % | 500,000 | 7.1 | % | |||||||||||||||||||||||||||||||||

| 2024年7月19日到期(欧元) | 2.3 | % | 555,050 | 7.9 | % | |||||||||||||||||||||||||||||||||

| 2025年2月1日到期(美元) | 4.0 | % | 450,000 | 6.4 | % | |||||||||||||||||||||||||||||||||

| 2026年4月9日到期(欧元) | 2.3 | % | 555,050 | 7.9 | % | |||||||||||||||||||||||||||||||||

| 2026年10月1日到期(美元) | 4.3 | % | 350,000 | 5.0 | % | |||||||||||||||||||||||||||||||||

| 2027年4月15日到期(欧元) | 2.1 | % | 555,050 | 7.9 | % | |||||||||||||||||||||||||||||||||

| 2028年4月15日到期(欧元) | 1.4 | % | 555,050 | 7.9 | % | |||||||||||||||||||||||||||||||||

| 2029年7月15日到期(美元) | 3.9 | % | 325,000 | 4.6 | % | |||||||||||||||||||||||||||||||||

| 2030年6月1日到期(欧元) | 1.0 | % | 582,803 | 8.3 | % | |||||||||||||||||||||||||||||||||

| 2031年2月1日到期(美元) | 2.4 | % | 500,000 | 7.1 | % | |||||||||||||||||||||||||||||||||

| 2032年2月1日到期(美元) | 2.5 | % | 350,000 | 5.0 | % | |||||||||||||||||||||||||||||||||

| 2033年4月1日到期(美元) | 2.3 | % | 425,000 | 6.1 | % | |||||||||||||||||||||||||||||||||

| 高级无担保票据合计 | 2.6 | % | 5,703,003 | 81.2 | % | |||||||||||||||||||||||||||||||||

变量: | ||||||||||||||||||||||||||||||||||||||

无担保循环信贷安排(2025年2月20日到期)(D) | 1.1 | % | 476,085 | 6.8 | % | |||||||||||||||||||||||||||||||||

无担保定期贷款(2025年2月20日到期)(E) | 1.4 | % | 303,963 | 4.4 | % | |||||||||||||||||||||||||||||||||

| 追索权债务总额 | 2.4 | % | 6,483,051 | 92.4 | % | |||||||||||||||||||||||||||||||||

| 按比例计算的未偿债务总额 | 2.5 | % | $ | 7,020,082 | 100.0 | % | ||||||||||||||||||||||||||||||||

| 投资长跑TM|18 | |||||||

| 高级无担保票据 | |||||

| 发行人 | 高级无担保票据 | |||||||||||||||||||

| 评级机构 | 额定值 | 展望 | 额定值 | |||||||||||||||||

| 穆迪(Moody‘s) | Baa2 | 正性 | Baa2 | |||||||||||||||||

| 标准普尔 | BBB | 正性 | BBB | |||||||||||||||||

| 圣约 | 公制 | 必填项 | As of Mar. 31, 2022 | |||||||||||||||||

| 对债务的产生的限制 | “总债务”/ “总资产” | ≤ 60% | 38.3% | |||||||||||||||||

| 对有担保债务的产生的限制 | “有担保债务”/ “总资产” | ≤ 40% | 2.0% | |||||||||||||||||

按综合EBITDA计入的债务对年度偿债费用的限制 | “综合EBITDA”/ “年度偿债费用” | ≥ 1.5x | 6.6x | |||||||||||||||||

| 维持未担保资产价值 | “无担保资产”/“无担保债务总额” | ≥ 150% | 244.9% | |||||||||||||||||

| 投资长跑TM|19 | |||||||

| 为Long RunTM投资|20 | |||||||

投资活动--资本投资和承诺(A) | |||||

| 主要交易类型 | 财产类型 | 预计完工/结束日期 | 总广场素材 | 租期(年)(B) | 在截至2022年3月31日的三个月内提供资金 | 截至2022年3月31日的资金总额 | 最大承诺额/总投资额 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 租客 | 位置 | 剩余 | 总计 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

汉高股份公司(Henkel AG&Co.) | 肯塔基州保龄球馆 | 翻新 | 货仓 | Q2 2022 | 不适用 | 15 | $ | 650 | $ | 61,575 | $ | 7,895 | $ | 69,470 | ||||||||||||||||||||||||||||||||||||||||||||||||

前场组 B.V. (d) | 荷兰瓦赫宁根 | 量体裁衣 | 实验室 | Q2 2022 | 65,734 | 20 | 4,262 | 27,046 | 857 | 27,903 | ||||||||||||||||||||||||||||||||||||||||||||||||||||

Ontex BVBA(%d) | 拉多姆斯科,波兰 | 扩展 | 工业 | Q3 2022 | 463,817 | 20 | 4,541 | 4,818 | 20,581 | 25,399 | ||||||||||||||||||||||||||||||||||||||||||||||||||||

Hellweg Die ProFi-Baumärkte GmbH&Co.kg(D) | 各式各样,德国 | 翻新 | 零售 | Q4 2022 | 不适用 | 15 | — | — | 2,331 | 2,331 | ||||||||||||||||||||||||||||||||||||||||||||||||||||

| 国家涂料和用品公司。 | 田纳西州纳什维尔 | 扩展 | 货仓 | Q4 2022 | 13,500 | 17 | — | — | 2,100 | 2,100 | ||||||||||||||||||||||||||||||||||||||||||||||||||||

Coop Danmark A/S(3个物业)(D)(E) | 各式各样,丹麦 | 购买承诺 | 零售 | 五花八门 | 34,089 | 15 | — | — | 10,592 | 10,592 | ||||||||||||||||||||||||||||||||||||||||||||||||||||

| OutFront Media,LLC | 各种,新泽西州 | 量体裁衣 | 户外广告 | 五花八门 | 不适用 | 30 | 2,096 | 4,172 | 137 | 4,309 | ||||||||||||||||||||||||||||||||||||||||||||||||||||

| 预计完工日期2022年总计 | 577,140 | 17 | 11,549 | 97,611 | 44,493 | 142,104 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 查特姆公司 | 田纳西州查塔努加 | 扩展 | 货仓 | Q2 2023 | 120,000 | 10 | — | — | 22,752 | 22,752 | ||||||||||||||||||||||||||||||||||||||||||||||||||||

| 预计完工日期2023年总计 | 120,000 | 10 | — | — | 22,752 | 22,752 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 资本投资和承诺总额 | 697,140 | 16 | $ | 11,549 | $ | 97,611 | $ | 67,245 | $ | 164,856 | ||||||||||||||||||||||||||||||||||||||||||||||||||||

| 投资长跑TM|21 | |||||||

| 投资活动--投资额 | |||||

| 物业类型 | 成交日期/资产完成日期 | 总投资额 | 投资类型 | 租期(年)(A) | 总广场素材 | |||||||||||||||||||||||||||||||||||||||

| 承租人/租赁担保人 | 物业位置 | |||||||||||||||||||||||||||||||||||||||||||

| 1Q22 | ||||||||||||||||||||||||||||||||||||||||||||

| 巴尔坎创新公司。 | 威斯康星州宜人草原 | Industrial | 1月至22日 | $ | 20,024 | 售后回租 | 20 | 175,168 | ||||||||||||||||||||||||||||||||||||

Servicios殡葬纪念馆S.L(26处房产)(B) | 各式各样,西班牙 | Funeral Home | 2月-22日 | 146,364 | 售后回租 | 30 | 370,204 | |||||||||||||||||||||||||||||||||||||

Coop Danmark A/S(8处物业)(B) | 各式各样,丹麦 | Retail | 2月-22日 | 33,976 | 售后回租 | 15 | 121,263 | |||||||||||||||||||||||||||||||||||||

Metra S.p.A.(B) | 加拿大拉瓦尔 | Industrial | 2月-22日 | 21,459 | 售后回租 | 25 | 162,600 | |||||||||||||||||||||||||||||||||||||

Chattem,Inc.(C) | 田纳西州查塔努加 | Warehouse | 3月22日至22日 | 43,198 | 采办 | 7 | 689,450 | |||||||||||||||||||||||||||||||||||||

| Orgill公司 | 德克萨斯州飓风 | Warehouse | 3月22日至22日 | 20,000 | 扩展 | 20 | 427,680 | |||||||||||||||||||||||||||||||||||||

巨无霸食品集团(Jumbo Food Groep B.V.) | 布雷达,荷兰 | 货仓 | 3月22日至22日 | 4,721 | 扩展 | 14 | 41,893 | |||||||||||||||||||||||||||||||||||||

| 年初迄今合计 | 289,742 | 23 | 1,988,258 | |||||||||||||||||||||||||||||||||||||||||

| 物业类型 | 在本季度内提供资金 | 年初至今已获资助 | 预计资金完成日期 | 资金总额 | 最大承诺 | |||||||||||||||||||||||||||||||||||||||

| 描述 | 物业位置 | |||||||||||||||||||||||||||||||||||||||||||

| 建设贷款 | ||||||||||||||||||||||||||||||||||||||||||||

拉斯维加斯大道和哈蒙大道零售综合体的西南角(D) | 拉斯维加斯,NV | 零售 | $ | 17,960 | $ | 17,960 | Q4 2022 | $ | 121,674 | $ | 224,914 | |||||||||||||||||||||||||||||||||

| 总计 | 17,960 | |||||||||||||||||||||||||||||||||||||||||||

| 年初至今总投资额 | $ | 307,702 | ||||||||||||||||||||||||||||||||||||||||||

| 投资长跑TM|22 | |||||||

| 投资活动--处置 | |||||

| 承租人/租赁担保人 | 物业位置 | 销售总价 | 截止日期 | 物业类型 | 总广场素材 | |||||||||||||||||||||||||||

| 1Q22 | ||||||||||||||||||||||||||||||||

| 空置 | 密西西比州弗洛拉 | $ | 5,500 | 1月至22日 | Warehouse | 102,498 | ||||||||||||||||||||||||||

| 巴诺律师事务所 | 马萨诸塞州布伦特里 | 13,800 | 2月-22日 | Retail | 19,661 | |||||||||||||||||||||||||||

Pendragon PLC(3个特性)(A) | Ardrossan,Blackpool和Stourbridge,英国 | 3,234 | 3月22日至22日 | Retail | 36,199 | |||||||||||||||||||||||||||

| 空置 | 安克雷奇,亚肯色州 | 4,075 | 3月22日至22日 | Warehouse | 40,512 | |||||||||||||||||||||||||||

| 年初至今的总资产处置 | $ | 26,609 | 198,870 | |||||||||||||||||||||||||||||

| 投资于长期运行TM|23 | |||||||

| 合资企业 | |||||

| 合资企业或合资企业(主租户) | 合资伙伴关系 | 整合 | 按比例(A) | |||||||||||||||||||||||||||||||||||

| 合伙人 | WPC% | 未偿债务(B) | ABR | 未偿债务(C) | ABR | |||||||||||||||||||||||||||||||||

未合并的合资企业(权益法投资)(D) | ||||||||||||||||||||||||||||||||||||||

千里卫子(Kesko Senukai) | 第三方 | 70.00% | $ | 112,023 | $ | 14,566 | $ | 78,416 | $ | 10,196 | ||||||||||||||||||||||||||||

| 国营农场互助汽车保险公司。 | 注册会计师:18-全球 | 50.00% | 72,800 | 8,152 | 36,400 | 4,076 | ||||||||||||||||||||||||||||||||

Pekao银行(E) | 注册会计师:18-全球 | 50.00% | 51,429 | 8,929 | 25,715 | 4,464 | ||||||||||||||||||||||||||||||||

将S?RCO应用为(E) | 注册会计师:18-全球 | 49.00% | 40,924 | 4,839 | 20,053 | 2,371 | ||||||||||||||||||||||||||||||||

Fortenova Grupa D.D.(E) | 注册会计师:18-全球 | 20.00% | 16,009 | 3,454 | 3,202 | 691 | ||||||||||||||||||||||||||||||||

| 未合并的合资企业总数 | 293,185 | 39,940 | 163,786 | 21,798 | ||||||||||||||||||||||||||||||||||

合并的合资企业 | ||||||||||||||||||||||||||||||||||||||

| 麦考伊-罗克福德公司 | 第三方 | 90.00% | — | 917 | — | 826 | ||||||||||||||||||||||||||||||||

| 合并后的合资企业总数 | — | 917 | — | 826 | ||||||||||||||||||||||||||||||||||

未合并和合并的合资企业总数 | $ | 293,185 | $ | 40,857 | $ | 163,786 | $ | 22,624 | ||||||||||||||||||||||||||||||

| 投资于长期运行TM|24 | |||||||

| 十大租户 | |||||

| 承租人/租赁担保人 | 描述 | 物业数量 | ABR | ABR% | 加权平均租赁年限(年) | |||||||||||||||||||||||||||

| U-远程移动合作伙伴公司和水星合作伙伴公司,LP | 净租赁在美国的自助存储物业。 | 78 | $ | 38,751 | 3.1 | % | 2.1 | |||||||||||||||||||||||||

安达卢西亚(A)州 | 西班牙的政府办公物业 | 70 | 30,465 | 2.4 | % | 12.7 | ||||||||||||||||||||||||||

Hellweg Die ProFi-Baumärkte GmbH&Co.KG(A) | 德国的DIY零售物业 | 35 | 28,361 | 2.3 | % | 14.9 | ||||||||||||||||||||||||||

Metro Cash&Carry Italia S.p.A.(A) | 意大利和德国的企业对企业批发店 | 20 | 28,313 | 2.2 | % | 6.5 | ||||||||||||||||||||||||||

欧倍德集团(A) | 波兰的DIY零售物业 | 26 | 22,994 | 1.8 | % | 8.4 | ||||||||||||||||||||||||||

| Extra Space存储公司 | 净租赁在美国的自助存储物业。 | 27 | 22,957 | 1.8 | % | 22.1 | ||||||||||||||||||||||||||

Pendragon PLC(A) | 英国的汽车经销商 | 66 | 22,607 | 1.8 | % | 12.7 | ||||||||||||||||||||||||||

| 万豪集团 | 净租赁在美国的酒店物业。 | 18 | 21,350 | 1.7 | % | 1.8 | ||||||||||||||||||||||||||

| 高级汽车零部件公司 | 在美国的分销设施 | 29 | 19,851 | 1.6 | % | 10.8 | ||||||||||||||||||||||||||

| 诺德·安格利亚教育公司 | 美国的K-12私立学校 | 3 | 19,473 | 1.5 | % | 21.5 | ||||||||||||||||||||||||||

总计(B) | 372 | $ | 255,122 | 20.2 | % | 10.7 | ||||||||||||||||||||||||||

| 为Long RunTM投资|25 | |||||||

| 按物业类型进行多元化经营 | |||||

| 净租赁投资组合合计 | ||||||||||||||||||||||||||

| 财产类型 | ABR | ABR% | 平方英尺(A) | 平方英尺% | ||||||||||||||||||||||

| 美国 | ||||||||||||||||||||||||||

| 工业 | $ | 253,718 | 20.1 | % | 44,299 | 28.2 | % | |||||||||||||||||||

| 货仓 | 180,914 | 14.3 | % | 37,557 | 23.8 | % | ||||||||||||||||||||

| 办公室 | 151,545 | 12.0 | % | 9,714 | 6.2 | % | ||||||||||||||||||||

零售业(B) | 45,451 | 3.6 | % | 2,903 | 1.8 | % | ||||||||||||||||||||

| 自存储(净租赁) | 61,708 | 4.9 | % | 5,810 | 3.7 | % | ||||||||||||||||||||

其他(C) | 103,524 | 8.2 | % | 5,414 | 3.5 | % | ||||||||||||||||||||

| 美国合计 | 796,860 | 63.1 | % | 105,697 | 67.2 | % | ||||||||||||||||||||

| 国际 | ||||||||||||||||||||||||||

| 工业 | 72,409 | 5.7 | % | 10,260 | 6.5 | % | ||||||||||||||||||||

| 货仓 | 119,335 | 9.5 | % | 18,365 | 11.7 | % | ||||||||||||||||||||

| 办公室 | 91,307 | 7.2 | % | 6,336 | 4.0 | % | ||||||||||||||||||||

零售业(B) | 175,815 | 13.9 | % | 16,340 | 10.4 | % | ||||||||||||||||||||

| 自存储(净租赁) | — | — | % | — | — | % | ||||||||||||||||||||

其他(C) | 7,227 | 0.6 | % | 370 | 0.2 | % | ||||||||||||||||||||

| 国际合计 | 466,093 | 36.9 | % | 51,671 | 32.8 | % | ||||||||||||||||||||

| 总计 | ||||||||||||||||||||||||||

| 工业 | 326,127 | 25.8 | % | 54,559 | 34.7 | % | ||||||||||||||||||||

| 货仓 | 300,249 | 23.8 | % | 55,922 | 35.5 | % | ||||||||||||||||||||

| 办公室 | 242,852 | 19.2 | % | 16,050 | 10.2 | % | ||||||||||||||||||||

零售业(B) | 221,266 | 17.5 | % | 19,243 | 12.2 | % | ||||||||||||||||||||

| 自存储(净租赁) | 61,708 | 4.9 | % | 5,810 | 3.7 | % | ||||||||||||||||||||

其他(C) | 110,751 | 8.8 | % | 5,784 | 3.7 | % | ||||||||||||||||||||

总计(%d) | $ | 1,262,953 | 100.0 | % | 157,368 | 100.0 | % | |||||||||||||||||||

| 投资长线TM|26 | |||||||

| 按租户行业划分的多元化经营 | |||||

| 净租赁投资组合合计 | ||||||||||||||||||||||||||

行业类型 | ABR | ABR% | 平方英尺 | 平方英尺% | ||||||||||||||||||||||

零售店(甲) | $ | 272,676 | 21.6 | % | 34,127 | 21.7 | % | |||||||||||||||||||

| 消费者服务 | 108,941 | 8.6 | % | 8,092 | 5.1 | % | ||||||||||||||||||||

| 汽车 | 80,974 | 6.4 | % | 12,310 | 7.8 | % | ||||||||||||||||||||

| 饮料和食品 | 79,467 | 6.3 | % | 10,182 | 6.5 | % | ||||||||||||||||||||

| 杂货 | 73,081 | 5.8 | % | 7,756 | 4.9 | % | ||||||||||||||||||||

| 货运业 | 63,939 | 5.1 | % | 9,491 | 6.0 | % | ||||||||||||||||||||

| 医疗保健和制药 | 60,000 | 4.8 | % | 5,372 | 3.4 | % | ||||||||||||||||||||

| 建筑与建筑 | 50,964 | 4.0 | % | 9,077 | 5.8 | % | ||||||||||||||||||||

| 商业服务 | 48,092 | 3.8 | % | 4,018 | 2.5 | % | ||||||||||||||||||||

| 资本设备 | 44,679 | 3.5 | % | 7,387 | 4.7 | % | ||||||||||||||||||||

| 耐用消费品 | 44,568 | 3.5 | % | 10,276 | 6.5 | % | ||||||||||||||||||||

| 酒店与休闲 | 42,100 | 3.3 | % | 2,214 | 1.4 | % | ||||||||||||||||||||

| 容器、包装和玻璃 | 40,121 | 3.2 | % | 6,713 | 4.3 | % | ||||||||||||||||||||

| 主权与公共财政 | 40,082 | 3.2 | % | 3,241 | 2.1 | % | ||||||||||||||||||||

| 高科技产业 | 31,275 | 2.5 | % | 3,315 | 2.1 | % | ||||||||||||||||||||

| 保险 | 26,114 | 2.1 | % | 1,749 | 1.1 | % | ||||||||||||||||||||

| 银行业 | 19,625 | 1.6 | % | 1,216 | 0.8 | % | ||||||||||||||||||||

| 非耐用消费品 | 17,710 | 1.4 | % | 5,940 | 3.8 | % | ||||||||||||||||||||

| 航空航天与国防 | 15,791 | 1.3 | % | 1,358 | 0.9 | % | ||||||||||||||||||||

| 金属 | 15,376 | 1.2 | % | 3,124 | 2.0 | % | ||||||||||||||||||||

| 电信 | 15,152 | 1.2 | % | 1,479 | 0.9 | % | ||||||||||||||||||||

| 化学品、塑料和橡胶 | 14,372 | 1.1 | % | 1,853 | 1.2 | % | ||||||||||||||||||||

| 媒体:广播和订阅 | 13,227 | 1.0 | % | 784 | 0.5 | % | ||||||||||||||||||||

| 批发 | 12,988 | 1.0 | % | 2,005 | 1.3 | % | ||||||||||||||||||||

其他(B) | 31,639 | 2.5 | % | 4,289 | 2.7 | % | ||||||||||||||||||||

总计(C) | $ | 1,262,953 | 100.0 | % | 157,368 | 100.0 | % | |||||||||||||||||||

| 投资长线TM|27 | |||||||

| 按地域划分的多元化 | |||||

| 净租赁投资组合合计 | ||||||||||||||||||||||||||

| 区域 | ABR | ABR% | 平方英尺(A) | 平方英尺% | ||||||||||||||||||||||

| 美国 | ||||||||||||||||||||||||||

| 南 | ||||||||||||||||||||||||||

| Texas | $ | 104,269 | 8.2 | % | 11,869 | 7.6 | % | |||||||||||||||||||

| Florida | 52,074 | 4.1 | % | 4,456 | 2.8 | % | ||||||||||||||||||||

| Georgia | 24,737 | 2.0 | % | 3,512 | 2.2 | % | ||||||||||||||||||||

| Tennessee | 24,072 | 1.9 | % | 3,980 | 2.5 | % | ||||||||||||||||||||

| Alabama | 18,456 | 1.5 | % | 3,085 | 2.0 | % | ||||||||||||||||||||

其他(B) | 15,236 | 1.2 | % | 2,254 | 1.4 | % | ||||||||||||||||||||

| 全南 | 238,844 | 18.9 | % | 29,156 | 18.5 | % | ||||||||||||||||||||

| 中西部 | ||||||||||||||||||||||||||

| Illinois | 60,434 | 4.8 | % | 8,328 | 5.3 | % | ||||||||||||||||||||

| Minnesota | 32,478 | 2.6 | % | 3,225 | 2.0 | % | ||||||||||||||||||||

| Indiana | 26,525 | 2.1 | % | 4,734 | 3.0 | % | ||||||||||||||||||||

| Ohio | 18,368 | 1.4 | % | 3,921 | 2.5 | % | ||||||||||||||||||||

| Wisconsin | 17,225 | 1.4 | % | 3,420 | 2.2 | % | ||||||||||||||||||||

| Michigan | 15,194 | 1.2 | % | 2,599 | 1.7 | % | ||||||||||||||||||||

其他(B) | 32,668 | 2.6 | % | 5,073 | 3.2 | % | ||||||||||||||||||||

| 合计中西部 | 202,892 | 16.1 | % | 31,300 | 19.9 | % | ||||||||||||||||||||

| 东 | ||||||||||||||||||||||||||

| 北卡罗来纳州 | 36,174 | 2.9 | % | 8,098 | 5.2 | % | ||||||||||||||||||||

| 宾夕法尼亚州 | 31,079 | 2.4 | % | 3,673 | 2.3 | % | ||||||||||||||||||||

| New Jersey | 22,953 | 1.8 | % | 1,235 | 0.8 | % | ||||||||||||||||||||

| 马萨诸塞州 | 21,964 | 1.7 | % | 1,387 | 0.9 | % | ||||||||||||||||||||

| New York | 18,881 | 1.5 | % | 2,221 | 1.4 | % | ||||||||||||||||||||

| 南卡罗来纳州 | 14,850 | 1.2 | % | 4,088 | 2.6 | % | ||||||||||||||||||||

其他(B) | 47,714 | 3.8 | % | 8,009 | 5.1 | % | ||||||||||||||||||||

| 总东区 | 193,615 | 15.3 | % | 28,711 | 18.3 | % | ||||||||||||||||||||

| 西 | ||||||||||||||||||||||||||

| 加利福尼亚 | 68,666 | 5.4 | % | 6,445 | 4.1 | % | ||||||||||||||||||||

| 亚利桑那州 | 29,985 | 2.4 | % | 3,365 | 2.1 | % | ||||||||||||||||||||

其他(B) | 62,858 | 5.0 | % | 6,720 | 4.3 | % | ||||||||||||||||||||

| 全部西部 | 161,509 | 12.8 | % | 16,530 | 10.5 | % | ||||||||||||||||||||

| 美国合计 | 796,860 | 63.1 | % | 105,697 | 67.2 | % | ||||||||||||||||||||

| 国际 | ||||||||||||||||||||||||||

| Spain | 64,573 | 5.1 | % | 5,078 | 3.2 | % | ||||||||||||||||||||

| Germany | 60,910 | 4.8 | % | 6,440 | 4.1 | % | ||||||||||||||||||||

| Poland | 59,059 | 4.7 | % | 7,959 | 5.1 | % | ||||||||||||||||||||

| 英国 | 57,878 | 4.6 | % | 5,062 | 3.2 | % | ||||||||||||||||||||

| 荷兰 | 55,719 | 4.4 | % | 6,990 | 4.4 | % | ||||||||||||||||||||

| Italy | 26,625 | 2.1 | % | 2,386 | 1.5 | % | ||||||||||||||||||||

| France | 20,138 | 1.6 | % | 1,685 | 1.1 | % | ||||||||||||||||||||

| Denmark | 19,464 | 1.5 | % | 2,681 | 1.7 | % | ||||||||||||||||||||

| Croatia | 17,084 | 1.4 | % | 1,726 | 1.1 | % | ||||||||||||||||||||

| Canada | 15,246 | 1.2 | % | 2,376 | 1.5 | % | ||||||||||||||||||||

其他(C) | 69,397 | 5.5 | % | 9,288 | 5.9 | % | ||||||||||||||||||||

| 国际合计 | 466,093 | 36.9 | % | 51,671 | 32.8 | % | ||||||||||||||||||||

总计(%d) | $ | 1,262,953 | 100.0 | % | 157,368 | 100.0 | % | |||||||||||||||||||

| 投资长线TM|28 | |||||||

| 合约租金加幅 | |||||

| 净租赁投资组合合计 | ||||||||||||||||||||||||||

| 租金调整措施 | ABR | ABR% | 平方英尺 | 平方英尺% | ||||||||||||||||||||||

| (不设上限)CPI | $ | 478,904 | 37.9 | % | 53,515 | 34.0 | % | |||||||||||||||||||

| 基于CPI的 | 259,279 | 20.5 | % | 33,430 | 21.3 | % | ||||||||||||||||||||

| 与CPI挂钩 | 738,183 | 58.4 | % | 86,945 | 55.3 | % | ||||||||||||||||||||

| 固定 | 467,353 | 37.1 | % | 64,218 | 40.8 | % | ||||||||||||||||||||

其他(A) | 49,350 | 3.9 | % | 3,373 | 2.1 | % | ||||||||||||||||||||

| 无 | 8,067 | 0.6 | % | 471 | 0.3 | % | ||||||||||||||||||||

| 空置 | — | — | % | 2,361 | 1.5 | % | ||||||||||||||||||||

总计(B) | $ | 1,262,953 | 100.0 | % | 157,368 | 100.0 | % | |||||||||||||||||||

| 投资长线TM|29 | |||||||

| 同店分析 | |||||

| ABR | |||||||||||||||||||||||

| 自.起 | |||||||||||||||||||||||

| Mar. 31, 2022 | Mar. 31, 2021 | 增加 | 增加百分比 | ||||||||||||||||||||

| 财产类型 | |||||||||||||||||||||||

| 工业 | $ | 289,092 | $ | 281,049 | $ | 8,043 | 2.9 | % | |||||||||||||||

| 货仓 | 253,208 | 246,355 | 6,853 | 2.8 | % | ||||||||||||||||||

| 办公室 | 229,831 | 225,310 | 4,521 | 2.0 | % | ||||||||||||||||||

零售业(A) | 195,870 | 189,778 | 6,092 | 3.2 | % | ||||||||||||||||||

| 自存储(净租赁) | 61,711 | 59,441 | 2,270 | 3.8 | % | ||||||||||||||||||

其他(B) | 88,763 | 87,125 | 1,638 | 1.9 | % | ||||||||||||||||||

| 总计 | $ | 1,118,475 | $ | 1,089,058 | $ | 29,417 | 2.7 | % | |||||||||||||||

| 租金调整措施 | |||||||||||||||||||||||

| (不设上限)CPI | $ | 450,128 | $ | 435,761 | $ | 14,367 | 3.3 | % | |||||||||||||||

| 基于CPI的 | 226,406 | 221,178 | 5,228 | 2.4 | % | ||||||||||||||||||

| 与CPI挂钩 | 676,534 | 656,939 | 19,595 | 3.0 | % | ||||||||||||||||||

| 固定 | 385,813 | 378,261 | 7,552 | 2.0 | % | ||||||||||||||||||

其他(C) | 48,315 | 46,045 | 2,270 | 4.9 | % | ||||||||||||||||||

| 无 | 7,813 | 7,813 | — | — | % | ||||||||||||||||||

| 总计 | $ | 1,118,475 | $ | 1,089,058 | $ | 29,417 | 2.7 | % | |||||||||||||||

| 地理学 | |||||||||||||||||||||||

| 美国 | $ | 708,706 | $ | 691,553 | $ | 17,153 | 2.5 | % | |||||||||||||||

| 欧洲 | 388,097 | 376,507 | 11,590 | 3.1 | % | ||||||||||||||||||

其他国际(D) | 21,672 | 20,998 | 674 | 3.2 | % | ||||||||||||||||||

| 总计 | $ | 1,118,475 | $ | 1,089,058 | $ | 29,417 | 2.7 | % | |||||||||||||||

| 同一家商店产品组合摘要 | |||||||||||||||||||||||

| 物业数量 | 1,180 | ||||||||||||||||||||||

| 平方英尺(以千为单位) | 134,298 | ||||||||||||||||||||||

| 投资长跑TM|30 | |||||||

| 同店按比例计算租金收入 | |||||||||||||||||||||||

| 截至三个月 | |||||||||||||||||||||||

| Mar. 31, 2022 | Mar. 31, 2021 | 增加 | 增加百分比 | ||||||||||||||||||||

| 财产类型 | |||||||||||||||||||||||

| 工业 | $ | 72,451 | $ | 71,047 | $ | 1,404 | 2.0 | % | |||||||||||||||

| 货仓 | 63,897 | 61,393 | 2,504 | 4.1 | % | ||||||||||||||||||

| 办公室 | 60,704 | 60,585 | 119 | 0.2 | % | ||||||||||||||||||

零售业(A) | 48,689 | 45,717 | 2,972 | 6.5 | % | ||||||||||||||||||

| 自存储(净租赁) | 15,023 | 14,777 | 246 | 1.7 | % | ||||||||||||||||||

其他(B) | 23,410 | 23,981 | (571) | (2.4) | % | ||||||||||||||||||

| 总计 | $ | 284,174 | $ | 277,500 | $ | 6,674 | 2.4 | % | |||||||||||||||

| 租金调整措施 | |||||||||||||||||||||||

| (不设上限)CPI | $ | 113,812 | $ | 108,493 | $ | 5,319 | 4.9 | % | |||||||||||||||

| 基于CPI的 | 58,316 | 58,044 | 272 | 0.5 | % | ||||||||||||||||||

| 与CPI挂钩 | 172,128 | 166,537 | 5,591 | 3.4 | % | ||||||||||||||||||

| 固定 | 98,586 | 97,705 | 881 | 0.9 | % | ||||||||||||||||||

其他(C) | 11,659 | 11,457 | 202 | 1.8 | % | ||||||||||||||||||

| 无 | 1,801 | 1,801 | — | — | % | ||||||||||||||||||

| 总计 | $ | 284,174 | $ | 277,500 | $ | 6,674 | 2.4 | % | |||||||||||||||

| 地理学 | |||||||||||||||||||||||

| 美国 | $ | 179,847 | $ | 178,850 | $ | 997 | 0.6 | % | |||||||||||||||

| 欧洲 | 98,239 | 92,730 | 5,509 | 5.9 | % | ||||||||||||||||||

其他国际(D) | 6,088 | 5,920 | 168 | 2.8 | % | ||||||||||||||||||

| 总计 | $ | 284,174 | $ | 277,500 | $ | 6,674 | 2.4 | % | |||||||||||||||

| 同一家商店产品组合摘要 | |||||||||||||||||||||||

| 物业数量 | 1,196 | ||||||||||||||||||||||

| 平方英尺(以千为单位) | 140,036 | ||||||||||||||||||||||

| 投资长线TM|31 | |||||||

| 截至三个月 | |||||||||||

| Mar. 31, 2022 | Mar. 31, 2021 | ||||||||||

| 综合租赁收入 | |||||||||||

| 租赁总收入--如报告所示 | $ | 307,725 | $ | 284,665 | |||||||

| 直接融资租赁收入和应收贷款 | 18,379 | 17,742 | |||||||||

| 减去:可偿还的租户费用-如报告所示 | (16,960) | (15,758) | |||||||||

| 减去:应收担保贷款收入 | (1,150) | (642) | |||||||||

| 307,994 | 286,007 | ||||||||||

| 对房地产合资企业按比例拥有的调整: | |||||||||||

| 新增:权益法投资调整的按比例份额 | 5,669 | 3,901 | |||||||||

| 减去:非控股权益的按比例调整份额 | (22) | (22) | |||||||||

| 5,647 | 3,879 | ||||||||||

| 按比例调整非现金项目: | |||||||||||

| 新增:高于和低于市场租金无形租赁摊销 | 11,004 | 12,115 | |||||||||

| 减去:直线和其他租赁和融资调整 | (10,847) | (8,751) | |||||||||

| 减去:按比例调整所有权 | 29 | 14 | |||||||||

| 186 | 3,378 | ||||||||||

调整以使(I)自2021年1月1日以来未连续拥有的财产正常化和(Ii)上一年季度的恒定货币列报(E) | (29,653) | (15,764) | |||||||||

| 同店按比例计算租金收入 | $ | 284,174 | $ | 277,500 | |||||||

| 投资于长期运行TM|32 | |||||||

| 租赁活动 | |||||

租约续期和延期(A) | 预期租户改善(2000美元) | 租赁佣金(2000美元) | ||||||||||||||||||||||||||||||||||||||||||||||||

| ABR | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 财产类型 | 平方英尺 | 租约数目 | 上一份租约(2000美元) | 新租约(2000美元)(B) | 夺回租金 | 递增租期 | ||||||||||||||||||||||||||||||||||||||||||||

| 工业 | 315,252 | 1 | $ | 819 | $ | 819 | 100.0 | % | $ | — | $ | — | 5.0年 | |||||||||||||||||||||||||||||||||||||

| 货仓 | 156,842 | 1 | 2,505 | 2,505 | 100.0 | % | — | 209 | 9.0年 | |||||||||||||||||||||||||||||||||||||||||

| 办公室 | — | — | — | — | — | % | — | — | 不适用 | |||||||||||||||||||||||||||||||||||||||||

零售业(C) | 842,752 | 32 | 12,271 | 12,271 | 100.0 | % | — | — | 10.8年 | |||||||||||||||||||||||||||||||||||||||||

| 自存储(净租赁) | — | — | — | — | — | % | — | — | 不适用 | |||||||||||||||||||||||||||||||||||||||||

| 其他 | — | — | — | — | — | % | — | — | 不适用 | |||||||||||||||||||||||||||||||||||||||||

总计/加权平均值(D) | 1,314,846 | 34 | $ | 15,595 | $ | 15,595 | 100.0 | % | $ | — | $ | 209 | 10.2年 | |||||||||||||||||||||||||||||||||||||

| 第一季度摘要 | ||||||||||||||||||||||||||||||||||||||||||||||||||

先前租赁ABR(占总投资组合的百分比) | 1.2 | % | ||||||||||||||||||||||||||||||||||||||||||||||||

| 新租约 | 预期租户改善(2000美元) | 租赁佣金(2000美元) | ||||||||||||||||||||||||||||||||||||

| ABR | ||||||||||||||||||||||||||||||||||||||

| 财产类型 | 平方英尺 | 租约数目 | 新租约(2000美元)(B) | 新租期 | ||||||||||||||||||||||||||||||||||

| 工业 | — | — | $ | — | $ | — | $ | — | 不适用 | |||||||||||||||||||||||||||||

| 货仓 | 72,308 | 1 | 564 | 33 | 387 | 10.3年 | ||||||||||||||||||||||||||||||||

| 办公室 | — | — | — | — | — | 不适用 | ||||||||||||||||||||||||||||||||

| 零售 | — | — | — | — | — | 不适用 | ||||||||||||||||||||||||||||||||

| 自存储(净租赁) | — | — | — | — | — | 不适用 | ||||||||||||||||||||||||||||||||

| 其他 | — | — | — | — | — | 不适用 | ||||||||||||||||||||||||||||||||

总计/加权平均值(E) | 72,308 | 1 | $ | 564 | $ | 33 | $ | 387 | 10.3年 | |||||||||||||||||||||||||||||

| 投资长线TM|33 | |||||||

| 租约期满 | |||||

租约期满年份(A) | 即将到期的租契数目 | 租约即将届满的租户数目 | ABR | ABR% | 平方英尺 | 平方英尺% | ||||||||||||||||||||||||||||||||

| 剩余的2022年 | 25 | 19 | $ | 24,465 | 1.9 | % | 1,587 | 1.0 | % | |||||||||||||||||||||||||||||

2023 (b) | 34 | 29 | 48,340 | 3.8 | % | 5,187 | 3.3 | % | ||||||||||||||||||||||||||||||

2024 (c) | 44 | 38 | 96,381 | 7.6 | % | 12,401 | 7.9 | % | ||||||||||||||||||||||||||||||

| 2025 | 51 | 30 | 60,040 | 4.8 | % | 7,116 | 4.5 | % | ||||||||||||||||||||||||||||||

| 2026 | 41 | 29 | 58,300 | 4.6 | % | 8,248 | 5.2 | % | ||||||||||||||||||||||||||||||

| 2027 | 58 | 34 | 85,309 | 6.8 | % | 8,895 | 5.7 | % | ||||||||||||||||||||||||||||||

| 2028 | 42 | 24 | 63,359 | 5.0 | % | 5,572 | 3.5 | % | ||||||||||||||||||||||||||||||

| 2029 | 50 | 23 | 55,590 | 4.4 | % | 6,702 | 4.3 | % | ||||||||||||||||||||||||||||||

| 2030 | 27 | 23 | 65,025 | 5.2 | % | 5,520 | 3.5 | % | ||||||||||||||||||||||||||||||

| 2031 | 33 | 17 | 64,767 | 5.1 | % | 8,055 | 5.1 | % | ||||||||||||||||||||||||||||||

| 2032 | 40 | 20 | 54,239 | 4.3 | % | 7,227 | 4.6 | % | ||||||||||||||||||||||||||||||

| 2033 | 28 | 22 | 76,691 | 6.1 | % | 10,158 | 6.5 | % | ||||||||||||||||||||||||||||||

| 2034 | 47 | 15 | 75,574 | 6.0 | % | 7,765 | 4.9 | % | ||||||||||||||||||||||||||||||

| 2035 | 14 | 14 | 26,919 | 2.1 | % | 4,906 | 3.1 | % | ||||||||||||||||||||||||||||||

| 此后(>2035) | 261 | 104 | 407,954 | 32.3 | % | 55,668 | 35.4 | % | ||||||||||||||||||||||||||||||

| 空置 | — | — | — | — | % | 2,361 | 1.5 | % | ||||||||||||||||||||||||||||||

总计(%d) | 795 | $ | 1,262,953 | 100.0 | % | 157,368 | 100.0 | % | ||||||||||||||||||||||||||||||

| 投资长跑TM|34 | |||||||

| 为长线投资TM|35 | |||||||

| 精选信息和费用汇总-管理计划 | |||||

| 注册会计师:18-全球 | CESh | 总计 | |||||||||||||||

| 精选信息 | |||||||||||||||||

| 一般信息 | |||||||||||||||||

| 已设立的年份 | 2013 | 2016 | |||||||||||||||

AUM-当前季度(A) | $ | 2,465,532 | $ | 183,244 | $ | 2,648,776 | |||||||||||

| 净租赁AUM-本季度 | $ | 1,569,722 | $ | 121,807 | $ | 1,691,529 | |||||||||||

筹款状况 | 关着的不营业的 | 关着的不营业的 | |||||||||||||||

| 投资组合 | |||||||||||||||||

| 投资类型 | 净租赁/多元化房地产投资信托基金 | 学生公寓 | |||||||||||||||

| 运营物业的数量 | 66 | — | |||||||||||||||

| 净租赁房产数量 | 52 | 3 | |||||||||||||||

正在进行的定制项目数量 | 3 | 1 | |||||||||||||||

租户数量--净租赁物业 | 47 | 1 | |||||||||||||||

| 平方英尺--净租赁物业 | 10,350 | 367 | |||||||||||||||

入住率(B) | 99.4 | % | 100.0 | % | |||||||||||||

| 资产负债表(账面价值) | |||||||||||||||||

| 总资产 | $ | 2,145,447 | $ | 192,717 | |||||||||||||

| 债务总额 | $ | 1,179,301 | $ | 69,116 | |||||||||||||

| 总债务/总资产 | 55.0 | % | 35.9 | % | |||||||||||||

| 费用汇总 | |||||||||||||||||

| 资产管理费 | |||||||||||||||||

| 资产管理费(平均AUM的百分比,每年) | 0.50% (c) | 1.00% (d) | |||||||||||||||

| 平均AUM(本季度和上一季度) | $ | 2,486,663 | $ | 206,214 | $ | 2,692,877 | |||||||||||

| 资产管理收入--本季度 | $ | 3,058 | $ | 362 | $ | 3,420 | |||||||||||

经营合伙权益(E) | |||||||||||||||||

| 经营合伙企业权益(占可用现金的百分比) | 10.00% | 不适用 | |||||||||||||||

| 管理方案中权益法投资的收益(利润、利息)--本季度 | $ | 2,587 | 不适用 | $ | 2,587 | ||||||||||||

| 投资长线TM|36 | |||||||

| 托管计划的未来流动性考虑事项摘要 | |||||

| 一般清算准则 | |||||||||||

注册会计师:18-全球(A) | CESh | ||||||||||

| 时间框架 | 自2015年首次公开募股结束七周年后开始 | 从2016年提高最低发行额后的五年开始 | |||||||||

| 后端费用和利息 | |||||||||||

《注册会计师》:18--全球(A)(B) | CESh | ||||||||||

| 处置费 | 相当于(I)支付经纪佣金的50%或(Ii)物业合同销售价格的3%中的较少者。(C) | 不适用 | |||||||||

| 产权处置收益中的利息 | 特别普通合伙人权益,有权通过某些流动性事件或分配,获得出售、交换或以其他方式处置经营合伙企业剩余资产的净收益的最高15%的分配,以及6%的优先回报率。 | 可用现金(定义见“主要条款”),在本协议规定的任何其他限制的规限下,最初将按各自的出资比例在有限合伙人和普通合伙人之间按与其附带权益相关的比例进行分配和分配。(D) | |||||||||

| 购买特别GP权益 | 以(I)最后完成财政年度的5.0x分派及(Ii)从估值点至2025年3月的预期未来分派的折现值较小者,以独立第三方估值公司用以厘定最新评估的贴现率计算。 | 不适用 | |||||||||

| 与股份所有权有关的分配 | 截至2022年3月31日的拥有率为5.7% | 截至2022年3月31日的所有权为2.4% | |||||||||

| 投资长跑TM|37 | |||||||

| 投资长线TM|38 | |||||||

| 归一化比例现金噪声 | |||||

| 截至2022年3月31日的三个月 | |||||

| 综合租赁收入 | |||||

| 租赁总收入--如报告所示 | $ | 307,725 | |||

| 直接融资租赁收入和应收贷款 | 18,379 | ||||

| 减去:应收担保贷款收入 | (1,150) | ||||

| 减去:合并的可偿还和不可偿还的财产费用 | |||||

| 可报销的财产费用--如报告所述 | 16,960 | ||||

| 不可报销的财产费用--如报告所述 | 13,779 | ||||

| 294,215 | |||||

| 加上:运营物业带来的噪音 | |||||

| 酒店收入 | 2,152 | ||||

| 酒店费用 | (2,173) | ||||

| (21) | |||||

| 自助存储收入 | 1,713 | ||||

| 自助仓储费用 | (614) | ||||

| 1,099 | |||||

| 295,293 | |||||

| 对房地产合资企业按比例拥有的调整: | |||||

| 补充:权益法投资的NOI按比例分配 | 6,674 | ||||

| 减去:可归因于非控股权益的NOI按比例份额 | (22) | ||||

| 6,652 | |||||

| 301,945 | |||||

| 按比例调整非现金项目: | |||||

| 新增:高于和低于市场租金无形租赁摊销 | 11,004 | ||||

| 减去:直线和其他租赁和融资调整 | (10,847) | ||||

| 新增:其他非现金项目 | 358 | ||||

| 515 | |||||

按比例现金NOI(A) | 302,460 | ||||

调整以使期间内采购量和处置正常化(B) | 1,350 | ||||

归一化比例现金NOI(A) | $ | 303,810 | |||

| 投资长线TM|39 | |||||||

| 截至2022年3月31日的三个月 | |||||

| 可归因于W.P.Carey的房地产净收入 | |||||

| W.P.Carey的房地产净收入--如报告所述 | $ | 146,858 | |||

| 综合业务费用的调整 | |||||

| 新增:运营费用--如报告所示 | 197,690 | ||||

| 减去:物业费用,不包括可报销的租户费用--如报告所示 | (13,779) | ||||

| 减去:运营物业费用--如报告所示 | (2,787) | ||||

| 181,124 | |||||

| 对其他合并收入和费用的调整: | |||||

| 减去:租赁终止收入和其他--如报告 | (14,122) | ||||

| 减去:可偿还的财产费用--如报告所示 | (16,960) | ||||

| 增加:其他收入和(支出) | (7,368) | ||||

| 新增:所得税拨备 | 6,913 | ||||

| (31,537) | |||||

| 其他调整: | |||||

| 新增:高于和低于市场租金无形租赁摊销 | 11,004 | ||||

| 减去:直线和其他租赁和融资调整 | (10,847) | ||||

| 新增:按比例调整所有权 | 6,692 | ||||

调整以使期间内采购量和处置正常化(B) | 1,350 | ||||

| 减去:应收担保贷款收入 | (1,150) | ||||

| 增加:物业费,不包括可报销的租户费用,非现金 | 316 | ||||

| 7,365 | |||||

归一化比例现金NOI(A) | $ | 303,810 | |||

| 为Long RunTM投资|40 | |||||||

| 调整后的EBITDA,合并-最近五个季度 | |||||

| 截至三个月 | |||||||||||||||||||||||||||||

| Mar. 31, 2022 | Dec. 31, 2021 | Sep. 30, 2021 | Jun. 30, 2021 | Mar. 31, 2021 | |||||||||||||||||||||||||

| 净收入 | $ | 156,993 | $ | 99,612 | $ | 138,586 | $ | 120,283 | $ | 51,641 | |||||||||||||||||||

调整得出调整后的EBITDA(A) | |||||||||||||||||||||||||||||

| 折旧及摊销 | 115,393 | 135,662 | 115,657 | 114,348 | 110,322 | ||||||||||||||||||||||||

| 利息支出 | 46,053 | 47,208 | 48,731 | 49,252 | 51,640 | ||||||||||||||||||||||||

其他(收益)和亏损(B) | (35,745) | 28,461 | (49,219) | (7,545) | 41,188 | ||||||||||||||||||||||||

| 减值费用 | 20,179 | 7,945 | 16,301 | — | — | ||||||||||||||||||||||||

| 房地产销售收益,净额 | (11,248) | (9,511) | (1,702) | (19,840) | (9,372) | ||||||||||||||||||||||||

| 高于和低于市值租金无形租赁摊销 | 11,004 | 15,082 | 12,004 | 14,384 | 12,115 | ||||||||||||||||||||||||

直线及其他租赁和融资 调整(C)(D) | (10,847) | (53,380) | (10,823) | (10,313) | (8,751) | ||||||||||||||||||||||||

| 基于股票的薪酬费用 | 7,833 | 6,091 | 4,361 | 9,048 | 5,381 | ||||||||||||||||||||||||

| 所得税拨备 | 7,083 | 5,052 | 8,347 | 9,298 | 5,789 | ||||||||||||||||||||||||

合并及其他开支(E)(F) | (2,322) | (563) | (908) | (2,599) | (476) | ||||||||||||||||||||||||

| 其他摊销和非现金费用 | 379 | 385 | 386 | 391 | 411 | ||||||||||||||||||||||||

| 147,762 | 182,432 | 143,135 | 156,424 | 208,247 | |||||||||||||||||||||||||

| 按比例调整所有权 | |||||||||||||||||||||||||||||

| 房地产合资企业: | |||||||||||||||||||||||||||||

增加:权益法投资调整的按比例份额(G) | 9,426 | 16,136 | 5,144 | 4,923 | 11,445 | ||||||||||||||||||||||||

减去:可归因于非控股权益的按比例调整份额 | (23) | (23) | (23) | (22) | (22) | ||||||||||||||||||||||||

| 9,403 | 16,113 | 5,121 | 4,901 | 11,423 | |||||||||||||||||||||||||

WLT的权益法投资:(H) | |||||||||||||||||||||||||||||

| 减去:WLT权益法投资亏损 | — | 926 | 1,376 | 4,005 | 4,483 | ||||||||||||||||||||||||

| 增发:从WLT的权益法投资收到的分配 | — | — | — | — | — | ||||||||||||||||||||||||

| — | 926 | 1,376 | 4,005 | 4,483 | |||||||||||||||||||||||||

权益法投资于 托管计划:(I) | |||||||||||||||||||||||||||||

| 新增:从受管计划的权益法投资中收到的分配 | 520 | 2,142 | 477 | 454 | 432 | ||||||||||||||||||||||||

| 减去:(收益)受管项目权益法投资的亏损 | (2,972) | (50) | (1,667) | 90 | 153 | ||||||||||||||||||||||||

| (2,452) | 2,092 | (1,190) | 544 | 585 | |||||||||||||||||||||||||

调整后息税前利润(EBITDA) | $ | 311,706 | $ | 301,175 | $ | 287,028 | $ | 286,157 | $ | 276,379 | |||||||||||||||||||

| 投资长线TM|41 | |||||||

| 调整后的EBITDA,房地产-最近五个季度 | |||||

| 截至三个月 | |||||||||||||||||||||||||||||

| Mar. 31, 2022 | Dec. 31, 2021 | Sep. 30, 2021 | Jun. 30, 2021 | Mar. 31, 2021 | |||||||||||||||||||||||||

房地产净收入 | $ | 146,856 | $ | 94,684 | $ | 130,897 | $ | 114,725 | $ | 44,594 | |||||||||||||||||||

调整得出调整后的EBITDA(A) | |||||||||||||||||||||||||||||

| 折旧及摊销 | 115,393 | 135,662 | 115,657 | 114,348 | 110,322 | ||||||||||||||||||||||||

| 利息支出 | 46,053 | 47,208 | 48,731 | 49,252 | 51,640 | ||||||||||||||||||||||||

其他(收益)和亏损(B) | (34,418) | 27,131 | (48,172) | (7,472) | 42,189 | ||||||||||||||||||||||||

减值费用 | 20,179 | 7,945 | 16,301 | — | — | ||||||||||||||||||||||||

| 房地产销售收益,净额 | (11,248) | (9,511) | (1,702) | (19,840) | (9,372) | ||||||||||||||||||||||||

| 高于和低于市值租金无形租赁摊销 | 11,004 | 15,082 | 12,004 | 14,384 | 12,115 | ||||||||||||||||||||||||

直线及其他租赁和融资 调整(C)(D) | (10,847) | (53,380) | (10,823) | (10,313) | (8,751) | ||||||||||||||||||||||||

| 基于股票的薪酬费用 | 7,833 | 6,091 | 4,361 | 9,048 | 5,381 | ||||||||||||||||||||||||

| 所得税拨备 | 6,913 | 5,331 | 7,827 | 9,119 | 6,426 | ||||||||||||||||||||||||

合并及其他开支(E)(F) | (2,325) | (599) | (908) | (2,599) | (491) | ||||||||||||||||||||||||

| 其他摊销和非现金费用 | 379 | 385 | 386 | 391 | 411 | ||||||||||||||||||||||||

| 148,916 | 181,345 | 143,662 | 156,318 | 209,870 | |||||||||||||||||||||||||

| 按比例调整所有权 | |||||||||||||||||||||||||||||

| 房地产合资企业: | |||||||||||||||||||||||||||||

增加:权益法投资调整的按比例份额(G) | 9,426 | 16,136 | 5,144 | 4,923 | 11,445 | ||||||||||||||||||||||||

减去:可归因于非控股权益的按比例调整份额 | (23) | (23) | (23) | (22) | (22) | ||||||||||||||||||||||||

| 9,403 | 16,113 | 5,121 | 4,901 | 11,423 | |||||||||||||||||||||||||

WLT的权益法投资:(H) | |||||||||||||||||||||||||||||

| 减去:WLT权益法投资亏损 | — | 926 | 1,376 | 4,005 | 4,483 | ||||||||||||||||||||||||

| 增发:从WLT的权益法投资收到的分配 | — | — | — | — | — | ||||||||||||||||||||||||

| — | 926 | 1,376 | 4,005 | 4,483 | |||||||||||||||||||||||||

调整后EBITDA-房地产(一) | $ | 305,175 | $ | 293,068 | $ | 281,056 | $ | 279,949 | $ | 270,370 | |||||||||||||||||||

| 为长线投资TM|42 | |||||||

| 调整后的EBITDA,投资管理--最近五个季度 | |||||

| 截至三个月 | |||||||||||||||||||||||||||||

| Mar. 31, 2022 | Dec. 31, 2021 | Sep. 30, 2021 | Jun. 30, 2021 | Mar. 31, 2021 | |||||||||||||||||||||||||

| 来自投资管理的净收益 | $ | 10,137 | $ | 4,928 | $ | 7,689 | $ | 5,558 | $ | 7,047 | |||||||||||||||||||

调整得出调整后的EBITDA(A) | |||||||||||||||||||||||||||||

其他(收益)和亏损(B) | (1,327) | 1,330 | (1,047) | (73) | (1,001) | ||||||||||||||||||||||||

| 所得税准备金(受益于) | 170 | (279) | 520 | 179 | (637) | ||||||||||||||||||||||||

| 合并及其他开支 | 3 | 36 | — | — | 15 | ||||||||||||||||||||||||

| (1,154) | 1,087 | (527) | 106 | (1,623) | |||||||||||||||||||||||||

按比例调整所有权 | |||||||||||||||||||||||||||||

管理计划中的权益法投资:(C) | |||||||||||||||||||||||||||||

| 新增:从受管计划的权益法投资中收到的分配 | 520 | 2,142 | 477 | 454 | 432 | ||||||||||||||||||||||||

| 减去:(收益)受管项目权益法投资的亏损 | (2,972) | (50) | (1,667) | 90 | 153 | ||||||||||||||||||||||||

| (2,452) | 2,092 | (1,190) | 544 | 585 | |||||||||||||||||||||||||

调整后的EBITDA--投资管理(D) | $ | 6,531 | $ | 8,107 | $ | 5,972 | $ | 6,208 | $ | 6,009 | |||||||||||||||||||

| 投资长跑TM|43 | |||||||

| 关于非GAAP和其他指标的披露 | |||||

| 投资长线TM|44 | |||||||

| 投资长跑TM|45 | |||||||