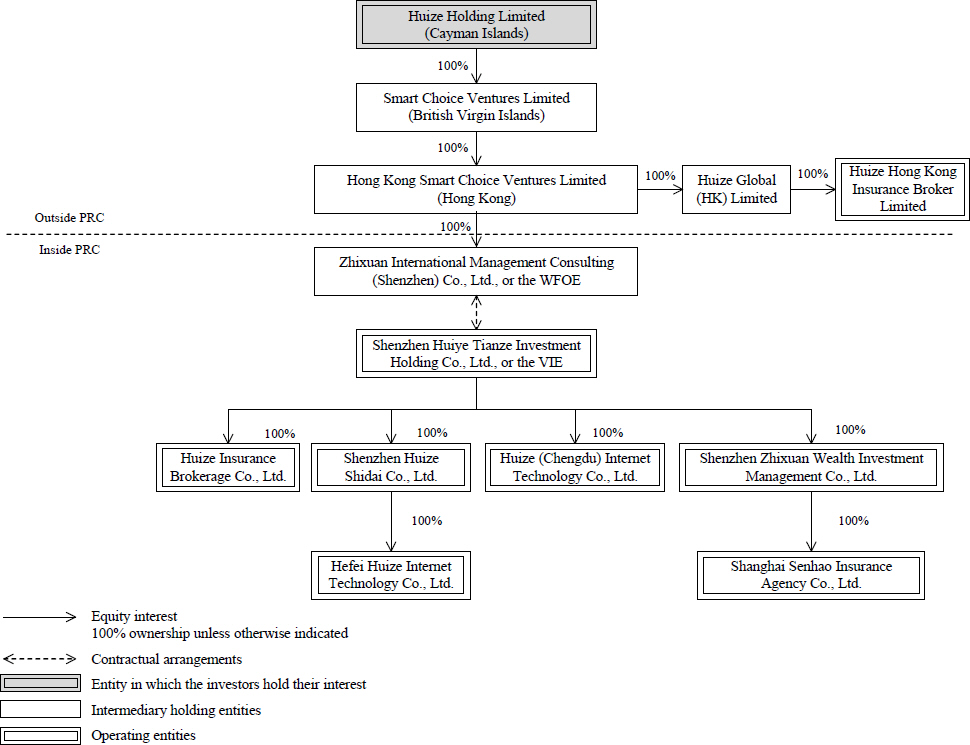

下图显示了我们目前的公司结构,其中包括我们的重要子公司、VIE及其重要子公司:

注意事项

| (1) | 深圳汇业天泽投资控股有限公司或汇业天泽的股东为:(1)深圳市汇业天泽投资发展有限公司及深圳汇德利咨询管理有限公司,两者均为我们的中国员工持股实体,合共持有汇业天泽27.56%的股份;(2)我们开曼群岛控股公司股东的中方控股实体,以与彼等各自于本公司的持股比例大致相同的股权结构持有汇业天泽股份,以及我们开曼群岛控股公司前股东赛义夫IV Healthcare(BVI)有限公司的中国控股实体。 |

我们面临着与总部设在或主要在中国开展业务相关的各种法律和运营风险及不确定性,以及复杂和不断变化的中国法律法规。例如,我们面临与监管批准中国发行人在海外进行的发行和外国投资、VIE的使用、反垄断监管行动、对网络安全和数据隐私的监督,以及PCAOB对我们的审计师缺乏检查相关的风险,这可能会影响我们开展某些业务、接受外国投资、在美国或其他外汇上市或继续上市的能力。这些风险可能导致我们的业务和我们的美国存托凭证的价值发生重大不利变化,显著限制或完全阻碍我们向投资者提供或继续提供证券的能力,或导致此类证券的价值大幅缩水或变得一文不值。此外,由于我们的审计师总部设在中国内地,在这个司法管辖区,PCAOB在没有中国当局批准的情况下不能进行检查,因此我们的审计师目前不受PCAOB的检查。因此,我们的美国存托凭证可能被摘牌,我们的美国存托凭证和股票可能被禁止在《持有外国公司责任法》下的市场。如果我们的美国存托凭证被摘牌或面临被摘牌的威胁,可能会对您的投资价值产生重大不利影响。此外,PCAOB无法进行检查,剥夺了我们的投资者享受此类检查的好处。关于在中国做生意的风险的详细描述,请参见“第三项.关键信息-D.风险因素-在中国做生意的风险”。

非处方药

6