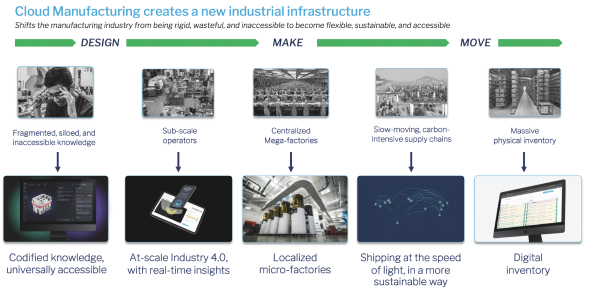

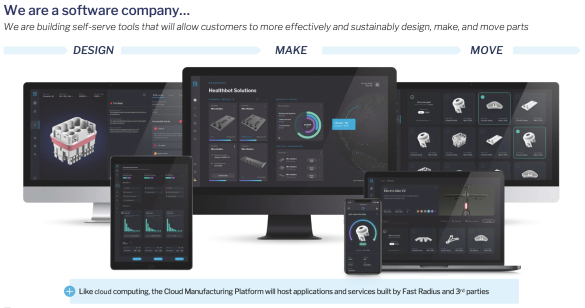

我们相信,我们的云制造平台最终能够支持新的基础设施进行物理制造和移动

产品-One

这比目前的全球供应链更灵活、更可持续、更容易获得。我们提供广泛的制造技术,包括添加制造(通常称为3D打印)、计算机数字控制(“)机械加工、注塑、金属板材、氨基甲酸酯铸造和其他制造方法。我们通过自己的微型工厂以及经过精心策划的第三方供应商网络提供这些制造能力。

数控系统

截至2021年12月,我们有四家微型工厂利用以下制造技术:(1)数控加工,(2)碳深加工,(3)惠普

多喷气式

融合;(4)Stratasys FDM。我们在芝加哥的位置在2018年被世界经济论坛评为世界上最先进的九家工厂之一,采用了工业4.0的工具。除了我们的全套微型工厂外,我们还拥有一套其他适用于小规模应用和开发的技术,包括FormLabs和Desktop Metals的机器。我们计划在未来几年继续扩大我们的微型工厂的广度,采用各种制造技术。2021年12月,我们推出了一个新的解决方案,允许客户与我们合作设计和建立定制的先进微型工厂,这些工厂由Fast Radius拥有和运营,但根据客户的生产需求和制造方法量身定做。除了我们自己的微型工厂外,我们还利用第三方供应商网络代表我们的客户生产零部件。这些供应商都经过质量和关键能力的策划和审查。

2