财务报告

金融 |

||||||

报告 |

||||||

CEO评论 |

2 |

|||||

| |

||||||

2021年的商业 |

4 |

|||||

| |

||||||

理事会主席的信 |

11 |

|||||

| |

||||||

董事会报告 |

12 |

|||||

| |

||||||

独立注册公众的报告 会计师事务所 |

28 |

|||||

| |

||||||

独立注册公众的报告 会计师事务所 |

29 |

|||||

| |

||||||

合并财务报表和附注 |

31 |

|||||

| |

||||||

独立注册公众的报告 会计师事务所 |

83 |

|||||

| |

||||||

管理层关于内部的报告 对财务报告的控制 |

84 |

|||||

| |

||||||

风险因素 |

85 |

|||||

| |

||||||

五年总结 |

100 |

|||||

| |

||||||

替代业绩衡量标准 |

102 |

|||||

| |

||||||

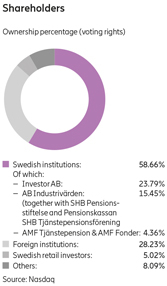

爱立信股票 |

107 |

|||||

| |

||||||

公司 |

||||||

治理 |

||||||

报告 |

||||||

监管和合规 |

2 |

|||||

| |

||||||

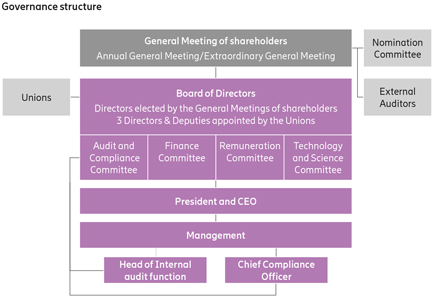

治理结构 |

4 |

|||||

| |

||||||

股东大会 |

5 |

|||||

| |

||||||

提名委员会 |

6 |

|||||

| |

||||||

董事会 |

6 |

|||||

| |

||||||

董事会各委员会 |

9 |

|||||

| |

||||||

董事会成员的薪酬 |

11 |

|||||

| |

||||||

董事会成员 |

12 |

|||||

| |

||||||

管理 |

16 |

|||||

| |

||||||

执行团队成员 |

20 |

|||||

| |

||||||

审计师 |

24 |

|||||

| |

||||||

财务报告的内部控制 |

24 |

|||||

| |

||||||

报酬 |

||||||

报告 |

||||||

理事会主席的声明 薪酬委员会 |

1 |

|||||

| |

||||||

引言 |

2 |

|||||

| |

||||||

薪酬一览表2021 |

3 |

|||||

| |

||||||

总统的总薪酬 以及首席执行官和执行副总裁 |

5 |

|||||

| |

||||||

浮动报酬 |

6 |

|||||

| |

||||||

关于变化的比较信息 薪酬与公司业绩 |

12 |

|||||

| |

||||||

| • | 财务报告,包括CEO意见、经营战略、合并财务报表和公司附注 |

| • | 《公司治理报告》 |

| • | 薪酬报告 |

| 2021年财务报告 |

||||

| |

||||

这是爱立信 |

1 |

|||

| |

||||

CEO评论 |

2 |

|||

| |

||||

商业战略--创造长期价值 |

4 |

|||

| |

||||

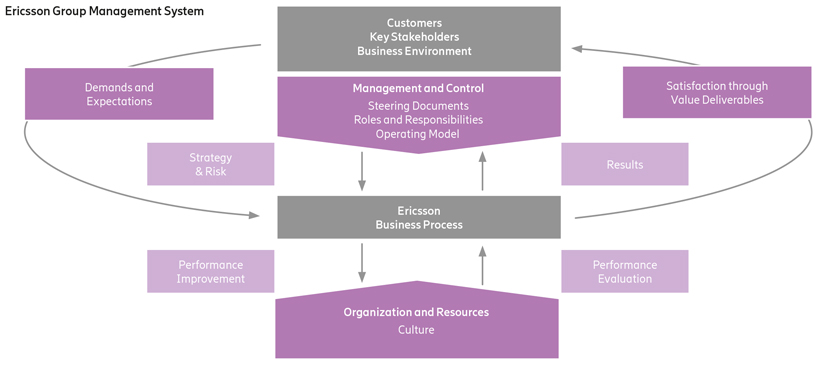

商业模式-以客户为中心和技术领先 |

8 |

|||

| |

||||

理事会主席的信 |

11 |

|||

| |

||||

董事会报告 |

12 |

|||

| |

||||

董事会保证 |

27 |

|||

| |

||||

独立注册会计师事务所报告 |

28 |

|||

| |

||||

独立注册会计师事务所报告 |

29 |

|||

| |

||||

合并财务报表 |

31 |

|||

| |

||||

合并财务报表附注 |

38 |

|||

| |

||||

独立注册会计师事务所报告 |

83 |

|||

| |

||||

管理层关于财务报告内部控制的报告 |

84 |

|||

| |

||||

风险因素 |

85 |

|||

| |

||||

前瞻性陈述 |

99 |

|||

| |

||||

五年摘要-财务信息 |

100 |

|||

| |

||||

五年总结- 非金融类 信息 |

101 |

|||

| |

||||

替代业绩衡量标准 |

102 |

|||

| |

||||

爱立信股票 |

107 |

|||

| |

||||

股东信息 |

111 |

|||

| |

||||

金融术语 |

112 |

|||

| |

||||

词汇表 |

113 |

|||

| |

||||

| 1财报2021|这是爱立信 | 爱立信年报20-F 2021 | |||

| 2《2021年财务报告》|CEO评论 | 爱立信年报20-F 2021 | |||

实现我们的目标,创造连接,使不可思议的事情成为可能,是基于我们的领先技术地位。2021年,我们利用核心基础设施业务的实力,继续利用企业数字化的新机遇,为增长奠定基础。 |

| |||

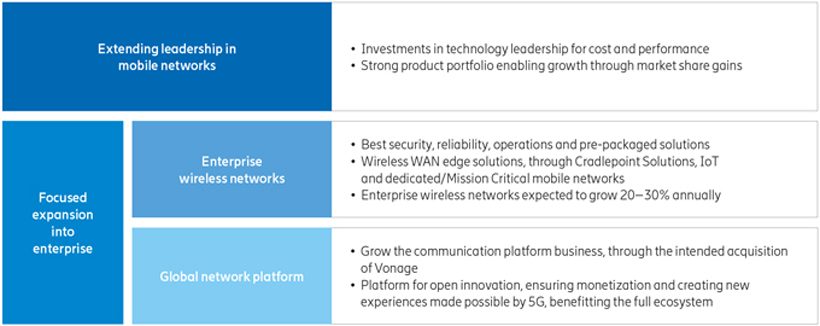

| 我对爱立信的未来感到兴奋。我们的核心业务很强大,而且还在不断增长。在2021年,我们通过扩大市场份额和提高毛利率,实现了我们在移动基础设施领域的技术领先战略。 十年前,4G使消费者的世界数字化。有了5G,我们现在有了一个正在给企业带来革命性变化的平台,从急救员的工作方式到消费者可用的新型应用程序。我们相信,解决这些额外的细分市场将为无线基础设施市场提供坚实的长期增长前景。 除了核心业务的增长,我们还在企业领域寻求机会-利用我们的移动技术优势。 随着企业越来越多地选择无线作为其主要连接来源,我们将继续提供 预打包 无线企业网络解决方案。其中包括专用网络、无线广域网和物联网连接。我们看到了这一领域未来强劲的增长潜力,并正在增加投资以抓住这一机遇。展望未来,4G和5G网络的能力将越来越多地通过开放的云接口访问。针对这一问题,我们将建设面向全球的开放创新网络平台。4G应用开发市场已经存在,但有了5G,能力和机会明显更大。 2021年,我们迈出了重要的一步,宣布了收购Vonage的雄心, |

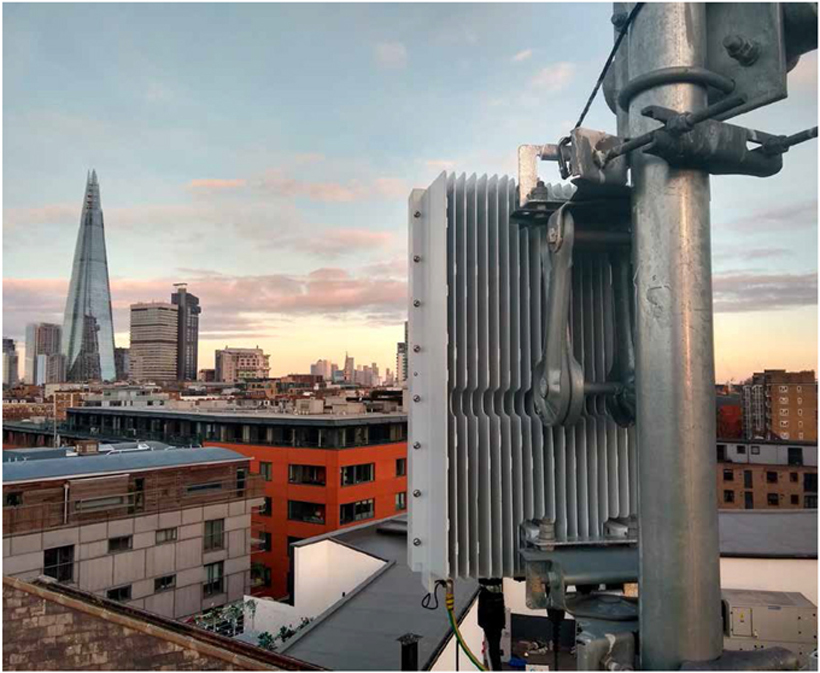

一家基于云的全球通信提供商,拥有超过12万家企业客户和100多万注册开发人员。通过Vonage,我们还打算为我们现有的客户群提供统一的通信和联系中心平台。从长远来看,我们将通过全球网络平台展示5G能力,以刺激网络之上的创新。 我们计划将Vonage作为一个新的业务领域来运营,并将投资于发展其业务。这遵循了与Cradlepoint相同的整合方式,尽管5G设备的采用有所延迟,但Cradlepoint的表现与我们的收购计划一致。 经营业绩 2021年,我们继续战略执行,巩固了全球5G领导者的地位。我们强大的产品组合和深厚的研发能力支持了市场份额的增长,尽管中国大陆的销量大幅下降。通过 年终, 爱立信提供了200个实时5G网络中的108个。更重要的是,我们的解决方案在现场表现良好,在多个第三方网络性能基准中获得最高荣誉。在销售增长的同时,我们加强了盈利能力,强劲的报告毛利率为43.4%,报告EBIT利润率为13.7%。我们的现金产生创下了业务的新纪录,并购前的自由现金流达到321亿瑞典克朗。 2021年,我们增加了1210名研发人员,并在这一领域总共投入了421亿瑞典克朗--增加了 |

2020年为397亿瑞典克朗。我们将继续增加对我们5G产品组合的投资,包括对我们的协调产品的投资,以进一步定位我们在未来开放标准和技术世界中的地位。 5G市场 5G不仅仅是新一代移动技术,它正在改变我们的世界。对于消费者来说,更高的带宽、更低的延迟以及更高的安全性和可靠性正在支持新的使用案例,例如 电子健康, 互联车辆和身临其境的云游戏。随着许多国家寻求快速建设大容量宽带并缩小数字鸿沟,5G固定无线接入的势头也在增强。对于企业来说,5G正在使组织能够优化价值链,最大限度地减少与运营和物流相关的成本和排放。在全球范围内,截至2021年底,估计有6.6亿5G用户,使5G成为有史以来部署最快的移动一代。显然,这场流行病加速了数字化,证实了数字基础设施的重要性,并进一步重新定义了我们与工作、教育和彼此之间的关系。在2021年期间,世界各国政府继续将无线基础设施作为其流行病恢复和经济增长计划的基石。 创新与开放 爱立信继续支持自由开放的市场。我们是欣欣向荣的创新者生态系统的一部分,为其他人提供使用我们技术的途径。我们的专利组合遍布世界各地 | ||

| 3《2021年财务报告》|CEO评论 | 爱立信年报20-F 2021 | |||

| 4《2021年财务报告》|商业战略 | 爱立信年报20-F 2021 | |||

| 选择性的 |

||||

| 以产品为导向 增长与我们精简的产品组合保持一致,并专注于现有和目标客户 |

||||

| 纪律严明 |

||||

| 商业和财务纪律以及在合同执行方面的卓越表现 |

||||

| 有利可图 |

||||

| 管理增长以创造价值,以支持集团财务目标 |

||||

| • | 抓住5G和物联网(IoT)带来的新收入流和新机遇。 |

| • | 改进 最终客户 体验和网络性能--电信运营商之间的主要差异。 |

| • | 为我们的企业客户提供 预打包 解决方案,带来最佳的安全性、可靠性和易操作性。 |

| • | 持续提高效率,以降低在网络中传输更多流量的成本。 |

| 5《2021年财务报告》|业务战略 | 爱立信年报20-F 2021 | |||

| 6《2021年财务报告》|业务战略 | 爱立信年报20-F 2021 | |||

| 7《2021年财务报告》|业务战略 | 爱立信年报20-F 2021 | |||

|

五个市场领域 我们的市场分为五个地理市场区域。市场区域负责销售和交付在我们细分市场开发的产品和解决方案。与客户的密切合作是关键。根据该战略,市场领域有责任确保我们在保持中央指导方针和治理结构的同时与客户保持密切联系。 |

|||

| 8财务报告2021|商业模式 | 爱立信年报20-F 2021 | |||

| 9《2021年财务报告》|商业模式 | 爱立信年报20-F 2021 | |||

| 《2021年财务报告》|商业模式 | 爱立信年报20-F 2021 | |||

| 网络 |

供奉 |

商业模式 |

||||||

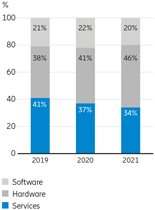

| 网络公司为所有网络频段提供支持多种技术的无线接入网络(RAN)解决方案,包括集成的高性能硬件和软件。该产品还包括云本地RAN产品组合、传输产品组合、无源和有源天线解决方案以及涵盖网络部署和支持的完整服务产品组合。 |

网络业务主要基于交易模式,爱立信在这种模式下开发、销售、许可和提供硬件、软件和服务。网络业务还包括经常性收入流,如客户支持和某些软件收入。 |

|||||||

| 数字服务 |

供奉 |

商业模式 |

||||||

| 数字服务为业务支持(BSS)、运营支持(OSS)、通信服务、核心网络和云基础设施提供基于软件的解决方案。重点是云原生和自动化解决方案,支持我们客户的4G和不断增长的5G消费者和企业业务。 |

Digital Services基于软件和服务开发、销售和交付解决方案。这些合同通常基于软件许可和系统集成。数字服务业务包括来自软件许可和支持的经常性收入。 |

|||||||

| 托管服务 |

供奉 |

商业模式 |

||||||

| 托管服务为电信运营商提供网络和IT托管服务、网络设计和优化以及应用程序开发和维护。这些都是通过 人工智能驱动 爱立信运营引擎,这是一套能够转变运营以增强客户体验、推动灵活的服务创建并在多供应商环境中优化成本的功能。 |

爱立信运营引擎基本包合同通常是多年外包协议。Value Pack合同是外包协议的一部分,或者单独出售给电信运营商。软件以许可证或AAS的形式销售 (即服务)。 |

|||||||

| 新兴业务 以及其他 |

供奉 |

商业模式 |

||||||

| Emerging Business and Other通过提供可靠、安全的蜂窝解决方案为企业提供支持,这些解决方案易于使用、采用和扩展,以满足全球和本地需求。 |

新兴业务和其他业务主要是与AAS的平台业务 (即服务) |

|||||||

| 11《2021年财务报告》|董事会主席的信 | 爱立信年报20-F 2021 | |||

| 12财务报告2021|董事会报告 | 爱立信年报20-F 2021 | |||

目录 | ||

| 12 |

2021年的商业 | |

| 13 |

金融亮点 | |

| 16 |

业务成果-细分市场 | |

| 18 |

业务成果--市场领域 | |

| 19 |

公司治理 | |

| 19 |

材料合同 | |

| 19 |

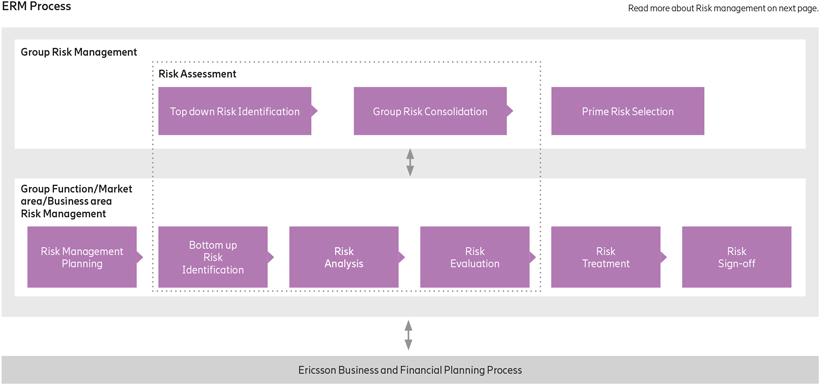

风险管理 | |

| 19 |

采购和供应 | |

| 20 |

可持续发展与企业责任 | |

| 20 |

安全和隐私 | |

| 20 |

美国反海外腐败法和解协议 | |

| 20 |

法律程序 | |

| 21 |

母公司 | |

| 21 |

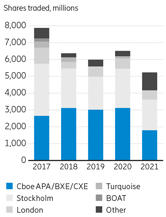

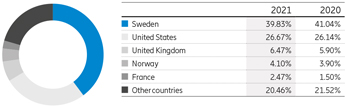

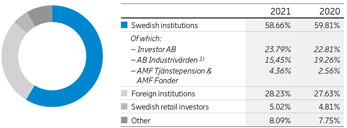

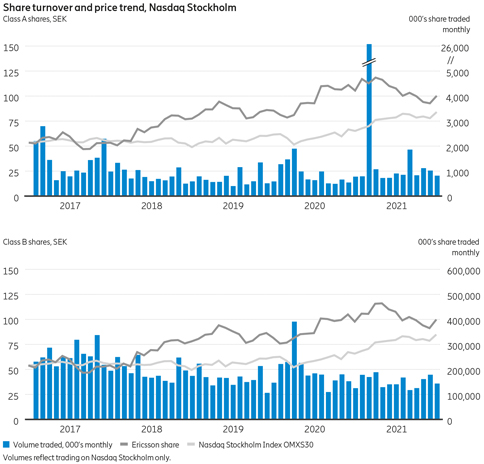

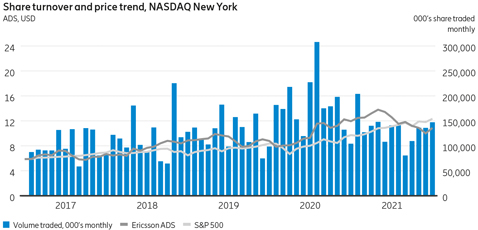

共享信息 | |

| 21 |

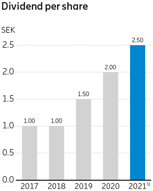

拟议的收益处置 | |

| 22 |

集团管理人员薪酬指引 | |

| 27 |

董事会保证 | |

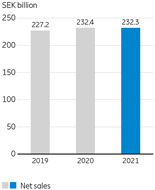

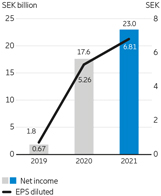

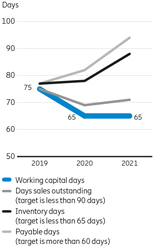

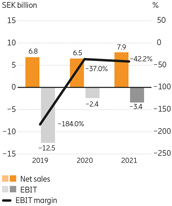

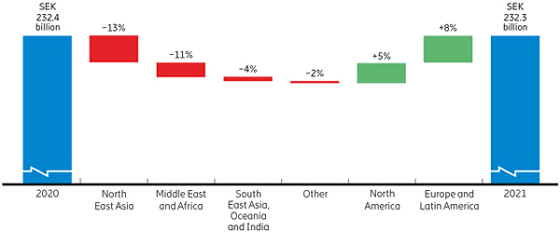

| – | 集团有机销售增长4%,网络有机销售增长7%。报告的销售额稳定在2323亿瑞典克朗。中国大陆市场份额的丧失对销售额造成了77亿瑞典克朗的影响。而增长率为-3个百分点,意味着不包括中国大陆的有机销售增长为8%。 |

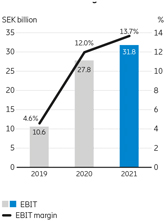

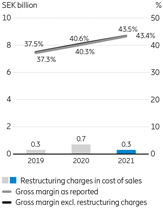

| – | 报告毛利率为43.4%(40.3%),主要是由于网络运营杠杆增强所致。 |

| – | 报告的息税前利润提高到13.7%(12.0%)。 |

| – | 不包括重组费用的EBIT利润率提高到13.9%(12.5%),已经在2021年达到了2022年的集团目标。 |

| – | 报告的净收入为230亿瑞典克朗(176亿美元)。稀释后的每股收益(EPS)为6.81瑞典克朗(5.26)。 |

| – | 并购前的自由现金流达到321亿瑞典克朗(223亿美元)。截至2021年12月31日,净现金为658亿瑞典克朗(419亿美元)。 |

| – | 董事会向年度股东大会提议2021年的股息为每股2.50瑞典克朗(2.00)。 |

| 13财务报告2021|董事会报告 | 爱立信年报20-F 2021 | |||

| 14《2021年财务报告》|董事会报告 | 爱立信年报20-F 2021 | |||

| 15财务报告2021|董事会报告 | 爱立信年报20-F 2021 | |||

| 最近三年平均季节性 | ||||||||||||||||

| 第一 季 |

第二 季 |

第三 季 |

第四 季 |

|||||||||||||

| 顺序变更、销售 | -26% | 11% | 3% | 21% | ||||||||||||

| 年销售额份额 | 21% | 24% | 25% | 30% | ||||||||||||

| 2019-2021年资本支出 | ||||||||||||

| 10亿瑞典克朗 | 2021 | 2020 | 2019 | |||||||||

| 资本支出 | 3.7 | 4.5 | 5.1 | |||||||||

| 其中在瑞典 |

1.5 |

1.9 |

2.0 |

|||||||||

| 年销售额份额 | 1.6% | 1.9% | 2.3% | |||||||||

| 16财务报告2021|董事会报告 | 爱立信年报20-F 2021 | |||

| 17财务报告2021|董事会报告 | 爱立信年报20-F 2021 | |||

| 息税前利润按部门细分 新兴业务和其他 |

||||||||

| 10亿瑞典克朗 | 全年 2021 |

全年 2020 |

||||||

分部息税前利润 |

-3.4 |

-2.4 |

||||||

| 其中新兴业务、图标、媒体业务、Cradlepoint和共同成本 | -3.4 | -2.6 | ||||||

| 其中美国证券交易委员会和美国司法部的解决方案成本 | 0.0 | 0.3 | ||||||

| 其中ST-Ericsson倒闭的成本 | 0.0 | -0.1 | ||||||

| 其中,瑞典的社保费退还 | 0.0 | 0.0 | ||||||

| 其中诺基亚与美国证券交易委员会和美国司法部就2019年决议达成的和解协议 | -0.8 | 0.0 | ||||||

| 其中包括爱立信风险投资的重估、数据中心的剥离和减值 核销 |

0.8 | 0.0 | ||||||

| – | 新兴业务,包括物联网、icectiv、Cradlepoint和新业务 |

| – | 媒体业务,包括红蜂传媒和MediaKind 49%的股权。 |

| 18财务报告2021|董事会报告 | 爱立信年报20-F 2021 | |||

| 19财务报告2021|董事会报告 | 爱立信年报20-F 2021 | |||

| 2021年财务报告|董事会报告 | 爱立信年报20-F 2021 | |||

| 21财务报告2021|董事会报告 | 爱立信年报20-F 2021 | |||

| – | 增加对子公司的流动和非流动负债221亿瑞典克朗。 |

| – | 降低了电流和 非当前 子公司应收账款7亿瑞典克朗。 |

| – | 股东对子公司的贡献为64亿瑞典克朗。 |

| – | 对子公司的投资减值13亿瑞典克朗。 |

| – | 现金总额增加235亿瑞典克朗。 |

| 须支付予 股东 |

SEK 8,335,379,338 | |||

| 由政府保留的款额 |

||||

| 母公司 |

SEK 26,649,074,267 | |||

| 总计 不受限制 的股权母公司 |

SEK 34,984,453, 605 |

| 22《2021年财务报告》|董事会报告 | 爱立信年报20-F 2021 | |||

| |

| – | 吸引和留住具有能力、经验和技能来实现爱立信战略的高能力、高绩效和上进心的人员, |

| – | 鼓励符合爱立信文化和核心价值观的行为, |

| – | 通过提供适当但不过度且解释清楚的总薪酬来确保薪酬公平, |

| – | 拥有固定薪酬、浮动薪酬和在爱立信争夺人才时具有竞争力的福利的总薪酬组合,以及 |

| – | 鼓励浮动薪酬,使员工与明确和相关的目标保持一致,加强他们的业绩,并实现灵活的薪酬成本。 |

1) |

2021年的情况见薪酬报告和财务报告附注G2“董事会成员和集团管理层的情况”和附注G3“股份薪酬”。 |

| 23财务报告2021|董事会报告 | 爱立信年报20-F 2021 | |||

| 要素和目的 | 操作 | 机会 | 绩效衡量标准 | |||

| 固定工资 固定在固定时间支付的补偿。 目的: - 吸引和留住实施爱立信战略所需的高管人才, - 以可预测的格式提供部分年度薪酬。 |

薪金通常应在1月份进行年度审查。 工资的确定应考虑到以下因素: - 爱立信的整体业务表现, -个人领导的单位的 业务业绩, -- 同比 -- 外部经济环境, - 职位的规模和复杂性, -- 外部市场数据, -位于被认为与角色相关的地点的其他员工的 薪酬和条件。 在确定固定薪金时,应考虑到对总薪酬的影响,包括养恤金和相关费用。 |

没有最高薪酬水平;然而,大多数集团管理层成员的加薪(作为现有薪酬的百分比)通常会与外部市场惯例、相关地点的员工和个人的表现保持一致。 在某些情况下,可以获得更高的加薪。例如,其中: - 已任命一名新的集团管理层成员,薪酬低于市场,在这种情况下,可能会在接下来的几年内获得更大的加薪,但取决于个人表现强劲, - 集团管理层成员已晋升或职责增加, -- An个人薪资明显落后于市场惯例。 |

一揽子计划的这一要素不要求实现任何具体的业绩目标。 然而,在确定固定工资水平和任何加薪时,个人业绩和能力应与企业业绩一起考虑。 | |||

| 短期可变薪酬(STV) STV是一种可变薪酬计划,应在一年内进行衡量和支付。 目的: - 使集团管理层成员与爱立信的战略和可持续长期利益保持明确和相关的目标, - 为个人提供了赚取业绩的机会,公司支付了灵活的费用。 |

STV应在委员会成立后每年以现金支付,并在适用的情况下,董事会已根据通常在每年年初为集团管理层每位成员确定的目标审查和批准业绩。 董事会和委员会保留下列权利: - 随时修订任何或所有STV目标, - 在非常情况下追溯调整STV目标, -如果爱立信面临严重的经济困难,例如在不支付股息的严重情况下, 降低或取消STV, - 在STV目标的结果不能真实反映业务业绩的情况下调整STV, - 降低或取消绩效评估或记录的绩效反馈低于可接受水平的个人或正在接受绩效咨询的个人的STV。 苹果和追回 董事会和委员会有权酌情决定: -如果个人的行为违反了爱立信的商业道德准则, 否认个人有权获得全部或部分STV支出。 -如果个人的行为违反了爱立信的商业道德准则, 要求全部或部分偿还STV支付的费用。 - 以不正确的理由收回支付给个人的STV,例如由于财务报告不正确而重报财务结果,不遵守财务报告要求等。 |

目标 派息 任何财政年度的就业机会最高可达个人固定年薪的150%。这通常应根据就业国的外部市场惯例来确定。极大值 派息 应达到目标的两倍派息 机会(即固定年薪的300%)。1) 2) |

STV应基于与年度业务计划相关联的措施,该年度业务计划本身与爱立信的长期战略和可持续性有关。 措施应包括集团、业务区域或市场区域层面的财务目标(适用于集团管理层的相关成员)。其他可能的衡量标准可能包括战略目标、运营目标、员工敬业度目标、客户满意度目标、可持续性和企业责任目标或其他领先指标目标。 在一个财政年度内,每个人最多应被分配四个STV目标。财务目标应包括至少75%的目标奖金机会,其中至少40%是在集团层面定义的。STV目标的最低权重应为20%。 所有STV目标的性能应在 一年制 绩效期间(财政年度)。STV措施和目标应由除总裁和首席执行官以外的集团管理成员委员会确定。 如果总裁和首席执行官引入STV,董事会有权为总裁和首席执行官定义STV措施和目标。 | |||

| 24财务报告2021|董事会报告 | 爱立信年报20-F 2021 | |||

| 要素和目的 | 操作 | 机会 | 绩效衡量标准 | |||

| 养老金 支付给退休基金的供款。 目的: - 吸引和留住实施爱立信战略所需的高管人才, - 通过提供符合当地市场惯例的有竞争力的退休安排,促进退休规划。 |

养恤金计划的运作应遵循个人母国的竞争性做法,除任何国家社会保障制度外,还可包含各种补充计划。 养恤金计划应是固定缴款计划,除非有关个人根据强制性集体协议规定或强制性地方条例须遵守固定收益养恤金计划。 在某些特殊情况下,个人不能参加其就业国的当地养老金计划: -相当于养老金的 现金可作为应税福利提供,或 - 可在费用中性的基础上代表个人向国际养老基金缴款。 |

自2011年以来,瑞典集团管理层成员参加了适用于瑞典更广泛劳动力的固定缴款计划(ITP1)。ITP1的养恤金缴费上限为应计养恤金工资的30%,其中包括固定工资和以现金支付的STV。 根据瑞典当地的集体谈判协议,集团管理层的成员还有权获得额外的非全职退休养老金缴费,上限是在工会谈判期间为所有当地员工确定的。 在瑞典以外受雇的集团管理层成员可以参加当地市场竞争性养老金安排,该安排适用于其本国,与向同一国家的其他员工提供的养老金安排一致。 在所有情况下,年度养老金缴款的上限均为年固定工资的70%。 3) |

无 | |||

| 其他好处 每年支付的不属于固定工资、短期和长期可变薪酬或养恤金的额外有形或无形薪酬。 目的: - 吸引和留住实施爱立信战略所需的高管人才, - 以可预测的格式提供部分年度薪酬。 |

提供的福利应考虑到个人就业国的竞争做法,并应与向同一国家的其他高级雇员提供的福利保持一致,并可逐年变化。 例如,福利可以包括公司电话、公司汽车、医疗和其他保险福利、税收支持、旅行、公司礼物和任何国际搬迁和/或通勤福利,如果个人需要在国际上搬迁和/或通勤以执行角色要求的话。 |

福利机会的确定应符合竞争性市场惯例,并应反映个人就业国向其他高级雇员提供的福利。 提供的福利水平可能每年有所不同,具体取决于向公司提供福利的成本。 位于瑞典的集团管理层成员的其他福利上限为年固定工资的10%。 集团管理层成员如通勤至瑞典或在其工作国家以外的国家长期派驻(“LTA”),其额外福利及津贴应根据本公司的国际流动政策厘定,该政策可能包括(但不限于)通勤或搬迁费用;生活调整费用、住房、居家旅行或教育津贴;税务及社会保障均衡援助。 |

无 | |||

1) |

对于集团管理层的大多数现任成员来说,目前的STV目标机会低于年度固定工资的50%。 |

2) |

目前,总裁兼首席执行官不参与STV。董事会有权决定未来将总裁兼首席执行官纳入STV。在这样做时,董事会应: |

| – | 在上述范围内确定总裁和首席执行官的STV机会,并与受雇国家的外部市场惯例保持一致,同时考虑集团管理层其他成员的STV机会。 |

| – | 减少LTV机会相对于STV机会,保持由固定工资、STV和LTV组成的总目标现金薪酬不变。 |

| 如果董事会决定为总裁和首席执行官引入STV,细节将在相关年度的薪酬报告中披露。 |

3) |

由于集团管理层目前的大多数成员目前都在ITP1的保险范围内,他们的养恤金缴费目前上限为应计养恤金工资的30%,以及瑞典当地集体谈判协议规定的非全职退休的额外养恤金缴费。 |

| 25财务报告2021|董事会报告 | 爱立信年报20-F 2021 | |||

| – | STV的目标应每年由董事会或委员会酌情为集团管理层成员设定。在确定目标时,董事会和委员会应考虑爱立信的重点业务战略,该战略建立在技术领先的基础上, 以产品为导向 解决方案和全球规模,以及内部年度和长期业务计划。因此,集团管理层的所有成员应拥有一个或多个源自长期财务目标的集团财务目标,这些目标至少占目标STV机会的40%。至少75%的目标STV机会应与财务措施挂钩。董事会和委员会还可酌情选择纳入其他业务、战略、员工敬业度、客户满意度或可持续性以及公司责任或其他主要指标措施,以支持业务计划的交付。对于某些角色,这些目标可以由相关业务领域、市场领域或集团职能的目标来补充。 |

| – | 极大值 派息 对于真正卓越的业绩和非凡的价值创造,应该是可以实现的。 |

| – | 在每个STV周期的绩效期间结束时,董事会和委员会应对照衡量标准对绩效进行评估,并使用公司为财务目标公布的财务信息确定基于公式的结果。董事会有权酌情调整目标和随后的结果,如果它们不再相关或延伸或提高股东价值。调整通常应仅在发生重大变化(如收购或撤资)时发生,并应基于新目标不会太难实现的基础。 |

| – | 所扮演的角色。 |

| – | 前雇主获得的报酬机会的水平和类型。 |

| – | 应聘者所处的地域,以及是否需要任何搬迁津贴。 |

| – | 应聘者的技能、经验和能力。 |

| – | 候选人的情况。 |

| – | 目前的外部市场和薪酬实践。 |

| – | 内在的相对性。 |

| 26《2021年财务报告》|董事会报告 | 爱立信年报20-F 2021 | |||

| 董事会的酌情决定权 在特殊情况下,董事会可根据委员会的建议,根据其完全酌情决定权,决定暂时全部或部分偏离本准则: - 根据集团管理层新成员招聘政策更换总裁和首席执行官, |

-在公司结构、组织、所有权和业务发生重大变化时进行 (例如接管、收购、合并、分拆等)这可能需要调整STV和LTV或其他要素,以确保集团管理的连续性,以及 - 在任何其他情况下,只要该偏差是为了公司的长期利益和可持续性或为确保其财务可行性而需要的。 |

委员会负责准备提交董事会解决的事项,这包括与偏离本准则有关的事项。任何此类偏差将在相关年度的薪酬报告中披露。 | ||

| 27财务报告2021|董事会报告 | 爱立信年报20-F 2021 | |||

| 28《2021年财务报告》|独立注册会计师事务所报告 | 爱立信年报20-F 2021 | |||

| 29 2021年财务报告|独立注册会计师事务所报告 | 爱立信年报20-F 2021 | |||

| 《2021年财务报告》|独立注册会计师事务所报告 | 爱立信年报20-F 2021 | |||

| – | 我们测试了公司对收入确认的控制的有效性,特别侧重于与确认收入合同中的履约义务和确定每项收入义务的确认时间相关的控制,包括公司中央董事会对重大和复杂交易的审查。 |

| – | 我们测试了一些重要合同的样本,以评估管理层在确定业绩债务和根据合同确定每项收入债务的确认时间方面的判断和估计。 |

| – | 我们对年内记录的收入交易样本进行了测试,将它们追溯到交货和验收的佐证,并通过将其与合同条款(如交货条款、交易价格(包括可变对价)、折扣和奖励协议)进行比较,评估了对期间记录的收入的判断和估计。 |

| – | 我们测试了与现有客户正在进行的谈判的样本,并分析了年终后收入的逆转,以确定在此期间未记录的折扣和优惠指标。 |

| – | 我们测试了公司对商誉减值评估和可收回金额确定的控制的有效性,特别是对管理层准备和审查对未来销售增长、营业收入、营运资本、资本支出要求的假设和确定所用贴现率的方法的控制。 |

| – | 我们通过将实际结果与管理层的历史预测、公司的历史业绩、外部分析师报告以及与管理层和董事会的内部沟通进行比较,评估了管理层准确预测未来销售增长和营业收入的能力。 |

| – | 在我们公允价值专家的协助下,我们评估了贴现率,包括测试基本来源信息和计算的数学准确性,并制定一系列独立估计并将这些估计与管理层选择的贴现率进行比较。 |

| 31《2021年财务报告》|合并财务报表附注 | 爱立信年报20-F 2021 | |||

| 合并财务报表 | ||||

| 32 |

合并损益表 | |||

| 32 |

综合全面报表 收入(亏损) | |||

| 33 |

合并资产负债表 | |||

| 34 |

合并现金流量表 | |||

| 35 |

合并权益变动表 | |||

| 合并财务报表附注 | ||||

| 38 |

A |

陈述的基础 | ||

| 38 |

A1 | 重大会计政策 | ||

| 45 |

A2 | 关键会计估计 和判决 | ||

| 48 |

B |

业务和运营 | ||

| 48 |

B1 | 细分市场信息 | ||

| 51 |

B2 | 净销售额 | ||

| 51 |

B3 | 本质上的费用 | ||

| 51 |

B4 | 其他营业收入和费用 | ||

| 51 |

B5 | 盘存 | ||

| 51 |

B6 | 客户合同相关余额 | ||

| 52 |

B7 | 其他当期应收账款 | ||

| 52 |

B8 | 贸易应付款 | ||

| 52 |

B9 | 其他流动负债 | ||

| 52 |

C |

长期资产 | ||

| 52 |

C1 | 无形资产 | ||

| 54 |

C2 | 财产、厂房和设备 | ||

| 55 |

C3 | 租契 | ||

| 56 |

D |

义务 | ||

| 56 |

D1 | 条文 | ||

| 57 |

D2 | 或有负债 | ||

| 57 |

D3 | 质押为抵押品的资产 | ||

| 57 |

D4 | 合同义务 | ||

| 58 |

E |

群体结构 | ||

| 58 |

E1 | 权益 | ||

| 59 |

E2 | 企业合并 | ||

| 60 |

E3 | 联营公司 | ||

| 61 |

F |

金融工具 | ||

| 61 |

F1 | 金融风险管理 | ||

| 66 |

F2 | 财务收支 | ||

| 66 |

F3 | 金融资产, 非当前 | ||

| 67 |

F4 | 有息负债 | ||

| 68 |

G |

与员工相关 | ||

| 68 |

G1 | 离职后福利 | ||

| 72 |

G2 | 有关会员的资料 董事会的成员和 集团管理 | ||

| 74 |

G3 | 基于股份的薪酬 | ||

| 79 |

G4 | 员工信息 | ||

| 80 |

H |

其他 | ||

| 80 |

H1 | 税费 | ||

| 81 |

H2 | 每股收益 | ||

| 81 |

H3 | 现金流量表 | ||

| 82 |

H4 | 关联方交易 | ||

| 82 |

H5 | 付给核数师的费用 | ||

| 82 |

H6 | 报告所述期间之后发生的事件 | ||

| 爱立信20F 2021年报 | 财务--合并财务报表 | 32 |

| 1-12月,百万瑞典克朗 | 备注 | 2021 | 2020 | 2019 | ||||||||||||||||||||||||

| 净销售额 |

B1, B2 |

|||||||||||||||||||||||||||

| 销售成本 |

( |

( |

( |

|||||||||||||||||||||||||

| 毛收入 |

||||||||||||||||||||||||||||

| 研发费用 |

( |

( |

( |

|||||||||||||||||||||||||

| 销售和管理费用 |

( |

( |

( |

|||||||||||||||||||||||||

| 应收贸易账款减值损失 |

F1 |

( |

||||||||||||||||||||||||||

| 运营费用 |

( |

( |

( |

|||||||||||||||||||||||||

| 其他营业收入 |

B4 |

|||||||||||||||||||||||||||

| 其他运营费用 |

B4 |

( |

( |

( |

||||||||||||||||||||||||

| 合营企业及联营公司收益中的份额 |

B1, E3 |

( |

( |

( |

||||||||||||||||||||||||

| 扣除财务项目和所得税前收益(EBIT) |

B1 |

|||||||||||||||||||||||||||

| 财务收入和支出,净额 |

F2 |

( |

( |

( |

||||||||||||||||||||||||

| 扣除财务项目后的收入 |

||||||||||||||||||||||||||||

| 所得税 |

H1 |

( |

( |

( |

||||||||||||||||||||||||

| 净收入 |

||||||||||||||||||||||||||||

| 净收益(亏损)可归因于: |

||||||||||||||||||||||||||||

| 母公司所有人 |

||||||||||||||||||||||||||||

| 非控制性 利益 |

( |

|||||||||||||||||||||||||||

| 其他信息 |

||||||||||||||||||||||||||||

| 平均基本股数(百万股) |

H2 |

|||||||||||||||||||||||||||

| 母公司所有者应占每股收益,基本(瑞典克朗) 1) |

H2 |

|||||||||||||||||||||||||||

| 归属于母公司所有者的每股收益,稀释后(瑞典克朗) 1) |

H2 |

|||||||||||||||||||||||||||

1) |

按母公司所有者应占净收益计算。 |

| 1-12月,百万瑞典克朗 | 2021 | 2020 | 2019 | |||||||||||||||||||||

| 净收入 |

||||||||||||||||||||||||

| 其他全面收益(亏损) |

||||||||||||||||||||||||

| 不会重新分类为损益的项目 |

||||||||||||||||||||||||

| 重新计量固定收益养恤金计划,包括资产上限 |

( |

( |

||||||||||||||||||||||

| 因信用风险发生变化而对借款进行重估 |

( |

|||||||||||||||||||||||

| 对不会重新归类为损益的项目征税 |

( |

|||||||||||||||||||||||

| 已经或可能重新分类为损益的项目 |

||||||||||||||||||||||||

| 现金流对冲准备金 |

||||||||||||||||||||||||

| 期内产生的损益 |

( |

( |

||||||||||||||||||||||

| 对计入损益的损益的重新分类调整 |

( |

— | ||||||||||||||||||||||

| 翻译保留 |

||||||||||||||||||||||||

| 翻译储备的变化 |

( |

|||||||||||||||||||||||

| 重新分类为损益 |

||||||||||||||||||||||||

| 合营公司及联营公司的其他综合收益份额 |

( |

|||||||||||||||||||||||

| 对已经或可能重新归类为损益的项目征税 |

( |

|||||||||||||||||||||||

| 其他综合收益(亏损),税后净额 |

( |

( |

||||||||||||||||||||||

| 全面收益(亏损)合计 |

( |

|||||||||||||||||||||||

| 可归因于以下方面的全面收益(亏损)总额: |

||||||||||||||||||||||||

| 母公司所有人 |

( |

|||||||||||||||||||||||

| 非控制性 利益 |

( |

|||||||||||||||||||||||

| 爱立信20F 2021年报 | 财务--合并财务报表 | 33 |

| 百万瑞典克朗 | 备注 | 12月31日 2021 |

12月31日 2020 |

|||||||||||||||||||||

| 资产 |

||||||||||||||||||||||||

| 非当前 资产 |

||||||||||||||||||||||||

| 无形资产 |

C1 |

|||||||||||||||||||||||

| 资本化开发费用 |

||||||||||||||||||||||||

| 商誉 |

||||||||||||||||||||||||

| 知识产权、品牌和其他无形资产 |

||||||||||||||||||||||||

| 财产、厂房和设备 |

C2 |

|||||||||||||||||||||||

| 使用权 |

C3 |

|||||||||||||||||||||||

| 金融资产 |

||||||||||||||||||||||||

| 合营企业及联营公司的股权 |

E3 |

|||||||||||||||||||||||

| 股份和参股的其他投资 |

F3 |

|||||||||||||||||||||||

| 客户金融, 非当前 |

B6, F1 |

|||||||||||||||||||||||

| 计息证券, 非当前 |

F1, F3 |

|||||||||||||||||||||||

| 其他金融资产, 非当前 |

F3 |

|||||||||||||||||||||||

| 递延税项资产 |

H1 |

|||||||||||||||||||||||

| 流动资产 |

||||||||||||||||||||||||

| 盘存 |

B5 |

|||||||||||||||||||||||

| 合同资产 |

B6, F1 |

|||||||||||||||||||||||

| 贸易应收账款 |

B6, F1 |

|||||||||||||||||||||||

| 客户金融,当前 |

B6, F1 |

|||||||||||||||||||||||

| 流动纳税资产 |

||||||||||||||||||||||||

| 其他当期应收账款 |

B7 |

|||||||||||||||||||||||

| 当期计息证券 |

F1 |

|||||||||||||||||||||||

| 现金和现金等价物 |

H3 |

|||||||||||||||||||||||

| 总资产 |

||||||||||||||||||||||||

| 权益和负债 |

||||||||||||||||||||||||

| 权益 |

||||||||||||||||||||||||

| 股本 |

E1 |

|||||||||||||||||||||||

| 额外实收资本 |

E1 |

|||||||||||||||||||||||

| 其他储备 |

E1 |

( |

||||||||||||||||||||||

| 留存收益 |

E1 |

|||||||||||||||||||||||

| 母公司所有者应占权益 |

E1 |

|||||||||||||||||||||||

| 非控制性 利益 |

E1 |

( |

( |

|||||||||||||||||||||

| 非当前 负债 |

||||||||||||||||||||||||

| 离职后福利 |

G1 |

|||||||||||||||||||||||

| 规定, 非当前 |

D1 |

|||||||||||||||||||||||

| 递延税项负债 |

H1 |

|||||||||||||||||||||||

| 借款, 非当前 |

F4 |

|||||||||||||||||||||||

| 租赁债务, 非当前 |

C3 |

|||||||||||||||||||||||

| 其他 非当前 负债 |

||||||||||||||||||||||||

| 流动负债 |

||||||||||||||||||||||||

| 规定,现行 |

D1 |

|||||||||||||||||||||||

| 借款,流动 |

F4 |

|||||||||||||||||||||||

| 租赁负债,流动 |

C3 |

|||||||||||||||||||||||

| 合同责任 |

B6 |

|||||||||||||||||||||||

| 贸易应付款 |

B8 |

|||||||||||||||||||||||

| 流动税项负债 |

||||||||||||||||||||||||

| 其他流动负债 |

B9 |

|||||||||||||||||||||||

| 权益和负债总额 |

||||||||||||||||||||||||

| 爱立信20F 2021年报 | 财务--合并财务报表 |

3 4 |

| 1-12月,百万瑞典克朗 | 备注 | 2021 | 2020 | 2019 | ||||||||||||||||||||||||||||||||

| 经营活动 |

||||||||||||||||||||||||||||||||||||

| 净收入 |

||||||||||||||||||||||||||||||||||||

| 将净收入与现金进行核对的调整 |

H3 |

|||||||||||||||||||||||||||||||||||

| 经营净资产变动情况 |

||||||||||||||||||||||||||||||||||||

| 盘存 |

( |

|||||||||||||||||||||||||||||||||||

| 客户财务,当前和 非当前 |

( |

|||||||||||||||||||||||||||||||||||

| 应收贸易账款和合同资产 |

( |

|||||||||||||||||||||||||||||||||||

| 贸易应付款 |

( |

|||||||||||||||||||||||||||||||||||

| 条款和离职后福利 |

( |

( |

( |

|||||||||||||||||||||||||||||||||

| 合同责任 |

( |

( |

||||||||||||||||||||||||||||||||||

| 其他经营性资产和负债,净额 |

( |

( |

||||||||||||||||||||||||||||||||||

( |

||||||||||||||||||||||||||||||||||||

| 收到的利息 |

||||||||||||||||||||||||||||||||||||

| 支付的利息 |

( |

( |

( |

|||||||||||||||||||||||||||||||||

| 已缴纳的税款 |

( |

( |

( |

|||||||||||||||||||||||||||||||||

| 经营活动现金流 |

||||||||||||||||||||||||||||||||||||

| 投资活动 |

||||||||||||||||||||||||||||||||||||

| 对房地产、厂房和设备的投资 |

C2 |

( |

( |

( |

||||||||||||||||||||||||||||||||

| 房地产、厂房和设备的销售 |

||||||||||||||||||||||||||||||||||||

| 收购子公司和其他业务 |

H3, E2 |

( |

( |

( |

||||||||||||||||||||||||||||||||

| 剥离附属公司及其他业务 |

H3, E2 |

|||||||||||||||||||||||||||||||||||

| 产品开发 |

C1 |

( |

( |

( |

||||||||||||||||||||||||||||||||

| 购买计息证券 |

( |

( |

( |

|||||||||||||||||||||||||||||||||

| 出售计息证券 |

||||||||||||||||||||||||||||||||||||

| 其他投资活动 |

( |

( |

||||||||||||||||||||||||||||||||||

| 投资活动产生的现金流 |

( |

( |

( |

|||||||||||||||||||||||||||||||||

| 融资活动 |

||||||||||||||||||||||||||||||||||||

| 发行借款所得款项 |

F4 |

|||||||||||||||||||||||||||||||||||

| 偿还借款 |

F4 |

( |

( |

( |

||||||||||||||||||||||||||||||||

| 出售自己的股份 |

||||||||||||||||||||||||||||||||||||

| 已支付的股息 |

( |

( |

( |

|||||||||||||||||||||||||||||||||

| 偿还租赁债务 |

F4 |

( |

( |

( |

||||||||||||||||||||||||||||||||

| 其他融资活动 |

( |

( |

||||||||||||||||||||||||||||||||||

| 融资活动产生的现金流 |

( |

( |

( |

|||||||||||||||||||||||||||||||||

| 汇率变动对现金的影响 |

( |

|||||||||||||||||||||||||||||||||||

| 现金和现金等价物净变化 |

( |

|||||||||||||||||||||||||||||||||||

| 期初现金及现金等价物 |

||||||||||||||||||||||||||||||||||||

| 期末现金和现金等价物 |

H3 |

|||||||||||||||||||||||||||||||||||

| 爱立信20F 2021年报 | 财务--合并财务报表 | 35 |

| 百万瑞典克朗 | 股本 | 其他内容 实收资本 |

其他 储量 |

留用 收益 |

股东的 股权 |

非控制性 利益 |

总股本 | |||||||||||||||||||||

| 2021年1月1日 |

( |

( |

||||||||||||||||||||||||||

| 净收入 |

— |

— |

— |

|||||||||||||||||||||||||

| 其他全面收益(亏损) |

||||||||||||||||||||||||||||

| 不会重新分类为损益的项目 |

||||||||||||||||||||||||||||

| 重新计量固定收益养恤金计划,包括资产上限 |

— | — | — | |||||||||||||||||||||||||

| 因信用风险发生变化而对借款进行重估 |

— | — | — | — | ||||||||||||||||||||||||

| 对不会重新归类为损益的项目征税 |

— | — | ( |

( |

( |

( |

( |

|||||||||||||||||||||

已经或可能重新分类为损益的项目 |

||||||||||||||||||||||||||||

| 现金流对冲准备金 |

||||||||||||||||||||||||||||

| 期内产生的损益 |

— | — | ( |

— | ( |

— | ( |

|||||||||||||||||||||

| 重新分类为损益 |

— | — | ( |

— | ( |

— | ( |

|||||||||||||||||||||

| 翻译保留 1) |

||||||||||||||||||||||||||||

| 翻译储备的变化 |

— | — | — | ( |

||||||||||||||||||||||||

| 重新分类为损益 |

— | — | — | — | ||||||||||||||||||||||||

| 合营公司及联营公司的其他综合收益份额 | — | — | — | — | ||||||||||||||||||||||||

| 对已经或可能重新归类为损益的项目征税 | — | — | — | — | ||||||||||||||||||||||||

| 其他综合收益(亏损),税后净额 |

— |

— |

( |

|||||||||||||||||||||||||

| 全面收益(亏损)合计 |

— |

— |

||||||||||||||||||||||||||

| 与业主的交易 |

||||||||||||||||||||||||||||

| 出售自己的股份 |

— | — | — | — | ||||||||||||||||||||||||

| 长期可变薪酬计划 |

— | — | — | — | ||||||||||||||||||||||||

| 已支付的股息 2) |

— | — | — | ( |

( |

( |

( |

|||||||||||||||||||||

| 与以下项目的交易 非控制性 利息 |

— | — | — | ( |

( |

( |

( |

|||||||||||||||||||||

| 2021年12月31日 |

( |

|||||||||||||||||||||||||||

1) |

累计换算调整的变化包括以当地货币瑞典克朗重估商誉的变化 (瑞典克朗- 2020年和瑞典克朗剥离 /清算公司,瑞典克朗 |

2) |

每股支付的股息相当于瑞典克朗 |

| 爱立信20F 2021年报 | 财务--合并财务报表 | 36 |

| 百万瑞典克朗 | 股本 | 其他内容 实收资本 |

其他 储量 |

留用 收益 |

股东的 股权 |

非控制性 利益 |

总股本 | |||||||||||||||||||||

| 2020年1月1日 |

( |

|||||||||||||||||||||||||||

| 净收入 |

— | — | — | |||||||||||||||||||||||||

| 其他全面收益(亏损) |

||||||||||||||||||||||||||||

| 不会重新分类为损益的项目 |

||||||||||||||||||||||||||||

| 重新计量固定收益养恤金计划,包括资产上限 |

— | — | — | ( |

( |

( |

( |

|||||||||||||||||||||

| 因信用风险发生变化而对借款进行重估 |

— | — | — | — | ||||||||||||||||||||||||

| 对不会重新归类为损益的项目征税 |

— | — | ( |

|||||||||||||||||||||||||

已经或可能重新分类为损益的项目 |

||||||||||||||||||||||||||||

| 现金流对冲准备金 |

||||||||||||||||||||||||||||

| 期内产生的损益 |

— | — | — | — | ||||||||||||||||||||||||

| 重新分类为损益 |

— | — | — | — | ||||||||||||||||||||||||

| 翻译保留 |

||||||||||||||||||||||||||||

| 翻译储备的变化 |

— | — | ( |

— | ( |

( |

||||||||||||||||||||||

| 重新分类为损益 |

— | — | — | — | ||||||||||||||||||||||||

| 合营公司及联营公司的其他综合收益份额 | — | — | ( |

— | ( |

— | ( |

|||||||||||||||||||||

| 对已经或可能重新归类为损益的项目征税 | — | — | ( |

— | ( |

— | ( |

|||||||||||||||||||||

| 其他综合收益(亏损),税后净额 |

— |

— |

( |

( |

( |

( |

||||||||||||||||||||||

| 全面收益(亏损)合计 |

— |

— |

( |

|||||||||||||||||||||||||

| 与业主的交易 |

||||||||||||||||||||||||||||

| 出售自己的股份 |

— | — | — | — | ||||||||||||||||||||||||

| 长期可变薪酬计划 |

— | — | — | — | ||||||||||||||||||||||||

| 已支付的股息 |

— | — | — | ( |

( |

( |

( |

|||||||||||||||||||||

| 2020年12月31日 |

( |

( |

||||||||||||||||||||||||||

爱立信20F 2021年报 |

财务--合并财务报表 |

37 |

| 百万瑞典克朗 | 股本 | 其他内容 实收资本 |

其他 储量 |

留用 收益 |

股东的 股权 |

非控制性 利益 |

总股本 | |||||||||||||||||||||

| 2019年1月1日 |

||||||||||||||||||||||||||||

| 国际财务报告准则16规定的期初余额调整 |

— | — | — | ( |

( |

— | ( |

|||||||||||||||||||||

| 2019年1月1日,调整后 |

||||||||||||||||||||||||||||

| 净收益(亏损) |

— |

— |

— |

( |

||||||||||||||||||||||||

| 其他全面收益(亏损) |

||||||||||||||||||||||||||||

不会重新分类为损益的项目 |

||||||||||||||||||||||||||||

重新计量固定收益养恤金计划,包括资产上限 |

— | — | — | ( |

( |

— | ( |

|||||||||||||||||||||

| 因信用风险发生变化而对借款进行重估 | — | — | ( |

— | ( |

— | ( |

|||||||||||||||||||||

| 对不会重新归类为损益的项目征税 | — | — | — | |||||||||||||||||||||||||

已经或可能重新分类为损益的项目 |

||||||||||||||||||||||||||||

| 现金流对冲准备金 |

||||||||||||||||||||||||||||

| 期内产生的损益 |

— | — | ( |

— | ( |

— | ( |

|||||||||||||||||||||

| 翻译保留 |

||||||||||||||||||||||||||||

| 翻译储备的变化 |

— | — | — | |||||||||||||||||||||||||

| 重新分类为损益 |

— | — | — | — | ||||||||||||||||||||||||

| 合营公司及联营公司的其他综合收益份额 | — | — | — | — | ||||||||||||||||||||||||

| 对已经或可能重新归类为损益的项目征税 | — | — | — | — | ||||||||||||||||||||||||

其他综合收益(亏损),税后净额 |

— |

— |

( |

( |

( |

|||||||||||||||||||||||

| 全面收益(亏损)合计 |

— |

— |

( |

( |

( |

( |

||||||||||||||||||||||

| 与业主的交易 |

||||||||||||||||||||||||||||

| 出售自己的股份 |

— | — | — | — | ||||||||||||||||||||||||

| 长期可变薪酬计划 |

— | — | — | — | ||||||||||||||||||||||||

| 已支付的股息 |

— | — | — | ( |

( |

( |

( |

|||||||||||||||||||||

| 与以下项目的交易 非控制性 利益 |

— | — | — | ( |

( |

( |

||||||||||||||||||||||

| 2019年12月31日 |

( |

|||||||||||||||||||||||||||

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 38 |

|

重大会计政策 |

- |

利息和税收现金流量在“经营活动现金流量”中作为单独的项目列示。以前,利息和税收现金流量被归入“净收益与现金的调整”和“经营净资产的变化”两节的不同栏目,只在附注H3“现金流量表”中披露。已计入前几年的费用,对经营活动的现金流没有影响。 |

- |

收到的现金抵押和少于3个月的银行借款(用于短期流动资金)的净变动在“其他融资活动”中列报,因为这些余额在短期内波动,因此在现金流量表上列报其总变动既不实际也不有用。 |

| 前几年融资活动的现金流量已相应地重新列报,导致“发行借款所得”、“偿还借款”和“其他融资活动”之间的重新分类,对融资活动的现金流量总额没有净影响。 | |

| - | 有息证券的买卖按总额列报,以提高现金流的可见度。前几年投资活动的现金流量已相应重列,从而产生了“购买计息证券”和“出售计息证券”的新额度。 |

爱立信20F 2021年报 |

财务--合并财务报表附注 |

39 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 4 0 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 4 1 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 |

4 2 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 |

4 3 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 4 4 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 4 5 |

| – | 利率基准改革第二阶段,对IFRS 9、IAS 39、IFRS 7、IFRS 4和IFRS 16的修订(第二阶段修订) |

| – | 对IFRS 16租赁的修订: 与新冠肺炎相关的 e 2021 |

| – | 对IFRS 4保险合同的修正:延长适用IFRS 9的临时豁免 |

| – | 对《国际财务报告准则3》业务的修订 组合“--对概念框架的引用。 |

| – | 《国际会计准则》第16号财产、厂房和 设备--收益 在预定之前使用“, 它禁止实体从一项财产、厂房和设备的成本中扣除出售在将该资产带到使其能够以管理层预期的方式运作所需的地点和条件时所生产的物品的任何收益。相反,一个实体在利润或亏损中确认销售这些物品的收益和生产这些物品的成本。 |

| – | 对“国际会计准则第37号规定、或有负债和或有资产”进行修订,以具体说明一个实体在评估合同是繁重还是亏损时需要包括哪些费用。修正案采用的是“直接相关成本法”。与提供货物或服务的合同直接相关的成本既包括增量成本,也包括与合同活动直接相关的分摊成本。一般费用和行政费用与合同没有直接关系,除非根据合同明确应向对方收取费用,否则不包括在内。 |

| – | 对2018-2020年国际财务报告准则的年度改进。 |

| – | 《国际财务报告准则第17号保险合同》为保险合同的确认、计量、列报和披露确立了原则。本公司已完成其评估,并断定采用国际财务报告准则第17号对财务结果或状况的影响并不重大。 |

| – | 财务报表列报:将负债分类为流动负债或负债 非当前 |

| – | 对《国际会计准则》第1号财务报表列报和《国际财务报告准则实务报表2:会计政策披露》的修正 . |

| – | 国际会计准则第8号会计政策修正案、会计估计的变化和错误:会计估计的定义 |

| – | 国际会计准则第12号所得税修正案:与单一交易产生的资产和负债有关的递延税金。 |

|

关键会计估计和判断 |

| – | 评估不确定度的主要来源 |

| – | 管理层在应用公司会计政策的过程中作出的判断。 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 4 6 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 |

4 7 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 4 8 |

|

细分市场信息 |

| – | 网络 |

| – | 数字服务 |

| – | 托管服务 |

| – | 新兴企业和其他。 |

– |

新兴业务,包括物联网、icectiv、Cradlepoint和新业务 |

| – | 媒体业务,包括红蜂传媒和一家 |

| – | 欧洲和拉丁美洲 |

| – | 中东和非洲 |

| – | 北美 |

| – | 东北亚 |

| – | 东南亚、大洋洲和印度。 |

运营区段2021 |

| |||||||||||||||||||||||

| 网络 | 数位 服务 |

受管 服务 |

新兴 业务 以及其他 |

总计 细分市场 |

集团化 | |||||||||||||||||||

| 细分市场销售 |

||||||||||||||||||||||||

| 净销售额 |

||||||||||||||||||||||||

| 毛收入 |

||||||||||||||||||||||||

| 毛利率(%) |

||||||||||||||||||||||||

| 财务项目和所得税前收益(亏损)(EBIT) |

( |

( |

||||||||||||||||||||||

| 息税前利润(%) |

( |

( |

||||||||||||||||||||||

| 财务收入和支出,净额 |

( |

|||||||||||||||||||||||

| 扣除财务项目后的收入 |

||||||||||||||||||||||||

| 所得税 |

( |

|||||||||||||||||||||||

| 净收入 |

||||||||||||||||||||||||

| 其他细分项目 |

||||||||||||||||||||||||

| 合营公司及联营公司收益中的份额 |

( |

( |

( |

|||||||||||||||||||||

| 摊销 |

( |

( |

( |

( |

( |

( |

||||||||||||||||||

| 折旧 |

( |

( |

( |

( |

( |

( |

||||||||||||||||||

| 减值损失 |

( |

( |

( |

( |

( |

( |

||||||||||||||||||

| 重组费用 |

( |

( |

( |

( |

( |

( |

||||||||||||||||||

| 投资和出售业务的损益 |

— | ( |

||||||||||||||||||||||

| 爱立信20F 2021年报 | 财务--合并财务报表附注 |

4 9 |

| 运营细分市场2020年 | ||||||||||||||||||||||||

| 网络 | 数位 服务 |

受管 服务 |

新兴 业务 以及其他 |

总计 细分市场 |

集团化 | |||||||||||||||||||

| 细分市场销售 |

||||||||||||||||||||||||

| 净销售额 |

||||||||||||||||||||||||

| 毛收入 |

||||||||||||||||||||||||

| 毛利率(%) |

||||||||||||||||||||||||

| 财务项目和所得税前收益(亏损)(EBIT) |

( |

( |

||||||||||||||||||||||

| 息税前利润(%) |

( |

( |

||||||||||||||||||||||

| 财务收入和支出,净额 |

( |

|||||||||||||||||||||||

| 扣除财务项目后的收入 |

||||||||||||||||||||||||

| 所得税 |

( |

|||||||||||||||||||||||

| 净收入 |

||||||||||||||||||||||||

| 其他细分项目 |

||||||||||||||||||||||||

| 合营公司及联营公司收益中的份额 |

( |

( |

( |

|||||||||||||||||||||

| 摊销 |

( |

( |

( |

( |

( |

( |

||||||||||||||||||

| 折旧 |

( |

( |

( |

( |

( |

( |

||||||||||||||||||

| 减值损失 |

( |

( |

( |

( |

( |

( |

||||||||||||||||||

| 重组费用 |

( |

( |

( |

( |

( |

( |

||||||||||||||||||

| 投资和出售业务的损益 |

( |

( |

( |

( |

||||||||||||||||||||

| 运营细分市场2019年 | ||||||||||||||||||||||||

| 网络 | 数位 服务 |

受管 服务 |

新兴 业务 以及其他 |

总计 细分市场 |

集团化 | |||||||||||||||||||

| 细分市场销售 |

||||||||||||||||||||||||

| 净销售额 |

||||||||||||||||||||||||

| 毛收入 |

||||||||||||||||||||||||

| 毛利率(%) |

||||||||||||||||||||||||

| 财务项目和所得税前收益(亏损)(EBIT) 1) |

( |

( |

||||||||||||||||||||||

| 息税前利润(%) |

( |

( |

||||||||||||||||||||||

| 财务收入和支出,净额 |

( |

|||||||||||||||||||||||

| 扣除财务项目后的收入 |

||||||||||||||||||||||||

| 所得税 |

( |

|||||||||||||||||||||||

| 净收入 |

||||||||||||||||||||||||

| 其他细分项目 |

||||||||||||||||||||||||

| 合营公司及联营公司收益中的份额 |

( |

( |

( |

|||||||||||||||||||||

| 摊销 |

( |

( |

( |

( |

( |

( |

||||||||||||||||||

| 折旧 |

( |

( |

( |

( |

( |

( |

||||||||||||||||||

| 减值损失 |

( |

( |

( |

( |

( |

( |

||||||||||||||||||

| 重组费用 |

( |

( |

( |

( |

( |

( |

||||||||||||||||||

| 投资和出售业务的损益 |

( |

( |

( |

|||||||||||||||||||||

| 按细分市场划分的产品和服务 | ||||||||||||||||||||

| 网络 | 数位 服务 |

受管 服务 |

新兴 业务 以及其他 |

总计 细分市场 |

||||||||||||||||

| 2021 |

||||||||||||||||||||

| 产品 |

||||||||||||||||||||

| 服务 |

||||||||||||||||||||

| 总计 |

||||||||||||||||||||

| 2020 |

||||||||||||||||||||

| 产品 |

||||||||||||||||||||

| 服务 |

||||||||||||||||||||

| 总计 |

||||||||||||||||||||

| 2019 |

||||||||||||||||||||

| 产品 |

||||||||||||||||||||

| 服务 |

||||||||||||||||||||

| 总计 |

||||||||||||||||||||

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 5 0 |

| 2021年市场区域 | ||||||||||||||||||||||||

| 净销售额 | 非当前 资产 4) |

|||||||||||||||||||||||

| 网络 | 数位 服务 |

受管 服务 |

新兴 业务 以及其他 |

总计 | 总计 | |||||||||||||||||||

| 东南亚、大洋洲和印度 |

||||||||||||||||||||||||

| 东北亚 3) |

||||||||||||||||||||||||

| 北美 2) |

||||||||||||||||||||||||

| 欧洲和拉丁美洲 1) |

||||||||||||||||||||||||

| 中东和非洲 |

||||||||||||||||||||||||

| 其他 1) 2) 3) 5) |

||||||||||||||||||||||||

| 总计 |

||||||||||||||||||||||||

| 1)其中在欧盟 5) |

||||||||||||||||||||||||

| 其中在瑞典 5) |

||||||||||||||||||||||||

| 其中2)在美国 5) |

||||||||||||||||||||||||

| 3)其中在日本 5) |

||||||||||||||||||||||||

| 其中3)在中国 5) |

||||||||||||||||||||||||

4) |

总计 非当前 不包括金融工具、递延税项资产和离职后福利资产。 |

5) |

包括根据客户所在国家/地区分配的其他市场区域报告的知识产权许可收入。其他销售额则归因于基于所交付产品或服务目的地的国家/地区。 |

| |

| 市场 面积 2020 |

||||||||||||||||||||||||

| 净销售额 | 非当前 资产 4) |

|||||||||||||||||||||||

| 网络 | 数位 服务 |

受管 服务 |

新兴 业务 以及其他 |

总计 | 总计 | |||||||||||||||||||

| 东南亚、大洋洲和印度 |

||||||||||||||||||||||||

| 东北亚 3) |

||||||||||||||||||||||||

| 北美 2) |

||||||||||||||||||||||||

| 欧洲和拉丁美洲 1) |

||||||||||||||||||||||||

| 中东和非洲 |

||||||||||||||||||||||||

| 其他 1) 2) 3) 5) |

||||||||||||||||||||||||

| 总计 |

||||||||||||||||||||||||

| 1)其中在欧盟 5) |

||||||||||||||||||||||||

| 其中在瑞典 5) |

||||||||||||||||||||||||

| 其中2)在美国 5) |

||||||||||||||||||||||||

| 3)其中在日本 5) |

||||||||||||||||||||||||

| 其中3)在中国 5) |

||||||||||||||||||||||||

4) |

总计 非当前 不包括金融工具、递延税项资产和离职后福利资产。 |

5) |

包括根据客户所在国家/地区分配的其他市场区域报告的知识产权许可收入。其他销售额则归因于基于所交付产品或服务目的地的国家/地区。 |

| 2019年市场区域 | ||||||||||||||||||||||||

| 净销售额 | 非当前 资产 4) |

|||||||||||||||||||||||

| 网络 | 数位 服务 |

受管 服务 |

新兴 业务 以及其他 |

总计 | 总计 | |||||||||||||||||||

| 东南亚、大洋洲和印度 |

||||||||||||||||||||||||

| 东北亚 3) |

||||||||||||||||||||||||

| 北美 2) |

||||||||||||||||||||||||

| 欧洲和拉丁美洲 1) |

||||||||||||||||||||||||

| 中东和非洲 |

||||||||||||||||||||||||

| 其他 1) 2) 3) 5) |

||||||||||||||||||||||||

| 总计 |

||||||||||||||||||||||||

| 1)其中在欧盟 5) |

||||||||||||||||||||||||

| 其中在瑞典 5) |

||||||||||||||||||||||||

| 其中2)在美国 5) |

||||||||||||||||||||||||

| 3)其中在日本 5) |

||||||||||||||||||||||||

| 其中3)在中国 5) |

||||||||||||||||||||||||

4) |

总计 非当前 不包括金融工具、递延税项资产和离职后福利资产。 |

5) |

包括根据客户所在国家/地区分配的其他市场区域报告的知识产权许可收入。其他销售额则归因于基于所交付产品或服务目的地的国家/地区。 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 |

5 1 |

|

净销售额 |

净销售额 |

||||||||||||

| 2021 | 2020 | 2019 | ||||||||||

| 硬体 |

||||||||||||

| 软件 |

||||||||||||

| 服务 |

||||||||||||

| 净销售额 |

||||||||||||

| 其中知识产权许可收入 |

||||||||||||

| 其中瑞典的出口销售额 |

||||||||||||

|

本质上的费用 |

本质上的费用 |

||||||||||||

| 2021 | 2020 | 2019 | ||||||||||

| 货物和服务 |

||||||||||||

| 员工薪酬 |

||||||||||||

| 摊销和折旧 |

||||||||||||

| 减值、陈旧津贴 和重估 |

||||||||||||

| 库存增加,净额 |

( |

( |

( |

|||||||||

| 对资本化发展的补充 |

( |

( |

( |

|||||||||

计入销售成本和运营费用的费用 |

||||||||||||

按职能划分的重组费用 |

||||||||||||

| 2021 | 2020 | 2019 | ||||||||||

| 销售成本 |

||||||||||||

| 研发费用 |

||||||||||||

| 销售和管理费用 |

||||||||||||

| 重组费用总额 |

||||||||||||

|

其他营业收入和费用 |

其他营业收入和费用 |

||||||||||||

| 2021 | 2020 | 2019 | ||||||||||

| 其他营业收入 |

||||||||||||

| 出售无形资产和PP&E的收益 |

||||||||||||

| 投资和出售业务的收益 1) |

||||||||||||

| 其他营业收入 |

||||||||||||

| 其他营业收入合计 |

||||||||||||

| 其他运营费用 |

||||||||||||

| 无形资产销售损失和PP&E损失 |

( |

— | — | |||||||||

| 投资和出售业务的损失 1) |

( |

( |

( |

|||||||||

| 商誉减值 2) |

( |

— | — | |||||||||

| 其他运营费用 3) |

( |

( |

( |

|||||||||

| 其他运营费用合计 |

( |

( |

( |

|||||||||

1) |

包括瑞典克朗的爱立信风险投资的重估收益 in 202 。有关撤资的信息载于附注E2“企业合并”。1 |

2) |

关于商誉减值的更多信息,见附注C1“无形资产”。 |

3) |

包括瑞典克朗的成本- - 2019年与美国美国证券交易委员会和美国司法部的决议有关决议。 |

|

盘存 |

盘存 |

||||||||

| 2021 | 2020 | |||||||

| 原材料、部件、消耗品和正在进行的制造工作 | ||||||||

| 成品 |

||||||||

| 正在进行的合同工作 |

||||||||

| 库存,净额 |

||||||||

陈旧津贴的变动 |

||||||||

| 2021 | 2020 | |||||||

| 期初余额 |

||||||||

| 添加,净额 |

||||||||

| 利用率 |

( |

( |

||||||

| 翻译差异 |

( |

|||||||

| 期末余额 |

||||||||

|

客户合同相关余额 |

应收贸易账款、客户融资、合同资产和合同负债 |

||||||||

| 2021 | 2020 | |||||||

| 客户金融信贷 |

||||||||

| 贸易应收账款 |

||||||||

| 合同资产 |

||||||||

| 合同责任 |

||||||||

当期确认的收入 |

||||||||

| 2021 | 2020 | |||||||

| 与期初合同负债余额有关的当年确认的收入 | ||||||||

| 与前几个报告期已履行或部分履行的履约义务有关的已确认收入 | ( |

|||||||

| 分配给剩余履约债务的交易价格 |

| |||||||

| 2021 | 2020 | |||||||

| 分配给未清偿或部分未清偿的履约债务的交易价格总额 | ||||||||

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 5 2 |

|

其他当期应收账款 |

| 其他当期应收账款 |

||||||||

| 2021 | 2020 | |||||||

| 预付费用 |

||||||||

| 向供应商预付款项 |

||||||||

| 衍生资产 1) |

||||||||

| 其他税种 2) |

||||||||

| 其他 |

||||||||

| 总计 |

||||||||

1) |

另见注F1“财务风险管理”。 |

2) |

截至2021年,当期纳税资产在资产负债表中作为单独的行项目列示,不再计入上表中的“其他税种”。比较年已相应更新。其他税种主要包括增值税应收账款。 |

|

贸易应付款 |

| 贸易应付款 |

||||||||

| 2021 | 2020 | |||||||

| 联营公司和合资企业的贸易应付款 | ||||||||

| 应付贸易款项,不包括关联公司和合资企业 1) |

||||||||

| 总计 |

||||||||

1) |

应付贸易金额的%瑞典克朗 |

|

其他流动负债 |

| 其他流动负债 |

||||||||

| 2021 | 2020 | |||||||

| 应计利息 |

||||||||

| 应计费用 |

||||||||

| 其中与员工相关的 |

||||||||

| 其中与供应商相关的 |

||||||||

| 其中的其他 1) |

||||||||

| 衍生负债 2) |

||||||||

| 其他 3) 4) |

||||||||

| 总计 |

||||||||

1) |

主要余额与客户项目的应计费用有关。 |

2) |

另见注F1“财务风险管理”。 |

3) |

包括增值税和其他工资扣减等项目。 |

| |

|

| 4) |

截至2021年,当期纳税负债在资产负债表中作为一个单独的项目列示,不再列入上表中的“其他”。比较年已相应更新。 |

| |

|

无形资产 |

| 无形资产 |

||||||||||||||||||||||||||

| 2021 | 2020 | |||||||||||||||||||||||||

| 大写 发展 费用 |

商誉 | 知识产权 1) 、品牌及其他 无形的 资产 |

大写 发展 费用 |

商誉 | 知识产权 1) 、品牌及其他 无形的 资产 |

|||||||||||||||||||||

| 成本 |

||||||||||||||||||||||||||

| 期初余额 | ||||||||||||||||||||||||||

| 收购/资本化 | — | — | ||||||||||||||||||||||||

| 收购/剥离业务的余额 2) |

— | ( |

— | |||||||||||||||||||||||

| 销售/处置 | — | — | ( |

( |

— | ( |

||||||||||||||||||||

| 翻译差异 | ( |

( |

( |

|||||||||||||||||||||||

期末余额 |

||||||||||||||||||||||||||

累计摊销 |

||||||||||||||||||||||||||

| 期初余额 | ( |

— | ( |

( |

— | ( |

||||||||||||||||||||

| 摊销 | ( |

— | ( |

( |

— | ( |

||||||||||||||||||||

| 与剥离业务有关的余额 2) |

— | — | — | — | — | |||||||||||||||||||||

| 销售/处置 | — | — | — | |||||||||||||||||||||||

| 翻译差异 | ( |

— | ( |

— | ||||||||||||||||||||||

期末余额 |

( |

— |

( |

( |

— |

( |

||||||||||||||||||||

累计减值损失 |

||||||||||||||||||||||||||

| 期初余额 | ( |

( |

( |

( |

( |

( |

||||||||||||||||||||

| 减值损失 | — | ( |

( |

— | — | ( |

||||||||||||||||||||

| 翻译差异 | — | — | ( |

— | — | |||||||||||||||||||||

期末余额 |

( |

( |

( |

( |

( |

( |

||||||||||||||||||||

账面净值 |

||||||||||||||||||||||||||

1) |

知识产权。 |

2) |

有关收购/剥离业务的更多信息,请参阅附注E2“业务合并”。 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 5 3 |

| – | 销售增长 |

| – | 发展息税前利润(基于息税前利润或销售商品的成本以及相对于销售的运营费用) |

| – | 与营运资本和资本支出要求相关的发展。 |

| – | 到2026年,也就是数字移动技术引入约35年后,据预测,将有 |

| – | 据估计,移动订阅的数量将从大约 |

| – | 预计5G用户数量将达到 |

| – | 到2026年,大约 销售点 |

| – | 预计蜂窝物联网将从 |

| – | 据估计,在2022-2026年间,移动数据流量将增长约三倍。移动流量由智能手机用户和视频流量驱动。智能手机流量将增长约3倍,移动视频流量预计将增长约3倍 |

税后 贴现率(%) |

||||||||

| CGU | 2021 | 2020 | ||||||

网络 |

||||||||

数字服务 |

||||||||

托管服务 |

||||||||

Cradlepoint |

不适用 | |||||||

图标连接 |

||||||||

埃莫多 |

||||||||

红蜂传媒 |

||||||||

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 5 4 |

|

财产、厂房和设备 |

| 房地产 | 机械及其他 技术资产 |

其他设备, 工具和安装 |

在建工程 和预付款 |

总计 | ||||||||||||||||

成本 |

||||||||||||||||||||

期初余额 |

||||||||||||||||||||

加法 |

||||||||||||||||||||

收购/剥离业务的余额 |

( |

( |

||||||||||||||||||

销售/处置 |

( |

( |

( |

( |

( |

|||||||||||||||

重新分类 |

( |

|||||||||||||||||||

翻译差异 |

||||||||||||||||||||

期末余额 |

||||||||||||||||||||

累计折旧 |

||||||||||||||||||||

期初余额 |

( |

( |

( |

( |

||||||||||||||||

折旧 |

( |

( |

( |

( |

||||||||||||||||

与剥离业务有关的余额 |

||||||||||||||||||||

销售/处置 |

||||||||||||||||||||

重新分类 |

( |

|||||||||||||||||||

翻译差异 |

( |

( |

( |

( |

||||||||||||||||

期末余额 |

( |

( |

( |

( |

||||||||||||||||

累计减值损失 |

||||||||||||||||||||

期初余额 |

( |

( |

( |

( |

||||||||||||||||

减值损失 |

( |

( |

( |

( |

||||||||||||||||

销售/处置 |

||||||||||||||||||||

翻译差异 |

( |

( |

( |

( |

||||||||||||||||

期末余额 |

( |

( |

( |

( |

||||||||||||||||

账面净值 |

||||||||||||||||||||

| 房地产 | 机械及其他 技术资产 |

其他设备, 工具和安装 |

在建工程 和预付款 |

总计 | ||||||||||||||||

成本 |

||||||||||||||||||||

期初余额 |

||||||||||||||||||||

加法 |

||||||||||||||||||||

收购/剥离业务的余额 |

( |

|||||||||||||||||||

销售/处置 |

( |

( |

( |

( |

( |

|||||||||||||||

重新分类 |

( |

|||||||||||||||||||

翻译差异 |

( |

( |

( |

( |

( |

|||||||||||||||

期末余额 |

||||||||||||||||||||

累计折旧 |

||||||||||||||||||||

期初余额 |

( |

( |

( |

( |

||||||||||||||||

折旧 |

( |

( |

( |

( |

||||||||||||||||

与剥离业务有关的余额 |

||||||||||||||||||||

销售/处置 |

||||||||||||||||||||

重新分类 |

( |

|||||||||||||||||||

翻译差异 |

||||||||||||||||||||

期末余额 |

( |

( |

( |

( |

||||||||||||||||

累计减值损失 |

||||||||||||||||||||

期初余额 |

( |

( |

( |

( |

||||||||||||||||

减值损失 |

( |

( |

( |

( |

( |

|||||||||||||||

销售/处置 |

||||||||||||||||||||

翻译差异 |

||||||||||||||||||||

期末余额 |

( |

( |

( |

( |

||||||||||||||||

账面净值 |

||||||||||||||||||||

| 爱立信20F 2021年报 | 财务--合并财务报表附注 |

5 5 |

|

租契 |

| 2021 | 2020 | |||||||||||||||||||||||||||||||

| 房地产 | 车辆 | 其他 | 总计 | 房地产 | 车辆 | 其他 | 总计 | |||||||||||||||||||||||||

| 成本 |

||||||||||||||||||||||||||||||||

| 期初余额 |

||||||||||||||||||||||||||||||||

| 加法 |

— | |||||||||||||||||||||||||||||||

| 收购/剥离业务的余额 |

( |

( |

— | ( |

— | — | ||||||||||||||||||||||||||

| 终止合同 |

( |

( |

— | ( |

( |

( |

— | ( |

||||||||||||||||||||||||

| 翻译差异 |

— | ( |

( |

— | ( |

|||||||||||||||||||||||||||

| 期末余额 |

||||||||||||||||||||||||||||||||

| 累计折旧 |

||||||||||||||||||||||||||||||||

| 期初余额 |

( |

( |

( |

( |

( |

( |

( |

( |

||||||||||||||||||||||||

| 折旧 |

( |

( |

( |

( |

( |

( |

( |

( |

||||||||||||||||||||||||

| 与剥离业务有关的余额 |

— | — | — | |||||||||||||||||||||||||||||

| 终止合同 |

— | — | ||||||||||||||||||||||||||||||

| 翻译差异 |

( |

( |

— | ( |

||||||||||||||||||||||||||||

| 期末余额 |

( |

( |

( |

( |

( |

( |

( |

( |

||||||||||||||||||||||||

| 累计减值损失 |

||||||||||||||||||||||||||||||||

| 期初余额 |

( |

— | — | ( |

( |

— | — | ( |

||||||||||||||||||||||||

| 减值损失 |

— | — | — | — | ( |

— | — | ( |

||||||||||||||||||||||||

| 终止合同 |

— | — | — | — | ||||||||||||||||||||||||||||

| 翻译差异 |

( |

— | — | ( |

— | — | ||||||||||||||||||||||||||

| 期末余额 |

( |

— |

— |

( |

( |

— |

— |

( |

||||||||||||||||||||||||

| 金融转租 |

||||||||||||||||||||||||||||||||

| 期初余额 |

( |

— | — | ( |

( |

— | — | ( |

||||||||||||||||||||||||

| 不再认识 |

— | — | — | — | ( |

— | — | ( |

||||||||||||||||||||||||

| 翻译差异 |

( |

— | — | ( |

— | — | ||||||||||||||||||||||||||

| 期末余额 |

( |

— |

— |

( |

( |

— |

— |

( |

||||||||||||||||||||||||

| 账面净值 |

||||||||||||||||||||||||||||||||

| 2021 | 2020 | |||||||

| 偿还租赁负债 1) |

( |

) | ( |

) | ||||

| 租赁负债的利息支出 |

( |

) | ( |

) | ||||

低价值 未计入负债计量的资产 |

( |

) | ( |

) | ||||

| 变动租赁付款不计入租赁负债的计量 | ( |

) | ( |

) | ||||

| 现金流出总额 |

( |

) |

( |

) | ||||

1) |

包括预付款。 |

| 融资租赁 | 经营租约 | |||||||

| 2022 |

||||||||

| 2023 |

||||||||

| 2024 |

||||||||

| 2025 |

||||||||

| 2026 |

||||||||

| 2027年及以后 |

||||||||

| 总计 |

||||||||

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 5 6 |

|

条文 |

| 条文 |

||||||||||||||||||||||||||||

| 重组 | 客户 相关 |

供货商 相关 |

保修 | 以股份为基础 付款 |

其他 | 总计 | ||||||||||||||||||||||

| 2021 |

||||||||||||||||||||||||||||

| 期初余额 |

||||||||||||||||||||||||||||

| 加法 |

||||||||||||||||||||||||||||

| 超额金额的冲销 |

( |

( |

( |

( |

( |

( |

( |

|||||||||||||||||||||

| 收费 d 至损益表 |

||||||||||||||||||||||||||||

| 利用率 |

( |

( |

( |

( |

( |

( |

( |

|||||||||||||||||||||

| 重新分类 |

( |

( |

( |

— | ( |

|||||||||||||||||||||||

| 翻译差异 |

||||||||||||||||||||||||||||

| 期末余额 |

||||||||||||||||||||||||||||

| 其中现行的规定 |

||||||||||||||||||||||||||||

| 其中 非当前 条文 |

— |

|||||||||||||||||||||||||||

| 2020 |

||||||||||||||||||||||||||||

| 期初余额 |

||||||||||||||||||||||||||||

| 加法 |

||||||||||||||||||||||||||||

| 超额金额的冲销 |

( |

( |

( |

( |

( |

( |

( |

|||||||||||||||||||||

| 收费 d 至损益表 |

||||||||||||||||||||||||||||

| 利用率 |

( |

( |

( |

( |

( |

( |

( |

|||||||||||||||||||||

| 重新分类 |

( |

( |

( |

( |

( |

|||||||||||||||||||||||

| 翻译差异 |

( |

( |

( |

( |

( |

( |

( |

|||||||||||||||||||||

| 期末余额 |

||||||||||||||||||||||||||||

| 其中现行的规定 |

||||||||||||||||||||||||||||

| 其中 非当前 条文 |

— |

— |

||||||||||||||||||||||||||

爱立信20F 2021年报 |

财务--合并财务报表附注 | 5 7 |

|

或有 负债 |

| 或有负债 | ||||||||

| 2021 | 2020 | |||||||

| 或有负债 |

||||||||

| 总计 |

||||||||

|

质押为抵押品的资产 |

| 质押为抵押品的资产 |

||||||||

| 2021 | 2020 | |||||||

| 动产抵押 1) |

||||||||

| 银行存款 2) |

||||||||

| 总计 |

||||||||

1) |

另见附注G1“离职后福利”。 |

2) |

另见注F1“财务风险管理”。 |

|

合同义务 |

| 2021年合同义务 |

||||||||||||||||||||

| 按期付款到期 | ||||||||||||||||||||

| 1–3 | 3–5 | >5 | ||||||||||||||||||

| 10亿瑞典克朗 | 年 | 年份 | 年份 | 年份 | 总计 | |||||||||||||||

| 当前和 非当前 债务1) |

||||||||||||||||||||

| 租赁义务 2) |

||||||||||||||||||||

| 其他 非当前 负债 |

||||||||||||||||||||

| 购买义务 3) |

||||||||||||||||||||

| 贸易应付款 |

||||||||||||||||||||

| 对客户的承诺 金融学 4) |

||||||||||||||||||||

| 衍生品负债 4) |

||||||||||||||||||||

| 总计 |

||||||||||||||||||||

| 合同义务2020 | ||||||||||||||||||||

| 按期付款到期 | ||||||||||||||||||||

| 1–3 | 3–5 | >5 | ||||||||||||||||||

| 10亿瑞典克朗 | 年 | 年份 | 年份 | 年份 | 总计 | |||||||||||||||

| 当前和 非当前 债务1) |

||||||||||||||||||||

| 租赁义务 2) |

||||||||||||||||||||

| 其他 非当前 负债 |

||||||||||||||||||||

| 购买义务 3) |

||||||||||||||||||||

| 贸易应付款 |

||||||||||||||||||||

| 对客户的承诺 金融学 4) |

||||||||||||||||||||

| 衍生品负债 4) |

||||||||||||||||||||

| 总计 |

||||||||||||||||||||

1) |

当前和 非当前 债务,包括利息承诺。 |

2) |

未来租赁义务,名义租赁责任,另见附注C3“租赁”。 |

3) |

在扣除任何相关拨备之前,购买债务的金额为毛额。 |

4) |

另见注F1“财务风险管理”。 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 5 8 |

|

权益 |

| 股本 | ||||||||

| 母公司 | 股份数量 | 资本 库存 (瑞典克朗 百万美元) |

||||||

| A类股 | ||||||||

| B类股份 | ||||||||

总计 |

||||||||

| 股份数量 |

||||||||

| 股份数量 | 股本 (百万瑞典克朗) |

|||||||

股份数量2021年1月1日 |

||||||||

股份数量2021年12月31日 |

||||||||

| 其他储备 | ||||||||||||||||||||||||||||||||

| 2021 | 2020 | |||||||||||||||||||||||||||||||

| 翻译 储量 |

现金流 树篱 保留 |

重估 的 借款 |

总计 其他 储量 |

翻译 储量 |

现金流 树篱 保留 |

重估 的 借款 |

总计 其他 储量 |

|||||||||||||||||||||||||

期初余额 |

( |

( |

( |

( |

( |

|||||||||||||||||||||||||||

其他综合收益 |

||||||||||||||||||||||||||||||||

不会重新分类为损益的项目 |

||||||||||||||||||||||||||||||||

因信用风险发生变化而对借款进行重估 |

||||||||||||||||||||||||||||||||

对不会重新归类为损益的项目征税 |

( |

( |

( |

( |

||||||||||||||||||||||||||||

已经或可能重新分类为损益的项目 |

||||||||||||||||||||||||||||||||

现金流对冲 |

||||||||||||||||||||||||||||||||

期内产生的损益 |

( |

( |

||||||||||||||||||||||||||||||

重新分类为损益 |

( |

( |

||||||||||||||||||||||||||||||

翻译保留 |

||||||||||||||||||||||||||||||||

翻译储备的变化 |

( |

( |

||||||||||||||||||||||||||||||

重新分类为损益 |

||||||||||||||||||||||||||||||||

| 合营公司及联营公司的其他综合收益份额 | ( |

( |

||||||||||||||||||||||||||||||

| 对已经或可能重新归类为损益的项目征税 | ( |

( |

||||||||||||||||||||||||||||||

其他综合收益,税后净额 |

( |

( |

( |

|||||||||||||||||||||||||||||

综合收益总额 |

( |

( |

( |

|||||||||||||||||||||||||||||

期末余额 |

( |

( |

( |

( |

( |

|||||||||||||||||||||||||||

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 59 |

|

企业合并 |

| 2019-2021年收购 | ||||||||||||

| 2021 | 2020 | 2019 | ||||||||||

考虑事项 |

||||||||||||

现金和现金等价物 |

||||||||||||

其他 |

||||||||||||

总对价 |

||||||||||||

取得的净资产(负债) |

||||||||||||

现金和现金等价物 |

||||||||||||

财产、厂房和设备 |

||||||||||||

使用权 |

||||||||||||

无形资产 |

( |

|||||||||||

对联营公司的投资 |

||||||||||||

其他资产 |

||||||||||||

条款,包括离职后福利 |

( |

( |

||||||||||

其他负债 |

( |

( |

( |

|||||||||

可确认净资产(负债)总额 |

( |

|||||||||||

在净收入中确认的成本 |

||||||||||||

商誉 |

||||||||||||

总计 |

||||||||||||

与收购相关的成本 1) |

||||||||||||

1) |

收购相关成本计入综合损益表中的销售和行政费用。 |

| 2019-2021年撤资 | ||||||||||||

| 2021 | 2020 | 2019 | ||||||||||

收益 |

||||||||||||

现金和现金等价物 |

||||||||||||

相联公司的股份 |

||||||||||||

总收益 |

||||||||||||

处置的净资产 |

||||||||||||

财产、厂房和设备 |

||||||||||||

使用权 |

||||||||||||

对联营公司的投资 |

||||||||||||

无形资产 |

||||||||||||

商誉 |

( |

|||||||||||

其他资产 |

||||||||||||

条款,包括离职后福利 |

( |

( |

||||||||||

其他负债 |

( |

|||||||||||

净资产总额 |

||||||||||||

撤资净收益/净亏损 |

( |

|||||||||||

相联公司的股份 |

( |

|||||||||||

现金流效应 |

||||||||||||

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 60 |

2019-2021年收购 |

||||

| 公司 | 描述 | 交易日期 | ||

即按即说 (MC-PTT) 解决办法。 |

||||

2019-2021年撤资 |

||||

| 公司 | 描述 | 交易日期 | ||

|

关联的 公司 |

| 相联公司的权益 |

||||||||

| 2021 | 2020 | |||||||

| 期初余额 |

||||||||

| 投资 |

||||||||

| 收益中的份额 |

( |

( |

||||||

| 股本分配 |

( |

|||||||

| 税费 |

( |

( |

||||||

| 分红 |

( |

( |

||||||

| 翻译差异 |

( |

|||||||

| 期末余额 |

||||||||

爱立信20F 2021年报 |

金融类股- 备注 到整合的金融 陈述 |

61 |

|

金融风险管理 |

资本目标-相关信息,10亿瑞典克朗 |

| |||||||

2021 |

2020 |

|||||||

| 并购前的自由现金流 1) |

||||||||

| 正净现金 1) |

||||||||

| 信用评级 |

||||||||

| 惠誉 |

||||||||

| 标准普尔 |

||||||||

| 穆迪 |

||||||||

| 货币风险敞口, 10亿瑞典克朗 |

| |||||||||||||||||||||||

| 暴露 货币 |

销售额 翻译 暴露 |

销售额 交易记录 暴露 |

销售净值 暴露 |

成本 翻译 暴露 |

成本 交易记录 暴露 1) |

成本 网络 暴露 |

||||||||||||||||||

| 美元 2) |

( |

( |

( |

|||||||||||||||||||||

| 欧元 |

( |

( |

||||||||||||||||||||||

| 日元 |

— | ( |

— | ( |

||||||||||||||||||||

| 计算机辅助设计 |

— | — | ||||||||||||||||||||||

| 元人民币 |

— | ( |

( |

|||||||||||||||||||||

| 台币 |

— | ( |

— | ( |

||||||||||||||||||||

| INR |

( |

( |

( |

|||||||||||||||||||||

| 英镑 |

( |

( |

( |

( |

||||||||||||||||||||

| 澳元 |

( |

( |

( |

|||||||||||||||||||||

1) |

以外币进行的外部采购换算成本位币。 |

2) |

2021年销售交易风险包括现金流对冲中的交易量(美元 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 6 2 |

| 对加息的敏感性 1个基点,100万瑞典克朗 |

| |||||||||||||||||||||||

| 3–12M | 1–3Y | 3–5Y | >5Y | 总计 | ||||||||||||||||||||

| 计息资产 | ( |

( |

( |

|||||||||||||||||||||

| 有息负债 1) |

||||||||||||||||||||||||

| 衍生品 |

||||||||||||||||||||||||

| 总计 |

( |

( |

||||||||||||||||||||||

1) |

借款被包括在内,因为它们被指定为FVTPL。 |

| |

| 未偿还衍生品 |

| |||||||||||||||||||

| 2021 | 毛收入 金额 公认的 |

偏移量 | 网络 金额 已提交 |

相关 金额备注 偏移- 络脉 |

网络 | |||||||||||||||

货币衍生品 1) |

||||||||||||||||||||

| 资产 |

( |

|||||||||||||||||||

| 负债 |

( |

( |

( |

|||||||||||||||||

利率衍生品 |

||||||||||||||||||||

| 资产 |

( |

— | ||||||||||||||||||

| 负债 |

( |

( |

— | ( |

||||||||||||||||

| 2020 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

货币衍生品 1) |

||||||||||||||||||||

| 资产 |

( |

( |

||||||||||||||||||

| 负债 |

( |

( |

— | ( |

||||||||||||||||

利率衍生品 |

||||||||||||||||||||

| 资产 |

( |

— | ||||||||||||||||||

| 负债 |

( |

( |

— | ( |

||||||||||||||||

1) |

货币衍生品被指定为瑞典克朗的现金流对冲 |

| 外汇远期合约 | ||||||||||||

| 2021 |

月份 | 3 – 12 月份 |

>1年 | 总计 | ||||||||

| 名义金额 (百万美元) |

||||||||||||

平均远期汇率(瑞典克朗/美元) |

||||||||||||

| – | 通过在公司所有法人实体中建立内部标准信用审批程序来避免信用损失 |

| – | 确保对违约账户进行监测并降低风险,即 不付款 |

| – | 确保公司内部高效的信用管理,从而改善销售未偿天数和现金流 |

| – | 定义客户信用额度的上报路径和审批流程。 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 6 3 |

| 应收贸易账款和合同资产减值准备变动情况 | | |||||||

| 2021 | 2020 | |||||||

| 期初余额 |

||||||||

| 津贴增加[减少] |

( |

|||||||

| 核销 |

( |

( |

||||||

| 翻译差异 |

( |

|||||||

| 期末余额 1) |

||||||||

1) |

其中瑞典克朗 |

| 应收贸易账款和合同资产总值账龄分析 风险类别 |

||||||||||||||||||||||||

| 已过会费的天数 | ||||||||||||||||||||||||

2021 |

不 到期 |

1-90 |

91-180 |

181-360 |

>360 | 总计 |

||||||||||||||||||

| 国家/地区风险: 低 |

||||||||||||||||||||||||

| 国家/地区风险:中等 |

||||||||||||||||||||||||

| 国家/地区风险: 高 |

||||||||||||||||||||||||

| 总计 |

||||||||||||||||||||||||

| |

|

已过会费的天数 | ||||||||||||||||||||||

2020 |

不 到期 |

1-90 |

91-180 |

181-360 |

>360 | 总计 |

||||||||||||||||||

| 国家/地区风险: 低 |

||||||||||||||||||||||||

| 国家/地区风险:中等 |

||||||||||||||||||||||||

| 国家/地区风险: 高 |

||||||||||||||||||||||||

| 总计 |

||||||||||||||||||||||||

| 未偿还客户融资信用风险敞口 1) |

|

|||||||

| 2021 | 2020 | |||||||

| 客户金融信贷的公允价值 |

||||||||

| 为第三方提供财务担保 |

||||||||

| 应计利息 |

||||||||

| 最大信用风险敞口 |

||||||||

| 减少第三方风险承保范围 |

( |

( |

||||||

| 本公司风险敞口较小,第三方风险承保范围较小 |

||||||||

1) |

此表已进行调整,以显示信用风险的最大敞口。 |

| 爱立信20F 2021年报 |

财务--合并财务报表附注 |

6 4 |

| 客户财务公允价值 和解 |

||||||||

| 2021 | 2020 | |||||||

| 期初余额 |

||||||||

| 加法 |

||||||||

| 处置/偿还 |

( |

( |

||||||

| 利息重估/摊销 |

( |

|||||||

| 翻译差异 |

( |

|||||||

| 期末余额 |

||||||||

| 其中 非当前 |

||||||||

| 现金、现金等价物、计息证券和衍生工具 资产 |

||||||||||||||||||||||||

| 2021 | 评级或 等价物 |

3–12 M | 1–5 Y | >5 Y | 总计 | |||||||||||||||||||

| 银行 存款 |

||||||||||||||||||||||||

| 其他 金融 院校 |

||||||||||||||||||||||||

类型: 发行方: |

||||||||||||||||||||||||

| 各国政府 | AA/AAA | |||||||||||||||||||||||

| 企业 | A2/P2 | |||||||||||||||||||||||

| 抵押贷款 研究所 |

AAA级 | |||||||||||||||||||||||

| 导数 资产 |

||||||||||||||||||||||||

| |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| ||||||

| 2020 | 评级或 等价物 |

3–12 M | 1–5 Y | >5 Y | 总计 | |||||||||||||||||||

| 银行存款 | ||||||||||||||||||||||||

| 其他金融机构 |

||||||||||||||||||||||||

| 发行人类型: |

||||||||||||||||||||||||

| 各国政府 | AAA级 | |||||||||||||||||||||||

| 企业 | A2/P2 | |||||||||||||||||||||||

| 抵押贷款机构 | AAA级 | |||||||||||||||||||||||

| 衍生资产 | ||||||||||||||||||||||||

| 资助计划 1) |

||||||||||||

| 金额 | 已利用 | 未使用 | ||||||||||

| 欧元中 (百万美元) |

( |

|||||||||||

| 美国证券交易委员会注册项目(百万美元) 2) |

||||||||||||

1) |

没有与这些项目相关的财务契约。 |

2) |

计划金额不确定。 |

| |

| 已承诺的信贷安排 | ||||||

| 金额 |

Utili ZED |

U 努斯 平铺 e d | ||||

| 多币种循环信贷安排(美元 百万美元) |

| 爱立信20F 2021年报 | 财务--合并财务报表 | 6 5 |

| – | 市场报价-级别1 |

| – | 使用可观测输入的估值技术--第2级 |

| – | 使用不可观察到的重要输入的估值技术--第3级 |

| 第三级公允价值项目的对账 |

|

|

| |

| |

|

投资于 股票和 参与度 |

| |

| 期初余额 |

||||

| 加法 |

||||

| 处置 |

( |

|||

| 得失 1) |

||||

| 转移到级别1 2) |

( |

|||

| 期末余额 |

||||

1) |

表中显示了在其他营业收入或费用中确认的净收益或净亏损 s ,其中瑞典克朗 |

2) |

层次结构之间的调动自导致调动的环境发生变化之日起确认。本年度转让涉及转换为上市股权的投资。未实现的收益 塞克 百万 在其他营业收入中确认为一级资产收益,不包括上表所列损益。 |

| 金融工具 | ||||||||||||||||||||||||||||||||||||||||

| 2021 | 2020 | |||||||||||||||||||||||||||||||||||||||

| 摊销 | 公平 | 公允价值层级 | 摊销 | 公平 | 公允价值层级 | |||||||||||||||||||||||||||||||||||

10亿瑞典克朗 |

成本 | 价值 | 1级 | 2级 | 3级 | 成本 | 价值 | 1级 | 2级 | 3级 | ||||||||||||||||||||||||||||||

| 按公允价值计入损益的资产 |

||||||||||||||||||||||||||||||||||||||||

| 客户金融 |

— | — | — | — | — | — | ||||||||||||||||||||||||||||||||||

| 计息证券 |

— | — | — | — | — | — | ||||||||||||||||||||||||||||||||||

| 现金等价物 1) |

— | — | — | — | — | — | ||||||||||||||||||||||||||||||||||

| 其他金融资产 |

— | — | — | — | — | |||||||||||||||||||||||||||||||||||

| 其他流动资产 |

— | — | — | — | — | — | ||||||||||||||||||||||||||||||||||

| 通过保监处按公允价值计算的资产 |

||||||||||||||||||||||||||||||||||||||||

| 应收贸易账款 |

— | — | — | — | — | — | ||||||||||||||||||||||||||||||||||

| 按摊销成本计算的资产 |

||||||||||||||||||||||||||||||||||||||||

| 计息证券 |

— | — | — | — | — | — | — | — | ||||||||||||||||||||||||||||||||

| 现金等价物 1) |

— | — | — | — | — | — | — | — | ||||||||||||||||||||||||||||||||

| 其他金融资产 |

— | — | — | — | — | — | — | — | ||||||||||||||||||||||||||||||||

| 金融资产 |

||||||||||||||||||||||||||||||||||||||||

| 指定的财务负债 FVTPL |

||||||||||||||||||||||||||||||||||||||||

| 母公司借款 |

— | ( |

( |

( |

— | — | ( |

( |

( |

— | ||||||||||||||||||||||||||||||

| FVTPL的财务负债 |

||||||||||||||||||||||||||||||||||||||||

| 其他流动负债 |

— | ( |

— | ( |

— | — | ( |

— | ( |

— | ||||||||||||||||||||||||||||||

| 按摊销成本计算的负债 |

||||||||||||||||||||||||||||||||||||||||

| 贸易应付款 |

( |

— | — | — | — | ( |

— | — | — | — | ||||||||||||||||||||||||||||||

| 借款 |

( |

— | — | — | — | ( |

— | — | — | — | ||||||||||||||||||||||||||||||

| 金融负债 |

( |

( |

( |

( |

||||||||||||||||||||||||||||||||||||

1) |

现金和现金等价物合计为瑞典克朗 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 6 6 |

|

财务收支 |

| 2021 | 2020 | 2019 | ||||||||||

| 金融资产的合同利息 1) |

||||||||||||

| 其中以摊销成本计算的金融资产 1) |

||||||||||||

| 金融资产重估净损益 |

( |

( |

||||||||||

| 其他财务收入 1) |

||||||||||||

| 财政收入 |

||||||||||||

| 金融负债的合同利息 1) |

( |

( |

( |

|||||||||

| 其中包括按摊余成本计算的财务负债 1) |

( |

( |

( |

|||||||||

| 金融负债重估净损益 |

( |

|||||||||||

| 租赁利息支出 |

( |

( |

( |

|||||||||

| 其他财务费用 1) |

( |

( |

( |

|||||||||

| 财务费用 |

( |

( |

( |

|||||||||

| 净汇兑损益 |

( |

( |

||||||||||

| 财务收入和支出,净额 |

( |

( |

( |

|||||||||

| 金融工具的净损益不包括外汇换算的影响: |

||||||||||||

| 按公允价值计入损益的金融工具 2) |

( |

( |

||||||||||

| 按公允价值通过损益确定的财务负债 |

( |

( |

||||||||||

1) |

前几年的合同利息收入和支出为 重新呈现 改进对资产回报率和融资成本的分析。这导致金融资产的合同利息和其他财务收入之间以及金融负债的合同利息和其他财务费用之间的重新分类,但对财务收入和财务费用的总额分别没有影响。 |

2) |

不包括客户融资应收账款重估净收益 s . |

|

金融资产, 非当前 |

| 金融资产, 非当前 |

||||||||||||||||||||||||||

| 2021 | 2020 | |||||||||||||||||||||||||

| 其他 在以下方面的投资 股票和 参与度 |

利息- 轴承 证券, 非当前 |

其他财务 资产, 非当前 |

其他 在以下方面的投资 股票和 参与度 |

利息- 轴承 证券, 非当前 |

其他财务 资产, 非当前 |

|||||||||||||||||||||

| 期初余额 |

||||||||||||||||||||||||||

| 加法 |

||||||||||||||||||||||||||

| 处置/偿还/扣除 |

( |

( |

( |

( |

( |

( |

||||||||||||||||||||

| 基金养恤金计划的价值变化 1) |

||||||||||||||||||||||||||

| 重估 |

( |

( |

( |

|||||||||||||||||||||||

| 重新分类 |

( |

( |

( |

( |

( |

|||||||||||||||||||||

| 翻译差异 |

( |

( |

||||||||||||||||||||||||

| 期末余额 |

||||||||||||||||||||||||||

1) |

这一金额包括资产上限。详情见附注G1“离职后福利”。 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 6 7 |

|

有息负债 |

| 2021 | 2020 | |||||||

| 借款,流动 |

||||||||

| 当前部分 非当前 借款 |

||||||||

| 其他借款,流动 |

||||||||

| 借款总额,当期 |

||||||||

| 借款, 非当前 |

||||||||

| 票据和债券贷款 |

||||||||

| 其他借款, 非当前 |

||||||||

| 借款总额, 非当前 |

||||||||

| 计息负债总额 |

||||||||

| 2021 | 2020 | |||||||

| 期初余额 |

||||||||

| 现金流 |

||||||||

| 发行借款所得款项 |

||||||||

| 偿还借款 |

( |

( |

||||||

| 其他融资活动 |

( |

|||||||

| 租赁费 |

( |

( |

||||||

| 非现金 变化 |

||||||||

| 外汇流动的影响 |

( |

|||||||

| 因信用风险变化而重估 |

( |

( |

||||||

| 公允价值的其他变动 |

( |

|||||||

| 购置新的租赁合同 |

||||||||

| 其他 非现金 运动 |

( |

( |

||||||

| 期末余额 |

||||||||

| 已发行-即将到期 | 名义上的 金额 |

息票 | 货币 | 成熟性 |

携带 价值 (百万瑞典克朗) 2021 |

中的更改 到期公允价值 中的更改 信用风险 2021 |

累计 中的更改 到期公允价值 中的更改 信用风险 2021 |

携带 价值 (百万瑞典克朗) 2020 |

||||||||||||||||||||||||

| 票据和债券贷款 |

||||||||||||||||||||||||||||||||

| 2012–2022 |

( |

|||||||||||||||||||||||||||||||

| 2017–2021 |

— | ( |

— | |||||||||||||||||||||||||||||

| 2017–2024 |

( |

|||||||||||||||||||||||||||||||

| 2017–2025 1) |

||||||||||||||||||||||||||||||||

| 2020–2030 1) |

||||||||||||||||||||||||||||||||

| 2021–2029 |

( |

( |

— | |||||||||||||||||||||||||||||

| 合计附注和 债券贷款 |

( |

|||||||||||||||||||||||||||||||

| 双边贷款 |

||||||||||||||||||||||||||||||||

| 2017–2023 2) |

||||||||||||||||||||||||||||||||

| 2019–2024 3) |

||||||||||||||||||||||||||||||||

| 2019–2025 2) |

||||||||||||||||||||||||||||||||

| 2021–2028 3) |

( |

( |

— | |||||||||||||||||||||||||||||

| 双边贷款总额 |

||||||||||||||||||||||||||||||||

1) |

私募,瑞典出口信贷公司(瑞典克朗)。 |

2) |

北欧投资银行(NIB),研发项目融资。 |

3) |

欧洲投资银行(EIB),研发项目融资。 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 6 8 |

|

离职后福利 |

| – | 固定福利计划,称为ITP 2(制造业和贸易业受薪雇员的职业养老金),辅之以固定缴款计划,称为ITPK(补充退休福利)。这是基于薪资的最终计划。 |

| – | 一种固定缴费计划,称为ITP 1,适用于1979年或以后出生的员工。 |

| – | 固定缴费计划ITP 1或替代ITP,适用于收入基数超过10的员工以及已选择退出固定福利计划ITP 2的员工,其中规则由公司制定,并由选择参与的每个员工批准。 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 6 9 |

| 在综合资产负债表中确认的金额 | ||||||||||||||||||||

| 瑞典 | 我们 | 英国 | 其他 | 总计 | ||||||||||||||||

| 2021 |

||||||||||||||||||||

| 固定收益义务(DBO) |

||||||||||||||||||||

| 计划资产的公允价值 |

||||||||||||||||||||

| 赤字/盈余(+/-) |

( |

|||||||||||||||||||

| 净盈余计划,不包括资产上限 1) |

— | |||||||||||||||||||

| 离职后福利准备金 2) |

||||||||||||||||||||

| 2020 |

||||||||||||||||||||

| 固定收益义务(DBO) |

||||||||||||||||||||

| 计划资产的公允价值 |

||||||||||||||||||||

| 赤字/盈余(+/-) |

( |

|||||||||||||||||||

| 净盈余计划,不包括资产上限 1) |

— | |||||||||||||||||||

| 离职后福利准备金 2) |

||||||||||||||||||||

1) |

有净盈余的计划,即计划资产超过DBO的计划,报告为其他金融资产。 非电流, 见附注F3“金融资产,非当期的。“ 在截至瑞典克朗的一年中,资产上限有所增加 |

2) |

有净负债的计划在资产负债表中报告为离职后福利, 非当前状态。 |

| 固定缴款计划和固定福利计划的养恤金费用 | ||||||||||||||||||||

| 瑞典 | 我们 | 英国 | 其他 | 总计 | ||||||||||||||||

| 2021 |

||||||||||||||||||||

| 固定缴款计划的养老金成本 |

||||||||||||||||||||

| 固定福利计划的养老金成本 1) |

( |

|||||||||||||||||||

| 总计 |

||||||||||||||||||||

| 养老金总成本,以工资和薪金的百分比表示 |

||||||||||||||||||||

| 2020 |

||||||||||||||||||||

| 固定缴款计划的养老金成本 |

||||||||||||||||||||

| 固定福利计划的养老金成本 |

( |

|||||||||||||||||||

| 总计 |

||||||||||||||||||||

| 养老金总成本,以工资和薪金的百分比表示 |

||||||||||||||||||||

| 2019 |

||||||||||||||||||||

| 固定缴款计划的养老金成本 |

||||||||||||||||||||

| 固定福利计划的养老金成本 |

( |

( |

||||||||||||||||||

| 总计 |

||||||||||||||||||||

| 养老金总成本,以工资和薪金的百分比表示 |

||||||||||||||||||||

1) |

对于英国的计划,负成本是由于利息收入瑞典克朗 |

| 爱立信20F 2021年报 | 财务--合并财务报表附注 | 7 0 |

| 确定的福利净额债务的变化 | ||||||||||||||||||||||||

| 现值 义务的责任 2021 1) |

的公允价值 计划资产 2021 |

总计 2021 |

现值 义务的责任 2020 1) |

的公允价值 计划资产 2020 |

总计 2020 |

|||||||||||||||||||

| 期初余额 |

( |

( |

||||||||||||||||||||||

| 包括在损益表中 2) |

||||||||||||||||||||||||

| 当前服务成本 |

— | — | ||||||||||||||||||||||

| 过去服务成本和结算损益 |

— | ( |

— | ( |

||||||||||||||||||||

| 利息成本/收入(+/-) |

( |

( |

||||||||||||||||||||||

| 税费和行政费用 |

— | — | ||||||||||||||||||||||

| 其他 |

( |

( |

||||||||||||||||||||||

( |

( |

|||||||||||||||||||||||

| 重新测量 |

||||||||||||||||||||||||