nrp-20211231错误2021财年自然资源合作伙伴000117148612,505,996P5YP3Yhttp://fasb.org/us-gaap/2021-01-31#OtherAssetsNoncurrenthttp://fasb.org/us-gaap/2021-01-31#OtherAssetsNoncurrenthttp://fasb.org/us-gaap/2021-01-31#OtherLiabilitieshttp://fasb.org/us-gaap/2021-01-31#OtherLiabilities00011714862021-01-012021-12-3100011714862021-06-30Iso4217:美元00011714862022-03-01Xbrli:共享0001171486SRT:替补成员2021-01-012021-12-3100011714862021-12-3100011714862020-12-31Iso4217:美元Xbrli:共享0001171486NRP:矿业权成员NRP:RoyaltyandOtherMineralRightsMember2021-01-012021-12-310001171486NRP:矿业权成员NRP:RoyaltyandOtherMineralRightsMember2020-01-012020-12-310001171486NRP:矿业权成员NRP:RoyaltyandOtherMineralRightsMember2019-01-012019-12-310001171486NRP:矿业权成员Nrp:TransportationandProcessingServicesRevenueMember2021-01-012021-12-310001171486NRP:矿业权成员Nrp:TransportationandProcessingServicesRevenueMember2020-01-012020-12-310001171486NRP:矿业权成员Nrp:TransportationandProcessingServicesRevenueMember2019-01-012019-12-310001171486NRP:SodaAshMembersNRP:SodaAshSegmentMembers2021-01-012021-12-310001171486NRP:SodaAshMembersNRP:SodaAshSegmentMembers2020-01-012020-12-310001171486NRP:SodaAshMembersNRP:SodaAshSegmentMembers2019-01-012019-12-3100011714862020-01-012020-12-3100011714862019-01-012019-12-310001171486美国-GAAP:CommonStockMember2018-12-310001171486美国-公认会计准则:一般合作伙伴成员2018-12-310001171486美国公认会计准则:保修成员2018-12-310001171486Us-gaap:AccumulatedOtherComprehensiveIncomeMember2018-12-310001171486Nrp:PartnersCapitalExcludingNoncontrollingInterestMember2018-12-310001171486美国公认会计准则:非控制性利益成员2018-12-3100011714862018-12-310001171486美国-GAAP:CommonStockMember2019-01-012019-12-310001171486美国-公认会计准则:一般合作伙伴成员2019-01-012019-12-310001171486Nrp:PartnersCapitalExcludingNoncontrollingInterestMember2019-01-012019-12-310001171486NRP:普通单位持有人成员美国-GAAP:CommonStockMember2019-01-012019-12-310001171486美国-公认会计准则:一般合作伙伴成员美国-公认会计准则:一般合作伙伴成员2019-01-012019-12-310001171486NRP:公共单位持有人和一般合伙人成员Nrp:PartnersCapitalExcludingNoncontrollingInterestMember2019-01-012019-12-310001171486NRP:公共单位持有人和一般合伙人成员2019-01-012019-12-310001171486美国公认会计准则:首选合作伙伴成员美国-GAAP:CommonStockMember2019-01-012019-12-310001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:一般合作伙伴成员2019-01-012019-12-310001171486美国公认会计准则:首选合作伙伴成员Nrp:PartnersCapitalExcludingNoncontrollingInterestMember2019-01-012019-12-310001171486美国公认会计准则:首选合作伙伴成员2019-01-012019-12-310001171486美国公认会计准则:保修成员2019-01-012019-12-310001171486Us-gaap:AccumulatedOtherComprehensiveIncomeMember2019-01-012019-12-310001171486美国公认会计准则:非控制性利益成员2019-01-012019-12-310001171486美国-GAAP:CommonStockMember2019-12-310001171486美国-公认会计准则:一般合作伙伴成员2019-12-310001171486美国公认会计准则:保修成员2019-12-310001171486Us-gaap:AccumulatedOtherComprehensiveIncomeMember2019-12-310001171486Nrp:PartnersCapitalExcludingNoncontrollingInterestMember2019-12-310001171486美国公认会计准则:非控制性利益成员2019-12-3100011714862019-12-310001171486NRP:普通单位持有人成员美国-GAAP:CommonStockMemberSrt:CumulativeEffectPeriodOfAdoptionAdjustmentMember2019-12-310001171486美国-公认会计准则:一般合作伙伴成员Srt:CumulativeEffectPeriodOfAdoptionAdjustmentMember2019-12-310001171486Srt:CumulativeEffectPeriodOfAdoptionAdjustmentMemberNrp:PartnersCapitalExcludingNoncontrollingInterestMember2019-12-310001171486Srt:CumulativeEffectPeriodOfAdoptionAdjustmentMember2019-12-310001171486美国-GAAP:CommonStockMember2020-01-012020-12-310001171486美国-公认会计准则:一般合作伙伴成员2020-01-012020-12-310001171486Nrp:PartnersCapitalExcludingNoncontrollingInterestMember2020-01-012020-12-310001171486美国公认会计准则:非控制性利益成员2020-01-012020-12-310001171486NRP:普通单位持有人成员美国-GAAP:CommonStockMember2020-01-012020-12-310001171486美国-公认会计准则:一般合作伙伴成员美国-公认会计准则:一般合作伙伴成员2020-01-012020-12-310001171486NRP:公共单位持有人和一般合伙人成员Nrp:PartnersCapitalExcludingNoncontrollingInterestMember2020-01-012020-12-310001171486NRP:公共单位持有人和一般合伙人成员2020-01-012020-12-310001171486美国公认会计准则:首选合作伙伴成员美国-GAAP:CommonStockMember2020-01-012020-12-310001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:一般合作伙伴成员2020-01-012020-12-310001171486美国公认会计准则:首选合作伙伴成员Nrp:PartnersCapitalExcludingNoncontrollingInterestMember2020-01-012020-12-310001171486美国公认会计准则:首选合作伙伴成员2020-01-012020-12-310001171486美国公认会计准则:保修成员2020-01-012020-12-310001171486Us-gaap:AccumulatedOtherComprehensiveIncomeMember2020-01-012020-12-310001171486美国-GAAP:CommonStockMember2020-12-310001171486美国-公认会计准则:一般合作伙伴成员2020-12-310001171486美国公认会计准则:保修成员2020-12-310001171486Us-gaap:AccumulatedOtherComprehensiveIncomeMember2020-12-310001171486Nrp:PartnersCapitalExcludingNoncontrollingInterestMember2020-12-310001171486美国公认会计准则:非控制性利益成员2020-12-310001171486美国-GAAP:CommonStockMember2021-01-012021-12-310001171486美国-公认会计准则:一般合作伙伴成员2021-01-012021-12-310001171486Nrp:PartnersCapitalExcludingNoncontrollingInterestMember2021-01-012021-12-310001171486美国公认会计准则:非控制性利益成员2021-01-012021-12-310001171486NRP:普通单位持有人成员美国-GAAP:CommonStockMember2021-01-012021-12-310001171486美国-公认会计准则:一般合作伙伴成员美国-公认会计准则:一般合作伙伴成员2021-01-012021-12-310001171486NRP:公共单位持有人和一般合伙人成员Nrp:PartnersCapitalExcludingNoncontrollingInterestMember2021-01-012021-12-310001171486NRP:公共单位持有人和一般合伙人成员2021-01-012021-12-310001171486美国公认会计准则:首选合作伙伴成员美国-GAAP:CommonStockMember2021-01-012021-12-310001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:一般合作伙伴成员2021-01-012021-12-310001171486美国公认会计准则:首选合作伙伴成员Nrp:PartnersCapitalExcludingNoncontrollingInterestMember2021-01-012021-12-310001171486美国公认会计准则:首选合作伙伴成员2021-01-012021-12-310001171486美国公认会计准则:保修成员2021-01-012021-12-310001171486Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-01-012021-12-310001171486美国-GAAP:CommonStockMember2021-12-310001171486美国-公认会计准则:一般合作伙伴成员2021-12-310001171486美国公认会计准则:保修成员2021-12-310001171486Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-12-310001171486Nrp:PartnersCapitalExcludingNoncontrollingInterestMember2021-12-310001171486美国公认会计准则:非控制性利益成员2021-12-310001171486NRP:普通单位持有人成员2019-01-012019-12-310001171486美国-公认会计准则:一般合作伙伴成员2019-01-012019-12-310001171486NRP:普通单位持有人成员2020-01-012020-12-310001171486美国-公认会计准则:一般合作伙伴成员2020-01-012020-12-310001171486NRP:普通单位持有人成员2021-01-012021-12-310001171486美国-公认会计准则:一般合作伙伴成员2021-01-012021-12-310001171486NRP:CineWyomingLLCM成员2021-12-31Xbrli:纯NRP:网段NRP:公司0001171486美国公认会计准则:应收账款成员2021-12-310001171486美国公认会计准则:应收账款成员2020-12-310001171486美国-GAAP:其他当前资产成员2021-12-310001171486美国-GAAP:其他当前资产成员2020-12-310001171486美国公认会计准则:应计负债成员2021-12-310001171486美国公认会计准则:应计负债成员2020-12-310001171486SRT:最小成员数2021-12-310001171486SRT:最大成员数2021-12-310001171486SRT:最小成员数2021-01-012021-12-310001171486SRT:最大成员数2021-01-012021-12-310001171486NRP:矿业权成员NRP:煤炭版税收入成员2021-01-012021-12-310001171486NRP:矿业权成员NRP:煤炭版税收入成员2020-01-012020-12-310001171486NRP:矿业权成员NRP:煤炭版税收入成员2019-01-012019-12-310001171486NRP:矿业权成员NRP:生产租赁最低收入成员2021-01-012021-12-310001171486NRP:矿业权成员NRP:生产租赁最低收入成员2020-01-012020-12-310001171486NRP:矿业权成员NRP:生产租赁最低收入成员2019-01-012019-12-310001171486NRP:矿业权成员NRP:最低租赁直线收入成员2021-01-012021-12-310001171486NRP:矿业权成员NRP:最低租赁直线收入成员2020-01-012020-12-310001171486NRP:矿业权成员NRP:最低租赁直线收入成员2019-01-012019-12-310001171486NRP:矿业权成员NRP:ForestC02 SequestrationIncome成员2021-01-012021-12-310001171486NRP:矿业权成员NRP:ForestC02 SequestrationIncome成员2020-01-012020-12-310001171486NRP:矿业权成员NRP:ForestC02 SequestrationIncome成员2019-01-012019-12-310001171486NRP:PropertyTaxRevenueMembersNRP:矿业权成员2021-01-012021-12-310001171486NRP:PropertyTaxRevenueMembersNRP:矿业权成员2020-01-012020-12-310001171486NRP:PropertyTaxRevenueMembersNRP:矿业权成员2019-01-012019-12-310001171486NRP:矿业权成员NRP:WheelageRevenue成员2021-01-012021-12-310001171486NRP:矿业权成员NRP:WheelageRevenue成员2020-01-012020-12-310001171486NRP:矿业权成员NRP:WheelageRevenue成员2019-01-012019-12-310001171486NRP:煤炭覆盖版税收入成员NRP:矿业权成员2021-01-012021-12-310001171486NRP:煤炭覆盖版税收入成员NRP:矿业权成员2020-01-012020-12-310001171486NRP:煤炭覆盖版税收入成员NRP:矿业权成员2019-01-012019-12-310001171486NRP:矿业权成员NRP:租赁签约费用会员域名2021-01-012021-12-310001171486NRP:矿业权成员NRP:租赁签约费用会员域名2020-01-012020-12-310001171486NRP:矿业权成员NRP:租赁签约费用会员域名2019-01-012019-12-310001171486NRP:矿业权成员NRP:聚合RoyaltyRevenueMembers2021-01-012021-12-310001171486NRP:矿业权成员NRP:聚合RoyaltyRevenueMembers2020-01-012020-12-310001171486NRP:矿业权成员NRP:聚合RoyaltyRevenueMembers2019-01-012019-12-310001171486NRP:矿业权成员NRP:石油和天然气特许权使用费收入成员2021-01-012021-12-310001171486NRP:矿业权成员NRP:石油和天然气特许权使用费收入成员2020-01-012020-12-310001171486NRP:矿业权成员NRP:石油和天然气特许权使用费收入成员2019-01-012019-12-310001171486NRP:矿业权成员NRP:其他收入成员2021-01-012021-12-310001171486NRP:矿业权成员NRP:其他收入成员2020-01-012020-12-310001171486NRP:矿业权成员NRP:其他收入成员2019-01-012019-12-310001171486NRP:矿业权成员2021-01-012021-12-310001171486NRP:矿业权成员2020-01-012020-12-310001171486NRP:矿业权成员2019-01-012019-12-310001171486Nrp:CoalHardMineralRoyaltyandOtherSegmentMemberNrp:TransportationandProcessingServicesRevenueMember2021-01-012021-12-310001171486Nrp:CoalHardMineralRoyaltyandOtherSegmentMemberNrp:TransportationandProcessingServicesRevenueMember2020-01-012020-12-310001171486Nrp:CoalHardMineralRoyaltyandOtherSegmentMemberNrp:TransportationandProcessingServicesRevenueMember2019-01-012019-12-310001171486Nrp:CoalHardMineralRoyaltyandOtherSegmentMemberNRP:运输和处理成员2021-01-012021-12-310001171486Nrp:CoalHardMineralRoyaltyandOtherSegmentMemberNRP:运输和处理成员2020-01-012020-12-310001171486Nrp:CoalHardMineralRoyaltyandOtherSegmentMemberNRP:运输和处理成员2019-01-012019-12-310001171486NRP:矿业权成员2021-12-310001171486NRP:矿业权成员2020-12-3100011714862022-01-012021-12-3100011714862027-01-012021-12-3100011714862032-01-012021-12-3100011714862021-12-312021-12-310001171486美国-公认会计准则:首选股票成员2017-03-022017-03-020001171486NRP:ClassA可转换首选单位成员2017-03-020001171486NRP:ClassA可转换首选单位成员2017-03-022017-03-020001171486美国公认会计准则:保修成员NRP:保证22.81 StrikeMembers2017-03-022017-03-020001171486美国公认会计准则:保修成员NRP:保证22.81 StrikeMembers2017-03-020001171486美国公认会计准则:保修成员NRP:保修34.00 StrikeMembers2017-03-022017-03-020001171486美国公认会计准则:保修成员NRP:保修34.00 StrikeMembers2017-03-020001171486Us-gaap:DebtInstrumentRedemptionPeriodOneMemberNRP:ClassA可转换首选单位成员2017-03-022017-03-020001171486Us-gaap:DebtInstrumentRedemptionPeriodThreeMemberNRP:ClassA可转换首选单位成员2017-03-022017-03-020001171486Us-gaap:DebtInstrumentRedemptionPeriodTwoMemberNRP:ClassA可转换首选单位成员2017-03-022017-03-020001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:首选股票成员2018-12-310001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:首选股票成员2019-12-310001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:首选股票成员2020-12-310001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:首选股票成员2021-12-310001171486美国公认会计准则:保修成员NRP:保证22.81 StrikeMembers2021-12-3100011714862021-11-090001171486美国-公认会计准则:一般合作伙伴成员Nrp:NaturalResourcePartnersLimitedGeneralPartnerMember2021-01-012021-12-310001171486NRP:公共单位持有人和一般合伙人成员2021-01-012021-03-310001171486美国公认会计准则:现金分配成员NRP:公共单位持有人和一般合伙人成员2021-01-012021-03-310001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:首选股票成员2021-01-012021-03-3100011714862021-01-012021-03-310001171486NRP:公共单位持有人和一般合伙人成员2021-04-012021-06-300001171486美国公认会计准则:现金分配成员NRP:公共单位持有人和一般合伙人成员2021-04-012021-06-300001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:首选股票成员2021-04-012021-06-3000011714862021-04-012021-06-300001171486NRP:公共单位持有人和一般合伙人成员2021-07-012021-09-300001171486美国公认会计准则:现金分配成员NRP:公共单位持有人和一般合伙人成员2021-07-012021-09-300001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:首选股票成员2021-07-012021-09-3000011714862021-07-012021-09-300001171486NRP:公共单位持有人和一般合伙人成员2021-10-012021-12-310001171486美国公认会计准则:现金分配成员NRP:公共单位持有人和一般合伙人成员2021-10-012021-12-310001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:首选股票成员2021-10-012021-12-3100011714862021-10-012021-12-310001171486NRP:公共单位持有人和一般合伙人成员2020-01-012020-03-310001171486美国公认会计准则:现金分配成员NRP:公共单位持有人和一般合伙人成员2020-01-012020-03-310001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:首选股票成员2020-01-012020-03-310001171486NRP:公共单位持有人和一般合伙人成员2020-04-012020-06-300001171486美国公认会计准则:现金分配成员NRP:公共单位持有人和一般合伙人成员2020-04-012020-06-300001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:首选股票成员2020-04-012020-06-3000011714862020-04-012020-06-300001171486NRP:特殊税收分配成员NRP:公共单位持有人和一般合伙人成员2020-04-012020-06-300001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:首选股票成员2020-06-012020-06-300001171486NRP:公共单位持有人和一般合伙人成员2020-07-012020-09-300001171486美国公认会计准则:现金分配成员NRP:公共单位持有人和一般合伙人成员2020-07-012020-09-300001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:首选股票成员2020-07-012020-09-300001171486NRP:公共单位持有人和一般合伙人成员2020-10-012020-12-310001171486美国公认会计准则:现金分配成员NRP:公共单位持有人和一般合伙人成员2020-10-012020-12-310001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:首选股票成员2020-10-012020-12-3100011714862020-10-012020-12-310001171486NRP:公共单位持有人和一般合伙人成员2019-01-012019-03-310001171486美国公认会计准则:现金分配成员NRP:公共单位持有人和一般合伙人成员2019-01-012019-03-310001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:首选股票成员2019-01-012019-03-310001171486NRP:公共单位持有人和一般合伙人成员2019-04-012019-06-300001171486美国公认会计准则:现金分配成员NRP:公共单位持有人和一般合伙人成员2019-04-012019-06-300001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:首选股票成员2019-04-012019-06-300001171486NRP:公共单位持有人和一般合伙人成员2019-05-012019-05-310001171486美国公认会计准则:现金分配成员NRP:公共单位持有人和一般合伙人成员2019-05-012019-05-310001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:首选股票成员2019-05-012019-05-310001171486NRP:公共单位持有人和一般合伙人成员2019-07-012019-09-300001171486美国公认会计准则:现金分配成员NRP:公共单位持有人和一般合伙人成员2019-07-012019-09-300001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:首选股票成员2019-07-012019-09-300001171486NRP:公共单位持有人和一般合伙人成员2019-10-012019-12-310001171486美国公认会计准则:现金分配成员NRP:公共单位持有人和一般合伙人成员2019-10-012019-12-310001171486美国公认会计准则:首选合作伙伴成员美国-公认会计准则:首选股票成员2019-10-012019-12-310001171486美国公认会计准则:保修成员NRP:保证22.81 StrikeMembers2021-01-012021-12-310001171486美国公认会计准则:保修成员NRP:保修34.00 StrikeMembers2021-01-012021-12-310001171486美国公认会计准则:保修成员NRP:保修34.00 StrikeMembers2021-12-310001171486美国公认会计准则:保修成员NRP:保证22.81 StrikeMembers2019-01-012019-12-310001171486美国公认会计准则:保修成员NRP:保证22.81 StrikeMembers2020-01-012020-12-310001171486美国公认会计准则:保修成员NRP:保证22.81 StrikeMembers2020-12-310001171486美国公认会计准则:保修成员NRP:保证22.81 StrikeMembers2019-12-310001171486美国公认会计准则:保修成员NRP:保修34.00 StrikeMembers2019-01-012019-12-310001171486美国公认会计准则:保修成员NRP:保修34.00 StrikeMembers2020-01-012020-12-310001171486美国公认会计准则:保修成员NRP:保修34.00 StrikeMembers2019-12-310001171486美国公认会计准则:保修成员NRP:保修34.00 StrikeMembers2020-12-310001171486美国公认会计准则:运营部门成员NRP:矿业权成员2021-01-012021-12-310001171486美国公认会计准则:运营部门成员NRP:SodaAshSegmentMembers2021-01-012021-12-310001171486美国-美国公认会计准则:公司非部门成员2021-01-012021-12-310001171486美国公认会计准则:运营部门成员NRP:矿业权成员美国公认会计准则:部门持续运营成员2021-12-310001171486美国公认会计准则:运营部门成员NRP:SodaAshSegmentMembers美国公认会计准则:部门持续运营成员2021-12-310001171486美国-美国公认会计准则:公司非部门成员美国公认会计准则:部门持续运营成员2021-12-310001171486美国公认会计准则:部门持续运营成员2021-12-310001171486美国公认会计准则:运营部门成员NRP:矿业权成员2020-01-012020-12-310001171486美国公认会计准则:运营部门成员NRP:SodaAshSegmentMembers2020-01-012020-12-310001171486美国-美国公认会计准则:公司非部门成员2020-01-012020-12-310001171486美国公认会计准则:运营部门成员NRP:矿业权成员美国公认会计准则:部门持续运营成员2020-12-310001171486美国公认会计准则:运营部门成员NRP:SodaAshSegmentMembers美国公认会计准则:部门持续运营成员2020-12-310001171486美国-美国公认会计准则:公司非部门成员美国公认会计准则:部门持续运营成员2020-12-310001171486美国公认会计准则:部门持续运营成员2020-12-310001171486美国公认会计准则:运营部门成员NRP:矿业权成员2019-01-012019-12-310001171486美国公认会计准则:运营部门成员NRP:SodaAshSegmentMembers2019-01-012019-12-310001171486美国-美国公认会计准则:公司非部门成员2019-01-012019-12-310001171486NRP:CineWyomingLLCM成员2020-12-310001171486NRP:CineWyomingLLCM成员2019-12-310001171486NRP:CineWyomingLLCM成员2018-12-310001171486NRP:CineWyomingLLCM成员2021-01-012021-12-310001171486NRP:CineWyomingLLCM成员2020-01-012020-12-310001171486NRP:CineWyomingLLCM成员2019-01-012019-12-310001171486NRP:CineWyomingLLCM成员2021-12-310001171486NRP:CineWyomingLLCM成员2021-01-012021-12-310001171486NRP:CineWyomingLLCM成员2020-01-012020-12-310001171486NRP:CineWyomingLLCM成员2019-01-012019-12-310001171486NRP:CineWyomingLLCM成员2020-12-310001171486NRP:煤炭矿业权成员2021-12-310001171486NRP:煤炭矿业权成员2020-12-310001171486NRP:集合体矿业权成员2021-12-310001171486NRP:集合体矿业权成员2020-12-310001171486NRP:石油和天然气矿权成员2021-12-310001171486NRP:石油和天然气矿权成员2020-12-310001171486NRP:其他矿权成员2021-12-310001171486NRP:其他矿权成员2020-12-310001171486NRP:矿业权成员Us-gaap:CarryingReportedAmountFairValueDisclosureMember2019-12-310001171486NRP:煤炭矿业权成员2021-01-012021-12-310001171486NRP:煤炭矿业权成员2020-01-012020-12-310001171486NRP:煤炭矿业权成员2019-01-012019-12-310001171486NRP:集合体矿业权成员2021-01-012021-12-310001171486NRP:集合体矿业权成员2020-01-012020-12-310001171486NRP:集合体矿业权成员2019-01-012019-12-310001171486Us-gaap:MiningPropertiesAndMineralRightsMember2021-01-012021-12-310001171486Us-gaap:MiningPropertiesAndMineralRightsMember2020-01-012020-12-310001171486Us-gaap:MiningPropertiesAndMineralRightsMember2019-01-012019-12-310001171486NRP:FullyImpaired成员NRP:煤炭矿业权成员2020-01-012020-12-310001171486NRP:部分受影响成员NRP:煤炭矿业权成员2020-01-012020-12-310001171486NRP:煤炭矿业权成员NRP:煤炭矿业权成员2020-12-310001171486Nrp:A9.125seniornoteswithsemiannualinterestpaymentsinJuneandDecembermaturingJune2025MemberNRP:NRPLPM成员2021-12-310001171486Nrp:A9.125seniornoteswithsemiannualinterestpaymentsinJuneandDecembermaturingJune2025MemberNRP:NRPLPM成员2020-12-310001171486Nrp:FloatingRateRevolvingCreditFacilityDueAprilTwoThousandTwentyThreeMemberNRP:OpcoMembers2021-12-310001171486Nrp:FloatingRateRevolvingCreditFacilityDueAprilTwoThousandTwentyThreeMemberNRP:OpcoMembers2020-12-310001171486NRP:老年人NotesDueJuneTwoZeroTwoThreeMemberNRP:OpcoMembers2021-12-310001171486NRP:老年人NotesDueJuneTwoZeroTwoThreeMemberNRP:OpcoMembers2020-12-310001171486Nrp:SeniorNotesDueDecemberTwoZeroTwoThreeMemberNRP:OpcoMembers2021-12-310001171486Nrp:SeniorNotesDueDecemberTwoZeroTwoThreeMemberNRP:OpcoMembers2020-12-310001171486NRP:老年人NotesDueMarchTwoZeroTwoFourMemberNRP:OpcoMembers2021-12-310001171486NRP:老年人NotesDueMarchTwoZeroTwoFourMemberNRP:OpcoMembers2020-12-310001171486Nrp:EightPointNineTwoSeniorNotesDueMarchTwoZeroTwoFourMemberNRP:OpcoMembers2021-12-310001171486Nrp:EightPointNineTwoSeniorNotesDueMarchTwoZeroTwoFourMemberNRP:OpcoMembers2020-12-310001171486NRP:老年人NotesDueDecemberTwoZeroTwoSixMembersNRP:OpcoMembers2021-12-310001171486NRP:老年人NotesDueDecemberTwoZeroTwoSixMembersNRP:OpcoMembers2020-12-310001171486Nrp:FivePointOneEightSeniorNotesDueDecemberTwoZeroTwoSixMemberNRP:OpcoMembers2021-12-310001171486Nrp:FivePointOneEightSeniorNotesDueDecemberTwoZeroTwoSixMemberNRP:OpcoMembers2020-12-310001171486美国-GAAP:老年人注意事项成员NRP:OpcoMembers2021-12-310001171486美国-GAAP:老年人注意事项成员NRP:OpcoMembers2020-12-310001171486美国-GAAP:老年人注意事项成员Nrp:A9.125seniornoteswithsemiannualinterestpaymentsinJuneandDecembermaturingJune2025Member2021-12-310001171486美国-GAAP:老年人注意事项成员Us-gaap:DebtInstrumentRedemptionPeriodTwoMemberNrp:A9.125seniornoteswithsemiannualinterestpaymentsinJuneandDecembermaturingJune2025Member2021-01-012021-12-310001171486美国-GAAP:老年人注意事项成员Us-gaap:DebtInstrumentRedemptionPeriodThreeMemberNrp:A9.125seniornoteswithsemiannualinterestpaymentsinJuneandDecembermaturingJune2025Member2021-01-012021-12-310001171486美国-GAAP:老年人注意事项成员Us-gaap:DebtInstrumentRedemptionPeriodFourMemberNrp:A9.125seniornoteswithsemiannualinterestpaymentsinJuneandDecembermaturingJune2025Member2021-01-012021-12-310001171486美国-GAAP:老年人注意事项成员Nrp:A9.125seniornoteswithsemiannualinterestpaymentsinJuneandDecembermaturingJune2025Member2021-01-012021-12-310001171486美国-GAAP:老年人注意事项成员Nrp:A105SeniorNotesWithSemiAnnualInterestPaymentsInMarchAndSeptemberMaturingMarch2022MemberUs-gaap:DebtInstrumentRedemptionPeriodTwoMember2019-01-012019-12-310001171486NRP:联邦基金费率成员Nrp:FloatingRateRevolvingCreditFacilityDueAprilTwoThousandTwentyThreeMemberNRP:OpcoMembers2021-01-012021-12-310001171486Nrp:FloatingRateRevolvingCreditFacilityDueAprilTwoThousandTwentyThreeMemberNRP:OpcoMembersUS-GAAP:伦敦银行间同业拆借利率LIBOR成员2021-01-012021-12-310001171486Nrp:RevolvingCreditFacilityBasisSpreadConditionOneMemberSRT:最小成员数Nrp:FloatingRateRevolvingCreditFacilityDueAprilTwoThousandTwentyThreeMemberNRP:OpcoMembersUS-GAAP:伦敦银行间同业拆借利率LIBOR成员2021-01-012021-12-310001171486Nrp:RevolvingCreditFacilityBasisSpreadConditionOneMemberNrp:FloatingRateRevolvingCreditFacilityDueAprilTwoThousandTwentyThreeMemberNRP:OpcoMembersSRT:最大成员数US-GAAP:伦敦银行间同业拆借利率LIBOR成员2021-01-012021-12-310001171486SRT:最小成员数Nrp:FloatingRateRevolvingCreditFacilityDueAprilTwoThousandTwentyThreeMemberNRP:OpcoMembersNrp:RevolvingCreditFacilityBasisSpreadConditionTwoMemberUS-GAAP:伦敦银行间同业拆借利率LIBOR成员2021-01-012021-12-310001171486Nrp:FloatingRateRevolvingCreditFacilityDueAprilTwoThousandTwentyThreeMemberNRP:OpcoMembersSRT:最大成员数Nrp:RevolvingCreditFacilityBasisSpreadConditionTwoMemberUS-GAAP:伦敦银行间同业拆借利率LIBOR成员2021-01-012021-12-310001171486Nrp:FloatingRateRevolvingCreditFacilityDueAprilTwoThousandTwentyThreeMemberNRP:OpcoMembers2021-01-012021-12-310001171486NRP:DividendatorBelow0.45per ShareMembersNrp:FloatingRateRevolvingCreditFacilityDueAprilTwoThousandTwentyThreeMemberNRP:OpcoMembers2021-01-012021-12-310001171486NRP:DividonAbove0.45per ShareMembersNrp:FloatingRateRevolvingCreditFacilityDueAprilTwoThousandTwentyThreeMemberNRP:OpcoMembers2021-01-012021-12-310001171486美国-GAAP:老年人注意事项成员NRP:OpcoMembers2021-01-012021-12-310001171486NRP:CineWyomingLLCM成员Nrp:FloatingRateRevolvingCreditFacilityDueAprilTwoThousandTwentyThreeMember2021-12-310001171486美国-GAAP:老年人注意事项成员NRP:OpcoMembers2020-01-012020-12-310001171486美国-GAAP:老年人注意事项成员NRP:OpcoMembers2019-01-012019-12-310001171486NRP:OpcoMembersSRT:最大成员数2021-01-012021-12-310001171486NRP:OpcoMembers2021-01-012021-12-310001171486美国-GAAP:老年人注意事项成员NRP:NRPLPM成员2021-12-310001171486美国公认会计准则:RevolvingCreditFacilityMembersNRP:OpcoMembers2021-12-310001171486NRP:老年人注意事项2025年2021-12-310001171486NRP:老年人注意事项2025年美国-GAAP:公允价值输入级别1成员2021-12-310001171486NRP:老年人注意事项2025年2020-12-310001171486NRP:老年人注意事项2025年美国-GAAP:公允价值输入级别1成员2020-12-310001171486NRP:OpcoSeniorNotesMember2021-12-310001171486美国-公认会计准则:公允价值输入级别3成员NRP:OpcoSeniorNotesMember2021-12-310001171486NRP:OpcoSeniorNotesMember2020-12-310001171486美国-公认会计准则:公允价值输入级别3成员NRP:OpcoSeniorNotesMember2020-12-310001171486Nrp:OpcoRevolvingCreditFacilityAndTermLoanFacilityMember2021-12-310001171486Nrp:OpcoRevolvingCreditFacilityAndTermLoanFacilityMember美国-公认会计准则:公允价值输入级别3成员2021-12-310001171486Nrp:OpcoRevolvingCreditFacilityAndTermLoanFacilityMember2020-12-310001171486Nrp:OpcoRevolvingCreditFacilityAndTermLoanFacilityMember美国-公认会计准则:公允价值输入级别3成员2020-12-310001171486美国-公认会计准则:公允价值输入级别3成员2021-12-310001171486美国-公认会计准则:公允价值输入级别3成员2020-12-310001171486Nrp:WesternPocahontasPropertiesAndQuintanaMineralsCorporationMemberSRT:AffiliatedEntityMember2021-01-012021-12-310001171486Nrp:WesternPocahontasPropertiesAndQuintanaMineralsCorporationMemberSRT:AffiliatedEntityMember2020-01-012020-12-310001171486Nrp:WesternPocahontasPropertiesAndQuintanaMineralsCorporationMemberSRT:AffiliatedEntityMember2019-01-012019-12-310001171486NRP:QuintanaMinerals成员SRT:AffiliatedEntityMember2020-12-310001171486NRP:QuintanaMinerals成员SRT:AffiliatedEntityMember2021-12-310001171486Nrp:WesternPocahontasPropertiesLimitedPartnershipMemberSRT:AffiliatedEntityMember2021-12-310001171486Nrp:WesternPocahontasPropertiesLimitedPartnershipMemberSRT:AffiliatedEntityMember2020-12-310001171486Nrp:WesternPocahontasPropertiesLimitedPartnershipMemberSRT:AffiliatedEntityMember2021-01-012021-12-310001171486Nrp:WesternPocahontasPropertiesLimitedPartnershipMemberSRT:AffiliatedEntityMember2020-01-012020-12-310001171486Nrp:WesternPocahontasPropertiesLimitedPartnershipMemberSRT:AffiliatedEntityMember2019-01-012019-12-310001171486NRP:Corbin JRobertson JrMembersSRT:董事成员Nrp:GreatNorthernPropertiesLimitedPartnershipMember2021-12-310001171486Nrp:GreatNorthernPropertiesLimitedPartnershipMemberSRT:AffiliatedEntityMember2021-12-310001171486NRP:IndustrialMineralsGroup成员2019-01-012019-12-310001171486NRP:昆伍德煤炭公司成员2021-01-012021-12-310001171486NRP:昆伍德煤炭公司成员2020-01-012020-12-310001171486NRP:昆伍德煤炭公司成员2019-01-012019-12-310001171486NRP:ForesightEnergyLpMembers2021-01-012021-12-310001171486美国-GAAP:SalesRevenueNetMembersUS-GAAP:客户集中度风险成员NRP:ForesightEnergyLpMembers2021-01-012021-12-310001171486NRP:ForesightEnergyLpMembers2020-01-012020-12-310001171486美国-GAAP:SalesRevenueNetMembersUS-GAAP:客户集中度风险成员NRP:ForesightEnergyLpMembers2020-01-012020-12-310001171486NRP:ForesightEnergyLpMembers2019-01-012019-12-310001171486美国-GAAP:SalesRevenueNetMembersUS-GAAP:客户集中度风险成员NRP:ForesightEnergyLpMembers2019-01-012019-12-310001171486NRP:ConturaEnergyMember2021-01-012021-12-310001171486美国-GAAP:SalesRevenueNetMembersUS-GAAP:客户集中度风险成员NRP:ConturaEnergyMember2021-01-012021-12-310001171486NRP:ConturaEnergyMember2020-01-012020-12-310001171486美国-GAAP:SalesRevenueNetMembersUS-GAAP:客户集中度风险成员NRP:ConturaEnergyMember2020-01-012020-12-310001171486NRP:ConturaEnergyMember2019-01-012019-12-310001171486美国-GAAP:SalesRevenueNetMembersUS-GAAP:客户集中度风险成员NRP:ConturaEnergyMember2019-01-012019-12-310001171486SRT:董事成员2021-01-012021-12-310001171486Nrp:GeneralandAdministrativeexpensesandOperatingandMaintenanceexpensesMember2021-01-012021-12-310001171486Nrp:GeneralandAdministrativeexpensesandOperatingandMaintenanceexpensesMember2020-01-012020-12-310001171486Nrp:GeneralandAdministrativeexpensesandOperatingandMaintenanceexpensesMember2019-01-012019-12-310001171486SRT:ScenarioForecastMember2032-01-012032-12-31 美国证券交易委员会

华盛顿特区,20549

表格10-K

| | | | | |

| ☒ | 根据1934年“证券交易法”第13或15(D)条提交的年度报告 |

截至的财政年度12月31日, 2021或

| | | | | |

| ☐ | 根据1934年“证券交易法”第13或15(D)条提交的过渡报告 |

For the transition period from to

委托文件编号:001-31465

| | | | | | | | |

| 特拉华州 | | 35-2164875 |

(述明或其他司法管辖权

公司或组织) | | (税务局雇主

识别号码) |

路易斯安那街1201号,套房3400

休斯敦, 德克萨斯州77002

(主要行政办公室地址)

(邮政编码)

(713) 751-7507

(注册人的电话号码,包括区号)

根据该法第12(B)条登记的证券:

| | | | | | | | | | | | | | |

| 每节课的标题 | | 交易代码 | | 注册的每个交易所的名称 |

| 代表有限合伙人利益的共同单位 | | NRP | | 纽约证券交易所 |

根据该法第12(G)条登记的证券:无

根据证券法第405条的规定,用复选标记标明注册人是否为知名的经验丰富的发行人。是☐ 不是 ☒

用复选标记表示注册人是否不需要根据该法第13条或第15条(D)提交报告。是☐ 不是 ☒

用复选标记表示注册人是否:(1)在过去12个月内(或注册人被要求提交此类报告的较短时间内)提交了1934年《证券交易法》第13或15(D)节要求提交的所有报告,以及(2)在过去90天内一直遵守此类提交要求。是 ☒ No ☐

用复选标记表示注册人是否在过去12个月内(或在注册人被要求提交此类文件的较短时间内)以电子方式提交了根据S-T规则第405条(本章232.405节)要求提交的每个交互数据文件。是 ☒ No ☐

用复选标记表示注册人是大型加速申报公司、加速申报公司、非加速申报公司、较小的报告公司或新兴成长型公司。见《交易法》第12b-2条中“加速申报公司”、“大型加速申报公司”、“较小申报公司”和“新兴成长型公司”的定义。

| | | | | | | | | | | |

| 大型加速文件服务器 | ☐ | 加速文件管理器 | ☒ |

| 非加速文件管理器 | ☐ | 规模较小的报告公司 | ☒ |

| | 新兴成长型公司 | ☐ |

如果是新兴成长型公司,用勾号表示注册人是否选择不使用延长的过渡期来遵守根据交易所法案第13(A)节提供的任何新的或修订的财务会计准则。☐

用复选标记表示注册人是否提交了一份报告,证明其管理层根据《萨班斯-奥克斯利法案》(《美国联邦法典》第15编,第7262(B)节)第404(B)条对其财务报告内部控制的有效性进行了评估,该评估是由编制或发布其审计报告的注册会计师事务所进行的☒

用复选标记表示注册人是否为空壳公司(如该法第12b-2条所界定)是☐ No ☒

注册人的非关联公司在2021年6月30日持有的共同单位的总市值作为$190百万根据纽约证券交易所的报告,该日的收盘价为每股21.20美元。

通过引用并入的文件:没有。

目录

| | | | | | | | |

关于前瞻性陈述的警告性声明 | II |

风险因素摘要 | II |

第一部分 |

项目1.和2. | 企业和物业 | 1 |

第1A项。 | 风险因素 | 20 |

1B项。 | 未解决的员工意见 | 35 |

第三项。 | 法律诉讼 | 35 |

第四项。 | 煤矿安全信息披露 | 35 |

|

第二部分 |

第五项。 | 注册人普通股、相关单位持有人事项和发行人购买股权证券的市场 | 36 |

第六项。 | [已保留] | 36 |

第7项。 | 管理层对财务状况和经营成果的探讨与分析 | 36 |

第7A项。 | 关于市场风险的定量和定性披露 | 51 |

第八项。 | 财务报表和补充数据 | 52 |

第九项。 | 会计与财务信息披露的变更与分歧 | 87 |

第9A项。 | 控制和程序 | 87 |

第9B项。 | 其他信息 | 89 |

|

第三部分 |

第10项。 | 管理普通合伙人和公司治理的董事和高管 | 90 |

第11项。 | 高管薪酬 | 96 |

第12项。 | 某些实益所有人和管理层的担保所有权 | 99 |

第13项。 | 某些关系和相关交易,以及董事的独立性 | 101 |

第14项。 | 首席会计师费用及服务 | 108 |

|

第四部分 |

第15项。 | 展品、财务报表明细表 | 111 |

签名 | | 115 |

警示声明

关于前瞻性陈述

这份10-K报告中包含的陈述可能构成前瞻性陈述。此外,我们和我们的代表可能会不时发表其他口头或书面声明,这些声明也是前瞻性声明。此类前瞻性表述包括,但不限于以下表述:全球新冠肺炎疫情的影响;我们的业务战略;我们的流动性以及获得资本和融资来源的途径;我们的财务战略;煤炭、纯碱和纯碱以及其他自然资源的价格和需求;估计的经营收入、支出和结果;承租人预计的产量水平;Sisecam Wyming LLC(前身为Ciner Wyming‘s)、Trona采矿和纯碱精炼业务;我们的纯碱合资企业的分销;政府政策、法律法规以及涉及我们的监管和法律程序的影响,以及预定或潜在的监管或法律变化的影响;以及全球和美国的经济状况。

这些前瞻性陈述仅代表截至本文发布之日的情况,是基于我们目前对影响我们的未来事件的计划、预期、估计、假设和信念作出的,涉及许多风险和不确定因素。我们告诫,前瞻性陈述不是保证,实际结果可能与前瞻性陈述中明示或暗示的结果大相径庭。您不应过度依赖任何前瞻性陈述。请参阅“第1A项。风险因素在这份Form 10-K的年度报告中,我们将对可能导致我们的实际经营结果或我们的实际财务状况不同的重要因素进行调查。

风险因素摘要

我们受到各种风险和不确定性的影响,包括与我们的业务相关的风险、与我们的债务相关的风险、与我们的普通股相关的风险以及某些一般性风险,这些风险可能对我们的业务、财务状况、运营结果和现金流产生重大不利影响。我们认为具有重大意义的风险列于“风险因素” in 第1A项这份报告的。这些风险包括但不限于以下风险:

与我们的业务相关的风险

•现金分配不受保证,可能会随着我们的业绩和财务储备的建立而波动。此外,我们的债务协议和合作协议对我们的支付能力施加了限制,在某些情况下,还会提高季度分配。

•我们的杠杆和偿债义务可能会对我们的财务状况、经营结果和业务前景产生不利影响。

•持续的新冠肺炎疫情对我们的业务产生了不利影响,对我们的财务状况、运营结果以及向单位持有人分配现金的能力的最终影响将取决于未来的发展,这些发展具有高度的不确定性和不可预测性。

•冶金煤和动力煤的价格都是不稳定的,取决于许多我们无法控制的因素。价格下跌可能会对我们的业务和运营结果产生实质性的不利影响。

•纯碱的价格波动很大。纯碱价格的任何大幅或持续下跌都可能对怀俄明州Sisecam继续向我们分销的能力产生不利影响。

•我们很大一部分收入和其他收入来自一小部分煤炭承租人。

•煤炭行业的破产,和/或我们物业上的煤矿闲置或关闭,可能会对我们的业务和经营业绩产生重大不利影响。

•采矿业务受到运营风险的影响,这可能会导致我们的收入减少。

•气候变化立法和法规的通过限制了温室气体和其他有害空气污染物的排放,导致发电厂的燃料消耗模式发生变化,我们的承租人相应减少了煤炭产量,与煤炭相关的收入也减少了。

•对燃煤的环境影响的担忧,包括对全球气候问题的感知影响,也导致机构和保险公司的不利贷款和投资政策,这可能会严重影响我们筹集资金或维持当前保险水平的能力。

•除了气候变化和其他《清洁空气法》立法外,我们的企业还受到许多其他联邦、州和地方法律和法规的约束,这些法规可能会限制我们物业的生产和我们的盈利能力。

•如果我们的承租人管理不好他们的运营,他们的生产量和我们的特许权使用费收入可能会下降。

•我们对我们怀俄明州Sisecam苏打灰合资企业的管理拥有有限的审批权,包括现金分配和资本支出。此外,通过我们的纯碱合资企业和我们对某些煤炭运输资产的所有权,我们面临着我们在特许权使用费业务中没有经历的经营风险。

•Sisecam怀俄明州历史上苏打灰国际销售的很大一部分是卖给ANSAC的,终止ANSAC成员资格可能会对Sisecam怀俄明州在某些国际市场的竞争能力产生不利影响,并增加Sisecam怀俄明州的国际销售成本。

•到2024年,Sisecam怀俄明州的Deca库存将大幅耗尽,如果不进一步投资,其生产率将每年下降约20万短吨。

•与Sisecam怀俄明州产能扩建项目相关的重大延误和/或高于预期的成本可能会对Sisecam怀俄明州的盈利能力和继续向我们分销的能力造成不利影响。

•运输成本的波动以及运输的可用性或可靠性可能会减少我们物业的煤炭、纯碱和其他矿物的产量。

•我们的承租人可以用我们以外的资产的矿产来履行对客户的义务,剥夺了我们获得超过最低特许权使用费付款的能力。

•承租人可能会错误地报告特许权使用费收入,这可能无法通过我们的承租人审计程序或我们的矿山检查程序确定,或者如果确定,可能会在随后的期间确定。

与我们的结构相关的风险

•单位持有人可能无法删除我们的普通合伙人,即使他们希望这样做。

•优先股在分配权和清算权方面排名较高,一旦转换,将导致未来发行更多的共同股,这可能导致我们共同单位持有人的所有权利益被大幅稀释。

•我们可能会在没有共同单位持有人批准的情况下发行额外的共同单位或优先单位,这将稀释单位持有人现有的所有权权益。

•我们的普通合伙人拥有有限的赎回权,可能要求单位持有人以不受欢迎的时间或价格出售他们的单位。

•应付给我们普通合伙人的费用报销可能会很大,这将减少我们可用于分配给单位持有人的现金。

•我们的普通合伙人和我们或单位持有人之间可能会产生利益冲突。

•我们普通合伙人的控制权可能会在没有单位持有人同意的情况下转让给第三方。控制权的改变可能会导致我们某些债务工具的违约,并触发赔偿安排下的付款义务。

•如果法院发现单位持有人的行为构成了对我们业务的控制,单位持有人可能不承担有限责任。

普通单位持有人的税务风险

•我们的税务待遇取决于我们作为合伙企业在美国联邦所得税方面的地位,以及我们不受个别州实体层面的大量税收的影响。如果美国国税局(“IRS”)出于美国联邦所得税的目的将我们视为一家公司,或者出于州税收的目的,我们将受到实体层面的大量额外税收的影响,那么我们可用于分配给单位持有人的现金将大幅减少。

•对上市合伙企业或对我们单位的投资的税收待遇可能会受到潜在的立法、司法或行政变化或不同解释的影响,可能会追溯适用。

•由于未来的立法,目前在煤炭勘探和开发方面提供的某些美国联邦所得税优惠可能会被取消。

•我们的单位持有人被要求为他们在我们收入中的份额缴税,即使他们没有从我们那里获得任何现金分配。我们的单位持有人在我们投资组合收入中的份额可能要向他们征税,尽管他们从我们的活动中获得了其他损失。

•我们可以进行交易以减少我们的债务,并管理我们的流动性,产生可分配给我们的单位持有人的应税收入(包括出售财产和取消债务收入),由此产生的所得税负债可能超过就其单位所作的任何分配。

•如果美国国税局对我们所持的美国联邦所得税头寸提出异议,我们单位的市场可能会受到不利影响,任何国税局竞标的成本都将减少我们可用于分配给单位持有人的现金。

•如果美国国税局对2017年12月31日之后开始的纳税年度的所得税申报单进行审计调整,它(和一些州)可能会评估和收取由此类审计调整直接从我们那里产生的任何税收(包括任何适用的罚款和利息),在这种情况下,我们可用于分配给单位持有人的现金可能会大幅减少。

•出售我们共同单位的税收收益或损失可能比预期的要多或少。

•我们的单位持有人扣除我们产生的利息费用的能力可能会受到限制。

•免税实体因拥有我们的单位而面临独特的税收问题,这可能会给它们带来不利的税收后果。

•非美国单位持有人将对其收入和拥有我们单位的收益缴纳美国税和预扣。

•我们将对购买我们共同单位的每个购买者给予同等的税收优惠,而不考虑实际购买的共同单位。美国国税局可能会对这一待遇提出质疑,这可能会对共同单位的价值产生不利影响。

•我们采用了某些估值方法来确定单位持有人对收入、收益、损失和扣减的分配。国税局可能会对这些方法或由此产生的拨款提出质疑,而这种挑战可能会对我们共同单位的价值产生不利影响。

•我们通常在每个月的第一天根据我们共同单位的所有权,而不是根据特定单位的转让日期,在我们共同单位的转让方和受让方之间按比例分配我们的收入、收益、损失和扣除项目。美国国税局可能会对这种待遇提出质疑,这可能会改变我们的单位持有人之间收入、收益、损失和扣除项目的分配。

•单位持有人的单位是证券贷款的标的(例如,借给“卖空者”以弥补单位的卖空),可被视为已处置这些单位。如果是这样的话,在贷款期间,他将不再被视为这些单位的合伙人,并可确认处置的收益或损失。

•由于投资于我们的单位,我们的单位持有人可能在我们运营或拥有或获得财产的司法管辖区受到州和地方税以及报税表备案的要求。

一般风险

•我们的业务受到网络安全风险的影响。

•持续的新冠肺炎疫情对我们的业务造成了不利影响,未来可能会再次发生这种情况。

我们目前不知道或我们目前认为不重要的其他风险和不确定因素也可能对我们的业务、财务状况、经营结果和现金流产生不利影响。

第一部分

如本第I部分所用,除文意另有所指外:“吾等”、“吾等”、“吾等”及“合伙”是指自然资源合伙公司,并在文意所指的情况下,指我们的附属公司。所提及的“NRP”和“自然资源合作伙伴”仅指自然资源合作伙伴公司,而不是指NRP(经营)有限责任公司或自然资源合作伙伴公司的任何子公司。提及的“Opco”是指NRP的全资子公司NRP(营运)有限责任公司及其附属公司。NRP Finance Corporation(“NRP Finance”)是NRP的全资附属公司,并与NRP共同发行2025年到期的9.125厘优先债券(“2025年优先债券”)。

项目1.和2.业务和财产

合伙企业结构与管理

我们是一家上市的特拉华州有限合伙企业,成立于2002年。我们在美国拥有、管理和租赁多元化的矿产资产组合,包括煤炭和其他自然资源的权益,并拥有N-控股Sisecam怀俄明州有限责任公司(“Sisecam怀俄明州”)49%的权益,该公司是一家Trona矿石开采和纯碱生产企业。关于出售持有剩余51%权益的实体的控股权,Ciner Wyming LLC更名为“Sisecam Wyming LLC”。

我们的业务分为两个运营部门:

矿业权(原名煤炭特许权使用费等部分)-由全美约1300万英亩的矿产权益和其他地下权利组成。如果合并成一块地块,我们的所有权将覆盖大约2万平方英里。我们的所有权为钢铁、电力和基本建筑材料的制造提供了关键投入,并为碳封存和可再生能源提供了机会。我们正在努力从战略上重新定义我们的业务,使其成为未来几年转型能源经济中的关键参与者。

纯碱-由我们在怀俄明州格林河盆地的TRONA矿石开采和纯碱生产企业Sisecam Wyoming的49%非控股股权组成。怀俄明州的Sisecam开采Trona,并将其加工成纯碱,然后在国内和国际上销往玻璃和化工行业。

我们的运营是通过Opco进行的,我们的运营资产由我们的子公司拥有。NRP(GP)LP是我们的普通合伙人,完全负责开展我们的业务和管理我们的运营。由于我们的普通合伙人是有限合伙企业,其普通合伙人GP Natural Resources Partners LLC负责其业务和运营,GP Natural Resources Partners LLC的董事会和高级管理人员代表我们做出决定。罗伯逊煤炭管理公司是一家由小科尔宾·J·罗伯逊全资拥有的有限责任公司,拥有GP Natural Resources Partners LLC的全部会员权益。受本公司与Blackstone Inc.(统称为“Blackstone”)及GoldenTree Asset Management LP(统称为“GoldenTree”)联营公司所控制的若干实体的董事会陈述及观察权协议的规限,小Robertson先生。有权任命GP Natural Resources Partners LLC的董事会成员,并已将任命一名董事的权利授权给Blackstone。

管理NRP的高级管理人员和其他管理人员是西部Pocahontas Properties Limited Partnership或Quintana Minerals Corporation的员工,这两家公司由小罗伯逊先生控制。这些官员将不同比例的时间分配给管理我们的行动。我们的普通合伙人GP Natural Resources Partners LLC及其任何附属公司都不会收到与我们业务管理相关的任何管理费或其他补偿,但他们有权获得代表我们产生的所有直接和间接费用的报销。

我们有地区办事处,我们通过这些办事处开展业务,其中最大的办事处位于西弗吉尼亚州亨廷顿欧文路5260号,邮编为25705,电话号码为(304)522-5757。我们的主要执行办公室位于路易斯安那街1201号,Suite3400,Houston,Texas 77002,我们的电话号码是(713)751-7507。

细分市场和地理信息

我们两个运营部门2021年的收入和其他收入如下所示。有关更多业务细分信息,请参阅“项目7.管理层对财务状况和经营成果--经营成果的讨论和分析“和”项目8.财务报表和补充数据--项目8.财务报表和补充数据--附注7.分部信息在这份表格10-K的年度报告中,这两份表格都通过引用并入本文。

| | | | | | | | | | | | | | | | | | |

| (单位:千) | | 金额 | | 占总数的百分比 | | | | |

| 矿业权 | | $ | 194,493 | | | 90% | | | | |

| 纯碱 | | 21,871 | | | 10% | | | | |

| | | | | | | | |

| 总计 | | $ | 216,364 | | | 100% | | | | |

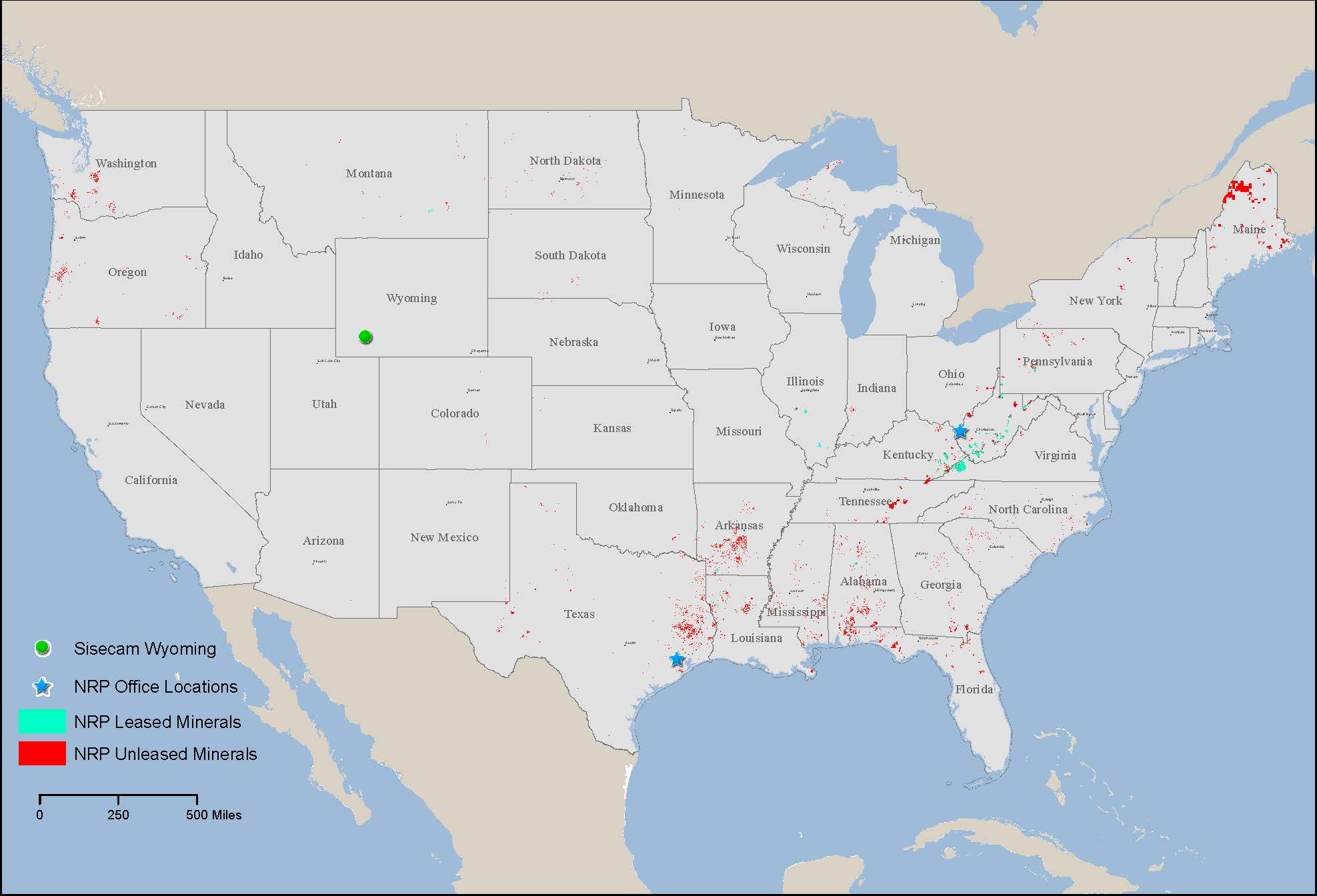

下图显示了我们的所有权占用空间的大致地理分布:

矿业权分部

矿业权

我们已将我们的煤炭特许权和其他业务部门的名称改为矿业权。此次更名突显了我们巨大的矿产所有权利益,以及我们加强对利用伙伴关系在美国各地的资产足迹(包括地下碳固存权利)的关注,以成为未来几年过渡性能源经济的关键参与者。这一可报告业务部门的构成没有变化或

与此名称更改相关的内部组织结构。

我们不开采、钻探或生产矿物。相反,我们将我们的土地出租给从事矿物开采的公司,以换取特许权使用费和各种其他费用。我们收到的特许权使用费通常是承租人收到的毛收入的一个百分比。我们收到的特许权使用费通常由最低价格和最低付款义务支持,在价格或需求大幅下降时保护我们。

我们的煤炭主要位于美国的阿巴拉契亚盆地、伊利诺伊州盆地和北鲍德河盆地。我们以长期租约的形式将我们的煤炭出租给有经验的煤矿经营者。我们大约三分之二的基于特许权使用费的租约的初始期限为5至40年,几乎所有承租人都可以选择延长租约的额外期限。租赁包括重新谈判特许权使用费和额外条款的最低付款的权利。我们还在伊利诺伊州盆地拥有和管理与煤炭相关的运输和加工资产,这些资产通常根据吞吐量或租金产生额外收入。我们还拥有石油和天然气、工业矿产和集料,这些都产生了矿业权部门收入的一部分。

根据我们的标准特许权使用费租约,我们授予运营商开采和销售我们的煤炭的权利,以根据销售价格的较大百分比或开采和销售的每吨矿物的固定特许权使用费来换取特许权使用费。承租人计算应付给我们的特许权使用费,并被要求报告开采和销售的矿物吨数以及提取的矿物的销售价格。因此,在很大程度上,作为特许权使用费收入报告的金额是基于我们承租人的报告。我们定期通过检查承租人的某些记录和内部报告来审计这些信息,并定期进行矿山检查,以核实我们的承租人提交给我们的信息是准确的。我们的审计和检查程序旨在识别与租赁条款的重大差异,以及向我们报告的信息与每个物业的实际结果之间的差异。

除了他们的特许权使用费义务,我们的承租人通常受到最低付款的限制,这反映了即使在此期间没有采矿活动,我们也有权获得的金额。最低支付通常计入未来在生产矿物时赚取的特许权使用费。在某些租赁中,承租人对可用于收回最低付款的期限有时间限制,而在其他租赁中,这一时间不受限制。

由于我们不经营任何煤矿,我们的煤炭特许权使用费业务不承担普通运营成本,对环境、许可和劳动力风险的直接敞口有限。我们的承租人作为经营者,受到环境法律、许可要求和各种政府部门通过的其他法规的约束。此外,承租人通常承担所有与劳动相关的风险,包括退休人员医疗保健费用、黑肺福利以及与在我们的煤炭和集合体物业上运营煤矿相关的工人补偿费用。我们为我们的物业缴纳物业税,根据各种租赁协议的条款,这些税款大部分由我们的承租人偿还。

美国证券交易委员会通过了新的规则,对拥有重大采矿活动的注册人的财产披露要求进行了现代化,我们必须在本Form 10-K年度报告中遵守这一要求。新规则包含例外情况,允许NRP等特许权使用费公司省略它们无法获取且无法获得的信息,而不会招致不合理的负担或费用。作为一家特许权使用费公司,我们无法获得根据新规则编制用于确定储量的技术报告所需的信息,并且我们无法在没有不合理负担或费用的情况下获得此类信息。新规则要求储量估计必须以技术报告为依据,披露内容包括使用广泛的矿山地质和工程数据编制的技术报告,以及我们作为矿产所有者没有的市场和成本假设,包括但不限于:a)场地基础设施成本;b)选矿厂成本;c)环境达标情况和许可要求的详细分析;d)具有影响评估的详细基线研究;以及e)详细的尾矿处置、回收和缓解计划。我们的租约不要求我们的材料物业的经营者准备技术报告摘要,或允许我们获得足够的访问权限和信息,以根据新规则编写我们自己的技术报告摘要。因此,我们依赖特许权使用费公司的例外情况,并已停止在本年度报告10-K表格中报告煤炭和其他硬质矿物储量。

除了关于我们整个矿业权组合的概要信息外,本节还提供关于我们矿业权部门的四个物业的详细信息。与我们的矿业权部门整体相比,这些物业被确定为对我们的业务具有重大意义的历史收入。这四个属性是:1)阿尔法-CAPP(VA),2)橡树林,3)威廉姆森和4)希尔斯伯勒。我们还包括了对其他重要物业的描述,这些物业的收入在历史上低于我们的材料物业,但对我们的业务很重要。

煤,煤

冶金煤

焦煤用于炼钢的高炉燃料,是我们长期现金流的主要驱动力。MET煤是一种高质量、更清洁的煤,燃烧时会产生极高的温度,是钢铁制造过程中的基本元素。焦煤是一种有限且不断减少的资源,尤其是在工业化国家。我们相信,MET煤炭在钢铁制造中扮演的不可或缺的角色,加上资源日益稀缺,将为我们未来几十年的这部分业务提供支持。我们的焦煤位于美国阿巴拉契亚山脉北部、中部和南部地区。

动力煤

动力煤,有时被称为动力煤,用于发电。过去十年,随着能源供应商从燃煤电厂转向天然气设施,以及地热、风能和太阳能等替代能源的规模较小,美国的热煤产量一直在稳步下降。我们认为,动力煤在过去十年经历的长期下滑将继续下去。这一事实,再加上我们冶金业务的长期实力以及我们下面讨论的碳中性倡议,将导致动力煤在未来几年对NRP的贡献逐渐减少。我们的绝大多数热能销售位于伊利诺伊州,其业务是密西西比河以东一些最具成本效益的矿山。我们其余的动力煤位于蒙大拿州和阿巴拉契亚地区。

煤炭生产信息

下表列出了截至2021年、2020年和2019年12月31日的年度按主要煤炭地区划分的煤炭销售量类型:

| | | | | | | | | | | | | | | | | | | | |

| 截至2021年12月31日止的年度 |

| | 煤的种类 | | |

| (吨,以千计) | | 热能 | | 冶金学 | | 总计 |

| 阿巴拉契亚盆地 | | | | | | |

| 北方 | | 718 | | | 617 | | | 1,335 | |

| 中环 | | 1,140 | | | 11,139 | | | 12,279 | |

| 南方 | | 119 | | | 1,452 | | | 1,571 | |

| 阿巴拉契亚盆地总面积 | | 1,977 | | | 13,208 | | | 15,185 | |

| 伊利诺伊州盆地 | | 9,388 | | | — | | | 9,388 | |

| 北鲍德河流域 | | 3,151 | | | — | | | 3,151 | |

| 墨西哥湾沿岸 | | 55 | | | — | | | 55 | |

| 总计 | | 14,571 | | | 13,208 | | | 27,779 | |

| | | | | | | | | | | | | | | | | | | | |

| 截至2020年12月31日止年度 |

| | 煤的种类 | | |

| (吨,以千计) | | 热能 | | 冶金学 | | 总计 |

| 阿巴拉契亚盆地 | | | | | | |

| 北方 | | 267 | | | 380 | | | 647 | |

| 中环 | | 1,157 | | | 8,954 | | | 10,111 | |

| 南方 | | 143 | | | 746 | | | 889 | |

| 阿巴拉契亚盆地总面积 | | 1,567 | | | 10,080 | | | 11,647 | |

| 伊利诺伊州盆地 | | 3,381 | | | — | | | 3,381 | |

| 北鲍德河流域 | | 1,738 | | | — | | | 1,738 | |

| 总计 | | 6,686 | | | 10,080 | | | 16,766 | |

| | | | | | | | | | | | | | | | | | | | |

| 截至2019年12月31日止年度 |

| | 煤的种类 | | |

| (吨,以千计) | | 热能 | | 冶金学 | | 总计 |

| 阿巴拉契亚盆地 | | | | | | |

| 北方 | | 2,781 | | | 679 | | | 3,460 | |

| 中环 | | 3,117 | | | 10,260 | | | 13,377 | |

| 南方 | | 470 | | | 1,200 | | | 1,670 | |

| 阿巴拉契亚盆地总面积 | | 6,368 | | | 12,139 | | | 18,507 | |

| 伊利诺伊州盆地 | | 2,201 | | | — | | | 2,201 | |

| 北鲍德河流域 | | 3,036 | | | — | | | 3,036 | |

| 总计 | | 11,605 | | | 12,139 | | | 23,744 | |

主要产煤特性

下表按2021年的销售量汇总了我们的重要煤炭特许权使用费物业,并紧随其后的是每个物业的其他信息:

| | | | | | | | | | | | | | | | | | | | | | | | | | |

| 区域 | | 物业/租赁名称 | | 操作员 | | 煤种 | | 2021年销售量(百万吨) |

| 阿巴拉契亚盆地 | | | | | | | | |

| | | | | | | | |

| | | | | | | | |

| 北方 | | 卡特·罗格 | | MetInvest | | 相遇 | | 0.5 |

| 中环 | | 阿尔法-CAPP(VA) | | 阿尔法冶金资源公司。 | | 相遇 | | 3.9 |

| 中环 | | 麋鹿溪 | | Ramaco Royalty Company,LLC | | 相遇 | | 1.7 |

| 中环 | | 煤山 | | ECP | | 相遇 | | 1.2 |

| 中环 | | 开普勒 | | 阿尔法冶金资源公司。 | | 相遇 | | 1.1 |

| | | | | | | | |

| | | | | | | | |

| | | | | | | | |

| | | | | | | | |

| | | | | | | | |

| 南方 | | 橡树林 | | 哈特菲尔德冶金煤炭控股有限公司 | | 相遇 | | 1.5 |

| | | | | | | | |

| 伊利诺伊州盆地 | | 威廉森 | | 前瞻能源有限责任公司 | | 热能 | | 5.7 |

| 伊利诺伊州盆地 | | 希尔斯伯勒 | | 前瞻能源有限责任公司 | | 热能 | | 3.7 |

| 北鲍德河流域 | | 西部能源 | | 罗斯巴德矿业有限责任公司 | | 热能 | | 3.2 |

阿巴拉契亚盆地--阿巴拉契亚北部

卡特·罗格。卡特·罗格的房产位于西弗吉尼亚州的伦道夫和厄普舒尔县。2021年,该地产售出了约50万吨,基本上都是焦煤。我们将这处房产出租给MetInvest的子公司。产品来自地下房间和支柱矿,在星桥预备厂现场加工,主要在出口市场销售。

阿巴拉契亚盆地--阿巴拉契亚中部

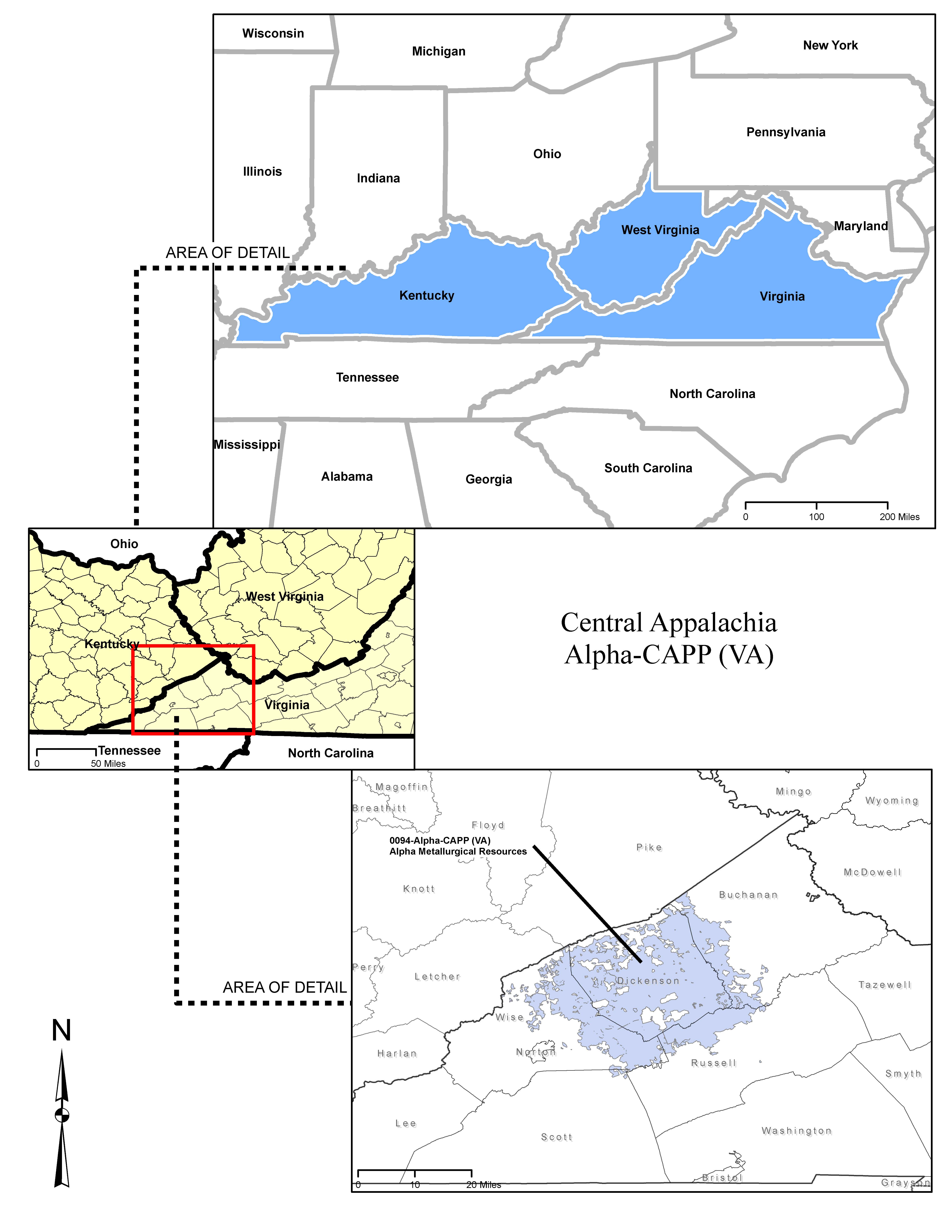

阿尔法-CAPP(VA)。阿尔法-CAPP(VA)物业位于弗吉尼亚州怀斯县、迪肯森县、拉塞尔县和布坎南县。2021年,该地产售出了约390万吨,基本上都是焦煤。我们将此物业出租给阿尔法冶金资源公司(“阿尔法”)的子公司,并在此之前将其租赁给Contura Energy,Inc.的子公司。与阿尔法的当前租约将于2023年到期,阿尔法将有权在当前租约到期时续签租约。我们根据销售价格的一个百分比或开采和销售的每吨煤炭的固定特许权使用费中较大的一个收取付款。除特许权使用费义务外,本租约还须支付最低付款,这反映了即使在此期间没有采矿活动,我们也有权获得的金额。最低付款计入在生产矿物时赚取的未来特许权使用费,承租人在可收回最低付款的期限上有时间限制。生产来自地下矿房、矿柱和露天矿,并用卡车将其运往两个选矿厂之一。煤炭通过CSX和诺福克南部铁路运往公用事业和冶金客户。截至2021年12月31日,这处房产的账面价值为4560万美元。

以下是我们的Alpha-CAPP(VA)属性图:

麋鹿溪。Elk Creek地产位于西弗吉尼亚州洛根县和怀俄明县。2021年,这处房产的销量约为170万吨。我们将这一资产出租给Ramaco Resources,Inc.。焦煤是从露天和地下矿山生产的,通过皮带和卡车运输到该资产上的选煤厂。煤炭通过CSX铁路运往国内和出口冶金客户。

煤山。煤山地产位于西弗吉尼亚州怀俄明县。2021年,该油田售出了约120万吨焦煤。我们把这处房产租给了ECP。焦煤是从一个多层露天矿生产的,煤炭用卡车运输到该物业的选煤厂。煤炭通过诺福克南方铁路运往国内和出口冶金客户。

开普勒。开普勒地产位于西弗吉尼亚州怀俄明县。2021年,该油田售出了约1.1吨煤炭,其中基本上都是焦煤。我们把这处房产租给了阿尔法的一家子公司。煤炭是从地下煤矿生产出来的,通过皮带或卡车运输到该物业的选煤厂。煤炭通过诺福克南方铁路运往冶金行业的出口客户。

阿巴拉契亚盆地-阿巴拉契亚南部

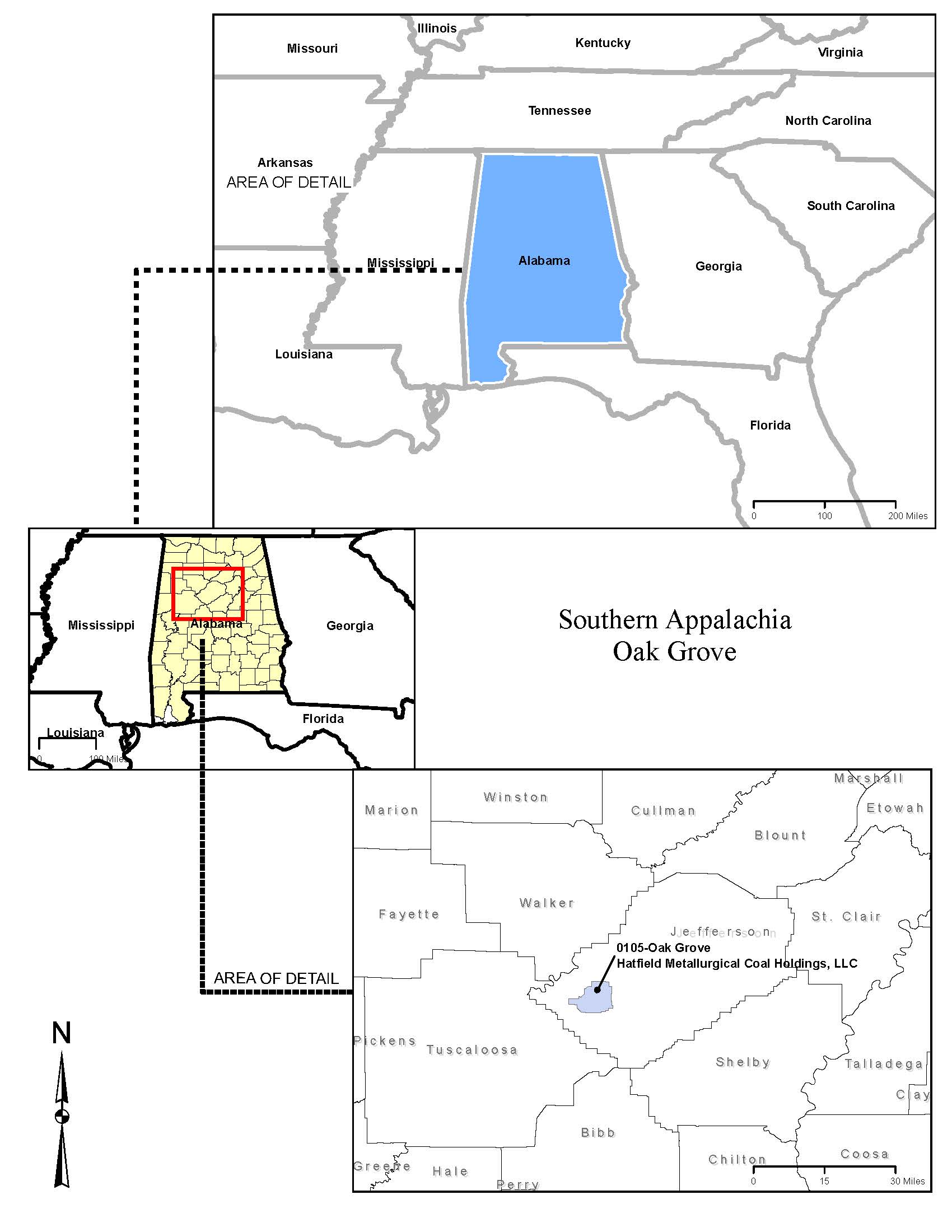

橡树林。橡树林物业位于阿拉巴马州杰斐逊县。2021年,该油田售出了约150万吨焦煤。我们目前将该物业租赁给哈特菲尔德冶金煤炭控股有限公司(“哈特菲尔德冶金”)的一家子公司。该地产之前的运营商是默里冶金煤炭控股有限责任公司、使命煤炭有限责任公司和Seneca Resources有限责任公司。目前与哈特菲尔德冶金公司的租约将于2024年到期,哈特菲尔德冶金公司将有权在当前租约到期时续签租约。我们根据销售价格的一个百分比或开采和销售的每吨煤炭的固定特许权使用费中较大的一个收取付款。除特许权使用费义务外,本租约还须支付最低付款,这反映了即使在此期间没有采矿活动,我们也有权获得的金额。最低付款计入在生产矿物时赚取的未来特许权使用费,承租人在可收回最低付款的期限上有时间限制。生产来自一个长壁煤矿,通过传送带运输到一个选煤厂。冶金产品然后通过铁路和驳船运往国内和出口客户。截至2021年12月31日,这处房产的账面价值为530万美元。

下面是我们Oak Grove物业的地图:

伊利诺伊州盆地

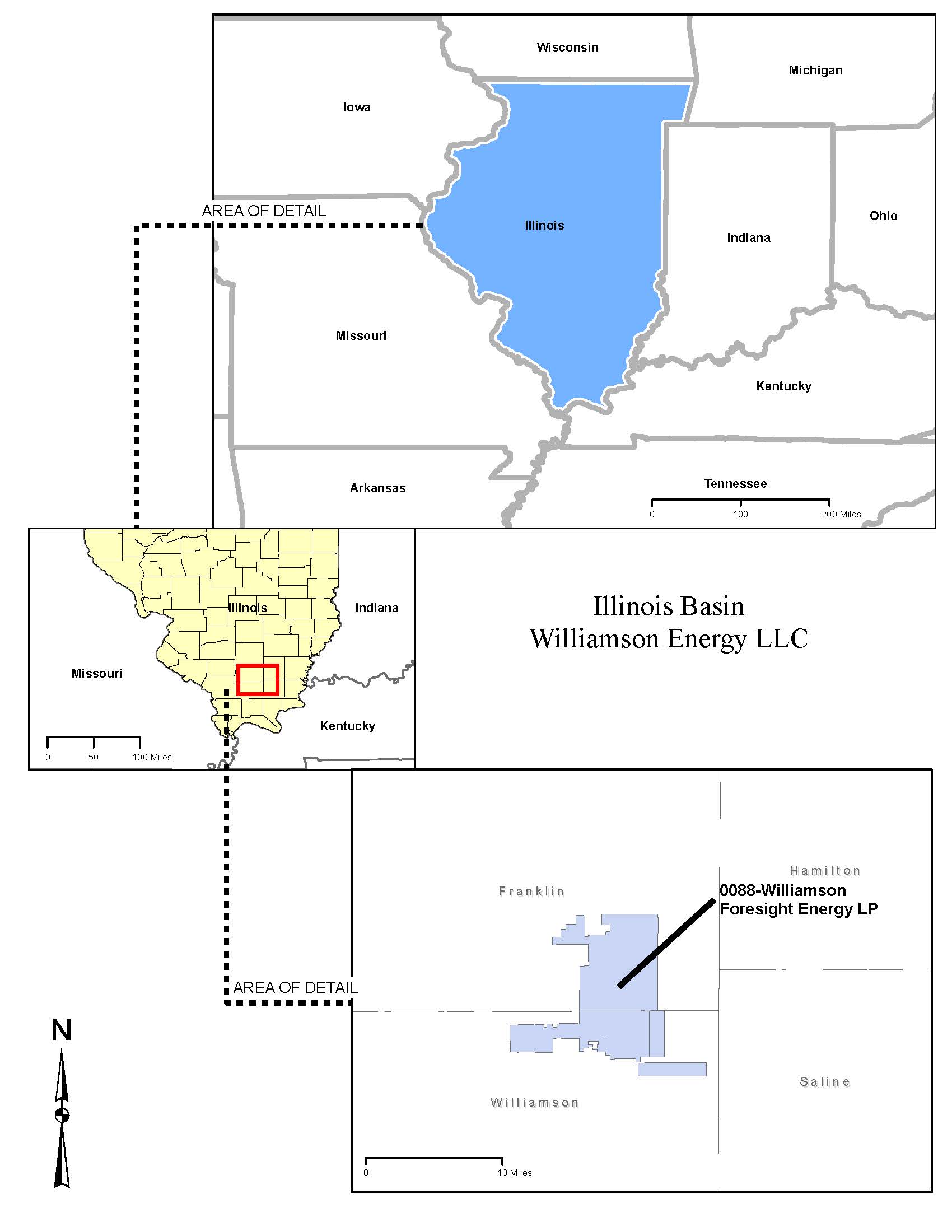

威廉姆森。威廉姆森地产位于伊利诺伊州富兰克林县和威廉姆森县。这处房产租给了威廉姆森能源公司(Williamson Energy),后者是Foresight Energy Resources LLC(“Foresight”)的子公司。目前的租约将于2026年和2033年到期,威廉姆森能源公司将有权在当前期限到期时续签租约。我们根据销售价格的一个百分比或开采和销售的每吨煤炭的固定特许权使用费中较大的一个收取付款。除特许权使用费义务外,这些租约还须支付最低付款,这反映了即使在此期间没有采矿活动,我们也有权获得的金额。最低付款计入在生产矿物时赚取的未来特许权使用费,承租人在可收回最低付款的期限上有时间限制。2021年,该油田售出了约570万吨电煤。产量来自一座长壁煤矿。煤炭主要通过加拿大国家铁路运往出口客户。截至2021年12月31日,这处房产的账面价值为4530万美元。

下面是我们威廉姆森酒店的地图:

希尔斯伯勒。希尔斯伯勒的房产位于伊利诺伊州的蒙哥马利和邦德县。这处房产租给了Foresight的子公司Hillsboro Energy。目前的租约将于2033年到期,希尔斯伯勒能源公司将有权在当前租约到期时续签租约。我们根据销售价格的一个百分比或开采和销售的每吨煤炭的固定特许权使用费中较大的一个收取付款。除特许权使用费义务外,本租约还须支付不可收回的最低付款,这反映了即使在此期间没有发生采矿活动,我们也有权获得的金额。2021年,该地产售出了约370万吨电煤。产量来自一座长壁煤矿。煤炭通过铁路通过联合太平洋铁路、诺福克南方铁路或加拿大国家铁路运输,或通过驳船运往国内公用事业客户。截至2021年12月31日,这处房产的账面价值为2.246亿美元。

以下是我们希尔斯伯勒酒店的地图:

除了这些资产外,我们还在Williamson矿以及Macoupin和Sugar Camp矿拥有装卸和其他运输资产,这两个矿也由Foresight运营。有关这些资产的其他信息,请参阅下面的“-煤炭运输和加工资产”。

主协议。于二零二零年六月三十日,吾等与Foresight就Foresight摆脱破产订立《煤矿开采及运输租赁协议及母公司担保总修订及补充协议》(“主协议”)。在申请破产前存在的所有合同和协议均由Foresight在破产中承担,并根据其条款在破产后继续存在,主协议修订除外。

根据主协议,Foresight于2021年向NRP支付4,200万美元的固定现金,以履行NRP与Foresight之间2021历年的现有各种煤矿租赁和运输基础设施费用协议产生的所有义务。从2022年1月开始,Foresight的付款义务将根据各种现有协议的规定计算,以下有关Foresight的Macoupin矿的规定除外。

Foresight Macoupin矿的生产于2020年3月暂时停产。根据主协议,Foresight不再有责任根据Macoupin煤矿开采租赁及运输协议向吾等支付特许权使用费、运输费或季度最低付款。到2023年,Foresight每年将向NRP支付200万美元的Macoupin费用。2021年支付的数额包括在上段讨论的固定数额中。Foresight还丧失了收回之前支付但未收回的有关Macoupin矿的所有最低付款的权利。在Macoupin矿暂时停产的任何时候,Foresight将采取合理行动来保存、保护和储存位于该矿的设备、基础设施和财产。

从2024年1月1日开始,我们可以随时选择让Foresight将Macoupin矿以及所有相关设备和许可免费转让给我们。如果我们当选,我们将承担与Macoupin矿有关的所有责任。同样从2024年1月1日开始,Foresight可以随时选择以1.00美元的价格将Macoupin资产出售给我们。如果我们接受Foresight的报价,我们将承担与Macoupin矿相关的所有责任。如果我们不接受Foresight的提议,Foresight可能会永久封锁Macoupin矿并进行所有填海活动。如果没有做出上述选择,Foresight将继续每年向NRP支付200万美元的年费,以确保该矿仍处于临时停产状态。此外,Foresight可能随时决定重新开始Macoupin矿的运营,届时我们和Foresight将本着诚意进行谈判,以签订新的煤矿开采租赁和运输协议。

北鲍德河流域

西部能源。西部能源地产位于蒙大拿州的罗斯巴德县和珍珠县。2021年,Rosebud矿业有限责任公司的一家子公司从该地产售出了约320万吨。煤炭是用露天拖拉机开采的。煤炭通过卡车或传送带运输到位于矿口的Colstrie发电站。

煤炭运输和加工资产

我们拥有与我们的某些煤炭资产相关的运输和加工基础设施,包括Foresight位于伊利诺伊州盆地的Williamson和Macoupin矿的装车和其他运输资产,我们为此收取吞吐量费用或租金。我们将Macoupin和Williamson的运输和加工基础设施出租给Foresight的子公司,并负责运营和维护我们分包给Foresight的子公司的Williamson矿的运输和加工资产。此外,我们还拥有Sugar Camp矿的铁路装车和相关基础设施,该矿也是由Foresight的一家子公司运营的伊利诺伊州盆地矿。虽然我们在威廉姆森和麦考平煤矿拥有煤炭,但我们在Sugar Camp煤矿没有煤炭。Sugar Camp矿的基础设施租给了Foresight的一家子公司,我们收取最低使用费和生产费。在截至2021年12月31日的一年中,我们录得与煤炭运输和加工资产相关的收入910万美元。Macoupin矿的生产于二零二零年三月暂时停产,并于二零二零年六月,吾等与Foresight就Foresight摆脱破产订立主协议,如上所述。

石油和天然气/工业矿物/建筑集料/木材

我们的石油和天然气资产主要位于路易斯安那州。我们的各种工业矿物和建筑集料分布在美国各地,包括石灰石、碎屑砂、锂、铜、铅和锌等矿物。我们将这些矿物的一部分出租给第三方,以换取特许权使用费。这些租约的结构类似于我们的煤炭租约,除了特许权使用费外,这些租约通常还需要支付最低租金。在2021年期间,我们总共获得了190万美元的版税收入,其中包括最重要的版税收入。我们还拥有森林资产,主要是在西弗吉尼亚州,通过碳抵消信用和木材销售从林地产生收入。

碳中和倡议

我们继续在我们庞大的土地、矿产和木材资产组合中寻找其他收入来源。机会的类型包括将二氧化碳封存在地下和森林中,以及利用地热、太阳能和风能发电。与我们现有的矿产活动一样,我们不打算自己开发或运营碳封存或碳中性能源项目,但我们计划将我们的土地出租给将进行这些业务的公司,以换取向我们支付特许权使用费和其他费用。

我们在2021年第四季度实施了第一个碳中和项目,以1380万美元的价格出售了110万个碳抵消信用额度。抵消额度是加州空气资源委员会根据其总量管制与交易计划向我们发放的,相当于110万吨碳封存在我们西弗吉尼亚州约3.9万英亩的林地中。这是我们通过其他收入来源创造价值的令人鼓舞的第一步。

碳封存。我们在美国南部拥有大约350万英亩专门保留的地下权利,有可能永久封存温室气体。碳捕获利用和封存行业(CCUS)正处于起步阶段,未来非常不确定,但有几个事实是明确的。固存项目要求种植面积具有独特的地质特征,非常接近工业规模的温室气体排放源,并具有适当形式的法律所有权,赋予种植面积所有者在地下封存排放的权利。虽然碳封存的权利和所有权在继续发展,但我们相信我们拥有美国最大的具有碳封存活动潜力的面积清单之一。

2022年2月,我们宣布执行一项2与Denbury Inc.子公司达成的封存协议,为开发世界级地下CO提供了机会2阿拉巴马州墨西哥湾沿岸的自动减支中心。该协议为Denbury提供了开发地下CO的独家权利2在阿拉巴马州莫比尔附近的鲍德温县,由我们控制的大约75,000英亩地下孔隙空间上的封存地点,估计CO2储存潜力超过3亿公吨。

可再生能源。此外,我们相信,我们在美国各地的部分资产基础具备地热、太阳能和风能开发所需的地质特征和地理位置。在地热方面,利用地下深处的热能生产安全可靠的“绿色”电力的技术正在迅速发展。曾经局限于地质“热点”的新技术使地热能项目在许多以前被认为不可能的地方变得可行。我们的地热机会主要位于美国南部、中西部和西北部。关于风能和太阳能的机会,我们正在积极讨论将其种植面积用于这些类型的可再生能源开发,主要是在肯塔基州和西弗吉尼亚州。

纯碱部分

我们拥有怀俄明州Sisecam公司49%的非控股股权。Sisecam Resources LP(前身为Ciner Resources LP)是我们的运营合作伙伴(“Sisecam Resources”),控制和运营怀俄明州的Sisecam。怀俄明州的Sisecam开采Trona,并将其加工成纯碱,然后在国内和国际上销往玻璃和化工行业。Sisecam Resources是一家上市的主有限合伙企业,依赖于来自怀俄明州Sisecam的分配,以向其公共单位持有人进行分配。作为怀俄明州Sisecam的少数股权所有者,我们不经营、也不参与Trona矿场或纯碱生产厂的日常运营。我们任命了怀俄明州Sisecam管理委员会七名成员中的三名,并对该公司进行了某些有限的负面控制。我们对怀俄明州Sisecam的审批权有限,我们的合作伙伴控制着大多数商业决策,包括与分销和资本支出有关的决策。2020年期间,由于新冠肺炎疫情导致纯碱市场的不利发展,怀俄明州Sisecam暂停了向其成员发放现金。2021年,随着纯碱市场的改善,怀俄明州Sisecam恢复了第三季度的分销;然而,未来可能会再次暂停分销。

2021年12月,我们纯碱业务剩余51%的所有者Sisecam Resources受到控制权变更的影响。交易完成后,拥有Ciner Resources L.P.约74%合伙单位的Ciner Enterprise Inc.将其在Ciner Resources L.P.母公司Ciner Resources Corporation的60%权益出售给TürkiyeŞIşe ve Cam Fabrikalari A.Ş的间接子公司Sisecam Chemical USA Inc.(“Sisecam USA”)。Ciner Resources Corporation随后更名为Sisecam Chemical Resources LLC,Ciner Resources L.P.更名为Sisecam Resources L.P.。交易完成后,我们继续有权任命Sisecam Wyoming的七名董事会中的三名。Sisecam USA有权直接任命三名成员,Ciner Enterprise有权指示任命分配给Sisecam Resources的Sisecam怀俄明州管理委员会四名成员中的一名。

怀俄明州Sisecam是世界上最大、成本最低的纯碱生产商之一,其位于怀俄明州格林河流域的工厂为全球市场提供服务。格林河盆地地质构造拥有世界上已知的最大和最高纯度的天然矿石矿藏之一。Trona是一种自然产生的软矿物,也被称为倍半碳酸钠,主要由碳酸钠或纯碱、碳酸氢钠和水组成。Sisecam怀俄明州将转纳矿加工成纯碱,这是制造福莱特玻璃、容器玻璃、洗涤剂、化学品、纸张和其他消费品和工业产品的基本原材料。世界上绝大多数可到达的热带地区位于格林河流域。根据历史生产统计,全球约30%的纯碱是通过加工纯碱生产的,其余的是通过化学工艺合成生产的。与采购合成生产所需的材料相关的成本高于为基于天然气体的生产而开采天然气体的相关成本。此外,与合成生产相比,基于TRONA的生产消耗的能源更少,产生的不良副产品也更少。

Sisecam怀俄明州的Green River盆地地表业务位于怀俄明州约2,360英亩的土地上(其中880英亩由Sisecam怀俄明州拥有),其采矿业务包括约23,500英亩租赁和许可的地下采矿区。该设施可通过公路和铁路到达。怀俄明州Sisecam在其采矿作业中使用了7台大型连续采矿机和14辆地下穿梭车。其加工资产主要包括原料分级装置、传送带、焙烧炉、溶解回路、浓缩罐、滚筒过滤器、蒸发器和旋转干燥机。

在选矿过程中,不溶物和其他杂质通过浓缩和滤液被除去,滤液是一种溶解于水的碳酸钠溶液。然后,怀俄明州Sisecam向过滤器中添加活性碳,以去除可能导致最终产品颜色污染的有机杂质。产生的透明液体然后在蒸发器中结晶,产生一水碳酸钠。然后,结晶被提取出来,并通过离心机去除多余的水分。生成的材料在产品烘干机中干燥,形成无水碳酸钠或纯碱。然后,加工后的纯碱被储存在现场的存储筒仓中,等待通过散装铁路或卡车运往经销商和最终客户。Sisecam怀俄明州的储存仓在任何给定的时间都可以容纳超过58,000短吨的加工纯碱。该设施工作状况良好,已投入使用50多年。

德卡补液。硫化矿石加工的蒸发阶段会产生一种沉淀物和天然副产品,称为Deca。“Deca”是十水碳酸钠的缩写,由一份纯碱和十份水组成。太阳蒸发导致十碳化合物结晶并沉淀到绿河流域设施的四个主要表面池塘的底部。十碳再水化过程使怀俄明州Sisecam能够从精炼过程的副产品富含十碳的净化液体中回收纯碱。十加中所含的纯碱是通过让十加结晶在阳光下蒸发并将脱水结晶从纯碱中分离出来来捕获的。然后,在生产过程的溶解阶段,将分离出的Deca晶体与部分加工的天然矿石混合。这一过程使怀俄明州Sisecam能够减少废物存储需求,并将通常的废物产品转化为可用的原材料。怀俄明州Sisecam预计,其目前的十卡库存将在2024年耗尽,如果不取代产能,生产率将每年下降约20万短吨。

航运和物流。所有生产的纯碱都是从绿河流域工厂通过铁路或卡车运输的。在截至2021年12月31日的一年中,怀俄明州Sisecam超过90%的纯碱发货给客户,最初是通过联合太平洋铁路公司(“联合太平洋”)拥有和控制的一条铁路线。怀俄明州的Sisecam工厂只接受联合太平洋公司的铁路服务。与联合太平洋公司的协议将于2025年12月31日到期,不能保证它会以有利于怀俄明州塞塞卡姆的条款续签,或者根本不会续签。如果怀俄明州Sisecam在12个月内没有在联合太平洋铁路线上运输至少相当一部分的纯碱产量,他们必须根据联合太平洋运输协议的条款向联合太平洋支付差额。在截至2021年12月31日的一年中,怀俄明州Sisecam帮助其大多数国内客户安排他们的货运服务。在2021年期间,怀俄明州的Sisecam没有短缺的付款,预计未来也不会支付任何此类付款。一支由2200多辆漏斗车组成的租赁车队为Sisecam怀俄明州的国内和国际客户提供了专门的运输方式。对于非ANSAC出口,纯碱主要通过单元列车运往华盛顿州朗维尤进行大宗运输。在截至2021年12月31日的一年中,ANSAC为部分出口销售提供物流和支持服务,主要来自波特兰、俄勒冈州和华盛顿州朗维尤。从这些港口,纯碱被装载到船上,运往世界各地的港口。对于国内销售,Sisecam化学资源有限责任公司(“Sisecam化学资源”)提供类似的服务。Sisecam化学资源公司是我们的经营伙伴Sisecam Resources普通合伙人的唯一成员的母公司。Sisecam化学资源公司由Sisecam USA拥有60%的股份,Ciner Enterprise Inc.拥有40%的股份。

顾客。Sisecam怀俄明州最大的客户是截至2021年12月31日的ANSAC,对ANSAC的销售额约占其净销售额的21%。在截至2021年12月31日的一年中,对ANSAC的大量销售主要与ANSAC退出和解协议的条款有关。没有其他个人客户占怀俄明州Sisecam净销售额的10%以上。

对于北美的客户,Sisecam化学资源公司通常代表Sisecam怀俄明州签订合同,合同期限从一年到三年不等。根据这些合同,客户通常同意在给定的日历年度以固定价格购买最低估计数量的纯碱或一定比例的纯碱需求。尽管怀俄明州的Sisecam与其客户没有“要么接受要么支付”的安排,但基本上所有的销售都是根据书面协议进行的,而不是通过现货销售。2021年,怀俄明州Sisecam拥有70多家国内客户,并与大多数客户建立了长期的合作关系。

Sisecam怀俄明州的客户,包括ANSAC在海外销售的最终用户,主要由玻璃制造公司和化学和洗涤剂制造公司组成,这些公司占全球纯碱消费量的50%或更多。

从历史上看,在Sisecam Chemical Resources退出ANSAC之前,ANSAC管理着Sisecam怀俄明州大部分的国际销售、营销和物流,因此,在截至2020年12月31日和2019年12月31日的几年里,ANSAC是其最大的客户,分别占其净销售额的45%和60%。ANSAC直接接受海外客户的苏打灰订单,然后根据每个成员的分配数量按比例从其成员公司购买苏打灰转售。ANSAC是其成员在其服务的市场上的独家分销商。ANSAC的退出使Sisecam化学资源公司能够更好地接触客户,并在2021年获得对其销售在国际市场上的放置的控制。这种对全球市场的增强看法使Sisecam化学资源公司能够更好地了解供需基本面,从而为其业务做出更好的决策。Sisecam化学资源公司继续优化其分销网络,利用现有分销合作伙伴的优势,同时根据业务需要在某些目标地区进行扩张。

租约和许可证。怀俄明州Sisecam是几个采矿租约和一个地下采矿权许可证的当事人。其中一些租约到期后可由怀俄明州Sisecam的选择权续签。怀俄明州Sisecam向怀俄明州土地管理和甜水特许权使用费有限责任公司支付特许权使用费,美国土地管理和甜水特许权使用费有限责任公司是Sweetwater Trona OpCo LLC的子公司,也是西方石油公司(前Anadarko石油公司)的附属公司Rock Springs Royalty Company LLC的权益继承人,特许权使用费是根据在采矿过程中特定阶段销售的纯碱和相关产品价值的一定百分比计算的。这些特许权使用费的支付可能受到绿河流域设施的最低国内生产量的限制。怀俄明州Sisecam还有义务向出租人和许可人支付年度租金,无论实际销售额如何。此外,怀俄明州Sisecam向Sweetwater县缴纳生产税,向怀俄明州缴纳Trona遣散税,该税是根据利用Trona矿石的开采量和生产的苏打灰的价值的公式计算得出的。怀俄明州Sisecam拥有根据这些租约和许可证继续经营的永久权利,只要它保持持续的采矿运营,并打算按照历史惯例继续续签租约和许可证。

扩建工程。怀俄明州Sisecam宣布了一个重大的产能扩张资本项目,该项目可能会将产量水平提高到每年高达350万吨纯碱。怀俄明州Sisecam已经进行了初步的基本设计,并正在根据基本设计进行相关的许可和详细的成本分析。由于目前的市场状况(部分与新冠肺炎疫情有关),怀俄明州Sisecam目前正在评估何时以及是否开展这一项目,因为它将需要大量资本支出。扩建项目的成本可能会高于预期,或者项目的执行可能会大幅推迟,这可能会对Sisecam怀俄明州的盈利能力造成重大影响,并导致Sisecam怀俄明州恢复向其成员分配现金的时间进一步推迟。

作为怀俄明州Sisecam的少数股权所有者,我们不经营、也不参与Trona矿场或纯碱生产厂的日常运营。我们的合作伙伴Sisecam Resources管理采矿和工厂运营。我们任命了怀俄明州Sisecam管理委员会七名成员中的三名,并对该公司进行了某些有限的负面控制。

重要客户

我们与Foresight及其子公司的收入非常集中,2021年他们所有采矿业务的总收入为3740万美元,包括运输和加工服务收入、煤炭优先特许权使用费收入和轮毂收入。于二零二零年六月,吾等与Foresight订立契约修订,据此Foresight同意向吾等支付固定现金付款,以履行吾等与Foresight就2020及2021历年订立的现有各种煤矿开采租约及交通基建费用协议所产生的所有责任。阿尔法的收入也相当集中,2021年来自几个不同采矿业务的总收入为4940万美元,其中包括轮毂收入。有关重要客户的其他信息,请参阅项目8.财务报表和补充数据--附注14.主要客户."

竞争

在购买煤炭和特许权使用费生产资产方面,我们面临着来自土地公司、煤炭生产商、国际钢铁公司和私募股权公司的竞争。煤炭行业众多的生产商使得煤炭营销竞争激烈。我们的承租人之间相互竞争,并与美国不同地区的煤炭生产商争夺国内销售。承租人在煤矿的煤炭价格、煤炭质量、从煤矿到客户的运输成本以及供应的可靠性方面,与全国范围内的大小生产商展开竞争。对我们的煤炭的持续需求和承租人获得的价格也受到对电力和钢铁的需求、政府法规、技术发展以及使用替代燃料发电的可用性和成本的影响,这些替代燃料来源包括核能、天然气、风能、太阳能和水电。

Sisecam怀俄明州的trona采矿和纯碱精炼业务面临来自美国、欧洲和亚洲多家纯碱生产商的竞争,其中一些生产商拥有比Sisecam怀俄明州更大的市场份额和更多的财务、生产和其他资源。Sisecam怀俄明州的一些竞争对手是多元化的全球公司,拥有许多业务线,一些公司拥有更多的资本资源,可能更有能力承受纯碱市场的长期恶化。其他竞争对手,即使规模较小,可能在当地市场拥有更多经验和更牢固的关系。竞争压力可能会使怀俄明州Sisecam更难留住现有客户和吸引新客户,还可能加剧其服务市场对纯碱需求减少的因素的负面影响,如不利的经济状况、天气、更高的燃料成本和税收或其他

直接或间接增加成本或限制纯碱使用的政府或监管行动。

财产所有权

截至2021年12月31日,我们基本上拥有我们所有的煤炭和集料矿业权。我们从无关联的第三方那里租赁剩余的部分。怀俄明州的Sisecam租赁或许可其trona。我们相信我们对我们所有的矿产都有令人满意的所有权,但我们还没有一家合格的所有权公司证实这一信念。虽然这些物业的所有权在某些情况下会受到产权负担的影响,例如习惯地役权、通行权、与收购不动产有关的一般保留权益、许可证、优先保留、租赁、留置权、限制和其他产权负担,但我们相信,这些负担不会对我们物业的价值或我们在这些物业中的权益造成实质性减损,也不会对我们在业务运营中使用这些物业造成实质性干扰。

对于我们的大多数财产,地表、石油和天然气以及矿产或煤炭产业不属于同一实体。其中一些实体是我们的附属机构。在我们开展业务的大多数州,州法律和法规要求石油和天然气所有者协调油井的位置,以将对中间煤层的影响降至最低。我们并不预期被割断的矿藏的存在会对我们物业上的矿物开发造成重大阻碍。

监管与环境问题

一般信息

对我们酒店的运营必须遵守所有适用的联邦、州和地方法律法规。这些法律和法规包括:向环境排放材料;员工健康和安全;采矿许可证和其他许可规定;采矿完成后采矿财产的复垦和修复;采矿作业产生的材料的管理;地下采矿产生的地面沉陷;水污染;现有和退休煤矿工人的法定福利;空气质量标准;湿地保护;植物和野生动植物保护;土地使用限制;石油产品和根据适用法律被视为有害的物质的储存;以及含有多氯联苯(“多氯联苯”)的电气设备的管理。由于监管要求广泛、全面且往往模棱两可,自然资源开采作业中的违规行为并不少见,尽管作出了遵守努力,但我们认为违规行为不能完全消除。

虽然不可能量化遵守所有适用的联邦、州和地方法律和条例的成本,但这些成本一直是并预计将继续是巨大的。我们的煤炭和集料特许权使用费业务的承租人必须根据联邦和州矿业法律和法规,就回收和关闭矿井的估计成本,包括必要时处理矿井水排放的成本,提交履约保证金。在许多州,我们的承租人还向州政府用于实现填海的填海基金缴纳税款,而这些地方的具体履约保证金不足以做到这一点。联邦或州机构认定场地特定债券或州回收资金不足,可能会导致我们承租人的担保成本增加,如果无法维持足够的担保水平,甚至会停止运营。我们不计入填海费用,因为我们的承租人在合同上负有责任,而且根据他们持有的许可证,他们有责任支付与其采矿作业有关的所有成本,包括填海和关闭矿山的成本。尽管承租人通常会为这些费用应计足够的金额,但如果他们后来确定这些应计费用不足,他们未来的经营业绩将受到不利影响。近年来,遵守这些法律法规大幅增加了国内所有煤炭生产商的采煤成本。

此外,电力公用事业行业是电煤最重要的终端用户,其发电活动对环境的影响受到广泛的监管,这已经并预计将继续影响从我们的物业开采的煤炭的需求。目前和未来的拟议立法和法规可能会对我们的承租人或其客户的煤炭使用能力产生重大的额外影响,并可能要求我们的承租人或其客户大幅改变运营或产生额外的重大成本,从而对煤炭行业产生负面影响。

以下讨论的许多法规也适用于怀俄明州Sisecam的Trona采矿和纯碱生产业务,因此我们不单独讨论与这些活动相关的法规,除非在适当的情况下。

空气排放

《清洁空气法》以及相应的州和地方法律法规影响着我们业务的方方面面。《清洁空气法》通过对排放各种有害和非有害空气污染物的来源施加许可要求,在某些情况下还要求安装某些排放控制设备,从而直接影响我们承租人的煤炭开采和加工业务。《清洁空气法》还通过广泛监管燃煤发电厂的空气排放,间接影响了煤矿的运营。已有一系列联邦法规重点关注燃煤发电设施的排放,包括监管氮氧化物和二氧化硫排放的跨州空气污染规则(CSAPR),以及监管有害空气污染物排放的汞和空气有毒物质规则(MATS)。2021年3月,美国环境保护署(EPA)修订了CSAPR,要求12个州的发电厂额外减少氮氧化物排放。安装额外的排放控制技术和EPA法规要求的其他措施,会使燃煤发电厂的运营成本更高,并可能使煤炭在未来的发电厂规划、建设和运营中成为吸引力较低甚至实际上被禁止的燃料来源。这些规章制度导致煤炭在发电能力中的份额减少,这对我们的承租人销售煤炭的能力和我们与煤炭相关的收入产生了负面影响。由于遵守现有或拟议的规则和法规,煤炭在发电能力中的份额进一步减少,将对我们与煤炭相关的收入产生重大不利影响。

二氧化碳和温室气体(“GHG”)排放

2009年12月,环保局认定二氧化碳、甲烷和其他温室气体的排放对公众健康和福利构成了威胁,因为根据环保局的说法,这些气体的排放会导致地球大气变暖和其他气候变化。根据其调查结果,环境保护局开始根据《清洁空气法》的各种条款通过和实施限制温室气体排放的法规。

2015年8月,美国环保局公布了其最终清洁电力计划(CPP)规则,这是一项旨在减少现有发电厂(包括燃煤发电厂)碳污染的多因素计划。该规定要求提高现有燃煤电厂的热效率,并以天然气和可再生能源等碳排放较低的来源取代煤炭。根据颁布的规定,该规则将迫使许多现有的燃煤发电厂承担巨额成本,以遵守规定,否则将导致其中一些电厂关闭,可能会对发电厂的煤炭需求产生重大不利影响。这项规定受到了几个州、行业参与者和美国哥伦比亚特区巡回上诉法院的其他当事人的质疑。2016年2月,美国最高法院暂停了CPP规则,等待哥伦比亚特区巡回法院的裁决以及最高法院随后的任何审查。2017年4月,美国哥伦比亚特区巡回上诉法院批准了环保局搁置诉讼的动议。2017年12月,环保局发布了一项废除CPP规则的拟议规则,并发布了拟议规则制定的预先通知,征求有关CPP规则的潜在替代规则的信息。2018年8月,美国环保局正式提出了可负担得起的清洁能源(“ACE”)规则,该规则将取代CPP规则。ACE规则考虑了一种比CPP规则更狭隘的方法,专注于提高现有发电厂的能效,取消CPP规则设想转向非化石燃料能源和对需求侧实体实施能效措施的更广泛目标, 环保局现在认为这超出了《清洁空气法》赋予它的权力范围。环境保护和可持续发展规则还将省略根据CPP规则确定的具体数字排放目标。《ACE规则》于2019年9月6日生效。因此,美国哥伦比亚特区巡回上诉法院驳回了对CPP规则的悬而未决的质疑,认为这是没有意义的。ACE规则受到了公共卫生组织、环境组织、州政府、市政当局、行业组织和电力供应商的挑战。这些法律挑战被整合为美国肺脏协会。五、环境保护局在华盛顿特区巡回上诉法院。数十个政党和170多个Amici就案情提交了简报,并于2020年10月在一个由三名法官组成的陪审团上进行了口头辩论。2021年1月,哥伦比亚特区巡回上诉法院发布了一份书面意见,认为ACE规则是基于环保局的“错误的法律前提”,即当它确定现有污染源的“最佳减排制度”时,《清洁空气法》规定环保局只能考虑可以应用于和/或固定污染源的减排措施(通常被称为“围栏内”措施)。法院腾出并将该规则发回环境保护局,供其根据其意见进行进一步审议,这将在拜登政府执政期间发生。

2015年10月,美国环保局公布了关于新建、改装和改造发电机组温室气体排放性能标准的最终规则。最终的规定要求新的蒸汽发电机组使用高效的超临界煤粉锅炉,这些锅炉使用部分燃烧后碳捕获和储存技术。由于成本假设的更新,最终的排放标准没有环保局最初提出的那么严格,但仍可能对新的燃煤电厂产生实质性的不利影响。最终规则受到了几个州、行业参与者和

美国哥伦比亚特区巡回上诉法院的其他当事人,但不受暂缓执行的限制。2017年4月,法院批准了环保局提出的在环保局审查该规则期间搁置诉讼的动议。2018年12月,美国环保局发布了一项拟议的规则,修订了新建燃煤发电机组的最佳减排制度(BSER),以及其他变化,以取代2015年的规则。在2021年1月15日提交给法院的一份状况报告中,环保局要求搁置此案,直到向拜登政府过渡之后。2021年3月17日,根据拜登总统的13990号行政命令,环境保护局要求华盛顿特区巡回法院撤销并还回“重大贡献”最终规则。2021年4月5日,华盛顿特区巡回法院撤销并还押了2021年1月的最终规则。

2014年11月,奥巴马总统还与中国国家主席习近平宣布了一项减排协议。美国承诺,到2025年,它将把气候污染在2005年的基础上减少26%至28%。中国承诺将在2030年左右或更早达到二氧化碳排放峰值,并在2030年之前将非化石燃料在能源中的份额提高到20%左右。2015年12月,美国是参加巴黎气候会议的196个国家之一,与会者在会上同意限制排放,以将全球变暖控制在比工业化前水平高2摄氏度的范围内,目标是1.5摄氏度。虽然无法估计这些气候承诺和协议的影响,但如果它们得到实施,最终可能会对国内和国际的煤炭需求产生不利影响。2019年,特朗普总统退出《巴黎气候协定》。2021年2月19日,根据拜登总统1月20日签署的命令,美国正式重新加入《巴黎气候协定》。

危险材料和废物

联邦综合环境反应、补偿和责任法(“环境影响及责任法”或超级基金法)和类似的州法律对某些类别的人施加责任,而不考虑过错或原始行为的合法性,这些人被认为促成了向环境中排放“危险物质”。如果我们的承租人无法支付与有害物质相关的环境清理费用,我们可能会根据联邦和州超级基金和废物管理法规承担责任。此外,我们可能需要承担与Sisecam怀俄明州纯碱业务相关的环境清理费用。

水的排放

对我们物业进行的操作可能会导致污染物排放到水域中。《清洁水法》和类似的州法律法规为采矿作业创造了两个许可计划。根据法规第402条,国家污染物排放消除系统(NPDES)计划由各州或环境保护局管理,并管理矿场废水和暴雨水排放中的污染物浓度。第404条计划由陆军工程兵团负责管理,规定了覆盖层和填充物在构成“美国水域”的沟渠、溪流和湿地中的放置。可能属于《清洁水法》管辖范围的水域范围很广,可能包括通常不被理解为溪流或湿地的陆地特征。《清洁水法》及其法规禁止向这类水域非法排放污染物,包括泄漏或泄漏造成的污染物。同样,第404条也禁止在水域中排放填充物和某些其他活动,除非得到已颁发的许可证的授权。2015年6月,美国环保局发布了一项新规则,定义了受监管的“美国水域”(WOTUS)的范围。2015年WOTUS的规则受到了一些州和私人当事人在联邦地区和巡回法院的挑战。2017年12月,环保局和兵团提出了一项规则,废除2015年的WOTUS规则,并实施2015年前的定义。2015年WOTUS规则的废除于2019年12月生效。2018年12月,美国环保局和美国海军陆战队再次发布了一项拟议的规则,修改了“美国水域”的定义。新规则(通航水域保护规则)于2020年6月生效。在对2015年WOTUS规则的大多数悬而未决的法律挑战中, 请愿人提交了修改后的申诉,包括对2020年规则提出质疑的指控。此外,多个行业组织、环保组织和各州对2020年的规则提出了新的法律挑战。2021年8月,美国亚利桑那州地区法院撤销并发回2020年的规定。根据这一命令,各机构已恢复按照2015年前的监管制度解释WOTUS。2021年11月下旬,环境保护局提出了一项规则,再次修改定义,这一次是为了恢复2015年前的定义,并更新以反映最高法院最近的裁决。

在审查许可证的过程中,环境保护局有时寻求减少填充物的大小,并对比电导率(电导率)和硫酸盐施加限制,而在许多矿山,如果没有处理,这些限制是无法实现的。环保局的此类行动可能会使获得或遵守此类许可变得更加困难或昂贵,这反过来可能对我们与煤炭相关的收入产生不利影响。

除了政府的行动外,民间团体继续积极对经营者和土地所有者提起诉讼。自2012年以来,已有多起针对矿山运营商的公民团体诉讼,指控其违反了国家污染物排放消除系统(NPDES)许可证中要求遵守西弗吉尼亚州水质标准的条件。其中一些诉讼指控违反了硒的水质标准,而另一些诉讼则声称,电导率和硫酸盐的排放导致违反了西弗吉尼亚州叙述的水质标准,该标准通常禁止对水生生物造成不利影响。公民诉讼团体寻求处罚和禁令救济,以限制未来硒、电导率或硫酸盐的排放。西弗吉尼亚州南区联邦地区法院在多起指控违反硒水质标准的诉讼和两起指控电导率排放违反水质标准的诉讼中做出了有利于公民诉讼团体的裁决(其中一起在2017年1月美国第四巡回上诉法院的上诉中得到维持)。要求运营商减少硒、电导率或硫酸盐排放的额外裁决可能会给我们的承租人带来巨额治疗费用。2015年,西弗吉尼亚州立法机构对西弗吉尼亚州的NPDES计划进行了某些修改,明确禁止直接针对许可证持有人执行水质标准。美国环保局批准了这些变化,作为2019年3月生效的计划修订。这一批准可能会防止未来发生违反水质标准的公民诉讼。

自2013年以来,已有几起针对土地所有者的公民团体诉讼,指控土地所有者持续从西弗吉尼亚州填海造山顶移除矿场的山谷填充物排放污染物,包括硒和电导率。在每一起案件中,标的物物业上的矿山都已关闭,物业已被复垦,国家复垦债券已被释放。任何关于土地所有人或承租人对以前填海的矿场的排放负有责任的任何确定,都可能导致大量的合规成本或罚款,并可能导致对已完成和已填海的煤矿作业的持续责任的不确定性。

其他影响采矿业的法规

《矿山健康安全法》

我们的煤炭承租人和怀俄明州Sisecam的运营受到严格的健康和安全标准的约束,这些标准自1969年《矿山健康和安全法案》通过以来一直由联邦立法实施。1969年的《矿山健康和安全法》增加了运营成本,降低了生产率。1977年《矿山安全和健康法》大大扩大了1969年《矿山健康和安全法》的健康和安全标准的执行范围,对所有采矿作业规定了全面的健康和安全标准。此外,《黑肺法》要求所有从事当前采矿作业的企业向患有黑肺病或尘肺病的煤矿工人以及死于这种疾病的矿工的一些受益人支付福利。

近年来,采矿事故受到了国家的关注,并在州和国家一级引起了反应,导致对所有采矿作业,特别是地下采矿作业的现行安全做法和程序进行了更严格的审查。自2006年以来,对地下和露天矿山的安全作业都进行了更严格的审查。这一审查水平的提高导致矿工因不遵守规定而受到的民事处罚增加。运营公司及其监督员工也被判有罪。美国矿山安全与健康管理局(“MSHA”)也建议矿山运营商,如果矿山的伤害率或重大和重大引用超过一定的门槛,它将更积极地将矿山列入违规模式计划。被置于违规计划模式的矿山将接受MSHA的额外审查。

1977年露天采矿控制和复垦法案

1977年《露天采矿控制和复垦法》(“SMCRA”)和各州颁布和执行的类似法规规定,矿山经营者有责任开垦土地,并就采矿作业造成的各种损害向土地所有者进行赔偿。为了确保遵守任何复垦义务,矿山经营者必须提交履约保证金。根据我们的租约条款,我们的煤炭承租人有合同义务遵守所有联邦、州和地方法律,包括SMCRA。采矿完成后,复垦一般按照国家监管部门批准的复垦计划的规定,种草或者种树,作为牧场或者林地。此外,鼓励更高和更好地利用回收的财产。

采矿许可证和批准

采矿作业需要许多政府许可或批准,如SMCRA和《清洁水法》所要求的许可或批准。在获得这些许可和批准时,我们的承租人可能被要求准备并向联邦、州或地方当局提交与任何拟议的煤炭生产可能对环境产生的影响或影响有关的数据。任何这些当局规定的要求都可能是昂贵和耗时的,并可能延误采矿作业的开始或继续。

为了获得采矿许可和国家监管部门的批准,矿山经营者,包括我们的承租人,必须在采矿作业完成后提交复垦计划,以复垦已开采的财产。我们的承租人已经获得或申请了开采目前计划在未来五年开采的大部分煤炭的许可证。我们的承租人也在规划阶段,以获得未来五年计划开采的额外煤炭的许可证。然而,鉴于以政策形式在许可证中施加了新的要求,以及环境保护局进行了更多的监督审查,无法保证它们未来在获得采矿许可证方面不会遇到困难和拖延。此外,环境保护局利用其权力在发放新许可证和修改现有许可证方面造成重大延误,这导致煤炭运营商的大量延误和成本增加。

雇员与劳资关系

截至2021年12月31日,我们普通合伙人的附属公司受雇于 52 pe那些直接支持我们行动的人。这些员工中没有一人受到集体谈判协议的约束。

访问合作伙伴关系报告的网站

我们的网址是www.nrplp.com。我们在以电子方式向美国证券交易委员会提交或提供这些材料后,在合理可行的情况下,尽快在我们的互联网网站上或通过我们的互联网网站免费提供我们的10-K表格年度报告、10-Q表格季度报告、8-K表格当前报告以及根据1934年《证券交易法》第13(A)或15(D)节提交或提供的报告的修正案。我们网站上的信息不是本报告的一部分。此外,美国证券交易委员会还设有一个网站www.sec.gov,其中包含我们提交的报告、委托书和信息声明以及其他信息。

企业管治事宜

我们的商业行为和道德准则、我们的披露控制和程序政策、我们的董事会通过的公司治理指南以及我们审计委员会的章程都可以在我们的网站www.nrplp.com上找到。我们的年度报告、我们的商业行为和道德准则、我们的披露控制和程序政策、我们的公司治理指南和我们的委员会章程的副本将根据书面要求提供给我们的主要执行办公室,地址为路易斯安那街1201号,Suite3400,Houston,Texas 77002。

第1A项。危险因素

与我们的业务相关的风险

现金分配不受保证,可能会随着我们的业绩和财务储备的建立而波动。此外,我们的债务协议和合作协议对我们的支付能力施加了限制,在某些情况下,还会提高季度分配。

因为公共单位的分配取决于我们产生的现金数量,所以分配会根据我们的表现而波动。每季度可分配的实际现金数量取决于许多因素,其中一些因素超出了我们的控制和普通合伙人的控制。现金分配主要取决于现金流,而不仅仅是受非现金项目影响的盈利能力。因此,现金分配可能在我们记录亏损的期间进行,而可能不会在我们记录利润的期间进行。我们每个季度必须分配的实际现金数额因偿债和其他合同义务的支付而减少,包括对优先股的分配、固定费用、维护资本支出以及董事会可能认为适当的未来运营或资本需求的准备金。我们有大量的偿债义务和义务来支付我们优先股的现金分配。在董事会认为适当的范围内,董事会可以决定减少对我们共同单位的季度分配金额,或者完全暂停或取消对我们共同单位的分配。此外,因为我们的单位持有人被要求为他们在我们的应税收入中各自的份额缴纳所得税, 我们的单位持有人可能被要求支付超过我们未来分配的税款。我们的单位持有人在我们投资组合收入中的份额可能要向他们征税,尽管他们从我们的活动中获得了其他损失。见“我们单位持有人的税务风险-我们的单位持有人被要求为他们在我们收入中的份额缴税,即使他们没有从我们那里收到任何现金分配。我们投资组合收入中我们单位持有人的份额可能对他们征税,即使他们从我们的活动中获得其他损失。”

管理我们的债务和优先股的协议限制了我们筹集、在某些情况下继续支付我们共同股的分配的能力。

管理我们2025年母公司票据的契约限制,如果我们的综合杠杆率超过3.75倍,我们不得以现金支付优先股季度分配的一半以上。因此,我们的普通合伙人董事会宣布,当我们的杠杆率超过3.75倍时,我们的优先股将在2020年和2021年通过发行额外的优先股(“PIK股”)以一半实物支付。我们的综合杠杆率在2021年第四季度降至3.75倍以下2.7x在2021年12月31日,我们在2022年第一季度赎回了PIK单位。

此外,Opco的循环信贷协议、管理我们2025年高级债券的契约以及我们的合伙协议都要求我们达到某些综合杠杆测试,以便将我们对普通单位的季度分配提高到目前每季度0.45美元的水平。如果我们将普通股分配提高到目前的每普通股每季度0.45美元的水平,Opco循环信贷安排下的最高杠杆契约将永久从4.0倍降至3.0倍。

有关限制我们在公共单位上进行分发的能力的更多信息,请参阅“项目7.管理层对财务状况和经营成果的讨论和分析--流动资金和资本资源“和”项目8.财务报表和补充数据--附注11.债务,净额."

我们的杠杆和偿债义务可能会对我们的财务状况、经营结果和业务前景产生不利影响。

截至2021年12月31日,我们和我们的子公司的总债务约为4.385亿美元。管理NRP的2025年优先票据和Opco的循环信贷安排和优先票据的契约的条款和条件:

•要求我们满足一定的杠杆率和利息覆盖率;

•要求我们将运营现金流的很大一部分用于偿还现有债务,从而减少了可用于为我们的运营和其他业务活动提供资金的现金,并可能限制我们在规划我们的业务和我们所在行业的变化或对其做出反应方面的灵活性;

•增加我们在经济低迷和业务不利发展时的脆弱性;

•限制我们进入银行和资本市场以优惠条件筹集资本或为营运资本、资本支出或收购获得额外融资或为现有债务进行再融资的能力;

•限制我们获得额外融资、进行投资、租赁设备、出售资产和进行企业合并的能力;

•使我们相对于负债水平相对较低的竞争对手处于竞争劣势,这些竞争对手的总规模或较少限制其负债的条款;

•使我们更难履行债务协议下的义务,并增加我们可能拖欠债务的风险;以及

•限制管理层在经营我们业务时的自由裁量权。

我们支付支出和债务的能力将取决于我们未来的表现,而未来的表现将受到金融、商业、经济、监管和其他因素的影响。我们将无法控制其中的许多因素,如经济状况和政府监管。我们不能确定我们的现金流是否足以让我们支付债务的本金和利息,并履行我们的其他义务,包括支付优先股的分配。如果我们没有足够的资金,我们可能会被要求对现有债务的全部或部分进行再融资,借入更多资金,或者以没有吸引力的价格出售资产或筹集股本,包括更高的利率。我们被要求每年支付与Opco优先票据相关的大量本金,2022年到期约4,000万美元。在一定程度上,我们借钱来支付其中一些款项,我们可能无法以我们可以接受的条款对这些金额进行再融资,如果真的有的话。我们可能无法以我们可以接受的条款为我们的债务进行再融资、出售资产、借入更多资金或进入银行和资本市场。我们遵守债务协议中的财务和其他限制性公约的能力将受到我们业务的现金流水平以及未来事件和我们无法控制的情况的影响。不遵守这些公约将导致我们的债务违约事件,而这种违约事件可能会对我们的业务、财务状况和运营结果产生不利影响。

2017年7月,英国金融市场行为监管局宣布,打算在2021年底之后停止说服或强制银行提交LIBOR利率。OPCO的循环信贷安排包括在期限内如有需要可厘定LIBOR重置利率的条款,该条款规定我们将采用银团贷款市场广泛接受的重置利率。我们目前预计,从伦敦银行间同业拆借利率过渡不会对我们产生实质性影响。然而,如果在伦敦银行同业拆借利率变得不可用时,尚未制定明确的市场标准和替代方法,我们可能难以根据Opco的循环信贷安排建立替代利率。如果我们不确定LIBOR的替代率,在某些情况下,Opco循环信贷安排下的欧洲美元贷款可能会被暂停,并转换为ABR贷款,这可能会承担更高的利率。如果我们不能以有利的条件谈判更换价格,可能会对我们的业务、财务状况和运营结果产生不利影响。有关Opco循环信贷安排下借款利率的说明,请参阅项目8.财务报表和补充数据--附注11.项目8.财务报表和补充数据--附注11.债务、净额、净额。”

持续的新冠肺炎疫情对我们的业务产生了不利影响,对我们的财务状况、运营结果以及向单位持有人分配现金的能力的最终影响将取决于未来的发展,这些发展具有高度的不确定性和不可预测性。

新冠肺炎大流行对全球经济产生了不利影响,扰乱了全球供应链,并造成金融市场大幅波动。此外,大流行导致许多社区和全球贸易市场的旅行限制、企业关闭、隔离制度和其他行动限制。在大流行之前,煤炭市场面临着巨大的挑战,失业率的普遍上升以及电力和钢铁需求的下降进一步降低了2020年的煤炭需求和价格。此外,由于全球制造业放缓,2020年纯碱的需求和价格都有所下降。我们的董事会决定在2020年第一季度暂停向我们的普通单位持有人分配现金,以保持由于大流行造成的不确定性而产生的流动性。此外,由于疫情对全球和国内纯碱市场的不利影响,怀俄明州Sisecam在2020年暂停了向其成员发放现金。这两家公司都恢复了分销,但由于大流行不确定性的恢复,未来仍有可能暂停分销。

随着经济活动在2021年全年开始复苏,煤炭和纯碱的供需也开始复苏。虽然疫情似乎呈下降趋势,特别是随着疫苗接种率的增加,但新冠肺炎的新变种,包括高度可传播的Delta和奥密克戎变种,在美国和全球蔓延,并造成

重大不确定性。新冠肺炎疫情将在多大程度上影响我们的业绩,目前尚不完全清楚,而且正在演变中,将取决于未来的事态发展,这些事态发展具有很高的不确定性,也无法预测。这些因素包括新冠肺炎的严重程度、持续时间和传播范围、各国政府和卫生组织为抗击该疾病并治疗其影响而采取的行动的成功程度,包括额外的补救立法,可能出现的任何新的新冠肺炎变异株,疫苗和治疗的时间、可获得性、有效性和采用率,以及总体经济和运营条件恢复的程度和时间。因此,目前无法合理估计由此产生的任何财务影响,但这些数额可能是实质性的。如果我们的董事会认为有必要,它可能会决定在未来几个季度暂停现金分配,作为大流行的结果。

冶金煤和动力煤的价格都是不稳定的,取决于许多我们无法控制的因素。价格下跌可能会对我们的业务和运营结果产生实质性的不利影响。

煤炭价格继续波动,价格可能会从当前水平大幅下降。如果价格进一步下降或保持在目前的水平,我们的一些承租人的生产可能不经济。我们承租人的煤炭价格取决于他们或我们无法控制的因素,包括:

•国内外煤炭供需情况;

•国内外政府规章和税收;

•发电商燃料消耗模式的变化;

•替代燃料,特别是天然气的价格和可获得性;

•全球经济状况,包括美元相对于其他货币的强势;

•全球和国内对钢铁的需求;

•进口关税和贸易争端,特别是涉及美国和中国的关税;

•交通网络和设施的可获得性、邻近程度和能力;

•全球或国家健康问题,包括大流行或传染性疾病的爆发,如正在进行的新冠肺炎大流行;

•天气状况;以及

•全球节能措施的效果。

天然气是与电煤竞争的主要发电燃料,可再生能源在发电领域的市场份额不断扩大。廉价天然气的丰富和现成,加上政府对发电行业监管的加强,导致许多公用事业公司从动力煤转向天然气和/或关闭燃煤发电厂。这种转变导致了电煤价格的下降,在天然气价格保持在低位的情况下,电煤价格也将保持在低位。国际上对动力煤出口的需求减少,以及来自全球生产商的竞争加剧,也给动力煤价格带来了下行压力。

我们的承租人生产大量焦煤,用于国内和国际的钢铁生产。由于钢铁产量与全球经济状况息息相关,这些状况的下降可能会导致钢铁、焦炭和焦煤产量的下降。由于焦煤的价格高于动力煤,我们的一些煤矿只有在其全部或部分生产作为焦煤出售的情况下才能盈利。如果这些煤矿无法销售焦煤,它们可能在经济上不可行,可能暂时闲置或关闭。未来任何潜在的承租人破产申请都可能给我们物业的未来运营带来额外的不确定性,并可能对我们的业务和运营结果产生实质性的不利影响。

如果我们的承租人无法长期经济地生产煤炭,我们的煤炭矿业权的账面价值可能会受到不利影响。一个长期的当资产使用和处置的未来预期现金流量少于其账面价值时,资产通常被视为减值。在截至2021年12月31日的年度内,我们记录了大约500万美元的减值费用,这些费用与我们认为我们现在或未来的承租人无法盈利运营的物业有关。未来的减值分析可能导致我们资产的账面价值进一步下调。

纯碱的价格波动很大。纯碱价格的任何大幅或持续下跌都可能对怀俄明州Sisecam继续向其成员进行分销的能力和我们的运营结果产生不利影响。

纯碱的市场价格直接影响到Sisecam怀俄明州纯碱生产业务的盈利能力。如果纯碱的市场价格下降,Sisecam怀俄明州的销售额将会下降。从历史上看,全球市场以及国内纯碱市场一直不稳定,未来这些市场可能会继续波动。怀俄明州Sisecam纯碱的价格取决于许多Sisecam怀俄明州无法控制的因素,包括新冠肺炎疫情、全球以及影响供需的地区经济和政治状况。此外,Sisecam化学资源公司退出ANSAC,以及Sisecam怀俄明州从2021年开始过渡到使用Sisecam集团的全球分销网络进行部分出口业务,这可能会影响出口销售收到的价格。玻璃制造商和其他工业客户推动了对纯碱的大部分需求,这些客户经历了需求和生产成本的大幅波动。塑料和回收玻璃等玻璃替代品的使用增加带来的竞争,对纯碱的需求产生了负面影响。纯碱价格的大幅或持续下跌可能会对怀俄明州Sisecam继续向其成员分销的能力和我们的运营结果产生实质性的不利影响。

我们很大一部分收入和其他收入来自一小部分煤炭承租人。

采煤业面临的挑战导致了大量的整合活动。我们在Foresight的所有采矿业务中拥有重大权益,这些业务在2021年约占我们总收入的17%。我们还在阿尔法的几项采矿业务中拥有重大权益,这些业务在2021年约占我们总收入的23%。某些其他承租人在过去几年中进行了收购,导致他们对我们的煤炭的兴趣增加。这些承租人向我们支付特许权使用费的能力受到任何干扰,都可能对我们的业务和运营结果产生不成比例的重大不利影响。

煤炭行业的破产,和/或我们物业上的煤矿闲置或关闭,可能会对我们的业务和经营业绩产生重大不利影响。

虽然目前的煤炭价格已大幅回升,但最近的煤炭价格环境,加上高昂的运营成本和有限的资金渠道,已导致许多煤炭生产商申请美国破产法的保护,和/或无法盈利运营的闲置或关闭的煤矿。只要我们的租约在破产程序中被接受或转让,请愿前的金额就必须全部治愈,但我们最终可能会在这些租约的财务条款上做出让步,以便重组后的公司或新的出租人能够在未来盈利。如果我们的租约被拒绝,这些租约的运营将停止,我们将不太可能收回我们拒绝赔偿索赔的全部金额。未来可能会有更多的承租人申请破产,这将给我们物业的未来运营带来额外的不确定性,并可能对我们的业务和运营结果产生实质性的不利影响。

采矿业务受到运营风险的影响,这可能会导致我们的收入减少。

我们的收入在很大程度上取决于我们物业的矿产生产水平,我们物业生产的任何中断或成本增加都可能减少我们的收入。生产水平及其成本受我们或我们的承租人无法控制的运营条件或事件的影响,包括:

•在获得必要的许可证或采矿权或地面权方面遇到困难或拖延;

•回收成本和粘合成本;

•矿床的厚度、埋藏或覆盖的岩量等地质条件的变化或者变化;

•采矿和加工设备故障和意外维修问题;

•设备或部件的可获得性以及与之相关的增加的费用;

•交通网络和设施的可获得性以及运输延误造成的中断;

•恶劣的天气和自然灾害,如暴雨和洪水;

•与劳工有关的中断和训练有素的人员短缺;以及

•矿山安全事故或事故,包括危险条件、冒顶、火灾和爆炸。

虽然我们的承租人保持保险范围,但不能保证将提供保险或支付这些风险的成本。我们的许多承租人正在经历与监管合规、保险覆盖、许可和回收保证金、运输和劳动力相关的成本上升。成本增加导致我们承租人的盈利能力下降,并降低了煤炭作为燃料来源的竞争力。此外,我们和我们的承租人还可能因第三方就其运营引起的财产损害或人身伤害索赔而产生的费用和责任。任何这些事件或情况的发生都可能对我们的业务和经营结果产生重大不利影响。

气候变化立法和法规的通过限制了温室气体和其他有害空气污染物的排放,导致发电厂的燃料消耗模式发生变化,我们的承租人相应减少了煤炭产量,与煤炭相关的收入也减少了。

美国、美国一些州或其他国家颁布和通过了有关燃煤排放的法律和法规,或者其他限制此类排放的行动,已经并可能继续导致发电机从煤炭转向其他燃料来源,并导致燃煤发电厂关闭。此外,有关新建燃煤发电厂的法规可能会对全球煤炭需求产生不利影响。现有和未来的法律、法规或其他政策对我们的潜在财务影响将取决于任何此类法律或法规在多大程度上迫使发电厂减少对煤炭作为燃料来源的依赖。国内发电耗煤量主要受电力总体需求、发电厂竞争燃料的价格和可获得性以及环境和其他政府法规的影响。我们预计,美国几乎所有新建的发电厂都将使用天然气,因为与燃煤电厂相比,天然气的建设和合规成本更低,而且天然气是一种更清洁的燃烧燃料。根据联邦《清洁空气法》颁布的规则和条例的要求越来越严格,导致更多的发电厂从煤炭转向天然气发电厂,或转向其他替代能源,如太阳能和风能。这些变化导致我们的煤炭消耗量和煤炭产量减少,预计将继续对我们的煤炭相关收入产生不利影响。

除了环保局的温室气体倡议外,还有其他几项联邦规则制定侧重于燃煤发电设施的排放,包括2021年修订的跨州空气污染规则(CSAPR),监管氮氧化物和二氧化硫的排放,以及汞和空气有毒物质规则(MATS),监管有害空气污染物的排放。安装更多的排放控制技术以及环保局这些法规和其他法规所要求的其他措施,使许多燃煤电厂的运营成本更高,并已经导致并预计将继续导致工厂关闭。由于遵守现有或拟议的规则和法规,煤炭在发电能力中的份额进一步减少,将对我们与煤炭相关的收入产生重大不利影响。有关监管温室气体和其他空气污染物排放的更多信息,请参阅项目1.和2.商业和物业--监管和环境事项.”

对燃煤的环境影响的担忧,包括对全球气候问题的感知影响,也导致机构和保险公司的不利贷款和投资政策,这可能会严重影响我们筹集资金或维持当前保险水平的能力。

全球气候问题继续引起公众和科学的关注。许多报告引起了人们对人类活动,特别是化石燃料燃烧对全球气候问题的影响的担忧。除了政府对温室气体和其他空气污染物排放的监管外,近年来还出现了一些影响投资界的努力,包括投资顾问、主权财富基金、公共养老基金、大学和其他团体,它们推动剥离化石燃料股票,并向银行施压,要求它们限制对从事煤炭等化石燃料开采的公司的融资。一个例子是净零排放银行联盟,该联盟由全球100多家银行组成,占全球银行资产的40%以上,这些银行承诺到2050年将其投资组合调整为净零排放。这些努力的影响可能会对我们筹集资金的能力产生不利影响。此外,一些保险公司已采取行动限制煤炭行业公司的承保范围,这可能导致我们的保险成本大幅增加,或导致我们无法将保险范围维持在当前水平。

除了气候变化和其他《清洁空气法》立法外,我们的企业还受到许多其他联邦、州和地方法律和法规的约束,这些法规可能会限制我们物业的生产和我们的盈利能力。

我们承租人和怀俄明州Sisecam的运营受到越来越严格的联邦、州和地方环境、健康和安全法律(包括矿山安全法规和政府执法政策)下严格的健康和安全标准的约束。不遵守这些法律和法规可能会导致对行政、民事和刑事处罚的评估,征收清理和现场修复费用和留置权,发布限制或停止运营的禁令,暂停或吊销许可证,以及可能限制我们物业生产的其他执法措施。

新的环境法规、新的法规和对现有环境法律的新解释,包括关于许可要求的规定,可能会进一步对采矿业进行监管或征税,还可能需要对运营进行重大改革,增加成本或要求获得新的或不同的许可证,任何这些都可能减少我们的收入,并对我们的财务状况或运营结果产生重大不利影响。根据SMCRA,我们的煤炭承租人对已完成采矿作业的物业负有大量的填海义务,并须就其填海义务提交履约保证金。如果营运者无法履行其填海义务,或所贴出的履约保证金不足以涵盖该等义务,监管当局或市民团体可尝试将填海责任转嫁至最终土地拥有者身上,如果成功,可能会对我们的财务状况造成重大不利影响。

除了政府监管外,民间团体还继续积极对煤矿运营商和土地所有者提起诉讼,指控他们在回收的采矿作业中持续排放包括硒和电导率在内的污染物,从而违反了水质标准。任何关于土地所有人或承租人对以前填海的矿场的排放负有责任的确定,都将导致对已完成和已填海的煤矿运营的持续责任的不确定性,并可能导致巨额合规成本或罚款。

如果我们的承租人管理不好他们的运营,他们的生产量和我们的特许权使用费收入可能会下降。

我们依赖我们的承租人有效地管理他们在我们物业上的运营。我们的承租人在其租约的限制范围内就其运营作出自己的商业决定,包括与以下各项有关的决定:

•支付最低使用费;

•销售已开采的矿物;

•采矿计划,包括要开采的数量以及采矿活动的方法和时间;

•矿物的加工和混合;

•扩建计划和资本支出;

•客户的信用风险;

•允许的话;

•保险和担保担保;

•取得地表权和其他矿业权;

•员工工资;

•交通安排;

•遵守适用法律,包括环境法;以及

•矿山关闭和复垦。

如果我们的承租人之一未能支付特许权使用费,包括最低特许权使用费支付,我们可能有权终止租约,收回物业,并履行租约规定的付款义务。如果我们收回我们的任何财产,我们会寻找一个替代承租人。我们可能找不到替代承租人,如果找到了,我们可能无法在合理的时间内以优惠条件签订新的租约。此外,现有承租人可能会受到破产程序的影响,这可能会进一步推迟新租约的签订或转让

现有租赁给另一家运营商。如果我们签订新的租约,替代的经营者可能无法实现与被取代的承租人相同的产量水平或以相同的价格出售矿物。此外,我们可能很难找到新的或替代的承租人。

我们对我们怀俄明州Sisecam苏打灰合资企业的管理拥有有限的审批权,包括现金分配和资本支出。此外,通过我们的纯碱合资企业和我们对某些煤炭运输资产的所有权,我们面临着我们在特许权使用费业务中没有经历的经营风险。

我们无法控制怀俄明州Sisecam的运营。我们对怀俄明州Sisecam的审批权有限,我们的合作伙伴控制着大多数商业决策,包括与分销和资本支出有关的决策。2020年期间,由于新冠肺炎疫情导致纯碱市场的不利发展,怀俄明州Sisecam暂停了向其成员发放现金。2021年恢复分发,但不能保证未来不会发生更多的暂停。2021年12月,怀俄明州Sisecam(原怀俄明州Ciner)51%股权的母公司将其60%的权益出售给TürkiyeŞIşe ve Cam Fabrikalari A.Ş的全资子公司Sisecam Chemical USA Inc.。作为这笔交易的结果,我们将继续任命怀俄明州Sisecam公司七个董事会中的三个,Sisecam USA将任命三个,Ciner Enterprise Inc.将任命一个。新成立的管理委员会批准的分配政策或资本支出计划的任何变化都可能对NRP的未来现金流以及怀俄明州Sisecam的财务状况和运营结果产生不利影响。

此外,我们最终负责运营Foresight的威廉姆森矿的交通基础设施,并承担了与该业务相关的资本和运营风险。由于这些投资,我们可能会遇到与运营这些设施相关的成本增加和责任敞口增加的情况。

Sisecam怀俄明州历史上苏打灰国际销售的很大一部分是卖给ANSAC的,终止ANSAC成员资格可能会对Sisecam怀俄明州在某些国际市场的竞争能力产生不利影响,并增加Sisecam怀俄明州的国际销售成本。

尽管Sisecam化学资源公司在ANSAC的会员资格已于2020年12月31日终止,但Sisecam化学资源公司和ANSAC达成协议,将在有限的一段时间内继续以低得多的数量向ANSAC出售吨数,并与其合作提供有限的物流服务。在截至2020年12月31日和2019年12月31日的年度内,ANSAC是Sisecam怀俄明州最大的客户,分别约占其净销售额的45%和60%。如果没有ANSAC会员资格,则不能保证Sisecam Chemical Resources能够在ANSAC终止日期之后以优惠条款保留现有的外国客户或获得新的外国客户或相关的物流安排,这可能会对Sisecam怀俄明州的业务、运营结果和财务状况产生重大不利影响,并限制其向我们分销的能力。

到2024年,Sisecam怀俄明州的Deca库存将大幅耗尽,如果不进一步投资,其生产率将每年下降约20万短吨。

到2024年,怀俄明州Sisecam的十年咖啡库存将大幅耗尽。如果不增加产能,Sisecam怀俄明州的生产率将下降约20万短吨,这将进一步影响Sisecam怀俄明州的盈利能力。虽然怀俄明州Sisecam目前正在评估一个扩建项目,该项目将抵消这一下降,并提供高于当前生产率的额外纯碱产量,但不能保证任何此类投资将成功或及时地执行,使Sisecam怀俄明州能够保持其当前的生产率。

与Sisecam怀俄明州产能扩建项目相关的重大延误和/或高于预期的成本可能会对Sisecam怀俄明州的盈利能力和继续向我们分销的能力造成不利影响。

2019年,怀俄明州Sisecam宣布了一个重大的产能扩张资本项目,旨在将产量水平提高到每年高达350万吨纯碱。由于目前的市场状况(部分与新冠肺炎疫情有关),怀俄明州Sisecam目前正在评估何时以及是否开展这一项目,因为它将需要大量资本支出。扩建项目的成本可能会高于预期,或者项目的执行可能会被大幅推迟,这可能会对Sisecam怀俄明州的盈利能力造成重大影响,并导致Sisecam怀俄明州再次暂停向其成员分配现金,这反过来可能对我们产生实质性的不利影响。

运输成本的波动以及运输的可用性或可靠性可能会减少我们物业的煤炭、纯碱和其他矿物的产量。

运输成本占我们承租人客户总交付成本的很大一部分。运输成本的增加可能会降低煤炭作为一种能源的竞争力,或者可能会使我们部分或所有承租人生产的矿物比其他来源生产的煤炭竞争力更低。另一方面,运输成本的显著下降可能会导致我们的承租人与该国其他地区的生产商之间的竞争加剧。

我们的承租人依赖铁路、驳船、卡车和传送带向他们的客户运送矿物。这些运输服务因天气相关问题、机械故障、罢工、停工、瓶颈和/或其他事件而中断,可能会暂时削弱我们承租人向客户供应煤炭的能力和/或增加他们的成本。我们的许多承租人目前正经历着与运输有关的问题,特别是由于铁路服务的可用性和可靠性降低以及港口拥堵。我们承租人的运输供应商未来可能会面临困难,这将削弱我们承租人向客户供应矿产的能力,导致我们获得的特许权使用费收入减少。

此外,怀俄明州的Sisecam通过铁路、卡车和远洋轮船运输苏打灰。因此,该公司的业务和财务业绩对铁路运费、卡车运费和远洋轮船运费的上涨非常敏感。运输成本的增加,包括排放控制要求、港口税和燃料价格波动导致的增长,可能会使纯碱与玻璃替代品或回收玻璃相比,对玻璃制造商来说竞争力较低,或者可能使Sisecam怀俄明州的纯碱竞争力低于拥有其他交通工具或距离客户更近的竞争对手生产的纯碱。怀俄明州的Sisecam可能无法全额转嫁其运费和其他运输成本,因为纯碱的市场价格通常是由供需力量决定的。此外,铁路运营面临各种风险,可能会导致Sisecam怀俄明州工厂的延误或服务中断,而替代交通方式是不可行的,或者成本高昂。截至2021年12月31日,怀俄明州Sisecam发货超过90%的纯碱来自联合太平洋拥有和控制的单一铁路线上的绿河设施。 A纽约地区与Sisecam怀俄明州纯碱运输相关的实际中断或成本增加,或未能以优惠条款续签铁路合同,都可能对我们的财务状况和运营结果产生重大不利影响。

我们的承租人可以用我们以外的资产的矿产来履行对客户的义务,剥夺了我们获得超过最低特许权使用费付款的能力。

矿物供应合同一般不要求经营者用从特定地点开采的资源履行其对客户的义务。有几个因素可能会影响承租人向其客户供应从我们不拥有或租赁的物业开采的矿产的决定,包括承租人与我们的租约项下的特许权使用费、采矿条件、矿山运营成本、运输成本和可用性以及客户规格。此外,承租人在任何一年中根据他们的采矿计划迁出和迁出我们的物业。如果承租人用我们不拥有或租赁的矿产履行对客户的义务,我们物业的产量将减少,我们将获得更低的特许权使用费收入。

承租人可能会错误地报告特许权使用费收入,这可能无法通过我们的承租人审计程序或我们的矿山检查程序确定,或者如果确定,可能会在随后的期间确定。

我们依赖我们的承租人每月正确地报告生产和特许权使用费收入。我们的定期承租人审计和矿山检查可能不会在这些报告中发现任何违规行为,或者,如果我们确实发现了错误,我们可能无法在发生错误的报告期内发现它们。任何未被发现的报告错误可能会导致特许权使用费收入的损失,而在随后的期间发现的错误可能会导致会计纠纷以及与我们承租人的纠纷。

与我们的结构相关的风险

单位持有人可能无法删除我们的普通合伙人,即使他们希望这样做。

我们的普通合伙人管理和运营NRP。与公司普通股持有人不同,单位持有人在影响我们业务的事项上只有有限的投票权。单位持有人无权每年或以任何其他方式选举普通合伙人或普通合伙人的董事。

此外,如果单位持有人对我们普通合伙人的表现不满意,他们目前几乎没有实际能力罢免我们的普通合伙人或以其他方式改变其管理层。我们的普通合伙人不得被除名,除非持有至少662/3%的未偿还共同单位(包括由我们的普通合伙人及其关联公司持有的共同单位,以及被视为由优先单位持有人持有的共同单位,后者在转换后的基础上与共同单位持有人一起投票)。由于他们对我们拥有很大的所有权,在没有我们的普通合伙人及其关联公司和优先股持有人的同意的情况下,很难解除我们的普通合伙人的职务。

此外,我们的合伙协议中的以下条款可能会阻止个人或团体试图罢免我们的普通合伙人或以其他方式改变我们的管理层:

•一般而言,如果某人(优先股持有人除外)从我们的普通合伙人或其关联公司以外的其他任何类别的单位获得20%或更多的未偿还单位,则该人拥有的单位不能在任何事项上投票;以及

•我们的合伙协议包括对单位持有人召开会议或获取有关我们业务的信息的能力的限制,以及对单位持有人影响管理方式或方向的能力的其他限制。

由于这些规定,普通单位的交易价格可能会较低,因为交易价格中没有或减少了收购溢价。

优先股在分配权和清算权方面排名较高,一旦转换,将导致未来发行更多的共同股,这可能导致我们共同单位持有人的所有权利益被大幅稀释。

优先股在分配权和清算时的权利方面高于我们的共同股。我们被要求支付优先单位的季度分配(加上任何代替优先单位发行的PIK单位),金额相当于每年12.0%,然后再支付我们共同单位的任何分配。优先单位的清算权也高于共同单位,在任何这种情况下都有权获得清算优先权。

在某些情况下,首选单位也可以转换为普通单位。在任何转换中发行的普通单位的数量将以转换时普通单位的当时交易价格为基础。因此,转换时我们共同单位的交易价格越低,在转换优先单位时将发行的共同单位数量就越多,这将导致我们现有的共同单位持有人的股权被稀释。稀释对我们共同的单位持有人有以下影响:

•现有单位持有人在NRP中的比例所有权权益将减少;

•每个单位可供分配的现金数量可能会减少;

•每个先前尚未完成的单位的相对投票权力量可能会减弱;以及

•普通单位的市场价格可能会下降。

此外,只要优先股转换成超过我们共同单位的662/3%,优先股的持有人将有权解除我们的普通合伙人。

我们可能会在没有共同单位持有人批准的情况下发行额外的共同单位或优先单位,这将稀释单位持有人现有的所有权权益。

我们的普通合伙人可能会导致我们发行无限数量的普通单位,而无需普通单位持有人的批准(受适用的纽约证券交易所(NYSE)规则的约束)。我们也可以在任何时间发行不限数量的股票证券,级别低于普通单位(包括额外的优先单位)的普通单位(包括额外的优先单位),而无需普通单位持有人的批准(符合适用的纽约证券交易所规则)。此外,在Blackstone和GoldenTree持有的未偿还认股权证行使后,我们可能会发行额外的普通单位。增发普通单位或其他同等或高级股权证券,将产生下列影响:

•现有单位持有人在NRP中的比例所有权权益将减少;

•每个单位可供分配的现金数量可能会减少;以及

•每个先前未完成的单位的相对投票权力量可能会减弱;普通单位的市场价格可能会下降。

我们的普通合伙人拥有有限的赎回权,可能要求单位持有人以不受欢迎的时间或价格出售他们的单位。

如果在任何时候,我们的普通合伙人及其附属公司拥有80%或以上的共同单位,普通合伙人将有权利,但不是它可能转让给其任何附属公司的义务,以大致等于共同单位当时的当前市场价格的价格,收购所有但不少于所有由非关联人士持有的剩余共同单位。因此,单位持有人可能被要求在他们可能不想出售或以低于他们想要的价格的价格出售他们的普通单位的时候。他们还可能在出售其共同单位时承担纳税义务。

应付给我们普通合伙人的费用报销可能会很大,这将减少我们可用于分配给单位持有人的现金。

在对共同单位进行任何分配之前,我们将报销我们的普通合伙人及其附属公司,包括普通合伙人的高级管理人员和董事,以我们的名义发生的所有费用。费用的偿还和费用的支付可能会对我们的分配能力产生不利影响。普通合伙人有权自行决定这些费用的数额。此外,我们的普通合伙人及其关联公司可能会向我们提供服务,我们将被收取由普通合伙人确定的合理费用。

我们的普通合伙人和我们或单位持有人之间可能会产生利益冲突。

这些冲突可能包括以下方面:

•我们没有任何员工,我们完全依靠普通合伙人附属公司的员工;

•根据我们的合伙协议,我们向普通合伙人偿还管理和经营合伙企业的费用;

•任何季度的现金支出、借款和准备金的数额可能会影响可用于支付单位持有人季度分配的现金;

•普通合伙人试图避免对合伙义务承担责任。我们的合伙协议允许普通合伙人以这种方式保护其资产。根据我们的合伙协议,普通合伙人不会因逃避对合伙义务的责任而违反其受托责任,即使我们可以在不限制普通合伙人责任的情况下获得更有利的条件;

•根据我们的合伙协议,普通合伙人可以向其关联公司支付以公平合理的条款向我们提供的任何服务。普通合伙人也可以代表我们与其任何关联公司签订其他合同。我们与我们的普通合伙人(及其关联公司)之间的协议或合同不一定是保持距离谈判的结果;以及

•普通合伙人不会因行使其购买有限合伙权益的催缴权利或将其催缴权利转让给其一家联属公司或我们而违反我们的合伙协议。

此外,黑石集团拥有一定的同意权和董事会委任权和观察权。金树也拥有更有限的同意权。在行使彼等适用的同意权及/或董事会权利时,吾等与吾等的普通合伙人与Blackstone或Gold Tree之间可能会产生利益冲突。

我们普通合伙人的控制权可能会在没有单位持有人同意的情况下转让给第三方。控制权的改变可能会导致我们某些债务工具的违约,并触发赔偿安排下的付款义务。

我们的普通合伙人可以在未经我们的单位持有人同意的情况下,在合并或出售其全部或几乎所有资产的过程中将其普通合伙人权益转让给第三方。此外,在我们的合伙协议中,对我们普通合伙人的普通合伙人将其在我们普通合伙人中的普通合伙人权益转让给第三方的能力没有限制。我们普通合伙人的新所有者将能够用自己的选择取代董事会和高级管理人员,并控制他们的决定和行动。

此外,根据我们的债务协议,控制权的变更将构成违约事件。在吾等债务协议项下违约事件持续期间,管理代理人可终止贷款人就向吾等提供信贷而作出的任何未偿还承诺及/或宣布吾等应立即到期及应付的所有款项。此外,在控制权变更时,优先股持有人将有权要求我们在清算优先股时赎回优先股,或将其所有优先股转换为普通股。控制权的改变也可能引发根据与我们的人员的各种补偿安排而承担的付款义务。

如果法院发现单位持有人的行为构成了对我们业务的控制,单位持有人可能不承担有限责任。

我们的普通合伙人通常对我们的义务负有无限责任,例如我们的债务和环境责任,但明确规定不向我们的普通合伙人追索的合同义务除外。然而,根据特拉华州的法律,如果法院裁定,根据我们的合伙协议,单位持有人罢免我们的普通合伙人或采取其他行动的权利构成了参与对我们业务的“控制”,则单位持有人可能要对我们的义务承担与普通合伙人相同的责任。此外,特拉华州修订后的《统一有限合伙企业法》第17-607条规定,在某些情况下,单位持有人可能有责任向我们支付自分配之日起三年内的分配金额。

我们单位持有人的税务风险

我们的税务待遇取决于我们作为合伙企业在美国联邦所得税方面的地位,以及我们不受个别州实体层面的大量税收的影响。如果美国国税局(“IRS”)出于美国联邦所得税的目的将我们视为一家公司,或者出于州税收的目的,我们将受到实体层面的大量额外税收的影响,那么我们可用于分配给单位持有人的现金将大幅减少。

对我们部门的投资预期的税后经济效益在很大程度上取决于我们是否被视为美国联邦所得税目的的合伙企业。尽管根据特拉华州的法律,我们被组织为有限合伙企业,但我们将被视为美国联邦所得税目的的公司,除非我们满足“符合资格的收入”要求。根据我们目前的业务和现行的财政部法规,我们相信我们满足了合格的收入要求。然而,我们没有,也不打算要求美国国税局对这件事或任何其他影响我们的事情做出裁决。不符合资格收入要求或修改现行法律可能会导致我们被视为美国联邦所得税目的的公司,或者以其他方式使我们作为一个实体纳税。

如果出于美国联邦所得税的目的,我们被视为一家公司,我们将按公司税率为我们的应税收入缴纳美国联邦所得税,并可能按不同的税率缴纳州所得税。我们对单位持有人的分配通常会像公司分配一样再次征税,任何收入、收益、损失、扣减或信用都不会流向我们的单位持有人。由于我们作为一家公司将被征税,我们可用于分配给单位持有人的现金将大幅减少。因此,将我们视为一家公司将导致我们单位持有人的预期现金流和税后回报大幅减少,可能导致我们单位的价值大幅下降。

在州一级,几个州一直在评估如何通过征收州收入、特许经营权和其他形式的税收来对合伙企业进行实体一级的征税。在我们运营的司法管辖区或我们可能扩展到的其他司法管辖区向我们征收类似的税,可能会大幅减少可用于分配给我们的单位持有人的现金。

对上市合伙企业或对我们单位的投资的税收待遇可能会受到潜在的立法、司法或行政变化或不同解释的影响,可能会追溯适用。

目前美国联邦所得税对包括我们在内的上市合伙企业或对我们单位的投资的待遇,可能会随时因行政、立法或司法变化或不同的解释而被修改。国会议员经常提议并考虑对现行美国联邦所得税法进行实质性修改,这些修改将影响公开交易的合伙企业,包括取消我们有资格享受合伙企业税收待遇的提议。最近的提案规定在某些情况下扩大上市交易合伙企业的合格收入例外,其他提案则规定完全取消我们的合伙企业税收待遇所依赖的合格收入例外。

此外,财政部已经发布了,未来可能也会发布法规,解释那些影响公开交易合伙企业的法律。不能保证美国联邦所得税法或财政部对合格收入规则的解释不会进一步改变,从而可能影响我们未来作为合伙企业的资格。

对美国联邦所得税法及其解释的任何修改都可能具有追溯力,也可能不具有追溯力,并可能使我们更难或不可能满足某些上市合伙企业被视为美国联邦所得税合伙企业的例外。我们无法预测最终是否会有任何变化或其他建议获得通过。未来的任何立法变化都可能对我们单位的投资价值产生负面影响。我们敦促您咨询您自己的税务顾问,了解监管或行政方面的发展和建议的状况,以及它们对您在我们单位的投资的潜在影响。

由于未来的立法,目前在煤炭勘探和开发方面提供的某些美国联邦所得税优惠可能会被取消。

美国国会前一届会议曾提议修改美国联邦所得税法,取消与煤炭勘探和开发相关的某些关键的美国联邦所得税优惠。这些变化包括但不限于(I)取消对煤炭和褐煤特许权使用费的资本利得处理,(Ii)取消与煤炭和其他硬矿物化石燃料有关的勘探和开发成本的当前扣减和60个月摊销,以及(Iii)取消与煤炭属性相关的百分比损耗津贴。如果生效,这些变化将限制或取消目前可用于煤炭勘探和开发的某些税收减免,任何此类变化都可能增加我们单位持有人的应税收入,并对我们单位的投资价值产生负面影响。

我们的单位持有人被要求为他们在我们收入中的份额缴税,即使他们没有从我们那里获得任何现金分配。我们的单位持有人在我们投资组合收入中的份额可能要向他们征税,尽管他们从我们的活动中获得了其他损失。

由于我们的单位持有人被视为合作伙伴,我们向其分配的应税收入在金额上可能与我们分配的现金不同,因此我们的单位持有人必须支付任何美国联邦所得税,在某些情况下,即使他们没有从我们那里获得现金分配,也必须为他们在我们应税收入中的份额缴纳州和地方所得税。我们的单位持有人从我们那里获得的现金分配可能不等于他们在我们应税收入中的份额,甚至不等于他们就该收入应缴纳的实际税款。

对于受被动亏损规则约束的单位持有人,我们目前的业务包括投资组合活动(如我们的煤炭和矿产特许权使用费业务)和被动活动(如我们的纯碱业务)。我们产生的任何被动亏损将仅用于抵消我们未来产生的被动收入,而不能用于抵消(I)我们的投资组合收入,包括与我们的煤炭和矿产特许权使用费业务相关的收入,(Ii)单位持有人从其他被动活动或投资中获得的收入,包括对其他上市合伙企业的投资,或(Iii)单位持有人的工资或主动业务收入。因此,我们的单位持有人在我们投资组合收入中的份额可能需要缴纳美国联邦所得税,无论他们可能从我们那里获得其他损失。

我们可以进行交易以减少我们的债务,并管理我们的流动性,产生可分配给我们的单位持有人的应税收入(包括出售财产和取消债务收入),由此产生的所得税负债可能超过就其单位所作的任何分配。

我们可能会进行交易来降低我们的杠杆率,并管理我们的流动性,这将导致我们的单位持有人在没有相应的现金分配的情况下获得收入和收益。例如,我们可以出售资产并用收益偿还现有债务,在这种情况下,我们的单位持有人可以获得应税收入和出售所产生的收益,而不会收到现金分配。此外,我们可能会寻求机会减少我们现有的债务,例如债务交换、债务回购或修改我们现有的债务,导致“取消债务收入”(也称为“COD收入”)作为普通应税收入分配给我们的单位持有人。我们的单位持有人可能会从这些交易中获得分配的收入和收益,由此产生的所得税负债可能会超过我们对单位持有人的任何分配。任何这种收入分配的最终税收效果将取决于单位持有人的个人纳税状况,例如,是否存在任何可能抵消部分可分配收入的暂缓被动损失。然而,我们的单位持有人可能会被分配大量的应纳税的普通收入,但没有任何能力抵消因单位持有人最终处置其单位而造成的任何资本损失。我们鼓励我们的单位持有人就对他们的影响咨询他们的税务顾问。

如果美国国税局对我们所持的美国联邦所得税头寸提出异议,我们单位的市场可能会受到不利影响,任何国税局竞标的成本都将减少我们可用于分配给单位持有人的现金。

我们没有要求美国国税局就我们作为合伙企业在美国联邦所得税方面的待遇或任何其他影响我们的问题做出裁决。国税局可能会采取与我们不同的立场。可能有必要诉诸行政或法院程序来维持我们所采取的部分或全部立场。法院可能不会同意我们的部分或全部立场。美国国税局的任何竞争都可能对我们单位的市场及其交易价格产生实质性的不利影响。此外,美国国税局的任何竞赛费用将由我们的单位持有人和我们的普通合伙人间接承担,因为这些费用将减少我们可用于分配的现金。

如果美国国税局对2017年12月31日之后开始的纳税年度的所得税申报单进行审计调整,它(和一些州)可能会评估和收取由此类审计调整直接从我们那里产生的任何税收(包括任何适用的罚款和利息),在这种情况下,我们可用于分配给单位持有人的现金可能会大幅减少。

根据2015年两党预算法,在2017年12月31日之后的纳税年度,如果美国国税局对我们的所得税申报单进行审计调整,它(和一些州)可以评估和收取由此类审计调整直接从我们那里产生的任何税收(包括任何适用的罚款和利息)。在这些规则可能的范围内,我们的普通合伙人可以选择直接向美国国税局缴纳税款(包括任何适用的罚款和利息),或者,如果我们有资格,向每一位单位持有人和前单位持有人发布一份关于经审计和调整后的报税表的修订信息声明。虽然我们的普通合伙人可能会选择让我们的单位持有人和前单位持有人考虑此类审计调整,并在审计的纳税年度内根据他们在我们的利益支付任何由此产生的税款(包括适用的罚款或利息),但不能保证此类选择在所有情况下都是实际、允许或有效的。因此,我们目前的单位持有人可能会承担该审计调整所产生的部分或全部税务责任,即使该等单位持有人在审计的税务年度内并不拥有我们的单位。如果由于任何此类审计调整,我们被要求支付税款、罚款和利息,我们可用于分配给单位持有人的现金可能会大幅减少。

出售我们共同单位的税收收益或损失可能比预期的要多或少。

如果我们的单位持有人出售他们的共同单位,他们将确认等于变现金额与他们在这些共同单位的纳税基础之间的差额的收益或损失。超过普通单位持有人在我们的应纳税净收入中的可分配份额的分配会导致该单位持有人的共同单位的纳税基础减少。因此,如果我们的共同单位持有人以高于他们在这些共同单位中的纳税基础的价格出售这些共同单位,那么关于出售的共同单位的这种先前超额分配的金额,实际上将成为我们的共同单位持有人的应税收入,即使他们收到的价格低于他们的原始成本。此外,由于变现的金额包括单位持有人在我们无追索权债务中的份额,如果我们的单位持有人出售他们的普通单位,他们可能会产生超过他们从出售中获得的现金的纳税义务。

单位持有人出售我们的单位所实现的很大一部分金额,无论是否代表收益,可能会作为普通收入征税,因为可能会重新获得项目,包括耗尽和折旧重新获得。因此,如果单位持有人在单位销售中变现的金额低于单位持有人在单位中的调整基准,则单位持有人可以确认出售单位的普通收入和资本损失。净资本损失可能只会抵消资本收益,就个人而言,每年最多可抵消3,000美元的普通收入。在单位持有人出售其单位的应课税期间,该单位持有人可确认我们在出售前向该单位持有人分配的收入及收益的普通收入,以及一般无法由出售单位时确认的任何资本损失抵销的收回项目的普通收入。

我们的单位持有人扣除我们产生的利息费用的能力可能会受到限制。

一般来说,我们有权扣除在我们的纳税年度内可适当分配给我们的贸易或业务的债务所支付或应计的利息。多么根据减税和就业法案,在2017年12月31日之后的纳税年度内,我们对Eest“仅限于我们的业务利息收入和我们”调整后应纳税所得额“的30%。就这一限制而言,我们调整后的应纳税所得额的计算不考虑任何业务利息支出或业务利息收入,对于2022年1月1日之前开始的纳税年度,任何允许用于折旧、摊销或损耗的扣除,只要该等折旧、摊销或损耗没有资本化为与库存有关的货物销售成本。如果我们的“商业利益”受到这些规则的限制,我们的单位持有人在扣除分配给他们的任何利息费用的份额方面的能力将受到限制。因此,单位持有人扣除我们所产生的利息支出的能力可能会受到限制。

免税实体因拥有我们的单位而面临独特的税收问题,这可能会导致不利的税收后果敬他们。

免税实体对我们单位的投资,如员工福利计划和个人退休账户(称为IRA),引发了它们特有的问题。例如,我们分配给免征美国联邦所得税的组织的几乎所有收入,包括IRA和其他退休计划,都将是不相关的企业应税收入,并将向他们征税。免税实体在投资我们的单位之前,应该咨询税务顾问。

非美国单位持有人将对其收入和拥有我们单位的收益缴纳美国税和预扣。

非美国单位持有人通常要对与美国贸易或企业有效相关的收入征税,并遵守美国的所得税申报要求。分配给我们单位持有人的收入和出售我们单位的任何收益通常被认为与美国的贸易或业务“有效相关”。因此,对非美国单位持有人的分配将被按最高适用的有效税率扣缴,而出售或以其他方式处置单位的非美国单位持有人也将因出售或处置该单位而获得的收益缴纳美国联邦所得税。

此外,在从事美国贸易或业务的合伙企业中,权益的受让人通常被要求扣留转让人“变现金额”的10%,除非转让人证明该权益不是外国人。虽然合伙人的“变现金额”的确定通常包括合伙人在合伙企业负债中所占份额的任何减少,但财政部条例规定,在转让上市合伙企业(如我们的共同单位)的权益时,“变现金额”通常是支付给代表转让人进行适用转让的经纪人的总收益金额,因此在确定时将不考虑该合伙人在上市合伙企业的负债中所占份额的任何减少。财政部条例和美国国税局的其他指导规定,对2023年1月1日之前发生的转让,不会对上市合伙企业的权益转让征收预扣。此后,通过经纪人进行的公开交易合伙企业中的利益转移的扣留义务被强加给转让人的经纪人。目前和未来的非美国单位持有人应咨询他们的税务顾问,了解这些规则对我们共同单位投资的影响。

我们将对购买我们共同单位的每个购买者给予同等的税收优惠,而不考虑实际购买的共同单位。美国国税局可能会对这一待遇提出质疑,这可能会对共同单位的价值产生不利影响。

由于我们无法匹配我们共同单位的转让方和受让方,以及其他原因,我们采用了可能不符合现有财政部规定的所有方面的折旧和摊销头寸。美国国税局对这些头寸的成功挑战可能会对我们的单位持有人可获得的税收优惠金额产生不利影响。它还可能影响这些税收优惠的时间或出售共同单位的收益金额,并可能对我们共同单位的价值产生负面影响,或导致我们单位持有人纳税申报单的审计调整。

我们采用了某些估值方法来确定单位持有人对收入、收益、损失和扣减的分配。国税局可能会对这些方法或由此产生的拨款提出质疑,而这种挑战可能会对我们共同单位的价值产生不利影响。

在确定分配给我们的单位持有人的收入、收益、损失和扣除项目时,包括当我们发行额外的单位时,我们必须确定我们资产的公平市场价值。尽管我们可能会不时就估值事宜咨询专业评估师,但我们会使用基于我们共同单位市值的方法进行许多公平市场价值估计,以此作为衡量我们资产公平市场价值的一种手段。美国国税局可能会对这些估值方法以及由此产生的收入、收益、损失和扣除的分配提出质疑。

美国国税局对这些方法或分配的成功挑战可能会对应纳税所得额的时间或金额产生不利影响

或者损失被分配给我们的单位持有人。它还可能影响出售我们共同单位的确认收益金额,

对我们共同单位的价值产生负面影响,或导致我们单位持有人的纳税申报单在没有

额外扣减的好处。

我们通常在每个月的第一天根据我们共同单位的所有权,而不是根据特定单位的转让日期,在我们共同单位的转让方和受让方之间按比例分配我们的收入、收益、损失和扣除项目。美国国税局可能会对这种待遇提出质疑,这可能会改变我们的单位持有人之间收入、收益、损失和扣除项目的分配。

我们通常在每个月的第一天(“分配日期”)根据我们共同单位的所有权,而不是根据特定单位的转让日期,在我们共同单位的转让方和受让方之间按比例分配我们的收入、收益、损失和扣除项目。同样,我们通常分配(I)资本增加折旧的某些扣除,(Ii)出售或以其他方式处置我们的资产所实现的收益或损失,以及(Iii)普通合伙人酌情根据分配日期的所有权分配任何其他非常项目的收入、收益、损失或扣除。财政部法规允许类似的月度简化公约,但此类法规并未明确授权使用我们采用的按比例分配方法。如果国税局对我们的按比例分配方法提出质疑,我们可能会被要求改变收入、收益、损失和扣除项目在单位持有人之间的分配。

单位持有人的单位是证券贷款的标的(例如,借给“卖空者”以弥补单位的卖空),可被视为已处置这些单位。如果是这样的话,在贷款期间,他将不再被视为这些单位的合伙人,并可确认处置的收益或损失。

由于没有具体的规则来规范借出合伙企业权益的美国联邦所得税后果,因此单位持有人的单位是证券贷款的标的,可以被视为已经处置了借出的单位。在这种情况下,在向卖空者提供贷款期间,单位持有人可能不再因税务目的而被视为这些单位的合伙人,单位持有人可以确认这种处置的收益或损失。此外,在贷款期间,我们与这些单位有关的任何收入、收益、损失或扣除可能不会由单位持有人报告,单位持有人收到的关于这些单位的任何现金分配可以作为普通收入全额纳税。我们的单位持有人希望确保其作为合伙人的地位,并避免因贷款其单位而获得认可的风险,请咨询税务顾问,以确定是否可取地修改任何适用的经纪账户协议,以禁止其经纪人借入其单位。

由于投资于我们的单位,我们的单位持有人可能在我们运营或拥有或获得财产的司法管辖区受到州和地方税以及报税表备案的要求。

除美国联邦所得税外,我们的单位持有人还可能需要缴纳其他税收,包括州税和地方税、非公司营业税和遗产税、遗产税或无形资产税,这些税是由我们现在或将来开展业务或拥有财产的各个司法管辖区征收的,即使我们的单位持有人不住在这些司法管辖区。我们的单位持有人可能被要求在这些不同的司法管辖区中的一些或全部提交州和地方所得税申报单,并缴纳州和地方所得税。此外,我们的单位持有人可能会因未能遵守这些要求而受到惩罚。我们在美国多个州拥有房产并开展业务。这些州中的大多数对个人、公司和其他实体征收所得税。当我们进行收购或扩大业务时,我们可能会在征收个人所得税的其他州拥有资产或开展业务。单位持有人有责任提交所有美国联邦、州和地方的纳税申报单,并缴纳在这些司法管辖区应缴的任何税款。单位持有人应就报税、缴税及任何已缴税款的抵扣事宜,向其税务顾问征询意见。(二)单位持有人应就报税、缴税及任何已缴税款的抵扣事宜,征询其税务顾问的意见。

一般风险

我们的业务受到网络安全风险的影响。

我们的业务越来越依赖信息技术和服务。与网络安全风险和网络事件或攻击有关的对信息技术系统的威胁继续增加。尽管我们利用各种程序和控制措施来减少对此类风险的暴露,但网络安全攻击和其他网络事件正在演变、不可预测,有时甚至难以检测,并可能导致对敏感信息的未经授权访问或导致数据或系统无法使用。

我们目前不维持保险范围,以防范网络安全风险。如果我们在未来购买这样的保险,我们不能确保它将足以弥补我们可能因此类网络攻击而遭受的任何特定损失。任何网络事件都可能对我们的业务、财务状况和运营结果产生重大不利影响。

持续的新冠肺炎疫情对我们的业务造成了不利影响。

新冠肺炎大流行可能还会增加本文第1A项“风险因素”中描述的许多其他风险。新冠肺炎大流行对我们的业务、运营结果和财务状况产生不利影响的程度将取决于未来的事态发展,这些事态发展仍然高度不确定,无法预测,包括大流行的范围和持续时间以及政府当局和其他第三方针对大流行采取的行动。

项目1B。未解决的员工意见

没有。

项目3.法律程序

我们不时参与在日常业务过程中出现的各种法律程序。虽然这些程序的最终结果不能确切地预测,但管理层相信这些普通的程序事项不会对我们的财务状况、流动性或运营产生实质性影响。

项目4.矿山安全披露

没有。

第二部分

项目5.注册人普通股、相关单位持有人事项和发行人购买股权证券的市场

NRP通用单位

我们的共同单位在纽约证券交易所上市和交易,代码为“NRP”。AS2022年3月1日, 有近似值Y 9,740我们共同单位的实益持有人和登记持有人。单位持有人的近似数量的计算是基于使用对经纪人进行调查。

根据股权补偿计划获授权发行的证券

下表显示了我们2017年长期激励计划下于2021年12月31日授权发行的证券。根据该计划核准发放的共同单位最初数量为800 000个。

| | | | | | | | | | | | | | | | | | | | |

| | 在行使尚未行使的期权、认股权证及权利时须发行的证券数目 | | 未偿还期权、权证和权利的加权平均行权价 | | 根据股权补偿计划未来可供发行的证券数量(不包括(A)栏反映的证券) |

| 计划类别 | | (a) | | (b) | | (c) |

| 证券持有人批准的股权补偿计划 | | — | | | — | | | 230,226 (1) |

| 未经证券持有人批准的股权补偿计划 | | 不适用 | | 不适用 | | 不适用 |

| 总计 | | — | | | — | | | 230,226 | |

(1)截至2021年12月31日,根据该计划,411,199个幻影单元尚未完成。每个虚拟单元代表接收一个公共单元的权利,以及相关联的分配等价权。

第六项。[已保留]

项目7.管理层对财务状况和经营成果的讨论和分析

引言

以下讨论和分析代表了管理层对我们的业务、财务状况和整体业绩的看法,应与我们的合并财务报表和本文件其他部分包含的脚注一起阅读。我们的讨论和分析包括以下主题:

•高管概述

•经营成果

•流动性与资本资源

•通货膨胀率

•环境监管

•关联方交易

•关键会计估算摘要

•最新会计准则

如本项目7所用,除文意另有所指外:“我们”、“我们”、“我们”和“伙伴关系”是指自然资源合作伙伴公司,并在文意需要时指我们的子公司。所提及的“NRP”和“自然资源合作伙伴”仅指自然资源合作伙伴公司,而不是指NRP(经营)有限责任公司或自然资源合作伙伴公司的任何子公司。提及的“Opco”是指NRP的全资子公司NRP(营运)有限责任公司及其附属公司。NRP Finance Corporation(“NRP Finance”)是NRP的全资附属公司,并与NRP共同发行2025年到期的9.125厘优先债券(“2025年优先债券”)。

非GAAP财务指标

可分配现金流