根据修订后的1933年证券法,于2022年3月4日提交给美国证券交易委员会。

注册号:333-254498

美国证券交易委员会

华盛顿特区,20549

第3号修正案至

表格S-1

注册声明

下

1933年证券法

Patria拉丁美洲机会收购 公司

(注册人的确切姓名在其章程中规定)

| 开曼群岛 | 6770 | 不适用 |

| (注册成立或组织的州或其他司法管辖区) | (主要标准工业 分类代码号) |

(税务局雇主 识别码) |

论坛街18号,3楼, 卡马纳湾,邮政信箱757,KY1-9006 开曼群岛大开曼群岛 +1 345 640 4900 |

||

| (注册人主要执行办公室的地址,包括邮政编码和电话号码,包括区号) | ||

Patria 投资美国有限责任公司 列克星敦大道601号,17楼 纽约州纽约市,邮编:10022 +1 (646) 313 6271 |

||

| (服务代理商的名称、地址,包括邮政编码和电话号码, 包括区号) | ||

| 复制到: | ||||

曼努埃尔·加西亚迪亚兹 佩德罗·J·贝梅奥 Davis Polk&Wardwell LLP 纽约州纽约市,邮编:10017 Tel: (212) 450-4000 |

托德·克里德 格伦费尔·S·卡尔赫罗斯 Simpson Thacher& Bartlett LLP 列克星敦大道425号 纽约州纽约市,邮编:10017 Tel: (212) 455-2000 | |||

建议向公众销售的大约开始日期:在本注册声明生效日期后在切实可行的范围内尽快开始销售。

如果根据1933年《证券法》第415条规则,在此 表格上登记的任何证券将以延迟或连续方式发售,请选中以下框。 ☐

如果本表格是为了根据证券法第462(B)条登记发行的额外证券而提交的,请勾选下方框,并列出同一发售之前生效的登记声明的证券法登记 声明编号。☐

如果此表格是根据证券法下的规则462(C)提交的生效后修订 ,请选中以下框并列出同一产品的较早生效注册表的证券法注册表编号。☐

如果此表格是根据证券法下的规则462(D)提交的生效后修订 ,请选中以下复选框并列出同一产品的较早有效注册表的证券法注册表编号。☐

用复选标记表示注册人是大型加速申报人、加速申报人、非加速申报人、较小的申报公司或新兴成长型公司。 请参阅《交易法》第12b-2条规则中“大型加速申报人”、“加速申报人”、“较小申报公司”和“新兴成长型公司”的定义。

| 大型加速文件服务器☐ | 加速文件管理器☐ |

| 非加速文件服务器 | 规模较小的报告公司 |

| 新兴成长型公司 | |

如果是新兴成长型公司,用勾号表示注册人是否已选择不使用延长的过渡期来遵守根据证券法第7(A)(2)(B)节提供的任何新的或修订的财务会计准则。☐

注册人在此修改本注册声明所需的一个或多个日期,以将其生效日期延后至注册人应提交进一步的修正案,明确声明本注册声明此后将根据修订后的1933年证券法第8(A)节生效,或直至注册声明于根据上述第8(A)条采取行动的美国证券交易委员会确定的日期生效。

此招股说明书中的信息不完整, 可能会更改。在提交给美国证券交易委员会的注册声明生效之前,我们不能出售这些证券。本招股说明书不是出售这些证券的要约,也不是在任何不允许要约或出售的司法管辖区征求购买这些证券的要约

| 初步招股说明书 | 以完成日期为2022年的 为准 |

Patria拉丁语

美国机会收购公司

$200,000,000

20,000,000 Units

Patria拉丁美洲机会收购公司是一家新注册的空白支票公司,注册为开曼群岛豁免公司,注册的目的是 与一项或 多项业务进行合并、股份交换、资产收购、股份购买、重组或类似的业务合并,我们将其称为初始业务合并。我们没有选择任何具体的业务合并目标 ,我们没有,也没有任何代表我们的人直接或间接地与任何业务合并目标就与我们的初始业务合并进行任何实质性讨论。

这是我们证券的首次公开发行。 每个单位的发行价为10.00美元,由一股A类普通股和一半的可赎回认股权证组成。每份完整的 认股权证持有人有权按每股11.50美元的价格购买一股A类普通股,并可按本文所述进行调整 。只有完整的认股权证才能行使。拆分单位后,不会发行零碎认股权证,只会买卖整个认股权证 。该等认股权证将于吾等首次业务合并完成后30天及本次发售结束起计12个月内行使,并于吾等首次业务合并完成后五年或赎回或本公司清盘后较早 期满,如本文所述。自本招股说明书发布之日起,承销商有45天的选择权购买最多3,000,000个单位以弥补超额配售(如果有)。

我们将为我们的公众股东提供机会,在我们完成初始业务合并后,按每股价格赎回全部或部分A类普通股,以现金支付,相当于以下所述信托账户中的存款总额,按初始业务合并完成前两个工作日的 计算,包括从信托账户中持有的资金赚取的利息,该资金以前没有释放给我们纳税,除以作为本次发售单位的一部分出售的当时已发行的A类普通股数量,我们统称为我们的公开发行股票,受本文所述条件的限制和 的限制。信托账户中的金额最初将为此次发行中出售的每单位10.30美元。如果我们 无法在本次发行结束后15个月内完成我们的初始业务合并,并决定不延长完成如下所述业务合并的时间 ,我们将按每股价格赎回100%的公开股票,以现金支付,相当于当时存入信托账户的总金额,包括从信托账户中持有的资金赚取的利息 ,以前没有释放给我们以支付我们的税款(减去100,000美元的利息以支付解散费用),除以当时已发行的公开发行股票的数量 ,符合本文进一步描述的适用法律。然而,我们可以自行决定,但我们没有义务将完成业务合并的时间延长两个额外的三个月(完成业务合并总共最多为21个月);前提是我们的保荐人, 如下定义(或其指定人)必须将每三个月延期相当于本次发售单位0.10美元的信托资金存入 ,每次延期合计额外金额2,000,000美元(或如果承销商的超额配售选择权全部行使,则为2,300,000美元),以换取我们将在业务合并后偿还的无利息、无担保本票 。此类贷款可根据贷款人的选择按每份认股权证1.00美元的价格转换为认股权证。认股权证将与私募认股权证相同。如果我们没有完成业务合并,我们将仅用信托账户以外的资产偿还此类贷款(如果有)。我们的公众股东将没有机会就我们将完成上述初始业务组合的时间从15个月延长至21个月的时间进行投票,也不会因此而赎回他们的股份。

我们的保荐人Patria SPAC LLC是我们高管的关联公司,已承诺购买总计13,000,000股认股权证(或14,500,000股认股权证,如果承销商的超额配售选择权已全部行使),每股可按每股11.50美元购买一股A类普通股,受调整 ,价格为每权证1.00美元,或总计13,000,000美元(或如果承销商的超额配售选择权全部行使,则为14,500,000美元),私募将在本次发行结束的同时结束。我们的赞助商也是Patria Investments Limited或Patria的附属公司。

Patria或其关联公司已向我们表示有兴趣 在此次发行中按发行价购买总计2,000,000个单位(或如果承销商的超额配售选择权被全部行使,则购买2,300,000个单位),我们已同意指示承销商向Patria或其关联公司出售该数量的单位。 由于这些兴趣表达不是具有约束力的购买协议或承诺,Patria或其关联公司可能决定购买更多、更少或不向Patria或其附属公司出售单位, 承销商可能决定向Patria或其附属公司出售更多、更少或不出售单位。有关与Patria或其附属公司的 某些额外安排的讨论,请参阅“摘要-要约-意向表达”。

我们的初始股东,包括我们的保荐人, 目前拥有总计5,750,000股B类普通股,其中最多750,000股可能在本次发行结束后免费向我们交出 ,具体取决于承销商行使超额配售选择权的程度。B类普通股可在完成我们最初的 业务合并的同时或紧随其后以一对一的方式转换为A类普通股,但须遵守本文所述的调整。只有B类普通股持有人 才有权在我们完成初始业务合并之前或与之相关的任何股东大会上任命董事 。对于提交我们股东表决的任何其他事项,B类普通股持有人和A类普通股持有人将作为一个类别一起投票,除非法律另有要求。

目前,我们的单位、A类普通股或认股权证没有公开市场。我们已申请将我们的子公司在纳斯达克全球市场或纳斯达克上市,代码为“PLAOU”。 我们预计我们的子公司将在本招股说明书日期或之后迅速在纳斯达克上市。我们不能保证我们的证券 将被批准在纳斯达克上市。我们预计组成这些单位的A类普通股和认股权证将于52月52日开始单独交易 发送本招股说明书日期的后一天(或如有的话,则为紧接的营业日52发送第 日不是营业日),除非承销商的代表摩根大通证券有限责任公司和花旗全球市场公司通知我们其决定允许提前分开交易,前提是我们满足本文中进一步描述的某些条件。 一旦组成这两个单位的证券开始分开交易,我们预计A类普通股和认股权证将分别以“PLAO”和“PLAOW”的代码在纳斯达克上市。

根据适用的联邦证券法,我们是一家“新兴成长型公司” 和一家“较小的报告公司”,并将受到上市公司报告要求的降低。投资我们的证券涉及高度风险。有关投资我们证券时应考虑的信息的讨论,请参阅第 48页开始的“风险因素”。投资者将无权享受规则419空白支票发行中通常为投资者提供的保护。

开曼群岛不得向公众发出认购证券的要约或邀请 。

美国证券交易委员会和任何州证券委员会都没有批准或不批准这些证券,也没有确定本招股说明书是否真实或完整。 任何相反的陈述都是刑事犯罪。

| 每单位 | 总计 | |||||||

| 公开发行价 | $ | 10.00 | 200,000,000 | |||||

| 承保折扣和佣金(1) | $ | 0.55 | 11,000,000 | |||||

| 扣除费用前的收益,付给我们 | $ | 9.45 | 189,000,000 | |||||

| (1) | 每单位0.20美元,或总计4,000,000美元(或如果承销商的超额配售选择权全部行使,则为4,600,000美元 ),应在本次发行 结束时支付。每套0.35美元,或总计7,000,000美元(或总计8,050,000美元(或如果全部行使承销商的超额配售选择权,则总计高达8,050,000美元 ))应 支付给承销商,以支付递延承销佣金,并将其存入位于并仅在初始业务合并完成 后才向承销商发布。另见“承保”,以了解赔偿和应付给承保人的其他价值项目的说明。 |

我们从此次发行和出售本招股说明书中描述的私募认股权证获得的收益中,206,000,000美元,或236,900,000美元,如果全面行使承销商的超额配售选择权(在这两种情况下,每单位超额配售10.30美元,如果我们决定将完成业务合并的时间延长六个月,在此次发行中每售出单位最高可增加0.20美元),将存入位于美国的信托账户,大陆股票转让与信托公司作为受托人。扣除4,000,000美元 本次发行结束时应支付的承销折扣和佣金(或如果承销商的超额配售选择权全部行使,则为4,600,000美元)和总计3,000,000美元,用于支付与本次发行结束相关的费用和支出 ,以及本次发行结束后的营运资金。

承销商在确定的承诺基础上提供待售单位。承销商预计在2022年左右将产品交付给买家。

| 摩根大通 | 花旗集团 |

, 2022

目录表

目录表

页面

| 摘要 | 1 |

| 供品 | 13 |

| 风险 | 39 |

| 财务数据汇总 | 40 |

| 有关 前瞻性陈述和风险因素摘要的注意事项 | 43 |

| 风险因素 | 45 |

| 收益的使用 | 92 |

| 股利政策 | 95 |

| 稀释 | 96 |

| 大写 | 98 |

| 管理层对财务状况和经营成果的讨论和分析 | 100 |

| 建议的业务 | 105 |

| 管理 | 140 |

| 主要股东 | 154 |

| 某些关系和关联方交易 | 157 |

| 证券说明 | 159 |

| 税收 | 180 |

| 承销 | 189 |

| 法律事项 | 198 |

| 专家 | 198 |

| 在那里您可以找到更多信息 | 198 |

| 财务报表索引 | F-1 |

我们没有,承销商也没有授权任何人向您提供与本招股说明书中包含的信息不同或不一致的信息。我们不会,承销商也不会在任何不允许要约或出售的司法管辖区出售证券。您 不应假设本招股说明书中包含的信息在除本招股说明书正面日期之外的任何日期都是准确的。

i

目录表

摘要

此 摘要仅突出显示了本招股说明书中其他部分提供的更详细信息。由于这是一个摘要,因此不包含您在做出投资决策时应考虑的所有信息。在投资之前,您应仔细阅读整个招股说明书,包括 “风险因素”项下的信息以及本招股说明书中其他部分包含的财务报表和相关说明。

除非 本招股说明书中另有说明或上下文另有要求,否则:

| · | “我们”、“我们”、“公司”或“我们的公司”是指开曼群岛豁免公司Patria拉丁美洲的机会收购公司; |

| · | “经修订及重述的组织章程大纲及章程细则”是指公司将于本次发售完成前采纳的经修订及重述的组织章程大纲及章程细则; |

| · | “公司法”适用于开曼群岛的公司法(经修订),因为公司法可能会不时修订。 |

| · | “董事” 适用于我们的现任董事和董事提名人(如果有); |

| · | “股权挂钩证券”是指在与我们最初的业务组合有关的融资交易中发行的、可转换、可行使或可交换为我们A类普通股的任何债务或股权证券。包括但不限于私募股权或债务; |

| · | “方正 股”是指我们的保荐人在本次发行前以非公开配售方式首次购买的B类普通股,以及将于 B类普通股于我们首次业务合并的时间 如本文所述; |

| · | “初始 股东”是指在本次发行前持有本公司创始人股票的股东; |

| · | “管理层” 或我们的“管理团队”是指我们的高级管理人员和董事(包括我们的董事 被提名为与本次发行完成相关的董事) 和顾问董事会成员; |

| · | “普通股”指我们的A类普通股和B类普通股; |

| · | “Patria” are to Patria Investments Limited; |

| · | “私募认股权证”是指在本次发行结束的同时,以私募方式向我们的保荐人发行的认股权证。 |

| · | “公开发行的 股”是指作为本次发行单位的一部分出售的A类普通股 (无论是在本次发行中购买的,还是此后在公开市场上购买的); |

| · | “公众股东”指的是我们公开股票的持有者,包括我们的初始股东和管理团队,只要我们的初始股东和/或我们的管理团队成员购买了公开股票,条件是,每个初始股东和我们管理团队成员的“公众股东”身份将仅存在于此类公众股份的情况下。 |

| · | “公开认股权证”是指作为本次发行单位的一部分出售的权证(无论它们是在本次发行中购买的,还是此后在公开市场上购买的),如果由外部保荐人(或允许受让人)以外的第三方持有,则指私募 权证; |

| · | “赞助商” 为开曼群岛有限责任公司Patria Spac LLC;以及 |

1

目录表

| · | “认股权证” 适用于我们的公开认股权证和私募认股权证。 |

根据开曼群岛法律,本招股说明书所述B类普通股的任何转换 将作为赎回B类普通股和发行A类普通股而生效。根据开曼群岛法律,本招股说明书中描述的任何股份没收以及所有有关股份没收的内容均应作为免费交出股份生效。根据开曼群岛法律,本招股说明书中描述的任何股息 将作为股票资本化生效。

除非我们另行通知您,否则本招股说明书中的信息假定承销商不会行使其超额配售选择权。

本公司概况

本公司为一间新注册为开曼群岛豁免公司的空白支票公司,目的是与一项或多项业务进行合并、换股、资产收购、股份购买、重组或类似的业务合并,我们称之为最初的业务合并。自成立以来,我们唯一的活动 一直是组织活动以及为此次发行做准备所必需的活动。我们没有选择任何业务合并目标,我们没有,也没有任何人代表我们直接或间接地与 任何业务合并目标进行任何实质性讨论。我们的团队有在不同地理位置和不同经济和金融市场条件下执行交易的历史。虽然我们可能会在多个行业或地区进行收购,但我们打算利用Patria Investments Limited或Patria这个更广泛的平台,我们相信,结合我们在行业和地区的关系、知识和经验,可以对现有业务产生积极的转变。

我们的保荐人是全球领先的另类资产管理公司Patria的附属公司。鉴于Patria的投资能力,以及我们公司将利用Patria的能力的预期,我们相信我们的团队拥有所需的投资、运营、尽职调查和融资资源 来影响具有吸引力目标的业务组合,并为其在公开市场上的长期成功定位。

虽然我们可能会在任何行业或部门、地理位置或阶段寻求初步的业务组合目标,但我们打算将重点放在拉丁美洲和Patria已发展投资专业知识的行业(包括但不限于医疗保健、食品和饮料、物流、农业综合企业、教育和金融服务)。我们将追求初步的业务组合,既有规模、有吸引力的增长前景、高质量的股东和管理层,又有可持续的竞争优势。我们相信,有大量有吸引力的企业将从公开上市以及我们带来的运营和价值创造专业知识中受益。

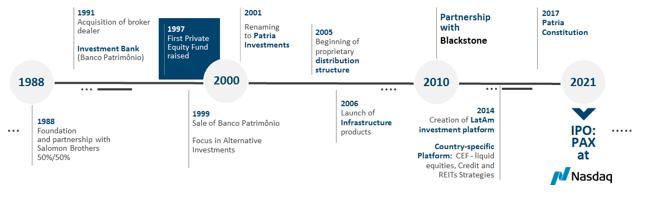

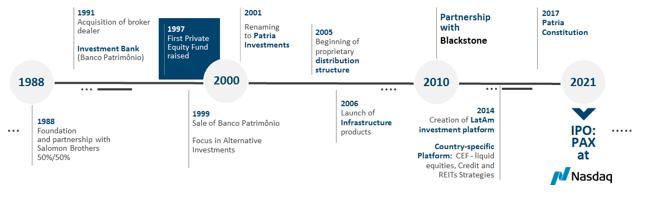

关于我们的赞助商

我们的赞助商Patria SPAC LLC是Patria的附属公司。我们相信Patria提供了令人信服的价值主张,可以帮助我们为我们的目标业务、我们的股东和我们的赞助商创造价值。就筹集资金而言,Patria是拉丁美洲领先的私人市场投资公司之一,自2015年以来筹集了超过87亿美元,包括联合投资。Preqin的《2020年全球私募股权和风险投资报告》将Patria列为过去十年来拉丁美洲私募股权基金总募资额最高的基金管理公司 。截至2021年12月31日,Patria管理的资产为149亿美元,拥有19只主动基金,Patria的投资组合由超过55家公司和资产组成。Patria在其32年的历史中的规模和表现也使其成为最重要的新兴市场私募市场投资管理公司之一。我们打算利用这一独特的专有投资框架和投资专业知识以及既定的运营记录,通过许多运营杠杆为我们的目标业务创造价值,例如通过与其他投资组合公司的交叉销售实现收入增长、扩大利润率和来自绿地项目的保费,依靠Patria的专业知识来补充我们管理层的业务开发能力。

Patria的业绩记录源于其战略和能力,吸引了忠诚和多样化的投资者基础,在四大洲拥有300多个有限合伙人,包括世界10大主权财富基金中的6个和世界20大养老金中的10个。 保险公司、基金的基金、金融

2

目录表

机构、捐赠基金、基金会和家族理财室。其目前约59%的有限合伙人已与Patria进行了超过10年的投资。Patria的团队还受益于其合作伙伴黑石的投资,后者是世界领先的投资公司之一,自2010年以来一直持有Patria的非控股权益。

2021年1月26日,Patria宣布以每股17.00美元的公开发行价完成其34,613,647股A类普通股的首次公开募股。股票 于2021年1月22日在纳斯达克全球精选市场开始交易,代码为“PAX”。

2021年12月1日,Patria宣布结束与总部位于智利的领先资产管理公司Moneda Asset Management或“Moneda”的合并。这笔交易 创建了一个管理着近240亿美元资产的合并资产管理公司,Patria预计这将有助于巩固其在拉丁美洲的私募股权、基础设施和信贷平台。

这一合并通过增加拉丁美洲最大的信贷投资平台来增强Patria的产品 ,Moneda在该平台管理着近50亿美元的资产,并创造了 市场领先的业绩。Moneda还管理着超过4.5亿美元的私人信贷投资,此外,Patria还管理着超过2亿美元的 ,Patria预计这将成为在该地区进行私人信贷产品开发的基础。

Moneda还增加了一个公开股票投资组合,包括Patria的建构主义股票基金(CEF),总计25亿美元的公开股票AUM。在这一投资组合中, 这一组合创造了该地区最大的建构主义股权/CEF管理公司,管理着约8亿美元的资产, 结合了巴西和智利的本地化专业知识。总计400多家机构客户的互补性投资者基础为Moneda的产品提供了一个重要的交叉销售机会,Moneda将继续使用Moneda品牌,为Patria的全球机构投资者提供在该地区以收益为导向的产品的机会。

Patria的投资方式寻求利用拉丁美洲的巨大机遇,同时减轻宏观经济和外汇波动等风险。Patria 通过专注于弹性行业(基本上与宏观经济因素无关)来推动运营价值创造 ,并与企业家和管理团队合作开发该地区的一些领先平台。Patria的战略自1994年以来应用于其旗舰私募股权产品,产生了稳健的回报和持续的增长。截至2021年12月31日,Patria所有旗舰私募股权基金的美元综合等权净内部收益率(IRR)为29.6%(巴西为31.1%雷亚尔)。截至2021年12月31日,Patria所有旗舰私募股权基金的合并集合加权内部收益率(IRR) 以美元计算为15.0%(巴西为21.5%雷亚尔)。 Patria通过其产品筹集的资金、首次公开募股和后续行动筹集的资金、标的公司筹集的债务和来自标的公司运营现金流的资本支出,部署了超过200亿美元的资金,截至2021年12月31日,已进行了超过90项投资和约300项基础收购。

我们认为Patria以美元计算的历史回报 尤其值得注意,因为货币波动水平和杠杆的使用历来有限。我们还认为,这也使Patria成为更好的投资者,专注于价值创造、战略执行和运营卓越,对金融工程的依赖更加有限。我们希望依靠Patria的专业知识和业绩记录来帮助我们的管理层寻找有吸引力的目标业务,并以Patria丰富的上市公司专业知识为基础,通过改善目标业务的运营和加速其增长来利用价值创造机会 。

截至2021年12月31日,Patria拥有174名专业人员,其中44人是合伙人和董事,其中19人在一起工作了十年以上,在全球十个办事处开展业务, 包括在蒙得维的亚(乌拉圭)、圣保罗(巴西)、波哥大(哥伦比亚)和智利圣地亚哥的投资办事处,以及 在纽约(美国)、伦敦(英国)、迪拜(阿联酋)和中国香港的客户服务办事处,以及Patria在乔治城(开曼群岛)的企业业务和管理办事处。

3

目录表

拉丁美洲 投资机会

Patria在拉丁美洲培养了深厚的运营和投资洞察力和专业的市场知识,我们认为这是一个不断增长且未被渗透的市场,提供了可观的投资机会。我们相信,我们与Patria的合作使我们能够独一无二地利用本地区特有的许多有利趋势 ,包括:

| · | 独特的地区基本面为增长和稳定提供了坚实的动力:积极的经济 和货币周期以及拉美经济与全球经济之间的低相关性 推动了全球投资者对该地区敞口的需求增加: |

| · | Scale and growth potential:根据世界银行的数据,拉丁美洲和加勒比地区的国内生产总值合计为4.7万亿美元,占经济合作与发展组织或经合组织2020年国内生产总值总和的9.0%。2020年,该地区的人均国内生产总值为7244.7美元,占同期经合组织的19%。预计拉丁美洲和加勒比地区也将强劲增长,国际货币基金组织预测2022年国内生产总值增长3.0%。强调该区域不仅规模巨大,而且有潜力成为一个快速增长经济体的宏观经济和部门基本面改善的受益者。 |

| · | 宏观经济效应推动区域经济增长:持续改善的宏观经济基本面 一直是区域增长的可持续驱动因素,根据世界银行的数据,(I)在截至2020年12月31日的十年期间,失业率平均为7.5%; (二)尽管最近几年外汇贬值,但人均国内生产总值持续增长,表明相对收入水平呈稳健增长趋势;(3)根据世界银行的数据,在截至2020年12月31日的十年期间,通货膨胀率保持在每年约3.0%的稳定水平;和(4)继续提高教育水平; |

| · | Solid structural developments:除了积极的宏观经济顺风,拉丁美洲也受益于加速发展,包括:(1)物流和网络基础设施 扩张;(2)医疗保健基础设施、劳动力和医疗计划覆盖率增加 比率;(3)发展金融服务覆盖面和信贷普及率;(4)发展能源发电基础设施;(5)发展全区域教育平台和教育覆盖面;以及(6)发展零售参与资本市场,以及其他几个潜在的部门发展;以及 |

| · | 巴西 是拉美经济的中心:特别是,根据世界银行的数据,2020年巴西占拉丁美洲和加勒比地区经济总量的30.8%,2020年国内生产总值为1.4万亿美元。巴西是拉丁美洲面积最大(850万平方公里)、人口最多(超过2.1亿人)的国家。它覆盖的面积比美国大陆大(需要大陆物流基础设施投资),人口几乎相当于德国、法国和英国的总和(为服务型经济提供了巨大的消费者基础和劳动力),其中63%的GDP 来自服务业,根据巴西地理和统计研究所(巴西地理学院),或IBGE。 |

| · | 股权投资利好 顺风:几个不断改善的基本面推动了过去几年拉丁美洲,特别是巴西的资本市场扩张, 推动了未来几年市场动态的长期积极变化。 |

| · | Low interest rates:根据巴西中央银行的数据,巴西的利率在2020年8月达到了2.00%。2017年至2021年年中,利率从两位数下降到个位数,该地区其他市场也出现了不同程度的下降趋势, 大大加快了国内资本市场的区域转型; |

4

目录表

| · | 私营部门 推动巴西资产基础的增长:根据巴西金融和资本市场实体协会(巴西金融市场协会),或Anbima,从2010年到2020年,巴西私人市场总资产基础经历了接近21%的复合年增长率,在2020年达到了创纪录的7030亿雷亚尔(约1350亿美元),使私募市场成为该国资产管理行业中增长最快的资产类别之一。 |

| · | 该地区其他地区的商机不断增加:拉丁美洲总体上经历了私募股权融资和风险资本投资的强劲增长(未来将公布支持性数据) 表明该地区成长型公司对资本的兴趣不断增强。 |

| · | 有吸引力的行业在公开市场中的代表性不足:Patria投资于整个拉丁美洲的多个部门,这些部门虽然对该地区的GDP贡献很大,但在拉丁美洲公开市场上的代表性相对较低。我们认为,这使得通过特殊目的收购公司在美国上市对拉丁美洲的潜在合作伙伴特别有吸引力,因为在当地交易所上市的类似公司很少;以及 |

| · | 汇率贬值提升了对外国投资者的巨大吸引力:该地区最近的汇率贬值使外国投资者的美元化资金火力显著增加,使具有诱人回报率的大量机会 符合投资者的支票规模,并减少了寻找共同投资者的需要。尤其是在巴西,市场预测未来四年将加息,巴西人真实可能面临重估过程,推动这些影响正常化,这将进一步加强外国投资的潜在机会。 |

我们的业务战略和竞争优势

我们相信,作为一家Patria特殊目的收购公司,与其他 空白支票公司和其他股权资本来源相比,我们提供了一个极具说服力和吸引力的提议。我们带来了独特的地理重点、独特的专有投资框架、 和具有深厚运营记录的投资专业知识。除了以合作伙伴为导向的声誉和覆盖区域的网络, 我们相信,当我们与我们的赞助商和Patria结合在一起时,在采购和完善一个或多个业务组合方面,我们将获得持续的竞争优势。我们希望依靠上市公司的集体专业知识来帮助指导我们的合作伙伴在过渡到公开市场的过程中完成他们的 旅程。

| · | 通过运营改进实现系统的 增值方法:Patria认为,其私募股权投资增值的近60%通常来自直接运营 改善,如收入增长和利润率扩大。与Patria的 战略一致,我们将寻求与估值具有吸引力的公司合作,为所有者-运营商提供具有吸引力的 价值主张和合作机会。Patria开发了一个专有的系统流程,将伙伴关系的联合方法和实际操作的方法结合在一起,其中有时包括将Patria的高管借调到投资组合公司。这些经验丰富的高管在战略计划、整合活动、提高利润率活动和积极的董事会级别参与方面为现有管理团队 提供支持,这些计划预计将在投资之前达成一致 ,因此作为投资论文本身的一部分而建立。这些倡议在书面计划中正式确定,作为未来执行倡议的指导方针; |

| · | Proprietary sourcing model: 我们相信Patria的采购能力是我们寻找有吸引力的目标业务的关键竞争优势。 Patria私募股权公司自1994年以来进行的所有投资中,约有90%是通过其专有采购进行的 首创精神。这是由Patria有条不紊地寻找投资来源推动的。 投资组合经理,每个投资组合经理都是各自行业的专家,利用他们的专业 网络和对当地市场和行业的知识来确定潜在的目标。然后,投资组合经理与指定的业务开发人员和Patria的 交易团队合作,以获取交易来源。这一过程得到了Patria 强大声誉的支持 |

5

目录表

作为一个有价值的合作伙伴和谨慎的实践投资者,促进整合过程,帮助所有者和运营商发展和壮大他们的公司,使其成为市场领导者;

| · | Deep public company expertise: Patria在公开市场方面拥有长期的专业记录,包括其投资组合公司和自己的公司的首次公开募股(IPO)。Patria在公开市场投资方面也拥有深厚的专业知识。2015年,Patria创建了 建构主义股票基金,或CEF,以利用巴西上市公司的价值创造机会 。该基金将Patria以运营为重点的私募股权战略应用于少数公共投资,而多数股权投资是其旗舰私募股权基金的授权。在该基金中,Patria 与上市公司及其管理团队合作,以改善他们的平台并 加速增长。截至2021年12月31日,CEF在巴西雷亚尔的净复合年化回报率为22.9%。我们相信Patria在少数上市公司投资中成功合作和创造价值的记录与我们对潜在合作伙伴的价值 主张高度相关: |

| · | 在市场周期中持续 强劲的投资业绩记录:Patria创造了强劲的长期投资业绩,相对于 基准持续表现优异。截至2021年12月31日,考虑到中期回报,Patria的基金 实现了本垒打比率(定义为投入资本的市值倍数为2倍或以上的公司,或MoIC)约占此类基金所持公司总股本价值的58.1%和71.2%,以美元和巴西为单位雷亚尔自Patria的私募股权产品成立以来。基于同样的假设,我们的基金(定义为市值低于1倍MoIC的公司)的损失率仅为7.2%和3.8%(以美元和巴西计算)。雷亚尔分别;及 |

| · | 经验丰富的 具有企业家精神和专业文化的管理团队:截至2021年12月31日,Patria拥有一支由44名成员组成的高级管理团队,他们平均拥有20年的投资经验 ,Patria的大多数合作伙伴在一起工作了 超过15年。Patria超过一半的合作伙伴和高级管理人员拥有投资组合 公司高管经验,这支持运营改进的飞轮和针对所有者-运营商的联合伙伴关系方法。Patria的运营合作伙伴,通常是我们预计投资行业的前C级高管, 以及由高级职能专家组成的价值创造团队,交易 并购专家团队与投资团队的业务开发能力相辅相成。因此,我们相信Patria提供了一个令人信服的价值主张,可以帮助我们 为我们的目标业务、我们的股东和我们的赞助商创造价值。 |

我们的投资流程

与Patria的战略一致,我们的投资流程植根于Patria在所有投资中使用的系统和可复制的“投资技术”。 Patria的业绩是这种严格方法的结果,并使我们有信心能够识别和完善业务组合 。

| · | 部门 弹性行业专业化:我们计划专注于Patria的核心行业,包括医疗保健、食品和饮料、物流、农业综合企业、教育和金融服务 ,这些行业具有弹性,表现显著并持续超过巴西的实际GDP和其他行业; |

| · | Systematic framework: 我们打算依靠Patria的可扩展流程来采购、勤勉和管理投资,并由近30个模块化投资团队和分析工具提供支持; |

| · | 通过运营杠杆创造价值 :Patria通过运营杠杆直接创造了近60%的价值,超过一半的Patria合作伙伴和高管 拥有投资组合公司的高管经验; |

| · | 通过合并来复利 :Patria的论文制定过程侧重于历史上规模庞大、不断增长和具有弹性的部门,在这些部门中,供应方的碎片化将 允许市场整合;以及 |

6

目录表

| · | Associative partnership approach: 我们打算利用Patria投资的生态系统中的长期关系,以及与战略参与者、创始人和关键行业高管的长期关系, 这导致绝大多数交易是独立和公开招标以外的来源 。 |

收购标准

与Patria的战略一致,我们 确定了以下一般标准,并计划以具有这五个核心属性的企业为目标:

| · | 差异化和可持续的商业模式,具有可防御的竞争优势,以及强大的管理团队 ; |

| · | 有吸引力的 增长前景,有可能利用长期和区域顺风; |

| · | 有足够的规模和资源实现向公开市场的成功过渡; |

| · | 高素质的 创始人、股东、高管团队,在文化上适合建设性和协作性的价值创造项目;以及 |

| · | 企业 将受益于拥有公共货币以增强其有机增长的能力 或通过并购。 |

我们不被禁止与与Patria、我们的赞助商或我们的高级管理人员或董事有关联的公司进行初始业务合并。如果我们寻求与与Patria、我们的赞助商或高级管理人员或董事有关联的公司完成初始业务合并,则此类 交易将得到我们大多数独立和公正董事的批准。在这种情况下,我们将不需要从第三方公司获得意见,以从财务角度解决业务合并是否对我们的公众股东公平 。

我们的董事和高级管理人员可能在本次发行后直接或间接拥有我们的普通股或私募认股权证,因此在确定特定目标业务是否适合与我们进行初始业务合并时可能存在利益冲突。此外,如果目标企业将任何此类高级管理人员和董事的留任或辞职作为与我们的 初始业务合并相关的任何协议的条件,则我们的 高级管理人员和董事在评估特定业务合并时可能会发生利益冲突。

我们的管理团队

我们的管理团队将包括董事长兼董事总裁里卡多·莱昂内尔·斯卡瓦扎、亚历山大·特谢拉·德·阿苏姆桑索·萨伊赫、董事、首席执行官何塞·奥古斯托·贡萨尔维斯·德·阿劳霍·特谢拉和首席财务官马尔科·尼古拉·迪波利托。他们将得到Patria部门和职能专家的支持,特别是属于我们咨询委员会和我们独立董事的专家, 如下所述。

里卡多 董事董事长兼莱昂内尔·斯卡瓦扎

里卡多·莱昂内尔·斯卡瓦扎是我们董事会的主席。斯卡瓦扎先生是Patria Investments Limited的管理合伙人, 是拉丁美洲私募股权公司的首席执行官兼首席投资官。斯卡瓦扎先生负责Patria Investments Limited的所有拉美私募股权战略。在接任私募股权公司Latam的首席执行官兼首席信息官之前,斯卡瓦扎先生曾担任巴西私募股权战略部门的负责人。斯卡瓦扎先生于1999年加入蔚来,2005年成为合伙人,并为私募股权基金I、II、III、IV和V的投资组合公司参与了几项新的投资和收购。斯卡瓦扎先生曾在多项投资中担任运营职务,包括在2009至2013年间担任Anhanguera 首席执行官。2001年,他在DASA担任首席财务官,2003年至2006年,他在Anhanguera Education担任首席财务官。Savazza先生拥有Getulio Vargas基金会(FGV)和德克萨斯大学奥斯汀分校的工商管理学士学位。斯卡瓦扎先生还认为

7

目录表

西北大学凯洛格管理学院工商管理硕士学位。

亚历山大 特谢拉·德·阿苏姆萨,董事

亚历山大·特谢拉·德·阿苏姆萨自公司成立以来一直担任我们的董事董事会主席。Saigh先生自2010年起担任Patria Investments Limited的首席执行官及董事会成员。他也是我们的创始合伙人之一,也是我们执行级别的私募股权投资和撤资委员会的主席。Saigh先生也是Patria Investments Limited的高级管理合伙人和Patria Holdings Limited的高管 董事。在担任首席执行官之前,Saigh先生主要负责我们的私募股权部门,负责Patria内部这项业务的启动和发展。他在我们基金投资的几家公司担任并目前担任董事会成员职位。Saigh先生是2001年Patria(蔚来的继任者)的创始人之一,为Patria发展并领导努力,使其成为拉丁美洲领先的私募市场公司之一。 Saigh先生于1994年加入蔚来,担任管理合伙人,负责Patria Investments Limited的私募股权业务的开发和执行。1994年至1997年,在制定Patrimô蔚来的私募股权战略期间,Saigh先生担任DRogasil的首席执行官兼首席财务官,DRogasil是巴西领先的连锁药店之一,也是Patria的第一笔私募股权投资。在加入蔚来之前,Saigh先生于1989年至1994年在摩根大通投资银行工作, 担任其私募股权、企业融资和并购部门的副总裁。Saigh先生拥有波士顿大学金融管理和酒店管理专业的学士学位,以及哈佛大学颁发的管理和管理专业研究生证书。

何塞·特谢拉,首席执行官奥古斯托·贡萨尔维斯·德·阿劳霍·特谢拉

José Augusto Gonçalves de AraúJo Teixeira是我们的首席执行官。Teixeira先生是Patria Investments Limited的合伙人,目前担任该公司管理委员会成员以及营销和产品部主管。Teixeira先生 主要负责Patria的全球产品和营销战略和开发,以及领导在巴西的分销工作。此前,Teixeira先生在2013至2020年间担任私募股权产品营销和投资者关系主管。从2005年到2013年,Teixeira先生一直致力于安汉格拉教育,这是Patria在教育领域的旗舰投资 ,在那里他担任过各种高级职位:2011年至2013年担任首席财务官,包括监督公司稳健的并购计划;2007年至2013年担任投资者关系官;2007年至2011年规划董事战略、商业和财务;以及2005年至2007年担任财务规划经理。在投资Anhanguera之前,Teixeira先生专注于Patria Investments Limited的高等教育论文的开发,并在Anhembi-Morumbi大学工作。在2004年加入Patria之前,Teixeira先生在纽约的高盛拉丁美洲研究销售团队工作。Teixeira先生拥有阿默斯特学院政治学和经济学学士学位。

首席财务官Marco Nicola D‘ppolito

马尔科·尼古拉·迪普波利托自公司成立以来一直担任我们的首席财务官。D‘ppolito先生也是Patria Investments Limited的管理合伙人和首席财务官。D‘ppolito先生是Patria Investments Limited管理委员会的成员,主要负责财务、运营、股东关系、基金管理、法律、合规、技术和治理。在接任首席财务官之前,D Ippolito先生曾在Patria Investments Limited担任首席运营官四年。在此之前,D Ippolito先生在Patria Investment Limited的私募股权部门工作,负责技术、物流、医疗保健、农业综合企业和食品行业的不同投资。D‘ppolito先生还负责Patria Private Equity业务的筹款活动。此外,D‘ppolito先生还担任董事会主席和不同投资组合公司的董事会成员。在2005年加入Patria之前,Dippolito先生在2002至2005年间担任一家拉美家族理财室的私募股权投资组合经理。在此之前,D Ippolito先生 参与了巴西一家IT私营公司的创办、开发和销售。D‘ppolito先生拥有巴西阿尔曼多-阿尔瓦雷斯-潘特多基金会(FAAP)的经济学学士学位和巴西商业银行(IBMEC)的工商管理硕士学位。

8

目录表

我们的独立 董事提名

我们的独立董事被提名人将于注册说明书生效之日加入我们的董事会,本招股说明书是注册说明书的一部分。我们相信我们的董事会成员将为我们的目标公司增加显著的价值,并将有助于我们获得最初的业务组合。这些 提名者是:

佩德罗·保罗·埃利贾尔德·德·坎波斯,董事提名人

Pedro Paulo Elejalde de Campos将在此次发行完成后充当 董事。坎波斯先生目前是巴西投资和咨询公司阿森纳投资咨询公司的管理合伙人。坎波斯于2017年加入阿森纳,负责领导其投资银行业务。在此之前,从2011年到2017年,Campos先生是巴西投资公司Patria Invstientos的合伙人,该投资公司与纽约的Blackstone集团有关联,负责Blackstone在巴西的投资和Patria Investment Limited的投资银行业务。2003至2011年间,坎波斯先生在投资和金融咨询公司Angra Partners任职,在该公司担任创始管理合伙人,负责公司的一般管理、投资委员会(主席)和投资组合。此外,在他的职业生涯中,坎波斯先生于2000年至2003年在花旗集团担任董事董事总经理,于1996年至2000年担任通用电气资本拉美公司总裁兼首席执行官,并于1996年至2000年担任巴西通用电气资本银行总裁兼首席执行官。坎波斯于1982年在摩根大通纽约办事处开始了他的职业生涯,并于1995年离开公司,担任副总裁。此外,在他的职业生涯中,坎波斯先生还曾在几家公司和非营利组织担任董事的董事。坎波斯先生拥有工程和工商管理学士学位,均毕业于南里约热内卢联邦大学。

里卡多·巴博萨·莱昂纳多斯,董事提名者

此次发行完成后,里卡多·巴博萨·莱昂纳多斯将担任董事 。目前,Leonardos先生是一家专注于治理、继任、财务规划和家族理财室的家族企业咨询公司Symphony(自2002年以来)的创始合伙人。在担任这一职务期间,Leonardos先生曾担任Diniz家族办公室的首席执行官达五年之久。此外,Leonardos先生还担任Tecnisa S.A.董事会副主席(自2006年起)、Biosev S.A./Louis Dreyfuss Group的独立董事(自2013年起)、Associação Umane的董事会成员(自2016年起)、ASG Holdings/Athena Saúde的独立董事(自2020年起)以及家族控股公司Componente(自2010年起)和Jaguari(自2019年起)的顾问委员会 。Leonardos先生在资本市场和投资领域拥有30多年的经验,曾在并购、首次公开募股、私有化流程、投资组合管理和投资基金方面工作。Leonardos先生被IBGC-巴西公司治理研究所认证为顾问,被波士顿家族企业研究所认证为家族企业顾问,被美国证券交易委员会授权为投资组合经理,并被APIMEC认证为分析师。Leonardos先生拥有圣路易斯经济学院的经济学学士学位和纽约大学伦纳德·N·斯特恩商学院的MBA学位。他还持有特拉维夫大学-科勒管理学院商业领袖学院颁发的技术市场有效投资技术创新证书,以及圣保罗数字之家的数字沉浸计划证书。

玛丽亚·克拉乌迪亚·梅洛·吉马兰斯,董事提名者

此次发行完成后,玛丽亚·克拉乌迪亚·梅洛·吉马朗斯将 担任董事的角色。她是KPC咨询公司的合伙人,巴西国家石油公司董事会成员,巴西国家石油公司审计委员会成员和巴西国家石油公司环境、安全和健康委员会主席。 吉马朗斯女士曾是卢森堡星座石油服务公司的董事会成员,还曾在美银美林担任投资银行经理董事 近10年。在此之前,Guimarães女士在荷兰国际集团、ItaúBank、波士顿银行和荷兰银行拥有多个领域的工作经验,如投资银行、企业融资、企业银行、信用风险、债务重组和项目融资,主要集中在自然资源、能源和资本品公司。此外,Guimarães女士拥有里约热内卢联邦大学(UFRJ)的工程学士学位和COPPEAD-UFRJ的硕士学位。

9

目录表

Initial Business Combination

纳斯达克规则要求,我们的初始业务合并必须与一家或多家目标企业发生,这些目标企业的公平市值合计至少占签署协议时信托账户持有的净资产 的80%(不包括信托账户持有的递延承销佣金金额和信托账户收入的应缴税款)。我们的董事会将根据金融界普遍接受的标准来确定我们最初业务合并的公平市场价值。如果我们的董事会无法独立确定一项或多项目标业务的公允市场价值,或者如果我们正在考虑与关联实体进行初始业务合并,此类交易将 获得我们大多数独立和公正董事的批准。在这种情况下,我们将不需要从第三方公司 获得意见,以从财务角度解决业务合并对我们的公众股东是否公平的问题。 我们不打算在最初的业务合并的同时收购无关行业的多项业务。此外,我们 将不被允许与另一家空白支票公司或具有名义业务的类似公司进行初始业务合并。在受到这些限制的情况下,我们的董事和高管在确定 和选择一项或多项潜在业务方面将拥有几乎无限的灵活性。

我们可以选择与Patria或Patria的一个或多个关联方共同寻求收购机会,包括但不限于Patria的高级管理人员和关联方、与Patria关联的基金或此类基金的投资者。任何此类交易方均可在我们最初的业务合并时与我们共同投资于目标业务 ,或者我们可以通过向 借款或向此类交易方发行一类股权或债务证券来筹集额外收益以完成收购。任何此类联合收购或指定的未来发行的金额和其他条款和条件将在发行时确定。

我们预计将构建我们最初的业务组合,以便我们的公众股东持有股份的企业合并后公司将拥有或收购目标企业的 股权或资产的100%。然而,我们可以构建我们的初始业务合并,以便 业务后合并公司拥有或收购目标业务的此类权益或资产少于100%,以便 满足目标业务先前所有者的某些目标,目标管理团队或股东或其他原因。 只有业务后合并公司拥有或收购目标公司50%或以上的未偿还有表决权证券,或以其他方式获得目标公司的控股权,足以使其不需要根据1940年修订的《投资公司法》或《投资公司法》将 注册为投资公司,我们才会完成此类业务合并。即使业务后合并公司拥有或收购目标公司50%或更多的有投票权证券,我们在业务合并之前的股东 可能共同拥有业务后合并公司的少数股权,这取决于在业务合并交易中归属于 目标和我们的相对估值。例如,我们可以进行一项交易,在该交易中,我们发行大量新股,以换取目标公司的所有已发行股本、股份或其他股权,或向第三方发行大量新股,为我们最初的业务组合提供资金。在这种情况下,我们将获得目标的100%控股权。然而,由于发行了大量新股,, 在我们最初的业务合并之前,我们的股东 在我们最初的业务合并之后的 可能持有我们的已发行和流通股的不到大部分。如果一项或多项目标业务的股权或资产少于100%由业务后合并公司拥有或收购,则该等业务中被拥有或收购的部分将是 在80%净资产测试中进行估值的部分。如果业务合并涉及多个目标业务,则净资产的80%测试将基于所有目标业务的合计价值,我们将把目标业务一起视为初始业务合并,以进行要约收购或寻求股东批准,视情况而定。

选择和评估目标业务以及构建和完成初始业务组合所需的时间以及与此流程相关的成本目前无法确定。与识别和评估预期目标业务相关的任何成本,如果我们的初始业务合并最终没有完成,将导致我们蒙受损失,并将减少我们可用于完成另一业务合并的资金 。

10

目录表

其他考虑事项

我们目前没有任何正在考虑的具体业务组合 。Patria和我们的董事和高级管理人员定期了解潜在的业务合并机会, 我们可能希望追求其中一个或多个机会。然而,我们没有选择任何业务合并目标,我们没有,也没有 任何人代表我们直接或间接地与任何业务合并目标进行任何实质性讨论。

此外,我们的某些董事和高级管理人员 目前和将来可能对其他实体负有额外的、受托责任和合同责任,包括但不限于Patria和与Patria或其当前或以前的投资组合公司相关的基金。这些基金可能具有重叠的投资目标 并且可能会因Patria关于如何在这些基金之间分配投资机会的决定而产生潜在冲突 。如果我们的任何董事和高级管理人员意识到业务合并机会适合于他或她当时对其负有当前受托或合同义务的基金或实体(包括但不限于与Patria或其当前或以前的投资组合公司相关的任何基金),则根据开曼群岛法律规定的受托责任,他或她将需要履行此类受托或合同义务,向该基金或实体提供此类业务合并机会, 我们才能寻求此类机会。如果Patria、与Patria关联的基金或其他实体决定寻求任何此类机会, 我们可能无法追求同样的机会。此外,在Patria或我们的董事和高管内部产生或提交给Patria的投资想法可能适用于我们和Patria、当前或未来的Patria基金或他们的一个或多个投资组合公司 ,并且在符合适用的受托责任或合同义务的情况下,将首先被导向Patria、此类基金、投资工具或投资组合公司,然后才被导向(如果有的话)。然而,, 我们预计这些受托责任或合同义务不会对我们发现和寻求业务合并机会或完成初始业务合并的能力产生实质性影响。 我们修订和重述的组织章程大纲和章程细则规定,在适用法律允许的最大范围内:(I) 除合同明确承担的义务外,作为董事的任何个人或高级管理人员均无义务避免 直接或间接从事与我们相同或类似的业务活动或业务线;以及(Ii)我们放弃在任何董事或高级职员以及我们的任何潜在交易或事项中的任何 权益或预期,或在获得参与该交易或事项的机会时 任何公司机会(包括可能涉及另一方实体的任何商业交易)。因此,Patria和我们的董事或高级管理人员可能没有义务向我们提供业务合并的机会。

我们的董事和高级管理人员或Patria或他们的关联公司,包括与Patria相关的基金,可能会在我们寻求初步业务合并的 期间,赞助、组建或参与与我们类似的其他空白支票公司。任何此类公司在寻求收购目标时可能会带来额外的利益冲突,特别是在投资授权与董事和高级管理人员团队存在重叠的情况下。 然而,我们目前预计任何其他此类空白支票公司不会对我们发现和追求 业务合并机会或完成初始业务合并的能力产生实质性影响。

此外,我们的管理人员和董事不需要 在我们的事务上投入任何特定的时间,因此,在各种业务活动之间分配时间 将存在利益冲突,包括确定潜在的业务合并和监督相关的尽职调查。此外,我们的管理人员和董事,包括我们的首席执行官,现在和将来都需要将时间和精力投入Patria以及与Patria相关的当前和未来资金。如果我们与任何该等实体(包括但不限于某些高级职员及董事 被要求向该等实体提供收购机会)之间出现任何利益冲突,Patria及其附属基金将根据其当时现有的受托责任、合约责任及其他责任,全权酌情解决该等利益冲突,且不能保证该等利益冲突会以对我们有利的方式解决。

在本招股说明书日期之前,我们将 向美国证券交易委员会提交一份8-A表格的注册声明,以根据修订后的1934年证券交易法 第12节或交易法自愿注册我们的证券。因此,我们受制于根据《交易所法案》颁布的规章制度。我们目前无意在完成我们的初始业务合并之前或之后提交表格15,以暂停我们根据《交易法》的报告或其他义务。

11

目录表

Corporate Information

我们的行政办公室位于开曼群岛开曼群岛大开曼群岛KY1-9006邮政信箱757号Camana Bay 3楼论坛巷18号,电话:+1 345-640-4900。我们的网站和网站上包含的或可以通过网站访问的信息不被视为 通过引用并入本招股说明书或本招股说明书的注册说明书中,也不被视为本招股说明书的一部分。

我们是开曼群岛豁免公司。获豁免公司是指主要在开曼群岛以外经营业务的开曼群岛公司 ,因此获豁免遵守公司法的若干条文。作为一家获得豁免的公司,我们已收到开曼群岛政府的免税承诺,根据开曼群岛税收优惠法案(修订)第6条,自承诺之日起20年内,开曼群岛颁布的任何对利润、收入、收益或增值征税的法律将不适用于我们或我们的业务,此外,不对利润、收入、收益或增值或属遗产税或遗产税性质的收益或增值将须(I)就吾等的股份、债权证或其他债务支付,或(Ii)以扣缴全部或部分股息或吾等向股东作出的其他收入或资本分配,或支付根据吾等的债券或其他债务而到期的本金或利息或其他款项的方式支付。

我们 是一家“新兴成长型公司”,如经修订的1933年证券法(“证券 法”)第2(A)节所界定,并经2012年的JumpStart Our Business Startups Act(“JOBS法”)修订。因此,我们有资格 利用适用于不是“新兴成长型公司”的其他上市公司的各种报告要求的某些豁免,包括但不限于,不需要遵守2002年《萨班斯-奥克斯利法案》或《萨班斯-奥克斯利法案》第 404节的审计师认证要求,在我们的定期报告和委托书中减少关于高管薪酬的披露义务,以及免除就高管薪酬进行非约束性咨询投票的要求 和股东批准之前未获批准的任何金降落伞薪酬。如果一些投资者因此发现我们的证券吸引力下降 ,我们证券的交易市场可能会变得不那么活跃,我们证券的价格可能会更加波动。

此外,《就业法案》第107条还规定,“新兴成长型公司”可以利用《证券法》第7(A)(2)(B)条规定的延长过渡期来遵守新的或修订后的会计准则。换句话说,“新兴成长型公司”可以推迟采用某些会计准则,直到这些准则适用于私营公司。我们打算利用这一延长过渡期的好处。

我们将保持 新兴成长型公司,直至(1)财政年度的最后一天(A)在本次发行完成五周年之后,(B)我们的年总收入至少为10.7亿美元,或(C)我们被视为大型加速申报公司,这意味着截至前一年6月30日,我们由非关联公司持有的A类普通股的市值等于或 超过7亿美元。以及(2)我们在前三年期间发行了超过10亿美元不可转换债券的日期 。本文中提及的“新兴成长型公司”的含义将与《就业法案》中的含义相关联。

此外, 我们是S-K条例第10(F)(1)条所界定的“较小的报告公司”。较小的报告公司可以利用某些减少的披露义务,其中包括仅提供两年的经审计财务报表。 我们将保持较小的报告公司,直到任何会计年度的最后一天,只要(1)截至前一年6月30日,非关联公司持有的我们普通股的市值不等于或超过2.5亿美元,或(2)在该已完成的财政年度内,我们的年收入不等于 或超过1亿美元,截至上一年6月30日,非关联公司持有的我们普通股的市值不等于 或超过7亿美元。

12

目录表

The Offering

在决定是否投资我们的证券时,您不仅应该考虑我们管理团队成员的背景,还应该考虑我们作为一家空白支票公司面临的特殊风险,以及本次发行不符合证券法颁布的规则419的事实。您将无权获得规则419空白支票发行中通常为投资者提供的保护。您 应仔细考虑下面标题为“风险因素”一节中列出的这些风险和其他风险。

| 提供的证券: | 20,000,000个单位(或23,000,000个单位,如果承销商的超额配售选择权被全部行使),每个单位10.00美元,每个单位 包括:

·1股A类普通股;以及

·一个可赎回认股权证的一半 。

|

| 纳斯达克符号: | 单位:“PLAOU”

A类普通股:“PLAO”

搜查证:“PLAOW”

|

| A类普通股及认股权证的开始及分拆: | 预计这些单位将在本招股说明书发布之日或之后立即开始交易。组成这些单位的A类普通股和认股权证将在本招股说明书日期后第52天(或如果该第52天不是营业日,则在紧随其后的 营业日)开始单独交易,除非承销商的代表摩根大通证券有限责任公司和花旗全球市场公司通知我们其决定允许更早的单独交易,根据我们已提交以下表格8-K的当前报告,并已发布新闻稿宣布何时开始此类单独交易。 一旦A类普通股和权证开始单独交易,持有人将可以选择继续持有单位 或将其单位分离为成分证券。持有者需要让他们的经纪人联系我们的转让代理,以便将这些单位分为A类普通股和认股权证。拆分单位后,不会发行零碎认股权证,只会买卖整份认股权证。因此,除非您购买至少三个单位,否则您将无法 获得或交易整个认股权证。

此外,这些单位将自动将 分成它们的组成部分,并且在我们完成初始业务合并后不会进行交易。

|

| A类普通股和认股权证的分开交易是禁止的,直到我们提交了表格8-K的当前报告。 | 在任何情况下,A类普通股和认股权证都不会分开交易,直到我们向 |

13

目录表

| 美国证券交易委员会是一份8-K表格的最新报告,其中包括一份反映我们在本次发行结束时收到的总收益的经审计的资产负债表。我们将在本次发行结束后立即提交8-K表格中的当前报告 此次发行预计将在本招股说明书日期后三个工作日完成。 如果承销商在首次提交8-K表格中的当前报告后行使超额配售选择权,则将提交第二份或修订后的8-K表格中的当前报告,以提供最新的财务信息,以反映承销商超额配售选择权的行使情况。 | |

| 单位: 本次发售前未完成的编号 |

0 |

此次发行后未偿还的数量

|

20,000,000(1) |

| 普通股

股: 本次发售前未完成的编号 |

5,750,000(2) |

| 本次发行后未偿还的数量为 | 25,000,000(1)(3) |

| 认股权证: 与本次发行同时以私募方式发售的认股权证数量 |

13,000,000(1) |

本次发行和定向增发后未偿还认股权证数量

|

23,000,000(1)(4) |

|

(1) 假设承销商不会行使超额配售选择权,亦不会以任何代价向吾等交出750,000股方正股份。

(2) 包括最多750,000股方正股票,可免费向我们交出,具体取决于承销商行使超额配售选择权的程度。

(3) 包括20,000,000股A类普通股及5,750,000股B类普通股(或方正股份)。方正股份目前被分类为B类普通股,可在完成我们最初的业务合并的同时或紧随其后按一对一原则转换为A类普通股, 方正股份转换和反摊薄权利标题旁的调整如下所述。

(4) 由10,000,000份公开认股权证及13,000,000份私募认股权证组成。

| |

| 可运动性 | 本次发行的每份完整认股权证 可购买一股A类普通股。只有完整的认股权证可以 行使。拆分单位后,不会发行零碎认股权证,只会买卖整个 认股权证。

我们的结构是每个单位包含一个认股权证的一半, 每个完整的认股权证可以针对一股A类普通股行使,而其他某些空白支票公司发行的单位包含

|

14

目录表

| 整个认股权证可按一股完整股份行使,以减少权证在业务合并完成时的稀释效应,从而使我们成为目标业务更具吸引力的业务合并合作伙伴。 | |

| 行权价格 | 每股11.50美元,可按本文所述进行调整。此外,如果 (X)我们以低于每股A类普通股9.20美元的发行价或有效发行价(该发行价或有效发行价将由我们的董事会真诚地确定),并在任何此类发行 给我们的初始股东或其关联公司的情况下,为筹集资金而额外发行A类普通股或股权挂钩证券。不计入我们的初始股东 或该关联公司(如适用)在该等发行前持有的任何方正股份(“新发行价格”),(Y)来自该等发行的总总收益 占总股本收益及其利息的60%以上,可用于我们的 初始业务合并的资金(扣除赎回),和(Z)我们完成初始业务组合的前一个交易日起的20个交易日内,A类普通股的成交量加权平均交易价格 (该价格,“市值”)低于每股9.20美元,认股权证的行权价格将调整(至最接近的分值),等于市值和新发行价格中较高者的115%,与“当A类普通股每股价格等于或超过18.00美元时赎回认股权证”中描述的每股18.00美元的赎回触发价格 将调整为(最接近的)等于市值和新发行价格中较高者的180%, 而与“当A类普通股每股价格等于或超过10.00美元时赎回认股权证”标题相邻的 每股10.00美元的赎回触发价格将调整(至最接近的美分),以等于 市值和新发行价格中的较高者。 |

| 锻炼周期 | 认股权证将在以下日期后的 开始可行使:

·初始业务合并完成后30 天,以及

·自本次发行结束起12个月 个月;

只要在每一种情况下,我们都有一份根据证券法的有效注册声明 ,涵盖在行使认股权证时可发行的A类普通股和现行招股说明书

|

15

目录表

该等股份根据持有人居住地的证券或蓝天法律进行登记、合资格或豁免登记 (或我们允许持有人在认股权证协议指定的情况下以无现金方式行使认股权证)。如果认股权证可由我们赎回,我们可以行使赎回权,即使我们无法根据所有适用的州证券法登记标的证券或使其符合出售资格 。

我们目前不会登记认股权证行使后可发行的A类普通股 。然而,吾等已同意在可行范围内尽快但在任何情况下不得迟于吾等初步业务合并完成后15个工作日内,吾等将尽我们商业上合理的努力向美国证券交易委员会提交 一份涵盖因行使认股权证而可发行的A类普通股的有效登记说明书,并维持 一份有关该等A类普通股的现行招股说明书,直至认股权证期满或按认股权证协议所述赎回为止。如果涵盖在行使认股权证时可发行的A类普通股的登记声明在60这是在我们最初的业务合并结束后的营业日,权证持有人可以根据证券法第3(A)(9)条或另一项豁免,以“无现金基础”行使认股权证,直至 有有效的登记声明,以及在我们未能维持有效的登记声明的任何期间。尽管有上述规定,如果我们的A类普通股在行使并非在国家证券交易所上市的认股权证时符合《证券法》第18(B)(1)节对“担保证券”的定义,我们可以根据证券法第3(A)(9)节的规定,要求行使认股权证的公共认股权证持有人在“无现金 基础上”行使认股权证,如果我们这样选择,我们将不会被要求提交 或维护有效的注册声明,如果我们没有这样选择,我们将尽我们商业上合理的努力,在没有豁免的情况下,根据适用的蓝天法律注册股票或使其符合资格。

认股权证将于纽约市时间 下午5:00到期,在我们最初的业务合并完成五年后或在赎回或清算时更早到期。在行使任何认股权证时,认股权证的行使价格将直接支付给我们,而不是存入信托账户。

|

16

目录表

| 当A类普通股每股价格等于或超过18.00美元时,赎回权证以换取现金 |

·全部,而不是部分;

·按 每份认股权证0.01美元定价;

·至少提前30天书面通知赎回,我们称之为30天的赎回期;以及

·如果, 且仅当,我们A类普通股的收盘价在30个交易日内的任何20个交易日内等于或超过每股18.00美元(根据股票细分、股票资本化、重组、资本重组等进行调整), 在我们向权证持有人发送赎回通知的日期之前的第三个交易日(参考 值)。

我们不会赎回认股权证,除非证券法下有关可在行使认股权证时发行的A类普通股的有效注册声明 生效,且与该等A类普通股有关的最新招股说明书在整个30天的赎回期内可供查阅。如果且当 认股权证可由我们赎回时,我们可以行使赎回权,即使我们无法根据所有适用的州证券法登记标的证券或使其符合出售资格。因此,我们可以赎回上述认股权证,即使持有人因其他原因无法行使认股权证。

任何此类行使将不是在“无现金”的基础上 ,并将要求现有权证持有人为行使的每份权证支付行使价。

|

| 当A类普通股每股价格等于或超过$10.00时,赎回权证以换取现金 |

·全部,而不是部分;

·在至少30天的提前书面赎回通知下,每份认股权证0.10美元,前提是持有人能够在赎回前以无现金方式行使其认股权证,并获得参考

|

17

目录表

根据我们A类普通股的赎回日期和“公允市值”(定义见下文),在“证券-认股权证-公众股东认股权证说明” 项下设置的表格 。

·如果, 且仅当参考价值(见上文“当A类普通股价格等于或超过18.00美元时赎回权证”)等于或超过每股10.00美元(根据股票拆分、股份资本化、 重组、资本重组等调整后);以及

·如果参考价值低于每股18.00美元(根据股票拆分、股份资本化、重组、资本重组等进行调整),则私募认股权证也必须同时要求赎回,赎回条款与上文所述 中有关持有人无现金行使认股权证能力的条款相同(除本文所述的 关于持有人无现金行使认股权证的能力外)。

如果认股权证可由我们赎回,我们 可以行使赎回权,即使我们无法根据所有适用的州证券法登记标的证券或使其符合出售资格。因此,即使持有人因其他原因无法行使认股权证,我们仍可赎回上述认股权证。

我们A类普通股的“公平市价”是指在赎回通知向认股权证持有人发出之日起10个交易日内,我们A类普通股的成交量加权平均价。我们将不迟于上述10天交易期结束后的一个工作日向我们的权证持有人提供最终的 公平市场价值。在任何情况下,每份超过0.361股A类普通股的认股权证 不得因此赎回功能而行使(可予调整)。

行权时不会发行零碎的A类普通股 。如果在行使时,持有人将有权获得股份的零碎权益,我们将向下舍入到将向持有人发行的A类普通股数量的 最接近的整数。有关更多信息,请参阅标题为“证券-认股权证-公众股东认股权证”说明 一节。

| |

| 方正股份 | 2021年3月,我们的一名官员支付了25,000美元,约合每股0.004美元,以支付我们的某些发行成本,以换取总计 |

18

目录表

7,187,500股方正股票,在2021年4月将该等股票转让给我们的保荐人之前, 暂时向该高管发行了这些股票。2022年2月,我们的赞助商无偿没收了1,437,500股方正股票,剩下5,750,000股 方正股票。在此次发行之前,我们的保荐人还打算将30,000股我们的创始人股票 转让给我们三个独立的董事提名者。如果承销商不行使超额配售选择权,这90,000股股票将不会被没收 。

在对该公司进行25,000美元的初始投资之前,该公司没有任何有形或无形资产。方正股票的每股价格是通过代表公司支付的费用金额除以方正股票发行数量来确定的。方正股票流通股数量是根据以下预期确定的:如果全面行使承销商的超额配售选择权,本次发行的总规模将最多为23,000,000股,因此此类方正股票将占本次发行后已发行股票的20%。 我们的保荐人可能会免费交出最多750,000股方正股票,具体取决于承销商没有行使超额配售选择权的程度。

方正股份被指定为B类普通股 ,与本次发售的单位中包括的A类普通股相同,只是:

·只有B类普通股的 持有者有权在我们完成初始业务合并之前或与之相关的任何股东大会上任命董事;

· 方正股份受一定转让限制,详情如下;

·方正股份享有注册权;

·我们的发起人、高级管理人员和董事已与我们达成书面协议,根据协议,他们同意:(I)在完成我们最初的业务组合时,放弃其创始人股票和公开发行股票的赎回权 ;(Ii)放弃对其创始人股票和公众股票的赎回权,因为股东投票批准了对我们修订和重述的组织章程大纲和章程细则(A)的修正案,以修改我们义务的实质或时间 允许赎回与我们最初的业务合并相关的义务,或者如果我们没有在以下时间内完成初始业务合并,则赎回100%的我们的公开股票

|

19

目录表

自本次发行结束起15个月(如果我们根据本招股说明书中描述的条款延长完成我们的初始业务合并的时间,则最多在21个月内)或(B)关于 与股东权利或初始业务合并前活动有关的任何其他重大条款 ;(Iii)如果我们未能在本次招股结束后15个月内完成我们的初始业务合并(或者,如果我们根据本招股说明书中描述的条款延长完成初始业务合并的时间,则最多可在21个月内完成),他们放弃从信托账户中清算与其 方正股票有关的分配的权利。尽管如果我们未能在规定的时间内完成我们的初始业务合并,他们将有权从信托账户中清算其持有的任何公开股票的分配;以及(Iv)投票支持我们最初的业务合并,投票支持他们持有的任何方正股份 以及在此次发行期间或之后购买的任何公开股票(包括在公开市场和私下协商的 交易)。如果我们将我们的初始业务合并提交给我们的公众股东进行表决,我们将只有在收到开曼群岛法律规定的普通决议的情况下才能完成我们的初始业务合并, 这需要出席公司股东大会并投票的 名股东的多数赞成票。因此,除了我们最初的 股东的创始人股票,我们需要在此次发行中出售的20,000,000股公开发行股票中的7,500,001股,或37.5%,被投票支持初始业务合并,才能批准我们的初始业务合并 (假设所有流通股都已投票,超额配售选择权未被行使); 和

· 方正股份可在完成我们的 初始业务合并的同时或紧随其后以一对一的方式转换为我们的A类普通股,但须根据某些反摊薄权利进行调整,如下所述 标题“方正股份转换和反摊薄权利”。

| |

| 感兴趣的表达 | Patria或其关联公司已向我们表示有兴趣以公开发行价在本次发行中购买总计2,000,000个单位(或如果承销商的超额配售选择权被全部行使,则为2,300,000个单位),我们已同意指示 承销商将该数量的单位出售给Patria或其关联公司。

由于此 意向书不是具有约束力的购买协议或承诺,Patria或其附属公司可能决定在此次 产品中购买更多、更少或不购买产品,或者承销商可能决定向Patria或其附属公司出售更多、更少或不销售产品。如果Patria或其附属公司 购买此类单位(无论是在本次发行中或之后),并投票支持我们最初的业务合并,则需要获得其他公共股东较小比例的赞成票才能批准我们的初始业务合并。

Patria或其关联公司在此次发行中购买的任何单位(及其组成的A类普通股和认股权证)将不受适用于方正股份和私募认股权证的 转让限制。由于方正股份、私募认股权证和Patria或其关联公司可能(直接或间接)持有的单位,Patria在就初始业务合并进行投票方面可能与其他公众股东拥有不同的利益。 |

| 方正股份转让限制 | 我们的初始股东已同意不转让、转让或出售他们的任何创始人股票和转换后可发行的任何A类普通股,直到发生以下较早的情况:(I)我们的初始业务合并完成一年或(Ii)我们在初始业务合并后完成清算、合并、换股或其他类似交易的日期,导致我们所有的

|

20

目录表

股东有权 将其A类普通股转换为现金、证券或其他财产;但对某些允许的受让人和在本文“主要股东-方正股份转让和私募配售认股权证”项下所述的某些情况除外。任何获准的受让人将遵守我们的初始股东对任何方正股份的 相同限制和其他协议。在本招股说明书中,我们将此类转让限制称为禁售期。

尽管如上所述,如果(1)我们A类普通股的收盘价 等于或超过每股12.00美元(根据股票拆分、股份资本化、重组、资本重组等调整后),在我们最初的业务合并后至少150天开始的任何30个交易日内的任何20个交易日内,或者(2)我们在初始业务合并后完成交易,导致我们的股东 有权将其股票交换为现金、证券或其他财产,创始人股票将被解除锁定。

| |

| 方正股份转股及反摊薄权利 | 方正股份一对一完成初始业务合并后,方正股份可同时转换为A类普通股 ,或紧随其后转换为A类普通股,但须受股份分拆、股份资本化、重组、资本重组等方面的调整,并须如本文所述进一步调整 。如果因我们最初的业务合并而发行或被视为发行额外的A类普通股或股权挂钩证券,则所有方正股份转换后可发行的A类普通股数量 将合计相当于转换后已发行的A类普通股总数的20%(在对公众股东赎回A类普通股给予 效力后),包括已发行的A类普通股总数。或在转换或行使已发行或视为已发行的任何与股权挂钩的证券或权利时被视为已发行或可发行的, 公司与完成初始业务合并相关或与之相关的,不包括可为或可转换为已发行、被视为已发行或将已发行的A类普通股的任何A类普通股或股权挂钩证券, 向初始业务合并中的任何卖方发行或视为已发行或将发行的任何股权挂钩证券,以及将于转换营运资金贷款时向我们的保荐人、高级职员或董事发行的任何私募认股权证 ;前提是方正的这种转换 |

21

目录表

| 股票永远不会低于一对一的基础上发生。 | |

| 董事的委任;表决 | 我们A类普通股和B类普通股的登记持有人有权就所有由股东投票表决的事项,就每持有一股股份投一票。除非我们经修订及重述的组织章程大纲及章程细则有特别规定,或公司法或证券交易所规则另有规定,否则开曼群岛法律下的普通决议案(要求出席公司股东大会并于大会上投票的大多数股东投赞成票)一般须批准我们股东表决的任何事项。批准某些行动需要开曼群岛法律下的特别 决议,这需要出席公司股东大会并投票的至少三分之二股东 的多数赞成,根据我们修订和重述的组织章程大纲和章程细则,此类行动包括修改我们修订和重述的组织章程大纲和章程细则,以及批准与另一家公司的法定合并或 合并。没有关于董事任命的累积投票,这意味着在我们最初的业务合并之后, 投票支持董事任命的普通股持有者超过50%可以 任命所有董事。只有B类普通股的持有人才有权在完成我们的初始业务合并之前或与之相关的任何股东大会上任命董事。在此期间,我们公开股票的持有者将无权对董事的任命进行投票。本公司经修订及重述的章程大纲及组织章程细则中有关B类普通股持有人委任董事权利的该等条文,可于股东大会上以至少90%普通股的多数通过特别决议案 予以修订。对于提交给我们股东表决的任何其他事项,包括与我们最初的业务合并相关的任何投票,除法律要求外,创始人股票持有人和我们公开股票的持有人将作为一个类别一起投票,每股赋予 持有人一票的权利。如果我们寻求股东批准我们的初始业务合并,我们将只有在根据开曼群岛法律收到普通决议的情况下才会完成我们的初始业务合并 ,这需要出席公司股东大会并投票的大多数股东 投赞成票。在这种情况下,我们的赞助商、高级管理人员和董事已同意投票他们的 创始人股票和任何公众 |

22

目录表

在本次发行期间或之后购买的股票 (包括公开市场和私下协商的交易),以我们最初的业务合并为受益人。因此,除了我们的 初始股东的创始人股票外,我们还需要7500,001股,或者说37.5%,在本次发行中出售的20,000,000股 公开发行股票中,将投票赞成初始业务合并 ,以便我们的初始业务合并获得批准(假设所有流通股 均已投票,且未行使超额配售选择权),不考虑Patria在本次发行中可能购买的任何单位中包括的公开股份 ,如 -意向书中所述。 | |

| 私募认股权证 | 我们的保荐人 已根据书面协议承诺购买总计13,000,000份私募认股权证(或14,500,000份认股权证,如果承销商的超额配售选择权 全部行使),每股可购买一股A类普通股,每股11.50美元 ,每股认股权证1.00美元,或总计13,000,000美元(如果全面行使承销商的超额配售选择权,则为14,500,000美元 ),在将与本次发行同时结束的私募中 。私募认股权证购买价格的一部分将添加到本次发行的收益中, 将保存在信托账户中,以便在本次发行结束时,$206,000,000 (或$236,900,如果承销商完全行使其超额配售选择权,则)将 保存在信托账户中。私募认股权证将与本次发行中出售的认股权证 相同,不同之处在于,只要它们由我们的保荐人或其允许的受让人持有,私募认股权证(I)将不可由我们赎回,(Ii)不得转让 (包括行使此等认股权证后可发行的A类普通股),但须受某些有限例外情况的规限, 在我们的初始业务合并完成后30天内由持有人转让或出售,(Iii)持有人可在无现金的基础上行使 ,(Iv)将有权获得登记权。如果私募认股权证由本公司保荐人或其获准受让人以外的持有人持有,私募认股权证将可由本公司赎回,并可由持有人按与本次发售单位所包括的认股权证相同的基准 行使。如果我们没有在本次招股结束后15个月内完成我们的初始业务合并(或者,如果我们根据本招股说明书中描述的条款延长完成初始业务合并的时间,则在21个月内完成),私募认股权证 到期将一文不值。 |

23

目录表

| 私募认股权证的转让限制 | 私募认股权证(包括私募认股权证行使后可发行的A类普通股)不得转让、转让或出售,直至我们完成初始业务合并后30天。除本文“主要股东-方正股份转让及私募认股权证”项下所述外。 |

| 收益须存放在信托帐户内 | 纳斯达克规则规定,本次发行和私募认股权证的销售所得资金总额的至少90%应存入信托账户。在我们将从此次发行和出售本招股说明书中描述的私募认股权证获得的净收益中,206,000,000美元, 或236,900,000美元,如果承销商的超额配售选择权得到全面行使(每单位10.30美元), 将被存入位于美国北卡罗来纳州摩根大通银行的独立信托账户,大陆证券 转让信托公司为受托人。扣除本次发行结束时应支付的承销折扣和佣金4,000,000美元(或如果承销商的超额配售选择权全部行使,则为4,600,000美元)和总计3,000,000美元,用于支付与本次发行结束相关的费用和支出,以及支付本次发行结束后的营运资金 。存入信托账户的收益包括7,000,000美元(或如果承销商的超额配售选择权全部行使,则最高可达8,050,000美元)作为递延承销佣金。

除了信托账户中持有的资金所赚取的利息(如果有),本次发行和出售私募认股权证的收益将不会从信托账户中释放,直到(I)完成我们的初始业务 组合,(Ii)如果我们在本次发行结束后15个月内没有完成我们的初始业务合并 (如果我们根据本招股说明书中描述的条款延长完成初始业务合并的时间 ,则最多在21个月内完成),则赎回我们的公开股票,符合适用法律,或(Iii)赎回我们的公开股票 在股东投票时提交,以修改我们修订和重述的组织章程大纲和章程细则 ,以(A)修改我们允许赎回与我们最初的业务合并相关的义务的实质或时间,或者 如果我们没有在本次发行结束后15个月内完成初始业务合并(或如果在21个月内,则最多在21个月内)赎回100%的公开股票 |

24

目录表

| 我们延长完成初始业务合并的期限(根据本招股说明书中描述的条款)或(B)关于股东权利或初始业务合并前活动的任何其他重大条款。信托账户中持有的资金可能受制于我们的 债权人的债权,如果有的话,债权人的债权可能优先于我们公共股东的债权。 | |

| 能够延长完成初始业务合并的时间 | 我们将在本次发售结束后的15个月内完成初始业务合并。但是,我们可以(但没有义务)自行决定将完成业务合并的时间延长两个额外的三个月(完成业务合并的总时间最多为21个月);条件是,我们的保荐人(或其指定人)必须将每三个月延期相当于本次发售中所售单位0.10美元的信托资金存入 ,每次延期合计额外的 金额为2,000,000美元(或如果承销商的超额配售选择权全部行使,则为2,300,000美元), 作为交换,我们将在业务合并后偿还无利息、无担保的本票。此类贷款可根据贷款人的选择,按每份认股权证1.00美元的价格转换为认股权证。认股权证将与私募认股权证相同 。如果我们没有完成业务合并,我们将仅用信托账户以外的资产 偿还此类贷款(如果有)。我们的公众股东将没有机会就我们延长 完成上述15个月至21个月的初始业务合并的时间进行投票,或在延长时间后赎回他们的股份。

如果我们无法在该时间段内完成初始业务合并,我们将在合理可能的情况下尽快赎回100%的已发行公开股票,但赎回时间不得超过10个工作日,赎回金额为每股,以现金支付,相当于当时存入信托账户的总金额,包括从信托账户中持有的资金赚取的任何利息和我们可能用于支付 税款的净利息,以及不超过100,000美元的用于支付解散费用的利息,除以当时已发行的公众股票数量, 赎回将完全消除公众股东作为股东的权利(包括根据适用法律和本文进一步描述获得进一步清算分派的权利),然后寻求解散 和清算。我们预计按比例赎回价格将

|

25

目录表

每单位约10.50美元 (无论承销商是否行使其超额配售选择权),不考虑从此类资金赚取的任何利息。然而,我们不能向您保证,我们实际上能够因债权人的债权而分配这些金额,债权人的债权可能优先于我们的公众股东的债权。

我们的公众股东将不会有机会就我们延长完成上述15个月至21个月的初始业务组合的时间进行投票,或 因该延期而赎回其股份。然而,如果我们在任何六个月的延长期内提出这样的业务合并,我们的公众股东将有权在为批准初始业务合并而召开的股东大会上投票和/或赎回他们的 股票,或者在与该初始业务合并相关的投标要约中投票和/或赎回他们的股份。 根据信托协议的条款,为了延长我们完成初始业务合并的时间 ,我们的保荐人或其关联公司或指定人在截止日期前五天提前通知,必须在截止日期或之前为每次延期向信托账户存入总计2,000,000美元的额外金额(如果承销商的超额配售选择权已全部行使,则为2,300,000美元)。任何此类付款将以 无息贷款的形式进行,该贷款将在我们完成初始业务合并时从向我们发放的信托账户的收益中到期并支付。此类贷款可转换为认股权证,每份认股权证的价格为1.00美元,贷款人可以选择。认股权证将与私募认股权证相同。如果我们没有完成业务合并,我们将 仅用信托账户以外的资产偿还此类贷款(如果有)。

如果我们在截止日期前五天收到赞助商希望我们延期的通知,我们打算至少在截止日期前三天发布新闻稿宣布这一意向。此外,我们打算在截止日期后的第二天发布新闻稿,宣布资金是否已及时存入。我们的赞助商及其附属公司或被允许的指定人没有义务延长我们完成初始业务合并的时间。如果我们完成最初的业务合并,我们将从向我们发放的信托账户的收益中偿还这笔 贷款金额。

|

26

目录表

| 预计费用和资金来源 | 除非我们完成最初的业务合并,否则信托账户中持有的任何收益将不能供我们使用,除非 如上所述提取利息以支付我们的税款和/或赎回我们的公开股票,这与我们修订和重述的组织章程大纲和章程细则有关。信托帐户中持有的收益将仅投资于期限不超过185天的美国政府国债,或投资于符合《投资公司法》规则2a-7规定的特定条件的货币市场基金,这些基金仅投资于直接美国政府国债。我们估计,假设年利率为0.1%,信托账户的利息收入约为每年206,000美元;然而, 我们不能保证这一数额。除非并直到我们完成最初的业务合并,否则我们只能从从信托账户提取的利息中支付我们的费用,并且:

·此次发行和出售非信托账户持有的私募认股权证的净收益,在支付与此次发行有关的大约690,000美元的费用后,最初将为2,310,000美元的营运资金;以及

·从我们的赞助商、我们的管理团队成员或其附属公司或其他第三方获得的任何贷款或额外投资,尽管他们没有义务预支资金或对我们进行投资;但任何此类贷款都不会对信托账户中持有的资金 提出任何要求,除非这些收益在我们完成最初的业务合并后释放给我们。贷款人可以选择将高达2,000,000美元的此类贷款 转换为私募认股权证,每份认股权证的价格为1.00美元。认股权证将与私募认股权证相同。我们通过发行股权挂钩证券或通过贷款、垫款或与我们最初的业务合并相关的其他债务筹集资金的能力没有限制。

|

| 完成我们最初业务合并的条件 | 纳斯达克规则要求,我们必须在签署与我们最初的业务合并相关的最终协议时,完成一项或多项业务合并,其公平市值合计至少达到信托账户资产价值的80%(不包括递延承销佣金和信托账户利息的应付税款)。 我们的董事会将决定公平市场价值 |

27

目录表

| 根据金融界普遍接受的标准对我们的初始业务组合进行评估。如果我们的董事会不能独立确定我们最初业务合并的公平市场价值(包括在财务顾问的协助下),或者如果我们正在考虑与关联实体进行初始业务合并,则此类交易将得到我们大多数独立和公正董事的批准。 虽然我们认为董事会很可能能够独立确定我们初始业务合并的公平市场价值。如果对特定目标的业务不太熟悉或经验不足,或者目标的资产或前景的价值存在很大的不确定性,它可能无法做到这一点。在这种情况下,我们不会被要求从第三方公司获得意见,以从财务角度解决业务合并对我们的 公众股东是否公平的问题。我们只有在我们的公众股东拥有股份的业务后合并 公司将拥有或收购目标 已发行有表决权证券的50%或更多,或者不需要根据投资公司法注册为投资公司时,我们才会完成初始业务合并。即使业务后合并 公司拥有或收购目标公司50%或更多的有投票权证券,我们在初始业务合并之前的股东可能共同拥有业务后合并公司的少数股权,这取决于在业务合并交易中归属于目标 和我们的估值。例如, 我们可以进行这样一项交易,即我们发行大量新股以换取目标公司的所有已发行股本、股份或其他股权,或者向第三方发行大量新股,以资助我们最初的业务合并。在这种情况下,我们将获得目标的100%控股权。然而,由于发行了大量新股,紧接我们初始业务合并之前的我们的股东 在我们初始业务合并后的 可能持有不到我们已发行和流通股的大部分。如果一项或多项目标业务的股权或资产少于100%是由业务后合并公司拥有或收购的,则该业务所拥有或收购的部分将被考虑在上述净资产的80%测试中,前提是如果业务 合并涉及一项以上目标业务,则80%的净资产测试将基于 |

28

目录表

| 所有目标业务的合计价值,我们将视情况将这些交易一起视为我们的初始业务组合,以寻求股东批准或进行要约收购 。 | |

| 允许我们的关联公司购买公开股票和公开认股权证 |

任何此类股份购买的目的可能是投票支持最初的业务

|

29

目录表

| 合并,从而增加获得股东对初始业务合并的批准的可能性,或满足与目标达成的协议中的结束条件,该协议要求我们在完成初始业务合并时 拥有最低净值或一定数量的现金,否则似乎无法满足此类 要求。购买任何此类公共权证的目的可能是减少未发行的公共权证数量,或就提交给权证持有人批准的与我们的 初始业务合并相关的任何事项投票表决此类权证。对我们证券的任何此类购买都可能导致完成我们最初的业务组合 否则可能无法完成。此外,如果进行此类购买,我们A类普通股或认股权证的公开“流通股”可能会减少 我们证券的实益持有人数量可能会减少,这可能会使 很难维持或获得我们证券在国家证券交易所的报价、上市或交易。 | |

| 公众股东在完成初步业务合并后的赎回权 | 我们将向公众股东提供在初始业务合并完成后按每股价格赎回全部或部分公众股票的机会,该价格以现金支付,相当于截至初始业务合并完成前两个工作日计算的信托账户存款总额,包括从信托账户中持有的资金赚取的利息 ,除以当时已发行的公众股票数量。受制于本文所述的限制和条件。信托账户中的金额最初预计为每单位10.30美元,如果我们决定将完成业务合并的时间延长三个月,则该金额可能每单位增加0.10美元,如果我们决定将完成业务合并的时间再延长三个月(最多延长六个月),则每单位可能进一步增加0.10美元,如本文所述 。我们将向适当赎回股票的投资者分配的每股金额不会因我们向承销商支付的递延承销佣金而减少。在我们的权证初始业务组合完成后,将不会有赎回权 。我们的保荐人、高级管理人员和董事已与我们签订了一项书面协议,根据该协议,他们同意放弃在本次发行期间或之后因完成我们的初始业务合并而可能获得的创始人股票和任何公开股票的赎回权。 |

30

目录表

| 进行赎回的方式 | 我们将为我们的公众股东提供在完成我们的初始业务合并后赎回全部或部分公开股份的 机会 (I)召开股东大会批准初始业务合并,或(Ii)通过要约收购而无需股东投票 。我们是否将寻求股东批准拟议的初始业务合并或进行收购要约,将由我们自行决定,并将基于各种因素,如交易的时间以及交易条款是否要求我们根据适用的法律或证券交易所上市要求寻求股东批准。资产收购和股票购买通常不需要股东批准 ,而与我们的公司直接合并,以及我们发行超过20%的已发行和已发行A类普通股的任何交易,或者寻求修改我们修订和重述的组织章程大纲和章程细则,都需要得到股东的批准。 只要我们获得并保持我们的证券在纳斯达克上市,我们就将被要求遵守纳斯达克的股东批准规则。

我们向公众股东提供通过上述两种方法之一赎回其公开股票的机会的要求将包含在我们的 修订和重述的组织章程大纲和章程细则的条款中,无论我们是否继续根据《交易所法案》进行注册或在纳斯达克上市,这一要求都将适用。如获有权就该等条文投票的三分之二普通股持有人批准,该等条文可予修订。

如果我们向我们的公众股东提供在股东大会期间赎回其公开股票的机会,我们将:

·根据《交易法》第14A条进行赎回,同时进行委托书征集,该条例规范了委托书的征集,而不是根据要约收购规则;以及

·在美国证券交易委员会备案 代理材料。

如果我们寻求股东批准,我们将仅在收到开曼群岛法律规定的普通决议的情况下完成我们的 初始业务合并,这需要获得大多数股东的赞成票

|

31

目录表

出席公司股东大会并投票的股东。如果有权在会议上投票的多数已发行及流通股的持有人亲自或委派代表出席,则该会议的法定人数将达到会议的法定人数。我们的 初始股东将计入这个法定人数,根据信件协议,我们的保荐人、高级管理人员和董事已同意投票表决他们的创始人股票和在此次 发行期间或之后购买的任何公开股票(包括在公开市场和私下协商的交易中),支持我们的初始业务 合并。就寻求批准普通决议案而言,一旦获得法定人数,非投票将不会对批准我们的初始业务合并产生任何影响。因此,除了我们的 初始股东的创始人股票外,我们还需要2万股中的7500,001股,即37.5%,3,000股公开发行股票 在本次发行中投票赞成初始业务合并,以便我们的初始业务合并获得批准(假设所有流通股均已投票,且未行使超额配售选择权)。这些法定人数和投票门槛,以及我们初始股东的投票协议, 可能会使我们更有可能完成最初的业务组合。每名公众股东 可选择赎回其公众股份,不论他们投票赞成或反对建议的交易 ,亦不论他们是否为公众股东,均可在为批准建议的交易而举行的股东大会的记录日期选择赎回其公众股份。

如果不需要股东投票,并且我们因业务或其他法律原因而没有 决定举行股东投票,我们将:

·根据《交易所法》规则13E-4和条例14E进行赎回,该规则规范发行人投标要约,以及

·在完成我们的初始业务组合之前向美国证券交易委员会提交投标报价文件,其中包含与我们的初始业务组合和赎回权有关的基本相同的财务 和其他信息,这是监管代理征求的 交易法第14A条所要求的。

如果我们根据收购要约规则进行赎回,我们的赎回要约将在至少20个工作日内根据交易法中的规则14e-1(A)保持开放,并且我们将不被允许完成我们的初始业务组合,直到投标要约期满 。此外,收购要约的条件是公众股东的出价不得超过

|

32

目录表

允许我们赎回的股票数量 。如果公众股东提供的股份超过我们提出的购买要约,我们将撤回收购要约,并且不完成此类初始业务合并。

于公开宣布我们的初始业务 合并后,若吾等选择根据要约收购规则进行赎回,吾等或吾等的保荐人将终止根据规则10b5-1制定的在公开市场购买我们的A类普通股的任何计划,以遵守 交易所法案下的规则14e-5。

我们打算要求我们的公众股东行使他们的赎回权利,无论他们是记录持有者还是以“街道名义”持有他们的股票,根据 持有人的选择,在代理材料或投标要约文件中规定的日期 之前,使用存托信托公司的DWAC(托管存取款)系统将他们的股票以电子方式交付给我们的转让代理 。对于代理材料,此日期最多可以在批准初始业务合并的提案预定投票之前的两个工作日内完成。此外,如果我们进行与股东投票相关的赎回 ,我们打算要求寻求赎回其公开股票的公众股东也在预定投票前两个工作日向我们的转让代理提交书面赎回请求,其中包括该等股票的受益所有者的姓名。我们将就我们最初的业务合并向我们的公众股票持有人提供的代理材料或收购要约文件(如果适用)将表明我们是否要求公众 股东满足此类交付要求。我们相信,这将允许我们的转让代理有效地处理任何赎回,而无需赎回公众股东的进一步沟通或行动,这可能会推迟赎回 并导致额外的行政成本。如果拟议的初始业务合并未获批准,并且我们继续搜索目标公司,我们将立即退还选择赎回其 股票的公众股东交付的任何证书或股票。

我们修订和重述的组织章程大纲和细则规定,我们在任何情况下都不会赎回我们的公开股票,赎回的金额不会导致我们的有形资产净额 低于5,000,001美元。此外,我们提议的初始业务合并可能会对(I)现金施加最低现金要求

|

33

目录表

| 支付给目标或其所有者的对价,(Ii)用于营运资金或其他一般公司用途的现金,或(Iii)保留现金以满足其他条件。倘若吾等须为有效提交赎回的所有A类普通股支付的现金代价总额 加上根据建议的初始业务合并条款满足现金条件所需的任何金额超过本公司可动用的现金总额 ,吾等将不会完成初始业务合并或赎回任何股份,而所有提交赎回的A类普通股将退还予持有人。然而,我们可以通过发行与股权挂钩的证券或通过与我们的初始业务合并相关的贷款、垫款或其他债务来筹集资金,包括根据远期购买协议或支持安排,我们可能会在本次发行完成后订立 ,以满足此类有形资产净值或最低现金要求。 | |

| 如果我们举行股东投票,对持有本次发行所售股份15%或以上的股东的赎回权利的限制 | 尽管有上述赎回权利,但如果我们寻求股东批准我们的初始业务合并,并且我们没有根据收购要约规则进行与我们的初始业务合并相关的赎回,我们修订和重述的 组织章程大纲和章程细则规定,公众股东以及该股东的任何附属公司或与该股东一致行动或作为“集团”行事的任何 其他人(如交易所 法案第13条所定义),在未经我们事先同意的情况下,将被限制赎回超过本次发售股份总数15%的股份 。我们认为,上述限制将阻止股东积累大量股份,并阻止这些股东随后试图利用他们的能力赎回他们的股票,以迫使我们或我们的管理层 以相对于当时市场价格的显著溢价或其他不受欢迎的条款购买他们的股票。如果没有这一规定,如果我们、我们的保荐人或我们的管理层没有以高于当时市场价格的溢价或其他不受欢迎的条款购买该持有人的股份, 持有本次发行中出售的股份总数超过15%的公众股东可能会威胁到对企业合并行使其赎回权利 。通过将我们股东的赎回能力限制在不超过本次发行所售股份的15%,我们相信我们将限制一小部分股东不合理地 试图阻止我们的 |

34

目录表

| 能够完成我们的初始业务合并,特别是与目标业务合并相关的 ,该合并的成交条件是我们拥有最低净资产或 一定数量的现金。然而,我们不会限制我们的股东投票支持或反对我们最初的业务合并 所有他们的股份(包括持有本次发行中出售股份超过15%的股东持有的所有股份)。 | |

| 在我们最初的业务合并结束时释放信托账户中的资金 | 在完成我们的初始业务合并时,信托账户中持有的资金将用于支付任何 公众股东在完成初始业务合并后行使上述赎回权应支付的金额,用于向承销商支付其递延承销佣金,支付向我们初始业务合并目标或目标所有者支付的全部或部分对价,以及支付与我们初始业务合并相关的其他费用。如果我们的初始业务合并是使用股权或债务证券支付的,或者信托账户中释放的资金并非全部用于支付与我们初始业务合并相关的对价,我们可以将关闭后信托账户释放给我们的现金余额用于一般公司用途,包括维持或扩大业务合并后业务的运营,支付完成初始业务合并所产生的债务的本金或利息,为收购其他公司或营运资金提供资金。 |

| 如果没有初始业务合并,则赎回公众股份并进行分配和清算 | 我们修改和重述的组织章程大纲和章程细则规定,我们将只有15个月的时间来完成我们的初始业务合并。但是,我们可以自行决定,但没有义务将完成业务合并的时间延长两个额外的三个月(总共最多21个月完成业务合并);条件是,我们的保荐人(或其指定人)必须在信托账户中存入 资金,相当于每三个月延期一次的发售单位0.10美元,每次延期总计额外金额2,000,000美元 (或如果全部行使承销商的超额配售选择权,则为2,300,000美元),以换取我们将在业务合并后偿还的 无利息、无担保的本票。诸如此类 |

35

目录表

贷款可转换为 认股权证,每份认股权证的价格为1.00美元,由贷款人选择。认股权证将与 私募认股权证相同。如果我们没有在该期限内完成我们的初始业务合并,我们将:(I)停止除清盘目的以外的所有业务,(Ii)在合理范围内尽快但不超过其后十个工作日,以每股价格赎回以 现金支付的公开股票,相当于当时存入信托账户的总金额,包括从信托账户中持有的、以前没有释放给我们用于纳税的 资金赚取的利息(减去用于支付解散费用的最高10万美元的 利息)除以当时已发行的公众股票的数量,赎回将完全消除公众股东作为股东的权利(包括获得进一步清算分配的权利,如果有)和(Iii)在赎回后尽快、 经我们的其余股东和董事会批准,清算和解散, 在每一种情况下,根据开曼群岛法律,我们有义务为债权人的债权作出规定,在符合适用法律其他要求的所有情况下。我们的认股权证不会有赎回权或清算 分派, 如果我们未能在分配的时间内完成最初的 业务合并,这些合并将一文不值。

我们的保荐人、高级管理人员和董事已与我们签订了一份书面协议,根据协议,如果我们未能在本次发行结束后15个月内(或如果我们根据本招股说明书中描述的条款延长完成初始业务合并的时间,则最多可在21个月内完成),保荐人、高级管理人员和董事将放弃从信托账户中清算其持有的任何方正股票的分配的权利。

然而,如果我们的初始股东或管理团队 在此次发行中或之后收购了公开发行的股票,如果我们未能在分配的时间内完成我们的初始业务合并,他们将有权从信托账户中清算与该等公开发行股票有关的分配。

承销商已同意,如果我们没有在本次发行结束后15个月内完成我们的初始业务组合 ,承销商将放弃他们在信托账户中持有的递延承销佣金的权利 ,如果我们根据本招股说明书中描述的条款延长完成初始业务组合的时间,则最多可在21个月内完成),在这种情况下,

|

36

目录表

| 金额将包括在信托账户中的资金 中,可用于赎回我们的公开股票。 | |

| 与我们修订和重述的组织章程大纲和章程细则的拟议修正案有关的赎回权 | 我们的赞助商、高级管理人员和董事已同意,根据一项信函协议,他们不会对我们的 修订和重述的组织章程大纲和章程细则提出任何修订(A),以修改我们允许赎回与我们的初始业务合并相关的义务的实质或时间 如果我们没有在本次发行结束后15个月内完成我们的初始业务组合 (如果我们根据本招股说明书中描述的条款延长完成我们的初始业务合并的时间,则最多在21个月内赎回100%的公开股票)或(B)对于涉及股东权利或首次合并前活动的任何其他重大规定,除非我们向我们的公众股东 提供机会,在批准任何此类修订后以每股价格赎回他们的A类普通股,该价格以现金支付,相当于当时存放在信托账户中的总金额,包括从信托 账户中持有的资金赚取的利息,以及以前未发放给我们用于纳税的利息,除以当时已发行的公开股票的数量,受 限制和上述“赎回限制”项下所述条件的限制。例如,我们的董事会 如果确定需要额外的时间来完成我们的初始业务合并,可能会提出这样的修订。在此情况下,吾等将根据交易所法案第14A条进行委托书征集及分发委托书材料,寻求股东批准该建议,并在股东批准该项修订后,向公众股东提供上文所述的赎回权利。 |

| 向内部人士支付的薪酬有限 | 对于我们向我们的赞助商、高级管理人员或董事或我们的赞助商的任何关联公司或高级管理人员支付的任何贷款或其他补偿 之前,或与为实现以下目的而提供的任何服务相关的款项,将不收取发起人费用、报销、咨询费、款项。完成我们的 初始业务组合(无论交易类型如何)。但是,以下 将支付给我们的赞助商、高级管理人员或董事,或我们或他们的附属公司,如果在我们最初的业务合并之前进行了 ,则将从信托账户以外的资金支付:

|

37

目录表

·偿还我们的赞助商向我们提供的总计高达500,000美元的贷款,以支付与产品相关的费用和组织费用 ;

·向我们的赞助商或其附属公司支付 每月最多10,000美元,用于支付给我们赞助商的顾问的办公空间、水电费、工资或其他现金补偿,向我们提供的秘书和行政支持服务,以及我们赞助商的其他费用和义务 ;

·报销 与确定、调查、谈判和完成初始业务合并有关的任何自付费用; 和

·偿还我们的赞助商或我们赞助商的附属公司或我们的某些高级管理人员和董事可能发放的贷款,以资助与预期的初始业务合并相关的交易成本 。最多2,000,000美元的此类贷款可根据贷款人的选择,按每份认股权证1.00美元的价格转换为业务合并后实体的私募认股权证。此类认股权证 将与私募认股权证相同。除上述规定外,此类贷款的条款(如有)尚未确定 ,也不存在与此类贷款有关的书面协议。

| |

| 审计委员会 | 我们将建立并维持一个审计委员会,该委员会将完全由独立董事 组成。在其职责中,审计委员会将按季度审查向我们的保荐人、高级管理人员或董事、或我们或其附属公司支付的所有款项,并监督与此次发行相关的其他条款的遵守情况。如果发现任何不符合规定的情况,审计委员会将负责迅速采取所有必要的 措施,以纠正此类不符合规定或以其他方式促使其遵守本要约条款。更多信息, 见“管理-董事会委员会-审计委员会”一节。 |

38

目录表

风险

我们是一家空白支票公司,没有进行任何操作,到目前为止也没有产生任何收入。在我们完成初始业务合并之前,我们不会有任何运营, 也不会产生任何运营收入。在决定是否投资我们的证券时,您不仅应该考虑我们管理团队的背景 ,还应该考虑我们作为一家空白支票公司面临的特殊风险。本次发行不符合根据《证券法》颁布的规则419。因此,您将无权享受规则419空白支票产品中通常提供给投资者的保护 。有关规则419空白支票产品与此产品有何不同的其他信息, 请参阅“建议的业务-此产品与受规则419约束的空白支票公司的产品比较”。您 应仔细考虑标题为“风险因素”一节中列出的这些风险和其他风险。

39

目录表

Summary Financial Data

下表汇总了我们业务的相关财务数据,应与本招股说明书中包含的财务报表一起阅读。到目前为止,我们没有进行任何重要的 操作,因此仅提供资产负债表数据。

| 2021年12月31日 | ||||||||

| 实际 | 已调整(1) | |||||||

| 资产负债表数据: | ||||||||

| 营运资金(不足)(2) | (663,597 | ) | 2,285,132 | |||||

| 总资产(3) | 639,169 | 208,285,132 | ||||||

| 总负债(4) | 664,037 | 21,963,000 | ||||||

| 与我们最初的业务合并相关的可赎回的A类普通股价值 (每股10.30美元)(5) | — | 206,000,000 | ||||||

| 股东亏损(6) | (24,868 | ) | (19,677,868 | ) | ||||

| (1) | 假设全部没收750,000股B类普通股 ,这些普通股将被没收,具体取决于承销商行使超额配售选择权的程度。 |

| (2) | “调整后”的计算包括信托账户外持有的2,310,000美元现金,外加24,868美元的实际股东赤字。 |

| (3) | “调整后”的计算相当于本次发行和私募认股权证的收益中信托持有的现金206,000,000美元 ,加上信托账户外持有的2,310,000美元现金,加上24,868美元的实际股东亏损。 |

| (4) | “经调整”的计算包括7,000,000美元的递延承销佣金和14,963,000美元的衍生权证负债。 |

| (5) | “调整后”的计算方法等于在公开发行中购买的20,000,000股A类普通股,乘以每股10.30美元的赎回价值。根据ASC 480,股票被归类为临时股权, 区分负债和股权。 |

| (6) | “调整后”的计算等于“调整后”总资产减去“调整后”总负债,再减去与我们最初的业务合并相关的A类普通股的价值(大约每股10.30美元)。 |

如果在完成初始业务合并的 期限内没有完成业务合并,则存入信托帐户的收益将用于赎回我们的公开股票,包括从信托帐户中持有的资金赚取的利息,以及与信托帐户管理相关的费用(减少不超过100,000美元的利息,用于支付解散费用)。我们的保荐人、董事和我们管理团队的每一名成员已与我们签订了一项书面协议,根据该协议,他们同意,如果我们不在分配的时间内完成我们的初始业务合并,他们将放弃从信托账户中清算与他们持有的任何方正股票有关的分配的权利。

40

目录表

警示 有关前瞻性陈述和风险因素摘要的说明

根据联邦证券法,本招股说明书中包含的某些陈述可能构成“前瞻性陈述”。我们的前瞻性陈述包括, 但不限于有关我们或我们的管理团队对未来的期望、希望、信念、意图或战略的陈述 。此外,任何提及未来事件或情况的预测、预测或其他描述,包括任何基本假设的陈述,均为前瞻性陈述。“预期”、“相信”、“ ”、“可能”、“估计”、“预期”、“打算”、“可能”、“可能”、“ ”、“计划”、“可能”、“潜在”、“预测”、“项目”、“应该”、“ ”等类似表述可能会识别前瞻性表述,但没有这些词语并不意味着 表述不具有前瞻性。本招股说明书中的前瞻性陈述可能包括,例如,关于:

| · | 我们是一家没有经营历史和收入的公司; |

| · | 我们的管理团队、Patria、我们的赞助商或他们各自的附属公司过去的业绩 可能不代表我们未来的投资业绩; |

| · | 我们有能力选择合适的一项或多项目标业务; |

| · | 我们完成初始业务合并的能力 ; |

| · | 我们获得或维护我们的证券在纳斯达克上上市的能力 ; |

| · | 我们对预期目标企业业绩的期望 ; |

| · | 在我们最初的业务合并后,我们在留住或招聘我们的高级管理人员、关键员工或董事方面的成功 ,或需要进行的变动 ; |

| · | 我们最初的 股东控制着我们董事会的选举并选举我们所有的董事; |

| · | 我们的管理人员和董事将他们的时间分配给其他业务,并可能与我们的业务或在批准我们的初始业务合并时发生利益冲突 ; |

| · | 我们潜在的 获得额外融资的能力,以完成我们最初的业务合并; |

| · | 与Patria和我们的保荐人、高级管理人员、董事、证券持有人、客户及其各自的关联公司有关的可能与我们的利益冲突的实际和潜在的利益冲突; |

| · | 我们的潜在目标企业池 包括拉丁美洲的机会; |

| · | 由于持续的新冠肺炎疫情带来的不确定性,我们 完成初始业务合并的能力; |

| · | 我们的高级管理人员和董事 创造大量潜在业务合并机会的能力; |

| · | 我们最初的业务合并后的潜在风险,涉及我们的资产将位于何处、可能在其他地方重新注册、我们的董事和高级管理人员将居住在哪里 以及我们的董事和高级管理人员对美国证券法的熟悉程度; |

| · | 我们的公开证券的潜在流动性和交易; |

| · | 在我们最初的业务合并后,我们的初始股东可能会根据我们的交易价格和/或基于某些战略交易获得额外的A类普通股; |

41

目录表

| · | 与我们被纳入开曼群岛法律有关的潜在风险; |

| · | the lack of a market for our securities; |

| · | 使用不在信托账户中或我们可以从信托账户余额的利息收入中获得的收益。 |

| · | 拉丁美洲市场的表现 以及在拉丁美洲进行初始业务合并交易是否有合适的目标。我们在拉丁美洲寻找、调查、同意和完成初始业务合并交易时可能面临的额外负担;以及在追求在拉丁美洲有业务的目标公司时可能面临的额外风险,这些风险可能会在业务合并后对我们的运营产生负面影响; |

| · | 与在外国收购和经营企业相关的潜在风险; |

| · | 不受第三人索赔的信托账户 ; |

| · | 我们在此次发行后的财务业绩;或 |

| · | 本招股说明书中“风险因素”标题和其他部分所述的其他风险和不确定性。 |

本招股说明书中包含的前瞻性陈述基于我们目前对未来发展及其对我们的潜在影响的预期和信念。 不能保证影响我们的未来发展会是我们预期的发展。这些前瞻性陈述涉及许多风险、不确定性(其中一些是我们无法控制的)或其他假设,可能会导致实际结果或表现与这些前瞻性陈述中明示或暗示的大不相同。这些风险和不确定性包括,但不限于,在“风险因素”标题下描述的那些因素。如果这些风险或不确定性中的一个或多个成为现实,或者我们的任何假设被证明是不正确的,实际结果可能在重大方面与这些 前瞻性陈述中预测的结果大不相同。我们没有义务更新或修改任何前瞻性陈述,无论是由于新的 信息、未来事件或其他原因,除非适用的证券法可能要求这样做。

风险因素摘要

对我们证券的投资受到许多风险的影响,包括与我们的业务和行业相关的风险、与巴西相关的风险以及与此次发行和我们的证券相关的风险。以下列表总结了部分(但不是全部)这些风险。有关这些风险和其他风险的更详细描述,请阅读标题为 “风险因素”部分中的信息。

与我们寻找、完成或无法完成业务合并相关的风险和业务后合并风险

| · | 我们的公众 股东可能没有机会对我们提出的初始业务合并进行投票 ,即使我们进行投票,我们创始人股票的持有者也将参与 这样的投票,这意味着我们可能会完成最初的业务合并,尽管我们的大多数公众股东 不支持这样的合并。 |

| · | 您实施有关潜在业务合并的投资决策的唯一机会 可能仅限于行使您从我们手中赎回股票的权利以换取现金。 |

| · | 由于我们有限的资源和对业务合并机会的激烈竞争,我们可能更难完成最初的业务合并。如果我们无法 完成最初的业务合并,我们的公众股东可能只会收到他们在#年按比例分配的资金份额 |

42

目录表

可供 分发给公众股东的信托帐户,我们的权证到期将一文不值。

| · | 我们的公众股东能够将其股票赎回以换取现金,这可能会使我们的财务状况 对潜在的业务合并目标失去吸引力,这可能会使我们 难以与目标达成业务合并。 |

| · | 我们对业务合并的搜索,以及我们最终完成业务合并的任何合作伙伴业务,可能会受到最近的冠状病毒(新冠肺炎)大流行以及债务和股票市场状况的重大不利影响。 |

与我们的赞助商及其附属公司和我们的管理团队相关的风险

| · | 我们依赖我们的创始人和高级管理人员,他们的损失可能会对我们的运营能力产生不利影响。 |

| · | 我们成功实施初始业务合并并随后取得成功的能力 将取决于我们主要人员的努力,他们中的一些人可能会在我们的初始业务合并后加入我们。关键人员的流失可能会对我们合并后业务的运营和盈利能力产生负面影响。 |

| · | 我们的关键人员 可以与目标企业就特定的业务组合 谈判聘用或咨询协议,并且特定的业务组合可能以这些关键人员的留任或辞职为条件。这些协议可能会让他们 在我们最初的业务合并后获得补偿,因此,可能会导致他们在确定特定业务合并是否最有利时发生利益冲突 。 |

| · | 我们的管理人员和董事会将他们的时间分配给其他业务,从而导致他们在决定将多少时间投入到我们的事务中时存在利益冲突。这种利益冲突 可能会对我们完成初始业务合并的能力产生负面影响。 |

| · | 我们的高级职员、董事、证券持有人和他们各自的附属公司,包括Patria,可能有与我们的利益冲突的竞争性 金钱利益。 |

| · | 我们可能会让 与一个或多个目标企业进行业务合并,这些目标企业与可能与我们的赞助商、高级管理人员、董事、由我们的某些附属公司(包括Patria)管理的基金有关联的 实体有关系,或可能引发潜在利益冲突的现有持有人 。 |

与我们的证券有关的风险

| · | 您将不会 拥有信托帐户资金的任何权利或利益,除非在某些有限的 情况下。因此,要清算您的投资,您可能会被迫出售您的公开股票或认股权证,可能会亏本出售。 |

| · | 纳斯达克可能会将我们的证券从其交易所退市,这可能会限制投资者对我们的证券进行交易的能力 ,并使我们受到额外的交易限制。 |

| · | 在我们的 初始业务合并之前,我们公开股票的持有者将无权就董事任命进行投票。 |

在外国,特别是在拉丁美洲收购和经营企业的相关风险

| · | 如果我们与美国以外的公司进行初始业务合并,我们 将面临各种额外风险,这些风险可能会对我们产生不利影响。 |

43

目录表

| · | 如果我们最初业务合并后的管理层 不熟悉美国证券法, 他们可能需要花费时间和资源熟悉此类法律,这可能会导致各种监管问题。 |

| · | 在我们最初的业务合并 之后,我们几乎所有的资产都可能位于国外 ,我们几乎所有的收入都将来自我们在该国家的业务。因此,我们的经营业绩和前景将在很大程度上受到以下因素的影响: 我们所在国家的经济、政治和法律政策、发展和条件。 |

| · | 我们将面临投资拉丁美洲和其他新兴市场所特有的风险。 |

与拉丁美洲有关的某些因素

| · | 政府 在我们计划运营的经济体中拥有高度的影响力。这种影响以及巴西和拉丁美洲的政治和经济状况的影响 可能会 损害我们和我们A类普通股的交易价格。 |

| · | 其他国家/地区的事态发展和对风险的看法,包括其他新兴市场、美国和欧洲,可能会损害我们所在国家的经济以及我们A类普通股的交易价格。 |

| · | 巴西持续的经济不确定性和政治不稳定,包括正在进行的腐败调查的结果,可能会损害我们和我们A类普通股的价格。 |

一般风险因素

| · | 我们是一家空白的 支票公司,没有运营历史和收入,您没有依据来评估我们实现业务目标的能力。 |

| · | 我们的管理团队、我们的赞助商及其附属公司的过去业绩 ,包括他们参与的投资和交易 以及他们与之关联的业务,可能 不能表明对公司的投资的未来业绩。 |

| · | 针对我们的网络事件或攻击可能导致信息被盗、数据损坏、运营中断和/或经济损失。 |

44

目录表

风险因素

投资我们的证券涉及高度风险。在决定投资我们的部门之前,您应仔细考虑以下描述的所有风险,以及本招股说明书中包含的其他信息。如果发生下列事件之一,我们的业务、财务状况和经营业绩可能会受到重大不利影响。在这种情况下,我们证券的交易价格可能会下跌,您 可能会损失全部或部分投资。

与我们寻找、完成或无法完成业务合并相关的风险以及业务合并后的风险

我们的公众股东可能没有机会就我们提议的初始业务合并进行投票,即使我们进行投票,我们创始人股票的持有者也将参与投票 ,这意味着即使我们的大多数公众股东不支持这样的合并,我们也可能完成我们的初始业务合并。

我们可以选择不举行股东投票来批准我们的初始业务合并,除非根据适用法律或证券交易所上市要求,业务合并需要股东批准。在这种情况下,我们是否将寻求股东批准拟议的业务合并或是否允许股东在收购要约中将其股票出售给我们将由我们自行决定,并且 将基于各种因素,例如交易的时间以及交易条款是否要求我们寻求股东的批准。即使我们寻求股东批准,我们创始人股票的持有者也将参与对此类批准的投票。因此,即使我们已发行的大部分已发行普通股和已发行普通股的持有人不同意我们完成的业务合并,我们也可以完成我们的初始业务合并。有关其他信息,请参阅标题为“建议的 业务-实现我们的初始业务组合-股东可能没有能力批准我们的初始业务组合”一节。

您影响有关潜在业务合并的投资决策的唯一机会可能仅限于您行使从我们手中赎回您的股票的权利。

在您投资我们时,您将无法 评估我们最初业务合并的具体优点或风险。由于我们的董事会可以在不寻求股东批准的情况下完成业务合并,因此公众股东可能没有权利或机会 对业务合并进行投票,除非我们寻求股东投票。因此,您影响关于我们初始业务组合的投资决策的唯一机会可能仅限于在我们邮寄给公众股东的投标报价文件中规定的一段时间内( 将至少为20个工作日)行使您的赎回权,我们在该文件中描述了我们的初始业务组合。

由于我们有限的资源以及对业务合并机会的激烈竞争,我们可能更难完成我们的初始业务合并。如果我们无法在要求的时间段内完成我们的初始业务合并,我们的公众股东可能只会收到信托账户中可供分配给公众股东的按比例分配的资金 ,我们的认股权证将到期 一文不值。

我们预计会遇到来自与我们的业务目标相似的其他 实体的竞争,包括私人投资者(可能是个人或投资合伙企业)、 其他空白支票公司和其他实体(国内和国际),争夺我们打算收购的业务类型。 这些个人和实体中的许多都是久负盛名的企业,在直接或间接确定和实施对不同行业运营或提供服务的公司方面具有丰富的经验。其中许多竞争对手拥有与我们相似或更多的技术、人力和其他资源,或者比我们拥有更多的本地行业知识,与许多竞争对手相比,我们的财力将相对 有限。虽然我们相信有许多目标业务可以通过此次发行和出售私募认股权证的净收益进行 收购,但我们在收购某些规模较大的目标业务方面的竞争能力将受到我们现有财务资源的限制。这

45

目录表

固有的竞争限制使其他公司在寻求收购某些目标业务时具有优势。此外,由于我们的战略 专注于拉丁美洲的业务合并目标,而拉丁美洲的目标池较为有限,因此我们可能无法找到合适的业务合并目标。此外,我们有义务在我们最初的业务合并时,结合股东投票或通过收购要约,向公开股票持有人提供赎回其 股票以现金的权利。目标 公司将意识到,这可能会减少我们用于初始业务合并的资源。这些义务中的任何一项都可能使我们在成功谈判业务合并时处于竞争劣势。如果我们无法在要求的时间内完成我们的初始业务合并,我们的公众股东可能只会收到他们在信托账户中按比例分配给公众股东的资金份额,我们的认股权证将一文不值。

我们的公众股东能够赎回他们的股票以换取现金,这可能会使我们的财务状况对潜在的业务合并目标失去吸引力,这可能会使我们难以与目标进行业务合并。

我们可能寻求达成一项业务合并交易协议,其最低现金要求为(I)支付给目标或其所有者的现金代价,(Ii)用于营运资金或其他一般公司用途的现金,或(Iii)保留现金以满足其他条件。如果太多的公众股东 行使赎回权,我们将无法满足该关闭条件,因此将无法进行业务合并 。支付给承销商的递延承销佣金金额将不会针对与业务合并相关赎回的任何股票进行调整,并且我们无法获得该递延承销佣金金额 作为初始业务合并的对价。此外,在任何情况下,我们都不会赎回我们的公开股票,金额 不会导致我们的有形资产净值在支付递延承销佣金后低于5,000,001美元,或者与我们的初始业务合并相关的协议中可能包含的任何更大的有形资产净值或现金要求。因此,如果接受所有正确提交的赎回请求将导致我们在支付递延承销佣金后的有形净资产 在完成我们的初始业务组合时低于5,000,001美元 或低于满足上述成交条件所需的更大金额,我们将不会继续赎回我们的公开股票和相关业务组合 ,我们可能会转而寻找替代业务组合。潜在目标将意识到这些风险,因此, 可能不愿与我们进行业务合并交易。如果我们 能够完成初始业务合并,非赎回股东所持股份的每股价值将反映我们 支付递延承销佣金的义务。

我们的公众股东对我们的大量股份行使赎回权的能力可能无法使我们完成最理想的业务组合或 优化我们的资本结构。

在我们就我们的 初始业务合并达成协议时,我们不知道有多少股东可以行使他们的赎回权,因此需要 根据我们对将提交赎回的股票数量的预期来安排交易。如果我们最初的 业务合并协议要求我们使用信托帐户中的一部分现金来支付购买价格,或者要求我们 在成交时拥有最低金额的现金,我们将需要在信托帐户中保留一部分现金来满足这些要求, 或安排第三方融资。此外,如果提交赎回的股票数量比我们最初预期的更多, 我们可能需要重组交易,以便在信托帐户中保留更大比例的现金或安排第三方融资。 筹集额外的第三方融资可能涉及稀释股权发行或产生高于理想水平的债务 。此外,当B类普通股的反摊薄条款导致在我们初始业务合并时B类普通股转换时,A类普通股以大于一对一的基础发行 时,这种摊薄将增加。此外,应支付给承销商的递延承销佣金金额将不会因与初始业务合并相关而赎回的任何股票而进行调整。我们将向适当行使赎回权的股东分配的每股金额不会因递延承销佣金而减少,在此类 赎回后,以信托形式持有的金额将继续反映我们支付全部递延承销佣金的义务。上面的

46

目录表

考虑因素 可能会限制我们完成最理想的业务组合或优化资本结构的能力。

我们的公众股东能够对我们的大量股票行使赎回权,这可能会增加我们最初的业务合并 失败的可能性,并且您必须等待清算才能赎回您的股票。

如果我们的初始业务合并协议 要求我们使用信托帐户中的一部分现金来支付购买价格,或者要求我们在成交时拥有最低金额的现金 ,则我们初始业务合并失败的可能性会增加。如果我们最初的业务组合 不成功,在我们清算信托帐户之前,您将不会收到按比例分配的信托帐户部分。如果您需要即时的流动资金,您可以尝试在公开市场上出售您的股票;但是,此时我们的股票交易价格可能会低于信托账户中按比例计算的每股金额。在任何一种情况下,您的投资都可能遭受重大损失 或失去与您行使赎回权相关的预期资金收益,直到我们清算或您能够在公开市场出售您的股票 。

由于我们的信托账户预计在我们的初始业务合并时,每股A类普通股约为10.30美元(如果发起人将公司完成业务合并的时间分别延长至18个月或21个月,则为每股10.40美元或10.50美元),因此公众股东可能会更有动力在我们初始业务合并时赎回其公开发行的股票。

我们的信托账户最初将包含每股A类普通股10.30 美元(如果发起人将公司完成业务合并的时间分别延长至18个月或21个月,则为每股10.40美元或10.50美元)。这与其他一些类似结构的空白支票公司不同,对于这些公司,信托账户将仅包含每股10.30美元的普通股。由于公众股东在赎回公众股份时的额外应收资金 ,我们的公众股东可能会更有动力赎回他们的公众股份。

要求我们在规定的时间范围内完成我们的初始业务合并可能会使潜在目标企业在谈判业务合并时对我们具有影响力,并可能限制我们对潜在业务合并目标进行尽职调查的时间,特别是在我们接近解散截止日期的时候,这可能会削弱我们以 将为股东带来价值的条款完成初始业务合并的能力。

与其他一些类似的空白支票公司不同,我们将只有15个月的时间(或者,如果我们根据本招股说明书中描述的条款延长完成初始业务组合的时间,则最多在21个月内)来完成初始业务组合。因此,此类目标业务 可能在谈判业务组合时获得对我们的影响力,因为我们知道,如果我们没有完成与该特定目标业务的初始业务组合 ,我们可能无法完成与任何目标业务的初始业务组合。随着我们越来越接近上述时间范围,这种风险 将会增加。此外,我们可能有有限的时间进行尽职调查,并可能 以我们在进行更全面调查时会拒绝的条款进入我们的初始业务合并。

我们的保荐人有权延长 我们必须完成初始业务组合的期限,从本次发行结束之日起15个月延长至最多21个月,而不向我们的股东提供相应的赎回权利。

我们将在本次发售结束后的15个月内完成我们最初的业务组合。但是,如果我们预计我们可能无法在15个月内完成我们的初始业务合并,如果我们的赞助商提出要求,我们可以通过董事会决议将完成初始业务合并的时间延长两个额外的三个月(总计最多

47

目录表

21个月 完成业务合并),前提是我们的保荐人(或其指定人)必须为每三个月的延期向信托账户存入相当于本次发售中每单位0.10美元的资金,每次延期总计额外金额2,000,000美元(或如果承销商的超额配售选择权全部行使,则为2,300,000美元 ),以换取一张无利息的无担保本票, 无担保本票将在我们的业务合并后由我们偿还。此类贷款可根据贷款人的选择,以每份认股权证1.00美元的价格转换为认股权证。认股权证将与私募认股权证相同。如果我们没有完成业务合并,我们将仅用信托账户以外的资产偿还此类贷款(如果有的话)。我们的公众股东将没有机会就我们延长完成初始业务合并或赎回股份的时间进行投票 。这一特征不同于大多数其他特殊目的收购公司,在这些公司中,完成窗口的任何延长都需要特殊目的收购公司股东的投票,并且与该投票相关的是,该特殊目的收购公司的股东将有权赎回其公开发行的股票。

我们对业务合并的搜索以及我们最终完成业务合并的任何合作伙伴业务可能会受到持续的冠状病毒 (新冠肺炎)大流行以及债务和股票市场状况的实质性不利影响。

新冠肺炎大流行已经导致,而且其他传染病的大规模爆发可能导致广泛的健康危机,对全球经济和金融市场造成不利影响 ,我们与其达成业务合并的任何潜在目标企业的业务都可能受到实质性的不利影响。

此外,如果对新冠肺炎的担忧继续限制旅行,限制与潜在投资者会面的能力,或者合作伙伴业务的人员、供应商和服务提供商无法及时进行谈判并完成交易,我们可能无法完成业务合并 。新冠肺炎对我们寻找业务合并的影响程度将取决于未来的发展,这些发展 高度不确定,也无法预测,包括可能出现的关于新冠肺炎严重程度的新信息,以及 遏制新冠肺炎或处理其影响的行动等。如果新冠肺炎或其他全球关注的问题造成的中断持续很长一段时间,我们完成业务合并的能力,或与我们最终完成业务合并的合作伙伴业务的运营可能会受到重大不利影响。此外,我们完成交易的能力 可能取决于筹集股权和债务融资的能力,而股权和债务融资可能会受到新冠肺炎和其他事件的影响,包括由于市场波动性增加、市场流动性下降以及第三方融资无法以我们可以接受的条款获得或根本无法获得。

最后,新冠肺炎的爆发还可能 加剧本“风险因素”一节中描述的许多其他风险,例如与我们的证券和跨境交易市场相关的风险。

我们可能无法在本次招股结束后15个月内完成我们的初始业务组合(如果我们将时间延长至根据本招股说明书中描述的条款完成我们的初始业务组合,则最长可在21个月内完成),在这种情况下,我们将停止 除清盘目的外的所有业务,我们将赎回我们的公开募股并进行清算。

我们可能无法在本次发行结束后15个月内找到合适的目标业务并完成我们的初始业务合并(如果我们根据本招股说明书中描述的条款延长完成初始业务合并的时间,则最多在21个月内完成)。 我们完成初始业务合并的能力可能会受到一般市场状况、资本和债务市场的波动以及此处描述的其他风险的负面影响。例如,新冠肺炎疫情在美国和全球持续增长 ,虽然疫情对我们的影响程度将取决于未来的事态发展,但它可能会限制我们完成初始业务组合的能力,包括市场波动性增加、市场流动性下降以及无法以我们可以接受的条款或根本无法获得第三方融资 。此外,新冠肺炎疫情可能会对我们可能寻求收购的企业产生负面影响。如果我们尚未在该时间段内完成我们的初始业务合并,我们将:(I)停止所有业务,但清盘时除外;(Ii)在合理范围内尽快但不超过十个工作日,以每股价格赎回公开 股票,以现金支付,相当于当时存入信托账户的总金额,包括从信托账户中持有的资金赚取的利息 ,以支付我们的税款(减去不超过100,000美元的利息,以支付解散费用),除以当时已发行的公众股票数量,哪种赎回将完全消灭公众股东

48

目录表

作为股东的权利(包括获得进一步清盘分派的权利,如有)及(Iii)在赎回该等股份后,经本公司其余股东及本公司董事会批准,在合理可能范围内尽快清盘及解散。 在每种情况下,我们均须遵守开曼群岛法律规定债权人提出债权的义务,并在所有情况下遵守适用法律的 其他要求。

如果我们无法在规定的时间范围内完成最初的业务组合,我们的公众股东可能会被迫等待超过该时间框架,才能从我们的信托账户赎回 。

如果我们无法在本次发行结束后15个月内完成我们的初始业务组合(或如果我们延长时间以根据本招股说明书中所述的条款完成我们的初始业务组合,则最多可在21个月内完成),那么存入信托账户的资金,包括信托账户中的资金赚取的利息,以及之前没有发放给我们用于纳税的利息 (减去支付解散费用的利息,最高可达100,000美元),将用于赎回我们的公开募股,如本文中进一步描述的 。在任何自动清盘前,任何公众股东从信托账户赎回将通过我们修订和重述的组织章程大纲和章程细则的功能自动生效。如果作为任何清算过程的一部分,我们被要求清盘或清算信托账户,并按比例将其中的金额按比例分配给我们的公众股东,则此类清盘、清算和分配必须遵守公司法的适用条款。在这种情况下,投资者可能被迫等待从本次发行结束起 15个月(或者,如果我们延长时间以根据本招股说明书中所述的条款完成我们的初始业务组合,则最多在21个月内),才能获得我们信托账户的赎回收益 , 他们从我们的信托账户收到按比例返还的资金部分。我们没有义务在赎回或清算日期之前向投资者返还资金 ,除非我们在此之前完成了我们的初始业务组合,并且仅在投资者寻求赎回其A类普通股的情况下 。只有在我们赎回或任何清算后,如果我们无法完成最初的业务合并, 公众股东才有权获得分配。

如果我们寻求股东批准我们最初的业务合并,我们的初始股东和管理团队已同意投票支持这种初始业务合并, 无论我们的公众股东如何投票。

在本次发行完成后,我们的初始股东将立即拥有我们 已发行和已发行普通股的20%(假设我们的初始股东 没有购买本次发行中的任何单位)。在我们最初的业务合并之前,我们的初始股东和管理团队也可能不定期购买A类普通股 。我们修订和重述的组织章程大纲和章程细则规定,如果我们 寻求股东批准初始业务合并,则根据开曼群岛法律,如果我们收到普通 决议,该初始业务合并将获得批准,该决议要求出席公司股东大会并在公司股东大会上投票的大多数股东(包括创始人股份)投赞成票。因此,除了我们最初股东的创始人股票外,我们 需要本次发行中出售的20,000,000股公开发行股票中的7,500,001股,或37.5%,才能投票支持初始业务合并 ,才能批准我们的初始业务合并(假设所有流通股都已投票,且未行使超额配售选择权)。因此,如果我们寻求股东批准我们的初始业务合并,我们的初始股东 和管理团队同意投票支持我们的初始业务合并将增加我们获得普通 决议的可能性,这是此类初始业务合并所需的股东批准。

如果我们寻求股东批准我们最初的业务合并,我们的发起人、初始股东、董事、高级管理人员、顾问及其关联公司可以选择从公众股东手中购买股票 或公开认股权证,这可能会影响对拟议业务合并的投票,并减少我们A类普通股的公开“流通股” 。

如果我们寻求股东批准我们的初始业务合并,并且我们没有根据投标要约规则对我们的初始业务合并进行赎回 ,我们的保荐人、初始股东、董事、高级管理人员、顾问或他们的关联公司可以在我们的初始业务合并完成之前或之后的 私下协商的交易中或在公开市场上购买股票或公开认股权证, 尽管他们没有义务这样做。我们的初始股东的股份数量没有限制,

49

目录表

在遵守适用法律和纳斯达克规则的前提下,董事、董事、高级管理人员、顾问或其关联公司可以在此类交易中购买股票。 此外,在我们初始业务合并之时或之前的任何时间,在遵守适用的证券法(包括关于重大非公开信息的法律)的情况下,我们的初始股东、董事、高级管理人员、顾问或其关联公司可以与投资者和其他人进行 交易,以激励他们收购公开发行的股票,投票支持我们的初始业务合并,或者不赎回其公开发行的股票。然而,他们目前没有承诺、计划或打算从事此类交易,也没有为任何此类交易制定任何条款或条件。信托 账户中的任何资金都不会用于购买此类交易中的股票或公共认股权证。此类购买可能包括合同确认 该股东虽然仍是我们股票的记录持有人,但不再是其实益所有人,因此同意 不行使其赎回权。

如果我们的保荐人、初始股东、 董事、高级管理人员、顾问或他们的关联公司以私下协商的交易方式从已选择行使赎回权的公众股东手中购买股票,则该等出售股票的股东将被要求撤销他们之前赎回其股票的选择。任何此类股票购买的目的可能是投票支持业务合并,从而增加获得股东批准业务合并的可能性,或满足协议中的结束条件 目标要求我们在初始业务合并结束时拥有最低净值或一定数量的现金, 否则似乎无法满足此类要求。购买任何此类公共认股权证的目的可能是减少 未发行的公共认股权证数量,或就提交权证持有人批准的与我们最初的业务合并有关的任何事项投票表决此类认股权证。对我们证券的任何此类购买都可能导致完成我们最初的业务组合 否则可能无法完成。任何此类购买都将根据《交易所法案》第13节和第16节进行报告,前提是此类购买者必须遵守此类报告要求。有关我们的保荐人、董事、高级管理人员、顾问 或他们的任何关联公司将如何在任何私人交易中选择从哪些股东购买证券的说明,请参阅“建议业务-实现我们最初的业务合并-允许购买我们的证券”。

此外,如果进行此类购买,我们A类普通股或公共认股权证的 公开“流通股”和我们证券的受益持有人数量可能会减少 ,可能会使我们的证券难以在国家证券交易所获得或维持报价、上市或交易 。

如果股东未能收到与我们最初的业务合并相关的 我们提出赎回我们的公开股票的通知,或者没有遵守 提交或要约认购其股票的程序,则该等股票不得赎回。

在进行与我们最初的业务合并相关的赎回时,我们将遵守代理规则或要约规则(视情况而定)。尽管我们遵守了这些规则,但如果股东未能收到我们的代理材料或要约收购文件(视情况而定),则该股东可能不会 意识到有机会赎回其股份。此外,我们 将向公开股份持有人提供的与我们最初的业务合并相关的代理材料或投标要约文件(视情况而定)将说明为有效投标或提交公开股份以供赎回而必须遵守的各种程序 。例如,我们打算要求寻求行使赎回权的公众 股东,无论他们是记录持有者还是以“街头巷尾”的名义持有他们的股票, 根据持有人的选择,要么将他们的股票交付给我们的转让代理,要么在代理材料或收购要约文件中规定的日期之前以电子方式将他们的股票交付给我们的转让 代理。对于代理材料,此日期最多可在批准初始业务合并提案的预定投票前两个工作日。 此外,如果我们进行与股东投票相关的赎回,我们还打算要求寻求赎回其公开股份的公众股东也在预定投票前两个工作日向我们的转让代理提交书面赎回请求 ,其中包括该股票受益所有者的姓名。如果股东未能遵守委托书或要约收购材料中披露的这些或任何其他程序(以适用为准, 其股票可能不会被赎回。请参阅 本招股说明书题为“拟开展的业务-实现我们的初始业务组合-提供与行使赎回权相关的股票”的章节。

50

目录表

我们可能无法获得额外的融资 来完成我们的初始业务合并或为目标业务的运营和增长提供资金,这可能会迫使我们进行重组 或放弃特定的业务合并。

我们没有选择任何具体的业务组合 目标,但打算以企业价值大于我们通过此次发行和出售私募认股权证的净收益所能获得的业务为目标。因此,如果收购价格的现金部分超过了信托账户的可用金额(扣除满足公众股东赎回所需的金额),我们可能需要寻求额外的融资 来完成该拟议的初始业务合并。我们不能向您保证此类融资将以可接受的条款提供, 如果有的话。目前的经济环境可能会让企业难以获得收购融资。如果在需要完成初始业务合并时无法获得额外的 融资,我们将被迫重组交易 或放弃该特定业务合并并寻找替代目标业务候选。此外,我们可能需要 获得与为一般公司目的完成我们的初始业务合并相关的额外融资,包括用于维持或扩大业务合并后业务的运营,支付因完成我们的初始业务合并而产生的债务而到期的本金或利息,或为收购其他公司提供资金。如果我们无法 完成最初的业务合并,我们的公众股东可能只会收到信托 帐户中可供分配给公众股东的按比例分配的资金,我们的认股权证将一文不值。此外,即使我们这样做, 也不需要额外的融资来完成我们的初始业务合并, 我们可能需要此类融资来为目标业务的运营或增长提供资金。 如果无法获得额外融资,可能会对目标业务的持续发展或增长产生重大不利影响。我们的高级管理人员、董事、顾问或股东均不需要在我们最初的业务合并期间或之后向我们提供任何融资。

尽管我们已经确定了我们认为对评估潜在目标业务很重要的一般标准 和指导方针,但我们可能会使用不符合此类标准和指导方针的目标进入我们的初始业务组合 ,因此,我们进入初始 业务组合的目标业务的属性可能与我们的一般标准和指导方针不完全一致。

尽管我们已经确定了评估潜在目标企业的一般标准 和指导方针,包括地理区域,但我们与其进入初始业务组合的目标企业可能不会具备所有这些积极属性。如果我们完成初始业务合并的目标不符合部分或全部这些准则,则此类合并可能不如与符合我们所有一般标准和准则的业务合并 那样成功。此外,如果我们宣布的潜在业务合并目标 不符合我们的一般标准和准则,更多的股东可能会行使他们的赎回权,这可能会使我们难以满足目标业务的任何结束条件,该条件要求我们拥有最低净值或一定的 现金。此外,如果法律要求股东批准交易,或者我们出于业务或其他原因决定获得股东批准,如果目标业务不符合我们的一般标准和指导方针,我们可能更难获得股东对我们初始业务合并的批准。如果我们无法完成最初的业务合并, 我们的公众股东可能只会收到信托帐户中可供分配给公众股东的按比例分配的资金份额 ,我们的认股权证将一文不值。

我们可能会在我们管理层的专业领域之外的行业或部门寻找业务合并机会。

如果向我们介绍了业务合并候选人,并且我们确定该候选人为我们公司提供了有吸引力的业务合并机会,我们可能会考虑我们管理层专业领域之外的业务合并。尽管我们的管理层将努力评估任何特定业务合并候选者的固有风险,但我们不能向您保证我们将充分确定或评估所有重要的 风险因素。我们也不能向您保证,对我们部门的投资最终不会比直接投资(如果有机会)对此次发行的投资者更有利。如果我们选择 在我们管理层的专业领域之外进行业务合并,我们的管理层的专业知识可能无法 直接应用于其评估或运营,

51

目录表

本招股说明书中包含的有关我们管理层专业知识领域的信息与对我们选择收购的业务的理解 无关。因此,我们的管理层可能无法确定或充分评估所有相关的风险因素。因此,在我们最初的业务合并之后,任何选择保留股东身份的股东都可能遭受其股票价值的缩水。这些股东不太可能对这样的价值缩水有补救措施。

研究未完成的业务组合可能会浪费资源 ,这可能会对后续定位和收购或合并其他业务的尝试产生重大不利影响 。如果我们无法完成最初的业务合并,我们的公众股东可能只会按比例获得信托账户中可供分配给公众股东的资金份额,我们的认股权证将到期时一文不值。

我们预计,对每一项特定目标业务的调查以及相关协议、披露文件和其他文书的谈判、起草和执行 将需要会计师、律师、顾问和其他人员大量的管理时间和注意力以及大量成本。如果我们 决定不完成特定的初始业务合并,则在此之前为提议的交易产生的成本可能无法收回 。此外,如果我们就特定目标业务达成协议,我们可能会因为各种原因(包括超出我们控制范围的原因)而无法完成最初的 业务合并。任何此类事件都将导致我们损失发生的 相关成本,这可能会对后续寻找和收购另一家企业或与另一家企业合并的尝试产生重大不利影响。 如果我们无法完成最初的业务合并,我们的公众股东可能只会收到信托账户中可供分配给公众股东的按比例分配的 资金,我们的认股权证将一文不值。

我们评估潜在目标企业的 管理层的能力可能有限,因此可能会影响我们与目标企业的初始业务合并,该目标企业的管理层可能不具备管理上市公司的技能、资格或能力。

在评估实现我们与预期目标企业的初始业务合并的可取性时,我们评估目标企业管理层的能力可能会因缺乏时间、资源或信息而受到限制。因此,我们对目标企业管理层能力的评估可能被证明是不正确的,这样的管理层可能缺乏我们怀疑的技能、资格或能力。如果目标企业的管理层不具备管理上市公司所需的技能、资格或能力,合并后企业的运营和盈利能力可能会受到负面影响。因此,任何选择在业务合并后继续作为股东的股东都可能遭受其股票价值的缩水。此类股东不太可能对此类减值获得补救 ,除非他们能够成功地声称减值是由于我们的高级管理人员或董事违反了对他们的注意义务或其他受托责任,或者如果他们能够根据证券法成功地提出私人索赔 与企业合并相关的委托书征集或要约材料(如果适用)包含可起诉的材料 错误陈述或重大遗漏。

我们可能会通过 处于早期阶段的公司、财务不稳定的企业或缺乏既定收入或收益记录的实体寻求收购机会。

如果我们完成初始业务 与处于早期阶段的公司、财务不稳定的企业或缺乏既定销售或收益记录的实体合并, 我们可能会受到合并业务运营中固有的许多风险的影响。这些风险包括投资 一家没有经过验证的商业模式且历史财务数据有限、收入或收益不稳定、竞争激烈 以及难以获得和留住关键人员的企业。尽管我们的高级管理人员和董事将努力评估特定目标业务的固有风险,但我们可能无法正确确定或评估所有重大风险因素,并且我们可能没有足够的时间完成尽职调查。此外,其中一些风险可能超出我们的控制范围,使我们无法 控制或降低这些风险对目标业务造成负面影响的可能性。

此外,在执行我们的业务合并战略时,我们可能会寻求实现与一家私人持股公司的初始业务合并。关于私营公司的公开信息通常很少,

52

目录表

我们可能需要 根据有限的信息来决定是否寻求潜在的初始业务合并,这可能会导致与一家公司的业务合并,而该公司的利润并不像我们在签署收购此类私人公司的协议时所认为的那样有利可图(如果根本没有),或者未能达到我们的估值可能所基于的预测。

收购的高级管理人员和董事 候选人可以在完成我们的初始业务合并后辞职。企业合并目标关键人员的流失 可能会对我们合并后业务的运营和盈利能力产生负面影响。

目前尚不能确定收购候选人的关键人员在完成我们的初始业务合并后的角色。尽管我们预计收购候选人的管理团队中的某些成员在我们的 初始业务合并后仍将与收购候选人保持关联,但收购候选人的管理层成员可能不希望留任。

由于我们的保荐人、高级管理人员和董事将在我们的初始业务合并未完成时 失去对我们的全部投资(除了他们 可能在此次发行期间或之后收购的公开股票),因此在确定特定业务合并目标是否适合我们的初始业务合并时可能会出现利益冲突。

2021年3月,我们的一名高管支付了25000美元 或每股约0.004美元,以支付我们的某些发行成本,以换取总计7187,500股方正股票,这些股票暂时发行给该高管,直到2021年4月将这些股票转让给我们的保荐人。2022年2月,我们的赞助商无偿没收了1,437,500股方正股票,剩下5,750,000股方正股票。方正股票的收购价是通过代表公司支付的费用除以方正股票发行数量来确定的。方正股份的流通股数量是根据以下预期确定的:如果承销商全面行使超额配售选择权,本次发行的总规模最多为23,000,000股,因此该等方正股份将占本次发行后已发行股份的20% 。根据承销商行使超额配售的程度,方正股份最高可免费交出75万股。如果我们不完成初始业务合并,方正股份将一文不值。此外,保荐人已承诺购买合共13,000,000份私募认股权证 (或14,500,000份私募认股权证,如果承销商的超额配售选择权已全部行使),总价为13,000,000美元(或14,500,000美元,如果承销商的超额配售选择权已全部行使),或每份认股权证1,00美元。如果我们不完成最初的业务合并, 私募认股权证也将一文不值。高管和董事的个人和财务利益可能会影响他们确定和选择目标企业合并的动机, 完成初始业务合并并影响初始业务合并后的业务运营。随着本次发行结束的15个月周年纪念日(或18个月周年纪念日或21个月周年纪念日,视具体情况而定)的临近,此风险可能会变得更加严重。 这是我们完成初始业务合并的最后期限。

由于我们必须向股东提供 目标业务财务报表,因此我们可能无法完成与 一些潜在目标业务的初始业务合并。

联邦代理规则要求与初始业务合并投票有关的代理 声明包括历史和形式财务报表披露。 我们将在收购要约文件中包括相同的财务报表披露,无论收购要约规则是否需要 。根据具体情况,这些财务报表可能需要按照美国公认的会计原则(“GAAP”)或国际会计准则委员会(“IFRS”)发布的国际财务报告准则 编制或调整,而历史财务报表可能需要按照PCAOB的准则进行审计。这些财务报表要求可能会限制我们可能收购的潜在目标业务池,因为某些目标可能无法及时提供此类财务报表,使我们无法根据联邦委托书规则披露此类报表,并在规定的时间范围内完成我们的初始业务合并。

53

目录表

如果此次发行的净收益和 不在信托账户中持有的私募认股权证的出售不足以让我们在发售结束后至少在接下来的15个月内运营(或者,如果我们延长时间以根据本招股说明书中所述的条款完成我们的初始业务组合,则最多可在21个月内运营),这可能会限制我们搜索目标企业和完成初始业务组合的可用资金 ,我们将依赖于我们的赞助商及其 附属公司,包括Patria,或者我们的管理团队为我们的搜索提供资金,并完成我们最初的业务组合。

在此次发行和出售私募认股权证的净收益中,我们最初在信托账户之外将只有2,310,000美元可用于满足我们的营运资本需求。 我们相信,本次发行完成后,信托账户以外的资金将足以使我们至少在交易完成后的21个月内继续运营;然而,我们不能向您保证我们的估计是准确的,在这种情况下,我们的保荐人、其附属公司(包括Patria)和我们的管理团队成员没有义务向我们预付 资金。在我们可用的资金中,我们可以使用一部分可用资金向顾问支付费用 以帮助我们寻找目标业务。我们还可以使用一部分资金作为对特定拟议的 业务合并的首付款或资助“无店铺”条款(意向书或合并协议中旨在防止目标企业以更有利于此类目标企业的条款与其他公司或投资者进行交易的意向书或合并协议中的条款),尽管我们目前无意这样做。如果我们签订了意向书或合并协议 ,我们支付了从目标业务获得独家经营权的权利,但随后被要求没收此类资金(无论是否由于我们的违规行为),我们可能没有足够的资金继续寻找目标业务,或与 就目标业务进行尽职调查。

如果我们的发售费用超过我们估计的69万美元,我们可以用不在信托账户中的资金为超出的部分提供资金。在这种情况下,我们 打算在信托账户之外持有的资金数量将相应减少。信托账户中持有的金额不会因此类增加或减少而受到影响。相反,如果发行费用低于我们估计的690,000美元,我们打算在信托账户之外持有的资金金额将相应增加。如果我们被要求 寻求额外资本,我们将需要从我们的赞助商、其附属公司(包括Patria、我们的管理团队或 其他第三方)借入资金以运营或可能被迫清算。在这种情况下,我们的赞助商、他们的附属公司,包括Patria、我们管理团队的成员或他们的任何附属公司都没有义务向我们预付资金。任何此类预付款将仅从信托账户以外的资金或在我们完成初始业务合并后发放给我们的资金中偿还。 此类贷款中最多2,000,000美元可转换为业务合并后实体的私募认股权证,价格 每份认股权证1.00美元,由贷款人选择。这类认股权证将与私募认股权证相同。在完成我们最初的业务合并 之前,我们预计不会从赞助商或赞助商的关联公司以外的其他方寻求贷款 ,因为我们不相信第三方会愿意借出此类资金,并放弃寻求访问我们信托账户中资金的任何和所有权利 。如果我们因资金不足而无法完成初始业务合并 , 我们将被迫停止运营并清算信托账户。因此,我们的公众股东在赎回我们的公众股票时,估计每单位只能获得10.30美元,甚至更少,我们的认股权证将到期时一文不值。

在我们完成最初的业务合并后,我们可能需要进行冲销或冲销、重组和减值或其他费用,这些费用可能会对我们的财务状况、经营业绩和证券价格产生重大负面影响,从而导致您的部分或全部投资损失。

即使我们对与我们合并的目标 业务进行尽职调查,我们也不能向您保证,此调查将确定特定目标业务中可能存在的所有重大问题,是否有可能通过常规的尽职调查发现所有重大问题,或者 目标业务以外和我们无法控制的因素不会在以后出现。由于这些因素,我们可能被迫在以后减记或注销资产、重组我们的业务,或者产生可能导致我们报告亏损的减值或其他费用。即使我们的尽职调查成功识别了某些风险,也可能会出现意想不到的风险,并且以前已知的风险可能会以与我们的初步风险分析不一致的方式出现。尽管这些费用可能是非现金项目 并且不会对我们的流动性产生立竿见影的影响,但我们报告此类费用的事实可能会导致市场对我们或我们的证券的负面看法 。此外,这种性质的费用可能会导致我们违反净值或我们可能因此而受到约束的其他契约。

54

目录表

假设 目标企业先前持有的债务,或通过我们获得债务融资来为初始业务组合提供部分资金 或之后。因此,任何股东或权证持有人在业务合并后选择保留股东或权证持有人 可能遭受其证券价值的缩水。此类股东或认股权证持有人不太可能对此类减值获得补救 ,除非他们能够成功地声称减值是由于我们的高级管理人员或董事违反了对他们的注意义务或其他受托责任,或者如果他们能够根据证券法成功地提出私人索赔,即与企业合并相关的委托书征集或投标要约材料(如果适用)包含可起诉的材料 错误陈述或重大遗漏。

如果第三方对我们提出索赔,信托账户中持有的 资金可能会减少,股东每单位收到的每股赎回金额可能低于10.30 美元。

我们将资金放入信托帐户可能 无法保护这些资金免受第三方对我们的索赔。尽管我们将寻求让与我们有业务往来的所有供应商、服务提供商、潜在的目标企业和其他实体与我们签订协议,放弃对信托账户中为公众股东的利益而持有的任何资金的任何权利、所有权、利益或索赔,但这些当事人不得执行此类 协议,或者即使他们签署了此类协议,他们也不能被阻止向信托账户提出索赔,包括但不限于欺诈性诱因、违反受托责任或其他类似索赔,以及质疑豁免的可执行性的索赔。在每一种情况下,为了在对我们的资产,包括信托账户中持有的资金 的索赔方面获得优势。如果任何第三方拒绝执行放弃对信托账户中所持资金的此类索赔的协议, 我们的管理层将考虑我们是否有合理的竞争替代方案,并仅在管理层认为在 情况下此类第三方的参与将符合公司的最佳利益的情况下,才会与该第三方签订协议。BDO USA、LLP、我们的独立注册会计师事务所以及本次发行的承销商不会执行与我们达成的协议,放弃对信托账户中所持资金的此类索赔。

我们可能聘用拒绝执行免责声明的第三方的情况包括聘用第三方顾问,其特定专业知识或技能被管理层认为明显优于同意执行免责声明的其他顾问,或者在管理层无法找到愿意执行免责声明的服务提供商的情况下。此外,不能保证此类实体 将同意放弃它们未来可能因与我们进行的任何谈判、合同或协议而产生的任何索赔,并且不会以任何理由向信托账户寻求追索。在赎回我们的公开股份时,如果我们没有在规定的时间内完成我们的初始业务组合,或者在行使与我们的初始业务组合相关的赎回权时,我们将被要求支付债权人在赎回后10年内可能向 我们提出的未被放弃的债权。因此,由于这些债权人的债权,公众股东收到的每股赎回金额可能少于信托账户最初持有的每单位10.30美元。根据作为本招股说明书一部分的登记说明书证物的书面协议,我们的保荐人同意,如果第三方(BDO USA,LLP,我们的独立注册会计师事务所除外)对我们提供的服务或销售给我们的产品或与我们签订了意向书、保密或其他类似协议或商业合并协议的预期目标企业提出任何索赔,保荐人将 对我们负责。, 将信托账户中的资金减少到(1)每单位10.30美元和(2)信托账户截至清算之日的每单位实际金额,如果由于信托资产价值减少,减去应缴税款,每单位低于10.30美元,但条件是: 此类责任不适用于第三方或潜在目标企业对信托账户中所持资金的任何和所有权利的放弃 (无论该放弃是否可强制执行),也不适用于根据我们对本次发行的承销商的赔偿 针对某些债务(包括证券法项下的债务)提出的任何索赔。然而,我们没有要求保荐人为此类赔偿义务预留资金,我们也没有独立核实保荐人是否有足够的资金来履行其赔偿义务,我们认为保荐人的唯一资产是本公司的证券。因此, 我们不能向您保证我们的赞助商能够履行这些义务。因此,如果针对信托账户成功提出任何此类索赔,则可用于我们的初始业务合并和赎回的资金可能会减少到每个单位不到10.30美元 。在这种情况下,我们可能无法完成我们的初始业务合并,您将因赎回您的公开股票而获得每股较少的金额。对于第三方的索赔,包括但不限于供应商和潜在目标企业的索赔,我们的任何高级管理人员或董事都不会对我们进行赔偿。

55

目录表

任何 赎回您的公开股票。对于第三方的索赔,包括但不限于供应商和潜在目标企业的索赔,我们的任何高级管理人员或董事都不会对我们进行赔偿。

我们的董事可能决定不执行保荐人的赔偿义务,导致信托账户中可用于分配给公众股东的资金减少 。

如果信托账户中的资金因信托资产的价值减少而低于(I)每单位10.30美元和(Ii)信托账户中持有的每单位公开股份的实际金额(如果由于信托资产的价值减少而低于每单位10.30美元),且我们的保荐人声称无法履行其义务或他没有与特定索赔有关的赔偿义务,则在每种情况下,我们的保荐人声称它无法履行其义务或他没有赔偿义务 ,我们的独立董事将决定是否对我们的赞助商采取法律行动,以履行其赔偿义务。虽然我们目前预计我们的独立董事将代表我们对我们的赞助商采取法律行动,以履行其对我们的赔偿义务,但我们的独立董事在行使其业务 判断并履行其受托责任时,可能会在任何特定情况下选择不这样做,例如,如果独立董事认为此类法律诉讼的成本相对于可追回的金额太高,或者如果独立董事确定 不太可能出现有利的结果。如果我们的独立董事选择不执行这些赔偿义务,信托账户中可供分配给我们公众股东的资金金额 可能会减少到每单位10.30美元以下。

我们将信托账户中持有的资金 投资于的证券可能会承受负利率,这可能会降低信托资产的价值,因此 公众股东收到的每股赎回金额可能低于每单位10.30美元。

信托帐户中持有的收益将仅投资于期限不超过185天的美国政府国债,或投资于符合《投资公司法》规则2a-7规定的特定条件的货币市场基金 ,该规则仅投资于直接美国政府国债。虽然美国政府短期国债目前的收益率为正,但它们在最近几年曾短暂地产生负利率。近年来,欧洲和日本的央行将利率维持在零以下,美联储公开市场委员会并未排除未来可能在美国采取类似政策的可能性。如果我们没有完成我们最初的业务合并或对我们修订和重述的组织章程大纲和章程细则进行某些修改,我们的公众股东有权按比例获得信托账户中持有的收益份额,外加从信托账户中赚取的、以前未向我们发放的任何利息收入(减去最高100,000美元的利息,以支付解散费用 )。负利率可能会降低信托资产的价值,使公众股东收到的每股赎回金额可能低于每单位10.30美元。

如果在我们将信托账户中的资金分配给我们的公众股东后,我们提交了破产或清盘申请,或者 针对我们提出的非自愿破产或清盘申请没有被驳回,破产或破产法院可能会寻求追回这些收益,我们的董事会成员 可能被视为违反了他们对债权人的受托责任,从而使我们的董事会成员 和我们面临惩罚性赔偿要求。

如果在我们将信托账户中的资金分配给我们的公众股东后,我们提交了破产或清盘申请,或者 针对我们提交的非自愿破产或清盘申请没有被驳回,则根据适用的债务人/债权人和/或 破产法或破产法,股东收到的任何分配都可能被视为“优先转让”或“欺诈性转让”。因此, 破产或破产法院可以寻求追回我们股东收到的部分或全部金额。此外,我们的董事会 可能被视为违反了其对债权人的受托责任和/或恶意行事,从而使自己和我们 在解决债权人的索赔之前从信托账户向公众股东支付惩罚性赔偿。

如果在将信托账户中的资金分配给我们的公众股东之前,我们提交了破产或清盘申请,或者 针对我们提出的非自愿破产或清盘申请没有被驳回,则债权人在该诉讼中的债权可能优先于我们股东的债权 和

56

目录表

我们的股东因清算而收到的每股金额可能会减少。

如果在将信托账户中的资金分配给我们的公众股东之前,我们提交了破产或清盘申请,或者非自愿破产或清盘申请被提交给我们但未被驳回,则信托账户中持有的资金可能受到适用的破产法或破产法的约束, 并可能包括在我们的破产财产中,并受第三方优先于我们股东的债权的影响。 任何破产债权都会耗尽信托账户,我们的股东因清算而收到的每股金额可能会减少 。

我们的股东可能因第三方对我们提出的索赔而承担责任,但以他们在赎回其股份时收到的分派为限。

如果我们被迫进行破产清算, 股东收到的任何分配如果被证明在分配之日之后,我们无法偿还在正常业务过程中到期的债务,则可能被视为非法支付。因此, 清算人可以寻求追回我们股东收到的部分或全部金额。此外,我们的董事可能被视为 违反了他们对我们或我们的债权人的受托责任和/或可能恶意行事,从而使他们自己和我们的公司 在解决债权人的债权之前通过信托账户向公众股东支付款项。我们不能向您保证, 不会因这些原因向我们提出索赔。吾等及吾等的董事及高级职员如明知及故意授权或 准许从吾等的股份溢价账户支付任何分派,而吾等在正常业务过程中无力偿付到期的债务,即属犯罪,并可能在开曼群岛被判罚款18,293美元及监禁五年 。

我们可能要到完成最初的业务合并后才会举行年度股东大会,这可能会推迟我们的股东任命董事的机会。

根据纳斯达克公司治理 的要求,我们必须在不迟于我们在纳斯达克上市后的第一个会计年度结束的一年内召开年度股东大会。《公司法》没有要求我们召开年度或特别股东大会来任命 名董事。在我们举行年度股东大会之前,公众股东可能没有机会任命董事和 与管理层讨论公司事务。我们的董事会分为三个级别,每年只任命一个级别的董事 ,每个级别(在我们第一次股东大会之前任命的董事除外)任期三年 。此外,作为我们A类普通股的持有者,我们的公众股东在完成我们最初的业务合并之前,将无权就董事的任命 投票。此外,作为我们A类普通股的持有者,我们的公众股东在完成我们最初的业务组合之前,将无权投票决定董事的任命。

由于我们既不限于评估特定行业中的目标业务,也没有选择任何目标业务与之进行初始业务组合 ,因此您将无法确定任何特定目标业务的运营优势或风险。

尽管我们预计将投资于拉丁美洲公司,但我们确定预期的初始业务合并目标的努力不会局限于特定行业、部门或地理区域。虽然我们可能会在任何行业或部门寻求最初的业务合并机会,但我们打算利用我们的管理团队识别和收购能够从我们的管理团队建立的全球关系和运营经验中受益的一项或多项业务的能力。我们的管理团队在确定和执行全球战略投资方面拥有丰富的经验,并在医疗保健、食品和饮料、物流、农业综合企业、教育和金融服务等多个行业取得了成功。我们修改和重述的组织章程大纲和细则 禁止我们与另一家名义上有业务的空白支票公司或类似公司进行业务合并。由于我们尚未就业务合并选择或接洽任何特定目标业务,因此没有基础评估任何特定目标业务的运营、运营结果、现金流、流动性、财务状况或前景的可能优点或风险。就我们完成最初的业务合并而言,我们可能会

57

目录表

受我们与之相结合的业务运营中固有的众多风险的影响。例如,如果我们与财务不稳定的企业或缺乏既定销售或收益记录的实体合并,我们可能会受到财务不稳定或处于发展阶段的实体的业务和运营中固有风险的影响。尽管我们的高级管理人员和董事将努力评估特定目标业务的固有风险,但我们不能向您保证我们将适当地确定或评估所有重大风险因素,或者 我们将有足够的时间完成尽职调查。此外,其中一些风险可能超出我们的控制范围,使我们 无法控制或降低这些风险对目标业务造成负面影响的可能性。我们也不能向您保证 如果有这样的机会,对我们部门的投资最终将证明比对业务合并目标的直接投资更有利。因此,任何选择在业务合并后保留股东身份的股东都可能遭受其证券价值的缩水。此类股东不太可能获得此类减值的补救 ,除非他们能够成功地声称减值是由于我们的高级管理人员或董事违反了应对他们承担的注意义务或其他受托责任,或者如果他们能够根据证券法成功地提出私人索赔,即与企业合并有关的代理 招股或要约材料(如果适用)包含可起诉的重大错报 或重大遗漏。

如果我们考虑与关联实体进行初始业务合并,或者如果我们的董事会无法独立确定目标业务的公平市场价值,则此类交易将需要得到我们大多数独立和公正董事的批准。在这种情况下,我们不需要 征求第三方公司的意见以从财务角度解决业务合并对我们的公众股东是否公平的问题 因此,您可能无法从独立来源获得我们为业务支付的价格从财务角度对我们的股东是否公平的保证。

如果我们的董事会无法独立确定一项或多项目标业务的公平市场价值,或者如果我们正在考虑与 关联实体进行初步业务合并,此类交易将需要获得我们大多数独立和公正董事的批准。在这种情况下,我们不需要 征求第三方公司的意见,以从财务角度解决业务合并对我们的 公众股东是否公平的问题。如果没有获得意见,我们的股东将依靠我们的独立和公正的董事的判断,他们将根据金融界普遍接受的标准来确定公平的市场价值。所使用的这些标准将在我们的代理材料或投标报价文件中披露,如果适用,与我们最初的业务合并有关。尽管从与我们的赞助商、高管、董事、现有持有人或由我们的某些关联公司(包括Patria)管理的基金相关联的国内或国际目标企业的财务角度来看,对我们公司的公平性需要得到我们大多数独立和公正董事的批准,但潜在的利益冲突仍然可能存在 ,因此,业务合并的条款可能不会像他们不依赖Patria或不存在利益冲突那样对我们的公众股东有利。

我们可能会聘请承销商或其 关联公司之一在此次发行后向我们提供其他服务,其中可能包括担任与 初始业务合并相关的财务顾问或与相关融资交易相关的配售代理。承销商有权获得递延佣金,只有在完成初始业务合并后,这些佣金才会从信托中解除。这些 财务激励可能导致承销商在此次发行后向我们提供任何此类额外服务时存在潜在的利益冲突,例如,包括与初始业务组合的采购和完善相关的服务。

我们可能会聘请承销商或其 关联公司在此次发行后向我们提供其他服务,例如,包括识别潜在目标、提供 财务咨询服务、在非公开发行中担任配售代理或安排债务融资。我们可以向承销商或其关联公司支付公平合理的费用或其他补偿,这些费用或补偿将在公平协商时确定; 前提是不会与承销商或其关联公司达成任何协议,也不会在自本招股说明书发布之日起60天之前向承销商或其关联公司支付此类服务的费用或其他补偿,除非 此类付款不会被视为与此次发行相关的承销补偿。承销商还有权获得以完成初始业务合并为条件的 递延佣金。承销商或其 关联公司的

58

目录表

财务 利益与业务合并交易的完成有关,在向我们提供任何此类额外服务时可能会产生潜在的利益冲突,包括与采购和完成初始业务合并相关的潜在利益冲突。

与其他一些类似结构的特殊目的收购公司不同,如果我们发行某些股票以完成初始业务合并,我们的初始股东将获得额外的A类普通股。

方正股份可在完成初始业务合并的同时或紧随其后以一对一的方式转换为A类普通股, 可根据股份分拆、股份资本化、重组、资本重组等进行调整,并受本协议规定的 进一步调整。在与我们的初始业务合并相关的额外A类普通股或股权挂钩证券被发行或被视为已发行的情况下,所有方正股份转换后可发行的A类普通股数量合计将相当于此类转换后已发行的A类普通股总数的20% (在公众股东赎回A类普通股后),包括因转换或行使任何股权挂钩证券或权利而发行或视为或可发行的A类普通股总数。 公司与完成初始业务合并有关的或与完成初始业务合并相关的,不包括在初始业务合并中向任何卖方发行或将发行的任何A类普通股或可为或可转换为A类普通股的任何A类普通股或股权挂钩证券,以及在转换营运资金贷款时将向我们的保荐人、高级管理人员或董事发行的任何私募认股权证 ;只要方正股份的这种转换永远不会低于一对一的基础上发生。

我们可能会发行票据或其他债务证券, 或以其他方式产生大量债务,以完成业务合并,这可能会对我们的杠杆和财务状况产生不利影响 ,从而对我们股东对我们的投资价值产生负面影响。

尽管截至本招股说明书日期 ,我们尚未承诺发行任何票据或其他债务证券,或在此次发行后产生其他未偿债务,但我们可以选择产生大量债务来完成我们的初始业务合并。我们和我们的高级职员同意,我们不会产生任何债务,除非我们从贷款人那里获得了对信托账户中所持资金的任何权利、所有权、利息或索赔的放弃 。因此,不发行债务不会影响信托账户可供赎回的每股金额。 然而,债务的产生可能会产生各种负面影响,包括:

| · | 如果我们最初的业务合并后的营业收入不足以偿还我们的债务,我们的资产就会违约和丧失抵押品赎回权 ; |

| · | 加快我们偿还债务的义务,即使我们在到期时支付所有本金和利息 如果我们违反了某些要求保持某些财务比率或准备金而不放弃或重新谈判该公约的公约; |

| · | 如果债务担保是按要求支付的,我方立即支付所有本金和应计利息(如果有的话)。 |

| · | 如果债务担保包含限制我们在债务担保未清偿的情况下获得此类融资的能力的契约,我们无法 获得必要的额外融资; |

| · | 我们无法 支付我们的A类普通股股息; |

| · | 使用我们现金流的很大一部分来支付债务本金和利息,这将减少可用于A类普通股股息的 资金(如果已申报)、费用、资本 支出、收购和其他一般公司用途; |

| · | 限制 我们在规划和应对业务和我们所在行业的变化方面的灵活性 ; |

59

目录表

| · | 更容易受到一般经济、行业和竞争条件不利变化以及政府监管不利变化的影响。 |

| · | 限制 与负债较少的竞争对手相比,我们借入额外金额用于支出、资本支出、收购、偿债要求、战略执行和其他目的的能力受到限制 。 |

我们可能只能用此次发行的收益和私募认股权证的销售完成一项业务 组合,这将导致我们完全依赖于一项可能具有有限数量的产品或服务的单一业务。这种缺乏多元化可能会对我们的运营和盈利能力产生负面影响。

本次发行和私募认股权证的净收益将为我们提供199,000,000美元(如果全部行使承销商的超额配售选择权,则为228,850,000美元),我们可以用来完成我们的初始业务组合(计入信托账户中持有的递延承销佣金的7,000,000美元,或如果全部行使超额配售选择权,则最高为8,050,000美元 ,这是在 估计的发售费用和营运资本成本3,000,000美元之后)。我们可能会同时或在短时间内完成与单个目标业务或多个目标业务的初始业务合并。然而,由于各种因素,我们可能无法与多个目标业务实现 我们的初始业务合并,包括存在复杂的会计问题,以及我们要求我们编制并向美国证券交易委员会提交形式财务报表,展示多个目标业务的经营业绩和 财务状况,就好像它们是在合并的基础上运营的。通过仅与单一实体完成初始业务组合 我们缺乏多元化可能会使我们面临众多经济、竞争和监管发展。 此外,与其他实体可能有资源在不同行业或单一行业的不同领域完成多项业务合并不同,我们将无法实现业务多元化或从可能的风险分散或亏损抵消中获益。因此,我们成功的前景可能是:

| · | 完全依赖于单一业务、财产或资产的业绩,或 |

| · | 取决于单一或有限数量的产品、流程或服务的开发或市场接受度 。 |

缺乏多元化可能会使我们面临许多经济、竞争和监管风险,其中任何或所有风险都可能对我们最初的业务合并后可能运营的特定行业产生重大不利影响 。

我们可能会尝试同时完成具有多个预期目标的业务组合 ,这可能会阻碍我们完成初始业务组合的能力,并导致成本和风险增加,从而对我们的运营和盈利能力产生负面影响。

如果我们决定同时收购由不同卖家拥有的多个 业务,我们需要每个此类卖家同意,我们对其业务的购买是以同时完成其他业务合并为条件的 ,这可能会增加我们完成初始业务合并的难度,并推迟我们的能力。对于多个业务合并,我们还可能面临额外的风险,包括与可能的多次谈判和尽职调查(如果有多个卖方)相关的额外负担和成本,以及与随后将被收购公司的业务和服务或产品吸收到单一运营业务中相关的额外风险 。如果我们不能充分应对这些风险,可能会对我们的盈利能力和运营结果产生负面影响。

我们可能会寻求高度复杂、需要显著改进运营的业务合并机会 ,这可能会推迟或阻止我们实现预期的结果。

我们可能会寻求与高度复杂的大型公司的业务合并机会,我们认为这些公司将从运营改进中受益。虽然我们打算实施此类改进,但在一定程度上,

60

目录表

工作延迟或我们无法实现预期的改进,业务合并可能不会像我们预期的那样成功。

就我们完成初始业务 与具有复杂运营结构的大型复杂企业或实体合并而言,我们还可能受到合并业务运营中固有的许多风险的影响,这些风险可能会延迟或阻止我们实施我们的战略。尽管我们的管理团队将努力评估特定目标业务及其运营中固有的风险,但在完成业务合并之前,我们可能无法 正确确定或评估所有重大风险因素。如果我们无法实现我们想要的运营改进,或者改进的实施时间比预期的更长,我们可能无法实现我们预期的收益。此外,其中一些风险和复杂性可能超出我们的控制范围,使我们无法控制或降低这些风险和复杂性对目标业务造成负面影响的可能性。这样的组合可能不像与规模较小、复杂程度较低的组织组合那样成功。

在最初的业务合并后,我们的管理层可能无法保持对目标业务的 控制。我们不能保证,一旦失去对目标业务的控制,新管理层将拥有盈利运营该业务所需的技能、资质或能力。

我们可以安排我们最初的业务合并 ,使我们的公众股东持有股份的业务后合并公司将拥有目标业务的股权或资产少于100%,但只有在业务后合并公司拥有或 收购目标公司50%或以上的未偿还有表决权证券或以其他方式获得目标公司的控股权的情况下,我们才会完成此类业务合并。我们不会考虑任何不符合此类标准的交易 。即使业务合并后的公司拥有目标公司50%或更多的有投票权证券, 业务合并前的我们的股东可能共同拥有业务合并后公司的少数股权,这取决于业务合并中目标和我们的估值。例如,我们可以进行一项交易,在该交易中,我们发行大量新的A类普通股,以换取目标公司的所有已发行股本、股份或其他股权 ,或者向第三方发行大量新股,为我们最初的业务组合融资 。在这种情况下,我们将获得目标的100%权益。然而,由于发行了大量新的A类普通股 ,紧接交易前的我们的股东可能在交易后持有不到我们已发行和已发行的A类普通股的大部分。此外,其他少数股东随后可能会合并他们的持股,导致单个个人或集团获得比我们最初收购的更大的公司股份份额。 相应地, 这可能会使我们的管理层更有可能无法保持对目标业务的控制。

我们没有指定的最大兑换额 阈值。没有这样的赎回门槛可能会使我们能够完成我们最初的业务合并,而我们的大部分股东都不同意这一点。

我们修订和重述的组织章程大纲和章程细则规定,我们在任何情况下都不会赎回我们的公开股票,赎回的金额将导致我们的有形资产净额 低于5,000,001美元。此外,我们拟议的初始业务合并可能会对(I)支付给目标或其所有者的现金对价 、(Ii)用于营运资金或其他一般公司用途的现金或(Iii)保留现金 以满足其他条件规定最低现金要求。因此,我们可能能够完成我们的初始业务合并,即使我们的绝大多数公众股东 不同意交易并已赎回他们的股份,或者如果我们寻求股东批准我们的初始业务合并并且没有根据投标要约规则进行与我们的初始业务合并相关的赎回 已达成私下谈判的协议将其股份出售给我们的保荐人、高级管理人员、董事、顾问或 他们的任何关联公司。如果我们需要为有效提交赎回的所有A类普通股支付的现金对价总额 加上根据建议业务组合的条款满足现金条件所需的任何金额超过我们可用现金的总额,我们将不会完成业务合并或赎回任何股份, 所有提交赎回的A类普通股将退还给其持有人,我们可以转而寻找替代的 业务组合。

61

目录表

与此次发行相关的某些协议 无需股东批准即可修改。

除认股权证协议外,除认股权证协议外,与本次发行有关的每项协议(认股权证协议中允许在没有 股东或权证持有人批准的情况下进行修改,以使我们的董事会做出善意决定(考虑到当时的市场先例)以允许认股权证在我们的财务报表中被归类为股权)和投资 管理信托协议的条款,可以在没有股东批准的情况下进行修改。该等协议包括:承销协议;吾等与吾等的初始股东、保荐人、高级职员及董事之间的书面协议;吾等与吾等的初始股东之间的登记权协议;吾等与吾等的保荐人之间的私募认股权证购买协议;以及吾等与吾等的保荐人及吾等保荐人的关联公司之间的行政服务协议。这些协议包含我们的公众股东可能 认为是实质性的各种条款。例如,我们的函件协议和承销协议包含关于我们的初始股东、保荐人、高级管理人员和董事持有的创始人股票、私募认股权证和其他证券的某些锁定条款。 修改此类协议需要得到适用各方的同意,并需要得到我们董事会的批准,董事会可能出于各种原因这样做,包括促进我们最初的业务合并。虽然我们预计我们的董事会不会在我们最初的业务合并之前批准对任何这些协议的任何修改,但我们的董事会在行使其商业判断并履行其受托责任时, 可能会, 选择批准对任何此类协议的一项或多项 修订。与完成我们的初始业务组合相关的任何修订将在我们的委托书材料或投标报价文件中披露(如果适用),与该初始业务合并相关,并且 对我们的任何重要协议的任何其他重大修订将在提交给美国证券交易委员会的文件中披露。任何此类修改都不需要得到我们股东的批准,可能会导致我们完成最初的业务合并,否则可能无法完成 ,并可能对我们证券投资的价值产生不利影响。例如,对上面讨论的锁定条款的修改可能会导致我们的初始股东提前出售他们的证券,这可能会对我们证券的价格产生不利影响。

我们的初始股东控制着我们的大量 权益,因此可能会对需要股东投票的行动产生重大影响,可能会以您不支持的方式 。

本次发行完成后,我们的初始股东 将拥有我们已发行和已发行普通股的20%(假设他们在此次发行中没有购买任何单位)。因此,它们 可能会以您不支持的方式对需要股东投票的行动施加重大影响,包括对我们修订和重述的组织章程大纲和章程细则的 修正案。如果我们的初始股东在此次 发行中购买任何单位,或者如果我们的初始股东在售后市场或私下协商的交易中购买任何额外的A类普通股,这将增加他们的控制权。据我们所知,除本招股说明书所披露的外,我们的初始股东和我们的任何高级管理人员或董事目前均无意购买额外的证券。在进行此类额外购买时将考虑的因素包括对我们A类普通股的当前交易价格的考虑。此外,我们的董事会成员由我们的发起人任命,现在和将来都分为三个级别,每个级别的任期一般为三年,每年只任命一个级别的董事。在我们最初的业务合并完成之前,我们可能不会举行年度股东大会 来任命新董事,在这种情况下,所有现任董事将继续任职,直到业务合并至少完成为止。如果召开年度股东大会,作为我们“交错”董事会的结果,只有一小部分董事会成员将被考虑任命,我们的初始股东由于他们的所有权地位,将对结果有相当大的影响。相应地,, 我们最初的 股东将继续行使控制权,至少在我们最初的业务合并完成之前。

随着评估目标的特殊目的收购公司数量的增加,有吸引力的目标可能会变得更加稀缺,对有吸引力的目标的竞争可能会更加激烈。 这可能会增加我们的成本

62

目录表

初始业务组合,甚至可能导致我们无法找到目标或完成初始业务组合。

近年来,已经成立的特殊目的收购公司的数量大幅增加。许多特殊目的收购公司的潜在目标 已经进入初步业务合并,仍有许多特殊目的收购公司准备 首次公开募股,以及许多此类公司目前正在注册。因此,有时可用于完成初始业务合并的有吸引力的目标 可能较少。

此外,由于有更多特殊目的的收购公司寻求与可用目标达成初始业务合并,对基本面或商业模式具有吸引力的可用目标的竞争可能会加剧,这可能会导致目标公司要求改善财务条款。 由于其他原因,有吸引力的交易也可能变得更加稀缺,例如经济或行业低迷、地缘政治紧张局势、新冠肺炎疫情和政府采取的遏制病毒传播的措施,或者关闭业务合并或在业务合并后运营目标所需的额外资本成本增加。这可能会增加成本、延迟或以其他方式使 复杂化,或使我们无法找到并完善初始业务组合的能力,并可能导致我们无法以完全有利于我们投资者的条款完成初始业务组合。

与我们的赞助商及其附属公司和我们的管理团队相关的风险

我们依赖我们的创始人和高级管理人员,他们的损失可能会对我们的运营能力产生不利影响。

我们的运营依赖于相对较少的个人,特别是我们的创始人和官员,他们中的许多人都与Patria有关联。我们相信,我们的成功有赖于我们创始人和管理人员的持续服务,至少在我们完成最初的业务合并之前是这样。 此外,我们的创始人和管理人员不需要在我们的事务中投入任何特定的时间,因此,在各种业务活动之间分配他们的时间会有利益冲突,包括确定潜在的业务合并 并监督相关的尽职调查。我们没有与我们的任何创始人或高管签订雇佣协议,也没有为他们的生命提供关键人物保险。我们的一位或多位创始人或管理人员意外失去服务可能会对我们产生不利影响 。

我们能否成功实施最初的业务合并并在此后取得成功,将取决于我们的主要人员的努力,他们中的一些人可能会在我们最初的业务合并后加入我们 。关键人员的流失可能会对我们合并后业务的运营和盈利能力产生负面影响。

我们能否成功实现最初的 业务组合取决于我们关键人员的努力。然而,我们的关键人员在目标业务中的角色目前无法确定。虽然在我们最初的业务合并后,我们的一些关键人员可能会留在目标业务的高级管理或顾问职位上 ,但目标业务的部分或全部管理层可能会留任 。虽然我们打算在最初的业务合并后密切审查我们聘用的任何个人,但我们不能向您保证我们对这些个人的评估将被证明是正确的。这些人可能不熟悉运营受美国证券交易委员会监管的公司的要求,这可能会导致我们不得不花费时间和资源帮助他们熟悉这些要求。

我们的关键人员可以就特定的业务组合与目标企业谈判聘用 或咨询协议,并且特定的业务组合 可能以这些关键人员的留任或辞职为条件。这些协议可能会让他们在我们最初的业务合并后获得补偿 ,因此可能会导致他们在确定特定的 业务合并是否最有利时发生利益冲突。

我们的主要人员只有在能够就与业务合并相关的雇佣或咨询协议进行谈判的情况下,才能在我们的初始业务合并完成后继续留在公司 。此类谈判将与企业合并谈判同时进行

63

目录表

并且是否可以 为这些个人在业务合并完成后向我们提供的服务提供现金支付和/或我们的证券形式的补偿。此类谈判还可能使此类关键人员的留任或辞职成为任何此类协议的条件。这些个人的个人和经济利益可能会影响他们确定 和选择目标企业的动机,但须遵守开曼群岛法律规定的受托责任。

我们的管理人员、董事和顾问委员会成员将把他们的时间分配给其他业务,从而导致他们在决定将多少时间投入到我们的事务中存在利益冲突。这种利益冲突可能会对我们完成初始业务合并的能力产生负面影响。

我们的管理人员、董事和顾问董事会成员 不需要也不会全身心投入到我们的事务中,这可能会导致在我们的运营和我们寻找业务合并及其其他业务之间分配他们的 时间时存在利益冲突。在完成最初的业务合并之前,我们不打算有任何全职 员工。我们的每个官员都从事其他商业活动,他可能有权获得丰厚的补偿,我们的官员没有义务每周为我们的事务贡献任何具体的小时数。我们的独立董事提名人还担任其他实体的官员和董事会成员。如果我们的高级管理人员、 董事和顾问委员会成员的其他业务要求他们在此类事务上投入的时间超过他们目前的承诺水平,这可能会限制他们在我们的事务上投入时间的能力,这可能会对我们完成初始业务合并的能力产生负面 影响。关于我们高级管理人员和董事的其他业务的完整讨论,请参阅《管理-高级管理人员和董事》。

我们的高级管理人员和董事目前拥有, 他们中的任何人在未来可能对其他实体负有额外的、受托责任或合同义务,因此在确定特定业务机会应呈现给哪个实体时可能存在利益冲突。

在完成此产品和 直到我们完成初始业务组合之前,我们打算从事识别和合并一个或多个 业务。我们的每位高级职员和董事目前对其他实体负有额外的受托责任或合同义务,根据这些义务,该高级职员或董事必须或将被要求向该等实体提供业务合并机会 。因此,在确定特定业务机会应呈现给哪个实体时,他们可能会有利益冲突。这些冲突可能不会以对我们有利的方式解决,潜在的目标业务可能会在提交给我们之前 提交给另一家实体,但须遵守开曼群岛法律规定的受托责任。我们修订和重述的组织章程大纲和章程细则规定,在适用法律允许的最大范围内:(I)担任董事或高管的任何个人,除在合同明确承担的范围外,均无义务避免直接或间接从事与我们相同的 或类似的业务活动或业务线;和(Ii)我们放弃在任何潜在交易或事项中的任何利益或预期,或在获得参与的机会中 参与任何潜在交易或事项,而这些交易或事项可能是作为一方的任何董事或高级管理人员以及我们的公司机会。

此外,在我们寻求初步业务合并期间,我们的保荐人和我们的高级管理人员和董事可能会发起或组建与我们类似的其他特殊目的收购公司,或者可能寻求其他业务或投资。任何此类公司、企业或投资在寻求初始业务合并时可能会出现额外的利益冲突。但是,我们不认为任何此类潜在的 冲突会对我们识别和寻求业务合并机会或完成初始业务 合并的能力造成实质性影响。

有关我们的高级管理人员和董事的业务关系以及您应该知道的潜在利益冲突的完整讨论,请参阅“管理层-高级管理人员和董事”、“管理层-利益冲突”和“某些关系和关联方交易”。

64

目录表

我们的高级管理人员、董事、证券持有人和他们各自的附属公司,包括Patria,可能存在与我们的利益冲突的竞争性金钱利益。

我们没有采取明确禁止我们的董事、高级管理人员、证券持有人或关联公司(包括Patria)在我们将收购或处置的任何投资中或在我们参与或拥有权益的任何交易中拥有直接或间接金钱或财务利益的政策。事实上,我们 可能会与与我们的赞助商、我们的董事、管理人员或由我们的某些附属公司(包括Patria)管理的基金相关联的目标企业进行业务合并。我们也没有明确禁止任何此类人员以其自己的账户从事由我们进行的类型的商业活动的政策。因此,这样的个人或实体可能会在他们的利益和我们的利益之间发生冲突。

我们董事和高级管理人员的个人和财务利益可能会影响他们及时确定和选择目标业务并完成业务合并的动机。因此,我们的董事和高级管理人员在确定特定业务合并的条款、条件和时机是否合适和符合我们股东的最佳利益时,可能会导致 利益冲突。如果是这样的话,这将违反开曼群岛法律对我们的受托责任 ,我们或我们的股东可能会要求这些个人侵犯我们股东的 权利。有关提起此类索赔的能力的进一步信息,请参阅标题为“证券说明-公司法中的某些差异-股东的诉讼”一节。但是,我们最终可能不会因此原因向他们提出任何索赔 。

我们可能与 一个或多个目标企业进行业务合并,这些目标企业与可能与我们的赞助商有关联的实体、高管、董事、由我们的某些关联公司(包括Patria)管理的基金或现有持有人进行业务合并,这可能会引发潜在的利益冲突。