| 目录 | ||||||||||||||||||||||||||

| 分段 | 页 | |||||||||||||||||||||||||

| 公司简介 | 4 | |||||||||||||||||||||||||

| 投资者信息 | 5 | |||||||||||||||||||||||||

| 精选财务信息 | 6 | |||||||||||||||||||||||||

| 选定的资产负债表信息 | 7 | |||||||||||||||||||||||||

| 选定的运行数据 | 8 | |||||||||||||||||||||||||

| 运营资金和调整后的运营资金 | 9 | |||||||||||||||||||||||||

| 调整后的运营资金 | 10 | |||||||||||||||||||||||||

| 资本结构 | 11 | |||||||||||||||||||||||||

| 比率摘要 | 16 | |||||||||||||||||||||||||

| 应收按揭票据汇总表 | 17 | |||||||||||||||||||||||||

| 投资支出和处置摘要 | 18 | |||||||||||||||||||||||||

| 发展中物业-投资开支预算 | 19 | |||||||||||||||||||||||||

| 租约期满 | 20 | |||||||||||||||||||||||||

| 总收入排名前十的客户 | 21 | |||||||||||||||||||||||||

| 导向 | 22 | |||||||||||||||||||||||||

| 定义-非GAAP财务衡量标准 | 23 | |||||||||||||||||||||||||

| 附录-某些非GAAP财务指标的对账 | 26 | |||||||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第2页 | |||||||

| 关于前瞻性陈述的警告性声明 | ||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第3页 | |||||||

| 公司简介 | ||||||||||||||

| 该公司 | 公司战略 | |||||||

| EPR Properties(“EPR”或“本公司”)是一家自我管理和自我管理的房地产投资信托基金。EPR成立于1997年8月,是一家马里兰州房地产投资信托基金(REIT),并于1997年11月18日完成首次公开募股(IPO)。 | EPR的主要业务目标是通过实现调整后运营资金(“FFOAA”)和每股股息的可预测增长来提高股东价值。 | |||||||

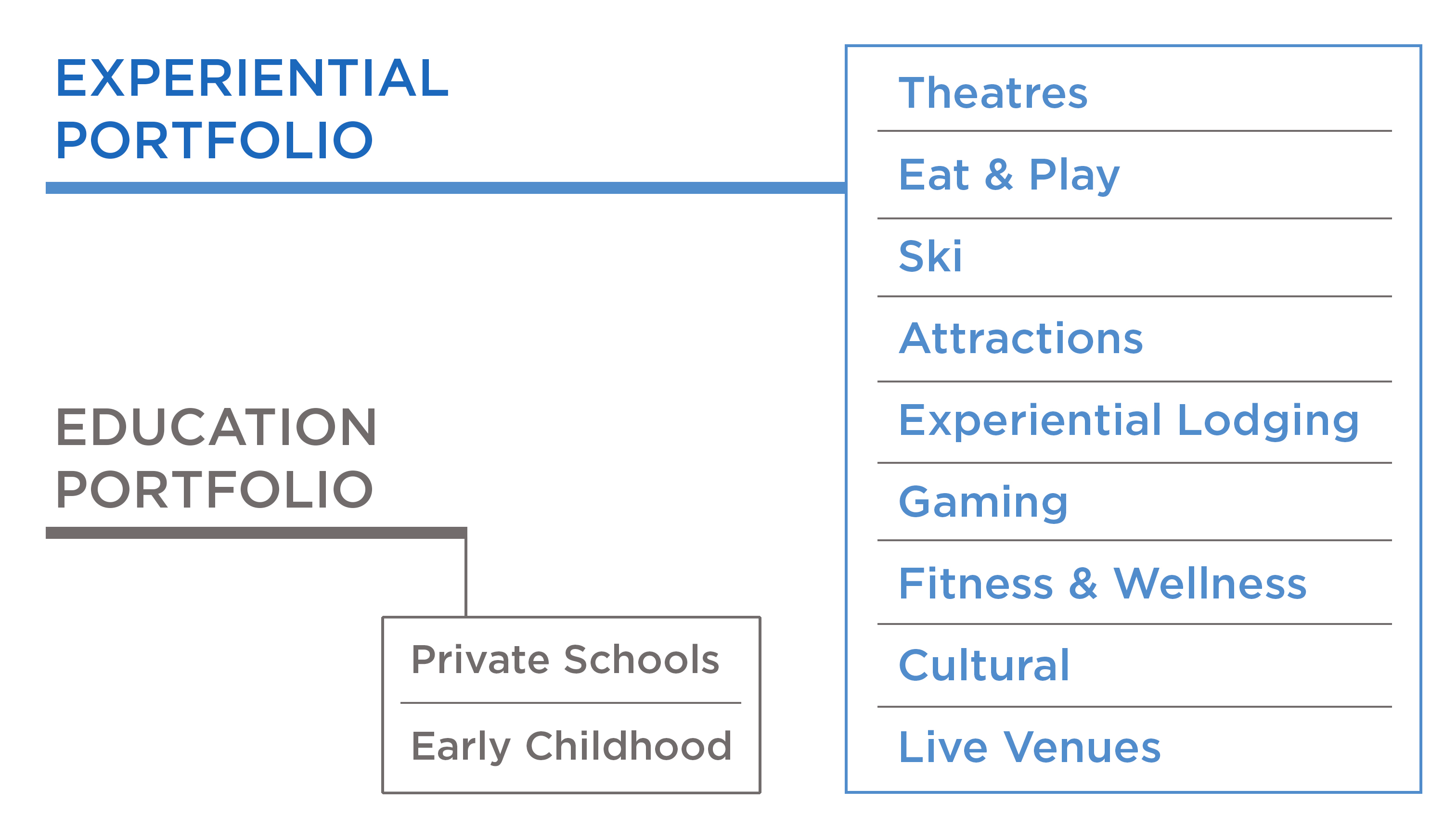

| 从那时起,该公司一直是领先的多元化体验式净租赁REIT,专门从事精选经久耐用的体验式物业。我们专注于扩大我们的体验产品组合,提供各种持久的、聚集的娱乐、娱乐和休闲活动。另外,我们的教育产品组合是一项传统投资,可提供额外的地理和运营商多样性。 | 我们的战略增长专注于收购或开发体验式房地产场馆,这些场馆通过促进户外娱乐、娱乐和休闲体验来创造价值,在这些体验中,消费者选择花费他们随意的时间和金钱。这些财产构成了社会的社会基础设施。 | |||||||

| 这一重点与我们在每种物业类型上的知识深度一致,从而创造了竞争优势,使我们能够更快地识别关键的市场趋势。我们故意将信息和我们的独创性应用于目标物业,这些物业代表了我们现有物业类型或潜在未来投资中的逻辑扩展。 | ||||||||

| ||||||||

| 作为我们战略规划和投资组合管理流程的一部分,我们根据以下承保原则评估新机会: | ||||||||

| ||||||||

| 打造首屈一指的体验式房地产组合 | ||||||||||||||||||||

|  |  |  | |||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第4页 | |||||||

| 投资者信息 | ||||||||

| 高级管理层 | ||||||||

| 格雷格·西尔弗斯 | 马克·彼得森 | |||||||

| 总裁兼首席执行官 | 执行副总裁兼首席财务官 | |||||||

| 克雷格·埃文斯 | 格雷格·齐默尔曼 | |||||||

| 执行副总裁、总法律顾问兼秘书 | 执行副总裁兼首席投资官 | |||||||

| 托尼娅·马特 | ||||||||

| 高级副总裁兼首席会计官 | ||||||||

| 公司信息 | ||||||||

| 公司总部 | 交易符号 | |||||||

| 核桃街909号,200号套房 | 普通股: | |||||||

| 密苏里州堪萨斯城,邮编:64106 | EPR | |||||||

| 888-EPR-REIT | 优先股: | |||||||

| Www.eprkc.com | EPR-中华人民共和国 | |||||||

| EPR-高级版 | ||||||||

| 证券交易所上市 | EPR-PRG | |||||||

| 纽约证券交易所 | ||||||||

| 股权研究报道 | ||||||||

| 美银美林 | 杰弗里·斯佩克特/约书亚·德纳林 | 646-855-1363 | ||||||

| 花旗全球市场 | 迈克尔·比勒曼/凯蒂·麦康奈尔 | 212-816-4471 | ||||||

| 詹尼·蒙哥马利·斯科特 | 罗布·史蒂文森 | 646-840-3217 | ||||||

| 摩根大通 | 安东尼·保罗/尼基塔·贝利 | 212-622-6682 | ||||||

| 堪萨斯城首府联营公司 | 乔纳森·布拉茨 | 816-932-8019 | ||||||

| KeyBanc资本市场 | 乔丹·萨德勒/托德·托马斯 | 917-368-2286 | ||||||

| 拉登堡·塔尔曼 | 约翰·马索卡 | 212-409-2056 | ||||||

| 雷蒙德·詹姆斯律师事务所 | RJ Milligan | 727-567-2585 | ||||||

| 加拿大皇家银行资本市场 | 迈克尔·卡罗尔 | 440-715-2649 | ||||||

| 斯蒂费尔 | 西蒙·亚马克 | 443-224-1345 | ||||||

| 真理论者 | 金基斌 | 212-303-4124 | ||||||

| ||||||||

| 2021年第三季度补充资料 | 第5页 | |||||||

| 精选财务信息 | |||||||||||||||||||||||

| (未经审计,美元和股票以千计) | |||||||||||||||||||||||

| 截至9月30日的三个月, | 截至9月30日的9个月, | ||||||||||||||||||||||

| 操作信息: | 2021 | 2020 | 2021 | 2020 | |||||||||||||||||||

| 收入 | $ | 139,647 | $ | 63,877 | $ | 376,774 | $ | 321,249 | |||||||||||||||

| EPR Properties普通股股东可获得的净收入(亏损) | 26,084 | (91,938) | 35,949 | (129,853) | |||||||||||||||||||

| 息税前利润(1) | 120,320 | 28,987 | 303,404 | 202,742 | |||||||||||||||||||

| 调整后的EBITDAR(1) | 108,356 | 70,930 | 287,039 | 278,748 | |||||||||||||||||||

| 利息支出,净额 | 36,584 | 41,744 | 114,090 | 114,837 | |||||||||||||||||||

| 资本化利息 | 233 | 325 | 1,342 | 829 | |||||||||||||||||||

| 直线型租金收入 | 981 | (17,969) | 3,690 | (25,448) | |||||||||||||||||||

| 优先股宣布的股息 | 6,033 | 6,034 | 18,100 | 18,102 | |||||||||||||||||||

| 普通股宣布的股息 | 56,104 | — | 56,104 | 119,058 | |||||||||||||||||||

| 一般和行政费用 | 11,154 | 10,034 | 33,866 | 31,454 | |||||||||||||||||||

| 9月30日, | |||||||||||||||||||||||

| 资产负债表信息: | 2021 | 2020 | |||||||||||||||||||||

| 总资产 | $ | 5,721,157 | $ | 6,907,210 | |||||||||||||||||||

| 累计折旧 | 1,142,513 | 1,072,201 | |||||||||||||||||||||

| 现金和现金等价物 | 144,433 | 985,372 | |||||||||||||||||||||

| 累计折旧前的总资产减去现金和现金等价物(总资产) | 6,719,237 | 6,994,039 | |||||||||||||||||||||

| 债务 | 2,684,063 | 3,854,855 | |||||||||||||||||||||

| 递延融资成本,净额 | 32,166 | 35,140 | |||||||||||||||||||||

| 净债务(1) | 2,571,796 | 2,904,623 | |||||||||||||||||||||

| 权益 | 2,631,481 | 2,650,069 | |||||||||||||||||||||

| 已发行普通股 | 74,806 | 74,613 | |||||||||||||||||||||

| 总市值(使用EOP收盘价) | 6,636,715 | 5,327,528 | |||||||||||||||||||||

| 净债务/总资产 | 38 | % | 42 | % | |||||||||||||||||||

| 净债务/调整后EBITDARE比率(2) | 脚注5 | 脚注5 | |||||||||||||||||||||

| 调整后净债务/年化调整后EBITDAre比率(1)(3)(4) | 脚注5 | 脚注5 | |||||||||||||||||||||

| (1)定义见第23至25页。请参见第29页上适用的计算。 | |||||||||||||||||||||||

| (2)此计算中的调整后EBITDAR为乘以4的季度的EBITDAR。有关定义,请参见第23至25页。请参见第29页的计算。 | |||||||||||||||||||||||

| (3)调整后净债务为净债务减去40%的在建物业。有关定义,请参见第23至25页。 | |||||||||||||||||||||||

| (4)年化调整后的EBITDAR是根据在役和已处置项目、百分比租金和参与利息以及其他非经常性项目进一步调整的本季度EBITDAR,然后乘以4。这些计算可以在第29页的调整后EBITDARE和年化调整后EBITDARE中找到。有关定义,请参见第23至25页。 | |||||||||||||||||||||||

| (5)由于新冠肺炎及相关会计科目对租户延迟租金及其他租约修订持续造成干扰,故此比率并无意义。 | |||||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第6页 | |||||||

| 选定的资产负债表信息 | ||||||||||||||||||||||||||||||||||||||

| (未经审计,千美元) | ||||||||||||||||||||||||||||||||||||||

| 资产 | 2021年第三季度 | 2021年第二季度 | 2021年第一季度 | 2020年第四季度 | 2020年第三季度 | 2020年第二季度 | ||||||||||||||||||||||||||||||||

| 房地产投资 | $ | 5,943,074 | $ | 5,965,061 | $ | 5,902,833 | $ | 5,913,389 | $ | 6,139,858 | $ | 6,144,830 | ||||||||||||||||||||||||||

| 减去:累计折旧 | (1,142,513) | (1,130,409) | (1,101,727) | (1,062,087) | (1,072,201) | (1,034,771) | ||||||||||||||||||||||||||||||||

| 持有土地作发展用途 | 21,875 | 23,225 | 23,225 | 23,225 | 25,846 | 26,244 | ||||||||||||||||||||||||||||||||

| 正在开发的物业 | 20,166 | 35,082 | 94,822 | 57,630 | 44,103 | 39,039 | ||||||||||||||||||||||||||||||||

| 经营性租赁使用权资产 | 175,987 | 179,354 | 179,113 | 163,766 | 185,459 | 189,058 | ||||||||||||||||||||||||||||||||

| 应收按揭票据及相关应计利息 | 369,134 | 366,064 | 364,969 | 365,628 | 362,011 | 357,668 | ||||||||||||||||||||||||||||||||

| 对合资企业的投资 | 38,729 | 27,476 | 28,313 | 28,208 | 29,571 | 28,925 | ||||||||||||||||||||||||||||||||

| 现金和现金等价物 | 144,433 | 509,836 | 538,077 | 1,025,577 | 985,372 | 1,006,981 | ||||||||||||||||||||||||||||||||

| 受限现金 | 5,142 | 3,570 | 5,928 | 2,433 | 2,424 | 2,615 | ||||||||||||||||||||||||||||||||

| 应收账款 | 80,491 | 91,319 | 97,517 | 116,193 | 129,714 | 134,774 | ||||||||||||||||||||||||||||||||

| 其他资产 | 64,639 | 71,634 | 75,032 | 70,223 | 75,053 | 107,615 | ||||||||||||||||||||||||||||||||

| 总资产 | $ | 5,721,157 | $ | 6,142,212 | $ | 6,208,102 | $ | 6,704,185 | $ | 6,907,210 | $ | 7,002,978 | ||||||||||||||||||||||||||

| 负债和权益 | ||||||||||||||||||||||||||||||||||||||

| 负债: | ||||||||||||||||||||||||||||||||||||||

应付账款和应计负债 | $ | 87,021 | $ | 103,778 | $ | 95,085 | $ | 105,379 | $ | 95,429 | $ | 96,454 | ||||||||||||||||||||||||||

经营租赁负债 | 214,065 | 217,575 | 217,448 | 202,223 | 225,379 | 229,030 | ||||||||||||||||||||||||||||||||

应付普通股股息 | 18,802 | 54 | 44 | 36 | 29 | 19 | ||||||||||||||||||||||||||||||||

应付优先股息 | 6,033 | 6,033 | 6,034 | 6,034 | 6,034 | 6,034 | ||||||||||||||||||||||||||||||||

未赚取的租金和利息 | 79,692 | 79,992 | 83,565 | 65,485 | 75,415 | 81,096 | ||||||||||||||||||||||||||||||||

信用额度 | — | — | 90,000 | 590,000 | 750,000 | 750,000 | ||||||||||||||||||||||||||||||||

递延融资成本,净额 | (32,166) | (34,744) | (35,036) | (35,552) | (35,140) | (35,907) | ||||||||||||||||||||||||||||||||

其他债务 | 2,716,229 | 3,116,229 | 3,116,229 | 3,139,995 | 3,139,995 | 3,139,995 | ||||||||||||||||||||||||||||||||

| 总负债 | 3,089,676 | 3,488,917 | 3,573,369 | 4,073,600 | 4,257,141 | 4,266,721 | ||||||||||||||||||||||||||||||||

| 股本: | ||||||||||||||||||||||||||||||||||||||

普通股和额外实收资本 | 3,873,599 | 3,869,687 | 3,865,243 | 3,858,451 | 3,853,581 | 3,849,803 | ||||||||||||||||||||||||||||||||

面值优先股 | 148 | 148 | 148 | 148 | 148 | 148 | ||||||||||||||||||||||||||||||||

库存股 | (264,679) | (264,660) | (263,982) | (261,238) | (260,594) | (260,351) | ||||||||||||||||||||||||||||||||

| 累计其他综合收益(亏损) | 9,625 | 5,265 | 2,978 | 216 | (2,106) | (4,331) | ||||||||||||||||||||||||||||||||

超过净收入的分配 | (987,212) | (957,145) | (969,654) | (966,992) | (940,960) | (849,012) | ||||||||||||||||||||||||||||||||

| 总股本 | 2,631,481 | 2,653,295 | 2,634,733 | 2,630,585 | 2,650,069 | 2,736,257 | ||||||||||||||||||||||||||||||||

| 负债和权益总额 | $ | 5,721,157 | $ | 6,142,212 | $ | 6,208,102 | $ | 6,704,185 | $ | 6,907,210 | $ | 7,002,978 | ||||||||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第7页 | |||||||

| 选定的运行数据 | |||||||||||||||||||||||||||||||||||

| (未经审计,千美元) | |||||||||||||||||||||||||||||||||||

| 2021年第三季度 | 2021年第二季度 | 2021年第一季度 | 2020年第四季度 | 2020年第三季度 | 2020年第二季度 | ||||||||||||||||||||||||||||||

| 租金收入 | $ | 123,040 | $ | 115,883 | $ | 102,614 | $ | 84,011 | $ | 55,591 | $ | 97,531 | |||||||||||||||||||||||

| 其他收入 | 8,091 | 1,033 | 678 | 968 | 182 | 416 | |||||||||||||||||||||||||||||

| 抵押贷款和其他融资收入 | 8,516 | 8,446 | 8,473 | 8,433 | 8,104 | 8,413 | |||||||||||||||||||||||||||||

| 总收入 | 139,647 | 125,362 | 111,765 | 93,412 | 63,877 | 106,360 | |||||||||||||||||||||||||||||

| 物业经营费 | 13,815 | 14,678 | 15,313 | 16,406 | 13,759 | 15,329 | |||||||||||||||||||||||||||||

| 其他费用 | 7,851 | 3,025 | 2,552 | 1,462 | 2,680 | 2,798 | |||||||||||||||||||||||||||||

| 一般和行政费用 | 11,154 | 11,376 | 11,336 | 11,142 | 10,034 | 10,432 | |||||||||||||||||||||||||||||

遣散费 | — | — | — | 2,868 | — | — | |||||||||||||||||||||||||||||

与贷款再融资或偿还相关的成本 | 4,741 | — | 241 | 812 | — | 820 | |||||||||||||||||||||||||||||

| 利息支出,净额 | 36,584 | 38,312 | 39,194 | 42,838 | 41,744 | 38,340 | |||||||||||||||||||||||||||||

| 交易成本 | 2,132 | 662 | 548 | 814 | 2,776 | 771 | |||||||||||||||||||||||||||||

| 信用损失(收益)费用 | (14,096) | (2,819) | (2,762) | 20,312 | 5,707 | 3,484 | |||||||||||||||||||||||||||||

| 减损费用 | 2,711 | — | — | 22,832 | 11,561 | 51,264 | |||||||||||||||||||||||||||||

| 折旧及摊销 | 42,612 | 40,538 | 40,326 | 42,014 | 42,059 | 42,450 | |||||||||||||||||||||||||||||

| 合营企业及其他项目的未计权益损益的收益(亏损) | 32,143 | 19,590 | 5,017 | (68,088) | (66,443) | (59,328) | |||||||||||||||||||||||||||||

| 合资企业亏损股权 | (418) | (1,151) | (1,431) | (1,364) | (1,044) | (1,724) | |||||||||||||||||||||||||||||

| 合资企业减值费用 | — | — | — | — | — | (3,247) | |||||||||||||||||||||||||||||

| 房地产销售收益 | 787 | 511 | 201 | 49,877 | — | 22 | |||||||||||||||||||||||||||||

| 所得税(费用)福利 | (395) | (398) | (407) | (402) | (18,417) | 1,312 | |||||||||||||||||||||||||||||

| 净收益(亏损) | 32,117 | 18,552 | 3,380 | (19,977) | (85,904) | (62,965) | |||||||||||||||||||||||||||||

| 优先股息要求 | (6,033) | (6,033) | (6,034) | (6,034) | (6,034) | (6,034) | |||||||||||||||||||||||||||||

| EPR Properties普通股股东可获得的净收入(亏损) | $ | 26,084 | $ | 12,519 | $ | (2,654) | $ | (26,011) | $ | (91,938) | $ | (68,999) | |||||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第8页 | |||||||

| 运营资金和调整后的运营资金 | ||||||||||||||||||||||||||||||||||||||

| (未经审计,千美元,每股信息除外) | ||||||||||||||||||||||||||||||||||||||

| 业务资金(“FFO”)(1): | 2021年第三季度 | 2021年第二季度 | 2021年第一季度 | 2020年第四季度 | 2020年第三季度 | 2020年第二季度 | ||||||||||||||||||||||||||||||||

| EPR Properties普通股股东可获得的净收入(亏损) | $ | 26,084 | $ | 12,519 | $ | (2,654) | $ | (26,011) | $ | (91,938) | $ | (68,999) | ||||||||||||||||||||||||||

| 房地产销售收益 | (787) | (511) | (201) | (49,877) | — | (22) | ||||||||||||||||||||||||||||||||

| 房地产投资减值净额(2) | 2,711 | — | — | 22,832 | 11,561 | 36,255 | ||||||||||||||||||||||||||||||||

| 房地产折旧及摊销 | 42,415 | 40,332 | 40,109 | 41,786 | 41,791 | 42,151 | ||||||||||||||||||||||||||||||||

| 合资企业折旧分摊份额 | 966 | 459 | 354 | 361 | 369 | 378 | ||||||||||||||||||||||||||||||||

| 合资企业减值费用 | — | — | — | — | — | 3,247 | ||||||||||||||||||||||||||||||||

| EPR Properties的普通股股东可获得FFO | $ | 71,389 | $ | 52,799 | $ | 37,608 | $ | (10,909) | $ | (38,217) | $ | 13,010 | ||||||||||||||||||||||||||

| 调整后的业务资金(“FFOAA”)(1): | ||||||||||||||||||||||||||||||||||||||

| EPR Properties的普通股股东可获得FFO | $ | 71,389 | $ | 52,799 | $ | 37,608 | $ | (10,909) | $ | (38,217) | $ | 13,010 | ||||||||||||||||||||||||||

| 与贷款再融资或偿还相关的成本 | 4,741 | — | 241 | 812 | — | 820 | ||||||||||||||||||||||||||||||||

| 交易成本 | 2,132 | 662 | 548 | 814 | 2,776 | 771 | ||||||||||||||||||||||||||||||||

| 遣散费 | — | — | — | 2,868 | — | — | ||||||||||||||||||||||||||||||||

| 经营性租赁使用权资产减值(二) | — | — | — | — | — | 15,009 | ||||||||||||||||||||||||||||||||

| 信用损失(收益)费用 | (14,096) | (2,819) | (2,762) | 20,312 | 5,707 | 3,484 | ||||||||||||||||||||||||||||||||

| 保险追回收益(包括在其他收入中) | — | — | (30) | (809) | — | — | ||||||||||||||||||||||||||||||||

| 递延所得税费用(福利) | — | — | — | — | 18,035 | (1,676) | ||||||||||||||||||||||||||||||||

| 调整后的FFO可供EPR Properties的普通股股东使用 | $ | 64,166 | $ | 50,642 | $ | 35,605 | $ | 13,088 | $ | (11,699) | $ | 31,418 | ||||||||||||||||||||||||||

| 每股普通股FFO: | ||||||||||||||||||||||||||||||||||||||

| 基本信息 | $ | 0.95 | $ | 0.71 | $ | 0.50 | $ | (0.15) | $ | (0.51) | $ | 0.17 | ||||||||||||||||||||||||||

| 稀释 | 0.95 | 0.71 | 0.50 | (0.15) | (0.51) | 0.17 | ||||||||||||||||||||||||||||||||

| 经调整的每股普通股FFO: | ||||||||||||||||||||||||||||||||||||||

| 基本信息 | $ | 0.86 | $ | 0.68 | $ | 0.48 | $ | 0.18 | $ | (0.16) | $ | 0.41 | ||||||||||||||||||||||||||

| 稀释 | 0.86 | 0.68 | 0.48 | 0.18 | (0.16) | 0.41 | ||||||||||||||||||||||||||||||||

| 用于计算的份额(以千为单位): | ||||||||||||||||||||||||||||||||||||||

| 基本信息 | 74,804 | 74,781 | 74,627 | 74,615 | 74,613 | 76,310 | ||||||||||||||||||||||||||||||||

| 稀释 | 74,911 | 74,870 | 74,669 | 74,615 | 74,613 | 76,310 | ||||||||||||||||||||||||||||||||

| (1)定义见第23至25页。 | ||||||||||||||||||||||||||||||||||||||

| (2)截至2020年6月30日的三个月内确认的减值费用总额为5130万美元,其中包括3630万美元的房地产投资减值和1500万美元的经营租赁使用权资产减值。 | ||||||||||||||||||||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第9页 | |||||||

| 调整后的运营资金 | ||||||||||||||||||||||||||||||||||||||

| (未经审计,千美元,每股信息除外) | ||||||||||||||||||||||||||||||||||||||

| 调整后的业务资金(“AFFO”)(1): | 2021年第三季度 | 2021年第二季度 | 2021年第一季度 | 2020年第四季度 | 2020年第三季度 | 2020年第二季度 | ||||||||||||||||||||||||||||||||

EPR Properties的普通股股东可获得FFO | $ | 71,389 | $ | 52,799 | $ | 37,608 | $ | (10,909) | $ | (38,217) | $ | 13,010 | ||||||||||||||||||||||||||

| 调整: | ||||||||||||||||||||||||||||||||||||||

与贷款再融资或偿还相关的成本 | 4,741 | — | 241 | 812 | — | 820 | ||||||||||||||||||||||||||||||||

| 交易成本 | 2,132 | 662 | 548 | 814 | 2,776 | 771 | ||||||||||||||||||||||||||||||||

| 经营性租赁使用权资产减值(二) | — | — | — | — | — | 15,009 | ||||||||||||||||||||||||||||||||

| 信用损失(收益)费用 | (14,096) | (2,819) | (2,762) | 20,312 | 5,707 | 3,484 | ||||||||||||||||||||||||||||||||

| 遣散费 | — | — | — | 2,868 | — | — | ||||||||||||||||||||||||||||||||

| 保险追回收益(包括在其他收入中) | — | — | (30) | (809) | — | — | ||||||||||||||||||||||||||||||||

| 递延所得税费用(福利) | — | — | — | — | 18,035 | (1,676) | ||||||||||||||||||||||||||||||||

| 非房地产折旧及摊销 | 197 | 206 | 217 | 228 | 268 | 299 | ||||||||||||||||||||||||||||||||

| 递延融资费用摊销 | 2,210 | 1,574 | 1,547 | 1,823 | 1,498 | 1,651 | ||||||||||||||||||||||||||||||||

管理层和受托人的股份薪酬费用 | 3,759 | 3,675 | 3,784 | 3,437 | 3,410 | 3,463 | ||||||||||||||||||||||||||||||||

| 摊销高于/低于市值租约、净额和租户津贴 | (98) | (99) | (96) | (96) | (124) | (108) | ||||||||||||||||||||||||||||||||

| 维修资本支出(3) | (690) | (1,467) | (756) | (247) | (8,911) | (1,291) | ||||||||||||||||||||||||||||||||

| 直线型租金收入 | (981) | (1,420) | (1,289) | (898) | 17,969 | (2,229) | ||||||||||||||||||||||||||||||||

| 直线地面转租费用 | 98 | 111 | 84 | 150 | 216 | 207 | ||||||||||||||||||||||||||||||||

抵押贷款和其他融资收入的非现金部分 | 55 | (216) | (171) | (133) | 71 | (97) | ||||||||||||||||||||||||||||||||

| 向EPR Properties的普通股股东提供AFFO | $ | 68,716 | $ | 53,006 | $ | 38,925 | $ | 17,352 | $ | 2,698 | $ | 33,313 | ||||||||||||||||||||||||||

加权平均已发行稀释股(千股) | 74,911 | 74,870 | 74,669 | 74,615 | 74,613 | 76,310 | ||||||||||||||||||||||||||||||||

| 稀释后普通股每股AFFO | $ | 0.92 | $ | 0.71 | $ | 0.52 | $ | 0.23 | $ | 0.04 | $ | 0.44 | ||||||||||||||||||||||||||

| 宣布的每股普通股股息 | $ | 0.7500 | $ | — | $ | — | $ | — | $ | — | $ | 0.3825 | ||||||||||||||||||||||||||

| AFFO派息率(4) | 82 | % | — | % | — | % | — | % | — | % | 87 | % | ||||||||||||||||||||||||||

| (1)定义见第23至25页。 | ||||||||||||||||||||||||||||||||||||||

| (2)截至2020年6月30日的三个月内确认的减值费用总额为5130万美元,其中包括3630万美元的房地产投资减值和1500万美元的经营租赁使用权资产减值。 | ||||||||||||||||||||||||||||||||||||||

| (3)包括维修资本支出以及某些第二代租户改善和租赁佣金。 | ||||||||||||||||||||||||||||||||||||||

| (4)AFFO派息率的计算方法是将宣布的每股普通股股息除以稀释后的每股AFFO。在2020年5月15日向截至2020年4月30日登记在册的股东支付普通股股息后,暂停向普通股股东发放每月现金股息。2021年7月13日,在公约救济期终止后,公司恢复向普通股股东定期每月派发现金股息。在截至2021年9月30日的三个月里,该公司宣布的现金股息总额为每股普通股0.75美元。 | ||||||||||||||||||||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第10页 | |||||||

| 截至2021年9月30日的资本结构 | |||||||||||||||||||||||||||||||||||

| (未经审计,千美元) | |||||||||||||||||||||||||||||||||||

| 合并债务 | |||||||||||||||||||||||||||||||||||

| 应付债务本金: | |||||||||||||||||||||||||||||||||||

| 债券/定期贷款/其他(1) | 无担保信贷安排(3) | 无担保优先票据 | 共计 | 加权平均利率 | |||||||||||||||||||||||||||||||

| 年 | |||||||||||||||||||||||||||||||||||

| 2021 | $ | — | $ | — | $ | — | $ | — | —% | ||||||||||||||||||||||||||

| 2022 | — | — | — | — | —% | ||||||||||||||||||||||||||||||

| 2023 | — | — | 275,000 | (2) | 275,000 | 5.25% | |||||||||||||||||||||||||||||

| 2024 | — | — | 136,637 | 136,637 | 4.35% | ||||||||||||||||||||||||||||||

| 2025 | — | — | 300,000 | 300,000 | 4.50% | ||||||||||||||||||||||||||||||

| 2026 | — | — | 629,597 | 629,597 | 4.70% | ||||||||||||||||||||||||||||||

| 2027 | — | — | 450,000 | 450,000 | 4.50% | ||||||||||||||||||||||||||||||

| 2028 | — | — | 400,000 | 400,000 | 4.95% | ||||||||||||||||||||||||||||||

| 2029 | — | — | 500,000 | 500,000 | 3.75% | ||||||||||||||||||||||||||||||

| 2030 | — | — | — | — | —% | ||||||||||||||||||||||||||||||

| 2031 | — | — | — | (2) | — | —% | |||||||||||||||||||||||||||||

| 此后 | 24,995 | — | — | 24,995 | 1.39% | ||||||||||||||||||||||||||||||

| 减去:递延融资成本,净额 | — | — | — | (32,166) | —% | ||||||||||||||||||||||||||||||

| $ | 24,995 | $ | — | $ | 2,691,234 | $ | 2,684,063 | 4.51% | |||||||||||||||||||||||||||

| 余额 | 加权平均利率 | 加权平均到期时间 | |||||||||||||||||||||||||||||||||

| 固定利率无担保债务 | $ | 2,691,234 | 4.54 | % | 5.25 | ||||||||||||||||||||||||||||||

| 固定利率担保债务(1) | 24,995 | 1.39 | % | 25.84 | |||||||||||||||||||||||||||||||

| 减去:递延融资成本,净额 | (32,166) | — | % | — | |||||||||||||||||||||||||||||||

| *总计 | $ | 2,684,063 | 4.51 | % | 5.49 | ||||||||||||||||||||||||||||||

| (1)包括截至2024年9月30日通过利率掉期固定的2500万美元担保债券。 | |||||||||||||||||||||||||||||||||||

(2)2021年10月27日,公司公开发售4.0亿美元2031年11月15日到期的优先无担保票据。这些票据的年利率为3.60%。在新的优先无担保票据定价的同时,该公司发布了赎回通知,赎回2023年到期的5.25%优先票据的全部2.75亿美元本金。赎回日期定为2021年11月12日,公司将使用发行新的优先无担保票据所得款项的一部分,为此次赎回加上根据2021年10月29日的利率估计约为2010万美元的整体溢价支付提供资金(最终的整体溢价将在接近赎回日期时确定)。 | |||||||||||||||||||||||||||||||||||

| (3)无担保循环信贷安排摘要: | |||||||||||||||||||||||||||||||||||

| 余额 | 费率 | ||||||||||||||||||||||||||||||||||

| 承诺 | 2021年9月30日 | 成熟度 | 2021年9月30日 | ||||||||||||||||||||||||||||||||

| $1,000,000 | $— | 2025年10月6日 | 1.280% | ||||||||||||||||||||||||||||||||

注:2021年9月30日之后,公司对其综合信贷协议进行了修订和重述。新的贷款安排不再包括4.0亿美元的定期贷款安排,这笔贷款已于2021年9月13日偿还。新贷款将于2025年10月6日到期,有两次6个月的延期可由公司选择,并包括手风琴功能,根据这一功能,最高借款金额可从10亿美元增加到20亿美元,每种情况下都要遵守某些条款和条件。新设施的定价条款和财务契约与以前的设施相同。 | |||||||||||||||||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第11页 | |||||||

| 截至2021年9月30日和2020年12月31日的资本结构 | |||||||||||

| (未经审计,千美元) | |||||||||||

| 合并债务(续) | |||||||||||

| 债项摘要: | 2021年9月30日 | 2020年12月31日 | |||||||||

| 应付无担保定期贷款、全额偿付及相关利率掉期于2021年9月13日终止 | $ | — | $ | 400,000 | |||||||

| 优先无担保应付票据,5.25%,2023年7月15日到期(1) | 275,000 | 275,000 | |||||||||

| 优先无担保应付票据,2020年12月31日4.35%,2024年8月22日到期 | 136,637 | 148,000 | |||||||||

| 优先无担保应付票据,4.50%,2025年4月1日到期 | 300,000 | 300,000 | |||||||||

| 无担保循环浮动利率信贷安排,2021年9月30日LIBOR+1.20%,2025年10月6日到期(2) | — | 590,000 | |||||||||

| 优先无担保应付票据,2020年12月31日4.56%,2026年8月22日到期 | 179,597 | 192,000 | |||||||||

| 优先无担保应付票据,4.75%,2026年12月15日到期 | 450,000 | 450,000 | |||||||||

| 优先无担保应付票据,4.50%,2027年6月1日到期 | 450,000 | 450,000 | |||||||||

| 优先无担保应付票据,4.95%,2028年4月15日到期 | 400,000 | 400,000 | |||||||||

| 优先无担保应付票据,3.75%,2029年8月15日到期 | 500,000 | 500,000 | |||||||||

| 应付债券,浮动利率,固定利率为1.39%,至2024年9月30日到期,2047年8月1日到期 | 24,995 | 24,995 | |||||||||

| 减去:递延融资成本,净额 | (32,166) | (35,552) | |||||||||

| 债务总额 | $ | 2,684,063 | $ | 3,694,443 | |||||||

| ||||||||

| 2021年第三季度补充资料 | 第12页 | |||||||

| 资本结构 | |||||||||||||||||||||||

| 高级注释 | |||||||||||||||||||||||

| 截至2021年9月30日的优先债务评级 | |||||||||||||||||||||||

| 穆迪(Moody‘s)(1) | Baa3(稳定) | ||||||||||||||||||||||

| 惠誉 | BB+(稳定) | ||||||||||||||||||||||

| 标准普尔 | BBB-(稳定) | ||||||||||||||||||||||

| 契诺的摘要 | |||||||||||||||||||||||

| 截至2021年9月30日,该公司拥有未偿还的公开优先无担保票据,固定利率分别为3.75%、4.50%、4.75%、4.95%和5.25%。这些票据的利息每半年支付一次。这些公开优先无抵押票据包含各种契约,包括:(I)任何会导致公司债务与调整后总资产比率超过60%的债务的发生限制;(Ii)任何会导致公司有担保债务与调整后总资产比率超过40%的有担保债务的发生限制;(Iii)任何会导致公司偿债覆盖率低于1.5倍的债务的发生限制;以及(Iv)在任何时候维持总无担保资产不少于 | |||||||||||||||||||||||

| 以下是本公司3.75%、4.50%、4.75%、4.95%和5.25%公开优先无担保票据的主要财务契约摘要,按票据条款定义和计算。这些计算不是基于美国公认会计原则(GAAP)的计量,而是提供给投资者,以显示公司仅根据优先无担保票据的条款产生额外债务的能力,而不是对公司流动性或业绩的衡量。截至2021年9月30日和2021年6月30日的实际金额如下: | |||||||||||||||||||||||

| 实际 | 实际 | ||||||||||||||||||||||

| 纸币契诺 | 必填项 | 2021年第三季度(2) | 2021年第二季度(2) | ||||||||||||||||||||

| 总债务的发生限额(总债务/总资产) | ≤ 60% | 40% | 43% | ||||||||||||||||||||

| 有担保债务的产生限制(有担保债务/总资产) | ≤ 40% | —% | —% | ||||||||||||||||||||

| 债务发生限额:偿债范围(可用于偿债/年度偿债的综合收入)--过去12个月 | ≥ 1.5 x | 2.3x | 2.0x | ||||||||||||||||||||

| 维持未担保资产总额(未担保资产/无担保债务) | ≥150%的无担保债务 | 239% | 220% | ||||||||||||||||||||

| (注1)穆迪的优先债信评等反映2021年10月6日展望由负面上调至稳定。 | |||||||||||||||||||||||

| (2)计算详情见第14页。 | |||||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第13页 | |||||||

| 资本结构 | |||||||||||||||||||||||||||||

| 高级注释 | |||||||||||||||||||||||||||||

| (未经审计,千美元) | |||||||||||||||||||||||||||||

| 圣约计算 | |||||||||||||||||||||||||||||

| 总资产: | 2021年9月30日 | 总债务: | 2021年9月30日 | ||||||||||||||||||||||||||

| 每个资产负债表的总资产 | $ | 5,721,157 | 有担保债务 | $ | 24,995 | ||||||||||||||||||||||||

| 添加:累计折旧 | 1,142,513 | 无担保债务: | |||||||||||||||||||||||||||

| 减去:无形资产,净额 | (38,600) | 无担保债务 | 2,691,234 | ||||||||||||||||||||||||||

| 总资产 | $ | 6,825,070 | 未偿还信用证 | — | |||||||||||||||||||||||||

| 担保 | — | ||||||||||||||||||||||||||||

| 未担保资产总额: | 2021年9月30日 | 按公平市价计算的衍生品净额(如属负债) | 4,391 | ||||||||||||||||||||||||||

| 未抵押房地产资产,毛利 | $ | 6,246,400 | 无担保债务总额: | 2,695,625 | |||||||||||||||||||||||||

| 现金和现金等价物 | 144,433 | 债务总额 | $ | 2,720,620 | |||||||||||||||||||||||||

| 持有土地作发展用途 | 21,875 | ||||||||||||||||||||||||||||

| 正在开发的物业 | 20,166 | ||||||||||||||||||||||||||||

| 未担保资产总额 | $ | 6,432,874 | |||||||||||||||||||||||||||

| 可用于偿债的综合收入: | 2021年第三季度 | 2021年第二季度 | 2021年第一季度 | 2020年第四季度 | 拖尾12个月 | ||||||||||||||||||||||||

| 调整后的EBITDAR | $ | 108,356 | $ | 96,437 | $ | 82,246 | $ | 68,633 | $ | 355,672 | |||||||||||||||||||

| 减去:调整后的EBITDARE中包括的直线收入,净额 | (981) | (1,420) | (1,289) | (1,768) | (5,458) | ||||||||||||||||||||||||

| 可用于偿债的综合收益 | $ | 107,375 | $ | 95,017 | $ | 80,957 | $ | 66,865 | $ | 350,214 | |||||||||||||||||||

| 年度偿债: | |||||||||||||||||||||||||||||

| 利息支出,毛数 | $ | 36,841 | $ | 38,869 | $ | 39,854 | $ | 43,341 | $ | 158,905 | |||||||||||||||||||

| 减去:递延融资费用摊销 | (2,210) | (1,574) | (1,547) | (1,823) | (7,154) | ||||||||||||||||||||||||

| 年度偿债 | $ | 34,631 | $ | 37,295 | $ | 38,307 | $ | 41,518 | $ | 151,751 | |||||||||||||||||||

| 偿债范围 | 3.1 | 2.5 | 2.1 | 1.6 | 2.3 | ||||||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第14页 | |||||||

| 截至2021年9月30日的资本结构 | ||||||||||||||||||||||||||||||||||||||||||||

| (未经审计,千美元,股票信息除外) | ||||||||||||||||||||||||||||||||||||||||||||

| 股权 | ||||||||||||||||||||||||||||||||||||||||||||

| 安防 | 流通股 | 2021年9月30日每股价格 | 清算优先权 | 股息率 | 敞篷车 | 2021年9月30日的换算率 | 2021年9月30日的换算价格 | |||||||||||||||||||||||||||||||||||||

| 普通股 | 74,805,810 | $49.38 | 不适用 | (1) | 不适用 | 不适用 | 不适用 | |||||||||||||||||||||||||||||||||||||

| C系列 | 5,392,916 | $26.09 | $134,823 | 5.750% | Y | 0.4142 | $60.36 | |||||||||||||||||||||||||||||||||||||

| E系列 | 3,447,381 | $36.92 | $86,185 | 9.000% | Y | 0.4826 | $51.80 | |||||||||||||||||||||||||||||||||||||

| G系列 | 6,000,000 | $25.92 | $150,000 | 5.750% | N | 不适用 | 不适用 | |||||||||||||||||||||||||||||||||||||

| (1)2021年第三季度宣布的月度股息总额为每股0.75美元。 | ||||||||||||||||||||||||||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第15页 | |||||||

| 比率摘要 | |||||||||||||||||||||||||||||||||||

| (未经审计) | |||||||||||||||||||||||||||||||||||

| 2021年第三季度 | 2021年第二季度 | 2021年第一季度 | 2020年第四季度 | 2020年第三季度 | 2020年第二季度 | ||||||||||||||||||||||||||||||

| 净负债与总资产之比 | 38% | 39% | 39% | 40% | 42% | 41% | |||||||||||||||||||||||||||||

| 净债务/调整后EBITDARE比率(1)(2) | 脚注9 | 脚注9 | 脚注9 | 脚注9 | 脚注9 | 脚注9 | |||||||||||||||||||||||||||||

| 调整后净债务/年化调整后EBITDAre比率(3)(4) | 脚注9 | 脚注9 | 脚注9 | 脚注9 | 脚注9 | 脚注9 | |||||||||||||||||||||||||||||

| 利息覆盖率(5) | 脚注9 | 脚注9 | 脚注9 | 脚注9 | 脚注9 | 脚注9 | |||||||||||||||||||||||||||||

| 固定费用覆盖率(5) | 脚注9 | 脚注9 | 脚注9 | 脚注9 | 脚注9 | 脚注9 | |||||||||||||||||||||||||||||

| 偿债覆盖率(5) | 脚注9 | 脚注9 | 脚注9 | 脚注9 | 脚注9 | 脚注9 | |||||||||||||||||||||||||||||

| FFO支付率(6)(10) | 79% | —% | —% | —% | —% | 225% | |||||||||||||||||||||||||||||

| FFO作为调整后的派息率(7)(10) | 87% | —% | —% | —% | —% | 93% | |||||||||||||||||||||||||||||

| AFFO派息率(8)(10) | 82% | —% | —% | —% | —% | 87% | |||||||||||||||||||||||||||||

| (1)定义见第23至25页。 | |||||||||||||||||||||||||||||||||||

| (2)调整后的EBITDAR为乘以4的季度。请参见第29页的计算。 | |||||||||||||||||||||||||||||||||||

| (3)调整后净债务为净债务减去40%的在建物业。有关定义,请参见第23至25页。 | |||||||||||||||||||||||||||||||||||

| (4)本季度的年化调整后EBITDAR是根据在役和已处置项目、百分比租金、参与利息和其他非经常性项目进一步调整的调整后EBITDAR,然后乘以4。这些计算可以在第29页的调整后EBITDARE和年化调整后EBITDARE中找到。有关定义,请参见第23至25页。 | |||||||||||||||||||||||||||||||||||

| (5)详细计算见第27页。 | |||||||||||||||||||||||||||||||||||

| (6)FFO派息率是通过将每股普通股宣布的股息除以稀释后普通股的FFO计算得出的。 | |||||||||||||||||||||||||||||||||||

| (7)FFO作为调整后派息率的计算方法是将FFO宣布的每股普通股股息除以调整后的每股稀释普通股股息。 | |||||||||||||||||||||||||||||||||||

| (8)AFFO派息率是通过将每股普通股宣布的股息除以稀释后的每股AFFO计算出来的。 | |||||||||||||||||||||||||||||||||||

| (9)鉴于新冠肺炎持续造成干扰,以及与租户延迟租金和其他租赁修改相关的会计处理,未按比例列报没有意义。 | |||||||||||||||||||||||||||||||||||

| (10)继2020年5月15日向截至2020年4月30日登记在册的股东支付普通股股息后,暂停每月向普通股股东派发现金股息。2021年7月13日,在公约救济期终止后,公司恢复向普通股股东定期每月派发现金股息。在截至2021年9月30日的三个月里,该公司宣布的现金股息总额为每股普通股0.75美元。 | |||||||||||||||||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第16页 | |||||||

| 应收按揭票据汇总表 | |||||||||||||||||||||||

| (未经审计,千美元) | |||||||||||||||||||||||

| 截至(1)的账面金额 | |||||||||||||||||||||||

| 描述 | 利率 | 还款日期/到期日 | 未偿还的按揭本金 | 2021年9月30日 | 2020年12月31日 | ||||||||||||||||||

| 私立学校物业,佐治亚州梅布尔顿 | 9.02 | % | 全额预付 | $ | — | $ | — | $ | 5,278 | ||||||||||||||

吸引人的物业,北卡罗来纳州鲍威尔斯角 | 7.75 | % | 6/30/2025 | 28,521 | 27,908 | 27,045 | |||||||||||||||||

| 健身与健康酒店,内布拉斯加州奥马哈 | 7.85 | % | 1/3/2027 | 10,905 | 11,278 | 11,225 | |||||||||||||||||

健身与健康酒店,堪萨斯州梅里亚姆 | 7.55 | % | 7/31/2029 | 9,090 | 9,398 | 9,355 | |||||||||||||||||

滑雪物业,阿拉斯加吉德伍德 | 8.21 | % | 12/31/2029 | 44,605 | 44,537 | 40,680 | |||||||||||||||||

| 健身与健康酒店,内布拉斯加州奥马哈 | 7.85 | % | 6/30/2030 | 10,539 | 10,797 | 8,630 | |||||||||||||||||

田纳西州纳什维尔体验式住宿物业 | 7.01 | % | 9/30/2031 | 71,223 | 70,422 | 67,235 | |||||||||||||||||

德克萨斯州奥斯汀餐饮娱乐酒店 | 11.31 | % | 6/1/2033 | 10,915 | 11,073 | 11,929 | |||||||||||||||||

| 佛蒙特州西多佛市和威尔明顿市的滑雪酒店 | 11.96 | % | 12/1/2034 | 51,050 | 51,045 | 51,031 | |||||||||||||||||

俄亥俄州和宾夕法尼亚州的四处滑雪酒店 | 10.91 | % | 12/1/2034 | 37,562 | 37,506 | 37,413 | |||||||||||||||||

滑雪物业,俄亥俄州切斯特兰 | 11.38 | % | 12/1/2034 | 4,550 | 4,509 | 4,396 | |||||||||||||||||

滑雪物业猎人(Ski Property Hunter),纽约 | 8.72 | % | 1/5/2036 | 21,000 | 21,000 | 21,000 | |||||||||||||||||

| 犹他州米德维尔酒店餐饮娱乐 | 10.25 | % | 5/31/2036 | 17,505 | 17,729 | 18,289 | |||||||||||||||||

| 俄亥俄州西切斯特的Eat&Play酒店 | 9.75 | % | 8/1/2036 | 18,068 | 18,285 | 18,830 | |||||||||||||||||

| 健身与健康酒店,科罗拉多州柯林斯堡 | 7.85 | % | 1/31/2038 | 10,292 | 10,568 | 10,408 | |||||||||||||||||

| 佛罗里达州玛丽湖幼儿教育中心 | 7.98 | % | 5/9/2039 | 4,200 | 4,321 | 4,348 | |||||||||||||||||

俄勒冈州尤金餐饮娱乐酒店 | 8.13 | % | 6/17/2039 | 14,700 | 14,759 | 14,799 | |||||||||||||||||

| 佛罗里达州利西亚幼儿教育中心 | 8.42 | % | 10/31/2039 | 3,959 | 3,999 | 3,737 | |||||||||||||||||

总计 | $ | 368,684 | $ | 369,134 | $ | 365,628 | |||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第17页 | |||||||

| 投资支出和处置摘要 | |||||||||||||||||||||||

| (未经审计,千美元) | |||||||||||||||||||||||

| 截至2021年9月30日的三个月投资支出 | |||||||||||||||||||||||

| 投资类型 | 总投资支出 | 新发展 | 二次开发 | 资产收购 | 抵押票据或应收票据 | 对合资企业的投资 | |||||||||||||||||

| 戏院 | $ | 1,141 | $ | 845 | $ | 296 | $ | — | $ | — | $ | — | |||||||||||

| 吃喝玩乐 | 1,496 | 1,492 | 4 | — | — | — | |||||||||||||||||

| 景点 | 17 | — | 17 | — | — | — | |||||||||||||||||

| 滑雪板 | 2,753 | — | — | — | 2,753 | — | |||||||||||||||||

| 体验式住宿 | 33,509 | 2,378 | 5,248 | — | — | 25,883 | |||||||||||||||||

| 文化性 | 5 | — | 5 | — | — | — | |||||||||||||||||

| 健身与健康 | 329 | — | — | — | 329 | — | |||||||||||||||||

| 全体验式 | 39,250 | 4,715 | 5,570 | — | 3,082 | 25,883 | |||||||||||||||||

| 全员教育 | — | — | — | — | — | — | |||||||||||||||||

| 总投资支出 | $ | 39,250 | $ | 4,715 | $ | 5,570 | $ | — | $ | 3,082 | $ | 25,883 | |||||||||||

| 截至2021年9月30日的9个月投资支出 | |||||||||||||||||||||||

| 投资类型 | 总投资支出 | 新发展 | 二次开发 | 资产收购 | 抵押票据或应收票据 | 对合资企业的投资 | |||||||||||||||||

| 戏院 | $ | 4,190 | $ | 3,785 | $ | 405 | $ | — | $ | — | $ | — | |||||||||||

| 吃喝玩乐 | 36,414 | 9,347 | 315 | 26,752 | — | — | |||||||||||||||||

| 景点 | 46 | — | 46 | — | — | — | |||||||||||||||||

| 滑雪板 | 5,546 | — | — | — | 5,546 | — | |||||||||||||||||

| 体验式住宿 | 55,193 | 16,300 | 11,070 | — | — | 27,823 | |||||||||||||||||

| 文化性 | 4,394 | — | 15 | — | 4,379 | — | |||||||||||||||||

| 健身与健康 | 2,124 | — | — | — | 2,124 | — | |||||||||||||||||

| 全体验式 | 107,907 | 29,432 | 11,851 | 26,752 | 12,049 | 27,823 | |||||||||||||||||

| 全员教育 | — | — | — | — | — | — | |||||||||||||||||

| 总投资支出 | $ | 107,907 | $ | 29,432 | $ | 11,851 | $ | 26,752 | $ | 12,049 | $ | 27,823 | |||||||||||

| 2021年处置 | |||||||||||||||||||||||

| 截至2021年9月30日的三个月 | 截至2021年9月30日的9个月 | ||||||||||||||||||||||

| 投资类型 | 总处置 | 房地产销售净收益 | 偿还按揭票据的净收益 | 总处置 | 房地产销售净收益 | 偿还按揭票据的净收益 | |||||||||||||||||

| 戏院 | $ | — | $ | — | $ | — | $ | 28,634 | $ | 28,634 | $ | — | |||||||||||

| 全体验式 | — | — | — | 28,634 | 28,634 | — | |||||||||||||||||

| 全员教育 | 2,186 | 2,186 | — | 7,264 | 2,186 | 5,078 | |||||||||||||||||

| 总处置 | $ | 2,186 | $ | 2,186 | $ | — | $ | 35,898 | $ | 30,820 | $ | 5,078 | |||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第18页 | |||||||

| 房地产开发中--2021年9月30日投资支出预估(一) | |||||||||||||||||||||||||||||||||||||||||||||||

| (未经审计,千美元) | |||||||||||||||||||||||||||||||||||||||||||||||

| 2021年9月30日 | 自有建造到西装的支出估计 | ||||||||||||||||||||||||||||||||||||||||||||||

| 正在开发的物业 | 项目数量 | 2021年第四季度 | 2022年第一季度 | 2022年第二季度 | 2022年第三季度 | 此后 | 预期总成本(2) | 租赁百分比 | |||||||||||||||||||||||||||||||||||||||

| 按套建造的总数量(3) | $ | 16,535 | 6 | $ | 105 | $ | 105 | $ | 105 | $ | — | $ | 130 | $ | 16,980 | 100 | % | ||||||||||||||||||||||||||||||

非针对套件的构建开发 | 3,631 | ||||||||||||||||||||||||||||||||||||||||||||||

在建物业总数 | $ | 20,166 | |||||||||||||||||||||||||||||||||||||||||||||

| 2021年9月30日 | 自有建造到西装现役估算 | ||||||||||||||||||||||||||||||||||||||||||||||

| 项目数量 | 2021年第四季度 | 2022年第一季度 | 2022年第二季度 | 2022年第三季度 | 此后 | 在职总人数(2) | 2021年第三季度实际投入使用 | ||||||||||||||||||||||||||||||||||||||||

| 针对套件的总构建 | 6 | $ | 12,696 | $ | 381 | $ | 1,404 | $ | 2,499 | $ | — | $ | 16,980 | $ | 2,899 | ||||||||||||||||||||||||||||||||

| 2021年9月30日 | 抵押贷款套装建设支出估算 | ||||||||||||||||||||||||||||||||||||||||||||||

| 应收抵押票据 | 项目数量 | 2021年第四季度 | 2022年第一季度 | 2022年第二季度 | 2022年第三季度 | 此后 | 预期总成本(2) | ||||||||||||||||||||||||||||||||||||||||

建造至诉讼按揭票据总额 | $ | 55,333 | 2 | $ | 2,426 | $ | — | $ | — | $ | — | $ | 10,163 | $ | 67,922 | ||||||||||||||||||||||||||||||||

非建造至诉讼按揭票据 | 313,801 | ||||||||||||||||||||||||||||||||||||||||||||||

应收按揭票据合计 | $ | 369,134 | |||||||||||||||||||||||||||||||||||||||||||||

| (1)本附表只包括公司于2021年9月30日已开始建造的物业。 | |||||||||||||||||||||||||||||||||||||||||||||||

| (2)“预期总成本”及“现役总成本”分别反映本公司预期透过完成工程而获得资金的总资本成本(包括资本化利息或应计利息(视乎情况而定))。 | |||||||||||||||||||||||||||||||||||||||||||||||

| (3)总建设至诉讼项目不包括与该公司在佛罗里达州圣彼得堡拥有娱乐住宿物业的两家未合并的房地产合资企业有关的正在开发的物业。在截至2021年12月31日的三个月里,该公司的支出估计为20万美元。 | |||||||||||||||||||||||||||||||||||||||||||||||

注:本附表包括公司不能保证时间或金额的未来估计。开发项目有风险。请参阅公司最近的Form 10-K年度报告中的第1A项-“风险因素”,以及在适用的情况下,公司的Form 10-Q季度报告中的项目1A-“风险因素”。 | |||||||||||||||||||||||||||||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第19页 | |||||||

| 租约期满 | |||||||||||||||||||||||

| 截至2021年9月30日 | |||||||||||||||||||||||

| (未经审计,千美元) | |||||||||||||||||||||||

| 年 | 物业总数 | 截至2021年9月30日的过去12个月租金收入(1) | 占总收入的百分比 | ||||||||||||||||||||

| 2021 | — | $ | — | — | % | ||||||||||||||||||

| 2022 | 2 | 2,673 | 1 | % | |||||||||||||||||||

| 2023 | 2 | 953 | — | % | |||||||||||||||||||

| 2024 | 6 | 7,955 | 2 | % | |||||||||||||||||||

| 2025 | 2 | 2,664 | 1 | % | |||||||||||||||||||

| 2026 | 3 | 6,199 | 1 | % | |||||||||||||||||||

| 2027 | 8 | 19,014 | 4 | % | |||||||||||||||||||

| 2028 | 12 | 8,912 | 2 | % | |||||||||||||||||||

| 2029 | 12 | 12,600 | 3 | % | |||||||||||||||||||

| 2030 | 22 | 22,025 | 5 | % | |||||||||||||||||||

| 2031 | 13 | 7,174 | 1 | % | |||||||||||||||||||

| 2032 | 21 | 16,040 | 3 | % | |||||||||||||||||||

| 2033 | 10 | 10,103 | 2 | % | |||||||||||||||||||

| 2034 | 40 | 42,705 | 9 | % | |||||||||||||||||||

| 2035 | 33 | 73,172 | 15 | % | |||||||||||||||||||

| 2036 | 26 | 31,027 | 7 | % | |||||||||||||||||||

| 2037 | 32 | 51,423 | 11 | % | |||||||||||||||||||

| 2038 | 35 | 33,376 | 7 | % | |||||||||||||||||||

| 2039 | 4 | 6,739 | 1 | % | |||||||||||||||||||

| 2040 | 4 | 4,673 | 1 | % | |||||||||||||||||||

| 此后 | 37 | 27,302 | 6 | % | |||||||||||||||||||

| 324 | $ | 386,729 | 82 | % | |||||||||||||||||||

注:本附表不包括本公司娱乐区内的非剧场租户租约、发展中物业、持有作发展用途的土地、本公司经营的物业及对应收按揭票据的投资。 | |||||||||||||||||||||||

| (1)截至2021年9月30日的过去12个月的租金收入包括与公司现有的经营性土地租赁(公司作为转租人的租赁)相关的租赁收入,以及根据会计准则更新(ASU)2016-02号租赁(主题842)在截至2021年9月30日的过去12个月确认的租户报销费用总额。 | |||||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第20页 | |||||||

| 按总收入百分比排名前十的客户 | |||||||||||||||||

| (未经审计,千美元) | |||||||||||||||||

| 占总收入的百分比 | 占总收入的百分比 | ||||||||||||||||

| 在截至的三个月内 | 在过去的九个月里 | ||||||||||||||||

| 顾客 | 2021年9月30日 | 2021年9月30日 | |||||||||||||||

| 1. | AMC剧院 | 16.7% | 18.8% | ||||||||||||||

| 2. | TOPGOLF | 15.4% | 16.8% | ||||||||||||||

| 3. | 富豪影院 | 8.3% | 6.2% | ||||||||||||||

| 4. | Cinemark | 7.6% | 8.5% | ||||||||||||||

| 5. | 韦尔度假村(Vail Resorts) | 5.0% | 5.5% | ||||||||||||||

| 6. | 首屈一指的公园 | 4.5% | 2.6% | ||||||||||||||

| 7. | 驼背度假村 | 4.0% | 4.4% | ||||||||||||||

| 8. | 六面旗帜 | 3.3% | 3.3% | ||||||||||||||

| 9. | 努力学校 | 2.7% | 3.0% | ||||||||||||||

| 10. | 帝国度假村 | 2.0% | 2.2% | ||||||||||||||

| 总计 | 69.5% | 71.3% | |||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第21页 | |||||||

| 制导 | ||||||||||||||

| (未经审计,百万美元,每股数据除外) | ||||||||||||||

| 量测 | 2021年指南 | |||||||||||||||||||||||||||||||

| YTD实际值 | 当前 | 之前 | ||||||||||||||||||||||||||||||

| 投资支出(1) | $107.9 | (1) | (1) | |||||||||||||||||||||||||||||

| 处置收益和抵押票据偿付 | $35.9 | $93.0 | 至 | $103.0 | $40.0 | 至 | $50.0 | |||||||||||||||||||||||||

| 租金和参与利息收入百分比 | $7.2 | $10.8 | 至 | $11.8 | $8.5 | 至 | $9.5 | |||||||||||||||||||||||||

| 一般和行政费用 | $33.9 | $45.0 | 至 | $47.0 | $45.5 | 至 | $47.5 | |||||||||||||||||||||||||

| 稀释后每股FFO(1) | $2.16 | $2.80 | 至 | $2.86 | $2.80 | 至 | $2.90 | |||||||||||||||||||||||||

| 调整后每股FFO(FFOAA)(1) | $2.01 | $2.95 | 至 | $3.01 | $2.76 | 至 | $2.86 | |||||||||||||||||||||||||

| 对EPR物业普通股股东可获得的净收入进行对账(每股稀释后): | YTD实际值 | 2021年指南 | ||||||||||||||||||||||||||||||

| EPR Properties普通股股东可获得的净收入 | $0.48 | $0.76 | 至 | $0.84 | ||||||||||||||||||||||||||||

| 房地产销售收益 | (0.02) | (0.23) | 至 | (0.25) | ||||||||||||||||||||||||||||

| 房地产投资减值净额 | 0.04 | 0.04 | ||||||||||||||||||||||||||||||

| 房地产折旧及摊销 | 1.64 | 2.18 | ||||||||||||||||||||||||||||||

| 合资企业折旧分摊份额 | 0.02 | 0.05 | ||||||||||||||||||||||||||||||

| EPR Properties的普通股股东可获得FFO | $2.16 | $2.80 | 至 | $2.86 | ||||||||||||||||||||||||||||

| 交易成本 | 0.04 | 0.05 | ||||||||||||||||||||||||||||||

| 与贷款再融资或偿还相关的成本 | 0.07 | 0.36 | ||||||||||||||||||||||||||||||

| 信用损失(收益)费用 | (0.26) | (0.26) | ||||||||||||||||||||||||||||||

| EPR Properties普通股股东可获得的调整后FFO(FFOAA) | $2.01 | $2.95 | 至 | $3.01 | ||||||||||||||||||||||||||||

| 预期收入确认和现金收取占合同现金收入的A%(2) | 2021年第四季度 | |||||||||||||||||||||||||

| 范围(以美元为单位) | 合同现金收入的%(2) | |||||||||||||||||||||||||

| 收入确认 | $133.0 | 至 | $138.0 | 96% | 至 | 99% | ||||||||||||||||||||

| 现金收款 | $131.0 | 至 | $135.0 | 95% | 至 | 97% | ||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第22页 | |||||||

| 定义-非GAAP财务衡量标准 | ||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第23页 | |||||||

| ||||||||

| 2021年第三季度补充资料 | 第24页 | |||||||

| ||||||||

| 2021年第三季度补充资料 | 第25页 | |||||||

| 补充经营和财务数据附录 | ||||||||||||||||||||||||||

| 某些非公认会计准则财务指标的对账 | ||||||||||||||||||||||||||

| 截至2021年9月30日的第三季度和九个月 | ||||||||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第26页 | |||||||

| 利息、固定费用和偿债覆盖率的计算 | |||||||||||||||||||||||||||||||||||

| (未经审计,千美元) | |||||||||||||||||||||||||||||||||||

| 利息承保比率(1): | 2021年第三季度 | 2021年第二季度 | 2021年第一季度 | 2020年第四季度 | 2020年第三季度 | 2020年第二季度 | |||||||||||||||||||||||||||||

| 净收益(亏损) | $ | 32,117 | $ | 18,552 | $ | 3,380 | $ | (19,977) | $ | (85,904) | $ | (62,965) | |||||||||||||||||||||||

| 减损费用 | 2,711 | — | — | 22,832 | 11,561 | 51,264 | |||||||||||||||||||||||||||||

| 合资企业减值费用 | — | — | — | — | — | 3,247 | |||||||||||||||||||||||||||||

| 交易成本 | 2,132 | 662 | 548 | 814 | 2,776 | 771 | |||||||||||||||||||||||||||||

| 信用损失(收益)费用 | (14,096) | (2,819) | (2,762) | 20,312 | 5,707 | 3,484 | |||||||||||||||||||||||||||||

| 利息支出,毛数 | 36,841 | 38,869 | 39,854 | 43,341 | 42,312 | 39,281 | |||||||||||||||||||||||||||||

| 遣散费 | — | — | — | 2,868 | — | — | |||||||||||||||||||||||||||||

| 折旧及摊销 | 42,612 | 40,538 | 40,326 | 42,014 | 42,059 | 42,450 | |||||||||||||||||||||||||||||

| 基于股份的薪酬费用 | |||||||||||||||||||||||||||||||||||

| 致管理层和受托人 | 3,759 | 3,675 | 3,784 | 3,437 | 3,410 | 3,463 | |||||||||||||||||||||||||||||

| 与贷款再融资或偿还相关的成本 | 4,741 | — | 241 | 812 | — | 820 | |||||||||||||||||||||||||||||

| 利息成本资本化 | (233) | (514) | (595) | (404) | (325) | (242) | |||||||||||||||||||||||||||||

| 直线租金收入 | (981) | (1,420) | (1,289) | (898) | 17,969 | (2,229) | |||||||||||||||||||||||||||||

房地产销售收益 | (787) | (511) | (201) | (49,877) | — | (22) | |||||||||||||||||||||||||||||

保险追回收益 | — | — | (30) | (809) | — | — | |||||||||||||||||||||||||||||

| 递延所得税费用(福利) | — | — | — | — | 18,035 | (1,676) | |||||||||||||||||||||||||||||

| 利息承保金额 | $ | 108,816 | $ | 97,032 | $ | 83,256 | $ | 64,465 | $ | 57,600 | $ | 77,646 | |||||||||||||||||||||||

| 利息支出,净额 | $ | 36,584 | $ | 38,312 | $ | 39,194 | $ | 42,838 | $ | 41,744 | $ | 38,340 | |||||||||||||||||||||||

| 利息收入 | 24 | 43 | 65 | 99 | 243 | 699 | |||||||||||||||||||||||||||||

| 利息成本资本化 | 233 | 514 | 595 | 404 | 325 | 242 | |||||||||||||||||||||||||||||

| 利息支出,毛数 | $ | 36,841 | $ | 38,869 | $ | 39,854 | $ | 43,341 | $ | 42,312 | $ | 39,281 | |||||||||||||||||||||||

| 利息覆盖率 | 脚注2 | 脚注2 | 脚注2 | 脚注2 | 脚注2 | 脚注2 | |||||||||||||||||||||||||||||

| 固定费用覆盖率(1): | |||||||||||||||||||||||||||||||||||

| 利息承保金额 | $ | 108,816 | $ | 97,032 | $ | 83,256 | $ | 64,465 | $ | 57,600 | $ | 77,646 | |||||||||||||||||||||||

| 利息支出,毛数 | $ | 36,841 | $ | 38,869 | $ | 39,854 | $ | 43,341 | $ | 42,312 | $ | 39,281 | |||||||||||||||||||||||

| 优先股股息 | 6,033 | 6,033 | 6,034 | 6,034 | 6,034 | 6,034 | |||||||||||||||||||||||||||||

| 固定收费 | $ | 42,874 | $ | 44,902 | $ | 45,888 | $ | 49,375 | $ | 48,346 | $ | 45,315 | |||||||||||||||||||||||

| 固定收费覆盖率 | 脚注2 | 脚注2 | 脚注2 | 脚注2 | 脚注2 | 脚注2 | |||||||||||||||||||||||||||||

| 偿债覆盖率(1): | |||||||||||||||||||||||||||||||||||

| 利息承保金额 | $ | 108,816 | $ | 97,032 | $ | 83,256 | $ | 64,465 | $ | 57,600 | $ | 77,646 | |||||||||||||||||||||||

| 利息支出,毛数 | $ | 36,841 | $ | 38,869 | $ | 39,854 | $ | 43,341 | $ | 42,312 | $ | 39,281 | |||||||||||||||||||||||

| 经常性本金付款 | — | — | — | — | — | — | |||||||||||||||||||||||||||||

| 偿债 | $ | 36,841 | $ | 38,869 | $ | 39,854 | $ | 43,341 | $ | 42,312 | $ | 39,281 | |||||||||||||||||||||||

| 偿债覆盖率 | 脚注2 | 脚注2 | 脚注2 | 脚注2 | 脚注2 | 脚注2 | |||||||||||||||||||||||||||||

| (1)定义见第23至25页。 | |||||||||||||||||||||||||||||||||||

| (2)鉴于新冠肺炎持续造成干扰,以及与租户延迟租金和其他租约修订相关的会计核算,此比率没有列报,因为这一比率没有意义。 | |||||||||||||||||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第27页 | |||||||

| 利息支付金额与经营活动提供的现金净额的对账 | ||||||||||||||||||||||||||||||||||||||

| (未经审计,千美元) | ||||||||||||||||||||||||||||||||||||||

| 第27页表格中的利息覆盖金额是一个非GAAP财务指标,不应被视为任何GAAP流动性指标的替代指标。它与GAAP流动性指标“经营活动提供的净现金”最直接的可比性,而与GAAP的流动性指标“投资活动使用的净现金”和“融资活动提供的净现金”没有直接可比性。根据合并现金流量表,利息支付金额可与“经营活动提供的现金净额”进行核对,如下所示: | ||||||||||||||||||||||||||||||||||||||

| 2021年第三季度 | 2021年第二季度 | 2021年第一季度 | 2020年第四季度 | 2020年第三季度 | 2020年第二季度 | |||||||||||||||||||||||||||||||||

| 经营活动提供(使用)的现金净额 | $ | 95,624 | $ | 62,494 | $ | 78,306 | $ | 5,795 | $ | 2,065 | $ | (31,631) | ||||||||||||||||||||||||||

| 合资企业亏损股权 | (418) | (1,151) | (1,431) | (1,364) | (1,044) | (1,724) | ||||||||||||||||||||||||||||||||

| 来自合资企业的分销 | — | — | (90) | — | — | — | ||||||||||||||||||||||||||||||||

| 递延融资成本摊销 | (2,210) | (1,574) | (1,547) | (1,823) | (1,498) | (1,651) | ||||||||||||||||||||||||||||||||

摊销高于和低于市值租约、净额和租户津贴 | 98 | 99 | 96 | 96 | 124 | 108 | ||||||||||||||||||||||||||||||||

资产和负债变动,净额: | ||||||||||||||||||||||||||||||||||||||

经营租赁资产和负债摊销 | 146 | 113 | 120 | 230 | (14) | (287) | ||||||||||||||||||||||||||||||||

应收按揭票据及相关应计利息 | (154) | 423 | (280) | 3,297 | 1,154 | 2,613 | ||||||||||||||||||||||||||||||||

| 应收账款 | (10,692) | (6,265) | (18,687) | 4,422 | (5,053) | 62,163 | ||||||||||||||||||||||||||||||||

| 其他资产 | (4,396) | (1,003) | 7,323 | (367) | (2,208) | 819 | ||||||||||||||||||||||||||||||||

| 应付账款和应计负债 | (7,230) | 2,716 | (997) | 404 | (4,348) | 6,555 | ||||||||||||||||||||||||||||||||

| 未赚取的租金和利息 | 289 | 3,583 | (18,075) | 9,312 | 5,690 | 3,100 | ||||||||||||||||||||||||||||||||

| 直线租金收入 | (981) | (1,420) | (1,289) | (898) | 17,969 | (2,229) | ||||||||||||||||||||||||||||||||

| 利息支出,毛数 | 36,841 | 38,869 | 39,854 | 43,341 | 42,312 | 39,281 | ||||||||||||||||||||||||||||||||

| 利息成本资本化 | (233) | (514) | (595) | (404) | (325) | (242) | ||||||||||||||||||||||||||||||||

| 交易成本 | 2,132 | 662 | 548 | 814 | 2,776 | 771 | ||||||||||||||||||||||||||||||||

| 遣散费(现金部分) | — | — | — | 1,610 | — | — | ||||||||||||||||||||||||||||||||

| 利息承保金额(1) | $ | 108,816 | $ | 97,032 | $ | 83,256 | $ | 64,465 | $ | 57,600 | $ | 77,646 | ||||||||||||||||||||||||||

| 投资活动提供的现金净额(已用) | $ | (12,711) | $ | 3,128 | $ | (29,894) | $ | 204,883 | $ | (17,919) | $ | (13,219) | ||||||||||||||||||||||||||

| 融资活动使用的现金净额 | $ | (446,643) | $ | (96,195) | $ | (532,435) | $ | (170,716) | $ | (5,994) | $ | (175,358) | ||||||||||||||||||||||||||

| (1)定义见第23至25页。 | ||||||||||||||||||||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第28页 | |||||||

| EBITDAre、调整后EBITDAre、年化调整后EBITDAre和年化调整后收入的对账 | ||||||||||||||||||||||||||||||||||||||

| (未经审计,千美元) | ||||||||||||||||||||||||||||||||||||||

| 调整后的EBITDARE(4): | 2021年第三季度 | 2021年第二季度 | 2021年第一季度 | 2020年第四季度 | 2020年第三季度 | 2020年第二季度 | ||||||||||||||||||||||||||||||||

| 净收益(亏损) | $ | 32,117 | $ | 18,552 | $ | 3,380 | $ | (19,977) | $ | (85,904) | $ | (62,965) | ||||||||||||||||||||||||||

| 利息支出,净额 | 36,584 | 38,312 | 39,194 | 42,838 | 41,744 | 38,340 | ||||||||||||||||||||||||||||||||

| 所得税费用(福利) | 395 | 398 | 407 | 402 | 18,417 | (1,312) | ||||||||||||||||||||||||||||||||

| 折旧及摊销 | 42,612 | 40,538 | 40,326 | 42,014 | 42,059 | 42,450 | ||||||||||||||||||||||||||||||||

| 房地产销售收益 | (787) | (511) | (201) | (49,877) | — | (22) | ||||||||||||||||||||||||||||||||

| 房地产投资减值净额(3) | 2,711 | — | — | 22,832 | 11,561 | 36,255 | ||||||||||||||||||||||||||||||||

| 与贷款再融资或偿还相关的成本 | 4,741 | — | 241 | 812 | — | 820 | ||||||||||||||||||||||||||||||||

| 合资企业折旧分摊份额 | 966 | 459 | 354 | 361 | 369 | 378 | ||||||||||||||||||||||||||||||||

| 合营企业利息费用分摊比例 | 981 | 846 | 789 | 872 | 741 | 736 | ||||||||||||||||||||||||||||||||

| 合资企业减值费用 | — | — | — | — | — | 3,247 | ||||||||||||||||||||||||||||||||

| EBITDARE | $ | 120,320 | $ | 98,594 | $ | 84,490 | $ | 40,277 | $ | 28,987 | $ | 57,927 | ||||||||||||||||||||||||||

| 保险赔偿收益(1) | — | — | (30) | (809) | — | — | ||||||||||||||||||||||||||||||||

| 遣散费 | — | — | — | 2,868 | — | — | ||||||||||||||||||||||||||||||||

| 交易成本 | 2,132 | 662 | 548 | 814 | 2,776 | 771 | ||||||||||||||||||||||||||||||||

| 信用损失(收益)费用 | (14,096) | (2,819) | (2,762) | 20,312 | 5,707 | 3,484 | ||||||||||||||||||||||||||||||||

| 前期应收账款核销(2) | — | — | — | 4,301 | 13,533 | — | ||||||||||||||||||||||||||||||||

| 上期应收账款直线冲销(2) | — | — | — | 870 | 19,927 | — | ||||||||||||||||||||||||||||||||

| 经营性租赁使用权资产减值(三) | — | — | — | — | — | 15,009 | ||||||||||||||||||||||||||||||||

| 调整后的EBITDARE(本季度) | $ | 108,356 | $ | 96,437 | $ | 82,246 | $ | 68,633 | $ | 70,930 | $ | 77,191 | ||||||||||||||||||||||||||

| 调整后的EBITDAR(5) | 脚注10 | 脚注10 | 脚注10 | 脚注10 | 脚注10 | 脚注10 | ||||||||||||||||||||||||||||||||

| 年化调整后EBITDARE(4): | ||||||||||||||||||||||||||||||||||||||

| 调整后的EBITDARE(本季度) | 脚注10 | 脚注10 | 脚注10 | 脚注10 | 脚注10 | 脚注10 | ||||||||||||||||||||||||||||||||

| 公司/未分配和其他噪音 | ||||||||||||||||||||||||||||||||||||||

| 在职和处置调整(6) | ||||||||||||||||||||||||||||||||||||||

| 租金/参与率调整百分比(7) | ||||||||||||||||||||||||||||||||||||||

| 非经常性调整(8) | ||||||||||||||||||||||||||||||||||||||

| 年化调整后EBITDARE(本季度) | ||||||||||||||||||||||||||||||||||||||

| 年化调整后EBITDAR(9) | ||||||||||||||||||||||||||||||||||||||

| 见下一页的脚注。 | ||||||||||||||||||||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第29页 | |||||||

| (1)在公司10-K表格年度报告和10-Q表格季度报告的综合收益(亏损)表中计入其他收益。对账方式如下: | ||||||||||||||||||||||||||||||||||||||

| 2021年第三季度 | 2021年第二季度 | 2021年第一季度 | 2020年第四季度 | 2020年第三季度 | 2020年第二季度 | |||||||||||||||||||||||||||||||||

| 外币掉期合约结算收入(损失) | $ | 39 | $ | (28) | $ | 52 | $ | 110 | $ | 154 | $ | 408 | ||||||||||||||||||||||||||

| 保险追回收益 | — | — | 30 | 809 | — | — | ||||||||||||||||||||||||||||||||

| 经营物业的营业收入 | 7,860 | 848 | 295 | 45 | 16 | 8 | ||||||||||||||||||||||||||||||||

| 手续费收入 | 187 | — | — | — | — | — | ||||||||||||||||||||||||||||||||

| 杂项收入 | 5 | 213 | 301 | 4 | 12 | — | ||||||||||||||||||||||||||||||||

| 其他收入 | $ | 8,091 | $ | 1,033 | $ | 678 | $ | 968 | $ | 182 | $ | 416 | ||||||||||||||||||||||||||

| (2)在公司年度报表Form 10-K和公司季度报告Form 10-Q的综合损益表中计入持续经营的租金收入。对账方式如下: | ||||||||||||||||||||||||||||||||||||||

| 2021年第三季度 | 2021年第二季度 | 2021年第一季度 | 2020年第四季度 | 2020年第三季度 | 2020年第二季度 | |||||||||||||||||||||||||||||||||

| 最低租金 | $ | 114,375 | $ | 107,100 | $ | 94,190 | $ | 79,342 | $ | 83,230 | $ | 89,589 | ||||||||||||||||||||||||||

| 上期应收账款核销 | — | — | — | (4,301) | (13,533) | — | ||||||||||||||||||||||||||||||||

| 租户报销 | 4,187 | 5,000 | 4,822 | 4,831 | 2,413 | 4,169 | ||||||||||||||||||||||||||||||||

| 百分比租金 | 3,149 | 2,016 | 2,030 | 3,040 | 1,303 | 1,454 | ||||||||||||||||||||||||||||||||

| 直线租金收入 | 981 | 1,420 | 1,289 | 1,768 | 1,958 | 2,229 | ||||||||||||||||||||||||||||||||

| 上期直线冲销 | — | — | — | (870) | (19,927) | — | ||||||||||||||||||||||||||||||||

| 其他租金收入 | 348 | 347 | 283 | 201 | 147 | 90 | ||||||||||||||||||||||||||||||||

| 租金收入 | $ | 123,040 | $ | 115,883 | $ | 102,614 | $ | 84,011 | $ | 55,591 | $ | 97,531 | ||||||||||||||||||||||||||

| (3)截至2020年6月30日的三个月内确认的减值费用总额为5130万美元,其中包括3630万美元的房地产投资减值和1500万美元的经营租赁使用权资产减值。 | ||||||||||||||||||||||||||||||||||||||

| (4)定义见第23至25页。 | ||||||||||||||||||||||||||||||||||||||

| (5)该季度的调整后EBITDAR乘以4即可计算出年度金额。 | ||||||||||||||||||||||||||||||||||||||

| (6)对本季度开始或终止GAAP净营业收入的物业进行调整,并对应收抵押贷款票据的收入进行调整,使之与季度末的余额保持一致,仅适用于持续性物业。 | ||||||||||||||||||||||||||||||||||||||

| (7)将租金及参与利息收入的百分比由最新一季的实际数额调整为过去12个月的数额除以4。 | ||||||||||||||||||||||||||||||||||||||

| (8)非经常性调整涉及与第三方签订的经营协议下的物业(视何者适用而定),以及与新冠肺炎有关的调整。 | ||||||||||||||||||||||||||||||||||||||

| (9)该季度的年化调整后EBITDAR乘以4即可计算出年度金额。 | ||||||||||||||||||||||||||||||||||||||

| (10)没有列报,因为考虑到新冠肺炎大流行造成的持续干扰以及与租户租金延期和其他租约修改相关的会计核算,此指标没有意义。 | ||||||||||||||||||||||||||||||||||||||

| ||||||||

| 2021年第三季度补充资料 | 第30页 | |||||||