| 公司总部 | 商品代号 | 投资者关系 | 问询 | ||||||||

| 博伊尔斯顿大街800号 | BXP | 波士顿地产公司 | 如有任何查询,请发送至 | ||||||||

| 1900套房 | 博伊尔斯顿大街800号,1900套房 | 迈克尔·E·拉贝尔(Michael E.LaBelle) | |||||||||

| 马萨诸塞州波士顿,邮编:02199 | 证券交易所上市 | 马萨诸塞州波士顿,邮编:02199 | 执行副总裁兼首席财务官 | ||||||||

| Www.bxp.com | 纽约证券交易所 | Investors.bxp.com | 617.236.3352或 | ||||||||

| (t) 617.236.3300 | 邮箱:InvestorRelations@bxp.com | 邮箱:mlabelle@bxp.com | |||||||||

| (t) 617.236.3429 | |||||||||||

| Q3 2021 | ||||

| 目录 | |||||

| 页面 | |||||

| 概述 | |||||

| 公司简介 | 1 | ||||

| 指导意见和假设 | 2 | ||||

| 财务信息 | |||||

| 财务亮点 | 3 | ||||

| 合并资产负债表 | 4 | ||||

| 合并损益表 | 5 | ||||

| 运营资金(FFO) | 6 | ||||

| 可供分配的资金(FAD) | 7 | ||||

| 净营业收入(NOI) | 8 | ||||

| 按可报告部门划分的同一物业净营业收入(NOI) | 10 | ||||

| 资本支出、租户改善费用和租赁佣金 | 12 | ||||

| 收购和处置 | 13 | ||||

| 发展活动 | |||||

| 在建工程正在进行中 | 14 | ||||

| 地块和购买选项 | 15 | ||||

| 租赁活动 | |||||

| 租赁活动 | 16 | ||||

| 物业统计 | |||||

| 产品组合概述 | 17 | ||||

| 住宅和酒店业绩 | 18 | ||||

| 服务中属性列表 | 20 | ||||

| 排名前20位的租户名单和组合租户多元化 | 24 | ||||

| 按位置划分的入住率 | 25 | ||||

| 债务和资本化 | |||||

| 资本结构 | 26 | ||||

| 债务分析 | 27 | ||||

| 优先无担保债务契约遵从率 | 28 | ||||

净债务与EBITDARE之比 | 29 | ||||

| 负债比率 | 30 | ||||

| 合资企业 | |||||

| 联合合资企业 | 31 | ||||

| 未合并的合资企业 | 33 | ||||

| 租约到期推出 | |||||

| 服务中属性总数 | 36 | ||||

| 波士顿 | 37 | ||||

| 洛杉矶 | 39 | ||||

| 纽约 | 41 | ||||

| 旧金山 | 43 | ||||

| 华盛顿特区 | 45 | ||||

| 中央商务区 | 47 | ||||

| 郊区 | 49 | ||||

| 研究覆盖范围、定义和协调 | |||||

| 研究报道 | 51 | ||||

| 定义 | 52 | ||||

| 对账 | 56 | ||||

| 合并损益表-上一年度 | 64 | ||||

| Q3 2021 | ||||

| 公司简介 | |||||

| 财政年终 | 12月31日 | ||||

| 物业总数(包括未合并的合营企业和正在开发/重建的物业) | 202 | ||||

| 总面积(包括未合并的合资企业和正在开发/重新开发的物业) | 5250万 | ||||

已发行普通股,加上普通股和长期投资计划(LTIP)单位(未赚取的多年长期激励计划(MYLTIP)单位除外),按折算后的基准计算1,2 | 1.737亿 | ||||

| 季度末收盘价 | 每股108.35美元 | ||||

| 股息-季度/年化 | 每股0.98美元/3.92美元 | ||||

| 股息收益率 | 3.6% | ||||

合并市值2 | 322亿美元 | ||||

BXP的市值份额2,3 | 323亿美元 | ||||

| 优先债务评级 | BBB+(标准普尔);Baa1(穆迪) | ||||

| 董事会 | 管理 | |||||||||||||

| 乔尔·I·克莱恩 | 董事会主席 | 欧文·D·托马斯 | 首席执行官 | |||||||||||

| 欧文·D·托马斯 | 首席执行官 | 道格拉斯·T·林德 | 总统 | |||||||||||

| 道格拉斯·T·林德 | 总统 | 雷蒙德·A·里奇 | 高级执行副总裁 | |||||||||||

| 凯利·A·阿约特 | 薪酬委员会主席 | 迈克尔·E·拉贝尔(Michael E.LaBelle) | 执行副总裁、首席财务官兼财务主管 | |||||||||||

| 布鲁斯·W·邓肯 | 布莱恩·J·库普 | 波士顿地区执行副总裁 | ||||||||||||

| 凯伦·E·戴克斯特拉 | 约翰·F·鲍尔斯 | 纽约地区执行副总裁 | ||||||||||||

| 卡罗尔·B·艾尼格 | 罗伯特·E·佩斯特 | 旧金山地区执行副总裁 | ||||||||||||

| 黛安·J·霍斯金斯 | 可持续发展委员会主席 | 乔纳森·D·兰格 | 洛杉矶地区高级副总裁 | |||||||||||

| 马修·J·卢斯蒂格 | 提名与公司治理委员会主席 | 彼得·V·奥特尼 | 高级副总裁、华盛顿特区地区联席主管 | |||||||||||

| 约翰·J·斯特罗曼 | 高级副总裁、华盛顿特区地区联席主管 | |||||||||||||

| 大卫·A·特沃多克 | 审计委员会主席 | 弗兰克·D·伯特(Frank D.Burt) | 高级副总裁兼首席法务官 | |||||||||||

| 威廉·H·沃尔顿,III | 唐娜·D·加雷什 | 高级副总裁兼首席人力资源官 | ||||||||||||

| 迈克尔·R·沃尔什 | 高级副总裁兼首席会计官 | |||||||||||||

| 詹姆斯·J·惠伦 | 高级副总裁兼首席信息技术官 | |||||||||||||

| Q3 2021 | ||||

| 指导意见和假设 | |||||

| 2021年全年 | 2022年全年 | |||||||||||||||||||||||||||||||

| 低 | 高 | 低 | 高 | |||||||||||||||||||||||||||||

| 预计每股收益(稀释) | $ | 3.11 | $ | 3.13 | $ | 2.97 | $ | 3.17 | ||||||||||||||||||||||||

| 添加: | ||||||||||||||||||||||||||||||||

| 房地产折旧和摊销预计公司份额 | 4.14 | 4.14 | 4.28 | 4.28 | ||||||||||||||||||||||||||||

| 预计公司在房地产销售(收益)/亏损中的份额 | (0.75) | (0.75) | — | — | ||||||||||||||||||||||||||||

| 预计每股FFO(稀释后) | $ | 6.50 | $ | 6.52 | $ | 7.25 | $ | 7.45 | ||||||||||||||||||||||||

| 2021年全年 | 2022年全年 | ||||||||||||||||||||||||||||

| 低 | 高 | 低 | 高 | ||||||||||||||||||||||||||

| 经营物业活动: | |||||||||||||||||||||||||||||

| 服务中产品组合的平均占用率 | 88.00 | % | 89.00 | % | 88.00 | % | 90.00 | % | |||||||||||||||||||||

BXP在同一物业净营业收入(不包括终止收入)中的份额增加 | 5.00 | % | 6.00 | % | 2.00 | % | 3.50 | % | |||||||||||||||||||||

BXP在同一物业净营业收入-现金(不包括终止收入)中的份额增加 | 4.00 | % | 5.00 | % | 5.50 | % | 6.50 | % | |||||||||||||||||||||

BXP在非同一物业对上一年净营业收入的增量贡献中所占份额(不包括资产出售) | $ | 26,000 | $ | 28,000 | $ | 72,000 | $ | 80,000 | |||||||||||||||||||||

与上一年相比,BXP在与资产出售相关的净营业收入增量中所占份额 | $ | (15,000) | $ | (13,000) | $ | (11,000) | $ | (9,000) | |||||||||||||||||||||

BXP在直线租金和公允价值租赁收入中的份额(非现金收入) | $ | 115,000 | $ | 120,000 | $ | 90,000 | $ | 115,000 | |||||||||||||||||||||

| 解聘收入 | $ | 12,000 | $ | 13,000 | $ | — | $ | 4,000 | |||||||||||||||||||||

| 其他收入(费用): | |||||||||||||||||||||||||||||

| 开发和管理服务收入 | $ | 25,000 | $ | 26,000 | $ | 22,000 | $ | 28,000 | |||||||||||||||||||||

一般和行政费用1 | $ | (148,000) | $ | (147,000) | $ | (157,000) | $ | (151,000) | |||||||||||||||||||||

净利息支出2 | $ | (469,000) | $ | (466,000) | $ | (415,000) | $ | (405,000) | |||||||||||||||||||||

| 非控股权益: | |||||||||||||||||||||||||||||

| 财产合伙企业在FFO份额中的非控制性权益 | $ | (141,000) | $ | (139,000) | $ | (147,000) | $ | (143,000) | |||||||||||||||||||||

| Q3 2021 | ||||

| 财务亮点 | |||||

| 截至三个月 | ||||||||||||||

| 9月30日至21日 | 6月30日至21日 | |||||||||||||

| 波士顿地产公司的净收入。 | $ | 108,297 | $ | 111,703 | ||||||||||

| 波士顿地产公司每股应占净收益-稀释后 | $ | 0.69 | $ | 0.71 | ||||||||||

可归因于波士顿地产公司的FFO 1 | $ | 270,477 | $ | 268,642 | ||||||||||

稀释后每股FFO 1 | $ | 1.73 | $ | 1.72 | ||||||||||

| 每股普通股股息 | $ | 0.98 | $ | 0.98 | ||||||||||

可分配给普通股股东和普通股持有人的资金(FAD)2 | $ | 236,608 | $ | 178,341 | ||||||||||

| 选定项目: | ||||||||||||||

| 收入 | $ | 730,056 | $ | 713,807 | ||||||||||

| 向租户追讨款项 | $ | 107,766 | $ | 100,433 | ||||||||||

| 租户的服务收入 | $ | 1,874 | $ | 1,516 | ||||||||||

BXP的收入份额3 | $ | 696,313 | $ | 683,273 | ||||||||||

BXP的直线租金份额为3 | $ | 35,811 | $ | 30,855 | ||||||||||

BXP在公允价值租赁收入中的份额3,4 | $ | 1,793 | $ | 1,193 | ||||||||||

BXP在终止合同收入中的份额3 | $ | 1,847 | $ | 6,067 | ||||||||||

| 地租费用 | $ | 3,249 | $ | 3,261 | ||||||||||

| 资本化利息 | $ | 11,586 | $ | 13,014 | ||||||||||

| 资本化工资 | $ | 3,366 | $ | 3,459 | ||||||||||

| 未合并合资企业的亏损 | $ | (5,597) | $ | (1,373) | ||||||||||

BXP在未合并的合资企业中的FFO份额5 | $ | 12,206 | $ | 13,977 | ||||||||||

| 可归因于财产合伙企业非控股权益的净收入 | $ | 18,971 | $ | 17,164 | ||||||||||

可归因于财产合伙企业中的非控股权益的FFO 6 | $ | 35,744 | $ | 34,277 | ||||||||||

| 资产负债表项目: | ||||||||||||||

| 高于市值的租金(包括在预付费用和其他资产中) | $ | 1,906 | $ | 2,207 | ||||||||||

| 低于市值的租金(包括在其他负债中) | $ | 24,823 | $ | 26,271 | ||||||||||

| 应计租金收入负债(包括在其他负债内) | $ | 132,580 | $ | 136,085 | ||||||||||

| 比率: | ||||||||||||||

利息覆盖比率(不包括资本化利息)7 | 3.79 | 3.84 | ||||||||||||

利息覆盖比率(包括资本化利息)7 | 3.37 | 3.37 | ||||||||||||

固定费用覆盖率7 | 2.94 | 2.83 | ||||||||||||

BXP的净债务份额与BXP的EBITDARE份额之比(年化)8 | 7.70 | 7.44 | ||||||||||||

百时美施贵宝在同店净营业收入(NOI)(不包括终止收入)中所占份额的变化9 | 7.4 | % | 8.9 | % | ||||||||||

百时美施贵宝在同一门店NOI中的份额变化(不包括终止收入)-现金9 | 9.2 | % | 7.5 | % | ||||||||||

FAD支付率2 | 71.97 | % | 95.47 | % | ||||||||||

| 营业利润率[(租金收入-租金费用)/租金收入] | 63.9 | % | 64.6 | % | ||||||||||

| 服务中物业的占用情况 | 88.4 | % | 88.6 | % | ||||||||||

| 大写: | ||||||||||||||

| 合并债务 | $ | 13,378,350 | $ | 12,536,065 | ||||||||||

BXP的债务份额为10 | $ | 13,477,453 | $ | 12,534,659 | ||||||||||

| 合并市值 | $ | 32,196,903 | $ | 32,436,223 | ||||||||||

| 合并债务/合并市值 | 41.55 | % | 38.65 | % | ||||||||||

百时美施贵宝的市值份额为10 | $ | 32,296,006 | $ | 32,434,817 | ||||||||||

BXP的债务份额/BXP的市值份额10 | 41.73 | % | 38.65 | % | ||||||||||

| Q3 2021 | ||||

| 合并资产负债表 | |||||

| 9月30日至21日 | 6月30日至21日 | |||||||||||||

| 资产 | ||||||||||||||

| 房地产 | $ | 22,088,835 | $ | 22,012,095 | ||||||||||

| 在建工程正在进行中 | 1,054,531 | 908,061 | ||||||||||||

| 保留土地作未来发展之用 | 568,034 | 497,019 | ||||||||||||

| 使用权资产--融资租赁 | 237,845 | 237,765 | ||||||||||||

| 使用权资产--经营租赁 | 170,085 | 170,331 | ||||||||||||

| 减去累计折旧 | (5,850,397) | (5,752,818) | ||||||||||||

| 总房地产 | 18,268,933 | 18,072,453 | ||||||||||||

| 现金和现金等价物 | 1,002,728 | 557,307 | ||||||||||||

| 以第三方托管方式持有的现金 | 79,193 | 79,973 | ||||||||||||

| 证券投资 | 41,517 | 41,476 | ||||||||||||

| 租户和其他应收账款净额 | 61,269 | 58,624 | ||||||||||||

| 关联方应收票据净额 | 78,144 | 77,872 | ||||||||||||

| 应收票据净额 | 19,297 | 19,087 | ||||||||||||

| 应计租金收入,净额 | 1,203,840 | 1,172,411 | ||||||||||||

| 递延费用,净额 | 622,807 | 627,338 | ||||||||||||

| 预付费用和其他资产 | 97,560 | 46,946 | ||||||||||||

| 对未合并的合资企业的投资 | 1,373,522 | 1,305,589 | ||||||||||||

| 总资产 | $ | 22,848,810 | $ | 22,059,076 | ||||||||||

| 负债和权益 | ||||||||||||||

| 负债: | ||||||||||||||

| 应付抵押票据,净额 | $ | 2,898,699 | $ | 2,901,709 | ||||||||||

| 无担保优先票据,净额 | 10,479,651 | 9,634,356 | ||||||||||||

| 无担保信贷额度 | — | — | ||||||||||||

| 租赁负债--融资租赁 | 243,562 | 243,381 | ||||||||||||

| 租赁负债--经营租赁 | 204,137 | 226,594 | ||||||||||||

| 应付账款和应计费用 | 331,687 | 305,969 | ||||||||||||

| 应付股息和分派 | 169,739 | 169,718 | ||||||||||||

| 应计应付利息 | 87,408 | 107,386 | ||||||||||||

| 其他负债 | 370,403 | 370,990 | ||||||||||||

| 总负债 | 14,785,286 | 13,960,103 | ||||||||||||

| 承诺和或有事项 | — | — | ||||||||||||

| 可赎回递延股票单位 | 8,775 | 8,980 | ||||||||||||

| 股本: | ||||||||||||||

| 波士顿地产公司的股东权益: | ||||||||||||||

| 超额股票,面值0.01美元,授权股份150,000,000股,未发行或已发行 | — | — | ||||||||||||

普通股,面值0.01美元,授权股份250,000,000股,已发行156,285,391股和156,214,859股,已发行普通股分别为156,206,491股和156,135,959股,分别于2021年9月30日和2021年6月30日发行 | 1,562 | 1,561 | ||||||||||||

| 额外实收资本 | 6,415,802 | 6,405,916 | ||||||||||||

| 超过盈利的股息 | (657,021) | (612,247) | ||||||||||||

财政部普通股按成本计算,2021年9月30日和2021年6月30日分别为78,900股和78,900股 | (2,722) | (2,722) | ||||||||||||

| 累计其他综合损失 | (40,803) | (43,166) | ||||||||||||

| 波士顿地产公司的股东权益总额。 | 5,716,818 | 5,749,342 | ||||||||||||

| 非控股权益: | ||||||||||||||

| 经营伙伴关系的共同单位 | 609,830 | 615,308 | ||||||||||||

| 财产合伙企业 | 1,728,101 | 1,725,343 | ||||||||||||

| 总股本 | 8,054,749 | 8,089,993 | ||||||||||||

| 负债和权益总额 | $ | 22,848,810 | $ | 22,059,076 | ||||||||||

| Q3 2021 | ||||

| 合并损益表 | |||||

| 截至三个月 | ||||||||||||||

| 9月30日至21日 | 6月30日至21日 | |||||||||||||

| 收入 | ||||||||||||||

| 租赁 | $ | 692,260 | $ | 684,025 | ||||||||||

| 泊车及其他 | 21,266 | 17,864 | ||||||||||||

保险收益1 | 2,241 | 418 | ||||||||||||

| 酒店收入 | 5,189 | 1,561 | ||||||||||||

| 开发和管理服务 | 6,094 | 7,284 | ||||||||||||

| 直接偿还管理事务合同的工资和相关费用 | 3,006 | 2,655 | ||||||||||||

| 总收入 | 730,056 | 713,807 | ||||||||||||

| 费用 | ||||||||||||||

| 运营中 | 124,153 | 117,769 | ||||||||||||

| 房地产税 | 131,718 | 130,440 | ||||||||||||

| 拆迁费 | 169 | 92 | ||||||||||||

与保险索赔有关的恢复费用1 | 2,241 | 402 | ||||||||||||

| 酒店运营 | 3,946 | 1,996 | ||||||||||||

一般事务和行政事务2 | 34,560 | 38,405 | ||||||||||||

| 管理服务合同的工资和相关费用 | 3,006 | 2,655 | ||||||||||||

| 交易成本 | 1,888 | 751 | ||||||||||||

| 折旧及摊销 | 179,412 | 183,838 | ||||||||||||

| 总费用 | 481,093 | 476,348 | ||||||||||||

| 其他收入(费用) | ||||||||||||||

| 未合并合资企业的亏损 | (5,597) | (1,373) | ||||||||||||

| 房地产销售收益 | 348 | 7,756 | ||||||||||||

证券投资收益(亏损)2 | (190) | 2,275 | ||||||||||||

| 利息及其他收入(亏损) | 1,520 | 1,452 | ||||||||||||

| 利息支出 | (105,794) | (106,319) | ||||||||||||

| 净收入 | 139,250 | 141,250 | ||||||||||||

| 可归因于非控股权益的净收入 | ||||||||||||||

| 财产合伙企业中的非控股权益 | (18,971) | (17,164) | ||||||||||||

非控股权益--经营合伙企业的共同单位3 | (11,982) | (12,383) | ||||||||||||

| 波士顿地产公司的净收入。 | $ | 108,297 | $ | 111,703 | ||||||||||

| 普通股每股收益(EPS) | ||||||||||||||

| 波士顿地产公司每股净收益-基本 | $ | 0.69 | $ | 0.72 | ||||||||||

| 波士顿地产公司每股应占净收益-稀释后 | $ | 0.69 | $ | 0.71 | ||||||||||

| Q3 2021 | ||||

运营资金(FFO)1 | |||||

| 截至三个月 | ||||||||||||||

| 9月30日至21日 | 6月30日至21日 | |||||||||||||

| 波士顿地产公司的净收入。 | $ | 108,297 | $ | 111,703 | ||||||||||

| 添加: | ||||||||||||||

| 非控股权益--经营合伙企业的共同单位 | 11,982 | 12,383 | ||||||||||||

| 财产合伙企业中的非控制性权益 | 18,971 | 17,164 | ||||||||||||

| 净收入 | 139,250 | 141,250 | ||||||||||||

| 添加: | ||||||||||||||

| 折旧及摊销费用 | 179,412 | 183,838 | ||||||||||||

财产合伙企业在折旧和摊销中的非控股权益2 | (16,773) | (17,113) | ||||||||||||

BXP在未合并合资企业中的折旧和摊销份额3 | 17,803 | 15,350 | ||||||||||||

| 与公司相关的折旧和摊销 | (443) | (444) | ||||||||||||

| 更少: | ||||||||||||||

| 房地产销售收益 | 348 | 7,756 | ||||||||||||

| 财产合伙企业中的非控制性权益 | 18,971 | 17,164 | ||||||||||||

| 可归因于运营合作伙伴关系的FFO(包括波士顿地产公司)(基本FFO) | 299,930 | 297,961 | ||||||||||||

| 更少: | ||||||||||||||

| 非控股权益-经营合伙企业在FFO中份额的共同单位 | 29,453 | 29,319 | ||||||||||||

| 可归因于波士顿地产公司的FFO。 | $ | 270,477 | $ | 268,642 | ||||||||||

| 波士顿地产公司在基本FFO中的百分比 | 90.18 | % | 90.16 | % | ||||||||||

| 非控股权益-普通股持有者在基本FFO中的百分比 | 9.82 | % | 9.84 | % | ||||||||||

| 每股基本FFO | $ | 1.73 | $ | 1.72 | ||||||||||

| 加权平均流通股-基本 | 156,183 | 156,107 | ||||||||||||

| 稀释后每股FFO | $ | 1.73 | $ | 1.72 | ||||||||||

| 加权平均流通股-稀释 | 156,598 | 156,519 | ||||||||||||

| 截至三个月 | ||||||||||||||

| 9月30日至21日 | 6月30日至21日 | |||||||||||||

| 基本FFO | $ | 299,930 | $ | 297,961 | ||||||||||

| 添加: | ||||||||||||||

| 稀释性证券的影响--以股票为基础的补偿 | — | — | ||||||||||||

| 稀释FFO | 299,930 | 297,961 | ||||||||||||

| 更少: | ||||||||||||||

| 非控股权益-经营合伙企业在稀释FFO中所占份额的共同单位 | 29,393 | 29,259 | ||||||||||||

| 波士顿地产公司在稀释FFO中的份额 | $ | 270,537 | $ | 268,702 | ||||||||||

| 截至三个月 | ||||||||||||||

| 9月30日至21日 | 6月30日至21日 | |||||||||||||

| 基本FFO的份额/单位 | 173,194 | 173,150 | ||||||||||||

| 添加: | ||||||||||||||

| 稀释证券的影响--股票补偿(股份/单位) | 415 | 412 | ||||||||||||

| 稀释FFO的股份/单位 | 173,609 | 173,562 | ||||||||||||

| 更少: | ||||||||||||||

| 非控股权益-经营合伙企业在稀释后的FFO中所占份额的普通单位(股份/单位) | 17,011 | 17,043 | ||||||||||||

| 波士顿地产公司稀释FFO的股份/单位份额 | 156,598 | 156,519 | ||||||||||||

| 波士顿地产公司在稀释FFO中的百分比 | 90.20 | % | 90.18 | % | ||||||||||

| Q3 2021 | ||||

可用于分配的资金(FAD)1 | |||||

| 截至三个月 | ||||||||||||||

| 9月30日至21日 | 6月30日至21日 | |||||||||||||

| 波士顿地产公司的净收入。 | $ | 108,297 | $ | 111,703 | ||||||||||

| 添加: | ||||||||||||||

| 非控股权益--经营合伙企业的共同单位 | 11,982 | 12,383 | ||||||||||||

| 财产合伙企业中的非控制性权益 | 18,971 | 17,164 | ||||||||||||

| 净收入 | 139,250 | 141,250 | ||||||||||||

| 添加: | ||||||||||||||

| 折旧及摊销费用 | 179,412 | 183,838 | ||||||||||||

财产合伙企业在折旧和摊销中的非控股权益2 | (16,773) | (17,113) | ||||||||||||

BXP在未合并合资企业中的折旧和摊销份额3 | 17,803 | 15,350 | ||||||||||||

| 与公司相关的折旧和摊销 | (443) | (444) | ||||||||||||

| 更少: | ||||||||||||||

| 房地产销售收益 | 348 | 7,756 | ||||||||||||

| 财产合伙企业中的非控制性权益 | 18,971 | 17,164 | ||||||||||||

| 基本FFO | 299,930 | 297,961 | ||||||||||||

| 添加: | ||||||||||||||

BXP在租赁交易成本中的份额,符合租金诱因1、4 | 3,379 | (132) | ||||||||||||

BXP在对冲摊销中的份额1 | 1,446 | 1,446 | ||||||||||||

BXP在直线地租费用调整中的份额1,5 | 996 | 698 | ||||||||||||

| 基于股票的薪酬 | 8,440 | 13,993 | ||||||||||||

| 非房地产折旧 | 443 | 444 | ||||||||||||

合并合资企业资本化费用中未赚取的部分6 | 2,207 | 603 | ||||||||||||

| 更少: | ||||||||||||||

百时美施贵宝在直线租金中的份额1 | 35,811 | 30,855 | ||||||||||||

BXP在公允价值租赁收入中的份额1,7 | 1,793 | 1,193 | ||||||||||||

BXP在第二代租户改善和租赁佣金中的份额1 | 25,826 | 82,476 | ||||||||||||

BXP在维护资本支出中的份额1,8 | 16,800 | 22,145 | ||||||||||||

| 酒店改善、设备升级和更换 | 3 | 3 | ||||||||||||

可分配给普通股股东和普通股持有人的资金(FAD)(A) | $ | 236,608 | $ | 178,341 | ||||||||||

分配给普通股股东和单位持有人(不包括任何特殊分配)(B) | $ | 170,286 | $ | 170,266 | ||||||||||

FAD支付率1(B?A) | 71.97 | % | 95.47 | % | ||||||||||

| Q3 2021 | ||||

| 波士顿地产公司普通股股东应占净收入与BXP在同一物业净营业收入(NOI)中所占份额的对账 | |||||

| 截至三个月 | ||||||||||||||

| 9月30日至21日 | 9月30日至20日 | |||||||||||||

| 波士顿地产公司普通股股东应占净收益 | $ | 108,297 | $ | 89,854 | ||||||||||

| 优先股息 | — | 2,625 | ||||||||||||

| 波士顿地产公司的净收入。 | 108,297 | 92,479 | ||||||||||||

| 可归因于非控股权益的净收入: | ||||||||||||||

| 非控股权益--经营合伙企业的共同单位 | 11,982 | 10,020 | ||||||||||||

| 财产合伙企业中的非控股权益 | 18,971 | 15,561 | ||||||||||||

| 净收入 | 139,250 | 118,060 | ||||||||||||

| 添加: | ||||||||||||||

| 利息支出 | 105,794 | 110,993 | ||||||||||||

| 折旧及摊销费用 | 179,412 | 166,456 | ||||||||||||

| 交易成本 | 1,888 | 307 | ||||||||||||

| 管理服务合同的工资和相关费用 | 3,006 | 2,896 | ||||||||||||

| 一般和行政费用 | 34,560 | 27,862 | ||||||||||||

| 更少: | ||||||||||||||

| 利息及其他收入(亏损) | 1,520 | (45) | ||||||||||||

| 证券投资收益(亏损) | (190) | 1,858 | ||||||||||||

| 房地产销售损益 | 348 | (209) | ||||||||||||

| 未合并合资企业的亏损 | (5,597) | (6,873) | ||||||||||||

| 直接偿还管理事务合同的工资和相关费用 | 3,006 | 2,896 | ||||||||||||

| 开发和管理服务收入 | 6,094 | 7,281 | ||||||||||||

| 净营业收入(NOI) | 458,729 | 421,666 | ||||||||||||

| 添加: | ||||||||||||||

BXP在未合并的合资企业中所占的NOI份额1 | 24,266 | 24,938 | ||||||||||||

| 更少: | ||||||||||||||

合作伙伴在合并合资企业中的NOI份额(在将收入分配给私人REIT股东后)2 | 47,800 | 42,160 | ||||||||||||

| BXP在噪声中的份额 | 435,195 | 404,444 | ||||||||||||

| 更少: | ||||||||||||||

| 解聘收入 | 1,874 | 3,406 | ||||||||||||

百时美施贵宝在未合并合资企业的终止收入中所占份额1 | (17) | — | ||||||||||||

| 添加: | ||||||||||||||

合伙人在合并合资企业终止收入(亏损)中的份额2 | 10 | 556 | ||||||||||||

| BXP在NOI中的份额(不包括终止合同收入) | $ | 433,348 | $ | 401,594 | ||||||||||

| 净营业收入(NOI) | $ | 458,729 | $ | 421,666 | ||||||||||

| 更少: | ||||||||||||||

| 解聘收入 | 1,874 | 3,406 | ||||||||||||

来自不同物业的NOI(不包括终止合同收入)3 | 5,227 | 1,842 | ||||||||||||

| 同一物业NOI(不包括离职收入) | 451,628 | 416,418 | ||||||||||||

| 更少: | ||||||||||||||

合伙人在合并合资企业中的NOI份额(不包括终止收入和分配给私人REIT股东的收入后)2 | 47,790 | 41,604 | ||||||||||||

| 添加: | ||||||||||||||

合伙人从合并合资企业的非同一物业中分得的NOI份额(不包括终止收入和分配给私人REIT股东的收入后)3 | 1,502 | (70) | ||||||||||||

BXP在未合并的合资企业中的NOI份额(不包括终止收入)1 | 24,283 | 24,938 | ||||||||||||

| 更少: | ||||||||||||||

BXP在来自未合并合资企业的非相同物业的NOI中的份额(不包括终止合同收入)3 | 1,827 | 1,394 | ||||||||||||

| BXP在同一物业NOI中的份额(不包括终止合同收入) | $ | 427,796 | $ | 398,288 | ||||||||||

| Q3 2021 | ||||

| 波士顿地产公司普通股股东应占净收入与BXP在同一物业净营业收入(NOI)中所占份额的对账-现金 | |||||

| 截至三个月 | ||||||||||||||

| 9月30日至21日 | 9月30日至20日 | |||||||||||||

| 波士顿地产公司普通股股东应占净收益 | $ | 108,297 | $ | 89,854 | ||||||||||

| 优先股息 | — | 2,625 | ||||||||||||

| 波士顿地产公司的净收入。 | 108,297 | 92,479 | ||||||||||||

| 可归因于非控股权益的净收入: | ||||||||||||||

| 非控股权益--经营合伙企业的共同单位 | 11,982 | 10,020 | ||||||||||||

| 财产合伙企业中的非控股权益 | 18,971 | 15,561 | ||||||||||||

| 净收入 | 139,250 | 118,060 | ||||||||||||

| 添加: | ||||||||||||||

| 利息支出 | 105,794 | 110,993 | ||||||||||||

| 折旧及摊销费用 | 179,412 | 166,456 | ||||||||||||

| 交易成本 | 1,888 | 307 | ||||||||||||

| 管理服务合同的工资和相关费用 | 3,006 | 2,896 | ||||||||||||

| 一般和行政费用 | 34,560 | 27,862 | ||||||||||||

| 更少: | ||||||||||||||

| 利息及其他收入(亏损) | 1,520 | (45) | ||||||||||||

| 证券投资收益(亏损) | (190) | 1,858 | ||||||||||||

| 房地产销售损益 | 348 | (209) | ||||||||||||

| 未合并合资企业的亏损 | (5,597) | (6,873) | ||||||||||||

| 直接偿还管理事务合同的工资和相关费用 | 3,006 | 2,896 | ||||||||||||

| 开发和管理服务收入 | 6,094 | 7,281 | ||||||||||||

| 净营业收入(NOI) | 458,729 | 421,666 | ||||||||||||

| 更少: | ||||||||||||||

| 直线租金 | 36,675 | 46,713 | ||||||||||||

| 公允价值租赁收入 | 1,408 | (662) | ||||||||||||

| 解聘收入 | 1,874 | 3,406 | ||||||||||||

| 添加: | ||||||||||||||

直线地租费用调整1 | 748 | 799 | ||||||||||||

符合租金激励条件的租赁交易成本2 | 4,090 | 3,966 | ||||||||||||

| NOI-现金(不包括离职收入) | 423,610 | 376,974 | ||||||||||||

| 更少: | ||||||||||||||

NOI-来自非相同物业的现金(不包括终止合同收入)3 | 3,732 | 1,542 | ||||||||||||

| 同一物业NOI-现金(不包括离职收入) | 419,878 | 375,432 | ||||||||||||

| 更少: | ||||||||||||||

合伙人在合并合资企业中的NOI现金份额(不包括终止收入和分配给私人REIT股东的收入后)4 | 45,150 | 35,318 | ||||||||||||

| 添加: | ||||||||||||||

合伙人在合并合资企业的非同一物业中的NOI现金份额(不包括终止收入和分配给私人REIT股东的收入分配后)3 | 1,075 | (64) | ||||||||||||

BXP在NOI中的份额-来自未合并合资企业的现金(不包括终止收入)5 | 21,619 | 22,288 | ||||||||||||

| 更少: | ||||||||||||||

BXP在NOI中的份额-来自未合并合资企业的非相同物业的现金(不包括终止收入)3 | 1,634 | (124) | ||||||||||||

| BXP在同一物业中的份额NOI-现金(不包括终止合同收入) | $ | 395,788 | $ | 362,462 | ||||||||||

| Q3 2021 | ||||

| 按报告部门划分的同一物业净营业收入(NOI) | |||||

办公室1 | 酒店和住宅 | ||||||||||||||||||||||||||||||||||||||||||||||

| 截至三个月 | $ | % | 截至三个月 | $ | % | ||||||||||||||||||||||||||||||||||||||||||

| 9月30日至21日 | 9月30日至20日 | 变化 | 变化 | 9月30日至21日 | 9月30日至20日 | 变化 | 变化 | ||||||||||||||||||||||||||||||||||||||||

租金收入2 | $ | 696,372 | $ | 668,369 | $ | 15,276 | $ | 9,784 | |||||||||||||||||||||||||||||||||||||||

| 减去:离职收入 | 1,874 | 2,715 | — | 691 | |||||||||||||||||||||||||||||||||||||||||||

租金收入(不包括终止合同收入)2 | 694,498 | 665,654 | $ | 28,844 | 4.3 | % | 15,276 | 9,093 | $ | 6,183 | 68.0 | % | |||||||||||||||||||||||||||||||||||

| 减去:营业费用和房地产税 | 249,844 | 250,951 | (1,107) | (0.4) | % | 8,302 | 7,378 | 924 | 12.5 | % | |||||||||||||||||||||||||||||||||||||

NOI(不包括解雇收入)2、3 | $ | 444,654 | $ | 414,703 | $ | 29,951 | 7.2 | % | $ | 6,974 | $ | 1,715 | $ | 5,259 | 306.6 | % | |||||||||||||||||||||||||||||||

租金收入(不包括终止合同收入)2 | $ | 694,498 | $ | 665,654 | $ | 28,844 | 4.3 | % | $ | 15,276 | $ | 9,093 | $ | 6,183 | 68.0 | % | |||||||||||||||||||||||||||||||

| 减去:直线租金和公允价值租赁收入 | 36,596 | 45,598 | (9,002) | (19.7) | % | (8) | 153 | (161) | (105.2) | % | |||||||||||||||||||||||||||||||||||||

新增:符合租金激励条件的租赁交易成本4 | 4,042 | 3,966 | 76 | 1.9 | % | 48 | — | 48 | 100.0 | % | |||||||||||||||||||||||||||||||||||||

| 小计 | 661,944 | 624,022 | 37,922 | 6.1 | % | 15,332 | 8,940 | 6,392 | 71.5 | % | |||||||||||||||||||||||||||||||||||||

| 减去:营业费用和房地产税 | 249,844 | 250,951 | (1,107) | (0.4) | % | 8,302 | 7,378 | 924 | 12.5 | % | |||||||||||||||||||||||||||||||||||||

新增:直线地租费用5 | 748 | 799 | (51) | (6.4) | % | — | — | — | — | % | |||||||||||||||||||||||||||||||||||||

NOI-现金(不包括终止合同收入)2,3 | $ | 412,848 | $ | 373,870 | $ | 38,978 | 10.4 | % | $ | 7,030 | $ | 1,562 | $ | 5,468 | 350.1 | % | |||||||||||||||||||||||||||||||

合并总数1(A) | 百时美施贵宝在未合并合资企业中的份额(B) | ||||||||||||||||||||||||||||||||||||||||||||||

| 截至三个月 | $ | % | 截至三个月 | $ | % | ||||||||||||||||||||||||||||||||||||||||||

| 9月30日至21日 | 9月30日至20日 | 变化 | 变化 | 9月30日至21日 | 9月30日至20日 | 变化 | 变化 | ||||||||||||||||||||||||||||||||||||||||

租金收入2 | $ | 711,648 | $ | 678,153 | $ | 37,933 | $ | 39,390 | |||||||||||||||||||||||||||||||||||||||

| 减去:离职收入 | 1,874 | 3,406 | (17) | — | |||||||||||||||||||||||||||||||||||||||||||

租金收入(不包括终止合同收入)2 | 709,774 | 674,747 | $ | 35,027 | 5.2 | % | 37,950 | 39,390 | $ | (1,440) | (3.7) | % | |||||||||||||||||||||||||||||||||||

| 减去:营业费用和房地产税 | 258,146 | 258,329 | (183) | (0.1) | % | 15,494 | 15,846 | (352) | (2.2) | % | |||||||||||||||||||||||||||||||||||||

NOI(不包括解雇收入)2、3 | $ | 451,628 | $ | 416,418 | $ | 35,210 | 8.5 | % | $ | 22,456 | $ | 23,544 | $ | (1,088) | (4.6) | % | |||||||||||||||||||||||||||||||

租金收入(不包括终止合同收入)2 | $ | 709,774 | $ | 674,747 | $ | 35,027 | 5.2 | % | $ | 37,950 | $ | 39,390 | $ | (1,440) | (3.7) | % | |||||||||||||||||||||||||||||||

| 减去:直线租金和公允价值租赁收入 | 36,588 | 45,751 | (9,163) | (20.0) | % | 2,838 | 1,004 | 1,834 | 182.7 | % | |||||||||||||||||||||||||||||||||||||

新增:符合租金激励条件的租赁交易成本4 | 4,090 | 3,966 | 124 | 3.1 | % | 367 | (128) | 495 | 386.7 | % | |||||||||||||||||||||||||||||||||||||

| 小计 | $ | 677,276 | $ | 632,962 | 44,314 | 7.0 | % | 35,479 | 38,258 | (2,779) | (7.3) | % | |||||||||||||||||||||||||||||||||||

| 减去:营业费用和房地产税 | 258,146 | 258,329 | (183) | (0.1) | % | 15,494 | 15,846 | (352) | (2.2) | % | |||||||||||||||||||||||||||||||||||||

新增:直线地租费用5 | 748 | 799 | (51) | (6.4) | % | — | — | — | — | % | |||||||||||||||||||||||||||||||||||||

NOI-现金(不包括终止合同收入)2,3 | $ | 419,878 | $ | 375,432 | $ | 44,446 | 11.8 | % | $ | 19,985 | $ | 22,412 | $ | (2,427) | (10.8) | % | |||||||||||||||||||||||||||||||

合作伙伴在合并合资企业中的份额(C) | BXP的份额3、6、7、8 | ||||||||||||||||||||||||||||||||||||||||||||||

| 截至三个月 | $ | % | 截至三个月 | $ | % | ||||||||||||||||||||||||||||||||||||||||||

| 9月30日至21日 | 9月30日至20日 | 变化 | 变化 | 9月30日至21日 | 9月30日至20日 | 变化 | 变化 | ||||||||||||||||||||||||||||||||||||||||

租金收入2 | $ | 75,191 | $ | 71,395 | $ | 674,390 | $ | 646,148 | |||||||||||||||||||||||||||||||||||||||

| 减去:离职收入 | 10 | 556 | 1,847 | 2,850 | |||||||||||||||||||||||||||||||||||||||||||

租金收入(不包括终止合同收入)2 | 75,181 | 70,839 | $ | 4,342 | 6.1 | % | 672,543 | 643,298 | $ | 29,245 | 4.5 | % | |||||||||||||||||||||||||||||||||||

| 减去:营业费用和房地产税 | 28,893 | 29,165 | (272) | (0.9) | % | 244,747 | 245,010 | (263) | (0.1) | % | |||||||||||||||||||||||||||||||||||||

NOI(不包括解雇收入)2、3 | $ | 46,288 | $ | 41,674 | $ | 4,614 | 11.1 | % | $ | 427,796 | $ | 398,288 | $ | 29,508 | 7.4 | % | |||||||||||||||||||||||||||||||

租金收入(不包括终止合同收入)2 | $ | 75,181 | $ | 70,839 | $ | 4,342 | 6.1 | % | $ | 672,543 | $ | 643,298 | $ | 29,245 | 4.5 | % | |||||||||||||||||||||||||||||||

| 减去:直线租金和公允价值租赁收入 | 3,291 | 7,165 | (3,874) | (54.1) | % | 36,135 | 39,590 | (3,455) | (8.7) | % | |||||||||||||||||||||||||||||||||||||

新增:符合租金激励条件的租赁交易成本4 | 1,078 | 873 | 205 | 23.5 | % | 3,379 | 2,965 | 414 | 14.0 | % | |||||||||||||||||||||||||||||||||||||

| 小计 | 72,968 | 64,547 | 8,421 | 13.0 | % | 639,787 | 606,673 | 33,114 | 5.5 | % | |||||||||||||||||||||||||||||||||||||

| 减去:营业费用和房地产税 | 28,893 | 29,165 | (272) | (0.9) | % | 244,747 | 245,010 | (263) | (0.1) | % | |||||||||||||||||||||||||||||||||||||

新增:直线地租费用5 | — | — | — | — | % | 748 | 799 | (51) | (6.4) | % | |||||||||||||||||||||||||||||||||||||

NOI-现金(不包括终止合同收入)2,3 | $ | 44,075 | $ | 35,382 | $ | 8,693 | 24.6 | % | $ | 395,788 | $ | 362,462 | $ | 33,326 | 9.2 | % | |||||||||||||||||||||||||||||||

| Q3 2021 | ||||

| 按报告部门划分的同一物业净营业收入(NOI)(续) | |||||

| Q3 2021 | ||||

| 资本支出、租户改善费用和租赁佣金 | |||||

| 截至三个月 | ||||||||||||||

| 9月30日至21日 | 6月30日至21日 | |||||||||||||

| 维修资本支出 | $ | 17,779 | $ | 23,851 | ||||||||||

| 与购置物业相关的计划资本支出 | — | — | ||||||||||||

| 重新定位资本支出 | — | (10) | ||||||||||||

| 酒店改善、设备升级和更换 | 3 | 3 | ||||||||||||

| 小计 | 17,782 | 23,844 | ||||||||||||

| 添加: | ||||||||||||||

| BXP在未合并合资企业(JV)的维护资本支出中所占份额 | 192 | 380 | ||||||||||||

| BXP在与从未合并的合资企业收购物业相关的计划资本支出中的份额 | 786 | 1,156 | ||||||||||||

| BXP从未合并的合资企业中重新定位资本支出的份额 | — | — | ||||||||||||

| 更少: | ||||||||||||||

| 合作伙伴在合并合资企业中的维护资本支出份额 | 1,171 | 2,086 | ||||||||||||

| 合作伙伴在与从合并合资企业收购物业相关的计划资本支出中的份额 | — | — | ||||||||||||

| 合作伙伴从合并合资企业中重新定位资本支出的份额 | — | — | ||||||||||||

BXP在资本支出中的份额1 | $ | 17,589 | $ | 23,294 | ||||||||||

| 截至三个月 | ||||||||||||||

| 9月30日至21日 | 6月30日至21日 | |||||||||||||

| 平方英尺 | 718,572 | 1,354,986 | ||||||||||||

| 租户改善和租赁佣金PSF | $ | 43.95 | $ | 74.26 | ||||||||||

| Q3 2021 | ||||

| 收购和处置 | |||||

| 投资 | ||||||||||||||||||||||||||||||||||||||||||||

| 属性 | 位置 | 获取日期 | 平方英尺 | 首字母 | 预期的未来 | 总计 | 服务中租赁(%) | |||||||||||||||||||||||||||||||||||||

| 第二大道153和211号 | 马萨诸塞州沃尔瑟姆 | 2021年6月2日 | 136,882 | $ | 100,176 | $ | 5,000 | $ | 105,176 | 100.0 | % | |||||||||||||||||||||||||||||||||

Shady Grove Bio+科技园区1 | 马里兰州罗克维尔 | 2021年8月2日 | 233,452 | 116,500 | — | 116,500 | 64.4 | % | ||||||||||||||||||||||||||||||||||||

Safeco广场2 | 华盛顿州西雅图 | 2021年9月1日 | 765,139 | 465,000 | 40,000 | 505,000 | 90.9 | % | ||||||||||||||||||||||||||||||||||||

| 收购总额 | 1,135,473 | $ | 681,676 | $ | 45,000 | $ | 726,676 | 86.6 | % | |||||||||||||||||||||||||||||||||||

| 属性 | 位置 | 处置日期 | 平方英尺 | 销售总价 | 现金净收益 | 账面收益 | ||||||||||||||||||||||||||||||||||||||

安纳波利斯交汇处6号和7号楼 | 马里兰州安纳波利斯 | 2021年3月30日 | 246,568 | $ | 65,948 | $ | 17,600 | $ | 10,257 | |||||||||||||||||||||||||||||||||||

6595斯普林菲尔德中心大道4号 | 弗吉尼亚州斯普林菲尔德 | 2018年12月13日 | 不适用 | 不适用 | 不适用 | 8,104 | ||||||||||||||||||||||||||||||||||||||

| *总处置权(Total Disposal) | 246,568 | $ | 65,948 | $ | 17,600 | $ | 18,361 | |||||||||||||||||||||||||||||||||||||

| Q3 2021 | ||||

| 在建工程正在进行中 | |||||

| 实际/估计 | BXP的份额 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 初次入住率 | 稳定日期 | 平方英尺 | 到目前为止的投资2 | 预计总投资2 | 融资总额 | 2021年9月30日支取的金额 | 预计未来股本需求2 | 租赁百分比3 | 投入服务的百分比4 | 净营业收入(亏损)5(BXP的份额) | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 构造属性 | 位置 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 办公室 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 主街325号 | Q3 2022 | Q3 2022 | 马萨诸塞州剑桥 | 420,000 | $ | 283,920 | $ | 418,400 | $ | — | $ | — | $ | 134,480 | 90 | % | — | % | 不适用 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 高士威街100号(50%所有权) | Q3 2021 | Q3 2022 | 马萨诸塞州波士顿 | 632,000 | 229,627 | 267,300 | 200,000 | 148,603 | — | 95 | % | 79 | % | $ | 47 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 威斯康星大道7750号(万豪国际总部)(50%所有权) | Q1 2022 | Q1 2022 | 马里兰州贝塞斯达 | 734,000 | 168,945 | 198,900 | 127,500 | 104,036 | 6,491 | 100 | % | — | % | 不适用 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

RESTON NEXT 6 | Q4 2021 | Q4 2023 | 弗吉尼亚州雷斯顿 | 1,062,000 | 507,726 | 715,300 | — | — | 207,574 | 85 | % | — | % | 不适用 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

宾夕法尼亚大道2100号 | Q3 2022 | Q3 2024 | 华盛顿特区 | 480,000 | 209,193 | 356,100 | — | — | 146,907 | 56 | % | — | % | 不适用 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 在建写字楼物业总数 | 3,328,000 | 1,399,411 | 1,956,000 | 327,500 | 252,639 | 495,452 | 87 | % | 15 | % | 47 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 实验室/生命科学 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

西街200号(重建)7 | Q4 2021 | Q4 2021 | 马萨诸塞州沃尔瑟姆 | 138,000 | 29,340 | 47,800 | — | — | $ | 18,460 | 100 | % | — | % | 不适用 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 冬街880号(重建) | Q1 2023 | Q2 2024 | 马萨诸塞州沃尔瑟姆 | 224,000 | 6,964 | 108,000 | — | — | 101,036 | 17 | % | — | % | 不适用 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 751网关(49%所有权) | Q1 2023 | Q3 2024 | 加利福尼亚州旧金山南部 | 229,000 | 28,723 | 127,600 | — | — | 98,877 | — | % | — | % | 不适用 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 180个城市点位 | Q1 2024 | Q4 2024 | 马萨诸塞州沃尔瑟姆 | 329,000 | 41,442 | 274,700 | — | — | 233,258 | — | % | — | % | 不适用 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 总实验室/生命科学物业在建 | 920,000 | 106,469 | 558,100 | — | — | 451,631 | 19 | % | — | % | — | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 其他 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 在保诚中心观看波士顿天文台(重建) | Q2 2023 | 不适用 | 马萨诸塞州波士顿 | 59,000 | 45,158 | 182,300 | — | — | 137,142 | 不适用 | — | % | 不适用 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 在建物业总数 | 4,307,000 | $ | 1,551,038 | $ | 2,696,400 | $ | 327,500 | $ | 252,639 | $ | 1,084,225 | 72 | % | 8 | 12 | % | $ | 47 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 实际/估计 | BXP的份额 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

预计总投资2 | 2021年9月30日支取的金额 | 预计未来股本需求2 | 净营业收入(亏损)5 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 初次入住率 | 稳定日期 | 平方英尺 | 到目前为止的投资2 | 融资总额 | 租赁百分比3 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 位置 | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 一五九东53号(拥有55%的所有权) | Q1 2021 | Q1 2021 | 纽约州纽约市 | 220,000 | $ | 144,402 | $ | 150,000 | $ | — | $ | — | $ | 5,598 | 96 | % | $ | 3,261 | |||||||||||||||||||||||||||||||||||||||||||||||

| 完全投入使用的项目总数 | 220,000 | $ | 144,402 | $ | 150,000 | $ | — | $ | — | $ | 5,598 | 96 | % | $ | 3,261 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Q3 2021 | ||||

| 地块和购买选项 | |||||

| 位置 | 近似可展平方英尺1 | |||||||

弗吉尼亚州雷斯顿,2 | 2,938,000 | |||||||

加利福尼亚州圣何塞3号 | 2,199,000 | |||||||

| 纽约州纽约市(25%的所有权) | 2,000,000 | |||||||

| 新泽西州普林斯顿 | 1,650,000 | |||||||

| 加利福尼亚州圣何塞(55%所有权) | 1,078,000 | |||||||

| 加州旧金山 | 850,000 | |||||||

| 加利福尼亚州圣克拉拉 | 632,000 | |||||||

| 华盛顿特区(50%所有权) | 520,000 | |||||||

| 弗吉尼亚州斯普林菲尔德 | 422,000 | |||||||

| 加利福尼亚州旧金山南部(50%所有权) | 411,000 | |||||||

| 马萨诸塞州沃尔瑟姆 | 396,000 | |||||||

| 弗吉尼亚州杜勒斯 | 310,000 | |||||||

| 加利福尼亚州埃尔塞贡多(50%所有权) | 275,000 | |||||||

马里兰州罗克维尔,3,4 | 202,000 | |||||||

*道达尔(Total) | 13,883,000 | |||||||

| 位置 | 近似可展平方英尺1 | |||||||

| 马萨诸塞州剑桥 | 1,400,000 | |||||||

| 马萨诸塞州波士顿 | 1,300,000 | |||||||

马萨诸塞州沃尔瑟姆5号 | 1,200,000 | |||||||

| *道达尔(Total) | 3,900,000 | |||||||

| Q3 2021 | ||||

| 租赁活动 | |||||

| 净(增加)/减少可用空间(SF) | 总计 | ||||

| 期初可供使用的空置空间 | 5,186,818 | ||||

| 添加: | |||||

购置的物业空置空间1 | 143,848 | ||||

已放置(和部分放置)的特性2 | 503,024 | ||||

| 期内到期或终止的租契 | 862,505 | ||||

| 可供租赁的总空间 | 6,696,195 | ||||

| 第一代租赁 | 585,933 | ||||

| 与新租户签订第二代租约 | 407,240 | ||||

| 第二代租赁续签 | 311,332 | ||||

| 总租赁空间 | 1,304,505 | ||||

| 期末可供出租的空置空间 | 5,391,690 | ||||

| 净(增加)/减少可用空间 | (204,872) | ||||

第二代租赁信息:3 | |||||

| 期间开始的租约(SF) | 718,572 | ||||

| 加权平均租期(月) | 58 | ||||

| 加权平均免租期(天) | 124 | ||||

每平方英尺交易总成本4 | $43.95 | ||||

租金总额增加(减少)5 | (9.42) | % | |||

净租金增加(减少)6 | (14.23) | % | |||

| 所有租赁(SF) | 增加(12月)第二代现金租金 | 第八季度签订的租约总面积为2平方英尺 | |||||||||||||||||||||||||||||||||

| 第一代 | 第二代 | 总计7个 | 毛收入5 | 净额6 | |||||||||||||||||||||||||||||||

| 波士顿 | 571,766 | 209,872 | 781,638 | 11.09 | % | 16.59 | % | 769,093 | |||||||||||||||||||||||||||

| 洛杉矶 | — | 8,973 | 8,973 | (8.00) | % | (11.16) | % | 7,180 | |||||||||||||||||||||||||||

| 纽约 | 14,167 | 245,097 | 259,264 | (17.65) | % | (27.06) | % | 168,990 | |||||||||||||||||||||||||||

| 旧金山 | — | 91,359 | 91,359 | 7.19 | % | 9.44 | % | 185,253 | |||||||||||||||||||||||||||

| 西雅图 | — | — | — | — | — | — | |||||||||||||||||||||||||||||

| 华盛顿特区 | — | 163,271 | 163,271 | (14.64) | % | (21.87) | % | 301,301 | |||||||||||||||||||||||||||

| 总计/加权平均值 | 585,933 | 718,572 | 1,304,505 | (9.42) | % | (14.23) | % | 1,431,817 | |||||||||||||||||||||||||||

| Q3 2021 | ||||

| 投资组合概述 | |||||

| 办公室 | 零售 | 住宅 | 酒店 | 总计 | ||||||||||||||||||||||||||||

| 波士顿 | 13,720,696 | 1,058,690 | 550,114 | 330,000 | 15,659,500 | |||||||||||||||||||||||||||

| 洛杉矶 | 2,181,670 | 124,932 | — | — | 2,306,602 | |||||||||||||||||||||||||||

| 纽约 | 11,328,824 | 417,849 | — | — | 11,746,673 | |||||||||||||||||||||||||||

| 旧金山 | 7,291,388 | 351,186 | 318,171 | — | 7,960,745 | |||||||||||||||||||||||||||

| 西雅图 | 749,110 | 16,029 | — | — | 765,139 | |||||||||||||||||||||||||||

| 华盛顿特区 | 8,274,757 | 682,131 | 822,436 | — | 9,779,324 | |||||||||||||||||||||||||||

| 总计 | 43,546,445 | 2,650,817 | 1,690,721 | 330,000 | 48,217,983 | |||||||||||||||||||||||||||

| 占总数的百分比 | 90.31 | % | 5.50 | % | 3.51 | % | 0.68 | % | 100.00 | % | ||||||||||||||||||||||

| 办公室 | 零售 | 住宅 | 酒店3 | 总计 | ||||||||||||||||||||||||||||

| 整合 | $ | 655,238 | $ | 50,402 | $ | 10,227 | $ | 5,089 | $ | 720,956 | ||||||||||||||||||||||

更少: | ||||||||||||||||||||||||||||||||

合作伙伴从合并后的合资企业中分得的份额4 | 68,008 | 8,943 | — | — | 76,951 | |||||||||||||||||||||||||||

添加: | ||||||||||||||||||||||||||||||||

BXP在未合并的合资企业中的份额5 | 38,933 | 2,185 | 1,923 | — | 43,041 | |||||||||||||||||||||||||||

BXP在租金收入中的份额1 | $ | 626,163 | $ | 43,644 | $ | 12,150 | $ | 5,089 | $ | 687,046 | ||||||||||||||||||||||

| 占总数的百分比 | 91.14 | % | 6.35 | % | 1.77 | % | 0.74 | % | 100.00 | % | ||||||||||||||||||||||

| 中央商务区 | 郊区 | 总计 | |||||||||||||||

| 波士顿 | 26.66 | % | 7.78 | % | 34.44 | % | |||||||||||

| 洛杉矶 | 2.79 | % | — | % | 2.79 | % | |||||||||||

| 纽约 | 26.71 | % | 2.05 | % | 28.76 | % | |||||||||||

| 旧金山 | 16.65 | % | 2.83 | % | 19.48 | % | |||||||||||

| 西雅图 | 0.15 | % | — | % | 0.15 | % | |||||||||||

| 华盛顿特区 | 4.89 | % | 9.49 | % | 14.38 | % | |||||||||||

| 总计 | 77.85 | % | 22.15 | % | 100.00 | % | |||||||||||

| Q3 2021 | ||||

| 住宅和酒店演出 | |||||

住宅1 | 酒店2 | ||||||||||||||||||||||

| 截至三个月 | 截至三个月 | ||||||||||||||||||||||

| 9月30日至21日 | 6月30日至21日 | 9月30日至21日 | 6月30日至21日 | ||||||||||||||||||||

租金收入3 | $ | 10,894 | $ | 9,763 | $ | 5,189 | $ | 1,561 | |||||||||||||||

| 减去:营业费用和房地产税 | 6,045 | 5,928 | 3,946 | 1,996 | |||||||||||||||||||

净营业收入(亏损)(NOI)3 | 4,849 | 3,835 | 1,243 | (435) | |||||||||||||||||||

| 补充:百时美施贵宝在未合并的合资企业中所占的NOI份额 | 882 | 449 | 不适用 | 不适用 | |||||||||||||||||||

BXP在NOI 3中的份额 | $ | 5,731 | $ | 4,284 | $ | 1,243 | $ | (435) | |||||||||||||||

租金收入3 | $ | 10,894 | $ | 9,763 | $ | 5,189 | $ | 1,561 | |||||||||||||||

| 减去:直线租金和公允价值租赁收入 | (13) | 21 | 5 | (5) | |||||||||||||||||||

| 新增:符合租金诱因条件的租赁交易成本 | 48 | — | — | — | |||||||||||||||||||

| 小计 | 10,955 | 9,742 | 5,184 | 1,566 | |||||||||||||||||||

| 减去:营业费用和房地产税 | 6,045 | 5,928 | 3,946 | 1,996 | |||||||||||||||||||

NOI-现金基础3 | 4,910 | 3,814 | 1,238 | (430) | |||||||||||||||||||

| 补充:百时美施贵宝在NOI中的份额-来自未合并的合资企业的现金 | 882 | 449 | 不适用 | 不适用 | |||||||||||||||||||

BXP在NOI中的份额-现金基础3 | $ | 5,792 | $ | 4,263 | $ | 1,238 | $ | (430) | |||||||||||||||

| 住宅单位 | 截至三个月 | 百分比变化 | |||||||||||||||||||||

| 9月30日至21日 | 9月30日至20日 | ||||||||||||||||||||||

| 波士顿 | |||||||||||||||||||||||

Hub50House(50%所有权),波士顿,马萨诸塞州3 | 440 | ||||||||||||||||||||||

| 平均月租 | $ | 3,360 | $ | 3,571 | (5.91) | % | |||||||||||||||||

| 每平方英尺平均租金 | $ | 4.69 | $ | 5.32 | (11.84) | % | |||||||||||||||||

| 平均物理占有率 | 87.50 | % | 45.08 | % | 94.10 | % | |||||||||||||||||

| 平均经济占有率 | 82.92 | % | 39.31 | % | 110.94 | % | |||||||||||||||||

马萨诸塞州坎布里奇市普罗托肯德尔广场,邮编:3,4 | 280 | ||||||||||||||||||||||

| 平均月租 | $ | 2,642 | $ | 2,676 | (1.27) | % | |||||||||||||||||

| 每平方英尺平均租金 | $ | 4.82 | $ | 4.91 | (1.83) | % | |||||||||||||||||

| 平均物理占有率 | 94.52 | % | 85.71 | % | 10.28 | % | |||||||||||||||||

| 平均经济占有率 | 93.90 | % | 83.13 | % | 12.96 | % | |||||||||||||||||

大西洋码头的阁楼,波士顿,马萨诸塞州3,4 | 86 | ||||||||||||||||||||||

| 平均月租 | $ | 3,747 | $ | 4,231 | (11.44) | % | |||||||||||||||||

| 每平方英尺平均租金 | $ | 4.17 | $ | 4.62 | (9.74) | % | |||||||||||||||||

| 平均物理占有率 | 96.51 | % | 80.23 | % | 20.29 | % | |||||||||||||||||

| 平均经济占有率 | 95.38 | % | 80.74 | % | 18.13 | % | |||||||||||||||||

波士顿万豪剑桥酒店(437间客房),剑桥,马萨诸塞州2,4 | 不适用 | ||||||||||||||||||||||

| 平均入住率 | 49.40 | % | — | % | 100.00 | % | |||||||||||||||||

| 日均房价 | $ | 222.31 | $ | — | 100.00 | % | |||||||||||||||||

| 每间可用客房的收入 | $ | 109.86 | $ | — | 100.00 | % | |||||||||||||||||

| 旧金山 | |||||||||||||||||||||||

The Skylyne,Oakland,CA 3,5 | 402 | ||||||||||||||||||||||

| 平均月租 | $ | 3,307 | $ | 3,887 | (14.92) | % | |||||||||||||||||

| 每平方英尺平均租金 | $ | 3.92 | $ | 4.97 | (21.13) | % | |||||||||||||||||

| 平均物理占有率 | 48.34 | % | 2.27 | % | 2,029.52 | % | |||||||||||||||||

| 平均经济占有率 | 41.03 | % | 1.70 | % | 2,313.53 | % | |||||||||||||||||

| Q3 2021 | ||||

| 住宅和酒店业绩(续) | |||||

| 住宅单位 | 截至三个月 | 百分比变化 | |||||||||||||||||||||

| 9月30日至21日 | 9月30日至20日 | ||||||||||||||||||||||

| 华盛顿特区 | |||||||||||||||||||||||

在弗吉尼亚州莱斯顿的莱斯顿签名,邮编:3,4 | 508 | ||||||||||||||||||||||

| 平均月租 | $ | 2,429 | $ | 2,319 | 4.74 | % | |||||||||||||||||

| 每平方英尺平均租金 | $ | 2.51 | $ | 2.42 | 3.72 | % | |||||||||||||||||

| 平均物理占有率 | 93.24 | % | 82.22 | % | 13.40 | % | |||||||||||||||||

| 平均经济占有率 | 92.03 | % | 78.20 | % | 17.69 | % | |||||||||||||||||

弗吉尼亚州莱斯顿,莱斯顿市中心的先锋队,邮编:3,4 | 359 | ||||||||||||||||||||||

| 平均月租 | $ | 2,299 | $ | 2,352 | (2.25) | % | |||||||||||||||||

| 每平方英尺平均租金 | $ | 2.50 | $ | 2.57 | (2.72) | % | |||||||||||||||||

| 平均物理占有率 | 96.29 | % | 89.69 | % | 7.36 | % | |||||||||||||||||

| 平均经济占有率 | 96.25 | % | 88.90 | % | 8.27 | % | |||||||||||||||||

| 现役住宅单位总数 | 2,075 | ||||||||||||||||||||||

| Q3 2021 | ||||

| 服务中属性列表 | |||||

截至2021年9月30日 | ||||||||||||||||||||||||||||||||||||||

| 子市场 | 建筑物数量 | 平方英尺 | 租用%1 | 按租赁SF2计算的年化租金义务 | ||||||||||||||||||||||||||||||||||

| 波士顿 | ||||||||||||||||||||||||||||||||||||||

| 办公室 | ||||||||||||||||||||||||||||||||||||||

| 克拉伦登大街200号 | 马萨诸塞州波士顿CBD | 1 | 1,768,799 | 96.9 | % | $ | 73.56 | |||||||||||||||||||||||||||||||

| 联邦大街100号(55%所有权) | 马萨诸塞州波士顿CBD | 1 | 1,238,461 | 97.6 | % | 65.07 | ||||||||||||||||||||||||||||||||

| 博伊尔斯顿大街800号--保诚中心 | 马萨诸塞州波士顿CBD | 1 | 1,197,746 | 89.7 | % | 67.29 | ||||||||||||||||||||||||||||||||

| 亨廷顿大道111号--保诚中心 | 马萨诸塞州波士顿CBD | 1 | 860,456 | 92.4 | % | 70.60 | ||||||||||||||||||||||||||||||||

| 大西洋码头办事处(55%股权) | 马萨诸塞州波士顿CBD | 1 | 793,823 | 99.8 | % | 80.37 | ||||||||||||||||||||||||||||||||

保诚中心(零售店)3、4 | 马萨诸塞州波士顿CBD | 1 | 597,963 | 74.5 | % | 99.10 | ||||||||||||||||||||||||||||||||

| 亨廷顿大道101号--保诚中心 | 马萨诸塞州波士顿CBD | 1 | 506,476 | 100.0 | % | 56.89 | ||||||||||||||||||||||||||||||||

堤道上的枢纽-平台(50%所有权)5 | 马萨诸塞州波士顿CBD | 1 | 382,497 | 80.3 | % | 69.51 | ||||||||||||||||||||||||||||||||

| 博伊尔斯顿大街888号--保诚中心 | 马萨诸塞州波士顿CBD | 1 | 363,320 | 100.0 | % | 77.83 | ||||||||||||||||||||||||||||||||

保诚中心3的明星市场 | 马萨诸塞州波士顿CBD | 1 | 57,236 | 100.0 | % | 61.07 | ||||||||||||||||||||||||||||||||

| 小计 | 10 | 7,766,777 | 93.5 | % | $ | 72.05 | ||||||||||||||||||||||||||||||||

| 百老汇145号 | 东剑桥,马萨诸塞州 | 1 | 490,086 | 99.1 | % | $ | 86.14 | |||||||||||||||||||||||||||||||

| 主街355号 | 东剑桥,马萨诸塞州 | 1 | 259,640 | 99.3 | % | 77.15 | ||||||||||||||||||||||||||||||||

| 百老汇90号 | 东剑桥,马萨诸塞州 | 1 | 223,771 | 100.0 | % | 73.42 | ||||||||||||||||||||||||||||||||

| 255号大街 | 东剑桥,马萨诸塞州 | 1 | 215,394 | 97.5 | % | 87.11 | ||||||||||||||||||||||||||||||||

| 宾尼街300号 | 东剑桥,马萨诸塞州 | 1 | 195,191 | 100.0 | % | 59.87 | ||||||||||||||||||||||||||||||||

| 百老汇150号 | 东剑桥,马萨诸塞州 | 1 | 177,226 | 100.0 | % | 81.70 | ||||||||||||||||||||||||||||||||

| 百老汇105号 | 东剑桥,马萨诸塞州 | 1 | 152,664 | 100.0 | % | 69.78 | ||||||||||||||||||||||||||||||||

| 宾尼街250号 | 东剑桥,马萨诸塞州 | 1 | 67,362 | 100.0 | % | 47.46 | ||||||||||||||||||||||||||||||||

| 大学场所 | 马萨诸塞州剑桥中部 | 1 | 195,282 | 100.0 | % | 55.54 | ||||||||||||||||||||||||||||||||

| 小计 | 9 | 1,976,616 | 99.4 | % | $ | 74.96 | ||||||||||||||||||||||||||||||||

| 海湾殖民地企业中心 | 128号公路马萨诸塞州大众收费公路 | 4 | 1,001,136 | 74.6 | % | $ | 44.45 | |||||||||||||||||||||||||||||||

| 库区 | 128号公路马萨诸塞州大众收费公路 | 1 | 527,029 | 81.5 | % | 37.67 | ||||||||||||||||||||||||||||||||

| 肯德里克街140号 | 128号公路马萨诸塞州大众收费公路 | 3 | 380,991 | 99.4 | % | 42.53 | ||||||||||||||||||||||||||||||||

| 韦斯顿公司中心 | 128号公路马萨诸塞州大众收费公路 | 1 | 356,995 | 100.0 | % | 56.63 | ||||||||||||||||||||||||||||||||

| 沃尔瑟姆·韦斯顿公司中心 | 128号公路马萨诸塞州大众收费公路 | 1 | 301,611 | 84.8 | % | 40.30 | ||||||||||||||||||||||||||||||||

| 230城市点位 | 128号公路马萨诸塞州大众收费公路 | 1 | 296,212 | 93.9 | % | 41.24 | ||||||||||||||||||||||||||||||||

| 10城市点位 | 128号公路马萨诸塞州大众收费公路 | 1 | 241,203 | 98.1 | % | 59.57 | ||||||||||||||||||||||||||||||||

| 20 CityPoint | 128号公路马萨诸塞州大众收费公路 | 1 | 211,476 | 98.9 | % | 46.85 | ||||||||||||||||||||||||||||||||

| 77城市点位 | 128号公路马萨诸塞州大众收费公路 | 1 | 209,711 | 100.0 | % | 49.29 | ||||||||||||||||||||||||||||||||

| 冬街890号 | 128号公路马萨诸塞州大众收费公路 | 1 | 174,472 | 50.1 | % | 45.82 | ||||||||||||||||||||||||||||||||

第二大道6号153和211号 | 128号公路马萨诸塞州大众收费公路 | 2 | 136,882 | 100.0 | % | 53.97 | ||||||||||||||||||||||||||||||||

西街6号、7号200号 | 128号公路马萨诸塞州大众收费公路 | 1 | 134,921 | 70.3 | % | 55.39 | ||||||||||||||||||||||||||||||||

大街1265号(50%所有权)5 | 128号公路马萨诸塞州大众收费公路 | 1 | 114,969 | 100.0 | % | 44.62 | ||||||||||||||||||||||||||||||||

| 水塘广场北 | 128号公路马萨诸塞州大众收费公路 | 1 | 73,258 | 100.0 | % | 45.70 | ||||||||||||||||||||||||||||||||

| 西街195号 | 128号公路马萨诸塞州大众收费公路 | 1 | 63,500 | 100.0 | % | 42.00 | ||||||||||||||||||||||||||||||||

第三点 | 128号公路马萨诸塞州大众收费公路 | 1 | 16,300 | 84.7 | % | 57.26 | ||||||||||||||||||||||||||||||||

斯普林街8号191号 | 128号公路马萨诸塞州西北 | 1 | 170,997 | 100.0 | % | 44.69 | ||||||||||||||||||||||||||||||||

| 列克星敦办公公园 | 128号公路马萨诸塞州西北 | 2 | 166,779 | 61.3 | % | 30.71 | ||||||||||||||||||||||||||||||||

斯普林街8号201号 | 128号公路马萨诸塞州西北 | 1 | 106,300 | 100.0 | % | 45.32 | ||||||||||||||||||||||||||||||||

| 海登大道33号 | 128号公路马萨诸塞州西北 | 1 | 80,876 | 100.0 | % | 65.88 | ||||||||||||||||||||||||||||||||

| 哈特维尔大道32号 | 128号公路马萨诸塞州西北 | 1 | 69,154 | 100.0 | % | 28.21 | ||||||||||||||||||||||||||||||||

| 海登大道100号 | 128号公路马萨诸塞州西北 | 1 | 55,924 | 100.0 | % | 50.00 | ||||||||||||||||||||||||||||||||

斯普林街8号181号 | 128号公路马萨诸塞州西北 | 1 | 55,793 | 100.0 | % | 44.03 | ||||||||||||||||||||||||||||||||

| 海登大道92号 | 128号公路马萨诸塞州西北 | 1 | 31,100 | 100.0 | % | 44.37 | ||||||||||||||||||||||||||||||||

| 哈特维尔大道17号 | 128号公路马萨诸塞州西北 | 1 | 30,000 | 100.0 | % | 49.69 | ||||||||||||||||||||||||||||||||

| 小计 | 32 | 5,007,589 | 87.6 | % | $ | 45.88 | ||||||||||||||||||||||||||||||||

| 波士顿办公室合计: | 51 | 14,750,982 | 92.3 | % | $ | 63.99 | ||||||||||||||||||||||||||||||||

| 住宅 | ||||||||||||||||||||||||||||||||||||||

Hub50 House(440套)(50%所有权)5,6 | 马萨诸塞州波士顿CBD | 1 | 320,444 | |||||||||||||||||||||||||||||||||||

| 大西洋码头的阁楼(86套) | 马萨诸塞州波士顿CBD | 1 | 87,097 | |||||||||||||||||||||||||||||||||||

| 普罗托肯德尔广场(280套) | 东剑桥,马萨诸塞州 | 1 | 166,717 | |||||||||||||||||||||||||||||||||||

| 波士顿住宅总数: | 3 | 574,258 | ||||||||||||||||||||||||||||||||||||

| Q3 2021 | ||||

| 现役物业列表(续) | |||||

截至2021年9月30日 | ||||||||||||||||||||||||||||||||||||||

| 子市场 | 建筑物数量 | 平方英尺 | 租用%1 | 按租赁SF2计算的年化租金义务 | ||||||||||||||||||||||||||||||||||

| 波士顿(续) | ||||||||||||||||||||||||||||||||||||||

| 酒店 | ||||||||||||||||||||||||||||||||||||||

| 波士顿万豪剑桥酒店(437间客房) | 东剑桥,马萨诸塞州 | 1 | 334,260 | |||||||||||||||||||||||||||||||||||

| 波士顿酒店合计: | 1 | 334,260 | ||||||||||||||||||||||||||||||||||||

| 波士顿总计: | 55 | 15,659,500 | ||||||||||||||||||||||||||||||||||||

| 洛杉矶 | ||||||||||||||||||||||||||||||||||||||

| 办公室 | ||||||||||||||||||||||||||||||||||||||

科罗拉多中心(50%所有权)5 | 加利福尼亚州西洛杉矶 | 6 | 1,129,730 | 89.6 | % | $ | 70.07 | |||||||||||||||||||||||||||||||

圣莫尼卡商业园(55%所有权)5 | 加利福尼亚州西洛杉矶 | 14 | 1,102,468 | 76.7 | % | 65.98 | ||||||||||||||||||||||||||||||||

圣莫尼卡商业园零售(55%所有权)3,5 | 加利福尼亚州西洛杉矶 | 7 | 74,404 | 90.1 | % | 72.24 | ||||||||||||||||||||||||||||||||

| 小计 | 27 | 2,306,602 | 83.4 | % | $ | 68.36 | ||||||||||||||||||||||||||||||||

| 洛杉矶总计: | 27 | 2,306,602 | 83.4 | % | $ | 68.36 | ||||||||||||||||||||||||||||||||

| 纽约 | ||||||||||||||||||||||||||||||||||||||

| 办公室 | ||||||||||||||||||||||||||||||||||||||

| 第五大道767号(通用汽车大厦)(60%所有权) | 纽约广场地区 | 1 | 1,957,284 | 91.3 | % | $ | 163.54 | |||||||||||||||||||||||||||||||

列克星敦大道601号(55%所有权)6 | 纽约公园大道 | 1 | 1,671,590 | 95.7 | % | 99.89 | ||||||||||||||||||||||||||||||||

| 公园大道399号 | 纽约公园大道 | 1 | 1,576,874 | 96.7 | % | 101.24 | ||||||||||||||||||||||||||||||||

| 列克星敦大道599号 | 纽约公园大道 | 1 | 1,062,708 | 99.0 | % | 92.93 | ||||||||||||||||||||||||||||||||

| 时代广场大厦(55%股权) | 纽约时代广场 | 1 | 1,225,413 | 84.6 | % | 79.39 | ||||||||||||||||||||||||||||||||

| 西55街250号 | 时代广场/纽约西区 | 1 | 966,979 | 98.7 | % | 98.94 | ||||||||||||||||||||||||||||||||

码头72(50%所有权)5、6 | 纽约布鲁克林 | 1 | 668,625 | 33.1 | % | 60.58 | ||||||||||||||||||||||||||||||||

| 麦迪逊大道510号 | 纽约第五大道/麦迪逊大道 | 1 | 353,800 | 99.0 | % | 140.44 | ||||||||||||||||||||||||||||||||

| 小计 | 8 | 9,483,273 | 89.9 | % | $ | 110.66 | ||||||||||||||||||||||||||||||||

| 卡内基中心510号 | 新泽西州普林斯顿 | 1 | 234,160 | — | % | $ | — | |||||||||||||||||||||||||||||||

| 卡内基中心206号 | 新泽西州普林斯顿 | 1 | 161,763 | 100.0 | % | 36.00 | ||||||||||||||||||||||||||||||||

| 卡内基中心210号 | 新泽西州普林斯顿 | 1 | 159,468 | 79.2 | % | 37.46 | ||||||||||||||||||||||||||||||||

| 212卡内基中心 | 新泽西州普林斯顿 | 1 | 151,355 | 74.9 | % | 38.96 | ||||||||||||||||||||||||||||||||

| 214卡内基中心 | 新泽西州普林斯顿 | 1 | 146,799 | 51.6 | % | 35.27 | ||||||||||||||||||||||||||||||||

| 卡内基中心506号 | 新泽西州普林斯顿 | 1 | 138,616 | 82.1 | % | 37.90 | ||||||||||||||||||||||||||||||||

| 卡内基中心508号 | 新泽西州普林斯顿 | 1 | 134,433 | 100.0 | % | 42.23 | ||||||||||||||||||||||||||||||||

| 卡内基中心202号 | 新泽西州普林斯顿 | 1 | 134,068 | 91.2 | % | 41.44 | ||||||||||||||||||||||||||||||||

| 卡内基中心804号 | 新泽西州普林斯顿 | 1 | 130,000 | 100.0 | % | 41.31 | ||||||||||||||||||||||||||||||||

| 卡内基中心504号 | 新泽西州普林斯顿 | 1 | 121,990 | 100.0 | % | 34.28 | ||||||||||||||||||||||||||||||||

| 卡内基中心101号 | 新泽西州普林斯顿 | 1 | 121,620 | 100.0 | % | 39.22 | ||||||||||||||||||||||||||||||||

| 卡内基中心502号 | 新泽西州普林斯顿 | 1 | 121,460 | 97.6 | % | 39.47 | ||||||||||||||||||||||||||||||||

| 卡内基中心701号 | 新泽西州普林斯顿 | 1 | 120,000 | 100.0 | % | 43.14 | ||||||||||||||||||||||||||||||||

| 卡内基中心104号 | 新泽西州普林斯顿 | 1 | 102,930 | 63.6 | % | 39.25 | ||||||||||||||||||||||||||||||||

| 卡内基中心103号 | 新泽西州普林斯顿 | 1 | 96,332 | 64.1 | % | 33.42 | ||||||||||||||||||||||||||||||||

| 卡内基中心105号 | 新泽西州普林斯顿 | 1 | 69,955 | 56.6 | % | 32.65 | ||||||||||||||||||||||||||||||||

| 卡内基中心302号 | 新泽西州普林斯顿 | 1 | 64,926 | 100.0 | % | 36.06 | ||||||||||||||||||||||||||||||||

| 卡内基中心211号 | 新泽西州普林斯顿 | 1 | 47,025 | 100.0 | % | 38.37 | ||||||||||||||||||||||||||||||||

| 卡内基中心201号 | 新泽西州普林斯顿 | — | 6,500 | 100.0 | % | 37.26 | ||||||||||||||||||||||||||||||||

| 小计 | 18 | 2,263,400 | 77.1 | % | $ | 38.50 | ||||||||||||||||||||||||||||||||

| 纽约总计: | 26 | 11,746,673 | 87.5 | % | $ | 98.40 | ||||||||||||||||||||||||||||||||

| 旧金山 | ||||||||||||||||||||||||||||||||||||||

| 办公室 | ||||||||||||||||||||||||||||||||||||||

| Salesforce大厦 | 加州旧金山CBD | 1 | 1,420,682 | 100.0 | % | $ | 104.67 | |||||||||||||||||||||||||||||||

| 恩巴卡迪罗四号中心 | 加州旧金山CBD | 1 | 941,166 | 93.4 | % | 84.87 | ||||||||||||||||||||||||||||||||

| 恩巴卡迪罗一号中心 | 加州旧金山CBD | 1 | 831,603 | 81.9 | % | 79.01 | ||||||||||||||||||||||||||||||||

| 恩巴卡迪罗二号中心 | 加州旧金山CBD | 1 | 801,378 | 87.2 | % | 79.96 | ||||||||||||||||||||||||||||||||

| Q3 2021 | ||||

| 现役物业列表(续) | |||||

截至2021年9月30日 | ||||||||||||||||||||||||||||||||||||||

| 子市场 | 建筑物数量 | 平方英尺 | 租用%1 | 按租赁SF2计算的年化租金义务 | ||||||||||||||||||||||||||||||||||

| 旧金山(续) | ||||||||||||||||||||||||||||||||||||||

| 恩巴卡迪罗三号中心 | 加州旧金山CBD | 1 | 786,752 | 87.7 | % | 81.52 | ||||||||||||||||||||||||||||||||

| 福尔森街680号 | 加州旧金山CBD | 2 | 524,793 | 99.1 | % | 70.70 | ||||||||||||||||||||||||||||||||

| 观澜街535号 | 加州旧金山CBD | 1 | 307,235 | 90.0 | % | 85.56 | ||||||||||||||||||||||||||||||||

| 福尔森街690号 | 加州旧金山CBD | 1 | 26,080 | 100.0 | % | 67.65 | ||||||||||||||||||||||||||||||||

| 小计 | 9 | 5,639,689 | 92.1 | % | $ | 86.95 | ||||||||||||||||||||||||||||||||

网关共享(52%所有权)5 | 加利福尼亚州旧金山南部 | 6 | 1,080,751 | 69.7 | % | $ | 59.31 | |||||||||||||||||||||||||||||||

| 山景研究园 | 山景城CA | 15 | 542,264 | 82.0 | % | 69.98 | ||||||||||||||||||||||||||||||||

| 2440西埃尔卡米诺雷亚尔 | 山景城CA | 1 | 146,789 | 100.0 | % | 83.36 | ||||||||||||||||||||||||||||||||

| 拉文代尔大道453号 | 山景城CA | 1 | 29,620 | 75.0 | % | 39.96 | ||||||||||||||||||||||||||||||||

北方第一商务园9号 | 加利福尼亚州圣何塞 | 5 | 190,636 | 55.2 | % | 27.35 | ||||||||||||||||||||||||||||||||

| 小计 | 28 | 1,990,060 | 74.0 | % | $ | 62.40 | ||||||||||||||||||||||||||||||||

| 旧金山写字楼合计: | 37 | 7,629,749 | 87.3 | % | $ | 81.52 | ||||||||||||||||||||||||||||||||

| 住宅 | ||||||||||||||||||||||||||||||||||||||

Skylyne(402套)6 | 加州奥克兰CBD | 1 | 330,996 | |||||||||||||||||||||||||||||||||||

| 旧金山住宅总数: | 1 | 330,996 | ||||||||||||||||||||||||||||||||||||

| 旧金山总价: | 38 | 7,960,745 | ||||||||||||||||||||||||||||||||||||

| 西雅图 | ||||||||||||||||||||||||||||||||||||||

| 办公室 | ||||||||||||||||||||||||||||||||||||||

Safeco广场(33.67%所有权)5、6 | 西雅图CBD西雅图 | 1 | 765,139 | 90.9 | % | $ | 43.63 | |||||||||||||||||||||||||||||||

| 小计 | 1 | 765,139 | 90.9 | % | $ | 43.63 | ||||||||||||||||||||||||||||||||

| 西雅图总价: | 1 | 765,139 | 90.9 | % | $ | 43.63 | ||||||||||||||||||||||||||||||||

| 华盛顿特区 | ||||||||||||||||||||||||||||||||||||||

| 办公室 | ||||||||||||||||||||||||||||||||||||||

大都会广场(20%所有权)5 | 华盛顿东区 | 1 | 657,481 | 65.2 | % | $ | 68.60 | |||||||||||||||||||||||||||||||

纽约大道901号(25%所有权)5 | 华盛顿东区 | 1 | 541,743 | 74.4 | % | 68.93 | ||||||||||||||||||||||||||||||||

| 马萨诸塞州大道601号 | 华盛顿东区 | 1 | 478,818 | 97.3 | % | 87.44 | ||||||||||||||||||||||||||||||||

市场广场北(50%所有权)5 | 华盛顿东区 | 1 | 417,989 | 77.9 | % | 70.40 | ||||||||||||||||||||||||||||||||

| 宾夕法尼亚大道2200号 | CBD华盛顿特区 | 1 | 458,831 | 96.3 | % | 91.30 | ||||||||||||||||||||||||||||||||

| 康涅狄格州大道1330号 | CBD华盛顿特区 | 1 | 253,941 | 89.9 | % | 72.56 | ||||||||||||||||||||||||||||||||

| 萨姆纳广场 | CBD华盛顿特区 | 1 | 209,556 | 93.7 | % | 55.47 | ||||||||||||||||||||||||||||||||

500 North Capitol Street,N.W.(30%所有权)5 | 华盛顿特区国会山 | 1 | 230,900 | 98.5 | % | 80.75 | ||||||||||||||||||||||||||||||||

| 首都画廊 | 华盛顿特区西南部 | 1 | 176,809 | 97.1 | % | 57.10 | ||||||||||||||||||||||||||||||||

| 小计 | 9 | 3,426,068 | 84.3 | % | $ | 74.92 | ||||||||||||||||||||||||||||||||

| 市场南面 | 弗吉尼亚州雷斯顿 | 3 | 623,250 | 82.3 | % | $ | 54.91 | |||||||||||||||||||||||||||||||

| 喷泉广场 | 弗吉尼亚州雷斯顿 | 2 | 505,333 | 76.2 | % | 54.84 | ||||||||||||||||||||||||||||||||

| 一个自由广场 | 弗吉尼亚州雷斯顿 | 1 | 430,523 | 71.8 | % | 50.78 | ||||||||||||||||||||||||||||||||

| 两个自由广场 | 弗吉尼亚州雷斯顿 | 1 | 423,222 | 100.0 | % | 47.40 | ||||||||||||||||||||||||||||||||

| 探索广场一号和二号 | 弗吉尼亚州雷斯顿 | 2 | 366,989 | 100.0 | % | 51.28 | ||||||||||||||||||||||||||||||||

| 莱斯顿的一处俯瞰 | 弗吉尼亚州雷斯顿 | 1 | 319,519 | 100.0 | % | 46.51 | ||||||||||||||||||||||||||||||||

| 总统街1750号 | 弗吉尼亚州雷斯顿 | 1 | 275,809 | 100.0 | % | 64.96 | ||||||||||||||||||||||||||||||||

| 雷斯顿公司中心 | 弗吉尼亚州雷斯顿 | 2 | 261,046 | 100.0 | % | 47.45 | ||||||||||||||||||||||||||||||||

| 民主之塔 | 弗吉尼亚州雷斯顿 | 1 | 259,441 | 97.7 | % | 59.89 | ||||||||||||||||||||||||||||||||

喷泉广场零售店3 | 弗吉尼亚州雷斯顿 | 1 | 216,591 | 80.6 | % | 40.43 | ||||||||||||||||||||||||||||||||

| 两个莱斯顿俯瞰 | 弗吉尼亚州雷斯顿 | 1 | 134,615 | 100.0 | % | 48.00 | ||||||||||||||||||||||||||||||||

| 小计 | 16 | 3,816,338 | 89.5 | % | $ | 52.01 | ||||||||||||||||||||||||||||||||

| 威斯康星州地方办事处 | 马里兰州蒙哥马利县 | 1 | 299,248 | 85.6 | % | $ | 60.20 | |||||||||||||||||||||||||||||||

Shady Grove Bio+Tech园区6,9 | 马里兰州北罗克维尔 | 4 | 233,452 | 64.4 | % | 18.23 | ||||||||||||||||||||||||||||||||

| 金斯敦二号 | 斯普林菲尔德VA | 1 | 155,995 | 87.2 | % | 37.91 | ||||||||||||||||||||||||||||||||

| Q3 2021 | ||||

| 现役物业列表(续) | |||||

截至2021年9月30日 | ||||||||||||||||||||||||||||||||||||||

| 子市场 | 建筑物数量 | 平方英尺 | 租用%1 | 按租赁SF2计算的年化租金义务 | ||||||||||||||||||||||||||||||||||

| 华盛顿特区(续) | ||||||||||||||||||||||||||||||||||||||

| 金斯敦一号 | 斯普林菲尔德VA | 1 | 153,401 | 58.5 | % | 39.02 | ||||||||||||||||||||||||||||||||

| 波士顿大道7601号 | 斯普林菲尔德VA | 1 | 108,286 | 100.0 | % | 33.94 | ||||||||||||||||||||||||||||||||

| 波士顿大道7435号 | 斯普林菲尔德VA | 1 | 103,557 | 43.7 | % | 22.90 | ||||||||||||||||||||||||||||||||

| 格兰杰法院8000号 | 斯普林菲尔德VA | 1 | 88,775 | — | % | — | ||||||||||||||||||||||||||||||||

金斯敦零售3 | 斯普林菲尔德VA | 1 | 88,244 | 94.3 | % | 42.17 | ||||||||||||||||||||||||||||||||

| 波士顿大道7500号 | 斯普林菲尔德VA | 1 | 79,971 | 100.0 | % | 19.60 | ||||||||||||||||||||||||||||||||

| 波士顿大道7501号 | 斯普林菲尔德VA | 1 | 75,756 | 100.0 | % | 37.28 | ||||||||||||||||||||||||||||||||

| 波士顿大道7450号 | 斯普林菲尔德VA | 1 | 62,402 | 100.0 | % | 18.17 | ||||||||||||||||||||||||||||||||

| 波士顿大道7374号 | 斯普林菲尔德VA | 1 | 57,321 | 100.0 | % | 19.52 | ||||||||||||||||||||||||||||||||

| 8000家公司法庭 | 斯普林菲尔德VA | 1 | 52,539 | 100.0 | % | 16.62 | ||||||||||||||||||||||||||||||||

| 波士顿大道7451号 | 斯普林菲尔德VA | 1 | 45,949 | 65.3 | % | 19.06 | ||||||||||||||||||||||||||||||||

| 波士顿大道7300号 | 斯普林菲尔德VA | 1 | 32,000 | 100.0 | % | 24.00 | ||||||||||||||||||||||||||||||||

| 波士顿大道7375号 | 斯普林菲尔德VA | 1 | 26,865 | 44.5 | % | 23.90 | ||||||||||||||||||||||||||||||||

| 小计 | 19 | 1,663,761 | 76.4 | % | $ | 34.79 | ||||||||||||||||||||||||||||||||

| 华盛顿特区写字楼合计: | 44 | 8,906,167 | 85.1 | % | $ | 57.82 | ||||||||||||||||||||||||||||||||

| 住宅 | ||||||||||||||||||||||||||||||||||||||

| 在莱斯顿签字(508个单位) | 弗吉尼亚州雷斯顿 | 1 | 517,783 | |||||||||||||||||||||||||||||||||||

| 莱斯顿市中心的先锋公寓(359套) | 弗吉尼亚州雷斯顿 | 1 | 355,374 | |||||||||||||||||||||||||||||||||||

| 华盛顿特区住宅总数: | 2 | 873,157 | ||||||||||||||||||||||||||||||||||||

| 华盛顿特区总计: | 46 | 9,779,324 | ||||||||||||||||||||||||||||||||||||

| 服务中属性总数: | 193 | 48,217,983 | 88.4 | % | 10 | $ | 74.25 | 10 | ||||||||||||||||||||||||||||||

| Q3 2021 | ||||

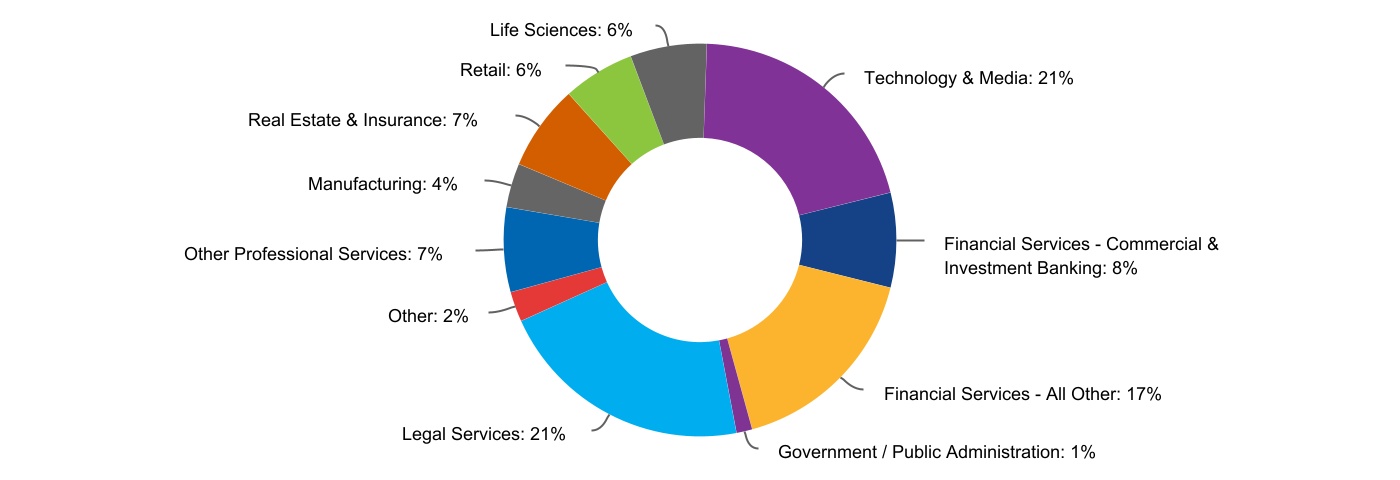

| 排名前20位的租户名单和组合租户多元化 | |||||

| 不是的。 | 租客 | BXP在年化租金义务中的份额1 | 加权平均剩余租期(年)2 | ||||||||||||||||||||

| 1 | Salesforce.com | 3.56 | % | 10.3 | |||||||||||||||||||

| 2 | Arnold&Porter Kaye Scholer | 2.70 | % | 12.6 | |||||||||||||||||||

| 3 | Akamai技术公司 | 2.21 | % | 13.1 | |||||||||||||||||||

| 4 | 生物遗传 | 1.79 | % | 5.1 | |||||||||||||||||||

| 5 | Searman&Sterling | 1.60 | % | 12.2 | |||||||||||||||||||

| 6 | 绳索和灰色 | 1.52 | % | 8.6 | |||||||||||||||||||

| 7 | 柯克兰和埃利斯 | 1.51 | % | 15.8 | |||||||||||||||||||

| 8 | 谷歌 | 1.38 | % | 15.9 | |||||||||||||||||||

| 9 | 我们工作 | 1.36 | % | 12.0 | |||||||||||||||||||

| 10 | 微软 | 1.33 | % | 10.4 | |||||||||||||||||||

| 11 | 千年管理 | 1.23 | % | 9.3 | |||||||||||||||||||

| 12 | Weil Gotshal&Manges | 1.22 | % | 12.6 | |||||||||||||||||||

| 13 | 惠灵顿管理公司 | 1.15 | % | 11.6 | |||||||||||||||||||

| 14 | 阿拉米斯(雅诗兰黛) | 1.07 | % | 15.9 | |||||||||||||||||||

| 15 | 美国政府 | 0.96 | % | 4.8 | |||||||||||||||||||

| 16 | 莫里森和福斯特律师事务所 | 0.92 | % | 9.0 | |||||||||||||||||||

| 17 | O‘Melveny&Myers | 0.88 | % | 3.2 | |||||||||||||||||||

| 18 | 美国银行 | 0.84 | % | 13.7 | |||||||||||||||||||

| 19 | 大众金融服务 | 0.83 | % | 6.4 | |||||||||||||||||||

| 20 | 亨顿·安德鲁斯·库尔特 | 0.80 | % | 4.8 | |||||||||||||||||||

| BXP在年化租金债务中的份额 | 28.86 | % | |||||||||||||||||||||

BXP在平方英尺1中的份额 | 23.08 | % | |||||||||||||||||||||

| 加权平均剩余租赁年限(年) | 10.8 | ||||||||||||||||||||||

| 租客 | 属性 | 平方英尺 | ||||||||||||

| 万豪国际 | 威斯康星大道7750号 | 734,000 | ||||||||||||

| 联邦抵押协会 | 雷斯顿下一站 | 703,000 | ||||||||||||

| 谷歌 | 主街325号 | 379,000 | ||||||||||||

| 威尔默·卡特勒·皮克林·黑尔 | 宾夕法尼亚大道2100号 | 268,000 | ||||||||||||

| 美国大众汽车集团 | 雷斯顿下一站 | 196,000 | ||||||||||||

| 翻译Bio | 西街200号 | 138,000 | ||||||||||||

| Q3 2021 | ||||

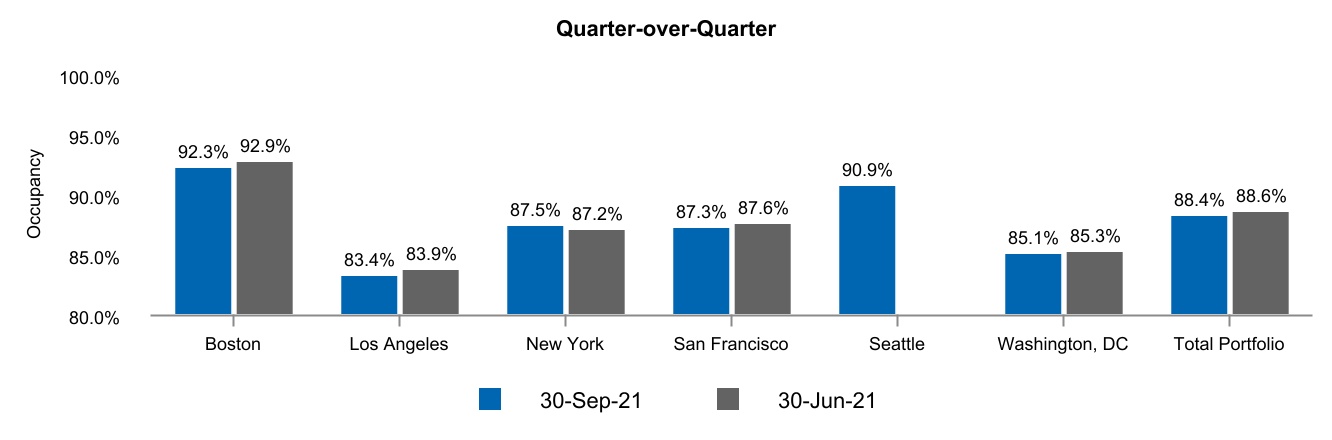

| 按位置划分的入住率 | |||||

| 中央商务区 | 郊区 | 总计 | ||||||||||||||||||||||||||||||||||||

| 位置 | 9月30日至21日 | 6月30日至21日 | 9月30日至21日 | 6月30日至21日 | 9月30日至21日 | 6月30日至21日 | ||||||||||||||||||||||||||||||||

| 波士顿 | 94.7 | % | 95.5 | % | 87.6 | % | 87.8 | % | 92.3 | % | 92.9 | % | ||||||||||||||||||||||||||

| 洛杉矶 | 83.4 | % | 83.9 | % | — | % | — | % | 83.4 | % | 83.9 | % | ||||||||||||||||||||||||||

| 纽约 | 89.9 | % | 89.7 | % | 77.1 | % | 76.7 | % | 87.5 | % | 87.2 | % | ||||||||||||||||||||||||||

| 旧金山 | 92.1 | % | 92.5 | % | 74.0 | % | 73.4 | % | 87.3 | % | 87.6 | % | ||||||||||||||||||||||||||

西雅图2 | 90.9 | % | 不适用 | — | % | 不适用 | 90.9 | % | 不适用 | |||||||||||||||||||||||||||||

| 华盛顿特区 | 84.3 | % | 83.6 | % | 85.5 | % | 86.4 | % | 85.1 | % | 85.3 | % | ||||||||||||||||||||||||||

| **总投资组合 | 90.7 | % | 90.9 | % | 83.4 | % | 83.6 | % | 88.4 | % | 88.6 | % | ||||||||||||||||||||||||||

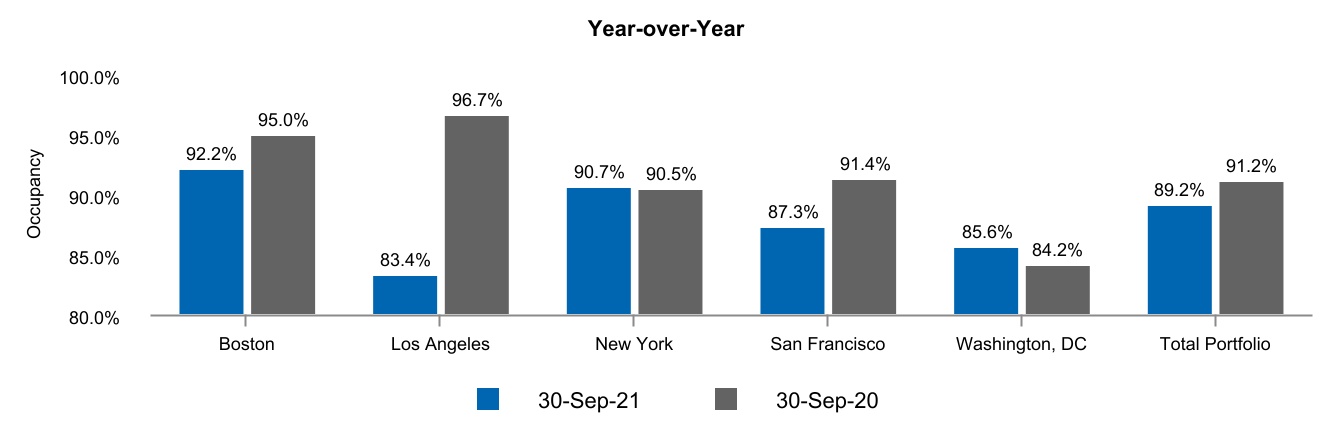

| 中央商务区 | 郊区 | 总计 | ||||||||||||||||||||||||||||||||||||

| 位置 | 9月30日至21日 | 9月30日至20日 | 9月30日至21日 | 9月30日至20日 | 9月30日至21日 | 9月30日至20日 | ||||||||||||||||||||||||||||||||

| 波士顿 | 94.7 | % | 98.7 | % | 87.3 | % | 87.5 | % | 92.2 | % | 95.0 | % | ||||||||||||||||||||||||||

| 洛杉矶 | 83.4 | % | 96.7 | % | — | % | — | % | 83.4 | % | 96.7 | % | ||||||||||||||||||||||||||

| 纽约 | 94.3 | % | 94.2 | % | 77.1 | % | 76.5 | % | 90.7 | % | 90.5 | % | ||||||||||||||||||||||||||

| 旧金山 | 92.1 | % | 95.8 | % | 74.0 | % | 78.7 | % | 87.3 | % | 91.4 | % | ||||||||||||||||||||||||||

西雅图2 | — | % | 不适用 | — | % | 不适用 | — | % | 不适用 | |||||||||||||||||||||||||||||

| 华盛顿特区 | 84.3 | % | 84.6 | % | 86.5 | % | 83.9 | % | 85.6 | % | 84.2 | % | ||||||||||||||||||||||||||

| **总投资组合 | 92.0 | % | 95.1 | % | 83.5 | % | 83.3 | % | 89.2 | % | 91.2 | % | ||||||||||||||||||||||||||

| Q3 2021 | ||||

| 资本结构 | |||||

| 合计本金 | |||||

| 应付按揭票据 | $ | 2,918,725 | |||

| 无担保信贷额度 | — | ||||

| 无抵押优先票据,面值 | 10,550,000 | ||||

| 未偿还本金 | 13,468,725 | ||||

| 无抵押优先票据贴现 | (17,581) | ||||

| 递延融资成本,净额 | (72,794) | ||||

| 合并债务 | $ | 13,378,350 | |||

| 利率,利率 | ||||||||||||||||||||||||||

| 属性 | 到期日 | 公认会计原则 | 陈述 | 未偿还本金 | ||||||||||||||||||||||

| 列克星敦大道601号(55%所有权) | 2022年4月10日 | 4.79% | 4.75% | $ | 618,725 | |||||||||||||||||||||

| 第五大道767号(通用汽车大厦)(60%所有权) | 2027年6月9日 | 3.64% | 3.43% | 2,300,000 | ||||||||||||||||||||||

| 总计 | $ | 2,918,725 | ||||||||||||||||||||||||

| 到期日 | 有效收益率(发行日) | 息票 | 未偿还本金 | |||||||||||||||||||||||

11年无抵押高级债券2 | 2023年2月1日 | 3.95% | 3.85% | $ | 1,000,000 | |||||||||||||||||||||

| 10.5年无抵押优先债券 | 2023年9月1日 | 3.28% | 3.13% | 500,000 | ||||||||||||||||||||||

| 10.5年无抵押优先债券 | 2024年2月1日 | 3.92% | 3.80% | 700,000 | ||||||||||||||||||||||

| 7年期无抵押优先债券 | 2025年1月15日 | 3.35% | 3.20% | 850,000 | ||||||||||||||||||||||

| 10年期无担保优先债券 | 2026年2月1日 | 3.77% | 3.65% | 1,000,000 | ||||||||||||||||||||||

| 10年期无担保优先债券 | 2026年10月1日 | 3.50% | 2.75% | 1,000,000 | ||||||||||||||||||||||

10年期无担保优先债券(“绿色债券”) | 2028年12月1日 | 4.63% | 4.50% | 1,000,000 | ||||||||||||||||||||||

10年期无担保优先债券(“绿色债券”) | 2029年6月21日 | 3.51% | 3.40% | 850,000 | ||||||||||||||||||||||

10.5年无抵押优先债券 | 2030年3月15日 | 2.98% | 2.90% | 700,000 | ||||||||||||||||||||||

10.75年无抵押优先债券 | 2031年1月30日 | 3.34% | 3.25% | 1,250,000 | ||||||||||||||||||||||

| 11年无担保优先债券(“绿色债券”) | 2032年4月1日 | 2.67% | 2.55% | 850,000 | ||||||||||||||||||||||

| 12年期无担保优先债券(“绿色债券”) | 2033年10月1日 | 2.52% | 2.45% | 850,000 | ||||||||||||||||||||||

| $ | 10,550,000 | |||||||||||||||||||||||||

| 股份/单位 | 普通股 | |||||||||||||||||||

| 杰出的 | 等价物 | 等值3 | ||||||||||||||||||

| 普通股 | 156,206 | 156,206 | $ | 16,924,920 | ||||||||||||||||

| 共同业务伙伴单位 | 17,477 | 17,477 | 1,893,633 | |||||||||||||||||

| 总股本 | 173,683 | $ | 18,818,553 | |||||||||||||||||

合并债务(A) | $ | 13,378,350 | ||||||||||||||||||

补充:BXP在未合并的合资企业债务中所占份额4 | 1,289,582 | |||||||||||||||||||

减去:合作伙伴在合并债务中的份额5 | 1,190,479 | |||||||||||||||||||

BXP的债务份额6(B) | $ | 13,477,453 | ||||||||||||||||||

综合市值(C) | $ | 32,196,903 | ||||||||||||||||||

百时美施贵宝的市值份额6(D) | $ | 32,296,006 | ||||||||||||||||||

合并债务/合并市值(A?C) | 41.55 | % | ||||||||||||||||||

BXP的债务份额/BXP的市值份额6(B?D) | 41.73 | % | ||||||||||||||||||

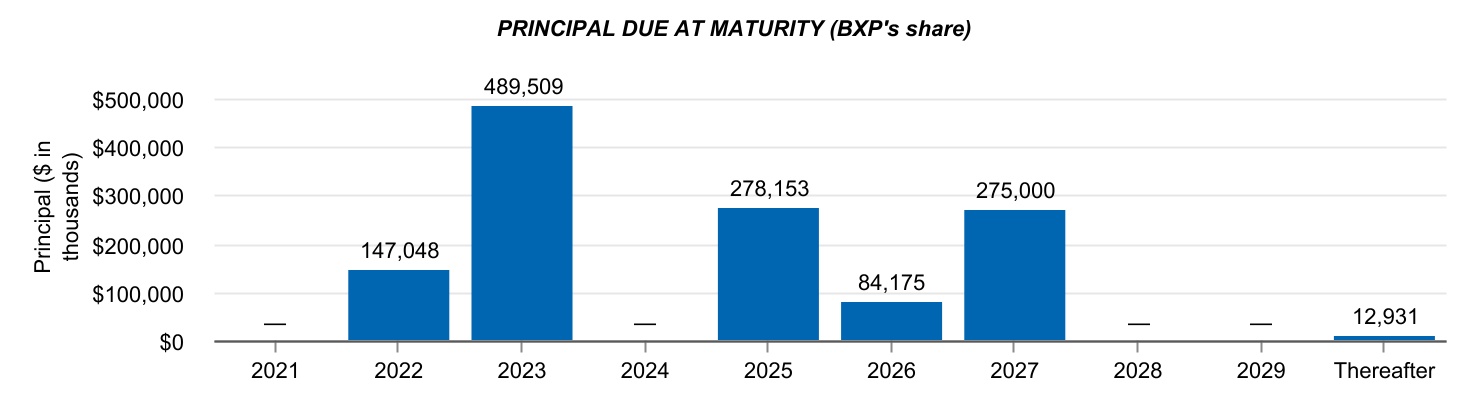

| Q3 2021 | ||||

债务分析1 | |||||

| 2021 | 2022 | 2023 2 | 2024 | 2025 | 2026 | 2027 | 2028 | 2029 | 2030 | 2031 | 2032 | 2033 | ||||||||||||||||||||||||||||||||

| 交通设施 | 截至2021年9月30日未偿还 | 信用证 | 2021年9月30日的剩余容量 | |||||||||||||||||||||||

| 无担保信贷额度 | $ | 1,500,000 | $ | — | $ | 6,348 | $ | 1,493,652 | ||||||||||||||||||

| 加权平均 | ||||||||||||||||||||||||||

| 占总债务的3% | 公布的费率 | *GAAP评级3 | 到期日(年) | |||||||||||||||||||||||

| 无担保债务 | 78.33 | % | 3.40 | % | 3.48 | % | 6.3 | |||||||||||||||||||

| 担保债务 | 21.67 | % | 3.71 | % | 3.89 | % | 4.6 | |||||||||||||||||||

| 合并债务 | 100.00 | % | 3.47 | % | 3.57 | % | 5.9 | |||||||||||||||||||

| 加权平均 | ||||||||||||||||||||||||||

| 占总债务的3% | 公布的费率 | *GAAP评级3 | 到期日(年) | |||||||||||||||||||||||

| 浮动利率债务 | — | % | — | % | — | % | — | |||||||||||||||||||

| 固定利率债务 | 100.00 | % | 3.47 | % | 3.57 | % | 5.9 | |||||||||||||||||||

| 合并债务 | 100.00 | % | 3.47 | % | 3.57 | % | 5.9 | |||||||||||||||||||

| Q3 2021 | ||||

| 优先无担保债务契约遵从率 | |||||

| 在2017年12月4日前发行的优先债券 | 在2017年12月4日或该日后发行的优先债券 | ||||||||||||||||

| 试验 | 实际 | ||||||||||||||||

未偿债务总额/总资产1 | 低于60% | 47.0 | % | 43.7 | % | ||||||||||||

| 担保债务/总资产 | 低于50% | 13.8 | % | 12.8 | % | ||||||||||||

| 利息覆盖(年化综合EBITDA至年化利息支出) | 大于1.50x | 4.00 | 4.00 | ||||||||||||||

| 无担保资产/无担保债务 | 超过150% | 229.8 | % | 250.9 | % | ||||||||||||

| Q3 2021 | ||||

净债务与EBITDARE之比 | |||||

| 截至三个月 | ||||||||||||||

| 9月30日至21日 | 6月30日至21日 | |||||||||||||

| 波士顿地产公司的净收入。 | $ | 108,297 | $ | 111,703 | ||||||||||

| 添加: | ||||||||||||||

| 非控股权益--经营合伙企业的共同单位 | 11,982 | 12,383 | ||||||||||||

| 财产合伙企业中的非控股权益 | 18,971 | 17,164 | ||||||||||||

| 净收入 | 139,250 | 141,250 | ||||||||||||

| 添加: | ||||||||||||||

| 利息支出 | 105,794 | 106,319 | ||||||||||||

| 折旧及摊销费用 | 179,412 | 183,838 | ||||||||||||

| 更少: | ||||||||||||||

| 房地产销售收益 | 348 | 7,756 | ||||||||||||

| 未合并合资企业的亏损 | (5,597) | (1,373) | ||||||||||||

| 添加: | ||||||||||||||

BXP从未合并的合资企业中获得的EBITDARE份额2 | 24,121 | 25,375 | ||||||||||||

EBITDARE 1 | 453,826 | 450,399 | ||||||||||||

| 更少: | ||||||||||||||

合作伙伴在合并合资企业EBITDARE中的份额3 | 47,740 | 46,222 | ||||||||||||

BXP在EBITDARE 1(A)中的份额 | 406,086 | 404,177 | ||||||||||||

| 添加: | ||||||||||||||

| 基于股票的薪酬费用 | 8,440 | 13,993 | ||||||||||||

BXP在直线地租费用调整中的份额1 | 996 | 698 | ||||||||||||

BXP在符合租金激励条件的租赁交易成本中的份额1 | 3,379 | (132) | ||||||||||||

| 更少: | ||||||||||||||

百时美施贵宝在直线租金中的份额1 | 35,811 | 30,855 | ||||||||||||

BXP在公允价值租赁收入中的份额1 | 1,793 | 1,193 | ||||||||||||

BXP在EBITDAre-Cash中的份额1 | $ | 381,297 | $ | 386,688 | ||||||||||

BXP在EBITDARE中的份额(折合成年率)4(A X 4) | $ | 1,624,344 | $ | 1,616,708 | ||||||||||

| 9月30日至21日 | 6月30日至21日 | |||||||||||||

| 合并债务 | $ | 13,378,350 | $ | 12,536,065 | ||||||||||

| 添加: | ||||||||||||||

| 应付特别股息 | — | — | ||||||||||||

| 更少: | ||||||||||||||

| 现金和现金等价物 | 1,002,728 | 557,307 | ||||||||||||

| 以第三方托管方式持有的现金,用于1031交换 | — | — | ||||||||||||

净债务1 | 12,375,622 | 11,978,758 | ||||||||||||

| 添加: | ||||||||||||||

BXP在未合并的合资企业债务中的份额2 | 1,289,582 | 1,190,473 | ||||||||||||

| 合作伙伴在合并后合资企业中的现金和现金等价物份额 | 123,115 | 143,868 | ||||||||||||

| 更少: | ||||||||||||||

| BXP在未合并合资企业中的现金和现金等价物份额 | 95,224 | 90,535 | ||||||||||||

合伙人在合并合资企业债务中的份额3 | 1,190,479 | 1,191,879 | ||||||||||||

BXP在净债务中的份额1(B) | $ | 12,502,616 | $ | 12,030,685 | ||||||||||

BXP的净债务份额与BXP的EBITDARE份额之比(年化)[B?(A X 4)] | 7.70 | 7.44 | ||||||||||||

| Q3 2021 | ||||

| 负债比率 | |||||

| 截至三个月 | ||||||||||||||

| 9月30日至21日 | 6月30日至21日 | |||||||||||||

BXP在利息支出中的份额1 | $ | 105,713 | $ | 105,772 | ||||||||||

| 更少: | ||||||||||||||

BXP在对冲摊销中的份额1 | 1,446 | 1,446 | ||||||||||||

BXP在融资成本摊销中的份额1 | 3,587 | 3,673 | ||||||||||||

调整后的利息支出(不包括资本化利息)(A) | 100,680 | 100,653 | ||||||||||||

| 添加: | ||||||||||||||

BXP的资本化利息份额1 | 12,375 | 14,066 | ||||||||||||

调整后的利息支出,包括资本化利息(B) | $ | 113,055 | $ | 114,719 | ||||||||||

BXP在EBITDAre-Cash中的份额1,2(C) | $ | 381,297 | $ | 386,688 | ||||||||||

利息覆盖率(不包括资本化利息)(C?A) | 3.79 | 3.84 | ||||||||||||

利息覆盖率(包括资本化利息)(C?B) | 3.37 | 3.37 | ||||||||||||

| 截至三个月 | ||||||||||||||

| 9月30日至21日 | 6月30日至21日 | |||||||||||||

BXP在利息支出中的份额1 | $ | 105,713 | $ | 105,772 | ||||||||||

| 更少: | ||||||||||||||

BXP在对冲摊销中的份额1 | 1,446 | 1,446 | ||||||||||||

BXP在融资成本摊销中的份额1 | 3,587 | 3,673 | ||||||||||||

| 添加: | ||||||||||||||

BXP的资本化利息份额1 | 12,375 | 14,066 | ||||||||||||

BXP在维护资本支出中的份额1 | 16,800 | 22,145 | ||||||||||||

| 酒店改善、设备升级和更换 | 3 | 3 | ||||||||||||

固定费用合计(A) | $ | 129,858 | $ | 136,867 | ||||||||||

BXP在EBITDAre-Cash中的份额1,2(B) | $ | 381,297 | $ | 386,688 | ||||||||||

固定费用覆盖率(B?A) | 2.94 | 2.83 | ||||||||||||

| Q3 2021 | ||||

| 合并后的合资企业 | |||||

挪威合资企业1 | |||||||||||||||||||||||

| 时代广场大厦 | |||||||||||||||||||||||

| 列克星敦大道601号/ 东53街1-5-9-9号 | |||||||||||||||||||||||

| 第五大道767号 | 联邦街100号 | 合并总数 | |||||||||||||||||||||

| 资产 | (通用汽车大厦)1 | 大西洋码头办事处 | 合资企业 | ||||||||||||||||||||

| 房地产,净值 | $ | 3,194,362 | $ | 2,271,290 | $ | 5,465,652 | |||||||||||||||||

| 现金和现金等价物 | 131,645 | 156,570 | 288,215 | ||||||||||||||||||||

| 其他资产 | 298,996 | 355,626 | 654,622 | ||||||||||||||||||||

| 总资产 | $ | 3,625,003 | $ | 2,783,486 | $ | 6,408,489 | |||||||||||||||||

| 负债和权益 | |||||||||||||||||||||||

| 负债: | |||||||||||||||||||||||

| 应付抵押票据,净额 | $ | 2,280,110 | $ | 618,556 | $ | 2,898,666 | |||||||||||||||||

| 其他负债 | 90,500 | 98,792 | 189,292 | ||||||||||||||||||||

| 总负债 | 2,370,610 | 717,348 | 3,087,958 | ||||||||||||||||||||

| 股本: | |||||||||||||||||||||||

| *波士顿地产公司(Boston Properties,Inc.) | 754,187 | 838,127 | 1,592,314 | ||||||||||||||||||||

| **非控制性权益 | 500,206 | 1,228,011 | 1,728,217 | 2 | |||||||||||||||||||

| 总股本 | 1,254,393 | 2,066,138 | 3,320,531 | ||||||||||||||||||||

| 负债和权益总额 | $ | 3,625,003 | $ | 2,783,486 | $ | 6,408,489 | |||||||||||||||||

| BXP的名义所有权百分比 | 60% | 55% | |||||||||||||||||||||

合伙人在现金和现金等价物中的份额3 | $ | 52,658 | $ | 70,457 | $ | 123,115 | |||||||||||||||||

合伙人在合并债务中的份额3 | $ | 912,128 | 4 | $ | 278,351 | $ | 1,190,479 | ||||||||||||||||

| Q3 2021 | ||||

| 合并合资企业(续) | |||||

| 挪威合资企业 | ||||||||||||||||||||

| 时代广场大厦 | ||||||||||||||||||||

| 列克星敦大道601号/ 东53街1-5-9-9号 | ||||||||||||||||||||

| 第五大道767号 | 联邦街100号 | 合并总数 | ||||||||||||||||||

| (通用汽车大厦) | 大西洋码头办事处 | 合资企业 | ||||||||||||||||||

| 收入 | ||||||||||||||||||||

租约1 | $ | 75,286 | $ | 92,357 | $ | 167,643 | ||||||||||||||

| 直线租金 | 1,864 | 6,549 | 8,413 | |||||||||||||||||

| 公允价值租赁收入 | (28) | 81 | 53 | |||||||||||||||||

| 解聘收入 | — | 22 | 22 | |||||||||||||||||

| 租赁总收入 | 77,122 | 99,009 | 176,131 | |||||||||||||||||

| 泊车及其他 | — | 1,198 | 1,198 | |||||||||||||||||

| 保险收益 | — | 2,241 | 2 | 2,241 | ||||||||||||||||

租金总收入3 | 77,122 | 102,448 | 179,570 | |||||||||||||||||

| 费用 | ||||||||||||||||||||

| 运营中 | 29,107 | 33,569 | 62,676 | |||||||||||||||||

| 与保险索赔有关的恢复费用 | — | 2,241 | 2 | 2,241 | ||||||||||||||||

| 总费用 | 29,107 | 35,810 | 64,917 | |||||||||||||||||

| 净营业收入(NOI) | 48,015 | 66,638 | 114,653 | |||||||||||||||||

| 其他收入(费用) | ||||||||||||||||||||

| 开发和管理服务收入 | — | 4 | 4 | |||||||||||||||||

| 利息和其他收入 | — | 90 | 90 | |||||||||||||||||

| 利息支出 | (21,324) | (7,712) | (29,036) | |||||||||||||||||

| 折旧及摊销费用 | (15,751) | (22,246) | (37,997) | |||||||||||||||||

| 一般和行政费用 | (89) | (61) | (150) | |||||||||||||||||

| 其他收入(费用)合计 | (37,164) | (29,925) | (67,089) | |||||||||||||||||

| 净收入 | $ | 10,851 | $ | 36,713 | $ | 47,564 | ||||||||||||||

| BXP的名义所有权百分比 | 60% | 55% | ||||||||||||||||||

| 挪威合资企业 | ||||||||||||||||||||

| 时代广场大厦 | ||||||||||||||||||||

| 列克星敦大道601号/ 东53街1-5-9-9号 | ||||||||||||||||||||

| 第五大道767号 | 联邦街100号 | 合并总数 | ||||||||||||||||||

| 对合作伙伴在FFO中的份额进行对账 | (通用汽车大厦) | 大西洋码头办事处 | 合资企业 | |||||||||||||||||

| 净收入 | $ | 10,851 | $ | 36,713 | $ | 47,564 | ||||||||||||||

| 增加:折旧和摊销费用 | 15,751 | 22,246 | 37,997 | |||||||||||||||||

| 实体FFO | $ | 26,602 | $ | 58,959 | $ | 85,561 | ||||||||||||||

合作伙伴的NCI 4 | $ | 3,406 | $ | 15,565 | $ | 18,971 | ||||||||||||||

合作伙伴在BXP基差4之后的折旧和摊销费用份额 | 6,595 | 10,178 | 16,773 | |||||||||||||||||

合作伙伴分享FFO 4 | $ | 10,001 | $ | 25,743 | $ | 35,744 | ||||||||||||||

| BXP在FFO中的份额对账 | ||||||||||||||||||||

BXP根据合作伙伴的NCI调整后的净收入份额 | $ | 7,445 | $ | 21,148 | $ | 28,593 | ||||||||||||||

折旧和摊销费用-BXP的基准差异 | 60 | 389 | 449 | |||||||||||||||||

BXP的折旧和摊销费用份额 | 9,096 | 11,679 | 20,775 | |||||||||||||||||

| BXP在FFO中的份额 | $ | 16,601 | $ | 33,216 | $ | 49,817 | ||||||||||||||

| Q3 2021 | ||||

未合并的合资企业1 | |||||

| BXP的名义所有权 | 应付按揭/建筑贷款,净额 | 利率,利率 | ||||||||||||||||||||||||||||||||||||

| 属性 | 净资产净值 | 到期日 | 陈述 | GAAP 2 | ||||||||||||||||||||||||||||||||||

| 波士顿 | ||||||||||||||||||||||||||||||||||||||

| 堤道上的枢纽 | 50.00 | % | $ | — | $ | — | — | — | % | — | % | |||||||||||||||||||||||||||

| 高士威街100号 | 50.00 | % | 56,714 | 147,791 | 2023年9月5日 | 1.59 | % | 1.81 | % | |||||||||||||||||||||||||||||

| 领奖台 | 50.00 | % | 48,970 | 86,884 | 2023年9月6日 | 2.34 | % | 2.50 | % | |||||||||||||||||||||||||||||

| Hub50House | 50.00 | % | 47,934 | 88,085 | 2022年4月19日 | 2.08 | % | 2.37 | % | |||||||||||||||||||||||||||||

| 酒店空运权 | 50.00 | % | 11,402 | — | — | — | % | — | % | |||||||||||||||||||||||||||||

| 大街1265号 | 50.00 | % | 3,855 | 18,204 | 2032年1月1日 | 3.77 | % | 3.84 | % | |||||||||||||||||||||||||||||

| 洛杉矶 | ||||||||||||||||||||||||||||||||||||||

| 圣莫尼卡商业园 | 55.00 | % | 155,679 | 163,899 | 2025年7月19日 | 4.06 | % | 4.24 | % | |||||||||||||||||||||||||||||

| 科罗拉多中心 | 50.00 | % | 230,535 | 274,699 | 2027年8月9日 | 3.56 | % | 3.58 | % | |||||||||||||||||||||||||||||

| 海滨城市媒体中心 | 50.00 | % | 27,124 | — | — | — | % | — | % | |||||||||||||||||||||||||||||

| 纽约 | ||||||||||||||||||||||||||||||||||||||

码头72 3 | 50.00 | % | 29,230 | 97,617 | 2023年12月18日 | 3.10 | % | 3.32 | % | |||||||||||||||||||||||||||||

哈德逊大道3号4号 | 25.00 | % | 116,537 | 19,972 | 2023年7月13日 | 3.59 | % | 3.67 | % | |||||||||||||||||||||||||||||

| 旧金山 | ||||||||||||||||||||||||||||||||||||||

| 16号站台 | 55.00 | % | 108,098 | — | — | — | % | — | % | |||||||||||||||||||||||||||||

网关共享空间5 | 50.00 | % | 328,367 | — | — | — | % | — | % | |||||||||||||||||||||||||||||

| 西雅图 | ||||||||||||||||||||||||||||||||||||||

| Safeco广场 | 33.67 | % | 72,570 | 83,570 | 2026年9月1日 | 2.35 | % | 2.50 | % | |||||||||||||||||||||||||||||

| 华盛顿特区 | ||||||||||||||||||||||||||||||||||||||

| 威斯康星大道7750号(万豪国际总部) | 50.00 | % | 59,734 | 102,933 | 2023年4月26日 | 1.34 | % | 1.88 | % | |||||||||||||||||||||||||||||

| 第6街1001号 | 50.00 | % | 42,669 | — | — | — | % | — | % | |||||||||||||||||||||||||||||

| 市场广场北 | 50.00 | % | (1,917) | 62,076 | 2025年11月10日 | 2.80 | % | 2.96 | % | |||||||||||||||||||||||||||||

| 威斯康星州广场停车场设施 | 33.33 | % | 34,104 | — | — | — | % | — | % | |||||||||||||||||||||||||||||

| 西北国会北街500号 | 30.00 | % | (7,700) | 31,470 | 2023年6月6日 | 4.15 | % | 4.20 | % | |||||||||||||||||||||||||||||

| 纽约大道901号 | 25.00 | % | (12,390) | 54,318 | 2025年1月5日 | 3.61 | % | 3.69 | % | |||||||||||||||||||||||||||||

| 大都会广场 | 20.00 | % | (14,568) | 58,064 | 2022年7月7日 | 5.40 | % | 6.90 | % | |||||||||||||||||||||||||||||

| 1,336,947 | ||||||||||||||||||||||||||||||||||||||

赤字余额反映在其他负债中的投资 | 36,575 | |||||||||||||||||||||||||||||||||||||

| 对未合并的合资企业的投资 | $ | 1,373,522 | ||||||||||||||||||||||||||||||||||||

| 应付按揭/建筑贷款,净额 | $ | 1,289,582 | ||||||||||||||||||||||||||||||||||||

| Q3 2021 | ||||

未合并的合资企业(续)1 | |||||

| 加权平均 | ||||||||||||||||||||||||||

| 占总债务的3% | 规定汇率 | GAAP费率2 | 到期日(年) | |||||||||||||||||||||||

| 浮动利率债务 | 57.93 | % | 2.43 | % | 2.78 | % | 2.2 | |||||||||||||||||||

| 固定利率债务 | 42.07 | % | 3.76 | % | 3.84 | % | 4.9 | |||||||||||||||||||

| 债务总额 | 100.00 | % | 2.99 | % | 3.22 | % | 3.3 | |||||||||||||||||||

| Q3 2021 | ||||

| 未合并的合资企业(续) | |||||

| 波士顿 | 洛杉矶 | 纽约 | 旧金山 | 西雅图 | 华盛顿特区 | 未合并的合资企业总数 | ||||||||||||||||||||||||||||||||||||||

| 收入 | ||||||||||||||||||||||||||||||||||||||||||||

租约2 | $ | 11,786 | $ | 28,191 | $ | 3,621 | $ | 11,869 | $ | 2,336 | $ | 21,656 | $ | 79,459 | ||||||||||||||||||||||||||||||

| 直线租金 | 763 | 4,375 | 181 | 376 | 188 | (420) | 5,463 | |||||||||||||||||||||||||||||||||||||

| 公允价值租赁收入 | — | 337 | — | 40 | 385 | — | 762 | |||||||||||||||||||||||||||||||||||||

| 解聘收入 | — | (34) | — | — | — | — | (34) | |||||||||||||||||||||||||||||||||||||

| 租赁总收入 | 12,549 | 32,869 | 3,802 | 12,285 | 2,909 | 21,236 | 85,650 | |||||||||||||||||||||||||||||||||||||

| 泊车及其他 | 12 | 2,438 | — | 1 | 127 | 1,436 | 4,014 | |||||||||||||||||||||||||||||||||||||

租金总收入3 | 12,561 | 35,307 | 3,802 | 12,286 | 3,036 | 22,672 | 89,664 | |||||||||||||||||||||||||||||||||||||

| 费用 | ||||||||||||||||||||||||||||||||||||||||||||

| 运营中 | 5,632 | 12,847 | 3,897 | 5,084 | 1,042 | 11,666 | 40,168 | |||||||||||||||||||||||||||||||||||||

| 净营业收入/(亏损) | 6,929 | 22,460 | (95) | 7,202 | 1,994 | 11,006 | 49,496 | |||||||||||||||||||||||||||||||||||||

| 其他收入/(费用) | ||||||||||||||||||||||||||||||||||||||||||||

| 开发和管理服务收入 | — | — | 338 | — | — | — | 338 | |||||||||||||||||||||||||||||||||||||

| 利息和其他收入 | — | 5 | — | 2 | — | — | 7 | |||||||||||||||||||||||||||||||||||||

| 利息支出 | (2,699) | (12,002) | (2,926) | (3) | (516) | (9,373) | (27,519) | |||||||||||||||||||||||||||||||||||||

| 折旧及摊销费用 | (5,001) | (12,596) | (2,744) | (5,852) | (1,690) | (8,153) | (36,036) | |||||||||||||||||||||||||||||||||||||

| 一般和行政费用 | (19) | (113) | — | (2) | — | (76) | (210) | |||||||||||||||||||||||||||||||||||||

| 其他收入/(费用)合计 | (7,719) | (24,706) | (5,332) | (5,855) | (2,206) | (17,602) | (63,420) | |||||||||||||||||||||||||||||||||||||

| 净收益/(亏损) | $ | (790) | $ | (2,246) | $ | (5,427) | $ | 1,347 | $ | (212) | $ | (6,596) | $ | (13,924) | ||||||||||||||||||||||||||||||

| BXP运营资金份额(FFO)对账 | ||||||||||||||||||||||||||||||||||||||||||||

| BXP在净收益/(亏损)中的份额 | $ | (395) | $ | (1,395) | $ | (2,263) | $ | 684 | $ | (71) | $ | (1,051) | 4 | $ | (4,491) | |||||||||||||||||||||||||||||

| 基差分 | ||||||||||||||||||||||||||||||||||||||||||||

| 直线租金 | $ | — | $ | 91 | 5 | $ | — | $ | 7 | 6 | $ | — | $ | — | $ | 98 | ||||||||||||||||||||||||||||

| 公允价值租赁收入 | — | 301 | 5 | — | (227) | 6 | — | — | 74 | |||||||||||||||||||||||||||||||||||

| 解聘收入 | — | — | — | — | — | — | — | |||||||||||||||||||||||||||||||||||||

| 折旧及摊销费用 | (23) | (1,035) | 5 | 376 | (525) | 6 | — | (71) | (1,278) | |||||||||||||||||||||||||||||||||||

总基差7 | (23) | (643) | 5 | 376 | (745) | 6 | — | (71) | (1,106) | |||||||||||||||||||||||||||||||||||

| 未合并的合资企业的收入/(亏损) | (418) | (2,038) | (1,887) | (61) | (71) | (1,122) | 4 | (5,597) | ||||||||||||||||||||||||||||||||||||

| 添加: | ||||||||||||||||||||||||||||||||||||||||||||