| (标记一) | ||||||||

| ý | 根据1934年“证券交易法”第13或15(D)条提交的年度报告 | |||||||

| 截至2020年9月30日的财年 | ||||||||

| 或 | ||||||||

| o | 根据1934年证券交易所法令第13或15(D)条提交的过渡报告 | |||||||

| 从中国向中国过渡的过渡期是这样的:从中国向中国过渡的过渡期是这样的:从中国到中国的过渡期。 | ||||||||

| 特拉华州 | 27-2326940 | |||||||

| (法团的国家或其他司法管辖权 或组织) | (国际税务局雇主识别号码) | |||||||

| 纽约州纽约市公园大道200号,25楼 | 10166 | |||||||

| (主要行政办公室地址) | (邮政编码) | |||||||

| 每节课的标题 | 商品代号 | 注册的每个交易所的名称 | ||||||

| 普通股,每股票面价值0.001美元 | GBDC | *纳斯达克全球精选市场 | ||||||

大型加速文件塔 | 加速文件管理器o | ||||

非加速文件管理器 | 规模较小的报告公司o | ||||

新兴成长型公司Ino | |||||

| 第一部分: | ||||||||

第一项。 | 业务 | 5 | ||||||

第1A项 | 风险因素 | 36 | ||||||

第1B项。 | 未解决的员工意见 | 78 | ||||||

第二项。 | 特性 | 78 | ||||||

第三项。 | 法律程序 | 78 | ||||||

项目4. | 矿场安全资料披露 | 78 | ||||||

| 第二部分。 | ||||||||

第五项。 | 注册人普通股、相关股东事项和发行人购买股权证券的市场 | 79 | ||||||

第6项 | 选定的合并财务数据 | 82 | ||||||

第7项。 | 管理层对财务状况和经营成果的探讨与分析 | 84 | ||||||

第7A项。 | 关于市场风险的定量和定性披露 | 123 | ||||||

第8项。 | 合并财务报表和补充数据 | 124 | ||||||

第9项 | 会计与财务信息披露的变更与分歧 | 265 | ||||||

第9A项。 | 管制和程序 | 265 | ||||||

第9B项。 | 其他资料 | 265 | ||||||

| 第三部分。 | ||||||||

第10项。 | 董事、高管与公司治理 | 266 | ||||||

第11项。 | 高管薪酬 | 266 | ||||||

第12项。 | 某些实益拥有人的担保所有权和管理层及相关股东事宜 | 266 | ||||||

第13项。 | 某些关系和相关交易,以及董事独立性 | 266 | ||||||

第14项。 | 首席会计师费用及服务 | 266 | ||||||

| 第四部分。 | ||||||||

第15项。 | 展品和财务报表明细表 | 267 | ||||||

签名 | 273 | |||||||

| 内部绩效评级 | ||||||||

| 额定值 | 定义 | |||||||

| 5 | 在我们的投资组合中涉及的风险最小。借款人的表现高于预期,趋势和风险因素总体上是有利的。 | |||||||

| 4 | 涉及可接受的风险水平,该风险水平类似于发生时的风险。借款人的表现总体上符合预期,风险因素为中性至有利。 | |||||||

| 3 | 涉及借款人表现低于预期,并表明贷款的风险自发放以来有所增加。借款人可能不遵守债务契约;然而,贷款支付通常不会逾期。 | |||||||

| 2 | 涉及借款人的表现大大低于预期,并表明贷款的风险自发放以来已大幅增加。除了借款人一般不遵守债务契约外,贷款还可能逾期(但一般不超过180天)。 | |||||||

| 1 | 涉及借款人的表现大大低于预期,并表明贷款的风险自发放以来大幅增加。大多数或所有债务契约都不合规,而且拖欠款项的情况相当严重。评级为1的贷款预计不会得到全额偿还,我们将把贷款的公平市场价值降低到我们预计将收回的金额。 | |||||||

| 2020年9月30日 | 2019年9月30日 | |||||||||||||||||||||||||

| 内部 性能 额定值 | 投资 按公允价值计算 (单位:千) | 百分比 总计 投资 | 投资 按公允价值计算 (单位:千) | 百分比 总计 投资 | ||||||||||||||||||||||

| 5 | $ | 257,409 | 6.1 | $ | 115,318 | 2.7 | ||||||||||||||||||||

| 4 | 3,085,610 | 72.8 | 3,787,809 | 88.2 | ||||||||||||||||||||||

| 3 | 836,560 | 19.7 | 337,358 | 7.9 | ||||||||||||||||||||||

| 2 | 57,754 | 1.4 | 52,434 | 1.2 | ||||||||||||||||||||||

| 1 | 877 | —* | 13 | —* | ||||||||||||||||||||||

| 总计 | $ | 4,238,210 | 100.0 | $ | 4,292,932 | 100.0 | ||||||||||||||||||||

| * | 表示小于0.1%的金额。 | ||||

| 投资组合公司 | 投资于 公允价值 (单位:千) | 百分比 总计 投资 | |||||||||

| 勤奋公司 | $ | 87,659 | 2.1 | % | |||||||

| E2open,LLC | 84,174 | 2.0 | |||||||||

| 牛角公司 | 83,641 | 2.0 | |||||||||

| 交易数据系统公司 | 82,940 | 2.0 | |||||||||

| DCA投资控股有限责任公司 | 81,780 | 1.9 | |||||||||

| GS Acquisitionco,Inc. | 75,924 | 1.8 | |||||||||

| 集成设备公司 | 68,822 | 1.6 | |||||||||

| 惠特克拉夫特有限责任公司 | 61,479 | 1.5 | |||||||||

| 北美兽医专家有限责任公司 | 57,066 | 1.3 | |||||||||

| Apptio,Inc. | 57,009 | 1.3 | |||||||||

| $ | 740,494 | 17.5 | % | ||||||||

| 行业 | 投资于 公允价值 (单位:千) | 百分比 总投资 | |||||||||

| 软体 | $ | 924,825 | 21.8 | % | |||||||

| 医疗保健提供者和服务 | 583,926 | 13.8 | |||||||||

| IT服务 | 356,500 | 8.4 | |||||||||

| 专业零售 | 311,117 | 7.3 | |||||||||

| 医疗保健技术 | 219,166 | 5.1 | |||||||||

| 医疗设备和用品 | 172,274 | 4.1 | |||||||||

| 酒店、餐厅和休闲 | 165,722 | 3.9 | |||||||||

| 商业服务和用品 | 126,680 | 3.0 | |||||||||

| 食品与史泰博零售业 | 119,614 | 2.8 | |||||||||

| 保险 | 109,156 | 2.6 | |||||||||

| $ | 3,088,980 | 72.8 | % | ||||||||

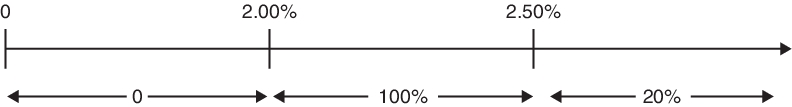

| 奖励费 | = | 100%ד追赶”+0%和(20%×(奖励前费用净投资收益-2.50%)中的较大者) | ||||||

| = | (100% × (2.106% – 2.00%)) + 0% | |||||||

| = | 100% × 0.106% | |||||||

| = | 0.106% | |||||||

| 奖励费 | = | 100%ד追赶”+0%和(20%中较大者)×(奖励前费用净投资收益0-2.50%) | ||||||

| = | (100% × (2.50% – 2.00%)) + (20% × (2.806% – 2.50%)) | |||||||

| = | 0.50% + (20% × 0.306%) | |||||||

| = | 0.50% + 0.061% | |||||||

| = | 0.561% | |||||||

| 一年级: | 在A公司进行的2,000万美元投资(“投资A”)和在合并中获得的对B公司的投资(“投资B”);分配给B投资的对价为3,150万美元,或根据公认会计准则按成本计算。 | |||||||

| 第二年: | 投资A以1500万美元出售,投资B的公平市价(FMV)确定为2900万美元 | |||||||

| 第三年: | B投资的FMV确定为2700万美元 | |||||||

| 第四年: | B投资以2500万美元成交 | |||||||

| 一年级: | 无(无销售交易记录) | |||||||

| 第二年: | 无(销售交易导致投资A的已实现资本损失) | |||||||

| 第三年: | 无(无销售交易记录) | |||||||

| 第四年: | 无(销售交易导致B投资的已实现资本损失) | |||||||

| 一年级: | 在合并完成时,投资B的净资产为3,000万美元,因此在计算奖励费用上限为3,000万美元时采用了成本基础(不包括在合并中收购投资B所支付的150万美元的购买溢价和相应的150万美元的未实现亏损);我们有1,000万股已发行和已发行的普通股 | |||||||

| 第二年: | 我们有1000万股普通股已发行和流通。 | |||||||

| 第三年: | 我们发行了100万股普通股,已发行和已发行普通股有1100万股 | |||||||

| 第四年: | 我们有1100万股普通股已发行和流通。 | |||||||

| 一年级: | 无调整;无已实现资本损失或未实现资本折旧 | |||||||

| 第二年: | 投资A以500万美元的亏损出售。投资B的未实现资本折旧为100万美元,用于计算奖励费用上限。因此,GC Advisors将不会获得每股0.60美元的已实现/未实现亏损,这将导致每股激励费降低0.12美元。 | |||||||

| 第三年: | 投资B的未实现资本折旧为200万美元,用于计算奖励费用上限。因此,GC Advisors将不会就每股0.18美元的未实现资本折旧支付给GC Advisors,这将导致每股激励费用降低0.04美元。 | |||||||

| 第四年: | 在计算奖励费用上限时,B投资出售导致500万美元的已实现亏损。为了计算新的奖励费用上限,投资B之前被减记了300万美元;因此,为了计算新的奖励费用上限,我们将实现投资B的500万美元亏损,并扭转之前300万美元的未实现资本折旧。就计算200万美元的奖励费用上限而言,净影响将是亏损。GC Advisors将不会因每股亏损0.18美元而获得报酬,这将导致每股奖励费用降低0.04美元。 | |||||||

| 一年级: | 在A公司投资2000万美元(“投资A”),在合并中获得的对B公司的投资(“B投资”);B投资分配3,150万美元的对价,或按照公认会计准则按成本计算,以及C公司2,500万美元的投资(“C投资”) | |||||||

| 第二年: | 投资A的FMV确定为1800万美元,投资B的FMV确定为2500万美元,投资C的FMV确定为2500万美元 | |||||||

| 第三年: | 投资A以1800万美元成交。投资B的FMV确定为2400万美元,投资C的FMV确定为2500万美元。 | |||||||

| 第四年: | B投资的FMV确定为2,200万美元。投资C以2,400万美元成交。 | |||||||

| 第5年: | B投资以2000万美元成交 | |||||||

| 一年级: | 无(无销售交易记录) | |||||||

| 第二年: | 无(无销售交易记录) | |||||||

| 第三年: | 无(销售交易导致投资A的已实现资本损失) | |||||||

| 第四年: | 无(销售交易导致投资C的已实现资本损失) | |||||||

| 第5年: | 无(销售交易导致B投资的已实现资本损失) | |||||||

| 一年级: | 在合并完成时,投资B的净资产为3,000万美元,因此在计算奖励费用上限为3,000万美元时采用了成本基础(不包括在合并中收购投资B所支付的150万美元的购买溢价和相应的150万美元的未实现亏损);我们有1,000万股已发行和已发行的普通股 | |||||||

| 第二年: | 我们有1000万股普通股已发行和流通。 | |||||||

| 第三年: | 我们发行了1,000,000股普通股,已发行和流通的普通股有11,000,000股 | |||||||

| 第四年: | 我们有1100万股普通股已发行和流通。 | |||||||

| 第5年: | 我们有1100万股普通股已发行和流通。 | |||||||

| 一年级: | 无调整;无已实现资本损失或未实现资本折旧。 | |||||||

| 第二年: | 投资A的未实现资本折旧为200万美元。投资B的未实现资本折旧为500万美元,用于计算奖励费用上限。因此,GC Advisors将不会就每股0.70美元的未实现资本折旧支付给GC Advisors,这将导致每股激励费用降低0.14美元。 | |||||||

| 第三年: | 投资A以200万美元的亏损出售。投资A之前减记了200万美元;因此,我们将在投资A上实现200万美元的亏损,并扭转之前200万美元的未实现资本折旧。投资B有额外的未实现资本折旧100万美元,用于计算奖励费用上限。在计算奖励费用上限时,净影响将是100万美元的损失。GC Advisors将不会因每股亏损0.09美元而获得报酬,这将导致每股激励费降低0.02美元。 | |||||||

| 第四年: | 投资B有200万美元的额外未实现资本折旧,用于计算奖励费用上限。投资C以100万美元的已实现亏损出售。在计算奖励费用上限时,净影响将是300万美元的损失。GC Advisors将不会因每股亏损0.27美元而获得报酬,这将导致每股激励费降低0.05美元。 | |||||||

| 第5年: | 在计算奖励费用上限时,B投资出售导致1000万美元的已实现亏损。投资B之前减记了800万美元;因此,我们将在B投资上实现1000万美元的亏损,并扭转之前800万美元的未实现资本折旧。就计算200万美元的奖励费用上限而言,净影响将是亏损。GC Advisors将不会因每股亏损0.18美元而获得报酬,这将导致每股激励费降低0.04美元。 | |||||||

| 一年级: | 在A公司进行的2500万美元投资(“A投资”)和在合并中获得的对B公司的投资(“B投资”);B投资的分配代价为3150万美元,或根据公认会计准则按成本计算 | |||||||

| 第二年: | 投资A以3000万美元出售,投资B的FMV确定为3100万美元和200万美元的未摊销递延融资成本 | |||||||

| 第三年: | B投资的FMV确定为3300万美元和100万美元的未摊销递延融资成本 | |||||||

| 第四年: | 投资B以3300万美元和0美元的未摊销递延融资成本出售 | |||||||

| 一年级: | 无(无销售交易记录) | |||||||

| 第二年: | 90万美元(20%乘以(I)500万美元出售投资A的已实现资本收益减去(Ii)50万美元的未实现亏损)。 | |||||||

| 第三年: | 100,000美元(20%乘以出售投资A的已实现资本利得500万美元减去在第二年支付的90万美元资本利得奖励费用)。 | |||||||

| 第四年: | 600,000美元(20%乘以出售投资A和投资B的已实现资本收益800万美元,减去在第二年和第三年支付的资本利得奖励费用)。 | |||||||

| 一年级: | 在合并完成时,投资B的净资产为3,000万美元,因此在计算奖励费用上限为3,000万美元时采用了成本基础(不包括在合并中收购投资B所支付的150万美元的购买溢价和相应的150万美元的未实现亏损);我们有1,000万股已发行和已发行的普通股 | |||||||

| 第二年: | 我们有1000万股普通股已发行和流通。 | |||||||

| 第三年: | 我们发行了1,000,000股普通股,已发行和流通的普通股有11,000,000股 | |||||||

| 第四年: | 我们有1100万股普通股已发行和流通。 | |||||||

| 一年级: | 不需要调整 | |||||||

| 第二年: | 不需要调整。GC Advisors将不会因投资B的100万美元未实现收益而获得报酬。 | |||||||

| 第三年: | 不需要调整。GC Advisors将不会因投资B的300万美元未实现收益而获得报酬。 | |||||||

| 第四年: | 不需要调整 | |||||||

| 我们投资组合的假定回报(扣除费用) | |||||||||||||||||||||||||||||

| -10% | -5% | 0% | 5% | 10% | |||||||||||||||||||||||||

普通股股东的相应回报(1) | -21.42% | -12.15% | -2.87% | 6.40% | 15.68% | ||||||||||||||||||||||||

| 期间 | 资产净值(1) | 收盘价(2) | 的溢价(折扣) 高销售量 价格至 资产净值(3) | 补价 %(折扣)的 销售低迷 将价格降至 净资产净值(3) | 分配 声明 | ||||||||||||||||||||||||||||||||||||

| 高 | 低 | ||||||||||||||||||||||||||||||||||||||||

| 截至2020年9月30日的财年 | |||||||||||||||||||||||||||||||||||||||||

| 第四季度 | $ | 14.33 | $ | 13.44 | $ | 11.31 | (6.2) | % | (21.1) | % | $ | 0.29 | |||||||||||||||||||||||||||||

| 第三季度 | 14.05 | 12.65 | 9.58 | (10.0) | (31.8) | 0.29 | |||||||||||||||||||||||||||||||||||

| 第二季度 | 14.62 | 18.14 | 9.55 | 24.1 | (34.7) | 0.33 | |||||||||||||||||||||||||||||||||||

| 第一季度 | 16.66 | 18.56 | 17.70 | 11.4 | 6.2 | 0.46 | (4) | ||||||||||||||||||||||||||||||||||

| 截至2019年9月30日的财年 | |||||||||||||||||||||||||||||||||||||||||

| 第四季度 | $ | 16.76 | $ | 18.97 | $ | 17.72 | 13.2 | % | 5.7 | % | $ | 0.32 | |||||||||||||||||||||||||||||

| 第三季度 | 15.95 | 18.43 | 17.34 | 15.5 | 8.7 | 0.32 | |||||||||||||||||||||||||||||||||||

| 第二季度 | 15.95 | 18.65 | 16.62 | 16.9 | 4.2 | 0.32 | |||||||||||||||||||||||||||||||||||

| 第一季度 | 15.97 | 19.01 | 16.38 | 19.0 | 2.6 | 0.44 | (5) | ||||||||||||||||||||||||||||||||||

| 记录日期 | 付款日期 | 分配 声明 | ||||||||||||

| 截至2020年9月30日的财年 | ||||||||||||||

| 2020年9月8日 | 2020年9月29日 | $ | 0.29 | |||||||||||

| 2020年6月9日 | 2020年6月29日 | 0.29 | ||||||||||||

| 2020年3月6日 | 2020年3月27日 | 0.33 | ||||||||||||

2019年12月12日(1) | 2019年12月30日 | 0.46 | ||||||||||||

| 总计 | $ | 1.37 | ||||||||||||

| 截至2019年9月30日的财年 | ||||||||||||||

| 2019年8月19日 | 2019年9月27日 | $ | 0.32 | |||||||||||

| 2019年6月7日 | 2019年6月28日 | 0.32 | ||||||||||||

| 2019年3月7日 | 2019年3月28日 | 0.32 | ||||||||||||

2018年12月12日(2) | 2018年12月28日 | 0.44 | ||||||||||||

| 总计 | $ | 1.40 | ||||||||||||

| Golub Capital BDC,Inc. | |||||||||||||||||||||||||||||

| 截至9月30日及截至9月30日止年度, | |||||||||||||||||||||||||||||

| 2020 | 2019 | 2018 | 2017 | 2016 | |||||||||||||||||||||||||

| (单位为千,每股数据除外) | |||||||||||||||||||||||||||||

| 运营报表数据: | |||||||||||||||||||||||||||||

| 总投资收益 | $ | 298,953 | $ | 172,298 | $ | 152,171 | $ | 137,764 | $ | 127,871 | |||||||||||||||||||

| 基地管理费 | 59,243 | 27,872 | 24,214 | 23,815 | 22,020 | ||||||||||||||||||||||||

| 奖励费 | 13,831 | 8,902 | 13,110 | 7,560 | 7,266 | ||||||||||||||||||||||||

利息和其他债务融资费用 | 74,858 | 43,531 | 33,174 | 31,534 | 27,724 | ||||||||||||||||||||||||

| 所有其他费用 | 11,962 | 5,921 | 5,652 | 5,309 | 5,881 | ||||||||||||||||||||||||

净投资收益(1) | 139,059 | 86,072 | 76,021 | 69,546 | 64,980 | ||||||||||||||||||||||||

投资交易已实现净收益(亏损) | (18,660) | (4,442) | 17,536 | 9,402 | 6,254 | ||||||||||||||||||||||||

| 投资交易未实现升值(折旧)净变化 | (65,527) | (100,209) | (11,587) | 3,340 | (2,030) | ||||||||||||||||||||||||

| 经营所致净资产净增(减) | 54,872 | (18,579) | 81,970 | 82,288 | 69,204 | ||||||||||||||||||||||||

| 每股数据: | |||||||||||||||||||||||||||||

| 资产净值 | $ | 14.33 | $ | 16.76 | $ | 16.10 | $ | 16.08 | $ | 15.96 | |||||||||||||||||||

净投资收益(1) | 0.94 | 1.36 | 1.27 | 1.23 | 1.25 | ||||||||||||||||||||||||

投资交易已实现净收益(亏损) | (0.12) | (0.07) | 0.29 | 0.16 | 0.12 | ||||||||||||||||||||||||

投资交易未实现升值(折旧)净变化 | (0.76) | (2.41) | (0.19) | 0.06 | (0.04) | ||||||||||||||||||||||||

经营所致净资产净增(减) | 0.06 | (1.12) | 1.37 | 1.45 | 1.33 | ||||||||||||||||||||||||

| 宣布的每股分配 | 1.37 | 1.40 | 1.36 | 1.53 | 1.28 | ||||||||||||||||||||||||

| 从净投资收益 | 1.29 | 1.27 | 1.31 | 1.51 | 1.04 | ||||||||||||||||||||||||

| 从资本利得中 | 0.04 | 0.13 | 0.05 | 0.02 | 0.24 | ||||||||||||||||||||||||

| 从资本返还 | 0.04 | — | — | — | — | ||||||||||||||||||||||||

| 宣布的分配金额(美元) | 202,190 | 84,625 | 81,307 | 86,443 | 66,879 | ||||||||||||||||||||||||

| 从净投资收益 | 190,874 | 77,065 | 78,328 | 85,304 | 54,461 | ||||||||||||||||||||||||

| 从资本利得中 | 4,691 | 7,560 | 2,979 | 1,139 | 12,418 | ||||||||||||||||||||||||

| 从资本返还 | 6,625 | — | — | — | — | ||||||||||||||||||||||||

| 期末资产负债表数据: | |||||||||||||||||||||||||||||

| 按公允价值计算的投资 | $ | 4,238,210 | $ | 4,292,932 | $ | 1,782,841 | $ | 1,685,015 | $ | 1,660,612 | |||||||||||||||||||

现金和现金等价物、外币、限制性现金和现金等价物以及限制性外币 | 184,430 | 84,208 | 45,705 | 62,558 | 89,540 | ||||||||||||||||||||||||

| 应收利息和其他资产 | 21,644 | 17,123 | 7,006 | 6,603 | 6,357 | ||||||||||||||||||||||||

| 总资产 | 4,444,284 | 4,394,863 | 1,835,552 | 1,754,176 | 1,756,509 | ||||||||||||||||||||||||

| 债务总额 | 2,023,698 | 2,124,392 | 845,683 | 781,100 | 865,175 | ||||||||||||||||||||||||

| 总负债 | 2,048,091 | 2,172,009 | 866,698 | 796,230 | 877,684 | ||||||||||||||||||||||||

| 总净资产 | 2,396,193 | 2,222,854 | 968,854 | 957,946 | 878,825 | ||||||||||||||||||||||||

| 其他数据: | |||||||||||||||||||||||||||||

加权平均创收收益率 公允价值投资(2) | 7.6 | % | 8.6 | % | 8.3 | % | 7.8 | % | 7.6 | % | |||||||||||||||||||

期末投资组合公司数量 | 254 | 241 | 199 | 185 | 183 | ||||||||||||||||||||||||

| 截至2020年9月30日 | 截至2019年9月30日 | |||||||||||||||||||||||||

| 投资类型 | 投资于 公允价值 (单位:千) | 百分比 总计 投资 | 投资于 公允价值 (单位:千) | 百分比 总计 投资 | ||||||||||||||||||||||

| 高级担保 | $ | 640,213 | 15.1 | % | $ | 589,340 | 13.7 | % | ||||||||||||||||||

| 一站 | 3,485,585 | 82.2 | 3,474,116 | 80.9 | ||||||||||||||||||||||

| 第二留置权 | 19,640 | 0.5 | 19,473 | 0.5 | ||||||||||||||||||||||

| 次级债 | 575 | 0.0 | * | 369 | 0.0 | * | ||||||||||||||||||||

有限责任公司在SLF和GCIC SLF中的股权(1) | — | — | 123,644 | 2.9 | ||||||||||||||||||||||

| 权益 | 92,197 | 2.2 | 85,990 | 2.0 | ||||||||||||||||||||||

| 总计 | $ | 4,238,210 | 100.0 | % | $ | 4,292,932 | 100.0 | % | ||||||||||||||||||

| * | 表示小于0.1%的金额。 | ||||

(1) | 投资于SLF和GCIC SLF的有限责任公司股权的收益被SLF和GCIC SLF用于投资于优先担保贷款。 | ||||

| 截至九月三十日止年度, | ||||||||||||||

| 2020 | 2019 | |||||||||||||

加权平均收入收益率(1) | 7.6% | 8.6% | ||||||||||||

加权平均投资收益收益率(2) | 8.0% | 9.0% | ||||||||||||

基于平均资产净值的总回报(3) | 2.5% | (1.8)% | ||||||||||||

基于市值的总回报(4) | (22.8)% | 8.8% | ||||||||||||

行业细分1 | ||||||||

较少接触新冠肺炎 (>80%的投资组合2) | 严重暴露在新冠肺炎下 ( | 最显著的新冠肺炎风险敞口 ( | ||||||

| 软件与技术 | 汽车 | 牙科保健 | ||||||

| 商业服务 | 建筑产品与房地产 | 眼部护理 | ||||||

医疗保健3 | 消费品 | 健身专营店 | ||||||

| 航空航天与国防 | 包装 | 酒店 | ||||||

| 分布 | 油气 | |||||||

| 金融服务 | 餐饮业 | |||||||

| 食品饮料 | 零售 | |||||||

| 制造业 | ||||||||

| 教育 | ||||||||

加权平均价格1 | ||||||||||||||

| 类别 | 截至2020年6月30日 | 截至2020年9月30日 | 截至2020年9月30日的三个月每股投资未实现增值(折旧)净变化(2)(3) | 截至2020年9月30日的三个月投资未实现增值(折旧)净变动百分比(2) | ||||||||||

| 内部绩效评级4和5 (表现达到或高于预期) | 98.7 | 99.0 | $ | 0.24 | 63.0 | % | ||||||||

| 内部绩效评级3 (表现逊于预期) | 90.9 | 91.5 | 0.08 | 21.0 | % | |||||||||

| 内部绩效评级1和2 (业绩大幅低于预期) | 57.4 | 57.9 | 0.06 | 16.0 | % | |||||||||

| 总计 | 96.3 | 97.0 | $ | 0.38 | 100.0 | % | ||||||||

| 截至九月三十日止年度, | 方差 | ||||||||||||||||

| 2020 | 2019 | 2020与2019年 | |||||||||||||||

| (单位:千) | |||||||||||||||||

| 利息收入 | $ | 318,480 | $ | 162,249 | $ | 156,231 | |||||||||||

| 增加折扣和发起费的收入 | 16,437 | 8,572 | 7,865 | ||||||||||||||

| GCIC收购收购溢价摊销 | (39,920) | (1,381) | (38,539) | ||||||||||||||

有限责任公司SLF和GCIC SLF股权的股息收入(1) | 1,905 | 1,219 | 686 | ||||||||||||||

| 股息收入 | 291 | 349 | (58) | ||||||||||||||

| 手续费收入 | 1,760 | 1,290 | 470 | ||||||||||||||

| 总投资收益 | 298,953 | 172,298 | 126,655 | ||||||||||||||

| 总费用 | 159,894 | 86,226 | 73,668 | ||||||||||||||

| 净投资收益(亏损) | 139,059 | 86,072 | 52,987 | ||||||||||||||

| 投资交易已实现净收益(亏损) | (16,277) | (4,442) | (11,835) | ||||||||||||||

| 购买溢价导致的投资交易已实现净收益(亏损) | (2,383) | — | (2,383) | ||||||||||||||

| 不包括购买溢价的投资交易未实现升值(折旧)净变化 | (107,830) | 2,480 | (110,310) | ||||||||||||||

| 因购买溢价导致的投资交易未实现折旧净变化 | 42,303 | (102,689) | 144,992 | ||||||||||||||

| 投资交易净收益(亏损) | (84,187) | (104,651) | 20,464 | ||||||||||||||

| 经营所致净资产净增(减) | $ | 54,872 | $ | (18,579) | $ | 73,451 | |||||||||||

按公允价值计算的平均收益债务投资(2) | $ | 4,209,837 | $ | 1,904,121 | $ | 2,305,716 | |||||||||||

| 截至九月三十日止年度, | ||||||||||||||

| 2020 | 2019 | |||||||||||||

| (单位:千) | ||||||||||||||

| 净投资收益 | $ | 139,059 | $ | 86,072 | ||||||||||

| 新增:GCIC收购收购溢价摊销 | 39,920 | 1,381 | ||||||||||||

| 减去:资本利得奖励费用的应计(冲销) | — | (5,580) | ||||||||||||

| 调整后的净投资收益 | $ | 178,979 | $ | 81,873 | ||||||||||

| 投资交易净收益(亏损) | $ | (84,187) | $ | (104,651) | ||||||||||

| 新增:购买溢价导致的投资交易已实现亏损 | 2,383 | — | ||||||||||||

| 减去:因购买溢价导致的投资交易未实现增值净变化 | (42,303) | 102,689 | ||||||||||||

| 调整后的已实现和未实现净收益/(亏损) | $ | (124,107) | $ | (1,962) | ||||||||||

| 经营所致净资产净增(减) | $ | 54,872 | $ | (18,579) | ||||||||||

| 新增:GCIC收购收购溢价摊销 | 39,920 | 1,381 | ||||||||||||

| 减去:资本利得奖励费用的应计(冲销) | — | (5,580) | ||||||||||||

| 新增:购买溢价导致的投资交易已实现亏损 | 2,383 | — | ||||||||||||

| 减去:因购买溢价导致的投资交易未实现增值净变化 | (42,303) | 102,689 | ||||||||||||

| 调整后净收益/(亏损) | $ | 54,872 | $ | 79,911 | ||||||||||

| 截至九月三十日止年度, | ||||||||||||||

| 2020 | 2019 | |||||||||||||

| 高级担保 | 6.5% | 7.4% | ||||||||||||

| 一站 | 7.8% | 8.8% | ||||||||||||

| 第二留置权 | 10.2% | 11.1% | ||||||||||||

| 次级债 | 11.2% | 8.8% | ||||||||||||

| 截至九月三十日止年度, | 方差 | |||||||||||||||||||

| 2020 | 2019 | 2020与2019年 | ||||||||||||||||||

| (单位:千) | ||||||||||||||||||||

| 利息和其他债务融资费用 | $ | 71,324 | $ | 41,435 | $ | 29,889 | ||||||||||||||

| 债务发行成本摊销 | 3,534 | 2,096 | 1,438 | |||||||||||||||||

| 基地管理费 | 59,243 | 27,872 | 31,371 | |||||||||||||||||

| 收入奖励费 | 13,831 | 14,482 | (651) | |||||||||||||||||

| 资本利得激励费 | — | (5,580) | 5,580 | |||||||||||||||||

| 专业费用 | 4,727 | 2,636 | 2,091 | |||||||||||||||||

| 行政服务费 | 6,037 | 2,682 | 3,355 | |||||||||||||||||

| 一般和行政费用 | 1,198 | 603 | 595 | |||||||||||||||||

| 总费用 | $ | 159,894 | $ | 86,226 | $ | 73,668 | ||||||||||||||

| 平均未偿债务 | $ | 2,200,950 | $ | 1,050,155 | $ | 1,150,795 | ||||||||||||||

| 截至九月三十日止年度, | 方差 | |||||||||||||||||||

| 2020 | 2019 | 2020与2019年 | ||||||||||||||||||

| (单位:千) | ||||||||||||||||||||

| 投资已实现净收益(亏损) | $ | (18,680) | $ | (4,616) | $ | (14,064) | ||||||||||||||

| 外币交易 | 20 | 174 | (154) | |||||||||||||||||

投资交易已实现净收益(亏损) | $ | (18,660) | $ | (4,442) | $ | (14,218) | ||||||||||||||

| 投资未实现增值 | 53,225 | 33,448 | 19,777 | |||||||||||||||||

| 投资未实现(折旧) | (118,918) | (134,955) | 16,037 | |||||||||||||||||

SLF和GCIC SLF投资的未实现增值(折旧)(1) | 3,843 | 480 | 3,363 | |||||||||||||||||

未实现升值(折旧)折算外币资产和负债 | (2,728) | 685 | (3,413) | |||||||||||||||||

远期货币合约的未实现升值(贬值) | (949) | 133 | (1,082) | |||||||||||||||||

投资交易未实现升值(折旧)净变化 | $ | (65,527) | $ | (100,209) | $ | 34,682 | ||||||||||||||

| 截至9月30日的年度, | ||||||||||||||||||||||||||

| 2020 | 2019 | |||||||||||||||||||||||||

| (单位:千) | 百分比 承付款 | (单位:千) | 百分比 承付款 | |||||||||||||||||||||||

| 高级担保 | $ | 106,268 | 17.9% | $ | 87,314 | 14.4% | ||||||||||||||||||||

| 一站 | 481,662 | 80.9 | 505,334 | 83.3 | ||||||||||||||||||||||

| 第二留置权 | — | — | 1,513 | 0.2 | ||||||||||||||||||||||

| 次级债 | 138 | 0.0* | 23 | 0.0* | ||||||||||||||||||||||

有限责任公司在SLF中的股权(1) | — | — | 1,750 | 0.3 | ||||||||||||||||||||||

| 权益 | 7,010 | 1.2 | 10,663 | 1.8 | ||||||||||||||||||||||

| 新投资承诺总额 | $ | 595,078 | 100.0 | % | $ | 606,597 | 100.0 | % | ||||||||||||||||||

截至2020年9月30日(1) | 截至2019年9月30日(2) | ||||||||||||||||||||||||||||||||||

| 校长 | 摊销 成本 | 公平 价值 | 校长 | 摊销 成本 | 公平 价值 | ||||||||||||||||||||||||||||||

| (单位:千) | (单位:千) | ||||||||||||||||||||||||||||||||||

| 高级担保: | |||||||||||||||||||||||||||||||||||

| 表演 | $ | 645,886 | $ | 649,259 | $ | 627,471 | $ | 586,039 | $ | 597,033 | $ | 583,483 | |||||||||||||||||||||||

非权责发生制(3) | 37,849 | 27,026 | 12,742 | 15,749 | 8,573 | 5,857 | |||||||||||||||||||||||||||||

| 一站: | |||||||||||||||||||||||||||||||||||

| 表演 | 3,518,814 | 3,540,446 | 3,429,012 | 3,502,213 | 3,548,330 | 3,466,310 | |||||||||||||||||||||||||||||

非权责发生制(3) | 81,897 | 75,239 | 56,573 | 12,053 | 10,700 | 7,806 | |||||||||||||||||||||||||||||

| 第二留置权: | |||||||||||||||||||||||||||||||||||

| 表演 | 19,640 | 19,886 | 19,640 | 19,473 | 19,745 | 19,473 | |||||||||||||||||||||||||||||

非权责发生制(3) | — | — | — | — | — | — | |||||||||||||||||||||||||||||

| 次级债务: | |||||||||||||||||||||||||||||||||||

| 表演 | 537 | 541 | 575 | 369 | 375 | 369 | |||||||||||||||||||||||||||||

非权责发生制(3) | — | — | — | — | — | — | |||||||||||||||||||||||||||||

有限责任公司在SLF和GCIC SLF中的股权(4) | 不适用 | — | — | 不适用 | 127,487 | 123,644 | |||||||||||||||||||||||||||||

| 权益 | 不适用 | 86,503 | 92,197 | 不适用 | 79,527 | 85,990 | |||||||||||||||||||||||||||||

| 总计 | $ | 4,304,623 | $ | 4,398,900 | $ | 4,238,210 | $ | 4,135,896 | $ | 4,391,770 | $ | 4,292,932 | |||||||||||||||||||||||

| 截至九月三十日止年度, | ||||||||||||||

| 2020 | 2019 | |||||||||||||

| 新增投资基金加权平均费率 | 7.4% | 8.0% | ||||||||||||

| 新浮息投资基金与伦敦银行同业拆息的加权平均利差 | 5.7% | 5.7% | ||||||||||||

| 新投资基金的加权平均费用 | 1.4% | 1.3% | ||||||||||||

| 证券投资的加权平均销售收益率和收益率 | 7.2% | 8.5% | ||||||||||||

| 内部绩效评级 | ||||||||

| 额定值 | 定义 | |||||||

| 5 | 在我们的投资组合中涉及的风险最小。借款人的表现高于预期,趋势和风险因素总体上是有利的。 | |||||||

| 4 | 涉及可接受的风险水平,该风险水平类似于发生时的风险。借款人的表现总体上符合预期,风险因素为中性至有利。 | |||||||

| 3 | 涉及借款人表现低于预期,并表明贷款的风险自发放以来有所增加。借款人可能不遵守债务契约;然而,贷款支付通常不会逾期。 | |||||||

| 2 | 涉及借款人的表现大大低于预期,并表明贷款的风险自发放以来已大幅增加。除了借款人一般不遵守债务契约外,贷款还可能逾期(但一般不超过180天)。 | |||||||

| 1 | 涉及借款人的表现大大低于预期,并表明贷款的风险自发放以来大幅增加。大多数或所有债务契约都不合规,而且拖欠款项的情况相当严重。评级为1的贷款预计不会得到全额偿还,我们将把贷款的公平市场价值降低到我们预计将收回的金额。 | |||||||

| 截至2020年9月30日 | 截至2019年9月30日 | |||||||||||||||||||||||||

| 内部 性能 额定值 | 投资 按公允价值计算 (单位:千) | 百分比 总计 投资 | 投资 按公允价值计算 (单位:千) | 百分比 总计 投资 | ||||||||||||||||||||||

| 5 | $ | 257,409 | 6.1% | $ | 115,318 | 2.7% | ||||||||||||||||||||

| 4 | 3,085,610 | 72.8 | 3,787,809 | 88.2 | ||||||||||||||||||||||

| 3 | 836,560 | 19.7 | 337,358 | 7.9 | ||||||||||||||||||||||

| 2 | 57,754 | 1.4 | 52,434 | 1.2 | ||||||||||||||||||||||

| 1 | 877 | 0.0* | 13 | 0.0* | ||||||||||||||||||||||

| 总计 | $ | 4,238,210 | 100.0% | $ | 4,292,932 | 100.0% | ||||||||||||||||||||

| * | 表示小于0.1%的金额。 | ||||

| 截至2019年9月30日 | ||||||||||||||

| vbl.承诺 | 资金(1) | |||||||||||||

| (单位:千) | ||||||||||||||

有限责任公司股权承诺 | $ | 200,000 | $ | 85,580 | ||||||||||

| 总计 | $ | 200,000 | $ | 85,580 | ||||||||||

| 截至2019年9月30日 | ||||||||

| (千美元) | ||||||||

高级担保贷款(1) | $ | 154,254 | ||||||

优先担保贷款加权平均当期利率(2) | 7.4 | % | ||||||

| SLF中的借款人数量 | 27 | |||||||

最大的投资组合公司投资(1) | $ | 12,654 | ||||||

总共五项最大的投资组合公司投资(1) | $ | 54,268 | ||||||

| 截至2019年9月30日的SLF投资组合 | ||||||||||||||||||||||||||||||||||||||

| 投资组合公司 | 业务描述 | 安全类型 | 成熟性 日期 | 当前 利息 费率(1) | 本金($)/ 股份(2) | 公平 值(3) | ||||||||||||||||||||||||||||||||

| (千美元) | ||||||||||||||||||||||||||||||||||||||

1A智能启动有限责任公司(4) | 电子设备、仪器和部件 | 优先贷款 | 02/2022 | 6.5 | % | $ | 2,961 | $ | 2,961 | |||||||||||||||||||||||||||||

高级疼痛管理控股公司(4)(5) | 医疗保健提供者和服务 | 优先贷款 | 12/2019 | 7.1 | 6,172 | 3,703 | ||||||||||||||||||||||||||||||||

高级疼痛管理控股公司(4)(5) | 医疗保健提供者和服务 | 优先贷款 | 12/2019 | 7.1 | 422 | 253 | ||||||||||||||||||||||||||||||||

高级疼痛管理控股公司(4)(5)(7) | 医疗保健提供者和服务 | 优先贷款 | 12/2019 | 7.1 | 193 | (8) | ||||||||||||||||||||||||||||||||

高级疼痛管理控股公司(4)(5) | 医疗保健提供者和服务 | 优先贷款 | 12/2019 | 10.6 | 2,139 | 4 | ||||||||||||||||||||||||||||||||

Boot Barn,Inc.(4) | 专业零售 | 优先贷款 | 06/2023 | 6.6 | 6,022 | 6,022 | ||||||||||||||||||||||||||||||||

| BrandMuscle,Inc. | 专业服务 | 优先贷款 | 12/2021 | 6.9 | 4,418 | 4,415 | ||||||||||||||||||||||||||||||||

| BrandMuscle,Inc. | 专业服务 | 优先贷款 | 12/2021 | 不适用(6) | — | — | ||||||||||||||||||||||||||||||||

D船长,有限责任公司(4) | 食品与主食零售业 | 优先贷款 | 12/2023 | 6.5 | 2,433 | 2,433 | ||||||||||||||||||||||||||||||||

D船长,有限责任公司(4) | 食品与主食零售业 | 优先贷款 | 12/2023 | 7.5 | 17 | 17 | ||||||||||||||||||||||||||||||||

| 中华电力医疗保健服务有限公司(CLP Healthcare Services,Inc.) | 医疗保健提供者和服务 | 优先贷款 | 12/2020 | 7.4 | 8,415 | 8,415 | ||||||||||||||||||||||||||||||||

| 中华电力医疗保健服务有限公司(CLP Healthcare Services,Inc.) | 医疗保健提供者和服务 | 优先贷款 | 12/2020 | 7.4 | 4,239 | 4,239 | ||||||||||||||||||||||||||||||||

| 社区兽医合作伙伴有限责任公司 | 医疗保健提供者和服务 | 优先贷款 | 10/2021 | 7.5 | 2,392 | 2,392 | ||||||||||||||||||||||||||||||||

| 社区兽医合作伙伴有限责任公司 | 医疗保健提供者和服务 | 优先贷款 | 10/2021 | 7.5 | 1,203 | 1,203 | ||||||||||||||||||||||||||||||||

| 社区兽医合作伙伴有限责任公司 | 医疗保健提供者和服务 | 优先贷款 | 10/2021 | 7.5 | 58 | 58 | ||||||||||||||||||||||||||||||||

| 社区兽医合作伙伴有限责任公司 | 医疗保健提供者和服务 | 优先贷款 | 10/2021 | 7.5 | 40 | 40 | ||||||||||||||||||||||||||||||||

| 社区兽医合作伙伴有限责任公司 | 医疗保健提供者和服务 | 优先贷款 | 10/2021 | 不适用(6) | — | — | ||||||||||||||||||||||||||||||||

DISA控股收购子公司Corp.(4) | 专业服务 | 优先贷款 | 06/2022 | 7.1 | 4,773 | 4,773 | ||||||||||||||||||||||||||||||||

DISA控股收购子公司Corp.(4) | 专业服务 | 优先贷款 | 06/2022 | 6.0 | 53 | 53 | ||||||||||||||||||||||||||||||||

| Flexan,LLC | 保健设备和用品 | 优先贷款 | 02/2020 | 7.9 | 5,905 | 5,905 | ||||||||||||||||||||||||||||||||

| Flexan,LLC | 保健设备和用品 | 优先贷款 | 02/2020 | 7.9 | 1,640 | 1,640 | ||||||||||||||||||||||||||||||||

Flexan,LLC(4家) | 保健设备和用品 | 优先贷款 | 02/2020 | 9.5 | 431 | 431 | ||||||||||||||||||||||||||||||||

Gamma Technologies,LLC(4) | IT服务 | 优先贷款 | 06/2024 | 7.3 | 10,084 | 10,084 | ||||||||||||||||||||||||||||||||

| III美国控股有限责任公司 | 软体 | 优先贷款 | 09/2022 | 8.1 | 4,288 | 4,288 | ||||||||||||||||||||||||||||||||

| 詹森·休斯公司(Jensen Hughes,Inc.) | 建筑产品 | 优先贷款 | 03/2024 | 6.6 | 2,276 | 2,276 | ||||||||||||||||||||||||||||||||

| 詹森·休斯公司(Jensen Hughes,Inc.) | 建筑产品 | 优先贷款 | 03/2024 | 6.6 | 118 | 118 | ||||||||||||||||||||||||||||||||

| 詹森·休斯公司(Jensen Hughes,Inc.) | 建筑产品 | 优先贷款 | 03/2024 | 6.6 | 63 | 63 | ||||||||||||||||||||||||||||||||

Joerns Healthcare,LLC(4) | 保健设备和用品 | 优先贷款 | 08/2024 | 8.2 | 1,286 | 1,286 | ||||||||||||||||||||||||||||||||

Joerns Healthcare,LLC(4) | 保健设备和用品 | 优先贷款 | 08/2024 | 8.2 | 1,338 | 1,338 | ||||||||||||||||||||||||||||||||

| MediaOcean有限责任公司 | 软体 | 优先贷款 | 08/2020 | 不适用(6) | — | — | ||||||||||||||||||||||||||||||||

范型DKD集团,有限责任公司(4)(5) | 消费金融 | 优先贷款 | 05/2022 | 8.4 | 1,480 | 1,094 | ||||||||||||||||||||||||||||||||

| 截至2019年9月30日的SLF投资组合--(续) | ||||||||||||||||||||||||||||||||||||||

| 投资组合公司 | 业务描述 | 安全类型 | 成熟性 日期 | 当前 利息 费率(1) | 本金($)/ 股份(2) | 公平 值(3) | ||||||||||||||||||||||||||||||||

| (千美元) | ||||||||||||||||||||||||||||||||||||||

范型DKD集团,有限责任公司(4)(5)(7) | 消费金融 | 优先贷款 | 05/2022 | 8.4 | % | $ | (16) | $ | (59) | |||||||||||||||||||||||||||||

Pasternack企业公司和美景微波公司(4) | 电子设备、仪器和部件 | 优先贷款 | 07/2025 | 6.0 | 5,264 | 5,264 | ||||||||||||||||||||||||||||||||

波尔克收购公司(Polk Acquisition Corp.)(4) | 汽车零部件 | 优先贷款 | 06/2022 | 7.3 | 4,465 | 4,376 | ||||||||||||||||||||||||||||||||

波尔克收购公司(Polk Acquisition Corp.)(4) | 汽车零部件 | 优先贷款 | 06/2022 | 7.3 | 60 | 58 | ||||||||||||||||||||||||||||||||

| 波尔克收购公司 | 汽车零部件 | 优先贷款 | 06/2022 | 7.3 | 52 | 51 | ||||||||||||||||||||||||||||||||

金字塔医疗保健公司(4) | 医疗保健提供者和服务 | 优先贷款 | 08/2020 | 8.8 | 10,047 | 10,047 | ||||||||||||||||||||||||||||||||

| 金字塔医疗保健公司 | 医疗保健提供者和服务 | 优先贷款 | 08/2020 | 9.2 | 257 | 257 | ||||||||||||||||||||||||||||||||

| 金字塔医疗保健公司 | 医疗保健提供者和服务 | 优先贷款 | 08/2020 | 8.8 | 147 | 147 | ||||||||||||||||||||||||||||||||

| 金字塔医疗保健公司 | 医疗保健提供者和服务 | 优先贷款 | 08/2020 | 8.8 | 99 | 99 | ||||||||||||||||||||||||||||||||

RSC Acquisition,Inc.(4) | 保险 | 优先贷款 | 11/2022 | 6.4 | 3,785 | 3,785 | ||||||||||||||||||||||||||||||||

RSC Acquisition,Inc.(4) | 保险 | 优先贷款 | 11/2021 | 不适用(6) | — | — | ||||||||||||||||||||||||||||||||

卢比奥餐厅公司(Rubio‘s Restaurants,Inc.) | 食品与主食零售业 | 优先贷款 | 10/2019 | 9.1 | 4,890 | 4,890 | ||||||||||||||||||||||||||||||||

| 圣贤牙科管理有限责任公司 | 医疗保健提供者和服务 | 优先贷款 | 12/2020 | 7.35%现金/1.00%PIK | 4,341 | 3,907 | ||||||||||||||||||||||||||||||||

| 圣贤牙科管理有限责任公司 | 医疗保健提供者和服务 | 优先贷款 | 12/2020 | 8.35% | 70 | 62 | ||||||||||||||||||||||||||||||||

| 圣贤牙科管理有限责任公司 | 医疗保健提供者和服务 | 优先贷款 | 12/2020 | 8.4 | 63 | 57 | ||||||||||||||||||||||||||||||||

| 圣贤牙科管理有限责任公司 | 医疗保健提供者和服务 | 优先贷款 | 12/2020 | 8.4 | 45 | 40 | ||||||||||||||||||||||||||||||||

SEI,Inc.(4) | IT服务 | 优先贷款 | 07/2023 | 6.8 | 11,004 | 11,004 | ||||||||||||||||||||||||||||||||

| SEI,Inc. | IT服务 | 优先贷款 | 07/2023 | 不适用(6) | — | — | ||||||||||||||||||||||||||||||||

自尊品牌有限责任公司(Self Desim Brands LLC)(4) | 酒店、餐厅和休闲场所 | 优先贷款 | 02/2022 | 6.3 | 9,561 | 9,561 | ||||||||||||||||||||||||||||||||

自尊品牌有限责任公司(Self Desim Brands LLC)(4) | 酒店、餐厅和休闲场所 | 优先贷款 | 02/2022 | 8.3 | 415 | 415 | ||||||||||||||||||||||||||||||||

| Teasdale Quality Foods,Inc. | 食品 | 优先贷款 | 10/2020 | 7.9 | 4,190 | 3,771 | ||||||||||||||||||||||||||||||||

| Teasdale Quality Foods,Inc. | 食品 | 优先贷款 | 10/2020 | 7.9 | 3,285 | 2,956 | ||||||||||||||||||||||||||||||||

| Teasdale Quality Foods,Inc. | 食品 | 优先贷款 | 10/2020 | 7.9 | 567 | 511 | ||||||||||||||||||||||||||||||||

蒂斯代尔质量食品公司(Teasdale Quality Foods,Inc.)(4) | 食品 | 优先贷款 | 10/2020 | 7.9 | 424 | 382 | ||||||||||||||||||||||||||||||||

| Teasdale Quality Foods,Inc. | 食品 | 优先贷款 | 10/2020 | 7.9 | 210 | 189 | ||||||||||||||||||||||||||||||||

| 上游中级,有限责任公司 | 保健设备和用品 | 优先贷款 | 01/2024 | 6.0 | 2,796 | 2,796 | ||||||||||||||||||||||||||||||||

WHCG管理,有限责任公司(4) | 医疗保健提供者和服务 | 优先贷款 | 03/2023 | 8.1 | 7,820 | 7,820 | ||||||||||||||||||||||||||||||||

WIRB-哥白尼集团(WIRB-Copernicus Group,Inc.)(4) | 医疗保健提供者和服务 | 优先贷款 | 08/2022 | 6.4 | 5,554 | 5,554 | ||||||||||||||||||||||||||||||||

| 优先贷款投资总额 | $ | 154,254 | $ | 147,436 | ||||||||||||||||||||||||||||||||||

| 截至2019年9月30日的SLF投资组合--(续) | ||||||||||||||||||||||||||||||||||||||

| 投资组合公司 | 业务描述 | 安全类型 | 成熟性 日期 | 当前 利息 费率(1) | 本金($)/ 股份(2) | 公平 值(3) | ||||||||||||||||||||||||||||||||

| (千美元) | ||||||||||||||||||||||||||||||||||||||

Joerns Healthcare,LLC(4)(8)(9) | 保健设备和用品 | 普通股 | 不适用 | 不适用 | 309 | $ | 3,017 | |||||||||||||||||||||||||||||||

范型DKD集团,有限责任公司(4)(8)(9) | 消费金融 | 有限责任公司单位 | 不适用 | 不适用 | 170 | 62 | ||||||||||||||||||||||||||||||||

范型DKD集团,有限责任公司(4)(8)(9) | 消费金融 | 有限责任公司单位 | 不适用 | 不适用 | 963 | — | ||||||||||||||||||||||||||||||||

范型DKD集团,有限责任公司(4)(8)(9) | 消费金融 | 有限责任公司单位 | 不适用 | 不适用 | 34 | — | ||||||||||||||||||||||||||||||||

W3公司(8)(9) | 石油、天然气和消耗性燃料 | 有限责任公司单位 | 不适用 | 不适用 | 3 | 1,526 | ||||||||||||||||||||||||||||||||

W3公司(8)(9) | 石油、天然气和消耗性燃料 | 优先股 | 不适用 | 不适用 | — | 218 | ||||||||||||||||||||||||||||||||

| 股权投资总额 | $ | 4,823 | ||||||||||||||||||||||||||||||||||||

| * | $ | 154,254 | $ | 152,259 | ||||||||||||||||||||||||||||||||||

| 截至2019年9月30日 | ||||||||

| (单位:千) | ||||||||

| 精选资产负债表信息: | ||||||||

| 按公允价值计算的投资 | $ | 152,259 | ||||||

| 现金和其他资产 | 8,759 | |||||||

| 总资产 | $ | 161,018 | ||||||

| 高级信贷安排 | $ | 75,581 | ||||||

| 其他负债 | 424 | |||||||

| 总负债 | 76,005 | |||||||

| 会员权益 | 85,013 | |||||||

| 总负债和会员权益 | $ | 161,018 | ||||||

| 截至12月31日的三个月, | 截至9月30日的年度, | |||||||||||||||||||

| 2019 | 2019 | 2018 | ||||||||||||||||||

| (单位:千) | ||||||||||||||||||||

| 选定的操作报表信息: | ||||||||||||||||||||

| 利息收入 | $ | 2,800 | $ | 13,402 | $ | 18,285 | ||||||||||||||

| 手续费收入 | — | 9 | 202 | |||||||||||||||||

| 总投资收益 | 2,800 | 13,411 | 18,487 | |||||||||||||||||

| 利息和其他债务融资费用 | 634 | 4,132 | 6,687 | |||||||||||||||||

| 行政服务费 | 61 | 268 | 404 | |||||||||||||||||

| 其他费用 | (15) | 95 | 93 | |||||||||||||||||

| 总费用 | 680 | 4,495 | 7,184 | |||||||||||||||||

| 净投资收益 | 2,120 | 8,916 | 11,303 | |||||||||||||||||

| 投资已实现净收益(亏损) | — | (2,343) | — | |||||||||||||||||

| 投资未实现增值(折旧)净变化 | (1,603) | (2,199) | (4,197) | |||||||||||||||||

| 会员权益净增(减) | $ | 517 | $ | 4,374 | $ | 7,106 | ||||||||||||||

| 截至2019年9月30日 | |||||||||||

| vbl.承诺 | 资金(1) | ||||||||||

| (单位:千) | |||||||||||

| 有限责任公司股权承诺 | $ | 125,000 | $ | 55,264 | |||||||

| 总计 | $ | 125,000 | $ | 55,264 | |||||||

| 2019年9月30日 | |||||

| (千美元) | |||||

高级担保贷款(1) | $ | 112,864 | |||

优先担保贷款加权平均当期利率(2) | 7.2 | % | |||

| GCIC SLF的借款人数量 | 28 | ||||

最大的投资组合公司投资(1) | $ | 8,464 | |||

总共五项最大的投资组合公司投资(1) | $ | 34,273 | |||

| 截至2019年9月30日的GCIC SLF投资组合 | ||||||||||||||||||||||||||||||||||||||

| 投资组合公司 | 业务描述 | 安全类型 | 成熟性 日期 | 当前 利息 费率(1) | 本金(美元) | 公平 值(2) | ||||||||||||||||||||||||||||||||

| (千美元) | ||||||||||||||||||||||||||||||||||||||

1A智能启动有限责任公司(3) | 电子设备、仪器和部件 | 优先贷款 | 02/2022 | 6.5 | % | $ | 1,910 | $ | 1,910 | |||||||||||||||||||||||||||||

Boot Barn,Inc.(3) | 专业零售 | 优先贷款 | 06/2023 | 6.6 | 3,159 | 3,159 | ||||||||||||||||||||||||||||||||

BrandMuscle,Inc.(3) | 专业服务 | 优先贷款 | 12/2021 | 不适用(4) | — | — | ||||||||||||||||||||||||||||||||

BrandMuscle,Inc.(3) | 专业服务 | 优先贷款 | 12/2021 | 6.9 | 3,800 | 3,797 | ||||||||||||||||||||||||||||||||

D‘s船长,LLC(3) | 食品与主食零售业 | 优先贷款 | 12/2023 | 7.5 | 33 | 33 | ||||||||||||||||||||||||||||||||

D‘s船长,LLC(3) | 食品与主食零售业 | 优先贷款 | 12/2023 | 6.5 | 5,792 | 5,792 | ||||||||||||||||||||||||||||||||

中华电力医疗服务有限公司(3) | 医疗保健提供者和服务 | 优先贷款 | 12/2020 | 7.4 | 2,007 | 2,007 | ||||||||||||||||||||||||||||||||

中华电力医疗服务有限公司(3) | 医疗保健提供者和服务 | 优先贷款 | 12/2020 | 7.4 | 1,011 | 1,011 | ||||||||||||||||||||||||||||||||

社区兽医合作伙伴有限责任公司(3) | 医疗保健提供者和服务 | 优先贷款 | 10/2021 | 不适用(4) | — | — | ||||||||||||||||||||||||||||||||

社区兽医合作伙伴有限责任公司(3) | 医疗保健提供者和服务 | 优先贷款 | 10/2021 | 7.5 | 2,053 | 2,053 | ||||||||||||||||||||||||||||||||

社区兽医合作伙伴有限责任公司(3) | 医疗保健提供者和服务 | 优先贷款 | 10/2021 | 7.5 | 1,032 | 1,032 | ||||||||||||||||||||||||||||||||

社区兽医合作伙伴有限责任公司(3) | 医疗保健提供者和服务 | 优先贷款 | 10/2021 | 7.5 | 40 | 40 | ||||||||||||||||||||||||||||||||

社区兽医合作伙伴有限责任公司(3) | 医疗保健提供者和服务 | 优先贷款 | 10/2021 | 7.5 | 58 | 58 | ||||||||||||||||||||||||||||||||

精英运动装,L.P.(3) | 纺织品、服装和奢侈品 | 优先贷款 | 12/2021 | 8.5 | 121 | 99 | ||||||||||||||||||||||||||||||||

精英运动装,L.P.(3) | 纺织品、服装和奢侈品 | 优先贷款 | 12/2021 | 8.4 | 1,128 | 1,061 | ||||||||||||||||||||||||||||||||

精英运动装,L.P.(3) | 纺织品、服装和奢侈品 | 优先贷款 | 12/2021 | 8.4 | 581 | 546 | ||||||||||||||||||||||||||||||||

精英运动装,L.P.(3) | 纺织品、服装和奢侈品 | 优先贷款 | 12/2021 | 8.4 | 88 | 83 | ||||||||||||||||||||||||||||||||

精英运动装,L.P.(3) | 纺织品、服装和奢侈品 | 优先贷款 | 12/2021 | 8.4 | 2,806 | 2,638 | ||||||||||||||||||||||||||||||||

精英运动装,L.P.(3) | 纺织品、服装和奢侈品 | 优先贷款 | 12/2021 | 8.5 | 7 | 6 | ||||||||||||||||||||||||||||||||

精英运动装,L.P.(3) | 纺织品、服装和奢侈品 | 优先贷款 | 12/2021 | 8.4 | 84 | 79 | ||||||||||||||||||||||||||||||||

精英运动装,L.P.(3) | 纺织品、服装和奢侈品 | 优先贷款 | 12/2021 | 8.4 | 198 | 186 | ||||||||||||||||||||||||||||||||

FLEXAN,LLC(3) | 保健设备和用品 | 优先贷款 | 02/2020 | 9.5 | 192 | 192 | ||||||||||||||||||||||||||||||||

FLEXAN,LLC(3) | 保健设备和用品 | 优先贷款 | 02/2020 | 7.9 | 2,635 | 2,635 | ||||||||||||||||||||||||||||||||

FLEXAN,LLC(3) | 保健设备和用品 | 优先贷款 | 02/2020 | 7.9 | 732 | 732 | ||||||||||||||||||||||||||||||||

G&H线材公司(3) | 保健设备和用品 | 优先贷款 | 09/2023 | 7.8 | 5,284 | 5,284 | ||||||||||||||||||||||||||||||||

Gamma Technologies,LLC(3) | IT服务 | 优先贷款 | 06/2024 | 7.3 | 4,334 | 4,334 | ||||||||||||||||||||||||||||||||

III US Holdings,LLC(3) | 软体 | 优先贷款 | 09/2022 | 8.1 | 4,253 | 4,253 | ||||||||||||||||||||||||||||||||

简森·休斯公司(Jensen Hughes,Inc.)(3) | 建筑产品 | 优先贷款 | 03/2024 | 6.6 | 1,958 | 1,958 | ||||||||||||||||||||||||||||||||

| 截至2019年9月30日的GCIC SLF投资组合--(续) | ||||||||||||||||||||||||||||||||||||||

| 投资组合公司 | 业务描述 | 安全类型 | 成熟性 日期 | 当前 利息 费率(1) | 本金(美元) | 公平 值(2) | ||||||||||||||||||||||||||||||||

| (千美元) | ||||||||||||||||||||||||||||||||||||||

简森·休斯公司(Jensen Hughes,Inc.)(3) | 建筑产品 | 优先贷款 | 03/2024 | 6.6 | % | $ | 102 | $ | 102 | |||||||||||||||||||||||||||||

简森·休斯公司(Jensen Hughes,Inc.)(3) | 建筑产品 | 优先贷款 | 03/2024 | 6.6 | 54 | 54 | ||||||||||||||||||||||||||||||||

MediaOcean LLC(3) | 软体 | 优先贷款 | 08/2020 | 不适用(4) | — | — | ||||||||||||||||||||||||||||||||

米尔斯船队农场集团有限责任公司(Mills Fleet Farm Group LLC)(3) | 多线零售 | 优先贷款 | 10/2024 | 8.3 | 5,955 | 5,657 | ||||||||||||||||||||||||||||||||

NBC Intermediate,LLC(3) | 食品与主食零售业 | 优先贷款 | 09/2023 | 不适用(4) | — | — | ||||||||||||||||||||||||||||||||

NBC Intermediate,LLC(3) | 食品与主食零售业 | 优先贷款 | 09/2023 | 6.5 | 2,565 | 2,565 | ||||||||||||||||||||||||||||||||

Pasternack企业公司和美景微波公司(3) | 电子设备、仪器和部件 | 优先贷款 | 07/2025 | 6.0 | 4,913 | 4,913 | ||||||||||||||||||||||||||||||||

波尔克收购公司(Polk Acquisition Corp.)(3) | 汽车零部件 | 优先贷款 | 06/2022 | 7.3 | 8,125 | 7,962 | ||||||||||||||||||||||||||||||||

波尔克收购公司(Polk Acquisition Corp.)(3) | 汽车零部件 | 优先贷款 | 06/2022 | 7.3 | 60 | 58 | ||||||||||||||||||||||||||||||||

波尔克收购公司(Polk Acquisition Corp.)(3) | 汽车零部件 | 优先贷款 | 06/2022 | 7.3 | 52 | 51 | ||||||||||||||||||||||||||||||||

金字塔医疗保健公司(3) | 医疗保健提供者和服务 | 优先贷款 | 08/2020 | 9.2 | 68 | 68 | ||||||||||||||||||||||||||||||||

金字塔医疗保健公司(3) | 医疗保健提供者和服务 | 优先贷款 | 08/2020 | 8.8 | 2,426 | 2,426 | ||||||||||||||||||||||||||||||||

金字塔医疗保健公司(3) | 医疗保健提供者和服务 | 优先贷款 | 08/2020 | 8.8 | 147 | 147 | ||||||||||||||||||||||||||||||||

金字塔医疗保健公司(3) | 医疗保健提供者和服务 | 优先贷款 | 08/2020 | 8.8 | 367 | 367 | ||||||||||||||||||||||||||||||||

RelaDyne,Inc.(3) | 建筑与工程 | 优先贷款 | 07/2022 | 7.3 | 5,909 | 5,909 | ||||||||||||||||||||||||||||||||

RelaDyne,Inc.(3) | 建筑与工程 | 优先贷款 | 07/2022 | 7.3 | 621 | 621 | ||||||||||||||||||||||||||||||||

RelaDyne,Inc.(3) | 建筑与工程 | 优先贷款 | 07/2022 | 7.3 | 1,152 | 1,152 | ||||||||||||||||||||||||||||||||

RelaDyne,Inc.(3) | 建筑与工程 | 优先贷款 | 07/2022 | 7.3 | 537 | 537 | ||||||||||||||||||||||||||||||||

RelaDyne,Inc.(3) | 建筑与工程 | 优先贷款 | 07/2022 | 7.3 | 245 | 245 | ||||||||||||||||||||||||||||||||

RSC Acquisition,Inc.(3) | 保险 | 优先贷款 | 11/2021 | 不适用(4) | — | — | ||||||||||||||||||||||||||||||||

RSC Acquisition,Inc.(3) | 保险 | 优先贷款 | 11/2022 | 6.4 | 3,255 | 3,255 | ||||||||||||||||||||||||||||||||

Rubio‘s Restaurants,Inc.(3) | 食品与主食零售业 | 优先贷款 | 10/2019 | 9.1 | 1,641 | 1,641 | ||||||||||||||||||||||||||||||||

SEI,Inc.(3) | IT服务 | 优先贷款 | 07/2023 | 6.8 | 4,154 | 4,154 | ||||||||||||||||||||||||||||||||

| SEI,Inc.(3) | IT服务 | 优先贷款 | 07/2023 | 不适用(4) | — | — | ||||||||||||||||||||||||||||||||

自尊品牌有限责任公司(Self Desim Brands LLC)(3) | 酒店、餐厅和休闲场所 | 优先贷款 | 02/2022 | 6.3 | 5,445 | 5,445 | ||||||||||||||||||||||||||||||||

自尊品牌有限责任公司(Self Desim Brands LLC)(3) | 酒店、餐厅和休闲场所 | 优先贷款 | 02/2022 | 8.3 | 498 | 498 | ||||||||||||||||||||||||||||||||

顶峰行为保健有限责任公司(Summit Behavional Healthcare,LLC)(3) | 医疗保健提供者和服务 | 优先贷款 | 10/2023 | 6.9 | 100 | 94 | ||||||||||||||||||||||||||||||||

顶峰行为保健有限责任公司(Summit Behavional Healthcare,LLC)(3) | 医疗保健提供者和服务 | 优先贷款 | 10/2023 | 6.9 | 5,895 | 5,600 | ||||||||||||||||||||||||||||||||

顶峰行为保健有限责任公司(Summit Behavional Healthcare,LLC)(3) | 医疗保健提供者和服务 | 优先贷款 | 10/2023 | 6.9 | 290 | 276 | ||||||||||||||||||||||||||||||||

| 截至2019年9月30日的GCIC SLF投资组合--(续) | ||||||||||||||||||||||||||||||||||||||

| 投资组合公司 | 业务描述 | 安全类型 | 成熟性 日期 | 当前 利息 费率(1) | 本金(美元) | 公平 值(2) | ||||||||||||||||||||||||||||||||

| (千美元) | ||||||||||||||||||||||||||||||||||||||

蒂斯代尔质量食品公司(Teasdale Quality Foods,Inc.)(3) | 食品 | 优先贷款 | 10/2020 | 7.9 | % | $ | 1,009 | $ | 908 | |||||||||||||||||||||||||||||

蒂斯代尔质量食品公司(Teasdale Quality Foods,Inc.)(3) | 食品 | 优先贷款 | 10/2020 | 7.9 | 137 | 123 | ||||||||||||||||||||||||||||||||

蒂斯代尔质量食品公司(Teasdale Quality Foods,Inc.)(3) | 食品 | 优先贷款 | 10/2020 | 7.9 | 51 | 46 | ||||||||||||||||||||||||||||||||

蒂斯代尔质量食品公司(Teasdale Quality Foods,Inc.)(3) | 食品 | 优先贷款 | 10/2020 | 7.9 | 791 | 712 | ||||||||||||||||||||||||||||||||

上游中级,有限责任公司(3) | 保健设备和用品 | 优先贷款 | 01/2024 | 6.0 | 3,532 | 3,532 | ||||||||||||||||||||||||||||||||

WHCG管理,有限责任公司(3) | 医疗保健提供者和服务 | 优先贷款 | 03/2023 | 8.1 | 2,158 | 2,158 | ||||||||||||||||||||||||||||||||

WHCG管理,有限责任公司(3)(5) | 医疗保健提供者和服务 | 优先贷款 | 03/2023 | 不适用(4) | — | — | ||||||||||||||||||||||||||||||||

WIRB-哥白尼集团(WIRB-Copernicus Group,Inc.)(3) | 医疗保健提供者和服务 | 优先贷款 | 08/2022 | 6.4 | 5,314 | 5,314 | ||||||||||||||||||||||||||||||||

| 总投资 | $ | 112,864 | $ | 111,568 | ||||||||||||||||||||||||||||||||||

| 截至2019年9月30日 | |||||

| (单位:千) | |||||

| 精选资产负债表信息: | |||||

| 按公允价值计算的投资 | $ | 111,568 | |||

| 现金和其他资产 | 4,627 | ||||

| 总资产 | $ | 116,195 | |||

| 高级信贷安排 | $ | 59,559 | |||

| 其他负债 | 341 | ||||

| 总负债 | 59,900 | ||||

| 会员权益 | 56,295 | ||||

| 总负债和会员权益 | $ | 116,195 | |||

| 截至2019年12月31日的三个月 | 2019年9月16日至2019年9月30日 | |||||||||||||

| (单位:千) | (单位:千) | |||||||||||||

| 选定的操作报表信息: | ||||||||||||||

| 利息收入 | $ | 2,081 | $ | 360 | ||||||||||

| 总投资收益 | 2,081 | 360 | ||||||||||||

| 利息和其他债务融资费用 | 512 | 141 | ||||||||||||

| 行政服务费 | 45 | 6 | ||||||||||||

| 其他费用 | (24) | 4 | ||||||||||||

| 总费用 | 533 | 151 | ||||||||||||

| 净投资收益 | 1,548 | 209 | ||||||||||||

| 投资未实现增值(折旧)净变化 | (108) | (18) | ||||||||||||

| 会员权益净增加 | $ | 1,440 | $ | 191 | ||||||||||

| 按期限到期的付款(以千为单位) | |||||||||||||||||||||||||||||

| 总计 | 少于 1年 | 1年至3年 | 3年至5年 | 多过 5年 | |||||||||||||||||||||||||

| 2018年债务证券化 | $ | 408.2 | $ | — | $ | — | $ | — | $ | 408.2 | |||||||||||||||||||

| 2018年GCIC债务证券化 | 542.4 | — | — | — | 542.4 | ||||||||||||||||||||||||

| 2020年债务证券化 | 189.0 | — | — | — | 189.0 | ||||||||||||||||||||||||

| 小型企业管理局债券 | 217.8 | — | — | 51.8 | 166.0 | ||||||||||||||||||||||||

| WF信贷安排 | 199.6 | — | — | 199.6 | — | ||||||||||||||||||||||||

| MS Credit融资II | 313.3 | — | — | 313.3 | — | ||||||||||||||||||||||||

| DB信贷安排 | 153.5 | — | — | 153.5 | — | ||||||||||||||||||||||||

资金不足的承付款(1) | 141.8 | 141.8 | — | — | — | ||||||||||||||||||||||||

| 合同义务总额 | $ | 2,165.6 | $ | 141.8 | $ | — | $ | 718.2 | $ | 1,305.6 | |||||||||||||||||||

| 利率的变化 | 增加(减少) 利息收入 | 增加(减少) 利息支出 | 净增长 (减少) 投资收益 | |||||||||||||||||

| (单位:千) | ||||||||||||||||||||

| 下跌25个基点 | $ | (830) | $ | (4,419) | $ | 3,589 | ||||||||||||||

| 上涨50个基点 | 1,661 | 8,837 | (7,176) | |||||||||||||||||

| 上涨100个基点 | 12,238 | 17,674 | (5,436) | |||||||||||||||||

| 上涨150个基点 | 33,166 | 26,512 | 6,654 | |||||||||||||||||

| 上涨200个基点 | 54,144 | 35,349 | 18,795 | |||||||||||||||||

管理层关于财务报告内部控制的报告 | 125 | ||||

独立注册会计师事务所报告 | 126 | ||||

截至2020年9月30日和2019年9月30日的合并财务状况报表 | 129 | ||||

截至2020年9月30日、2019年9月30日和2018年9月30日的综合营业报表 | 130 | ||||

截至2020年、2019年和2018年9月30日止年度净资产变动表 | 129 | ||||

截至2020年9月30日、2019年9月30日和2018年9月30日的合并现金流量表 | 132 | ||||

截至2020年9月30日和2019年9月30日的投资综合时间表 | 174 | ||||

合并财务报表附注 | 206 | ||||

Golub Capital BDC审计财务报表的独立注册会计师事务所发布了一份截至2020年9月30日我们财务报告内部控制有效性的审计报告。这份报告出现在第128页。 | ||

| 对该事项的描述 | 截至2020年9月30日,本公司公允价值等级中的3级投资(3级投资)的公允价值总额为4,238,210,000美元。管理层通过将附注2和6中概述的方法应用于合并财务报表,并使用重大不可观察的输入和假设来确定公司3级投资的公允价值。厘定第3级投资的公允价值需要管理层就估值方法(即市场法或收益法)及重大不可观察的投入及假设作出判断,包括(其中包括)EBITDA倍数、收入倍数及信用状况相若的类似贷款的市场利率,以厘定公允价值计量。 审计本公司第3级投资的公允价值非常复杂,因为本公司使用的不可观察的投入和假设具有高度的判断性,对经济错位非常敏感,并可能对此类投资的公允价值计量产生重大影响。 | ||||

| 我们是如何在审计中解决这一问题的 | 我们对公司的投资评估过程进行了了解,评估了设计,并测试了控制措施的操作有效性。这包括对管理层对估值方法的评估的控制,以及在确定第3级投资的公允价值计量时使用的重大不可观察的投入和假设。 我们的审计程序包括评估本公司的估值方法,测试本公司在确定本公司第三级投资的公允价值时使用的重大不可观察的输入和假设,以及测试本公司估值计算的数学准确性。对于每项3级投资,我们审阅了董事会审议的有关本公司公允价值确定的信息。对于公司3级投资的样本,在我们估值专家的参与下,我们独立制定了公允价值估计,并将其与公司的估计进行了比较。我们利用借款人财务信息和借款人提供给公司的协议或基础来源文件,以及市场价差、市场倍数和杠杆率等来自第三方的可用市场信息,制定了我们的独立公允价值估计。在制定我们的独立公允价值估计时,我们考虑了当前经济状况对借款人财务信息趋势的影响以及由此产生的公允价值估计。我们还评估了后续事件和其他可获得的信息,并考虑了它们是否证实了公司的年终估值或与公司的年终估值相矛盾。 | ||||

| 2020年9月30日 | 2019年9月30日 | ||||||||||

| 资产 | |||||||||||

| 按公允价值计算的投资 | |||||||||||

| 非控股/非关联公司投资 | $ | 4,177,474 | $ | 4,156,713 | |||||||

| 非控股关联公司投资 | 42,000 | 12,575 | |||||||||

| 受控关联公司投资 | 18,736 | 123,644 | |||||||||

| 按公允价值计算的总投资(摊余成本分别为4398900美元和4391770美元) | 4,238,210 | 4,292,932 | |||||||||

| 现金和现金等价物 | 24,569 | 6,463 | |||||||||

| 外币(费用分别为567美元和54美元) | 567 | 54 | |||||||||

限制性现金和现金等价物 | 157,566 | 76,370 | |||||||||

| 受限制的外币(费用分别为1727美元和1321美元) | 1,728 | 1,321 | |||||||||

| 经纪人为远期货币合约持有的现金抵押品 | 3,320 | 600 | |||||||||

| 应收利息 | 17,263 | 16,790 | |||||||||

| 出售投资应收账款 | 259 | — | |||||||||

| 其他资产 | 802 | 333 | |||||||||

| 总资产 | $ | 4,444,284 | $ | 4,394,863 | |||||||

| 负债 | |||||||||||

| 债务 | $ | 2,023,698 | $ | 2,124,392 | |||||||

| 减少未摊销债务发行成本 | 5,896 | 4,939 | |||||||||

| 债务减去未摊销债务发行成本 | 2,017,802 | 2,119,453 | |||||||||

| 远期货币合约的未实现折旧 | 1,064 | 115 | |||||||||

| 应付利息 | 7,875 | 13,380 | |||||||||

| 应付管理费和激励费 | 17,347 | 12,884 | |||||||||

| 应付帐款和其他负债 | 4,003 | 25,970 | |||||||||

| 应计受托人费用 | — | 207 | |||||||||

| 总负债 | 2,048,091 | 2,172,009 | |||||||||

| 承担和或有事项(附注9) | |||||||||||

| 净资产 | |||||||||||

| 优先股,每股面值0.001美元,授权100万股,截至2020年9月30日和2019年9月30日为零发行和流通股 | — | — | |||||||||

| 普通股,每股票面价值0.001美元,授权发行200,000,000股,截至2020年9月30日和2019年9月30日分别发行和发行167,259,511股和132,658,200股 | 167 | 133 | |||||||||

| 超额实收资本 | 2,624,608 | 2,310,610 | |||||||||

可分配收益(亏损) | (228,582) | (87,889) | |||||||||

| 总净资产 | 2,396,193 | 2,222,854 | |||||||||

| 总负债和总净资产 | $ | 4,444,284 | $ | 4,394,863 | |||||||

| 已发行普通股数量 | 167,259,511 | 132,658,200 | |||||||||

| 每股普通股资产净值 | $ | 14.33 | $ | 16.76 | |||||||

| 截至9月30日的年度, | |||||||||||||||||

| 2020 | 2019 | 2018 | |||||||||||||||

| 投资收益 | |||||||||||||||||

| 来自非控股/非关联公司投资: | |||||||||||||||||

| 利息收入 | $ | 292,507 | $ | 168,689 | $ | 140,267 | |||||||||||

| 股息收入 | 291 | 349 | 624 | ||||||||||||||

| 手续费收入 | 1,760 | 1,279 | 2,514 | ||||||||||||||

| 非控股/非关联公司投资的总投资收入 | 294,558 | 170,317 | 143,405 | ||||||||||||||

| 来自非受控关联公司的投资: | |||||||||||||||||

| 利息收入 | 2,576 | 751 | 667 | ||||||||||||||

| 手续费收入 | — | 11 | — | ||||||||||||||

| 非控股关联公司投资的总投资收益 | 2,576 | 762 | 667 | ||||||||||||||

| 来自受控附属公司的投资: | |||||||||||||||||

| 利息收入 | (86) | — | — | ||||||||||||||

| 股息收入 | 1,905 | 1,219 | 8,099 | ||||||||||||||

| 受控附属公司投资的总投资收入 | 1,819 | 1,219 | 8,099 | ||||||||||||||

| 总投资收益 | 298,953 | 172,298 | 152,171 | ||||||||||||||

| 费用 | |||||||||||||||||

| 利息和其他债务融资费用 | 74,858 | 43,531 | 33,174 | ||||||||||||||

| 基地管理费 | 59,243 | 27,872 | 24,214 | ||||||||||||||

| 奖励费 | 13,831 | 8,902 | 13,110 | ||||||||||||||

| 专业费用 | 4,727 | 2,636 | 2,721 | ||||||||||||||

| 行政服务费 | 6,037 | 2,682 | 2,456 | ||||||||||||||

| 一般和行政费用 | 1,198 | 603 | 475 | ||||||||||||||

| 总费用 | 159,894 | 86,226 | 76,150 | ||||||||||||||

| 净投资收益 | 139,059 | 86,072 | 76,021 | ||||||||||||||

| 投资交易净收益(亏损) | |||||||||||||||||

| 净已实现收益(亏损)来自: | |||||||||||||||||

| 非控股/非关联公司投资 | (52) | (4,616) | 17,454 | ||||||||||||||

| 非控股关联公司投资 | (14,592) | — | — | ||||||||||||||

| 受控关联公司投资 | (4,036) | — | — | ||||||||||||||

| 外币交易 | 20 | 174 | 82 | ||||||||||||||

| 投资交易已实现净收益(亏损) | (18,660) | (4,442) | 17,536 | ||||||||||||||

未实现升值(折旧)净变化来自: | |||||||||||||||||

| 非控股/非关联公司投资 | (64,216) | (100,297) | (11,212) | ||||||||||||||

| 非控股关联公司投资 | (622) | (1,210) | 1,506 | ||||||||||||||

| 受控关联公司投资 | 2,988 | 480 | (1,881) | ||||||||||||||

| 资产和负债的外币折算 | (2,728) | 685 | — | ||||||||||||||

| 远期货币合约 | (949) | 133 | — | ||||||||||||||

投资交易未实现升值(折旧)净变化 | (65,527) | (100,209) | (11,587) | ||||||||||||||

| 投资交易净收益(亏损) | (84,187) | (104,651) | 5,949 | ||||||||||||||

| 经营所致净资产净增(减) | $ | 54,872 | $ | (18,579) | $ | 81,970 | |||||||||||

| 每个普通股数据 | |||||||||||||||||

| 普通股基本和稀释后每股收益(亏损)(附注11) | $ | 0.37 | $ | (0.28) | $ | 1.33 | |||||||||||

| 宣布的每股普通股股息和分派 | $ | 1.37 | $ | 1.40 | $ | 1.36 | |||||||||||

| 已发行基本和稀释加权平均普通股(注11) | 148,913,560 | 65,488,591 | 61,744,060 | ||||||||||||||

| 普通股 | 超额实收资本 | 可分配收益(亏损) | 总净资产 | ||||||||||||||||||||||||||

| 股票 | 票面金额 | ||||||||||||||||||||||||||||

| 2017年9月30日的余额 | 59,577,293 | $ | 60 | $ | 939,307 | $ | 18,579 | $ | 957,946 | ||||||||||||||||||||

| 运营净资产净增长: | |||||||||||||||||||||||||||||

| 净投资收益 | — | — | — | 76,021 | 76,021 | ||||||||||||||||||||||||

| 投资交易已实现净收益(亏损) | — | — | — | 17,536 | 17,536 | ||||||||||||||||||||||||

| 投资交易未实现升值(折旧)净变化 | — | — | — | (11,587) | (11,587) | ||||||||||||||||||||||||

| 向股东分配: | |||||||||||||||||||||||||||||

| 与股息再投资计划相关发行的股票 | 588,161 | — | 10,245 | — | 10,245 | ||||||||||||||||||||||||

| 来自可分配收益(亏损)的分配 | — | — | — | (81,307) | (81,307) | ||||||||||||||||||||||||

| 按照公认会计原则对股东权益进行税务重新分类 | — | — | (5) | 5 | — | ||||||||||||||||||||||||

| 截至2018年9月30日的年度合计增加(减少) | 588,161 | — | 10,240 | 668 | 10,908 | ||||||||||||||||||||||||

| 2018年9月30日的余额 | 60,165,454 | $ | 60 | $ | 949,547 | $ | 19,247 | $ | 968,854 | ||||||||||||||||||||

| 发行普通股,扣除发行和承销成本 | 71,779,964 | 72 | 1,345,085 | — | 1,345,157 | ||||||||||||||||||||||||

| 运营净资产净增长: | |||||||||||||||||||||||||||||

| 净投资收益 | — | — | — | 86,072 | 86,072 | ||||||||||||||||||||||||

| 投资交易已实现净收益(亏损) | — | — | — | (4,442) | (4,442) | ||||||||||||||||||||||||

| 投资交易未实现升值(折旧)净变化 | — | — | — | (100,209) | (100,209) | ||||||||||||||||||||||||

| 向股东分配: | |||||||||||||||||||||||||||||

| 与股息再投资计划相关发行的股票 | 712,782 | 1 | 12,046 | — | 12,047 | ||||||||||||||||||||||||

| 来自可分配收益(亏损)的分配 | — | — | — | (84,625) | (84,625) | ||||||||||||||||||||||||

| 按照公认会计原则对股东权益进行税务重新分类 | — | — | 3,932 | (3,932) | — | ||||||||||||||||||||||||

| 截至2019年9月30日的年度合计增加(减少) | 72,492,746 | 73 | 1,361,063 | (107,136) | 1,254,000 | ||||||||||||||||||||||||

| 2019年9月30日的余额 | 132,658,200 | 133 | 2,310,610 | (87,889) | 2,222,854 | ||||||||||||||||||||||||

| 发行普通股,扣除发行和承销成本 | 33,451,902 | 33 | 300,394 | — | 300,427 | ||||||||||||||||||||||||

| 运营净资产净增长: | |||||||||||||||||||||||||||||

| 净投资收益 | — | — | — | 139,059 | 139,059 | ||||||||||||||||||||||||

| 投资交易已实现净收益(亏损) | — | — | — | (18,660) | (18,660) | ||||||||||||||||||||||||

| 投资交易未实现升值(折旧)净变化 | — | — | — | (65,527) | (65,527) | ||||||||||||||||||||||||

| 向股东分配: | |||||||||||||||||||||||||||||

| 与股息再投资计划相关发行的股票 | 1,149,409 | 1 | 20,229 | — | 20,230 | ||||||||||||||||||||||||

| 来自可分配收益(亏损)的分配 | — | — | — | (195,565) | (195,565) | ||||||||||||||||||||||||

| 来自资本返还的分配 | — | — | (6,625) | — | (6,625) | ||||||||||||||||||||||||

| 截至2020年9月30日的年度合计增加(减少) | 34,601,311 | 34 | 313,998 | (140,693) | 173,339 | ||||||||||||||||||||||||

| 2020年9月30日的余额 | 167,259,511 | 167 | $ | 2,624,608 | $ | (228,582) | $ | 2,396,193 | |||||||||||||||||||||

| 截至9月30日的年度, | |||||||||||||||||

| 2020 | 2019 | 2018 | |||||||||||||||

| 经营活动现金流 | |||||||||||||||||

| 经营所致净资产净增(减) | $ | 54,872 | $ | (18,579) | $ | 81,970 | |||||||||||

| 对经营净资产净增加(减少)进行调节的调整 通过经营活动提供的净现金(用于): | |||||||||||||||||

| 递延债务发行成本摊销 | 3,534 | 2,096 | 3,315 | ||||||||||||||

| 增加投资折扣和摊销保费 | 23,483 | (7,191) | (9,641) | ||||||||||||||

| 已发行债务证券的折价增加 | 1,355 | — | — | ||||||||||||||

| 投资已实现(收益)净亏损 | 18,680 | 4,616 | (17,454) | ||||||||||||||

| 外币和其他交易的已实现(收益)净亏损 | (20) | (174) | (82) | ||||||||||||||

| 投资未实现(增值)折旧净变化 | 61,850 | 101,027 | 11,587 | ||||||||||||||

| 折算外币资产和负债的未实现(升值)折旧净变化 | 2,728 | (685) | — | ||||||||||||||

| 远期货币合约未实现(升值)贬值净变化 | 949 | (133) | — | ||||||||||||||

| 循环贷款收益(资金)净额 | (9,205) | (2,578) | 7,235 | ||||||||||||||

| 投资的资金来源 | (643,182) | (597,601) | (646,595) | ||||||||||||||

| 证券投资本金支付和销售所得收益 | 706,044 | 366,957 | 558,664 | ||||||||||||||

| PIK兴趣 | (10,956) | (2,951) | (1,622) | ||||||||||||||

| 并购中获得的现金 | — | 27,153 | — | ||||||||||||||

购买SLF和GCIC SLF少数股权,扣除所获得的现金(注1)(1) | 4,944 | — | — | ||||||||||||||

| 营业资产和负债变动情况: | |||||||||||||||||

| 应收利息 | (3) | 13,770 | (393) | ||||||||||||||

| 经纪人为远期货币合约持有的现金抵押品 | (2,720) | — | — | ||||||||||||||

| 出售投资应收账款 | (259) | — | — | ||||||||||||||

| 其他资产 | (450) | (1,427) | (10) | ||||||||||||||

| 应付利息 | (5,761) | 1,762 | 335 | ||||||||||||||

| 应付管理费和激励费 | 4,463 | (4,787) | 4,456 | ||||||||||||||

| 应付帐款和其他负债 | (22,455) | 292 | (243) | ||||||||||||||

| 应计受托人费用 | (207) | (29) | (2) | ||||||||||||||

| 经营活动提供(用于)的现金净额 | 187,684 | (118,462) | (8,480) | ||||||||||||||

| 融资活动的现金流 | |||||||||||||||||

| 债务借款 | 1,053,567 | 1,358,608 | 760,450 | ||||||||||||||

| 偿还债务 | (1,255,103) | (1,122,398) | (695,867) | ||||||||||||||

| 资本化债券发行成本 | (4,491) | (4,101) | (1,976) | ||||||||||||||

| 其他短期借款的收益 | 64,769 | 25,325 | 9,511 | ||||||||||||||

| 偿还其他短期借款 | (65,017) | (24,972) | (9,359) | ||||||||||||||

| 发行普通股的净收益(附注12) | 300,427 | — | — | ||||||||||||||

已支付的分配(2) | (136,426) | (75,302) | (71,062) | ||||||||||||||

| 根据再投资计划购买普通股 | (45,534) | — | — | ||||||||||||||

| 融资活动提供的现金净额(用于) | (87,808) | 157,160 | (8,303) | ||||||||||||||

现金及现金等价物、外币、限制性现金及现金等价物及限制性外币净变动 | 99,876 | 38,698 | (16,783) | ||||||||||||||

| 外币汇率的影响 | 346 | (195) | (70) | ||||||||||||||

期初现金和现金等价物、外币、受限现金和现金等价物以及受限外币 | 84,208 | 45,705 | 62,558 | ||||||||||||||

期末现金和现金等价物、外币、受限现金和现金等价物和受限外币 | $ | 184,430 | $ | 84,208 | $ | 45,705 | |||||||||||

| 截至9月30日的年度, | |||||||||||||||||

| 2020 | 2019 | 2018 | |||||||||||||||

| 补充披露现金流信息: | |||||||||||||||||

| 期内支付的利息现金 | $ | 74,933 | $ | 39,653 | $ | 29,523 | |||||||||||

| 在该期间宣布的分配 | 202,190 | 84,625 | 81,307 | ||||||||||||||

| 补充披露非现金经营和融资活动: | |||||||||||||||||

| 与股息再投资计划相关发行的股票 | $ | 20,230 | $ | 12,047 | $ | 10,245 | |||||||||||

| 合并SLF和GCIC SLF获得的非现金资产(注1) | 185,101 | — | — | ||||||||||||||

| 合并SLF和GCIC SLF所承担的非现金负债(注1) | (85,236) | — | — | ||||||||||||||

| 解散现有SLF和GCIC SLF LLC股权 | (119,077) | — | — | ||||||||||||||

| 发行2014年A-1-R、A-2-R和B-R类票据所得款项 | — | — | 246,000 | ||||||||||||||

| 2014年A-1、A-2、B类票据赎回 | — | — | (246,000) | ||||||||||||||

收购子公司(2) | |||||||||||||||||

| 收购的非现金资产: | |||||||||||||||||

| 按成本计算的投资 | — | 2,372,370 | — | ||||||||||||||

| 经纪人为远期货币合约持有的现金抵押品 | — | 600 | — | ||||||||||||||

| 应收利息 | — | 23,896 | — | ||||||||||||||

| 其他资产 | — | 158 | — | ||||||||||||||

| 购买的非现金资产总额 | — | 2,397,024 | — | ||||||||||||||

| 承担的负债: | |||||||||||||||||

| 债务 | — | 1,043,200 | — | ||||||||||||||

| 应付利息 | — | 7,483 | — | ||||||||||||||

| 远期货币合约的未实现折旧 | — | 248 | — | ||||||||||||||

| 应付分配 | — | 2,722 | — | ||||||||||||||

| 应付帐款和其他负债 | — | 22,254 | — | ||||||||||||||

| 应计受托人费用 | — | 162 | — | ||||||||||||||

| 承担的总负债 | — | 1,076,069 | — | ||||||||||||||

| 普通股发行 | — | 1,345,157 | — | ||||||||||||||

| 资本化为收购价的合并成本 | — | 2,950 | — | ||||||||||||||

| 截至9月30日, | |||||||||||

| 2020 | 2019 | ||||||||||

| 现金和现金等价物 | $ | 24,569 | $ | 6,463 | |||||||

| 外币(费用分别为567美元和54美元) | 567 | 54 | |||||||||

| 限制性现金和现金等价物 | 157,566 | 76,370 | |||||||||

| 受限制的外币(费用分别为1727美元和1321美元) | 1,728 | 1,321 | |||||||||

现金流量表中显示的现金和现金等价物、外币、限制性现金和现金等价物以及限制性外币总额 | $ | 184,430 | $ | 84,208 | |||||||

| 投资类型 | 传播 上边 索引(1) | 利息 费率(2) | 成熟性 日期 | 本金($)/ 股份(3) | 摊销成本 | 百分比 净额 资产 | 公平 值(4) | |||||||||||||||||||||||||||||||||||||||||||

| 投资 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 非控股/非关联公司投资 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 债务投资 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 航空航天与国防 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| NTS技术系统*#~^ | 一站 | L + 6.00% | (c) | 7.00% | 06/2021 | $ | 25,330 | $ | 25,312 | 1.0 | % | $ | 25,330 | |||||||||||||||||||||||||||||||||||||

| NTS技术系统~^ | 一站 | L + 6.00% | (c) | 7.00% | 06/2021 | 4,150 | 4,147 | 0.2 | 4,150 | |||||||||||||||||||||||||||||||||||||||||

| NTS技术系统(5) | 一站 | L + 6.00% | 不适用(6) | 06/2021 | — | (17) | — | — | ||||||||||||||||||||||||||||||||||||||||||

| Tronair Parent,Inc.+ | 优先贷款 | L + 4.75% | (c) | 5.75% | 09/2023 | 718 | 711 | — | 638 | |||||||||||||||||||||||||||||||||||||||||

| 特罗奈尔母公司(Tronair Parent,Inc.) | 优先贷款 | L + 4.50% | (C)(F) | 4.73% | 09/2021 | 160 | 159 | — | 152 | |||||||||||||||||||||||||||||||||||||||||

| 惠特克拉夫特有限责任公司*#+~ | 一站 | L + 6.00% | (c) | 7.00% | 04/2023 | 63,896 | 64,289 | 2.5 | 58,785 | |||||||||||||||||||||||||||||||||||||||||

| 惠特克拉夫特有限责任公司 | 一站 | L + 6.00% | (c) | 7.00% | 04/2023 | 120 | 118 | — | 96 | |||||||||||||||||||||||||||||||||||||||||

| 94,374 | 94,719 | 3.7 | 89,151 | |||||||||||||||||||||||||||||||||||||||||||||||

| 航空公司 | ||||||||||||||||||||||||||||||||||||||||||||||||||

Aurora Lux Finco S.A.R.L.(8)(13) | 一站 | L + 6.00% | (c) | 7.00% | 12/2026 | 995 | 973 | — | 896 | |||||||||||||||||||||||||||||||||||||||||

| 汽车零部件 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Polk Acquisition Corp.*# | 优先贷款 | L + 6.50% | (a) | 3.50%现金/4.00%PIK | 12/2023 | 18,042 | 17,859 | 0.7 | 16,599 | |||||||||||||||||||||||||||||||||||||||||

| 波尔克收购公司 | 优先贷款 | L + 6.50% | (a) | 3.50%现金/4.00%PIK | 12/2023 | 106 | 104 | — | 98 | |||||||||||||||||||||||||||||||||||||||||

| 波尔克收购公司 | 优先贷款 | L + 6.50% | (a) | 3.50%现金/4.00%PIK | 12/2023 | 22 | 21 | — | 10 | |||||||||||||||||||||||||||||||||||||||||

| 停电、LLC+~ | 优先贷款 | L + 4.50% | (a) | 4.65% | 10/2025 | 2,842 | 2,896 | 0.1 | 2,785 | |||||||||||||||||||||||||||||||||||||||||

| 21,012 | 20,880 | 0.8 | 19,492 | |||||||||||||||||||||||||||||||||||||||||||||||

| 汽车 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Grease Monkey International,LLC*#+ | 优先贷款 | L + 5.00% | (c) | 6.00% | 11/2022 | 8,672 | 8,733 | 0.4 | 8,672 | |||||||||||||||||||||||||||||||||||||||||

| 油脂猴子国际有限责任公司!~ | 优先贷款 | L + 5.00% | (c) | 6.00% | 11/2022 | 2,370 | 2,437 | 0.1 | 2,370 | |||||||||||||||||||||||||||||||||||||||||

| 油脂猴子国际有限责任公司#~ | 优先贷款 | L + 5.00% | (c) | 6.00% | 11/2022 | 1,203 | 1,238 | 0.1 | 1,203 | |||||||||||||||||||||||||||||||||||||||||

| 油脂猴子国际有限责任公司+~ | 优先贷款 | L + 5.00% | (c) | 6.00% | 11/2022 | 1,089 | 1,119 | — | 1,089 | |||||||||||||||||||||||||||||||||||||||||

| 油脂猴子国际有限责任公司 | 优先贷款 | L + 5.00% | (c) | 6.00% | 11/2022 | 995 | 997 | — | 995 | |||||||||||||||||||||||||||||||||||||||||

| 油脂猴子国际有限责任公司 | 优先贷款 | L + 5.00% | 不适用(6) | 11/2022 | — | 1 | — | — | ||||||||||||||||||||||||||||||||||||||||||

| 油脂猴子国际有限责任公司 | 优先贷款 | L + 5.00% | 不适用(6) | 11/2022 | — | — | — | — | ||||||||||||||||||||||||||||||||||||||||||

| JHCC控股有限责任公司 | 一站 | L + 5.50% | (c) | 6.50% | 09/2025 | 15,630 | 15,373 | 0.7 | 15,630 | |||||||||||||||||||||||||||||||||||||||||

| JHCC控股有限责任公司 | 一站 | L + 5.50% | (c) | 6.50% | 09/2025 | 79 | 76 | — | 79 | |||||||||||||||||||||||||||||||||||||||||

| JHCC控股有限责任公司 | 一站 | P + 4.50% | (C)(F) | 7.55% | 09/2025 | 31 | 30 | — | 31 | |||||||||||||||||||||||||||||||||||||||||

| Quick Quack Cash Holdings,LLC*# | 一站 | L + 6.50% | (d) | 7.50% | 04/2023 | 13,084 | 13,176 | 0.5 | 13,084 | |||||||||||||||||||||||||||||||||||||||||

| Quick Quack Cash Holdings,LLC# | 一站 | L + 6.50% | (C)(D) | 7.50% | 04/2023 | 2,360 | 2,343 | 0.1 | 2,360 | |||||||||||||||||||||||||||||||||||||||||

| Quick Quack Cash Holdings,LLC*+ | 一站 | L + 6.50% | (d) | 7.50% | 04/2023 | 2,062 | 2,124 | 0.1 | 2,062 | |||||||||||||||||||||||||||||||||||||||||

| Quick Quack Cash Holdings,LLC*+ | 一站 | L + 6.50% | (d) | 7.50% | 04/2023 | 1,378 | 1,420 | 0.1 | 1,378 | |||||||||||||||||||||||||||||||||||||||||

| Quick Quack Cash Holdings,LLC* | 一站 | L + 6.50% | (d) | 7.50% | 04/2023 | 1,122 | 1,176 | — | 1,122 | |||||||||||||||||||||||||||||||||||||||||

| Quick Quack Cash Holdings,LLC | 一站 | L + 6.50% | 不适用(6) | 04/2023 | — | 1 | — | — | ||||||||||||||||||||||||||||||||||||||||||

| 50,075 | 50,244 | 2.1 | 50,075 | |||||||||||||||||||||||||||||||||||||||||||||||

| 投资类型 | 传播 上边 索引(1) | 利息 费率(2) | 成熟性 日期 | 本金($)/ 股份(3) | 摊销成本 | 百分比 净额 资产 | 公平 值(4) | |||||||||||||||||||||||||||||||||||||||||||

| 饮料 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Abita Brewing Co.,L.L.C.+(7) | 一站 | L + 8.00% | (c) | 9.00% | 04/2021 | $ | 9,983 | $ | 9,992 | 0.4 | % | $ | 8,485 | |||||||||||||||||||||||||||||||||||||

| Abita Brewing Co.,L.L.C.(7) | 一站 | L + 8.00% | (c) | 9.00% | 04/2021 | 40 | 40 | — | 34 | |||||||||||||||||||||||||||||||||||||||||

| 金融科技中远有限责任公司*#! | 一站 | L + 5.00% | (a) | 6.00% | 08/2024 | 24,411 | 24,756 | 1.0 | 23,679 | |||||||||||||||||||||||||||||||||||||||||

| 金融科技米德科有限责任公司# | 一站 | L + 5.00% | (a) | 6.00% | 08/2024 | 1,131 | 1,168 | — | 1,096 | |||||||||||||||||||||||||||||||||||||||||

| 金融科技米德科有限责任公司(5) | 一站 | L + 5.00% | 不适用(6) | 08/2024 | — | (1) | — | (6) | ||||||||||||||||||||||||||||||||||||||||||

| 35,565 | 35,955 | 1.4 | 33,288 | |||||||||||||||||||||||||||||||||||||||||||||||

| 生物技术 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| BIO18借款人,有限责任公司! | 一站 | L + 5.25% | (c) | 6.25% | 11/2024 | 11,075 | 11,111 | 0.4 | 11,075 | |||||||||||||||||||||||||||||||||||||||||

| BIO18借款人,有限责任公司*# | 一站 | L + 5.25% | (c) | 6.25% | 11/2024 | 3,963 | 3,928 | 0.2 | 3,963 | |||||||||||||||||||||||||||||||||||||||||

| BIO18借款人,有限责任公司 | 一站 | L + 5.25% | (c) | 6.25% | 11/2024 | 210 | 210 | — | 210 | |||||||||||||||||||||||||||||||||||||||||

| BIO18借款人,有限责任公司(5) | 一站 | L + 5.25% | 不适用(6) | 11/2024 | — | (1) | — | — | ||||||||||||||||||||||||||||||||||||||||||

| 15,248 | 15,248 | 0.6 | 15,248 | |||||||||||||||||||||||||||||||||||||||||||||||

| 建筑产品 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 布鲁克斯设备公司(Brooks Equipment Company,LLC)*#^ | 一站 | L + 5.00% | (c) | 6.00% | 05/2021 | 23,722 | 23,640 | 1.0 | 23,722 | |||||||||||||||||||||||||||||||||||||||||

| 布鲁克斯设备公司(Brooks Equipment Company,LLC)(5) | 一站 | L + 5.00% | 不适用(6) | 05/2021 | — | (9) | — | — | ||||||||||||||||||||||||||||||||||||||||||

| Jensen Hughes,Inc.+ | 优先贷款 | L + 4.50% | (C)(F) | 5.50% | 03/2024 | 4,191 | 4,191 | 0.2 | 4,066 | |||||||||||||||||||||||||||||||||||||||||

| 詹森·休斯公司(Jensen Hughes,Inc.) | 优先贷款 | L + 4.50% | (C)(F) | 5.50% | 03/2024 | 1,065 | 1,098 | — | 1,021 | |||||||||||||||||||||||||||||||||||||||||

| Jensen Hughes,Inc.+ | 优先贷款 | L + 4.50% | (C)(F) | 5.50% | 03/2024 | 913 | 927 | 0.1 | 886 | |||||||||||||||||||||||||||||||||||||||||

| 詹森·休斯公司(Jensen Hughes,Inc.) | 优先贷款 | L + 4.50% | (C)(F) | 5.50% | 03/2024 | 439 | 453 | — | 426 | |||||||||||||||||||||||||||||||||||||||||

| Jensen Hughes,Inc.+ | 优先贷款 | L + 4.50% | (C)(F) | 5.50% | 03/2024 | 279 | 283 | — | 271 | |||||||||||||||||||||||||||||||||||||||||

| 詹森·休斯公司(Jensen Hughes,Inc.) | 优先贷款 | L + 4.50% | (C)(F) | 5.50% | 03/2024 | 218 | 218 | — | 212 | |||||||||||||||||||||||||||||||||||||||||

| Jensen Hughes,Inc.+ | 优先贷款 | L + 4.50% | (C)(F) | 5.50% | 03/2024 | 117 | 117 | — | 113 | |||||||||||||||||||||||||||||||||||||||||

| 30,944 | 30,918 | 1.3 | 30,717 | |||||||||||||||||||||||||||||||||||||||||||||||

| 化学品 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| InHANCE Technologies Holdings LLC# | 一站 | L + 6.00% | (c) | 7.00% | 07/2024 | 12,703 | 12,822 | 0.5 | 12,005 | |||||||||||||||||||||||||||||||||||||||||

| 英汉思科技控股有限公司 | 一站 | L + 6.00% | (c) | 7.00% | 07/2024 | 1,929 | 1,917 | 0.1 | 1,824 | |||||||||||||||||||||||||||||||||||||||||

| 英汉思科技控股有限公司 | 一站 | L + 6.00% | (c) | 7.00% | 07/2024 | 80 | 80 | — | 68 | |||||||||||||||||||||||||||||||||||||||||

| 14,712 | 14,819 | 0.6 | 13,897 | |||||||||||||||||||||||||||||||||||||||||||||||

| 商业服务和用品 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Bazaarvoice,Inc.*#+~^ | 一站 | L + 5.75% | (A)(C) | 6.75% | 02/2024 | 48,127 | 48,873 | 2.0 | 48,127 | |||||||||||||||||||||||||||||||||||||||||

| Bazaarvoice,Inc. | 一站 | L + 5.75% | (c) | 6.75% | 02/2024 | 300 | 297 | — | 300 | |||||||||||||||||||||||||||||||||||||||||

| EGD安全系统有限责任公司*#^ | 一站 | L + 5.65% | (c) | 6.65% | 06/2023 | 30,092 | 30,453 | 1.3 | 30,092 | |||||||||||||||||||||||||||||||||||||||||

| EGD安全系统有限责任公司* | 一站 | L + 5.65% | (c) | 6.65% | 06/2023 | 1,258 | 1,257 | 0.1 | 1,258 | |||||||||||||||||||||||||||||||||||||||||

| EGD安全系统有限责任公司# | 一站 | L + 5.65% | (c) | 6.65% | 06/2023 | 644 | 663 | — | 644 | |||||||||||||||||||||||||||||||||||||||||

| EGD安全系统有限责任公司# | 一站 | L + 5.65% | (c) | 6.65% | 06/2023 | 575 | 571 | — | 575 | |||||||||||||||||||||||||||||||||||||||||

| EGD安全系统有限责任公司 | 一站 | L + 5.65% | (c) | 6.65% | 06/2023 | 70 | 69 | — | 70 | |||||||||||||||||||||||||||||||||||||||||

| EGD安全系统有限责任公司(5) | 一站 | L + 5.65% | 不适用(6) | 06/2023 | — | (38) | — | — | ||||||||||||||||||||||||||||||||||||||||||

| 水力局III有限公司~(8)(9)(10) | 一站 | L + 6.00% | (H)(I) | 7.00% | 11/2025 | 12,277 | 12,484 | 0.5 | 12,344 | |||||||||||||||||||||||||||||||||||||||||

| 三级水务管理局有限公司(8)(9)(10) | 一站 | 不适用 | 11.00%PIK | 11/2028 | 199 | 203 | — | 204 | ||||||||||||||||||||||||||||||||||||||||||

| 三级水务管理局有限公司(8)(9)(10) | 一站 | L + 6.00% | (d) | 7.00% | 11/2025 | 33 | 32 | — | 36 | |||||||||||||||||||||||||||||||||||||||||

| 投资类型 | 传播 上边 索引(1) | 利息 费率(2) | 成熟性 日期 | 本金($)/ 股份(3) | 摊销成本 | 百分比 净额 资产 | 公平 值(4) | |||||||||||||||||||||||||||||||||||||||||||

| 商业服务和用品-(续) | ||||||||||||||||||||||||||||||||||||||||||||||||||

| MSHC,Inc.+ | 优先贷款 | L + 4.25% | (C)(F) | 5.25% | 12/2024 | $ | 343 | $ | 340 | — | % | $ | 343 | |||||||||||||||||||||||||||||||||||||

| MSHC,Inc. | 优先贷款 | L + 4.25% | (A)(F) | 5.25% | 12/2024 | 9 | 9 | — | 9 | |||||||||||||||||||||||||||||||||||||||||

| PT Intermediate Holdings III,LLC+~^ | 一站 | L + 5.50% | (c) | 6.50% | 10/2025 | 29,776 | 29,385 | 1.2 | 27,988 | |||||||||||||||||||||||||||||||||||||||||

| WRE Holding Corp.*# | 优先贷款 | L + 5.25% | (B)(C) | 6.25% | 01/2023 | 2,276 | 2,312 | 0.1 | 2,276 | |||||||||||||||||||||||||||||||||||||||||

| WRE Holding Corp.^ | 优先贷款 | L + 5.25% | (B)(C) | 6.25% | 01/2023 | 940 | 967 | 0.1 | 940 | |||||||||||||||||||||||||||||||||||||||||

| WRE控股公司(WRE Holding Corp.) | 优先贷款 | L + 5.25% | (c) | 6.25% | 01/2023 | 688 | 687 | — | 688 | |||||||||||||||||||||||||||||||||||||||||

| WRE控股公司(WRE Holding Corp.) | 优先贷款 | L + 5.25% | (c) | 6.25% | 01/2023 | 408 | 408 | — | 408 | |||||||||||||||||||||||||||||||||||||||||

| WRE控股公司(WRE Holding Corp.) | 优先贷款 | L + 5.25% | (c) | 6.25% | 01/2023 | 23 | 23 | — | 23 | |||||||||||||||||||||||||||||||||||||||||

| WRE控股公司(WRE Holding Corp.) | 优先贷款 | L + 5.25% | (c) | 6.25% | 01/2023 | 14 | 13 | — | 14 | |||||||||||||||||||||||||||||||||||||||||

| WRE控股公司(WRE Holding Corp.) | 优先贷款 | L + 5.25% | 不适用(6) | 01/2023 | — | 9 | — | — | ||||||||||||||||||||||||||||||||||||||||||

| 128,052 | 129,017 | 5.3 | 126,339 | |||||||||||||||||||||||||||||||||||||||||||||||

| 投资类型 | 传播 上边 索引(1) | 利息 费率(2) | 成熟性 日期 | 本金($)/ 股份(3) | 摊销成本 | 百分比 净额 资产 | 公平 值(4) | |||||||||||||||||||||||||||||||||||||||||||

| 建筑与工程 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| RelaDyne,Inc.*#^ | 优先贷款 | L + 5.00% | (c) | 6.09% | 07/2022 | $ | 32,863 | $ | 33,081 | 1.3 | % | $ | 32,206 | |||||||||||||||||||||||||||||||||||||

| RelaDyne,Inc.~ | 优先贷款 | L + 5.00% | (c) | 6.09% | 07/2022 | 3,482 | 3,541 | 0.1 | 3,412 | |||||||||||||||||||||||||||||||||||||||||

| RelaDyne,Inc. | 优先贷款 | L + 5.00% | (c) | 6.06% | 07/2022 | 2,754 | 2,800 | 0.1 | 2,699 | |||||||||||||||||||||||||||||||||||||||||

| RelaDyne,Inc.# | 优先贷款 | L + 5.00% | (c) | 6.09% | 07/2022 | 1,885 | 1,916 | 0.1 | 1,847 | |||||||||||||||||||||||||||||||||||||||||

| RelaDyne,Inc.#~ | 优先贷款 | L + 5.00% | (c) | 6.09% | 07/2022 | 1,624 | 1,652 | 0.1 | 1,592 | |||||||||||||||||||||||||||||||||||||||||

| RelaDyne,Inc.# | 优先贷款 | L + 5.00% | (c) | 6.09% | 07/2022 | 1,545 | 1,587 | 0.1 | 1,514 | |||||||||||||||||||||||||||||||||||||||||

| RelaDyne,Inc.#~ | 优先贷款 | L + 5.00% | (c) | 6.09% | 07/2022 | 742 | 753 | — | 726 | |||||||||||||||||||||||||||||||||||||||||

| 44,895 | 45,330 | 1.8 | 43,996 | |||||||||||||||||||||||||||||||||||||||||||||||

| 容器和包装 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| AmericareRoyal LLC+ | 优先贷款 | L + 5.00% | (a) | 6.00% | 11/2025 | 822 | 815 | 0.1 | 806 | |||||||||||||||||||||||||||||||||||||||||

| AmericareRoyal LLC+(8) | 优先贷款 | L + 5.00% | (a) | 6.00% | 11/2025 | 152 | 151 | — | 149 | |||||||||||||||||||||||||||||||||||||||||

| 富通解决方案集团有限责任公司+ | 优先贷款 | L + 5.00% | (a) | 6.00% | 12/2023 | 1,586 | 1,573 | 0.1 | 1,586 | |||||||||||||||||||||||||||||||||||||||||

| 富通解决方案集团有限责任公司+ | 优先贷款 | L + 5.00% | (a) | 6.00% | 12/2023 | 632 | 626 | — | 632 | |||||||||||||||||||||||||||||||||||||||||

| 富通解决方案集团有限责任公司+ | 优先贷款 | L + 5.00% | (a) | 6.00% | 12/2023 | 607 | 602 | — | 607 | |||||||||||||||||||||||||||||||||||||||||

| 富通解决方案集团有限责任公司 | 优先贷款 | L + 5.00% | 不适用(6) | 12/2023 | — | — | — | — | ||||||||||||||||||||||||||||||||||||||||||

| Plano Molding Company,LLC+ | 一站 | L + 9.00% | (c) | 8.50%现金/1.50%PIK | 05/2022 | 14,634 | 14,585 | 0.5 | 11,707 | |||||||||||||||||||||||||||||||||||||||||

| 普莱诺模制有限责任公司 | 一站 | L + 9.00% | (c) | 8.50%现金/1.50%PIK | 05/2022 | 1,182 | 1,171 | — | 1,182 | |||||||||||||||||||||||||||||||||||||||||

| 19,615 | 19,523 | 0.7 | 16,669 | |||||||||||||||||||||||||||||||||||||||||||||||

| 分销商 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| PetroChoice控股公司#^ | 优先贷款 | L + 5.00% | (c) | 6.00% | 08/2022 | 3,276 | 3,282 | 0.1 | 3,046 | |||||||||||||||||||||||||||||||||||||||||

| 多元化消费服务 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| EWC Growth Partners LLC | 一站 | L + 5.50% | (c) | 6.50% | 03/2026 | 914 | 897 | 0.1 | 795 | |||||||||||||||||||||||||||||||||||||||||

| EWC Growth Partners LLC | 一站 | L + 5.50% | (c) | 6.50% | 03/2026 | 30 | 29 | — | 26 | |||||||||||||||||||||||||||||||||||||||||

| EWC Growth Partners LLC | 一站 | L + 5.50% | (c) | 6.50% | 03/2026 | 18 | 18 | — | 15 | |||||||||||||||||||||||||||||||||||||||||

| 卓越学习公司# | 一站 | L + 7.00% | (c) | 8.00% | 04/2023 | 10,347 | 10,088 | 0.3 | 7,760 | |||||||||||||||||||||||||||||||||||||||||

| LLC学习IT系统公司! | 优先贷款 | L + 5.00% | (c) | 5.00%现金/0.50%PIK | 03/2025 | 2,545 | 2,594 | 0.1 | 2,494 | |||||||||||||||||||||||||||||||||||||||||

| LLC-IT学习系统公司 | 优先贷款 | L + 5.00% | (c) | 5.00%现金/0.50%PIK | 03/2025 | 345 | 344 | — | 338 | |||||||||||||||||||||||||||||||||||||||||

| 投资类型 | 传播 上边 索引(1) | 利息 费率(2) | 成熟性 日期 | 本金($)/ 股份(3) | 摊销成本 | 百分比 净额 资产 | 公平 值(4) | |||||||||||||||||||||||||||||||||||||||||||

| 多元化消费服务-(续) | ||||||||||||||||||||||||||||||||||||||||||||||||||

| LLC-IT学习系统公司 | 优先贷款 | L + 5.00% | (c) | 不适用(6) | 03/2025 | $ | — | $ | — | — | % | $ | — | |||||||||||||||||||||||||||||||||||||

| Writa Bidco LLC+^ | 一站 | L + 5.25% | (a) | 6.25% | 05/2026 | 3,749 | 3,771 | 0.2 | 3,749 | |||||||||||||||||||||||||||||||||||||||||

| Writa Bidco LLC | 一站 | L + 5.25% | (a) | 6.25% | 05/2026 | 702 | 728 | — | 702 | |||||||||||||||||||||||||||||||||||||||||

| Writa Bidco LLC | 一站 | L + 5.25% | (a) | 6.25% | 05/2026 | 702 | 728 | — | 702 | |||||||||||||||||||||||||||||||||||||||||

| Writa Bidco LLC | 一站 | L + 5.25% | (a) | 6.25% | 05/2025 | 16 | 15 | — | 16 | |||||||||||||||||||||||||||||||||||||||||

| PADI Holdco,Inc.*# | 一站 | L + 5.75% | (c) | 6.75% | 04/2024 | 21,763 | 21,958 | 0.8 | 18,498 | |||||||||||||||||||||||||||||||||||||||||

| PADI Holdco,Inc.+~(8)(9) | 一站 | E + 5.75% | (g) | 5.75% | 04/2024 | 20,675 | 20,964 | 0.7 | 17,608 | |||||||||||||||||||||||||||||||||||||||||

| PADI Holdco,Inc.~ | 一站 | L + 5.75% | (c) | 6.75% | 04/2024 | 801 | 795 | — | 681 | |||||||||||||||||||||||||||||||||||||||||

| PADI Holdco,Inc. | 一站 | L + 5.75% | (c) | 6.75% | 04/2023 | 298 | 298 | — | 254 | |||||||||||||||||||||||||||||||||||||||||

| PADI Holdco,Inc. | 一站 | L + 5.75% | (c) | 6.75% | 04/2024 | 166 | 164 | — | 141 | |||||||||||||||||||||||||||||||||||||||||

| 63,071 | 63,391 | 2.2 | 53,779 | |||||||||||||||||||||||||||||||||||||||||||||||

| 多元化金融服务 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 机构股东服务*! | 优先贷款 | L + 4.50% | (c) | 4.72% | 03/2026 | 18,775 | 19,161 | 0.8 | 18,775 | |||||||||||||||||||||||||||||||||||||||||

| 机构股东服务 | 优先贷款 | L + 4.50% | (c) | 4.72% | 03/2024 | 150 | 147 | — | 150 | |||||||||||||||||||||||||||||||||||||||||

| Sovos合规性*+^ | 一站 | L + 4.75% | (a) | 5.75% | 04/2024 | 19,614 | 20,156 | 0.8 | 19,221 | |||||||||||||||||||||||||||||||||||||||||

| 索沃斯合规! | 第二留置权 | 不适用 | 12.00%PIK | 04/2025 | 8,947 | 9,187 | 0.4 | 8,947 | ||||||||||||||||||||||||||||||||||||||||||

| Sovos合规性 | 一站 | L + 4.75% | (a) | 5.75% | 04/2024 | 4,322 | 4,236 | 0.2 | 4,235 | |||||||||||||||||||||||||||||||||||||||||

| Sovos合规性*# | 一站 | L + 4.75% | (a) | 5.75% | 04/2024 | 1,903 | 1,956 | 0.1 | 1,864 | |||||||||||||||||||||||||||||||||||||||||

| Sovos合规性 | 第二留置权 | 不适用 | 12.00%PIK | 04/2025 | 1,222 | 1,261 | — | 1,222 | ||||||||||||||||||||||||||||||||||||||||||

| Sovos合规性*# | 一站 | L + 4.75% | (a) | 5.75% | 04/2024 | 768 | 789 | — | 752 | |||||||||||||||||||||||||||||||||||||||||

| Sovos合规性 | 一站 | L + 4.75% | (a) | 5.75% | 04/2024 | 85 | 83 | — | 83 | |||||||||||||||||||||||||||||||||||||||||

| Sovos合规性(5) | 一站 | L + 4.75% | 不适用(6) | 04/2024 | — | (1) | — | (4) | ||||||||||||||||||||||||||||||||||||||||||

| Sovos合规性(5) | 一站 | L + 4.75% | 不适用(6) | 04/2024 | — | (22) | — | (22) | ||||||||||||||||||||||||||||||||||||||||||

| 55,786 | 56,953 | 2.3 | 55,223 | |||||||||||||||||||||||||||||||||||||||||||||||

| 投资类型 | 传播 上边 索引(1) | 利息 费率(2) | 成熟性 日期 | 本金($)/ 股份(3) | 摊销成本 | 百分比 净额 资产 | 公平 值(4) | |||||||||||||||||||||||||||||||||||||||||||

| 电力公用事业 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| Arcos,LLC#^ | 一站 | L + 5.00% | (c) | 6.00% | 02/2021 | $ | 13,228 | $ | 13,311 | 0.6 | % | $ | 13,228 | |||||||||||||||||||||||||||||||||||||

| Arcos,LLC | 一站 | L + 5.00% | 不适用(6) | 02/2021 | — | — | — | — | ||||||||||||||||||||||||||||||||||||||||||

| 13,228 | 13,311 | 0.6 | 13,228 | |||||||||||||||||||||||||||||||||||||||||||||||

| 电子设备、仪器和部件 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| CST买方公司+~ | 一站 | L + 5.25% | (a) | 6.25% | 10/2025 | 10,189 | 10,106 | 0.4 | 10,189 | |||||||||||||||||||||||||||||||||||||||||

| CST买方公司 | 一站 | L + 5.25% | 不适用(6) | 10/2025 | — | — | — | — | ||||||||||||||||||||||||||||||||||||||||||

| ES收购有限责任公司 | 优先贷款 | L + 5.00% | (c) | 6.00% | 11/2025 | 662 | 650 | — | 660 | |||||||||||||||||||||||||||||||||||||||||

| ES收购,有限责任公司 | 优先贷款 | L + 5.50% | (c) | 6.50% | 11/2025 | 89 | 87 | — | 91 | |||||||||||||||||||||||||||||||||||||||||

| ES收购,有限责任公司 | 优先贷款 | L + 5.00% | (d) | 6.22% | 11/2025 | 47 | 46 | — | 47 | |||||||||||||||||||||||||||||||||||||||||

| ES收购有限责任公司 | 优先贷款 | L + 5.00% | (c) | 6.00% | 11/2025 | 45 | 44 | — | 45 | |||||||||||||||||||||||||||||||||||||||||

| ES收购有限责任公司 | 第二留置权 | L + 5.00% | (c) | 6.00% | 11/2025 | 36 | 36 | — | 36 | |||||||||||||||||||||||||||||||||||||||||

| ES收购有限责任公司(5) | 优先贷款 | L + 5.00% | 不适用(6) | 11/2025 | — | (1) | — | — | ||||||||||||||||||||||||||||||||||||||||||

| Inventus Power,Inc.*+ | 一站 | L + 5.50% | (a) | 6.50% | 04/2021 | 14,352 | 13,988 | 0.6 | 14,352 | |||||||||||||||||||||||||||||||||||||||||

| Inventus Power,Inc.(5) | 一站 | L + 5.50% | 不适用(6) | 04/2021 | — | (16) | — | — | ||||||||||||||||||||||||||||||||||||||||||

| Pasternack企业公司和美景微波公司+~ | 优先贷款 | L + 4.00% | (a) | 4.15% | 07/2025 | 23,638 | 23,862 | 1.0 | 23,165 | |||||||||||||||||||||||||||||||||||||||||

| Pasternack企业公司和美景微波公司(5) | 优先贷款 | L + 4.00% | 不适用(6) | 07/2023 | — | — | — | (2) | ||||||||||||||||||||||||||||||||||||||||||

| Watchfire Enterprise,Inc. | 第二留置权 | L + 8.00% | (a) | 9.00% | 10/2021 | 9,435 | 9,402 | 0.4 | 9,435 | |||||||||||||||||||||||||||||||||||||||||

| 58,493 | 58,204 | 2.4 | 58,018 | |||||||||||||||||||||||||||||||||||||||||||||||

| 投资类型 | 传播 上边 索引(1) | 利息 费率(2) | 成熟性 日期 | 本金($)/ 股份(3) | 摊销成本 | 百分比 净额 资产 | 公平 值(4) | |||||||||||||||||||||||||||||||||||||||||||

| 食品与主食零售业 | ||||||||||||||||||||||||||||||||||||||||||||||||||

| 里约热内卢控股公司咖啡馆# | 一站 | L + 5.50% | (c) | 6.50% | 09/2023 | $ | 18,610 | $ | 18,806 | 0.8 | % | $ | 18,237 | |||||||||||||||||||||||||||||||||||||

| 里约热内卢控股公司咖啡馆 | 一站 | L + 5.50% | (c) | 6.50% | 09/2023 | 2,420 | 2,419 | 0.1 | 2,354 | |||||||||||||||||||||||||||||||||||||||||

| 里约热内卢控股公司咖啡馆# | 一站 | L + 5.50% | (c) | 6.50% | 09/2023 | 2,248 | 2,320 | 0.1 | 2,203 | |||||||||||||||||||||||||||||||||||||||||

| 里约热内卢控股公司咖啡馆*# | 一站 | L + 5.50% | (c) | 6.50% | 09/2023 | 1,427 | 1,472 | 0.1 | 1,399 | |||||||||||||||||||||||||||||||||||||||||

| 里约热内卢控股公司咖啡馆# | 一站 | L + 5.50% | (c) | 6.50% | 09/2023 | 1,260 | 1,300 | 0.1 | 1,235 | |||||||||||||||||||||||||||||||||||||||||

| 里约热内卢控股公司咖啡馆 | 一站 | L + 5.50% | (c) | 6.50% | 09/2023 | 181 | 181 | — | 178 | |||||||||||||||||||||||||||||||||||||||||

| 力拓控股公司(Cafe Rio Holding,Inc.)(5) | 一站 | L + 5.50% | 不适用(6) | 09/2023 | — | — | — | (6) | ||||||||||||||||||||||||||||||||||||||||||

| D船长,有限责任公司# | 优先贷款 | L + 4.50% | (c) | 5.50% | 12/2023 | 13,962 | 14,006 | 0.6 | 13,962 | |||||||||||||||||||||||||||||||||||||||||

| D船长,有限责任公司 | 优先贷款 | L + 4.50% | (c) | 5.50% | 12/2023 | 120 | 121 | — | 120 | |||||||||||||||||||||||||||||||||||||||||

| 馈线供应公司,LLC# | 一站 | L + 5.75% | (a) | 6.75% | 04/2021 | 8,564 | 8,619 | 0.4 | 8,564 | |||||||||||||||||||||||||||||||||||||||||

| 馈线供应公司 | 次级债 | 不适用 | 12.50%现金/7.00%PIK | 04/2021 | 153 | 154 | — | 153 | ||||||||||||||||||||||||||||||||||||||||||

| 馈线供应公司 | 一站 | L + 5.75% | 不适用(6) | 04/2021 | — | — | — | — | ||||||||||||||||||||||||||||||||||||||||||

| FWR控股公司# | 一站 | L + 7.00% | (c) | 6.50%现金/1.50%PIK | 08/2023 | 10,385 | 10,368 | 0.4 | 9,867 | |||||||||||||||||||||||||||||||||||||||||

| FWR控股公司# | 一站 | L + 7.00% | (c) | 6.50%现金/1.50%PIK | 08/2023 | 1,816 | 1,874 | 0.1 | 1,726 | |||||||||||||||||||||||||||||||||||||||||

| FWR控股公司# | 一站 | L + 7.00% | (c) | 6.50%现金/1.50%PIK | 08/2023 | 1,148 | 1,185 | 0.1 | 1,091 | |||||||||||||||||||||||||||||||||||||||||

| FWR控股公司# | 一站 | L + 7.00% | (c) | 6.50%现金/1.50%PIK | 08/2023 | 364 | 373 | — | 346 | |||||||||||||||||||||||||||||||||||||||||

| FWR控股公司 | 一站 | L + 7.00% | (c) | 6.50%现金/1.50%PIK | 08/2023 | 274 | 273 | — | 260 | |||||||||||||||||||||||||||||||||||||||||

| FWR控股公司# | 一站 | L + 7.00% | (c) | 6.50%现金/1.50%PIK | 08/2023 | 272 | 279 | — | 259 | |||||||||||||||||||||||||||||||||||||||||