KDP-202103310001418135假象2021Q112月31日00014181352021-01-012021-03-31Xbrli:共享00014181352021-04-27Iso4217:美元00014181352020-01-012020-03-31Iso4217:美元Xbrli:共享00014181352021-03-3100014181352020-12-3100014181352019-12-3100014181352020-03-310001418135美国-GAAP:CommonStockMember2020-12-310001418135US-GAAP:AdditionalPaidInCapitalMember2020-12-310001418135美国-公认会计准则:留存的耳机成员(ReainedEarningsMember)2020-12-310001418135Us-gaap:AccumulatedOtherComprehensiveIncomeMember2020-12-310001418135美国-公认会计准则:留存的耳机成员(ReainedEarningsMember)2021-01-012021-03-310001418135Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-01-012021-03-310001418135美国-GAAP:CommonStockMember2021-01-012021-03-310001418135US-GAAP:AdditionalPaidInCapitalMember2021-01-012021-03-310001418135美国-GAAP:CommonStockMember2021-03-310001418135US-GAAP:AdditionalPaidInCapitalMember2021-03-310001418135美国-公认会计准则:留存的耳机成员(ReainedEarningsMember)2021-03-310001418135Us-gaap:AccumulatedOtherComprehensiveIncomeMember2021-03-310001418135美国-GAAP:CommonStockMember2019-12-310001418135US-GAAP:AdditionalPaidInCapitalMember2019-12-310001418135美国-公认会计准则:留存的耳机成员(ReainedEarningsMember)2019-12-310001418135Us-gaap:AccumulatedOtherComprehensiveIncomeMember2019-12-310001418135美国-公认会计准则:留存的耳机成员(ReainedEarningsMember)2020-01-012020-03-310001418135Us-gaap:AccumulatedOtherComprehensiveIncomeMember2020-01-012020-03-310001418135美国-GAAP:CommonStockMember2020-01-012020-03-310001418135US-GAAP:AdditionalPaidInCapitalMember2020-01-012020-03-310001418135美国-GAAP:CommonStockMember2020-03-310001418135US-GAAP:AdditionalPaidInCapitalMember2020-03-310001418135美国-公认会计准则:留存的耳机成员(ReainedEarningsMember)2020-03-310001418135Us-gaap:AccumulatedOtherComprehensiveIncomeMember2020-03-310001418135美国-GAAP:老年人注意事项成员2021-03-310001418135美国-GAAP:老年人注意事项成员2020-12-310001418135US-GAAP:LineOfCreditMemberUS-GAAP:MediumTermNotesMember2021-03-310001418135US-GAAP:LineOfCreditMemberUS-GAAP:MediumTermNotesMember2020-12-310001418135美国-GAAP:商业纸张会员2021-03-310001418135美国-GAAP:商业纸张会员2020-12-310001418135US-GAAP:LineOfCreditMember美国-GAAP:RevolvingCreditFacilityMemberKDP:KDPCreditAgreement成员2021-03-310001418135US-GAAP:LineOfCreditMember美国-GAAP:RevolvingCreditFacilityMemberKDP:KDPCreditAgreement成员2020-12-310001418135US-GAAP:LineOfCreditMember2021-03-310001418135US-GAAP:LineOfCreditMember2020-12-31Xbrli:纯0001418135KDP:A2021MergerNotesMember美国-GAAP:老年人注意事项成员2021-03-310001418135KDP:A2021MergerNotesMember美国-GAAP:老年人注意事项成员2020-12-310001418135KDP:A2021ANotesMember美国-GAAP:老年人注意事项成员2021-03-310001418135KDP:A2021ANotesMember美国-GAAP:老年人注意事项成员2020-12-310001418135KDP:A2021B注释成员美国-GAAP:老年人注意事项成员2021-03-310001418135KDP:A2021B注释成员美国-GAAP:老年人注意事项成员2020-12-310001418135KDP:老年人说明2022成员美国-GAAP:老年人注意事项成员2021-03-310001418135KDP:老年人说明2022成员美国-GAAP:老年人注意事项成员2020-12-310001418135KDP:A2023MergerNotesMember美国-GAAP:老年人注意事项成员2021-03-310001418135KDP:A2023MergerNotesMember美国-GAAP:老年人注意事项成员2020-12-310001418135KDP:A2023注释成员美国-GAAP:老年人注意事项成员2021-03-310001418135KDP:A2023注释成员美国-GAAP:老年人注意事项成员2020-12-310001418135KDP:A2024注释成员美国-GAAP:老年人注意事项成员2021-03-310001418135KDP:A2024注释成员美国-GAAP:老年人注意事项成员2020-12-310001418135美国-GAAP:老年人注意事项成员KDP:A2025MergerNotesMember2021-03-310001418135美国-GAAP:老年人注意事项成员KDP:A2025MergerNotesMember2020-12-310001418135KDP:老年人说明2025成员美国-GAAP:老年人注意事项成员2021-03-310001418135KDP:老年人说明2025成员美国-GAAP:老年人注意事项成员2020-12-310001418135KDP:A2026注释成员美国-GAAP:老年人注意事项成员2021-03-310001418135KDP:A2026注释成员美国-GAAP:老年人注意事项成员2020-12-310001418135KDP:A2027注释成员美国-GAAP:老年人注意事项成员2021-03-310001418135KDP:A2027注释成员美国-GAAP:老年人注意事项成员2020-12-310001418135KDP:A2028MergerNotesMember美国-GAAP:老年人注意事项成员2021-03-310001418135KDP:A2028MergerNotesMember美国-GAAP:老年人注意事项成员2020-12-310001418135KDP:A2030NotesMember美国-GAAP:老年人注意事项成员2021-03-310001418135KDP:A2030NotesMember美国-GAAP:老年人注意事项成员2020-12-310001418135美国-GAAP:老年人注意事项成员KDP:A2031注释成员2021-03-310001418135美国-GAAP:老年人注意事项成员KDP:A2031注释成员2020-12-310001418135KDP:老年人注意事项2038成员美国-GAAP:老年人注意事项成员2021-03-310001418135KDP:老年人注意事项2038成员美国-GAAP:老年人注意事项成员2020-12-310001418135KDP:A2038MergerNotesMember美国-GAAP:老年人注意事项成员2021-03-310001418135KDP:A2038MergerNotesMember美国-GAAP:老年人注意事项成员2020-12-310001418135美国-GAAP:老年人注意事项成员KDP:老年人说明2045成员2021-03-310001418135美国-GAAP:老年人注意事项成员KDP:老年人说明2045成员2020-12-310001418135KDP:A2046注释成员美国-GAAP:老年人注意事项成员2021-03-310001418135KDP:A2046注释成员美国-GAAP:老年人注意事项成员2020-12-310001418135美国-GAAP:老年人注意事项成员KDP:A2048MergerNotesMember2021-03-310001418135美国-GAAP:老年人注意事项成员KDP:A2048MergerNotesMember2020-12-310001418135KDP:A2050NotesMember美国-GAAP:老年人注意事项成员2021-03-310001418135KDP:A2050NotesMember美国-GAAP:老年人注意事项成员2020-12-310001418135KDP:A2051注释成员美国-GAAP:老年人注意事项成员2021-03-310001418135KDP:A2051注释成员美国-GAAP:老年人注意事项成员2020-12-310001418135KDP:老年人通知已发布2021年3月2021-03-150001418135KDP:A2023MergerNotesMember2021-03-152021-03-150001418135美国-GAAP:老年人下属注意事项成员2021-01-012021-03-310001418135US-GAAP:公允价值输入级别2成员KDP:A2019KDPTerm贷款成员2021-03-310001418135KDP:A2019KDPTerm贷款成员2020-12-310001418135美国-GAAP:RevolvingCreditFacilityMember2021-03-310001418135US-GAAP:LineOfCreditMember美国-GAAP:RevolvingCreditFacilityMember2021-03-310001418135US-GAAP:LineOfCreditMember美国-GAAP:RevolvingCreditFacilityMember2020-12-310001418135KDP:A2020364DayCreditAgreement成员2021-03-310001418135KDP:A2020364DayCreditAgreement成员2020-12-310001418135KDP:A2021364DayCreditAgreement成员2021-03-310001418135KDP:A2021364DayCreditAgreement成员2020-12-310001418135KDP:KDPCreditAgreement成员2021-03-310001418135KDP:KDPCreditAgreement成员2020-12-310001418135US-GAAP:LetterOfCreditMember2021-03-310001418135KDP:A2019KDPTerm贷款成员2021-01-012021-03-310001418135US-GAAP:伦敦银行间同业拆借利率LIBOR成员SRT:最小成员数KDP:A2021364DayCreditAgreement成员2021-03-242021-03-240001418135SRT:最大成员数US-GAAP:伦敦银行间同业拆借利率LIBOR成员KDP:A2021364DayCreditAgreement成员2021-03-242021-03-240001418135SRT:最小成员数美国-GAAP:BaseRateMemberKDP:A2021364DayCreditAgreement成员2021-03-242021-03-240001418135SRT:最大成员数美国-GAAP:BaseRateMemberKDP:A2021364DayCreditAgreement成员2021-03-242021-03-240001418135KDP:A2021364DayCreditAgreement成员2021-03-242021-03-240001418135美国-GAAP:商业纸张会员2021-01-012021-03-310001418135美国-GAAP:商业纸张会员2020-01-012020-03-310001418135US-GAAP:LineOfCreditMemberUS-GAAP:LetterOfCreditMember2021-03-310001418135Us-gaap:FairValueMeasurementsNonrecurringMember美国-GAAP:老年人注意事项成员2021-03-310001418135Us-gaap:FairValueMeasurementsNonrecurringMember美国-GAAP:老年人注意事项成员2020-12-310001418135KDP:CoffeeSystemsMember2020-12-310001418135KDP:打包饮料成员2020-12-310001418135KDP:饮料集中度成员2020-12-310001418135KDP:拉美裔美国饮料成员2020-12-310001418135KDP:CoffeeSystemsMember2021-01-012021-03-310001418135KDP:打包饮料成员2021-01-012021-03-310001418135KDP:饮料集中度成员2021-01-012021-03-310001418135KDP:拉美裔美国饮料成员2021-01-012021-03-310001418135KDP:CoffeeSystemsMember2021-03-310001418135KDP:打包饮料成员2021-03-310001418135KDP:饮料集中度成员2021-03-310001418135KDP:拉美裔美国饮料成员2021-03-310001418135KDP:BrandsMember2021-03-310001418135KDP:BrandsMember2020-12-310001418135美国-公认会计准则:合同权利成员2021-03-310001418135美国-GAAP:行业名称成员2020-12-310001418135美国-GAAP:行业名称成员2021-03-310001418135美国-公认会计准则:合同权利成员2020-12-310001418135美国-GAAP:分配权成员2021-03-310001418135美国-GAAP:分配权成员2020-12-310001418135KDP:BrandsMember2021-01-012021-03-310001418135US-GAAP:基于技术的无形资产成员2021-03-310001418135US-GAAP:基于技术的无形资产成员2020-12-310001418135US-GAAP:客户关系成员2021-03-310001418135US-GAAP:客户关系成员2020-12-310001418135美国-GAAP:行业名称成员2021-03-310001418135美国-GAAP:行业名称成员2020-12-310001418135美国-公认会计准则:合同权利成员2021-03-310001418135美国-公认会计准则:合同权利成员2020-12-310001418135KDP:BrandsMember2021-03-310001418135KDP:BrandsMember2020-12-310001418135美国-GAAP:分配权成员2021-03-310001418135美国-GAAP:分配权成员2020-12-3100014181352018-07-092021-03-310001418135KDP:集成计划成员2021-01-012021-03-310001418135KDP:集成计划成员2020-01-012020-03-310001418135美国-GAAP:员工服务成员2020-12-310001418135美国-GAAP:员工服务成员2021-03-310001418135US-GAAP:InterestRateSwapMemberUS-GAAP:DesignatedAsHedgingInstrumentMember2021-03-310001418135US-GAAP:InterestRateSwapMemberUS-GAAP:DesignatedAsHedgingInstrumentMember2020-12-310001418135Kdp:ReceiveVariablePayFixedInterestRateSwapsMember美国-GAAP:非指定成员2021-03-310001418135Kdp:ReceiveVariablePayFixedInterestRateSwapsMember美国-GAAP:非指定成员2020-12-310001418135美国-GAAP:非指定成员US-GAAP:ForeignExchangeForwardMember2021-03-310001418135美国-GAAP:非指定成员US-GAAP:ForeignExchangeForwardMember2020-12-310001418135US-GAAP:DesignatedAsHedgingInstrumentMemberUS-GAAP:ForeignExchangeForwardMember2021-03-310001418135US-GAAP:DesignatedAsHedgingInstrumentMemberUS-GAAP:ForeignExchangeForwardMember2020-12-310001418135美国-GAAP:非指定成员US-GAAP:商品合同成员2021-03-310001418135美国-GAAP:非指定成员US-GAAP:商品合同成员2020-12-310001418135美国-GAAP:公允价值衡量递归成员美国-GAAP:非指定成员Us-gaap:PrepaidExpensesAndOtherCurrentAssetsMemberUS-GAAP:商品合同成员US-GAAP:公允价值输入级别2成员2021-03-310001418135美国-GAAP:公允价值衡量递归成员美国-GAAP:非指定成员Us-gaap:PrepaidExpensesAndOtherCurrentAssetsMemberUS-GAAP:商品合同成员US-GAAP:公允价值输入级别2成员2020-12-310001418135美国-GAAP:公允价值衡量递归成员美国-GAAP:非指定成员US-GAAP:InterestRateContractMember美国-GAAP:其他非当前资产成员US-GAAP:公允价值输入级别2成员2021-03-310001418135美国-GAAP:公允价值衡量递归成员美国-GAAP:非指定成员US-GAAP:InterestRateContractMember美国-GAAP:其他非当前资产成员US-GAAP:公允价值输入级别2成员2020-12-310001418135美国-GAAP:公允价值衡量递归成员美国-GAAP:非指定成员US-GAAP:商品合同成员美国-GAAP:其他非当前资产成员US-GAAP:公允价值输入级别2成员2021-03-310001418135美国-GAAP:公允价值衡量递归成员美国-GAAP:非指定成员US-GAAP:商品合同成员美国-GAAP:其他非当前资产成员US-GAAP:公允价值输入级别2成员2020-12-310001418135美国-GAAP:公允价值衡量递归成员US-GAAP:InterestRateContractMember美国-公认会计准则:其他当前责任成员US-GAAP:公允价值输入级别2成员2021-03-310001418135美国-GAAP:公允价值衡量递归成员US-GAAP:InterestRateContractMember美国-公认会计准则:其他当前责任成员US-GAAP:公允价值输入级别2成员2020-12-310001418135美国-GAAP:公允价值衡量递归成员美国-公认会计准则:其他当前责任成员US-GAAP:公允价值输入级别2成员US-GAAP:ForeignExchangeForwardMember2021-03-310001418135美国-GAAP:公允价值衡量递归成员美国-公认会计准则:其他当前责任成员US-GAAP:公允价值输入级别2成员US-GAAP:ForeignExchangeForwardMember2020-12-310001418135美国-GAAP:公允价值衡量递归成员US-GAAP:商品合同成员美国-公认会计准则:其他当前责任成员US-GAAP:公允价值输入级别2成员2021-03-310001418135美国-GAAP:公允价值衡量递归成员US-GAAP:商品合同成员美国-公认会计准则:其他当前责任成员US-GAAP:公允价值输入级别2成员2020-12-310001418135美国-GAAP:公允价值衡量递归成员美国-GAAP:非指定成员US-GAAP:InterestRateContractMember美国-公认会计准则:其他非当前责任成员US-GAAP:公允价值输入级别2成员2021-03-310001418135美国-GAAP:公允价值衡量递归成员美国-GAAP:非指定成员US-GAAP:InterestRateContractMember美国-公认会计准则:其他非当前责任成员US-GAAP:公允价值输入级别2成员2020-12-310001418135美国-GAAP:公允价值衡量递归成员美国-GAAP:非指定成员美国-公认会计准则:其他非当前责任成员US-GAAP:公允价值输入级别2成员US-GAAP:ForeignExchangeForwardMember2021-03-310001418135美国-GAAP:公允价值衡量递归成员美国-GAAP:非指定成员美国-公认会计准则:其他非当前责任成员US-GAAP:公允价值输入级别2成员US-GAAP:ForeignExchangeForwardMember2020-12-310001418135美国-GAAP:公允价值衡量递归成员美国-GAAP:非指定成员US-GAAP:商品合同成员美国-公认会计准则:其他非当前责任成员US-GAAP:公允价值输入级别2成员2021-03-310001418135美国-GAAP:公允价值衡量递归成员美国-GAAP:非指定成员US-GAAP:商品合同成员美国-公认会计准则:其他非当前责任成员US-GAAP:公允价值输入级别2成员2020-12-310001418135美国-GAAP:公允价值衡量递归成员US-GAAP:InterestRateSwapMemberUS-GAAP:DesignatedAsHedgingInstrumentMember美国-GAAP:其他非当前资产成员US-GAAP:公允价值输入级别2成员2021-03-310001418135美国-GAAP:公允价值衡量递归成员US-GAAP:InterestRateSwapMemberUS-GAAP:DesignatedAsHedgingInstrumentMember美国-GAAP:其他非当前资产成员US-GAAP:公允价值输入级别2成员2020-12-310001418135美国-GAAP:公允价值衡量递归成员US-GAAP:DesignatedAsHedgingInstrumentMember美国-公认会计准则:其他当前责任成员US-GAAP:公允价值输入级别2成员US-GAAP:ForeignExchangeForwardMember2021-03-310001418135美国-GAAP:公允价值衡量递归成员US-GAAP:DesignatedAsHedgingInstrumentMember美国-公认会计准则:其他当前责任成员US-GAAP:公允价值输入级别2成员US-GAAP:ForeignExchangeForwardMember2020-12-310001418135美国-GAAP:非指定成员美国-GAAP:利息支出成员US-GAAP:InterestRateContractMember2021-01-012021-03-310001418135美国-GAAP:非指定成员美国-GAAP:利息支出成员US-GAAP:InterestRateContractMember2020-01-012020-03-310001418135美国-GAAP:非指定成员美国-GAAP:销售成本成员US-GAAP:ForeignExchangeForwardMember2021-01-012021-03-310001418135美国-GAAP:销售成本成员US-GAAP:ForeignExchangeForwardMember2020-01-012020-03-310001418135美国-GAAP:非指定成员美国-GAAP:其他非运营收入支出成员US-GAAP:ForeignExchangeForwardMember2021-01-012021-03-310001418135美国-GAAP:非指定成员美国-GAAP:其他非运营收入支出成员US-GAAP:ForeignExchangeForwardMember2020-01-012020-03-310001418135美国-GAAP:非指定成员US-GAAP:商品合同成员美国-GAAP:销售成本成员2021-01-012021-03-310001418135美国-GAAP:非指定成员US-GAAP:商品合同成员美国-GAAP:销售成本成员2020-01-012020-03-310001418135美国-GAAP:非指定成员US-GAAP:商品合同成员Us-gaap:SellingGeneralAndAdministrativeExpensesMember2021-01-012021-03-310001418135美国-GAAP:非指定成员US-GAAP:商品合同成员Us-gaap:SellingGeneralAndAdministrativeExpensesMember2020-01-012020-03-310001418135美国-GAAP:非指定成员2021-01-012021-03-310001418135美国-GAAP:非指定成员2020-01-012020-03-310001418135US-GAAP:InterestRateSwapMember2021-01-012021-03-310001418135US-GAAP:InterestRateSwapMember2020-01-012020-03-310001418135US-GAAP:ForeignExchangeForwardMember2021-01-012021-03-310001418135US-GAAP:ForeignExchangeForwardMember2020-01-012020-03-310001418135SRT:最小成员数2021-03-310001418135SRT:最大成员数2021-03-310001418135KDP:CoffeeSystemsMember2020-01-012020-03-310001418135KDP:打包饮料成员2020-01-012020-03-310001418135KDP:饮料集中度成员2020-01-012020-03-310001418135KDP:拉美裔美国饮料成员2020-01-012020-03-310001418135US-GAAP:运营细分市场成员KDP:CoffeeSystemsMember2021-01-012021-03-310001418135US-GAAP:运营细分市场成员KDP:CoffeeSystemsMember2020-01-012020-03-310001418135KDP:打包饮料成员US-GAAP:运营细分市场成员2021-01-012021-03-310001418135KDP:打包饮料成员US-GAAP:运营细分市场成员2020-01-012020-03-310001418135US-GAAP:运营细分市场成员KDP:饮料集中度成员2021-01-012021-03-310001418135US-GAAP:运营细分市场成员KDP:饮料集中度成员2020-01-012020-03-310001418135US-GAAP:运营细分市场成员KDP:拉美裔美国饮料成员2021-01-012021-03-310001418135US-GAAP:运营细分市场成员KDP:拉美裔美国饮料成员2020-01-012020-03-310001418135美国-GAAP:Corporation NonSegmentMember2021-01-012021-03-310001418135美国-GAAP:Corporation NonSegmentMember2020-01-012020-03-310001418135美国-GAAP:RestrictedStockUnitsRSUMember2021-01-012021-03-310001418135美国-GAAP:RestrictedStockUnitsRSUMember2020-01-012020-03-310001418135美国-GAAP:员工股票期权成员2021-01-012021-03-310001418135美国-GAAP:员工股票期权成员2020-01-012020-03-310001418135US-GAAP:PerformanceSharesMember2021-01-012021-03-310001418135US-GAAP:PerformanceSharesMember2020-01-012020-03-310001418135KDP:CSDMemberKDP:CoffeeSystemsMember2021-01-012021-03-310001418135KDP:打包饮料成员KDP:CSDMember2021-01-012021-03-310001418135KDP:CSDMemberKDP:饮料集中度成员2021-01-012021-03-310001418135KDP:CSDMemberKDP:拉美裔美国饮料成员2021-01-012021-03-310001418135KDP:CSDMember2021-01-012021-03-310001418135KDP:NCB成员KDP:CoffeeSystemsMember2021-01-012021-03-310001418135KDP:打包饮料成员KDP:NCB成员2021-01-012021-03-310001418135KDP:NCB成员KDP:饮料集中度成员2021-01-012021-03-310001418135KDP:NCB成员KDP:拉美裔美国饮料成员2021-01-012021-03-310001418135KDP:NCB成员2021-01-012021-03-310001418135KDP:PodsMemberKDP:CoffeeSystemsMember2021-01-012021-03-310001418135KDP:打包饮料成员KDP:PodsMember2021-01-012021-03-310001418135KDP:PodsMemberKDP:饮料集中度成员2021-01-012021-03-310001418135KDP:PodsMemberKDP:拉美裔美国饮料成员2021-01-012021-03-310001418135KDP:PodsMember2021-01-012021-03-310001418135KDP:设备成员KDP:CoffeeSystemsMember2021-01-012021-03-310001418135KDP:设备成员KDP:打包饮料成员2021-01-012021-03-310001418135KDP:设备成员KDP:饮料集中度成员2021-01-012021-03-310001418135KDP:设备成员KDP:拉美裔美国饮料成员2021-01-012021-03-310001418135KDP:设备成员2021-01-012021-03-310001418135KDP:CoffeeSystemsMemberKDP:其他产品成员2021-01-012021-03-310001418135KDP:打包饮料成员KDP:其他产品成员2021-01-012021-03-310001418135KDP:其他产品成员KDP:饮料集中度成员2021-01-012021-03-310001418135KDP:拉美裔美国饮料成员KDP:其他产品成员2021-01-012021-03-310001418135KDP:其他产品成员2021-01-012021-03-310001418135KDP:CSDMemberKDP:CoffeeSystemsMember2020-01-012020-03-310001418135KDP:打包饮料成员KDP:CSDMember2020-01-012020-03-310001418135KDP:CSDMemberKDP:饮料集中度成员2020-01-012020-03-310001418135KDP:CSDMemberKDP:拉美裔美国饮料成员2020-01-012020-03-310001418135KDP:CSDMember2020-01-012020-03-310001418135KDP:NCB成员KDP:CoffeeSystemsMember2020-01-012020-03-310001418135KDP:打包饮料成员KDP:NCB成员2020-01-012020-03-310001418135KDP:NCB成员KDP:饮料集中度成员2020-01-012020-03-310001418135KDP:NCB成员KDP:拉美裔美国饮料成员2020-01-012020-03-310001418135KDP:NCB成员2020-01-012020-03-310001418135KDP:PodsMemberKDP:CoffeeSystemsMember2020-01-012020-03-310001418135KDP:打包饮料成员KDP:PodsMember2020-01-012020-03-310001418135KDP:PodsMemberKDP:饮料集中度成员2020-01-012020-03-310001418135KDP:PodsMemberKDP:拉美裔美国饮料成员2020-01-012020-03-310001418135KDP:PodsMember2020-01-012020-03-310001418135KDP:设备成员KDP:CoffeeSystemsMember2020-01-012020-03-310001418135KDP:设备成员KDP:打包饮料成员2020-01-012020-03-310001418135KDP:设备成员KDP:饮料集中度成员2020-01-012020-03-310001418135KDP:设备成员KDP:拉美裔美国饮料成员2020-01-012020-03-310001418135KDP:设备成员2020-01-012020-03-310001418135KDP:CoffeeSystemsMemberKDP:其他产品成员2020-01-012020-03-310001418135KDP:打包饮料成员KDP:其他产品成员2020-01-012020-03-310001418135KDP:其他产品成员KDP:饮料集中度成员2020-01-012020-03-310001418135KDP:拉美裔美国饮料成员KDP:其他产品成员2020-01-012020-03-310001418135KDP:其他产品成员2020-01-012020-03-310001418135美国-GAAP:RestrictedStockUnitsRSUMember2020-12-310001418135美国-GAAP:RestrictedStockUnitsRSUMember2020-01-012020-12-310001418135美国-GAAP:RestrictedStockUnitsRSUMember2021-03-310001418135KDP:BASportsNutritionLLCM成员2021-03-310001418135KDP:BASportsNutritionLLCM成员2020-12-310001418135KDP:DylaLLCM成员2021-03-310001418135KDP:DylaLLCM成员2020-12-310001418135KDP:ForceHoldingLLCM成员2021-03-310001418135KDP:ForceHoldingLLCM成员2020-12-310001418135KDP:BeveragestStartupCompaniesMember2021-03-310001418135KDP:BeveragestStartupCompaniesMember2020-12-310001418135KDP:OtherEquityMethodInvestmentsMember2021-03-310001418135KDP:OtherEquityMethodInvestmentsMember2020-12-310001418135Kdp:SuppliersUtilizingThirdPartyServicesSoldThroughToFinancialInstitutionsMember2021-03-310001418135Kdp:SuppliersUtilizingThirdPartyServicesSoldThroughToFinancialInstitutionsMember2020-12-310001418135Us-gaap:AccumulatedTranslationAdjustmentMember2020-12-310001418135Us-gaap:AccumulatedDefinedBenefitPlansAdjustmentMember2020-12-310001418135Us-gaap:AccumulatedGainLossCashFlowHedgeIncludingNoncontrollingInterestMember2020-12-310001418135Us-gaap:AccumulatedTranslationAdjustmentMember2021-01-012021-03-310001418135Us-gaap:AccumulatedDefinedBenefitPlansAdjustmentMember2021-01-012021-03-310001418135Us-gaap:AccumulatedGainLossCashFlowHedgeIncludingNoncontrollingInterestMember2021-01-012021-03-310001418135Us-gaap:AccumulatedTranslationAdjustmentMember2021-03-310001418135Us-gaap:AccumulatedDefinedBenefitPlansAdjustmentMember2021-03-310001418135Us-gaap:AccumulatedGainLossCashFlowHedgeIncludingNoncontrollingInterestMember2021-03-310001418135Us-gaap:AccumulatedTranslationAdjustmentMember2019-12-310001418135Us-gaap:AccumulatedDefinedBenefitPlansAdjustmentMember2019-12-310001418135Us-gaap:AccumulatedGainLossCashFlowHedgeIncludingNoncontrollingInterestMember2019-12-310001418135Us-gaap:AccumulatedTranslationAdjustmentMember2020-01-012020-03-310001418135Us-gaap:AccumulatedDefinedBenefitPlansAdjustmentMember2020-01-012020-03-310001418135Us-gaap:AccumulatedGainLossCashFlowHedgeIncludingNoncontrollingInterestMember2020-01-012020-03-310001418135Us-gaap:AccumulatedTranslationAdjustmentMember2020-03-310001418135Us-gaap:AccumulatedDefinedBenefitPlansAdjustmentMember2020-03-310001418135Us-gaap:AccumulatedGainLossCashFlowHedgeIncludingNoncontrollingInterestMember2020-03-310001418135Us-gaap:AccumulatedGainLossNetCashFlowHedgeParentMemberUS-GAAP:InterestRateSwapMember2021-01-012021-03-310001418135Us-gaap:AccumulatedGainLossNetCashFlowHedgeParentMemberUS-GAAP:InterestRateSwapMember2020-01-012020-03-310001418135Us-gaap:AccumulatedGainLossNetCashFlowHedgeParentMemberUS-GAAP:ForeignExchangeForwardMember2021-01-012021-03-310001418135Us-gaap:AccumulatedGainLossNetCashFlowHedgeParentMemberUS-GAAP:ForeignExchangeForwardMember2020-01-012020-03-310001418135Us-gaap:AccumulatedGainLossNetCashFlowHedgeParentMember2021-01-012021-03-310001418135Us-gaap:AccumulatedGainLossNetCashFlowHedgeParentMember2020-01-012020-03-310001418135KDP:反信任诉讼成员2020-01-012020-03-310001418135KDP:JAB及其附属公司成员2021-03-31 美国证券交易委员会

华盛顿特区,20549

表格10-Q

☒ 根据1934年“证券交易法”第13或15(D)条规定的季度报告

在截至本季度末的季度内2021年3月31日

或

☐ 根据1934年证券交易所法令第13或15(D)条提交的过渡报告

在从日本到日本的过渡期内,日本和日本之间的过渡期,日本和日本之间的过渡期,美国和日本之间的过渡期。

佣金档案编号001-33829

Keurig Dr Pepper公司

(注册人的确切姓名载于其章程)

| | | | | | | | | | | |

| 特拉华州 | 98-0517725 |

| (注册成立或组织的州或其他司法管辖区) | (税务局雇主识别号码) |

南大街53号

伯灵顿, 马萨诸塞州

01803

(主要行政办公室地址)

(781)418-7000

(注册人电话号码,包括区号)

根据该法第12(B)条登记的证券:

| | | | | | | | | | | | | | |

| 每节课的标题 | | 商品代号 | | 注册的每个交易所的名称 |

| 普通股 | | KDP | | 纳斯达克股票市场有限责任公司 |

用复选标记表示注册人(1)是否在过去12个月内(或注册人被要求提交此类报告的较短时间内)提交了1934年证券交易法第(13)或15(D)节要求提交的所有报告,以及(2)在过去90天内是否符合此类提交要求。是 ☒不是我的☐

用复选标记表示注册人是否已在过去12个月内(或注册人被要求提交此类文件的较短时间内)以电子方式提交了根据S-T法规(本章232.405节)第405条规定必须提交的每个互动数据文件。是 ☒*排名第一的☐

用复选标记表示注册人是大型加速申报公司、加速申报公司、非加速申报公司、较小的报告公司还是新兴的成长型公司。请参阅1934年《证券交易法》第12B-2条规则中对“大型加速申报公司”、“加速申报公司”、“较小报告公司”和“新兴成长型公司”的定义。

大型加速文件服务器☒加速文件☐非加速文件☐较小的报告公司☐新兴成长型公司☐

如果是新兴成长型公司,用勾号表示注册人是否选择不使用延长的过渡期来遵守根据交易所法案第13(A)节提供的任何新的或修订的财务会计准则。☐

用复选标记表示注册人是否是空壳公司(如1934年证券交易法规则第212b-2条所定义)。是☐*☒

截至2021年4月27日,有1,417,389,722注册人的普通股,每股面值0.01美元,已发行。

Keurig Dr Pepper Inc.

表格10-Q

目录

| | | | | | | | | | | | | | |

| | | | | 页面 |

第一部分: | 财务信息 | |

| | 第一项。 | 财务报表(未经审计) | |

| | | 简明合并损益表 | 1 |

| | 简明综合全面(亏损)收益表 | 2 |

| | | 简明综合资产负债表 | 3 |

| | | 现金流量表简明合并报表 | 4 |

| | 简明合并股东权益变动表 | 6 |

| | | 简明合并财务报表附注 | 7 |

| | 1 | 一般信息 | 7 |

| | 2 | 长期债务和借款安排 | 8 |

| | 3 | 商誉和其他无形资产 | 11 |

| | 4 | 重组和整合成本 | 12 |

| | 5 | 衍生物 | 12 |

| | 6 | 租契 | 15 |

| | 7 | 分段 | 17 |

| | 8 | 每股收益 | 18 |

| | 9 | 收入确认 | 19 |

| | 10 | 基于股票的薪酬 | 20 |

| | 11 | 所得税 | 20 |

| | 12 | 对未合并附属公司的投资 | 20 |

| | 13 | 其他财务信息 | 21 |

| | 14 | 累计其他综合收益(亏损) | 23 |

| | 15 | 承诺和或有事项 | 24 |

| | 16 | 关联方 | 25 |

| | 第二项。 | 管理层对财务状况和经营成果的探讨与分析 | 26 |

| | 第三项。 | 关于市场风险的定量和定性披露 | 45 |

| | 项目4. | 管制和程序 | 46 |

| | | | |

第二部分: | 其他资料 | |

| | 第一项。 | 法律程序 | 46 |

| 第1A项 | 风险因素 | 46 |

| | 第6项 | 陈列品 | 47 |

Keurig Dr Pepper Inc.

主词汇表

| | | | | | | | |

| 术语 | | 定义 |

| | |

| | |

| 2019年KDP定期贷款 | | 本金总额20亿美元,有能力自愿和强制性提前付款,2023年2月8日到期 |

| 2020 364天信用协议 | | 本公司的15亿美元信贷协议,于2020年4月12日签订,2021年3月26日终止 |

| 2021年364天信贷协议 | | 本公司于2021年3月26日签订的15亿美元信贷协议,其中包含退出选择权 |

| 一份临时文件 | | A Shoc Beverage LLC,KDP的股权方法投资,或Adrenaline Shoc能量饮料 |

| 农行 | | KDP的全资子公司美国瓶装公司 |

| ABI | | 百威英博(Anheuser-Busch InBev SA/NV) |

| 年报 | | 截至2020年12月31日的Form 10-K年度报告 |

| AOCI | | 累计其他综合损益 |

| ASU | | 会计准则更新 |

| 贝德福德 | | Bedford Systems,LLC,KDP的股权方法投资,DrinkWorks的制造商 |

| 防弹衣 | | BA Sports Nutrition,LLC,KDP的股权方法投资 |

| Bps | | 基点 |

| 惩教署 | | 碳酸软饮料 |

| 迪奥 | | 库存未付天数 |

| DPO | | 应付账款未付天数 |

| DPS | | Dr Pepper Snapple Group,Inc. |

| 存保计划合并 | | Keurig和DPS的业务运营合并,于2018年7月9日通过反向合并交易完成,DPS的一家全资特殊目的合并子公司与Keurig的直接母公司合并,并并入Keurig的直接母公司 |

| DSD | | 直营店送货,将成品饮料直接送到零售商手中的运营部门 |

| 数字存储示波器 | | 未完成销售天数 |

| 易办事 | | 每股收益 |

| 《交易所法案》 | | 经修订的1934年证券交易法 |

| FFS | | 喷泉餐饮服务,KDP的一个运营部门,为喷泉渠道提供服务,如餐厅 |

| FASB | | 财务会计准则委员会 |

| 外汇 | | 外汇,外汇 |

| 高曼 | | 高盛有限责任公司 |

| IRI | | 信息资源公司 |

| 刺拳 | | JAB控股公司S.a.r.l.和附属公司 |

| KDP | | Keurig Dr Pepper Inc. |

| KDP信用协议 | | 总而言之,KDP Revolver、2019 364天信贷协议、2020 364天信贷协议、2021 364天信贷协议和2019年KDP定期贷款 |

| KDP旋转器 | | 本公司24亿美元的循环信贷安排,于2018年2月28日签订 |

| 凯里格 | | Keurig Green Mountain,Inc.和我们酿酒商的品牌 |

| 伦敦银行间同业拆借利率 | | 伦敦银行间同业拆借利率 |

| 生活燃料 | | LifeFuels,Inc.,权益法投资 |

| NCB | | 非碳酸饮料 |

| 备注 | | 总体而言,公司的优先无担保票据 |

| 皮特的 | | 皮特咖啡和茶公司(Peet‘s Coffee&Tea,Inc.) |

| 宠物 | | 聚对苯二甲酸乙二醇酯,用于制造公司的塑料瓶 |

| 65号命题 | | 加利福尼亚州1986年安全饮用水和有毒物质执行法 |

| RSU | | 限售股单位 |

| RTD | | 可以喝了吗? |

| 证交会 | | 证券交易委员会 |

| SG&A | | 销售、一般和行政 |

| 美国公认会计原则 | | 美国普遍接受的会计原则 |

| 威龙SPE | | 威龙NE饮料许可有限责任公司 |

| WD | | 仓储直销,即将成品饮料运往零售商仓库,然后由零售商通过其自己的配送系统送货到其门店的运营部门 |

第一部分-财务信息

第1项。财务报表(未经审计)

Keurig Dr Pepper Inc.

简明合并损益表

(未经审计)

| | | | | | | | | | | | | | | | | |

| | | | 第一季度 |

| (单位为百万,每股数据除外) | | | | | 2021 | | 2020 |

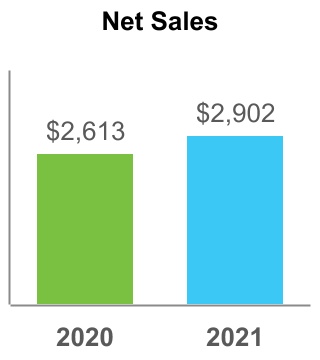

| 净销售额 | | | | | $ | 2,902 | | | $ | 2,613 | |

| 销售成本 | | | | | 1,302 | | | 1,161 | |

| 毛利 | | | | | 1,600 | | | 1,452 | |

| 销售、一般和行政费用 | | | | | 961 | | | 1,028 | |

| 其他营业收入,净额 | | | | | (1) | | | (42) | |

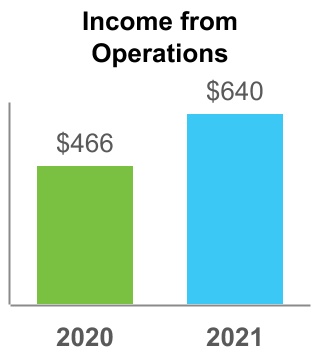

| 营业收入 | | | | | 640 | | | 466 | |

| 利息支出 | | | | | 140 | | | 153 | |

| 提前清偿债务损失 | | | | | 105 | | | 2 | |

| 投资减值和应收票据减值 | | | | | — | | | 86 | |

| 其他(收入)费用,净额 | | | | | (3) | | | 20 | |

| 所得税拨备前收益 | | | | | 398 | | | 205 | |

| 所得税拨备 | | | | | 73 | | | 49 | |

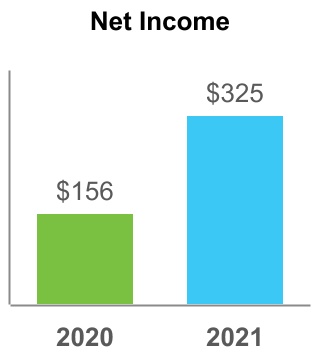

| 净收入 | | | | | 325 | | | 156 | |

| 减去:可归因于非控股权益的净收入 | | | | | — | | | — | |

| 可归因于KDP的净收入 | | | | | $ | 325 | | | $ | 156 | |

| | | | | | | |

| 普通股每股收益: | | | | | | | |

| 基本信息 | | | | | $ | 0.23 | | | $ | 0.11 | |

| 稀释 | | | | | 0.23 | | | 0.11 | |

| 加权平均已发行普通股: | | | | | | | |

| 基本信息 | | | | | 1,409.2 | | | 1,407.0 | |

| 稀释 | | | | | 1,425.6 | | | 1,420.1 | |

附注是这些未经审计的简明综合财务报表的组成部分。

Keurig Dr Pepper Inc.

简明综合全面收益表

(未经审计)

| | | | | | | | | | | | | | | | | |

| | | | 第一季度 |

| (单位:百万) | | | | | 2021 | | 2020 |

| 净收入 | | | | | $ | 325 | | | $ | 156 | |

| 其他综合收益 | | | | | | | |

| 外币折算调整 | | | | | 16 | | | (583) | |

养恤金和退休后负债净变化,扣除税款净额#美元—及$—,分别 | | | | | — | | | (1) | |

现金流套期保值净变化,扣除税后净额为#美元22及$—,分别 | | | | | 71 | | | — | |

| 其他全面收益(亏损)合计 | | | | | 87 | | | (584) | |

| 综合收益(亏损) | | | | | 412 | | | (428) | |

| 减去:可归因于非控股权益的综合收益 | | | | | — | | | — | |

| 可归因于KDP的全面收益(亏损) | | | | | $ | 412 | | | $ | (428) | |

附注是这些未经审计的简明综合财务报表的组成部分。

Keurig Dr Pepper Inc.

压缩合并资产负债表

(未经审计) | | | | | | | | | | | |

| | 三月三十一号, | | 十二月三十一日, |

| (以百万为单位,不包括每股和每股数据) | 2021 | | 2020 |

| 资产 |

| 流动资产: | | | |

| 现金和现金等价物 | $ | 335 | | | $ | 240 | |

| 限制性现金和限制性现金等价物 | 14 | | | 15 | |

| 贸易应收账款净额 | 1,065 | | | 1,048 | |

| 盘存 | 841 | | | 762 | |

| 预付费用和其他流动资产 | 410 | | | 323 | |

| 流动资产总额 | 2,665 | | | 2,388 | |

| 财产、厂房和设备、净值 | 2,261 | | | 2,212 | |

| 对未合并附属公司的投资 | 88 | | | 88 | |

| 商誉 | 20,209 | | | 20,184 | |

| 其他无形资产,净额 | 23,949 | | | 23,968 | |

| 其他非流动资产 | 1,187 | | | 894 | |

| 递延税项资产 | 44 | | | 45 | |

| 总资产 | $ | 50,403 | | | $ | 49,779 | |

| 负债与股东权益 |

| 流动负债: | | | |

| 应付帐款 | $ | 3,871 | | | $ | 3,740 | |

| 应计费用 | 989 | | | 1,040 | |

| 结构化应付款 | 148 | | | 153 | |

| 短期借款和长期债务的当期部分 | 1,750 | | | 2,345 | |

| 其他流动负债 | 467 | | | 416 | |

| 流动负债总额 | 7,225 | | | 7,694 | |

| 长期债务 | 11,715 | | | 11,143 | |

| 递延税项负债 | 6,025 | | | 5,993 | |

| 其他非流动负债 | 1,367 | | | 1,119 | |

| 总负债 | 26,332 | | | 25,949 | |

| 承诺和或有事项 | | | |

| 股东权益: | | | |

优先股,$0.01面值,15,000,000授权股份,不是已发行股份 | — | | | — | |

普通股,$0.01面值,2,000,000,000授权股份,1,417,325,379和1,407,260,676截至2021年3月31日和2020年12月31日分别发行和发行的股票 | 14 | | | 14 | |

| 额外实收资本 | 21,718 | | | 21,677 | |

| 留存收益 | 2,174 | | | 2,061 | |

| 累计其他综合收益 | 164 | | | 77 | |

| 股东权益总额 | 24,070 | | | 23,829 | |

| 非控股权益 | 1 | | | 1 | |

| 总股本 | 24,071 | | | 23,830 | |

| 负债和权益总额 | $ | 50,403 | | | $ | 49,779 | |

附注是这些未经审计的简明综合财务报表的组成部分。

Keurig Dr Pepper Inc.

简明合并现金流量表

(未经审计) | | | | | | | | | | | |

| | 第一季度 |

| (单位:百万) | 2021 | | 2020 |

| 经营活动: | | | |

| 净收入 | $ | 325 | | | $ | 156 | |

| 将净收入与经营活动提供的净现金进行调整: | | | |

| 折旧费用 | 102 | | | 98 | |

| 无形资产摊销 | 33 | | | 33 | |

| 其他摊销费用 | 40 | | | 32 | |

| 销售退回准备金 | 19 | | | 7 | |

| 递延所得税 | 11 | | | (5) | |

| 员工股票薪酬费用 | 25 | | | 19 | |

| 提前清偿债务损失 | 105 | | | 2 | |

| | | |

| 处置财产、厂房和设备的收益 | (1) | | | (43) | |

| 外币未实现(收益)损失 | (10) | | | 22 | |

| 衍生工具的未实现(收益)损失 | (41) | | | 43 | |

| 未合并关联公司亏损中的权益 | — | | | 15 | |

| 未合并关联公司的投资减值和应收票据 | — | | | 86 | |

| 其他,净额 | 15 | | | 22 | |

| 资产负债变动情况: | | | |

| 应收贸易账款 | (37) | | | 42 | |

| 盘存 | (77) | | | (38) | |

| 应收和应付所得税净额 | 25 | | | (29) | |

| 其他流动和非流动资产 | (295) | | | (179) | |

| 应付账款和应计费用 | 121 | | | 150 | |

| 其他流动和非流动负债 | 186 | | | (19) | |

| 营业资产和负债净变动 | (77) | | | (73) | |

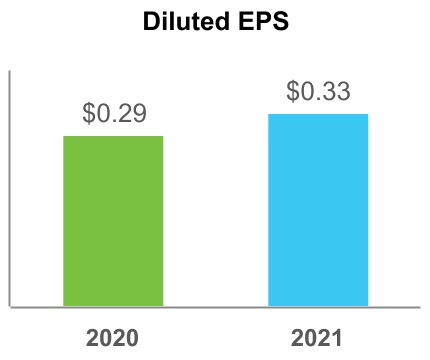

| 经营活动提供的净现金 | 546 | | | 414 | |

| 投资活动: | | | |

| | | |

| | | |

| | | |

| | | |

| 购置物业、厂房及设备 | (95) | | | (151) | |

| 出售不动产、厂房和设备所得收益 | 7 | | | 201 | |

| 购买无形资产 | (12) | | | (15) | |

| 发行关联方应收票据 | — | | | (6) | |

| 其他,净额 | 1 | | | 5 | |

| 投资活动提供的净现金(用于) | $ | (99) | | | $ | 34 | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

| | | |

Keurig Dr Pepper Inc.

简明合并现金流量表

(未经审计,续)

| | | | | | | | | | | |

| | 第一季度 |

| (单位:百万) | 2021 | | 2020 |

| 融资活动: | | | |

| 发行普通股所得款项 | $ | 140 | | | $ | — | |

| 来自无担保信贷安排的收益 | — | | | 1,000 | |

| 优先无担保票据的收益 | 2,150 | | | — | |

| | | |

| 商业票据净付款 | — | | | (387) | |

| 结构化应付款的收益 | 35 | | | 44 | |

| 关于结构化应付款的付款 | (41) | | | (107) | |

在票据上付款 | (1,845) | | | (250) | |

| | | |

| 定期贷款付款 | (425) | | | (405) | |

| 融资租赁的付款方式 | (15) | | | (13) | |

| 支付的现金股息 | (192) | | | (212) | |

| 与股票净结算相关的税款扣减 | (125) | | | — | |

| 其他,净额 | (37) | | | 2 | |

| 用于融资活动的净现金 | (355) | | | (328) | |

| 现金、现金等价物、限制性现金和限制性现金等价物: | | | |

| 经营、投资和融资活动的净变化 | 92 | | | 120 | |

| 汇率变动的影响 | 2 | | | (8) | |

| 期初余额 | 255 | | | 111 | |

| 期末余额 | $ | 349 | | | $ | 223 | |

| | | |

| 非现金投资活动的补充现金流量披露: | | | |

| 资本支出计入应付账款和应计费用 | $ | 259 | | | $ | 177 | |

| | | |

| | | |

| 非现金融资活动的补充现金流量披露: | | | |

| 已宣布但尚未支付的股息 | 232 | | | 212 | |

| 融资租赁增加 | 88 | | | 10 | |

| 补充现金流披露: | | | |

| 支付利息的现金 | 29 | | | — | |

| 缴纳所得税的现金 | 31 | | | 81 | |

附注是这些未经审计的简明综合财务报表的组成部分。

Keurig Dr Pepper Inc.

简明合并股东权益变动表

(未经审计)

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| | 已发行普通股 | | 其他内容

实收资本 | | 留存收益 | | 累计其他综合收益(亏损) | | 股东权益总额 | | 非控股权益 | | 总计

权益 |

(单位为百万,每股数据除外) | 股票 | | 金额 | | | | | | |

| 截至2021年1月1日的余额 | 1,407.3 | | | $ | 14 | | | $ | 21,677 | | | $ | 2,061 | | | $ | 77 | | | $ | 23,829 | | | $ | 1 | | | $ | 23,830 | |

| 净收入 | — | | | — | | | — | | | 325 | | | — | | | 325 | | | — | | | 325 | |

| 其他综合收益 | — | | | — | | | — | | | — | | | 87 | | | 87 | | | — | | | 87 | |

宣布的股息,$0.15每股 | — | | | — | | | — | | | (212) | | | — | | | (212) | | | — | | | (212) | |

| 普通股发行 | 4.3 | | | — | | | 140 | | | — | | | — | | | 140 | | | — | | | 140 | |

| 根据员工股票薪酬计划和其他方式发行的股票 | 5.7 | | | — | | | — | | | — | | | — | | | — | | | — | | | — | |

| 以股票为基础的薪酬和行使的股票期权 | — | | | — | | | (99) | | | — | | | — | | | (99) | | | — | | | (99) | |

截至2021年3月31日的余额 | 1,417.3 | | | $ | 14 | | | $ | 21,718 | | | $ | 2,174 | | | $ | 164 | | | $ | 24,070 | | | $ | 1 | | | $ | 24,071 | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| | 已发行普通股 | | 其他内容

实收资本 | | 留存收益 | | 累计其他综合收益(亏损) | | 股东权益总额 | | 非控股权益 | | 总股本 |

| (单位为百万,每股数据除外) | 股票 | | 金额 | | | | | | |

截至2020年1月1日的余额 | 1,406.8 | | | $ | 14 | | | $ | 21,557 | | | $ | 1,582 | | | $ | 104 | | | $ | 23,257 | | | $ | — | | | $ | 23,257 | |

| | | | | | | | | | | | | | | |

| 净收入 | — | | | — | | | — | | | 156 | | | — | | | 156 | | | — | | | 156 | |

| 其他综合损失 | — | | | — | | | — | | | — | | | (584) | | | (584) | | | — | | | (584) | |

宣布的股息,$0.15每股 | — | | | — | | | — | | | (211) | | | — | | | (211) | | | — | | | (211) | |

| | | | | | | | | | | | | | | |

| 根据基于股票的薪酬计划和其他方式发行的股票 | 0.3 | | | — | | | — | | | — | | | — | | | — | | | — | | | — | |

| 以股票为基础的薪酬和行使的股票期权 | — | | | — | | | 22 | | | — | | | — | | | 22 | | | — | | | 22 | |

截至2020年3月31日的余额 | 1,407.1 | | | $ | 14 | | | $ | 21,579 | | | $ | 1,527 | | | $ | (480) | | | $ | 22,640 | | | $ | — | | | $ | 22,640 | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

| | | | | | | | | | | | | | | |

附注是这些未经审计的简明综合财务报表的组成部分。

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计)

1. 一般信息

组织

在本季度报告中,10-Q表格中提到的“KDP”或“本公司”指的是Keurig Dr Pepper公司和未经审计的简明综合财务报表中包括的所有实体。本季度报告中表格10-Q中使用的术语定义包含在主词汇表中。

这份Form 10-Q季度报告提到了KDP拥有或许可的一些商标、商号和服务标记,这些商标和服务标记称为公司的品牌。此处包含的所有产品名称都是KDP的注册商标或公司许可方的商标。

陈述的基础

随附的未经审计的简明合并财务报表是根据美国中期财务信息公认会计准则(GAAP)以及表格10-Q和规则S-X第10条的说明编制的。因此,它们不包括美国公认会计原则要求的完整合并财务报表所需的所有信息和脚注。管理层认为,主要由正常经常性调整组成的所有调整都已包括在内,这些调整被认为是公平列报所必需的。这些未经审计的简明综合财务报表应与公司年度报告中包含的KDP综合财务报表和附注一起阅读。

除另有说明外,提及的“第一季度”指的是该公司截至2021年3月31日和2020年3月31日的季度业绩。

合并原则

KDP整合了所有全资子公司。

该公司合并对其持有多数权益的公司的投资。在这些情况下,第三方股权称为非控股股权。非控股权益在未经审核的简明综合资产负债表中作为权益内的独立组成部分列示,非控股权益的净收入在未经审核的简明综合收益表中单独列示。

如果对公司的投资使公司有能力对被投资方的经营和财务政策施加重大影响,公司将使用权益法对投资进行会计处理。合并净收入包括KDP在这些公司净收入或亏损中的比例份额。对每种权益方法投资的影响程度的判断包括考虑关键因素,如所有权利益、董事会或类似管理机构的代表、决策参与和重大公司间交易。

KDP从其财务结果中消除了未经审计的简明合并财务报表中包括的实体之间的所有公司间交易。

预算的使用

按照美国公认会计原则编制KDP未经审计的简明合并财务报表的过程需要使用影响报告的资产、负债、收入和费用金额的估计和判断。这些估计和判断是基于历史经验、未来预期和公司认为在这种情况下合理的其他因素和假设。我们会不断检讨这些估计和判断,并在有需要时作出修订。估计的变动记录在变动期内。实际金额可能与这些估计值不同.

最近通过的美国公认会计准则(GAAP)条款

截至2021年1月1日,公司通过了ASU 2020-01、投资-股权证券(主题321)、投资-股权方法和合资企业(主题323)、衍生品和对冲(主题815):澄清主题321、主题323和主题815之间的互动。新准则的目的是澄清权益证券的会计、按权益会计方法核算的投资以及美国公认会计原则中不同主题下的某些远期合同和购买期权的会计之间的相互作用。该标准的采用没有影响KDP的合并财务报表。

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计,续)

2. 长期债务和借款安排

下表汇总了公司的长期义务:

| | | | | | | | | | | |

| (单位:百万) | 2021年3月31日 | | 2020年12月31日 |

备注 | $ | 13,465 | | | $ | 13,065 | |

| | | |

| 定期贷款 | — | | | 423 | |

| 小计 | 13,465 | | | 13,488 | |

| 较少的电流部分 | (1,750) | | | (2,345) | |

| 长期债务 | $ | 11,715 | | | $ | 11,143 | |

下表汇总了公司的短期借款和长期债务的当期部分:

| | | | | | | | | | | |

| (单位:百万) | 2021年3月31日 | | 2020年12月31日 |

| 商业票据 | $ | — | | | $ | — | |

| 循环信贷安排 | — | | | — | |

| 长期债务的当期部分: | | | |

备注 | 1,750 | | | 2,246 | |

| 定期贷款 | — | | | 99 | |

| 短期借款和长期债务的当期部分 | $ | 1,750 | | | $ | 2,345 | |

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计,续)

高级无担保票据。

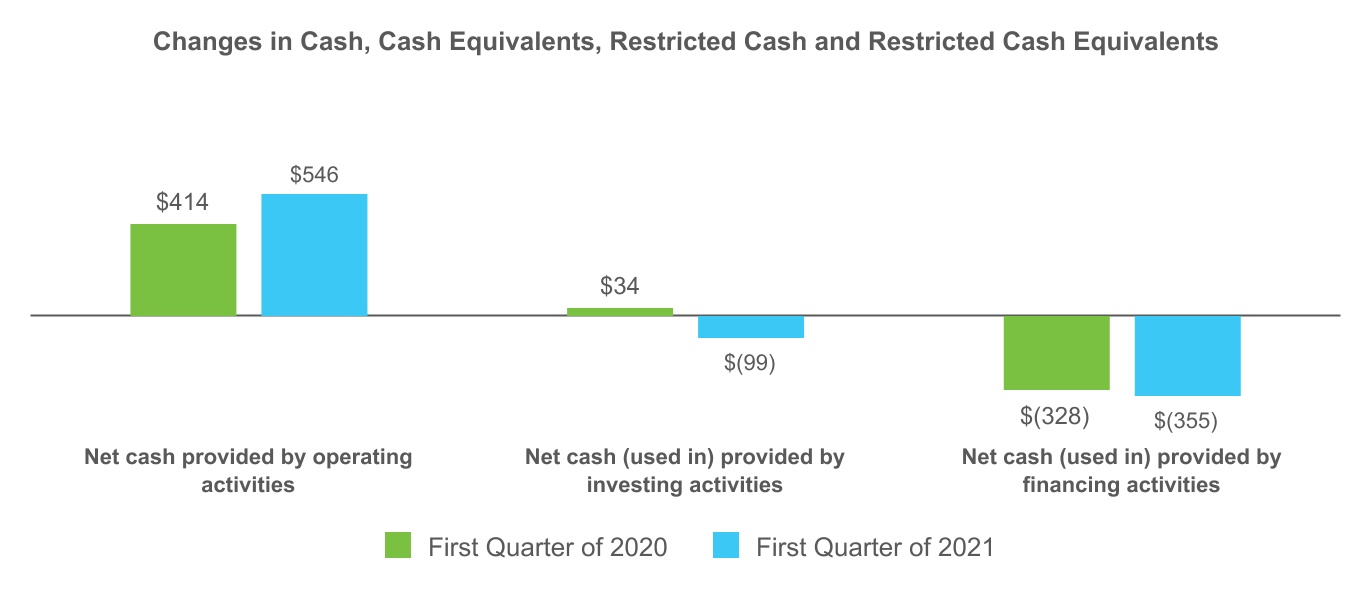

该公司的债券包括以下内容:

| | | | | | | | | | | | | | | | | | | | | | | | | | |

| (单位:百万,不包括%) | | | | | | | | |

| 发行 | | 到期日 | | 率 | | 2021年3月31日 | | 2020年12月31日 |

| 2021年合并说明 | | 2021年5月25日 | | 3.551% | | $ | 1,750 | | | $ | 1,750 | |

| 2021年-A注释 | | 2021年11月15日 | | 3.200% | | — | | | 250 | |

| 2021年-B期债券 | | 2021年11月15日 | | 2.530% | | — | | | 250 | |

| 2022年票据 | | 2022年11月15日 | | 2.700% | | — | | | 250 | |

| 2023年合并说明 | | 2023年5月25日 | | 4.057% | | 1,000 | | | 2,000 | |

| 2023年票据 | | 2023年12月15日 | | 3.130% | | 500 | | | 500 | |

2024年笔记(1) | | 2024年3月15日 | | 0.750% | | 1,150 | | | — | |

| 2025年合并说明 | | 2025年5月25日 | | 4.417% | | 1,000 | | | 1,000 | |

| 2025年票据 | | 2025年11月15日 | | 3.400% | | 500 | | | 500 | |

| 2026年笔记 | | 2026年9月15日 | | 2.550% | | 400 | | | 400 | |

| 2027年票据 | | 2027年6月15日 | | 3.430% | | 500 | | | 500 | |

| 2028年合并说明 | | 2028年5月25日 | | 4.597% | | 2,000 | | | 2,000 | |

| 2030年票据 | | 2030年5月1日 | | 3.200% | | 750 | | | 750 | |

| 2031年票据 | | 2031年3月15日 | | 2.250% | | 500 | | | — | |

| 2038年票据 | | 2038年5月1日 | | 7.450% | | 125 | | | 125 | |

| 2038年合并说明 | | 2038年5月25日 | | 4.985% | | 500 | | | 500 | |

| 2045年笔记 | | 2045年11月15日 | | 4.500% | | 550 | | | 550 | |

| 2046年票据 | | 2046年12月15日 | | 4.420% | | 400 | | | 400 | |

| 2048年合并说明 | | 2048年5月25日 | | 5.085% | | 750 | | | 750 | |

| 2050年票据 | | 2050年5月1日 | | 3.800% | | 750 | | | 750 | |

| 2051年票据 | | 2051年3月15日 | | 3.350% | | 500 | | | — | |

| 本金金额 | | | | | | $ | 13,625 | | | $ | 13,225 | |

本金金额调整为账面金额(2) | | (160) | | | (160) | |

| 账面金额 | | | | | | $ | 13,465 | | | $ | 13,065 | |

(1)2024年债券可以在2022年3月15日或之后的任何时间全部或部分由公司选择赎回,赎回价格相当于正在赎回的本金的100%,外加应计未付利息。

(2)账面金额包括与DPS合并相关的未摊销折扣、债务发行成本和公允价值调整。

2021年3月15日,公司完成了2024年票据、2031年票据和2051年票据的发行。与这些纸币相关的折扣大约为$。3百万美元,公司产生了$13百万美元的债券发行成本。发行所得款项净额用于偿还公司的2021-A票据、2021-B票据、2022年票据,以及约美元12023年合并票据的50亿美元,以及偿还和终止2019年KDP定期贷款,如下所述。由于偿还优先无担保票据,公司因提前清偿债务而录得亏损#美元。1042021年第一季度为3.5亿美元,包括整体溢价、公平市值调整和递延融资费用的注销。

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计,续)

浮动利率借款安排

KDP信用协议包括以下内容:

| | | | | | | | | | | | | | | | | | | | | | | | | | |

| (单位:百万) | | | | 2021年3月31日 | | 2020年12月31日 |

| 发行 | | 到期日 | | 可用余额 | | 账面价值 | | 账面价值 |

| 2019年KDP定期贷款 | | | | $ | — | | | $ | — | | | $ | 425 | |

KDP旋转器(1) | | 2023年2月 | | 2,400 | | | — | | | — | |

| 2020 364天信用协议 | | | | — | | | — | | | — | |

| 2021年364天信贷协议 | | 2022年3月 | | 1,500 | | | — | | | — | |

| 本金金额 | | | | | | $ | — | | | $ | 425 | |

未摊销折扣和发债成本 | | | — | | | (2) | |

| 账面金额 | | | | | | $ | — | | | $ | 423 | |

(1)KDP Revolver有$200百万份信用证可供使用,无使用日期为2021年3月31日

截至2021年3月31日,本公司符合与KDP信用协议.

2019年KDP定期贷款

2021年第一季度,本公司使用上述发行高级次级票据的收益自愿预付和终止2019年KDP定期贷款。由于这笔自愿预付款,公司记录了#美元。12021年第一季度,提前清偿与2019年KDP定期贷款相关的债务造成的损失达100万美元。

364天信贷协议

在2021年第一季度,本公司终止了原本有效期至2021年4月的2020年364天信贷协议。在终止之前,没有根据2020年364天信贷协议提取任何金额。

本公司其后于2021年3月24日与KDP、有关银行及作为行政代理的美国银行订立2021年364天信贷协议,据此,本公司获得一美元。1,500百万承诺。根据2021年364天信贷协议,适用于借款的利率从等于伦敦银行同业拆借利率(LIBOR)加保证金1.000%至1.625%或基本利率加利润率0.000%至0.625%,取决于公司某些指标债的评级。2021年364天信贷协议将于2022年3月23日到期,其中包括一个期限选项,允许KDP将根据协议借入的任何未偿还金额延长一年,费用为0.750借款金额的%。

商业票据计划

T下表提供了有关该公司的信息在其商业票据计划下的借款:

| | | | | | | | | | | | | | | | | |

| | | 第一季度 |

| (单位:百万,不包括%) | | | | | 2021 | | 2020 |

| 加权平均商业票据借款 | | | | | $ | 22 | | | $ | 1,670 | |

| 加权平均借款利率 | | | | | 0.18 | % | | 1.85 | % |

信用证融资机制

除了预留用于签发信用证的KDP Revolver部分外,公司还提供增量信用证融资。在这项设施下,$100百万元可用于签发信用证,金额为$44其中100万美元的使用量截至2021年3月31日及$56其中有数百万仍可供使用。

公允价值披露

公司商业票据的公允价值接近账面价值,被认为是公允价值等级中的第二级。

公司票据的公允价值是根据公司当前可用市场汇率计算的,被认为是公允价值等级中的第二级。公允价值与账面价值之间的差额代表将支付或收到的理论净溢价或折价,以注销所有将于该日期产生的票据及相关未摊销成本。公司债券的公允价值为$14,828百万美元和$15,274分别截至2021年3月31日和2020年12月31日。

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计,续)

3. 商誉和其他无形资产

商誉

按报告分部划分的商誉账面金额变动情况如下:

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| (单位:百万) | 咖啡系统 | | 包装饮料 | | 浓缩饮料 | | 拉丁美洲饮料 | | | | 总计 |

| 截至2021年1月1日的余额 | $ | 9,795 | | | $ | 5,314 | | | $ | 4,536 | | | $ | 539 | | | | | $ | 20,184 | |

| 外币折算 | 27 | | | 9 | | | 6 | | | (17) | | | | | 25 | |

| | | | | | | | | | | |

| 截至2021年3月31日的余额 | $ | 9,822 | | | $ | 5,323 | | | $ | 4,542 | | | $ | 522 | | | | | $ | 20,209 | |

商誉以外的无形资产

除商誉外的无形资产的账面净值如下:

| | | | | | | | | | | | | | |

| (单位:百万) | | 2021年3月31日 | | 2020年12月31日 |

品牌(1) | | $ | 19,876 | | | $ | 19,874 | |

| 商品名称 | | 2,480 | | | 2,480 | |

| 合同安排 | | 123 | | | 123 | |

| 分销权 | | 66 | | | 57 | |

| 总计 | | $ | 22,545 | | | $ | 22,534 | |

(1)美元的涨幅22021年第一季度,有100万个寿命不确定的品牌是由于外币兑换造成的。

具有一定寿命的商誉以外的无形资产的账面净值如下:

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| 2021年3月31日 | | 2020年12月31日 |

| (单位:百万) | *总金额 | | 累计摊销 | | 净额 | | *总金额 | | 累计摊销 | | 净额 |

| 获得的技术 | $ | 1,146 | | | $ | (346) | | | $ | 800 | | | $ | 1,146 | | | $ | (328) | | | $ | 818 | |

| 客户关系 | 638 | | | (143) | | | 495 | | | 638 | | | (135) | | | 503 | |

| 商品名称 | 128 | | | (74) | | | 54 | | | 127 | | | (69) | | | 58 | |

| 合同安排 | 24 | | | (6) | | | 18 | | | 24 | | | (5) | | | 19 | |

| 品牌 | 21 | | | (6) | | | 15 | | | 21 | | | (5) | | | 16 | |

| 分销权 | 29 | | | (7) | | | 22 | | | 26 | | | (6) | | | 20 | |

| 总计 | $ | 1,986 | | | $ | (582) | | | $ | 1,404 | | | $ | 1,982 | | | $ | (548) | | | $ | 1,434 | |

使用年限的无形资产摊销费用如下:

| | | | | | | | | | | | | | | | | |

| | | | 第一季度 |

| (单位:百万) | | | | | 2021 | | 2020 |

| 摊销费用 | | | | | $ | 33 | | | $ | 33 | |

这些无形资产在2021年剩余时间和未来五年的摊销费用预计如下:

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| 2021年剩余时间 | | 截至12月31日的年度, |

| (单位:百万) | | 2022 | | 2023 | | 2024 | | 2025 | | 2026 |

| 预期摊销费用 | $ | 101 | | | $ | 134 | | | $ | 132 | | | $ | 124 | | | $ | 110 | | | $ | 105 | |

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计,续)

损伤测试

KDP每年对商誉和所有无限期活着的无形资产进行减值测试,如果情况表明资产的账面价值可能无法收回,则更频繁地进行减值测试。如附注7所述,由于公司经营部门自2021年1月1日起发生变化,导致公司报告单位发生变化,管理层对受影响的报告单位进行了截至商誉生效日期的零步分析。该公司还进行了截至2021年3月31日的分析,以确保本季度不会发生其他触发事件。由于这些分析的结果,管理层没有发现任何迹象表明任何商誉或任何无形资产的账面价值可能无法收回。

4. 重组和整合成本

该公司不定期实施重组计划,并产生旨在提高经营效率和降低成本的成本。当公司实施这些计划时,公司将产生员工离职、租赁终止和其他直接退出成本等费用,这些费用符合美国公认会计准则(GAAP)规定的退出和处置成本。

该公司还产生作为其重组活动组成部分并直接归因于其重组活动的费用,这些费用不符合退出和处置成本的条件,例如加速折旧、资产减值、实施成本和其他增量成本。这些成本记录在损益表的SG&A费用中,主要计入未分配的公司成本。

DPS集成计划

作为DPS合并的一部分,该公司开发了一项计划,以交付$600通过供应链优化、通过新的规模经济减少间接支出、消除重复的支持功能以及广告和促销优化,在三年内实现了100万美元的协同效应。该公司预计产生的现金支出总额为#美元。750100万美元,包括资本支出和费用,预计在2021年完成该计划。重组和整合计划导致累计税前费用约为#美元。630到2021年3月31日,主要包括与整合和转型相关的专业费用,以及与遣散费和员工解雇相关的成本。DPS整合计划的重组和整合费用为$43百万美元和$532021年第一季度和2020年第一季度分别为100万美元。

根据美国公认会计原则,符合退出和处置成本的重组负债包括在未经审计的简明合并财务报表的应付帐款和应计费用中。在本报告所述期间,DPS整合计划的重组负债(全部为裁员成本)如下:

| | | | | | | | | |

| (单位:百万) | 重组负债 | | | | |

| 截至2021年1月1日的余额 | $ | 14 | | | | | |

收费到费用 | 13 | | | | | |

现金支付 | (9) | | | | | |

| | | | | |

| 截至2021年3月31日的余额 | $ | 18 | | | | | |

5. 衍生物

KDP面临利率、大宗商品价格和外汇利率不利变化带来的市场风险。KDP通过各种策略管理这些风险,包括使用利率合约、外汇远期合约、商品远期、期货、掉期和期权合约以及供应商定价协议。KDP不持有或发行用于交易或投机目的的衍生金融工具。

KDP将符合美国GAAP规定的既定会计标准的某些外汇远期合约正式指定并计入现金流对冲。就该等合约而言,衍生工具的收益或亏损的有效部分,在扣除适用税项后记入AOCI。当净收益受到相关交易的可变性影响时,在AOCI中递延的衍生工具损益的适用抵销金额将重新分类为净收益。在符合条件的套期保值关系中指定的衍生工具的现金流与套期项目的现金流被归类为同一类别。如果现金流对冲不再符合对冲会计的资格,或被终止,衍生品将继续以公允价值计入资产负债表,直到结算,对冲会计将预期停止。如果标的对冲交易不复存在,AOCI报告的任何关联金额届时都将重新归类为收益。

对于未指定或指定套期保值关系终止的衍生品,该工具的损益在变动期内的收益中确认。

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计,续)

如果协议的对手方不履行义务,本公司将面临衍生工具资产头寸的信用损失。从历史上看,本公司没有因交易对手不履行义务而遭受重大信用损失。该公司根据信用评级选择并定期审查交易对手,根据规定的指导方针限制其对单一交易对手的风险敞口,并在执行套期保值交易时监测项目的市场地位,至少每季度监测一次。

利率。

经济模糊限制语

KDP面临与其借款安排和义务相关的利率风险。本公司订立利率互换协议,以提供可预见性公司的总体成本结构,包括固定接收、可变支付和接收可变、固定支付的掉期。存在一种天然的对冲关系,即工具公允价值的变化在经济上抵消了标的项目公允价值的变化。这些工具的公允价值变动在衍生工具的整个有效期内计入收益,并在未经审计的综合综合收益表中计入利息支出。截至2021年3月31日,所有经济利率互换合约将于2025年3月到期。

现金流对冲

为了对冲与公司未来计划发行的长期债务相关的利率变化带来的现金流变化,2021年第一季度,公司签订了远期起始掉期,并将其指定为现金流对冲。远期起始掉期计划在发行长期债券时平仓。截至2021年3月31日,远期开始掉期的强制终止日期为2022年6月至2025年5月。

外汇

KDP在其国际子公司面临外汇风险,这些子公司可能使用与这些子公司的功能货币不同的货币进行交易。这些企业的资产负债表也都会受到汇率变动的影响。

经济模糊限制语

在2021年第一季度和2020年第一季度,KDP持有外汇远期合约,以经济地管理上述外汇汇率变化导致的资产负债表风险敞口。这些外汇合约的目的是将与非本币资产负债表头寸相关的外汇风险的影响降至最低。在这些情况下,存在一种套期保值关系,即工具公允价值的变化作为对标的项目公允价值变化的经济抵消。这些工具的公允价值变动在衍生工具的整个有效期内计入收益,并与相关风险在未经审核的综合综合收益表的同一标题中报告。截至2021年3月31日,这些外汇合约的到期日为2021年4月至2024年9月。

现金流对冲

在2020年,KDP开始将某些与加拿大和墨西哥业务的库存购买相关的外汇远期合约指定为现金流对冲,以管理上述外汇汇率变化带来的风险敞口。这些外汇合约的目的是为该公司的整体成本结构提供可预测性。截至2021年3月31日,这些以公允价值计价的外汇合约的到期日为2021年4月至2022年11月。

商品

经济模糊限制语

KDP通过各种衍生合约集中管理其生产过程和运输过程中使用的某些商品的价格波动风险。这些合同的目的是在公司的总体成本结构中提供一定程度的可预测性。在2021年和2020年的第一季度,该公司持有远期、期货、掉期和期权合同,这些合同在经济上对冲了其某些风险。在这些情况下,存在一种套期保值关系,即工具公允价值的变化作为对标的项目公允价值变化的经济抵消。该等工具的公允价值变动于衍生工具的整个有效期内计入收益,并与对冲交易在未经审核综合综合收益表的同一项目中列报。未实现损益被确认为未分配公司成本的组成部分,直到公司的经营部门受到基本交易完成的影响,届时损益被反映为各自部门运营收入的组成部分。截至2021年3月31日,这些大宗商品合约的到期日为2021年4月至2024年1月。

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计,续)

衍生工具的名义金额

下表按类型列出了KDP未偿还衍生工具的名义金额:

| | | | | | | | | | | |

| (单位:百万) | 2021年3月31日 | | 2020年12月31日 |

| 利率合约 | | | |

| 远期起始掉期,指定为现金流对冲 | $ | 2,500 | | | $ | — | |

| 未指定为套期保值工具的浮动支付固定利率掉期 | 450 | | | 450 | |

| 外汇合约 | | | |

| 远期合约,未指定为套期保值工具 | 505 | | | 476 | |

| 远期合约,指定为现金流对冲 | 369 | | | 333 | |

| 商品合约 | 450 | | | 450 | |

衍生工具的公允价值

商品合约、利率合约及外汇远期合约的公允价值乃根据公开市场随时可得或可从公开报价市场可得的资料厘定。商品合约的公允价值以报告日的可观察市场交易(主要是相关商品期货或实物指数价格)为基础,采用市场法进行估值。利率合同的估值主要基于容易观察到的市场参数,例如公司合同所有实质性条款的LIBOR远期利率和交易对手的信用风险。外汇远期合约的公允价值按报告日期的远期外汇报价进行估值。因此,该公司将这些合同归类为第二级合同。

未被指定为套期保值工具

下表概述了未经审计的简明综合资产负债表中未指定为套期保值工具的本公司衍生工具的公允价值位置。所有此类工具均被指定为公允价值层次结构中的第2级。

| | | | | | | | | | | | | | | | | |

| (单位:百万) | 资产负债表位置 | | 2021年3月31日 | | 2020年12月31日 |

| 资产: | | | | | |

| | | | | |

| | | | | |

| 商品合约 | 预付费用和其他流动资产 | | $ | 65 | | | $ | 45 | |

| 利率合约 | 其他非流动资产 | | 2 | | | — | |

| | | | | |

| 商品合约 | 其他非流动资产 | | 25 | | | 12 | |

| | | | | |

| 负债: | | | | | |

| 利率合约 | 其他流动负债 | | $ | 2 | | | $ | 2 | |

| 外汇合约 | 其他流动负债 | | 7 | | | 6 | |

| 商品合约 | 其他流动负债 | | 1 | | | 5 | |

| 利率合约 | 其他非流动负债 | | — | | | 7 | |

| 外汇合约 | 其他非流动负债 | | 14 | | | 9 | |

| 商品合约 | 其他非流动负债 | | 2 | | | 2 | |

指定为对冲工具

下表概述了本公司指定为对冲工具的衍生工具的公允价值在未经审计的简明综合资产负债表中的位置。所有此类工具均被指定为公允价值层次结构中的第2级。

| | | | | | | | | | | | | | | | | |

| (单位:百万) | 资产负债表位置 | | 2021年3月31日 | | 2020年12月31日 |

| 资产: | | | | | |

| | | | | |

| | | | | |

| | | | | |

| 利率合约 | 其他非流动资产 | | $ | 92 | | | $ | — | |

| | | | | |

| 负债: | | | | | |

| 外汇合约 | 其他流动负债 | | $ | 13 | | | $ | 12 | |

| | | | | |

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计,续)

未被指定为对冲工具的衍生工具的影响

下表列出了未经审计的简明综合收益表中确认的(收益)损失额,这些损益表涉及的衍生工具未被指定为美国公认会计准则规定的对冲工具。金额包括已实现和未实现的损益。

| | | | | | | | | | | | | | | | | | | | | |

| | | | | | 第一季度 |

| (单位:百万) | 损益表位置 | | | | | | 2021 | | 2020 |

| 利率合约 | 利息支出 | | | | | | $ | (8) | | | $ | 4 | |

| 外汇合约 | 销售成本 | | | | | | 4 | | | (23) | |

| 外汇合约 | 其他(收入)费用,净额 | | | | | | 5 | | | (17) | |

| 商品合约 | 销售成本 | | | | | | (17) | | | 17 | |

| 商品合约 | SG&A费用 | | | | | | (29) | | | 45 | |

| 总计 | | | | | | | $ | (45) | | | $ | 26 | |

现金流套期保值的影响

下表列出了在报告期间从AOCI重新分类到与被指定为现金流量对冲工具的衍生工具有关的未经审计的简明综合收益表的亏损额:

| | | | | | | | | | | | | | | | | | | | | |

| | | | | 第一季度 |

| (单位:百万) | 损益表位置 | | | | | | 2021 | | 2020 |

| 利率合约 | 利息支出 | | | | | | $ | — | | | $ | — | |

| 外汇合约 | 销售成本 | | | | | | 5 | | | — | |

KDP预计将重新分类大约$15在接下来的12个月里,AOCI的税前净亏损为2.5亿美元,与其外汇合同相关。KDP预计在未来12个月内不会将AOCI的任何金额重新归类为与其利率合同相关的净收入。

6. 租契

该公司租赁某些设施和机械设备,包括船队。这些租约将在不同的日期到期,一直持续到2044年。一些租赁协议包含标准续签条款,允许公司在租赁期结束时以相当于公平市值的费率续签租约。本公司的租赁协议不包含任何重大剩余价值担保或限制性契诺,但在期限结束时包含剩余价值担保的某些制造物业的租赁除外。KDP与租赁和非租赁组件签订了租赁协议,它们通常被视为单个租赁组件。

下表列出了租赁成本的组成部分:

| | | | | | | | | | | | | | | | | |

| | | | 第一季度 |

| (单位:百万) | | | | | 2021 | | 2020 |

| 经营租赁成本 | | | | | $ | 30 | | | $ | 28 | |

| 融资租赁成本 | | | | | | | |

| 使用权资产摊销 | | | | | 13 | | | 11 | |

| 租赁负债利息 | | | | | 3 | | | 4 | |

可变租赁成本(1) | | | | | 8 | | | 6 | |

| 短期租赁成本 | | | | | — | | | — | |

| 转租收入 | | | | | — | | | (1) | |

| 总租赁成本 | | | | | $ | 54 | | | $ | 48 | |

(1)可变租赁成本主要包括公共区域维护成本、物业税和通货膨胀调整。

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计,续)

下表提供了有关该公司租赁的补充现金流信息:

| | | | | | | | | | | |

| 第一季度 |

| (单位:百万) | 2021 | | 2020 |

| 为计量租赁负债所包括的金额支付的现金: | | | |

| 营业租赁的营业现金流 | $ | 28 | | | $ | 26 | |

| 融资租赁的营业现金流 | 3 | | | 4 | |

| 融资租赁产生的现金流 | 15 | | | 13 | |

下表列出了该公司加权平均折扣率和剩余租期的信息:

| | | | | | | | | | | |

| 2021年3月31日 | | 2020年12月31日 |

| 加权平均贴现率 | | | |

| 经营租约 | 3.8 | % | | 4.3 | % |

| 融资租赁 | 4.5 | % | | 4.4 | % |

| 加权平均剩余租期 | | | |

| 经营租约 | 13年份 | | 12年份 |

| 融资租赁 | 11年份 | | 11年份 |

截至2021年3月31日,已经开始并反映在未经审计的简明综合资产负债表上的不可取消租赁的未来最低租赁付款如下:

| | | | | | | | | | | |

| (单位:百万) | 经营租约 | | 融资租赁 |

| 2021年剩余时间 | $ | 72 | | | $ | 52 | |

| 2022 | 99 | | | 65 | |

| 2023 | 92 | | | 59 | |

| 2024 | 90 | | | 56 | |

| 2025 | 84 | | | 52 | |

| 2025 | 73 | | | 65 | |

| 此后 | 536 | | | 153 | |

| 未来最低租赁付款总额 | 1,046 | | | 502 | |

| 减去:推定利息 | (206) | | | (86) | |

| 最低租赁付款现值 | $ | 840 | | | $ | 416 | |

尚未开始的重大租约

截至2021年3月31日,本公司已签订尚未开始的租赁,预计未来租赁总付款约为$343百万美元。这些租约预计在2021年第二季度至第四季度之间开始,初始租赁期限为5几年前10好几年了。

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计,续)

7. 分段

自2021年1月1日起,公司修改了内部报告和运营部门,以反映执行领导团队的变化,以进一步提高上市速度和决策有效性。这些修改没有改变公司的可报告部门。该公司的可报告部门由以下部分组成:

•咖啡系统部门反映了与该公司的咖啡系统、K-Cup豆荚和冲泡机相关的成品的制造和分销在美国和加拿大的销售情况。

•包装饮料部门反映了通过DSD和WD系统在美国和加拿大生产和分销成品饮料和其他产品的销售额,包括公司自有品牌和第三方品牌的销售。DSD和WD都被确定为经营部门,由于相似的经济特征和制成品销售和进入市场的路线相似,公司将它们合并到包装饮料中。

•饮料浓缩液部门反映了该公司品牌浓缩液和糖浆主要在美国和加拿大向第三方灌装商的销售。这一细分市场中的大多数品牌都是碳酸软饮料品牌。由于相似的经济特征和销售产品的性质相似,我们的FFS运营部门与我们的品牌精矿运营部门合并到我们的饮料精矿报告部门。

•拉丁美洲饮料部门的销售额主要来自浓缩饮料、糖浆和成品饮料的制造和分销,主要在墨西哥和加勒比海地区。

部门结果基于管理报告。净销售额和营业收入是用来评估公司经营部门经营业绩的重要财务指标。部门间销售额按成本计入,并在未经审计的简明综合收益表中注销。“未分配公司成本”不包括在公司对部门业绩的衡量之外,包括未实现的商品衍生产品损益和某些一般公司费用。

按可报告部门划分的公司运营信息如下:

| | | | | | | | | | | | | | | | | |

| | | | 第一季度 |

| (单位:百万) | | | | | 2021 | | 2020 |

| 部门业绩-净销售额 | | | | | | | |

| 咖啡系统 | | | | | $ | 1,142 | | | $ | 973 | |

| 包装饮料 | | | | | 1,307 | | | 1,217 | |

| 浓缩饮料 | | | | | 328 | | | 306 | |

| 拉丁美洲饮料 | | | | | 125 | | | 117 | |

| 净销售额 | | | | | $ | 2,902 | | | $ | 2,613 | |

| | | | | | | | | | | | | | | | | |

| | | | 第一季度 |

| 百万美元(单位:百万) | | | | | 2021 | | 2020 |

| 分部业绩--运营收入 | | | | | | | |

| 咖啡系统 | | | | | $ | 336 | | | $ | 272 | |

| 包装饮料 | | | | | 175 | | | 189 | |

| 浓缩饮料 | | | | | 238 | | | 197 | |

| 拉丁美洲饮料 | | | | | 22 | | | 27 | |

| 未分配的公司成本 | | | | | (131) | | | (219) | |

| 营业收入 | | | | | $ | 640 | | | $ | 466 | |

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计,续)

8. 每股收益

下表列出了该公司的基本每股收益和稀释后每股收益以及流通股:

| | | | | | | | | | | | | | | | | |

| | | | 第一季度 |

| (单位为百万,每股数据除外) | | | | | 2021 | | 2020 |

| 基本每股收益: | | | | | | | |

| 可归因于KDP的净收入 | | | | | $ | 325 | | | $ | 156 | |

| 加权平均已发行普通股 | | | | | 1,409.2 | | | 1,407.0 | |

| 普通股每股收益-基本 | | | | | $ | 0.23 | | | $ | 0.11 | |

| 稀释每股收益: | | | | | | | |

| 可归因于KDP的净收入 | | | | | $ | 325 | | | $ | 156 | |

| 加权平均已发行普通股 | | | | | 1,409.2 | | | 1,407.0 | |

| 稀释证券的影响: | | | | | | | |

| RSU | | | | | 16.0 | | | 12.7 | |

| 股票期权 | | | | | 0.3 | | | 0.4 | |

| PSU | | | | | 0.1 | | | — | |

| 加权平均已发行普通股和普通股等价物 | | | | | 1,425.6 | | | 1,420.1 | |

| 每股普通股收益-稀释后 | | | | | $ | 0.23 | | | $ | 0.11 | |

| | | | | | | |

| 反摊薄股份不计入稀释加权平均流通股计算 | | | | | — | | | 0.3 | |

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计,续)

9. 收入确认

公司在履行与客户签订的合同条款下的义务时确认收入。品牌产品销售,包括CSD、NCB、K-Cup吊舱和家用电器,在交付给客户后,一旦控制权移交给客户,就会发生。收入是指公司预计从转让货物中获得的对价金额。公司收到的对价金额和确认的收入随着公司向其客户及其客户提供的客户激励措施的变化而变化。销售税和其他类似税收不包括在收入中。收入确认时,与运输和搬运活动相关的成本(如商品销售)包括在SG&A费用中。

下表按投资组合对公司的收入进行了分类:

| | | | | | | | | | | | | | | | | | | | | | | | | | | | | |

| (单位:百万) | 咖啡系统 | | 包装饮料 | | 浓缩饮料 | | 拉丁美洲饮料 | | 总计 |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| 2021年第一季度: | | | | | | | | | |

惩教署(1) | $ | — | | | $ | 624 | | | $ | 323 | | | $ | 87 | | | $ | 1,034 | |

NCB(1) | — | | | 581 | | | 3 | | | 38 | | | 622 | |

K-Cup吊舱(2) | 903 | | | — | | | — | | | — | | | 903 | |

| 家用电器 | 174 | | | — | | | — | | | — | | | 174 | |

| 其他 | 65 | | | 102 | | | 2 | | | — | | | 169 | |

| 净销售额 | $ | 1,142 | | | $ | 1,307 | | | $ | 328 | | | $ | 125 | | | $ | 2,902 | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| 2020年第一季度: | | | | | | | | | |

惩教署(1) | $ | — | | | $ | 563 | | | $ | 302 | | | $ | 82 | | | $ | 947 | |

NCB(1) | — | | | 562 | | | 2 | | | 35 | | | 599 | |

K-Cup吊舱(2) | 791 | | | — | | | — | | | — | | | 791 | |

| 家用电器 | 127 | | | — | | | — | | | — | | | 127 | |

| 其他 | 55 | | | 92 | | | 2 | | | — | | | 149 | |

| 净销售额 | $ | 973 | | | $ | 1,217 | | | $ | 306 | | | $ | 117 | | | $ | 2,613 | |

(1)代表我们投资组合中自有品牌和合作品牌的净销售额。

(2) 代表自有品牌的净销售额,合作品牌和自有品牌所有者。合作品牌和自有品牌所有者的净销售额本质上是合同性质的和长期的。

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计,续)

10. 基于股票的薪酬

基于股票的薪酬费用主要计入未经审计的简明合并损益表中的SG&A费用。股票薪酬费用的构成如下:

| | | | | | | | | | | | | | | | | |

| | | 第一季度 |

| (单位:百万) | | | | | 2021 | | 2020 |

| 基于股票的薪酬总费用 | | | | | $ | 25 | | | $ | 19 | |

| 所得税收益在所得税报表中确认 | | | | | (4) | | | (4) | |

| 基于股票的薪酬费用,扣除税收后的净额 | | | | | $ | 21 | | | $ | 15 | |

限售股单位

下表总结了RSU活动:

| | | | | | | | | | | | | | | | | | | | | | | |

| | RSU | | 加权平均授予日期公允价值 | | 加权平均剩余合同期限(年) | | 聚合内在价值 (单位:百万) |

| 截至2020年12月31日的未偿还款项 | 26,688,304 | | | $ | 19.66 | | | 2.0 | | $ | 854 | |

| 授与 | 3,712,188 | | | 27.96 | | | | | |

| 既得和获释 | (9,401,295) | | | 10.38 | | | | | 316 | |

| 没收 | (416,825) | | | 24.05 | | | | | |

| 截至2021年3月31日的未偿还款项 | 20,582,372 | | | $ | 25.30 | | | 2.8 | | $ | 707 | |

截至2021年3月31日,373与未归属RSU相关的未确认补偿成本,预计将在加权平均期间确认3.8好几年了。

雇员向有关税务机关缴纳的税款总额为#美元。1252021年第一季度,这笔资金来自于在市场上发行股票,也就是所谓的自动取款机(ATM)计划。2020年第一季度没有这样的付款。这笔付款在未经审计的现金流量表简明合并报表中反映为一项融资活动。

11. 所得税

该公司的实际税率如下:

| | | | | | | | | | | | | | | | | | |

| | | | 第一季度 |

| (单位:百万) | | | | | | 2021 | | 2020 |

| 实际税率 | | | | | | 18.3 | % | | 23.9 | % |

2021年第一季度,所得税拨备低于2020年第一季度,这主要是由于授予RSU产生的超额减税带来的税收优惠。

12.对未合并联营公司的投资

下表汇总了截至2021年3月31日和2020年12月31日对未合并附属公司的投资:

| | | | | | | | | | | | | | | | | | | | |

| | | | 三月三十一号, | | 十二月三十一日, |

| (单位:百万) | | 所有权权益 | | 2021 | | 2020 |

| 防弹衣 | | 12.5 | % | | $ | 53 | | | $ | 51 | |

| | | | | | |

| Dyla LLC | | 12.4 | % | | 12 | | | 12 | |

| 力量控股有限责任公司 | | 33.3 | % | | 5 | | | 5 | |

| 饮料初创公司 | | (各种) | | 13 | | | 15 | |

| 其他 | | (各种) | | 5 | | | 5 | |

| 对未合并附属公司的投资 | | | | $ | 88 | | | $ | 88 | |

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计,续)

13. 其他财务信息

现金和现金等价物

现金、现金等价物、限制性现金和限制性现金等价物的账面价值自资产负债表日起按公允价值计价,分类为一级。下表将未经审计的简并资产负债表报告的现金、现金等价物、限制性现金和限制性现金等价物与未经审计的简明现金流量表中显示的相同金额的总额进行对账:

| | | | | | | | | | | |

| 百万美元(单位:百万) | 2021年3月31日 | | 2020年12月31日 |

| 现金和现金等价物 | $ | 335 | | | $ | 240 | |

限制性现金和限制性现金等价物(1) | 14 | | | 15 | |

| 未经审计的现金流量表中显示的现金总额、现金等价物、限制性现金和限制性现金等价物 | $ | 349 | | | $ | 255 | |

(1)限制性现金和现金等价物主要是指与收购Bai Brands LLC、Core Nutrition LLC和Big Red Group Holdings LLC有关的托管金额,这些公司的相应预留负债记录在其他流动负债中,如下所示。

预期信贷损失拨备

预计信贷损失准备账户在本报告所述期间的活动情况如下:

| | | | | |

| (单位:百万) | 预期信贷损失拨备 |

| |

| |

| |

| 截至2020年12月31日的余额 | $ | 21 | |

| 计入坏账费用的费用 | 1 | |

| 核销和调整 | — | |

| 截至2021年3月31日的余额 | $ | 22 | |

应付帐款

KDP与第三方管理员签订了一项协议,允许参与供应商跟踪来自KDP的付款,如果供应商自愿选择,还可以将KDP的付款义务出售给金融机构。供应商可以自行决定出售KDP的一项或多项付款义务,KDP对其供应商的权利和义务不受影响。供应商决定签订这些协议对KDP没有任何经济利益,与金融机构也没有直接的财务关系。KDP对其供应商的义务(包括到期金额和预定付款条件)不受影响。第三方管理员已通知KDP,截至2021年3月31日和2020年12月31日,2,777百万美元和美元2,578供应商自愿选择并出售给金融机构的KDP的未付付款义务中,分别有100万美元是由供应商自愿选择的。

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计,续)

选定的资产负债表信息

下表提供了未经审计的简明综合资产负债表中的精选财务信息:

| | | | | | | | | | | |

| | 三月三十一号, | | 十二月三十一日, |

| (单位:百万) | 2021 | | 2020 |

| 库存: | | | |

| 原料 | $ | 259 | | | $ | 260 | |

| 正在进行的工作 | 7 | | | 6 | |

| 成品 | 600 | | | 520 | |

| 总计 | 866 | | | 786 | |

| 超额和陈旧存货备抵 | (25) | | | (24) | |

| 总库存 | $ | 841 | | | $ | 762 | |

| 预付费用和其他流动资产: | | | |

| 其他应收账款 | $ | 74 | | | $ | 85 | |

| 客户激励计划 | 91 | | | 34 | |

| 衍生工具 | 65 | | | 45 | |

| 预付费营销 | 15 | | | 15 | |

| 备件 | 60 | | | 55 | |

| 持有待售资产 | 2 | | | 2 | |

| 应收所得税 | 10 | | | 11 | |

| 其他 | 93 | | | 76 | |

| 预付费用和其他流动资产总额 | $ | 410 | | | $ | 323 | |

| 其他非流动资产: | | | |

| 客户激励计划 | $ | 67 | | | $ | 70 | |

有价证券交易(1) | 42 | | | 41 | |

| 经营性租赁使用权资产 | 830 | | | 645 | |

| 衍生工具 | 119 | | | 12 | |

| | | |

| 公允价值不容易确定的股权证券 | 1 | | | 1 | |

| 其他 | 128 | | | 125 | |

| 其他非流动资产合计 | $ | 1,187 | | | $ | 894 | |

(1)有价证券的公允价值是根据截至资产负债表日的收盘价,使用每日交易所交易市场的报价确定的,并被归类为第一级。有价证券的公允价值为#美元。42300万美元和300万美元41分别截至2021年3月31日和2020年12月31日。

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计,续)

| | | | | | | | | | | |

| | 三月三十一号, | | 十二月三十一日, |

| (单位:百万) | 2021 | | 2020 |

| 应计费用: | | | |

| 客户返点和奖励 | $ | 326 | | | $ | 382 | |

| 应计补偿 | 149 | | | 215 | |

| 保险准备金 | 40 | | | 35 | |

| 应计利息 | 163 | | | 57 | |

| 应计专业费用 | 24 | | | 21 | |

| 其他应计费用 | 287 | | | 330 | |

| 应计费用总额 | $ | 989 | | | $ | 1,040 | |

| 其他流动负债: | | | |

| 应付股息 | $ | 232 | | | $ | 212 | |

| 应付所得税 | 63 | | | 39 | |

| 经营租赁负债 | 80 | | | 72 | |

| 融资租赁负债 | 49 | | | 44 | |

| 衍生工具 | 23 | | | 25 | |

| 扣留负债 | 12 | | | 15 | |

| 其他 | 8 | | | 9 | |

| 其他流动负债总额 | $ | 467 | | | $ | 416 | |

| 其他非流动负债: | | | |

| 养恤金和退休后负债 | $ | 38 | | | $ | 38 | |

| 保险准备金 | 74 | | | 72 | |

| 经营租赁负债 | 760 | | | 580 | |

| 融资租赁负债 | 367 | | | 298 | |

| 衍生工具 | 16 | | | 18 | |

| 递延赔偿责任 | 42 | | | 41 | |

| 其他 | 70 | | | 72 | |

| 其他非流动负债总额 | $ | 1,367 | | | $ | 1,119 | |

14. 累计其他综合收益(亏损)

下表汇总了AOCI的税后净额变化:

| | | | | | | | | | | | | | | | | | | | | | | |

| 百万美元(单位:百万) | 外币折算调整 | | 养老金和退休后福利负债 | | 现金流对冲 | | 累计其他综合收益(亏损) |

| | | | | | | |

| | | | | | | |

| | | | | | | |

| | | | | | | |

| | | | | | | |

| | | | | | | |

| 截至2021年1月1日的余额 | $ | 95 | | | $ | (4) | | | $ | (14) | | | $ | 77 | |

| 其他综合收益 | 16 | | | — | | | 68 | | | 84 | |

| 从累计其他综合收益中重新分类的金额 | — | | | — | | | 3 | | | 3 | |

| 本期净其他综合收益 | 16 | | | — | | | 71 | | | 87 | |

| 截至2021年3月31日的余额 | $ | 111 | | | $ | (4) | | | $ | 57 | | | $ | 164 | |

| | | | | | | |

| | | | | | | |

| | | | | | | |

| | | | | | | |

| | | | | | | |

| | | | | | | |

截至2020年1月1日的余额 | $ | 104 | | | $ | — | | | $ | — | | | $ | 104 | |

| 其他综合损失 | (583) | | | (1) | | | — | | | (584) | |

| | | | | | | |

| 截至2020年3月31日的余额 | $ | (479) | | | $ | (1) | | | $ | — | | | $ | (480) | |

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计,续)

下表列出了从AOCI重新分类到未经审计的合并合并损益表中的(损益)金额:

| | | | | | | | | | | | | | | | | | | | |

| | | | 第一季度 |

| (单位:百万) | | 损益表标题 | | 2021 | | 2020 |

| 现金流对冲: | | | | | | |

| 利率合约 | | 利息支出 | | $ | — | | | $ | — | |

| 外汇合约 | | 销售成本 | | 5 | | | — | |

| 总计 | | | | 5 | | | — | |

| 所得税优惠 | | | | (2) | | | — | |

| 合计(扣除税金) | | | | $ | 3 | | | $ | — | |

15. 承诺和或有事项

法律事务

本公司不时参与各种索赔、诉讼和诉讼。当公司确定不利结果的可能性很大,并且损失金额可以合理估计时,KDP为特定的法律程序建立准备金。KDP还确定了公司认为合理可能出现不利结果和/或无法估计可能损失的某些其他法律事项。

反垄断诉讼

2014年2月,Treehouse Foods,Inc.及其某些附属实体向美国纽约南区地区法院(SDNY)(Treehouse Foods,Inc.等人)提起诉讼,起诉KDP的全资子公司KGM。V.Green Mountain Coffee Roaster,Inc.等)。Treehouse的起诉书声称,根据联邦反垄断法和各种州法律,Keurig垄断了据称的单一服务咖啡机和单一服务咖啡豆的市场。Treehouse的起诉书要求金钱赔偿、声明救济、禁令救济和律师费。2014年3月,JBR,Inc.向美国加州东区地区法院起诉KGM(JBR,Inc.诉Keurig Green Mountain,Inc.)。JBR,Inc.申诉中声称的索赔和寻求的救济与树屋申诉中声称的索赔和寻求的救济基本相似。

从2014年3月开始,代表KGM产品的据称直接和间接购买者向各个联邦地区法院提起了27起假定的集体诉讼,主张类似的索赔并寻求类似的救济。2014年6月,多地区诉讼司法小组批准了一项动议,将这些不同的诉讼,包括树屋和JBR诉讼,移交给一个司法地区进行协调或合并的预审程序(“多地区反垄断诉讼”)。2014年7月,直接购买者和间接购买者原告提出了合并的推定集体诉讼申诉。代表间接购买者提起的额外集体诉讼,最初提交给阿肯色州福克纳县巡回法院(Julie Rainwater等人)。V.Keurig Green Mountain,Inc.),于2015年11月被转移到多地区反垄断诉讼中。2019年1月,McLane Company,Inc.起诉KGM(McLane Company,Inc.诉Keurig Green Mountain,Inc.)在纽约州SDNY提出了类似的主张,也被转移到多地区反垄断诉讼中。这些诉讼现在正在纽约州SDNY待决(见Re:Keurig Green Mountain Single-Serve咖啡反垄断诉讼)。多地区反垄断诉讼中的发现始于2017年12月。

另外,2014年9月,位于加拿大安大略省的KGM和Keurig Canada Inc.被加拿大单一服务豆荚制造商Club Coffee L.P.提交了一份索赔声明,称Keurig违反了竞争法,并发表了虚假和误导性的声明。

2020年7月,KGM与多地区反垄断诉讼中推定的间接购买者类别原告达成协议,以#美元了结其诉状中声称的索赔。312000万。和解群体包括在适用的类别期间(大多数州从2010年9月开始)从KGM以外的人手中购买KGM生产或许可的单份饮料部分包装(大多数州从2010年9月开始)且不用于转售的美国个人和实体。法院于2020年12月初步批准和解,公司于2021年1月支付和解金额。可能的阶级成员有机会反对或选择退出和解,最终批准听证会定于2021年6月举行。

KDP打算积极为Treehouse、JBR、McLane、假定的直接购买者阶层和Club Coffee提起的剩余诉讼辩护。目前,公司无法预测这些诉讼的结果、与这些诉讼的解决相关的潜在损失或损失范围(如果有的话),或者它们可能对公司或其运营产生的任何潜在影响。

目录

Keurig Dr Pepper Inc.

简明合并财务报表附注

(未经审计,续)

第65号提案诉讼

2011年5月,CERT向洛杉矶县加利福尼亚州高等法院提起诉讼(Council for Education and Research on Toxics v.Brad Barry LLC,et al.,案件编号:(BC461182),指控KGM和其他制造、包装、分销或销售咖啡的被告没有警告加利福尼亚州的人,KGM的咖啡产品使人们暴露在化学品丙烯酰胺中,这违反了第65号提案。

作为一个联合防御组织的一部分,KGM对CERT的说法提出了异议,并提出了多项积极的抗辩。KGM是为对抗这起诉讼而组织起来的联合防御小组的一部分。该案原计划进入第三阶段,就损害赔偿、补救措施和律师费进行审判,但鉴于加利福尼亚州环境健康危险评估办公室(Office Of Environmental Health Hazard Review)提出的一项新的65号提案,澄清烘焙咖啡豆后出现在咖啡中的丙烯酰胺等化学物质不需要癌症警告,这样的审判并未进行。该规定于2019年10月生效后,诉讼继续进行,其中包括CERT的论点,即该规定在法律上无效,或者不能适用于其未决索赔。2020年8月,法院批准了被告的简易判决动议,有效地结束了CERT在初审法院层面的65号提案诉讼。CERT已经提交了上诉摘要,该公司打算继续在这一行动中积极为自己辩护。然而,本公司相信,其因CERT诉讼而蒙受重大损失的可能性微乎其微,因此,并未记录或有损失。

16. 关联方

关联方的识别

JAB在KDP中拥有重要但非控股的权益。截至2021年3月31日,JAB实益拥有约33占KDP已发行普通股的%。JAB及其附属公司还投资于其他一些与该公司有商业关系的公司,包括Peet‘s、Cariou Coffee Company,Inc.、Panera Bread Company、爱因斯坦兄弟百吉饼(Einstein Bros Bagels)和Krispy Kreme Doughnuts Inc。

•KDP从Peet‘s购买某些原材料,并生产Peet’s品牌的咖啡和茶包装,供KDP和Peet‘s在美国和加拿大销售。

•KDP在美国和加拿大独家生产、分销和销售Peet‘s RTD系列饮料产品。

•KDP授权Cariou Coffee、Panera Bread和Krispy Kreme商标用于制造Keurig酿造系统的部分包装。

•KDP向Cariou Coffee Company,Inc.、Panera Bread Company、Einstein Bros Bagels和Krispy Kreme Doughnuts Inc.销售各种浓缩饮料和包装饮料,转售给零售客户。

KDP持有某些品牌所有权公司的投资,在某些情况下,该公司还有权在特定地区包装和/或分销这些公司拥有的品牌。KDP从这些品牌所有权公司购买库存,并将成品销售给主要在美国的第三方客户。此外,在这些投资中与重要合作伙伴(如ABI)进行的任何交易都被视为关联方交易。ABI从KDP购买Clamato,并向公司支付使用该品牌名称的特许权使用费。有关KDP对品牌所有权公司的投资的更多信息,请参阅附注12。

项目2.管理层对财务状况和经营成果的讨论和分析

以下讨论应与我们于2021年2月25日提交的年度报告中经审计的综合财务报表及其注释一起阅读。

本Form 10-Q季度报告包含符合1933年证券法(经修订)第27A节和交易法第21E节定义的前瞻性表述,尤其包括有关DPS合并和其他交易的预期收益和支出的表述,包括估计的协同效应、去杠杆化和相关的现金管理,以及成本节约、新冠肺炎的影响、未来事件、未来财务业绩、计划、战略、预期、前景、竞争环境、监管、劳工问题和原材料的可用性。前瞻性表述包括所有非历史事实的表述,可以通过使用“展望”、“指导”、“预期”、“预期”、“相信”、“可能”、“估计”、“感觉”、“预测”、“打算”、“可能”、“计划”、“潜在”、“项目”、“应该”、“目标”、“将会”、“将会”等前瞻性术语来识别,这些前瞻性表述包括“预期”、“指导”、“预期”、“预期”、“相信”、“可能”、“估计”、“感觉”、“预测”、“打算”、“可能”、“计划”、“可能”、“计划”“及本表格10-Q季度报告内的类似字、词组或词句,以及该等字的变体或否定。这些前瞻性陈述是基于我们目前对未来事件和财务表现的看法。由于估计、预测和预测的固有不确定性,我们的实际财务表现可能与前瞻性陈述中的预测大不相同,我们的财务表现可能比预期的好,也可能比预期的差。鉴于这些不确定性,您不应过度依赖任何前瞻性陈述。所有前瞻性陈述均参考本公司年报第I部分第1A项“风险因素”下讨论的因素进行整体保留。, 以及我们随后提交给证券交易委员会的文件。前瞻性陈述仅代表我们截至发布之日的估计和假设。除适用证券法要求的范围外,我们不承担在本季度报告以Form 10-Q的日期之后更新前瞻性陈述以及与其相关的估计和假设的任何义务。

这份Form 10-Q季度报告包含我们拥有或许可的一些商标、商号和服务标记的名称,我们将其称为我们的品牌。本季度报告中的Form 10-Q中包含的所有产品名称都是我们的注册商标或我们许可方的商标。

概述

KDP是北美领先的饮料公司,拥有多种风味(非可乐)CSD、NCB产品组合,包括水(增强型和加味型)、即饮茶和咖啡、果汁、果汁饮料、搅拌机和特种咖啡,是创新型单份冲泡系统的领先生产商。KDP的主要品牌包括Keurig、Dr Pepper、Canada Dry、Snapple、BAI、Mott‘s、Core、Green Mountain和原始的甜甜圈商店,提供几乎可以满足任何消费者需求的各种冷热饮料。KDP在北美拥有一些最受认可的饮料品牌,拥有重要的消费者认知水平和悠久的历史,这引发了人们与消费者之间的强烈情感联系。根据美国IRI的数据,KDP提供超过125个独资、特许和合作品牌,包括十大畅销咖啡品牌和Dr Pepper,成为美国领先的风味CSD。几乎在任何地方,人们在购物和消费饮料时都可以买到这些品牌。

KDP是一家集品牌所有者、制造商和分销商于一体的企业。我们相信,我们的集成业务模式通过我们的DSD认证系统和我们的全球分销系统,将我们品牌所有权的经济利益与我们的制造和分销业务的经济利益保持一致,从而加强了我们的市场路线,并提供了净销售额和利润增长的机会。KDP向零售商(包括超市、大众销售商、俱乐部商店、纯电商零售商和写字楼超市)营销和销售其产品;向餐厅、连锁酒店、办公产品和咖啡分销商以及合作品牌所有者营销和销售其产品;以及通过其网站直接向消费者营销和销售其产品。我们的综合业务模式使我们能够更灵活地响应我们大型零售客户不断变化的需求,并通过扩大地理制造和分销覆盖面,使我们能够更充分地利用我们的规模并降低成本。

饮料市场受一些季节性变化的影响。我们的冷饮销售通常在温暖的月份较高,而热饮的销售通常在凉爽的月份较高。整体饮料销售可能会受到假期时间和天气波动的影响。由于假日购物季,下半年酿造系统和相关配件的销售普遍较高。

咖啡系统

我们的咖啡系统部门主要在美国和加拿大生产创新的单份冲泡机和特制咖啡。

我们的咖啡系统部门在美国生产超过75%的单服务K-Cup豆荚。我们生产和销售以下品牌的100%K-Cup豆荚,这些品牌的豆荚是远离家庭渠道的参与者和最终消费者:Green Mountain咖啡烘焙师、原始甜甜圈店、McCafé、Laughing Man、REVV和Van Houtte,我们生产和销售以下品牌的K-Cup豆荚:Green Mountain Coffee Roaster、The Original Donut Shop、McCafé、Laughing Man、REVV和Van Houtte。

我们为以下品牌制造和销售K-Cup豆荚给我们的合作伙伴,而我们的合作伙伴又把它们卖给零售商:星巴克、史莫克、皮特百货、邓肯甜甜圈、福尔杰斯、纽曼自己的有机食品、Cariou咖啡、Eight O‘Clock、Maxwell House和Tim Horton,以及自有品牌安排。一般来说,我们能够将这些品牌销售给我们的外出渠道参与者和最终用户。除了我们自己品牌的K-Cup豆荚外,我们还签订了制造、分销和销售天季、立顿和Tazo等品牌的K-Cup茶叶豆荚的协议。我们还生产和销售可可的K-Cup豆荚,包括通过瑞士小姐品牌的许可协议,以及热苹果酒,包括我们自己的品牌Mott‘s。

我们的咖啡系统部门在北美的工厂生产K-Cup豆荚,这些设施包括使用新鲜烘焙和研磨的咖啡以及茶、可可和其他产品的特殊设计的专有高速包装线。我们提供高品质的咖啡,包括经过认证的单一原产地、有机、风味、限量版和专有混合咖啡。我们精心挑选咖啡豆,并适当烘焙咖啡,以优化它们的口感和风味差异。我们设计和设计我们的大多数单份啤酒,然后利用位于亚洲不同国家的第三方合同制造商制造啤酒家电。我们通过第三方分销商、零售合作伙伴以及我们的网站www.Keurig.com分销我们的啤酒。

包装饮料

我们的包装饮料部门主要是品牌所有权、制造和分销业务。在这一细分市场中,我们主要生产和分销我们品牌的包装饮料。此外,为了最大限度地扩大我们的制造和分销业务的规模和规模,我们还为我们的合作品牌分销包装饮料,并为美国和加拿大的其他第三方生产包装饮料。

这一细分市场中较大的NCB品牌包括Snapple、Mott‘s、BAI、Clamato、Hawaian Punch、Core、Yoo-Hoo、ReaLemon、依云、Vita Coco以及Mr and Memers T。这一细分市场中较大的CSD品牌包括Dr Pepper、Canada Dry、A&W、7UP、Sunkist、Squirt、Big Red、RC Cola和Vernors。

我们包装饮料的大部分净销售额来自我们自有品牌的制造和分销,以及某些自有品牌和新兴品牌饮料的合同制造。我们还从我们的合作品牌的分销中确认了这一细分市场的净销售额,如依云、Vita Coco、Peet‘s RTD和Coffee、A Shoc能量饮料、Runa能量饮料和Polar起泡苏打水。我们为寻求有效分销其新品牌和新兴品牌的第三方品牌所有者提供进入市场的途径。这些品牌让我们在某些市场上以最少的资本投资接触到快速增长的饮料行业细分市场。

我们的包装饮料产品在美国各地的多家工厂生产,并通过我们自己的分销网络或第三方分销商销售或分销给零售商及其仓库。

我们通过我们的DSD和WD系统销售我们的包装饮料产品,这两个系统都包括对所有主要零售渠道的销售。

浓缩饮料

我们的浓缩饮料部门主要是一家品牌所有权业务,我们在美国北部和加拿大生产和销售浓缩饮料。这一细分市场中的大多数品牌都是CSD品牌。主要品牌包括Dr Pepper,Canada Dry,Crush,Schweppes,Sun Drop,Sunkist苏打,A&W,7UP,Squirt,Big Red,RC Cola和Hawaian Punch,我们几乎所有的浓缩饮料都是在我们位于密苏里州圣路易斯市的工厂生产的。我们正在扩大我们的制造能力,2021年将在爱尔兰建立一个浓缩制造工厂。

浓缩饮料被运往第三方灌装商以及我们自己的制造系统,后者将它们与碳酸、水、甜味剂和其他成分结合在一起,将合并后的产品包装在铝罐、PET容器和玻璃瓶中,然后通过我们的品牌浓缩饮料业务部门将它们作为成品饮料出售给零售商。浓缩饮料也被制成糖浆,运往快餐店等喷泉客户,这些客户将糖浆与水和碳酸混合在一起,通过我们的FFS运营部门在销售点向消费者生产成品饮料。胡椒博士代表了我们FFS卷的大部分。

我们的浓缩饮料品牌由我们的灌装商通过所有主要的零售渠道销售。

拉丁美洲饮料

我们的拉丁美洲饮料部门是一家品牌所有权、制造和分销业务,在墨西哥的业务约占该部门2020年净销售额的90%。这一细分市场主要参与碳酸矿泉水、风味CSD、瓶装水和蔬菜汁类别。最大的品牌包括Peñafiel、Clamato、Squirt、Aguafiel和Crush。

体积

在评估我们的业绩时,我们会根据我们销售的是浓缩饮料、成品饮料、K-Cup吊舱还是啤酒,考虑不同的量度标准。

咖啡系统K-Cup吊舱和家电销售量

在我们的咖啡系统细分市场中,我们用卖给客户的家用电器和单个K-Cup豆荚的数量来衡量我们的销售量。

包装饮料和拉丁美洲饮料销量

在我们的包装饮料和拉丁美洲饮料细分市场中,我们将销量作为向客户销售的案例来衡量。每箱销售相当于我们销售的288液盎司包装饮料的计量单位。案例销售既包括我们的自有品牌,也包括授权给我们和/或由我们分销的某些品牌。

浓缩饮料销售量

在我们的饮料浓缩品部门,我们将我们的销售量作为我们卖给瓶装厂和分销商的浓缩液的精矿箱销售额来衡量。一箱浓缩液是制造一箱288液盎司成品饮料所需的浓缩量,相当于24份12盎司。它不包括成品饮料中除浓缩物以外的任何其他成分。

具有可比性的运营结果

管理层认为,有一些非公认会计准则的财务衡量标准允许管理层在可比基础上评估我们的结果、趋势和持续业绩。为了得出调整后的财务信息,我们针对某些影响可比性的项目调整了根据美国公认会计准则编制的某些财务报表标题和指标。看见非GAAP财务指标关于编制财务信息时使用的影响可比性的某些项目的进一步信息。这些项目在本管理层的讨论和分析讨论中称为经营调整收入、调整利息支出、所得税调整拨备、调整净收入和调整稀释每股收益。

执行摘要

新冠肺炎对我们财务报表的影响

2021年3月11日,世界纪念世界卫生组织宣布新冠肺炎为全球流行病一周年。新冠肺炎对我们第一季度净销售业绩的影响继续在整个业务和各个细分市场中呈现逆风和顺风,需要强有力的投资组合、套餐和渠道组合管理来优化整体业绩。该公司广泛的产品组合和广泛的市场网络渠道的多样性使其能够成功地驾驭疫情带来的这些混合影响,推动整体业绩并实现强劲的第一季度业绩。

•咖啡系统公司在家中消费的K-Cup咖啡豆实现了两位数的增长,这抵消了由于办公室咖啡渠道疲软而导致的外出消费持续大幅下降的影响,因为整个季度在家工作的趋势持续高涨。啤酒销量大幅增长,反映出由于成功的创新和投资推动了家庭渗透率,啤酒制造商的购买量有所增长。电子商务渠道的销售再次非常强劲,因为消费者继续将购买转移到在线渠道,包括在www.Keurig.com零售网站上。

•包装饮料在强劲的市场执行力的推动下实现了强劲的净销售额,这导致了该细分市场的大部分饮料投资组合的市场份额增长,尽管在2020年第一季度末新冠肺炎大流行爆发时,食品储藏室的最初库存行为出现了重叠。大格式渠道在多包装和带回家套餐方面的表现继续强劲,随着消费者移动性的增加,便利和燃气渠道的表现在本季度有所改善。

•浓缩饮料在本季度恢复增长,原因是对瓶装公司和分销商的销售额增长受到喷泉餐饮服务业务下滑的影响,喷泉餐饮服务业务为餐厅和酒店业提供服务,该业务因新冠肺炎而继续疲软,但随着企业开始重新开业,该业务一直在稳步改善。

•在墨西哥消费者流动性持续有限的推动下,拉丁美洲饮料的销售量略有下降。

目前的环境增加了运营成本,要求我们采取深思熟虑的行动。除了强大的产品组合、套餐和渠道组合管理以优化整体净销售业绩外,我们还保持了强大的成本纪律,其中包括:

•鉴于新冠肺炎目前的格局降低了某些营销投资的有效性和回报,营销费用与上一年新冠肺炎之前的支出水平相比有所减少;以及

•显著降低了企业内部的所有其他可自由支配成本,如差旅和娱乐费用。

作为这些项目的结果,新冠肺炎正在对我们的结果产生积极和消极的影响,在审查这一点时应该考虑到这一点管理层的讨论与分析。

下表列出了我们对与新冠肺炎相关的重大费用的对账。影响我们SG&A费用和销售成本的员工薪酬支出和员工保护成本被列为影响可比性的新冠肺炎项目,不包括在我们调整后的财务措施中。此外,根据美国公认会计准则报告的金额还包括额外成本,不包括在影响可比性的新冠肺炎项目中,如下表所示。

| | | | | | | | | | | | | | | | | | | | | | | | | |

| | | | | | | | | |

| 影响可比性的项目(1) | | | | | | |

| (单位:百万) | 员工薪酬费用(2) | | 员工保障成本(3) | | 预期信贷损失拨备(4) | | | | 总计 |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| | | | | | | | | |

| 2021年第一季度: | | | | | | | | | |

| 咖啡系统 | $ | 1 | | | $ | 9 | | | $ | — | | | | | $ | 10 | |

| 包装饮料 | 3 | | | 2 | | | — | | | | | 5 | |

| 浓缩饮料 | — | | | — | | | — | | | | | — | |

| 拉丁美洲饮料 | — | | | 1 | | | — | | | | | 1 | |

| 总计 | $ | 4 | | | $ | 12 | | | $ | — | | | | | $ | 16 | |

| | | | | | | | | |

| 2020年第一季度: | | | | | | | | | |

| 咖啡系统 | $ | — | | | $ | — | | | $ | 2 | | | | | $ | 2 | |

| 包装饮料 | 3 | | | 2 | | | 8 | | | | | 13 | |

| 浓缩饮料 | — | | | — | | | — | | | | | — | |

| 拉丁美洲饮料 | — | | | — | | | — | | | | | — | |

| 总计 | $ | 3 | | | $ | 2 | | | $ | 10 | | | | | $ | 15 | |

| | | | | | | | | |

(1)在我们调整后的非公认会计准则财务指标的对账中,员工薪酬支出和员工保护成本都被列为影响可比性的新冠肺炎项目。

(2)在2021年,包括临时雇员的工资,包括相关税收,以及向一线工人提供的增量福利,如延长病假,以维持在新冠肺炎大流行期间的基本业务。2020年,主要反映了临时增加的一线奖励工资和福利,以及临时员工的工资,包括相关税收。影响销售成本和SG&A费用。

(3)包括与个人防护设备、体温扫描、清洁和其他卫生服务相关的费用。影响销售成本和SG&A费用。

(4)津贴反映了新冠肺炎造成的经济不确定性的预期影响,利用对我们某些客户的信用可靠性、违约率和回收率的估计。影响SG&A费用。

财务概览-2021年第一季度与2020年第一季度相比

据报道,以百万美元为单位(不包括每股收益)

调整后,以百万(不包括每股收益)为单位

2021年第一季度的主要事件

2021年2月,我们宣布董事会宣布公司普通股定期季度现金股息为每股0.15美元,以美元支付。定期季度股息于2021年4月15日支付给2021年4月1日登记在册的股东。

2021年3月,我们向美国证券交易委员会(SEC)提交了一份招股说明书补充文件,要求在市场上向高盛或通过高盛出售至多430万股票,即所谓的自动取款机计划(ATM Program)。自动取款机计划于2021年3月15日完成,大约1.4亿美元的净收益主要用于支付我们在2021年第一季度向地方、州和联邦税务机关汇款的义务,这与归属限制性股票单位的净结算有关。使用自动柜员机计划为这些预扣税款义务提供资金,旨在为出售的KDP股票创造一个有序的市场,以便在2021年股权奖励授予时代表员工履行纳税义务。

2021年3月,我们完成了2024年债券本金总额11.5亿美元、2031年债券本金总额5亿美元和2051年债券本金总额5亿美元的发行。我们用这些债券的收益偿还了我们的2021-A债券,我们的2021-B债券,我们的2022年债券,以及我们2023年债券中的大约10亿美元,以及自愿预付和终止我们的2019年KDP定期贷款。

近期会计公告和证交会规定的效力

2020年11月19日,SEC发布了一项最终规则,旨在更新、简化和增强S-K法规中与管理层讨论和分析、精选财务数据和补充财务信息相关的某些财务披露要求。在规则生效日期2021年2月10日之后,允许逐项及早采用,我们必须将该规则应用于截至2021年12月31日的年度的Form 10-K。我们提前通过了对其中一项的修订,导致我们从年报第二部分第6项中删除了第301项,即精选财务数据,而我们已经通过了适用于截至2021年3月31日的本季度报告中Form 10-Q的其余修订。

有关最近发布的会计准则和最近采用的美国公认会计原则条款的讨论,请参阅我们的未经审计的简明合并财务报表附注1。

行动结果

我们从我们的财务结果中剔除合并财务报表中包括的实体之间的所有公司间交易,以及使用我们的股权方法投资的公司间交易。

财务表格中对没有意义的百分比变化的提法用“NM”表示。

除了美国公认会计原则的衡量标准外,还提供了非公认会计原则的财务衡量标准。此类非公认会计准则财务指标被排除在按细分市场划分的运营结果当非GAAP衡量标准与相应的美国GAAP衡量标准之间没有差异时。看见非GAAP财务指标了解更多信息,包括与相应的美国公认会计准则(GAAP)衡量标准的对账。

2021年第一季度与2020年第一季度相比

整合运营

下表列出了我们未经审计的2021年第一季度和2020年第一季度的综合经营业绩:

| | | | | | | | | | | | | | | | | | | | | | | |

| | 第一季度 | | 美元 | | 百分比 |

| (百万美元,每股除外) | 2021 | | 2020 | | 变化 | | 变化 |

| 净销售额 | $ | 2,902 | | | $ | 2,613 | | | $ | 289 | | | 11.1 | % |

| 销售成本 | 1,302 | | | 1,161 | | | 141 | | | 12.1 | |

| 毛利 | 1,600 | | | 1,452 | | | 148 | | | 10.2 | |

| 销售、一般和行政费用 | 961 | | | 1,028 | | | (67) | | | (6.5) | |

| 其他营业收入,净额 | (1) | | | (42) | | | 41 | | | NM |

| 营业收入 | 640 | | | 466 | | | 174 | | | 37.3 | |

| 利息支出 | 140 | | | 153 | | | (13) | | | (8.5) | |

| 提前清偿债务损失 | 105 | | | 2 | | | 103 | | | NM |

| 投资减值和应收票据减值 | — | | | 86 | | | (86) | | | NM |

| 其他(收入)费用,净额 | (3) | | | 20 | | | (23) | | | NM |

| 所得税拨备前收益 | 398 | | | 205 | | | 193 | | | 94.1 | |

| 所得税拨备 | 73 | | | 49 | | | 24 | | | 49.0 | |

| 净收入 | $ | 325 | | | $ | 156 | | | 169 | | | 108.3 | |

| | | | | | | |

| 普通股每股收益: | | | | | | | |

| 基本信息 | $ | 0.23 | | | $ | 0.11 | | | $ | 0.12 | | | 109.1 | % |

| 稀释 | 0.23 | | | 0.11 | | | 0.12 | | | 109.1 | |

| | | | | | | |

| 毛利率 | 55.1 | % | | 55.6 | % | | | | (50bps) |

| 营业利润率 | 22.1 | % | | 17.8 | % | | | | 430 bps |

| 实际税率 | 18.3 | % | | 23.9 | % | | | | (560 Bps) |

销售量。下表提供了销售额与上年同期相比的增长百分比:

| | | | | | | | |

| | 百分比变化 |

| K-Cup吊舱 | | 13.7 | % |

| 酿酒商 | | 61.4 | |

| CSDS | | 6.8 | |

| NCB | | (10.2) | |

净销售额。2021年第一季度净销售额增长2.89亿美元,增幅11.1%,达到29.02亿美元,而去年同期为26.13亿美元。这一业绩反映了10.3%的销量/组合、0.5%的净价实现和0.3%的有利外汇换算。

毛利。 2021年第一季度毛利润增长1.48亿美元,增幅10.2%,达到16亿美元,而去年同期为14.52亿美元。这一业绩主要反映了强劲的销量/组合以及生产力和合并协同效应的好处,但部分被大宗商品成本的通胀所抵消。毛利率比去年同期下降50个基点,降至55.1%。

销售、一般和行政费用。 与去年同期的10.28亿美元相比,2021年第一季度的SG&A费用减少了6700万美元,降幅为6.5%,至9.61亿美元。这一下降是由于商品按市场计价的影响发生了有利的变化,即7,200万美元,营销费用与上一年新冠肺炎之前的支出水平、生产率和合并协同效应相比有所下降,但部分被物流通胀、与出货量增加相关的运营成本上升以及更高的专业费用所抵消。

其他营业收入,净额。与去年同期相比,2021年第一季度的其他运营收入净额出现了4100万美元的不利变化,这主要是由于2020年第一季度四个设施的资产出售回租获得了4200万美元的网络优化计划收益。

营业收入。2021年第一季度的运营收入增加了1.74亿美元,增幅为37.3%,与去年同期的4.66亿美元相比,增长了37.3%,这主要是由于毛利润的增加和SG&A费用的减少,但其他运营收入净额的不利变化部分抵消了这一增长。营业利润率比去年同期增长430个基点,达到22.1%。

利息支出。 2021年第一季度的利息支出减少了1300万美元,降幅为8.5%,降至1.4亿美元,而去年同期为1.53亿美元。这一变化主要是由于3200万美元的未实现利率掉期按市值计价的有利影响的结果,但与上一年同期解除几个利率掉期合同的已实现收益相比,这一变化被部分抵消。

提前清偿债务损失。提前清偿债务造成的损失反映了由于我们的战略再融资举措,2021年第一季度的支出为1.05亿美元。

投资减值和应收票据。投资和应收票据的减值与上年同期与我们在贝德福德的投资相关的8600万美元的非现金减值费用形成了有利的对比。

实际税率。 2021年第一季度的有效税率下降了560个基点,降至18.3%,而去年同期为23.9%,这主要是由于授予RSU产生的超额减税带来的税收优惠。

净收入。与上年同期的1.56亿美元相比,2021年第一季度的净收益增加了1.69亿美元,增幅为108.3%,这是由于运营收入的改善和利息支出的减少,以及与2020年第一季度投资和应收票据减值的有利对比,部分被2021年第一季度提前清偿债务的亏损所抵消。

稀释后的每股收益。稀释后每股收益增长109.1%,达到每股稀释后0.23美元,而去年同期为0.11美元。

调整后的运营结果

下表列出了2021年第一季度和2020年第一季度未经审计的浓缩合并调整后的某些运营结果:

| | | | | | | | | | | | | | | | | | | | | | | |

| | 第一季度 | | 美元 | | 百分比 |

| (单位:百万,每股除外) | 2021 | | 2020 | | 变化 | | 变化 |

| | | | | | | |

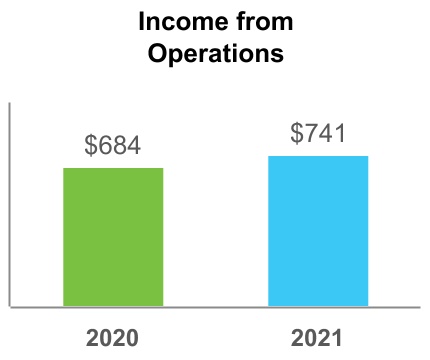

| 调整后的营业收入 | $ | 741 | | | $ | 684 | | | $ | 57 | | | 8.3 | % |

| 调整后的利息支出 | 139 | | | 120 | | | 19 | | | 15.8 | |

| 所得税调整拨备 | 134 | | | 136 | | | (2) | | | (1.5) | |

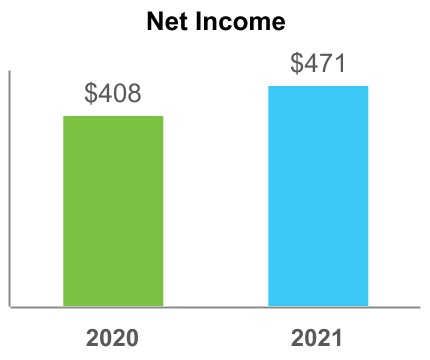

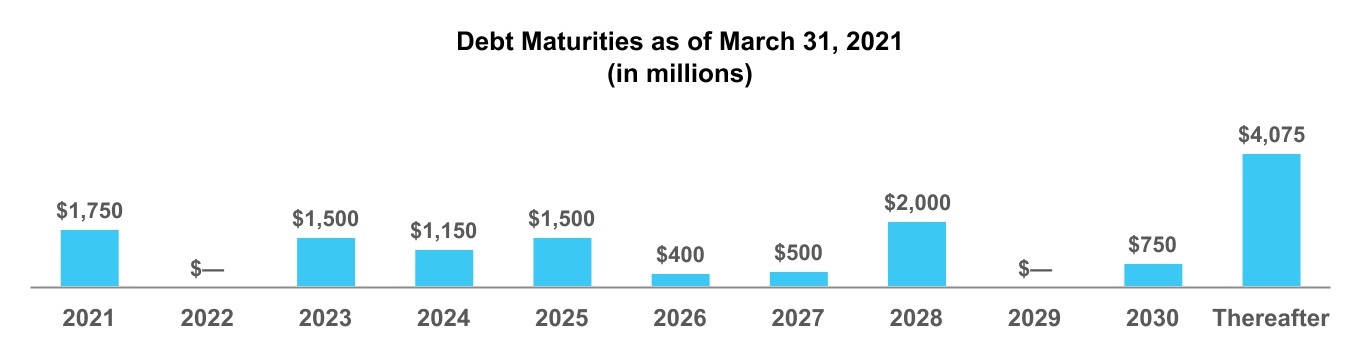

| 调整后净收益 | 471 | | | 408 | | | 63 | | | 15.4 | |

| 调整后稀释每股收益 | 0.33 | | | 0.29 | | | 0.04 | | | 13.8 | |

| | | | | | | |

| 调整后的营业利润率 | 25.5 | % | | 26.2 | % | | | | (70bps) |

| 调整后的实际税率 | 22.1 | % | | 25.0 | % | | | | (290 Bps) |

调整后的营业收入。2021年第一季度,调整后的运营收入增加了5700万美元,增幅为8.3%,达到7.41亿美元,而去年同期的调整后运营收入为6.84亿美元。推动本季度业绩的原因是强劲的销量/组合、生产率和合并协同效应的好处(这对SG&A和销售成本都有影响),以及与上一年新冠肺炎之前的支出水平相比降低的营销费用。部分抵消了这些积极驱动因素的是,在大宗商品和物流通胀、员工成本和专业费用增加的推动下,制造成本和运营成本上升,与去年同期四个设施的资产出售回租获得的4200万美元的网络优化计划收益相比,情况不利。调整后的营业利润率比去年同期下降了70个基点,降至25.5%。

调整后的利息支出。 2021年第一季度调整后的利息支出增加了1900万美元,增幅15.8%,达到1.39亿美元,而去年同期调整后的利息支出为1.2亿美元,这是由于与2020年第一季度解除几份利率掉期合约的实现利益相比存在不利影响。

调整后的有效税率。 调整后的有效税率下降了290个基点,降至22.1%2021年第一季度,与去年同期的25.0%相比,主要是由于授予RSU产生的超额税收减免获得的税收优惠。

调整后的净收入。 2021年第一季度调整后的净收入增长15.4%,达到4.71亿美元,而去年同期调整后的净收入为4.08亿美元。这一业绩主要是由业务调整后收入的强劲增长推动的。

调整后的稀释每股收益。 调整后稀释每股收益增长13.8%,达到每股0.33美元,而上一年同期调整后稀释每股收益为0.29美元。

按细分市场划分的运营结果

下表提供了我们可报告部门2021年第一季度和2020年第一季度的净销售额和运营收入,以及将我们的总部门结果与我们根据美国公认会计原则公布的综合结果进行协调所需的其他金额:

| | | | | | | | | | | |

| (单位:百万) | 第一季度 |

| 部门业绩-净销售额 | 2021 | | 2020 |

| 咖啡系统 | $ | 1,142 | | | $ | 973 | |

| 包装饮料 | 1,307 | | | 1,217 | |

| 浓缩饮料 | 328 | | | 306 | |

| 拉丁美洲饮料 | 125 | | | 117 | |

| 净销售额 | $ | 2,902 | | | $ | 2,613 | |

| | | |

| 第一季度 |

| (单位:百万) | 2021 | | 2020 |

| 部门业绩-运营收入 | | | |

| 咖啡系统 | $ | 336 | | | $ | 272 | |

| 包装饮料 | 175 | | | 189 | |

| 浓缩饮料 | 238 | | | 197 | |

| 拉丁美洲饮料 | 22 | | | 27 | |

| 未分配的公司成本 | (131) | | | (219) | |

| 营业收入 | $ | 640 | | | $ | 466 | |

咖啡系统

下表提供了有关我们咖啡系统部门业绩的精选信息:

| | | | | | | | | | | | | | | | | | | | | | | |

| | 第一季度 | | 美元 | | 百分比 |

| (单位:百万) | 2021 | | 2020 | | 变化 | | 变化 |

| 净销售额 | $ | 1,142 | | | $ | 973 | | | $ | 169 | | | 17.4 | % |

| 营业收入 | 336 | | | 272 | | | 64 | | | 23.5 | |

| 营业利润率 | 29.4 | % | | 28.0 | % | | | | 140 bps |

| 调整后的营业收入 | 389 | | | 347 | | | 42 | | | 12.1 | |

| 调整后的营业利润率 | 34.1 | % | | 35.7 | % | | | | (160 Bps) |

销售量。与去年同期相比,咖啡系统部门2021年第一季度的销售额增长包括K-Cup豆荚销量13.7%的强劲增长,这反映出家庭消费的强劲势头,而由于新冠肺炎疫情导致的户外业务持续疲软,家庭消费的强劲势头有所减弱。在我们成功的啤酒创新计划以及发货时机的推动下,2021年第一季度啤酒销量增长了61.4%,而去年同期下降了2.4%。

净销售额。与去年同期的9.73亿美元相比,2021年第一季度的净销售额增长了17.4%,达到11.42亿美元,这是由于19.5%的强劲销量/组合和0.5%的有利外汇转换,但部分被2.6%的较低净价实现所抵消。

营业收入。 2021年第一季度的运营收入增加了6400万美元,增幅23.5%,达到3.36亿美元,而去年同期为2.72亿美元,这得益于强劲的销量/组合以及生产力和合并协同效应的持续好处,以及实现这些生产力和合并协同效应的成本降低。这些好处被战略定价举措导致的下降、与去年同期一家制造设施资产出售回租获得的1600万美元的网络优化计划收益相比的不利影响、包装和原材料的通胀以及新冠肺炎带来的1000万美元的费用增加所部分抵消。营业利润率同比增长140个基点,达到29.4%。

调整后的营业收入。 在强劲的销量/组合以及生产力和合并协同效应的持续好处的推动下,2021年第一季度调整后的运营收入增加了4200万美元,增幅为12.1%,达到3.89亿美元,而去年同期为3.47亿美元。这些好处被战略定价举措的下降、与去年同期一家制造设施资产出售回租获得的1600万美元的网络优化计划收益相比的不利影响,以及包装和咖啡成本的通胀部分抵消了。调整后的营业利润率比去年同期下降160个基点,降至34.1%,主要反映了由于酿酒商强劲增长以及与上年资产出售回租收益相比不利的组合。

包装饮料

下表提供了有关包装饮料细分市场结果的精选信息:

| | | | | | | | | | | | | | | | | | | | | | | |

| | 第一季度 | | 美元 | | 百分比 |

| (单位:百万) | 2021 | | 2020 | | 变化 | | 变化 |

| 净销售额 | $ | 1,307 | | | $ | 1,217 | | | $ | 90 | | | 7.4 | % |

| 营业收入 | 175 | | | 189 | | | (14) | | | (7.4) | |

| 营业利润率 | 13.4 | % | | 15.5 | % | | | | (210 Bps) |

| 调整后的营业收入 | 197 | | | 203 | | | (6) | | | (3.0) | |

| 调整后的营业利润率 | 15.1 | % | | 16.7 | % | | | | (160 Bps) |

销售量。2021年第一季度的销售额同比增长3.8%,这是由于CSD的强劲表现,但与2020年第一季度与新冠肺炎相关的库存行为相比,CSD的强劲表现部分抵消了这一增长。

净销售额。2021年第一季度净销售额增长7.4%,达到13.07亿美元,而去年同期为12.17亿美元,这主要得益于6.8%的销量/组合、0.4%的净价实现和0.2%的有利外汇换算。

营业收入。 与去年同期的1.89亿美元相比,2021年第一季度的运营收入下降了1400万美元,降幅为7.4%,主要原因是与去年同期2600万美元的网络优化收益相比存在不利影响,这些收益与三个设施的资产出售-回租相关的资产-商品成本和物流导致的通胀,以及由于产量增加和与生产力项目相关的费用增加导致的运营成本增加所致。这些下降被强劲的销量/组合增长以及生产率和合并协同效应的好处部分抵消。营业利润率同比下降210个基点,至13.4%。

调整后的营业收入。 与去年同期的2.03亿美元相比,2021年第一季度调整后的运营收入减少了600万美元,降幅为3.0%,降至1.97亿美元,主要原因是与上年同期2600万美元的网络优化收益相比不利,这些收益与资产出售-回租三个设施有关,商品成本和物流导致的通胀,以及数量增加导致的运营成本增加。这些下降被强劲的销量/组合增长以及生产力和合并协同效应部分抵消。调整后的营业利润率比去年同期下降160个基点,降至15.1%,主要反映了上述资产出售-回租收益。

浓缩饮料

下表提供了有关我们的浓缩饮料部门业绩的精选信息:

| | | | | | | | | | | | | | | | | | | | | | | |

| | 第一季度 | | 美元 | | 百分比 |

| (单位:百万) | 2021 | | 2020 | | 变化 | | 变化 |

| 净销售额 | $ | 328 | | | $ | 306 | | | $ | 22 | | | 7.2 | % |

| 营业收入 | 238 | | | 197 | | | 41 | | | 20.8 | |

| 营业利润率 | 72.6 | % | | 64.4 | % | | | | 820 bps |

| 调整后的营业收入 | 239 | | | 197 | | | 42 | | | 21.3 | |

| 调整后的营业利润率 | 72.9 | % | | 64.4 | % | | | | 850 bps |