附件 99.1

Qifu Technology Announces Third Quarter 2024 Unaudited Financial Results and Launches A New US$45000萬 Share Repurchase Plan for 2025

Shanghai, China, November 19, 2024, Qifu Technology, Inc. (NASDAQ: QFIN; HKEx: 3660) (「Qifu Technology」 or the 「Company」), a leading Credit-Tech platform in China, today announced its unaudited financial results for the third quarter ended September 30, 2024 and launched a new US$45000萬 share repurchase plan for 2025.

2024年第三季度業務亮點

| · | As of September 30, 2024, our platform has connected 162 financial institutional partners and 254.3 million consumers*1 with potential credit needs, cumulatively, an increase of 11.6% from 22790萬 a year ago. |

| · | 截至2024年6月30日,獲批信用額度的累計用戶數爲5360萬,比2023年6月30日的4740萬增長了13.0%。*2 were 5520萬 as of September 30, 2024, an increase of 12.2% from 4920萬 as of September 30, 2023. |

| · | Cumulative borrowers with successful drawdown, including repeat borrowers was 3310萬 as of September 30, 2024, an increase of 12.6% from 2940萬 as of September 30, 2023. |

| · | In the third quarter of 2024, financial institutional partners originated 23,042,303 loans*3 through our platform. |

| · | Total facilitation and origination loan volume*4 of ongoing services reached RMB8243600萬, a decrease of 14.9% from RMB9692300萬 in the same period of 2023 and an increase of 13.1% from RMB7286400萬 in the prior quarter. RMB4539600萬 of such loan volume was under capital-light model, Intelligence Credit Engine (「ICE」) and total technology solutions*5, representing 55.1% of the total, an increase of 4.7% from RMB4335300萬 in the same period of 2023 and an increase of 15.4% from RMB3934400萬 in the prior quarter. |

| · | Loan facilitation volume of intended discontinued service*6 reached RMB1714500萬, a decrease of 34.6% from RMB2622600萬 in the same period of 2023 and a decrease of 24.0% from RMB22,561 million in the prior quarter. |

| · | 總未償還貸款餘額*7 of ongoing services was RMB12772700萬 as of September 30, 2024, a decrease of 13.3% from RMB14723700萬 as of September 30, 2023 and an increase of 3.4% from RMB12355100萬 as of June 30, 2024. RMB7407800萬 of such loan balance was under capital-light model, 「ICE」 and total technology solutions*8, a decrease of 0.5% from RMB7442100萬 as of September 30, 2023 and an increase of 6.4% from RMB6958900萬 as of June 30, 2024. |

| · | Outstanding loan balance of intended discontinued service*6 was RMB3190100萬 as of September 30, 2024, a decrease of 23.8% from RMB4186300萬 as of September 30, 2023 and a decrease of 6.8% from RMB3422700萬 as of June 30, 2024. |

| · | The weighted average contractual tenor of loans originated by financial institutions across our platform in the third quarter of 2024 was approximately 10.12 months, compared with 11.23 months in the same period of 2023. |

| · | 截至2024年6月30日,金融機構在我們平台上發起的貸款90天以上逾期率爲3.40%。*9 of loans originated by financial institutions across our platform was 2.72% as of September 30, 2024. |

| · | 重複借款人的貢獻*10 金融機構在我們平台上發起的貸款淨利潤2024年第三季度爲93.8%。 |

1 累計註冊用戶指的是我們平台上的用戶總數。

2 「已批准信貸額度的累計用戶」指的是在每個時期末已提交信貸申請並獲得信貸額度批准的用戶總數。

3 包括「V-pocket」上的3298567筆貸款,以及其他產品上的19743736筆貸款。

4 指在特定時期內便利和發起的貸款總本金金額。

5 「ICE」是我們「奇富借條」APP上的一個開放平台(之前稱爲「360借條」),我們通過「ICE」利用大數據和雲計算技術將借款人和金融機構進行匹配,並提供借款人的貸前調查報告。通過「ICE」便利的貸款交易量在2024年第三季度爲人民幣2,963,500萬元。

在整體技術解決方案中,自2023年以來,我們一直針對金融機構提供基於本地部署、SaaS或混合模式的端到端技術解決方案。通過整體技術解決方案便利的貸款交易量在2024年第三季度爲人民幣761,00萬元。

6 在2021年,我們開始提供金融機構現場部署的模塊化風險管理SaaS,幫助金融機構合作伙伴改善信用評估結果。我們進一步開始根據現場部署、SaaS或混合模式爲金融機構提供端到端技術解決方案,這些解決方案我們稱爲全面技術解決方案。這些前述服務以前被稱爲其他技術解決方案。然而,由於風險管理SaaS服務僅帶來微薄回報,並且上漲潛力有限,我們打算在2024年底逐漸停止提供該服務。該服務的逐步停止預計不會對我們的整體業務、財務狀況和運營結果產生重大影響。

7 「總餘額」指的是每個期末由我們促成和發起的貸款的本金總額,不包括逾期超過180天的貸款。

8 截至2024年9月30日,「ICE」的未償還貸款餘額爲人民幣4289800萬,總技術解決方案爲人民幣154400萬。

9 「90天以上拖欠率」指的是特定日期時我們平台上及平衡表之外貸款的未還本金餘額中,逾期91至180天的貸款佔總未還本金餘額的百分比。計入拖欠率計算的不包括已覈銷的貸款和「ICE」以及總技術解決方案下的貸款。

10 對於特定期間,「重複借款人貢獻」指的是(i)在該期間內由歷史上至少成功提取過一次款項的借款人借款的本金金額,除以(ii)在該期間內通過我們平台的總貸款促成和發起量。

2024年第三季度財務亮點

| · | 總淨營業收入爲437020萬元(62270萬元美元),相比2023年同期的428100萬元。 |

| · | 營業收入爲228920萬元(32620萬元美元),相比2023年同期的138890萬元。 |

| · | 非公認會計原則*11 營業收入爲人民幣231550萬元(33000萬元美元),較2023年同期的人民幣143220萬元。 |

| · | 營業利潤率爲52.4%。非通用會計準則下的營業利潤率爲53.0%。 |

| · | 淨利潤爲人民幣179880萬元(25630萬元美元),較2023年同期的人民幣113770萬元。 |

| · | 非通用會計準則下的淨利潤爲人民幣182510萬元(26010萬元美元),較2023年同期的人民幣118100萬元。 |

| · | 淨利潤率爲41.2%。非通用會計準則下的淨利潤率爲41.8%。 |

| · | 每股美國存托股票(「ADS」)的淨利潤爲人民幣12.18(1.74美元),較2023年同期的人民幣6.94。 |

| · | 非通用會計準則下每股美國存托股票(「ADS」)的淨利潤爲人民幣12.35(1.76美元),較2023年同期的人民幣7.20。 |

11 非美國通用會計原則下的經營收入、非美國GAAP淨利潤、非美國GAAP營業利潤率、非美國GAAP淨利潤率和每股完全攤薄ADS的非GAAP淨利潤均爲非GAAP財務指標。有關這些非GAAP財務指標的更多信息,請參閱「非GAAP財務指標使用聲明」部分以及本新聞稿末尾所列「GAAP和非GAAP結果未經審計對比表」表述。

奇富科技首席執行官兼董事吳海生先生評論說:「我們非常高興在仍然具有挑戰性的宏觀環境中交出強勁的財務業績季報,季末出現了一些初步跡象表明用戶活躍度有所增加。我們在業務的關鍵領域繼續取得顯著進展,並實現了更高效率和增強回報。」

在本季度中,我們看到淨收費率持續改善,改善風險和降低融資成本的幫助下,持續服務的非信貸風險承擔貸款佔總量近55%。在第三季度,通過更高效、多樣化的用戶獲取渠道進一步降低了用戶獲取的單位成本。同時,在總體融資環境放鬆的情況下,我們繼續加強與金融機構合作伙伴的關係,將整體融資成本進一步降至歷史新低。

儘管我們對最近釋放的刺激經濟政策感到鼓舞,但要看到對整體消費者需求和消費行爲的實際影響可能還需要一段時間。展望未來,儘管資產質量有所改善,用戶活躍度初步上升,我們打算繼續採取嚴格的風險管理方法。通過持續的執行,我們相信我們將能夠通過構建一個提供差異化產品和服務給用戶和金融機構合作伙伴的全面信用科技平台,根據其各自的信貸資料和風險偏好,抓住長期機遇。

「我們很高興地報告了季度強勁的財務業績。總淨收入爲43.7億人民幣,非GAAP淨利潤爲18.3億人民幣,均在第三季度取得。」 首席財務官亞歷克斯·徐評論道。「第三季度末,我們的總現金及現金等價物約爲977億人民幣,我們從業務操作中產生了大約237億人民幣的現金。在本季度,我們繼續執行了價值35000萬美元的股票回購計劃,並取得了實質性進展。新批准的2025年價值45000萬美元的股票回購計劃進一步表明我們通過股息和股票回購堅定致力於可持續股東回報。」*12包括「現金及現金等價物」、「限定現金」、「預付給第三方擔保公司的按金」和「短期投資」。

首席風險官嚴政補充道,「在第三季度,我們的貸款賬本整體風險指標進一步改善,我們繼續謹慎應對風險。在關鍵先導指標中,「Day-1逾期率」爲4.6%,30天收款率約爲87.4%。過去三年中,30天收款率達到了最好的水平。在當前宏觀環境下繼續保持風險管理警惕,我們預計未來幾個季度整體風險表現將相對穩定。」*13 「Day-1逾期率」定義爲(i) 特定日期截至,逾期未歸還的全部本金總額除以 (ii) 特定日期應歸還的全部本金總額。*14「30天收款率」定義爲(i) 特定日期截至,一個月內歸還的本金總額除特定日期逾期未歸還的全部本金總額,除以 (ii) 特定日期逾期未歸還的全部本金總額。

12 包括「現金及現金等價物」、「限定現金」、「預付給第三方擔保公司的按金」和「短期投資」。

13 「Day-1逾期率」定義爲(i) 特定日期截至,逾期未歸還的全部本金總額除以 (ii) 特定日期應歸還的全部本金總額。

14 「30天收款率」定義爲(i) 特定日期截至,一個月內歸還的本金總額除特定日期逾期未歸還的全部本金總額,除以 (ii) 特定日期逾期未歸還的全部本金總額。

2024年第三季度財務結果

總淨營業收入 爲人民幣437020萬美元(62270萬美元),與2023年同期的人民幣428100萬美元及上季度的人民幣4160.1百萬美元相比。

信貸服務的淨營業收入 爲RMb 290100萬美元(41340萬美元),與2023年同期的RMb307100萬美元及上季度的RMb291220萬美元相比。

貸款便利化及服務費-資本密集型 爲人民幣25870萬美元(3690萬美元),與2023年同期的人民幣47920萬美元及上季度的人民幣15110萬美元相比。年度下降主要是由於資金密集型貸款促成量減少,而環比增加主要是由於資金密集型貸款促成量增加及資金密集型貸款促成的資金成本降低。

融資 收入*15 淨收入爲人民幣174410萬(美元24850萬),相比2023年同期的人民幣136990萬和上一季度的人民幣169010萬。年同比增長主要是由於資產負債表上貸款未償餘額增長。

擔保責任釋放收益 淨收入爲人民幣79460萬(美元11320萬),相比2023年同期的人民幣116570萬和上一季度的人民幣97260萬。年同比和環比減少主要是由於資本重型離岸資產未償餘額下降。

其他 服務費用 晚期支付費用爲人民幣10370萬(美元1480萬),相比2023年同期的人民幣5610萬和上一季度的9840萬。年同比和環比增加主要是由於資本重型模式下的逾期付款費用增加。

平台服務的淨收入 淨收入爲人民幣146910萬(美元20930萬),相比2023年同期的人民幣121010萬和上一季度的人民幣124790萬。

貸款 便利和服務費 - 輕資本 營業收入爲RMB57460萬(8190萬美元),較2023年同期的RMB86390萬和上季度的RMB52440萬有所下降。年度下降主要是由於低息率貸款促進量減少。

推薦服務費用 營業收入爲RMB76310萬(10870萬美元),較2023年同期的RMB23420萬和上季度的623.5萬美元有所增加。年度和環比增加主要是由於通過ICE的貸款促進量增加。

其他 服務費用 營業收入爲RMB13140萬(1870萬美元),較2023年同期的RMB11200萬和上季度的1億美元有所增加。

總的營業成本和費用 營業收入爲RMB208100萬(29650萬美元),較2023年同期的RMB289220萬和上季度的RMB217510萬有所下降。

便利化、起草和服務費用 爲人民幣70790萬(美元10090萬),相比2023年同期的人民幣63980萬和上一季度的人民幣72220萬。同比增長主要是由於更高的收費。

爲人民幣14680萬(美元2090萬),相比2023年同期的人民幣16020萬和上一季度的人民幣16130萬。同比減少主要是由於ABS和信託的平均成本降低。環比減少主要是由於ABS和信託的融資下降和平均成本降低。

Sales and marketing expenses 爲人民幣41990萬(美元5980萬),相比2023年同期的人民幣52960萬和上一季度的人民幣36640萬。同比減少主要是由於更爲謹慎的客戶獲取手段。環比增加主要是由於客戶數量增加,部分抵消了單位客戶獲取成本的降低。

總務和行政費用 爲人民幣9200萬(美元1310萬),相比2023年同期的人民幣9540萬和上一季度的人民幣9510萬。

應收貸款準備金 爲47750萬人民幣(6800萬美元),與2023年同期的50900萬人民幣和上一季度的849.5百萬人民幣相比。同比減少主要反映公司在評估與其基礎貸款概況相符的準備金方面持續採取的態度。環比下降主要是由於在資產質量改善的情況下,在資產負債表貸款發放量減少以及較大規模的逆轉以往季度的準備金所致。

應收財務資產準備金 爲6440萬人民幣(920萬美元),與2023年同期的8690萬人民幣和上一季度的7020萬人民幣相比。同比和環比減少主要反映公司在評估與其基礎貸款概況相符的準備金方面持續採取的態度。此外,同比減少也是由於線下資產負債表貸款發放量下降所致。

爲應收賬款和合同資產進行計提 爲10880萬人民幣(1550萬美元),與2023年同期的3970萬人民幣和上一季度的12380萬人民幣相比。同比和環比變化反映了公司在評估與其基礎貸款概況相符的準備金方面持續採取的態度。

爲可能負債作出的準備金 爲6360萬人民幣(910萬美元),與2023年同期的83160萬人民幣和上一季度的-21330萬人民幣相比。同比和環比的變化反映出公司在評估與其基礎貸款概況相符的準備金方面持續採取的態度,以及資本密集型貸款發放量的變化。

營業收入 人民幣228920萬美元(32620萬美元),相比2023年同期的人民幣138890萬美元和上季度的1985億美元。

非GAAP的營業利潤 人民幣231550萬美元(33000萬美元),相較於2023年同期的人民幣143220萬美元和上季度的202190萬美元。

營業利潤率 爲52.4%。 非GAAP營業利潤率 爲53.0%。

稅前收入 營業收入爲人民幣235690萬(33590萬美元),相比2023年同期的人民幣147810萬和上季度的人民幣207660萬。

淨收入 營業收入爲人民幣179880萬(25630萬美元),相比2023年同期的人民幣113770萬和上季度的1376.5百萬。

非通用會計淨收入 營業收入爲人民幣182510萬(26010萬美元),相比2023年同期的人民幣118100萬和上季度的1413.4百萬。

淨利潤率 爲41.2%。 非通用會計淨利潤率 爲41.8%。

歸屬於公司的淨利潤 爲人民幣180290萬(美元25690萬),相比2023年同期的人民幣114200萬和上季度的人民幣138050萬。

非通用會計淨利潤歸屬於公司 爲人民幣182920萬(美元26070萬),相比2023年同期的人民幣118530萬和上季度的人民幣141740萬。

每股攤薄美國存托股證淨利潤 爲人民幣12.18(美元1.74)。

每股攤薄非通用會計淨利潤 人民幣12.35元(美元1.76).

加權平均基本ADS用於計算按照GAAP淨利潤每ADS 14530萬.

加權平均稀釋ADS用於計算按照GAAP和非GAAP淨利潤每ADS 14810萬.

「融資收入」來自通過公司平台促成的通過聯合信託和福州小額信貸資助的貸款,從借款人收取費用和利息。

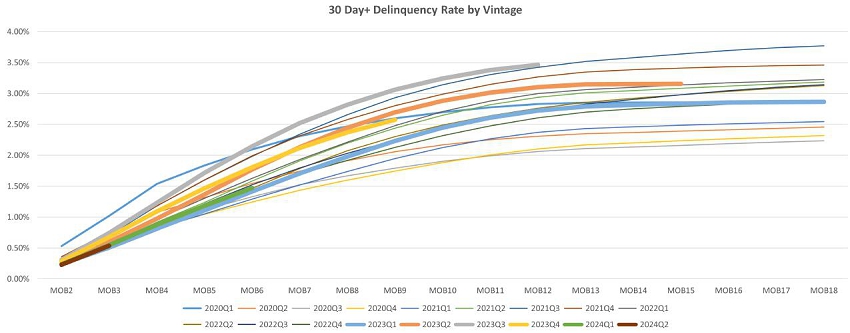

按年份分類的30天以上逾期率和180天以上逾期率

下面的圖表展示了按貸款促成和起源年代記錄的歷史累計逾期30天+的比率,以及所有通過公司平台促成和起源的貸款的180天+逾期比率。不包括「ICE」下的貸款和總體技術解決方案在30天+圖表和180天+圖表中。

2024年份 股份回購計劃更新

2024年3月12日,公司董事會批准了一項股份回購計劃,授權公司在從2024年4月1日開始的12個月內回購價值高達35000萬美元的ADS或A類普通股。

截至2024年11月19日,公司總計已通過股份回購計劃在公開市場購買了約1370萬ADS股票,總額約爲29800萬美元(包括佣金),平均價格爲每股21.7美元。

2025年度新的45000萬美元股份回購計劃

2024年11月19日,公司董事會批准了一項新的股份回購計劃,授權公司在從2025年1月1日起的接下來的12個月內回購價值高達4.5億美元的ADS或A類普通股。回購可能會根據市場情況在股市價格情況下隨時進行,在私下協商交易中進行,並通過其他符合法律規定的方式,具體取決於市場情況,並將根據適用規則和法規實施。

業務展望

鑑於宏觀經濟不確定性繼續存在,公司打算在業務規劃中保持審慎態度。管理團隊將繼續專注於提高公司業務運營效率。因此,在2024年第四季度,公司預計將實現人民幣17.5億至18.5億的淨收入和非GAAP淨利潤*16 介於人民幣18億至19億,年增長率爲57%至65%。該展望反映了公司的當前和初步觀點,可能會發生重大變化。

16 非通用會計淨利潤代表排除 股份補償費用的淨收益。

電話會議預先註冊

奇富科技的管理團隊將於2024年11月19日星期二下午7:30(北京時間2024年11月20日上午8:30)舉行業績會電話會議。

所有想參加會議看漲的參與者必須使用下面提供的鏈接提前在線預註冊。

註冊 鏈接: https://register.vevent.com/register/BI019bc78618c84e7184e794d691cfdb5b

註冊後,每位參與者將收到會議電話的詳細信息,包括撥入號碼和唯一的訪問PIN碼。請在通話計劃開始前10分鐘撥打電話。

此外,會議電話的現場直播和存檔將在公司網站的投資者關係部分提供。 http://ir.qifu.tech.

關於奇富科技

奇富科技是中國領先的信貸科技平台,爲金融機構、消費者和中小企業提供全面的科技服務,覆蓋貸款生命週期的各個方面,包括借款人獲取、初步信用評估、基金匹配和發帖服務等。該公司致力於通過信貸科技服務金融機構,讓信貸服務更加便捷和個性化的提供給了消費者和中小企業。

獲取更多信息,請訪問: https://ir.qifu.tech.

非GAAP財務數據聲明:爲補充我們按照美國通用會計準則(US GAAP)披露的財務結果,我們使用非GAAP財務數據,即從按照美國通用會計準則(US GAAP)計算的結果調整後的財務數據,以排除股權激勵支出。我們的非GAAP財務數據到美國通用會計準則(US GAAP)財務數據的調整,詳見本財務業績發佈會文末的表格,提供了更多有關非GAAP財務數據的詳細信息。

爲補充我們按照美國通用會計準則(U.S. GAAP)呈現的財務業績,我們使用非通用會計準則財務指標,該指標是基於U.S. GAAP財務業績調整的,排除了股權分配費用。我們的非通用會計準則財務指標與我們的U.S. GAAP財務指標的調和在本業績末尾的表格中列出,更詳細地說明了非通用會計準則財務指標。

我們使用非GAAP的營業利潤、非GAAP的營業利潤率、非GAAP的淨利潤、非GAAP的淨利潤率、非GAAP的淨利潤歸屬於公司的份額以及非GAAP的每股美國存托股票的淨利潤,來評估我們的經營業績並用於財務和經營決策目的。非GAAP的營業利潤代表不包括股權激勵支出的營業利潤。非GAAP的營業利潤率等於非GAAP的營業利潤除以總淨營業收入。非GAAP的淨利潤代表不包括股權激勵支出的淨利潤。非GAAP的淨利潤率等於非GAAP的淨利潤除以總淨營業收入。非GAAP的淨利潤歸屬於公司的份額代表不包括股權激勵支出的淨利潤歸屬於公司的份額。非GAAP的每股美國存托股票的淨利潤代表不包括股權激勵支出的每股美國存托股票的淨利潤。這樣的調整沒有影響所得稅。我們認爲,非GAAP的營業利潤、非GAAP的營業利潤率、非GAAP的淨利潤、非GAAP的淨利潤率、非GAAP的淨利潤歸屬於公司的份額和非GAAP的每股美國存托股票的淨利潤有助於確定我們業務的基本趨勢,否則可能會由於我們根據美國通用會計準則計入的某些費用而扭曲。我們認爲,非GAAP的營業利潤和非GAAP的淨利潤提供有關我們經營業績的有用信息,增強了對我們過去業績和未來前景的整體理解,並允許更大程度上關注我們的管理層在財務和經營決策中使用的關鍵性指標。我們的非GAAP財務信息應該視爲補充性的、根據美國通用會計準則準備的結果之外的結果,但不應視爲美國通用會計準則的替代或優越之物。此外,我們計算非GAAP財務信息的方法可能與其他公司使用的計算方法不同,因此可比性可能有所限制。

匯率信息

本公告包含特定人民幣金額按指定匯率折算成美元,僅爲方便讀者。除非另有說明,所有人民幣折算成美元均以人民幣7.0176兌換1美元的匯率計算,即2024年9月30日聯邦儲備系統理事會H.10統計發佈的匯率。

Safe Harbor聲明

本公告中包含的任何前瞻性聲明均根據美國1995年《私人證券訴訟改革法案》的「安全港」規定作出。前瞻性聲明可通過術語諸如「將」,「預計」,「預期」,「未來」,「打算」,「計劃」,「相信」,「估計」及類似表述來識別。本公告中公司展望和管理層報價,以及公司的戰略和運營計劃中還包含前瞻性聲明。奇富科技還可能在其定期向美國證券交易委員會(「SEC」)提交的報告中,以在香港聯合交易所(「香港交易所」)網站上發佈的公告,以及在股東年度報告、新聞稿和其他書面材料,以及其董事、董事會成員或員工向第三方口頭提供的聲明中進行書面或口頭的前瞻性聲明。不屬於歷史事實的聲明,包括公司的業務展望,信仰和期望,均爲前瞻性聲明。前瞻性聲明涉及固有的風險和不確定性。許多因素可能導致實際結果與任何前瞻性聲明中包含的結果有實質差異,這些因素包括但不限於以下因素:公司的增長戰略,公司與360集團的合作,法律、規則和監管環境的變化,公司品牌的認可,市場對公司產品和服務的接受程度,信貸科技行業的趨勢和發展,與信貸科技行業有關的政府政策,中國和全球的總體經濟狀況以及與前述任何因素有關的假設。有關這些以及其他風險和不確定性的進一步信息包含在奇富科技向SEC提交的文件和在香港交易所網站上發佈的公告中。本新聞稿中提供的所有信息均截至本新聞稿日期,奇富科技不承諾更新任何前瞻性聲明,除非根據適用法律要求。

更多信息,請聯繫:

奇富科技

電子郵件: ir@360shuke.com

未經審計的簡單合併資產負債表

(人民幣(「RMB」)和美元 (「USD」) 金額以千元計,

除每股數據以及每股數據及數量外, 或者另有註明)

| 2023年12月31日, | 9月30日, | 9月30日, | ||||||||||

| 2023 | 2024 | 2024 | ||||||||||

| 人民幣 | 人民幣 | 美元指數 | ||||||||||

| 資產 | ||||||||||||

| 流動資產: | ||||||||||||

| 現金及現金等價物 | 4,177,890 | 4,288,460 | 611,101 | |||||||||

| 受限現金 | 3,381,107 | 2,253,397 | 321,107 | |||||||||

| 短期投資 | 15,000 | 3,120,158 | 444,619 | |||||||||

| 預付給第三方擔保公司的安防-半導體 | 207,071 | 108,670 | 15,485 | |||||||||

| 由第三方支付服務提供商應收款項的所有基金類型 | 1,603,419 | 771,847 | 109,987 | |||||||||

| 應收賬款和合同資產,淨額 | 2,909,245 | 2,183,030 | 311,079 | |||||||||

| 應收金融資產淨值 | 2,522,543 | 1,410,934 | 201,056 | |||||||||

| 應收關聯方款項 | 45,346 | 17,124 | 2,440 | |||||||||

| 應收貸款淨額 | 24,604,487 | 26,317,013 | 3,750,144 | |||||||||

| 預付款和其他資產 | 329,920 | 1,188,059 | 169,297 | |||||||||

| 總流動資產 | 39,796,028 | 41,658,692 | 5,936,315 | |||||||||

| 非流動資產: | ||||||||||||

| 應收賬款及合同資產,淨-非流動資產 | 146,995 | 34,954 | 4,981 | |||||||||

| 應收理財產品款項,淨-非流動資產 | 596,330 | 193,252 | 27,538 | |||||||||

| 應收關聯方款項 | 4,240 | 106 | 15 | |||||||||

| 應收款項的貸出款,淨-非流動資產 | 2,898,005 | 2,743,839 | 390,994 | |||||||||

| 物業和設備,淨值 | 231,221 | 331,200 | 47,196 | |||||||||

| 土地使用權淨額 | 977,461 | 961,919 | 137,072 | |||||||||

| 無形資產 | 13,443 | 11,828 | 1,685 | |||||||||

| 商譽 | 41,210 | 42,368 | 6,037 | |||||||||

| 遞延稅款資產 | 1,067,738 | 964,505 | 137,441 | |||||||||

| 其他非流動資產 | 45,901 | 45,852 | 6,534 | |||||||||

| 總非流動資產 | 6,022,544 | 5,329,823 | 759,493 | |||||||||

| 資產總計 | 45,818,572 | 46,988,515 | 6,695,808 | |||||||||

| 負債和股東權益 | ||||||||||||

| 流動負債: | ||||||||||||

| 歸屬於合併信託基金收益的應付款項-流動 | 8,942,291 | 7,643,597 | 1,089,204 | |||||||||

| 應計費用和其他流動負債 | 2,016,039 | 2,678,610 | 381,699 | |||||||||

| 到相關方款項 | 80,376 | 38,780 | 5,526 | |||||||||

| 開空貸款 | 798,586 | 1,043,404 | 148,684 | |||||||||

| 擔保負債 – 準備就緒 | 3,949,601 | 2,266,859 | 323,025 | |||||||||

| 擔保負債 – 或有 | 3,207,264 | 1,654,924 | 235,825 | |||||||||

| 應交所得稅 | 742,210 | 839,403 | 119,614 | |||||||||

| 其他應交稅費 | 163,252 | 93,753 | 13,360 | |||||||||

| 總流動負債 | 19,899,619 | 16,259,330 | 2,316,937 | |||||||||

| 非流動負債: | ||||||||||||

| 遞延所得稅負債 | 224,823 | 503,675 | 71,773 | |||||||||

| 應付給綜合信託的投資者-非流動性負債 | 3,581,800 | 7,093,800 | 1,010,858 | |||||||||

| 其他長期負債 | 102,473 | 232,290 | 33,101 | |||||||||

| 總非流動負債 | 3,909,096 | 7,829,765 | 1,115,732 | |||||||||

| 負債合計 | 23,808,715 | 24,089,095 | 3,432,669 | |||||||||

| 奇富科技股權總計 | 21,937,483 | 22,839,274 | 3,254,568 | |||||||||

| 非控制權益 | 72,374 | 60,146 | 8,571 | |||||||||

| 總股本 | 22,009,857 | 22,899,420 | 3,263,139 | |||||||||

| 負債和所有者權益總計 | 45,818,572 | 46,988,515 | 6,695,808 | |||||||||

未經審計的精簡綜合經營報表

(金額以人民幣(「RMB」)和美元(「USD」)的千元計)

除每股數據和每股數據外, 或另有註明

| 截至9月30日的三個月 | 截至9月30日的九個月 | |||||||||||||||||||||||

| 2023 | 2024 | 2024 | 2023 | 2024 | 2024 | |||||||||||||||||||

| 人民幣 | 人民幣 | 美元指數 | 人民幣 | 人民幣 | 美元指數 | |||||||||||||||||||

| 信用驅動型服務 | 3,070,969 | 2,901,040 | 413,396 | 8,490,297 | 8,829,527 | 1,258,197 | ||||||||||||||||||

| 資本投入較大的貸款促成和服務費 | 479,248 | 258,717 | 36,867 | 1,185,924 | 653,556 | 93,131 | ||||||||||||||||||

| 融資收入 | 1,369,855 | 1,744,075 | 248,529 | 3,624,475 | 4,969,171 | 708,101 | ||||||||||||||||||

| 從擔保責任的解除中獲得的營業收入 | 1,165,737 | 794,586 | 113,228 | 3,534,111 | 2,933,190 | 417,976 | ||||||||||||||||||

| 其他服務費 | 56,129 | 103,662 | 14,772 | 145,787 | 273,610 | 38,989 | ||||||||||||||||||

| 平台服務費 | 1,210,057 | 1,469,118 | 209,348 | 3,304,227 | 3,853,877 | 549,173 | ||||||||||||||||||

| 輕資產化借貸服務費 | 863,860 | 574,615 | 81,882 | 2,516,970 | 1,601,735 | 228,245 | ||||||||||||||||||

| 轉介服務費 | 234,190 | 763,115 | 108,743 | 503,530 | 1,935,430 | 275,797 | ||||||||||||||||||

| 其他服務費 | 112,007 | 131,388 | 18,723 | 283,727 | 316,712 | 45,131 | ||||||||||||||||||

| 總淨收入 | 4,281,026 | 4,370,158 | 622,744 | 11,794,524 | 12,683,404 | 1,807,370 | ||||||||||||||||||

| 促成、起始和服務費 | 639,795 | 707,859 | 100,869 | 1,928,125 | 2,166,045 | 308,659 | ||||||||||||||||||

| 資金成本 | 160,181 | 146,829 | 20,923 | 484,429 | 464,094 | 66,133 | ||||||||||||||||||

| 銷售和營銷 | 529,632 | 419,936 | 59,840 | 1,388,295 | 1,201,941 | 171,275 | ||||||||||||||||||

| 一般和行政 | 95,393 | 91,975 | 13,106 | 313,039 | 293,444 | 41,815 | ||||||||||||||||||

| 應收貸款準備金 | 508,990 | 477,541 | 68,049 | 1,511,160 | 2,174,970 | 309,931 | ||||||||||||||||||

| 應收金融資產減值準備 | 86,875 | 64,437 | 9,182 | 237,892 | 233,606 | 33,289 | ||||||||||||||||||

| 應收賬款及合同資產減值準備 | 39,724 | 108,792 | 15,503 | 84,694 | 344,031 | 49,024 | ||||||||||||||||||

| 擔保責任減值準備 | 831,563 | 63,635 | 9,068 | 2,269,487 | 167,032 | 23,802 | ||||||||||||||||||

| 總營業成本和費用 | 2,892,153 | 2,081,004 | 296,540 | 8,217,121 | 7,045,163 | 1,003,928 | ||||||||||||||||||

| 營業利潤 | 1,388,873 | 2,289,154 | 326,204 | 3,577,403 | 5,638,241 | 803,442 | ||||||||||||||||||

| 利息收入,淨額 | 49,713 | 66,019 | 9,408 | 170,337 | 162,064 | 23,094 | ||||||||||||||||||

| 匯率期貨(虧損)收益 | (659 | ) | (1,410 | ) | (201 | ) | 3,171 | (1,168 | ) | (166 | ) | |||||||||||||

| 其他收入,淨額 | 40,175 | 3,178 | 453 | 225,727 | 160,576 | 22,882 | ||||||||||||||||||

| 投資虧損 | - | - | - | (30,112 | ) | - | - | |||||||||||||||||

| 稅前收入 | 1,478,102 | 2,356,941 | 335,864 | 3,946,526 | 5,959,713 | 849,252 | ||||||||||||||||||

| 所得稅費用 | (340,412 | ) | (558,144 | ) | (79,535 | ) | (785,637 | ) | (1,624,264 | ) | (231,456 | ) | ||||||||||||

| 淨利潤 | 1,137,690 | 1,798,797 | 256,329 | 3,160,889 | 4,335,449 | 617,796 | ||||||||||||||||||

| 歸屬於非控股權益公司的淨虧損 | 4,357 | 4,065 | 579 | 12,707 | 12,228 | 1,742 | ||||||||||||||||||

| 公司歸屬於普通股股東的淨利潤 | 1,142,047 | 1,802,862 | 256,908 | 3,173,596 | 4,347,677 | 619,538 | ||||||||||||||||||

| 晴富科技公司普通股股東應占的每股淨利潤。 | ||||||||||||||||||||||||

| 基本 | 3.56 | 6.20 | 0.88 | 9.85 | 14.39 | 2.05 | ||||||||||||||||||

| 攤薄 | 3.47 | 6.09 | 0.87 | 9.61 | 14.11 | 2.01 | ||||||||||||||||||

| 晴富科技公司普通股股東應占的每股ADS淨利潤。 | ||||||||||||||||||||||||

| 基本 | 7.12 | 12.40 | 1.76 | 19.70 | 28.78 | 4.10 | ||||||||||||||||||

| 攤薄 | 6.94 | 12.18 | 1.74 | 19.22 | 28.22 | 4.02 | ||||||||||||||||||

| 計算每股普通股淨收益所使用的加權平均股數 | ||||||||||||||||||||||||

| 基本 | 320,789,494 | 290,601,938 | 290,601,938 | 322,240,695 | 302,088,098 | 302,088,098 | ||||||||||||||||||

| 攤薄 | 329,220,827 | 296,205,651 | 296,205,651 | 330,391,888 | 308,157,887 | 308,157,887 | ||||||||||||||||||

未經審計的現金流量彙總表

(金額以人民幣(「RMB」)和美元(「USD」)的千元計)

除每股數量和每股數據外, 或另有註明

| 截至9月30日的三個月 | 截至9月30日的九個月 | |||||||||||||||||||||||

| 2023 | 2024 | 2024 | 2023 | 2024 | 2024 | |||||||||||||||||||

| 人民幣 | 人民幣 | 美元指數 | 人民幣 | 人民幣 | 美元指數 | |||||||||||||||||||

| 經營活動產生的淨現金流量 | 1,243,893 | 2,371,822 | 337,982 | 4,766,559 | 6,291,705 | 896,561 | ||||||||||||||||||

| 投資活動中使用的淨現金 | (2,260,922 | ) | (2,929,892 | ) | (417,506 | ) | (9,262,095 | ) | (7,048,470 | ) | (1,004,399 | ) | ||||||||||||

| 籌集資金的淨現金流量 | 702,952 | (1,248,749 | ) | (177,945 | ) | 1,978,079 | (240,947 | ) | (34,335 | ) | ||||||||||||||

| 匯率期貨變動效應 | 4,934 | (23,638 | ) | (3,368 | ) | 10,492 | (19,428 | ) | (2,767 | ) | ||||||||||||||

| 現金及現金等價物淨減少 | (309,143 | ) | (1,830,457 | ) | (260,837 | ) | (2,506,965 | ) | (1,017,140 | ) | (144,940 | ) | ||||||||||||

| 期初現金、現金等價物和受限制的現金 | 8,314,541 | 8,372,314 | 1,193,045 | 10,512,363 | 7,558,997 | 1,077,148 | ||||||||||||||||||

| 期末現金、現金等價物及受限制的現金 | 8,005,398 | 6,541,857 | 932,208 | 8,005,398 | 6,541,857 | 932,208 | ||||||||||||||||||

未經審計的綜合收支簡表

(金額以人民幣(「RMB」) 和美元指數(「USD」)表示

除股票數量和每股數據外, 或另有說明)

| 截至9月30日的三個月 | ||||||||||||

| 2023 | 2024 | 2024 | ||||||||||

| 人民幣 | 人民幣 | 美元指數 | ||||||||||

| 淨利潤 | 1,137,690 | 1,798,797 | 256,329 | |||||||||

| 其他全面收益,稅後爲0: | ||||||||||||

| 外幣兌換調整 | 4,051 | (102,976 | ) | (14,674 | ) | |||||||

| 其他綜合收益(損失) | 4,051 | (102,976 | ) | (14,674 | ) | |||||||

| 總綜合收益 | 1,141,741 | 1,695,821 | 241,655 | |||||||||

| 非控股權益應歸屬綜合損失 | 4,357 | 4,065 | 579 | |||||||||

| 普通股股東應占的綜合收益 | 1,146,098 | 1,699,886 | 242,234 | |||||||||

| 截至9月30日的九個月 | ||||||||||||

| 2023 | 2024 | 2024 | ||||||||||

| 人民幣 | 人民幣 | 美元指數 | ||||||||||

| 淨利潤 | 3,160,889 | 4,335,449 | 617,796 | |||||||||

| 其他全面收益,稅後爲0: | ||||||||||||

| 外幣兌換調整 | 20,724 | (99,076 | ) | (14,118 | ) | |||||||

| 其他綜合收益(損失) | 20,724 | (99,076 | ) | (14,118 | ) | |||||||

| 總綜合收益 | 3,181,613 | 4,236,373 | 603,678 | |||||||||

| 非控股權益應歸屬綜合損失 | 12,707 | 12,228 | 1,742 | |||||||||

| 普通股股東應占的綜合收益 | 3,194,320 | 4,248,601 | 605,420 | |||||||||

未經審計的GAAP和非GAAP調節表

(金額以人民幣(「RMB」)和美元(「USD」)的千元爲單位)

除股數和每股數據外,或另有說明

| 截至9月30日的三個月 | ||||||||||||

| 2023 | 2024 | 2024 | ||||||||||

| 人民幣 | 人民幣 | 美元指數 | ||||||||||

| 將非通用會計準則的淨收益與淨收益的關係調節爲淨收益 | ||||||||||||

| 淨利潤 | 1,137,690 | 1,798,797 | 256,329 | |||||||||

| 加:股份報酬支出 | 43,289 | 26,339 | 3,753 | |||||||||

| 非GAAP淨利潤 | 1,180,979 | 1,825,136 | 260,082 | |||||||||

| GAAP淨利潤率 | 26.6 | % | 41.2 | % | ||||||||

| 非通用會計淨利潤率 | 27.6 | % | 41.8 | % | ||||||||

| 歸屬於奇富科技股份有限公司股東的淨利潤 | 1,142,047 | 1,802,862 | 256,908 | |||||||||

| 加:股份報酬支出 | 43,289 | 26,339 | 3,753 | |||||||||

| 奇富科技股東的非普惠淨利潤。 | 1,185,336 | 1,829,201 | 260,661 | |||||||||

| 兩種EPS-攤薄情況下每股普通股的計算中使用的加權平均ADS數,一個是GAAP,另一個是非GAAP。 | 164,610,414 | 148,102,826 | 148,102,826 | |||||||||

| 每股ADS奇富科技股東的淨利潤-攤薄。 | 6.94 | 12.18 | 1.74 | |||||||||

| 每股ADS奇富科技股東的非GAAP淨收益-攤薄。 | 7.20 | 12.35 | 1.76 | |||||||||

| 非GAAP營業收入對營業收入的調整表。 | ||||||||||||

| 營業利潤 | 1,388,873 | 2,289,154 | 326,204 | |||||||||

| 加:股份報酬支出 | 43,289 | 26,339 | 3,753 | |||||||||

| Non-GAAP經營收益 | 1,432,162 | 2,315,493 | 329,957 | |||||||||

| 營業利潤率 | 32.4 | % | 52.4 | % | ||||||||

| 非GAAP營業利潤率 | 33.5 | % | 53.0 | % | ||||||||

| 截至9月30日的九個月 | ||||||||||||

| 2023 | 2024 | 2024 | ||||||||||

| 人民幣 | 人民幣 | 美元指數 | ||||||||||

| 將非通用會計準則的淨收益與淨收益的關係調節爲淨收益 | ||||||||||||

| 淨利潤 | 3,160,889 | 4,335,449 | 617,796 | |||||||||

| 加:股份報酬支出 | 143,032 | 107,893 | 15,375 | |||||||||

| 非GAAP淨利潤 | 3,303,921 | 4,443,342 | 633,171 | |||||||||

| GAAP淨利潤率 | 26.8 | % | 34.2 | % | ||||||||

| 非通用會計淨利潤率 | 28.0 | % | 35.0 | % | ||||||||

| 歸屬於奇富科技股份有限公司股東的淨利潤 | 3,173,596 | 4,347,677 | 619,538 | |||||||||

| 加:股份報酬支出 | 143,032 | 107,893 | 15,375 | |||||||||

| 奇富科技股東的非普惠淨利潤。 | 3,316,628 | 4,455,570 | 634,913 | |||||||||

| 兩種EPS-攤薄情況下每股普通股的計算中使用的加權平均ADS數,一個是GAAP,另一個是非GAAP。 | 165,195,944 | 154,078,944 | 154,078,944 | |||||||||

| 每股ADS奇富科技股東的淨利潤-攤薄。 | 19.22 | 28.22 | 4.02 | |||||||||

| 每股ADS奇富科技股東的非GAAP淨收益-攤薄。 | 20.08 | 28.92 | 4.12 | |||||||||

| 非GAAP營業收入對營業收入的調整表。 | ||||||||||||

| 營業利潤 | 3,577,403 | 5,638,241 | 803,442 | |||||||||

| 加:股份報酬支出 | 143,032 | 107,893 | 15,375 | |||||||||

| Non-GAAP經營收益 | 3,720,435 | 5,746,134 | 818,817 | |||||||||

| 營業利潤率 | 30.3 | % | 44.5 | % | ||||||||

| 非GAAP營業利潤率 | 31.5 | % | 45.3 | % | ||||||||