| 2024年第三季度股東信 | © 2024 Rivian。保留所有權利。 | 2 | ||||||||

| |||||

在2024年第三季度,我們在推動R2開發、提高營業費用效率、推出新的R1車型變體、投資於我們的市場銷售基礎設施,並推出新服務以進一步改善客戶體驗方面取得了進展。 我們繼續看到第二代R1車型的成本進展,我們預計在第四季度實現輕微正毛利。 利潤。 Rivian在2024年第三季度生產了13,157輛車,交付了10,018輛車。 正如先前披露的,Rivian由於電池種類不足而面臨生產中斷。 在R1和RCV平台上的Enduro電機系統中,我們團隊共享一個組件。 在與供應商緊密合作的過程中,我們的團隊急切尋找解決方案,以擴大產能以滿足計劃生產的需求。 從長遠來看,我們認爲Rivian的價值將取決於其中型平台(包括R2、R3和R3X)能夠達到的規模,以及我們繼續降低成本並開發差異化技術的能力。 我們預計中型平台將滿足全球市場細分,並旨在基於我們領先的行業技術平台以及我們專注於降低製造複雜性和成本效率的原則。我們的團隊將專注於執行R2的開發計劃。 最近轉向第二代R1車輛已經引入了多項新技術,這些技術將爲我們的中型平台奠定基礎,例如我們的分區網絡架構和Rivian自主平台,爲R2的簡化推出做好準備。 我們相信與大衆集團成立預期合資企業將是該行業的一個里程碑式發展。合資企業將受益於Rivian差異化且經過良好證明的分區網絡架構和全套軟件技術,以及增強的軟件和電氣架構創新。 預計合資企業將爲Rivian提供一個具有意義的財務機會,交易規模約爲50億美元,再加上Rivian預期實現的年度營業費用節省。 大衆集團的計劃投資以及我們目前的現金、現金等價物和短期投資預計將爲Rivian提供資金支持,以通過在Normal地區推出R2以及在喬治亞州推出中型平台的過程。 一條通往積極的自由現金流和有意義規模的道路。 | |||||

| 2024年第三季度股東信函 | © 2024 Rivian。保留所有權利。 | 3 | ||||||||

| |||||

我們認爲,第二代R1的推出,以及合資企業的成立,將增強我們對核心價值驅動因素的執行: 聚焦於需求生成和增強客戶體驗: R1車輛的需求 2024年第三季度,由於生產中斷和具有挑戰性的消費者環境,R1車輛的需求受到了負面影響。我們繼續專注於最大限度地利用我們控制範圍內的槓桿,並在我們的市場推廣策略方面進行戰略性投資。我們正在不斷擴大我們的商業版圖,併爲更多潛在客戶體驗Rivian車輛的機會提供可能性。 在2024年第三季度,我們的總演示試駕次數增加了約20%,相比之下 到2024年第二季度。 優化運營效率: 我們繼續專注於全面提升組織各個方面的支出效率。與2024年第二季度相比,2024年第三季度 根據普通會計準則,營業費用減少了14700萬美元,創下過去三年中最低的季度。不包括股權報酬和折舊攤銷,我們的調整後營業費用1 與上一季度相比,本季度的金額減少了7700萬美元。 技術領導力: 我們認爲技術是Rivian的競爭優勢。我們的中型平台旨在在我們領先行業的技術平台基礎上構建。我們期待中型平台受益於爲R1開發的關鍵垂直整合技術,包括我們的 自有軟件堆棧、推進技術、網絡架構和車輛電子設備。 朝着盈利能力前進: 由於車輛和製造過程中引入了新的技術,我們在第二代R1材料成本方面取得了實質性進展。預計第二代R1平台的推出,結合商業成本改進和商品尾隨風勢,可使2024年第一季度生產的R1雙電機大包與同一車型進行比較,在2024年第四季度生產時材料成本減少20% 。在2024年第三季度,我們已經看到我們的材料成本有望和我們的目標保持一致。此外,我們在爲R2採購元件方面取得了實質進展。我們已經完成R2材料清單85%,目前與我們的成本目標保持一致。我們預計R2全輪驅動大型車型的材料成本將比第二代R1雙電大型車型低45%。 我們要感謝我們的員工、客戶、供應商、合作伙伴、社區和股東繼續支持我們的願景。 | |||||

| ¹非GAAP財務指標與最相似的GAAP指標之間的調整將在此信函後提供。 | |||||

| 2024年第三季度股東信 | © 2024 Rivian。保留所有權利。 | 4 | ||||||||

| |||||

Rivian和Volkswagen Group 科技創業公司 Rivian和大衆集團的技術創業公司希望打造下一代電氣架構和垂直一體化軟件,用於新能源車。這個創業公司將 相輔相成,結合Rivian領先行業的軟件和電氣硬件技術以及大衆集團龐大的全球規模和多樣的車型和價格定位。強勢品牌的組合和產品範圍的廣度預計將使Rivian的核心技術能夠覆蓋更廣泛的全球客戶群。 在過去幾個月中,我們已成功將Rivian的分區控制和車載信息系統整合到大衆集團可駕駛演示車中。通過我們的軟件,我們已能夠整合多個功能,包括車輛核心控制、不同駕駛模式和車載信息功能,以及實現遠程控制和空中更新。 | |||||

| 2024年第三季度股東信函 | © 2024 Rivian。保留所有權利。 | 5 | ||||||||

| |||||

技術創新 預計這家創業公司將開發行業領先的軟件功能 and capabilities to address global markets and a variety of vehicle platforms; from mass market to premium. Scalable technology platform: The joint venture has been made possible by the years of investment and development in vertically integrating Rivian’s scalable network architecture, topology of ECUs, and associated software platforms. Partner of choice for differentiated technology: Over the long-term, we see Rivian as the partner of choice for differentiated technologies in the industry. The partnership with Volkswagen Group validates Rivian’s technology approach and demonstrates our capability to create new growth opportunities. From the beginning, we have taken the approach to vertically integrate certain key areas of the vehicle including propulsion, autonomy, electrical hardware, and software. Improved cost efficiency: 聯營企業預計將利用大衆集團和Rivian聯合電動汽車銷量的可擴展技術,並降低Rivian的營業費用,同時推動更大的進步和創新。 增長的資本路線圖: 根據聯營企業的構建和特定里程碑,約$50億的總交易規模,加上我們當前的現金、現金等價物和短期投資,預計將爲Rivian的運營提供資本,直至Normal的R2生產線達到規模化生產,以及支持我們通向盈利自由現金流和有意義規模的佐治亞州中型平台。 我們預計將於今年第四季度完成這項聯營企業。 | |||||

| 2024年第三季度股東信 | © 2024 Rivian。保留所有權利。 | 6 | ||||||||

| |||||

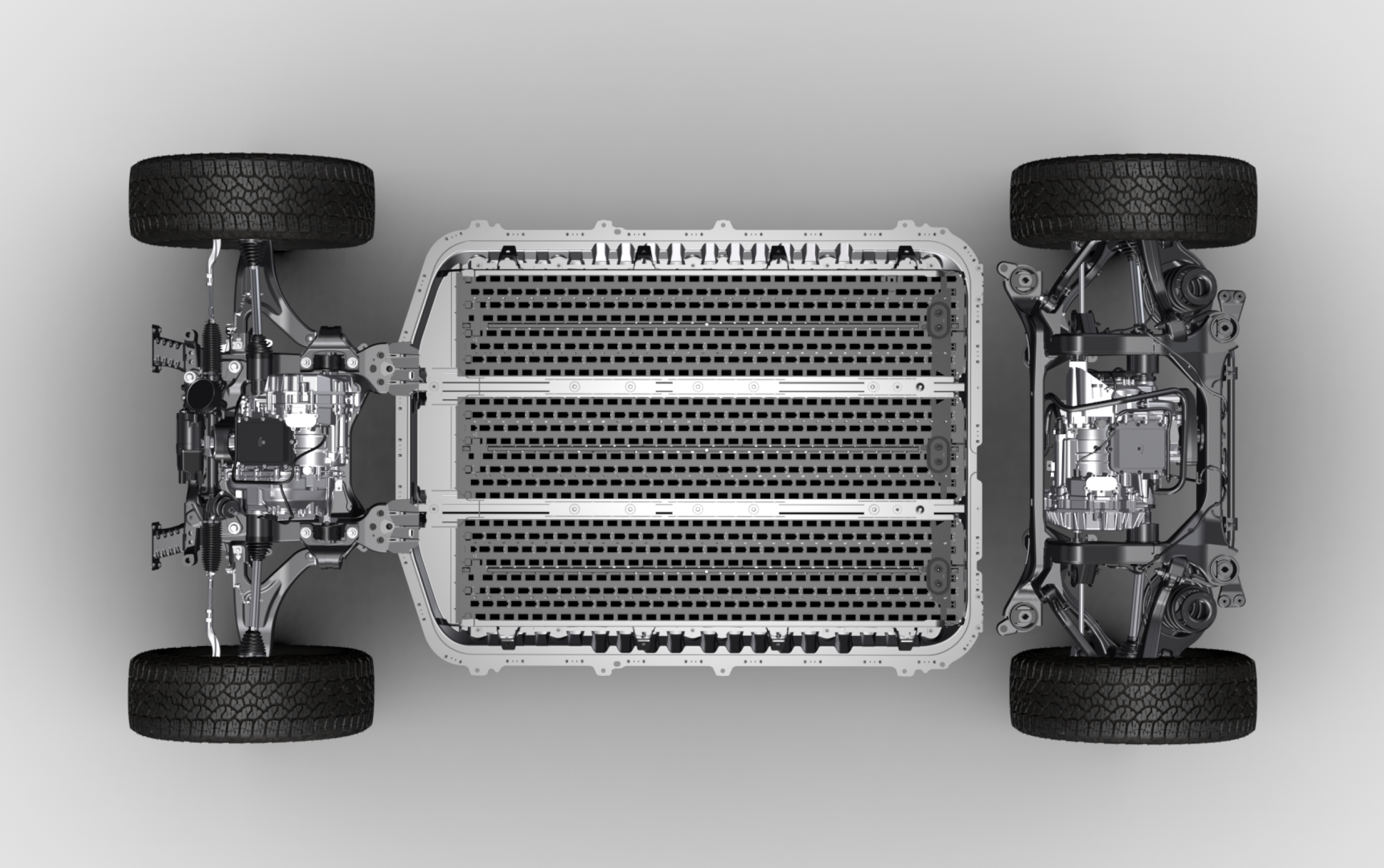

R2進展 我們相信R2將是Rivian增長和盈利潛力的基本驅動力。它使Rivian 爲了開拓全球市場細分領域,並旨在藉助我們領先行業的技術平台。R2將受益於爲R1開發的垂直一體化技術,包括我們內部軟件堆棧、推進技術、網絡架構和車輛電子設備。 R2的開發主要集中在減少部件、連接點和緊固件數量,旨在推動製造簡單化的努力。這包括作爲車輛地板的結構電池組,大型結構壓鑄件,進一步電子設備整合以實現線束簡化,以及一系列設計決策,以實現低成本執行。我們在爲R2的元件採購取得了實質性進展。我們已完成了R2材料清單約85%的採購,並目前與我們的成本目標一致。 2024年第三季度股東信 | |||||

| Q3 2024年股東信 | © 2024年Rivian。保留所有權利。 | 7 | ||||||||

| |||||

此外,我們在迅速建設我們的設施擴建方面取得了快速進展,這將容納R2生產的總裝車間、車身廠和產線末端。這是實現在2026年上半年推出R2的目標的關鍵步驟。 2024年第三季度股東信 | |||||

| Q3 2024年股東信 | © 2024 Rivian。保留所有權利。 | 8 | ||||||||

| |||||

R2動力系統更新 今天,我們宣佈與LG能源解決方案(LGES)達成重要戰略合作伙伴關係,爲我們即將推出的R2車輛供應美國製造的電池。LGES將提供4695個圓柱形電池,爲我們的車輛提供高質量、先進的電池技術,確保長續航里程和領先的性能。 該協議還開創了衆多供應鏈創新,並加強了電池材料的國內採購。在生產的第一年,預計這些電池將在LGES的亞利桑那州皇后溪工廠製造,符合Rivian對美國國內製造和IRA合規性的關注。 我們的電池組架構預計會隨R2和R3的推出繼續發展和改進。它將基於簡化的組裝結構,減輕重量、簡化複雜性和降低成本,同時具有更高的能量密度。我們預計在整體電池組水平上,與R1平台相比,每千瓦時(kWh)的成本會有顯著降低。此外,4695電池具有更大的單體形狀,比R1減少了電芯數量,以提高可製造性。我們預計電池組裝處理過程將提高約45%。 2024年第三季度股東信 協議還開創了衆多供應鏈創新並加強了電池材料的國內採購。在首年生產中,這些電池預計將在LGES的亞利桑那州Queen Creek工廠生產,符合Rivian對美國本土製造和IRA合規的關注。 | |||||

| 我們的電池組架構預計會隨着R2和R3的推出繼續發展和改進。它將基於簡化的包裝結構,減輕重量、簡化複雜性和降低成本,同時具有更高的能量密度。我們預計每千瓦時(kWh)的包裝水平成本與R1平台相比會有顯着降低。此外, 4695 是一個比 R1 更大的單體形式,這允許降低電芯數量以提高製造能力。我們預計電池組裝過程的處理效率將提高約45%。 | © 2024 Rivian. All rights reserved. | 8 | ||||||||

| |||||

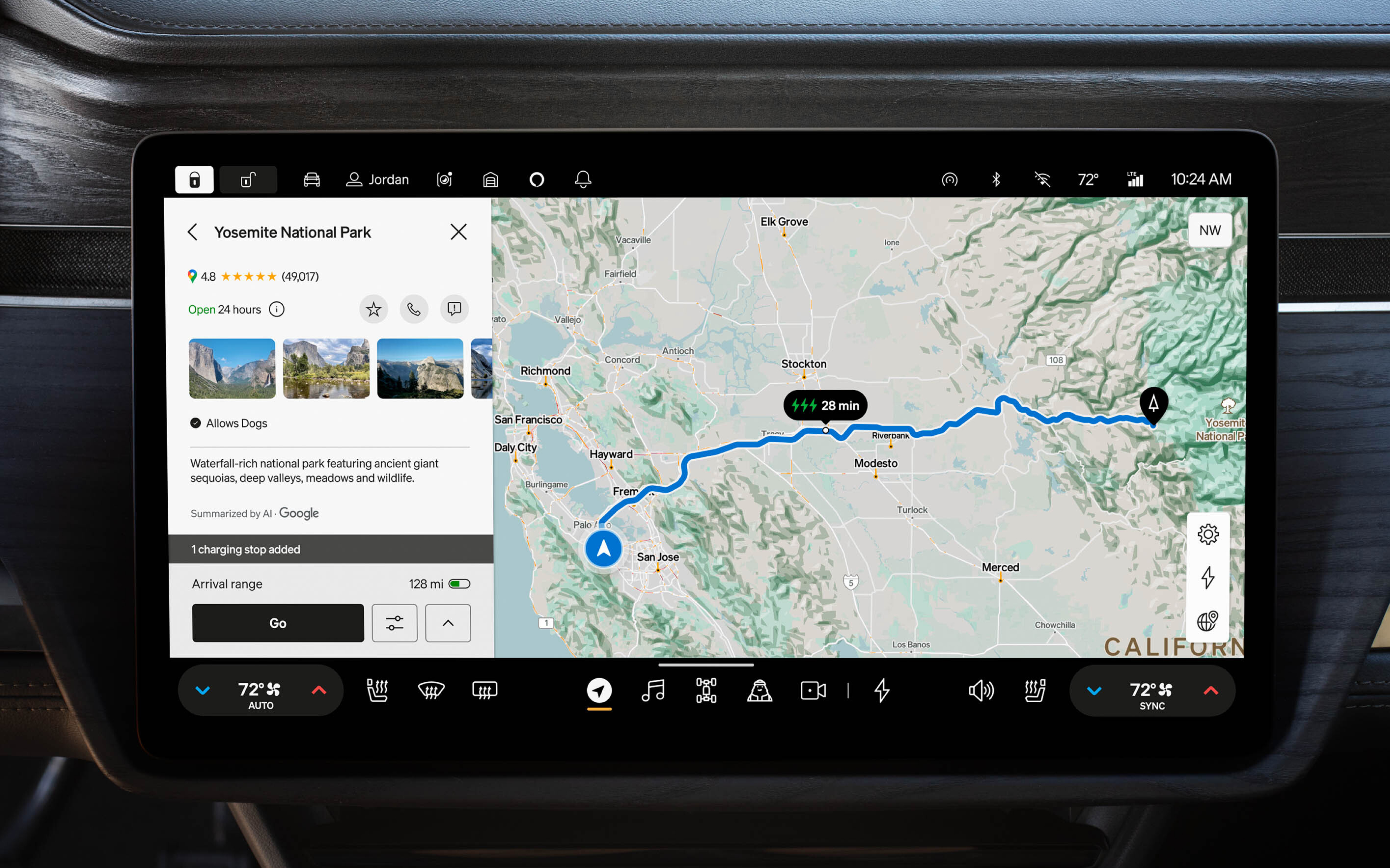

軟件 Our intentional decision to own the software and technology hardware stack in the vehicle has been focused on an improved experience for our customers. Rivian customers enjoy continuous enhancement to their vehicles via frequent over the air updates, with over 35 updates made to the vehicles since launching. Rivian’s software platform allows seamless integration of the services for simple, convenient, and immersive infotainment experience. Available applications now include Apple Music and Audible with Google Cast and YouTube coming later this year. This quarter we introduced Connect+, a streaming and connectivity service providing customers music, audio, in-vehicle hotspot, and video streaming connectivity with an easy monthly or annual subscription. Included within Connect+ subscription, customers can now access the Gear Guard Live Cam feature offering peace of mind from in or away from the vehicle. The system includes high-resolution cameras embedded around the vehicle, physical cables that secure your gear, and an attentive animation on the center display. With this update, customers can see what is happening 通過Rivian手機應用,用戶幾乎可以隨時在車輛周圍進行操作。 推出Connect+後,我們爲客戶提供了60天的免費試用期;我們已經看到 大多數R1客戶在免費試用期後訂閱了Connect+ | |||||

| 2024年第三季度股東信 | © 2024 Rivian。保留所有權利。 | 9 | ||||||||

| |||||

R1更新 第二代R1車輛進行了數百項設計、工程和性能升級,以提供出色的客戶體驗和對車輛成本結構的實質性改進。由於這些變化,與2024年第一季度生產的車輛相比,2024年第三季度生產的車輛的材料成本現在明顯較低。第二代R1平台的推出,結合商業成本改進和商品價格風險,有望 使R1雙電機和大電池組的材料成本降低20% 2024年第一季度與2024年第四季度生產的同一款車輛相比。 我們最近推出了Tri-Motor R1配置,結合了超越我們最初的四電機產品的性能水平。 Tri-Motor裝配兩臺Ascent電機在後部和一臺Enduro電機在前部,實現了出色的動力和續航里程的完美融合。 以850馬力和1,103磅-英尺的扭矩,它可以在2.9秒內達到0-60英里/小時的速度,在節約模式下行駛時續航405英里。 此外,我們預計將於2025年推出Quad-Motor變體。 Quad-Motor款式在前部配備了兩臺較小的電機,針對巡航速度進行了優化,並在後部配備了兩臺電機,在0-60英里/小時的速度下可提供1,025馬力。 Tri-Motor和Quad-Motor都配備了我們的新Ascend高級內飾款式。 在Tri-和Quad-變種中,在節省模式下,自動後部斷開確保了始終可用的全輪驅動性能,但在駕駛需求不必要時自動關閉,幫助您在需要時最大限度地延長續航里程,並在您需要時提供性能。 所有Rivian電機都採用油冷卻技術,顯著提高了在高扭矩工況下的熱性能, 例如攀巖速度慢時的低速行駛,同時提高了在低扭矩、高速巡航時的續航效率。 | |||||

| 2024年第三季度股東信 | © 2024 Rivian。保留所有權利。 | 10 | ||||||||

| |||||

市場營銷 We remain focused on our top of funnel demand generation as we expand our presence across the country and get more customers into vehicles for demo drives. We currently have 16 spaces including six new spaces opened since the start of the the third quarter of 2024 in Yosemite, San Diego, Nashville, Boston, Scottsdale, and Chicago and have 62 service locations with the majority staffed for sales and demo drives. In the third quarter of 2024, we conducted over 29,000 demo drives and launched our consumer referral program. While we anticipate a challenging consumer backdrop in the near-term, we continue to see a significant opportunity to increase our brand awareness and have more customers behind the wheel of our award-winning products. | |||||

| Q3 2024 Shareholder Letter | © 2024 Rivian. All rights reserved. | 11 | ||||||||

| |||||

Production and Deliveries In the third quarter of 2024, we produced 13,157 vehicles and delivered 10,018 vehicles. During the third quarter of 2024, we experienced a production disruption due to a shortage of a component within our Enduro motor system. The Enduro motor is our in-house single-motor-per-axle system used in our R1 vehicles as both motors in the Dual-Motor variant, and one of the motors in the Tri-Motor variant, as well as our commercial vans as the single motor. We expect to produce more Tri-Motors and commercial vans as a mitigating factor to the supply constraint, with Amazon increasing its delivery order of vans in the fourth quarter of 2024. Demand for R1 vehicles was negatively impacted in the third quarter of 2024 by the production disruption and challenging consumer backdrop. Due to the sequential production ramp following the plant retooling upgrade, the part shortage limited availability of specific R1 variants for sale. | |||||

| Q3 2024 Shareholder Letter | © 2024 Rivian。保留所有權利。 | 12 | ||||||||

| |||||

通往盈利的道路 我們的長期成功和產生影響的能力最終將取決於我們實現盈利併產生現金流的能力。在過去幾年中,我們已經採取了大量措施來減少資本支出和日常開支。這包括我們決定將R2生產線的第一條生產線帶到諾馬爾和我們所做的其他組織變革。此外,我們繼續專注於通過改善車輛平台的單元經濟學來產生正面的毛利率。 我們預計2024年第四季度將產生適度的正毛利,得到以下關鍵驅動因素的支持: 以下是主要驅動因素: •每單位營業收入: 我們預計每交付的單位營業收入將增加,主要是由於非汽車收入的增加,如監管信用銷售、車輛服務、再營銷、軟件和其他服務。此外,我們預計每輛車的平均售價將增加,這是由於第二代R1車輛的更高比例和更多高端版本,例如Tri-Motor部分抵消了商用貨車比例的增加。 •變動成本: As part of the cutover to our second generation R1 vehicles, we are starting to see significantly improved material costs associated with our R1 vehicles. These benefits are due to design changes, supplier negotiations, and lower raw material costs. We also expect the variable cost per unit delivered to benefit from an increase in the mix of commercial van sales. •Fixed and semi-fixed costs: We have made changes to the design of our vehicles and manufacturing process which we expect to significantly reduce our fixed costs per vehicle delivered in the fourth quarter of 2024. We also expect our ending inventory lower of cost or net realizable value (LCNRV) and liabilities for losses on firm purchase commitments balances to continue decreasing. | |||||

| Q3 2024 Shareholder Letter | © 2024 Rivian. All rights reserved. | 13 | ||||||||

| |||||

2024展望 During the third quarter of 2024, we took meaningful steps to enhance the profitability of our second generation R1 vehicles. We are reaffirming our production guidance of between 47,000 to 49,000 vehicles. We are reaffirming our delivery outlook of between 50,500 to 52,000 vehicles and $120000萬 in capital expenditures. The lower production outlook for 2024 has a negative impact on our profitability for 2024 due to our limited ability to leverage the fixed costs of our production facility. Because of this, we are revising our annual adjusted EBITDA guidance to between a $(2.825) billion loss to a $(2.875) billion loss. | |||||

| Q3 2024 Shareholder Letter | © 2024 Rivian。保留所有權利。 | 14 | ||||||||

| 收入 | 2024年第三季度總營業收入爲87400萬美元,主要受到交付汽車的推動 10018輛汽車的銷售推動了該季度800萬美元的監管信用銷售總收入。與2023年第三季度相比,部分減少是由於2023年第一季度產線關閉後第三季度較高的電動車交付時間。另一部分減少是由於我們的生產中斷導致有限數量的R1變種可供銷售和消費環境較爲嚴峻。 | ||||

| 毛利潤 | 2024年第三季度我們的毛利潤爲負392百萬美元,而2023年第三季度爲負477百萬美元。 由於交付量減少,年度毛利虧損有所減少。每單位毛利虧損主要由成本效率提升措施增加,存貨LCNRV及直接購貨承諾損失減少較小導致。 2024年第三季度成本中包括3700萬美元的成本,這些成本我們預計不會成爲長期成本結構的一部分。這主要由與某些供應商責任相關的成本效率舉措組成。 2024年第三季度受到庫存LCNRV減值和固定購買承諾虧損的衝擊。我們期末庫存餘額包括13000萬美元的LCNRV減值,而固定購買承諾虧損的負債爲1000萬美元,總計爲14000萬美元,與2023年第三季度末的庫存餘額LCNRV減值爲2.92億美元和固定購買承諾虧損的負債爲1.6億美元相比,總計爲4.52億美元。這主要是由於預計正利潤變體的增加和預計負利潤變體的材料成本估計降低導致的減少。隨着我們進一步降低產品製造成本,我們預計庫存LCNRV減值和固定購買承諾虧損將繼續隨時間減少。我們朝着實現正毛利潤的關鍵驅動因素包括增加每個交付單位的收入,降低變動成本以及降低固定和半固定成本。 | ||||

| 2024年第三季度股東信 | © 2024 Rivian。保留所有權利。 | 15 | ||||||||

| 研究和開發 和營運損失 | 2024年第三季度的總營業費用減少至7.77億美元,相比去年同期的9.63億美元。 2024年第三季度,我們在營業費用中承認了10500萬美元的非現金股權報酬支出,而2013年第三季度爲2.19億美元,以及7300萬美元的折舊和攤銷費用,而2013年第三季度爲8億美元。 2024年第三季度研發費用爲3.5億美元。 與去年同期的5.29億美元相比,主要是由於 股權激勵費用減少了7400萬美元,主要是由於先前記錄的股權獎金費用的沖銷和減少的授予,以及工程、設計和開發成本減少了5700萬美元,主要圍繞R1平台設計和技術升級等項目成本減少了3000萬美元的折舊和攤銷費用。 2024年第三季度的銷售、一般及管理費用(「SG&A」)爲4.27億美元,與去年同期的4.34億美元相比。 SG&A費用與2023年9月30日結束的三個月基本持平,其中股權激勵費用減少了4000萬美元,主要是由於先前記錄的股權獎金費用的沖銷,抵消了2300萬美元的折舊和攤銷費用增加以及1700萬美元的銷售和營銷費用增加,以支持市場運營。 2024年第三季度,我們的營業虧損總額爲(11.69)億美元,而去年同期爲(14.40)億美元。 | ||||

| 已調整營業費用(非普通會計準則)¹ | 2024年第三季度的調整研發¹爲2.71億美元,而去年同期爲3.46億美元。 2024年第三季度的調整SG&A¹爲3.28億美元,而去年同期爲3.18億美元。 2024年第三季度的總調整營業費用¹爲5.99億美元,而去年同期爲6.64億美元。 | ||||

| 淨虧損 | 2024年第三季度我們的淨損失爲1,100百萬美元,去年同期爲1,367百萬美元。 | ||||

| 調整後的EBITDA(非GAAP)¹ | 2024年第三季度我們的調整後的EBITDA¹爲-757百萬美元,去年同期爲-902百萬美元。 | ||||

調整後的淨損失(非GAAP)1 | 2024年第三季度我們的調整後淨損失¹爲-1,008百萬美元,去年同期爲-1,087百萬美元。 | ||||

| 經營活動中的現金流量淨額 | 2024年第三季度我們的經營活動中使用的淨現金爲-876百萬美元,去年同期爲-877百萬美元。 | ||||

| 資本支出 | 2024年第三季度的資本支出爲2.77億美元,而去年同期爲1.9億美元。 | ||||

| ¹非通用會計準則財務指標與最相近的通用會計準則衡量方法的對比將在本函後提供。 | |||||

| 2024年第三季度股東信函 | © 2024 Rivian。保留所有權利。 | 16 | ||||||||

| 流動性和自由現金流(非通用會計準則)¹ | 2024年第三季度末,我們的現金、現金等價物和短期投資爲67.39億美元。包括我們在資產擔保循環信貸計劃下的容量,2024年第三季度末,我們的總流動性爲81.05億美元。 2024年第三季度末的現金、現金等價物和短期投資餘額爲67.39億美元,其中包括髮給大衆國際美洲有限公司的10億美元無擔保可轉換票據,這是與我們預期與大衆集團的合資企業公告相關聯。可轉換票據將在2024年12月1日自動轉換爲A類普通股,截至2024年9月30日,所有轉換條件均已滿足。 We define free cash flow as net cash used in operating activities less capital expenditures. The increase in year-over-year capital expenditures discussed above resulted in negative free cash flow¹ of $(1,153) million for the third quarter of 2024 as compared to $(1,067) million for the same period last year. | ||||

| 網絡轉播 | We will host an audio webcast to discuss our results and provide a business update at 2:00pm Pt / 5:00pm Et on Thursday, November 7th, 2024. The link to the webcast will be made available on our Investor Relations website at rivian.com/investors. After the call, a replay will be available at rivian.com/investors for four weeks. | ||||

| ¹A reconciliation of non-GAAP financial measures to the most comparable GAAP measure is provided later in this letter. | |||||

| Q3 2024 Shareholder Letter | © 2024 Rivian。保留所有權利。 | 17 | ||||||||

| 季度財務表現 | ||||||||||||||

| (單位:百萬美元,除了生產、交付、毛利率、每交付單位毛利和每股數額) | ||||||||||||||

| (未經審計) | ||||||||||||||

| 三個月結束 | ||||||||||||||||||||||||||||||||

| 九月30日, 2023 | 12月31日, 2023 | 酒精飲料銷售 $ 32,907 45.5% $ 30,136 42.1% $ 66,223 | 6月30日, 2024 | 九月30日, 2024 | ||||||||||||||||||||||||||||

| 產量 | 16,304 | 17,541 | 13,980 | 9,612 | 13,157 | |||||||||||||||||||||||||||

| 交付 | 15,564 | 13,972 | 13,588 | 13,790 | 10,018 | |||||||||||||||||||||||||||

| 收入 | $ | 1,337 | $ | 1,315 | $ | 1,204 | $ | 1,158 | $ | 874 | ||||||||||||||||||||||

| 毛利潤 | $ | (477) | $ | (606) | $ | (527) | $ | (451) | $ | (392) | ||||||||||||||||||||||

| 毛利率 | (36) | % | (46) | % | (44) | % | (39) | % | (45) | % | ||||||||||||||||||||||

| 每交付單位的毛利潤 | $ | (30,648) | $ | (43,372) | $ | (38,784) | $ | (32,705) | $ | (39,130) | ||||||||||||||||||||||

| 研發 | $ | 529 | $ | 526 | $ | 461 | $ | 428 | $ | 350 | ||||||||||||||||||||||

| 銷售、總務和管理費用 | 434 | 449 | 496 | 496 | 427 | |||||||||||||||||||||||||||

| 營業費用總計 | $ | 963 | $ | 975 | $ | 957 | $ | 924 | $ | 777 | ||||||||||||||||||||||

| 經營虧損 | $ | (1,440) | $ | (1,581) | $ | (1,484) | $ | (1,375) | $ | (1,169) | ||||||||||||||||||||||

| 普通股股東淨損失,基本和稀釋後 | $ | (1,367) | $ | (1,521) | $ | (1,446) | $ | (1,457) | $ | (1,100) | ||||||||||||||||||||||

| 每股A類和B類普通股基本和稀釋淨虧損 | $ | (1.44) | $ | (1.58) | $ | (1.48) | $ | (1.46) | $ | (1.08) | ||||||||||||||||||||||

| 調整後的研發費用(非普遍會計準則)¹ | $ | 346 | $ | 388 | $ | 319 | $ | 312 | $ | 271 | ||||||||||||||||||||||

| 調整後的銷售、總務及行政費用(非普遍會計準則)¹ | 318 | 318 | 358 | 364 | 328 | |||||||||||||||||||||||||||

| 總調整後的營業費用(非通用會計準則)¹ | $ | 664 | $ | 706 | $ | 677 | $ | 676 | $ | 599 | ||||||||||||||||||||||

調整後的EBITDA(非GAAP)1,2 | $ | (902) | $ | (1,006) | $ | (798) | $ | (857) | $ | (757) | ||||||||||||||||||||||

現金、現金等價物、短期投資和受限現金3 | $ | 9,133 | $ | 9,368 | $ | 7,858 | $ | 7,867 | $ | 6,739 | ||||||||||||||||||||||

| 經營活動使用的淨現金流量 | $ | (877) | $ | (1,107) | $ | (1,269) | $ | (754) | $ | (876) | ||||||||||||||||||||||

| 資本支出 | (190) | (298) | (254) | (283) | (277) | |||||||||||||||||||||||||||

| 自由現金流(非通用會計準則)¹ | $ | (1,067) | $ | (1,405) | $ | (1,523) | $ | (1,037) | $ | (1,153) | ||||||||||||||||||||||

| 折舊與攤銷費用 | ||||||||||||||||||||||||||||||||

| 營收成本 | $ | 176 | $ | 195 | $ | 210 | $ | 203 | $ | 186 | ||||||||||||||||||||||

| 研發 | 50 | 19 | 18 | 18 | 20 | |||||||||||||||||||||||||||

| 銷售、總務和管理費用 | 30 | 56 | 52 | 53 | 53 | |||||||||||||||||||||||||||

| 折舊和攤銷費用總計 | $ | 256 | $ | 270 | $ | 280 | $ | 274 | $ | 259 | ||||||||||||||||||||||

| 股票補償費用 | ||||||||||||||||||||||||||||||||

| 營收成本 | $ | 23 | $ | 21 | $ | 23 | $ | 17 | $ | 6 | ||||||||||||||||||||||

| 研發 | 133 | 119 | 124 | 98 | 59 | |||||||||||||||||||||||||||

| 銷售、總務和管理費用 | 86 | 75 | 86 | 79 | 46 | |||||||||||||||||||||||||||

| 共計股份獎勵支出 | $ | 242 | $ | 215 | $ | 233 | $ | 194 | $ | 111 | ||||||||||||||||||||||

| 庫存LCNRV減值 | ||||||||||||||||||||||||||||||||

庫存LCNRV減值3 | $ | 292 | $ | 319 | $ | 328 | $ | 148 | $ | 130 | ||||||||||||||||||||||

公司採購承諾損失責任3 | 160 | 126 | 45 | 31 | 10 | |||||||||||||||||||||||||||

總庫存減值及公司採購承諾損失責任3 | $ | 452 | $ | 445 | $ | 373 | $ | 179 | $ | 140 | ||||||||||||||||||||||

| ¹ 非GAAP財務指標與對應最相似GAAP指標的調節,請參見此函後面的說明。 | ||||||||||||||||||||||||||||||||

2 之前的期間已經重新調整以符合當前期間的表述。 | ||||||||||||||||||||||||||||||||

3 截至顯示日期的金額。 | ||||||||||||||||||||||||||||||||

| 2024年第三季度股東信函 | © 2024 Rivian。保留所有權利。 | 18 | ||||||||

| 彙編的綜合資產負債表 | ||||||||||||||

| (單位:百萬美元,每股金額爲美元) | ||||||||||||||

| (未經審計) | ||||||||||||||

| 資產 | 2023年12月31日 | 2024年9月30日 | ||||||||||||

| 流動資產: | ||||||||||||||

| 現金及現金等價物 | $ | 7,857 | $ | 5,396 | ||||||||||

| 短期投資 | 1,511 | 1,343 | ||||||||||||

| 2,687,823 | 161 | 217 | ||||||||||||

| 庫存 | 2,620 | 2,680 | ||||||||||||

| 其他資產 | 164 | 201 | ||||||||||||

| 總流動資產 | 12,313 | 9,837 | ||||||||||||

| 固定資產淨額 | 3,874 | 3,819 | ||||||||||||

| 運營租賃資產淨額 | 356 | 397 | ||||||||||||

| 其他非流動資產 | 235 | 209 | ||||||||||||

| 資產總額 | $ | 16,778 | $ | 14,262 | ||||||||||

| 負債和股東權益 | ||||||||||||||

| 流動負債: | ||||||||||||||

| 應付賬款 | $ | 981 | $ | 617 | ||||||||||

| 應計負債 | 1,145 | 887 | ||||||||||||

| 租賃負債的本期部分和其他流動負債 | 361 | 429 | ||||||||||||

| 流動負債合計 | 2,487 | 1,933 | ||||||||||||

長期負債(包括2024年9月30日公允價值爲1,030美元) | 4,431 | 5,468 | ||||||||||||

| 非流動租賃負債 | 324 | 361 | ||||||||||||

| 其他非流動負債 | 395 | 601 | ||||||||||||

| 負債合計 | 7,637 | 8,363 | ||||||||||||

| 承諾和事項 | ||||||||||||||

| 股東權益: | ||||||||||||||

優先股,0.001美元面值;截至2023年12月31日和2024年9月30日授權10股,發行和流通0股 | — | — | ||||||||||||

普通股,0.001美元面值;截至2023年12月31日和2024年9月30日,授權3,508股,發行和流通968股和1,021股,分別 | 1 | 1 | ||||||||||||

| 額外實收資本 | 27,695 | 28,455 | ||||||||||||

| 累積赤字 | (18,558) | (22,561) | ||||||||||||

| 累計其他綜合收益 | 3 | 4 | ||||||||||||

| 股東權益合計 | 9,141 | 5,899 | ||||||||||||

| 負債和股東權益合計 | $ | 16,778 | $ | 14,262 | ||||||||||

| 2024年第三季度股東信 | © 2024 Rivian。保留所有權利。 | 19 | ||||||||

| 簡明的彙總操作表 | ||||||||||||||

| (單位:百萬美元,每股金額爲美元) | ||||||||||||||

| (未經審計) | ||||||||||||||

| 截至9月30日的三個月 | 截至9月30日的九個月 | |||||||||||||||||||||||||

| 2023 | 2024 | 2023 | 2024 | |||||||||||||||||||||||

| 收入 | $ | 1,337 | $ | 874 | $ | 3,119 | $ | 3,236 | ||||||||||||||||||

| 營收成本 | 1,814 | 1,266 | 4,543 | 4,606 | ||||||||||||||||||||||

| 毛利潤 | (477) | (392) | (1,424) | (1,370) | ||||||||||||||||||||||

| 營業費用 | ||||||||||||||||||||||||||

| 研發 | 529 | 350 | 1,469 | 1,239 | ||||||||||||||||||||||

| 銷售、總務和管理費用 | 434 | 427 | 1,265 | 1,419 | ||||||||||||||||||||||

| 營業費用總計 | 963 | 777 | 2,734 | 2,658 | ||||||||||||||||||||||

| 經營虧損 | (1,440) | (1,169) | (4,158) | (4,028) | ||||||||||||||||||||||

| 利息收入 | 126 | 95 | 391 | 302 | ||||||||||||||||||||||

| 利息支出 | (55) | (87) | (147) | (237) | ||||||||||||||||||||||

| 可轉換票據的公允價值增減損失,淨額 | — | 60 | — | (30) | ||||||||||||||||||||||

| 其他收入(費用)淨額 | 2 | 1 | 4 | (8) | ||||||||||||||||||||||

| 稅前虧損 | (1,367) | (1,100) | (3,910) | (4,001) | ||||||||||||||||||||||

| 所得稅費用 | — | — | (1) | (2) | ||||||||||||||||||||||

| 淨損失 | $ | (1,367) | $ | (1,100) | $ | (3,911) | $ | (4,003) | ||||||||||||||||||

| 歸屬於普通股股東的淨虧損,基本和稀釋 | $ | (1,367) | $ | (1,100) | $ | (3,911) | $ | (4,003) | ||||||||||||||||||

| 每股A類和B類普通股基本和稀釋淨虧損 | $ | (1.44) | $ | (1.08) | $ | (4.15) | $ | (4.01) | ||||||||||||||||||

| 基本和稀釋加權普通股份 | 952 | 1,014 | 942 | 998 | ||||||||||||||||||||||

| 2024年第三季度股東信 | © 2024 Rivian。保留所有權利。 | 20 | ||||||||

| 合併現金流量表 | ||||||||||||||

| (單位百萬) | ||||||||||||||

| (未經審計) | ||||||||||||||

| 截至9月30日的九個月 | ||||||||||||||

| 2023 | 2024 | |||||||||||||

| 經營活動現金流量: | ||||||||||||||

| 淨損失 | $ | (3,911) | $ | (4,003) | ||||||||||

| 折舊和攤銷 | 667 | 813 | ||||||||||||

| 股票補償費用 | 606 | 538 | ||||||||||||

| 轉股票公兌付標的損失,淨額 | — | 30 | ||||||||||||

| 存貨最低淨實現價值減記及對公司購買承諾的損失 | 114 | 14 | ||||||||||||

| 其他非現金活動 | 46 | 85 | ||||||||||||

| 經營性資產和負債變動: | ||||||||||||||

| 2,687,823 | (135) | (57) | ||||||||||||

| 庫存 | (1,471) | (208) | ||||||||||||

| 其他 | (129) | (41) | ||||||||||||

| 應付賬款及應計費用 | 220 | (339) | ||||||||||||

| 其他負債 | 234 | 269 | ||||||||||||

| 經營活動使用的淨現金流量 | (3,759) | (2,899) | ||||||||||||

| 投資活動現金流量: | ||||||||||||||

| 購買期權 | (1,405) | (2,476) | ||||||||||||

| 短期投資的到期收回 | 225 | 2,696 | ||||||||||||

| 資本支出 | (728) | (814) | ||||||||||||

| 投資活動產生的淨現金流出 | (1,908) | (594) | ||||||||||||

| 籌集資金的現金流量: | ||||||||||||||

| 包括員工購股計劃在內的股票發行所得 | 39 | 37 | ||||||||||||

| 發行可轉換債券所得款項 | 1,485 | 1,000 | ||||||||||||

| 其他融資活動 | (15) | (5) | ||||||||||||

| 籌資活動產生的現金淨額 | 1,509 | 1,032 | ||||||||||||

| 匯率變動對現金及現金等價物的影響 | — | — | ||||||||||||

| 現金淨變化 | (4,158) | (2,461) | ||||||||||||

| 期初現金、現金等價物及受限現金餘額 | 12,099 | 7,857 | ||||||||||||

| 期末現金、現金等價物及受限現金餘額 | $ | 7,941 | $ | 5,396 | ||||||||||

| 非現金投資和籌資活動的補充披露: | ||||||||||||||

| 包括在負債中的資本支出 | $ | 390 | $ | 369 | ||||||||||

| 以資本股票發行來結算獎金 | $ | 137 | $ | 179 | ||||||||||

| 在交換運營租賃負債獲得的使用權資產 | $ | 66 | $ | 122 | ||||||||||

| 2024年第三季度股東信 | © 2024 Rivian。保留所有權利。 | 21 | ||||||||

| 折舊與攤銷 | ||||||||||||||

| (單位百萬) | ||||||||||||||

| (未經審計) | ||||||||||||||

| 截至9月30日的三個月 | 截至9月30日的九個月 | |||||||||||||||||||||||||

| 2023 | 2024 | 2023 | 2024 | |||||||||||||||||||||||

| 營收成本 | $ | 176 | $ | 186 | $ | 466 | $ | 599 | ||||||||||||||||||

| 研發 | 50 | 20 | 119 | 56 | ||||||||||||||||||||||

| 銷售、總務和管理費用 | 30 | 53 | 82 | 158 | ||||||||||||||||||||||

| 折舊和攤銷費用總計 | $ | 256 | $ | 259 | $ | 667 | $ | 813 | ||||||||||||||||||

| 股票補償費用 | ||||||||||||||

| (單位百萬) | ||||||||||||||

| (未經審計) | ||||||||||||||

| 截至9月30日的三個月 | 截至9月30日的九個月 | |||||||||||||||||||||||||

| 2023 | 2024 | 2023 | 2024 | |||||||||||||||||||||||

| 營收成本 | $ | 23 | $ | 6 | $ | 64 | $ | 46 | ||||||||||||||||||

| 研發 | 133 | 59 | 289 | 281 | ||||||||||||||||||||||

| 銷售、總務和管理費用 | 86 | 46 | 253 | 211 | ||||||||||||||||||||||

| 共計股份獎勵支出 | $ | 242 | $ | 111 | $ | 606 | $ | 538 | ||||||||||||||||||

| 2024年第三季度股東信函 | © 2024 Rivian。保留所有權利。 | 22 | ||||||||

| 非GAAP調整項目調節表 | ||||||||||||||

| 財務指標 | ||||||||||||||

| (單位百萬) | ||||||||||||||

| (未經審計) | ||||||||||||||

| 調整後的研發費用 | 截至9月30日的三個月 | 截至9月30日的九個月 | ||||||||||||||||||||||||

| 2023 | 2024 | 2023 | 2024 | |||||||||||||||||||||||

| 研發總費用 | $ | 529 | $ | 350 | $ | 1,469 | $ | 1,239 | ||||||||||||||||||

| 研發折舊及攤銷費用 | (50) | (20) | (119) | (56) | ||||||||||||||||||||||

| 研發股票補償費用 | (133) | (59) | (289) | (281) | ||||||||||||||||||||||

| 調整後的研發(非GAAP) | $ | 346 | $ | 271 | $ | 1,061 | $ | 902 | ||||||||||||||||||

| 調整後的銷售、總務和管理費用 | 截至9月30日的三個月 | 截至9月30日的九個月 | ||||||||||||||||||||||||

| 2023 | 2024 | 2023 | 2024 | |||||||||||||||||||||||

| 銷售、總務和行政支出 | $ | 434 | $ | 427 | $ | 1,265 | $ | 1,419 | ||||||||||||||||||

| 銷售、總務及行政折舊與攤銷費用 | (30) | (53) | (82) | (158) | ||||||||||||||||||||||

| 銷售、總務及行政股票補償支出 | (86) | (46) | (253) | (211) | ||||||||||||||||||||||

| 調整後的銷售、總務和行政費用(非通用會計準則) | $ | 318 | $ | 328 | $ | 930 | $ | 1,050 | ||||||||||||||||||

| 調整後的營業費用 | 截至9月30日的三個月 | 截至9月30日的九個月 | ||||||||||||||||||||||||

| 2023 | 2024 | 2023 | 2024 | |||||||||||||||||||||||

| 總營業費用 | $ | 963 | $ | 777 | $ | 2,734 | $ | 2,658 | ||||||||||||||||||

| 研發折舊和攤銷費用 | (50) | (20) | (119) | (56) | ||||||||||||||||||||||

| 研發股票補償費用 | (133) | (59) | (289) | (281) | ||||||||||||||||||||||

| 銷售和管理費用折舊和攤銷費用 | (30) | (53) | (82) | (158) | ||||||||||||||||||||||

| 銷售和管理費用股票補償費用 | (86) | (46) | (253) | (211) | ||||||||||||||||||||||

| 調整後的總營業費用(非通用會計準則) | $ | 664 | $ | 599 | $ | 1,991 | $ | 1,952 | ||||||||||||||||||

| 2024年第三季度股東信 | © 2024 睿騏。保留所有權利。 | 23 | ||||||||

| 非通用會計準則的調節 | ||||||||||||||

| 財務措施持續 | ||||||||||||||

| (單位百萬) | ||||||||||||||

| (未經審計) | ||||||||||||||

Adjusted EBITDA1 | 截至9月30日的三個月 | 截至9月30日的九個月 | ||||||||||||||||||||||||

| 2023 | 2024 | 2023 | 2024 | |||||||||||||||||||||||

| 淨損失 | $ | (1,367) | $ | (1,100) | $ | (3,911) | $ | (4,003) | ||||||||||||||||||

| 利息收入,淨額 | (71) | (8) | (244) | (65) | ||||||||||||||||||||||

| 所得稅費用 | — | — | 1 | 2 | ||||||||||||||||||||||

| 折舊和攤銷 | 256 | 259 | 667 | 813 | ||||||||||||||||||||||

| 股票補償費用 | 242 | 111 | 606 | 538 | ||||||||||||||||||||||

| 其他(收入)支出,淨額 | (2) | (1) | (4) | 8 | ||||||||||||||||||||||

| 可轉換票據公允價值(收益)損失,淨額 | — | (60) | — | 30 | ||||||||||||||||||||||

| 營收效率舉措成本 | 15 | 37 | 35 | 193 | ||||||||||||||||||||||

| 重組費用 | — | — | 42 | 30 | ||||||||||||||||||||||

| 資產減值和處置損失 | 25 | — | 25 | 30 | ||||||||||||||||||||||

| 合資企業組建費用及其他項目 | — | 5 | — | 12 | ||||||||||||||||||||||

| 調整後的EBITDA(非GAAP) | $ | (902) | $ | (757) | $ | (2,783) | $ | (2,412) | ||||||||||||||||||

1 先前期間已重分類以符合當前期間的呈現。 | ||||||||||||||||||||||||||

| 2024年第三季度股東信函 | 版權所有 © 2024 Rivian。保留所有權利。 | 24 | ||||||||

| 非GAAP調解 | ||||||||||||||

| 財務指標繼續 | ||||||||||||||

| (單位:百萬美元,每股金額爲美元) | ||||||||||||||

| (未經審計) | ||||||||||||||

調整淨損失1 | 截至9月30日的三個月 | 截至9月30日的九個月 | ||||||||||||||||||||||||

| 2023 | 2024 | 2023 | 2024 | |||||||||||||||||||||||

| 普通股股東淨損失,基本和稀釋後 | $ | (1,367) | $ | (1,100) | $ | (3,911) | $ | (4,003) | ||||||||||||||||||

| 股票補償費用 | 242 | 111 | 606 | 538 | ||||||||||||||||||||||

| 其他(收入)支出,淨額 | (2) | (1) | (4) | 8 | ||||||||||||||||||||||

| 可轉債公允價值(收益)損失,淨額 | — | (60) | — | 30 | ||||||||||||||||||||||

| 營收成本效率舉措 | 15 | 37 | 35 | 193 | ||||||||||||||||||||||

| 重組費用 | — | — | 42 | 30 | ||||||||||||||||||||||

| 資產減值和沖銷 | 25 | — | 25 | 30 | ||||||||||||||||||||||

| 合資企業組建費用及其他項目 | — | 5 | — | 12 | ||||||||||||||||||||||

| 普通股東應付調整淨損失,基本和攤薄(非GAAP) | $ | (1,087) | $ | (1,008) | $ | (3,207) | $ | (3,162) | ||||||||||||||||||

1 往期已經重組以符合當前期間呈現。 | ||||||||||||||||||||||||||

每股調整後淨虧損1 | 截至9月30日的三個月 | 截至9月30日的九個月 | ||||||||||||||||||||||||

| 2023 | 2024 | 2023 | 2024 | |||||||||||||||||||||||

| 每股普通股股東淨虧損,基本與稀釋後 | $ | (1.44) | $ | (1.08) | $ | (4.15) | $ | (4.01) | ||||||||||||||||||

| 每股股票的股權報酬支出 | 0.25 | 0.11 | 0.64 | 0.54 | ||||||||||||||||||||||

| 其他費用,淨額每股 | — | — | — | 0.01 | ||||||||||||||||||||||

| 可轉換票據的公允價值(損益)淨額每股 | — | (0.06) | — | 0.03 | ||||||||||||||||||||||

| 營收效率舉措的成本每股 | 0.02 | 0.04 | 0.04 | 0.19 | ||||||||||||||||||||||

| 每股的重組費用 | — | — | 0.04 | 0.03 | ||||||||||||||||||||||

| 資產減值及銷售損失每股 | 0.03 | — | 0.03 | 0.03 | ||||||||||||||||||||||

| 合資企業組建費用及其他項目每股 | — | — | — | 0.01 | ||||||||||||||||||||||

| 每股調整後淨虧損,基本和稀釋,歸屬於普通股股東(非GAAP) | $ | (1.14) | $ | (0.99) | $ | (3.40) | $ | (3.17) | ||||||||||||||||||

| 基本和稀釋後的加權平均普通股份數(按照GAAP) | 952 | 1,014 | 942 | 998 | ||||||||||||||||||||||

1 以符合當前期間呈現的形式重述先前時期 | ||||||||||||||||||||||||||

| 自由現金流 | 截至9月30日的三個月 | 截至9月30日的九個月 | ||||||||||||||||||||||||

| 2023 | 2024 | 2023 | 2024 | |||||||||||||||||||||||

| 經營活動使用的淨現金流量 | $ | (877) | $ | (876) | $ | (3,759) | $ | (2,899) | ||||||||||||||||||

| 資本支出 | (190) | (277) | (728) | (814) | ||||||||||||||||||||||

| 自由現金流(非GAAP) | $ | (1,067) | $ | (1,153) | $ | (4,487) | $ | (3,713) | ||||||||||||||||||

| 2024年第三季度股東信函 | © 2024 Rivian。保留所有權利。 | 25 | ||||||||

| 季度財務表現 | ||||||||||||||

| 非通用會計準則的調解 | ||||||||||||||

| 財務指標 | ||||||||||||||

| (單位百萬) | ||||||||||||||

| (未經審計) | ||||||||||||||

| 三個月結束 | ||||||||||||||||||||||||||||||||

| 九月30日, 2023 | 12月31日, 2023 | 3月31日 2024 | 6月30日, 2024 | 九月30日, 2024 | ||||||||||||||||||||||||||||

| 調整研發費用 | ||||||||||||||||||||||||||||||||

| 所有研發費用 | $ | 529 | $ | 526 | $ | 461 | $ | 428 | $ | 350 | ||||||||||||||||||||||

| 研發折舊和攤銷費用 | (50) | (19) | (18) | (18) | (20) | |||||||||||||||||||||||||||

| 研發員工股票補償費用 | (133) | (119) | (124) | (98) | (59) | |||||||||||||||||||||||||||

| 調整後研發費用(非GAAP) | $ | 346 | $ | 388 | $ | 319 | $ | 312 | $ | 271 | ||||||||||||||||||||||

| 調整後的銷售、總務和管理費用 | ||||||||||||||||||||||||||||||||

| 總銷售、總務和管理費用 | $ | 434 | $ | 449 | $ | 496 | $ | 496 | $ | 427 | ||||||||||||||||||||||

| 銷售、總務折舊和攤銷費用 | (30) | (56) | (52) | (53) | (53) | |||||||||||||||||||||||||||

| 銷售、總務員工股票補償費用 | (86) | (75) | (86) | (79) | (46) | |||||||||||||||||||||||||||

| 調整後的銷售、總務和行政費用(非美國通用會計準則) | $ | 318 | $ | 318 | $ | 358 | $ | 364 | $ | 328 | ||||||||||||||||||||||

| 調整後的營業費用 | ||||||||||||||||||||||||||||||||

| 總營業費用 | $ | 963 | $ | 975 | $ | 957 | $ | 924 | $ | 777 | ||||||||||||||||||||||

| 研發折舊和攤銷費用 | (50) | (19) | (18) | (18) | (20) | |||||||||||||||||||||||||||

| 研發基於股票的補償費用 | (133) | (119) | (124) | (98) | (59) | |||||||||||||||||||||||||||

| 銷售、總務和行政折舊和攤銷費用 | (30) | (56) | (52) | (53) | (53) | |||||||||||||||||||||||||||

| 銷售、總務和行政基於股票的補償費用 | (86) | (75) | (86) | (79) | (46) | |||||||||||||||||||||||||||

| 總調整後營業費用(非美國通用會計準則) | $ | 664 | $ | 706 | $ | 677 | $ | 676 | $ | 599 | ||||||||||||||||||||||

調整後EBITDA1 | ||||||||||||||||||||||||||||||||

| 淨損失 | $ | (1,367) | $ | (1,521) | $ | (1,446) | $ | (1,457) | $ | (1,100) | ||||||||||||||||||||||

| 利息收入,淨額 | (71) | (58) | (37) | (20) | (8) | |||||||||||||||||||||||||||

| 所得稅費用 | — | — | 1 | 1 | — | |||||||||||||||||||||||||||

| 折舊和攤銷 | 256 | 270 | 280 | 274 | 259 | |||||||||||||||||||||||||||

| 股票補償費用 | 242 | 215 | 233 | 194 | 111 | |||||||||||||||||||||||||||

| 其他(收入)支出,淨額 | (2) | (2) | (2) | 11 | (1) | |||||||||||||||||||||||||||

| 可轉換票據公允價值損益,淨額 | — | — | — | 90 | (60) | |||||||||||||||||||||||||||

| 營業成本效率舉措費用 | 15 | 60 | 127 | 29 | 37 | |||||||||||||||||||||||||||

| 重組費用 | — | — | 30 | — | — | |||||||||||||||||||||||||||

| 資產減值及沖銷 | 25 | 30 | 16 | 14 | — | |||||||||||||||||||||||||||

| 合資成立費用及其他項目 | — | — | — | 7 | 5 | |||||||||||||||||||||||||||

| 調整後的EBITDA(非GAAP) | $ | (902) | $ | (1,006) | $ | (798) | $ | (857) | $ | (757) | ||||||||||||||||||||||

1 過往時期已根據當前時期演示進行重組。 | ||||||||||||||||||||||||||||||||

| 2024年Q3 股東信函 | © 2024 Rivian。保留所有權利。 | 26 | ||||||||

| 季度財務表現 | ||||||||||||||

| 非GAAP財務數據調整 | ||||||||||||||

| 財務指標繼續 | ||||||||||||||

| (單位:百萬美元,每股金額爲美元) | ||||||||||||||

| (未經審計) | ||||||||||||||

| 三個月結束 | ||||||||||||||||||||||||||||||||

| 九月30日, 2023 | 12月31日, 2023 | 3月31日 2024 | 6月30日, 2024 | 九月30日, 2024 | ||||||||||||||||||||||||||||

調整淨損失1 | ||||||||||||||||||||||||||||||||

| 普通股股東淨損失,基本和稀釋後 | $ | (1,367) | $ | (1,521) | $ | (1,446) | $ | (1,457) | $ | (1,100) | ||||||||||||||||||||||

| 股票補償費用 | 242 | 215 | 233 | 194 | 111 | |||||||||||||||||||||||||||

| 其他(收入)支出,淨額 | (2) | (2) | (2) | 11 | (1) | |||||||||||||||||||||||||||

| 可轉換票據公允價值損益(收益),淨額 | — | — | — | 90 | (60) | |||||||||||||||||||||||||||

| 營收效率舉措成本 | 15 | 60 | 127 | 29 | 37 | |||||||||||||||||||||||||||

| 重組費用 | — | — | 30 | — | — | |||||||||||||||||||||||||||

| 資產減值和沖銷 | 25 | 30 | 16 | 14 | — | |||||||||||||||||||||||||||

| 合資企業成立費用和其他項目 | — | — | — | 7 | 5 | |||||||||||||||||||||||||||

| 普通股東應付調整淨損失,基本和攤薄(非GAAP) | $ | (1,087) | $ | (1,218) | $ | (1,042) | $ | (1,112) | $ | (1,008) | ||||||||||||||||||||||

1 以符合當前期報告期的重新計算前期 | ||||||||||||||||||||||||||||||||

調整後的每股淨損失1 | ||||||||||||||||||||||||||||||||

| 每股普通股股東淨虧損,基本與稀釋後 | $ | (1.44) | $ | (1.58) | $ | (1.48) | $ | (1.46) | $ | (1.08) | ||||||||||||||||||||||

| 每股股票基於股票補償費用 | 0.25 | 0.22 | 0.24 | 0.19 | 0.11 | |||||||||||||||||||||||||||

| 其他費用,淨每股 | — | — | — | 0.01 | — | |||||||||||||||||||||||||||

| 可轉換票據公允價值損失(盈利),淨每股 | — | — | — | 0.09 | (0.06) | |||||||||||||||||||||||||||

| 收入成本效率計劃每股 | 0.02 | 0.06 | 0.13 | 0.03 | 0.04 | |||||||||||||||||||||||||||

| 每股重組費用 | — | — | 0.03 | — | — | |||||||||||||||||||||||||||

| 資產減值和沖銷每股 | 0.03 | 0.03 | 0.02 | 0.01 | — | |||||||||||||||||||||||||||

| 合資企業設立費用和其他項目每股 | — | — | — | 0.01 | — | |||||||||||||||||||||||||||

| 每股調整後淨虧損,基本和稀釋,歸屬於普通股股東(非GAAP) | $ | (1.14) | $ | (1.27) | * | $ | (1.06) | * | $ | (1.12) | * | $ | (0.99) | |||||||||||||||||||

| 加權平均普通股基本和稀釋後的流通股數(按照GAAP準則) | 952 | 963 | 978 | 1,001 | 1,014 | |||||||||||||||||||||||||||

| *由於四捨五入不進行計算。 | ||||||||||||||||||||||||||||||||

1 先前期間已調整爲符合當前期間的呈現方式。 | ||||||||||||||||||||||||||||||||

| 自由現金流 | ||||||||||||||||||||||||||||||||

| 經營活動使用的淨現金流量 | $ | (877) | $ | (1,107) | $ | (1,269) | $ | (754) | $ | (876) | ||||||||||||||||||||||

| 資本支出 | (190) | (298) | (254) | (283) | (277) | |||||||||||||||||||||||||||

| 自由現金流(非GAAP) | $ | (1,067) | $ | (1,405) | $ | (1,523) | $ | (1,037) | $ | (1,153) | ||||||||||||||||||||||

| 2024年第三季度股東信函 | © 2024 Rivian。版權所有。 | 27 | ||||||||

| 前瞻性聲明 | 本股東信函和我們在業績會上發佈的聲明包含根據1995年《私人證券訴訟改革法案》意義下的前瞻性聲明。本股東信函中以及在我們的業績會上所作的所有與歷史事實無關的聲明都應視爲前瞻性聲明,包括但不限於有關我們未來營運、倡議和業務策略、我們降本增效策略和對成本節約的預期、我們未來的財務業績、車輛盈利能力和未來的毛利潤、我們預期的LCNRV費用、我們現金及現金等價物的計劃使用、我們未來的資本支出、我們業務基礎趨勢、我們的市場機遇和增長潛力、我們的生產逐步提升和生產能力擴展以及預期生產水平、我們預期的未來生產和交付、我們預期的生產和正常R2平台推出的時間、我們在佐治亞工地的施工時間、擴大我們服務基礎設施規模、我們預期的未來產品和技術以及產品增強(包括 R2、R3 和 R3X,以及我們的下一代 RAN 充電器)、商用貨車銷售擴張的潛力、未來的營收機會、有關我們與大衆集團的預期合資企業,包括合資企業的預期成立、合作伙伴關係的預期好處、合資開發的軟件的潛在應用、大衆未來對Rivian股票的投資,以及與合資相關的投資。本聲明既不構成承諾也不構成保證,包括但不限於:作爲成長階段公司的虧損歷史和有限的運營歷史;我們可能低估或無法有效管理我們的資本支出和成本;我們將需要額外的融資和資本支持我們的業務;我們能否保持對我們車輛的強勁需求並吸引並保留大量客戶;高度競爭的汽車市場相關的風險,包括可能採取措施更有效地與我們競爭的競爭對手,包括在定價和功能方面的競爭,以及競爭和宏觀經濟條件對產品需求的影響;消費者接受電動汽車的意願;我們可能經歷車輛製造和交付方面的重大延遲;我們已經經歷並可能繼續經歷原材料或車輛使用的其他組件供應成本上升或中斷;我們對供應商的依賴性和元件和原材料價格波動的不穩定性;我們能否準確估計我們車輛的供求關係和預測我們的製造需求;我們能否維持與爲我們收入的重要部分來源的一個客戶的關係;我們高度依賴於我們創始人兼首席執行官的服務和聲譽;我們無法有效管理未來增長;我們長期的結果取決於我們成功推出和推廣新產品和服務的能力;我們可能無法成功建立、維護和增強我們的品牌;我們專注於提供高質量和引人入勝的 Rivian 體驗,可能無法最大化短期財務結果;與我們的分銷模式相關的風險;我們依賴於複雜的機械,並且生產涉及相當大程度的風險和不確定性;我們的車輛依賴高度技術性的軟件和硬件,可能存在錯誤或缺陷;我們可能無法成功開發生產我們車輛所需的複雜軟件和技術系統;對充電站的不足訪問和未能實現充電網絡的好處的風險;與鋰離子電池的使用相關的風險;我們對服務和修理我們車輛的經驗有限;汽車行業及其技術正在迅速發展,可能會發生未預測的變化,對我們車輛進行升級和調整可能會增加我們的成本和資本支出,同時也可能需要定期計劃的暫時製造停機;與高級駕駛員輔助系統技術相關的風險;政府和經濟激勵措施減少或取消可能會影響對電動汽車的需求;我們可能無法獲得我們申請的政府補助和其他激勵措施;車輛零售銷售嚴重依賴廉價利率和信貸可獲性;不足的投訴保證儲備金來覆蓋投訴按金;未來涉及現場行動,包括產品召回,可能會傷害我們的業務;產品責任索賠風險;與國際業務有關的風險;我們吸引和留住關鍵員工和合格人員的能力;我們維持我們文化的能力;我們的業務可能會受到勞動和工會活動的負面影響;與俄羅斯和烏克蘭以及中東之間正在進行的軍事衝突有關的風險;與健康流行、大流行病和其他爆發相關的風險;我們的財務業績可能在不同時間段發生顯着變化;我們已承擔了大量債務,並可能產生額外債務;我們的車輛可能無法正常運行;與某些產品和服務提供商的第三方供應商相關的風險;關於我們主要股東或其關聯方的利益衝突的風險;與匯率和利率波動有關的風險;數據安全漏洞、信息安全系統故障、網絡攻擊或其他安全或隱私相關事件可能會損害我們的業務;知識產權侵權索賠風險;我們在應用中使用開源軟件 | ||||

| 2024年第三季度股東信 | © 2024 Rivian。保留所有權利。 | 28 | ||||||||

| 前瞻性聲明 | 可能使我們的專有軟件受到普遍發佈; 我們防止未經授權使用我們知識產權的能力; 與政府監管和法律訴訟相關的風險; 延遲、限制和與運營或擴大業務所需的許可和批准相關的風險; 我們的財務報告的內部控制; 以及我們在提交給SEC的文件中描述的其他因素。這些因素可能導致實際結果與在本股東信中所作的前瞻性聲明所示不一致。任何此類前瞻性聲明均代表管理層對本股東信日期的估計。雖然我們可能選擇在將來某個時候更新這些前瞻性聲明,但除非法律要求,我們不對此承擔任何義務,即使隨後的事件導致我們的觀點發生變化。 | ||||

| 2024年第三季度股東信 | © 2024 Rivian。保留所有權利。 | 29 | ||||||||

| 非通用會計原則 財務指標 | 除了我們根據美國通用會計準則(「GAAP」)確定的結果外,我們還審查了未根據GAAP計算和展示的財務指標(「非GAAP財務指標」)。我們相信我們的非GAAP財務指標有助於評估我們的業務和現金績效。我們集體使用以下非GAAP財務信息來評估我們的日常運營,並用於內部規劃和預測目的。我們認爲,合併考慮的非GAAP財務信息可能對投資者有所幫助,因爲它側重於基本運營結果和趨勢,提供了與過去財務績效的一致性和可比性,並協助比較其他公司,其中一些公司使用類似的非GAAP財務信息來補充其GAAP結果。非GAAP財務信息僅用於補充信息目的,不應被視爲GAAP規定的財務信息的替代,並且可能與其他公司使用的同類非GAAP測量方法有所不同。將每個歷史非GAAP財務指標與根據GAAP規定陳述的最直接可比財務指標進行了協調。不提供前瞻性非GAAP財務指標的協調,因爲鑑於涉及某些項目的不確定性和潛在變動性,例如股權補償費用和未來可能發生的其他成本和費用,我們無法在不合理努力的情況下提供這些協調。鼓勵投資者查閱相關的GAAP財務指標以及這些非GAAP財務指標與其最直接可比GAAP財務指標的協調。 | ||||

我們的非GAAP財務指標包括調整後的研發費用、調整後的銷售、一般和管理費用、總調整後營業費用、調整後EBITDA、調整後淨損失、調整後每股淨損失和自由現金流。 調整後的研發費用被定義爲總研發費用減去研發折舊和攤銷費用以及研發股權補償費用。 調整後的銷售、一般和行政費用被定義爲總銷售、一般和行政費用減去SG&A折舊和攤銷費用以及SG&A股權補償費用。 調整後的營業費用被定義爲總營業費用減去研發折舊和攤銷費用、研發股權補償費用、SG&A折舊和攤銷費用以及SG&A股權補償費用。 | |||||

| 調整後的EBITDA被定義爲利息費用(收入)、所得稅費用、折舊和攤銷、股權補償、其他費用(收入)、以及特殊項目之前的淨損失。我們的管理團隊通常在審查持續經營業績時排除特殊項目。特殊項目包括:(i) 成本效率舉措的營收成本,包括我們在主要車輛項目之間過渡時產生的成本,與主要供應商就需求預測變化或設計修改進行談判時產生的成本,以及用於增強公司資本和成本優化的其他成本 (ii) 公司採取的重大行動的重組費用,(iii) 重大資產減值和沖銷,(iv) 其他我們不一定認爲是持續經營活動收益的指標的項目,包括可轉換票據公允價值的淨收益或淨損失,以及合資企業組建費用。 調整後的淨損失被定義爲股權補償費用之前的淨損失、其他(費用)收入,以及特殊項目。我們的管理團隊通常在審查持續經營業績時排除特殊項目。特殊項目包括:(i) 成本效率舉措的營收成本,包括我們在主要車輛項目之間過渡時產生的成本,與主要供應商就需求預測變化或設計修改進行談判時產生的成本,以及用於增強公司資本和成本優化的其他成本 (ii) 公司採取的重大行動的重組費用,(iii) 重大資產減值和沖銷,(iv) 其他我們不一定認爲是持續經營活動收益的指標的項目,包括可轉換票據公允價值的淨收益或淨損失,以及合資企業組建費用。 調整後的每股淨損失被定義爲調整後的淨損失除以加權平均常股股數。 自由現金流被定義爲經營活動中使用的淨現金減去資本支出。 | |||||

| 2024年第三季度股東信。 | © 2024 Rivian。保留所有權利。 | 30 | ||||||||