展品10.2

2024年8月19日

SENATOR項目

GRAN TIERRA ENERGY INC.

作爲公司HEALTHCARE TRIANGLE, INC。

和

TRAFIGURA PTE LTD

作爲出借人

長期貸款設施協議

指數

條款 頁

2 融資方案 20

3 目的 20

4 利用條件 20

5 利用 22

8 (c)與需要解決的受限普通股獎勵相關的問題,管理員可以授予或限制參與人獲得宣佈的適用於未解除限制的獎勵所涉及的普通股的股息權益。 任何股息權的條款應按照適用於獎勵協議規定的方式進行制定,包括付款的時間和形式以及這些股息是否應計利息,或視爲更多受限普通股的再投資。如果管理員授予參與人獲得對未解除的限制普通股獎勵宣佈的股息權,則此類股息應受到同樣的業績條件和/或服務條件的限制。 23

13 增加的成本 30

15 出借人的減輕措施 32

附表

附表1 先決條件

A部分 簽署日期的先決條件 71

B部分 初始使用的先決條件 72

附表4 每日非累積複利RFR利率 78

附件6接管契約表格 81

執行力

執行頁面 83

本協議 於2024年8月19日製作

各方

(1)格蘭蒂埃拉能源公司 一家根據特拉華州法律成立,在加拿大艾伯塔省卡爾加里市中心街500號註冊辦公室的公司 作爲借款人(以下簡稱"公司); 和

(2)TRAFIGURA PTE LTD, 新加坡法律下注冊成立,辦公地址位於新加坡049315號10 Collyer Quay #29-01/05,Ocean Financial Centre的貸款人(以下簡稱"出借人"),

各自爲 "方“,以及,共同,"當事人".

運營條款

1定義和解釋

1.定義

根據本協議:

"接受條件“意味着,在收購方案中,某種條件的情況下,收購方案可能在公司收到目標公司某一比例或數量的股份的接受後才能變爲或被宣佈無條件。

"接收契約指實質上與附表6中所列格式相符的文件(接收契約表格).

"會計原則指一般公認的會計原則和適用的會計準則:

(a)關於標的資產,英格蘭和威爾士;以及

(b)關於公司,特拉華州。

"收購"公司"表示根據相關收購文件的條款,由公司通過方案和/或要約和/或依相關收購文件的條款以及任何不可撤銷的、公開市場購買和/或任何出資、權利或轉讓,或其他方式(或二者以上的任何組合)取得目標股份高達100%。

"收購截止日期"公司"表示要約無條件日期或方案生效日期,視情況而定。

"收購成本"的意思是:

(c)與收購或融資(包括根據或與本協議有關的支付金額)有關的所有費用、成本、佣金和開支以及印花稅、登記費和其他稅款;

(d)公司或代表公司支出的與要約或要約文件有關的所有費用、成本、佣金和開支以及印花稅、登記費和其他稅款;

(e)公司或代表公司支出的與方案或方案文件有關的所有費用、成本、佣金和開支以及印花稅、登記費和其他稅款;

"收購文件「Scheme文件」或者情形所需,「收購文件」和「強制清盤文件」

"附屬公司在任何人的情況下,「子公司」或者該人的「控股公司」或者該人的任何其他子公司,對於有限合夥關係,任何個體(包括任何其他有限合夥關係)擁有或控制或被第一有限合夥關係擁有或控制的實體,或與第一有限合夥關係共同擁有或控制。

"約定的英鎊-美元匯率在初始使用請求中規定的英鎊/美元匯率,爲公司自行選擇的:

(f)公司或其關聯公司在收購交易中籤訂的任何外匯遠期交易的任何匯率,事先通知貸方的那個使用請求;

(g)使用請求當日現匯匯率;和/或

(h)公司與貸款人之間商定的其他利率(均合理行事)。

"公告“意味着要約公告或計劃公告(包括任何隨後的公告以及任何修改、替換、修訂、重新陳述、補充或修改)。

"授權“意味着授權、同意、批准、決議、許可、豁免、備案、公證或註冊。

"被授權簽字人“意味着公司的財務總監,或者獲得公司授權代表公司簽署文件的人員。此授權必須由公司授權簽字人授予,並已向貸款人交付此類授權的認證副本。一個人將不再是其中一位被授權簽字人公司通知借款人後。

"可用期指從簽署日期起至特定基金期間最後一天的晚上11:59(倫敦時間)的期間。

"可用承諾指借款人的承諾減去其參與任何未償貸款的金額(使用初始使用請求中指定的約定英鎊-美元匯率的倒數換算成英鎊)。

"基準CAS指任何被定義爲:

(i)在參考利率條款中被指定爲此的任何利率;或

2

(j)根據參考利率條款中指定的方法,由出借人確定。

"第十章

轉讓證券

第10.1節

交易

如果發行受託人證明,債券持有人可以交換並迅速交付發行受託人這樣的證明,無論是有欠款未償還,還是實質性週轉的時候,都可以在世界範圍範圍內經由源和債券市場交易。「工作日」是指倫敦(英國)商業銀行正常營業的一天(不包括星期六或星期日),並指(i)與貸款相關金額的支付或購買日期;(ii)與貸款利息期間的第一天或最後一天的確定(或其他與確定該利息期間長度相關的情況)是指RFR銀行工作日。

"中央銀行利率「該術語的含義與參考利率條款中所述相同。」

"中央銀行利率調整「該術語的含義與參考利率條款中所述相同。」

"特定基金期間「簽署日期」至強制取消事件發生或出現之日止的這段期間; 某資金期限將在相關強制取消事件發生或首次出現後立即結束於該日,這是人們理解的。

"某項資金用途"的意思是:

(k)如果收購採用計劃方式進行:

(i)向公司支付現金對價,作爲公司支付給目標股東以換取其所持目標股份的對價;

(ii)向期權持有人或認股權持有人支付現金對價,或者根據《收購守則》有關這些期權或認股權的任何提案向其支付購買目標股份所需的現金對價;

(iii)支付有關收購(包括印花稅)的費用、成本和開支;

(l)如果收購採用要約方式進行:

(i)直接或間接支付給目標公司股東的現金對價,作爲對要約收購中相應股份的收購。

(ii)直接或間接支付給目標公司股東的現金對價,作爲公司行使擠出權的對應股份。

(iii)直接或間接支付給持有目標公司股票購買期權或認股權證的持有人的現金對價,依據收購守則對這些期權或認股權證提議的要求。

(iv)直接或間接支付有關收購(包括印花稅)的費用和開支。

3

"控制權變更在第7.2條中對該術語給予了定義。 控制權變更).

"清理日期"表示從幷包括收購截止日期起的90天內的日期。

"結束日期。"表示根據融資協議首次使用的日期。

"代碼"表示1986年《美國國內稅收法典》。

"商業合同" 表示每一個:

(a)協議,截止日期前或當日經修訂,由Trafigura Marketing Colombia S.A.S和Trafigura Pte Ltd作爲買家,從Gran Tierra Energy Colombia,LLC Sucursal和Gran Tierra Colombia Inc. Sucursal作爲賣家購買中部區塊(包括Acordionero和次要領域)內大宗商品的條款和條件規定其中。

(b)根據簽署日期或之前修改的協議,Trafigura Marketing Colombia S.A.S和Trafigura Pte Ltd作爲買方,從Gran Tierra Energy Colombia, LLC Sucursal和Gran Tierra Colombia Inc. Sucursal作爲賣方處購買查薩區塊(包括Costayaco和Moqueta油田)、蘇羅裏恩特區塊、PUt 1區塊和PUt 7區塊的大宗商品,在其中設定的條款和條件下;

(c)將於簽署日期或之前簽訂的協議,Trafigura PTE Ltd.作爲買方,從Gran Tierra Energy Colombia GmbH作爲賣方處購買來自查帕拉、查南蓋和伊瓜納油田的大宗商品的出口權益,在其中設定的條款和條件下。

"承諾「意味着」(根據第2.2條的重新命名) 該協議(如未根據本協議取消、減少或轉讓)80,000,000英鎊。

"商品"的意思是:

(d)原油,或原油混合物,包括來自任何油田產量的全部或部分成分,每種情況下,(i)屬於集團成員,且(ii)按照商業合同的條款出售;或

(e)任何其他商品(包括數量、規格和質量),按照商業合同的條款和條件交付給買方。

"複利基準利率在貸款的利息期間內,與貸款的RFR銀行日相關的指的是該RFR銀行日的每日非累積複利RFR利率。

"複利方法補充協議指每日非累積複利RFR利率或累積複利RFR利率的相關文件,該文件:

(f)經公司和貸款人書面同意;

(g)指定了該利率的計算方法;並

4

(h)已提供給公司和出借人。

"保密信息“表示出借人在其作爲出借人或爲成爲出借人的目的而獲悉的有關公司、集團、標的集團、融資文件或融資安排的所有信息,或者從融資文件或融資安排處以任何形式收到的與之相關連的信息,或者爲成爲融資文件或融資安排的一部分而收到的信息,且該信息來源於:

(i)集團成員、標的集團成員或其顧問之一;或

(j)無論以何種形式呈現,包括口頭提供的信息以及任何文件、電子檔案或任何其他表示或記錄信息的方式,其中包含或源自或複製自此類信息,但不包括以下信息:

(A)不包括因出借人違反第32款而成爲公開信息的信息,保密協議);

(B)在交付時被任何集團成員、標的集團成員或其顧問書面標識爲非機密的信息;或

(C)在此日期之前,借方已知的信息是根據上述第(a)或(b)款披露給它的,或者在該日期之後,根據借方對與集團無關且據借方所知未違反任何保密義務的來源合法獲得的信息。

"保密承諾「」指LMA建議表格或與公司和借方協商一致的任何其他形式實質性上的保密承諾。

"法院「」指英格蘭高等法院。

"法院會議「」指目標股東會議(包括任何其延期)在法院指示下召開或將召開,目的是審議並視情況批准該方案。

"累積複利RFR利率" means, in relation to an Interest Period for a Loan, the percentage rate per annum determined by the Lender in accordance with the methodology set out in Schedule 5 (Cumulative Compounded RFR Rate) or in any relevant Compounding Methodology Supplement.

"每日非累計複利RFR利率" means, in relation to any RFR Banking Day during an Interest Period for a Loan, the percentage rate per annum determined by the Lender in accordance with the methodology set out in Schedule 4 (每日非累計複利RFR利率) or in any relevant Compounding Methodology Supplement.

"每日費率" means the rate specified as such in the Reference Rate Terms.

5

"違約" means an Event of Default or any event or circumstance specified in Clause 21 (不履行責任的事件) which would (with the expiry of a grace period, the giving of notice, the making of any determination under the Finance Documents or any combination of any of the foregoing) be an Event of Default.

"Disruption Event" means either or both of:

(a)a material disruption to those payment or communications systems or to those financial markets which are, in each case, required to operate in order for payments to be made in connection with the Facility (or otherwise in order for the transactions contemplated by the Finance Documents to be carried out) which disruption is not caused by, and is beyond the control of, any of the Parties; or

(b)發生任何其他事件,導致某方的財務或支付運作遭到技術或系統相關性質的中斷,阻止該方或其他各方之一:

(i)履行其在財務文件項下的支付義務;或

(ii)根據融資文件條款與其他各方進行溝通,如在此種情況下不是由受影響方的操作引起的,並且不在其控制範圍之內。

"環境「生物體」指人類、動物、植物以及包括其中的生態系統的所有其他生命體和以下媒介:

(a)空氣(包括但不限於天然或人造結構內的空氣,不論地面上方還是地下);

(b)水(包括但不限於領海、沿海和內陸水域、陸地內或之下的水以及排水溝和下水道中的水);和

(c)土地(包括但不限於水下陸地)。

"環保聲明「表示任何人根據任何環境法提出的任何索賠、訴訟、正式通知或調查。」

"環境法 指與:

(d)環境的污染或保護;

(e)危害或保護人類健康;或

(f)任何可能對任何生物體或環境造成危害的排放物或物質。

"環境許可證"代表在目標公司或目標子公司擁有或使用的財產上開展的業務所需要的任何許可證、授權和根據任何環境法律規定的任何通知、報告或評估的申報。

6

"違約事件"代表《第21款》中指定的任何事件或情況,不履行責任的事件).

"設備"代表根據本協議提供的貸款方案,如第2款所述,融資機構).

"設施辦事處"指貸款人以書面方式向公司事先或在成爲貸款人之前不少於五個工作日的書面通知,作爲履行本協議義務的辦事處或辦事處,但貸款人不得同時指定兩個以上的融資辦事處。

"根據下面的「—」和「— FATCA」下面的討論,通常情況下,非美國持有人在出售或其他應稅處置我們的普通股或認股權等其他證券後不會受到任何美國聯邦所得稅或代扣稅的影響,除非:"的意思是:

(g)代碼第1471至1474節或任何相關規定

(h)任何其他司法管轄區的條約、法律或法規,或者與美國和任何其他司法管轄區之間的雙邊協議有關,該協議(在任一情況下)促進了上述第(a)段所涉及的任何法律或法規的執行;或

(i)根據上述第(a)段或(b)段提及的任何條約、法律或法規的實施而與美國國內稅收局、美國政府或任何其他司法管轄區域的任何政府或徵稅機構簽訂的任何協議。

"FATCA扣除"是指根據FATCA對融資文件中的付款要求的扣除或預提。

"FATCA免稅方指有權接收不扣除任何FATCA的支付方。

"最終到期日指首次使用日期後12個月到期的日期。

"融資文件指本協議、安全文件、任何參考利率補充協議、任何複利計算方法補充協議、任何使用請求及任何借款人和公司指定的其他文件。

"財務負債指任何債務或款項,涉及以下事項:

(j)借款;

(k)根據任何承兌信用擔保設施或電子化等值所發行的任何金額;

(l)根據任何票據購買擔保設施或發行債券、票據、債券、貸款股票或任何類似工具所發行的任何金額;

(m)任何租賃或租賃購買合同的任何債務金額將按照公司目前適用的會計準則處理爲資產負債表上的負債,不包括根據2019年1月1日前生效的GAAP,將被視爲經營租賃的租賃或租賃購買合同的任何債務;

7

(n)出售或貼現的應收賬款(不包括按照無追索義務出售的應收賬款的部分);

(o)根據GAAP要求在集團審計合併資產負債表中報告爲借款的任何其他交易(包括任何遠期買賣或購買協議)所募集的任何金額;

(p)與保護免受或獲得任何利率或價格波動相關的任何衍生交易(在計算任何衍生交易價值時,只計算按市價計算的價值);

(q)就保證、賠償、債券、備用或信用證或銀行或金融機構發行的任何其他工具的任何反向賠償義務而言;以及

(r)任何擔保或賠償責任的數額,涉及以上小節(a)至(h)中的任何項目,但不包括集團中一家成員對另一家成員的任何債務。

"通用會計原則(GAAP)“指美國通用會計準則。

"股東大會“指目標股東的股東大會(或其任何延期會議),與方案實施相關聯而召開。

"集團“指公司及其子公司目前(包括收購截止日期後,目標集團,但爲避免疑問,在收購截止日期前,不包括目標集團)。

"擔保人" means, on and from its accession to this Agreement萬億.e Target.

"Holding Company" means, in relation to a company or corporation, any other company or corporation in respect of which it is a Subsidiary.

"利息期" has the meaning given to it in Clause 10 (Interest Periods for a Loan).

"法律意見" means any legal opinion delivered to the Lender under clause 4.1 (先決條件)或條款23(公司的轉讓和轉讓 ).

"法律保留"的意思是:

(s)公平救濟措施可能會由法院酌情提供或拒絕,限制執行的原則,與破產、重組和其他一般影響債權人權利的法律相關的規定;

(t)對適用的訴訟時效法規下索賠時效的可能性,承擔支付印花稅責任或對某人進行賠償的承諾可能是無效的,以及抵銷或反訴的抗辯;

(u)任何相關司法管轄區法律下的類似原則、權利和抗辯;和

8

(v)任何其他一般原則,均被規定爲法律意見中有關法律事項的資格或保留。

"出借人"的意思是:

(w)Trafigura PTE有限公司;和

(x)任何根據第22條款成爲合約方的銀行或金融機構 (債權人變更),

在每種情況下,均未根據本協議的條款停止成爲合約方。

"LMA"代表貸款市場協會。

"貸款"表示在該方案項下已經或將要發放的貸款,或者目前該貸款的未償本金金額。

"最遲截止日期"的意思是:

(y)對於方案,是指在第一次公告中指定的最遲截止日期後六週的日期;或者

(z)對於要約,是指在第一次公告中指定的最遲截止日期後八週的日期。

"回溯期"意味着在參考利率條款中指定的天數。

"重大違約"表示公司相關的任何情況(爲避免疑義,並非涉及或與集團的任何其他成員或任何集團成員的採購義務(或目標或其子公司)有關)構成根據以下任何條款發生的違約事件:

(aa)第21.1款(未付款)至非支付財務文件項下的本金金額和/或利息的情況或事件的程度;

(ab)21.2條款(承諾)就重大承諾違約一事;

(ac)21.3條款(誤傳)就任何重大陳述在任何重大方面不正確(除非該重大陳述已受重要性限制,此時該重大陳述在各方面均必須正確);

(ad)第21.5條的(a)和(c)款,破產在第21.5條的(a)款中,破產「其債權人中的一個或多個」被視爲替換爲「其重要債權人中的一個或多個」(在此情況下,「重要債權人」應被視爲任何債權人,合計至少擁有1,000萬美元(或相當於一種或多種貨幣)的負債),「(其負債超過其資產價值導致)」被視爲被插入在「被視爲」一詞之後、「或宣佈」之前;

9

(ae)第21.6條的(a)、(b)、(c)和(e)款 (破產程序在提供的情況下:

(i)就第21.6條第一行而言 (破產程序),"正式"應被視爲包括在「步驟」之前;

(ii)關於段(a),在「暫停支付」之後添加"一般";

(iii)關於段(b),"任何債權人"被視爲改爲"一般債權人";

(iv)關於段(c),"重要"應被視爲包括在「資產」之前;

(af)第21.7款(債權人程序)除非該暫停與相關債權人之間的善意爭議有關;

(ag)第21.8款(非法性),在段(b)(i)中將所有對「交易文件」或「交易文件」均替換爲對「融資文件」或「融資文件」的引用,在「不是」之後插入「(受法律保留部分約束)」,並視情況刪除段(c)中的「或被某一方(不包括放款人)聲稱無效」;

(ah)第21.11條(金融文件)規定,對於"或以書面方式宣佈撤銷"、"或聲稱拒絕"和"表明有意撤銷(且此意圖已在書面上表明)或拒絕其爲一方的任何融資文件,應視爲已刪除;並

(ai)第21.16條(業務停止)規定,對於"(或威脅暫停或終止經營)"的引用被替換爲"(或威脅暫停或終止暫停其哥倫比亞業務)"。

"主要陳述"代表或保證」中的任何一個表示或保證:

(aj)第18.1款 (狀態);

公司未曾且據其所知,未有以任何方式,包括但不限於以下方式行動,以導致該公司任何安防-半導體的股票的價格穩定或操縱,從而促使對該些可轉換股票的銷售或再銷售;未曾且據其所知,未有任何人代表公司採取有任何目的的行動,以導致該公司任何安防-半導體的股票的價格穩定或操縱,從而促使對該些可轉換股票的銷售或再銷售。第18.2款 (約束性義務)但是,「交易文件」一詞應視爲已替換爲「融資文件」;

(al)。

公司根據公司的股票期權計劃授予的每個股票期權都是(i)根據公司的股票期權計劃的條款授予的,且(ii)其行使價格至少等於根據GAAP和適用法律在將該股票期權視爲已授予的日期上的普通股的公平市場價值。公司的股票期權計劃並未反向授予任何股票期權。公司知ingly 授予,也沒有知ingly 協調授予股票期權與公司或其下屬公司及其財務結果或前景的重大信息的發佈或其他公開公告。18.3條款(不會與其他義務發生衝突)規定如果提及「交易文件」,應被視爲已更改爲「融資文件」;

(上午)18.4條款(權力和授權)規定如果提及「交易文件」,應被視爲已更改爲「融資文件」;

(一個)第18.5款(證據的有效性和可採性)規定,對「交易文件」的引用應視爲已替換爲「融資文件」,對「所有授權」一詞的引用應視爲指「所有重要授權」;

10

(ao)第18.10款(a)不違反法律)和

(適用於此)公司或任何子公司或關聯公司都不受1956年修訂後的《銀行控股公司法》(「法案」)的約束。第18.19款(收購文件),

就公司而言(明確排除與集團的任何其他成員或任何集團成員的任何採購義務有關或涉及(i)或目標或其任何子公司有關的事項),在每種情況下,在參照上述任何陳述或擔保中的「相關司法管轄區」(或在參照上述任何陳述或擔保中使用的任何定義術語中)的任何引用應被視爲僅指代「相關司法管轄區」的(a)和(e)款。

"主要承諾”指的是根據以下任何一項承擔的承諾:

(aq)第20.1款(

假設"交易文件"一詞被替換爲"融資文件",而"並根據貸款人的要求提供經過認證的副本"一詞被視爲已刪除;

(AR)第20.11條款(a)段負質押保證);

「FHA法規」指的是根據聯邦住房管理局法案在《聯邦法規24章》下頒佈的法規,以及與FHA抵押貸款相關的其他HUD發佈文件,包括相關手冊、通告和貸款人信函。第20.13條款處置);

(在)第20.16條(其他財務債務)

(澳)第20.21條(計劃或提議承諾)(第20.21條(b),(e)和(f)除外)計劃或提議承諾);和

(音頻)20.17條款(無擔保或補償責任),

和:

(i)在上述(b)、(c)和(d)款對於公司、Gran Tierra Energy Colombia GmbH和Gran Tierra Operations Colombia GmbH一案,且明確不涉及或涉及集團的其它成員或其它成員的任何採購義務);

(ii)在上述(a)、(e)和(f)款對於公司一案,且明確不涉及或涉及集團的其它成員或任何成員的任何採購義務);以及

(iii)在各種情況下,不涉及或涉及目標或其任何子公司。

"強制取消事件意指發生以下條件或事件之一:

(a)如果收購是通過計劃進行的:

11

(i)目標股東在法院指示下召開的會議上投票批准該計劃("計劃決議),但該計劃未獲批准;

(ii)舉行股東大會通過計劃決議,但計劃決議未獲通過;

(iii)申請頒發裁定批准該計劃("計劃法院命令),但未獲批准;

(iv)計劃失效或被撤回,經過監管委員會同意或法院裁決;

(v)計劃法院命令已頒發,但未在適用時間內提交給登記官;

(vi)方案生效日後的第15天;或

(vii)最遲日期(Long Stop Date),但如方案生效日期先於此日期發生,則應適用上述第(vi)款之規定,

除非就上述第(i)至(iv)和(vii)款的事項,爲了從方案轉爲要約,在五個工作日內公司通知貸款方公司打算髮布要約公告,然後在十個工作日內公司確實發佈要約公告,此時,根據第(i)至(iv)或(vii)款不會發生任何強制取消事件;並且,如果可以在最遲日期之前的將來日期重新召開任何法庭會議或股東大會,那麼法庭會議或股東大會的延期或休會不構成強制取消事件;

(b)如果收購採用要約方式進行:

(i)在委員會同意的情況下,此項報價將失效、終止或撤回;

(ii)某些基金用途的所有支付款項已全部支付並結清的日期;

(iii)報價無條件日期後90天;或

(iv)除非報價無條件日期先於長期截止日期發生,

除非在以上第(i)或(iv)款的情況下,爲了從報價切換到方案,公司在5個工作日內通知貸款人公司有意發行,然後公司在10個工作日內確實發行,發佈方案通知(在這種情況下,根據以上第(i)或(iv)款,沒有發生強制取消事件);

(c)如果第一份公告未在簽署日期後10個工作日內發佈;

12

(d)貸款額已全部使用,並且在適用於向目標股東支付的貸款額的情況下,所有此類支付已經完成(無論是根據方案還是報價和/或被攤薄);

(e)目標公司成爲公司的全資子公司,公司已對其持有的所有目標股份支付了款項;且

(f)簽署日期的第一個週年。

"利潤率「」表示在參考利率條款中指定的年利率百分比。

"市場瓦解率「」表示在參考利率條款中指定的利率(如有)。

"Material Adverse Effect「」表示對公司或整體集團業務或財務狀況有重大不利影響的事件或系列事件;

(g)公司或整個集團的業務或財務狀況。

(h)公司根據財務文件履行支付義務的能力。

"重要合同和許可證表示用於合法開發或運營債務人及其子公司在重要領域方面所需的合同、許可證、特許權以及其他授權。

"重要領域指哥倫比亞的Acordionero區(Midas區塊)、Moqueta、Costayaco區(Chaza區塊)、以及Chapara、Chanangue和Iguana。

"成員國指歐盟的任何成員國。

"最低接受條件「」指的是,與報價相關,等同於不低於已發行普通股股本的50%加1股的接受條件。

"月份「」指的是從一個日曆月的某日開始,至下一個日曆月中數字對應的日結束的時期,但有例外:

(i)除了下面的(b)款適用的情況外:

(i)(受下面第(iii)款約束)如果數字對應的日不是工作日,則該時期應以當月中該時期應在的工作日結束,如果有的話,或者如果沒有,則以前一工作日結束;

(ii)如果在該期結束的日曆月中沒有數字對應的日期,則該期將在該日曆月的最後一個工作日結束;和

13

(iii)如果利息期始於一個月的最後一個工作日,則該利息期應在該利息期應結束的月份的最後一個工作日結束;並

(j)「」指的是與任何貸款(或其他應計佣金或費用的時期)相關的利息期,其在參考利率條款中規定了「工作日約定」規則,這些規則應適用。

上述規則僅適用於任何時期的最後一個月。

"責任人「」表示公司和,在加入本協議的日期及以後的時間一億。

"總早期要約「」指公司根據收購守則,根據第974條公司法2006年定義的收購要約,以獲取成爲該收購要約對象(根據公司法2006年第975條的含義)。

"報價公告「」表示公司根據收購守則第2.7條發佈的新聞公告,宣佈對標的作出實質性意向,該實質性意向將通過要約或按照情況,根據收購守則附錄7第8條的內容,從計劃轉爲要約實施。

"Offer Documents"意味着要約公告,由公司或代表公司向目標股東發佈、提供(或將要提供)的任何要約文件,或以接受要約守則第24.1條要求的方式提供給此類人員,以及要約或要約文件中提及的任何其他文件或協議,或與要約有關並且由公司指定爲要約文件的文件(在此類文件在不時經修改、替換、修訂、重述、補充或更改的情況下,以及在這種文件可能對財務文件下的貸款人的利益造成實質負面影響)。(合理情況下的貸款人)(包括按照合理情況履行職責的貸款人))

"要約無條件日期"意味着要約在各方面被宣告或無條件成立的日期。

"原始財務報表"意味着關於公司,截至2023年12月31日的審計合併財務報表。

"Panel"意味着英國收購和合並委員會。

"方「」表示本協議的一方。

"Perfection Requirements「」表示完善擔保文件所創建的擔保或爲實現此類擔保的相關優先權而在任何司法轄區內須執行的所有註冊、備案、通知和其他行動及措施。

"允許的擔保"的意思是:

(k)公司向貸款人根據融資文件設立的任何擔保;

14

(l)公司向適用債權人根據任何提供再融資的安排(包括再融資安排)設立的任何擔保;

(m)依法產生或具有類似效果的合同產生的留置權在正常貿易活動中產生的,並非因任何債務人持續120天或更長時間的違約或疏忽而產生的。

(n)任何因債務人、Gran Tierra Energy Colombia GmbH或Gran Tierra Operations Colombia GmbH在正常交易過程中向供應商供應商品而產生的一切保留所有權、分期付款或有類似效果的安排所產生的抵押權,而非由於債務人、Gran Tierra Energy Colombia GmbH或Gran Tierra Operations Colombia GmbH的任何逾期或遺漏行爲引起,並且該逾期或遺漏行爲持續120天或更久;

(o)有關判決令或裁決所產生的抵押權;

(p)爲保障繳納關稅而依法產生的海關和稅務機構債權抵押權;

(q)任何需要貸款方事先同意的抵押權;

"基準利率補充協議“意味着,一份文件,其中:

(r)由公司和貸款方書面協商一致;

(s)明確規定貨幣爲美元;且

(t)本協議中所表達的相關條款由參考匯率條款確定,並已向公司和借款人提供。

"參考利率條款“ 表示,列入附表3中的條款(參考利率條款),或任何參考匯率補充條款中的條款。

"再融資“ 在第19.7條中賦予該術語的含義(新財務債務).

"再融資設施在第19.7款中賦予該術語的含義爲新金融負債).

"註冊代理人指英格蘭和威爾士的公司註冊官員。

"相關基金與基金相關("第一個基金“),表示由與第一基金相同的投資經理或投資顧問管理或指導的基金,如果由不同的投資經理或投資顧問管理,則是由第一基金的投資經理或投資顧問的關聯公司擔任投資經理或投資顧問的基金。

"相關司法管轄區“在相關實體方面的意思:

(u)其設立司法管轄區;

15

(v)其稅收居民司法管轄區;

(w)任何設有辦事處、分支機構或永久機構的司法管轄區

(x)其業務的重要部分所在的任何司法管轄區;以及

(y)其簽訂的擔保文件的完善受其管轄的司法管轄區法律約束。

"相關提名機構指任何適用的中央銀行、監管機構或其他監管機構或由其中任何一家或由其中任何一家主持或組成的工作組或委員會,或者在他們的要求下組成的工作組或委員會。

"重複的表現指第18.1條中列明的每一個陳述,狀態指第18.2條中列明的每一個陳述,約束性義務指第18.3條中列明的每一個陳述,不會與其他義務發生衝突), Clause 18.4 (權力和授權), Clause 18.5 (證據的有效性和可採性), Clause 18.6 (適用法律和強制執行), paragraphs (b) and (c) of Clause 18.9 (無違約。), Clause 18.20 (No misleading information), Clause 18.21 (沒有未決或威脅的訴訟), paragraph (b) of Clause 18.10 (No breach of laws), paragraph (a) of Clause 18.11 (環保母基法律), Clause 18.13 (Good title to assets), Clause 18.14 (沒有免疫力), Clause 18.15 (保險), Clause 18.16 (制裁), Clause 18.17 (Anti-Bribery and Corruption and AML), Clause 18.18 (基本報表).

"代表人" means any delegate, agent, manager, administrator, nominee, attorney, trustee, or custodian.

"受限人員:任何在我們或任何集團公司受僱且如有從事任何與受限業務競爭的業務或在終止前12個月內與您在履行工作過程中有業務往來或了解此類業務會對我們或任何集團公司的利益造成實質性損害的人員。“"意味着任何人:

(z)列在任何制裁機構不時維護的任何公開可獲得的人員或實體名單上;或

(aa)由(根據任何相關制裁規定)上述(a)中提及的人員擁有或控制。

"RFR“"指的是參考利率條款中指定的費率。

"RFR銀行日“"指的是參考利率條款中指定的任何日期。

"受制裁的國家"意味着在任何時候,任何一個是受到全國性或地區性制裁廣泛限制或禁止與該國家、地區或政府交易的主體或目標。

"被制裁人員"意味着在任何時候:

(ab)任何時候列在任何一份(每份名單隨時修訂、補充或替換)由任何制裁機構維護的特別指定國民或指定個人或實體名單中的任何人;

(ac)任何一人,其被第(a)段中描述的任何一人或數人擁有或控制五成或以上股權;或

(ad)any person who is otherwise the subject of Sanctions.

16

"制裁" means economic, financial or trade sanctions or embargoes enacted or imposed by law or regulation or other restrictive measure and administered or enforced from time to time by:

(ae)the US government;

(af)the United Nations Security Council;

(ag)歐盟或其任何成員國政府;

(ah)英國;

(ai)新加坡共和國;

(aj)瑞士國家經濟事務秘書處;或

公司未曾且據其所知,未有以任何方式,包括但不限於以下方式行動,以導致該公司任何安防-半導體的股票的價格穩定或操縱,從而促使對該些可轉換股票的銷售或再銷售;未曾且據其所知,未有任何人代表公司採取有任何目的的行動,以導致該公司任何安防-半導體的股票的價格穩定或操縱,從而促使對該些可轉換股票的銷售或再銷售。通過任何上述相關政府機構的行動(包括美國財政部的外國資產控制辦公室、美國國務院、美國商務部和英女王財政部)(每個"制裁機構").

"方案「」表示根據公司法2006年第26部分由目標公司向其股東提出(或擬提出)實施收購的安排。

"安排公告「」表示由公司和/或目標公司根據收購守則第2.7條發表的新聞公告,宣佈有意提出一個通過安排方式實施的要約,或者根據收購守則附錄7第8章的規定,從要約轉變爲安排。

"安排通函""表示目標公司向目標公司股東發出(或將要發出)的所有決議和提案以及方案的條款和條件的通函(包括任何補充通函)。

"方案法庭命令""指"強制取消事件"的定義所規定的內容。

"方案文件""指方案公告、任何方案通函、方案法庭命令以及方案文件相關的任何其他文件或協議,或被方案文件引用,或與方案相關而由公司指定的方案文件(在該文件合理可能會對貸款人(作爲一個整體)根據融資文件的利益造成實質不利影響的範圍內,貸款人(合理地))(包括所有這些文件從時間到時地修改、替換、修訂、重述、補充或修改)

"方案生效日期""指方案法庭命令根據《2006年公司法》第899條的規定送交給公司註冊處的日期。

"方案決議"在"強制取消事件"的定義中給予了特定的含義。

17

"證券

"表示抵押、收費、質押、留置權或其他擔保權益,用於擔保任何人的義務或任何其他具有類似效果的協議或安排。

"安全文件"指公司不時合法和/或受益擁有的目標股票的質押權轉讓,受讓人爲出借人。

"簽署日期"指本協議簽訂之日。

"匯率即期交易價格「匯率」表示倫敦外匯市場的現匯兌美元的匯率(或如在相關時間內未提供該現匯率,則由出借方(合理行事)選擇的任何其他公開現匯率),在某一特定日的上午11:00左右(當地時間)用英鎊購買美元。

"強行清算「強制購買」指根據2006年公司法第28部分第3章規定的擠兌程序,根據該程序,公司可以收購標的公司的任何剩餘股份。

"擠走文件「擠走文件」指與任何擠走有關的任何文件、協議或通知,發出或簽訂或將要發出或簽訂(包括從時間到時間可能修訂、替換、修正、重述、補充或修改的任何此類文件)。

"「財政部條例」是指根據《稅收法典》頒佈的所有擬議、臨時和最終條例,這些條例可能會不時修訂(包括後續條例的相應規定)。「控制實體」指某人直接或間接控制或持有直接或間接超過50%的股本或類似所有權權利的實體,前提是爲了本目的,「控制」意味着通過持有股本、合同或其他方式指導實體的管理和政策的權力。

"接管守則"代表英國城市收購和合並規則,由專門機構管理。

"目標"代表英格蘭和威爾士法律下注冊編號爲10699593的i3 Energy plc 公司。

"目標集團"代表目標及其子公司。

"目標股東"代表相關時間點的目標股份註冊持有人。

"目標股份"表示被收購的目標公司已發行(或將要發行)的普通股。

"稅務計劃議程稅收"表示任何稅款、徵費、徵稅、或其他類似性質的扣款或預扣(包括因未繳納或延遲支付任何款項而應支付的罰金或利息)。

"承諾總額"表示承諾的總額,根據第2.2(條款中的重新確定額外款項該設施簽署日期爲8000萬英鎊。

"交易文件指每份財務文件,每份收購文件和每份商業合同。

"英國指大不列顛及北愛爾蘭聯合王國。

18

"美國""表示美利堅合衆國。

"利用「」表示使用設施。

"使用日期「」表示撥款日期。

"使用請求「」指根據附件2的表格實質性通知。使用請求).

"增值稅「」表示由理事會2006/112/EC指令規定的增值稅(或成員國實施)以及任何類似性質的其他稅款(包括銷售稅或代替增值稅或增值稅之外的稅款),不論是在英國還是在其他地方徵收的稅款。

2.施工

(a)除非協議中另有規定,否則一律參照本協議中的任何參考:

(i)“出借人”)宣佈向公司董事和高管授予購買公司普通股的期權,可購買公司多達3,050,000股普通股,價格爲0.37美元每股,期限爲5年。這些期權每年將平均分三次歸屬,從授予日期起第一週年紀念日開始。此外,根據公司於2022年10月通過的長期激勵計劃,公司授予了130,000個待解決的股票單位(「DSU」)給其獨立董事。公司" 或任何 "方“應被解釋爲包括其承繼者、允許的受讓人和允許的受讓人;

(ii)"資產“包括現有和未來的財產、收入和各種權利;

(iii)a "融資文件”或“交易文件”或任何其他協議或工具是指就該金融文件或交易文件或其他協議或工具經修訂、變更、補充、延期、重製(無論在何種程度上,是否更加繁重)或被替換的,幷包括任何目的的變更、任何展期或任何增加任何協議下的任何新設施,或者該金融文件或交易文件或其他協議或工具下新增設施;

(iv)"債務“包括任何義務(無論是作爲本金還是擔保)支付或返還金錢的,無論是現在還是將來,實際的還是或有的;

(v)a "人員。“包括任何個人、公司、企業、合夥企業、政府、國家或國家機關、或者任何協會、信託、合資企業、財團或合夥企業(不論是否具有獨立的法律地位);

(vi)a "法規“包括任何政府、政府間或超國家機構、機構、部門或任何監管、自律或其他權威或組織的法規、規則、官方指令、請求或指南(不論是否具有法律效力,但如無法律效力,則有遵守慣例);

(vii)法律規定是對該規定作爲修訂或重新執行的引用;和

(viii)一天的時間是指倫敦時間。

19

(b)關於利率是否「在長度上相等一段時間」之決定,應忽略由於該利率期限的最後一天根據本協議條款確定而引起的任何不一致之處。

(c)章節、條款和附件標題僅供參考。

(d)除非另有說明,在任何其他金融文件或與之相關的任何通知中使用的術語在該金融文件或通知中的含義與本協議相同。

(e)默認(除非違約事件)持續存在即未被糾正或豁免,違約事件持續存在即未被糾正或豁免。

(f)除非上下文另有指示,在本協議中所有單數詞均表示複數,反之亦然。

(g)本協議中關於信息服務顯示利率的頁面或屏幕的引用將包括:

(i)顯示該利率的該信息服務的任何更換頁面;並

(ii)該信息服務中不時以替換該信息服務顯示該利率的其他信息服務的適當頁面,並

如果該頁面或服務停止提供,則應包括與借款人協商後顯示該利率的任何其他頁面或服務。

(h)本協議中對中央銀行利率的引用,應包括對該利率的任何後繼利率或替代利率。

(i)任何參考利率補充都會覆蓋任何情況:

(i)附表3 (參考利率條款或者

(ii)任何早期參考利率補充。但是,參考利率補充可能不會影響按金的任何減少。

(j)與每日非累計複利RFR利率或累計複利RFR利率相關的複利方法補充會取代以下相關這種利率的任何內容:

(i)附表4 (每日非累計複利RFR利率)或第5部分累積複利RFR利率),具體情況如下;或

(ii)任何較早的複利方法補充。

3.貨幣符號與定義

(a)"£", "gbp「和」英鎊"代表英國的合法貨幣。

(b)"美元","$", "美元指數「和」美國 美元"代表美國的合法貨幣。

20

4.第三方權利

非合同的任何一方均無權根據《合同(第三方權利)法案1999》來執行或享有本協議條款的利益。

2設施

1.根據本協議條款,出借人應向公司提供一個等值金額的總承諾額度的一項長期貸款設施,該設施僅可使用美元(根據下文第2.2款的規定重新計價爲美元)。

2.自初始使用請求日期起,設施應自動按照約定的英鎊兌美元匯率從英鎊重新計價爲美元,供所有目的使用。

3目的

1.目的

公司應將在設施下借款的所有金額用於融資(包括明確表示用於再貸款設施下借款的金額用於融資的金額):

(a)根據方案、要約、擠出等情況購買目標股份的收購償付考慮;及/或

(b)收購成本。

2.監測

出借方無義務監測或核實根據本協議借入的任何金額的使用情況。

4利用條件

1.最初的使用前條件

公司可能不得提出利用請求,除非出借方已收到附表1的A部分和B部分中列出的所有文件和其他證據。先決條件), 除非另有規定在附表1中(先決條件), 以符合貸方的要求形式和實質內容(除非貸方已放棄要求交付相同)。貸方應在滿意後立即通知公司。

2.最大限度的使用次數

公司可提交高達5個使用請求。

3.在特定基金期間的使用情況

(a)根據第4.1條款 (初始先決條件在特定資金期間,借方只有在遵守5.4條款時才有義務。借方的參與)涉及特定資金期間的一項

21

在特定資金期間的資金使用請求日期和擬定的使用日期當天:

(i)沒有持續的重大違約或者會因擬定的使用導致重大違約;以及

(ii)所有重要聲明在各方面均屬實(或者,已經因重要性而標明,就各方面而言)

(b)在特定資金期間,儘管本協議中的任何其他條款(除非根據上述第(a)段,借方無須遵守5.4條款(借方的參與)並受第7.1條款的規定約束 (非法性)) 放款人不得有權:

(i)取消其承諾的任何部分,以免這樣做會阻止或限制在特定資金期間進行利用;

(ii)撤銷、終止或取消本協議或設施或行使任何類似的權利或救濟或根據可能有的財務文件提出或實施任何索賠,以免這樣做會阻止或限制在特定資金期間進行利用;

(iii)拒絕參與在特定資金期間進行利用;

(iv)在特定資金期間行使抵銷或反訴的任何權利;

(v)取消、加速或引起根據本協議或根據任何其他財務文件所欠金額的償還或提前償還的任何部分,以免這樣做會阻止或限制在特定資金期間進行利用,或者需要在特定資金期間償還或提前償還利用的任何部分;

(vi)在某程度上,如果此類行動、要求或執法會直接或間接地阻止或限制在特定基金期間進行利用,則不得采取任何行動或提出任何要求或執行。但特定基金期間屆滿後,所有此類權利、救濟和權益將對出借人可用,儘管在特定基金期間可能未被使用或可用。

5利用

1.交付使用請求

(a)公司可以通過交付完整填寫的利用請求給出借人,最遲不得晚於特定利用日期前五個工作日中午12點鐘(倫敦時間)(或公司與出借人可能同意的較短期限)進行貸款。

2.利用請求完成

(a)每份貸款的利用請求均爲不可撤銷的,並且除非:

22

(i)擬定的利用日期是可用期間內的工作日;

(ii)貸款的貨幣和金額符合第5.3條規定(貨幣和金額)和

(iii)擬議的利息支付期遵守第10款(利息週期).

(b)每個使用請求中只能請求一筆貸款。

3.貨幣和金額

(a)使用請求中指定的貨幣必須是美元。

(b)擬議貸款的金額必須不超過可用承諾的金額,最低爲1000萬美元或者可用承諾小於該金額的金額。

4.貸款人的參與

如果本協議中規定的條件已達成,則貸款人應通過其機構辦公室在利用日期前提供每筆貸款。

5.取消承諾

在那時尚未使用的承諾應在可用期結束時立即取消。

6償還

1.公司應在最終到期日全額償還合計貸款。

2.公司不得重新借款已還清的融資中的任何部分。

7預付款和取消

1.非法性

如果在任何司法管轄區或違反適用於貸款人的任何制裁規定的情況下,貸款人執行本協議規定的任何義務或資助或持有任何貸款變得不合法:

(a)貸款人一旦發現該事件發生,應立即通知公司;

(b)在貸款人通知公司後,貸款人的可用授信額將立即被取消;

(c)公司應在貸款人通知公司或貸款人在發出的通知書中指定的日期之後(不早於法律允許的任何適用寬限期的最後一天),償還貸款,貸款發生在貸款期末,貸款人的承諾額將按還款金額抵消。

23

2.控制權變更

(a)根據本協議,如果發生「控制權變更」:

(i)任何第三方個人;或

(ii)任何一組第三方聯合行動者,

成爲公司超過50%的表決權的受益所有人(直接或間接)。

(b)公司應在發覺任何控制權變更時立即通知貸款人。

(c)在控制權變更後(但爲避免疑問,受第4.3款約束),在特定資金期間提款),如果貸款人要求,公司在至少五天通知後,取消承諾並宣佈參與所有未償還貸款的參與度,以及應付利息的所有其他金額及按照融資文件應付的所有金額立即到期支付,從而貸款人及任何隸屬公司的承諾將被取消,並且所有未償付的金額將立即到期支付。

(d)爲了上述第7.2(a)款的目的,"共同行動"指遵照協議或諒解(無論正式還是非正式)一起行動的人員或人員群體。

3.自願取消

如公司提前至少五個工作日通知貸款人,可以取消可用承諾的全部或部分(最低金額爲$20,000,000)。

4.貸款的自願提前還款

如公司提前至少五個工作日(或貸款人同意的較短期限)通知貸款人,則可以提前償還貸款的全部或部分(如部分提前償還,則提前償還的金額應至少降低$10,000,000)。

8限制

1.禁止再次利用

根據本協議的條款已償還或提前償還的任何金額,公司將不得提交使用請求。

2.根據本協議提前支付

除非本協議明確規定的時間和方式,否則公司不得償還或提前償還貸款的全部或任何部分,或取消承諾的全部或任何部分。

3.償還和提前償還對承諾的影響

24

如果貸款的全部或部分被償還或提前償還,相當於償還或提前償還的貸款金額的承諾(在償還或提前償還日期)將被視爲取消。

9利息

1.利息的計算

(a)在利息期內的任何一天,每筆貸款的利率是適用的累計的百分比年利率:

(i)利差;和

(ii)當天的複合基準利率,

前提是,若對於該利息期間,適用按金和複合基準利率的總和小於零,則該貸款在該利息期間的利率應爲零。

(b)若借款的利息期間中的任何一天不是RFR銀行業務日,則該天的利率將適用於上一個RFR銀行業務日的利率。

2.支付利息

公司應在每個利息期間的最後一天支付貸款的已計利息。

3.違約利息

(a)如果公司未能按照本協議規定的到期日支付其應付的任何金額,則利息將在逾期金額上自到期日起至實際支付日(判決前後均包括在內)按照比逾期金額應在非支付期間構成逐期利息的貨幣貸款的利率高4%的利率累積計息,每個利息期間爲借款人(合理行事)選擇的持續時間。根據第9.3條規定的任何利息應在借款人要求時立即由公司支付。

(b)拖欠金額的逾期利息(如未支付)將在適用於該逾期金額的每個利息期間結束時與逾期金額一起復利,但將立即到期支付。

10利息週期

1.貸款的利息週期

(a)每筆貸款的利息週期爲三(3)個月。

(b)貸款的利息週期不得超過最終到期日。

(c)每筆貸款的利息週期應從使用日期開始,或(如果已提款)從其前一利息週期的最後一天開始(“利息期").

25

2.非工作日

參考利率條款中指定爲「營業日約定」的任何規定均應適用於每個利息週期。

3.如果沒有RFR或中央銀行利率,則計算利息

如果:

(a)在計算貸款利息期間的RFR銀行日的每日非累積複利RFR利率時,沒有適用的RFR或中央銀行利率;並

(b)"成本資金將作爲備用方案適用“在參考利率條款第10.5款中有明確規定(所有基金類型成本)將適用於該貸款的該利息期。

4.市場紊亂

如果:

(a)市場干擾率在基準利率條款中指定;並

(b)放貸人確定其與該貸款相關的資金成本將超過該市場干擾率,

則第10.5條(所有基金類型成本)適用於該貸款的有關計息期。

5.所有基金類型成本

(a)如果第10.5條適用於某貸款的計息期,第9.1條(計算利息該貸款不適用於該利息期,該利息期內的貸款利率爲年利率百分比率,爲以下各項之和:

(i)利差;和

(ii)貸款給予方確定的年利率爲其與該貸款相關的資金成本的百分比率。

(b)如果本第10.5條適用,並且任何一方要求,各方應進入談判(不超過十(10)天)以期就確定利率的替代依據達成一致。

6.根據上述第10.1(b)條達成的任何替代依據對所有各方具有約束力。

7.如果本第10.5條適用,則貸款給予方應儘快通知公司。

11財政年度

1.承銷和承諾費

(a)公司應支付(或安排支付)給貸方等額的初始承諾費用,如適用,還需支付任何後續承諾費用金額(如下文所定義)。初始承諾費用金額將於

26

簽署日期到期,需在第一次使用日期或簽署日期後3個月內的日期中較早者支付。任何後續承諾費用金額應在第一次使用日期到期。

(b)交換要約的"有效期"預計在過期日期之後迅速到來。假設最終結算日期未延期且交換要約的所有條件已得到滿足或在適用情況下已被我們豁免,我們預計最終結算日期將在過期日期之後的一個日期迅速到來。初始承諾費用金額“應爲美元515,600;

(c)交換要約的"有效期"預計在過期日期之後迅速到來。假設最終結算日期未延期且交換要約的所有條件已得到滿足或在適用情況下已被我們豁免,我們預計最終結算日期將在過期日期之後的一個日期迅速到來。後續承諾費用金額「Subsequent Commitment Fee Amount」應爲初始承諾費用金額與將總承諾金額以協議的英鎊-美元匯率換算爲美元后在初始使用日期時所產生的總承諾金額的0.5%之差(若該差額爲零或負數,則無需支付後續承諾費用金額)。

2.扣款費用

(a)公司應根據0.5%的年利率支付(或確保支付)給貸款人扣款費,該費用按照1英鎊:1.2890美元的匯率將可使用承諾(換算成美元)從簽署日期至可用期限的最後一天期間計算。

(b)應當按順延支付已計提的扣款費用:

(i)在某一特定資金期間結束日前每連續三個月份的最後一天;

(ii)在特定資金期間的最後一天;並

(iii)若全部取消,應在取消生效時按照相關貸款人的承諾額計算的取消金額支付。

(c)在可用期限結束時,若根據協議的英鎊-美元匯率將融資轉換爲美元,則根據上述(a)和(b)款項每天支付的扣款費將以協議的英鎊-美元匯率重新計算,若金額差異爲正數,則公司應在可用期限結束後的三個工作日內支付該差額給貸款人。貸款人在根據本款(c)款項要求付款時會分享其計算結果。

12稅收淨額和賠償

1.定義

根據本協議:

"受保護的一方“指貸款人已或將承擔任何稅務責任,或被要求就與在融資文件項下收到或應收到的款項(或稅務目的上被視爲收到或應收到的款項)有關的稅務事項進行支付。

"稅收抵免“指抵消、減免或返還稅款的信用。

"蘋果CEO庫克大規模出售股票,套現逾3億港元。「扣款」指根據財務文件從付款中扣除或預扣稅款,但不包括FATCA扣款。

27

"稅費支付「增額」指公司根據第12條向貸方支付的增額款項或根據第12.3條支付的款項。稅款增加額和賠償)或根據第12.3條支付的款項。稅額賠償).

"條約貸方「)」的貸方:

(a)視爲《條約》用途下的條約國居民的貸款人;

(b)在加拿大或美國(如適用)不存在通過與該貸款中的該貸款人實際聯繫的永久設施進行業務。

"條約締約國指具有與加拿大或美國簽訂的雙重徵稅協議的司法轄區(“條約),,該協議規定對利息付款徵收的該司法轄區稅收免除或減免。除非另有指示,在本第12條中,“確定計劃議程確定「"」表示由做出決定的人絕對自行決定。

2.稅收增值

(a)公司應在不扣稅的情況下進行所有支付,除非法律要求扣稅。

(b)公司應在了解必須扣稅時(或者扣稅率或扣稅基數變化時)立即通知貸款人。類似地,貸款人應及時通知公司,在應向貸款人支付的款項方面了解情況。

(c)如果法律要求公司進行扣稅,那麼公司應增加應付款項的金額,以使(經過任何扣稅後)剩餘金額等於如果不需要進行扣稅時應付的款項。

(d)如果公司需要進行扣稅,則公司應在法定允許的時間內以法定要求的最低金額進行該扣稅及其相關款項的支付。

(e)在進行扣稅或任何與該扣稅有關的支付後的30天內,公司應向貸款人交付對貸款人合理滿意的證據,證明已經進行了扣稅或(如適用)根據相關稅收機關交付了適當的款項。

(f)作爲條約貸方,應當配合公司完成任何程序性形式,以便公司獲得授權,可以支付利息而不扣稅,或者減少稅收扣除率,比沒有適用條約時低。

3.稅額賠償

(a)公司應在貸方要求的五個營業日內向受保護方支付相當於受保護方確定的因稅收而遭受的損失、責任或費用的金額。

28

針對融資文件受保護方可能因稅收而(直接或間接)遭受或已遭受的損失、責任或費用,該受保護方應在五個營業日內向貸方支付相應金額。

(b)上述第12.3(a)條款不適用:

(i)關於對貸方徵收的任何稅項:

(A)根據貸方所設立的司法管轄區的法律,或者貸方爲稅務目的而被視爲居民的司法管轄區(或各司法管轄區);或

(B)根據貸方的融資機構辦事處所在地的法律,針對在該司法管轄區收到或應收到的款項。

(C)如果該稅是根據出借人實際收到或應收的淨收入(但不包括任何被視爲收到或應收的金額)來徵收或計算;或

(c)(ii) 在一定程度上,虧損、責任或成本:

(A)被條款12.2(稅款增加)下的增加支付補償;或

(B)與一方需進行的FATCA扣除相關。

(d)根據上述第12.3(a)款進行或擬進行索賠的受保護方應當通知公司會引起或已經引起索賠的事件。

4.稅收抵免

如果公司進行稅款支付並且出借人確定:

(a)稅收抵免既可歸因於稅款支付的一部分的增加支付,也可歸因於該稅款支付;並

(b)出借人已獲得並利用了該稅收抵免。

出借人應支付金額給公司,該金額由出借人決定,使公司(在支付後)保持與公司如果公司不需要向公司支付稅款時相同的稅後地位。

5.印花稅

公司應支付,並在要求後的五個營業日內向出借人賠償,對出借人因與任何融資文件有關的印花稅,登記費和其他類似稅收的任何成本,損失或責任承擔賠償。

6.增值稅

(a)任何融資文件中由任何方向出借人支付的或表示應支付的任何款項(全部或部分)均視爲不包括任何該供應上應徵收的VAt,並且,

29

因此,根據下述第12.6(b)款,如果在融資文件項下由出借人向任何方提供的供應上應徵收VAt,且出借人被要求向相關稅務機關報告該VAt,該方必須支付給出借人(除了並與支付該供應的任何其他對價同時支付之外)金額等於該VAt金額(出借人必須立即向該方提供適當VAt發票)。

(b)如果融資文件要求任何方向出借人償還或賠償其任何費用,該方應(視情況)支付給出借人全部該等費用或支出的全額,包括代表VAt的部分費用部分,但與此同時,出借人可以合理確定從有關稅務機關處獲得有關該等VAt的信貸或償還。

(c)Any reference in this clause 12.6 to any Party shall, at any time when such Party is treated as a member of a group for VAt purposes, include (where appropriate and unless the context otherwise requires) a reference to the person who is treated as making the supply or (as appropriate) receiving the supply under the grouping rules as provided for in Article 11 of Council Directive 2006/112/EC or as implemented by a Member State.

(d)In relation to any supply made by a Party (the "first Party") to another Party (the "second Party") under a Finance Document, if reasonably requested by the first Party, the second Party must promptly provide the first Party with details of the second Party's VAt registration and such other information as is reasonably requested in connection with the first Party's VAt reporting requirements in relation to such supply.

7.FATCA信息

(a)Subject to clause 12.7(c) below, each Party shall, within ten Business Days of a reasonable request by another Party:

(i)向對方確認是否爲:

(A)是否爲FATCA豁免方;或

(B)不是FATCA豁免方;

(ii)向對方提供有關其在FATCA下的地位的形式、文件和其他信息,以供對方合理請求,以便對方遵守FATCA;和

(iii)向對方提供與其地位有關的形式、文件和其他信息,以供對方合理請求,以便對方遵守任何其他法律、法規或信息交換制度。

(b)如果一方根據上述第12.7(a)(i)款向另一方確認其是FATCA豁免方,並隨後發現自己並非是,或已不再是FATCA豁免方,則該方應及時通知對方。

(c)上述第12.7(a)款不得要求出借人採取任何行動,且上述(a)(iii)款不得要求任何其他一方採取可能在其合理判斷中構成違反以下條款的任何行動:

30

(i)任何法律或法規;

(ii)任何受託責任;或

(iii)任何保密責任。

(d)如果一方未能確認其是否爲FATCA豁免方或未能根據以上第12.7(a)(i)或(ii)款要求提供表格、文件或其他信息(包括但不限於第12.7(c)款適用情況),則該方應被視爲未向財務文件(及其中的支付)確認不是FATCA豁免方,直至該方提供所請求的確認、表格、文件或其他信息爲止。

8.FATCA扣除

(a)各方應根據FATCA規定進行任何必要的FATCA扣除,並支付與該FATCA扣除有關的任何款項,任何一方均不得要求增加任何支付以補償該FATCA扣除或以其他方式賠償支付的收款人。

(b)各方應及時在意識到必須進行FATCA扣繳(或在FATCA扣繳率或基礎發生變化後)時,通知收款方;如果尚未通知,則應通知公司和放款方。

13增加成本

1.增加的成本

(a)根據第13.3款設定的條件,公司應在貸款人要求後的五個工作日內,爲貸款人帳戶支付由於(i)引入或任何法律或法規的變更(或解釋、管理或適用方式的變更)或(ii)遵守簽署日期後製定的任何法律或法規而產生的任何增加成本的金額。例外設施的收益率或貸款人整體資本減少;

(b)在本協議中,“增加的成本"的意思是:

(i)額外或增加的成本;或

(ii)額外或增加的成本;或

(iii)根據任何金融文件,應支付的任何金額減少。

如果出借人因承諾或資金進入或履行任何金融文件項下的義務而遭受損失,該損失部分歸因於出借人。

2.成本增加索賠

(a)出借人應當通知公司發生索賠的事件。

31

3.例外

(a)第13.1條款(增加的成本)不適用,如果有任何成本增加:

(i)由公司法規定的稅務扣除責任所致;

(ii)可歸因於一方必須進行的FATCA扣除;

(iii)由第12.3(b)條款補償;稅額賠償)(或者本應在第12.3(b)條款下得到補償(稅額賠償)但是之所以沒有得到補償,純粹是因爲第12.3(b)條款中的任何不包括(稅額賠償)已申請); 或者

(iv)歸因於放款人故意違反任何法律法規。

(b)在本第13.3(b)款中,「稅款扣除」的意思與第12.1(款中該條款的意思相同定義).

14其他保證

1.貨幣賠償

(a)如果公司根據融資文件應付的任何款項(即"總額")被授予或作出的關於金額的任何秩序、裁決或獎項,必須將其從可支付金額的貨幣("第一貨幣)轉換爲另一種貨幣("第二貨幣)的目的是:

(i)針對公司提出或提交索賠或證明;或

(ii)獲取或執行關於任何訴訟或仲裁程序的秩序、裁決或獎項,

公司應在五個營業日內,獨立義務地,在要求後對該款項到期的貸款人進行賠償,以抵償因轉換而產生的任何成本、損失或責任,包括將該款項從第一貨幣轉換爲第二貨幣時所使用的匯率與該人在收到該款項時可獲取的匯率之間的差異。

(b)公司放棄在任何司法管轄區支付財務文件項下的任何金額的權利,該金額以非規定支付的貨幣或貨幣單位支付。

2.其他保障責任

公司將在五個工作日內,根據要求向放款人支付任何因下列原因而導致放款人發生的成本、損失或責任進行賠償:

(a)任何違約事件的發生;

(b)公司未能在財務文件規定的到期日支付到期款項;

32

(c)資金,或爲公司在使用請求中請求但由於本協議的一項或多項規定的作用(而不是僅由於放款人的違約或疏忽)而未提供的貸款進行安排;或

(d)根據公司提前償還通知書給出的通知,未能按照通知要求預付款項(或部分貸款)。

3.交易保障責任

(a)公司應當(或應確保集團的任何成員將會在五個工作日內要求時)向貸方、貸方的任何關聯公司以及貸方或其關聯公司的任何官員或僱員(以下簡稱"受保人")賠償任何由貸方或其關聯公司(或貸方或關聯公司的官員或僱員)在收購或收購資金方面發生或與之有關的任何成本、損失或責任(包括但不限於與任何訴訟、仲裁或行政程序或有關收購的監管調查有關的費用),除非該損失或責任是由貸方或其關聯公司(或貸方或關聯公司的僱員或官員)的欺詐、重大過失或故意不當行爲所引起,或者由於貸方或其關聯公司(或貸方或其關聯公司的僱員或官員)違反任何融資文件項下的重大義務所引起。任何關聯公司或者貸方或其關聯公司的任何官員或僱員可依賴本段(a)中的規定,但須遵守第1.4條受保護人任何受保人可依賴本14.3條,並受第1.4條保護第三方權利)和第三方法案的規定。

(b)任何受保人均可依賴本14.3,但須遵守第1.4條第三方權利)和第三方法案的規定。

(c)無論(i)任何受賠償人,還是(ii)公司或其各自的子公司和關聯公司均不對與其與設施或融資文件相關的間接、特別、懲罰性或任何間接損失或損害承擔責任。

(d)與其與設施或融資文件相關的活動中,不應對間接損失或損害承擔責任。

15貸款人的減損

1.減輕措施

(a)貸款人應在與公司協商的情況下,採取一切合理措施,以減輕可能引起任何根據第7.1條款或根據第12條(條款合規稅金與賠償)非法性),第12(稅收增加和賠償稅收增加和賠償)或13.1條(增加的成本),包括(但不限於)將其在財務文件下的權利和義務轉讓給另一家關聯公司或設施辦事處。

(b)15.1(a)條並不以任何方式限制公司在融資文件項下的義務。

2.責任限制

(a)公司應及時爲放款人因根據15.1(條款而採取的措施而合理支出的所有費用和費用進行賠償減輕措施).

(b)放款人無需根據15.1(條款採取任何措施減輕措施如果在貸款人的合理意見下,這樣做可能會對其造成損害。

33

16成本和費用

1.交易費用

公司應根據要求及時支付貸款人在談判過程中合理發生的所有費用和支出(包括預先約定的法律費用)的金額。

(a)本協議及本協議中提及的任何其他文件;

(b)簽署日期後執行的任何其他金融文件。

2.修改成本

如果公司請求修改、豁免或同意,公司應在五個營業日內償還貸款人在回應、評估、協商或遵守該請求或要求過程中合理發生的所有費用和開支(包括法律費用)。

3.執行成本

公司應在三個營業日內支付貸款人在強制執行或保護任何金融文件項下的權利方面發生的所有費用和支出(包括法律費用)。

17保證

1.擔保和賠償

作爲擔保方一旦接受本協議,則不可撤銷地和無條件地:

(a)擔保貸款人,保證公司準時履行交易文件項下公司的所有義務;

(b)向貸款人承諾,每當公司未能按照或與任何交易文件有關的約定支付到期款項時,擔保方應在要求的兩(2)個工作日內支付該款項,如同其爲主債務人;並

(c)同意借款人,如果其擔保的任何義務無法執行、無效或違法,作爲獨立和主要義務,將在借款人要求的兩(2)個工作日內賠償任何因公司未支付根據任何交易文件應支付但由於此類無法執行、無效或違法性質,在其到期日本應支付的款項,導致借款人因此產生的任何成本、損失或責任。根據本賠償項下由擔保人支付的金額不得超過如果所索賠金額可根據擔保方式追償的本第17條根據項下擔保金支付金額。

2.連帶保證

此擔保爲連續擔保,並將延伸至交易文件項下任何債務人應支付的最終餘額,無論中間有無支付或就部分支付或清償。

34

3.恢復

如果借款人據此進行全部或部分的任何支付、擔保或其他處置而導致有債務人義務或任何擔保不可執行,必須在破產、清算、管理或其他方面進行恢復或無效化,則擔保人根據本第17條的責任將繼續或被恢復,就像無此種支付、擔保或其他處置之容許、恢復或安排。

4.放棄抗辯

擔保人根據本第17條的義務不受任何行爲、遺漏、事項或事情的影響,如果不是因本條款,它會減少、解除或損害本第17條項下其義務的任何其中之一(在不損害或不損害借款人的情況下),包括:

(a)任何時間、准許或同意授予、與任何債務人或其他人的和解。

(b)根據爲集團成員的任何債權人與任何其他債務人達成的任何和解或安排的條款,解除任何其他債務人或其他人的義務;

(c)採取、變更、和解、交換、續約或減弱、對債務人或其他人的任何權利的放棄、疏忽或不完善,對資產的任何擔保的放棄或忽略執行、表態或不遵守任何形式或其他要求,或任何工具的非呈現或未遵守任何失敗實現任何擔保的全部價值;

(d)任何債務人或其他人的能力不足、缺乏權力、權威或合法人格,或債務人或任何其他人的成員或地位的解散或變更;

(e)任何交易文件或任何其他文件或擔保的任何修訂、轉讓、補充、延期、重述(無論多麼基本,是否更繁重)或替換,包括但不限於對任何交易文件或任何其他文件或擔保的目的的任何變更,對任何設施的任何延伸或增加,以及在任何交易文件或任何其他文件下新增任何新的設施;

(f)任何交易文件或任何其他文件或擔保項下的任何人的任何義務的不可執行性、非法性或無效性;

(g)任何破產或類似訴訟。

5.擔保人意圖

不影響第17.4條的普遍規定(放棄抗辯擔保人明確確認,其意圖是,該擔保將不時擴展到交易文件的任何(無論多麼基本的)變更、增加、延展或補充,以及與下列任何目的或業務有關的交易文件和/或任何交易文件項下提供的任何承諾或金額:任何性質的業務收購;增加營運資金;使投資者分配得以實現;進行重組;爲現有融資設施再融資;再融資任何其他債務;向新借款人提供融資設施;不時提供這類設施或金額的用途的任何其他變更或延展;以及與前述任何事項相關的任何費用、成本和/或費用。

35

6.立即採取救濟措施

擔保人放棄可能擁有的首先要求放貸人(或代表其的受託人或代理人)在向該擔保人要求根據本第17條款下進行任何索賠之前,先行採取行動或執行任何其他權利或擔保或要求任何他人支付的權利的權利。 不受任何法律或任何交易文件條款的約束的限制。

7.撥款

在債務人根據或與交易文件有關的所有金額已被不可撤銷地完全支付之前,放貸人(或代表其的受託人或代理人)可:

(a)剋制不對與這些金額有關的放貸人(或代表其的受託人或代理人)持有或收到的任何其他款項、擔保或權利進行申請或執行,或以其認爲合適的方式和順序申請和執行(無論是針對這些金額還是其他情況),擔保人不得享有同等權益;

(b)在利息懸而未決帳戶中保存從任何擔保人收到的任何款項,或根據本第17條款下任何擔保人的責任而收到的任何款項。

8.擔保人權利的延期

直到債務人根據或與交易文件有關的所有可能應付款項已全部無條件支付,並且除非出借人另有指示,擔保人不得行使其根據其履行交易文件下的義務或根據本第17條款項下已應付或已引起的任何金額而擁有的任何權利:

(a)得到公司的賠償;

(b)向債務人交易文件項下的任何其他擔保人索取任何貢獻權利;

(c)獲得出借人根據或與交易文件而取得的任何權利或出借人根據交易文件採取的任何其他擔保或抵押權(無論全部還是部分,無論是代位權還是其他方式);

(d)提起法律訴訟或其他訴訟,要求任何債務人支付任何款項或履行任何義務,而擔保人在第17.1條款項下提供擔保、承諾或賠償的;擔保和賠償);

(e)行使對債務人的抵銷權利;和/或

(f)在與貸款人競爭中,要求或證明自己是債務人的債權人。

如果擔保人收到任何利益、支付或分配與這些權利有關的,它應持有該利益、支付或分配的部分,以便使債務人根據交易文件要求或與之相關的全部金額全額償還給貸款人,並應及時支付

36

或按照第6.1條的規定轉移同等金額給貸款人或貸款人指定的用於支付的帳戶。

9.其他安防

本保證是另外的保證,並且不會因貸款人現在或將來持有的任何其他保證或抵押而受損害。

18陳述

每個債務人在簽署日期或擔保人加入本協議的日期向貸款人作出本第18款規定的陳述和保證。

1.狀態

(a)該公司根據其註冊地的法律合法成立並有效存在。

(b)它及其子公司擁有擁有其資產和開展其業務的權力,就像目前進行的一樣

2.約束性義務

受法律保留和完善要求約束:

(a)根據交易文件表達的承擔責任是合法的、有效的、具有約束力的義務;並

(b)其作爲一方的每份擔保文件創設擔保權益,該擔保文件旨在創設的擔保權益有效且生效。

3.不會與其他義務發生衝突

進入及履行交易文件所規定的交易不會與以下情況衝突:

(a)任何適用於其自身的法律或法規;

(b)其或其附屬公司的章程文件;或

(c)任何約定或文件對其或其附屬公司或其或其附屬公司的資產具有約束力,違反將產生重大不利影響。

4.權力和授權

(a)其有權進入、履行和交付,並已採取一切必要行動授權其執行交易文件和交易文件中所示交易。

37

(b)不會因根據交易文件提供擔保或補償而使其權力(包括借款權力)超出限制。

5.證據的有效性和可採性

在法律保留和完備要求的前提下,所有所需的授權:

(a)使其合法進入,行使其權利並遵守交易文件中的義務;

(b)使相關司法管轄區內的交易文件可作爲證據;並

(c)正常經營其業務,且所有重要方面的運營都要按照現有方式進行;

已經獲得或執行,或將在其簽署此類文件之前獲得或執行,並且當時將是完全有效的。

6.適用法律和強制執行

除法律限制外:

(a)英國法律作爲本協議的管轄法將在涉及的司法管轄區得到承認和執行;並

(b)將在相關管轄法的司法管轄區獲得的任何判決或仲裁裁決將在所有相關司法管轄區得到承認和執行。

7.稅務扣除

除非在本協議項下的付款中有任何代扣稅收外,在簽署日期時,無需對任何根據交易文件進行的付款進行任何稅收扣除。

8.無需進行申報或蓋章稅收

除根據附件1第3款交付給貸款人的法律意見中提到的有關交易文件中的任何要付的蓋章稅、申報、記錄、監管批准、註冊、公證費或類似稅收或費用(先決條件)並將在相關交易文件日期後及時進行支付,根據任何相關司法管轄區的法律規定,無需將任何交易文件在任何司法管轄區進行申報、記錄或註冊,也無需就交易文件或交易文件所涉及的交易支付任何蓋章稅、註冊、公證費或類似稅收或費用。

38

9.無違約

(a)沒有持續的違約或有合理可能由任何貸款的發放、對任何交易文件的簽署、履行或涉及的任何交易所造成的違約。

(b)沒有任何違約事件正在繼續,也沒有任何可能由於發放任何貸款或簽署、執行或任何交易文件所規定的任何交易所帶來的違約事件。

(c)沒有任何其他事件或情況是未解決的,構成了對任何債務人(或其資產所受約束的)具有或可能合理預期具有重大不利影響的任何其他協議或文件下的違約或終止事件(但不論如何描述)。

10.沒有違反法律的行爲。

(a)沒有違反任何法律或規定,該違反行爲發生或可能合理預期會對其產生重大不利影響。

(b)目前沒有勞資糾紛,也沒有可能正在對其採取行動或可能被威脅的勞資糾紛,這些糾紛會或可能合理預期會對其產生重大不利影響。

(c)沒有任何逾期提交任何稅務申報,也沒有任何逾期支付任何可能合理預期會對其產生重大不利影響的稅款金額。

(d)沒有對其提出或可能會提出的稅務索賠或調查,其對稅務索賠或調查的可能會或可能合理預期對其產生重大不利影響。

(e)該公司僅對美國稅務目的居民,並且在美國以外的任何其他司法管轄區均沒有任何分支機構或永久機構。

11.環保母基法律

(a)據其所知並相信(在進行所有合理調查後),尚未提起或可能合理預期會導致重大不利影響的任何環境索賠針對任何債務人。

(b)已獲得並目前有效的所有根據環境法律所需的同意、許可和批准,如果未能獲得這些同意可能導致或可能合理預期會導致重大不利影響。

12.按比例排序

其對財務文件下的支付義務至少與其所有其他無擔保和無次級債權人的索賠齊平,但不包括普遍適用於公司的法律所強制要求的義務。 和其他JPMorgan Chase & Co.的無擔保和無次級債務平起平坐。與其所有其他無擔保和無次級債權人的索賠齊平,但不包括普遍適用於公司的法律所強制要求的義務。

39

13.資產擁有良好的所有權

其所經營的業務所需資產的所有權、租賃或許可證皆有效,如未能如此,可能合理預期對方的重大負面影響,並且沒有(i)對貸款方不利的抵押權或(ii)其他合同限制,這兩者可能影響抵押文件中所述的權利和財產。

14.沒有免疫力

其爲存在於私法下的實體,並且不受任何國際條約、公約或類似文件或任何適用法律賦予的國家豁免權益。

15.保險

不存在:

(a)其承擔的未清償的保險賠付或責任不會被合理地預計將完全得到理賠,且可能對其造成重大不利影響;以及

(b)未揭露、虛假陳述或違反其參與的任何保險合同條款,這可能使任何保險人有權拒賠、撤銷、取消或部分或全部視爲無效或以其他方式拒絕代表其提出的有效索賠,產生或可能合理預期產生重大不利影響。

16.制裁

債務人或其任何子公司,或者據債務人(在經過盡職和謹慎的調查後)的最佳了解,其任何董事、高管或僱員:

(a)不是受限制人;和/或

(b)並未參與或正在從事任何交易、活動或行爲,可以合理預期會導致其被指定爲受限制人的。

17.反賄賂和腐敗以及AML

每個債務人保證:

(a)它和其各附屬公司已經實施並維護了充分的內部程序,旨在確保既不他本人,也不其董事、高管或僱員將授權接受、給予或提供任何金融或其他優勢,目的是誘使或獎勵個人或實體在從事某項與個人就業或實體業務活動相關的活動時不當行事("反腐敗控制”)及

(b)與交易文件的表現有關,它和其關聯公司未支付、接受或授權,也不會支付、接受或授權任何財務或其他好處或其提供,以****何政府官員、公務員、政黨、政黨官員、候選人或任何其他公共或私人個人或實體(包括任何貸款人、其關聯公司、高管、董事等)

40

員工),如果此付款、收款或授權違反反腐敗控制規定的話;並

(c)它和其各個子公司已實施並保持合理和相關的政策和程序,旨在促進並實現與其業務活動相關的遵守適用於其(有關每項業務活動的)所有反洗錢法律和法規的合規

18.基本報表

(a)其原始財務報表是根據一貫適用的會計準則編制的

(b)其原始財務報表如實反映(如果未經審計)或(如果經審計)在相關期間內其財務狀況和經營結果的真實和公允

(c)自原始財務報表日期以來,其資產、業務或財務狀況未發生重大不利變化或一旦已根據19.1條款交付了後續財務報表基本報表根據該條款提供的最新財務報表。

(d)根據第19.1款提供的最新財務報表基本報表):

(i)除非相關債務人根據第19.2(b)款通知貸款人會計原則發生重大變化,否則按照適用於原始財務報表的會計原則編制財務報表要求)和

(ii)如果經審計,則對其截至日期的合併財務狀況和期間的合併經營業績給予真實公正的展示。如果未經審計,則相應展現其合併財務狀況和經營業績。

19.收購文件

(a)如果收購以方案方式進行,方案文件包含(或將包含)方案的所有重要條款。

(b)如果收購以報價方式進行,報價文件包含(或將包含)報價的所有重要條款。

20.沒有誤導性信息

(a)除在簽署日期前向貸款人書面披露之外,所有在簽署日期前由債務人或代表其(或任何其中的人)提供給貸款人與本協議和/或其他交易文件相關的所有重要信息在很大程度上是準確的且沒有誤導性,並且在簽署日期前提供給貸款人的所有預測都是根據當時合理的假設誠實準備和提供的。

(b)債務人(包括其顧問)向貸款人(包括其顧問)提供的所有其他書面信息在提供日期時在各個重要方面是真實完整且準確的,並且在任何方面都沒有誤導性。

41

21.沒有未決或威脅的訴訟

據其所知,沒有訴訟、仲裁或行政訴訟或調查已經對其進行,且在未來可能被不利裁定並且如果被這樣不利裁定,理應被合理預期會對其產生重大不利影響的任何法院、仲裁機構或機構。

22.第一順位擔保

在遵守法律保留和完善要求的前提下,安全文件規定的抵押物在簽訂時或將來具有首位優先權,而安全文件約定的目標股份不受任何前置或平級排名的抵押物限制。

23.重述

(a)在本第18款中所作的所有聲明和保證均由每個擔保人於簽署日期作出,並在每次使用請求日期、每次使用日期和每個計息期的第一天重複作出這些聲明,但18.18條款中包含的除外(一經根據本協議交付後續財務報表,將不再對一套財務報表作出這些聲明)。基本報表在簽署日期後被視爲作出的每項聲明或保證,除非另有說明,否則應視爲是根據被視爲作出該聲明或保證的日期存在的事實和情況而作出。

(b)儘管以上第(a)段的規定,在簽署日期後,第18.9條款仍然有效(

(c)儘管以上第(a)段的規定,第18.9條款(無違約應視爲簽署日期和本協議下第一筆貸款的日期。

19信息承諾

第19條中的承諾自簽署日期起持續有效,只要融資文件中有任何未償還金額或任何承諾有效。

1.基本報表

(a)公司應在可獲得時立即向貸款人提供下列資料,但在任何情況下不遲於:

(i)每個財政年度結束後的60天內,公司應提供該財政年度的經審計合併財務報表;並

(ii)每個財政季度結束後的45天內,公司應提供該財政季度的未經審計合併財務報表。

2.財務報表要求

(a)每個債務人應確保其財務報表包括資產負債表、損益表和現金流量表。

(b)根據第19.1條交付的每套財務報表:

42

(i)應由相關債務人的董事簽證,確保(對於經審計的財務報表)反映出該債務人的財務狀況和運營情況的真實和公正的看法,或者(對於其他情況)公允地呈現,截至編制這些財務報表的日期;並

(ii)應根據相關會計原則、會計慣例和與編制相關原始財務報表時一致的財務參考期間的規定進行編制,除非對於任何財務報表,該債務人通知貸款人會計原則發生重大變化,並向貸款人提供任何變化的說明,以便這些財務報表反映會計原則。

(c)本協議中任何涉及財務報表的引用均應解釋爲根據編制原始財務報表的基礎進行調整後的這些財務報表。

3.信息:雜項

每個債務人應向貸款人提供:

(a)在發現時立即提供針對其正在進行或待決的任何重大訴訟、仲裁或行政訴訟的詳細信息;

(b)在貸款人要求的情況下,及時提供有關其資產或任何債務人與任何交易文件條款的符合情況等信息;

(c)根據相關商業合同條款確定的商業合同的不可抗力事件發生或可能引起任何油田原油生產暫停的其他事件發生時, 應立即通知;

(d)有關任何資產的任何保險合同條款或任何此類保險項下的任何重大索賠變化(重大),或者;

(e)在請求時,應立即提供有關債務人或其子公司的財務狀況、資產和運營的進一步信息(包括任何財務報表、預算或其他由該債務人提供的材料中的任何項目的要求擴充或解釋,高級管理層的變動以及其股東登記簿的最新副本(或根據其註冊地的等效物),以及貸款人可以合理要求的信息;

4.違約通知

(a)債務人應在發現任何違約情況(及採取的糾正措施,如有)時立即通知貸款人;

(b)在貸款人要求時,債務人應向貸款人提供由董事或董事代表其簽署的證明書,證明沒有持續的違約(或如果有持續的違約,則指明違約及採取的糾正措施,如有);

43

5.其他報告和貸款人技術團隊的訪問

每個債務人應及時向貸款人提供所有貸款人合理請求的有關交易文件和業務、財務狀況的報告和信息。

6.了解您的客戶檢查

(a)如果:

(i)在簽訂日期之後制定的任何法律或法規的介紹或變更(或解釋、管理或應用);或

(ii)在簽訂日期之後債務人狀況的任何變更,

強制貸款人遵守了解您的客戶或類似身份識別程序的情況下,該債務人應在貸款人要求時立即提供或安排提供貸款人要求的文件和其他證據。

7.新的財務負債

公司將每兩週向貸款方提供關於談判、條款書、融資文件或類似文件的狀態摘要:

(i)公司爲收購而增加財務負債的;收購融資;和

(ii)在首次使用日期後,爲全額償還本協議項下貸款而增加財務債務的("再融資").

若公司在首次使用日期後的9個月內未與有關收購融資或再融資的有約束力和承諾的財務文件簽訂,則各方應儘快以合理的方式誠信地進行談判,並簽訂新的財務文件,其形式基本符合各方之間2022年8月18日簽署的設施協議,目的是全額償還本協議項下貸款的("再融資設施").

20一般承諾

除非有明確反對內容,本第20條項下的承諾自簽署日期起始起繼續生效,直至財務文件下任何金額未償還或任何承諾仍在生效。

1.

每個擔保人應及時取得、遵守並採取一切必要措施以全面有效並根據要求向貸款人提供任何法律或法規要求下所需的授權的經認證複本,以:

(a)使其能夠履行其在所屬交易文件下所承擔的義務;

44

(b)確保交易文件的合法性、有效性、可執行性或證據可採信性;並

(c)在其營業受影響的情況下繼續經營,其中如果未能如此做將或可能合理預期地造成重大不利影響。

2.遵守法律法規

(a)每個擔保人應在一切方面遵守其所受法律法規和其所訂立合同,如果不遵守可能或理應合理預期地造成重大不利影響。

(b)每個債務人應遵守其作爲合同方的交易文件的每一項規定。

3.環境合規

債務人應:

(a)遵守所有對債務人履行其交易文件義務必需的環境法律;

(b)遵守所有未在上述第(a)段另有規定的環境法律,如不遵守將理所當然地導致重大不利影響;

(c)獲取、持有並確保遵守所有爲履行其交易文件義務所需的環境許可;

(d)獲取、持有並確保遵守所有未在上述第(c)段另行規定的環境許可,如未能獲取、持有或遵守這些環境許可將理所當然地產生重大不利影響;

(e)實施程序監測和預防違反任何環境法律的責任。

4.材料合同和許可證

(a)每份商業合同應在其終止日期之前全面有效,根據其條款確定。

(b)每個債務人應在各個實質合同和許可證方面盡一切實質合理的義務,適用於其爲一方的實質合同和許可證。

(c)每個債務人應採取一切合理和實際的措施來保護和施行其權利(或集團的任何其他成員的權利),並追究由任何材料合同和許可證產生的任何索賠和救濟措施。

(d)每個債務人應獲取、保持並確保遵守所有交易文件下債務人履行義務所需的必要材料合同和許可證。

45

5.環境索賠

每個債務人應在察覺後儘快書面通知借款人有關:

(a)針對集團的任何成員並可能合理預期產生重大不利影響的當前或待定的任何環境索賠。

(b)任何可能導致針對集團任何成員提起或威脅提起任何環境索賠的事實或情況,該索賠預計會對其造成重大不利影響。

6.稅收

(a)每個保證人應在規定的時間內支付並清償其或其資產上徵收的所有稅款,除非並且僅在以下情況下:

(i)該付款正在誠信爭辯中;

(ii)根據相關會計原則,爲這些稅款及爭辯所需成本保持足夠準備金;

(iii)可以合法扣除該付款;並且

(iv)任何未能支付此類款項的行爲沒有或不太可能產生重大不利影響。

(b)每個保證人應在規定的時間內提交所有稅務申報表。

(c)除公司外,每個責任人將在其註冊地保留其稅務居民身份。

(d)公司將保持其稅務居民身份在美利堅合衆國,並不會在任何其他司法管轄區設立分支機構或永久性機構。

7.資產

(a)除非未能維護不會造成或可能合理導致重大逆境影響,每個責任人將維持所有在經營業務中必要的資產處於良好運作狀態和條件(除了正常磨損)。

(b)在未經信貸人事先書面同意情況下,自目標成爲公司子公司之日起,公司將獲取目標,目標將按照本協議第20.23條的規定加入,目標不得進行任何處置,包括但不限於出售、出租、許可、轉讓、借貸或其他類似交易,任何資產、業務或企業,(無論是單次自願還是非自願交易或一系列交易)除非:

(i)在任何交易文件明確允許的處置;

(ii)目標在成爲公司子公司之前已承諾的處置;

46

(iii)出售或轉讓勘探區域。

(iv)處置明確要求,以便遵守交易文件項下的義務;

(v)處置過時資產或在正常業務過程中處置資產;

(vi)按照獨立交易條件以現金考慮在正常交易過程中售出商品;或

(vii)經貸款人事先書面同意的任何其他處置。

8.按等級平等

(a)每個擔保方應確保在任何時候,貸款人根據與其爲當事人的交易文件對其提出的任何要求至少與所有其他無擔保和無次要債權人的要求平等,但除公司普遍適用的法律強制優先權債權人外。

(b)每個擔保方應確保根據或與交易文件相關的擔保中所授予的擔保享有或將享有第一優先權,並且擔保文件所涉及的標的股份不受任何先前優先權或與之平等優先權的限制。

9.業務變更

每個擔保方應確保其業務的一般性質自簽署日期起不得發生變更。

10.款項使用和註冊

公司應僅將每筆貸款用於第3.1條所述目的(目的).

11.負質押保證

(a)除獲許可的擔保之外,任何擔保方(公司應確保不產生附屬公司)不得設立或存在涉及交易文件或正在生產、儲存或交付的商品的任何擔保(或任何部分)。

(b)自目標成爲公司的附屬公司之日起,若因目標未交付商品而違反交易文件,無論何時只要該違約持續存在,目標及其關聯公司均不得與第三方簽訂新供應或出口合同,規定向第三方供應商品。

12.以公平交易原則

(a)除非根據下文(b)項規定,否則沒有擔保人可以與任何人進行交易,除非交易條款屬於一攬子交易。

47

(b)根據交易文件支付的費用、成本和費用,或由公司和貸款人同意的轉讓或公司集團成員之間的交易不構成本第20.12款的違約。

13.處置

擔保人不得(擔保人應確保子公司不得)未經貸款人書面同意出售、租賃、轉移或以其他方式處置任何重要領域的利益。

14.保險

(a)公司應確保目標公司(以及加入本協議的目標公司)在所有適用法律強制要求的前提下,具備由所有具有聲譽的保險公司提供的與其資產和業務有關的保險,以及標的公司業務所在司法管轄區內由進行與其業務實質類似的謹慎公司維護的保險。

(b)自目標公司成爲公司的子公司之日起,貸款人要求時,擔保人應向貸款人提供確認目標公司的保險單已續訂,有效且所有保險費已支付並保持最新的書面證明。

15.訪問權

每個擔保人應當爲貸方和/或專業顧問、保險提供方、核數師、會計師以及貸方的承包商,在合理時間內並在合理通知期內,負責確保貸方及其各自資產的地點有免費進入的權利,目的是使貸方能夠監測擔保人的遵守交易文件並履行交易文件的目的,前提是,除非發生且持續發生違約事件,否則,貸方僅可以在每年最多一次的情況下要求這樣的訪問不會干擾擔保人的業務操作。

16.其他財務債務

(a)未經貸方事先同意,擔保人不得(並確保子公司不會)承擔財務債務,也不得超出本協議允許的範圍。

(b)第20.16款不適用於以下債務:

(i)簽署日期時已存在的任何財務債務,或針對目標公司,結案日期時已存在的任何財務債務;

(ii)根據交易文件、再融資設施或進行再融資而承擔的任何財務債務;

(iii)爲全面償還本協議下所有未償還貸款而承擔的任何財務債務;

48

(iv)集團成員之間承擔的任何財務債務,前提是的代行和管理責任 如果債務人承擔此類財務負債,必須按照債權人滿意的次位權安排來履行;

(v)根據任何與本協議直接相關並根據本協議訂立的對沖協議所承擔的任何財務負債;

(vi)在與收購有關或在貿易日常經營中且非投機目的下所訂立的任何對沖或衍生協議或外匯交易所承擔的任何財務負債;

(vii)因貿易日常經營中產生的商品和服務信貸;

(viii)由任何債務人、Gran Tierra Energy Colombia GmbH或Gran Tierra Operations Colombia GmbH以無抵押的方式承擔的任何財務負債,但此類財務負債的本金金額不得在任何時候超過(總計)5,000,000美元(或相當於一個或多個貨幣);

(ix)在貿易日常經營中發行的任何信用證、擔保或補償承擔的任何財務負債; 及

(x)已經獲得債權人事先書面同意的任何其他財務債務。

17.不提供任何擔保或賠償

(a)除允許在以下b款下進行的情況外,任何履約方均不得承擔或允許保持任何關於他人義務的擔保。

(b)a款不適用於以下情形的擔保:

(i)簽署日期時存在的任何擔保,或者針對目標,在結束日期時存在的任何擔保;

(ii)有關議付證件的背書屬於正常貿易活動;

(iii)任何保證或類似保證,保證集團成員根據正常貿易活動或與主要領域的運營有關的任何合同履行義務,包括作爲與主要合同及許可證之一條件簽訂的這類保證;

(iv)根據第20.16條允許的金融債務擔保(其他金融債務);

(v)在允許的情況下,出售交易文件中規定的一般性擔保或保證資產,款項應出於資金文件或收購交易文件規定處置,該擔保或保證應採用慣例形式並受慣例限制;

(vi)應不違反金融文件規定;

(vii)應是在以公允價格進行的交易中正常發生的;

49

(viii)擔保涵蓋的責任總額與未在以上 (i) 至 (vii) 段落中允許的其它擔保涵蓋的責任合計後不應超過$10,000,000美元(或等值貨幣);

18.無制裁

(a)每位債務人應在所有方面遵守適用於其的制裁措施,包括在各項業務活動中。

(b)未經允許,任何債務人均不得(在進行合理詢問後)使用(並確保集團內其他成員不得使用)任何貸款用於資助或向任何身處被制裁名單的人或機構提供資金,如果該貸款或提供資金違反適用的制裁措施,或者在該債務人所知的情況下會導致放貸方違反適用於放貸方的制裁。

(c)未經允許,任何債務人均不得(經相關驗證和進行合理詢問後)使用任何資金,該資金被確定爲直接來源於與任何身處被制裁名單的人或機構的業務活動或交易,用於清償因交易文件而欠放貸方的款項,如果該提供資金會導致放貸方違反適用於放貸方的制裁。

19.反賄賂和腐敗以及AML

每位債務人保證始終遵守其在第18.17條款中所作的陳述反賄賂和腐敗以及AML).

20.不得進行其他更改

(a)除以下的第(b)款外,每位擔保人應確保:

(i)它持有所有必要或有希望的授權,以使其能夠充分維持在每個主要區塊中的生產權益;

(ii)在簽署日期時存在的,或者在目標公司成爲公司的子公司日期起,不存在任何主要區塊許可和聯合經營協議的重大不利變化;且

(iii)在與商業合同項下的商品生產和交付相關的主要區塊權利及控制方面,除非貸款人另行批准,否則不得有任何變化。

(b)上述第(a)款不適用於在交易常規基礎上出現的變化。

21.方案或要約承諾

(a)公司可以對公告進行更改(包括在簽署日期之前或之後交付的任何公告或草案公告,或根據4.1條款而提供的)

50

(初始前提條件Obligor應確保僅當以下情況發生時,公司才能進行此等更改和/或發佈一項或多項補充或替代公告(或修訂、放棄或補充先前作出的任何公告):

(i)它基本上與根據條款4.1交付的公告(或草案公告)相同初始前提條件或

(ii)以任何變更、豁免、修訂、補充或其他變動或修改的形式:

(A)這些變動(作爲整體並考慮整個交易)不會在實質上對貸款人在金融文件下的利益造成不利影響;

(B)根據金融文件條款明確允許;

(C)由於收購守則、規章委員會、法院或任何其他適用法律、法規或監管機構要求;

(D)構成從方案轉爲要約或從要約轉爲方案的開關(須符合下文的第(c)段規定)或

(E)已獲貸款人(各自合理和善意行事)批准的

爲免疑,應承認並同意(須符合第(c)段和第(d)段的規定)收購結構(從方案改爲要約)的任何變化,收購時機的任何變化(包括實際或預期方案生效日期、要約無條件日期、要約期限、截止日期或收購的完成日期(不論以何種方式描述)的縮短或延長(基於任何會議或法庭聽證會的延期而導致))以及在購買價格(或其他對價)中的任何增加、減少或其他調整或變化,或者在支付或待支付的購買對價(或其他對價)的性質或方式中的任何增加、減少或其他調整或變化,不應(在任何情況下)被視爲一項變更、豁免、修正或其他重大不利於貸款人利益的變化;但爲免疑,不影響「一定資金期」的期限或第4.3條的要求在「一定資金期」期間的利用)或下文的第(c)段或(d)段。

(b)債務人應在自身合理能力範圍內(在依法能夠行事、符合適用法律法規、包括考慮收購守則和遵守法庭裁定或監管部門的指導或裁決的前提下)盡商業上合理的努力:

(i)(如果收購是通過方案實施)在方案生效日期後儘快將Target從倫敦證券交易所的AIm市場和多倫多證券交易所除牌,並在除牌完成後儘快將Target重新註冊爲私人有限公司;

51

(ii)(如果收購是通過要約方式進行的)儘快在要約無條件日期和公司首次成爲目標公司超過75%表決權的實際所有者的日期後,將目標公司從倫敦證券交易所和多倫多證券交易所的AIm市場註銷,前提是此時此類股份的受益所有權足以促使此次註銷,並在此次註銷完成後儘快將目標公司重新註冊爲私人有限公司;

(iii)(如果收購是通過要約方式進行的)在要約無條件日期和公司首次成爲構成要約對象的目標股票的表決權至少90%的實際所有者的日期後,根據2006年公司法第979條儘快通知目標公司的所有其他持股人(並且無論情況如何,在規定的最長時間內,及時進行這樣的行動),前提是此時此類股份的受益所有權足以促使公司依賴2006年公司法第979條實施本段所述目的;

(c)如果收購是以要約方式進行的,公司不得將接受條件修改至低於最低接受條件水平。

(d)公司不得采取任何行動,結果要根據《收購守則》第9條作出強制要約。

(e)如果收購是通過計劃方式進行的:

(i)保持出借人對計劃的狀況和進展合理通知;

(ii)在不違反提供此類信息的保密、監管、法律或其他限制的情況下,公司應及時通知出借人有關收購的任何重大進展,包括計劃是否失效或撤回;

(iii)自行或在三個工作日內及時把所有與計劃有關的重要文件、證書或通知的複本以及與計劃有關的接收或發出的文件或由接管機構、金融行爲監管局、競爭和市場管理局、歐洲委員會或其他監管機構(包括法院)收到的任何重要文件或聲明交付給貸方。

(f)如果收購以要約方式進行,則公司應:

(i)保持向貸方合理通報要約和強制撤出的進展情況;

(ii)在不違反機密性、監管、法律或其他關於提供此類信息的限制的情況下,公司應向貸方通報收購相關的任何重大進展情況,包括如果要約失效或被撤回;並

52

(iii)自行或在三個工作日內及時把所有與要約有關的重要文件、證書或通知的複本以及與要約有關的接收或發出的文件或由接管機構、金融行爲監管局、競爭和市場管理局、歐洲委員會或其他監管機構(包括法院)收到的任何重要文件或聲明交付給貸方。

(g)公司應確保要約文件或(如適用)計劃通函符合收購守則和任何其他適用的法律和法規,但不包括任何由接管機構或法院授予的關於此類法律和法規的豁免或例外情況,或任何此類不符合理所當然地不會對貸方的利益造成損害的情況。

(h)公司不得修改或放棄計劃通函或如適用的由公司(或關聯公司)向標的公司股東發佈或提供的(或將要提供的)任何要約文件或按照收購守則第24.1條要求的內容以及包含在相應公告中與收購相關的條款或條件,除非採取的行動(全面考慮,且就整體交易情況而言)對貸方在融資文件下的利益構成實質性不利影響,但不包括任何變更、修改、修訂或豁免(包括任何條件的豁免):

(i)根據融資文件的條款,經重新考慮或以其他方式允許。

(ii)根據收購守則、全體代表、法院或任何其他適用的法律、法規或監管機構的要求。

(iii)涉及公司合理相信不得依照收購守則第13.5(a)條的規定所引發的與收購條件相關的任何條款或條件,以致導致收購未能進行下去,到期或撤回,但前提是收購的其餘條件已經或將同時被滿足或豁免。

(iv)構成從方案轉爲要約或從要約轉爲方案的轉換或其他變更(但若從方案轉爲要約的情況下,有關要約文件包括的接受條件不得低於最低接受條件除外);或

(v)已獲貸方批准。

爲避免疑義,特此確認並同意(在遵守以上第(c)和(d)款的前提下),對收購結構的任何變更(從方案變爲要約),(不影響特定資金期間的長度)對收購時間的任何變更(包括對方案生效日期、要約無條件日期、要約期、截止日期或收購日期(如何稱述)的任何減少或延長(不論出於何種原因)(包括因會議或法院聽證會的延期而導致)以及對購買價格(或其他對價)的任何增加、減少或其他調整或變更,或購買對價(或其他對價)支付或將支付的性質或方式的變更(或適用的其他承諾或將承諾),都不得(在任何此類情況下)被視爲變更,

53

豁免、修正或其他變異或修改或以其他方式對貸方利益構成實質上不利影響;但爲避免疑義,不影響特定資金期間的長度或第4.3款的要求。在某些基金期間的使用情況)或以上段(c)的規定。

22.安全文件

須遵守法律保留的條款,公司應:

(a)確保自安全文件簽訂之日起及完善要求已經完成的日期起,貸款人始終持有根據安全文件條款的首要完善的抵押權;

(b)自安全文件簽訂之日起始終:(i)根據安全文件維持公司提供的抵押權,以貸款人的獨家利益爲目的;以及(ii) 執行所有行爲並製作、簽署、交付和提交所有文書,以完善公司提供的抵押權,且安全文件所涉及的目標股份應保持無任何抵押權,除了安全文件中提供的抵押權。

23.隨後的條件

(a)公司應儘快,且在任何情況下不超過30天的情況下,自標的公司成爲公司的全資子公司之日起或,如果公司未根據要約收購取得所有標的股份,標的公司重新註冊爲私人有限公司的日期起:

(i)目標通過交付入會契約以及附件1-C中規定的條件,形式和內容令貸方滿意的方式接受本協議。擔保人並且簽訂了安全文件。

(ii)本條款21規定的任何事件或情況均爲違約事件(除條款21.19之外。

21違約事件

每個條款21中規定的事件或情況均爲違約事件(但21.19條除外)。加速。在分期支付日期開始並在下一個分期支付日期前的交易日之前的任意一天,或「分期期間」期間(如下文所定義),投資人可以選擇加速其他分期支付款的轉換,按照每股加速轉換價格出售股票,每股加速轉換價格等於最近分期支付日期的分期轉換價格的較低值或在這十個連續交易日期間中加權平均價最低的兩個交易日的我們普通股的加權平均價的80%,但(情況(ii)不低於下限價)。)).

1.未付款

擔保人未能在規定的到期日支付或償還根據本協議或其他融資文件應支付或應償還的任何金額,除非其未能支付的原因是由於管理或技術錯誤,並且在到期日後的三(3)個營業日內進行支付。

2.承諾

擔保人未遵守融資文件的任何條款(包括第20條項下的承諾()),但除第21.1條項下提及的條款之外。承諾制裁、反賄賂和腐敗及AML未付款擔保人未遵守融資文件的任何條款(包括第20條項下的承諾(),但除第21.1條項下提及的條款之外。制裁、反賄賂和腐敗及AML)和第21.15款(商業合同)除非在貸款人合理意見認爲情有可原的情況下,

54

可予補救並在任何債務人知曉不符合要求的日期和貸款人向債務人發出不符合要求通知的日期之間的十(10)個工作日內予以糾正。

3.誤傳

任何債務人在本協議中作出的或被視爲作出的任何陳述或聲明,或任何其他融資文件,如果在作出或被視爲作出時在任何重大方面是不正確或具有誤導性的,除非引起該誤述的情況可在債權人合理意見認爲的情況下予以糾正並在債權人向有關債務人發出通知並債務人知曉誤述之日起的十(10)個工作日內得以糾正。

4.

(a)任何債務人或集團其他成員的任何財務債務未在到期日支付。

(b)任何債務人或集團其他成員的任何財務負債,如因違約事件(不論描述方式)而宣佈或以其他方式變得應於規定到期之前支付。

(c)債務人或集團其他成員的任何財務負債的任何承諾,如因違約事件(不論描述方式)而被債務人或集團其他成員的債權人取消或暫停。

(d)任何債權人因違約事件(不論描述方式)而有權宣佈任何集團成員的任何財務負債應於規定到期之前支付。

(e)在本條款21.4下不會發生任何交叉違約,如果(a)至(d)段中的財務負債或財務負債的承諾之總額不超過:

(i)就債務人而言,10,000,000美元;或

(ii)就集團成員(除債務人外)而言,30,000,000美元。

5.破產

(a)任何債務人或集團其他成員(對於這樣的集團其他成員,如合理預期其將對實施重大不利影響)無法支付其到期債務,或承認無法支付其到期債務,或根據適用法律被視爲或宣佈無法支付到期債務,在任何債務上暫停付款(但在該暫停涉及與相關債權人之間的善意爭執時除外),或因實際或即將到來的財務困難與一個或多個債權人開始協商以重新安排其任何負債。

(b)任何債務人或集團其他成員的資產價值(就該集團成員而言,合理預計可能造成重大不利影響)低於其相應的負債(考慮到或有負債和潛在負債)。

55

宣佈關於任何債務人或集團其他成員的任何債務的停止清償,就該集團成員而言,合理預計可能造成重大不利影響). 如果發生停止清償,那麼停止清償的結束將在停止清償結束之時起消除由該停止清償造成的任何違約事件,前提是交易文件項下的債權人權益不會因此停止清償的結束而受損。

(c)涉及任何公司行動、法律訴訟或其他正式程序或步驟:

6.破產程序

付款暫停,任何債務的停止清償,清算,解散,管理或重組(通過自願安排,安排方案或其他方式),對任何債務人或集團其他成員的任何法律程序,除了有關有償重組的情況;

(a)與任何債務人或集團其他成員的任何債權人達成的結算,和解,轉讓或安排(就該集團成員而言,合理預計可能造成重大不利影響);

(b)在任何債務人、集團其他成員或其任何資產之任何清算,接管人,行政接管人,管理人,強制管理人或其他類似人員的委任方面,或者

(c)在任何債務人,集團其他成員或其任何資產的清算人員,接收人,行政接收人,管理人,強制管理人或其他類似人員的任命方面,就該集團成員而言,合理預計可能造成重大不利影響);或

(d)對於任何債務人或者集團的其他成員的任何資產,如果以合理的預期會造成重大不利影響,強制執行任何擔保措施,

(e)在任何司法管轄區執行任何類似程序或步驟

保存每種情況下,對於任何滑稽或引起煩惱的公司行爲、法律訴訟或其他正式程序或步驟,在開始後六十(60)天內被解除、暫停或駁回。

7.債權人程序

在任何司法管轄區,任何徵用、附着、扣押、補償或執行或任何類似程序影響任何債務人或者集團的其他成員擁有或合理預期會產生重大不利影響的任何資產。

8.非法性

(a)對於債務人履行交易文件項下的任何重要義務是非法的或者變得非法。

(b)債務人在交易文件項下的任何義務或義務:

56

(i)不具備法律效力、有效性、約束力或可執行性;或

(ii)不再具備法律效力、有效性、約束力或可執行性,且該終止單獨或累積地對貸款人在融資文件下的利益產生重大不利影響。

(c)任何交易文件不再有效力或被其一方(貸款人除外)聲稱無效。

9. 公司同意,在法律允許的範圍內,根據本協議,對代理商在股票的交易中(i)代表其客戶進行同時進行股票銷售,以及(ii)對自有帳戶進行交易,前提是在情況(ii)下,只有公司明確授權或書面同意代理商進行任何這樣的交易,而且提供這樣的同意,公司將不會對代理商或其客戶因此交易活動產生任何責任。

任何債務人或集團的其他成員的權力或能力受到任何政府、監管或其他權力機構或其他有權行事的人士因或可能會產生重大不利影響的查封、徵用、國有化、干涉、限制或其他行動的限制或削弱。

10.制裁、反賄賂和反洗錢

債務人未遵守第18.16條不 制裁)或第18.17條款(反賄賂和腐敗以及AML).

11.金融文件

債務人撤銷或書面聲稱撤銷或否認或聲稱否認其作爲一方的任何融資文件,或表現出要撤銷(以書面形式表現出的意圖)或否認其作爲一方的任何融資文件

12.訴訟

任何訴訟、仲裁、行政、政府或監管程序已經開始:

(a)涉及任何交易文件;或

(b)in relation to any transaction contemplated in the Transaction Documents, against any Obligor,

which are reasonably likely to be adversely determined and, if so adversely determined, would have or would reasonably be expected to have a Material Adverse Effect which, for these purposes, shall take into account the benefit of any insurance policies held by the Group.

13.Material adverse change

Any adverse event or circumstance occurs and is continuing, and which has, or is reasonably likely to have, a Material Adverse Effect.

14.Material Contracts and Licenses

(a)Any of the Material Contracts and Licenses is terminated, cancelled, suspended or revoked or otherwise ceases to be valid, binding and enforceable and in full force and effect (whether

57

wholly or in part) or it is or becomes unlawful for any person or entity to perform any of its obligations under any of the Material Contracts and Licenses.

(b)There is a material breach of the terms of any of the Material Contracts and Licenses or there is a default (howsoever described) under any of the Material Contracts and Licenses or any other event or circumstance occurs entitling any person, authority or entity to terminate or give notice of termination of any of the Material Contracts and Licenses.

(c)對任何具有或可能具有重大不利影響的材料合同和許可證均施加任何限制或條件。

(d)任何具有重大不利影響的材料合同和許可證被修改或變更,不利於債務人或集團任何成員的利益。

(e)任何重大合同和許可證到期並且沒有按基本相同的條款 renew(或更有利於債務人或集團任何成員的條款)。

(f)在本第21.14條款下不會發生違約事件(重大合同和許可證)如果:

(i)被新的重大合同和許可證所取代(該重大合同和許可證對本協議具有相同的重大合同和許可證)在所有重大方面類似於被取消、暫停、實質修改(以不利方式)、撤銷或終止的重大合同和許可證,在借出人通知有關債務人和有關債務人知曉這種情況之日起十(10)個營業日內;或

(ii)有關債務人向借出人合理證明這種情況不會對重大不利影響及可能對重大不利影響產生合理信心。

15.商業合同

根據任何一份商業合同,商品的生產暫停至少四十五(45)天。

16.業務停止

債務人暫停或停止從事(或威脅要停止從事)全部或重要部分業務。

17.政治和經濟風險

(a)哥倫比亞政治或經濟形勢普遍惡化,或發生戰爭行爲或敵對行動、入侵、武裝衝突、外敵行爲、革命、叛亂、暴亂或其威脅,除非(在任何此類情況下)這不會且不可能對尚有重大不利影響。

(b)在哥倫比亞修改、頒佈或引入任何外匯法律,或有可能在哥倫比亞修改、頒佈或引入外匯法律,且(在貸款方的意見中):

58

(i)產生或可能被預期對禁止、限制或在任何重要方面延遲債務人根據交易文件條款應作出的任何支付或交付具有影響的法律。

(ii)在交易文件的任何情況下,對出借人的利益具有重大損害。

18.擔保文件

任一:

(a)出借人停止持有有效、完備和可執行的首要特許權;或

(b)擔保文件未產生首要特許權(包括因任何未能進行或更新任何相關注冊而導致的)

根據擔保文件的條款,在其一經執行、交付,並根據適用法律的要求和條款進行註冊或記錄的情況下,在每種情況下。

19.加速。在分期支付日期開始並在下一個分期支付日期前的交易日之前的任意一天,或「分期期間」期間(如下文所定義),投資人可以選擇加速其他分期支付款的轉換,按照每股加速轉換價格出售股票,每股加速轉換價格等於最近分期支付日期的分期轉換價格的較低值或在這十個連續交易日期間中加權平均價最低的兩個交易日的我們普通股的加權平均價的80%,但(情況(ii)不低於下限價)。

根據第4.3款在特定基金期間的使用情況)在特定基金期間,並受第21.20條的約束(清算期)並在發生持續的違約事件後的任何時間,出借人可以

(a)通過通知公司:

(i)取消總承諾,隨即立即被取消;

(ii)宣佈貸款的全部或部分以及應計利息,以及財務文件項下的應計或未清償的所有其他金額立即到期償付,隨即即刻到期償付;和/或

(iii)宣佈貸款的全部或部分應按需支付,隨即即刻應由出借人按需支付。

(b)行使金融文件下的任何或全部權利、救濟、權限或自由裁量權。

20.清理期

(a)儘管金融文件的任何其他規定,但受下文第(b)段的限制,並在清理日期前,發生的任何關於集團的事項或情況,如果構成違約或違約事件(但不包括第21.1款下的違約事件),將被視爲不構成違約或違約事件(視具體情況而定):未付款如果:

(i)僅因與標的集團的任何成員(或與標的集團的任何成員有關的任何採購或保證義務)的情況有關,如果不是因爲本條款,本身將構成違約或違約事件;

59

(ii)該情況可以糾正,並正在採取合理措施加以糾正;

(iii)引起該情況的情況未受公司的採購或批准。

(iv)不太可能發生重大不利影響。

(b)如果導致違約或違約事件的相關事項或情況在清理日期之後仍在繼續,則應視爲違約或違約事件,即使上述情況不影響(也不損害貸款人的權利和救濟措施)。

22貸款人的變更

1.貸款人的轉讓和過戶

根據本第22條(貸款人的變更),貸款人("現有借款人("Existing Lender")") may:

(a)assign all of its rights; or

(b)transfer by novation all of its rights and obligations,

under the Finance Documents to another bank or financial institution or to a trust, fund or other entity which is regularly engaged in or established for the purpose of making, purchasing, or investing in loans, securities, or other financial assets (the "新的貸方").

2.Portfolio Interest Exemption: Registered Form

(a)The Company shall keep a register in the United States of the names and addresses of the Lender, the Commitments of, and the principal amount (and stated interest) of the Loans owing to the Lender pursuant to the terms hereof from time to time ("Obligations Register").

(b)根據第22.3條規定的條件(轉讓或轉移的條件)現有放貸人可以通過以下方式將其在《債務登記表》下的所有權利轉讓給新放貸人:

(i)放棄其在《債務登記表》下的所有權利並交還給公司;以及

(ii)公司向新放貸人發放具有與《債務登記表》相同條款的新登記。

(c)各方同意,本第22.2條規定的登記要求旨在確保每筆貸款始終符合《美國財政部規定》第5f.103-1(c)節和《1986年美國內部稅收法》第163(f)、871(h)(2)(B)和881(c)(2)(B)條,以及相關修改或後繼版本(簡稱“鐵貨”)及相關法規(以及美國內部稅收法或該等法規的其他相關或後繼規定),並應相應解釋本第22.2條。

3.轉讓或調動條件

(a)在特定資金期限到期之前,現有貸款人進行轉讓或調動需公司自行裁定同意。

60

(b)在特定資金期限到期後,現有貸款人進行轉讓或調動需徵得公司同意(不得無理拒絕)。

(c)當違約事件持續時,現有貸款人在特定資金期限到期後進行轉讓或調動無需徵得同意。

23公司的轉讓和調動

沒有擔保人可以轉讓其在財務文件下的任何權利或轉讓任何權利或義務。

24貸款人的營業行爲

本協議的任何規定都不會:

(a)干涉放貸人以其認爲適當的方式處理其事務(包括稅務或其他方式)的權利;

(b)強制放貸人調查或索取任何可獲得的信貸、減免、豁免或償還,或任何索賠的範圍、順序和方式;或

(c)強制放貸人披露與其事務(包括稅務或其他事項)有關的任何信息或有關稅務的任何計算。

25支付機制

1.支付給放貸人

應支付給放貸人的款項應在到期日以現有資金價值支付到放貸人不時以書面方式通知公司的帳戶,通常提前三(3)個工作日通知。

2.部分支付

(a)如果放貸人收到的支付金額不足以清償公司在融資文件項下到期且應付的所有金額,則放貸人應按以下順序將該支付款項用於清償公司根據融資文件的義務:

(i)首先,在本協議項下任何應付但尚未支付的應計利息、費用或佣金方面按比例支付;

(ii)其次,在本協議項下任何應付但尚未支付的本金方面按比例支付;

(iii)第三,在金融文件項下任何應付但尚未支付的其他款項按比例支付;

3.公司不得自行決定抵銷

公司根據金融文件應支付的所有款項均應按照計算並且不得(且無需扣除)抵銷或反請求。

61

4.業務日

(a)如任何應在非營業日(「非營業日」)支付的金融文件下的任何支付應在同一個日曆月的下一個營業日支付(如果有的話),或在之前的一個營業日支付(如果沒有)。

5.帳戶的貨幣

(a)美元是根據本協議由公司支付的任何到期款項的帳戶和支付貨幣。

(b)利息的每次支付應當以產生利息的款項所據以計算利息時的貨幣支付。

(c)有關費用、支出或稅收的每次支付應當以發生費用、支出或稅收的貨幣支付。

(d)任何以美元以外貨幣支付的金額應當以該等其他貨幣支付。

6.支付系統中的中斷等

如貸款方確定(自行決定)發生了破裂事件,或者被公司通知發生了破裂事件:

(a)貸款方可以,並且如果被公司要求,應當與公司商議,以便同意與貸款方認爲在該等情況下必要的設施運作或管理的變更;

(b)在貸款方認爲在該等情況下不可行時,貸款方無義務就上述(a)所述變更與公司商議,並且在任何情況下,貸款方無義務同意該等變更;

(c)出借人和公司就任何此類變更達成一致的變更(無論最終是否確定發生了破壞事件)都應視爲對《融資文件》條款的修訂(或者相應地,放棄),即使與第31條的規定相牴觸修訂和豁免)和

(d)出借人對於根據本第25.6條採取或未採取任何行動而導致的任何損害、成本或損失,任何價值減少或任何責任(包括但不限於因疏忽、重大疏忽或任何其他責任類別而導致的任何責任,但不包括基於出借人欺詐的任何索賠),概不負責。

26抵消

根據第4.3條確定資金期間的使用在確定資金期間結束後,出借人可以將公司根據《融資文件》到期應付的任何義務(出借人受益所有的部分)與出借人應付給公司的任何到期義務相抵銷,無論付款地點、預約分支機構或任何一方的義務貨幣爲何。如果債務爲不同貨幣,則

62

放款人可以按照其業務的市場匯率將任何一項債務轉換爲目的對賬

27通知

1.書面通訊

在交易項下或與之有關的任何通訊 文件必須書面製作,除非另有規定,可通過信函或電子郵件發送

2.地址

每一方用於本協議項下或與之有關的任何通訊或文件的地址和電子郵件地址(以及要注意的部門或官員,如果有的話)是公司和放款人的,即其下文所標明的地址,電子郵件地址,部門或官員,或任何一方向放款人通知的替代地址,電子郵件地址,部門或官員(如果放款人進行更改,則可以由不少於5個工作日的通知通知其他一方)

放款人:

特易購 PTE 有限公司

10 Collyer Quay #29-01/05

Ocean Financial Centre

新加坡 049315

新加坡

Ocean Financial Centre

新加坡 049315

新加坡

電子郵箱地址: STF.MVD@trafigura.com / LatamLawyers@trafigura.com

注意: Matthieu Milandri / Javier Montero / 總顧問

公司和擔保人:

Gran Tierra Energy公司。

郵箱地址:gtelegal@grantierra.com

注意:法律與業務發展副總裁

3.交付

(a)根據第27.3(c)條款,任何通過或與本協議有關的由一方交付給另一方的溝通或文件僅在以下情況下生效:

(i)如果採用親自遞送,且在工作日5pm之前留在第27.2條款列明的地址,則在留下當天生效,否則在下一個工作日生效;

(ii)如果採用電子郵件方式,在工作日5pm之前收到相關服務器的自動送達回執或確認收據則在當天生效,否則在下一個工作日生效;

63

(iii)如果採用普通頭等預付郵件或預付記錄郵件或特快專遞,收件人與通知發送方在同一國家,則郵寄後兩(2)個工作日生效;或

(iv)如果通過普通預付航空郵件或預付掛號郵件或特快專遞(或發件人所在司法管轄區的最接近當地等價物)寄出,收件人在一國而通知從另一國寄出,發出後六(6)個工作日後生效。

(b)如果在其地址詳細信息中提供的第 27.2 條規定作爲地址之一的特定部門或官員。

(c)任何發給貸款人的通信或文件僅在實際收到貸款人時生效,且僅當明確標註了在第 27.2 條爲貸款人確定的部門或官員的注意時(或貸款人指定的任何替代部門或官員)。

4.英語語言

(a)根據或與交易文件有關的任何通知必須以英文書寫。

(b)根據或與交易文件有關的所有其他文件:

(i)用英語書寫;或

(ii)如非用英文書寫,並且貸款人要求,則需附有經認證的英文翻譯,在這種情況下,除非該文件爲憲法、法定或其他官方文件,否則英文翻譯將優先。

28計算和證明

1.帳戶

在與交易文件相關的任何訴訟或仲裁程序中,出借人在維護的帳戶(包括利息和/或已計發生的利息)中的記錄 乍一看 該記錄所涉事項的證據。

2.證書和裁定

出借人根據交易文件對利率、金額或數量進行的任何認證或確定,除非有明顯錯誤,在涉及的事項上是確鑿的證據。

3.日計算規則和利息計算

(a)根據本協議和/或其他交易文件產生的任何利息、佣金或費用將從天到天累積,任何此類利息、佣金或費用的金額計算方式爲:

(i)根據實際經過的天數和360天的一年(或者,如果相關市場的慣用做法不同,則按照該市場的慣用做法);並且

64

(ii)在不四捨五入的情況下,受限於下文的規定。

(b)根據本協議公司應支付的任何應計利息、佣金或費用(但明確排除商業合同項下應支付的商品價格)總額將四捨五入至小數點後第二位。

29部分無效性

如果在任何時候,融資文件的任何條款根據任何司法管轄區的法律在任何方面成爲非法、無效或不可執行,不影響剩餘條款的合法性、有效性或可執行性,也不影響根據其他司法管轄區法律該條款的合法性、有效性或可執行性。

30救濟措施和棄權

借款方未行使或未延遲行使融資文件項下任何權利或救濟,不構成對任何該等權利或救濟的放棄或構成確認融資文件中任何內容的選擇。借款方對融資文件中任何內容的確認只有書面形式方有效。任何權利或救濟的單獨或部分行使不妨礙進一步行使其他權利或救濟,或者行使任何其他權利或救濟。本協議中規定的權利和救濟爲累積性的,且不排他法律提供的任何權利或救濟。

31修改和豁免

1.修訂

經各方書面同意,本協議可進行修訂。

2.參考利率的變更

(a)根據第31.1條(修訂),如果發生RFR替代事件,涉及以下方面的任何修訂或豁免:

(i)規定使用替代參考利率代替RFR;和

(ii)

(A)將本協議的任何條款與使用該替代參考利率能夠對齊;

(B)使該替代參考利率能夠用於計算本協議下的利息(包括但不限於爲實現該替代參考利率用於本協議目的而需要的任何相關變更);

(C)實施適用於該替代參考利率的市場慣例;

(D)爲該替代參考利率制定適當的後備(和市場破裂)條款; 或

65

(E)調整定價,以便在合理實際範圍內減少或消除由於應用該替代參考利率而導致的經濟價值從一方轉移到另一方(如果已正式指定、提名或推薦任何調整或計算任何調整的方法,則應根據該指定、提名或推薦確定調整),

需經各方書面同意方可進行。

(b)與本協議下貸款利息計算方式與任何相關指定機構的建議對齊的修正或豁免,或具有該效果;

(i)涉及在國際或任何相關國內銀團貸款市場上以複利形式使用無風險參考利率的相關提名機構建議。

(ii)自簽署日期之後發行,

經各方書面同意可以進行。

(c)在本條款31.2中:

"RFR更換事件"的意思是:

(a)決定RFR的方法、公式或其他確定RFR的方式(依據貸方和公司的意見)已發生實質性變化;

(b)

(i)

(A)RFR的管理者或其監管機構公開宣佈該管理者破產;或

(B)任何法院、仲裁庭、交易所、監管部門或類似的行政、監管或司法機構發佈的任何命令、法令、通知、申請書或備案,無論怎樣描述,已經合理確認RFR的管理者破產,

只要在每種情況下,在那個時候,沒有繼任管理員繼續提供RFR;

(ii)RFR的管理員公開宣佈已永久或無限期停止提供RFR或將要停止提供RFR,而在此時沒有繼任管理員繼續提供RFR;

(iii)RFR管理員的監管機構公開宣佈RFR已永久或無限期停止使用;

(iv)RFR的管理員或其監管機構宣佈RFR可能不再使用;

66

(A)如果RFR的管理員確定應根據其減少的提交或其他應急或後備政策或安排來計算RFR,而且:

(1)導致此類決定的情形或事件(在貸款人和公司的意見中)不是暫時的;或

(2)按照參考利率條款中指定爲「RFR備用期」的任何頁面規定的期間,計算RFR符合任何此類政策或安排;或

(B)在貸款人和公司的意見中,RFR對於按照本協議計算利息不再適用。

"相關提名機構意指任何適用的中央銀行、監管機構或其他監管機構,或他們中的一組,或任何由他們贊助或主持的工作組或委員會,或按照他們的要求組成的。

"替代性參考利率指:

(a)正式指定、提名或推薦作爲RFR替代物的參考利率,由以下機構確定:

(i)RFR管理者(前提是此參考利率衡量的市場或經濟現實與RFR所衡量的相同);或

(ii)任何相關提名機構,

並且如果在相關時間內,根據上述兩款已經正式指定、提名或推薦了替代品,那麼「替代性參考利率」將是第(ii)款下的替代品;

(b)根據借款人和公司的看法,在國際或任何相關國內銀團貸款市場普遍認可的視角,適合作爲RFR的適當繼任者;或

(c)根據借款人和公司的看法,適合作爲RFR的適當繼任者。

32保密

1.保密信息

借款人同意將所有機密信息保密,不向任何人披露,除非根據第32.2條(保密信息披露)和第32.3條(向編號服務提供商披露,並確保所有機密信息受到安全措施和與其自身機密信息相適用的關懷程度保護。

2.機密信息披露

出借人可以披露:

(a)給其任何關聯公司、關聯基金以及其或他們的官員、董事、僱員、專業顧問、核數師、合作伙伴、保險人、保險經紀人、服務提供商和

67

代表,出借人認爲適當的機密信息,如果根據本第32.2(a)條款將向機密信息接受方提供應通知書面形式的機密性質以及部分或全部的該等機密信息可能屬於價格敏感信息,除非對於專業義務或其他相關的機密信息保密要求而言,無需告知該接受方對於機密信息的保密義務;

(b)向任何人披露:

(i)給予(或通過)其轉讓所有或部分財務文件項下權利和/或義務的任何人以及該人的任何關聯公司、關聯基金、代表和專業顧問;

(ii)與(或通過)其進入涉及或可能涉及任何財務文件項下的資金子參與或以其他方式的交易,或者按照一項或多項財務文件和/或公司以及該人的任何關聯公司、關聯基金、代表和專業顧問進行支付的或可能進行支付的任何交易。

(iii)由貸款人或適用於第32.2(b)(i)款或第32.2(b)(ii)款的任何人指定接收根據財務文件交付的通信、通知、信息或文件。

(iv)直接或間接投資或以其他方式融資(或可能直接或間接投資或以其他方式融資)第32.2(b)(i)款或第32.2(b)(ii)款所涉及的任何交易的人;

(v)根據任何法院或有管轄權的法院或任何政府、銀行、稅務或其他監管、監督或行政機關或類似機構、任何相關證券交易所規則或根據任何適用法律或法規,有必要或要求披露信息的人;

(vi)需要披露信息以協助、目的是爲任何訴訟、仲裁、行政或其他調查、訴訟、糾紛。

(vii)是當事人;或

(viii)在公司的同意下,

在每種情況下,貸款人認爲合適的保密信息,如果:

(A)根據第32.2(b)(i)款、32.2(b)(ii)款和32.2(b)(iii)款的有關規定,接收保密信息的人已簽署保密承諾,但如果接收方是專業顧問且受到保持保密要求的專業義務的約束,則無需提供保密承諾。

68

(B)就上文32.2(b)(iv)條款而言,應將機密信息提供給的人已簽署保密承諾書或以其他方式受制於其接收的機密信息的保密要求,並被告知部分或全部該機密信息可能屬於價格敏感信息;

(C)就上文32.2(b)(v)、32.2(b)(vi)和32.2(b)(vii)條款而言,應將機密信息提供給的人被告知其機密性質,並被告知部分或全部該機密信息可能屬於價格敏感信息,但如放款人認爲在當時的情況下不切實可行,則無需告知;

(c)向放款人或適用於上文32.2(b)(i)或32.2(b)(ii)條款的人所任命的任何人,以便就一個或多個融資文件提供管理或結算服務,包括但不限於爲融資文件的參與權進行交易所需披露的這些機密信息,如果應提供機密信息的服務提供者已簽署基本上符合LMA總體保密承諾書用於與管理/結算服務提供者一起使用的保密協議或公司與放款人之間同意的其他形式的保密協議;

(d)向任何評級機構(包括其專業顧問)提供爲了使這樣的評級機構能夠開展與融資文件和/或公司有關的正常評級活動所需披露的機密信息,如果應提供機密信息的評級機構被告知其機密性質並被告知部分或全部該機密信息可能屬於價格敏感信息;

(e)在放款文件的權利或義務在證券化(或具有基本等效經濟效應的類似交易)中,向任何投資者或潛在投資者披露融資文件所屬貸款人的設施規模、期限以及公司名稱。

3.向編號服務提供商披露

(a)放款人可向由其指定爲提供與本協議、設施和/或公司有關的認證編號服務的任何國家或國際編號服務提供商披露以下信息:

(i)公司名稱;

(ii)公司註冊國;

(iii)公司設立地;

(iv)簽訂日期;

(v)本協議的每次修訂和重訂日期;

(vi)承諾總額;

69

(vii)設施的貨幣;

(viii)設施類型;

(ix)設施排名;

(x)設施的最終到期日;

(xi)更改根據上述第32.3(a)(i)至32.3(a)(xi)款先前提供的信息;和

(xii)借款人和公司同意的其他信息;

以便使編號服務提供商提供其通常的貸款編號識別服務。

(b)各方承認並同意,由編號服務提供商分配給本協議、設施、公司的每個標識號碼以及與每個此類號碼相關的信息可能根據該編號服務提供商的標準條款和條件披露給其服務的用戶。

(c)公司聲明,在上文32.3(a)(i)至32.3(a)(xii)款所載信息中,沒有,也將不會有任何未公開的價格敏感信息。

(d)借方應通知公司:

(i)出借方在本協議、設施、公司方面委任的任何編號服務提供商的名稱;以及

(ii)由該編號服務提供商分配給本協議、設施、公司的號碼或相關號碼。

4.全部協議

第32條構成各方就出借方在金融文件項下有關保密信息的義務達成的整體協議,並取代了任何有關保密信息的以前協議,無論明示或暗示。

5.內幕消息

出借方承認,部分或全部機密信息可能是或可能是具有價格敏感性的信息,並且使用此類信息可能受適用立法(包括有關內幕交易和市場濫用的證券法)的監管或禁止,出借方承諾不將任何機密信息用於任何非法目的。

6.披露通知

出借方同意(在法律和法規允許的範圍內)通知公司:

(a)有關根據第32.2(b)(v)條約第32.2(b)條項下進行的任何機密信息披露的情況,保密信息披露除非此類披露是向

70

常規其監管或監管職能過程中提及的人員之一;並

(b)在發現機密信息已違反第32款的情況下。

7.本條款第32條的責任是持續的,特別是應在以下時間內持續並對借款人產生約束力,即從以下兩者中較早的日期起的12個月之內:

(a)(一)公司根據本協議支付的所有應付款項已全部支付並且所有承諾已被取消或以其他方式不再可用的日期;和

(b)(二)借款人以其他方式停止作爲借款人一方的日期。

33副本

每份融資文件可由任意數量的副本簽署,並且具有副本上的簽名就好像在一份融資文件的單個副本上籤署一樣的效力。

34適用法律

本協議及其產生的與之相關的任何無合同義務均受英國法律管轄。

35執行

1.仲裁

(a)任何因或與本協議相關的爭議(包括與本協議的存在、有效性或終止有關的爭議或因本協議產生的或與本協議相關的非合同義務的爭議),應提交併最終由倫敦國際仲裁法院規則下的仲裁解決。LCIA,該規則被視爲已通過參考納入此條款。

(b) 仲裁員人數應爲三名(3名),出借人應指定一名(1名)仲裁員,債務人應(共同)指定一名(1名)仲裁員。債務人和出借人或代表債務人和出借人提名的兩名(2名)仲裁員共同應提供一個清單,列明出債務人和出借人考慮任命爲第三仲裁員的五名(5名)候選人。第三仲裁員應擔任仲裁庭的主席。如果債務人和出借人在收到推薦清單後十四(14)天內未就第三仲裁員達成一致意見,則由倫敦國際仲裁法院指定第三仲裁員,該仲裁員應擔任主席。如果債務人或出借人在收到對方已指定仲裁員的通知後三十(30)天內未指定仲裁員,則由倫敦國際仲裁法院指定該仲裁員。

(c)仲裁員應具有商品交易經驗。

(d)仲裁地或仲裁法定地點應爲倫敦。

(e)仲裁程序中要使用的語言應爲英文。

71

(f)仲裁裁決應對各方有約束力,並不可上訴。

2.臨時救濟與保固

(a)儘管第35.1條的規定仲裁任何一方均可在任何轄區的任何法院提起和追訴臨時救濟或保全措施的訴訟,而在任何一個法院或轄區提起和追訴此類訴訟並不妨礙另一方在其他法院或轄區提起或追訴(無論同時提起與否),只要適用法律允許。

(b)各方均保證他們以商業身份簽訂本合同,並就本協議而言,就民商法方面而言,各自在各方面受到民商法的約束。

(c)各方特此同意在與本合同相關的法律訴訟和/或仲裁中,無論涉及哪一司法管轄權,對就此類訴訟或程序發出任何救濟措施或訴訟程序均作出一般同意。

36放棄豁免權

(a)在任何司法管轄區內,債務人或貸款人均有權要求自身或其任何財產或資產在交易文件項下的義務豁免服務程序、司法管轄、訴訟、判決、執行、扣押(無論是在判決前、爲了執行或其他原因)或法律程序,或在任何司法管轄區內可能歸因於其所有或部分財產或資產的那種豁免權(無論是否被主張),債務人和貸款人均不可撤銷地同意不主張並不可撤銷地放棄該豁免權。

本協議已在本協議開頭聲明的日期簽訂。

72

附件1

先決條件(無需翻譯)

先決條件(無需翻譯)

A部分

簽署日期前的前提條件

簽署日期前的前提條件

1公司

(a)公司的章程副本。

(b)公司董事會決議的副本:

(i)批准金融文件的條款及其中涉及的交易,並決定執行這些金融文件;

(ii)授權特定人員代表公司執行這些金融文件;

(iii)授權特定人員代表公司簽署和/或發送所有在金融文件項下或與之有關的應由公司簽署和/或發送的文件和通知。

(c)由上述(b)款所授權的每個人的簽名樣本;

(d)公司的證明書(由授權簽字人簽署),確認借款不會導致任何對其具約束力的借款或類似限制被超額使用。

(e)公司授權簽字人的證明書,證明本附表1的A部分中列明的每份與其相關的複印文件截至簽署日期爲止均正確、完整且有效。

(f)由公司一名官員簽署的證明書,據其最佳知識(不負個人責任),在證明書日期,他們並不知悉任何有可能導致公司控制權變更的正式或非正式程序。

2交易文件

(a)本協議由公司執行。

(b)一份簽署並執行的商業合同。

3法律意見書

(a)英國貸款人Watson Farley & Williams的法律意見,作爲貸款人的法律顧問。

(b)Gibson,Dunn & Crutcher LLP的法律意見,作爲公司的法律顧問,就其進入財務文件的能力和授權問題。

73

4其他文件和證據

(a)貸款人確認已遵守所有適用的反洗錢法規,並完成所有必要的"了解您的客戶"要求。

(b)方案公告或報價公告的最終草案副本。

(c)安全文件的約定形式。

(d)通過提供未來一(1)年現金流預測的季度基礎,展示公司總資金來源在每個3個月期間的總公司用途的1.15倍。

(e)阿什赫斯特律師事務所和史迪克曼·埃利奧特准備的法律盡職調查報告(不依賴於此等報告)的副本。

A部分

初始動用前的條件

初始動用前的條件

1收購文件

(a)有關收購的初始方案公告或報價公告(僅供信息目的提供,不需要達到貸款人滿意的形式和實質)。

(b)每份方案文件或要約文件的副本(如適用)(僅供信息目的提供,無需符合貸款人要求的形式和內容)。

(c)公司的證書(由授權簽字人簽署)確認:

(i)未發生嚴重違約並持續發生;並

(ii)方案生效日期或要約無條件日期已發生或將在使用日期之前、期間或約使用日期之前發生。

(僅供信息目的提供,無需符合貸款人要求的形式和內容)。

2結束和融資

(a)資金流動表詳細說明有關收購方案的資金流動情況,涉及結束日期的使用(僅供信息目的提供,無需符合貸款人要求的形式和內容)。

(b)證據表明第11.1條所述的承銷和承諾費已支付。承銷和承諾費在第一個使用日期前已支付或將支付。

74

B部分

接受標的前的先決條件

接受標的前的先決條件

1標的

(a)標的的公司文件副本。

(b)標的董事會決議書的副本:

(i)批准融資文件條款,並就融資文件條款進行的交易作出決議,並決定執行融資文件的董事會決議書的副本。

(ii)授權指定人員代表執行財務文件;

(iii)授權指定人員代表簽署和/或發送所有應在財務文件項下籤署和/或發送的文件和通知。

(c)授權決議中所指的每個被授權人的簽名樣本。

(d)公司授權簽字人的證書,證明附表1 C部分中指定的每份文件均正確、完整且有效。

2交易文件

(a)附屬文件。

(b)如適用,關於目標根據集團其他成員公司之間的公司內放款協議而產生的任何財務負債的次要協議,由簽訂該公司內放款協議的各方和貸款人簽署。

3法律意見書

(a)Watson Farley & Williams的法律意見,作爲貸方的法律顧問,就目標公司進入附屬文件的能力和授權問題。

4其他文件和證據

(a)目標公司的財務報表。

75

時間表2

使用請求

使用請求

發件人:Gran Tierra Energy Inc.("公司")

收件人:Trafigura Pte Ltd(作爲"出借人")

日期:

敬啓者:

貸款協議

日期爲[●] 2024的協議 (該協議)

日期爲[●] 2024的協議 (該協議)

1我們參照該協議。這是一份使用請求。除非在本使用請求中另有不同規定,否則協議中定義的術語在本使用請求中具有相同的含義。

2我們希望根據以下條款借款:

擬定使用日期: [●] (或者,如果那不是工作日,則爲下一個工作日)

貸款貨幣: 美元

金額: [●] 或者,如果小於,可用授信額度

利息期間: 三(3)個月

約定的英鎊-美元匯率: [●]

3我們確認沒有重大違約正在繼續或將會因擬利用而發生,並且所有重大聲明在所有重要方面均屬實。

4此貸款的款項應劃入[帳戶]。

5此利用請求是不可撤銷的。

艾衛公司

授權簽字人 Gran Tierra Energy Inc. | |||||

76

附表3

基準利率條款

基準利率條款

作爲後備的資金成本。 | |||||

資金成本將作爲後備。 | |||||

基準CAS | 0.26161% | ||||

工作日慣例("月份"的定義和第10.2款非工作日)) | (a)如果任何期間按月份或任何月份的數量累積計息,那麼在該期間的最後一個月份方面: (i)在下文(iii)項的前提下,如果該數值對應的日不是工作日,則該時期應在該時期應該結束的日曆月內的下一個工作日結束,如果有的話,或者在沒有的情況下,在前一個工作日結束; (ii)如果在該期結束的日曆月中沒有數字對應的日期,則該期將在該日曆月的最後一個工作日結束;和 (iii)如果利息期從日曆月的最後一個工作日開始,那麼該利息期將在該利息期應該結束的日曆月的最後一個工作日結束。 (b)如果利息期原本將在非工作日結束,那麼該利息期將在該日曆月的下一個工作日結束(如果存在的話),或在之前的工作日結束(如果不存在的話)。 | ||||

77

中央銀行利率 | (a)聯儲局公開市場委員會設定的短期利率目標,由紐約聯邦儲備銀行不時發佈;或 (b)如果目標不是一個單一數字,則計算均值爲: (i)聯儲局紐約聯邦儲備銀行公佈的聯儲局公開市場委員會設定的短期利率目標區間上限;和 (ii)該目標區間的下限。 | ||||

中央銀行利率調整 | 與任何RFR銀行日結束時普遍存在的中央銀行利率相關的汽車百分之二十的修剪算術平均值(由出借人計算)五個最近的RFR銀行日的中央銀行利率差值,對於這五個銀行日,RFR是可用的。 爲此,中央銀行利率差值在與RFR銀行日相關時,由出借人計算,表示爲百分比利率差異(年化),介於: (a)RFR銀行日的RFR;和 (b)該RFR銀行日結束時普遍存在的中央銀行利率。 | ||||

每日費率 | 交換要約的"有效期"預計在過期日期之後迅速到來。假設最終結算日期未延期且交換要約的所有條件已得到滿足或在適用情況下已被我們豁免,我們預計最終結算日期將在過期日期之後的一個日期迅速到來。每日費率任何RFR銀行業務日的"是: (a)該RFR 該RFR銀行業務日;或 (b)如果該RFR銀行日的RFR不可得,那麼一年的百分比率是以下各項的合計: (i)該RFR銀行日的中央銀行利率;和 (ii)適用的中央銀行利率調整;或 (c)如果上述第(b)段適用,但該RFR銀行業務日的中央銀行利率不可用,則年利率百分比爲以下各項的總和: (i)距離該RFR銀行業務日不超過5個工作日的某天的最新中央銀行利率;和 在這兩種情況下四捨五入到四位小數。 (ii)適用的中央銀行利率調整, 5個RFR銀行業務日 | ||||

回溯期 | 在該RFR銀行業務日之前的不超過5個RFR銀行業務日;和 | ||||

78

按金 | (a)從首次利用日開始(但不包括)至首次利用日後三個月後的日期,年利率爲300個點子;和 (b)從首次利用日後三個月後的日期開始,年利率爲600個點子。 | ||||

市場瓦解率 | 每年的百分比率,是以下幾部分的總和: (a)相關貸款利息期間的累積複利基準無風險利率;和 (b)適用的基準CAS。 | ||||

相關市場 | 以美國政府證券作抵押的隔夜現金借貸市場 | ||||

RFR | 由紐約聯邦儲備銀行(或其他任何接管該利率管理的機構)發佈的擔保隔夜融資利率(SOFR),由紐約聯邦儲備銀行(或其他任何接管該利率發佈的機構)發佈。 | ||||

RFR銀行業務日 | 除以下日期外任何日期: (a)星期六或星期天;以及 (b)美國證券業協會建議其成員固定收益部門全天關閉以便進行美國政府證券交易的日期。 | ||||

79

附表4

每日非累積複利RFR利率

每日非累積複利RFR利率

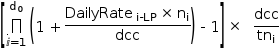

交換要約的"有效期"預計在過期日期之後迅速到來。假設最終結算日期未延期且交換要約的所有條件已得到滿足或在適用情況下已被我們豁免,我們預計最終結算日期將在過期日期之後的一個日期迅速到來。每日非累計複利RFR利率在貸款利息期間內任何RFR銀行日"i"的年利率百分比(無需四捨五入,儘可能對借款人進行合理考慮,考慮用於此目的的任何軟件的能力)如下計算:

其中:

"UCCDRi意味着該RFR銀行日"i"的未年化累積複利每日利率;

"UCCDRi-1"" 表示與該RFR銀行日"i"相關聯的利率計算,在該利率計算中,指的是在該利率期間的上一RFR銀行日(如果有的話)的未年化累積複利每日率;

"dcc"" 意味着360或者在相關市場的市場慣例中使用不同的一年天數,就使用該數;

"ni"" 意味着從該RFR銀行日"i"(包括該日)起算至下一個RFR銀行日(不含該日)的日曆天數;並且

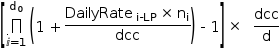

“未年化累積複利每日率"i" 具體RFR銀行日的""累積RFR銀行日在該利率期間,對任何RFR銀行日(「累積RFR銀行日」)均爲以下計算結果(不進行四捨五入,儘可能考慮貸款人的合理實際情況,考慮用於此目的的任何軟件的功能):

ACCD

其中:

"ACCDR" means the Annualised Cumulative Compounded Daily Rate for that Cumulated RFR Banking Day;

"tni" means the number of calendar days from, and including, the first day of the Cumulation Period to, but excluding, the RFR Banking Day which immediately follows the last day of the Cumulation Period;

"Cumulation Period" means the period from, and including, the first RFR Banking Day of that Interest Period to, and including, that Cumulated RFR Banking Day;

"dcc“上述術語具有上文所述含義;並且

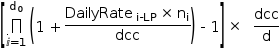

“年化累積複合每日率對於該累積RFR銀行日,按下文所述計算的年利率(四捨五入至五位小數)如下:

80

其中:

"d0“指累積期內的RFR銀行日數;

"累積期“上述術語具有上文所述含義;

"i"表示一系列從1到d0的整數,每個整數代表累積期內按時間順序排列的相關RFR銀行日;

"DailyRatei-LP"表示,對於累積期內的任何RFR銀行日"i",是該RFR銀行日前的回溯期內的RFR銀行日的日利率;

"General"表示,對於累積期內的任何RFR銀行日"i",是從該RFR銀行日"i"開始,到但不包括下一個RFR銀行日的日曆天數;

"dcc"是上述術語所賦予的含義;並

"tni"是上述術語所賦予的含義。

81

附表5

複利累積基準利率

複利累積基準利率

交換要約的"有效期"預計在過期日期之後迅速到來。假設最終結算日期未延期且交換要約的所有條件已得到滿足或在適用情況下已被我們豁免,我們預計最終結算日期將在過期日期之後的一個日期迅速到來。累積複利RFR利率貸款的任何利息期間的年利率百分比(四捨五入到與“定義中指定的小數位數相同)年化複利累積每日利率”在第4附表中每日非累計複利RFR利率))計算如下所示:

h

其中:

" d0"表示利息期間內的RFR銀行日數;

"i"表示從1到d0的一系列整數,每個整數代表利息期間內相關的RFR銀行日的時間順序;

"DailyRatei-LP"表示利息期間內任何RFR銀行日「i」的Daily Rate,該日的Daily Rate是該RFR銀行日「i」之前的Lookback Period內的RFR銀行日;

"General"表示,任何RFR銀行日“i從那個RFR銀行日"i"開始計算,直到並且不包括下一個RFR銀行日的日曆天數;

"dcc表示360天或者在相關市場的市場慣例是使用不同數字來報價年天數的情況下,使用該數字;並

"d表示在該利息期間內的日曆天數;

82

第6版

接納書形式

接納書形式

致: Trafigura PTE Ltd作爲貸款人

送自: [目標] 並Gran Tierra Energy Inc. 作爲公司

日期:[●]

敬啓者:

貸款期限協議

日期爲[●]("授信協議")

1.我們參照授信協議。本契約("增值契約")應作爲授信協議的增值契約生效。 除在本增值契約中另有規定外,在授信協議中定義的術語在本增值契約中具有相同的含義。

2.[目標同意成爲擔保人,並同意受擔保協議和其他融資文件的約束。目標是根據英格蘭和威爾士法律合法成立的公司,是一傢俱有註冊號[●]的有限責任公司。

3.公司確認,沒有持續或會因爲成爲擔保人而發生違約。目標公司確認,沒有持續或會因爲成爲擔保人而發生違約。

4.[目標設施協議的行政細節如下:

地址: [●]

電子郵件地址:[●]

注意:

5.此加入契約以及因此產生的任何非合同義務均受英國法律管轄。

本加入契約 代表貸款人簽署,代表公司簽署並由[簽署爲契約。目標】並按上述日期發送。

83

作爲一份契約進行執行

簽字人:[目標]

| 董事簽名 | |||||

| 董事姓名 | |||||

在...的見證下 | |||||

| 見證人的簽名 | |||||

| 見證人姓名 | |||||

| 見證人地址 | |||||

| 證人的職業 | |||||

公司

Gran Tierra Energy Inc.

通過:

放款人

TRAFIGURA PTE LTD

通過:

日期:

84

執行頁面

公司

已執行 )

代表)

GRAN TIERRA ENERGY INC. )

作爲這些人)

根據特拉華州法律,

在公司授權下行事。

/s/ Ryan Ellson_______________________

Ryan Ellson(首席財務官兼財務執行副總裁)

財務官兼執行副總裁,Ryan Ellson

見證人:

_/s/ Callum Stewart________________________

姓名 Callum Stewart

地址:Stifel Nocolaus Europe Limited,倫敦,150 Cheapside,EC2V 6ET

出借人

已執行 )

代表)

TRAFIGURA PTE LTD )

作爲個人,)

根據新加坡法律,)

代表公司的授權行事,)

Mattieu Milandri_________________________

董事

姓名:Mattieu Milandri,授權簽署人

Javier Montero_________________________

董事

姓名:Javier Montero,授權簽署人