来源:华尔街见闻

大摩再度上调中国市场目标价,预计到年底恒生指数、国企指数、MSCI中国和沪深300指数有8%-9%的上行空间,上调基于三大理由:三年半来首次业绩超预期、盈利预测上修以及估值可能消除长期折价,进一步接近新兴市场水平。

大摩再次上调中国市场目标位,基于三大坚实理由:4Q24财报超预期、盈利预测上修以及估值可能进一步接近新兴市场水平。

3月25日,摩根士丹利Laura Wang等分析师发布报告,上调中国主要股指目标点位,上调2025年底恒生指数、国企指数、MSCI中国和沪深300指数目标价至25800、9500、83和4220点,分别代表9%、9%、9%和8%的上行空间。

3月25日,摩根士丹利Laura Wang等分析师发布报告,上调中国主要股指目标点位,上调2025年底恒生指数、国企指数、MSCI中国和沪深300指数目标价至25800、9500、83和4220点,分别代表9%、9%、9%和8%的上行空间。

尽管不确定因素依然存在,大摩对中国市场的前景持谨慎乐观态度,认为随着盈利预期改善和估值修复,市场有望实现进一步上涨:

财报表现超出预期:MSCI中国公司出现3年半以来首次净业绩超预期,4Q24财报显示8%的净超预期(按公司数量和加权盈利计算),结束了连续13个季度的业绩失望。

盈利预测提高:因财报超预期和宏观改善,大摩上调2025和2026年MSCI中国盈利增长预测至7%和9%。

估值差距收窄:大摩预计MSCI中国估值将与MSCI新兴市场看齐,消除长期折价,12个月远期P/E预测为12.5倍。

盈利拐点:三年半来首次业绩超预期

经历13个季度的持续失望后,中国股市终于迎来盈利转折点。

据大摩,MSCI中国指数成分股正迎来三年半以来的首次季度业绩超预期。截至目前,4Q24财报显示按公司数量计算和按市值加权计算都有8%的净超预期——这是自2021年第三季度以来的首次,结束了连续13个季度的业绩失望期。

在全球主要市场中,中国表现也相当亮眼,以8%的净超预期比率位居全球第二,仅次于日本的13.7%,显著超过欧洲、美国、整体新兴市场及亚太地区(除日本外)。这种业绩改善并非集中在少数大市值公司,而是分布更为均衡,表明复苏趋势更加健康。

大摩指出,这一突破性变化归功于三大因素:

过去几年分析师大幅下调盈利预期后的低基数效应

企业积极推行自救措施,提升盈利和股东回报

科技/AI相关投资与应用的加速

此外,基于盈利预期修正和对宏观经济与外汇前景的改善,大摩对2025年和2026年MSCI中国的盈利增长预测进行了适度上调,分别提高至7%和9%,较原来的6%和9%有所上调。

估值重估:从折价到追平

摩根士丹利预测MSCI中国有望实现与MSCI新兴市场估值的接轨,消除长期存在的折价。目前,MSCI中国的ROE复苏和地缘政治风险缓和已推动其今年以来的初步重估(12个月远期PE从10.2倍上升至11.6倍),对MSCI新兴市场的折价已缩小至6%。

大摩认为这一折价应当消失,理由有二:

MSCI中国的盈利结果和预期修正轨迹明显优于MSCI新兴市场整体

在潜在的美国关税加征背景下,MSCI中国相对处于更有利地位——基于互惠关税计划,中国对美国进口已征收的关税空间有限,且MSCI中国仅有约3%的收入暴露于美国市场,是美国十大新兴市场贸易伙伴中最低的

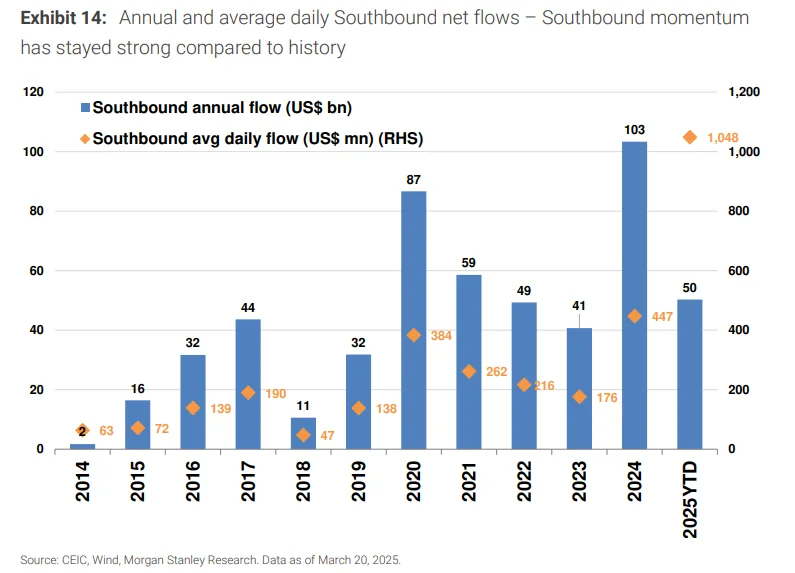

南向资金将继续支撑港股

南向资金已成为香港股市的稳定支持力量。2024年创下超过1000亿美元的年度净流入记录,2025年至今势头更强,不到三个月就实现了500亿美元的净流入,日均净流入达10亿美元,是2024年记录的两倍多。

大摩认为,两大因素支持南向资金继续流入:

中国政府明确支持稳定和繁荣的香港资本市场,包括央行宣布的一系列支持措施

香港市场对互联网和科技的更大敞口,为寻求AI和技术创新的投资者提供更直接的选择

![]() 投资总是踩地雷?牛牛AI正式上线!精准解答,全方位洞察,掌握关键机会!

投资总是踩地雷?牛牛AI正式上线!精准解答,全方位洞察,掌握关键机会!

编辑/jayden

评论(14)

请选择举报原因