馬克斯日前發佈了題爲《再議泡沫》的備忘錄,表示目前投資者押注當下領先的高科技公司能一直保持領先,然而他認爲持續領先並不容易,因爲新技術和競爭對手隨時可能超越現有的市場領導者。而當人們假設「事情只會越來越好」並據此買入時,負面消息帶來的打擊會特別嚴重。他特別指出,對人工智能等新技術的狂熱,以及這種積極心理可能蔓延到其他高科技領域。

橡樹資本創始人霍華德·馬克斯(Howard Marks)日前發佈了題爲《再議泡沫》(on-bubble-watch)的2025開年第一篇備忘錄,討論了美股投資者最爲關心的問題:美股市場,尤其是七姐妹(Magnificent 7),是否存在泡沫?

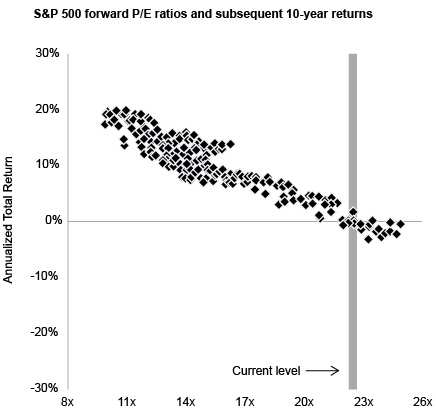

馬克斯指出,新鮮事物容易催生泡沫,目前投資者押注當下領先的高科技公司能一直保持領先,然而他認爲持續領先並不容易,因爲新技術和競爭對手隨時可能超越現有的市場領導者。而當人們假設「事情只會越來越好」並據此買入時,負面消息帶來的打擊會特別嚴重。若以現在的市盈率買標普500,歷史數據表明只能獲得負2%-2%的10年收益率。他特別指出,對人工智能等新技術的狂熱,以及這種積極心理可能蔓延到其他高科技領域。

華爾街見聞整理了此次馬克斯備忘錄的核心觀點:

華爾街見聞整理了此次馬克斯備忘錄的核心觀點:

1. 泡沫或崩盤更像是一種心理狀態,而不是一種量化計算。當每個人都相信未來只會越來越好時,就很難找到價格合理的資產了。

2. 泡沫總是與新興事物緊密相連。因爲如果某樣事物是全新的,意味着沒有歷史可以參考,那就沒有什麼能抑制市場的狂熱情緒了。

3. 當某樣事物被推上流行的神壇時,其下跌的風險就會很高。當人們假設「事情只會越來越好」並據此買入時,負面消息帶來的打擊會特別嚴重。而圍繞新事物的樂觀情緒往往會進一步放大錯誤,導致其股價被賦予過高的估值。

4. 當前標普500指數中的領頭公司,在許多方面都比過去最好的公司要優秀得多。它們擁有強大的技術優勢、龐大的規模和主導的市場份額,因此利潤率遠高於平均水平,市盈率並不像60年代「漂亮50」時期那樣誇張。

5. 目前投資者押注的是領先的高科技公司,能夠一直保持領先。但在高科技領域中,持續領先並不容易,因爲新技術和競爭對手隨時可能超越現有的市場領導者。投資者需要記住,再好的公司也可能失去領先地位,價格過高時也會面臨巨大風險。

6. 世界上最危險的事情就是「認爲沒有風險」。同樣,由於人們觀察到股票從未在長期表現不佳,因此熱烈買入股票,導致價格被推高到最終必然會表現不佳的水平。如果股價上漲速度過快,遠超公司盈利增長率,就不太可能持續上漲。

7. 以現在的市盈率買標普500,歷史數據表明只能獲得負2%-2%的10年收益率。如果股價在未來十年保持不變,而公司利潤繼續增長,將使市盈率逐漸恢復正常水平。但另一個可能是,估值調整被壓縮到一兩年內發生,導致類似1973-1974年或2000-2002年的大幅下跌。這種情況下的結果就不那麼友好了。

馬克斯還列出了市場出現的幾個警訊,包括市場情緒自2022年底以來普遍樂觀; 標普500指數估值高於平均水平,而且大多數行業股票的市盈率都高於全球其他地區的同類股票; 對人工智能等新技術的狂熱,以及這種積極心理可能蔓延到其他高科技領域; 對「七姐妹」公司持續成功的隱性假設;指數基金自動買入這些股票,可能推高股價而忽視其內在價值。

以下是華爾街見聞整理的精華內容:

在本世紀的第一個十年,投資者經歷了兩個令人矚目的泡沫——並因此虧損慘重。

第一個是90年代末的Internet Plus-related泡沫,該泡沫從2000年年中開始破裂;第二個是2000年代中期的房地產泡沫,這個泡沫導致了以下後果:(a)向無法或不願證明收入或資產的次級借款人發放按揭貸款;(b)將這些貸款結構化爲槓桿化、分級的抵押貸款支持證券;(c)最終導致投資者,尤其是創造並持有部分這些證券的金融機構,遭受巨大損失。

由於這些經歷,現如今許多人對泡沫保持高度警惕,而我也經常被問到標普500指數及其主導股票是否存在泡沫現象。

標普500指數中市值最高的七隻股票——被稱爲「七姐妹」(Magnificent Seven)——分別是蘋果、微軟、Alphabet(谷歌母公司)、亞馬遜、英偉達、Meta(Facebook、WhatsApp和Instagram的母公司)以及特斯拉。簡而言之,少數幾隻股票在近年來主導了標普500指數,並貢獻了極其不成比例的漲幅。

來自摩根大通資產管理公司首席策略師邁克爾·森巴爾斯特(Michael Cembalest)的一張圖表顯示:

- 截至10月底,標普500指數中市值最大的七家公司佔該指數總市值的32%到33%;

- 這一比例大約是五年前領先公司所佔比例的兩倍;

- 在「七姐妹」崛起之前,過去28年中前七大股票所佔比例的最高記錄是在2000年TMT泡沫高峰期,約爲22%。

另一個重要的數據顯示,截至11月底,美國股票佔MSCI全球指數的比重超過70%,這是自1970年以來的最高比例,這同樣來自森巴爾斯特的圖表。因此,很明顯的是:首先,與其他地區的公司相比,美國公司的市值非常高;其次,美國市值最高的七家公司的價值相對於其他美國股票來說更爲突出。

但是,這算是泡沫嗎?

泡沫更多是一種心理狀態

在我看來,泡沫或崩盤更像是一種心理狀態,而不是一種量化計算。泡沫不僅反映了股票價格的快速上漲,還表現爲一種暫時性的狂熱,其特點是——或者更確切地說,是由以下因素導致的:

1. 高度不理性的樂觀情緒(借用前聯儲局主席艾倫·格林斯潘的術語「非理性繁榮」);

2. 對相關公司或資產的極度崇拜,以及認爲它們不會失敗的信念;

3. 害怕錯失機會(FOMO),擔心自己沒有參與而被甩在後面;

4. 由此產生的信念,即對於這些股票來說,「沒有價格太高」。

要識別泡沫,可以查看估值指標,但我長期以來一直認爲心理分析更有效。每當我聽到「沒有價格太高」或類似的說法時——即使是更謹慎的投資者會說「當然價格可能會太高,但我們還沒到那個地步」——我都會將其視爲泡沫正在醞釀的明確信號。

大約五十年前,一位前輩送給我一句我最喜歡的格言。我曾在多篇備忘錄中寫到它,但我認爲這句話再多強調幾遍也不爲過。它是「牛市的三個階段」:

1. 第一階段通常出現在市場下跌或崩盤之後,此時大多數投資者都心灰意冷、傷痕累累,只有極少數目光敏銳的人能夠想象未來可能會好轉。

2. 第二階段,經濟、公司和市場表現良好,大多數人開始接受情況確實在改善。

3. 第三階段,在經濟新聞持續利好、公司報告盈利大增、股價飆升之後,所有人都認爲未來只會越來越好。

重要的並不在於經濟或企業的實際表現,而是涉及投資者的心理。這並不是關於宏觀世界正在發生什麼,而是人們如何看待這些發展。當很少有人認爲情況會改善時,證券價格顯然不會包含太多樂觀預期。但當每個人都相信未來只會越來越好時,就很難找到價格合理的資產了。

新事物會激發泡沫產生

泡沫總是與新興事物緊密相連。20世紀60年代,美國的「漂亮50」(Nifty Fifty)股票泡沫,80年代的磁盤驅動器公司泡沫,90年代末的Internet Plus-related泡沫,2004年至2006年的次級抵押貸款支持證券泡沫,都遵循了類似的軌跡。

在正常情況下,如果某個行業或國家的證券吸引了異常高的估值,投資歷史學家往往會指出:在過去,這些股票的估值溢價從未超過平均水平的某個百分比,或提供其他類似指標。歷史的參考作用就像一根繮繩,把受追捧的股票群體固定在現實的土地上,不至於飛得太遠。

但如果某樣事物是全新的,意味着沒有歷史可以參考,那就沒有什麼能抑制市場的狂熱情緒了。畢竟,這些股票被最聰明的人所擁有——那些頻頻出現在頭條新聞和電視上的明星投資者,而且他們已經賺得盆滿鉢滿。誰又願意在這樣的狂歡派對上潑冷水,或者拒絕加入這場舞會呢?

如同《皇帝的新衣》,騙子賣給皇帝一套據說只有聰明人才能看到的華麗衣服,但實際上根本就沒有衣服。當皇帝赤身裸體地在城鎮中游行時,市民們害怕承認自己看不到衣服,因爲那樣會顯得自己不夠聰明。

在投資市場中,大多數人寧願隨波逐流,接受這種能讓投資者迅速致富的共同幻想,而不願站出來說出反對意見,冒着被視爲「傻瓜」的風險。當整個市場或某一類證券一路飆升,而一個站不住腳的觀念卻讓信徒們賺得鉢滿盆滿時,很少有人敢冒險揭露真相。

買「漂亮50」曾巨虧90%

我於1969年9月加入第一國家城市銀行(現爲花旗銀行)的股票研究部。和大多數所謂的「資金中心銀行」一樣,花旗主要投資於「漂亮50」(Nifty Fifty),這些被認爲是美國最優秀、增長最快公司的股票。這些公司被認爲好到絕不會出問題,而且其股票不存在「過高」的價格。

投資者對這些股票的癡迷源於三個因素。首先,二戰後美國經濟強勁增長。其次,這些公司涉足創新領域,比如計算機、醫藥和消費品。第三,它們代表了第一波「成長股」,一種後來成爲投資時尚的新風格。

於是,「漂亮50」成爲了40年來第一個大的泡沫對象,由於長時間沒有經歷過泡沫,投資者早已忘記泡沫的模樣。因此,在我開始工作的那一天買入這些股票並持有五年,然後在這些美國最優秀的公司上損失超過90%的資金。這到底是怎麼回事?

「漂亮50」被奉若神明,而當某物從神壇跌落時,投資者就會受傷。1973-74年間,整個股市下跌了大約一半。事實證明,這些股票的價格確實高得離譜;在許多情況下,其市盈率從60-90倍的區間跌至6-9倍(這就是失去90%資產的簡單計算方式)。此外,從基本面來看,這些公司中確實有幾家遭遇了實際的壞消息。

我早期經歷的一場真正的泡沫讓我總結出了一些指導原則,並讓我在接下來的50多年裏受益匪淺:

1. 關鍵不是你買了什麼,而是你付了多少錢。

2. 優秀的投資不是來源於買入好的資產,而是以好的價格買入資產。

3. 沒有哪種資產好到不能被高估從而變得危險,也沒有哪種資產差到不能變得足夠便宜從而成爲划算的買賣。

捧得越高,跌得越重

我經歷過的泡沫都涉及創新,如前文所述,其中許多創新要麼被高估,要麼未被充分理解。新產品或新商業模式的吸引力通常顯而易見,但其中的陷阱和風險往往隱藏不露,只有在困難時期才會暴露出來。

一家新公司可能完全超越其前輩,但缺乏經驗的投資者往往忽視了即使是最耀眼的新星也可能被取代。顛覆者本身也可能被顛覆,無論是被更有技巧的競爭對手還是更新的技術所擊敗。

在我早期的商業生涯中,技術似乎是逐步發展的。但到了1990年代,創新突然加速發展。橡樹資本成立於1995年,當時,投資者堅信「Internet Plus-related將改變世界」。這種觀點看起來非常合理,也促使市場對所有與Internet Plus-related相關的事物產生了巨大需求。電商公司以看似很高的價格上市,股價首日就翻了三倍,掀起了一場真正的淘金熱。

當某樣事物被推上流行的神壇時,其下跌的風險就會很高。當人們假設「事情只會越來越好」並據此買入時,負面消息帶來的打擊會特別嚴重。而圍繞新事物的樂觀情緒往往會進一步放大錯誤,導致其股價被賦予過高的估值。

1. 如前所述,對於新事物,缺乏歷史數據來衡量合理的估值。

2. 此外,這些公司的潛力尚未轉化爲穩定的利潤,這意味着估值本質上是猜測。在Internet Plus-related泡沫中,這些公司沒有盈利,因此市盈率(P/E)指標無從談起。而作爲初創公司,它們往往連收入都沒有,因此投資者不得不發明新的指標——比如「點擊量」或「眼球數」,而這些指標能否轉化爲收入和利潤則完全不得而知。

3. 由於泡沫參與者無法想象任何潛在風險,他們往往賦予估值假設其一定會成功。

4. 實際上,投資者甚至傾向於將所有新領域的競爭者都視爲可能成功,而現實中只有少數公司能夠真正生存或成功。

最終,在熱門新事物上,投資者往往會採用我稱之爲「彩票心態」。如果某個熱門領域的成功初創公司能帶來200倍回報,即使它只有1%的成功概率,從數學角度看也值得投資。那麼,什麼事情不會有1%的成功概率呢?當投資者以這種方式思考時,他們幾乎不會限制自己的投資或支付的價格。

顯然,投資者很容易捲入購買最新熱門事物的競賽中,這正是泡沫形成的原因所在。

爲美好未來支付合適的價格是多少?註定領先其實不常見

如果有一家公司預計明年賺取100萬美元,然後關閉,你會願意支付多少購買它?正確的答案是略低於100萬美元,這樣你才能獲得正向回報。

但股票通常按「市盈率」定價,也就是基於公司明年預期盈利的倍數。爲什麼?因爲人們假設公司不會只盈利一年,而是會持續多年獲利。當你購買一隻股票時,你實際上買下了該公司未來每年的盈利份額。

但實際上,公司當前的價值是其未來收益按折現率計算的現值。因此,16倍的市盈率實際上表示你支付的是超過20年的盈利(具體取決於未來盈利按何種利率折現)。

在泡沫時期,熱門股票的交易價格遠高於16倍盈利。例如「漂亮50」(Nifty Fifty)股票的市盈率曾高達60到90倍!1969年的投資者在支付這些高價時,甚至考慮到了未來幾十年的利潤增長。那麼,他們是有意識且經過分析計算得出這個估值的嗎?我不記得有這種情況。當時投資者只是把市盈率當作一個數字而已。

那麼今天的市場領頭羊是否不同?當前標普500指數中的領頭公司,在許多方面都比過去最好的公司要優秀得多。它們擁有強大的技術優勢、龐大的規模和主導的市場份額,因此利潤率遠高於平均水平。此外,由於這些公司的產品更多依賴於「創意」而非實物,其生產額外單位的邊際成本較低,這意味着邊際盈利能力異常高。

更值得注意的是,如今的市場領導者的市盈率並不像「漂亮50」時期那樣誇張。例如,被視爲「最性感」的公司英偉達(Nvidia),作爲人工智能芯片的領先設計商,其市盈率約爲30倍。雖然這個市盈率是戰後標普500指數平均市盈率的兩倍,但與「漂亮50」相比仍顯得便宜。

然而,市盈率30多倍意味着什麼?首先,投資者認爲英偉達將在未來幾十年內持續經營;其次,投資者相信其利潤將在未來幾十年持續增長;第三,他們假設英偉達不會被競爭對手取代。換句話說,投資者是在押注英偉達能夠保持持續的領先地位。

但在高科技領域中,持續領先並不容易,因爲新技術和競爭對手隨時可能超越現有的市場領導者。例如,根據維基百科列出的「漂亮50」名單,僅約一半的公司如今仍在標普500指數中。

曾經的明星公司,如施樂(Xerox)、柯達(Kodak)、寶麗來(Polaroid)、雅芳(Avon)、伯勞公司(Burroughs)、數字設備公司(Digital Equipment)和Simplicity Pattern都已不再標普500指數之列。

根據finhacker.cz的數據,在2000年初,標普500指數中市值最大的20家公司是:

1. 微軟(Microsoft)

2. 默克製藥(Merck)

3. 通用電氣(General Electric)

4. 可口可樂(Coca-Cola)

5. 思科系統(Cisco Systems)

6. 寶潔(Procter & Gamble)

7. 沃爾瑪(Walmart)

8. 美國國際集團(AIG)

9. 埃克森美孚(Exxon Mobil)

10. 強生(Johnson & Johnson)

11. 英特爾(Intel)

12. 高通(Qualcomm)

13. 花旗集團(Citigroup)

14. 百時美施貴寶(Bristol-Myers Squibb)

15. 國際商業機器(IBM)

16. 輝瑞製藥(Pfizer)

17. 甲骨文(Oracle)

18. 美國電話電報公司(AT&T)

19. 家得寶(Home Depot)

20. 威瑞森通信(Verizon)

然而到了2024年初,這些公司中只有6家仍然留在前20名:

1. 微軟(Microsoft)

2. 強生(Johnson & Johnson)

3. 沃爾瑪(Walmart)

4. 寶潔(Procter & Gamble)

5. 埃克森美孚(Exxon Mobil)

6. 家得寶(Home Depot)

更重要的是,如今的「七巨頭」(Magnificent Seven)中,只有微軟在24年前就躋身前20名。

因此,在泡沫時期,投資者對領先公司抱有極高期望,並願意爲其股票支付溢價,就好像這些公司未來幾十年註定會繼續領先。然而,現實往往是變化比持續更爲常見。投資者需要記住,再好的公司也可能失去領先地位,價格過高時也會面臨巨大風險。

認爲沒有風險 最爲危險

最嚴重的泡沫通常起源於創新,主要是技術或金融領域的創新,最初僅影響一小部分股票。但有時,這種泡沫會擴展到整個市場,因爲對某一泡沫板塊的狂熱會蔓延到所有領域。

例如,在20世紀90年代,標普500指數受到兩大因素的推動而持續上漲:首先是從1980年代初爲對抗通脹而達到峯值的利率持續下降;其次是投資者重新燃起對股票的熱情,而這種熱情在經歷了1970年代的創傷後曾一度消失。高科技公司的技術創新和快速盈利增長進一步助長了這種熱情。

同時,新的學術研究表明,歷史上從未出現標普500在長期表現上不如債券、現金或通脹的情況。這些積極因素共同作用,使得該指數在90年代的年均回報率超過20%。我從未見過類似的時期。

我常說,世界上最危險的事情就是「認爲沒有風險」。同樣,由於人們觀察到股票從未在長期表現不佳,因此熱烈買入股票,導致價格被推高到最終必然會表現不佳的水平。在我看來,這就是喬治·索羅斯提出的投資「反身性」理論的體現。

當Internet Plus-related泡沫破裂後,標普500指數在2000年、2001年和2002年連續三年下跌,這是自1939年大蕭條以來首次出現的三年連跌。由於市場表現不佳,投資者大規模拋售股票,導致標普500指數從2000年泡沫高點到2011年12月的累計回報率爲零,長達11年多。

最近,我經常引用一句話,我認爲是禾倫·巴菲特說的:「當投資者忘記公司利潤年均增長率約爲7%時,他們往往會陷入困境。」 這句話的意思是,如果公司利潤每年增長7%,但股票價格在短期內每年上漲20%,最終股票價格會高得風險重重。

關鍵是,如果股價上漲速度過快,遠超公司盈利增長率,就不太可能持續上漲。

邁克爾·森巴雷斯特提供的一張圖表很好地說明了這一點。數據顯示,在過去兩年之前,標普500指數僅有四次連續兩年上漲超過20%。在這四次中,有三次在隨後的兩年中下跌。(唯一的例外是1995-1998年,由於科技泡沫強勁推動,下跌被推遲到2000年,但隨後該指數在三年內下跌近40%)。

而在過去兩年,這種情況第五次發生。標普500指數在2023年上漲26%,2024年上漲25%,創下自1997-1998年以來最佳的兩年表現。那麼2025年會怎樣呢?

當前市場的示警信號

以下是目前需要警惕的幾個跡象:

- 自2022年底以來市場普遍樂觀;

- 標普500指數估值高於平均水平,而且大多數行業股票的市盈率都高於全球其他地區的同類股票;

- 對人工智能等新技術的狂熱,以及這種積極心理可能蔓延到其他高科技領域;

- 對「七姐妹」(Magnificent Seven)公司持續成功的隱性假設;

- 指數基金自動買入這些股票,可能推高股價而忽視其內在價值。

此外,儘管與股票市場直接無關,我還必須提到比特幣。無論其價值是否合理,它在過去兩年上漲了465%,這並不表明市場有過多的謹慎情緒。

在發佈這份備忘錄的前夕,我收到了來自摩根大通資產管理部門的圖表。這張圖表顯示了1988年至2014年間的每個月數據(總共324個月),反映了當時標普500的市盈率與隨後十年年化回報之間的關係。

以下幾點值得注意:

1. 初始估值和後續10年年化回報之間存在顯著相關性:起始估值越高,後續回報越低,反之亦然。

2. 當前的市盈率顯然位於歷史數據的前10%高位。

3. 在這27年期間,當標普500的市盈率與目前約22倍的水平相當時,隨後10年的回報率介於+2%和-2%之間。

一些銀行最近已經預測,未來十年標普500的回報率將在中低個位數。因此,投資者顯然不應忽視當前市場估值。

當然,你可能會說,「未來十年回報在±2%之間也不算太糟糕。」 的確,如果股價在未來十年保持不變,而公司利潤繼續增長,將使市盈率逐漸恢復正常水平。但另一個可能是,估值調整被壓縮到一兩年內發生,導致類似1973-1974年或2000-2002年的大幅下跌。這種情況下的結果就不那麼友好了。

當然,也有一些反駁當前市場高估的觀點,包括:

- 標普500的市盈率雖高,但還不至於瘋狂;

- 「七姐妹」是極具實力的公司,因此它們的高市盈率可能是合理的;

- 我沒有聽到人們說「價格再高也不算高」;

- 市場雖然價格較高,甚至可能有些泡沫,但整體還算理性。

我不是股票投資者,也不是技術專家。因此,我無法權威地判斷我們是否處於泡沫中。我只是列出我所看到的事實,並建議你如何思考這些問題。

华尔街见闻整理了此次马克斯备忘录的核心观点:

华尔街见闻整理了此次马克斯备忘录的核心观点: