海通國際證券集團有限公司Oscar Wang,Kai Wang近期對上汽集團進行研究並發佈了研究報告《有望受益於汽車科技的內生、外研雙輪驅動》,本報告對上汽集團給出增持評級,認爲其目標價位爲24.39元,當前股價爲18.76元,預期上漲幅度爲30.01%。

上汽集團(600104)

投資要點:

上汽集團是中國汽車行業領先企業。根據公司2024年半年報,2024H1公司實現批發銷量182.7萬台,零售銷量211.5萬台。其中自主品牌零售124.4萬台,佔比提升至58.8%;新能源車零售銷量52.4萬台,同比增長29.9%,海外零售54.8萬台,同比增長12.7%。

上汽集團有效應對海外經營挑戰,海外業務繼續貢獻增長。根據上證e互動,公司正在加快優化產銷佈局,努力保持在歐洲市場的銷量份額,同時公司還將加大在澳新、中東、南美、東盟以及新市場的開拓,積極應對歐盟加徵反補貼關稅對公司銷量的不利影響。

在汽車科技創新方面,上汽集團實現了內生和外協研發的雙輪驅動。

內生方面,上汽旗下零束全棧3.0可支持L3智能駕駛技術量產上車,並預計於2025年正式搭載上市;下一代全棧4.0則更多融合了AI技術,進一步升級車雲一體數據底座、操作系統等以實現更高級別L4的智能駕駛。

外協方面,上汽集團在包括算力在內的智能駕駛各個領域一直秉持着積極的探索和投入,並與相關領域企業保持密切的合作,圍繞「軟體定義汽車」,推進「算法+軟體+芯片」的協同開發,加快AI大模型等新技術的上車應用。IM AD3.0系統由智己汽車與Momenta聯合打造,公司對相關技術具有自主掌控能力。

盈利預測與投資評級:我們認爲,上汽集團在汽車科技領域對外展開合作之後,有望依託其國內領先的製作技術和規模,實現產品升級、附加值提升。同時,作爲中國汽車出海的先行者和總量領先企業,我們認爲上汽海外業務有望在貿易競爭中展現較強業務。預計公司2024/2025/2026年營收6493/7408/8504億元,歸母凈利潤101/128/142億元,EPS爲0.87/1.11/1.22元,對應2024年12月31日收盤價,分別爲24/19/17倍PE。參考可比公司,給予公司2025年22倍PE,對應目標價24.39元。首次覆蓋,給予「優於大市」評級。

風險提示:全球貿易壁壘超預期;原材料價格大幅上漲。

證券之星數據中心根據近三年發佈的研報數據計算,東吳證券孟璐研究員團隊對該股研究較爲深入,近三年預測準確度均值爲76.09%,其預測2024年度歸屬凈利潤爲盈利84.27億,根據現價換算的預測PE爲26.07。

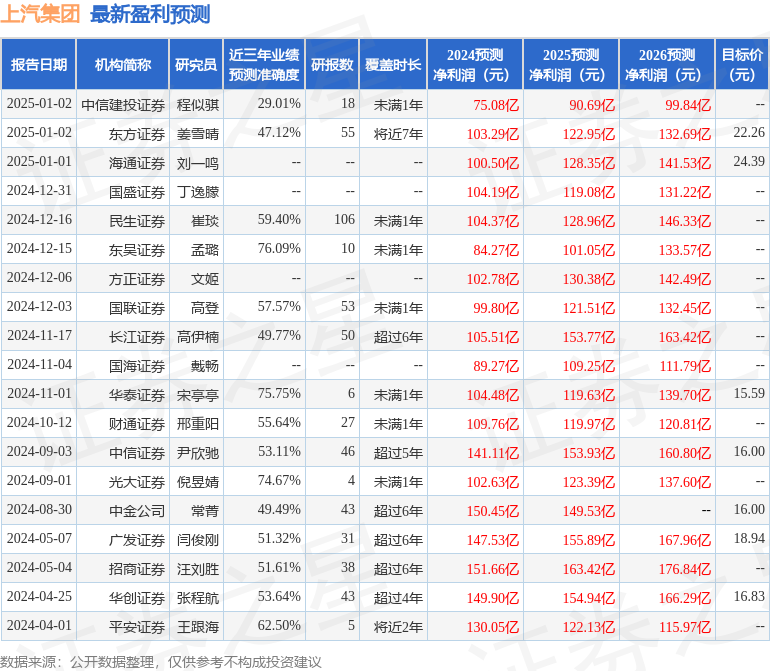

最新盈利預測明細如下:

最新盈利預測明細如下:

該股最近90天內共有14家機構給出評級,買入評級10家,增持評級4家;過去90天內機構目標均價爲20.99。

以上內容爲證券之星據公開信息整理,由智能算法生成(網信算備310104345710301240019號),不構成投資建議。

最新盈利预测明细如下:

最新盈利预测明细如下: