見證歷史

作者 | 哥吉拉

數據支持 | 勾股大數據()

今天,A股市場再次見證歷史!

一邊是四大行齊創歷史新高,工行、農行、郵儲行、交行都大漲超2%,帶動大金融板塊強勢上漲。

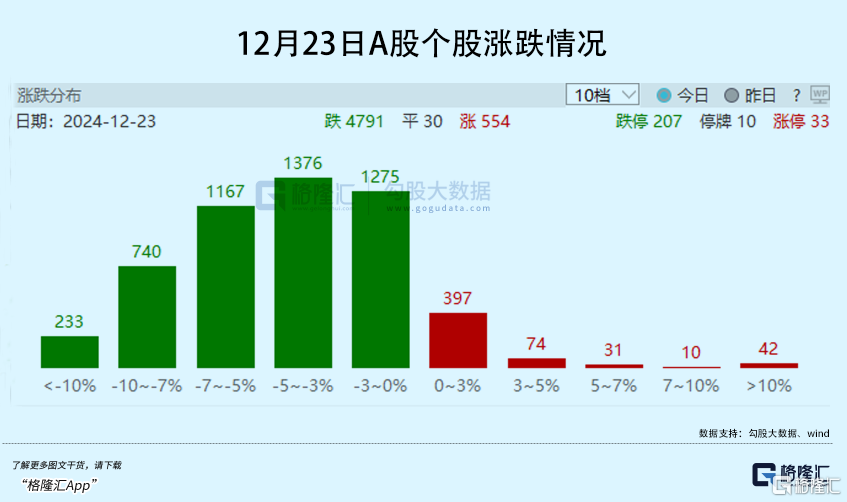

另一邊,是市場整體下跌,滬深雙指分別跌了0.5%、1%,全市有4791個股下跌,超200股跌超10%,跌幅中位數5%左右,微盤指甚至跌超7%。

如此劇烈的分化,讓人感覺有點不真實。

但如果說,這種分化還持續一段時間,你會相信嗎?

01

從很多人的體感來看,當前銀行板塊有着諸多不怎麼美麗的問題點。

按照理論,在當前宏觀經濟和利率趨勢大背景下,銀行業務經營的風險會有所抬頭,比如淨息差收縮、貸款不良率潛在提升、中間業務利潤率減少,甚至一些權益投資減值風險(比如地產項目),等等。

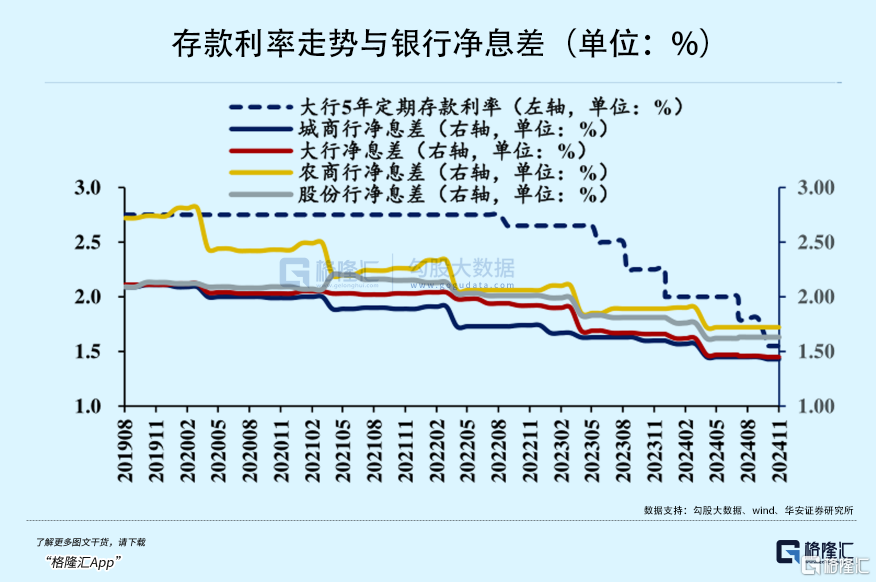

銀行業的現實數據也確實有所反映,比如大行和城商行的淨息差,數據顯示在11月份整體已經降到1.5%以下。

同時,作爲社會主義制度下的銀行業,在經濟走弱大背景下,可能面臨讓利於民的要求(現實確實也做出了很多方面的讓利),也會因此對銀行利潤造成不利影響。

還有,近兩年來,銀行板塊一直都在持續上漲,僅今年以來,國有大型銀行、股份行、城商行、農商行都分別大漲了43.8%、38.43%、40.81%、40.22%,其中的國有大行是漲得最多的。如果從2023年算起,漲幅甚至接近80%,對比滬指近兩年才8.5%的漲幅,顯得簡直不可思議。

這種情況下,銀行的估值吸引力似乎已經沒有像之前的那麼性感。

然而,國內銀行實際的面貌,卻是另一番光景。

從數據來看,國有大銀行近兩年雖然股價罕見飆漲,但到現在它們依然是全市場PE/PB都最低的稀缺資產。

從2023年初到現在,國有大行的整體PE從只有4倍漲到6.3倍;整體PB從0.4倍漲到0.56倍,這個水平。而它們的整體最新股息率,也普遍都還有4.5%上下,還能吊打A股其他99%的行業。

之所以會這樣,還是在於大銀行還是實在太能賺錢了,2024年前三季度:

工商銀行歸母凈利潤2690.25億元,同比增長0.13%;

農業銀行歸母凈利潤2143.72億元,同比增長3.38%;

中國銀行歸母凈利潤1757.63億元,同比增長0.52%;

建設銀行歸母凈利潤2557.76億元,同比增長0.13%。

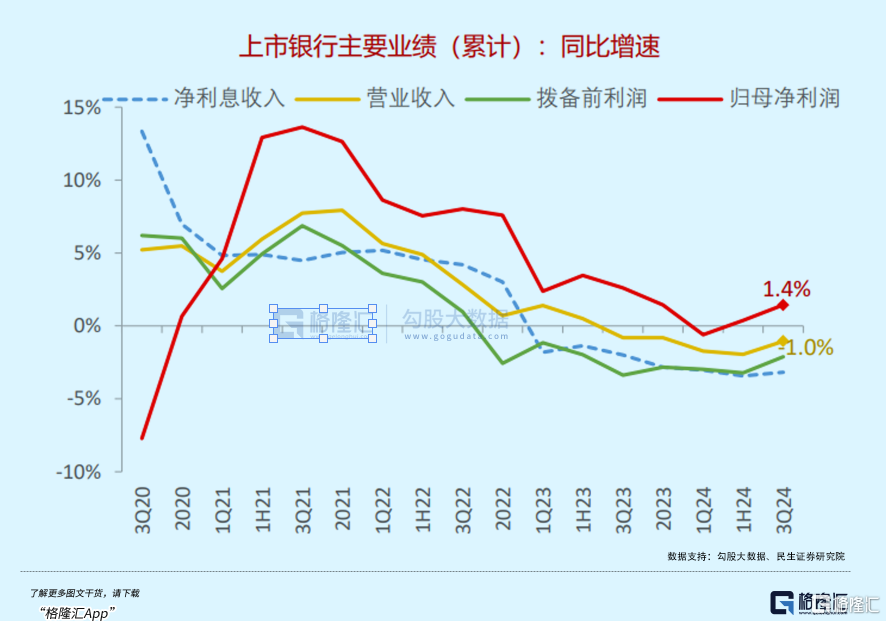

雖然利潤增速不高,但貴在穩增長而且還在改善,根據券商的數據顯示,上市銀行最新兩個季度歸母凈利潤出現回升。

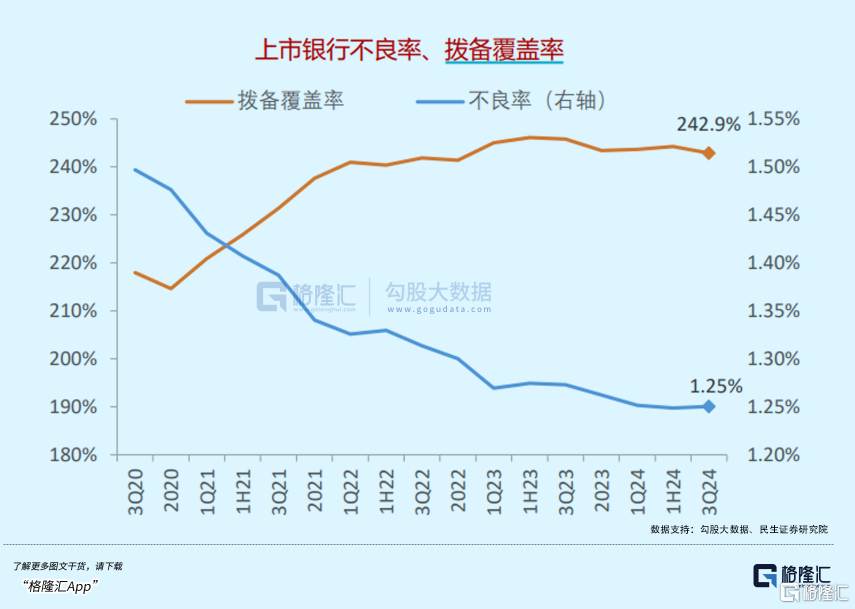

這其中,的確是有一部分的撥備覆蓋率環比降低帶來的,但這個撥備指標本身在過去兩年就一直處於高位(Q3爲242.9%),後續還有降低潛力,這意味着後續有助於利潤端改善。

雖然國內利率端預期還在繼續下行,銀行的淨息差也在收窄,但銀行也有應對之策,而監管層的政策呵護也一直非常給力。

比如對「淨息差」的呵護,9月24日,央行國新辦新聞發佈會,明確提出「引導金融機構優化佈局、苦練內功,積極應對淨息差收窄和利差損風險」。這樣的指示已出現多次。

舉措上,今年監管層也不斷出策幫助銀行補充核心一級資本,包括降準、增資擴股等,以支撐銀行在化債、業務擴張等更好施展。還有銀行也調整了業務結構,尤其加大了金融市場操作,有效增加非息業務的收入。

2024年前三季度,42家A股上市銀行的投資收益同比增長23.89%,金融投資對營收貢獻度達到了27.8%,比2023年提升了2.3pct。

其中買賣債券就是較明顯的增量貢獻。

另一個方面,關於銀行的資產質量問題,很多人都擔心當下宏觀大環境下銀行的不良指標會加快抬頭,但實際上,近幾個季度來,上市銀行的不良率指標一直維持非常穩定狀態,幾乎沒有什麼波動。

儘管城商行、農商行的不良生成率出現微幅上行,但國有行和股份行還原核銷和轉出貸款減值準備後,不良生成率的指標在整體下行(對公不良率下行明顯帶動)。

這或也是爲什麼國有行的市場表現相對更好一點的原因之一。

02

監管層針對破淨央國企的市值管理、分紅管理的政策指引也是引起市場對銀行的積極追捧的重要原因。

在上週,國務院國資委發佈印發《關於改進和加強中央企業控股上市公司市值管理工作的若干意見》,其中提出,中央企業要從併購重組、市場化改革、信息披露、投資者關係管理、投資者回報、股票回購增持等六大方面改進和加強控股上市公司市值管理工作。

上述提到,國有大行的市盈率仍處於較低位置,市凈率更是處於深度破淨狀態,屬於肯定是監管層重點的「指導對象」。

更有直接衝擊力的是什麼?

A股的幾大國有大銀行在大漲之後,仍有4.5%左右的股息率,相對市面上絕大多數行業都要穩定高出一大截。從穩定性和分紅回報來看,它們是完全可以看作是一種類似於長期國債一樣非常優質的長債。

而大家可能忽略的是,幾大國有銀行在過去不僅是超級賺錢而且分紅也非常可觀,但實際上,它們的分紅率長期都只是維持在30%的水平。

現在,監管層明確喊話提升分紅回報,如果這些銀行的分紅率從30%,提升到40%、50%,甚至更高,那麼這將意味着什麼?(對比貴州茅臺已明確分紅率從50%提高到75%以上)

股息率還能大幅上漲幾成!

這種方式,遠比通過業務增長賺錢提高利潤帶來的回報要有效,而且只要監管允許,就可以隨時做出改變的。

這又爲市場繼續看漲大銀行,帶來非常積極的信心。

所以《意見》發佈次日,以國有行爲首的「中特估」、「央企紅利」等板塊開盤大漲,以及後續銀行板塊繼續上漲,這些都是邏輯依據的。

此外,我們不要忽視了今年以來一個很重要的暗線:國家在大力引導各種長線資金投入股市,及一系列舉措。

包括鬆綁權益投資限制、支持發行指數基金,甚至給與資金支持等政策。

這些舉措,很顯然是奔着「提振股票市場」的目的去的。

現在,銀行、保險、基金等機構的權益投資上限已經大幅打開,基金也在大量發行新的寬基基金。尤其基金,僅9月以來,A股ETF淨值規模就從8月份的2.76萬億元飆升至最新的3.78萬億元,增量超過1萬億元。

這些海量的增量資金,正在大量流入股市或者等待更好的入場時機,而它們的主要去向,其中有相當大部分必然是像大銀行這種安全性高、穩健增長且高分紅回報的「類債資產」。

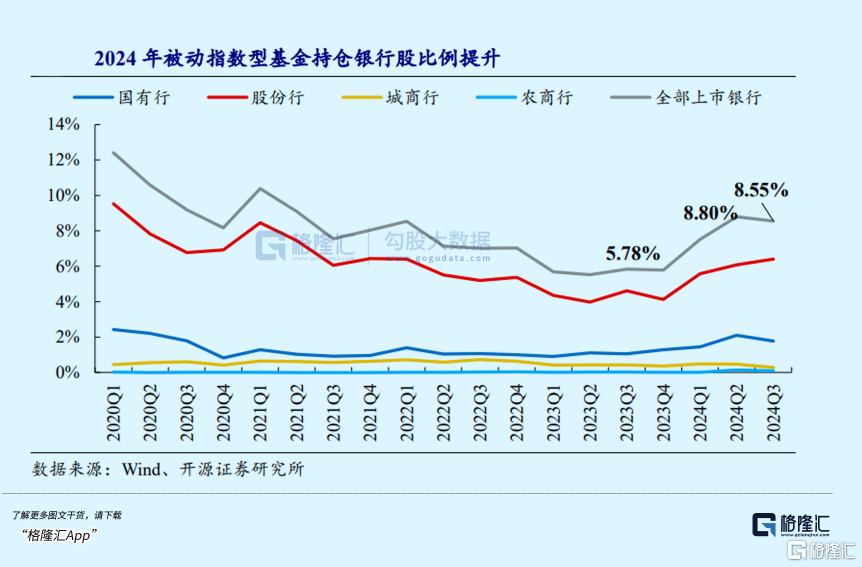

數據顯示,今年來被動指數型積極持倉銀行股比例確實在提升,從2023年Q3的5.78%加到了8.55%,但相對幾年前的十個點以上,還有較大提升空間。

也就是說,對於幾大行來說,業績面有足夠支撐、政策面有足夠呵護,股息回報預期足夠可觀,還有得到海量增量資金的支持,這麼多buff利好堆起來,它們的股價創新高,以及後續繼續上漲,也就不是一個太讓人意外的事了。

03

尾聲

今年以來包括銀行在內各大金融機構大量瘋狂炒作國債,背後無非就是在資產荒大背景下的避險驅動,同時賺錢穩定收益。

但現在10年期國債收益率到了,30年超長期國債收益率到了,再加上央媽近期不斷喊話敲打債市過熱問題,所以資金抱團瘋狂擼長債這條路,差不多也擼到頭了。

而優質的大銀行股,也算是長債之外的第二條路。

甚至如能源、公用事業,部分製造業高分紅核心龍頭,也會同樣享受到這個紅利。這些板塊的未來走勢,大概率是易漲難跌,直到它們的正常股息率不再具有顯著性價比。

這裏面,長線的機會還有大把多。對於那些既愛玩又菜的股民,與其胡亂操作,還不如盯着這些優質高股息大藍籌,少折騰,少虧錢,甚至還能賺錢。(全文完)