①許多美國購房者曾寄希望於美聯儲能通過減息讓房貸利率更便宜。但到目前爲止,抵押貸款利率反而在聯儲局「三連降」後大幅上升;②事實上,在一些業內人士尤其是債券市場投資者的眼中,這可能數十年來最爲「痛苦」的一段聯儲局寬鬆週期……

財聯社12月23日訊(編輯 瀟湘)許多美國購房者曾寄希望於美聯儲能通過減息讓房貸利率更便宜。但到目前爲止,抵押貸款利率反而在聯儲局「三連降」後大幅上升。

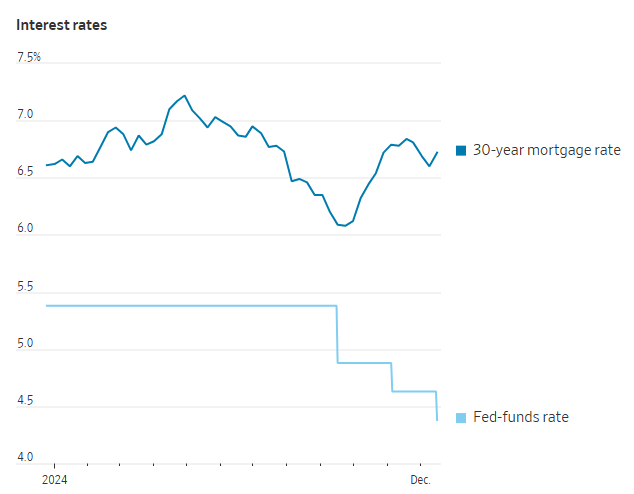

根據房地美的數據,自聯儲局9月份開始減息以來,美國30年期抵押貸款平均利率已從約6.1%升至約6.7% 。而且利率預計還將進一步上升。這是因爲抵押貸款利率會隨着10年期美國國債收益率而變動,而10年期美國國債收益率在過去幾個月大幅上漲。

事實上,在一些業內人士尤其是債券市場投資者的眼中,這可能數十年來最爲「痛苦」的一段聯儲局寬鬆週期……

事實上,在一些業內人士尤其是債券市場投資者的眼中,這可能數十年來最爲「痛苦」的一段聯儲局寬鬆週期……

債券交易員很少因聯儲局的寬鬆週期而遭受如此大的損失。而現在,他們不得不擔心2025年可能會出現更多類似的情況。

數十年來「最痛苦」的聯儲局寬鬆週期

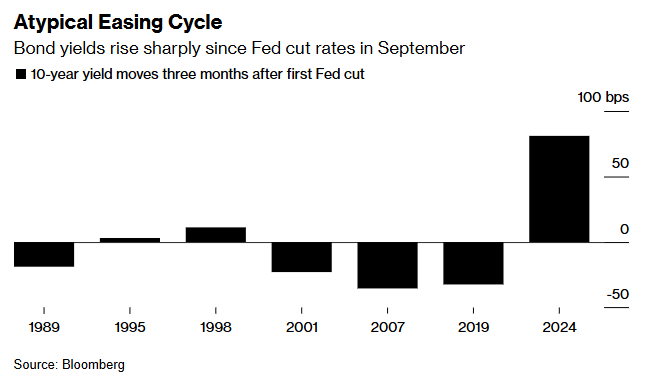

自9月份聯儲局開始調降基準利率以來,美國10年期債券收益率已經攀升了超過75個點子。這是一種違背直覺的行情反應——減息反而導致債市遭遇巨大損失:10年期美債收益率目前已經創下了自1989年以來減息週期頭三個月的最大漲幅。

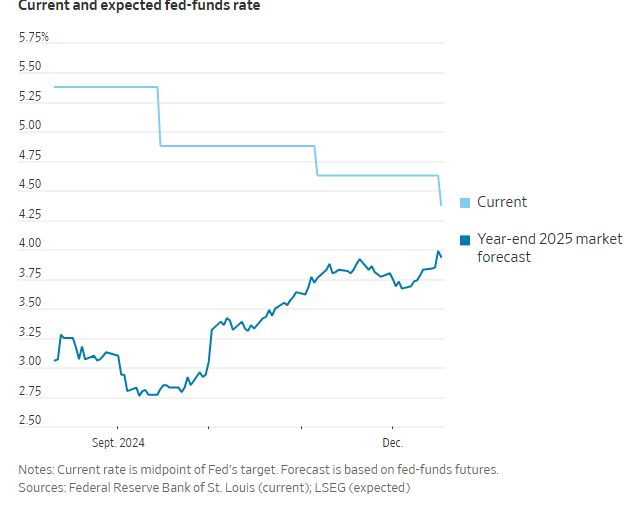

長債收益率的飆升,主要由對未來短期利率的預期而非當前利率決定。過去三個月的時間裏,儘管聯儲局的基準利率確實一直在下降,但對未來利率走向的預期卻一直在上升。

上週,即使聯儲局連續第三次會議減息,10年期美債收益率仍飆升至七個月高點,因爲以聯儲局主席鮑威爾爲首的決策者們表示,他們準備在明年大幅放緩寬鬆貨幣政策的步伐。

SEI Investments Co.固定收益投資組合管理全球主管Sean Simko表示,「美債收益率正在重新定價,以適應更高的長期收益率和更鷹派的聯儲局的概念灌輸。」他認爲,在長期收益率走高的帶動下,這一趨勢仍將持續。

從某種意義上來說,收益率上升也凸顯了本輪經濟和貨幣週期的獨特性。

儘管借貸成本上升,但美國經濟展現出的韌性仍使通脹率頑固地保持在了聯儲局2%的目標之上,迫使交易員解除了對來年進一步激進減息的押注,並澆滅了債券價格全面反彈的希望。

在經歷了一整年的大起大落之後,美債交易員們在年底之際可能又要面臨令人失望的一年,整個國債市場僅能勉強實現與年初持平——彭博美國國債指數目前已連續第二週下跌,幾乎抹平了今年早些時候的所有漲幅,其中長期債券領跌。自聯儲局9月份開始減息以來,該指數已經下跌了約3.6%。

相比之下,過去六次寬鬆週期的前三個月,債券市場都取得了正回報。

來年處境更艱難?

同時,明年的前景則將充滿挑戰。債券投資者不僅要面對聯儲局可能在一段時間內按兵不動的局面,還要面對即將上任的當選總統特朗普政府可能帶來的動盪。

Brandywine Global Investment Management投資組合經理Jack McIntyre表示,「聯儲局已經進入了貨幣政策的新階段——暫停階段。這種情況持續的時間越長,市場就越有可能對加息和減息進行同樣的定價。政策的不確定性將使2025年的金融市場更加動盪不安。」

在上週那場的年底議息會議上,除了聯儲局點陣圖將明年的減息次數預估減半至兩次令人吃驚外,還有個令人擔憂的現象是——19位聯儲局官員中有多達15位認爲通脹面臨上行風險,而9月會議時作出同樣預測的僅有3位。

利率市場交易員們因此很快便重新調整了利率預期。最新掉期市場的數據顯示,交易員甚至都沒有對明年上半年再次減息進行充分定價。他們目前押注聯儲局明年總共只會減息約37個點子,這一預估數字還要大幅低於聯儲局點陣圖預測的50個點子。

而長期債券近期的下跌,也並沒有能像往常一樣吸引過多的逢低買入者。

以Jay Barry爲首的摩根大通公司策略師近期曾建議客戶購買兩年期債券,但他們表示,眼下並沒有 「感到有必要 」購買更長期限的債券,理由是「」未來幾周缺乏關鍵經濟數據、進入年底後交易量會減少、而且還將湧現大量新的長債供應——美國財政部計劃在未來幾天內拍賣約1830億美元的債券。

僅剩的奏效策略

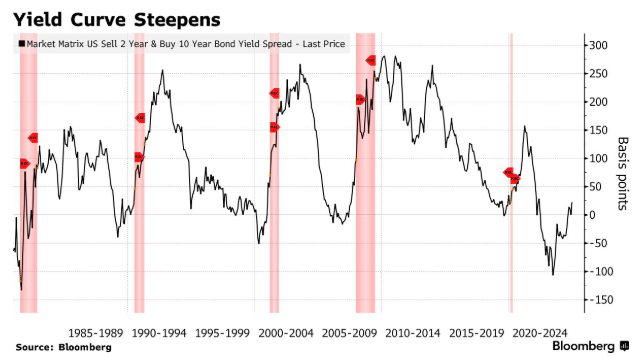

當然,不幸中的萬幸,在當前這個減息降出「加息災難」的寬鬆週期裏,如果說還有什麼傳統的債市策略可以借鑑的話,倒還確實有顆「獨苗」——押注美債收益率曲線陡峭化,即押注對聯儲局敏感的短期國債表現將優於長期國債。

當前的環境爲曲線陡峭化策略創造了絕佳的條件。美國10年期國債收益率上週一度比兩年期國債收益率高出了逾25個點子,創下2022年以來的最大差距。上週五,在數據顯示聯儲局首選的通脹指標上月PCE物價指數增速放緩後,這一利差才有所縮小。但該交易仍是過去數月的明顯贏家。

很容易理解這一策略背後的邏輯。

投資者開始看到所謂的曲線短端價值,因爲兩年期美債收益率目前約爲4.3%,幾乎與三個月期國庫券(相當於現金)持平。但如果聯儲局的減息幅度能超過預期,兩年期美債還是將具有潛在的價格上漲優勢。

從跨資產的角度來看,考慮到美股估值過於高昂,兩年期美債眼下可能也正頗具價值。

Citadel Securities全球利率交易主管Michael de Pass表示,「市場可能會認爲債券很便宜——當然是相對於股票而言,並將其視爲經濟放緩風險下的保險。問題只剩下,你需要爲這種保險支付多少錢?而如果你現在看看最前端的情況,你其實並不需要支付太多錢。」

相比之下,長期美債在通脹膠着、經濟依然強勁的情況下,則可能愈發難以吸引到買家。一些投資者還對特朗普的政策綱領保持警惕,因爲其不僅有可能助長經濟增長和通貨膨脹,還有可能使本已龐大的預算赤字更加惡化。

北方信託資產管理公司(Northern Trust Asset Management)副首席投資官Michael Hunstad表示,當你開始考慮當選總統特朗普的政府和支出因素時,這肯定會推高長期債券收益率。他目前還傾向於將與通脹掛鉤的通脹保值債券作爲應對CPI上漲的 「相當便宜的保險對沖」。

編輯/ping