大摩表示,減息的時間點和幅度取決於特朗普新政府限制性政策的實施進展,但是,這些政策對經濟活動的影響也可能滯後,因此,雖然聯儲局目前放鷹,但後續可能轉爲放鴿。

聯儲局放鷹,新興市場感覺不太好,但是大摩很自信。

12月20日,摩根士丹利美國經濟學家Michael T Gapen及其團隊發文稱,聯儲局目前的鷹派前景與其預測基本一致——特朗普的貿易和移民政策可能使通脹保持堅挺,並推遲聯儲局進一步減息的時間。

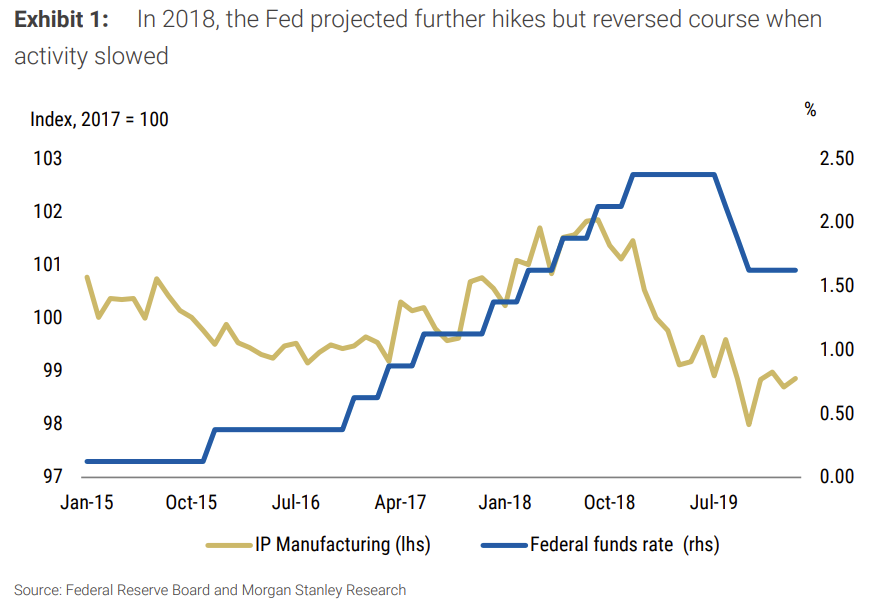

大摩表示,減息的時間點和幅度取決於特朗普這些限制性政策的實施進展,但是,這些政策對經濟活動的影響也可能滯後,因此,雖然聯儲局目前放鷹,但後續可能轉爲放鴿。就像2018年,聯儲局曾預測進一步加息,但在經濟活動放緩時最終選擇了減息。

大摩表示,減息的時間點和幅度取決於特朗普這些限制性政策的實施進展,但是,這些政策對經濟活動的影響也可能滯後,因此,雖然聯儲局目前放鷹,但後續可能轉爲放鴿。就像2018年,聯儲局曾預測進一步加息,但在經濟活動放緩時最終選擇了減息。

目前,聯儲局已經清晰表明,如果特朗普新政府的政策引發通脹壓力,聯儲局將放慢取消限制性政策的步伐,甚至在某些情況下可能加息。

然而高盛認爲,從長遠來看,我們認爲這些政策對經濟增長的負面影響可能會超過對通脹的短期衝擊,從而促使聯儲局減息以支持勞動力市場。如果真的如此,高盛認爲今年12月的聯儲局可能與2018年12月的聯儲局面臨相似的境況。

2018年,特朗普政府開始實施關稅,並逐步擴大關稅針對的產品和國家範圍,進口價格壓力促使通脹達到了多年未實現的、2%的目標。當時,聯儲局並未過於擔憂通脹上行的風險,但委員會仍然認爲需要進一步收緊政策。

2018年9月,聯儲局預計2019年加息三次,2020年再加息一次,但到2018年12月,這一預測被下調爲2019年加息兩次,2020年加息一次。最終,隨着製造業產出持續下滑,聯儲局按兵不動,最終在2019年7月轉向減息。

高盛:聯儲局的預期和我們相同

12月18日的FOMC會議上,聯儲局如期減息25點子,但發佈鷹派前瞻性指引,點陣圖顯示2025年僅預計減息兩次,而非此前的四次。

聯儲局表示,美國經濟活動的增長將在預期範圍內略微放緩,失業率將保持在較低水平,通脹明顯更爲堅挺,因此,預計明年減息次數減少。

分析師指出,聯儲局的關注點已經從勞動力市場的下行風險轉向了對通脹重燃的擔憂,尤其是特朗普上任後,關稅上調、移民限制、寬鬆財政政策將會給通脹帶來巨大上行風險。

高盛表示,聯儲局的這些發言,並不能說明其變得更加鷹派,畢竟,對於高於目標值的通脹,聯儲局仍有較高的容忍度。最新預測顯示,通脹到2027年才能回落至目標值2%,比此前預測的晚了整整一年,但是,聯儲局發佈的指導仍是減少而非增加限制性。

高盛補充道,聯儲局更新後的預測與他們的預期高度一致:

假設美國對外關稅在2025年第四季度達到峯值,移民數量在2025年降至100萬,2026年降至50萬,高盛預計,美國實際GDP增長將在明年放緩至2%以下,滯後效應將在2026年出現,實際GDP增長進一步減緩,於此同時,核心PCE通脹保持在2.5%,失業率接近當前的4.2%。

至於聯儲局的減息路徑,高盛預計,2025年僅會有兩次25點子的減息,但後續仍會繼續減息,直至利率在2026年底達到2.6%。

編輯/lambor

大摩表示,

大摩表示,