①三友醫療擬收購控股子公司水木天蓬剩餘股權,經評估水木天蓬增值6.93億元,增值率達406.21%。②三友醫療表示,收購有利於提升公司整體盈利能力。在收購之前,三友醫療已連續遭遇業績下滑。

《科創板日報》12月17日訊(記者 鄭炳巽)骨科植入耗材企業三友醫療(688085.SH)針對收購控股子公司「北京水木天蓬醫療技術有限公司」(下稱「水木天蓬」)一事,於16日晚間正式向上交所作出問詢回覆。大概一週之前,三友醫療才剛對外宣佈延期回覆問詢。

根據三友醫療披露的交易預案,三友醫療將通過發行股份及現金支付,購買曹群、徐農合計持有的水木天蓬37.1077%股權,以及戰松濤等人合計持有的「上海還瞻企業管理合夥企業(有限合夥)」(下稱「上海還瞻」)98.9986%有限合夥人出資份額,同時通過全資子公司拓騰蘇州現金收購上海還瞻剩餘的1.0014%普通合夥人出資份額。

此次交易前,三友醫療已經持有水木天蓬51.82%股權,收購後,三友醫療對水木天蓬的直接持股比例將增加至88.92%。上海還瞻作爲水木天蓬的員工持股平台,持有水木天蓬11.08%股權。意味着,交易完成後,三友醫療將直接及間接持有水木天蓬100%股權。

此次交易前,三友醫療已經持有水木天蓬51.82%股權,收購後,三友醫療對水木天蓬的直接持股比例將增加至88.92%。上海還瞻作爲水木天蓬的員工持股平台,持有水木天蓬11.08%股權。意味着,交易完成後,三友醫療將直接及間接持有水木天蓬100%股權。

此次交易總對價合計約4.16億元。爲了完成交易,三友醫療還將通過定增的方式募資2.14億元。

值得注意的是,水木天蓬因在此次收購中的資產評估增值超406%而引發關注,而三友醫療實控人徐農對水木天蓬未來幾年作出的業績承諾又進一步引發外界質疑。

在上交所發出的問詢函中,此次交易的必要性、業務協同性以及業績承諾等方面,成爲重點關注的問題。

▌以406%增值率收購是否合理?

交易預案顯示,截至2024年4月30日,水木天蓬歸屬於母公司所有者權益賬面值爲1.70億元,通過收益法進行評估的估值爲8.63億元,評估增值6.93億元,增值率高達406.21%。同期,上海還瞻評估值爲9558.07萬元,評估增值0元。

其實,這並不是三友醫療第一次高溢價收購水木天蓬。

2021年7月,水木天蓬啓動了自成立以來的第三次股權轉讓,三友醫療以現金3.43億元收購其49.88%的股權。彼時,水木天蓬歸屬於母公司股東口徑賬面淨資產爲8075.61萬元,經評估後估值爲6.87億元,增值率達750.71%。

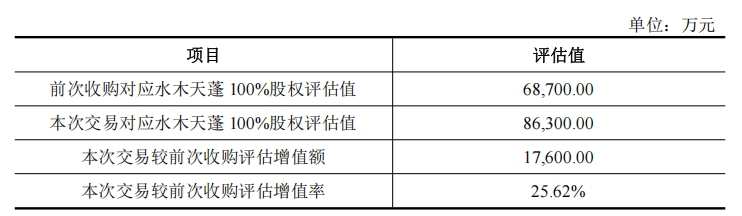

可以發現,不僅兩次收購都是高溢價,而且此次水木天蓬的整體估值還較前一次高出1.76億元,較上一次增值率25.62%。

此舉引來上交所關注,並要求三友醫療說明,本次交易評估在收購少數股權的背景下較前次評估增值率的合理性。

三友醫療解釋稱,前次收購時,水木天蓬的產品僅限於超聲骨動力設備(包括主機、刀頭以 及其他耗材等),發展至今,水木天蓬的超聲止血刀、超聲吸引刀等產品陸續獲取註冊證,進一步打開了市場空間。

其次,根據千里馬招標網數據,前次收購時,水木天蓬的中標率在40%-45%左右,2024年1-10月,水木天蓬的中標率爲57.14%,中標率有較大幅度提升。

資料顯示,三友醫療於2020年正式登陸科創板,主要從事骨科脊柱類植入耗材、超聲骨刀、超聲止血刀和創傷類植入耗材等醫療器械產品的研發、生產和銷售。水木天蓬則是超聲骨刀領域的領軍企業之一,產品用途涵蓋骨科、神經外科、肝膽外科等多個臨床科室。

上交所要求三友醫療說明,在已經控制水木天蓬的情況下,收購剩餘股權的目的及必要性,以及相較於前次收購,此次收購如何幫助改善三友醫療財務狀況等。

就此,三友醫療回覆稱,公司在作出重大經營決策時須經代表三分之二以上表決權的股東通過,而此前僅持有水木天蓬51.82%的股權,在一定程度上降低了決策效率。同時,自2021年以來三友醫療與水木天蓬的銷售團隊保持相對獨立,此次收購將可以利用三友醫療的推廣經驗幫助水木天蓬耗材業務的發展。

三友醫療還表示,相比於前次收購,當前水木天蓬的業務能力及財務狀況均有所改善。

首先,2020年時,水木天蓬的資產總額爲1.08億元、負債總額爲2664.00萬元、淨資產爲8165.16萬元,這三個指標在2024年4月30日時分別爲1.86億元、1132.93萬元、1.75億元。

其次,2020年時,水木天蓬的營收及淨利潤分別爲5242.79萬元和263.37萬元,2023年時分別增長至9268.77萬元和4161.36萬元,分別增加76.79%和1480.04%。

三友醫療稱,假如是在2023年初即完成本次收購,公司當年歸母淨利潤將由9558.29萬元增加至1.15億元,同比增長20.63%。

然而,三友醫療沒有指出的是,若按上述方式計算,三友醫療2023年度的負債總額也將由2.19億元增加至4.20億元,增加91.81%。而在2024年前4個月,三友醫療的負債總額將由2.68億元增加至75.15%至4.68億元,同時,歸母淨虧損將由389.39萬元擴大至虧損595.14萬元。

▌業績承諾是自信還是誇口?

《科創板日報》記者發現,在三友醫療決定高溢價收購水木天蓬的當下,其整體業績恰好遭遇持續下滑,收購或是三友醫療尋求「突圍」的反映。

三友醫療的業績在經歷了多年高速增長後,在2022年顯現出增長乏力的跡象,當年實現營收6.49億元、歸母淨利潤1.91億元,同比增長9.40%和2.39%,增速較2021年分別下滑42.57%和54.81%。進入2023年,三友醫療的營收和歸母淨利潤分別爲4.60億元、9558.29萬元,同比大幅下跌29.08%、49.91%。

三友醫療透露,2023年由於受國家脊柱高值耗材集採落地實施影響,公司脊柱產品銷售價格大幅下降,脊柱業務實現收入3.54億元,同比下降34.20%,拖累了整體營收及淨利潤。

彼時,三友醫療直言,2023年是公司面對骨科行業集採重壓的一年,且因公司主要脊柱和創傷產品集採後,終端入院價格大幅下降,存在業績下滑的風險。

顯然,隨着國家脊柱高值耗材集採2024年在全國範圍內落地實施,三友醫療業績持續承壓。2024年前三季度,三友醫療實現營收3.33億元,同比下降7.30%,歸母淨利潤857.06萬元,同比下降87.07%。

在此情況下,三友醫療表示,收購水木天蓬將強化二者的戰略協同效應,有利於提升公司整體盈利能力。

事實上,針對此次交易,徐農爲水木天蓬作出了業績承諾。

若交易於2024年年底完成,則業績承諾期2024-2026年度水木天蓬的淨利潤分別爲4013.46萬元、4773.37萬元、5518.00萬元。若交易完成時間延後至2025年,則水木天蓬2025-2027年度的淨利潤分別爲4773.37萬元、5518.00萬元、6536.30萬元。

相對應的收入方面,預計水木天蓬2024年-2027年的營收分別爲1.21億元、1.41億元、1.68億元、1.98億元。更往後看,預計2029年水木天蓬營收2.82億元。因此,2024-2029年,水木天蓬預計營收復合增長率爲18.44%。

然而,2019-2023年,全球超聲骨刀市場規模複合增長率僅爲4.22%,中國複合增長率爲9.36%。

上交所要求三友醫療說明,水木天蓬預期營業收入增長率超過行業增長率的原因,以及相關預測的審慎性、可實現性。

三友醫療回覆稱,2024年1-11月水木天蓬已實現銷售收入9053.66萬元,完成率爲74.78%。過往5年(2019-2023年)數據顯示,歷年第四季度爲銷售旺季,12月的銷售佔比在30%-45%之間。

保守估計,水木天蓬2024年全年銷售收入爲1.13億元,完成率93.63%,若樂觀估計,全年銷售額則爲1.27億元,完成率爲105.09%。

另外,據千里馬招標網信息,2022年和2023年,水木天蓬的市場佔有率分別爲51.08%和 46.20%,市場佔有率屬行業領先。

同時,2020-2023年,水木天蓬實現營收5242.79萬元、6540.92萬元、7383.87萬元、9268.77萬元,年均複合增長率爲20.92%,高於同期行業的年均複合增長率10.97%。

三友醫療還透露,目前超聲骨刀整體市場滲透率及增長率較低,隨着學術教育及臨床推廣,超聲骨刀將逐步取代傳統的截骨工具,未來市場空間較大。

另據新思界預測,預計中國超聲骨刀總體市場規模(含設備和耗材)將由2023年的2.46億元增長至2028年的8.01億元,複合增長率爲26.63%。三友醫療認爲,行業增速高於三友醫療預估的18.44%,體現了審慎的原則。