今年以來,債券ETF市場發展迅猛。

截至12月17日,債券ETF規模已超1646億元。目前市場上規模超百億的債券有5只,其中,博時可轉債ETF、富國政金債券ETF、海富通短融ETF、海富通城投債ETF、平安公司債ETF規模爲361.32億元、334.95億元、286.87億元、135.00億元、109.75億元 。

年初至今,債券ETF全部收紅。其中,30年國債ETF年內漲超20%,10年地方債ETF年內漲超10%。

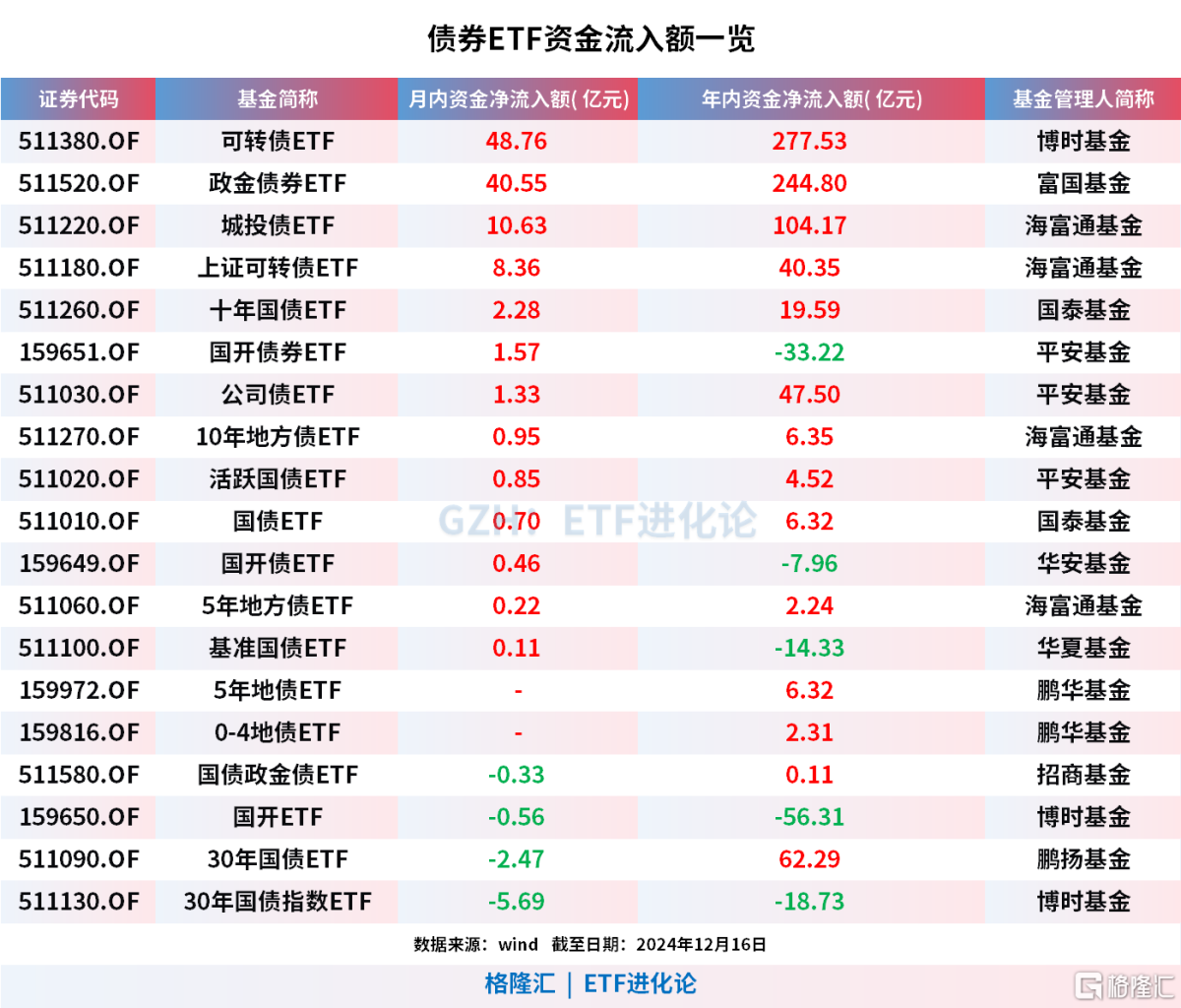

12月以來,超107億元資金淨流入債券ETF,博時可轉債ETF、富國政金債券ETF本月資金淨流入額48.76億元、40.55億元。

12月以來,超107億元資金淨流入債券ETF,博時可轉債ETF、富國政金債券ETF本月資金淨流入額48.76億元、40.55億元。

年初至今,超693億元資金淨流入債券ETF,博時可轉債ETF、富國政金債券ETF、海富通短融ETF年內淨流入額277.53億元、244.80億元、104.17億元。

對於債券市場,華創證券指出:

極致寬鬆的預期下債市處於非穩態,不能用過往常識進行理解,收益率快速大幅下行後市場關注反轉風險,但短期似乎沒有明顯的利空因素。(1)若總量寬鬆政策落地則止盈盤顯現,但短期降準概率有所下降。(2)關注資金價格年末的分層波動風險,但DR007-政策利率進一步上行空間有限。(3)關注風險偏好修復的變化,但短期處於政策和經濟數據的空窗期。(4)關注央行管理長債風險的操作是否落地,但8月經驗反而爲機構提供了配置機會。(5)關注超漲後的債市回調風險,但配置盤保護下年末債市調整幅度通常較爲有限。

短期債市缺乏明顯導致反轉的利空因素,但同時收益率快速下行後大規模加倉的性價比也不高。(1)針對前期已經加倉的帳戶:建議多看少動,順勢而爲;(2)如果帳戶仍有增量資金:遵循「錢多」下利差挖掘的邏輯,尋找收益率曲線的凸點進行配置。

浙商證券研報指出,貨幣寬鬆週期下,長期維度(3-5年)10年國債利率運行中樞或爲1.5-2.0%,10年國債利率的低點或下行至1.5%以下,這也意味着,雖然本輪跨年行情級別和節奏均超出市場預期,但以終局思維看,1.8%或爲10年國債利率的中樞而非下限水平。以終局思維看政治局會議及中央經濟工作會議對於貨幣政策的定調,提升了債市做多的確定性,本輪跨年行情仍未結束。明年春節前債市暫無明確利空,利好方面目前存在降準、減息、保險開門紅資金及再融資債資金陸續回籠而產生的配置需求,建議不輕易止盈。下一個關鍵節點爲下一次減息落地的止盈以及兩會前後的增量政策預期衝擊。

12月以来,超107亿元资金净流入债券ETF,博时可转债ETF、富国政金债券ETF本月资金净流入额48.76亿元、40.55亿元。

12月以来,超107亿元资金净流入债券ETF,博时可转债ETF、富国政金债券ETF本月资金净流入额48.76亿元、40.55亿元。