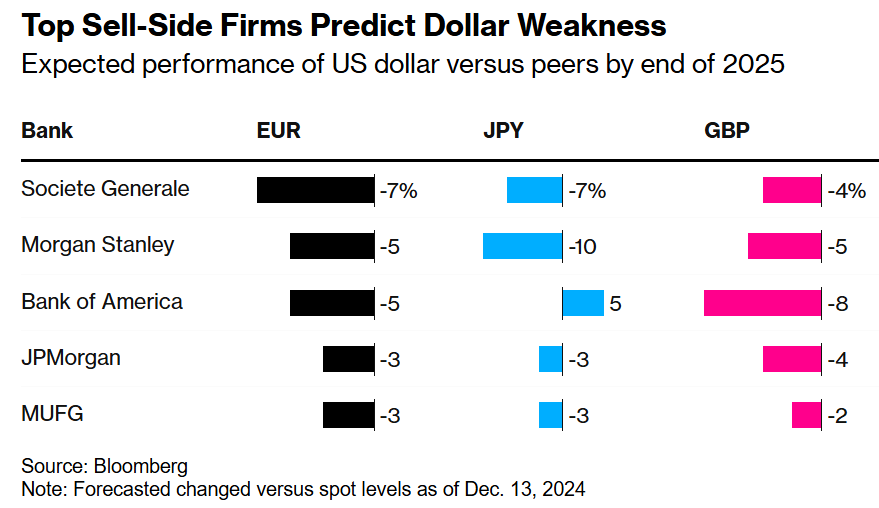

多位卖方策略师预测,美元最早将在明年年中达到顶峰,然后开始下跌,到明年年底或下跌6%。

由于美国当选总统特朗普的政策和美联储的降息措施可能会在2025年下半年给美元带来压力,华尔街开始对美元感到不满。

从摩根士丹利到摩根大通,大约六位卖方策略师现在预测,美元最早将在明年年中达到顶峰,然后开始下跌,法国兴业银行认为,ICE美元指数将在明年年底下跌6%。

由于特朗普在美国总统大选中获胜,以及强劲的经济数据促使交易商降低了对美联储明年降息次数的预期,美元今年已经飙升,有望创下自2015年以来的最大涨幅。

由于特朗普在美国总统大选中获胜,以及强劲的经济数据促使交易商降低了对美联储明年降息次数的预期,美元今年已经飙升,有望创下自2015年以来的最大涨幅。

法国兴业银行货币策略主管基特-朱克斯(Kit Juckes)表示,美元的强势“令人反胃”。“我们正在推动一种资产的价格上涨,而这种上涨从长期来看是不可持续的。”

彭博美元现货指数今年迄今已上涨约6.3%,其中大部分涨幅是在11月初大选日之前和之后取得的。

特朗普的关税和减税政策将刺激通胀,并使美联储在未来几个月降低利率的任务复杂化,这一预期助长了美元涨势,刺激了全球投资者将资金转向美国。

摩根士丹利的宏观和货币策略师马修-霍恩巴赫(Matthew Hornbach)和詹姆斯-洛德(James Lord)等人认为这些威胁将提振美元,但他们写道,到明年这个时候,美元最终将跌破目前的水平。他们补充说,美国实际利率下降和风险偏好上升的综合因素将使美元成为最看跌的货币。

目前,特朗普在贸易问题上的鹰派言论愈演愈烈,最近,他承诺就移民和毒品相关边境问题对墨西哥和加拿大商品征收25%的关税,导致墨西哥比索和加元汇率下滑。本月早些时候,特朗普嘲笑一些新兴经济体挑战美元作为世界主要货币的地位。

最近美元的强势导致了非美元货币的疲软。去年11月美国大选后,欧元跌至两年低点,接近平价。摩根士丹利资本国际公司(MSCI Inc.)的新兴市场货币指数目前处于四个月来的最低水平。

以丹尼尔-托邦(Daniel Tobon)为首的花旗集团策略师认为,特朗普第二任期政府对可能爆发的贸易战的任何解决方案,都将令看涨美元的人失望。许多看涨美元的人认为,特朗普在贸易问题上的观点本质上支持美元,因此纷纷建立多头头寸。

彭博社根据商品期货交易委员会(Commodity Futures Trading Commission)截至12月10日当周的数据编制的数据显示,投机、非商业交易商仍持有约240亿美元的美元多头头寸,接近5月份以来的最高水平。自10月中旬大选前以来,这一群体一直看涨美元。

迫在眉睫的威胁

说到特朗普总统任期内的美元走势,历史可以提供一些指引。八年前,特朗普当选后,美元随即一路高歌猛进,但随着美国经济失去动力,而欧洲经济增长回升,2017年彭博美元指数创下了有史以来最大的年度跌幅。

以德里克-哈尔彭尼(Derek Halpenny)为首的MUFG分析师表示,华尔街认为这次的跌幅不会那么大,但美元可能会在2025年上半年达到顶峰。

与11月特朗普获胜后美元升值的欣喜若狂相比,即使是期权市场也在一定程度上降低了对明年美元的看涨预期。

彭博美元基准一年期风险逆转指数本周约为1%,较约一个月前的四个月高点有所下降,表明交易员仍在期待美元上涨,但看涨情绪已经停滞。

Point72资产管理公司的策略师兼经济学家索菲亚-德罗索斯(Sophia Drossos)认为,美元已计入了太多的利好消息,美国以外任何地方的经济增长,尤其是欧洲,都会削弱美元相对于其他货币的汇率。欧洲央行和英国央行正在降息以帮助减轻经济下行风险。德索斯说:“明年全球经济强劲的基石是良好的。”

顶级货币策略师们预计,近几个月来美元最大的支撑来源——美联储,将在2025年进一步变成负担。摩根士丹利利率策略师认为,明年美国收益率的下降速度预计将快于世界其他地区,这将压缩长期以来对美元有利的利差。

其他专家认为,如果特朗普的贸易政策得以实施,美元将面临进一步走强的风险,因为从理论上讲,关税将使美国制造商使用的任何进口商品的价格飙升。

加利福尼亚大学伯克利分校的经济学家巴里-艾克格林(Barry Eichengreen)花了几十年时间研究全球货币体系,他说:“如果关税使钢铁和铝变得更加昂贵,这将对使用这些进口投入品的陆上汽车业造成负面的供应冲击。”

此外,还有预算赤字扩大和美国债券期限溢价增加的威胁,期限溢价是衡量持有长期国债的预期风险的指标。

全球外汇策略联席主管梅拉-钱丹(Meera Chandan)领导的摩根大通分析师在2025年展望中写道:“当美联储确实大幅宽松,美元失去其相对收益/增长优势时,美元的疲软可能会超乎寻常。”

编辑/lambor