如何向市場證明其成長潛力,成爲榮業食品擺在案頭的問題。

上市之後的榮業食品(WYHG.US)似乎並未獲得資本市場更多青睞。截至12月11日收盤,該股周內跌幅超10%,股價已經接近發行價4美元。

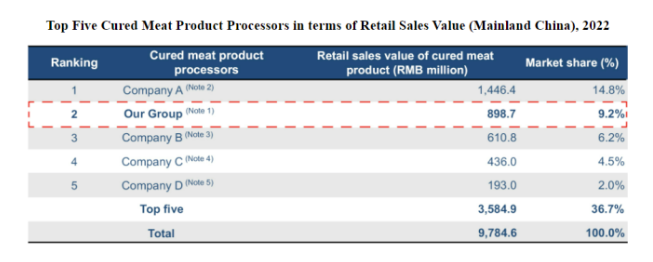

根據Frost & Sullivan報告,2022財年,根據中國大陸醃臘肉製品的零售額,榮業食品以9.2%的市場份額排名第二。按照榮業食品的說法,中國大陸醃臘產品市場集中度較高,前五大加工商佔據36.7%的市場份額。 其中,榮業食品和市佔率第一的公司的市佔率相差5.6個百分點,醃製肉製品零售額相差5.48億人民幣。

作爲行業老二,榮業食品亦不乏一些成長隱憂。

作爲行業老二,榮業食品亦不乏一些成長隱憂。

營收增長放緩營收主力醃肉產品銷售下滑

據悉,榮業食品最早可追溯至1915年,歷經四代,至今已有一百多年的歷史。彼時,公司主要以以「榮業」的名義加工和銷售醃製香腸。自2010年起,該公司便通過公司榮業廣東開始運營,不斷髮展業務並打造品牌。除了「榮業」外,榮業食品還開發了零食產品品牌「匠王」和「狂客」。

業績表現來看,2022年至2023年及2024年9月30日(以下簡稱:報告期內),榮業食品的收入分別爲1.31億美元、1.34億美元、1.05億美元;淨利潤分別爲1119.398萬美元、1400.99萬美元、1102萬美元。2023年營收同比增長僅爲2.29%,同期淨利潤同比增長25.16%。不難看出,公司營收增長速度實際上是處於放緩狀態。

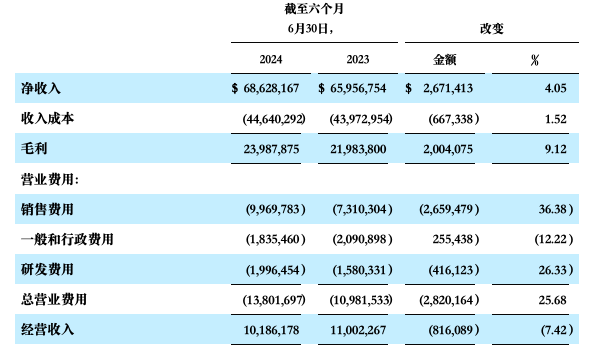

除此之外,公司的盈利提升速度似乎也有所放緩。2022年、2023年,該公司的毛利分別爲4434萬美元、4710萬美元,同比增長6.22%;毛利率分別爲33.91%、35.13% ,同比提升不到2個百分點。

榮業食品的收入主要來自醃製肉製品、零食產品和冷凍肉製品的銷售。報告期內,來自醃製肉製品的收入佔比分別爲67.58%、62.11%及57.93%。其中,豬肉臘腸的收入佔比分別爲40.86%、36.24%、36.87%,毛利率分別爲30.98%、33.03%、37.23%;醃製豬肉的收入佔比分別爲14.64%、16.39%、13.04%,毛利率分別爲40.29%、39.71%、39.07%。

此外,來自零食產品的收入佔比分別爲27.45%、32.55%、36.75%,毛利率分別爲34.86%、35.78%、26.37%;冷凍肉製品的收入佔比分別爲4.96%、5.34%、5.32%,毛利率分別爲40.75%、43.22%、41.99%。

由此可見,醃製肉製品是榮業食品的最主要產品。而2024年上半年,醃肉產品銷售收入減少了461萬美元。榮業食品指出,醃製肉製品收入減少主要是由於平均單位銷售價格從每公斤8.53美元下降至截至每公斤8.16美元,導致收入減少210萬美元;銷量從5739噸下降至5628噸,導致收入減少91萬美元,及業務報表適用的貨幣匯率波動影響。

從上述數據表現,不難看出,作爲一家「老字號」臘味企業,榮業食品也不可避免的遇到了增長放緩的成長瓶頸。

增長的銷售費用仍難轉化爲業績增長「藍圖」下不乏經營壓力

通過上述的梳理,榮業食品的發展路徑已十分清晰,其在深耕核心業務粵式醃製肉產品的同時,拓展新產品線打造產品多元化矩陣,並擴大銷售渠道加速對市場的滲透。

從行業角度而言,榮業食品將受益於市場需求的持續成長。據弗若斯特沙利文數據顯示,2022至2027年,中國大陸醃肉製品的市場規模將從529億人民幣增至739億人民幣,年複合增速6.9%。而在相同的時間段內,休閒零食、冷凍肉製品的年複合增速分別爲8.3%、4.5%。

其中,醃製肉製品市場是醃製肉製品市場的一部分,其零售額在 2022 年佔整個醃製肉製品市場的 18.5%。此外,在醃製肉製品市場中,醃製肉製品細分市場的複合年增長率在 2018 年至 2022 年期間最高。根據 Frost & Sullivan 的數據,醃製肉製品在各種餐飲選擇和烹飪方法中的應用十分廣泛,預計在 2022 年至 2027 年期間將保持 8.5% 的複合年增長率。

行業顯現較大的發展潛力之餘,榮業食品也憑藉多年積累位於行業前列,形成一定規模效應。

值得關注的是,榮業食品在銷售費用上的支出不可忽視。報告期內,公司的銷售費用分別爲1969.17萬美元(約等於1.38億元人民幣)、1955.06萬美元、996.98萬美元,同比增長-0.72%、36.38%,佔比收入分別爲15.06%、14.58%、14.53%。

榮業食品指出,銷售費用主要包括廣告費用;銷售和營銷人員的工資和佣金;電商平台的運輸費和配送費;空間佔用費用,例如超市的櫃台;以及TikTok、京東、拼多多等電商平台的服務費。 對於2024年上半年銷售費用的大幅增長,榮業食品指出,主要是由於廣告費用增加281萬美元。

不過正如上文所言,公司醃肉產品銷量和產品單價均出現下滑。可見儘管公司銷售費用持續上漲,仍難挽救公司主力產品的下滑,經營壓力存在。

此外,榮業食品作爲「行業老二」,一方面易受頭部企業壓制,據招股書披露,以醃製肉製品零售額計,行業老大的市場份額高達14.8%,榮業食品雖緊隨其後,但市場份額差距高達5.6%;另一方面,臘味食品進入門檻不高,該公司亦容易受「後來者」企業搶奪市場份額。

針對於此,榮業食品也在招股書提示風險稱,中國大陸的肉類加工行業競爭激烈,無論是原料肉的採購、加工技術,還是加工肉製品的銷售,都存在競爭。此外,公司還面臨來自中國大陸多家肉類加工企業的競爭,一些一些競爭對手可能擁有更多的財務和其他資源,若公司無法與這些公司有效競爭,則可能對公司的市場份額和盈利能力可能會受到不利影響。

綜上,榮業食品赴美無疑爲其破局增添幾分勝算,但似乎投資者並沒有輕易買賬。在主力產品業績下滑的壓力之下,榮業食品如何向市場證明其成長潛力仍是擺在案頭的問題。

作为行业老二,荣业食品亦不乏一些成长隐忧。

作为行业老二,荣业食品亦不乏一些成长隐忧。