大摩指出,地緣政治風險加劇的背景下,中國黃金將從市場避險情緒中獲益,受中國投資者追捧,人民幣波動預期也爲金價上漲提供了支撐。紫金礦業、山東黃金和招金礦業在市場上被低估,未來五年產量有望大幅增長。預計金價2025年第二季度將達到每盎司2850美元。

11日,摩根士丹利Sara Chan團隊發佈研究報告《中國黃金:Alpha到Beta》,看好中國黃金未來的發展前景,認爲中國黃金市場將受益於全球和國內的多種有利因素。

大摩指出,地緣政治風險加劇的背景下,中國黃金將從市場避險情緒中獲益,並受中國投資者追捧。人民幣波動預期也爲金價上漲提供了支撐。

研報特別指出中國黃金「三巨頭」——紫金礦業、山東黃金和招金礦業,認爲它們在市場上被低估,未來五年產量有望大幅增長。

研報特別指出中國黃金「三巨頭」——紫金礦業、山東黃金和招金礦業,認爲它們在市場上被低估,未來五年產量有望大幅增長。

摩根士丹利的大宗商品團隊預測,黃金價格在短期內有適度上漲空間,預計2025年第二季度將達到每盎司2850美元,較當前的近歷史最高水平高出5%。

紫金、山東黃金、招金:未來五年產量有望大幅增長

報告強調了中國黃金礦業公司的三大優勢:一是在全球地緣政治不確定性和減息週期中,黃金作爲首選大宗商品,爲中國黃金礦業公司帶來了機遇;二是中國投資者對黃金的強勁投資需求;三是人民幣波動的預期下,黃金價格有望進一步上漲。

大摩預測,黃金價格在短期內有適度上漲空間,預計2025年第二季度將達到每盎司2850美元,較當前的近歷史最高水平高出5%。

報告中提到,紫金礦業、山東黃金和招金礦業預計將在未來五年內實現產量的顯著增長,分別爲20.8%、12.4%和8.2%的複合年增長率。特別是紫金礦業的海域項目預計在2025年底開始運營,將顯著提升公司的黃金產量,從2023年的17.7噸增至35.2 噸。

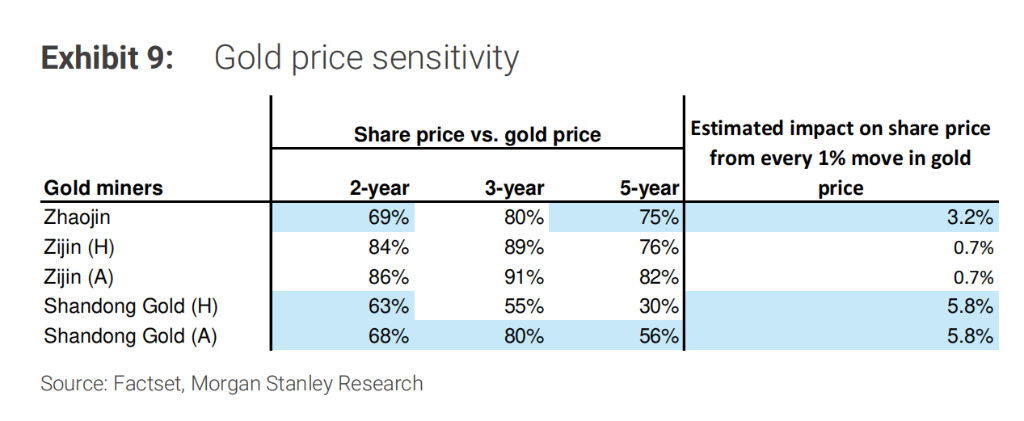

「我們預計,隨着金價上漲,中國黃金礦業公司的利潤將大幅增長。以招金、山東黃金和紫金爲例,金價每上漲1%,它們的淨利潤有望提升0.7%到2.8%。」

儘管今年上半年黃金珠寶的消費有所下降,但投資者的熱情卻高漲。大摩數據顯示,上半年黃金購買量同比增長了46%,這主要得益於投資需求的強勁增長。大摩預計,今年投資需求將在黃金總消費中佔比超過四成,遠高於去年的水平。

爲何選擇中國黃金

大摩表示,相較於其他黃金公司,中國黃金公司蘊藏着更爲突出的阿爾法機遇。這主要歸功於三點:

首先,是本土市場需求強勁。大摩表示,中國投資者對黃金的熱情持續高漲,爲國內黃金公司提供了穩定的市場基礎。

與全球黃金ETF遇冷不同,中國在岸黃金ETF需求持續升溫。2024年上半年,金條需求暴漲,佔中國黃金總需求的一半。此外,中國人民銀行的購金行爲也支撐了市場需求。

其次,是中國黃金礦商產量增長領先。大摩表示,過去十年,中國黃金礦商在併購市場上的活躍度不斷攀升。這主要是因爲中國對保障黃金儲備的強烈需求。中國黃金「三巨頭」積極在海外,尤其是非洲尋找新的礦產項目。

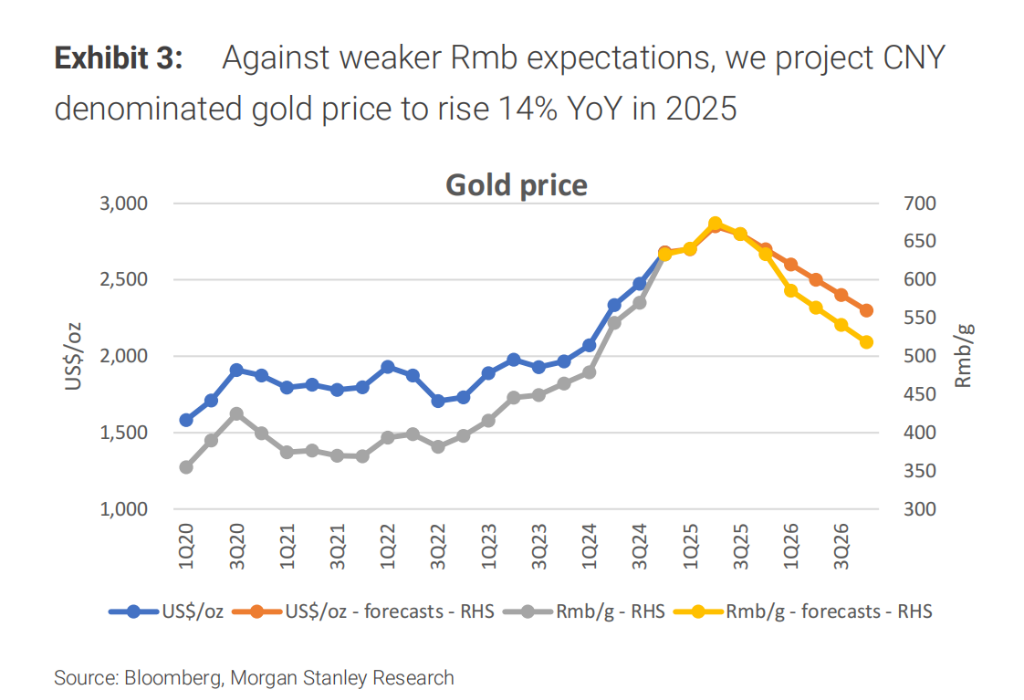

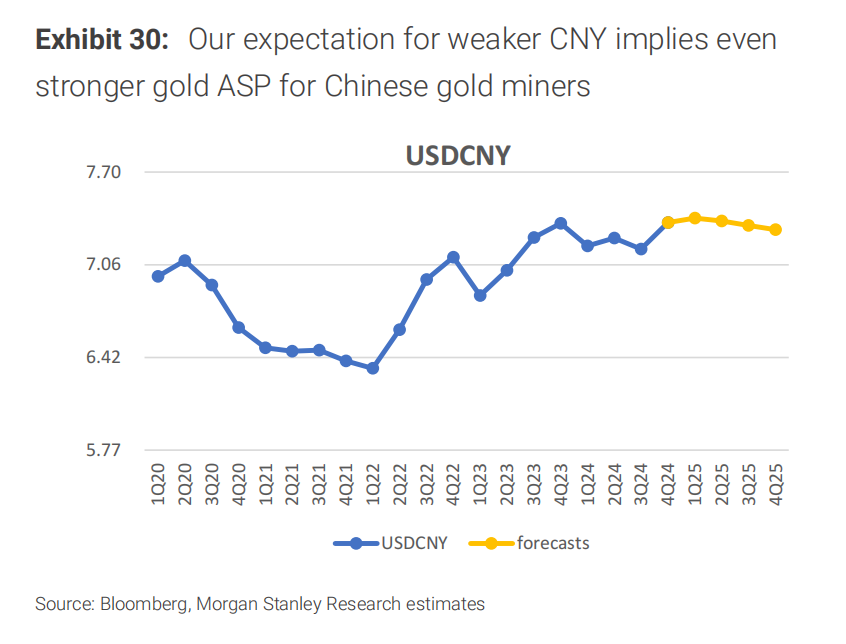

最後,是中國黃金的盈利彈性更大。大摩表示,在人民幣波動的預期下,預測2025年以人民幣計價的黃金價格將同比上漲14%,達到每克652元人民幣的歷史新高。

報告還指出,市場可能忽視了中國黃金礦業公司的增長潛力。過去一年,中國黃金股票的漲幅爲7-28%,落後於全球黃金同行的8-49%漲幅。摩根士丹利認爲,全球地緣政治緊張局勢以及創紀錄的高黃金價格環境,也引發了對中國礦業公司海外項目執行能力的擔憂。

儘管如此,摩根士丹利也提醒投資者注意潛在的風險因素,包括利率削減延遲、資金流動未能實現以及市場情緒轉爲風險偏好模式,這些因素可能導致利潤回吐。

研报特别指出中国黄金“三巨头”——

研报特别指出中国黄金“三巨头”——