招商證券認爲,貨幣政策轉向「適度寬鬆」的定調意味着明年降準減息可期,短端利率下行空間打開。東吳證券表示,股債在拐點上存在時滯,在轉向「股牛債熊」 前會有一段「股債雙牛」的時期,預計將在明年到來,10年期國債收益率或下行至1.5%。

12月9日召開的中共中央政治局召開會議延續了9月政治局會議積極的政策基調,釋放多重超預期信號。

其中,會議「適度寬鬆」的貨幣政策定調更是十四年以來首度重提,對貨幣寬鬆和降準減息預期驟然升溫,推動中長期債券收益率集體俯衝向下。

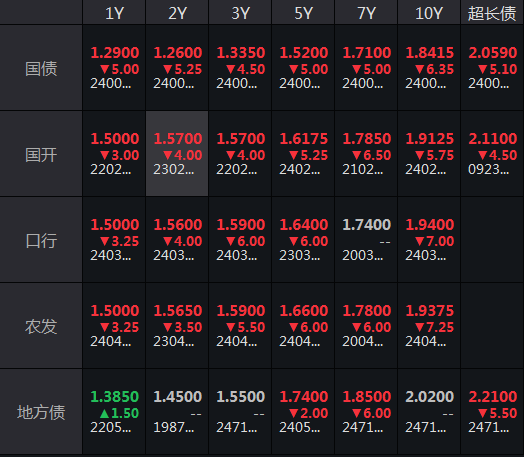

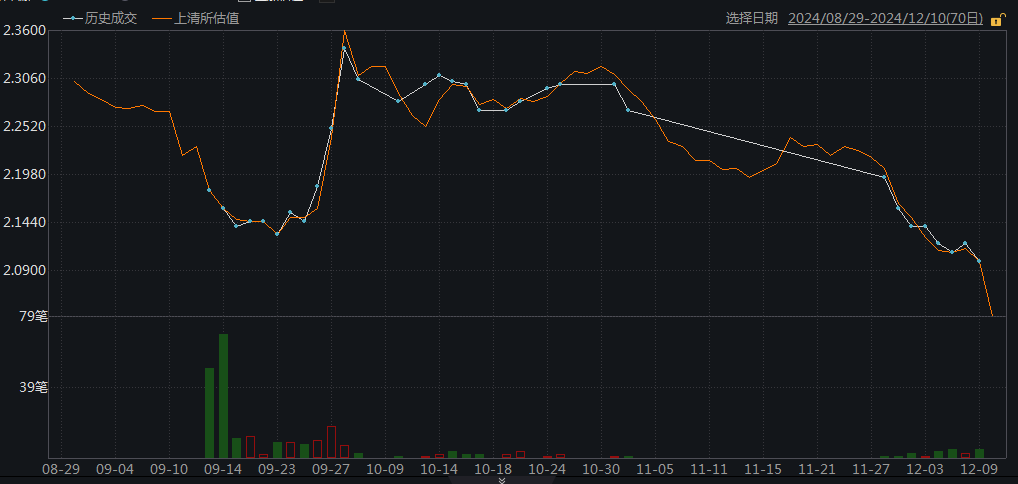

10日週二,10年期國債活躍券「24附息國債11」(240011)收益率走低7.5BP,盤中最低觸及1.8225%,續創歷史新低,兩個交易日內累計下行10BP,一週內下行幅度達15BP。

10日週二,10年期國債活躍券「24附息國債11」(240011)收益率走低7.5BP,盤中最低觸及1.8225%,續創歷史新低,兩個交易日內累計下行10BP,一週內下行幅度達15BP。

30年期國債活躍券「24特別國債06」(2400006)收益率也一路下行,一度走低7BP至2.0450%。

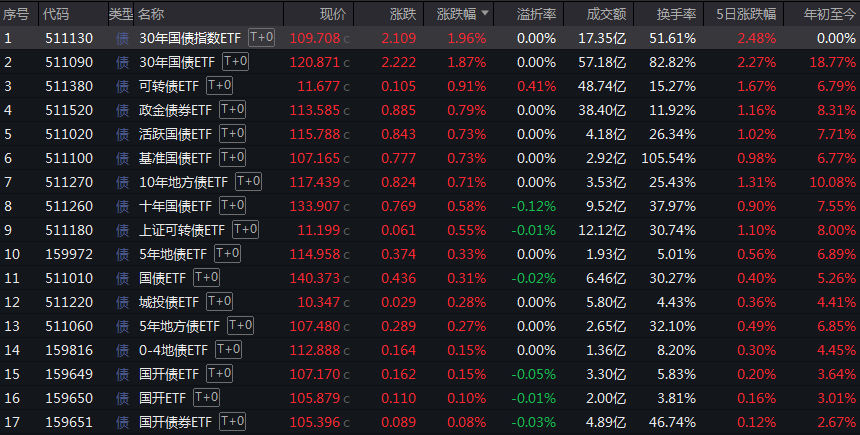

期貨市場上,國債期貨全天強勢上漲,30年期主力合約收漲1.37%,創歷史新高,10年期、5年期、2年期國債期貨均有不同幅度上漲。

國債ETF市場悉數飄紅,30年期國債ETF漲幅達到1.87%,10年國債賬0.58%。

寬鬆流動性加持下,債市能否繼續向上?

上週以來,債市搶跑行情快速演繹,長端利率向下突破2%關鍵點位,隨後開始進入踏空方與止盈方的博弈中。

昨日的政治局會議落地再度點燃債市做多熱情,「債牛」信心得到鞏固。

招商固收張偉團隊分析表示,此次政治局會議釋放出了增長政策繼續加碼的信號。貨幣政策轉向「適度寬鬆」的定調意味着明年降準減息可期,短端利率下行空間打開,從而帶動10年國債和30年國債利率在今天尾盤大幅下行。

從歷史經驗看,2020年以來(除去2022年),在12月中共中央政治局會議前5-10個交易日,債市往往偏震盪,而會議落地後債市傾向於震盪走強。

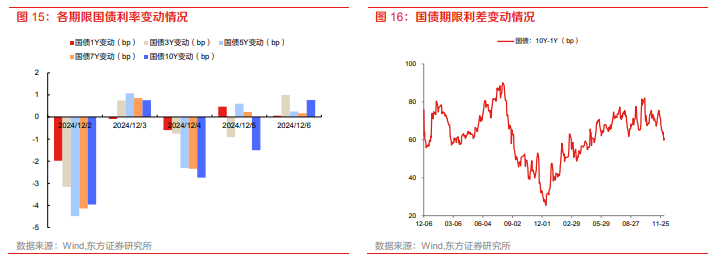

在資金方面,招商證券表示,雖然12月中下旬資金面將季節性收斂,但是這對於長債的影響可控,短端利率下行或受阻,利率曲線有望平坦化。

招商策略張夏團隊認爲,在未來寬鬆貨幣政策有望持續情形下,市場中長期利率中樞可能進一步下移,股票資產相對債券資產的性價比進一步提升。若後續權益市場賺錢效應持續改善,居民存款向權益市場搬家,理論上A股將有較大的上行空間。

從市場表現來看,2013-2023年間,12月初至政治局會議、至中央經濟會議,以及中央經濟工作會議後5天、10天、20天及一個月後,市場上漲概率不一。但就指數而言,主要大盤股指數,如滬深300、上證50上漲概率均超過50%,約67%;創業板指上漲概率約50%,中證1000上漲概率約爲33%。

這又引發了另一層擔憂:在增長政策刺激下,股市上漲是否會帶來「股債蹺蹺板」效應?

東吳證券認爲,以2020年的「股債蹺蹺板」爲例,2020年3月上證指數觸底反彈,而10年期國債收益率在此期間還在下行,直到4月才從低點向上。

這樣的切換不同步性現象可以用貨幣信用週期理解,「股牛債熊」的拐點通常出現在「寬貨幣+寬信用」或「緊貨幣+寬信用」階段中,需要等到「寬信用」的驗證。債券相對於股票而言,更加忠實於基本面,需要等到連續的「寬信用」驗證才進入到拐點確立的狀態。

東吳證券進一步表示,因爲股和債在拐點上所存在的時滯,在轉向「股牛債熊」 時,會有一段「股債雙牛」的時期。在目前寬鬆的貨幣政策的定調下,明年或將迎來「股債雙牛」階段,基於我們對於大幅減息的判斷,預計10年期國債收益率將下降至1.5%的水平。

10日周二,10年期国债活跃券“24附息国债11”(240011)收益率走低7.5BP,

10日周二,10年期国债活跃券“24附息国债11”(240011)收益率走低7.5BP,