國內冰雪旅遊季已拉開帷幕,而融創中國(01918.HK)卻玩起了「冰雪大轉身」,決定變賣「爾濱」這塊誘人的「冰雪蛋糕」!

11月29日,融創中國發公告指,已與當地國資持股99%的太陽島集團訂立協議,將其於哈爾濱冰雪大世界的全部46.67%權益,轉讓給太陽島集團,代價爲10.21億元(單位人民幣,下同)。

哈爾濱冰雪大世界擁有哈爾濱冰雪大世界、哈爾濱國際啤酒節兩大文旅品牌。

去年冬季,「爾濱」出圈,哈爾濱冰雪大世界無論在線上還是線下流量都出現大爆發,哈爾濱冰雪大世界更實現扭虧爲盈,於2023年錄得稅後利潤1.34億元,較2022年虧損4,725萬元明顯好轉。

去年冬季,「爾濱」出圈,哈爾濱冰雪大世界無論在線上還是線下流量都出現大爆發,哈爾濱冰雪大世界更實現扭虧爲盈,於2023年錄得稅後利潤1.34億元,較2022年虧損4,725萬元明顯好轉。

2024年的冬季才剛剛開始,「爾濱」也已準備好迎接南方小土豆以及各方來客,爲何融創卻在此時出售行情大好的資產?

放棄「爾濱」的理由

融創中國表示,出讓哈爾濱冰雪大世界權益的總代價10.21億元中,2.026億元用於償還融創中國欠付哈爾濱冰雪大世界的款項,4.14億元用於償還其於哈爾濱冰雪大世界的質押貸款,其餘的4.046億元支付至政府監管專戶,用於融創在哈爾濱地產開發項目的保交樓。

同時,融創中國認爲於哈爾濱冰雪大世界的投資爲少數股權投資,並非冰雪板塊的核心業務,出售該項目不會影響其於冰雪板塊的長期佈局與發展。

財務狀況緊張

融創中國的財務狀況十分吃緊。

2024年6月30日,融創的附息債務合計達2,774.25億元(期初爲2,778.34億元),其中應於一年內償付的附息債務達到1,934.94億元,較期初增加122.94億元,但是其現金及現金等價物只有53.89億元(期初爲70.56億元),差距非常大。另外,融創的合同負債爲1,860.79億元(期初爲1948.10億元)。

沉重的債務下,其當前可變現的資產或並不足以應付清償。

2024年6月30日,融創的發展中物業爲4,619.16億元,持作出售的竣工物業爲964.47億元,存貨爲5.5億元,應收賬款爲596.14億元。

需要注意的是,由於當前樓市的表現不太理想,融創的這些資產未必能按其賬面值來變現。

就以2024年6月30日的資產狀況來看,其發展中物業主要的資產構成爲無形資產土地使用權,但是由於樓價未見起色,價值的減損也有所加快,發展中物業的可變現淨值虧損撥備佔到了賬面值的7.13%,較年初時的6.42%上升了0.71個百分點。

同樣,由於需求疲弱,已竣工物業的市場承受力或也不太樂觀,2024年6月30日持作出售的竣工物業可變現淨值虧損撥備佔到了賬面值得13.83%,較期初的13.28%高出0.55個百分點。

若情況進一步下行,而融創的債務亟需清償,則其可變現淨值的虧損有可能進一步擴大。

現金流或不足以償債

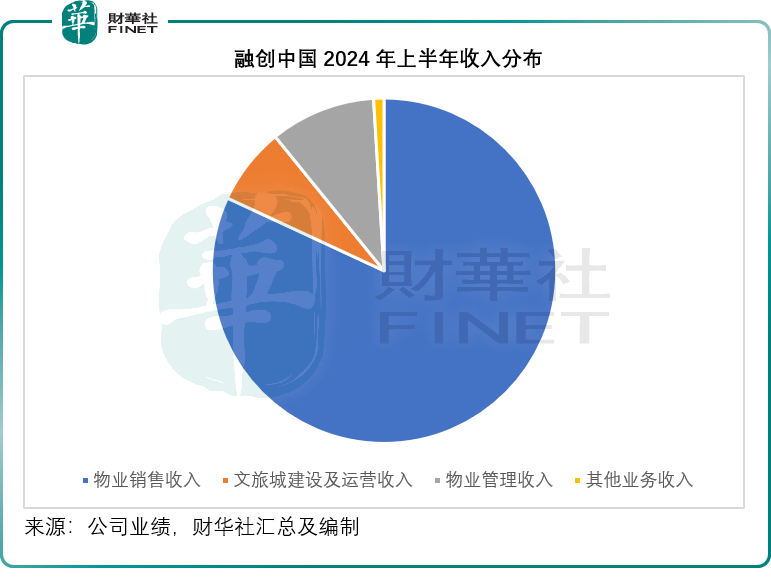

融創的主要收入來自三大板塊:物業開發、文旅城建設及運營和物業管理。其中,物業開發的收入佔比最大,於2024年上半年佔到了融創總收入的81.91%,但同時也產生最大虧損,分部虧損達到91.61億元。

除了相應的營業成本和經營開支外,樓價下行也給其物業開發業務帶來不小的壓力,也是其產生虧損的主要原因,2024年上半年,該業務板塊的減值虧損額高達9.43億元。

文旅城建設及運營以及物業管理業務,相對來說在後期的運營中可產生穩定的現金流,但所不同的是文旅城建設通常需要佔用高額資本開支進行前期開發,對本來財務狀況已十分吃緊的融創來說是一大負擔。

另一方面,由於在立項的時候,文旅城項目通常提供的現金流預測都較爲樂觀,也因此在消費力未如預期理想的時候,這些項目有可能產生較高的公允值虧損,2024年上半年,其文旅城建設及運營分部產生的分部虧損728.73億元中,有超過一半(480億元)爲投資物業的公允價值虧損。

2024年上半年,融創中國來自經營活動的淨現金流入有1.32億元,較上年的淨流出87.36億元有所改善,但顯然並不足以支付其沉重的債務所產生的利息。期內該集團的利息開支高達158.38億元,這也是其不得不進行資本化財務成本的原因。

2024年6月末,融創中國的已發行股份數從期初的83.96億股擴大2.67%,至86.20億股,到2024年10月末,其已發行股份數更進一步擴大至92.31億股,較6月末擴大了7.09%,較年初擴大了9.95%。

除了以股化財務成本外,融創中國還依靠出售資產來支撐龐大的支出,不過從其2024年上半年的投資現金流來看,出售附屬公司和合營公司、聯營公司、股權交易等的淨現金流入相對規模不大,2024年上半年合共所得的淨現金流入僅6.29億元(而上年同期爲5.15億元),對於抵消其接近三千億元的龐大債務可謂杯水車薪。

只是,出售資產可助其抵扣債務,而現金均歸於政府監管專戶用於保交樓。2024年6月30日,融創的受限制現金規模爲202.94億元,而較年初增加了27.28億元。

化債與保交樓成主線

除了出讓哈爾濱冰雪大世界外,融創中國今年都進行了多次出售交易,而對於出售資產的所得均類似——抵扣債務和當地的保交樓。

例如2024年2月8日,國投中電通過重組合作事項,受讓了融創於四川三岔湖長島國際旅遊度假中心有限公司的70%股權及債權,總代價爲39.74億元人民幣,其中包括70%權益的代價31.29億元,以及融創方對該公司以及重慶渝錦鴻企業管理合夥企業享有的債權代價8.45億元。

2024年3月18日,融創的間接全資附屬公司石家莊和雅房地產與其合作方簽訂協議,合作方同意受讓中央商務區的80%權益,代價約8.14億元人民幣,代價中約1.48億元抵充融創欠付合作方的債務,剩餘的6.66億元人民幣由合作方以現金支付,將用於融創於石家莊的項目施工建設及保交樓。

2024年4月7日,以5.4億元出售重慶大學城項目的51%股權,其中約3.6億元用於償還因該項目融資而欠付的債務,剩餘1.8億元用於償還融創爲該項目而進行的其他融資。

2024年11月初,融創又與彰泰集團談成52個目標項目的分拆,以解決其與彰泰集團的債務,但此交易融創並不會收到任何淨款項,目的是減少債項。

於11月中,融創初步提交了境內整體債務重組方案,其中包括:

1)現金要約收購,即按每張債券面值僅18%的價格購回債券,涉及的債券本金上限不超44億元,也就是說,以不超過8億元的現金購回44億元的債務;

2)以股票及/或股票經濟收益權兌付方案:按每100元人民幣債券對應融創中國股票數量約13.5股的比例發行新股不超4億股,如此算來,每股融創中國的股價或約7.41元人民幣,約合7.93港元,較融創中國當前的股價2.55港元溢價211%。預計該方案接納債券本金約30億元;

3)以資抵債:融創擬將其間接控股的子公司所持有的特定資產收益權委託給信託公司成立服務型信託,再將信託份額折價置換債券持有人的債券,該方案的接納債券本金上限約41億元;

4)債務展期方案:在上述選項完成後以現金方式支付該方案債券本金約1%,剩餘本金將展期至2034年6月9日,而利息則要到2029年12月才開始每半年支付,且利息統一降低至1%左右,而不計複利。

總結

融創中國的債務和利息太過沉重,對於債權人來說,儘管資本化債務和債務展期所能帶來的利息和賬面減損有點嚴重,但總比顆粒無收要好。

房地產本來就是週期長的生意,要迅速回籠資金應付高昂的利息和短期的債務償付,出售資產以抵扣債務或許是最快捷處理債務的辦法。

就算哈爾濱冰雪大世界的前景再好,融創也只能忍痛出手了。

去年冬季,“尔滨”出圈,哈尔滨冰雪大世界无论在线上还是线下流量都出现大爆发,哈尔滨冰雪大世界更实现扭亏为盈,于2023年录得税后利润1.34亿元,较2022年亏损4,725万元明显好转。

去年冬季,“尔滨”出圈,哈尔滨冰雪大世界无论在线上还是线下流量都出现大爆发,哈尔滨冰雪大世界更实现扭亏为盈,于2023年录得税后利润1.34亿元,较2022年亏损4,725万元明显好转。