图片来源:视觉中国

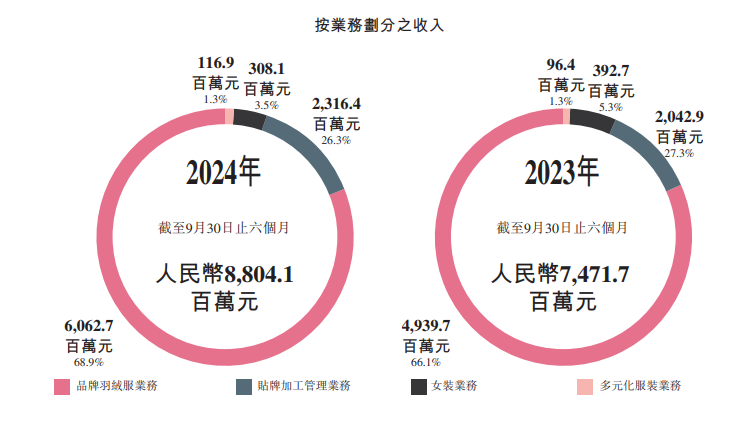

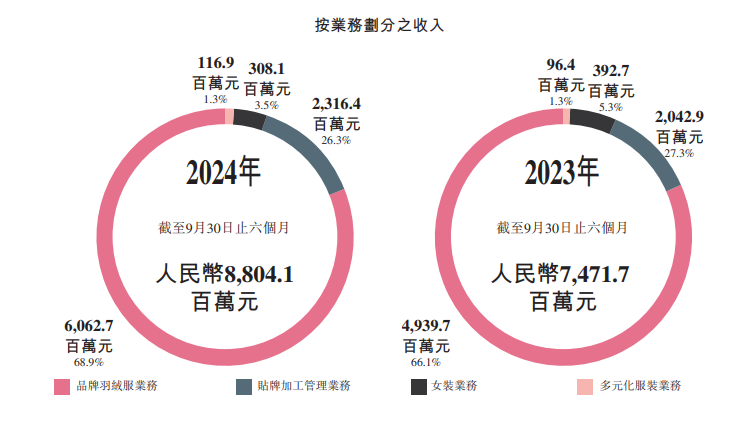

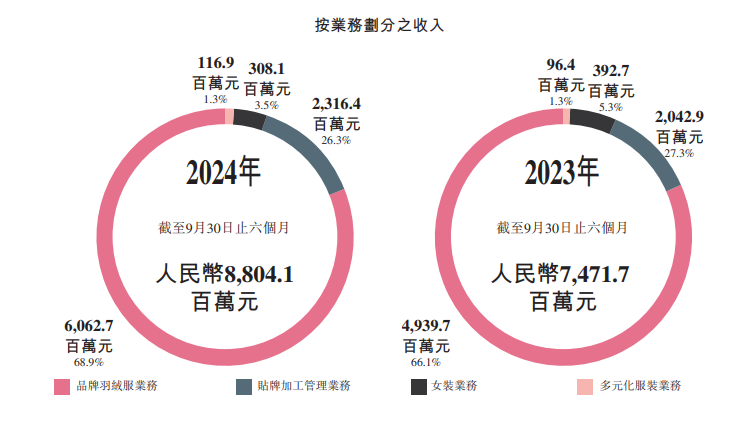

蓝鲸新闻11月29日讯(记者 王涵艺)11月29日,波司登(3998.HK)发布中期业绩,截至2024年9月30日的六个月内,公司实现收入约88.04亿元,同比增长17.8%;净利润11.30亿元,同比增长23%。

尽管收入和盈利再创历史新高,但该集团库存周期变长、拓展多元化产品导致毛利率下降的风险不容忽视。加上投资者对目前市场需求和涨价担忧,公布中期业绩后股价冲高回落,截至11月29日收盘,下跌3.8%,报收4.05港元/股,市值449亿港元。

最近,关于“羽绒服含绒量为0”的相关话题频上热搜,引发了公众对劣质羽绒服的广泛批评。

最近,关于“羽绒服含绒量为0”的相关话题频上热搜,引发了公众对劣质羽绒服的广泛批评。

11月27日,中国羽绒工业协会发布了《羽绒制品消费提示》,提醒消费者在购买羽绒制品时要选择正规渠道,并警惕低价陷阱。

对此,蓝鲸新闻记者联系波司登方面进行采访,波司登方面表示其是羽绒工业协会授权佩挂信誉保证标志和全球羽绒追溯系统“安心购”标识佩标品牌,消费者可以放心选购。

羽绒品类仍是主力

分品类看,品牌羽绒服业务仍为集团的最大收入来源,实现收入约为60.63亿元,占总收入的68.9%,同比上升22.7%。

图片来源:截自财报

其中,波司登品牌收入52.799亿元同比增加19.4%,平价品牌基数较小,增速更为迅猛,冰洁和雪中飞分别增加61.5%和47.1%。

图片来源:截自财报

截至9月底,波司登集团羽绒服业务零售点合共3188家,同比净减少29家,其中自营净增18家至1154家;经销商网点净减少47家至2034家,分占36.2%和63.8%。门店网络约26.3%位于一、二线城市,73.7%位于三线及以下城市。

事实上,在过去的两年中,羽绒服的价格持续上涨,这不仅仅是由于原材料成本的增加,波司登通过提升品牌形象而提高的价格也在推动整个行业的单价上升。

在最近的业绩发布会上,波司登管理层透露,在“双11”购物节期间,品牌的客单价从1500元提高到了1740元,这一增长在天猫“双11”期间88VIP客户客单价普遍下降的背景下显得格外突出。

然而,考虑到整个行业的价格趋势和消费者日益谨慎的消费态度,价格仍然是大多数消费者做出购买决策的主要因素。

有业内人士指出,“2024年对中国高端消费市场来说是一个重大打击,中国奢侈品行业遭遇了前所未有的衰退。”

但波司登集团高级副总裁芮劲松在业绩发布会上表示,虽然短期内降价可能会促进销售,但从长远来看,没有品牌能够仅通过降价来持续提升业绩。他认为降价无异于自毁长城,因此波司登专注于创新和渠道优化来实现增长。

10月,波司登确认已收购Moose Knuckles超过30%的股份,旨在进一步扩大这个加拿大高端羽绒服品牌在全球高端市场的份额。

风险不容忽视

抛开羽绒业务,可以看出多元化战略,尤其是女装业务,目前拖了波司登的“后腿”。

上半财年,女装业务销售额继续以两位数的速度下滑。期内取得收入约为3.08亿元,占总收入的3.5%,同比下降21.5%。

在女装领域,波司登管理着四个定位中高端的品牌,包括杰西、邦宝、柯利亚诺和柯罗芭。这些品牌凭借各自独特的特色和属性,展现了多样化的产品线和差异化的风格定位。在报告期内,这些品牌的营收同比分别下降了16.1%、31.3%和19.9%。

![big]()

图片来源:截自财报

由于市场竞争的加剧和产品结构的调整,女装业务的毛利率较上年同期下降了5.9个百分点,降至61.8%。从销售渠道来看,波司登女装业务的直营和批发两个渠道在报告期内分别同比下降了21.9%和17.4%。

此外,女装业务的零售门店总数与去年同期相比净减少了29家,降至396家。其中,直营门店减少了24家,降至305家,而第三方经销商运营的门店减少了5家,降至91家。

波司登创始人高德康曾明确表示,公司计划将非羽绒服产品的销售比例提升至超过40%,以此作为公司新的增长动力。在2025财年的上半年,非羽绒服业务的收入大约占波司登总收入的31%,并且近年来这一比例一直在下降,可见想要短期内实现创始人目标并非易事。

值得一提的是,报告期内波司登集团毛利增加17.6%至43.913亿元,但毛利率下降10个基点至49.9%。

对于毛利率下滑,波司登解释称,主要因波司登新推出的较低毛利率的防晒服业务影响,与此同时,平价羽绒服业务增速远快于波司登品牌,叠加原材料成本上升,导致羽绒服业务毛利率小幅下滑10个基点至61.1%。

在业绩报告中,波司登提到,过去一年中,波司登品牌在防晒服、冲锋衣和都市轻户外产品方面加大了研发力度。

但事实上,这些市场竞争非常激烈,市场上专注于这些品类的国内外品牌多达数十个,波司登在这些领域也没有明显的领先优势。

根据华经产业研究院的数据,2022年防晒服饰品牌市场份额占比中,前五大品牌分别是蕉下、蕉内、觅橘、骆驼、ohsunny,市场份额占比分别为28.4%、15.1%、6.5%、5.3%、3.1%,波司登作为后来者,需要与这些已经占据市场份额的品牌竞争。

在户外运动服饰领域,波司登不仅要面对传统运动服饰品牌的竞争,还需与专业户外运动品牌及高端时尚品牌展开竞争。例如,国际品牌如阿迪达斯、耐克,老牌户外品牌如北面、哥伦比亚等都在冲锋衣市场布局。此外,国内的品牌如凯乐石、探路者、骆驼、伯希和、牧高笛等也在中低端市场占有一席之地。

都市轻户外产品的竞争同样激烈,不仅有专业的户外品牌,还有快时尚品牌和专业防晒品牌。例如,优衣库、太平鸟等快时尚品牌推出的防晒衣强调舒适性与时尚感。同时,专业防晒品牌如蕉下、ohsunny等以其专业的防晒功能占据消费者心智。

在上半财年,波司登的存货增加了53.4%,达到59.392亿元人民币,其中原材料和制成品库存分别增长了73.1%和44.1%。

截至9月底,波司登控股的库存周期增加了29天,达到189天,应付周期增加了41天,达到260天。

图片来源:截自财报

波司登方面解释称,这主要是由于提前备货、略微提前生产以及减缓向经销商发货的节奏和速度。

波司登的创始人兼董事长高德康表示,集团计划在未来三到五年内探索国际市场的拓展,并将进一步优化研发投入、新品类的开发和数字化转型。

业绩发布会上,波司登管理层还重申了他们到2026年实现300亿元销售额的目标。

圖片來源:視覺中國

藍鯨新聞11月29日訊(記者 王涵藝)11月29日,波司登(3998.HK)發佈中期業績,截至2024年9月30日的六個月內,公司實現收入約88.04億元,同比增長17.8%;淨利潤11.30億元,同比增長23%。

儘管收入和盈利再創歷史新高,但該集團庫存週期變長、拓展多元化產品導致毛利率下降的風險不容忽視。加上投資者對目前市場需求和漲價擔憂,公佈中期業績後股價衝高回落,截至11月29日收盤,下跌3.8%,報收4.05港元/股,市值449億港元。

最近,關於「羽絨服含絨量爲0」的相關話題頻上熱搜,引發了公衆對劣質羽絨服的廣泛批評。

最近,關於「羽絨服含絨量爲0」的相關話題頻上熱搜,引發了公衆對劣質羽絨服的廣泛批評。

11月27日,中國羽絨工業協會發布了《羽絨製品消費提示》,提醒消費者在購買羽絨製品時要選擇正規渠道,並警惕低價陷阱。

對此,藍鯨新聞記者聯繫波司登方面進行採訪,波司登方面表示其是羽絨工業協會授權佩掛信譽保證標誌和全球羽絨追溯系統「安心購」標識佩標品牌,消費者可以放心選購。

羽絨品類仍是主力

分品類看,品牌羽絨服業務仍爲集團的最大收入來源,實現收入約爲60.63億元,佔總收入的68.9%,同比上升22.7%。

圖片來源:截自業績

其中,波司登品牌收入52.799億元同比增加19.4%,平價品牌基數較小,增速更爲迅猛,冰潔和雪中飛分別增加61.5%和47.1%。

圖片來源:截自業績

截至9月底,波司登集團羽絨服業務零售點合共3188家,同比淨減少29家,其中自營淨增18家至1154家;經銷商網點淨減少47家至2034家,分佔36.2%和63.8%。門店網絡約26.3%位於一、二線城市,73.7%位於三線及以下城市。

事實上,在過去的兩年中,羽絨服的價格持續上漲,這不僅僅是由於原材料成本的增加,波司登通過提升品牌形象而提高的價格也在推動整個行業的單價上升。

在最近的業績發佈會上,波司登管理層透露,在「雙11」購物節期間,品牌的客單價從1500元提高到了1740元,這一增長在天貓「雙11」期間88VIP客戶客單價普遍下降的背景下顯得格外突出。

然而,考慮到整個行業的價格趨勢和消費者日益謹慎的消費態度,價格仍然是大多數消費者做出購買決策的主要因素。

有業內人士指出,「2024年對中國高端消費市場來說是一個重大打擊,中國奢侈品行業遭遇了前所未有的衰退。」

但波司登集團高級副總裁芮勁松在業績發佈會上表示,雖然短期內降價可能會促進銷售,但從長遠來看,沒有品牌能夠僅通過降價來持續提升業績。他認爲降價無異於自毀長城,因此波司登專注於創新和渠道優化來實現增長。

10月,波司登確認已收購Moose Knuckles超過30%的股份,旨在進一步擴大這個加拿大高端羽絨服品牌在全球高端市場的份額。

風險不容忽視

拋開羽絨業務,可以看出多元化戰略,尤其是女裝業務,目前拖了波司登的「後腿」。

上半財年,女裝業務銷售額繼續以兩位數的速度下滑。期內取得收入約爲3.08億元,佔總收入的3.5%,同比下降21.5%。

在女裝領域,波司登管理着四個定位中高端的品牌,包括傑西、邦寶、柯利亞諾和柯羅芭。這些品牌憑藉各自獨特的特色和屬性,展現了多樣化的產品線和差異化的風格定位。在報告期內,這些品牌的營收同比分別下降了16.1%、31.3%和19.9%。

![big]()

圖片來源:截自業績

由於市場競爭的加劇和產品結構的調整,女裝業務的毛利率較上年同期下降了5.9個百分點,降至61.8%。從銷售渠道來看,波司登女裝業務的直營和批發兩個渠道在報告期內分別同比下降了21.9%和17.4%。

此外,女裝業務的零售門店總數與去年同期相比淨減少了29家,降至396家。其中,直營門店減少了24家,降至305家,而第三方經銷商運營的門店減少了5家,降至91家。

波司登創始人高德康曾明確表示,公司計劃將非羽絨服產品的銷售比例提升至超過40%,以此作爲公司新的增長動力。在2025財年的上半年,非羽絨服業務的收入大約佔波司登總收入的31%,並且近年來這一比例一直在下降,可見想要短期內實現創始人目標並非易事。

值得一提的是,報告期內波司登集團毛利增加17.6%至43.913億元,但毛利率下降10個點子至49.9%。

對於毛利率下滑,波司登解釋稱,主要因波司登新推出的較低毛利率的防曬服業務影響,與此同時,平價羽絨服業務增速遠快于波司登品牌,疊加原材料成本上升,導致羽絨服業務毛利率小幅下滑10個點子至61.1%。

在業績報告中,波司登提到,過去一年中,波司登品牌在防曬服、衝鋒衣和都市輕戶外產品方面加大了研發力度。

但事實上,這些市場競爭非常激烈,市場上專注於這些品類的國內外品牌多達數十個,波司登在這些領域也沒有明顯的領先優勢。

根據華經產業研究院的數據,2022年防曬服飾品牌市場份額佔比中,前五大品牌分別是蕉下、蕉內、覓橘、駱駝、ohsunny,市場份額佔比分別爲28.4%、15.1%、6.5%、5.3%、3.1%,波司登作爲後來者,需要與這些已經佔據市場份額的品牌競爭。

在戶外運動服飾領域,波司登不僅要面對傳統運動服飾品牌的競爭,還需與專業戶外運動品牌及高端時尚品牌展開競爭。例如,國際品牌如阿迪達斯、耐克,老牌戶外品牌如北面、哥倫比亞等都在衝鋒衣市場佈局。此外,國內的品牌如凱樂石、探路者、駱駝、伯希和、牧高笛等也在中低端市場佔有一席之地。

都市輕戶外產品的競爭同樣激烈,不僅有專業的戶外品牌,還有快時尚品牌和專業防曬品牌。例如,優衣庫、太平鳥等快時尚品牌推出的防曬衣強調舒適性與時尚感。同時,專業防曬品牌如蕉下、ohsunny等以其專業的防曬功能佔據消費者心智。

在上半財年,波司登的存貨增加了53.4%,達到59.392億元人民幣,其中原材料和製成品庫存分別增長了73.1%和44.1%。

截至9月底,波司登控股的庫存週期增加了29天,達到189天,應付週期增加了41天,達到260天。

圖片來源:截自業績

波司登方面解釋稱,這主要是由於提前備貨、略微提前生產以及減緩向經銷商發貨的節奏和速度。

波司登的創始人兼董事長高德康表示,集團計劃在未來三到五年內探索國際市場的拓展,並將進一步優化研發投入、新品類的開發和數字化轉型。

業績發佈會上,波司登管理層還重申了他們到2026年實現300億元銷售額的目標。

最近,關於「羽絨服含絨量爲0」的相關話題頻上熱搜,引發了公衆對劣質羽絨服的廣泛批評。

最近,關於「羽絨服含絨量爲0」的相關話題頻上熱搜,引發了公衆對劣質羽絨服的廣泛批評。

最近,关于“羽绒服含绒量为0”的相关话题频上热搜,引发了公众对劣质羽绒服的广泛批评。

最近,关于“羽绒服含绒量为0”的相关话题频上热搜,引发了公众对劣质羽绒服的广泛批评。