来源:智通财经

贝莱德发文称,股票方面,建议年底前适度超配美股,并重点关注金融、可选消费以及特定科技板块。同时,贝莱德将减少对“防御性”板块(尤其是必需消费品)的持仓,为适度超配股票资产提供资金。债券方面,企业债、证券化及其他形式的信用类产品依然存在机会,但投资者应对长期美债保持谨慎。由于债券市场已经难以消化大量的债券供应,因此在未来几个月甚至几年内,长期美债可能会面临更大的挑战。

随着美国大选尘埃落定,投资者纷纷卸下观望的姿态,转而竞相追捧美股与其他风险资产。上周标普500指数上涨4.7%,创下自2022年10月以来的最佳周度表现。本周美联储公布11月货币政策会议纪要,受市场乐观情绪推动,标普500指数截至当日收盘再次上涨。

贝莱德表示,此轮上涨的背后,是市场对美国经济增长更加强劲、以及对监管环境(尤其是金融监管)更加宽松的预期。如今,美国大选结果已揭晓,市场反应也已初步平息。

贝莱德表示,此轮上涨的背后,是市场对美国经济增长更加强劲、以及对监管环境(尤其是金融监管)更加宽松的预期。如今,美国大选结果已揭晓,市场反应也已初步平息。

岁末将至,投资者应如何看待年底前的美股市场走势?贝莱德认为,以下三点值得关注:美股持续走强,周期性股票领涨,以及收益率曲线进一步陡峭。

尽管美股从年初至今已累计上涨25%(截至11月20日),相较于其他市场和历史水平均存在显著溢价,但贝莱德认为,这种涨势在短期内仍有可能延续。除了消费市场增长和货币政策宽松以外,美股还可能受益于季节性走强,以及市场对更多财政刺激政策、监管放宽措施的乐观预期等因素。

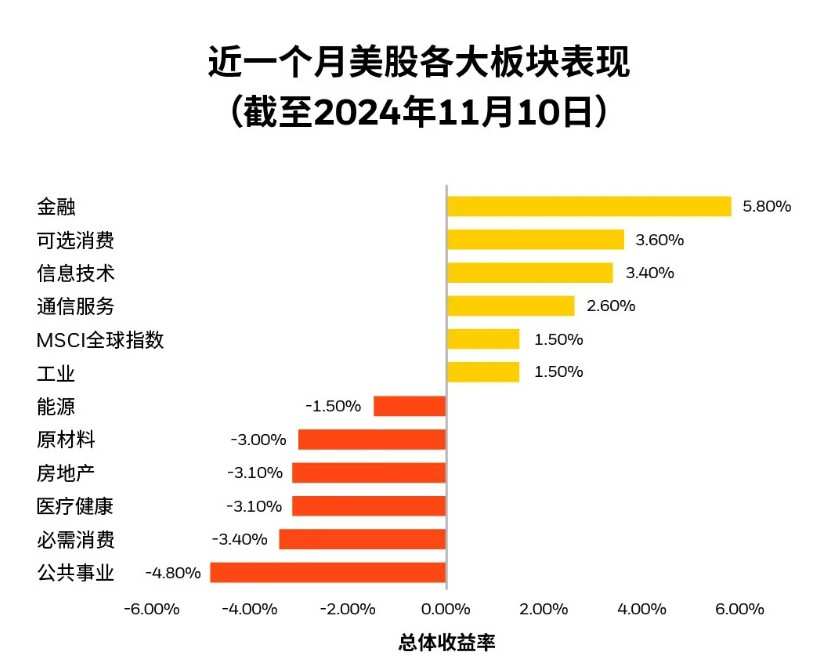

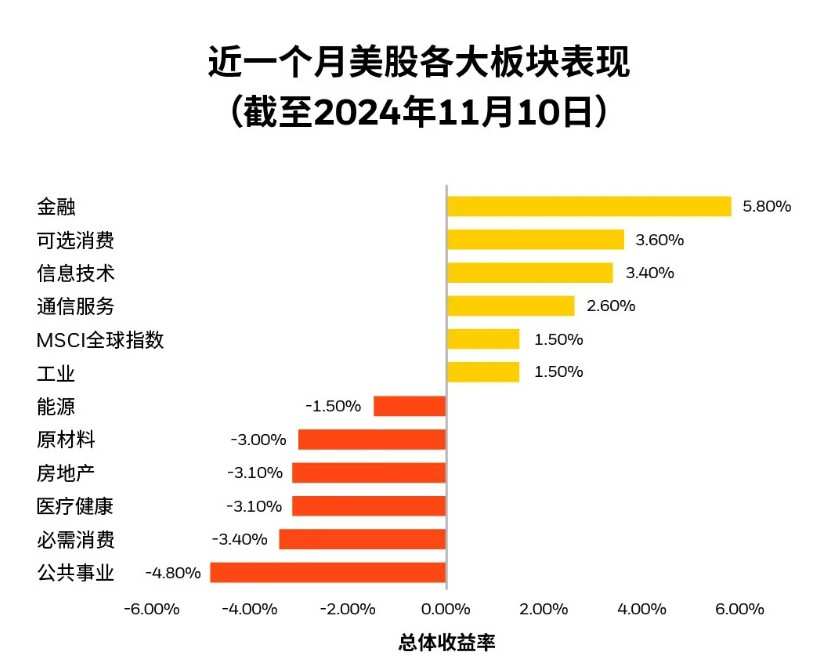

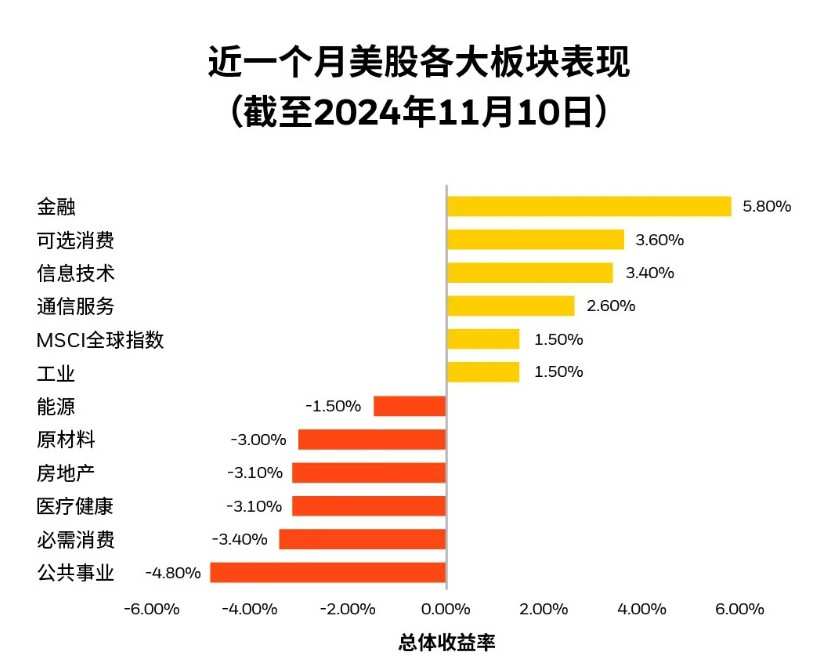

个股方面,贝莱德预计周期性股票有望继续保持领涨地位,这与过去几个月呈现的趋势一致。贝莱德认为,美国经济增速的幅度可能不会太大,目前已经保持在2.5%至3%的健康水平,但投资者可能会继续青睐那些有经营性杠杆(即通过增加收入来提升营收的能力)的公司或细分板块,这包括在大选后领涨的可选消费板块以及金融板块(如下图)。其中,金融板块不仅受益于美国强劲的经济增长及陡峭的收益率曲线,而且在共和党执政后,还可能迎来更为宽松的监管环境,从而进一步提振其表现。

资料来源:LSEG Datastream、MSCl及贝莱德智库,数据截至2024年11月10日

资料来源:LSEG Datastream、MSCl及贝莱德智库,数据截至2024年11月10日贝莱德提到,除股票市场外,债券和利率的市场环境也可能受到影响,尤其是长期美债。主要原因在于,在美国经济已经走强的背景下再新增刺激措施:可能会改变美联储未来降息的节奏与幅度;其次,除了货币政策之外,通过债务融资的减税政策和/或刺激措施可能会进一步加剧美国本就处于历史高位的财政赤字,从而增加美国国债的发行量。

值得注意的是,尽管美债收益率已经从9月份的低点反弹,但与历史水平相比,投资者因承担长期风险而获得的额外收益补偿(即期限溢价)仍然处于适中水平。如果债券投资者开始预期更大的多年期财政赤字,那么长期债券的收益率可能会进一步加速上涨,超过短期债券,从而形成更加陡峭的收益率曲线。

编辑/jayden

來源:智通財經

貝萊德發文稱,股票方面,建議年底前適度超配美股,並重點關注金融、可選消費以及特定科技板塊。同時,貝萊德將減少對「防禦性」板塊(尤其是必需消費品)的持倉,爲適度超配股票資產提供資金。債券方面,企業債、證券化及其他形式的信用類產品依然存在機會,但投資者應對長期美債保持謹慎。由於債券市場已經難以消化大量的債券供應,因此在未來幾個月甚至幾年內,長期美債可能會面臨更大的挑戰。

隨着美國大選塵埃落定,投資者紛紛卸下觀望的姿態,轉而競相追捧美股與其他風險資產。上週標普500指數上漲4.7%,創下自2022年10月以來的最佳周度表現。本週聯儲局公佈11月貨幣政策會議紀要,受市場樂觀情緒推動,標普500指數截至當日收盤再次上漲。

貝萊德表示,此輪上漲的背後,是市場對美國經濟增長更加強勁、以及對監管環境(尤其是金融監管)更加寬鬆的預期。如今,美國大選結果已揭曉,市場反應也已初步平息。

貝萊德表示,此輪上漲的背後,是市場對美國經濟增長更加強勁、以及對監管環境(尤其是金融監管)更加寬鬆的預期。如今,美國大選結果已揭曉,市場反應也已初步平息。

歲末將至,投資者應如何看待年底前的美股市場走勢?貝萊德認爲,以下三點值得關注:美股持續走強,週期性股票領漲,以及收益率曲線進一步陡峭。

儘管美股從年初至今已累計上漲25%(截至11月20日),相較於其他市場和歷史水平均存在顯著溢價,但貝萊德認爲,這種漲勢在短期內仍有可能延續。除了消費市場增長和貨幣政策寬鬆以外,美股還可能受益於季節性走強,以及市場對更多財政刺激政策、監管放寬措施的樂觀預期等因素。

個股方面,貝萊德預計週期性股票有望繼續保持領漲地位,這與過去幾個月呈現的趨勢一致。貝萊德認爲,美國經濟增速的幅度可能不會太大,目前已經保持在2.5%至3%的健康水平,但投資者可能會繼續青睞那些有經營性槓桿(即通過增加收入來提升營收的能力)的公司或細分板塊,這包括在大選後領漲的可選消費板塊以及金融板塊(如下圖)。其中,金融板塊不僅受益於美國強勁的經濟增長及陡峭的收益率曲線,而且在共和黨執政後,還可能迎來更爲寬鬆的監管環境,從而進一步提振其表現。

資料來源:LSEG Datastream、MSCl及貝萊德智庫,數據截至2024年11月10日

資料來源:LSEG Datastream、MSCl及貝萊德智庫,數據截至2024年11月10日貝萊德提到,除股票市場外,債券和利率的市場環境也可能受到影響,尤其是長期美債。主要原因在於,在美國經濟已經走強的背景下再新增刺激措施:可能會改變聯儲局未來減息的節奏與幅度;其次,除了貨幣政策之外,通過債務融資的減稅政策和/或刺激措施可能會進一步加劇美國本就處於歷史高位的財政赤字,從而增加美國國債的發行量。

值得注意的是,儘管美債收益率已經從9月份的低點反彈,但與歷史水平相比,投資者因承擔長期風險而獲得的額外收益補償(即期限溢價)仍然處於適中水平。如果債券投資者開始預期更大的多年期財政赤字,那麼長期債券的收益率可能會進一步加速上漲,超過短期債券,從而形成更加陡峭的收益率曲線。

編輯/jayden

貝萊德表示,此輪上漲的背後,是市場對美國經濟增長更加強勁、以及對監管環境(尤其是金融監管)更加寬鬆的預期。如今,美國大選結果已揭曉,市場反應也已初步平息。

貝萊德表示,此輪上漲的背後,是市場對美國經濟增長更加強勁、以及對監管環境(尤其是金融監管)更加寬鬆的預期。如今,美國大選結果已揭曉,市場反應也已初步平息。

贝莱德表示,此轮上涨的背后,是市场对美国经济增长更加强劲、以及对监管环境(尤其是金融监管)更加宽松的预期。如今,美国大选结果已揭晓,市场反应也已初步平息。

贝莱德表示,此轮上涨的背后,是市场对美国经济增长更加强劲、以及对监管环境(尤其是金融监管)更加宽松的预期。如今,美国大选结果已揭晓,市场反应也已初步平息。