地緣風險溢價清空是最新的跡象,表明交易員認爲油價幾乎沒有上行空間。

隨着交易員將特朗普的外交政策議程解讀爲利空石油需求和價格,石油市場長期以來的地緣風險溢價已經蒸發。

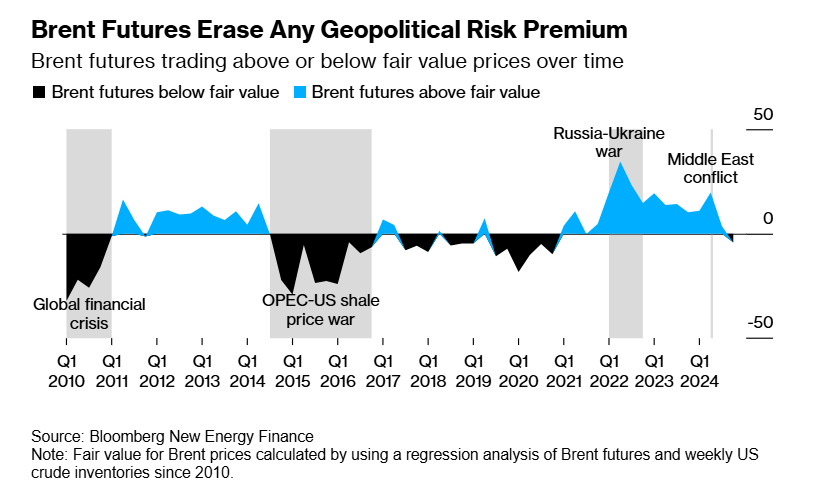

自2022年俄烏衝突爆發以來,石油期貨的交易價格經常高於其所謂的公允價值,而與地緣局勢相關的供應中斷威脅推高了價格。但這種風險溢價已經消退,儘管中東衝突持續不斷,而且人們預計特朗普將試圖限制主要石油生產國伊朗的原油出口。

交易員經常在期權市場對沖油價的突然波動。如今布倫特原油看漲期權相對於看跌期權的溢價已經完全消失,而今年早些時候曾達到創紀錄水平。

交易員經常在期權市場對沖油價的突然波動。如今布倫特原油看漲期權相對於看跌期權的溢價已經完全消失,而今年早些時候曾達到創紀錄水平。

與此同時,彭博新能源財經(BloombergNEF)的一項指標顯示,從2024年初開始,石油期貨逐漸抹去所有地緣風險溢價。布倫特原油期貨目前的交易價格接近每桶73美元,其中地緣風險折價約2美元,這是自2021年以來首次跌入負值區域。

這在一定程度上是因爲石油投資者將特朗普的外交政策視爲利空。在彭博社調查的10名交易員中,有8名錶示特朗普的提議將限制油價上漲,一些人認爲與貿易戰將削弱需求,並可能抵消對伊朗任何新制裁引發的供應限制。

地緣風險溢價清空是最新的跡象,表明交易員認爲油價幾乎沒有上行空間,即使在特朗普執政的情況下也是如此。自美國大選以來,石油期貨交易低迷,徘徊在大約5美元的區間內,投資者越來越不願意押注假想的供應中斷。這種情況可能對特朗普有利,因爲較低的原油價格爲汽油價格下降奠定了基礎。

儘管中東局勢可能升級,但由於美國頁岩油產量創紀錄,歐佩克+擁有充足的備用產能,交易員們正在爲一個供過於求的石油市場做準備,並認爲該市場能夠消化任何供應中斷。

石油諮詢公司CommodityContext的創始人羅裏·約翰斯頓(Rory Johnston)指出,2022年並沒有這些後盾,當時俄烏衝突爆發導致油價飆升至每桶120美元以上。

根據約翰斯頓的估計,自4月以來,石油市場上就沒有出現過地緣風險溢價。

歐亞集團(Eurasia Group)的地緣政治分析師格雷戈裏·布魯爾(Gregory Brew)表示,看跌的市場參與者也可能正在從特朗普1.0的記憶中解脫出來。

布魯爾提到了2020年伊朗對伊拉克北部美國基地的襲擊以回應卡西姆·蘇萊曼尼(Qasem Soleimani)遇刺的事件,當時儘管有鷹派顧問齊聲疾呼,但特朗普選擇不升級衝突。布魯爾說,這預示着特朗普政府將鼓勵以色列將更加大膽地打擊伊朗代理人,而不是直接打擊。

伊朗已經表現出不願與即將上任的特朗普政府發生衝突,該國同意停止生產接近核武器級別的濃縮鈾。

特朗普在他的第一個任期內領導美國對伊朗進行了一場「極限施壓」運動,大大減少了伊朗的出口。投資者認爲,他將再次嘗試瞄準這些出口。

然而,這些行動可能會對油價產生較小的影響,因爲交易員越來越不相信制裁是有效果的。美國政府上一次在10月重新加強對伊朗石油的制裁時,油價在接下來的一週下跌了5美元以上。

布魯爾說:「人們的共識是,美國可能會成功地減少伊朗的部分石油出口,但不是全部,也不是在短期內做到。每天可能損失高達100萬桶的伊朗原油可能無法抵消看跌信號。」

儘管如此,分析人士警告稱,在特朗普擔任總統期間,存在對油價前景過於悲觀的風險。

Again Capital LLC聯合創始人約翰·基爾達夫(John Kilduff)表示:「鑑於隨之而來的風險和價格波動,提前做空將是困難的,這是特朗普第一任期的一個市場特徵。」

他預計,爲了對沖長期拋售的可能性,多頭差價看跌期權交易(指買入執行價格較高的看跌期權,同時賣出執行價格較低的看跌期權)將受到歡迎。

交易员经常在期权市场对冲油价的突然波动。如今

交易员经常在期权市场对冲油价的突然波动。如今