來源:巴倫中文

作者:安德魯·巴里

特朗普勝選後,他在競選中提出的關稅政策引發了市場對於美國通脹捲土重來的擔憂,作爲理想的通脹對沖工具,買入大宗商品的時機已到來。

景順(Invesco)大宗商品策略師凱西·克里斯基(Kathy Kriskey)說:「大宗商品是一種通脹對沖工具,也是一種多元化工具,我們可能會面臨一段通脹較高的時期,而大宗商品是最有效的通脹對沖工具。」

景順(Invesco)大宗商品策略師凱西·克里斯基(Kathy Kriskey)說:「大宗商品是一種通脹對沖工具,也是一種多元化工具,我們可能會面臨一段通脹較高的時期,而大宗商品是最有效的通脹對沖工具。」

就算克里斯基對通脹的預期不準確,大宗商品也值得持有——這就是對沖的意義所在。克里斯基指出,如果投資者在2022年配置了5%的大宗商品,那麼絕對會對他們的投資業績有幫助,當年$標普500指數 (.SPX.US)$下跌了19%,彭博大宗商品指數上漲了14%。未來幾年,相比60/40股債組合,60/35/5股債大宗商品組合可能是更好的選擇。

許多投資者通過資源生產商的股票(主要是能源股)來投資大宗商品,但投資者也可以直接投資於大宗商品。舉個例子,過去五年,買入黃金或者 $SPDR黄金ETF (GLD.US)$ 等黃金ETF帶來的回報要比買入 $巴里克黃金 (GOLD.US)$ 和 $紐曼礦業 (NEM.US)$ 等礦商股帶來的回報高得多。

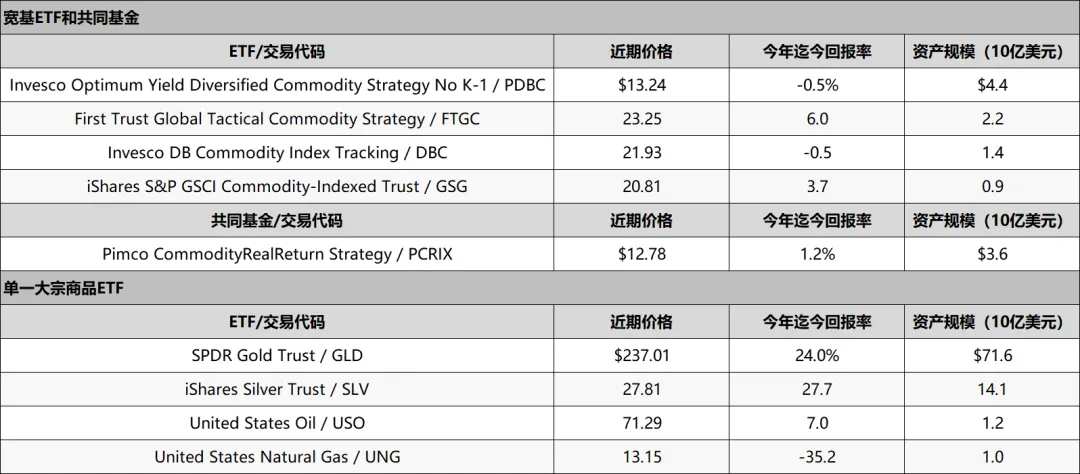

投資者可以通過寬基ETF或者共同基金來投資大宗商品。

不同的共同基金和ETF跟蹤不同的大宗商品指數,這些指數對單個大宗商品的敞口也不一樣。Pimco CommodityRealReturn Strategy跟蹤的是彭博大宗商品指數,大約三分之一的資金分別配置給了能源、農業和金屬。iShares S&P GSCI Commodity-Indexed Trust和兩隻景順ETF跟蹤的是能源權重超過50%的指數。

高波動和跑輸股票是大宗商品失寵的兩個原因。今年大宗商品連續第二年跑輸股票,彭博大宗商品指數今年目前爲止下跌2%,標普500指數則上漲了25%。2023年,彭博大宗商品指數下跌13%,標普500指數上漲26%。但過去25年,黃金的回報率高於標普500指數。

特朗普的關稅政策也給大宗商品的前景蒙上了陰影,因爲高關稅可能會給其他國家的經濟造成拖累。

不過,大宗商品市場已經消化了許多壞消息。今年美國基準油價下跌4%,跌至70美元/桶,天然氣價格下跌30%,至不到3美元/千立方英尺。

品浩(Pimco)大宗商品聯席基金經理格雷格·沙裏諾(Greg Sharenow)指出,投資者對中國經濟的擔憂給包括石油在內的大宗商品帶來了壓力,他認爲,這些擔憂已經被市場消化,進而帶來了買入機會。

此外,雖然銅作爲「綠色金屬」在電動汽車和可再生能源中的應用引發了很多興趣,但今年銅價僅略高於4美元/磅,帶來了一個很好的切入點,尤其是在全球最大的銅消費國中國繼續刺激經濟的情況下。

作爲太陽能板的組成部分,白銀仍然是可再生能源的關鍵金屬,每年開採出來白銀總價值約爲300億美元,約爲每年開採的黃金價值的十分之一。

目前玉米和小麥價格接近多年低點和生產成本,說明進一步下跌的空間有限。玉米價格僅略高於4美元/蒲式耳,小麥價格爲5.50美元/蒲式耳,均爲2022年峯值的一半。Teucrium高級投資組合策略師傑克·漢利(Jake Hanley)認爲,小麥的前景可能是所有穀物中最好的,因爲在過去五年裏,全球小麥的消耗量有四年超過了產量。此外,儘管受到全球氣候變暖的影響,美國中西部地區十多年來並沒有出現過乾旱導致的糧食減產,如果2025年也是如此,糧食價格可能會大幅上漲。Teucrium旗下的玉米和小麥ETF Teucrium Corn和Teucrium Wheat目前價格接近52周低點。

黃金、白銀和許多大宗商品自美國總統大選以來都面臨壓力,未來利率可能上升是原因之一,自從特朗普勝選以來,彭博大宗商品指數下跌了3%,投資大宗商品的時機非常重要,對投資者而言,這看起來是一個不錯的切入點。

編輯/Rocky

景顺(Invesco)大宗商品策略师凯西·克里斯基(Kathy Kriskey)说:“大宗商品是一种通胀对冲工具,也是一种多元化工具,我们可能会面临一段通胀较高的时期,而大宗商品是最有效的通胀对冲工具。”

景顺(Invesco)大宗商品策略师凯西·克里斯基(Kathy Kriskey)说:“大宗商品是一种通胀对冲工具,也是一种多元化工具,我们可能会面临一段通胀较高的时期,而大宗商品是最有效的通胀对冲工具。”