美股風向標

據美國SEC規定,資產管理規模超過1億美元的機構需要在每個季度結束後的45天內提交13F報告,披露其所有管理的股權資產持倉情況。

目前,絕大多數美股投資機構均已披露了截至2024年9月30日的第三季度持倉情況,包括富國銀行、花旗、美國銀行在內的機構在三季度期間拋售了科技股。不過,還不清楚是投資邏輯改變,還是因爲投資組合風險敞口規劃的一部分。

美國銀行:微軟穩坐頭號重倉股

據SEC披露,第三季度,美國銀行持倉總市值達到了1.20萬億美元,較上一季度的1.13萬億美元有所增長。

據SEC披露,第三季度,美國銀行持倉總市值達到了1.20萬億美元,較上一季度的1.13萬億美元有所增長。

其中,第三季度新開倉463只個股,增持4243只個股,減持2931只個股,清倉512只個股。

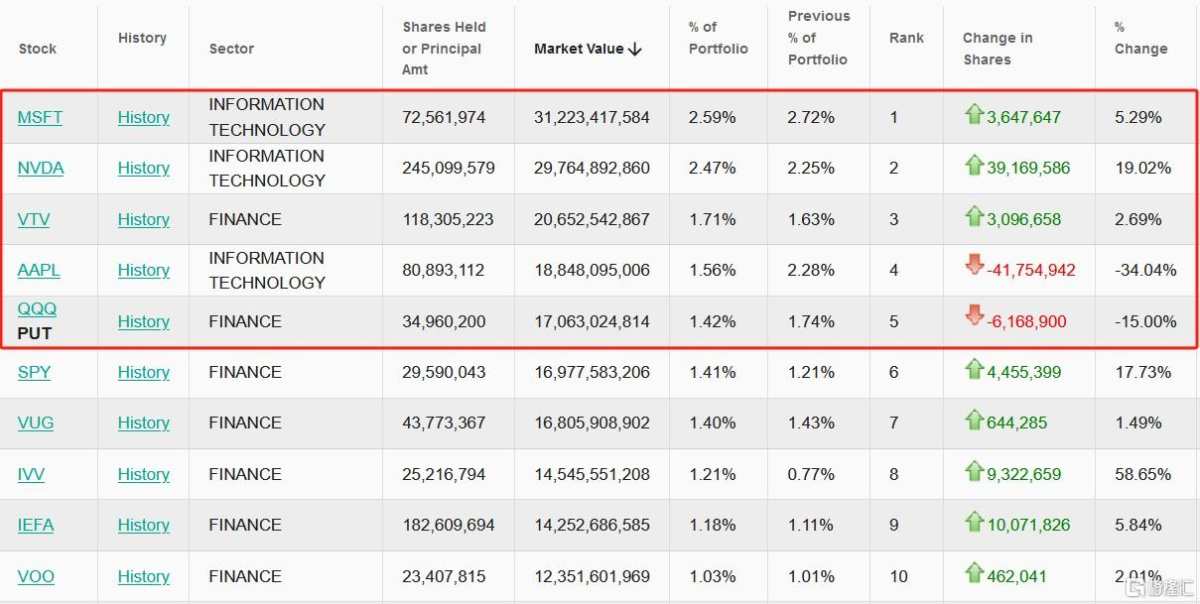

美國銀行的前十大持倉標的佔總市值的15.98%,分別是微軟、英偉達、Vanguard價值股ETF、蘋果、納斯達克100指數ETF看跌期權、SPDR標普500指數ETF、Vanguard成長股ETF、iShares標普500指數ETF、iShares安碩核心MSCI EAFE ETF、Vanguard標普500指數ETF。

從持倉比例變化來看,前五大買入標的分別爲iShares標普500指數ETF、iShares 20+年以上美國國債ETF、SPDR標普500指數ETF看跌期權、英偉達以及英偉達看跌期權。

同時,美國銀行也跟巴菲特的步伐一齊減持蘋果,其最新持倉約8089萬股,持倉市值約爲188億美元,佔投資組合比例爲1.56%,持倉數量較上季度下降34.04%。

除了蘋果外,美國銀行三季度還減持了亞馬遜、納斯達克100指數ETF看跌期權、禮來和美國運通。

富國銀行:減持微軟、蘋果

今年第三季度,富國銀行持倉總市值4420億美元,較前一季度的4120億美元增長了7.3%。其中,富國銀行新開倉450只個股,增持2923只個股,減持2694只個股,清倉410只個股。

不過在“七巨頭”中,富國銀行三季度僅加倉了特斯拉(21.75%)、亞馬遜(7.13%)、英偉達(5.65%)、Meta(1.81%)、谷歌-A(1.64%)和谷歌-C(0.78%),減持了微軟(2.06%)與蘋果(1.31%)。

三季度,富國銀行的前五大買入標的分別爲iShares羅素2000指數ETF看跌期權、博通、iShares標普全美股市ETF、iShares Broad USD High Yield Corporate Bond ETF以及特斯拉。

前五大賣出標的分別爲微軟、SPDR標普500指數ETF看跌期權、iShares美國全債市ETF、SPDR標普500指數ETF、PIMCO增強型短期到期主動型ETF。

花旗:大舉加倉特斯拉、減持微軟

花旗集團遞交的13F報告顯示,第三季度持倉總市值達到了1730億美元,上一季度總市值爲1560億美元,環比增長了11%。其中,第三季度新開倉394只個股,增持3271只個股,減持1444只個股,清倉288只個股。

前十大持倉標的佔總市值的20.76%,主要包括羅素2000指數ETF看跌期權、納斯達克100指數ETF看跌期權、英偉達、蘋果、微軟、納斯達克100指數ETF看漲期權、亞馬遜、羅素2000指數ETF看漲期權、特斯拉、SPDR標普500ETF看跌期權。

此外,花旗集團的前五大買入標的分別爲工業指數ETF-SPDR看跌期權、工業指數ETF-SPDR看漲期權、卡特彼勒、特斯拉、蘋果看跌期權;前五大賣出標的分別爲納斯達克100指數ETF看漲期權、微軟、納斯達克100指數ETF看跌期權、債券指數ETF-iShares iBoxx投資級公司債看漲期權、羅素2000指數ETF。

据

据