美國經濟學家羅森伯格指出,由於美股最重要的幾大利好已經走到極端,未來可能會經歷一段回報有限的時期。

過去三十年股市大幅上漲的主要驅動因素接近極端,這表明未來的回報率將顯著降低。

這是美國頂級經濟學家、羅森伯格研究公司(Rosenberg Research)總裁大衛·羅森伯格(David Rosenberg)的看法。他在週三的一份報告中警告客戶爲美國股市在一段時間內的有限升值做好準備。

「股票市場的動力所剩無幾了,」他說。

「股票市場的動力所剩無幾了,」他說。

羅森伯格尤其關注估值、稅收和利率的最新趨勢。根據他的說法,這些因素的利好已經走到了極端,這可能會給公司盈利帶來下行壓力,從而令股價承壓。

以下是羅森伯格擔心的三個因素。

股票估值

羅森伯格指出,標普500指數的遠期市盈率爲22.3倍,比其歷史常態高出一個標準差以上,是自2021年新冠疫情時代科技泡沫高峰期以來的最高水平。

如此高的估值,再加上極度看漲的情緒已經超過了金融危機前的水平,在羅森伯格看來,估值的上升空間已經很小了。

「沒有進一步擴展空間,」他說。

更高的股市估值在很大程度上取決於企業盈利的持續增長,但羅森伯格表示,有理由相信這不太可能。

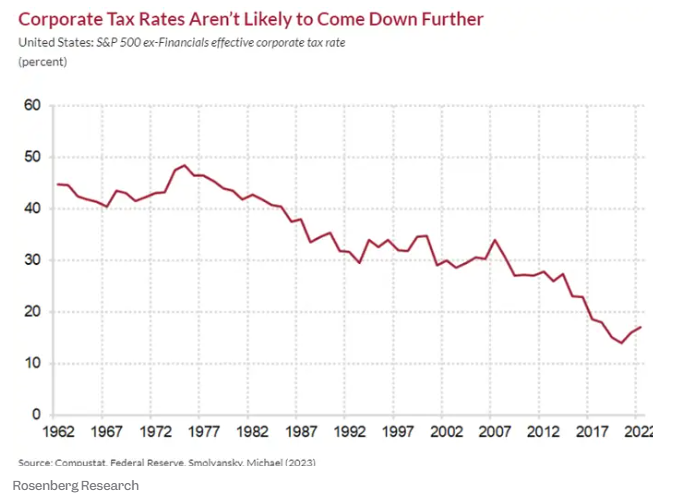

稅收

幾十年來,美國企業稅率一直在下降,這提高了公司利潤並幫助推高了股價。

「特朗普交易」將在很大程度上取決於公司稅率從21%降至15%的潛在立法,但羅森伯格認爲這不太可能實現。

羅森伯格說:「共和黨在衆議院的微弱多數席位和已經很低的稅率意味着這一上漲動力也有限得多。」

羅森伯格認爲,鑑於目前的實際企業稅率爲17%,即使共和黨控制着白宮和國會,它也幾乎沒有進一步下降的空間。

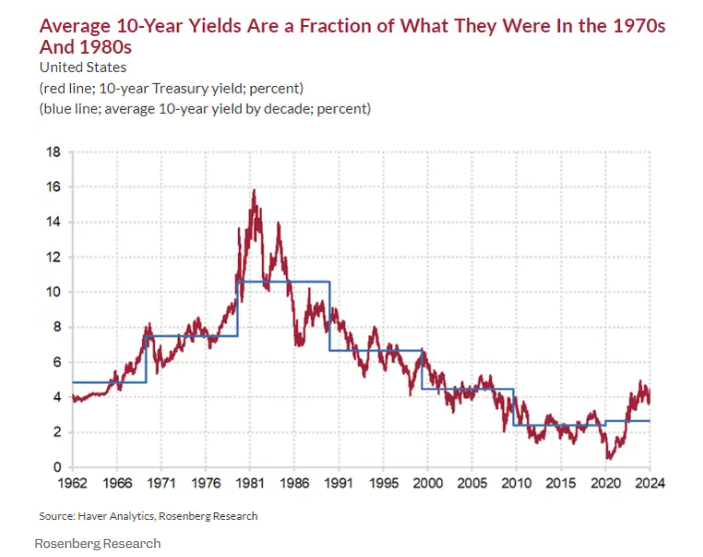

利率

長期以來,利率下降一直幫助推動股市上漲,但這一趨勢也可能已接近尾聲。

雖然聯儲局正在減息,但利率已經接近歷史低點,這表明利率沒有太大進一步下跌的空間,尤其是在當選總統特朗普的議程是通脹性的情況下。

「利率雖然高於2021年的低點,但仍處於歷史區間的低端。目前的10年期美國國債收益率爲4.3%,不到上世紀80年代平均水平10.6%的一半,」羅森伯格說。

綜上所述,羅森伯格表示,除非剔除稅收和利息支出影響的營業利潤大幅上升,否則股市未來不太可能大幅上漲。

羅森伯格說:「再加上消費者越來越注重成本,以及淨利潤率處於歷史區間的高端,創造更高的利潤率似乎是一項艱鉅的任務。」

他補充說:「目前所有三個價格回報的驅動力都接近極限。」

“股票市场的动力所剩无几了,”他说。

“股票市场的动力所剩无几了,”他说。