作者:Marcel Pechman,CoinTelegraph;編譯:五銖,金色財經

11 月 12 日,ETH 價格飆升至 3,444 美元,創下自 7 月以來的最高水平。此次反彈是在比特幣創下 89,957 美元的歷史新高之後,於 11 月 12 日調整至 87,000 美元。交易員現在質疑,以太幣期貨的過度槓桿是否會增加 ETH 價格進一步跌破 3,200 美元的風險。

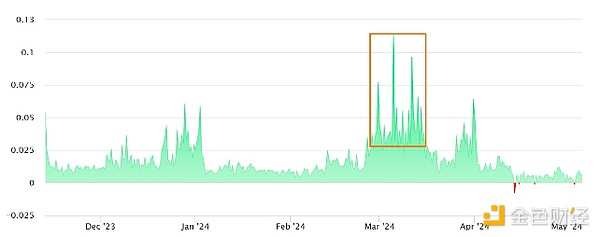

以太幣 8 小時融資利率。資料來源:Laevitas.ch

永續期貨,也稱爲反向掉期,帶有嵌入式費用以平衡過度的槓桿需求。當市場情緒過於樂觀時,融資利率變爲正值。然而,高達 2.1% 的月利率被認爲是中性的,因爲加密貨幣交易者往往自然樂觀。

永續期貨,也稱爲反向掉期,帶有嵌入式費用以平衡過度的槓桿需求。當市場情緒過於樂觀時,融資利率變爲正值。然而,高達 2.1% 的月利率被認爲是中性的,因爲加密貨幣交易者往往自然樂觀。

11 月 12 日,以太幣的融資利率飆升至每月 6.1%,爲八個月以來的最高水平。這種高水平通常不會持續很長時間,因爲好倉(買家)的持有成本變得不可持續,而空頭會被激勵做空(賣出)以獲取融資利率。然而,在牛市期間,融資利率可能會在數週內保持異常高位。

2024 年初以太幣 8 小時融資利率。來源:Laevitas.ch

2024 年 3 月上半月,以太幣的融資利率保持在每月 2.5% 或以上。儘管持有槓桿多頭(買入)頭寸的費用達到每月 11% 的峯值,但對於持倉時間約爲兩週的交易者來說,這些水平並不高。此外,交易者可以探索其他融資方式。

月度以太幣期貨合約提供固定溢價,在購買前即可知曉,而永續合約的融資利率則爲可變。如果融資利率保持較高水平,交易者可以輕鬆切換到此工具。其他替代方案包括按金交易,交易者可以借入穩定幣在現貨市場上購買更多以太幣。

ETH 衍生品市場是否過熱?

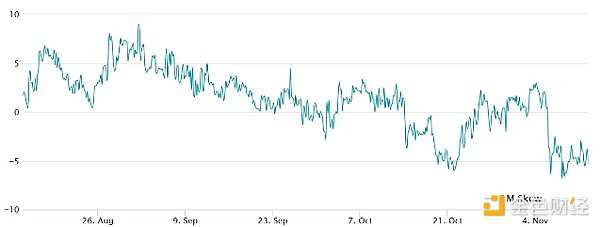

要評估以太幣交易者是否過於樂觀,分析以太幣期權市場也很重要。當套戥櫃台和做市商收取過高的下行保護費用時,25% 的 delta 偏差指標通常會上升到 6% 以上。相反,市場興奮度高漲的時期通常會導致負 6% 的 delta 偏差。

Deribit 的 Ether 30 天期權傾斜(看跌-看漲)。資料來源:laevitas.ch

數據顯示,以太幣投資者保持中立,因爲傾斜度指標尚未跌破負 6% 的門檻。這表明,對槓桿以太幣期貨的需求暫時激增並不反映更廣泛的市場情緒。如果樂觀情緒更加普遍,人們可能會認爲 6.1% 的月融資利率會帶來風險,但目前情況並非如此。

然而,這些衍生品指標可能會爲以太幣價格進一步升值創造理想的情景。隨着以太幣價格在週末上漲,交易員可能措手不及,缺乏足夠的資源來增加頭寸,這表明槓桿暫時失衡。

11 月 6 日至 11 月 11 日,美國以太幣現貨交易所交易基金 (ETF) 淨流入 5.13 億美元,這強化了人們對現貨市場需求健康強勁的看法,與對衍生品的過度需求形成鮮明對比。

換句話說,如果以太幣價格重新回到 3,070 美元,沒有跡象表明即將出現連鎖清算風險,這將比 11 月 12 日的 3,444 美元高點下跌 11%。

永续期货,也称为反向掉期,带有嵌入式费用以平衡过度的杠杆需求。当市场情绪过于乐观时,融资利率变为正值。然而,高达 2.1% 的月利率被认为是中性的,因为加密货币交易者往往自然乐观。

永续期货,也称为反向掉期,带有嵌入式费用以平衡过度的杠杆需求。当市场情绪过于乐观时,融资利率变为正值。然而,高达 2.1% 的月利率被认为是中性的,因为加密货币交易者往往自然乐观。