華龍證券股份有限公司近期對洽洽食品進行研究併發布了研究報告《2024年三季報點評報告:成本紅利釋放,利潤增速優於收入》,本報告對洽洽食品給出增持評級,當前股價爲32.53元。

洽洽食品(002557)

事件:

2024年10月25日,洽洽食品發佈2024年三季度報告。

2024Q3公司實現營業收入18.59億元,同比增長3.72%;歸母淨利潤2.89億元,同比增長21.40%;扣非後歸母淨利潤2.75億元,同比增長22.24%。

2024Q1-Q3公司實現營業收入47.58億元,同比增長6.24%,歸母淨利潤6.26億元,同比增長23.79%;扣非後歸母淨利潤5.58億元,同比增長31.44%。

觀點:

2024Q3營收環比邊際改善,公司蓄力2024Q4年貨節。2024Q3公司實現營業收入18.59億元,同比增長3.72%,較2023Q3(增速5.12%)增速仍有下滑,但環比2024Q2(增速-20.25%)明顯改善。公司2024年貨節啓動較早,產品方面,考慮到消費分級,公司在堅果高端禮盒和性價比禮盒的投放上加大投入,對葵花子品類終端費用上加大投入,增加基礎陳列,加大新品推廣,聚焦堅果和瓜子的同時,公司積極做大第三增長曲線,如堅果乳、薯片、花生、豆類等產品,當前公司薯片產品已經初具規模,花生品類提升較快。

線下不斷提升市場終端覆蓋率,線上加大抖音、直播、拼多多等投入,零食量販渠道和海外渠道增速較快。渠道精耕是公司的一號工程,線下渠道方面,公司通過加大城市合夥人的招聘力度和費用投放,不斷提升公司產品的市場終端覆蓋率,持續開發下沉市場。線上渠道方面,公司加強基礎電商的同時,重點發力興趣電商、直播抖音等渠道,引進專業人才和團隊,在抖音渠道增加產品,提升和消費者的互動。零食量販渠道總體提升較快,公司八、九兩個月單月銷售額接近5,000萬元。海外市場方面,2024年前三季度公司海外市場增速較快,未來公司會加大海外市場的渠道拓展。

成本紅利釋放,公司毛利率和淨利率同比提升顯著。2024Q3公司毛利率33.11%,同比提升6.31pct,毛利率提升較多主因一是2024Q3公司營收增加,二是葵花子等原材料成本下降。銷售費用率/管理費用率/財務費用率/研發費用率爲-0.55pct/-0.37pct/+2.62pct/+0.12pct,公司費用率基本維持穩健。2024Q3公司淨利率爲15.56%,同比提升2.26pct,盈利能力增強。

盈利預測及投資評級:我們預計公司2024/2025/2026營業收入分別爲75.24億元/83.39億元/93.14億元,同比增長10.55%/10.84%/11.68%;歸母淨利潤分別爲9.78億元/11.41億元/13.33億元,同比增長21.78%/16.68%/16.88%;對應2024年10月25日收盤價,PE分別爲17.2X/14.7X/12.6X,參考可比公司的平均估值,我們看好公司業績的持續增長,首次覆蓋,給予公司「增持」評級。

風險提示:食品安全風險;消費復甦不及預期;新品推廣不及預期風險;市場競爭加劇的風險;原材料成本上行導致毛利率和利潤下降的風險;第三方數據統計偏差風險。

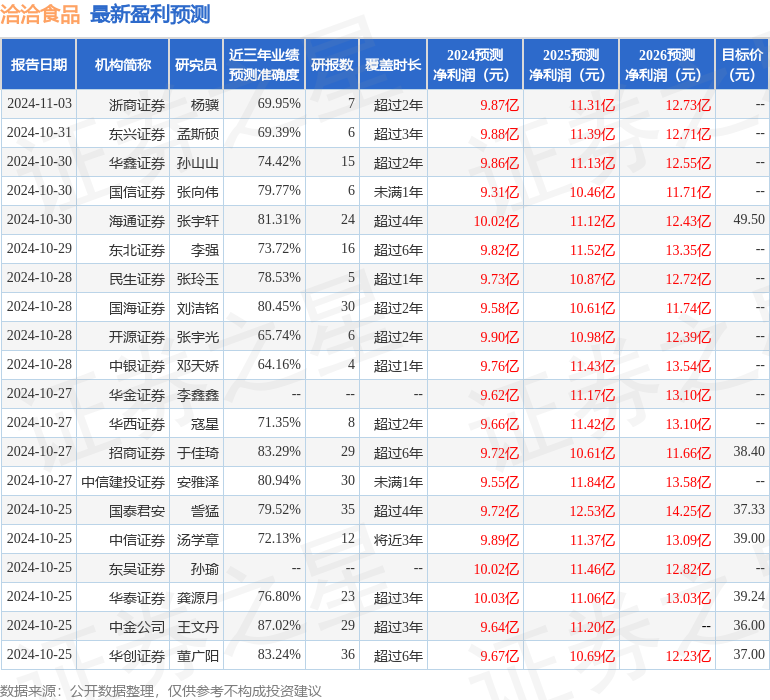

證券之星數據中心根據近三年發佈的研報數據計算,中金公司王文丹研究員團隊對該股研究較爲深入,近三年預測準確度均值高達87.02%,其預測2024年度歸屬淨利潤爲盈利9.64億,根據現價換算的預測PE爲17.12。

最新盈利預測明細如下:

最新盈利預測明細如下:

該股最近90天內共有30家機構給出評級,買入評級22家,增持評級8家;過去90天內機構目標均價爲37.85。

以上內容爲證券之星據公開信息整理,由智能算法生成,不構成投資建議。

最新盈利预测明细如下:

最新盈利预测明细如下: