紅色火箭來了

10月,A股經歷了波瀾壯闊的過山車行情,完成了一次驚險的牛熊切換。

作爲本輪行情最鋒利的矛,海內外資金不約而同選擇用ETF配置中國股市。

10月,ETF資金繼續淨流入645.86億元。同期,全球資金爆買A股1700億,海外被動資金已經連續5周淨流入。

10月,ETF資金繼續淨流入645.86億元。同期,全球資金爆買A股1700億,海外被動資金已經連續5周淨流入。

ETF在今年,成立的第20週年,更是創造了多個里程碑式的歷史時刻,是當之無愧的「吸金王」,年內淨流入超1萬億元。

10月8日,股票型ETF規模首次突破3萬億元關口,僅歷時9個月時間。而ETF規模突破第一個1萬元規模,歷時16年之久,突破2萬億元,歷時3年。

ETF勢如破竹的底氣,究竟是什麼?

01

指數基金,最偉大的創新

時間回到20年前,自2004年華夏基金推出境內首隻ETF——華夏上證50ETF以來,ETF在中國經歷了從無到有、從小到大的跨越式發展。

二十年間,ETF以其獨特的優勢「一路生花」,成爲了投資者參與市場、分享經濟增長成果的重要途徑。

11月7日,華夏基金在京舉辦「一年一度指數大會」,華夏基金總經理李一梅出席活動並發表演講。

李一梅在開場致辭中表示:

「過去二十年,ETF從一個創新品類到如今資本市場上資金流入的「主要陣地」,成爲投資者街頭巷尾討論的焦點,並非是一路坦途,而是監管、交易所、各方從業者、媒體以及同業夥伴們勠力同心、厚積薄發的結果。」

事實上,指數基金是金融史上當之無愧最偉大的創新之一,因其費用低廉,過去20年爲投資者省下了數以萬億美元的交易費用。

「這些錢,留在了投資者自己的口袋,而不是給了所謂高薪投資專家。」FT著名記者威格斯沃斯在《萬億指數》如此寫道。

同時,指數基金還微妙地改變了金融體系的生態。在歷次金融危機期間,ETF一直是穩定市場的「壓艙石」。

不論是美國通過養老金計劃增持ETF,還是日本央行直接持有ETF,都對穩定股票市場起到關鍵作用。

2008年金融危機爆發,全球金融市場遭遇重創,當年全球共同基金(不包括 ETF)淨銷售爲-2567億美元,而ETF逆勢淨流入1875億美元,是唯一實現資金淨流入的基金資產類別。

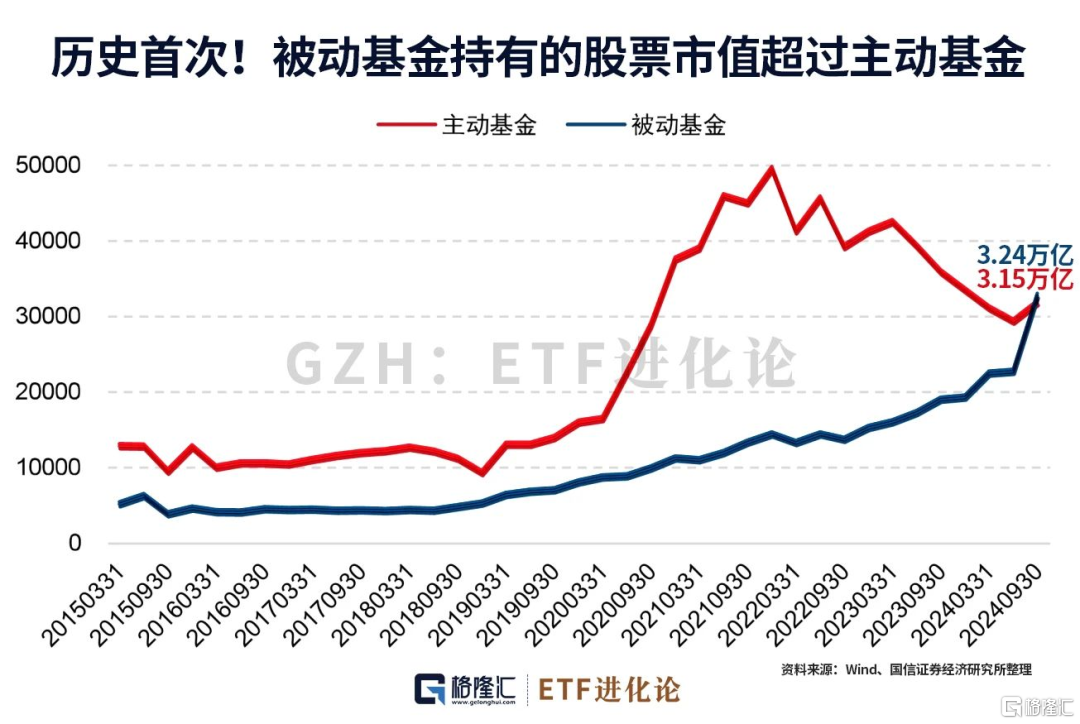

2023年,全球被動型基金規模正式超過了主動型基金規模,爲指數化投資描上濃墨重彩的一筆。

02

首隻ETF,艱難問世

行至2024年,國內的ETF市場成立的二十週年,也迎來了里程碑式時刻。

今年三季度,被動基金持有A股市值超過主動型基金,屬歷史首次。

二十年前,境內首隻ETF——華夏上證50ETF正式誕生。

回顧華夏上證50ETF的誕生過程,可謂是山重水複疑無路。

發軔於90年代初期的中國資本市場,在改革開放的紅利下快速成長,各種金融創新產品層出不窮。

2001年,上交所戰略發展委員會提出設計ETF的構想。華夏基金敏銳地捕捉到這一機會,開始着手研究ETF。

作爲親身經歷上證50ETF誕生過程的華夏基金總經理李一梅回憶道:

「ETF研發的過程中,遇到的各種問題達數百個,涉及產品設立、申購贖回、成分股交易和套戥等等。」

作爲一種創新品種,ETF產品開發面臨諸多法律制度和實際運作的障礙,當時的《證券法》沒有涉及,《基金法》更是沒有明確規定。

ETF開發就此卡在第一步:ETF沒有推出法律依據。

怎麼辦?

爲了開發上證50ETF,華夏基金準備了三年多時間,一邊向海外機構取經學習,一邊反覆研究在當時的法制框架下,怎樣建立起實物申贖的框架系統。

直到上證50ETF的發行和運作細節幾近完善的三年後,國務院才正式同意ETF作爲「另行規定」的基金品種,ETF開發終於獲得法律依據。

2004年6月,證監會正式批覆上交所推出ETF。當年7月,華夏基金獲批成爲首隻ETF產品——華夏上證50ETF的基金管理人。

歷經千辛萬苦,華夏上證50ETF終於可以開始募集了。

新的問題,又來了。

不同於今日,人人熟知ETF的好,當時的投資者連基金都一知半解,更遑論ETF這種顛覆性的創新品種。

負責上證50ETF銷售的總經理李一梅,對那一年發生很多事,依舊記憶猶新:

「當時心裏完全沒底。大家都說名字裏有數字或有字母的基金產品難賣,上證50ETF這樣既有數字又有字母的,更是難上加難。誰也不知道ETF是什麼。」

世上難事,最怕有心人。

「我們只能一家券商一家券商地做地推,經常一站就講兩個多小時。常常是上一場剛講完,又馬不停蹄坐幾個小時的綠皮火車去下一個營業部接着講。」李一梅回憶道。

經過艱苦的努力,2004年12月30日,華夏上證50ETF公告募集資金54億元。2005年2月,華夏上證50ETF正式上市交易,如今最新規模超1600億元。

03

深耕指數投資二十載

在這之後,ETF發展的每一個關鍵時點,都能看到華夏基金的身影。

2012年5月,滬深300ETF作爲跨市場的ETF正式上市,開啓國內ETF跨市場的新紀元。滬深300ETF華夏作爲首批滬深300ETF正式發行上市,如今最新規模高達1700億元。

2012年8月9日,華夏恒生ETF成立,通過QDII渠道投資於香港市場,是首批跨境ETF產品之一。

2015年,國內首隻ETF期權——華夏上證50ETF期權上市交易,進一步拓展了場內權益衍生品產品體系。

從首隻ETF產品破繭,到投資者逐步認可,再到ETF規模突飛猛進,ETF蓬勃發展的二十年裏,華夏基金髮展的步履,從未停歇。

從零起步的ETF寂寂無名,16年裏不爲外界關注。

李一梅感慨道:「我們就像在一條漫長的甬道里往前走,一開始只有若隱若現的微光,只有我們孤勇前行。」

正是因爲在20年前選擇埋下ETF的種子,並一直堅持耕耘,當機會出現時,華夏基金才能快速把握住ETF的機會。

是以,在這群英薈萃,競爭激烈的ETF生態圈,華夏基金能被譽爲「指數一哥」不是沒有道理的,旗下權益ETF連續19年年均規模TOP1,服務客戶數從十幾萬戶增長到2.15億戶。

今年三季度,華夏基金權益指數產品規模達到7657億,排名行業第1。

04

紅色火箭,指數投資不費力

李一梅深知财富管理要真正獲得投資人認可,無一不經過時間的檢驗。只有投資者贏,行業才能贏。

正如華夏基金官網上鮮明展示於眼前的slogan:「爲信任奉獻回報」。

「二十年來,從上證50ETF到現在的A500ETF,華夏基金ETF業務的核心要義始終沒有變過,那就是『將複雜留給自己,把簡單交給投資者』,用盡全力讓投資者的投資毫不費力。」李一梅如此說道。

站在ETF新的里程碑上,國內市場正在進入「全民指數投資時代」,但新的問題接踵而至:

ETF名稱混亂、跟蹤同一個指數的不同ETF表現有差異、相似指數名稱之間有何不同,CS新能車?新能源車?樁樁件件都令人摸不着頭腦。

華夏基金敏銳觀察到指數投資存在的種種痛點,從2021年就開始思考着要如何將浩如煙海的資料、經驗、數據,不打折扣地、以一種沒有門檻的方式傳遞給萬千指數投資人。

爲了構建出一個最好用的指數投資工具,華夏基金組建了一個精銳的項目小組,深度調研了超過450位的投資者,超過12萬小時的開發調試,1000多個日夜的鍛造,90多個正式版本的錘鍊。

三年磨一劍,11月7日,李一梅在華夏基金一年一度的指數大會上,正式宣佈推出一站式指數投資工具——紅色火箭,力求讓指數投資投得明白、投得高效、投得輕鬆 。

爲了有效幫助投資者撥開「營銷信息」面紗、快速看清指數投資的本質,紅色火箭所有服務的基礎都是「指數」,首頁包括「指數瀏覽器」、「指數對比」、「熱股選指數」以及「指數風向標」。

如「指數瀏覽器」解決的是通過三個維度,快速看清一個指數。在「指數瀏覽器搜索」國證芯片指數,可以快速知道該指數近期走勢、估值水平、盈利狀況、產業政策以及跟蹤該指數的所有基金產品等。

05

小結

從美國、日本以及歐洲的發展歷程來看,隨着ETF規模擴大,市場資金結構逐漸優化,進一步推動中長期資金入市,是穩定股票市場的定海神針。

當前時點,隨着房地產回歸住房屬性,資管新規打破剛兌,ETF將在長期資金入市、服務居民财富管理的過程中發揮重要作用。

政策也對ETF的發展寄予厚望,新「國九條」明確提出要「建立交易型開放式指數基金(ETF)快速審批通道,推動指數化投資發展。」

對華夏基金來說,回望ETF走過的這20年,從來不是一條坦途,而是突破一道道窄門後的厚積薄發,時間沉澱下來的是對價值的堅守,來時路走過的每一步,都作數。

20年前,排除艱難險阻推出第一隻ETF;20年後,帶來紅色火箭。華夏基金堅信,指數基金就是下一個餘額寶,它簡單、透明、生生不息,可以成爲每個投資者的第一選擇。

回頭看,輕舟已過萬重山。往前看,前路漫漫亦燦燦。

上下滑動查看完整風險提示:

上述內容僅反映當前市場情況,今後可能發生改變,不代表任何投資意見或建議。指數過往業績不代表其未來表現,亦不構成基金投資收益的保證或任何投資建議。指數運作時間較短,不能反映市場發展的所有階段。指數基金存在跟蹤誤差,基金過往業績不代表未來表現。購買任何基金產品前請閱讀《基金合同》《招募說明書》等法律文件,請根據自身風險承受能力、投資目標等選擇適合自己的產品。市場有風險,投資需謹慎。

10月,ETF资金继续净流入645.86亿元。同期,全球资金爆买A股1700亿,海外被动资金已经连续5周净流入。

10月,ETF资金继续净流入645.86亿元。同期,全球资金爆买A股1700亿,海外被动资金已经连续5周净流入。